Во что можно вложиться чтобы приносило прибыль: 7 вариантов, куда вложить деньги, чтобы получать ежемесячный доход

Финансист Емельянов: Как вложить деньги и получать доход до 30 процентов

Специально для «Российской газеты» эксперт по фондовому рынку «БКС Мир инвестиций» Валерий Емельянов привел несколько примеров, как можно инвестировать деньги, сколько на этом заработать и сколько потерять.

Три главных правила

Базовый закон любых инвестиций состоит в том, что чем более высокую доходность вы хотите получить, тем больший риск в себе она несет. То есть, чем выше ваша цель, тем с меньшей вероятностью вы ее достигнете.

Второй не менее важный закон отчасти компенсирует первый: чем дольше и регулярнее вы инвестируете, тем ниже ваш риск. Это значит, что долгосрочные вложения (на несколько лет) почти всегда приносят прибыль, а краткосрочные (на месяцы или дни) чаще всего убыточны.

Также стоит учитывать психологию. Все люди индивидуальны по своему риск-профилю. Одного не пугают просадки по 50% на счете, а другому даже 10% — слишком много. И никакая доходность не компенсирует человеку его беспокойный сон, если данный портфель не подходит под его характер и склад ума.

Надежный портфель

Почти любой портфель из ценных бумаг состоит и из акций, и из облигаций, только в разных пропорциях под разные цели, сроки и риск-профили.

Если это консервативный портфель, то акций в нем по минимуму, и это самые топовые бумаги (голубые фишки), остальное — в облигациях государства или компаний с высочайшим рейтингом.

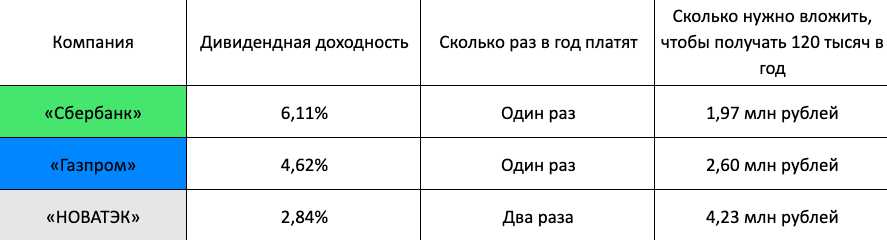

Чтобы увидеть реальную отдачу от акций, но при этом не подвергнуть портфель излишнему риску, можно взять за ориентир долю в 25% и заполнить ее бумагами крупнейших эмитентов: Газпром, Сбербанк, Лукойл, Норникель, Яндекс. В среднем такой набор из пяти акций последние годы приносил более 15% в год.

Остальные 75% можно разложить примерно поровну между ОФЗ и надежными облигациями. Например, 40% в трехлетние госбумаги с доходностью около 9% годовых и оставшиеся 35% в выпуски госбанков, госкомпаний и регионов, где ставки составляют 10-11%. В сумме облигации сейчас приносят около 10% в год.

Инвестор, собравший портфель в пропорции 25+35+40, может рассчитывать на доходность 11-12% годовых. В плане риска ему нужно быть готовым, что в худшие месяцы вложения могут временно терять около четверти стоимости. Пока это было лишь однажды, в феврале 2022 года, когда Запад стал активно вводить антироссийские санкции. Российский рынок резко обесценился, и его пришлось закрыть на месяц. Обычно просадки в консервативных портфелях укладываются в 10-15%.

В плане риска ему нужно быть готовым, что в худшие месяцы вложения могут временно терять около четверти стоимости. Пока это было лишь однажды, в феврале 2022 года, когда Запад стал активно вводить антироссийские санкции. Российский рынок резко обесценился, и его пришлось закрыть на месяц. Обычно просадки в консервативных портфелях укладываются в 10-15%.

Высокодоходный портфель

Здесь все наоборот: доля акций по максимуму, облигаций по минимуму либо можно брать только те из них, которые дают максимальные ставки. Последние — это так называемые «мусорные» долговые бумаги, или ВДО (высокодоходные). Ожидаемые доходности там, как правило, вдвое выше, чем в ОФЗ, но не все из этих облигаций успешно погашаются.

Среди акций подойдут не только голубые фишки, но и менее известные бумаги (второй и третий эшелон компаний). Кроме акций и высокодоходных облигаций можно рассмотреть фьючерсы на сырье и валюту. Это еще более рискованная ставка. Долю деривативов лучше держать не выше 20%.

Облигационная часть высокорискового портфеля при удачном раскладе может приносить около 20-30% годовых. Фьючерсы и акции способны генерировать прибыль в сотни процентов годовых. В качестве разумного ориентира можно взять в сумме до 50% в год на протяжении одного-двух лет. Слишком долго обгонять рынок мало кому удается.

Обратная сторона такого портфеля — максимальные риски. В период кризисов потери могут также превышать 50% (половину портфеля). Если попасть на серию дефолтов по ВДО плюс не угадать с ценами на сырье и слишком поздно зайти в рынок акций, можно сохранить лишь треть вложений или даже меньше.

Валютный портфель

Облигации в валюте (евробонды) сейчас недоступны, а это был основной вариант консервативных вложений. Самым осторожным инвесторам, по сути, остается два варианта для сбережений своих долларов и евро: накопительное страхование и банковские депозиты. Оба помогут сохранить валюту, но не приумножить.

Все остальные варианты связаны с повышенным риском — вплоть до полной потери вложений (заморозка акций, ликвидация фондов). Однако, если инвестор хочет застраховать себя не только от девальвации рубля, но и от зарубежной инфляции, то добавлять иностранные ценные бумаги все равно придется.

Однако, если инвестор хочет застраховать себя не только от девальвации рубля, но и от зарубежной инфляции, то добавлять иностранные ценные бумаги все равно придется.

Еще один вариант диверсификации — собрать корзину из валют разных стран. На МосБирже, кроме долларов и евро, активно торгуются британский фунт, японская иена, гонконгский доллар и китайский юань. Все они более стабильны к доллару, чем рубль, и в среднем растут против российской валюты на 5-10% в год.

Для примера можно вложить 20% портфеля в пять разных валют (доллар, евро, фунт, юань, иена), еще 40% в акции или фонды зарубежных индексов, остальные 40% оставить на депозите или перевести в накопительную страховку. Доходность такого портфеля составит около 5% в год в долларах или 10-15% в рублях.

Какой портфель выбрать

Как правило, инвестор интуитивно понимает, какие варианты вложений ему ближе. При этом нужно исходить из собственных целей.

Например, для путешествия по миру или покупки иномарки потребуется валютный портфель. Чем больше срок, тем больше можно вложить в акции — до 90% всей суммы.

Чем больше срок, тем больше можно вложить в акции — до 90% всей суммы.

Если цель связана исключительно с рублевыми тратами, например, на образование детям в российском вузе или на покупку жилья в своей стране, то можно ограничиться местными инструментами. Подойдет консервативный портфель, который также можно настроить под себя, увеличив долю акций.

Человеку с небольшой суммой, которую не жалко потерять, и достаточно молодого, чтобы не жалеть о финансовых провалах, подойдет и высокодоходный портфель. В случае успеха его можно будет потом сделать более сбалансированным. Ну, а в случае неудачи — придется копить деньги снова.

Куда инвестировать деньги, что бы приумножить капитал

Bubble

Самым коротким рассказом Хемингуэя могли бы стать слова: «Я никуда не инвестировал в этом году, а деньги были…». Пока деньги пассивно лежат на вкладе, вы получаете ничтожный процент, который «съедает» инфляция. Но и закладывать большую сумму в высокорисковый актив — не лучшая идея. Разбираемся, куда вложить деньги начинающему инвестору.

Но и закладывать большую сумму в высокорисковый актив — не лучшая идея. Разбираемся, куда вложить деньги начинающему инвестору.

Количество инвестиционных инструментов на рынке растет с каждым годом, а порог входа для инвесторов снижается. Купить акции можно в мобильном приложении, а если завести криптоаккаунт, то можно покупать токены, NFT и даже участки виртуальной земли. Но остаются и традиционные активы — например, недвижимость. Мы выбрали четыре варианта: во что инвестировать в 2022 — от самых рисковых до наиболее консервативных.

Дисклеймер

Статья отражает субъективное мнение автора. Статья носит рекомендательный характер и не может быть руководством к действию для инвестора.

Содержание

🎯 самые полезные лайфхаки в мини-формате обитают в нашем telegram. постим раз в день, коротко и по делу.

Вложения в криптовалюту

Что бы ни говорили, инвестировать в крипту — большой риск. Сюда есть смысл вкладывать только те деньги, которые вы не боитесь потерять. Профессионалы рекомендуют держать в токенах не больше 1-5% от портфеля — если курсы криптовалют резко пойдут вниз, суммарная стоимость ваших активов снизится не так сильно.

Профессионалы рекомендуют держать в токенах не больше 1-5% от портфеля — если курсы криптовалют резко пойдут вниз, суммарная стоимость ваших активов снизится не так сильно.

Курс биткоина постоянно скачет, но рано или поздно средний показатель восстанавливается (на момент публикации один BTC оценивался в $44 тыс.). То же касается и крупных альткоинов. Вопрос в том, насколько вы готовы рисковать и как долго готовы хранить криптовалюты на счету в ожидании возможного роста.

Способ 1: долгосрочное инвестирование

Выберите несколько криптовалют, определитесь с

Время, в течение которого инвестор будет вкладывать деньги в актив для получения прибыли. Это может быть одноразовое вложение, а может — ежемесячное. Например, горизонт инвестирования в биткоин 1 год. Это значит, что в течение года инвестор будет держать в портфеле биткоин.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Время, в течение которого инвестор будет вкладывать деньги в актив для получения прибыли.

Если не знаете, куда инвестировать деньги ать, начните с Coinbase или Bitfinex. По объемам торгов, ликвидности и степени доверия со стороны пользователей они стабильно входят в топ-10. Источник информации — Coinmarketcap, популярный сайт для мониторинга крипторынка.

Долгосрочная стратегия будет более эффективной, если закупить криптовалюту не в один заход, а периодически пополнять запасы. Например, не стоит в начале года закладывать на крипту сразу $5 тыс. — надежнее каждый месяц закладывать $300-400. В этом случае больше шансов, что вы купите монету на просадке.

Сколько можно заработать

Посмотрите таблицу доходности биткоина с 2017 года по январь 2021 года. Даже те инвесторы, которые закупились BTC не на самом старте со временем получают неплохую прибыль, но для этого приходится держать токены на счету долгое время.

Представьте, сколько бы каждый из представленных портфелей стоил на конец 2021 годаКому подойдет

Долгосрочное инвестирование подходит тем, кто хочет постепенно наращивать капитал и не гонится за процентами.

Способ 2: инвестирование в IDO

Когда разработчики хотят собрать средства для запуска нового токена, включается процедура IDO (Initial Dex Offering) — новая модель

Совместный сбор средств от доноров, которые добровольно объединяют свои деньги или другие ресурсы. Цель краудфандинга — поддержать усилия других людей по запуску новых проектов.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Совместный сбор средств от доноров, которые добровольно объединяют свои деньги или другие ресурсы.

Пулы ликвидности — «резервуары» токенов, которые создаются инвесторами. Они нужны для того, чтобы люди могли быстро покупать и продавать монеты. Например, инвестор захочет обменять Ethereum на DAI, биржа возьмет DAI из пула ликвидности и передаст их инвестору. А Ethereum отправится в другой пул ликвидности.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Пулы ликвидности — «резервуары» токенов, которые создаются инвесторами. Они нужны для того, чтобы люди могли быстро покупать и продавать монеты. Например, инвестор захочет обменять Ethereum на DAI, биржа возьмет DAI из пула ликвидности и передаст их инвестору.

Биржи DEX, в отличие от централизованных вроде Coinbase или Bitfinex, не управляются компанией, которая контролирует ваши средства и данные так же, как традиционный банк. DEX работают на основе блокчейн-сетей и управляются автоматически —

Компьютерные программы, которые самостоятельно проводят сделки и контролируют их исполнение с помощью алгоритмов. Например, вы решили купить билеты на самолет в конце недели и занесли это в смарт-контракт с привязкой к своему счету. Когда контракт увидит, что пришло время — купит нужные билеты. Ваше участие уже не обязательно, программа сделает все сама.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Компьютерные программы, которые самостоятельно проводят сделки и контролируют их исполнение с помощью алгоритмов.\nНапример, вы решили купить билеты на самолет в конце недели и занесли это в смарт-контракт с привязкой к своему счету. Когда контракт увидит, что пришло время — купит нужные билеты. Ваше участие уже не обязательно, программа сделает все сама.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>смарт-контрактами или полуавтоматически — разработчиками и сообществом.

Когда контракт увидит, что пришло время — купит нужные билеты. Ваше участие уже не обязательно, программа сделает все сама.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>смарт-контрактами или полуавтоматически — разработчиками и сообществом.

Как работает механизм IDO

- Анализ и описание блокчейн-стартапа. На первом этапе краудфандинга создатели токена разрабатывают сайт и размещают там техническое описание будущего продукта. Иногда показывают демо-версию или MVP.

- Запрос на размещение в децентрализованной бирже. Несколько аудиторов проверяют проект и решают, допускать его на биржу или нет. Это нужно для того, чтобы избавиться от мусорных IDO, пока их еще не разместили на бирже.

- Предпродажа токена. Делается до его выхода на биржу между участниками white-листа. Чтобы попасть в число счастливчиков, требуется поучаствовать в лотерее. Но шанс выиграть ничтожно мал, потому что и без вас там много желающих — 300 тысяч человек или больше.

Чтобы гарантированно попасть в предпродажу, нужно заранее

Стейкинг — вид пассивного заработка, при котором монеты хранятся на кошельке и обеспечивают работоспособность блокчейна. Стейкинг похож на банковский депозит: вкладываете деньги, а через время забираете с процентами.

Стейкинг похож на банковский депозит: вкладываете деньги, а через время забираете с процентами.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Стейкинг — вид пассивного заработка, при котором монеты хранятся на кошельке и обеспечивают работоспособность блокчейна. \nСтейкинг похож на банковский депозит: вкладываете деньги, а через время забираете с процентами.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>застейкать токены биржи, на которой будет первичное размещение. Минимальная сумма стейкинга может быть $50, а может и $50 тыс. — зависит от биржи. Покупать саму монету нужно будет отдельно — на деньги, которые не заморожены в стейкинге.

- Публичная продажа. Ее проводят на децентрализованных биржах по принципу аукциона: цена определяется спросом и предложением.

- Листинг — размещение токена на криптобиржах. Когда IDO завершено, токен размещают на биржах и с этого момента он доступен для торгов.

Сколько можно заработать

В 2021 году участие в IDO приносило по 100, 200 и даже 1000% моментальной прибыли. Например, токен FLOW вырастал с $8 почти до $40 — это 500% прибыли за 2 месяца.

График роста токена Flow. 23 января токен торгуется на уровне 5 $. Изображение: CoinmarketcapЧем плохо

Вложения в IDO — это активное инвестирование. Подойдет тем, у кого много свободного времени. Здесь не получится купить токен на предпродаже и продать его, когда будет время или желание. Цена актива обычно вырастает до максимума за несколько дней или месяцев. Чтобы найти точку выхода, придется постоянно мониторить курс и отслеживать анонсы в криптосообществах.

Способ 3: инвестирование в NFT

NFT (Non-fungible token) — уникальный цифровой сертификат, который подтверждает оригинальность виртуального объекта и право владения им.

Механику NFT можно сравнить с регистрацией машины: человек покупает автомобиль и ставит его на учёт. Данные о машине — специальный номер — заносят в реестр, где хранится информация о других авто. Каждому транспортному средству присваивается уникальный идентификационный номер и информация о владельце: ФИО, адрес и так далее.

Каждому транспортному средству присваивается уникальный идентификационный номер и информация о владельце: ФИО, адрес и так далее.

Получается, что автомобиль связан с записью в базе, по которой можно узнать информацию о владельце и об авто. Также обстоят дела с NFT: один NFT — одна запись в реестре. Сам реестр хранится на блокчейне Ethereum. В запись входит объект, права на который продают, и номер кошелька владельца в системе Ethereum.

Есть несколько способов инвестировать в NFT.

Прямое инвестирование

Прямое инвестирование — это покупка NFT с целью перепродажи. Например, один инвестор 14 апреля 2021 года приобрел NFT Cryptopunks за $149 тыс., а 17 августа перепродал токен уже за $1,33 млн.

14 апреля 2021 года инвестор купил CryptoPunk 5627 за $149 тыс., а 17 августа 2021 перепродал его за $1,33 млн. Изображение: LarvalabsСколько можно заработать

Прогнозировать доходность NFT сложно — можно получить 10, 20 или 80% от перепродажи, как герой на скриншоте, а можно остаться ни с чем, если хайп вокруг объекта спадет.

Инвестирование в индексные NFT

Индекс — инвестиционный портфель, который показывает изменения цен отрасли в целом. NFT-индекс отслеживает цены на отдельные группы NFT-токенов. Если вы купили такой индекс, то стали владельцем кусочков всех токенов, которые есть в портфеле.

Найти индексы можно на NFTX. Здесь можно купить доли токенов CryptoPunks и других. Растут NFT — растет и индекс.

Сколько можно заработать

Прибыль может варьироваться от 10% до 1 000%.

Недостатки прямого и индексного инвестирования

На рынке много различных NFT, но найти среди них прибыльный — трудно. Опять же, нужно постоянно следить за трендами и настроениями покупателей.

Кому подойдет

Торговля NFT — вариант для тех, кто готов сидеть по несколько часов в день и погружаться в нюансы рынка.

Кредитование

Схема проста: кредитор дает заемщику криптовалюту под процент в обмен на цифровой токен с его стороны. Если заемщик не выполняет обязательства, NFT переходит к кредитору.

Сколько можно заработать

Очевидно, что для заемщика это не самый удачный способ получить деньги — придется отдавать с процентами. А вот кредитор может неплохо заработать. Например, как описано в блоге The Block, инвестор взял займ на NFTFI под токен Elevated Deconstructions. На тот момент токен стоил примерно $7 тыс. Через 3 месяца цена токена выросла до $340 тыс., но заемщик не смог погасить кредит и NFT ушел кредитору.

Чем плохо

Ставки по таким займам обычно составляют 15-20%. Для криптовалют это низкий процент доходности, учитывая высокий риск.

Краудлендинговые платформы

Краудлендинг — это выдача займов частному бизнесу на кредитных условиях. Займ выдается не напрямую, а через посредника — краудлендинговую платформу.

Допустим, группа ребят разработала умные коврики для мышек. Чтобы расширить производство и продавать больше ковриков, им нужны деньги. Разработчики идут на краудлендинговую платформу и просят займ. Платформа тщательно проверяет их бизнес и решает: допускать запрос на платформу или нет.

Платформа тщательно проверяет их бизнес и решает: допускать запрос на платформу или нет.

Если запрос одобряют, на платформе появляется предложение о выдачи займов для инвесторов под определенный процент. Инвесторы передают деньги разработчикам, те расширяют производство, зарабатывают больше и отдают долг. Инвесторы получают инвестиции обратно с процентом сверху.

Государство следит за работой таких платформ, но лучше изучить законодательство в конкретном регионе — в разных странах регулирование отличается.

Сколько можно заработать

Обычно платформы обещают инвесторам от 12% до 30% годовых. Среднегодовая доходность от таких инвестиций составляет 18%, заявляет Центробанк РФ.

Калькулятор расчета потенциальной прибыли на платформе JetLend. Изображение: JetLendВажно

Такой уровень доходности не гарантируется. Выдача кредитов сопряжена с высоким риском невозврата средств. Чтобы уменьшить риски, распределяйте займы между несколькими компаниями.

Сколько надо вложить

Платформа самостоятельно устанавливает минимальный порог входа. Где-то это может быть скромные $13, а где-то — $130 или больше. В некоторых странах установлен лимит инвестиций через краудлендинговые платформы для

Где-то это может быть скромные $13, а где-то — $130 или больше. В некоторых странах установлен лимит инвестиций через краудлендинговые платформы для

Неквалифицированными считаются все инвесторы, которые приходят на фондовый рынок. Им доступны простые и наименее рискованные ценные бумаги, которые торгуются на российских биржах.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Неквалифицированными считаются все инвесторы, которые приходят на фондовый рынок. Им доступны простые и наименее рискованные ценные бумаги, которые торгуются на российских биржах.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>неквалифицированных инвесторов.

Сроки инвестирования

Срок определяется заемщиком на этапе сбора инвестиций. Обычно это 6–12 месяцев. Когда деньги выданы инвесторами, заемщик не может увеличить срок займа.

Чем плохо

На краудлендинговых платформах есть риск, что заемщик не вернет деньги в срок. Если он отказывается выплачивать займ, деньги придется возвращать через суд.

Если он отказывается выплачивать займ, деньги придется возвращать через суд.

Кому подойдет

Краудлендинг подойдет тем, кто хочет получать высокий доход и готов рисковать. Определенных знаний здесь не нужно: достаточно изучить

Кредитный рейтинг — оценка способности заемщика вернуть кредит. Чем она выше, тем выше шанс возврата кредита.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Кредитный рейтинг — оценка способности заемщика вернуть кредит. Чем она выше, тем выше шанс возврата кредита.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>кредитный рейтинг заемщика на платформе и распределить деньги между несколькими компаниями. Так риск потерять инвестиции будет меньше.

Фондовый рынок

Эксперты считают, что рынок в 2022 году продолжит расти, но возможны кратковременные коррекции, во время которых инвесторы смогут купить ценные бумаги дешевле. Неожиданно, правда? Эксперт Питер Гарнри, глава отдела стратегий по работе с ценными бумагами Saxo Bank, полагает, что рынок США покажет хорошую доходность в 2022 году.

«В следующем году наши предпочтительные темы — кибербезопасность, логистика, полупроводники, литий и аккумуляторы, сельское хозяйство, финансовые трейдинговые компании и добыча меди»

Питер Гарнри, Saxo Bank. Источник: РБК инвестиции

Прав Питер Гарнри или нет, станет известно в течение года. А пока не помешает изучить прогнозы аналитиков Тинькофф Инвестиции. В отчете разбирается состояние рынка в целом, а также отдельных направлений.

Покупка ETF

Оптимальный вариант инвестирования в фондовый рынок — покупка ETF. Торгуемые на бирже фонды (Exchange Traded Funds) — это ценные бумаги (паи) инвестиционных фондов, которые котируются на бирже как акции. Их покупают на фондовом рынке через посредников — брокеров. ETF может повторять цену какого-то физического актива — нефти, газа, металлов.

Обычно ETF следует за определенным индексом. Например, индексом S&P 500, который состоит из 500 крупнейших компаний мира и показывает рост мирового фондового рынка в целом. Для инвестирования через ETF не нужно самостоятельно выбирать ценные бумаги — управляющие фонды сделают это за вас.

Для инвестирования через ETF не нужно самостоятельно выбирать ценные бумаги — управляющие фонды сделают это за вас.

Еще один плюс — широкая диверсификация. Вернемся к S&P 500: 23 января фонд стоит примерно $4,4 тыс. За эти деньги вы станете владельцем кусочков 500 крупнейших компаний мира.

Сколько можно заработать

У разных ETF — разная доходность. В среднем она равна 10-15% годовых.

Прибыльность индекса S&P 500 за 5 лет составила около 50%, или 10% в год. Изображение: TradingViewЧем плохо

Важно ориентироваться в локальной специфике — у каждой страны будут свои условия оформления и покупки ETF, а количество опций может быть ограничено. Приведем для примера несколько фондов.

| Название фонда | Из чего состоит |

| FXES / FinEx Video Gaming and eSports UCITS ETF | Фонд отслеживает индекс MVIS Global Video Gaming and eSports, покрывающий 90% игровой «инвестиционной вселенной». Сюда входят: Nintendo, Activision Blizzard, Take-Two Interactive и еще 22 акции других компаний Сюда входят: Nintendo, Activision Blizzard, Take-Two Interactive и еще 22 акции других компаний |

| FXIT / FinEx USA Information Technology UCITS ETF | ETF из крупнейших IT-компаний США. Сюда входят: Microsoft, Apple, Intel, Visa, IBM и еще 118 компаний |

| FXEM / FinEx Emerging Markets ex Chindia UCITS ETF (USD) | 380 акций компаний 15 развивающихся рынков, за исключением компаний Китая, Индии и стран Ближнего Востока |

Кому подойдет

Инвестиции в фонды годятся тем, кто хочет приумножить капитал с минимальным личным участием. От инвестора требуется только вложить деньги в актив и надеяться на рост.

Недвижимость

Есть несколько вариантов инвестирования в недвижимость, каждый из которых хорош по своему. Подробно на каждом останавливаться не будем, потому что для детального разбора потребуется отдельная статья.

Вот краткий список способов заработка на недвижимости:

- Покупка недвижимости на вторичном рынке и ее перепродажа или сдача в аренду.

- Покупка квартиры на стадии котлована с последующей перепродажей.

- Покупка загородной недвижимости.

- Покупка коммерческой недвижимости с последующей арендой под офисы, магазины и так далее.

Сколько можно заработать

Средняя годовая доходность держится на уровне 3,5%, а с учетом

Рентный доход — регулярный доход в процентах от имущества или земли, который не требует участия инвестора. Доход от сдачи квартиры в арену — рентный.

» data-bs-trigger=»focus» data-bs-custom-class=»popover_footnote» data-footnote=»{«content»:»Рентный доход — регулярный доход в процентах от имущества или земли, который не требует участия инвестора. Доход от сдачи квартиры в арену — рентный.»,»linkContent»:»»,»linkUrl»:{«value»:»»,»meta»:{}}}»>рентного дохода — 6,5-7%. Если инвестировать в строящееся жилье на стадии котлована, можно заработать до 15%.

Чем плохо

У таких вложений долгая окупаемость. На вторичном рынке можно вернуть средства за 3-5 лет, с котлована — за 15-20. При этом недвижимостью придется постоянно управлять: следить за сохранностью и искать съемщиков. Либо платить управляющему, который будет заниматься этим за вас.

При этом недвижимостью придется постоянно управлять: следить за сохранностью и искать съемщиков. Либо платить управляющему, который будет заниматься этим за вас.

Если такой вариант не устраивает, а инвестировать в недвижимость хочется — попробуйте инвестировать через REIT.

Инвестирование через REIT

Real estate investment trust (REIT) — компания, которая инвестирует в недвижимость, а сама торгуется на бирже как акция. Такие компании направляют 90% дохода в виде дивидендов инвесторам, а 10% оставляют на собственное развитие.

Сколько можно заработать

Обычно доходность держится на уровне 2-10% годовых. Дивиденды всегда выплачиваются в долларах. Также растет цена самого фонда, поэтому инвесторы получают двойную прибыль: дивиденды + процент за счет роста фонда.

Сравнение доходности акций США и REIT. В долгосрочной перспективе REIT побеждает. Изображение: FinexЧем плохо

В многих странах нет классических REIT, потому что они запрещены законодательством. Но купить акции REIT все равно можно — для этого понадобится счет у зарубежного брокера. Но учтите, что придется заплатить внушительный налог на дивиденды.

Но купить акции REIT все равно можно — для этого понадобится счет у зарубежного брокера. Но учтите, что придется заплатить внушительный налог на дивиденды.

Кому подойдет

Инвестиции в недвижимость подходят всем, кто хочет защитить и сохранить капитал с минимальным риском. Опытные инвесторы могут выйти на доход в 10-20% годовых и больше.

TL;DR

Повторим, куда можно инвестировать и что с наибольшей вероятностью принесет дополнительный доход в 2022 году.

- Криптовалюты. Но инвестирование в них — высокорискованное. Направляйте в криптовалюты от 1 до 5% капитала.

- Краудлендинговые платформы или кредитование бизнесов. Риск меньше, чем в криптовалютах, но доход все равно выше среднего. Чтобы уменьшить риски, распределяйте деньги между несколькими заемщиками.

- Фонды. Среднерисковое инвестирование для тех, кто хочет постепенно наращивать капитал с минимальным личным участием. Все, что требуется от инвестора, — выбрать фонд и вложить деньги.

- Недвижимость. Риск — ниже среднего. Подходит тем, кто хочет защитить и сохранить капитал. Опытные инвесторы смогут заработать сверху.

Любой актив по-своему хорош. Инвестировать нужно в то, чему доверяете и в чем разбираетесь сами. Верите в перспективы NFT — покупайте токены. Считаете Apple лучшей компанией всех времен — вкладывайтесь в ETF с яблочными акциями. Смотрите на недвижимость, как на самую надежную форму инфестиций — приобретайте жилье.

Если потеряете деньги, хотя бы будете знать, кого винить 😉

Текст: Михаил Шумовский

Материал содержит партнерские ссылки. Это не отражается на стоимости сервисов или товаров. Партнеры не влияют на наши рекомендации и содержание текста.

«Главная ошибка собеса — подгонять ответы». Рекрутеры рассказали о найме в IT

Откуда берутся IT-рекрутеры, с какими трудностями они сталкиваются в попытках закрыть позиции и какие ошибки сами совершают на интервью — полезно знать перед тем, как искать работу.

11 лучших инвестиций в 2022 году

Инвестирование абсолютно необходимо большинству людей, чтобы наслаждаться комфортным финансовым будущим. Как показала пандемия коронавируса, казалось бы, стабильная экономика может быстро перевернуться с ног на голову, оставив тех, кто не был готов к трудным временам, бороться за доход.

Но в условиях, когда экономика переживает период высокой инфляции и растущих процентных ставок, какие инвестиции лучше всего сделать инвесторам в этом году? Одна из идей состоит в том, чтобы сочетать более безопасные инвестиции с более рискованными и высокодоходными.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, профинансировать вашу пенсию или даже вытащить вас из финансового тупика. Прежде всего, инвестиции увеличивают ваше богатство, помогая вам достигать ваших финансовых целей и со временем повышая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или получили немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Это мудрое решение позволить этим деньгам работать на вас.

В то время как инвестиции могут создать богатство, вы также захотите сбалансировать потенциальную прибыль с сопутствующим риском. И вы должны быть в финансовом положении для этого, а это означает, что вам понадобится управляемый уровень долга, адекватный резервный фонд и возможность пережить взлеты и падения рынка без необходимости доступа к своим деньгам.

Существует множество способов инвестирования — от очень безопасных вариантов, таких как депозитные сертификаты и счета денежного рынка, до вариантов со средним риском, таких как корпоративные облигации, и даже с более высоким риском, таких как фонды фондовых индексов. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска. Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Обзор: лучшие инвестиции в 2022 году

1. Высокодоходные сберегательные счета

Обзор: Высокодоходный сберегательный онлайн-счет выплачивает вам проценты на остаток денежных средств. И точно так же, как сберегательный счет, зарабатывающий копейки в вашем обычном банке, высокодоходные онлайн-сберегательные счета — это доступные средства для ваших денег.

Кому они подходят? Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобятся наличные деньги. Высокодоходный сберегательный счет также хорошо работает для инвесторов, не склонных к риску, и желающих избежать риска того, что они не вернут свои деньги.

Риски: Банки, которые предлагают эти счета, застрахованы FDIC, поэтому вам не нужно беспокоиться о потере вашего депозита.

Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете со временем потерять покупательную способность из-за инфляции, если ставки слишком низкие.

Награды: При меньших накладных расходах вы обычно можете получать гораздо более высокие процентные ставки в онлайн-банках.

Кроме того, обычно вы можете получить доступ к деньгам, быстро переведя их в свой основной банк или даже через банкомат.

Где их взять: Вы можете просмотреть список лучших высокодоходных сберегательных счетов Bankrate для максимальной ставки. В противном случае банки и кредитные союзы предлагают сберегательный счет, хотя вы можете получить не самую лучшую ставку.

2. Краткосрочные депозитные сертификаты

Обзор: Депозитные сертификаты или компакт-диски выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета. Краткосрочные депозитные сертификаты могут быть лучшим вариантом, когда вы ожидаете роста ставок, что позволит вам реинвестировать по более высоким ставкам, когда срок депозитного сертификата наступит.

Кому они подходят? Благодаря своей безопасности и более высоким выплатам компакт-диски могут быть хорошим выбором для пенсионеров, которым не нужен немедленный доход и которые могут на некоторое время заблокировать свои деньги. нуждаются в деньгах в определенное время и могут связать свои наличные деньги в обмен на немного большую доходность, чем они могли бы найти на сберегательном счете.

нуждаются в деньгах в определенное время и могут связать свои наличные деньги в обмен на немного большую доходность, чем они могли бы найти на сберегательном счете.

Риски: Компакт-диски считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что при падении процентных ставок инвесторы заработают меньше, реинвестируя основную сумму и проценты в новые депозитные сертификаты с более низкими ставками, как мы видели в 2020 и 2021 годах9.0003

Противоположный риск заключается в том, что ставки будут расти, и инвесторы не смогут воспользоваться этим, потому что они уже вложили свои деньги в компакт-диск. А поскольку в 2022 году ожидается дальнейший рост ставок, возможно, имеет смысл придерживаться краткосрочных CD, чтобы в ближайшем будущем вы могли реинвестировать по более высоким ставкам.

Важно отметить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Вознаграждения: С компакт-диском финансовое учреждение регулярно выплачивает вам проценты. Как только он наступит, вы получите обратно свою первоначальную основную сумму плюс любые начисленные проценты.

Как только он наступит, вы получите обратно свою первоначальную основную сумму плюс любые начисленные проценты.

Делайте покупки в Интернете по лучшим ценам.

Где их взять: Список лучших ставок CD Bankrate поможет вам найти лучшую ставку по всей стране, вместо того, чтобы полагаться на то, что доступно только в вашем регионе.

Кроме того, банки и кредитные союзы обычно предлагают компакт-диски, хотя вы вряд ли найдете лучшую ставку на местном уровне.

3. Фонды краткосрочных государственных облигаций

Обзор: Фонды государственных облигаций — это взаимные фонды или ETF, которые инвестируют в долговые ценные бумаги, выпущенные правительством США и его агентствами. Как и краткосрочные депозитные сертификаты, фонды краткосрочных государственных облигаций не подвергают вас значительному риску при повышении процентных ставок, как это было в 2022 году9.0003

Кому они подходят? Фонды инвестируют в государственный долг США и ценные бумаги с ипотечным покрытием, выпущенные предприятиями, спонсируемыми государством. Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска. Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток. Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем краткосрочные фонды, из-за изменений процентной ставки.

Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска. Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток. Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем краткосрочные фонды, из-за изменений процентной ставки.

Риски: Фонды, инвестирующие в государственные долговые инструменты, считаются одними из самых безопасных вложений, поскольку облигации обеспечены полным доверием и доверием правительства США.

Если процентные ставки растут, цены существующих облигаций падают; и если процентные ставки снижаются, цены на существующие облигации растут. Однако процентный риск больше для долгосрочных облигаций, чем для краткосрочных. Фонды краткосрочных облигаций будут иметь минимальное влияние роста ставок, и фонды будут постепенно повышать свою процентную ставку по мере роста преобладающих ставок.

Однако, если инфляция останется высокой, процентная ставка может не угнаться за ней, и вы потеряете покупательную способность.

Награды: Облигационные фонды выплачиваются ежемесячно, и с ростом ставок в 2022 году эти фонды выплачивают немного больше, чем в недавнем прошлом.

Где их получить: Вы можете купить фонды облигаций у многих онлайн-брокеров, а именно у тех, которые позволяют вам торговать ETF или взаимными фондами. Большинство брокеров, предлагающих ETF, позволяют вам покупать и продавать их без комиссии, в то время как взаимные фонды могут потребовать от вас уплаты комиссии или минимальной покупки, хотя и не всегда.

4. Облигации серии I

Обзор: Казначейство США выпускает сберегательные облигации для индивидуальных инвесторов, и в 2022 году все более популярным вариантом становятся облигации серии I. Эта облигация помогает создать защиту от инфляции. Он выплачивает базовую процентную ставку, а затем добавляет компонент, основанный на уровне инфляции. Результат: если инфляция растет, растут и выплаты. Но верно и обратное: если инфляция упадет, упадет и процентная ставка. Поправка на инфляцию сбрасывается каждые шесть месяцев.

Результат: если инфляция растет, растут и выплаты. Но верно и обратное: если инфляция упадет, упадет и процентная ставка. Поправка на инфляцию сбрасывается каждые шесть месяцев.

Кому они подходят? Как и другие выпущенные государством долговые обязательства, облигации серии I привлекательны для инвесторов, не склонных к риску, которые не хотят подвергаться риску дефолта. Эти облигации также являются хорошим вариантом для инвесторов, которые хотят защитить свои инвестиции от инфляции. Однако инвесторы могут покупать не более 10 000 долларов США в течение одного календарного года, хотя вы можете применить до 5 000 долларов США в качестве ежегодного возмещения налога на покупку Облигации серии I тоже. (И есть малоизвестный секрет, как обойти этот годовой лимит.)

Риски: Облигации серии I защищают ваши инвестиции от инфляции, которая является основным недостатком инвестирования в большинство облигаций. И, как и другие выпущенные государством долговые обязательства, эти облигации считаются одними из самых безопасных в мире в отношении риска дефолта.

Награды: Облигации серии I приносят проценты в течение 30 лет, если они не погашены в наличные деньги, но процентная ставка будет колебаться в зависимости от преобладающего уровня инфляции.

Где их получить: Вы можете купить облигации серии I непосредственно в Казначействе США на сайте treasurydirect.gov. Правительство не будет взимать с вас комиссию за это.

5. Фонды краткосрочных корпоративных облигаций

Обзор: Корпорации иногда собирают деньги, выпуская облигации для инвесторов, и они могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций.

Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее чувствительными к колебаниям процентных ставок, чем среднесрочные или долгосрочные облигации.

Кому они подходят? Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, ищущих денежный поток, таких как пенсионеры или те, кто хочет снизить общий риск своего портфеля, но при этом получать прибыль. Фонды краткосрочных корпоративных облигаций могут быть хороши для инвесторов, не склонных к риску. которые хотят немного большей доходности, чем фонды государственных облигаций.

Фонды краткосрочных корпоративных облигаций могут быть хороши для инвесторов, не склонных к риску. которые хотят немного большей доходности, чем фонды государственных облигаций.

Риски: Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC.

Всегда существует вероятность того, что компании понизят свой кредитный рейтинг или столкнутся с финансовыми проблемами и дефолтом по облигациям. Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Награды: Фонды краткосрочных облигаций инвестиционного уровня часто вознаграждают инвесторов более высокой доходностью, чем фонды государственных и муниципальных облигаций. Но большая награда сопряжена с дополнительным риском.

Где их взять: Вы можете покупать и продавать фонды корпоративных облигаций у любого брокера, который позволяет вам торговать ETF или взаимными фондами.

Большинство брокеров позволяют вам торговать ETF без комиссии, в то время как многие брокеры могут потребовать комиссию или минимальную сумму покупки для покупки взаимного фонда.

6. Индексные фонды S&P 500

Обзор: Фонд основан примерно на пятистах крупнейших американских компаниях, то есть в него входят многие из самых успешных компаний мира. Например, Amazon и Berkshire Hathaway являются двумя наиболее известными компаниями-членами индекса.

Кому они подходят? Если вы хотите получить более высокую доходность, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он имеет большую волатильность. Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий и диверсифицированный доступ к фондовому рынку. минимум от трех до пяти лет.

Риски: Фонд S&P 500 — один из менее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка и отличается высокой степенью диверсификации. Конечно, он по-прежнему включает в себя акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты.

Конечно, он по-прежнему включает в себя акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты.

Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Тем не менее, индекс показал себя довольно хорошо с течением времени.

Индекс резко вырос после падения, вызванного пандемией, в марте 2020 г., но в 2022 г. он показал плохие результаты, поэтому инвесторы могут проявлять осторожность и придерживаться своего долгосрочного инвестиционного плана.

Награды: Как почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть частью всех этих компаний. В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции.

Со временем индекс возвращался примерно на 10 процентов в год. Эти фонды можно приобрести с очень низким коэффициентом расходов (сколько управляющая компания взимает за управление фондом), и они являются одними из лучших индексных фондов.

Где их получить: Вы можете приобрести индексный фонд S&P 500 у любого брокера, который позволяет вам торговать ETF или взаимными фондами. ETF, как правило, не требуют комиссии, поэтому вы не будете платить никаких дополнительных сборов, в то время как взаимные фонды могут изменить комиссию и потребовать от вас совершить минимальную покупку.

7. Фонды дивидендных акций

Обзор: Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально.

Кому они подходят? Покупка отдельных акций, независимо от того, выплачиваются они дивиденды или нет, больше подходит для средних и продвинутых инвесторов. Но вы можете купить их группу в фонде акций и уменьшить свой риск. Те, кто нуждается в доходе и может инвестировать в течение более длительного периода времени, могут найти это привлекательным.

Риски: Как и любые инвестиции в акции, дивидендные акции сопряжены с риском. Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Убедитесь, что вы инвестируете в компании с солидной историей увеличения дивидендов, а не выбираете те, у которых самая высокая текущая доходность. Это может быть признаком приближающихся неприятностей. Тем не менее, даже уважаемые компании могут пострадать от кризиса, поэтому хорошая репутация, в конечном счете, не является защитой от того, что компания сократит свои дивиденды или полностью отменит их.

Однако вы устраняете многие из этих рисков, покупая дивидендный фонд акций с диверсифицированным набором активов, уменьшая свою зависимость от какой-либо отдельной компании.

Награды: Даже ваши инвестиции на фондовом рынке могут стать немного безопаснее с акциями, которые выплачивают дивиденды.

Имея дивидендные акции, вы не только сможете получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработаете деньги в краткосрочной перспективе.

Где их получить: Фонды дивидендных акций доступны в виде ETF или взаимных фондов у любого брокера, который ими занимается. ETF могут быть более выгодными, потому что они часто не имеют минимальной суммы покупки и, как правило, не требуют комиссии.

Напротив, взаимные фонды могут требовать минимальной покупки, и ваш брокер может взимать комиссию за них, в зависимости от брокера.

8. Ценные фонды акций

Обзор: Эти фонды инвестируют в ценные акции, те, которые имеют более выгодную цену, чем другие на рынке.

Кому они подходят? Когда акции растут в цене, как это происходит время от времени, многие инвесторы задаются вопросом, куда они могут вложить свои инвестиционные доллары. Фонды стоимостных акций могут быть хорошим вариантом. Фонды стоимостных акций хороши для инвесторов, которым комфортно с волатильностью, связанной с инвестированием в акции. Инвесторы в фонды акций также должны иметь более долгосрочный горизонт инвестирования, по крайней мере, от трех до пяти лет, чтобы пережить любые удары на рынке.

Риски: Стоимостные фонды акций, как правило, более безопасны, чем другие виды фондов акций из-за их выгодной цены, но они по-прежнему состоят из акций, поэтому они будут колебаться намного больше, чем более безопасные инвестиции, такие как краткосрочные облигации.

Фонды стоимостных акций также не застрахованы государством.

Награды: Стоимостные акции, как правило, показывают лучшие результаты по мере роста процентных ставок, а акции роста становятся менее привлекательными в относительном выражении.

Многие фонды стоимостных акций также выплачивают дивиденды, что привлекает многих инвесторов.

Где их взять: Стоимостные фонды акций могут быть двух основных типов: ETF или взаимные фонды. ETF обычно доступны без комиссии и без минимального требования к покупке у большинства крупных онлайн-брокеров.

Однако взаимные фонды могут требовать минимальной покупки, и онлайн-брокеры могут взимать комиссию за их торговлю.

9. Индексные фонды Nasdaq-100

Обзор: Индексный фонд, основанный на Nasdaq-100, — отличный выбор для инвесторов, которые хотят получить доступ к некоторым из крупнейших и лучших технологических компаний без необходимости выбирать победителей и проигравших или анализировать конкретные компании.

Фонд основан на 100 крупнейших компаниях Nasdaq, то есть среди самых успешных и стабильных. К таким компаниям относятся Apple и Meta Platforms, каждая из которых составляет большую часть общего индекса. Microsoft — еще одна известная компания-член.

Кому они подходят? Индексный фонд Nasdaq-100 является хорошим выбором для инвесторов в акции, стремящихся к росту и желающих иметь дело со значительной волатильностью. Инвесторы должны иметь возможность держать его в течение как минимум трех-пяти лет. Использование усреднения долларовой стоимости для покупки в индексном фонде, торгующемся на рекордно высоких максимумах, может помочь снизить риск по сравнению с единовременной покупкой.

Риски: Как и любая публично торгуемая акция, эта коллекция акций тоже может упасть. Хотя в Nasdaq-100 входят одни из самых сильных технологических компаний, эти компании также обычно являются одними из самых высоко оцененных.

Такая высокая оценка означает, что они, вероятно, будут склонны к быстрому падению во время экономического спада, хотя они могут быстро вырасти во время восстановления экономики.

Награды: Индексный фонд Nasdaq-100 предлагает вам немедленную диверсификацию, чтобы ваш портфель не подвергался риску банкротства какой-либо отдельной компании.

Лучшие индексные фонды Nasdaq взимают очень низкий коэффициент расходов, и это дешевый способ владеть всеми компаниями в индексе.

Где их получить: Индексные фонды Nasdaq-100 доступны как в виде ETF, так и взаимных фондов. Большинство брокеров позволяют вам торговать ETF без комиссии, в то время как взаимные фонды могут взимать комиссию и иметь минимальную сумму покупки.

10. Арендное жилье

Обзор: Арендное жилье может стать отличной инвестицией, если вы готовы управлять своей собственностью. Чтобы пойти по этому пути, вам нужно будет выбрать подходящую недвижимость, профинансировать ее или купить сразу, поддерживать ее и иметь дело с арендаторами. Вы можете преуспеть, если будете делать разумные покупки.

Кому они подходят? Арендное жилье является хорошей инвестицией для долгосрочных инвесторов, которые хотят управлять своей собственностью и получать регулярный денежный поток.

Риски: Вам не понравится простота покупки и продажи ваших активов на фондовом рынке одним щелчком мыши или нажатием на вашем устройстве с доступом в Интернет.

Хуже того, вам, возможно, придется терпеть случайные звонки в 3 часа ночи по поводу сломанной трубы.

Награды: Несмотря на то, что ставки по ипотечным кредитам растут, это все еще может быть хорошее время для финансирования покупки новой недвижимости, хотя нестабильная экономика может затруднить фактическое управление ею.

Если вы сохраните свои активы в течение долгого времени, постепенно выплачивая долги и увеличивая арендную плату, у вас, вероятно, будет мощный денежный поток, когда придет время уйти на пенсию.

Где их взять: Вам, скорее всего, придется работать с брокером по недвижимости, чтобы найти арендное жилье, или вы можете поработать над созданием сети, которая сможет найти для вас более выгодные предложения до того, как они появятся на рынке.

11. Криптовалюта

Обзор: Криптовалюта — это своего рода цифровая электронная валюта, предназначенная для использования в качестве средства обмена. Это стало особенно популярным в последние несколько лет, когда доллары влились в актив, подтолкнув цены вверх и привлекая к действию еще больше трейдеров.

Биткойн — самая доступная криптовалюта, и ее цена сильно колеблется, что привлекает множество трейдеров. Например, с цены ниже 10 000 долларов за монету в начале 2020 года биткойн взлетел примерно до 30 000 долларов в начале 2021 года. Затем он удвоился выше отметки в 60 000 долларов, а затем значительно упал в 2022 году. ? Криптовалюта хороша для инвесторов, стремящихся к риску, которые не будут возражать, если их инвестиции упадут до нуля в обмен на возможность гораздо более высокой доходности. Это не лучший выбор для инвесторов, не склонных к риску, или тех, кому нужны какие-либо безопасные инвестиции.

Затем он удвоился выше отметки в 60 000 долларов, а затем значительно упал в 2022 году. ? Криптовалюта хороша для инвесторов, стремящихся к риску, которые не будут возражать, если их инвестиции упадут до нуля в обмен на возможность гораздо более высокой доходности. Это не лучший выбор для инвесторов, не склонных к риску, или тех, кому нужны какие-либо безопасные инвестиции.

Риски: Криптовалюта имеет очень значительные риски, в том числе те, которые могут превратить любую отдельную валюту в полный ноль, например, быть вне закона или жестко регулироваться. Цифровые валюты очень волатильны и могут резко падать (или расти) даже за очень короткие промежутки времени, а цена полностью зависит от того, что заплатят трейдеры.

Торговцы также рискуют быть взломанными, учитывая некоторые громкие кражи в прошлом. И если вы инвестируете в криптовалюты, вам придется выбирать победителей, которым удается остаться, тогда как многие вполне могут полностью исчезнуть.

В отличие от других активов, перечисленных здесь, он не поддерживается FDIC или генерирующей деньги властью правительства или компании. Его стоимость определяется исключительно тем, сколько трейдеры будут платить за него.

Вознаграждения: Этот год был особенно тяжелым для криптовалюты, и большинство топовых криптовалют резко упали.

Тем не менее, многие криптовалюты, такие как Биткойн, падают с исторических максимумов, поэтому те, кто купил много лет назад и держал (или HODL), могут все еще получать довольно хорошие прибыли, несмотря на недавнее падение.

Где их взять: Криптовалюта доступна у многих брокеров, включая Interactive Brokers, Webull и TradeStation, но часто в этих источниках выбор ограничен самыми популярными монетами.

Напротив, биржа криптовалют, такая как Binance или Coinbase, может иметь сотни доступных криптовалют, от самых популярных до относительно малоизвестных.

На что следует обратить внимание

Принимая решение о том, во что инвестировать, вам необходимо учитывать несколько факторов, включая вашу устойчивость к риску, временной горизонт, ваши знания об инвестировании, ваше финансовое положение и сумму, которую вы можете инвестировать.

Если вы хотите увеличить свое состояние, вы можете выбрать инвестиции с меньшим риском, которые приносят скромную прибыль, или вы можете взять на себя больший риск и стремиться к более высокой прибыли. Как правило, при инвестировании существует компромисс между риском и доходностью. Или вы можете использовать сбалансированный подход, имея абсолютно безопасные денежные вложения, но при этом давая себе возможность для долгосрочного роста.

Лучшие инвестиции на 2022 год позволяют делать и то, и другое с разным уровнем риска и доходности.

Допуск на риск

Толерантность к риску означает, насколько вы можете противостоять колебаниям стоимости ваших инвестиций. Готовы ли вы пойти на большой риск, чтобы потенциально получить большую прибыль? Или вам нужен более консервативный портфель? Толерантность к риску может быть психологической, а также просто зависеть от вашего личного финансового положения.

Консервативные инвесторы или те, кто приближается к пенсионному возрасту, могут чувствовать себя более комфортно, выделяя больший процент своих портфелей на менее рискованные инвестиции. Они также отлично подходят для людей, экономящих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, инвестиции в депозитные сертификаты и другие счета, защищенные FDIC, не потеряют ценности и будут доступны, когда они вам понадобятся.

Они также отлично подходят для людей, экономящих как на краткосрочные, так и на среднесрочные цели. Если рынок станет нестабильным, инвестиции в депозитные сертификаты и другие счета, защищенные FDIC, не потеряют ценности и будут доступны, когда они вам понадобятся.

Те, у кого крепкие желудки, работники, все еще накапливающие пенсионные сбережения, и те, у кого десять или более лет до того, как им понадобятся деньги, скорее всего, будут жить лучше с более рискованными портфелями, пока они диверсифицируются. Например, более длительный временной горизонт позволяет вам пережить волатильность акций и воспользоваться их потенциально более высокой доходностью.

Временной горизонт

Временной горизонт просто означает, когда вам нужны деньги. Вам нужны деньги завтра или через 30 лет? Вы откладываете на первый взнос за дом через три года или хотите использовать свои деньги на пенсии? Временной горизонт определяет, какие виды инвестиций являются более подходящими.

Если у вас более короткий временной горизонт, вам нужно, чтобы деньги были на счету в конкретный момент времени и не были привязаны. А это означает, что вам нужны более безопасные инвестиции, такие как сберегательные счета, компакт-диски или, возможно, облигации. Они меньше колеблются и, как правило, более безопасны.

А это означает, что вам нужны более безопасные инвестиции, такие как сберегательные счета, компакт-диски или, возможно, облигации. Они меньше колеблются и, как правило, более безопасны.

Если у вас более длительный временной горизонт, вы можете позволить себе некоторые риски с более высокой доходностью, но более изменчивыми инвестициями. Ваш временной горизонт позволяет вам пережить взлеты и падения рынка, надеюсь, на пути к большей долгосрочной прибыли. При более длительном временном горизонте вы можете инвестировать в акции и фонды акций, а затем иметь возможность держать их в течение как минимум трех-пяти лет.

Важно, чтобы ваши инвестиции соответствовали вашему временному горизонту. Вы не хотите вкладывать деньги за аренду в следующем месяце на фондовом рынке и надеяться, что они будут там, когда они вам понадобятся.

Ваши знания

Ваши знания об инвестировании играют ключевую роль в том, во что вы инвестируете. Инвестиции, такие как сберегательные счета и компакт-диски, не требуют особых знаний, тем более что ваш счет защищен FDIC. Но рыночные продукты, такие как акции и облигации, требуют больше знаний.

Но рыночные продукты, такие как акции и облигации, требуют больше знаний.

Если вы хотите инвестировать в активы, которые требуют дополнительных знаний, вам придется развить свое понимание их. Например, если вы хотите инвестировать в отдельные акции, вам необходимо много знать о компании, отрасли, продуктах, конкурентной среде, финансах компании и многом другом. У многих людей нет времени, чтобы инвестировать в этот процесс.

Однако есть способы извлечь выгоду из рынка, даже если у вас меньше знаний. Одним из лучших является индексный фонд, который включает в себя набор акций. Если какая-либо отдельная акция показывает плохие результаты, это, вероятно, не сильно повлияет на индекс. По сути, вы инвестируете в доходность десятков, если не сотен акций, что является скорее ставкой на общую производительность рынка.

Итак, вы захотите понять пределы своих знаний, когда будете думать об инвестициях.

Сколько вы можете инвестировать

Сколько вы можете вложить в инвестиции? Чем больше денег вы можете инвестировать, тем больше вероятность того, что стоит исследовать инвестиции с более высоким риском и более высокой доходностью.

Если вы можете принести больше денег, может оказаться целесообразным потратить время, необходимое для изучения конкретной акции или отрасли, потому что потенциальные выгоды намного больше, чем с банковскими продуктами, такими как компакт-диски.

В противном случае это может просто не стоить вашего времени. Таким образом, вы можете придерживаться банковских продуктов или обратиться к ETF или взаимным фондам, которые требуют меньших затрат времени. Эти продукты также могут хорошо подойти тем, кто хочет пополнять счет постепенно, как это делают участники 401(k).

Практический результат

Инвестирование может стать отличным способом нажить состояние с течением времени, и у инвесторов есть целый ряд вариантов инвестирования, от безопасных активов с низкой доходностью до более рискованных активов с более высокой доходностью. Этот диапазон означает, что вам нужно понимать плюсы и минусы каждого варианта инвестирования и то, как они вписываются в ваш общий финансовый план, чтобы принять обоснованное решение. Хотя поначалу это кажется пугающим, многие инвесторы управляют своими активами.

Хотя поначалу это кажется пугающим, многие инвесторы управляют своими активами.

Но первый шаг к инвестированию на самом деле прост: открыть брокерский счет. Инвестиции могут быть на удивление доступными, даже если у вас не так много денег. (Вот некоторые из лучших брокеров на выбор, если вы только начинаете).

Редакционная оговорка: всем инвесторам рекомендуется провести собственное независимое исследование инвестиционных стратегий, прежде чем принимать инвестиционное решение. Кроме того, инвесторам сообщается, что прошлые результаты инвестиционных продуктов не являются гарантией роста цен в будущем.

11 Лучшие инвестиции в 2022 году

Инвестирование абсолютно необходимо большинству людей, чтобы наслаждаться комфортным финансовым будущим. Как показала пандемия коронавируса, казалось бы, стабильная экономика может быстро перевернуться с ног на голову, оставив тех, кто не был готов к трудным временам, бороться за доход.

Но в условиях, когда экономика переживает период высокой инфляции и растущих процентных ставок, какие инвестиции лучше всего сделать инвесторам в этом году? Одна из идей состоит в том, чтобы сочетать более безопасные инвестиции с более рискованными и высокодоходными.

Зачем инвестировать?

Инвестирование может предоставить вам еще один источник дохода, профинансировать вашу пенсию или даже вытащить вас из финансового тупика. Прежде всего, инвестиции увеличивают ваше богатство, помогая вам достигать ваших финансовых целей и со временем повышая вашу покупательную способность. Или, может быть, вы недавно продали свой дом или получили немного денег. Это мудрое решение позволить этим деньгам работать на вас.

Это мудрое решение позволить этим деньгам работать на вас.

В то время как инвестиции могут создать богатство, вы также захотите сбалансировать потенциальную прибыль с сопутствующим риском. И вы должны быть в финансовом положении для этого, а это означает, что вам понадобится управляемый уровень долга, адекватный резервный фонд и возможность пережить взлеты и падения рынка без необходимости доступа к своим деньгам.

Существует множество способов инвестирования — от очень безопасных вариантов, таких как депозитные сертификаты и счета денежного рынка, до вариантов со средним риском, таких как корпоративные облигации, и даже с более высоким риском, таких как фонды фондовых индексов. Это отличная новость, потому что это означает, что вы можете найти инвестиции, которые предлагают различную доходность и соответствуют вашему профилю риска. Это также означает, что вы можете комбинировать инвестиции для создания всестороннего и диверсифицированного, то есть более безопасного, портфеля.

Обзор: лучшие инвестиции в 2022 году

1. Высокодоходные сберегательные счета

Обзор: Высокодоходный сберегательный онлайн-счет выплачивает вам проценты на остаток денежных средств. И точно так же, как сберегательный счет, зарабатывающий копейки в вашем обычном банке, высокодоходные онлайн-сберегательные счета — это доступные средства для ваших денег.

Кому они подходят? Сберегательный счет — хорошее средство для тех, кому в ближайшем будущем понадобятся наличные деньги. Высокодоходный сберегательный счет также хорошо работает для инвесторов, не склонных к риску, и желающих избежать риска того, что они не вернут свои деньги.

Риски: Банки, которые предлагают эти счета, застрахованы FDIC, поэтому вам не нужно беспокоиться о потере вашего депозита.

Хотя высокодоходные сберегательные счета считаются безопасными инвестициями, как и компакт-диски, вы рискуете со временем потерять покупательную способность из-за инфляции, если ставки слишком низкие.

Награды: При меньших накладных расходах вы обычно можете получать гораздо более высокие процентные ставки в онлайн-банках.

Кроме того, обычно вы можете получить доступ к деньгам, быстро переведя их в свой основной банк или даже через банкомат.

Где их взять: Вы можете просмотреть список лучших высокодоходных сберегательных счетов Bankrate для максимальной ставки. В противном случае банки и кредитные союзы предлагают сберегательный счет, хотя вы можете получить не самую лучшую ставку.

2. Краткосрочные депозитные сертификаты

Обзор: Депозитные сертификаты или компакт-диски выпускаются банками и обычно предлагают более высокую процентную ставку, чем сберегательные счета. Краткосрочные депозитные сертификаты могут быть лучшим вариантом, когда вы ожидаете роста ставок, что позволит вам реинвестировать по более высоким ставкам, когда срок депозитного сертификата наступит.

Кому они подходят? Благодаря своей безопасности и более высоким выплатам компакт-диски могут быть хорошим выбором для пенсионеров, которым не нужен немедленный доход и которые могут на некоторое время заблокировать свои деньги. нуждаются в деньгах в определенное время и могут связать свои наличные деньги в обмен на немного большую доходность, чем они могли бы найти на сберегательном счете.

нуждаются в деньгах в определенное время и могут связать свои наличные деньги в обмен на немного большую доходность, чем они могли бы найти на сберегательном счете.

Риски: Компакт-диски считаются безопасными инвестициями. Но они несут риск реинвестирования — риск того, что при падении процентных ставок инвесторы заработают меньше, реинвестируя основную сумму и проценты в новые депозитные сертификаты с более низкими ставками, как мы видели в 2020 и 2021 годах9.0003

Противоположный риск заключается в том, что ставки будут расти, и инвесторы не смогут воспользоваться этим, потому что они уже вложили свои деньги в компакт-диск. А поскольку в 2022 году ожидается дальнейший рост ставок, возможно, имеет смысл придерживаться краткосрочных CD, чтобы в ближайшем будущем вы могли реинвестировать по более высоким ставкам.

Важно отметить, что инфляция и налоги могут значительно снизить покупательную способность ваших инвестиций.

Вознаграждения: С компакт-диском финансовое учреждение регулярно выплачивает вам проценты. Как только он наступит, вы получите обратно свою первоначальную основную сумму плюс любые начисленные проценты.

Как только он наступит, вы получите обратно свою первоначальную основную сумму плюс любые начисленные проценты.

Делайте покупки в Интернете по лучшим ценам.

Где их взять: Список лучших ставок CD Bankrate поможет вам найти лучшую ставку по всей стране, вместо того, чтобы полагаться на то, что доступно только в вашем регионе.

Кроме того, банки и кредитные союзы обычно предлагают компакт-диски, хотя вы вряд ли найдете лучшую ставку на местном уровне.

3. Фонды краткосрочных государственных облигаций

Обзор: Фонды государственных облигаций — это взаимные фонды или ETF, которые инвестируют в долговые ценные бумаги, выпущенные правительством США и его агентствами. Как и краткосрочные депозитные сертификаты, фонды краткосрочных государственных облигаций не подвергают вас значительному риску при повышении процентных ставок, как это было в 2022 году9.0003

Кому они подходят? Фонды инвестируют в государственный долг США и ценные бумаги с ипотечным покрытием, выпущенные предприятиями, спонсируемыми государством. Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска. Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток. Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем краткосрочные фонды, из-за изменений процентной ставки.

Эти фонды государственных облигаций хорошо подходят для инвесторов с низким уровнем риска. Эти фонды также могут быть хорошим выбором для начинающих инвесторов и тех, кто ищет денежный поток. Фонды государственных облигаций могут хорошо работать для инвесторов, не склонных к риску, хотя некоторые типы фондов (например, фонды долгосрочных облигаций) могут колебаться намного больше, чем краткосрочные фонды, из-за изменений процентной ставки.

Риски: Фонды, инвестирующие в государственные долговые инструменты, считаются одними из самых безопасных вложений, поскольку облигации обеспечены полным доверием и доверием правительства США.

Если процентные ставки растут, цены существующих облигаций падают; и если процентные ставки снижаются, цены на существующие облигации растут. Однако процентный риск больше для долгосрочных облигаций, чем для краткосрочных. Фонды краткосрочных облигаций будут иметь минимальное влияние роста ставок, и фонды будут постепенно повышать свою процентную ставку по мере роста преобладающих ставок.

Однако, если инфляция останется высокой, процентная ставка может не угнаться за ней, и вы потеряете покупательную способность.

Награды: Облигационные фонды выплачиваются ежемесячно, и с ростом ставок в 2022 году эти фонды выплачивают немного больше, чем в недавнем прошлом.

Где их получить: Вы можете купить фонды облигаций у многих онлайн-брокеров, а именно у тех, которые позволяют вам торговать ETF или взаимными фондами. Большинство брокеров, предлагающих ETF, позволяют вам покупать и продавать их без комиссии, в то время как взаимные фонды могут потребовать от вас уплаты комиссии или минимальной покупки, хотя и не всегда.

4. Облигации серии I

Обзор: Казначейство США выпускает сберегательные облигации для индивидуальных инвесторов, и в 2022 году все более популярным вариантом становятся облигации серии I. Эта облигация помогает создать защиту от инфляции. Он выплачивает базовую процентную ставку, а затем добавляет компонент, основанный на уровне инфляции. Результат: если инфляция растет, растут и выплаты. Но верно и обратное: если инфляция упадет, упадет и процентная ставка. Поправка на инфляцию сбрасывается каждые шесть месяцев.

Результат: если инфляция растет, растут и выплаты. Но верно и обратное: если инфляция упадет, упадет и процентная ставка. Поправка на инфляцию сбрасывается каждые шесть месяцев.

Кому они подходят? Как и другие выпущенные государством долговые обязательства, облигации серии I привлекательны для инвесторов, не склонных к риску, которые не хотят подвергаться риску дефолта. Эти облигации также являются хорошим вариантом для инвесторов, которые хотят защитить свои инвестиции от инфляции. Однако инвесторы могут покупать не более 10 000 долларов США в течение одного календарного года, хотя вы можете применить до 5 000 долларов США в качестве ежегодного возмещения налога на покупку Облигации серии I тоже. (И есть малоизвестный секрет, как обойти этот годовой лимит.)

Риски: Облигации серии I защищают ваши инвестиции от инфляции, которая является основным недостатком инвестирования в большинство облигаций. И, как и другие выпущенные государством долговые обязательства, эти облигации считаются одними из самых безопасных в мире в отношении риска дефолта.

Награды: Облигации серии I приносят проценты в течение 30 лет, если они не погашены в наличные деньги, но процентная ставка будет колебаться в зависимости от преобладающего уровня инфляции.

Где их получить: Вы можете купить облигации серии I непосредственно в Казначействе США на сайте treasurydirect.gov. Правительство не будет взимать с вас комиссию за это.

5. Фонды краткосрочных корпоративных облигаций

Обзор: Корпорации иногда собирают деньги, выпуская облигации для инвесторов, и они могут быть объединены в фонды облигаций, которые владеют облигациями, выпущенными потенциально сотнями корпораций.

Краткосрочные облигации имеют средний срок погашения от одного до пяти лет, что делает их менее чувствительными к колебаниям процентных ставок, чем среднесрочные или долгосрочные облигации.

Кому они подходят? Фонды корпоративных облигаций могут быть отличным выбором для инвесторов, ищущих денежный поток, таких как пенсионеры или те, кто хочет снизить общий риск своего портфеля, но при этом получать прибыль. Фонды краткосрочных корпоративных облигаций могут быть хороши для инвесторов, не склонных к риску. которые хотят немного большей доходности, чем фонды государственных облигаций.

Фонды краткосрочных корпоративных облигаций могут быть хороши для инвесторов, не склонных к риску. которые хотят немного большей доходности, чем фонды государственных облигаций.

Риски: Как и в случае с другими фондами облигаций, фонды краткосрочных корпоративных облигаций не застрахованы FDIC.

Всегда существует вероятность того, что компании понизят свой кредитный рейтинг или столкнутся с финансовыми проблемами и дефолтом по облигациям. Чтобы снизить этот риск, убедитесь, что ваш фонд состоит из высококачественных корпоративных облигаций.

Награды: Фонды краткосрочных облигаций инвестиционного уровня часто вознаграждают инвесторов более высокой доходностью, чем фонды государственных и муниципальных облигаций. Но большая награда сопряжена с дополнительным риском.

Где их взять: Вы можете покупать и продавать фонды корпоративных облигаций у любого брокера, который позволяет вам торговать ETF или взаимными фондами.

Большинство брокеров позволяют вам торговать ETF без комиссии, в то время как многие брокеры могут потребовать комиссию или минимальную сумму покупки для покупки взаимного фонда.

6. Индексные фонды S&P 500

Обзор: Фонд основан примерно на пятистах крупнейших американских компаниях, то есть в него входят многие из самых успешных компаний мира. Например, Amazon и Berkshire Hathaway являются двумя наиболее известными компаниями-членами индекса.

Кому они подходят? Если вы хотите получить более высокую доходность, чем более традиционные банковские продукты или облигации, хорошей альтернативой является индексный фонд S&P 500, хотя он имеет большую волатильность. Индексный фонд S&P 500 — отличный выбор для начинающих инвесторов, поскольку он обеспечивает широкий и диверсифицированный доступ к фондовому рынку. минимум от трех до пяти лет.

Риски: Фонд S&P 500 — один из менее рискованных способов инвестирования в акции, поскольку он состоит из ведущих компаний рынка и отличается высокой степенью диверсификации. Конечно, он по-прежнему включает в себя акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты.

Конечно, он по-прежнему включает в себя акции, поэтому он будет более волатильным, чем облигации или любые банковские продукты.

Он также не застрахован государством, поэтому вы можете потерять деньги из-за колебаний стоимости. Тем не менее, индекс показал себя довольно хорошо с течением времени.

Индекс резко вырос после падения, вызванного пандемией, в марте 2020 г., но в 2022 г. он показал плохие результаты, поэтому инвесторы могут проявлять осторожность и придерживаться своего долгосрочного инвестиционного плана.

Награды: Как почти любой фонд, индексный фонд S&P 500 предлагает немедленную диверсификацию, позволяя вам владеть частью всех этих компаний. В фонд входят компании из всех отраслей, что делает его более устойчивым, чем многие инвестиции.

Со временем индекс возвращался примерно на 10 процентов в год. Эти фонды можно приобрести с очень низким коэффициентом расходов (сколько управляющая компания взимает за управление фондом), и они являются одними из лучших индексных фондов.

Где их получить: Вы можете приобрести индексный фонд S&P 500 у любого брокера, который позволяет вам торговать ETF или взаимными фондами. ETF, как правило, не требуют комиссии, поэтому вы не будете платить никаких дополнительных сборов, в то время как взаимные фонды могут изменить комиссию и потребовать от вас совершить минимальную покупку.

7. Фонды дивидендных акций

Обзор: Дивиденды — это часть прибыли компании, которая может выплачиваться акционерам, как правило, ежеквартально.

Кому они подходят? Покупка отдельных акций, независимо от того, выплачиваются они дивиденды или нет, больше подходит для средних и продвинутых инвесторов. Но вы можете купить их группу в фонде акций и уменьшить свой риск. Те, кто нуждается в доходе и может инвестировать в течение более длительного периода времени, могут найти это привлекательным.

Риски: Как и любые инвестиции в акции, дивидендные акции сопряжены с риском. Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Они считаются более безопасными, чем акции роста или другие недивидендные акции, но вы должны тщательно выбирать свой портфель.

Убедитесь, что вы инвестируете в компании с солидной историей увеличения дивидендов, а не выбираете те, у которых самая высокая текущая доходность. Это может быть признаком приближающихся неприятностей. Тем не менее, даже уважаемые компании могут пострадать от кризиса, поэтому хорошая репутация, в конечном счете, не является защитой от того, что компания сократит свои дивиденды или полностью отменит их.

Однако вы устраняете многие из этих рисков, покупая дивидендный фонд акций с диверсифицированным набором активов, уменьшая свою зависимость от какой-либо отдельной компании.

Награды: Даже ваши инвестиции на фондовом рынке могут стать немного безопаснее с акциями, которые выплачивают дивиденды.

Имея дивидендные акции, вы не только сможете получить прибыль от своих инвестиций за счет долгосрочного повышения рыночной стоимости, но и заработаете деньги в краткосрочной перспективе.

Где их получить: Фонды дивидендных акций доступны в виде ETF или взаимных фондов у любого брокера, который ими занимается. ETF могут быть более выгодными, потому что они часто не имеют минимальной суммы покупки и, как правило, не требуют комиссии.

Напротив, взаимные фонды могут требовать минимальной покупки, и ваш брокер может взимать комиссию за них, в зависимости от брокера.

8. Ценные фонды акций

Обзор: Эти фонды инвестируют в ценные акции, те, которые имеют более выгодную цену, чем другие на рынке.