Ставка рефинансирования изменения: Ставка Банка России — последние новости сегодня

Центробанк снизил ключевую ставку до 7,5%

Центробанк на очередном заседании 16 сентября, как и ожидалось, снизил ключевую ставку — с 8 до 7,5% годовых. Рассказываем, что это за ставка и на что она влияет.

Это процент, под который Центральный банк России выдает кредиты коммерческим банкам. Вместе с тем это максимальная ставка, по которой он принимает у банков денежные средства на депозиты.

Ключевую ставку на регулярных заседаниях устанавливает совет директоров ЦБ. И к ней привязаны остальные ставки по операциям регулятора.

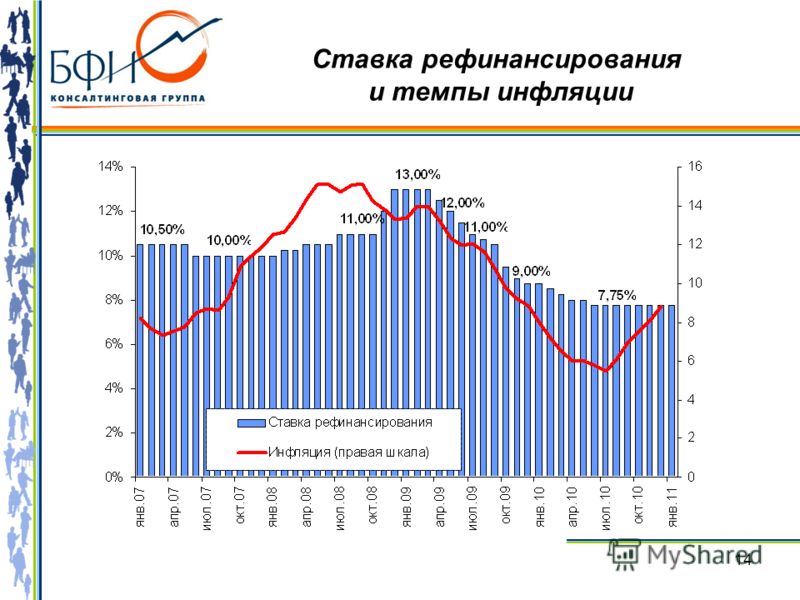

Он меняет ставку в зависимости от экономической ситуации в стране, главным образом чтобы сохранить инфляцию в районе целевых 4%. А вот это изменение уже в свою очередь влияет на колебания цен, курс рубля и, конечно, все банковские продукты.

Обычно решение о ключевой ставке принимается с учетом макроэкономического прогноза, и подготовка к нему — это многоступенчатый процесс.

На первом этапе — за три-четыре недели до заседания совета директоров — аналитики из разных департаментов и региональных отделений ЦБ под руководством департамента кредитно-денежной политики изучают ситуацию в России и мире и предварительно прорабатывают параметры базового и альтернативного сценариев развития экономики.

На втором этапе — за две недели до заседания — эксперты собирают последнюю статистику и согласовывают подготовленные ранее прогнозы.

Третьим этапом становится «неделя тишины» до заседания. В этот период запрещены любые заявления или публикации представителей ЦБ, которые могут хоть как-то повлиять на ожидания участников рынка о предстоящем решении по ставке. В это же время независимые эксперты, как правило, начинают давать в СМИ свои прогнозы, чего же ждать от регулятора.

И наконец, совет директоров принимает решение по ключевой ставке. Как правило, объявляют его в пятницу днем, а действовать новое значение ставки начинает со следующего понедельника.

На этом, впрочем, работа ЦБ не заканчивается — в этот же день публикуется пресс-релиз о решении, а чуть позже председатель Банка России выступает с публичным заявлением, в котором комментирует прогноз ведомства и объясняет, почему ставку повысили или понизили.

Чем ставка ниже, тем доступнее кредиты ЦБ для коммерческих банков. Те в свою очередь делают более доступными свои займы, в том числе и для бизнеса. Это может способствовать экономическому росту, так как предприятия получают доступ к дешевым деньгам и могут занимать их для расширения производства.

Те в свою очередь делают более доступными свои займы, в том числе и для бизнеса. Это может способствовать экономическому росту, так как предприятия получают доступ к дешевым деньгам и могут занимать их для расширения производства.

Низкие ставки по кредитам позволяют населению приобретать дорогостоящие товары, покупка которых откладывалась, — технику, мебель, автомобили или даже квартиры. А высокий уровень потребительского спроса также помогает бизнесу развиваться. Дешевый рубль выгоден и для экспортеров, продающих товары за рубеж.

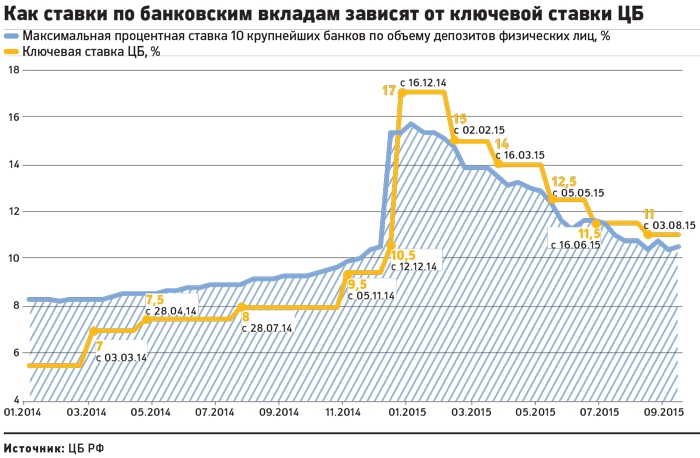

С другой стороны, низкие ставки по кредитам, как правило, соседствуют и с невысокими ставками по депозитам. Это делает последние менее привлекательными для населения. Кроме того, снижение кредитных ставок может приводить к росту закредитованности населения.

Также дешевый рубль невыгоден предприятиям, покупающим сырье или комплектующие за иностранную валюту, так как они вынуждены платить больше. А снижение курса рубля приводит к росту цен на импортные товары. Кроме того, из-за роста потребительского спроса возникает риск увеличения инфляции.

Кроме того, из-за роста потребительского спроса возникает риск увеличения инфляции.

Собственно, при повышении ключевой ставки складывается обратная ситуация.

Если она растет, то растут и проценты по кредитам — потребительским, ипотеке и тем, которые бизнес берет на развитие. Население в такой ситуации, как правило, откладывает потребление, а значит, снижается спрос. Это способствует снижению инфляции, но может замедлять экономический рост. Впрочем, повышение ключевой ставки влияет на темпы роста цен с задержкой: временной лаг может составлять до трех — шести кварталов.

Зато ставки по вкладам, как правило, тоже увеличиваются, что повышает их привлекательность.

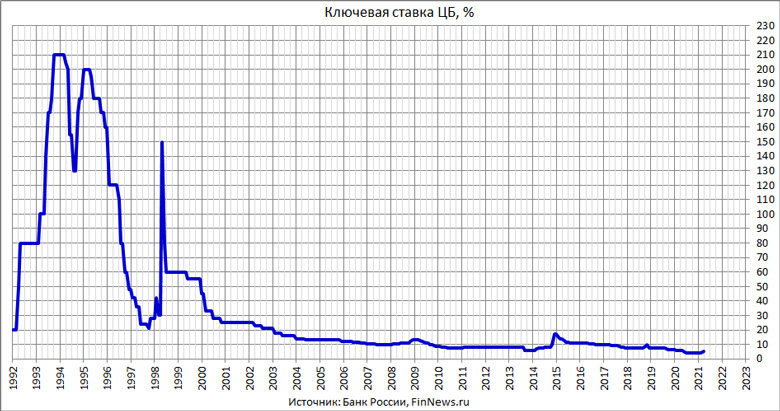

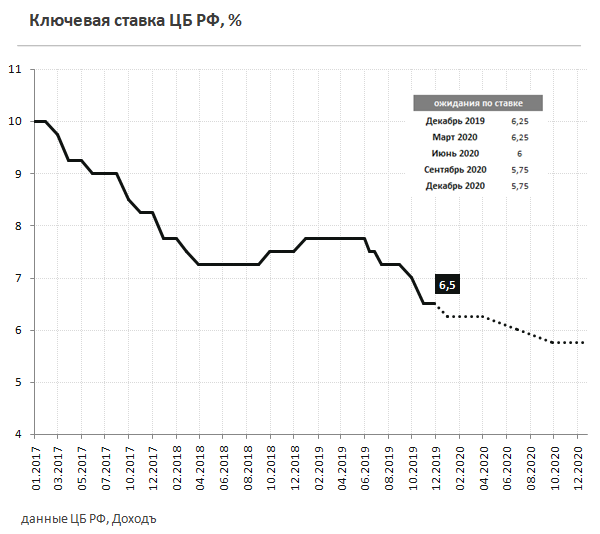

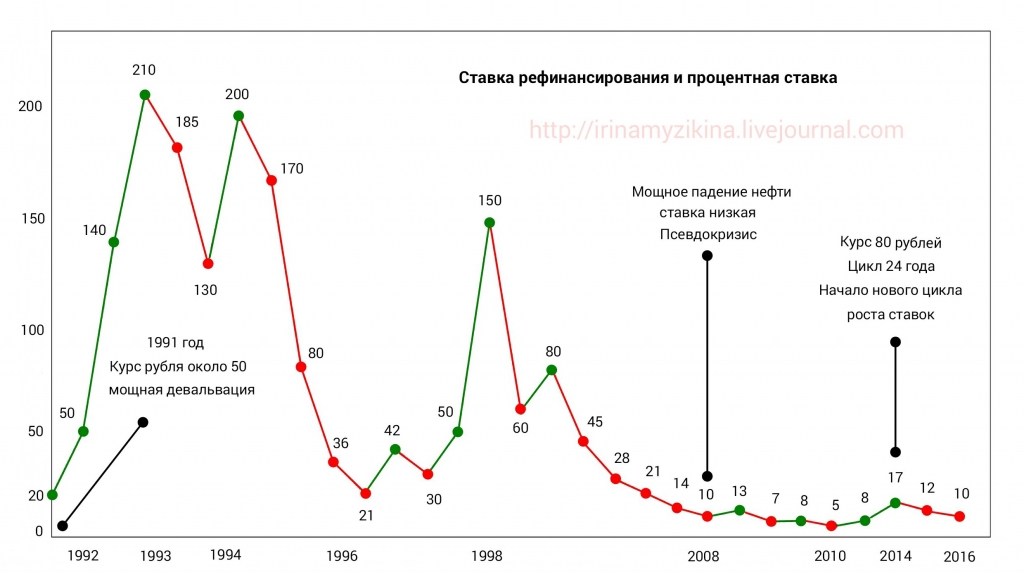

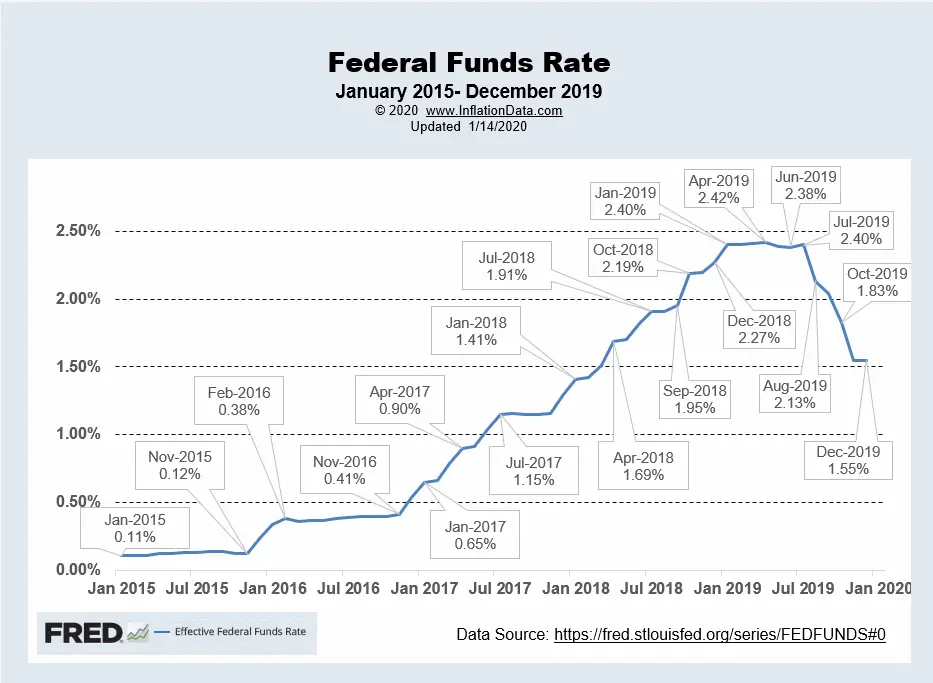

В 2020 году и российский, и мировые регуляторы активно смягчали денежно-кредитную политику, борясь с негативными последствиями пандемии нового коронавируса. Так, с начала 2020 года Банк России несколько раз понижал ключевую ставку, установив в итоге исторический минимум в 4,25%.

Но в 2021 году мировые и российские показатели восстанавливались быстрее, чем прогнозировал ЦБ, и спровоцировали рост темпов инфляции. В результате регулятор взял курс на постепенное ужесточение денежно-кредитной политики.

В результате регулятор взял курс на постепенное ужесточение денежно-кредитной политики.

Однако в конце февраля 2022 года он повысил ключевую ставку сразу с 9,5 до 20%. Решение было продиктовано волатильностью рынка на фоне западных санкций из-за проведения военной операции на территории Украины. Это повышение ставки «поддержало финансовую стабильность и предотвратило неконтролируемый рост цен», объясняли в ЦБ.

Сейчас российская экономика столкнулась с необходимостью масштабной структурной перестройки. И какое-то время та неизбежно будет сопровождаться повышенными темпами роста цен.

Нынешнее же снижение ключевой ставки до 7,5% ЦБ объяснил тем, что, хотя внешние условия для российской экономики остаются сложными, годовая инфляция замедляется. Этому способствовали динамика обменного курса рубля и сдержанный потребительский спрос. При этом инфляционные ожидания населения и бизнеса остаются на повышенном уровне. Регулятор рассчитывает, что в 2022 году годовая инфляция составит 11–13%, в 2023 году проводимая политика сможет снизить ее до 5–7%, а в 2024 году ее показатель удастся вернуть к целевым 4% годовых.

Дальнейшие решения по ключевой ставке Банк России будет принимать с учетом фактической и ожидаемой динамики инфляции, процесса структурной перестройки экономики, а также оценивая риски со стороны внутренних и внешних условий и реакцию на них финансовых рынков.

Очередное заседание, на котором будет обсуждаться вопрос ключевой ставки, запланировано на 28 октября.

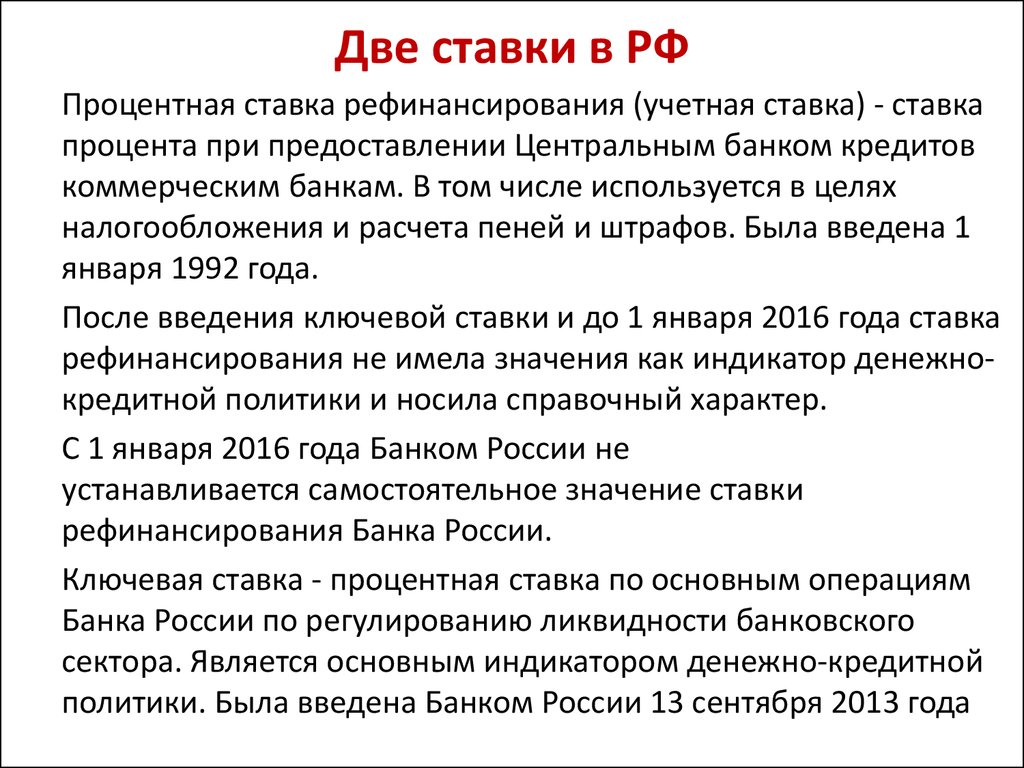

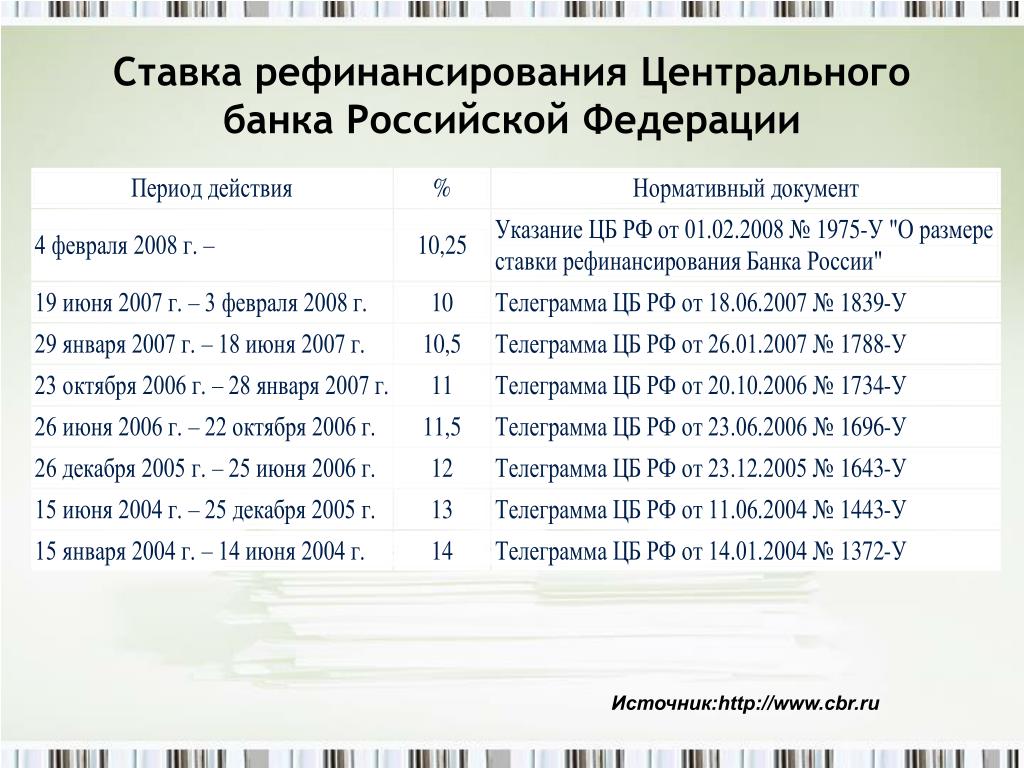

Информация о ставке рефинансирования ЦБ РФ

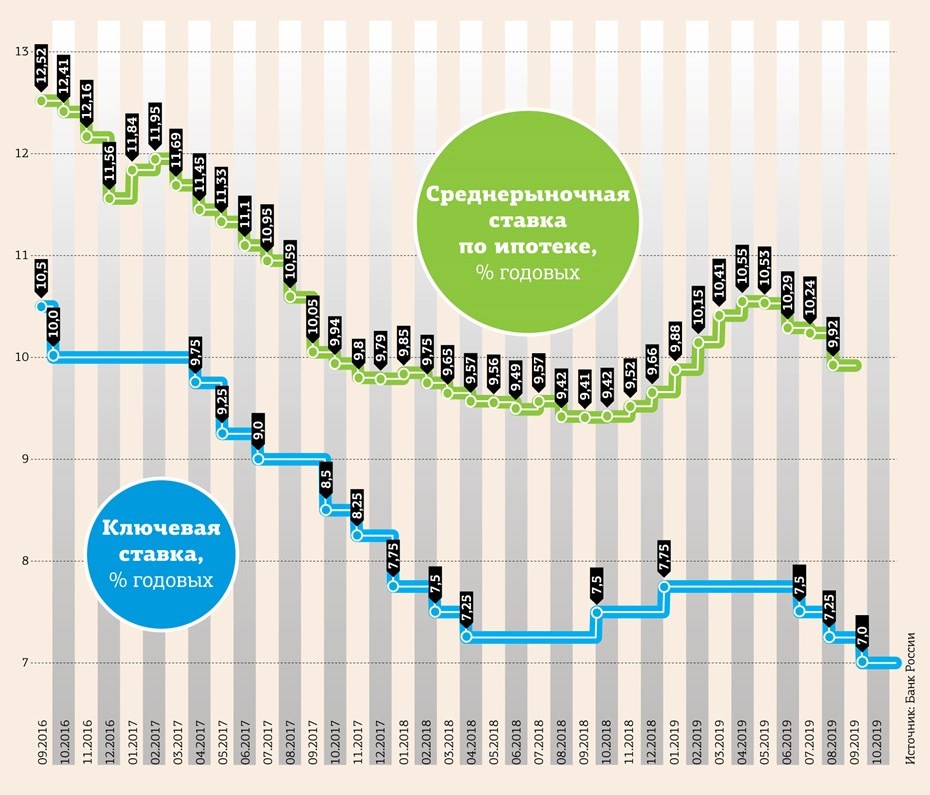

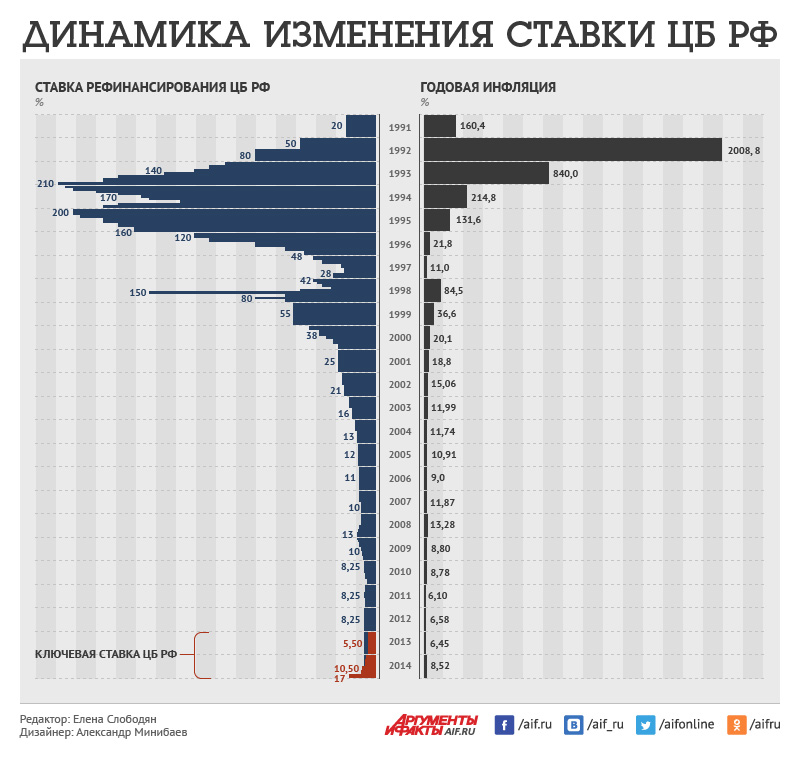

Ставка рефинансирования в 2022 году сначала бодро росла, а теперь так же бодро снижается. В таблице ниже вы найдете информацию о том, как учетная ставка ЦБ РФ изменялась с 2016 года, а также действующий показатель на сегодня.

Исходя из ставки рефинансирования, размер которой сейчас приравнен к величине ключевой ставки, рассчитываются:

- пени по налогам;

- компенсация за просрочку зарплаты;

- матвыгода от экономии на процентах;

- проценты по ст. 317.1 ГК РФ.

Размеры ставки представлены в нашей таблице.

|

Дата, с которой установлена ставка |

Размер ставки (%, годовых) |

Источник — Официальный сайт Банка России |

| С 19 сентября 2022 года | 7,5 | Информация Банка России от 16.09.2022 |

| С 25 июля 2022 года | 8,0 | Информация Банка России от 22.07.2022 |

| С 14 июня 2022 года | 9,5 | Информация Банка России от 10.06.2022 |

| С 27 мая 2022 года | 11 | Информация Банка России от 26.05.2022 |

| С 4 мая 2022 года | 14 | Информация Банка России от 29. 04.2022 04.2022 |

| С 11 апреля 2022 года | 17 | Информация Банка России от 08.04.2022 |

| С 28 февраля 2022 года | 20 | Информация Банка России от 28.02.2022 |

| С 14 февраля 2022 года | 9,5 | Информация Банка России от 11.02.2022 |

| С 20 декабря 2021 года | 8,5 | Информация Банка России от 17.12.2021 |

| С 25 октября 2021 года | 7,5 | Информация Банка России от 22.10.2021 |

| С 13 сентября 2021 года | 6,75 | Информация Банка России от 10.09.2021 |

| С 26 июля 2021 года | Информация Банка России от 23. 07.2021 07.2021 |

|

| С 15 июня 2021 года | 5,5 | Информация Банка России от 11.06.2021 |

| С 26 апреля 2021 года | 5,0 | Информация Банка России от 23.04.2021 |

| С 22 марта 2021 года | 4,5 | Информация Банка России от 19.03.2021 |

| С 27 июля 2020 года | 4,25 | Информация Банка России от 24.07.2020 |

| С 22 июня 2020 года | 4,50 | Информация Банка России от 19.06.2020 |

| С 27 апреля 2020 года | 5,50 | Информация Банка России от 24.04.2020 |

| С 10 февраля 2020 года | 6,00 | Информация Банка России от 07. 02.2020 02.2020 |

| С 16 декабря 2019 года | 6,25 | Информация Банка России от 13.12.2019 |

|

С 28 октября 2019 года |

6,50 |

Информация Банка России от 25.10.2019 |

|

С 9 сентября 2019 года |

7,00 |

Информация Банка России от 06.09.2019 |

С 29 июля 2019 года |

7,25 |

Информация Банка России от 26.07.2019 |

|

С 17 июня 2019 года |

7,5 |

Информация Банка России от 14. |

|

С 17 декабря 2018 года

|

7,75 |

Информация Банка России от 14.12.2018 |

|

С 17 сентября 2018 года |

7,50 |

Информация Банка России от 14.09.2018

|

|

С 26 марта 2018 года |

7,25 |

Информация Банка России от 23.03.2018

|

|

С 12 февраля 2018 года |

7,5 |

Информация Банка России от 09.

|

|

с 18 декабря 2017 года

|

7,75 |

Информация Банка России от 15.12.2017 |

|

с 30 октября 2017 года |

8,25 |

Информация Банка России от 27.10.2017

|

|

с 18 сентября 2017 года |

8,50 |

Информация Банка России от 15.09.2017

|

|

с 19 июня 2017 года

|

9,00 |

Информация Банка России от 16. |

|

со 2 мая 2017 года |

9,25 |

Информация Банка России от 28.04.2017

|

|

с 27 марта 2017 года |

9,75 |

Информация Банка России от 24.03.2017

|

|

с 19 сентября 2016 года |

10,0 |

Информация Банка России от 16.09.2016

|

|

с 1 июня 2016 года |

10,5 |

Информация Банка России от 10.

|

|

c 1 января 2016 года* |

11,0 |

Указание Банка России от 11.12.2015 № 3894-У См.: «Ставку рефинансирования Центробанк приравнял к ключевой». |

|

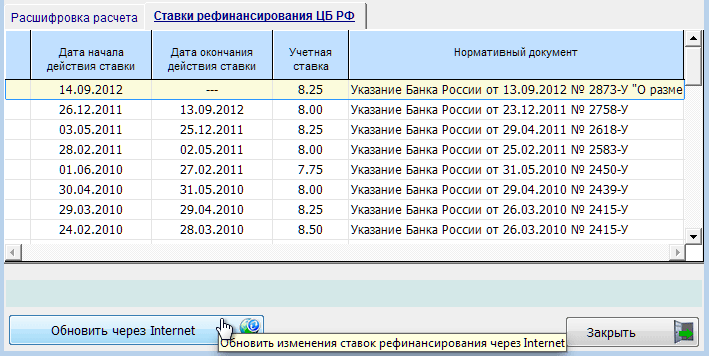

с 14 сентября 2012 года |

8,25 |

Указание Банка России от 13.09.2012 № 2873-У |

|

с 26 декабря 2011 года |

8 |

Указание Банка России от 23.12.2011 № 2758-У |

|

с 3 мая 2011 года |

8,25 |

Указание Банка России от 29. |

|

с 28 февраля 2011 года |

8 |

Указание Банка России от 25.02.2011 № 2583-У |

|

с 1 июня 2010 года |

7,75 |

Указание Банка России от 31.05.2010 № 2450-У |

|

с 30 апреля 2010 года |

8 |

Указание Банка России от 29.04.2010 № 2439-У |

|

с 29 марта 2010 года |

8,25 |

Указание Банка России от 26.03.2010 № 2415-У |

|

с 24 февраля 2010 года |

8,5 |

Указание Банка России от 19. |

|

с 28 декабря 2009 года |

8,75 |

Указание Банка России от 25.12.2009 № 2369-У |

|

с 25 ноября 2009 года |

9 |

Указание Банка России от 24.11.2009 № 2336-У |

|

с 30 октября 2009 года |

9,5 |

Указание Банка России от 29.10.2009 № 2313-У |

|

с 30 сентября 2009 года |

10 |

Указание Банка России от 29.09.2009 № 2299-У |

|

с 15 сентября 2009 года |

10,5 |

Указание Банка России от 14. |

|

с 10 августа 2009 года |

10,75 |

Указание Банка России от 07.08.2009 № 2270-У |

|

с 13 июля 2009 года |

11 |

Указание Банка России от 10.07.2009 № 2259-У |

|

с 5 июня 2009 года |

11,5 |

Указание Банка России от 04.06.2009 № 2247-У |

|

с 14 мая 2009 года |

12 |

Указание Банка России от 13.05.2009 № 2230-У |

|

с 24 апреля 2009 года |

12,5 |

Указание Банка России от 23. |

|

с 1 декабря 2008 года |

13 |

Указание Банка России от 28.11.2008 № 2135-У |

|

с 12 ноября 2008 года |

12 |

Указание Банка России от 11.11.2008 № 2123-У |

|

с 14 июля 2008 года |

11,0 |

Указание Банка России от 11.07.2008 № 2037-У |

|

с 10 июня 2008 года |

10,75 |

Указание Банка России от 09.06.2008 № 2022-У |

|

с 29 апреля 2008 года |

10,5 |

Указание Банка России от 28. |

|

с 4 февраля 2008 года |

10,25 |

Указание Банка России от 01.02.2008 № 1975-У |

|

с 19 июня 2007 года |

10 |

Телеграмма Банка России от 18.06.2007 № 1839-У |

|

с 29 января 2007 года |

10,5 |

Телеграмма Банка России от 26.01.2007 № 1788-У |

|

с 23 октября 2006 года |

11,0 |

Телеграмма Банка России от 20.10.2006 № 1734-У |

|

с 26 июня 2006 года |

11,5 |

Телеграмма Банка России от 23. |

|

с 26 декабря 2005 года |

12 |

Телеграмма Банка России от 23.12.2005 № 1643-У |

|

с 15 июня 2004 года |

13 |

Телеграмма Банка России от 11.06.2004 № 1443-У |

|

с 15 января 2004 года |

14 |

Телеграмма Банка России от 14.01.2004 № 1372-У |

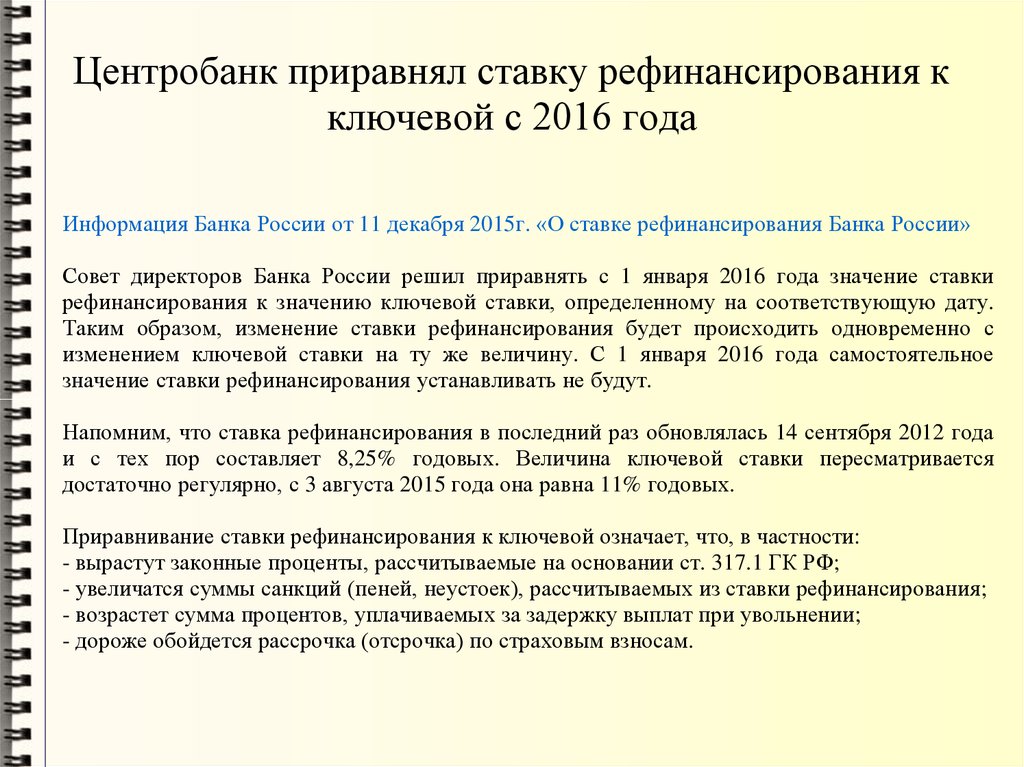

* С 14.09.2012 по 31.12.2015 ставка рефинансирования не менялась и составляла 8,25%, поэтому в таблице отдельно ставка рефинансирования 2015, 2014, 2013 годов не приводится.

Отдельно ставку рефинансирования с 2016 года Банк России не устанавливает. Вместо нее применяется ключевая ставка.

Вместо нее применяется ключевая ставка.

Источники:

Официальный сайт Банка России

Что такое ставка и срок рефинансирования?

Подача заявки на рефинансирование аналогична подаче заявки на первый ипотечный кредит. Вы подадите заявку своему кредитору вместе с некоторыми финансовыми документами. Затем ваш кредитор назначит андеррайтинг, оценку и заключительную встречу.

Считаете ли вы, что ставка и срок рефинансирования вам подходят? Вот дополнительная информация о том, что вы можете ожидать, когда получите новый кредит.

Подать заявку на рефинансирование

Первым шагом в любом рефинансировании является обращение к выбранному вами кредитору. Изучите кредиторов в вашем районе и рассмотрите текущие процентные ставки по ипотечным кредитам. Подайте заявку своему кредитору и укажите, что хотите рефинансировать свою ставку или срок.

Ваш кредитор попросит вас предоставить несколько важных финансовых документов, когда вы подаете заявку на рефинансирование, в том числе:

- Две последние платежные квитанции

- Две последние банковские выписки

- Два последних W-2

Вам может потребоваться предоставить дополнительные документы, если вы работаете не по найму. Приведите свои документы в порядок, прежде чем подавать заявку на более быстрое рефинансирование.

Приведите свои документы в порядок, прежде чем подавать заявку на более быстрое рефинансирование.

Ваш кредитор начнет процесс андеррайтинга, как только вы подадите заявку. Ваш кредитор проверяет ваш доход во время андеррайтинга и удостоверяется, что вы имеете право на рефинансирование. Отвечайте на все запросы кредиторов в течение этого времени, чтобы не отклоняться от графика рефинансирования.

Зафиксируйте новую ставку

После того, как вы подадите заявку на рефинансирование, ваш кредитор предоставит вам документ под названием «Оценка займа». Ваша оценка кредита дает вам оценку сборов и расходов на ваш кредит. Держитесь за этот документ — позже вам нужно будет сравнить его с заключительным заявлением.

У вас также будет возможность зафиксировать ставку по ипотеке. Процентные ставки меняются ежедневно. Когда вы фиксируете свою ставку, вы защищаете себя от изменений процентной ставки, которые происходят между подачей заявки на рефинансирование и закрытием. Большинство кредиторов позволяют заблокировать ставку на 30-60 дней.

Большинство кредиторов позволяют заблокировать ставку на 30-60 дней.

Хотите продлить блокировку скорости? Возможно, вам придется заплатить дополнительную плату.

Получить оценку

Ваш кредитор также назначит оценку для определения стоимости вашего дома. Оценки важны, потому что они уверяют вашего кредитора, что они не дадут вам больше денег, чем стоит ваш дом. Вы можете свободно присутствовать на оценке. Перед приездом оценщика убедитесь, что ваша недвижимость находится в наилучшем состоянии.

Выбираете определенный тип рефинансирования, такой как VA или FHA Streamline? Вы можете пропустить требование оценки.

Просмотрите заключительную информацию

Ваш кредитор выдаст вам документ, называемый заключительной информацией, прежде чем вы придете на закрытие сделки. В заключительном сообщении содержится важная информация о вашем новом кредите. Вы найдете свой основной баланс, процентную ставку и ежемесячный платеж. Внимательно прочитайте этот документ и убедитесь, что условия совпадают с желаемым рефинансированием.

Убедитесь, что ваш ежемесячный платеж ниже, чем ваш текущий платеж, если вы хотите рефинансировать на более длительный срок. Снизить процентную ставку? Ваш ежемесячный платеж также должен быть ниже. Сравните свое новое заключительное сообщение с условиями вашего текущего кредита и убедитесь, что все совпадает.

Закрытие вашего кредита

Пришло время закрыть ваш кредит после того, как ваш кредитор завершит андеррайтинг. После того, как вы прочтете заключительную информацию и убедитесь, что условия верны, свяжитесь со своим кредитором и подтвердите, что вы получили заключительную информацию. Затем ваш кредитор назначит вам заключительную встречу.

При закрытии вы зададите все последние вопросы, которые у вас есть о новом кредите, и подпишете все необходимые документы. Возьмите с собой удостоверение личности с фотографией, заключительную информацию и подтверждение передачи или кассовый чек на оплату закрытия. Ваш кредитор назначит нейтральную третью сторону для проведения закрытия и завершения вашего рефинансирования.

Сравните текущие ставки рефинансирования ипотечных кредитов – Forbes Advisor

Вот среднегодовые процентные ставки (годовые) по 30- и 15-летним фиксированным ипотечным рефинансированиям и рефинансированию 5/1 ARM:

Текущие ставки рефинансирования ипотечных кредитов

Средняя годовая процентная ставка по 30-летнему фиксированному кредиту рефинансирования увеличилась до 7,28% с 7,21% вчера. На этот раз на прошлой неделе фиксированная 30-летняя процентная ставка составила 7,15%. Между тем, средняя годовая процентная ставка по 15-летней фиксированной ипотеке с рефинансированием составляет 6,55%. В это же время на прошлой неделе 15-летняя фиксированная процентная ставка по ипотеке составила 6,35%.

На этот раз на прошлой неделе фиксированная 30-летняя процентная ставка составила 7,15%. Между тем, средняя годовая процентная ставка по 15-летней фиксированной ипотеке с рефинансированием составляет 6,55%. В это же время на прошлой неделе 15-летняя фиксированная процентная ставка по ипотеке составила 6,35%.

Средняя годовая процентная ставка по 30-летнему рефинансированию крупных ипотечных кредитов с фиксированной процентной ставкой составляет 7,30%. На прошлой неделе средняя годовая процентная ставка по 30-летнему гиганту составила 7,19%. Средняя годовая процентная ставка по рефинансированию 5/1 ARM составляет 6,91%. На прошлой неделе средний показатель годовых на 5/1 ARM составил 6,95%.

Что говорят эксперты о текущих ставках рефинансирования

Большинство экспертов по жилищному и ипотечному кредитованию прогнозируют, что к концу года ставки рефинансирования составят от 5% до 6%. Поскольку процентные ставки по ипотечному рефинансированию выросли в 2022 году, для ипотечных заемщиков будет менее привлекательно рефинансировать свой кредит, если их новая ставка близка к той, которую они уже платят, особенно после суммирования затрат на закрытие для рефинансирования. .

.

Вот некоторые прогнозы по ставкам рефинансирования ипотечных кредитов на оставшуюся часть года:

«Поскольку ставки по ипотечным кредитам взлетели до самого высокого уровня с 2008 года, возможность рефинансирования по более низкой ставке для большинства домовладельцев в значительной степени упущена», — говорит Даниэль Хейл, главный экономист Realtor.com. Хейл ожидает, что ставки будут установлены на уровне от 5,5% до 6% до конца 2022 года. несколько домовладельцев для рефинансирования.

Ставки «могут оставаться на уровне от 5% до 5,5% до конца 2022 года», — говорит он.

У кого лучшие ставки рефинансирования?

Чтобы найти лучшие ставки рефинансирования, вы можете начать с нашего списка лучших ипотечных кредиторов рефинансирования. Просто имейте в виду, что некоторые ставки, которые вы видите в Интернете, могут применяться не во всех ситуациях — скажем, для кредитного рейтинга, который намного ниже или намного выше среднего. Вы также можете попытаться договориться об оптимальной ставке с вашим текущим кредитором, присмотревшись и предоставив несколько хороших предложений от других кредиторов как по ставкам, так и по условиям кредита.

Лучшие кредиторы по рефинансированию ипотеки

У домовладельцев еще есть время снизить ежемесячные платежи по ипотечным кредитам путем рефинансирования, поскольку ставки по ипотечным кредитам все еще относительно низкие. Домовладельцы, которые хотят сэкономить деньги, зафиксировав более низкую ставку, сократить срок своей ипотеки и получить доступ к части своего собственного капитала, не продавая свой дом, сейчас идеальное время, чтобы подсчитать цифры, чтобы увидеть, имеет ли смысл рефинансирование.

Прежде чем рефинансировать свой дом, вам следует поискать кредитора, который предложит вам наилучшую ставку и условия погашения, которые вас устраивают. Forbes Advisor провел обзор лучших кредиторов по рефинансированию. Эти компании предлагают одни из самых конкурентоспособных ставок и низкие комиссии, что является ключевым критерием для рефинансирования.

3 шага к самой низкой ставке рефинансирования

Основной целью большинства ипотечных рефинансирований является снижение процентной ставки и максимальное увеличение ваших сбережений. Естественно, чем ниже ставка, тем больше экономия.

Естественно, чем ниже ставка, тем больше экономия.

Но только потому, что кредиторы предлагают определенную ставку, не означает, что вы обязательно имеете на нее право. Часто кредиторы публикуют свои самые низкие доступные ставки, но эти ставки зарезервированы для заемщиков, которые отмечают несколько флажков, например, имеют высокий кредитный рейтинг и низкое соотношение кредита к стоимости.

Заемщики могут поставить себя в наилучшее положение, чтобы получить самую низкую ставку, выполнив следующие три основных действия:

1. Повысить свой кредитный рейтинг

Если ваш кредитный рейтинг ниже 760, вы можете не претендовать на самую лучшую ставку предлагают кредиторы. Это не означает, что вы не можете получить более низкую ставку, чем та, что у вас есть сейчас, но есть возможность улучшить свой результат и увеличить свои сбережения. Прежде чем подать заявку на рефинансирование ипотечного кредита, проверьте свой кредитный рейтинг и получите копию своего кредитного отчета.

Если вы обнаружите какие-либо ошибки в своем кредитном отчете, обязательно сообщите о них как в бюро кредитных историй, так и в компанию, допустившую ошибку, как можно скорее. Обе стороны должны исправить информацию, чтобы она изменилась в вашем кредитном отчете и была отражена в вашем кредитном рейтинге.

Вы можете улучшить свой кредитный рейтинг, погасив задолженность по кредитной карте и сократив количество используемых карт. Если вы используете кредитные карты для вознаграждений и баллов, постарайтесь погасить их немедленно — не ждите, пока придет ваш ежемесячный отчет, потому что ваш счет может меняться ежедневно.

Не подавайте заявку на новые кредитные линии до подачи заявки на рефинансирование ипотечного кредита, так как кредитные заявки могут снизить ваш балл. Тем не менее, подача нескольких ипотечных заявок с целью получения минимально возможной ставки не повредит вашему счету.

Кредитные бюро учитывают несколько заявок на ипотеку за один и тот же период времени как одну заявку, потому что они рассматривают эту деятельность как сравнение покупок, а не попытку открыть несколько кредитных линий.

2. Поиск по лучшей цене

Второй шаг к тому, чтобы получить лучшую цену из доступных для вас, — это ходить по магазинам. Убедитесь, что вы сравниваете APR между кредиторами, а не только скорость. Годовая процентная ставка — это общая сумма ваших расходов по ипотеке, которая может варьироваться в зависимости от кредитора и будет включать ваши расходы на закрытие, если они включены в ваш кредит.

Прежде чем принимать решение, сравните предложения как минимум от трех кредиторов. Но при сравнении процентной ставки и годовых рассмотрите эти два сценария:

Если вы планируете оставаться дома в течение длительного периода времени, получение самой низкой процентной ставки по ипотеке может быть более важным, чем оплата самых низких расходов на закрытие.

Если вы не планируете оставаться в стране более чем на пару лет, вам следует внимательно изучить кредитную смету кредитора, которая покажет вам предполагаемую пятилетнюю стоимость. Выбирайте предложение с наименьшим начальным ценником.

3. Поддерживайте низкое соотношение кредита к стоимости

Наконец, чем ниже соотношение кредита к стоимости, тем ниже будет ваша процентная ставка. Если вам не нужно выносить наличные из дома при рефинансировании, вы можете не делать этого, так как это увеличит ваш LTV и, вероятно, приведет к более высокой процентной ставке.

Отношение кредита к стоимости измеряет сумму финансирования, использованную для покупки дома, по отношению к стоимости дома. Максимальные значения LTV, разрешенные при рефинансировании, зависят от типа рефинансируемого имущества, от того, является ли кредит ипотечным кредитом с фиксированной или регулируемой процентной ставкой (ARM), а также от того, выполняете ли вы стандартное рефинансирование или рефинансирование наличными.

Плюсы и минусы рефинансирования

Вам следует подумать о рефинансировании ипотеки, если рефинансирование может снизить ежемесячный платеж по ипотеке за счет снижения процентной ставки или увеличения срока кредита. Рефинансирование также может снизить ваши долгосрочные процентные расходы за счет более низкой ставки по ипотеке, более короткого срока кредита или того и другого. Это также может помочь вам избавиться от ипотечного страхования.

Рефинансирование также может снизить ваши долгосрочные процентные расходы за счет более низкой ставки по ипотеке, более короткого срока кредита или того и другого. Это также может помочь вам избавиться от ипотечного страхования.

Минусы рефинансирования вашей ипотеки заключаются в том, что вам придется заплатить огромные расходы на закрытие, которые включают в себя плату за выдачу кредита, плату за оценку, плату за страхование правового титула и плату за кредитный отчет, а также другие статьи расходов. Эти расходы обычно составляют от 2% до 6% от общей суммы ипотечного кредита.

Вам необходимо знать затраты на закрытие кредита, чтобы рассчитать точку безубыточности, при которой ваши сбережения от более низкой процентной ставки превышают затраты на закрытие. Вы можете рассчитать этот балл, разделив свои расходы на закрытие на ежемесячную экономию от вашего нового платежа.

Возможно, вам также придется дольше оставаться дома, чтобы рефинансирование действительно сэкономило ваши деньги. Если вы продадите свой дом до того, как у вас будет достаточно капитала, чтобы покрыть как расходы на рефинансирование, так и новую продажу, вы можете в конечном итоге потерять деньги.

Если вы продадите свой дом до того, как у вас будет достаточно капитала, чтобы покрыть как расходы на рефинансирование, так и новую продажу, вы можете в конечном итоге потерять деньги.

Типы рефинансирования ипотеки

Три наиболее распространенных типа вариантов рефинансирования ипотеки: рефинансирование по процентной ставке и сроку, рефинансирование наличными и рефинансирование наличными.

Срочное рефинансирование позволяет домовладельцам снизить процентную ставку и/или изменить срок, который заемщики должны платить по кредиту. Например, вы можете рефинансировать свою 30-летнюю ипотеку с процентной ставкой 3,5% в 15-летнюю ипотеку со ставкой 3%. Это поможет вам снизить процентную ставку и быстрее погасить ипотечный кредит.

Рефинансирование наличными дает домовладельцам возможность получить доступ к собственному капиталу в своем доме с возможностью снижения процентной ставки.

Рефинансирование наличными – это когда домовладельцы вносят наличные в погашение основного долга, что может помочь им снизить остаток по кредиту, отказаться от частного ипотечного страхования, получить более высокую процентную ставку или получить право на рефинансирование.

Калькулятор рефинансирования ипотечного кредита: Должен ли я рефинансировать свой дом?

Часто задаваемые вопросы (FAQ)

Что такое рефинансирование ипотечного кредита?

Рефинансирование ипотеки — это когда вы заменяете один ипотечный кредит другим, чтобы получить доступ к более низкой процентной ставке, изменить срок кредита или консолидировать долг. Рефинансирование требует от домовладельцев заполнить новую заявку на получение кредита и может включать оценку и осмотр дома. Кредиторы также в значительной степени полагаются на кредитный рейтинг заявителя и соотношение долга к доходу при принятии решения о продлении нового кредита.

В дополнение к процессу квалификации, расходы на рефинансирование могут быть значительными, в общей сложности до 6% от непогашенной основной суммы первоначального кредита. Поэтому важно подумать, подходит ли вам рефи.

Как мне получить право на рефинансирование?

Право на рефинансирование такое же, как право на получение ипотечного кредита на покупку, поскольку кредиторы хотят убедиться, что вы можете позволить себе платежи и что вы будете делать их вовремя в соответствии с вашим контрактом. Хотя у каждого кредитора разные требования, как правило, все кредиторы будут смотреть на ваш кредитный рейтинг, отношение долга к доходу (DTI), доход и собственный капитал.

Хотя у каждого кредитора разные требования, как правило, все кредиторы будут смотреть на ваш кредитный рейтинг, отношение долга к доходу (DTI), доход и собственный капитал.

Для обычных ипотечных кредитов предпочтителен кредитный рейтинг от 620 до 720. Минимальный кредитный рейтинг может также зависеть от ваших денежных резервов, DTI и отношения кредита к стоимости. Кроме того, кредиторы обычно награждают высокие кредитные рейтинги самыми низкими доступными процентными ставками.

Кредиты FHA имеют более низкий минимум, чем обычные ипотечные рефинансирования, но некоторые кредиторы могут применять наложение кредита, что означает, что они будут повышать минимальный балл, чтобы компенсировать риск:

- 500, если ваш новый кредит имеет LTV 90% или менее

- 580, если ваш новый кредит имеет LTV более 90%

Для упрощенного рефинансирования FHA нет проверки кредитоспособности. Также нет минимального кредитного рейтинга для рефинансирования USDA или VA; однако кредиторы могут применять к такому рефинансированию свои собственные стандарты.

Как работают ставки рефинансирования?

Ставки рефинансирования ипотеки варьируются в зависимости от кредиторов в зависимости от целого ряда различных факторов. Например, некоторые кредиторы могут взимать более низкие ставки, потому что им нужно больше бизнеса и они могут брать на себя больший риск. Точно так же кредиторы имеют различные квалификации для получения низких ставок.

Если вы рассматриваете возможность рефинансирования для снижения ставки по ипотеке, вам нужно сравнить процентные ставки и сборы по кредиторам. Многие кредиторы не раскрывают сборы или даже ставки в Интернете, поэтому вам, возможно, придется связаться с ними и запросить список их сборов и их ставки.

Чтобы получить еще более точное описание того, во сколько вам обойдется кредит, вы можете подать заявку на несколько кредитов и получить оценку кредита на основе вашего кредитного рейтинга, отношения кредита к стоимости (LTV), долга к доходу. соотношение и другие финансовые детали.

Как я могу найти лучшие ставки рефинансирования?

Если вы пытаетесь получить самую низкую доступную ставку, всегда полезно получить несколько оценок кредита. Вы можете использовать наилучшую оценку для переговоров с другими кредиторами, что может привести к получению более низкой ставки или уменьшению определенных административных сборов.

Когда вы ходите по магазинам, обязательно спросите о любых скидках, включая отказ от оценки, которые могут быть вам доступны. Некоторые финансовые учреждения предлагают скидки существующим клиентам; вы также можете найти военные скидки.

Когда стоит рефинансирование?

Существует множество сценариев, когда рефинансирование имеет смысл. В общем, рефинансирование стоит того, если вы можете сэкономить деньги или если вам нужен доступ к капиталу на случай чрезвычайных ситуаций.

Заемщики с кредитами FHA должны рефинансировать в обычный кредит, чтобы избавиться от страховой премии по ипотечному кредиту, что может сэкономить сотни или тысячи долларов в год.

Некоторые заемщики рефинансируют кредит, потому что у них есть ипотечный кредит с регулируемой процентной ставкой, и они хотят зафиксировать фиксированную процентную ставку. Но есть также ситуации, когда имеет смысл перейти от ипотеки с фиксированной ставкой к ипотеке с регулируемой ставкой или от одного ARM к другому: а именно, если вы планируете продать через несколько лет и вас устраивает риск принятия по более высокой ставке, если вы в конечном итоге пробудете в своем нынешнем доме дольше, чем планировалось.

Что вам нужно для рефинансирования вашего дома?

Прежде чем предпринимать какие-либо шаги по подаче заявления на рефинансирование, убедитесь, что вы точно знаете, чего хотите, включая тип ипотечного кредита, срок и т. д. Затем получите оценки кредита от нескольких кредиторов, а не только один. Как только вы узнаете, с каким кредитором вы хотите работать, соберите документы. Требования кредитора могут различаться, но вот общий контрольный список документов, которые вам, скорее всего, понадобятся:

- W-2 или 1099

- Последние платежные квитанции

- Последние налоговые декларации

- Отчет об активах

- Выписка о долгах

- Доказательство страхования имущества

- Оценка

Проверьте свои ставки сегодня с Better Mortgage.

Более быстрое и простое рефинансирование ипотечных кредитов

Посмотреть тарифы

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

КомментарииМы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Вы уверены, что хотите оставить свой выбор?

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Сначала мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также включаем ссылки на предложения рекламодателей в некоторые наши статьи; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

06.2019

06.2019 02.2018

02.2018

06.2016

06.2016 04.2011 № 2618-У

04.2011 № 2618-У 02.2010 № 2399-У

02.2010 № 2399-У 09.2009 № 2287-У

09.2009 № 2287-У 04.2009 № 2222-У

04.2009 № 2222-У 04.2008 № 1997-У

04.2008 № 1997-У 06.2006 № 1696-У

06.2006 № 1696-У