Ставка рефинансирования цб рф википедия: HTTP 429 — too many requests, слишком много запросов

Рефинансирование и реструктуризация — в чем разница?

Для жизни

Малому бизнесу

Термины «реструктуризация» и «рефинансирование» знакомы тем, у кого есть кредит. Оба понятия относятся к инструментам управления кредитом, а именно, дают возможность платить по кредиту меньше или реже.

Рефинансировать кредит

Что такое рефинансирование кредита

Рефинансирование — погашение долга по займу путем оформления нового. В результате существующий кредитный договор полностью закрывается, в истории делают соответствующую положительную отметку. Новые кредиты закрывают старый долг, поэтому операцию часто называют перекредитованием.

При рефинансировании кредитов должник может обратиться в организацию, где был выдан предыдущий заем, или в новый банк, который перечислит на счет клиента сумму для погашения прежнего долга.

При рефинансировании:

- можно закрыть один или сразу несколько кредитов или долгов по кредитным картам для упрощения планирования графика платежей и снижения долговой нагрузки

- новый кредит оформляется как целевой на конкретные нужды, причем, незакрытые вовремя обязательства практически нигде не рефинансируются, просрочка лишит вас шанса на изменение условий

- обновленные условия кредитования выгоднее заемщику: уменьшается ставка и размер ежемесячного платежа, а график становится удобнее

Совет: внимательно читайте и сравнивайте предложения разных организаций, так как банки могут включать в договор дополнительные пункты, связанные с временным повышением ставки или вознаграждением за кредитование.

Что называют реструктуризацией

Реструктуризация — изменение условий существующего кредита. Кредитный договор продолжает действовать, и все вопросы решаются в организации, которая его выдала. Уйти в другой банк нельзя. Эта программа направлена на улучшение финансового положения заемщика, у которого возникли трудности с погашением долга. Кредитную историю она ухудшает, в ней появляется негативная отметка.

Уйти в другой банк нельзя. Эта программа направлена на улучшение финансового положения заемщика, у которого возникли трудности с погашением долга. Кредитную историю она ухудшает, в ней появляется негативная отметка.

Реструктуризацию проводят по одному из вариантов:

- снижают процентную ставку — ежемесячно должник будет тратить меньше на обслуживание кредита

- «растягивают» срок кредитования — он увеличивается, но размер ежемесячных выплат по кредиту уменьшается

- дают заемщику кредитные каникулы — какое-то время можно выплачивать только проценты по кредиту

- списывают начисленные проценты и так далее

Важно: условия по кредиту не становятся принципиально лучше — для должника это лишь возможность «получить передышку», предотвратить тяжелую ситуацию, не испортить отношения с кредитором. Банки соглашаются на реструктуризацию чтобы не обременять себя безнадежной задолженностью, не прибегать к услугам коллекторов и получить свои деньги без судебного взыскания и реализации залога.

Главные различия между рефинансированием и реструктуризацией

При рефинансировании заемщик ищет более комфортные для себя условия выплаты, приводит дела в порядок — то есть, получает больше, чем имел. Выгода заключается в разных преференциях — уменьшаются расходы на обслуживание кредита, несколько займов объединяются в один, клиенту проще следить за долгом. Заемщик вправе выбирать банки, сопоставлять их предложения. Он находится в менее зависимом положении.

Реструктуризацией клиент и кредитор чаще всего занимаются вынужденно, это нежелательная мера, к которой прибегают при форс-мажорах , ухудшении материального состояния человека. И это право банка — идти навстречу заемщику, или нет. Поэтому в таком случае условия выгодны больше кредитной организации.

Если кратко: рефинансированием заемщик занимается, чтобы его кредит стал выгоднее, а реструктуризируют долги, чтобы выйти из тяжелой ситуации с наименьшими потерями.

Когда выгодно рефинансировать заем

Рефинансированием выгоднее заниматься, когда заемщик исправно выплачивает кредит, но внешние условия меняются — к примеру, обновляется ставка Центробанка или какой-то банк проводит акцию с «приятными» предложениями, привлекая клиентов.

Безусловно, одного желания заемщика мало, чтобы рефинансировать обязательство. Банк изучает существующего или потенциального клиента, сопоставляет его долговую нагрузку с доходом, оценивает кредитную историю. При рефинансировании в сторонней организации текущий кредитор может наложить штраф, взыскать неустойку за досрочное погашение ссуды. Есть риск столкнуться с повторной оплатой комиссионных банка, необходимостью застраховать заем, но, в целом, рефинансирование выгодно заемщику во многих случаях:

- если изначальные условия кредита уже не устраивают или на рынке появились более интересные предложения

- если нужно сохранить положительную кредитную историю, а ситуация осложнилась и есть риск просрочек и неуплат

- если заемщик находится на начальном этапе выплаты и еще не успел внести значительную часть кредита — перекредитование будет для клиента дешевле при сохранении выгод

- если хочется воспользоваться снижением процентных ставок и снизить переплату

Реструктуризируют кредиты при возникновении сложностей с их выплатой и невозможности использовать перекредитование — например, из-за просрочек. Банк чаще всего охотно идет на компромисс, чтобы не потерять деньги, но заемщику соглашение выгодно не всегда. Однако, если удалось «поймать» ситуацию на раннем этапе, кредитный рейтинг не ухудшится.

Реструктуризация используется, если:

- бремя ежемесячных платежей тяжело для клиента — банк предоставляет каникулы, заемщик может пропустить несколько месяцев, выплачивая только проценты по кредиту, или «растягивает» график, уменьшая ежемесячные платежи

- у должника накопились просрочки и штрафы — договорившись с кредитной организацией, он избежит судебного преследования, запрета на выезд за рубеж

- нужно изменить сумму, даты и сроки платежей, переоформить договор — это бесплатно, если долг реструктуризируется

При рефинансировании оформление документов проводится заново. Заемщик заключает с банком договор перекредитования и получает на счет деньги для погашения существующего кредита. Старое соглашение с банком при этом утрачивает силу. Чтобы выбрать подходящее предложение, потребуется:

- изучить банковские программы, рассчитать размеры платежей в онлайн-калькуляторах , сопоставить выгоды

- подать заявку на перекредитование

- в случае отказа собрать документы заново и обратиться в другой банк

Реструктуризировать долг сложнее с точки зрения одобрения заявок, но проще в плане документов. Заем, оформленный ранее, сохраняется, но нужно обосновать прошение, предоставить доказательства трудного финансового положения, получить все справки — о доходах, утрате трудоспособности, появлении дополнительных обстоятельств — рождение ребенка, например.

Заключение

Решая, что выгоднее, рефинансирование или реструктуризация, важно правильно оценить предложения банков. В том числе, сравнить не только сумму ежемесячных платежей, но и общую экономию по кредитам, возможные дополнительные затраты — комиссия за открытие кредита, страхование заемщика. Обязательно обратитесь в банк — консультация менеджера бесплатна и вы можете сравнить продукты, актуальные для вас.

При обращении в Райффайзенбанк одобрение заявки занимает от 1 минуты, можно закрыть до пяти ссуд сразу — без залога, поручителей и комиссии за выдачу. Это хорошее решение для закрытия обременительного потребительского кредита и уменьшения объема переплат по процентам кредитных карт.

Эта страница полезна?

100% клиентов считают страницу полезной

+7 495 777-17-17

P» color=»seattle100″>Для звонков по Москве8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У

LinkList.P» color=»brand-primary»>Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данныхСледите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

P» color=»brand-primary»>Центр раскрытия корпоративной информации.Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Ставка рефинансирования | это… Что такое Ставка рефинансирования?

Ста́вка рефинанси́рования — размер процентов в годовом исчислении, подлежащий уплате центральному банку страны за кредиты, предоставленные кредитным организациям.

Содержание

|

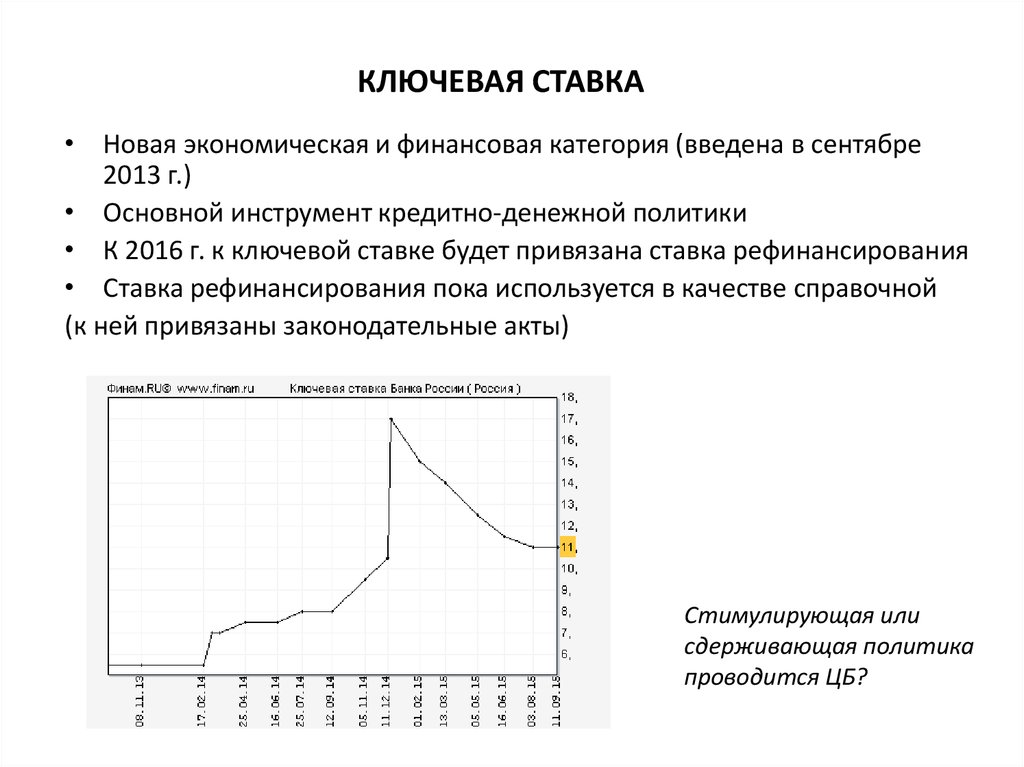

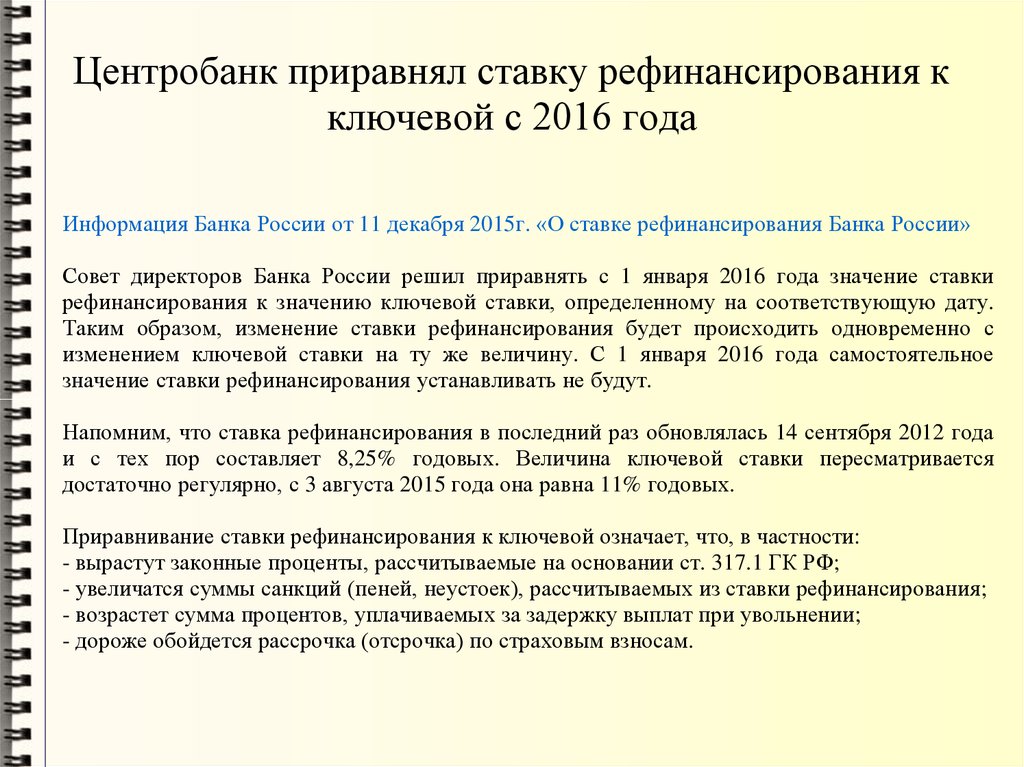

Особенности ставки рефинансирования в России

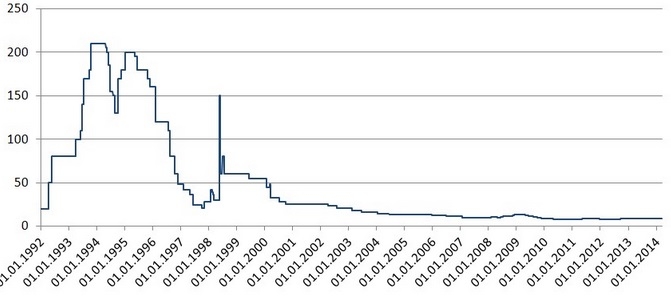

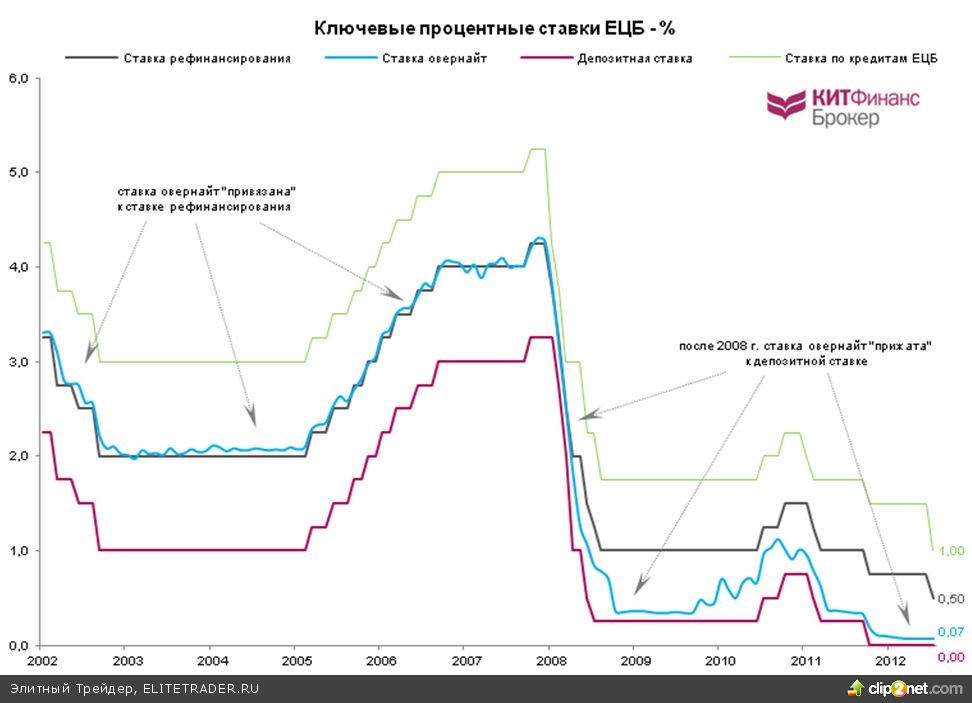

Ставка рефинансирования Банка России выполняет роль важного индикатора денежно-кредитной политики. В настоящее время она формально не привязана к фактическим ставкам, устанавливаемым Банком России по отдельным видам операций. Однако фактически ставка рефинансирования Банка России основана на ставке по кредиту «овернайт» Банка России[1] (однодневный расчётный кредит) и численно равна ей. Кроме функции экономического регулятора, ставка рефинансирования используется в России в целях налогообложения, расчета пеней и штрафов.

Первоначально ставка рефинансирования Банка России была установлена в 1992 году как единая процентная ставка, которую «Центральный банк Российской Федерации и все его учреждения применяют… при предоставлении кредитов коммерческим банкам».[2] «Ставкой рефинансирования» она ещё официально не называлась; в телеграмме Банка России от 10 апреля 1992 г. № 84-92, устанавливающей новый размер процентной ставки, употреблено название «учетная ставка по централизованным кредитным ресурсам». Название «ставка рефинансирования коммерческих банков» в качестве официального впервые использовано в телеграмме Банка России от 22 мая 1992 г. № 01-156.[3][4]

№ 84-92, устанавливающей новый размер процентной ставки, употреблено название «учетная ставка по централизованным кредитным ресурсам». Название «ставка рефинансирования коммерческих банков» в качестве официального впервые использовано в телеграмме Банка России от 22 мая 1992 г. № 01-156.[3][4]

С января по май 1998 года ставка рефинансирования совпадала со ставками по ломбардным кредитам; пропорционально ставке рефинансирования изменялись ставки по ряду других кредитов Банка России. Кроме того, в 1998 Банк России неоднократно использовал повышение ставки рефинансирования, чтобы «объявить рынку ориентиры нового уровня доходности государственных ценных бумаг, что в некоторой степени способствовало снижению давления на валютный рынок»[5].

Применение ставки рефинансирования

Налогообложение

- Проценты по рублевым банковским вкладам, облагаемые НДФЛ. Налогом облагаются проценты в размере более ставки рефинансирования, действовавшей в течение периода, за который они начислены, плюс 5 процентных пунктов.

Проценты по валютным банковским вкладам, облагаемые НДФЛ. Налогом облагаются проценты в размере более 9 процентных пунктов.

- Пени за просрочку уплаты налога или сбора. Пени равны 1/300 действующей ставки рефинансирования за каждый день просрочки.[7]

- Расчёт налоговой базы при получении налогоплательщиком дохода в виде материальной выгоды от экономии на процентах за пользование заёмными (кредитными) средствами. Налоговая база определяется как превышение суммы процентов, выраженной в рублях, исчисленной исходя из двух третей ставки рефинансирования, действующей на момент получения дохода, над суммой процентов, исчисленной исходя из условий договора[8]

- При отсутствии в договоре займа условия о размере процентов, их размер определяется ставкой банковского процента (ставкой рефинансирования) на день уплаты заёмщиком суммы долга или его части.[9]

Материальная ответственность работодателя перед работником

При нарушении работодателем установленного срока выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже 1/300 действующей в это время ставки рефинансирования Центрального банка Российской Федерации от невыплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором или трудовым договором. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя (ст. 236 ТК РФ).

Размер выплачиваемой работнику денежной компенсации может быть повышен коллективным договором или трудовым договором. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя (ст. 236 ТК РФ).

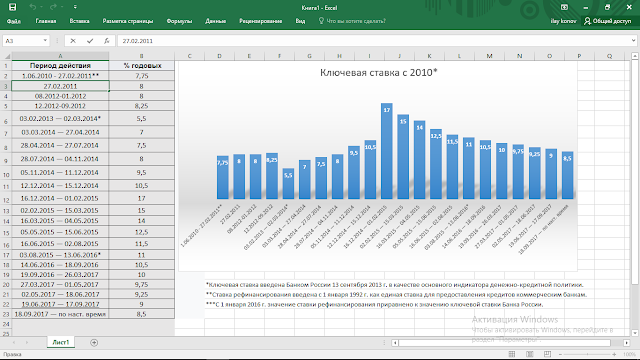

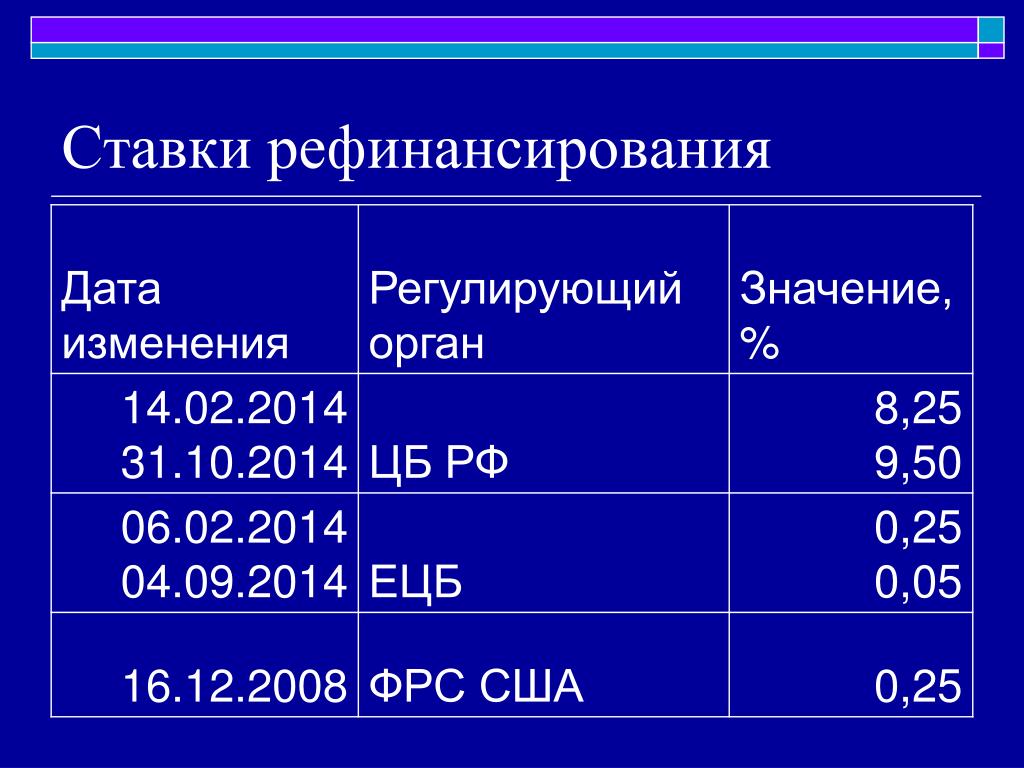

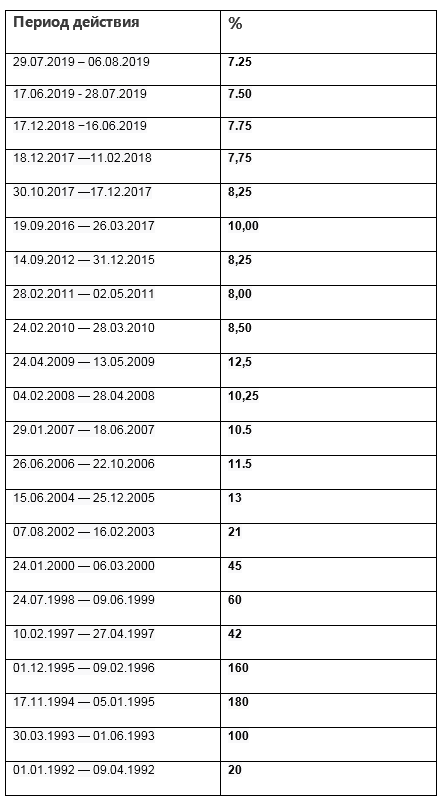

История изменения ставок рефинансирования Центрального Банка Российской Федерации

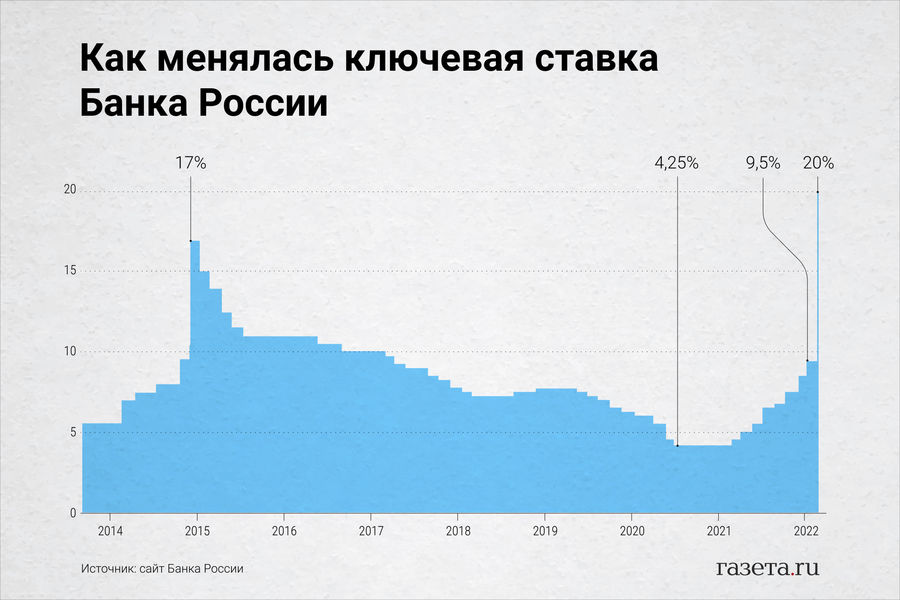

Ставка рефинансирования Банка России с 1992 по 2009 годы

Ставка рефинансирования Банка России с 2002 по 2009 годы

| Период действия | %[10] | Нормативный документ |

|---|---|---|

| 14 сентября 2012 г. — | 8,25 | Указание Банка России от 13.09.2012 № 2873-У «О размере ставки рефинансирования Банка России» |

| 26 декабря 2011 г. — 13 сентября 2012 г. | 8 | Указание Банка России от 23.12.2011 № 2758-У «О размере ставки рефинансирования Банка России» |

3 мая 2011 г. — 25 декабря 2011 г. — 25 декабря 2011 г. | 8,25 | Указание Банка России от 29.04.2011 № 2618-У «О размере ставки рефинансирования Банка России» |

| 28 февраля 2011 г. — 2 мая 2011 г. | 8 | Указание Банка России от 25.02.2011 № 2583-У «О размере ставки рефинансирования Банка России» |

| 1 июня 2010 г. — 27 февраля 2011 г. | 7,75 | Указание Банка России от 31.05.2010 № 2450-У «О размере ставки рефинансирования Банка России» |

| 30 апреля 2010 г. — 31 мая 2010 г. | 8 | Указание Банка России от 29.04.2010 № 2439-У «О размере ставки рефинансирования Банка России» |

| 29 марта 2010 г. — 29 апреля 2010 г. | 8,25 | Указание Банка России от 26.03.2010 № 2415-У «О размере ставки рефинансирования Банка России» |

| 24 февраля 2010 г. — 28 марта 2010 г. | 8,5 | Указание Банка России от 19. 02.2010 № 2399-У «О размере ставки рефинансирования Банка России» 02.2010 № 2399-У «О размере ставки рефинансирования Банка России» |

| 28 декабря 2009 г. — 23 февраля 2010 г. | 8,75 | Указание Банка России от 25.12.2009 № 2369-У «О размере ставки рефинансирования Банка России» |

| 25 ноября 2009 г. — 27 декабря 2009 г. | 9 | Указание Банка России от 24.11.2009 № 2336-У «О размере ставки рефинансирования Банка России» |

| 30 октября 2009 г. — 24 ноября 2009 г. | 9,5 | Указание ЦБ РФ от 29.10.2009 № 2313-У «О размере ставки рефинансирования Банка России» |

| 30 сентября 2009 г. — 29 октября 2009 г. | 10 | Указание ЦБ РФ от 29.09.2009 № 2299-У «О размере ставки рефинансирования Банка России» |

| 15 сентября 2009 г. — 29 сентября 2009 г. | 10,5 | Указание ЦБ РФ от 14.09.2009 № 2287-У «О размере ставки рефинансирования Банка России» |

10 августа 2009 г. | 10,75 | Указание ЦБ РФ от 07.08.2009 № 2270-У «О размере ставки рефинансирования Банка России» |

| 13 июля 2009 г. — 9 августа 2009 г. | 11 | Указание ЦБ РФ от 10.07.2009 № 2259-У «О размере ставки рефинансирования Банка России» |

| 05 июня 2009 г. — 12 июля 2009 г. | 11,5 | Указание ЦБ РФ от 04.06.2009 № 2247-У «О размере ставки рефинансирования Банка России» |

| 14 мая 2009 г. — 04 июня 2009 г. | 12 | Указание ЦБ РФ от 13.05.2009 № 2230-У «О размере ставки рефинансирования Банка России» |

| 24 апреля 2009 г. — 13 мая 2009 г. | 12,5 | Указание ЦБ РФ от 23.04.2009 № 2222-У «О размере ставки рефинансирования Банка России» |

| 1 декабря 2008 г. — 23 апреля 2009 г. | 13 | Указание ЦБ РФ от 28.11.2008 № 2135-У «О размере ставки рефинансирования Банка России» |

12 ноября 2008 г. — 30 ноября 2008 г. — 30 ноября 2008 г. | 12 | Указание ЦБ РФ от 11.11.2008 № 2123-У «О размере ставки рефинансирования Банка России» |

| 14 июля 2008 г. — 11 ноября 2008 г. | 11 | Указание ЦБ РФ от 11.07.2008 № 2037-У «О размере ставки рефинансирования Банка России» |

| 10 июня 2008 г. — 13 июля 2008 г. | 10,75 | Указание ЦБ РФ от 09.06.2008 № 2022-У «О размере ставки рефинансирования Банка России» |

| 29 апреля 2008 г. — 9 июня 2008 г. | 10,5 | Указание ЦБ РФ от 28.04.2008 № 1997-У «О размере ставки рефинансирования Банка России» |

| 4 февраля 2008 г. — 28 апреля 2008 г. | Указание ЦБ РФ от 01.02.2008 № 1975-У «О размере ставки рефинансирования Банка России» | |

| 19 июня 2007 г. — 3 февраля 2008 г. | 10 | Телеграмма ЦБ РФ от 18.06.2007 № 1839-У |

29 января 2007 г. — 18 июня 2007 г. — 18 июня 2007 г. | 10,5 | Телеграмма ЦБ РФ от 26.01.2007 № 1788-У |

| 23 октября 2006 г. — 28 января 2007 г. | 11 | Телеграмма ЦБ РФ от 20.10.2006 № 1734-У |

| 26 июня 2006 г. −22 октября 2006 г. | 11,5 | Телеграмма ЦБ РФ от 23.06.2006 № 1696-У |

| 26 декабря 2005 г. — 25 июня 2006 г. | 12 | Телеграмма ЦБ РФ от 23.12.2005 № 1643-У |

| 15 июня 2004 г. — 25 декабря 2005 г. | 13 | Телеграмма ЦБ РФ от 11.06.2004 № 1443-У |

| 15 января 2004 г. — 14 июня 2004 г. | 14 | Телеграмма ЦБ РФ от 14.01.2004 № 1372-У |

| 21 июня 2003 г. — 14 января 2004 г. | 16 | Телеграмма ЦБ РФ от 20.06.2003 № 1296-У |

| 17 февраля 2003 г. — 20 июня 2003 г. | 18 | Телеграмма ЦБ РФ от 14.02. 2003 № 1250-У 2003 № 1250-У |

| 7 августа 2002 г. — 16 февраля 2003 г. | 21 | Телеграмма ЦБ РФ от 06.08.2002 № 1185-У |

| 9 апреля 2002 г. — 6 августа 2002 г. | 23 | Телеграмма ЦБ РФ от 08.04.2002 № 1133-У |

| 4 ноября 2000 г. — 8 апреля 2002 г. | 25 | Телеграмма ЦБР от 03.11.2000 № 855-У |

| 10 июля 2000 г. — 3 ноября 2000 г. | 28 | Телеграмма ЦБР от 07.07.2000 № 818-У |

| 21 марта 2000 г. — 9 июля 2000 г. | 33 | Телеграмма ЦБР от 20.03.2000 № 757-У |

| 7 марта 2000 г. — 20 марта 2000 г. | 38 | Телеграмма ЦБР от 06.03.2000 № 753-У |

| 24 января 2000 г. — 6 марта 2000 г. | 45 | Телеграмма ЦБР от 21.01.2000 № 734-У |

| 10 июня 1999 г. — 23 января 2000 г. | 55 | Телеграмма ЦБР от 09. 06.99 № 574-У 06.99 № 574-У |

| 24 июля 1998 г. — 9 июня 1999 г. | 60 | Телеграмма ЦБР от 24.07.98 № 298-У |

| 29 июня 1998 г. — 23 июля 1998 г. | 80 | Телеграмма ЦБР от 26.06.98 № 268-У |

| 5 июня 1998 г. — 28 июня 1998 г. | 60 | Телеграмма ЦБР от 04.06.98 № 252-У |

| 27 мая 1998 г. — 4 июня 1998 г. | 150 | Телеграмма ЦБР от 27.05.98 № 241-У |

| 19 мая 1998 г. — 26 мая 1998 г. | 50 | Телеграмма ЦБР от 18.05.98 № 234-У |

| 16 марта 1998 г. — 18 мая 1998 г. | 30 | Телеграмма ЦБР от 13.03.98 № 185-У |

| 2 марта 1998 г. — 15 марта 1998 г. | 36 | Телеграмма ЦБР от 27.02.98 № 181-У |

| 17 февраля 1998 г. — 1 марта 1998 г. | 39 | Телеграмма ЦБР от 16.02.98 № 170-У |

2 февраля 1998 г. — 16 февраля 1998 г. — 16 февраля 1998 г. | 42 | Телеграмма ЦБР от 30.01.98 № 154-У |

| 11 ноября 1997 г. — 1 февраля 1998 г. | 28 | Телеграмма ЦБР от 10.11.97 № 13-У |

| 6 октября 1997 г. — 10 ноября 1997 г. | 21 | Телеграмма ЦБР от 01.10.97 № 83-97 |

| 16 июня 1997 г. — 5 октября 1997 г. | 24 | Телеграмма ЦБР от 13.06.97 № 55-97 |

| 28 апреля 1997 г. — 15 июня 1997 г. | 36 | Телеграмма ЦБР от 24.04.97 № 38-97 |

| 10 февраля 1997 г. — 27 апреля 1997 г. | 42 | Телеграмма ЦБР от 07.02.97 № 9-97 |

| 2 декабря 1996 г. — 9 февраля 1997 г. | 48 | Телеграмма ЦБР от 29.11.96 № 142-96 |

| 21 октября 1996 г. — 1 декабря 1996 г. | 60 | Телеграмма ЦБР от 18.10.96 № 129-96 |

19 августа 1996 г. — 20 октября 1996 г. — 20 октября 1996 г. | 80 | Телеграмма ЦБР от 16.08.96 № 109-96 |

| 24 июля 1996 г. — 18 августа 1996 г. | 110 | Телеграмма ЦБР от 23.07.96 № 107-96 |

| 10 февраля 1996 г. — 23 июля 1996 г. | 120 | Телеграмма ЦБР от 09.02.96 № 18-96 |

| 1 декабря 1995 г. — 9 февраля 1996 г. | 160 | Телеграмма ЦБР от 29.11.95 № 131-95 |

| 24 октября 1995 г. — 30 ноября 1995 г. | 170 | Телеграмма ЦБР от 23.10.95 № 111-95 |

| 19 июня 1995 г. — 23 октября 1995 г. | 180 | Телеграмма ЦБР от 16.06.95 № 75-95 |

| 16 мая 1995 г. — 18 июня 1995 г. | 195 | Телеграмма ЦБР от 15.05.95 № 64-95 |

| 6 января 1995 г. — 15 мая 1995 г. | 200 | Телеграмма ЦБР от 05.01.95 № 3-95 |

17 ноября 1994 г. — 5 января 1995 г. — 5 января 1995 г. | 180 | Телеграмма ЦБР от 16.11.94 № 199-94 |

| 12 октября 1994 г. — 16 ноября 1994 г. | 170 | Телеграмма ЦБР от 11.10.94 № 192-94 |

| 23 августа 1994 г. — 11 октября 1994 г. | 130 | Телеграмма ЦБР от 22.08.94 № 165-94 |

| 1 августа 1994 г. — 22 августа 1994 г. | 150 | Телеграмма ЦБР от 29.07.94 № 156-94 |

| 30 июня 1994 г. — 31 июля 1994 г. | 155 | Телеграмма ЦБР от 29.06.94 № 144-94 |

| 22 июня 1994 г. — 29 июня 1994 г. | 170 | Телеграмма ЦБР от 21.06.94 № 137-94 |

| 2 июня 1994 г. — 21 июня 1994 г. | 185 | Телеграмма ЦБР от 01.06.94 № 128-94 |

| 17 мая 1994 г. — 1 июня 1994 г. | 200 | Телеграмма ЦБР от 16.05.94 № 121-94 |

29 апреля 1994 г. — 16 мая 1994 г. — 16 мая 1994 г. | 205 | Телеграмма ЦБР от 28.04.94 № 115-94 |

| 15 октября 1993 г. — 28 апреля 1994 г. | 210 | Телеграмма ЦБР от 14.10.93 № 213-93 |

| 23 сентября 1993 г. — 14 октября 1993 г. | 180 | Телеграмма ЦБР от 22.09.93 № 200-93 |

| 15 июля 1993 г. — 22 сентября 1993 г. | 170 | Телеграмма ЦБР от 14.07.93 № 123-93 |

| 29 июня 1993 г. — 14 июля 1993 г. | 140 | Телеграмма ЦБР от 28.06.93 № 111-93 |

| 22 июня 1993 г. — 28 июня 1993 г. | 120 | Телеграмма ЦБР от 21.06.93 № 106-93 |

| 2 июня 1993 г. — 21 июня 1993 г. | 110 | Телеграмма ЦБР от 01.06.93 № 91-93 |

| 30 марта 1993 г. — 1 июня 1993 г. | 100 | Телеграмма ЦБР от 29.03.93 № 52-93 |

23 мая 1992 г. — 29 марта 1993 г. — 29 марта 1993 г. | 80 | Телеграмма ЦБР от 22.05.92 № 01-156 |

| 10 апреля 1992 г. — 22 мая 1992 г. | 50 | Телеграмма ЦБР от 10.04.92 № 84-92 |

| 1 января 1992 г. — 9 апреля 1992 г. | 20 | Телеграмма ЦБР от 29.12.91 № 216-91 |

Ставка рефинансирования в других странах

В 2001—2006 гг. центробанк Японии проводил политику нулевой учетной ставки[11]. Сейчас Япония снизила ставку с 0,15 % годовых до 0,1 %.

США в связи с кризисом снизили ставку с 6,5 % годовых до 0—0,25 % (март 2009 года).[12].

Нацбанк Белоруссии с 11 ноября 2011 г. установил ставку рефинансирования 40 % годовых.[13]. С 12 декабря 2011 г. ставка рефинансирования установлена в размере 45 % годовых[14] В Беларуси 18 июля 2012 года ставка рефинансирования Нацбанка снижается до 31 %[15]

См. также

- Рефинансирование

- Учётная ставка

Примечания

- ↑ Ставка по кредиту «overnight» (однодневный расчетный кредит)

- ↑ Телеграмма Банка России от 29.

12.91 № 216-91.

12.91 № 216-91. - ↑ Телеграмма Банка России от 22.05.92 № 01-156.

- ↑ Названные телеграммы являются нормативными документами, устанавливающими ставку рефинансирования Банка России.

- ↑ Основные направления единой государственной денежно — кредитной политики на 1999 год

- ↑ Ст. 224 НК РФ, п. 2

- ↑ Ст. 75 НК РФ, п. 4

- ↑ Ст. 212 НК РФ, пп. 1, 2

- ↑ Ст. 809 ГК РФ, п. 1

- ↑ Ставка рефинансирования Центрального банка Российской Федерации

- ↑ Учетная ставка в Японии

- ↑ Учетная ставка в США

- ↑ Нацбанк Белоруссии с 11 ноября повышает ставку рефинансирования до 40 % годовых

- ↑ Cтавка рефинансирования повышается до 45 %

- ↑ Нацбанк с 18 июля снижает ставку рефинансирования до 31 % годовых // «Интерфакс-Запад», 13.07.12

Центральный банк России повышает ключевую ставку до 20% в экстренном порядке, приказывает компаниям продавать валюту

- Резюме

- Компании

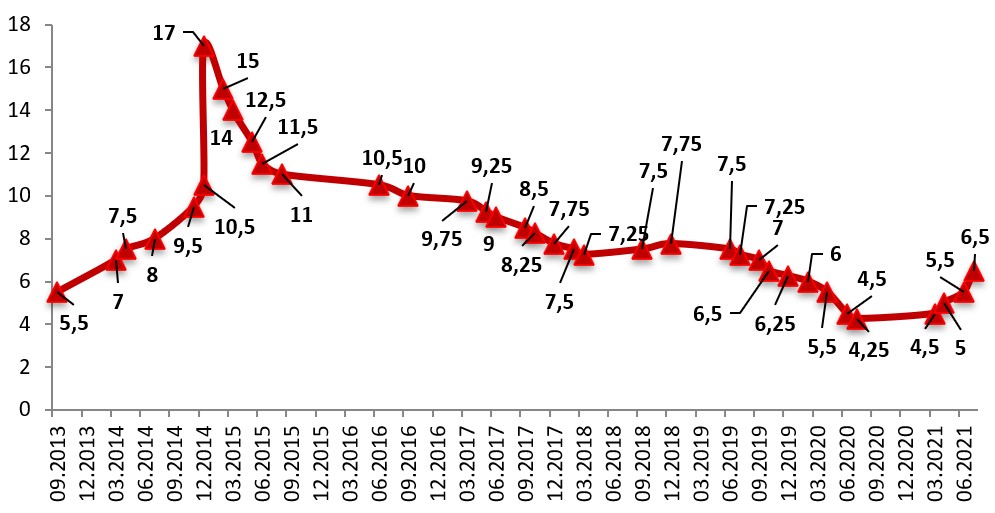

- Центральный банк повышает ключевую ставку до 20% с 9,5%

- Россия приказывает компаниям продавать валюту

- Ценбанк заявляет о прекращении валютных интервенций в связи с санкциями приказал компаниям, ориентированным на экспорт, продавать иностранную валюту, поскольку рубль упал до рекордно низкого уровня.

Рубль упал до 120 за доллар на платформе электронной валюты EBS после того, как в воскресенье президент Владимир Путин приказал своему военному командованию привести ядерные силы в состояние повышенной боевой готовности, в то время как Запад ввел жесткие санкции против России. подробнее

В очередной попытке поддержать рубль российские власти обязали российские компании-экспортеры продавать 80% своей валютной выручки на рынке, сообщил министр финансов Антон Силуанов.

Зарегистрируйтесь сейчас, чтобы получить БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Представляя новые чрезвычайные меры, глава Центрального банка Эльвира Набиуллина заявила, что центральный банк прекратил интервенции в понедельник из-за последних западных санкций, предполагая, что рубль был поддержан другим неназванным рынком участники.

Банк России продал около $1 млрд из своих резервов в четверг, 24 февраля, в день, когда Россия начала так называемую «спецоперацию» в Украине, а также провел продажу валюты в пятницу, сказала Набиуллина.

«В связи с ограничением на использование золотовалютных резервов в долларах и евро интервенции сегодня нами не проводились», — сказала Набиуллина.

Набиуллина также сообщила, что в России есть внутренняя замена международной платежной системы SWIFT, добавив, что к ней могут присоединиться иностранные аналоги.

Центральный банк, который заявляет, что ориентируется на инфляцию на уровне 4% и сделает все необходимое для обеспечения финансовой стабильности, заявил, что повышение ставки доведет ставки по депозитам до уровня, «необходимого для компенсации повышенных рисков обесценивания и инфляции».

«Это необходимо для поддержания финансовой и ценовой стабильности и защиты сбережений граждан от обесценивания», — говорится в сообщении.

Повышение ставки до уровня выше 17%, наблюдавшегося в 2014 году, когда Россия аннексировала Крым у Украины, произошло после того, как западные страны предприняли шаги, чтобы заблокировать доступ некоторых российских банков к международной платежной системе SWIFT, чтобы наказать Москву за ее вторжение в Украину.

Россия называет свои действия на Украине «спецоперацией», которая, по ее словам, предназначена не для оккупации территории, а для уничтожения военного потенциала ее южного соседа и захвата тех, кого она считает опасными националистами.

«Внешние условия для российской экономики резко изменились», — говорится в сообщении ЦБ.

Недавние шаги дополняют множество мер, объявленных с четверга для поддержки внутренних рынков, поскольку государство пытается справиться с растущими последствиями западных санкций.

Российские власти также предписали брокерам приостановить короткие продажи на российском рынке и прекратить выполнение заказов иностранных юридических и физических лиц на продажу российских ценных бумаг.

«Эти меры могут помочь успокоить повышенную нервозность рынка, но в то же время они подрывают основы денежно-кредитной политики, ориентированной на инфляционное таргетирование и гибкий обменный курс», — говорится в сообщении BCS Global Markets.

«Неблагоприятная внешняя конъюнктура сделала денежно-кредитную политику России неустойчивой, и мы не исключаем возможного повышения процентной ставки в будущем или дальнейших неожиданных и нерыночных решений».

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Сообщение Рейтер; Под редакцией Кэтрин Эванс, Эда Осмонда и Хью Лоусона

Наши стандарты: Принципы доверия Thomson Reuters.

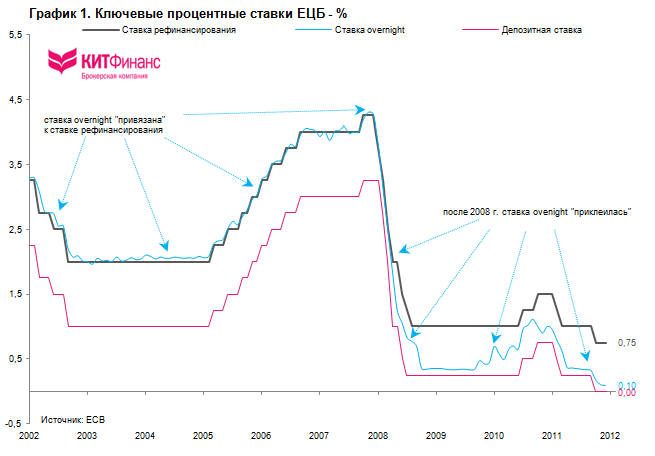

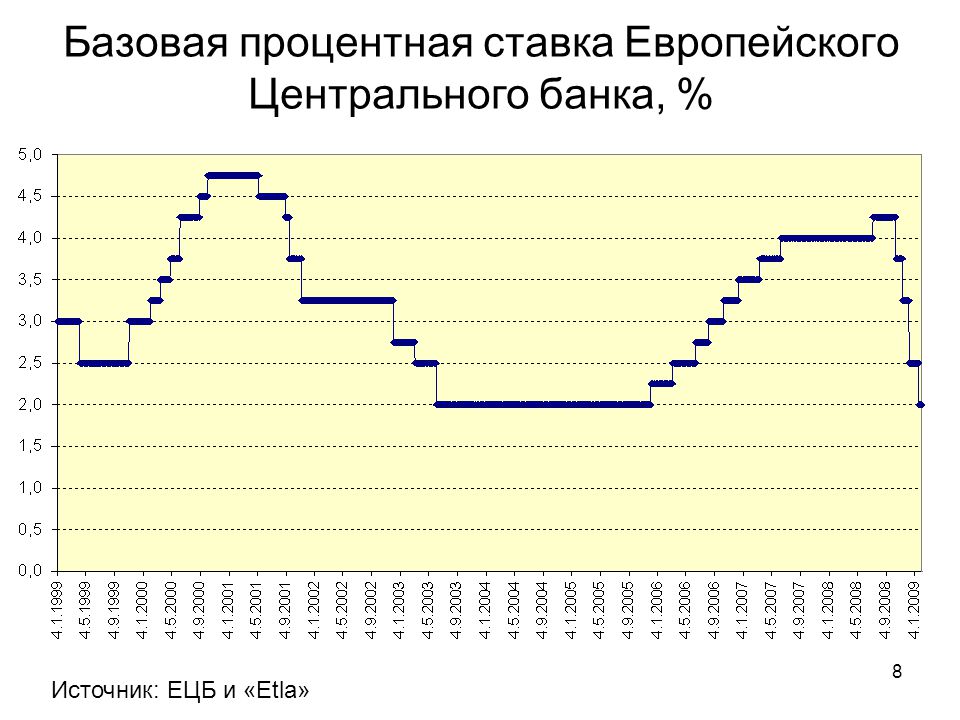

Предварительный просмотр ЕЦБ (Европейский центральный банк)

ОБЗОР СЕНТЯБРЬСКОГО ЗАСЕДАНИЯ

Прорыв: ЕЦБ повысил ключевую ставку на 75 базисных пунктов, как и ожидалось

Команда FXStreet FXStreetЕЦБ объявил в четверг, что повысил свои ключевые ставки на 75 базисных пунктов (б.

п.) после сентябрьского заседания по вопросам политики, как и ожидалось. Принятым решением процентная ставка по основным операциям рефинансирования и процентные ставки по маржинальной кредитной линии и депозитной линии будут увеличены до 1,25%, 1,5% и 0,75% соответственно.

п.) после сентябрьского заседания по вопросам политики, как и ожидалось. Принятым решением процентная ставка по основным операциям рефинансирования и процентные ставки по маржинальной кредитной линии и депозитной линии будут увеличены до 1,25%, 1,5% и 0,75% соответственно.июль ОБЗОР СОВЕЩАНИЯ

Вскрытие: ЕЦБ повысил ключевую ставку на 50 базисных пунктов в июле

Команда FXStreet FXStreetЕвропейский центральный банк (ЕЦБ) объявил в четверг о повышении ключевой ставки на 50 базисных пунктов (б.п.) после июльского заседания по вопросам политики.

Рынки ожидали, что банк повысит ставку на 25 базисных пунктов. Банк также объявил, что Совет управляющих одобрил новый инструмент против фрагментации под названием «Инструмент защиты передачи (TPI)».

Рынки ожидали, что банк повысит ставку на 25 базисных пунктов. Банк также объявил, что Совет управляющих одобрил новый инструмент против фрагментации под названием «Инструмент защиты передачи (TPI)».июнь ОБЗОР СОВЕЩАНИЯ

Прорыв: ЕЦБ оставляет ставки без изменений на уровне -0,50%, как и ожидалось, сигнализирует об окончании количественного смягчения и повышении на 25 базисных пунктов в июле

Команда FXStreet FXStreetСовет управляющих Европейского центрального банка (ЕЦБ) в четверг принял решение сохранить ключевую ставку по депозитам на уровне -0,50%, как единогласно ожидали участники рынка.

Банк также заявил, что намерен поднять процентные ставки на 25 базисных пунктов на июльском заседании после того, как 1 июля завершилась программа покупки активов (APP).

Банк также заявил, что намерен поднять процентные ставки на 25 базисных пунктов на июльском заседании после того, как 1 июля завершилась программа покупки активов (APP).Быстрый анализ ЕЦБ: возможность продажи EUR/USD? Голубиное краткосрочное руководство перевешивает все

Премиум Йохай Элам FXStreet«Трудно делать прогнозы, особенно о будущем» — эти знаменитые слова Йоги Берра могут показаться смешными, но суть моего медвежьего предубеждения против евро. Европейский центральный банк заявил о своем намерении повысить ставки на 25 базисных пунктов в июле, но оставил открытой дверь для повышения на 50 базисных пунктов в сентябре.

ОБЗОР АПРЕЛЬСКОГО ВСТРЕЧИ

Прорыв: ЕЦБ оставляет ставки без изменений на уровне -0,50%, как и ожидалось, подтверждает, что количественное смягчение завершится в третьем квартале

По Команда FXStreet |Европейский центральный банк оставил ключевую ставку по депозитам без изменений на уровне -0,50% в четверг, как единогласно ожидали аналитики. Центральный банк также повторил свое указание о том, что чистые покупки активов (количественное смягчение или количественное смягчение) должны прекратиться в третьем квартале.

Анализ ЕЦБ: три голубиных движения сильно давят на евро, уровни, за которыми стоит следить

По Йохай Элам | ПремиумДавление на цены усилилось – и на этом агрессивность Европейского центрального банка заканчивается.

Все остальное голубиное, поэтому евро находится под давлением в ответ на это решение. Там может быть больше, чтобы прийти.

Все остальное голубиное, поэтому евро находится под давлением в ответ на это решение. Там может быть больше, чтобы прийти.МАРТ ВСТРЕЧА ОБЗОР

Срочно: годовая инфляция потребительских цен в США выросла до 7,9% в феврале против ожидаемых 7,9%

По Команда FXStreet |Инфляция в США, измеряемая основным индексом потребительских цен (ИПЦ), выросла до 7,9.% г/г в феврале по сравнению с 7,5% в январе, сообщило в четверг Бюро статистики труда США. Это соответствовало среднему прогнозу экономистов на уровне 7,9%.

Обзор февральской встречи

Нарушение: ЕЦБ оставляет ставки без изменений, сохраняет руководство по процентным ставкам и количественному смягчению

По Команда FXStreet |Европейский центральный банк решил оставить депозитную ставку без изменений на уровне -0,5% в четверг, как и ожидалось единогласно.

Банк сохранил свой прогноз по процентным ставкам, заявив, что они останутся на нынешнем или более низком уровне до тех пор, пока не будут выполнены условия для повышения ставки. Банк также подтвердил декабрьское руководство по политике количественного смягчения; что PEPP закончится в марте, что во втором квартале APP будет повышен до 40 млрд евро в месяц, а затем снизится до 20 млрд евро в месяц к четвертому кварталу, а реинвестирование PEPP будет продолжаться до конца 2024 года.

Банк сохранил свой прогноз по процентным ставкам, заявив, что они останутся на нынешнем или более низком уровне до тех пор, пока не будут выполнены условия для повышения ставки. Банк также подтвердил декабрьское руководство по политике количественного смягчения; что PEPP закончится в марте, что во втором квартале APP будет повышен до 40 млрд евро в месяц, а затем снизится до 20 млрд евро в месяц к четвертому кварталу, а реинвестирование PEPP будет продолжаться до конца 2024 года.Обзор ноябрьской встречи

Быстрый анализ ЕЦБ: три оправдания инфляции, обещание печатать и отказ от старта продаж являются медвежьими для евро

Премиум Йохай Элам FXStreetБудет ли 2022 год таким же, как 2019? Это то, на что многие люди надеются после почти двух лет с Ковидом.

Надежды на следующий год, похоже, также питают Европейский центральный банк, поэтому EUR/USD может потерять свои недавние достижения, связанные со слабым ВВП США.

Президент ЕЦБ Кристин Лагард назвала три критических фактора, которые подтолкнули инфляцию к росту.

Надежды на следующий год, похоже, также питают Европейский центральный банк, поэтому EUR/USD может потерять свои недавние достижения, связанные со слабым ВВП США.

Президент ЕЦБ Кристин Лагард назвала три критических фактора, которые подтолкнули инфляцию к росту.Обзор сентябрьской встречи

Прорыв: ЕЦБ оставляет ключевые ставки и замедляет темпы PEPP, EUR/USD держится выше 1,1800

По Команда FXStreet |Европейский центральный банк (ЕЦБ) решил оставить процентные ставки по основным операциям рефинансирования, маржинальной кредитной линии и депозитной линии без изменений на уровне 0,00%, 0,25% и -0,50%, соответственно, как и ожидалось.

также

также

12.91 № 216-91.

12.91 № 216-91.

п.) после сентябрьского заседания по вопросам политики, как и ожидалось. Принятым решением процентная ставка по основным операциям рефинансирования и процентные ставки по маржинальной кредитной линии и депозитной линии будут увеличены до 1,25%, 1,5% и 0,75% соответственно.

п.) после сентябрьского заседания по вопросам политики, как и ожидалось. Принятым решением процентная ставка по основным операциям рефинансирования и процентные ставки по маржинальной кредитной линии и депозитной линии будут увеличены до 1,25%, 1,5% и 0,75% соответственно. Рынки ожидали, что банк повысит ставку на 25 базисных пунктов. Банк также объявил, что Совет управляющих одобрил новый инструмент против фрагментации под названием «Инструмент защиты передачи (TPI)».

Рынки ожидали, что банк повысит ставку на 25 базисных пунктов. Банк также объявил, что Совет управляющих одобрил новый инструмент против фрагментации под названием «Инструмент защиты передачи (TPI)». Банк также заявил, что намерен поднять процентные ставки на 25 базисных пунктов на июльском заседании после того, как 1 июля завершилась программа покупки активов (APP).

Банк также заявил, что намерен поднять процентные ставки на 25 базисных пунктов на июльском заседании после того, как 1 июля завершилась программа покупки активов (APP).

Все остальное голубиное, поэтому евро находится под давлением в ответ на это решение. Там может быть больше, чтобы прийти.

Все остальное голубиное, поэтому евро находится под давлением в ответ на это решение. Там может быть больше, чтобы прийти. Банк сохранил свой прогноз по процентным ставкам, заявив, что они останутся на нынешнем или более низком уровне до тех пор, пока не будут выполнены условия для повышения ставки. Банк также подтвердил декабрьское руководство по политике количественного смягчения; что PEPP закончится в марте, что во втором квартале APP будет повышен до 40 млрд евро в месяц, а затем снизится до 20 млрд евро в месяц к четвертому кварталу, а реинвестирование PEPP будет продолжаться до конца 2024 года.

Банк сохранил свой прогноз по процентным ставкам, заявив, что они останутся на нынешнем или более низком уровне до тех пор, пока не будут выполнены условия для повышения ставки. Банк также подтвердил декабрьское руководство по политике количественного смягчения; что PEPP закончится в марте, что во втором квартале APP будет повышен до 40 млрд евро в месяц, а затем снизится до 20 млрд евро в месяц к четвертому кварталу, а реинвестирование PEPP будет продолжаться до конца 2024 года. Надежды на следующий год, похоже, также питают Европейский центральный банк, поэтому EUR/USD может потерять свои недавние достижения, связанные со слабым ВВП США.

Президент ЕЦБ Кристин Лагард назвала три критических фактора, которые подтолкнули инфляцию к росту.

Надежды на следующий год, похоже, также питают Европейский центральный банк, поэтому EUR/USD может потерять свои недавние достижения, связанные со слабым ВВП США.

Президент ЕЦБ Кристин Лагард назвала три критических фактора, которые подтолкнули инфляцию к росту.