Реструктуризация долга что это такое простыми словами – Реструктуризация долга – это спасение должника?

Реструктуризация кредита и долга что это такое простыми словами, в чем отличие от рефинансирование на vklady-investicii.ru

Фото с сайта moneybrain.ru

Количество кредитов растет постоянно. Случаются ситуации, когда заемщик попадает в сложную обстановку, появляются проблемы финансового характера. Выходов несколько: банкротство, потребность в рефинансировании кредита. Иной работающий вариант — реструктуризация, что это такое простыми словами, разберем в данной статье.

Запустить процесс реально при любом типе кредита (потребительский займ, автокредит, ипотека). Его активируют, если появится регулярная просрочка, кредит станет проблемным для клиента и банка.

Реструктуризация кредита: что это такое

Задача реструктуризации – смена условий кредита. Совершаются подобные перемены для облегчения выплаты денежных средств. Нередко к описываемой мере прибегают, когда заемщики не готовы своевременно закрывать долг, столкнувшись с трудностями финансового характера.

Кстати, банки обладают шкурным интересом в проведении своевременной реструктуризации. Банка России настаивает, чтобы банки оставляли обязательный резерв под обесценение ссуды (50-100% суммы займа из средств чистой прибыли организации). Получается, кредитной компании выгоднее считать просроченный заем нормальным. Задолженность отрицательно сказывается на репутации клиента, но и для благополучной деятельности банка она не выгодна.

Фото с сайта ipopen.ru

Мероприятия по реструктуризации разноплановы, употребляются отдельно, комплексно:

- Часто встречающийся тип реструктуризации – пролонгация кредита. Ежемесячный платеж сокращается, однако из-за продления срока выплат итоговая сумма окажется больше изначальной.

- Ряд банков готов снизить процентные ставки по займам.

- Существует возможность обмена на долю собственности.

- Иногда проводят списание части займа.

Реструктуризация долга — что это такое простыми словами? Смена условий договоренности кредитования, благодаря которой заемщик приобретает возможность выплачивать каждый месяц меньшую сумму денег, но платить придется дольше.

Программы реструктуризации повсеместно проявлялись в 2008–2009, когда просроченная задолженность показывала серьезный рост. В основе описываемых программ лежало сохранение ставки на прежнем уровне, иногда — увеличение. На окончательное решение влияла ситуация, неожиданно стеснившая должника.

Например, в случае потери работы, снижения зарплаты ставка нередко сохранялась, в иных — банки повышали ее на несколько пунктов, продлевая срок выплаты.

Инструмент доступен должникам разных типов:

- Индивидуальные заемщики

Банк осознает, предлагая реструктуризацию кредита, что такое решение предоставит возможность избежать длительных судебных тяжб, лишних издержек. Нередко кредитные организации готовы списать штрафы, пени, основная сумма долга не списывается практически никогда. Выгода клиента заключается именно в снижении ежемесячной финансовой нагрузки.

- Коммерческая структура

Признать компанию банкротом долго, дорого. Основная часть кредиторов готова потерять часть прибыли ради сохранения некоторой доли.

Возможны ситуации, когда при этом подписывается договоренность обмена задолженности на долю компании. Кредитор превратиться в совладельца предприятия, иногда полноправного владельца.

Фото с сайта ipopen.ru

Если необходимо реструктуризировать госдолг, стартуют переговоры с участием международных организаций. Государство нельзя признать банкротом. Финансовые трудности в стране способны обернуться тяжелым кризисом, волнениями. Организация реструктуризации остается единственным способом получения с должника выплат. В некоторых ситуациях вероятно погашение долга за счет передачи акций государственной компании, допуска к разработке месторождений полезных ископаемых.

Знакомясь с понятием реструктуризации, что это такое, важно осознавать: данный процесс негативно влияет на репутацию любого упомянутого выше заемщика. После ее осуществления последующие кредиты окажутся дороже, в определенных ситуациях в кредитовании откажут.

Реструктуризация ипотеки: что это такое

В кризисные периоды данный вопрос встает особенно остро. Платежеспособность населения снижается, выплаты по ипотеке иногда составляют существенную часть семейного бюджета. Банки обычно идут заемщикам навстречу, осознавая: в тяжелой экономической обстановке финансовые возможности плательщиков меняются.

Если чувствуете, что оплачивать займ вовремя становится сложнее, лучше прибегнуть к реструктуризации ипотечного кредита, что это такое желательно прочитать до обращения в банк. Это поможет избежать ряда неприятных неожиданностей. Изменения необходимо внимательно детально проштудировать (юридическое сопровождение принесет исключительно пользу).

Фото с сайта blogobankah.ru

Не забывайте: недвижимость, приобретенная в ипотеку, находится в залоге у банка. Заключить договор с кредитной организацией мирным путем без изъятия заложенного объекта – в интересах должника!

При реструктуризации ипотеки договор не переоформляется. В противном случае пришлось бы собирать многочисленные справки, проводить оценку недвижимости заново. Вероятно, выплатить придется большую сумму, хотя доступно закрыть долг заранее при возникновении первой же возможности.

Чем рефинансирование отличается от реструктуризации

Эти понятия не нужно путать. Общее, пожалуй, что их используют в сложных ситуациях, появляющихся в процессе погашения банковского долга. Но описываемые явления совершенно разные.

Для организации рефинансирования кредита требуется перезаключение договора. Заемщик получает свежий кредит, посредством него гасит старый. При реструктуризации договор сохраняется прежний, куда банк вносит определенные изменения.

Предпочтительно осознавать, обращаясь к реструктуризации, что это не слишком выгодный для заемщика инструмент, а скорее единственный достойный выход из положения, когда существует прямая угроза появления затяжного долга по кредиту.

Еще отличие — провести рефинансирование кредита доступно в любой финансовой компании. Оно не всегда производится в случае денежных трудностей, и иногда способно обернуться выгодой для клиента, в частности, дает возможность добиться уменьшения процентов.

Фото с сайта moneybrain.ru

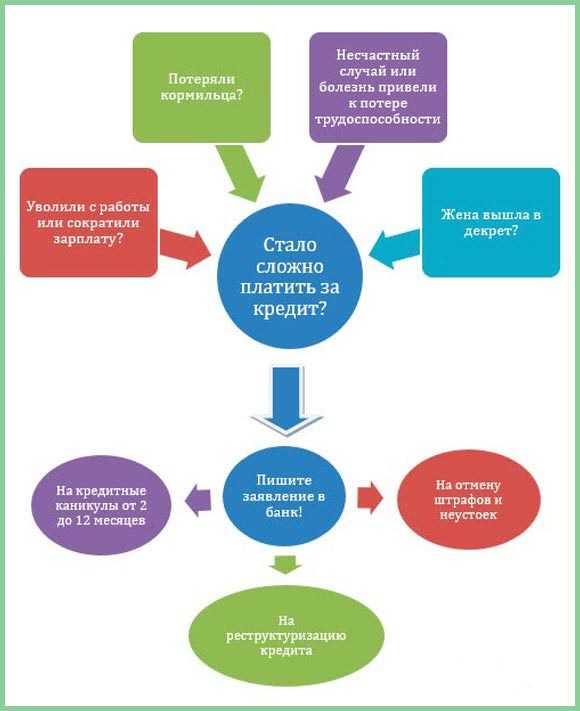

Реструктуризация возможна лишь в банке, выдавшем кредит. С предложением провести данную операцию нередко выступает банк (если существуют просрочки). Правда, причины должны оказаться достаточно серьезными и убедительными: увольнение и невозможность устроиться на работу, декрет, инвалидность. В рефинансировании в аналогичной ситуации он способен отказать.

Подведем итоги

Разобравшись, в каких случаях возможна реструктуризация долга по кредиту, что это такое, стоит взвесить все за и против. Сложно утверждать, что она очень выгодна для клиента банка. Но если вы чувствуете, что становится все сложнее с выплатами по кредиту, желательно ее провести. Это поможет избежать лишних штрафов и пени, для кредитной истории подобная ситуация окажется лучше, чем не платить по кредиту вовсе. При выправлении финансовой ситуации вполне реально частично или полностью закрыть задолженность преждевременно, снизив переплаты.

vklady-investicii.ru

Что такое реструктуризация кредита: выгодно ли это?

Взятие кредита в банке — это отличная возможность для осуществления мечты (покупка собственного жилья, вожделенного автомобиля, новой модели крутого смартфона) и решения личных проблем (нехватка денег до зарплаты, потеря работы, необходимость срочного лечения и прочее).

К сожалению, жизнь не предсказуема, и могут возникнуть обстоятельства, которые влекут за собой невозможность своевременного погашения долга. Как быть в этой ситуации? Сидеть сложа руки, и не выходить на контакт с банковскими работниками — точно не выход, а усугубление проблемы.

И на этот случай нужно знать, что такое реструктуризация кредита. Что нужно для ее инициирования, какие условия может предложить банк, и на сколько это выгодно для заемщика — обо всем этом в нашей статье.

Что такое реструктуризация кредита простыми словами?

1. Чем грозит невыплата кредита?

Несвоевременное погашение долга или вовсе игнорирование внесения платежей чревато не самыми приятными последствиями для заемщика:

Начисление штрафа и пени.

В кредитном договоре обязательно приписываются условия для начисления штрафа за просрочку внесения очередного платежа, а также расчет пени.

Как правило, в двухмесячный срок банк ненавязчиво напоминает о себе: шлет письма на электронную почту или оповещает клиента через интернет-банкинг.

Поэтому вы должны понимать, что помимо выплаты части тела кредита и процентов, придется заплатить еще и неустойку банку. А это дополнительные расходы, которые с каждым днем будут увеличиваться.

Испорченная кредитная история.

Как правило, данные о просроченных долгах хранятся в течение 15 лет. Представьте, что вам может понадобится повторное взятие кредита, но вы уже не сможете его получить.

Любой банк откажет в его выдаче. Поэтому помните, что любая ваша «оплошность» также будет зафиксирована в базе бюро кредитных историй.

«Атака» коллекторов.

Банки практикуют продажу кредитов своих клиентов коллекторам, которые получают примерно половину от долга.Такие организации, как правило, прибегают к агрессивной стратегии давления на клиента — ночные звонки (в том числе и близким родственникам), явки на работу, моральное давление и прочие неприятные для должника меры.

В случае, если они не помогут, то коллектор имеет право обратиться в суд.

Судебное разбирательство.

После того как банк подает иск в суд, приставы начинают свое дело. Их полномочия довольно широки: запрет на выезд за границу, опись и арест имущества, привлечение коллекторов.

Если же в залоге у банка было какое-либо имущество заемщика, то после решения суда, оно будет конфисковано в пользу кредитора.

Примечание: согласно ст. 33 Закона РФ «О банках и банковской деятельности» банк имеет право на требование досрочного погашения кредита должником, если тот нарушает условия договора.

Проблема своевременного возврата кредитных долгов в нашей стране с каждым годом становится более острой. Приведенный ниже график ярко демонстрирует сложившуюся ситуацию:

2. Определение понятия реструктуризации кредита.

Чтобы сполна не ощутить на себе вышеперечисленные последствия, не нужно скрываться от банка и ждать чуда. Мы предлагаем обратиться к специалистам кредитного учреждения и обсудить возможность реструктуризации кредита.

Реструктуризация кредита — это меры по изменению условий кредитного договора с целью восстановить платежеспособность заемщика. Это касается пересмотра срока возврата долга, пересчета регулярных платежей или отсрочки их внесения.

Зачем это нужно банку?

- Во-первых, он заинтересован в возрасте денежных средств, которые когда-то выдал в долг.

- Во-вторых, он ничего не проиграет, так как не будет работать на не выгодных для него условиях.

- В-третьих, кредитные учреждения должны формировать резервный фонд под просроченные кредиты. И для его создания они тратят деньги из чистой прибыли.

При этом стоит понимать, что реструктуризация кредита — это право банка пойти на уступки, но никак не обязанность.

Если клиент вовремя обратится к специалисту банка с просьбой пересмотреть условия кредитного договора еще до возникновения просрочки, то шансы начать новое сотрудничество с кредитором довольно велики. Но также нужно учитывать, что для введения реструктуризации кредита нужны веские основания, которые заемщик сможет документально подтвердить.

3. Программы реструктуризации кредита.

Для каждого заемщика, желающего реструктуризовать долг, условия заключения нового договора будут подбираться индивидуально.

На выбор программ (или их комплекс) влияет:

- существующая финансовая ситуация, а также перспективы ее улучшения или ухудшения;

- размер оставшегося долга;

- своевременность внесения прошлых платежей.

Банк может предложить такие программы по реструктуризации кредита:

Кредитные каникулы.

Банк может предложить несколько вариантов:

- Отсрочка внесения платежей — на определенный срок заемщик освобождается от выплаты тела долга и процентов по нему.

Это крайне выгодное предложение для клиента, но никак не для банка, поэтому встречается оно крайне редко.

- Выплата только процентов — в течение установленного времени заемщик будет вносить только их.

Подходит только для тех, у кого ухудшившаяся финансовая ситуация временная, и в короткий срок разрешится, так как на остаток тела кредита будут и дальше начисляться проценты.

- Выплата только тела кредита — проценты + части кредита будут выплачиваться уже после окончания кредитных каникул.

Такой способ выгоден для должника, так как уменьшает тело долга что снижает дальнейшее начисление процентов.

- Отсрочка внесения платежей — на определенный срок заемщик освобождается от выплаты тела долга и процентов по нему.

Продление срока возврата долга.

При таком способе может быть предложено продление срока возврата кредита. Следовательно, это уменьшим размер ежемесячного платежа.Но не стоит забывать, что проценты начисляются на остаток тела кредита, поэтому в итоге переплата будет существенной. Клиент выиграет лишь то, что сможет уменьшить ежемесячную нагрузку, но проиграет во времени и переплатит еще больше.

Уменьшение размера ежемесячного платежа.

Подходит для тех, у кого снизились ежемесячные доходы, и кредитный платеж занимает весомую его часть, что еще больше сказывается на финансовом положении.

По сути такая программа — это разновидность пролонгации кредита, ведь уменьшение платежа влечет за собой автоматическое увеличение срока его возврата.

Разница лишь в причине и следствии. Здесь клиент уменьшает платеж, в предыдущем способе желает увеличить время выплаты на определенный срок.

Уменьшение процента по кредиту.

Опять-таки здесь есть схожесть в двумя вышеописанными программами. Банк снижает долговую нагрузку путем уменьшения процента, при этом тело кредита может остаться неизменным или увеличится.

Списание неустойки.

Такой вариант подходит тем, у кого началось начисление штрафа и пени. Банк может дать отсрочку для их выплаты или вовсе списать их, чтобы клиент смог дальше вносить регулярные платежи, не думая о дополнительных расходах.

Изменение валюты кредита.

Чаще всего этот способ используется при ипотечном кредитовании, когда клиенты берут заем в валюте. В последние годы рубль потерял в стоимости, что повлекло за собой снижение доходов населения.

Многим стало не по силу выплачивать ипотеку по существующему курсу, поэтому банк может перевести ее в рубли. Но на самом деле такая практика не получила распространения по причине ее невыгодности для кредитных учреждений.

Когда банк готов идти на реструктуризацию кредита?

1) Условия для инициирования реструктуризации долга.

Банк не пойдет на реструктуризацию кредита лишь потому, что клиент просто не захотел вовремя вносить платежи. Для этого ему нужны веские причины и их подтверждение:

| Причина | Подтверждающий документ |

|---|---|

| Увольнение с работы | Трудовая книга с отметкой об увольнении с прежнего места работы, справка от органов службы занятости о постановке на учет. |

| Существенное снижение доходов | Справка о доходах, расчетный лист с предприятия, справка из банка. |

| Болезнь, утрата трудоспособности | Справка из больницы, записи из медицинской книги |

| Выход жены в декрет | Трудовая книга жены, справка из больницы. |

Каждый случай индивидуален, поэтому для начала стоит проконсультироваться со специалистом о возможности реструктуризации кредита. Он подскажет, какие документы нужно предоставить. Кстати, принимаются только нотариально заверенные копии.

Помимо этого банк сможет пойти на уступки, если клиент будет соответствовать таким требованиям:

- возраст заемщика младше 70 лет;

- предыдущие кредиты не проходили процедуру реструктуризации;

- хорошая кредитная история;

- своевременное погашение действующего кредита.

2) Процесс реструктуризации кредита.

В ответе на вопрос, что такое реструктуризация кредита, важно отметить, как проходит сама процедура.

Процесс несложный, если клиент имеет веские причины на ее введение, а банк готов сотрудничать.

В целом процедура состоит из таких этапов:

Предварительная консультация в банке.

Если у клиента возникли обстоятельства, которые повлекли за собой снижение платежеспособности, то он должен обратиться в свой банк с целью узнать о возможности уменьшения долгового бремени.

Специалист предложит заполнить анкету, рассмотрение которой уже даст предварительный ответ.

Передача анкеты в отдел по работе с задолженностями и общение со специалистом.

Банк рассматривает заполненную анкету и «проверяет» своего клиента. Если он соответствует всем требованиям, то ему может будет предложен выбор программы реструктуризации.

Также сам кредитор может решить, какие условия договора он готов поменять.

Сбор документов.

Помимо документов, подтверждающих ухудшившееся финансовое положение плательщика, нужно подготовить паспорт, кредитный договор, заявление, чеки о внесении ежемесячных платежей и прочие бумаги, которое затребует банк.

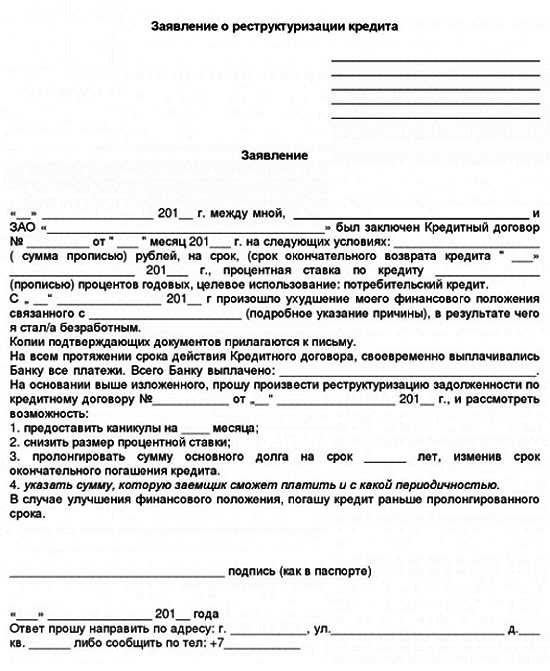

Образец составления заявления:

Рассмотрение банком заявки.

Банк вынесет решение в течение 2-5 рабочих дней. Он может как самостоятельно предложить программу реструктуризации кредита, так и учесть пожелания должника.Подписание нового кредитного договора.

По структуре он будет аналогичен первому: права и обязанности сторон, порядок выплаты кредита, расчет ежемесячных платежей, условия досрочного погашения долга.

После этого нужно выполнять новые условия договора.

Что такое реструктуризация кредита?

В каких случаях она применяется? Достоинства и недостатки.

Реструктуризация кредита: насколько это выгодно для должника?

Эту процедуру нельзя до конца считать выгодной для должника. Это скорее вынужденная мера и спасательный круг, который поможет пережить не самые лучшие времена, при этом позволит:

- не испортить кредитную историю;

- не выплачивать огромные штрафы и пени за каждый день просрочки;

- остаться со своим залоговым имуществом;

- не выяснять отношения в суде;

- не стать банкротом.

Что касается переплаты (а она обязательно будет, ведь банк никому не желает дарить деньги, которые он может заработать), то это обратная сторона медали реструктуризации кредита. Но нужно понимать, что при не выплате частей кредита и процентов по нему, набежит штраф, банк может обратиться к коллекторам или подаст в суд. А это еще хуже, чем временное увеличение долговой нагрузки, и заемщик будет должен еще больше, а также подпортит себе репутацию.

Таким образом, каждый решает для себя сам, что такое реструктуризация кредита. Для кого-то она будет спасением, за которое нужно доплатить, для кого-то — дополнительной проблемой, которая еще больше вгонит в долговую яму. В любом случае, это возможность исправить ситуацию и сделать выплату долга более доступной.

Также есть еще один способ преодолеть трудности. И это рефинансирование, которое подразумевает передачу кредита в другой банк. Возможно, именно там предложат более выгодные условия для возврата долга, которые не повлекут за собой дополнительных расходов.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com

Реструктуризация Кредита – что это, как можно воспользоваться? Подводные камни

В 2018 года Украина вошла обладательницей «антирекорда» — по заявлению Национального банка Украины более 50% кредитных обязательств не будут выплачены. В абсолютных величинах этот показатель превышает половину триллиона гривен. Директор департамента финансовой стабильности НБУ призвал отечественные банки изменить ситуацию с просроченными кредитами, в том числе путем списания или реструктуризации задолженности. О последней и пойдет речь в этой статье.

В 2018 года Украина вошла обладательницей «антирекорда» — по заявлению Национального банка Украины более 50% кредитных обязательств не будут выплачены. В абсолютных величинах этот показатель превышает половину триллио��а гривен. Директор департамента финансовой стабильности НБУ призвал отечественные банки изменить ситуацию с просроченными кредитами, в том числе путем списания или реструктуризации задолженности. О последней и пойдет речь в этой статье.

Реструктуризация – это финансовый инструмент урегулирования «проблемной» задолженности путем изменения условий кредита на более лояльные. Тем самым уменьшается кредитная нагрузка на заемщика и повышается его платежеспособность.

Другими словами, реструктуризация долга – это уступки банка. Они могут выражаться в:

- Изменении сроков погашения задолженности

- Снижение процентной ставки по кредиту

- Отмены пени и штрафных санкций за неустойку

- Кредитных каникулах

- Списании всего долга или его части

- Конвертация кредита в другую валюту

- Внесение залога

- Перевод обязательств по кредиту доверенному лицу

Реструктуризация долга на практике выгодна как банку, так и заемщику. Это компромисс, попытка предоставить человеку возможность переждать «трудные времена» и расплатиться по счетам. Стоит обратить внимание, что банк не обязан предлагать реструктуризацию или идти на любой другой шаг по ослаблению кредитного бремени, но такая практика широко распространена.

Выгоды реструктуризации для финансового учреждения:

- Сохранить лояльность клиента на будущее

- Уменьшить или отложить, но получить прибыль по кредитным средствам

- Просроченные кредиты обязуют формировать больший резерв, как результат – деньги выводятся из оборота и замораживаются на счетах.

- Выгоды реструктуризации для заемщика:

- Снижается финансовое бремя. Реструктуризация кредита позволяет взять паузу, перенаправить средства, чтобы закрыть финансовую брешь, найти дополнительные источники дохода для полноценного возврата долгов.

- Сохраняется положительная кредитная история (рейтинг каждого украинца в системе УБКИ). Финансовые учреждения во многом основывают свое впечатление о заемщике исходя из его кредитной истории. Ответственная выплата по счетам и пропуски платежей отображаются в анкете и влияют на вероятность получения займа в будущем. Если человек имеет задолженность по кредиту, получить новый даже в другом банке практически невозможно. Если долг реструктуризирован, кредитная история остается незапятнанной и есть все шансы рефинансирования – получения нового займа, чтобы погасить предыдущий.

- Заемщик не привлекается к административной или гражданской ответственности. Невыполнение обязательств по кредитам влечет за собой судебные разбирательства и наказание вплоть до штрафов с изъятием имущества в пользу истца. Изменение условий договора позволяет избежать проблем с судебной системой.

Как мы говорили выше, пересмотр условий договора займа – это право, но не обязанность банков. Этим правом финансовый институт пользуется в таких случаях:

- Когда видит, что уступки помогут заемщику решить финансовые трудности, а не отсрочить банкротство. Если наемного рабочего уволили по сокращению, и ему нужно пару месяцев для поиска новой работы – это повод для дисконта. Если рабочий уволился из-за физической невозможности трудиться (травма, болезнь, инвалидность) – шансов на поблажки крайне мало.

- Когда заемщик показывает свою ответственность и желание честно расплатиться по счетам. Человек, трезво оценивающий свою платежеспособность и обратившийся с просьбой об изменении условий кредитного договора заблаговременно, имеет более высокие шансы быть услышанным.

- Когда трудности возникли по объективным причинам и имеют документальное подтверждение (копия больничного листа, выписки из трудовой книги или отдела кадров\бухгалтерии предприятия).

- В любом случае Вы заинтересованы в улучшении кредитных условий больше, чем банк, а значит должны приложить максимум усилий для получения реструктуризации.

Первый шаг нужно сделать заемщику. Если вы ощущаете, что не в силах выполнять обязательства, не ждите просрочек и начисления пени. Свяжитесь с менеджером финансового учреждения и объясните ситуацию.

Микрокредитные организации идут навстречу легче крупных банков и заказать пролонгацию здесь можно по телефону. В таком случае достаточно уведомить об этом сотрудника или заполнить соответствующую форму в личном кабинете, и оплатить проценты за прошедший период. Тело кредита перенесется на еще один срок.

Если вы занимали деньги в банке, то запрос лучше делать в письменном виде. С одной стороны, вы получаете больше шансов на положительное решение вопроса (к официальным документам всегда относятся серьезнее), с другой стороны – в случае отказа и передачи дела о задолженности в суд, у вас будет доказательство попытки уладить конфликт мирным путем.

В прошении обязательно укажите причины невозможности своевременно погашения кредита, пути решения ситуации и время, которое нужно чтобы вернуть первоначальную платежеспособность. Приложите копии документов, подтверждающие ваши слова. И отправьте заказным письмом.

Если предварительная реструктуризация кредита одобрена, нужно явиться в офис предоставить оригиналы докуме��тов, плюс написать заявление и перезаключить договор на новых условиях (или подписать дополнительное соглашение). Внимательно изучите тело договора, особенно изменившиеся условия. С момента вступления его в силу, изначaльное кредитное соглашение теряет силу.

Подводные камни реструктуризации

Соглашаясь на изменение условий кредита, заемщик должен понимать, что новые положения договора будут влиять на финансовое состояние по-новому. Например, по программе реструктуризации срок действия кредита увеличен с одного до двух лет. Тело кредита остается прежним, и ежемесячная сумма взноса уменьшается в сравнении с изначальными условиями. С другой стороны, с увеличением срока процент на пользование заемными деньгами будет начисляться в два раза дольше. Как результат, месячная финансовая нагрузка на заемщика снижается, а общая увеличивается. Таких примеров масса, и реструктуризация долга на практике оголяет подводные камни. В желании воспользоваться услугой, нужно помнить главное правило: в перв��ю очередь финансовые учреждения преследуют свои интересы.

Что ожидает заемщика, если кредитор не пошел на реструктуризацию?

Рассмотрим наиболее трагичный вариант развития событий: заявка на реструктуризацию не получила отклика, банк отказался идти на послабления, а заемщик не может выплачивать кредит полгода.

- С первого дня просрочки менеджер банка начнет звонить и напоминать о необходимости внести средства. Обычно это вежливые звонки. Первые три дня пеня не начисляется (этот зазор делают на случай, если человек внес деньги через кассу банка, но они еще не прошли).

- Начиная с третьего дня на сумму задолженности начинает начисляться пеня (в том числе и за первые три дня) плюс проценты по кредиту. Начисление осуществляется ежедневно сложным процентом. Изменится характер звонков. Это уже не напоминание о необходимости заплатить, а уведомление о просрочке и пене. Звонки будут вялотекущие, один-два в месяц. В этом опасность беспечных заемщиков, может показаться, что банк забыл или смирился с непогашенным займом.

- На самом деле вялотекущее состояние длится до момента, когда сумма по задолженности вместе с пеней доходит до какого-то крупного лимита или около двух лет. После чего отдел работы с просроченной задолженностью «вспоминает» вас и начинает усердно вымогать астрономическую сумму. За два года начисления пени и процентов первоначальный долг может вырасти в десятки раз. Спустя два года дело заемщика передается в суд (срок исковой давности по финансовым преступлениям 3 года, но с момента передачи иска в суд проценты и пеня перестают начисляться – вот почему банки сначала «копят» сумму, а потом только подают в суд). Важно, на этом этапе все взаимоотношения нужно вести с привлечением юриста. Некоторые уловки могут дорого стоить (например, если заемщик согласится заплатить часть суммы добровольно, это может быть расценено судом, как признание своего долга).

- Как вариант, вместо передачи в суд, долг с пеней и процентами могут перепродать коллекторской службе. Звонки здесь принимают неприятный характер: угрозы, беспокойство близких людей и родственников, коллег и всех, кто как-то связан с должником. С коллекторами можно договориться (если у вас крепки нервы) или судиться (это они не любят). В любом случае если человек принимает решение не платить, профессиональный юрист необходим. Также помните, что при любом варианте развития событий ваша кредитная история будет безвозвратно испорчена и получить крупную сумму (например, автокредит или ипотека) не получится.

Реструктуризация долга – это безопасный и недорогой способ сохранить нервы, деньги и кредитную историю в порядке. Если вы видите, что кредитное бремя не удается вынести, обратитесь за помощью к менеджеру банка. Как мы говорили выше, они в этом тоже заинтересованы.

bistrozaim.ua

Что такое реструктуризация кредита?

Реструктуризация долга по кредиту – это пересмотр условий его погашения. Стороны (банк и заемщик) договариваются о сохранении старого договора кредитования при изменении графика платежей. Это отличает реструктуризацию от рефинансирования, при котором заключается новый договор и составляется новый график погашения кредита.

Цели реструктуризации

Программы реструктуризации ориентированы на добросовестных заемщиков, которые попали в трудную финансовую ситуацию и не могут из-за этого погашать кредит на прежних условиях.

Цель любой реструктуризации – временно снизить ежемесячную долговую нагрузку и тем самым помочь заемщику справиться с финансовыми проблемами, то есть восстановить его платежеспособность по кредиту.

Сегодня банки учитывают практически все индивидуальные особенности положения заемщика и кредита. Именно с этим связано разнообразие стандартных программ реструктуризации и готовность банков делать персональные предложения, в том числе основанные на предложении заемщика. К сожалению, последнее слово – всегда за банком. Заемщику приходится идти на предложенные условия, а они могут не отвечать ожиданиям.

Вариантов у должников немного: соглашаться или нет. Оформить реструктуризацию в другом банке нельзя. Если предложенные условия не подходят, остается либо пытаться договориться об их изменении, либо рассматривать вариант рефинансирования (но не реструктуризации) в другом кредитном учреждении.

Стандартные схемы реструктуризации

К стандартным схемам реструктуризации кредита относят:

- Увеличение срока кредитования. За счет добавления нескольких месяцев (а иногда и лет) оставшаяся сумма кредита и процентов распределяется на большее количество периодических платежей. Это дает уменьшение размера ежемесячного взноса. Правда, стоимость кредита увеличится – из-за процентов за добавленные месяцы сумма переплаты вырастет.

- Кредитные каникулы. Пожалуй, самая популярная из стандартных схем, имеющая много разновидностей. Каникулы по кредиту – это, как правило, период времени, в течение которого заемщик освобождается от погашения основного долга (тела кредита), а сохраняющиеся ежемесячные платежи – это только начисленные проценты. Возможность получения такой отсрочки бывает предусмотрена кредитным договором. Нередко это дополнительный банковский сервис. Различные вариации кредитных каникул связаны с разными подходами банков к пересмотру графика платежей до и после завершения отсрочки и отличиями в условиях кредитных договоров. Многое зависит от того, какие именно платежи приостанавливаются (проценты, тело кредита, оба платежа) или уменьшаются. Выгода заемщика – оптимальное сочетание текущей выгоды (уменьшение ежемесячной нагрузки) и размера переплаты по кредиту. В этом плане нужно делать индивидуальный расчет на основе предложенных банком условий отсрочки и нового графика платежей.

- Пересмотр метода начисления процентов и погашения кредита. Проще говоря, переход с аннуитетной (погашение равными платежами) системы на дифференцированную (начисление процентов на остаток долга) или наоборот. Вариант практически не применяется, но может рассматриваться при разработке индивидуального предложения. Выгода неочевидна и зависит от множества факторов, сложившихся к моменту реструктуризации.

- Уменьшение процентной ставки. Возможный, но, опять же, почти неиспользуемый вариант, кроме персональных предложений. Все его преимущества проявляются при рефинансировании, которое более выгодно банкам. Снижение процентной ставки, как частный случай, может носить временный характер – на период действия реструктуризации. Затем ее размер восстанавливается или даже увеличивается.

- Смена валюты кредитования. Популярный вариант, правда, востребован, как правило, в валютном кредитовании и при серьезном падении курса рубля, как, например, было в 2014-2015 гг. В иных случаях может рассматриваться в индивидуальном порядке. Схема заключается в изменении валюты кредитования (обычно с иностранной валюты на рубль) и пересчетом кредита. Соответственно, меняется и процентная ставка, а также корректируется график платежей.

- Индивидуальный график платежей на весь оставшийся период действия договора. Это пример персонального подхода, где учитываются все особенности кредита, текущего и будущего финансового положения заемщика, в том числе возможного его колебания в период срока кредитования.

- Дисконтирование кредита. Применяется к проблемной кредитной задолженности. На практике банк предлагает списание части долга (как правило, неустойки, реже – процентов) под условием погашения оставшейся суммы или ее большей части.

Эти схемы могут применяться в чистом виде. Но нередко реструктуризация кредита проходит по смешанной схеме. Банк просчитывает свою выгоду и соотносит ее с возможностью заемщика погашать кредит на измененных условиях. Практически все индивидуальные схемы реструктуризации – комбинация разных схем снижения ежемесячной нагрузки по кредиту и пересмотра графика платежей.

В чем опасность реструктуризации кредита

Эксперты кредитного рынка не советуют использовать реструктуризацию без крайней необходимости. Банки неслучайно достаточно охотно идут на реструктуризацию кредита, особенно с платежеспособными клиентами, временно оказавшимися в проблемной финансовой ситуации. Отсрочка не избавляет от погашения долга, но увеличивает его. После завершения отсрочки приходится платить по кредиту либо более длительный срок, либо большими суммами ежемесячно. Благотворительностью по отношению к заемщикам банки не занимаются. Их цели – сохранить заемщика и получить от договора с ним побольше прибыли.

Реструктуризация кредита несет в себе и другие риски:

- Заемщики расслабляются, перестают активно принимать меры к восстановлению платежеспособности по кредиту или откладывают их на потом. Воспользоваться реструктуризацией второй раз, скорее всего, не удастся. Результат – должник, сохраняя плохое финансовое положение, оказывается перед необходимостью платить еще больший долг.

- Реструктуризация – первый шаг к долговой кабале. Одобрение банком отсрочки затмевает глаза. Цель близка, почти достигнута, осталось только подписать соглашение. Если при получении кредита заемщики могут рассмотреть условия разных банков и выбрать выгодный вариант, то при оформлении реструктуризации – нет. А когда отсрочка очень нужна, люди готовы подписать что угодно, не читая внимательно условия, не анализируя их, не делая расчетов. В результате можно, не глядя, согласиться на повышенный процент, увеличенные размеры штрафа, неустойки, периодических платежей.

- В кризисные экономические периоды к вопросам реструктуризации долгов активно подключаются государство, Центробанк, другие институты. Они контролируют ситуацию и регулируют рынок. На сегодняшний день программы реструктуризации не подвергаются серьезному регулированию, банки достаточно свободно могут их разрабатывать и предлагать клиентам. А поскольку рынок кредитования стабилизировался и вопросы закредитованности, неплатежеспособности заемщиков остро не стоят, банки видят в реструктуризации вариант получения своих выгод.

Как проходит реструктуризация

Обычно процедура выглядит следующим образом:

- Заемщик приходит в банк, обращается к кредитному специалисту и обсуждает с ним сложившуюся ситуацию. Либо сам банк, видя, что клиент перестал платить по кредиту, обращается к нему за разъяснениями.

- По инициативе банка или заемщика обсуждается программа реструктуризации. Как правило, банк предлагает воспользоваться стандартной программой реструктуризации конкретного кредитного продукта. Но вполне возможно, будет предложено индивидуальное решение.

- Заемщик заполняет заявление-анкету для предварительного анализа возможности реструктуризации. У некоторых банков есть возможность на сайте подготовить соответствующее заявление. Затем заемщик предоставляет затребованный банком пакет документов. Он, как правило, соответствует тому, что нужен при оформлении кредита. Дополнительно в обязательном порядке предоставляются документы, подтверждающие причины ухудшения финансового положения, их уважительный характер по отношению к просрочкам по кредиту.

- Если договором кредитования или в виде отдельного сервиса предусмотрены кредитные каникулы, заемщик сам решает воспользоваться ими или нет. В некоторых случаях это даже можно сделать в личном онлайн-кабинете на сайте банка. Зачастую сервис платный, поэтому нужно предусмотреть возможность оплаты (наличие средств на счете).

- После предоставления документов банк окончательно рассматривает возможность введения реструктуризации, уточняет ее условия и принимает решение.

- В итоге подписываются подготовленные банком документы. Их форма и состав зависят от внутренних регламентов банков, схемы реструктуризации, ее условий и последствий.

- Заемщик получает новый график платежей.

После оформления реструктуризации каких-то дополнительных формальностей не требуется. Нужно лишь соблюдать новый график платежей.

Возможна ли повторная реструктуризация, если первая не позволила восстановить платежеспособность? Шансы есть, хоть и невелики. Скорее всего, если банк пойдет на это, будет разработан индивидуальный план реструктуризации либо предложены альтернативы, например, оформление стабилизационного кредита или предоставление обеспечения (поручительство, залог, гарантия).

law03.ru

Что такое реструктуризация кредита

Многие люди используют кредиты от финансовых учреждений для приобретения различных материальных ценностей. Нередко наблюдаются ситуации, в которых заемщик не может погасить имеющиеся долговые обязательства из-за изменившихся финансовых условий. Помочь справиться с этой ситуацией может реструктуризация долга. Данный метод позволяет «выбраться из долговой ямы» сохраняя интересы как финансового учреждения, так и должника. Давайте узнаем, что такое реструктуризация долга по кредиту и поговорим об особенностях данной процедуры.

Реструктуризация долга – мера, применяемая в отношении заемщиков, которые находятся в состоянии дефолта, т. е. не способны обслуживать свой долг

Реструктуризация долга – мера, применяемая в отношении заемщиков, которые находятся в состоянии дефолта, т. е. не способны обслуживать свой долгКак выглядит процесс реструктуризации долга

Если отбросить в сторону все экономические термины и говорить простыми словами, процесс реструктуризации подразумевает изменение условий погашения кредита. Многие люди, не имеющие знаний в области экономики, путают данный процесс с рефинансированием. Сама процедура рефинансирования подразумевает передачу долговых обязательств другому кредитному учреждению. Важно обратить внимание на то, что реструктуризация производится тем финансовым учреждением, что выдало кредит. Цель этой операции, уменьшение финансовой нагрузки на должника.

Если задать вопрос, что такое реструктуризация кредита представителю финансовой организации можно получить ответ, что данная процедура подразумевает изменение условий договора. Следует отметить, что рассчитывать на снижение финансовой нагрузки может далеко не каждый человек. Для получения новых условий погашения долговых обязательств необходимо предоставить доказательства об изменении обстоятельств. Помимо этого, банк должен учитывать собственную выгоду от инициации данного процесса. Как показывает практика, возможность реструктуризировать долг предоставляется заемщикам, заблаговременно извещающим банк о возникших проблемах. Помимо самого извещения, потребуется предоставить документальное свидетельство отсутствия возможности выплачивать кредит.

Виды реструктуризации и преимущества данного процесса

Согласно установленным правилам, банк может предложить своим должникам следующие виды реструктуризации долговых обязательств:

- Изменение распорядка платежей – в этом случае, банковским учреждением предлагается более удобный для должника график погашения кредита.

- Изменение срока погашения задолженности – в этой ситуации происходит перерасчет оставшегося долга с учетом продления времени. Это означает, что банк предоставляет заемщику дополнительный срок, увеличивая процентную ставку.

- Кредитные каникулы – использование этого метода реструктуризации позволяет заемщику в течение определенного промежутка времени оплачивать лишь проценты по кредиту. По истечении срока, указанного в договоре, заемщик возвращается к стандартному методу оплаты.

- Изменение валюты – как показала практика, девальвация негативно отразилась на тех заемщиках, что получили финансовые средства от кредитных учреждений в иностранной валюте. Для снижения финансовой нагрузки на заемщика, банк может использовать этот метод реструктуризации долговых обязательств. Важно обратить внимание, что данный метод изменения условий погашения долга имеет малую выгоду для банка, что объясняет его редкое применение.

- Снижение ставки по кредиту – этот метод используется крайне редко, поскольку для снижения банковской ставки потребуется внести крупную сумму в качестве предоплаты.

Также следует обратить внимание на то, что многие кредитные организации позволяют своим заемщикам использовать несколько способов реструктуризации долга одновременно.

Довольно часто в интернете можно увидеть вопрос о том, как реструктуризировать долг по кредиту или ипотеке. В этой ситуации, служащие банковского учреждения предлагают заемщику изменить условия погашения задолженности либо выбрать другую валюту, которой будет погашаться долг.

Использование подобных льгот, предоставленных кредитной организацией, позволяет должнику быть уверенным в том, что его не лишат приобретенного имущества. Помимо этого, данный процесс является практически единственным методом восстановить собственную платежеспособность.

После подачи соответствующего заявления, банк рассматривает ситуацию и выносит свое решение об отказе или одобрении реструктуризации.

Реструктуризация возможна в случае дефолта разных видов должников

Реструктуризация возможна в случае дефолта разных видов должниковВажно обратить внимание на то, что банк имеет собственную выгоду от инициации рассматриваемого процесса. Изменение условий платежа позволяет увеличить процентную ставку, что положительно отражается на прибыли финансового учреждения. Помимо этого, отсутствие необходимости использовать внутренние резервы, позволяют кредитной организации предупредить возможные убытки. Кроме этого, не изменяются экономические показатели банка, благодаря факту отсутствия задолженностей по выданным кредитам.

Но помимо кредитной организации, реструктуризация предоставляет определенную выгоду для должника. В случае инициации данного процесса отсутствуют штрафные санкции со стороны банка за просрочку оплаты. Помимо этого, у банка нет необходимости передавать «плохой» долг коллекторским службам, что снижает силу морального давления на должника. Использование кредитных каникул на определенный промежуток времени, позволяет заемщику значительно снизить переплату по долговым обязательствам.

Как инициировать процесс

Как уже было сказано выше, возможность изменить условия погашения долговых обязательств предоставляются далеко не каждому клиенту. Чаще всего данный метод используется в отношении предпринимателей, пострадавших от убыточного бизнеса и наемных сотрудников, потерявших свою работу по различным причинам. В некоторых случаях возможность изменить условия погашения долговых обязательств предоставляется лицам, которым была снижена официальная часть зарплаты. В последней ситуации, клиент банка должен предоставить официальный документ, подтверждающий факт снижения уровня заработка. К последней категории граждан, имеющих право на реструктуризацию долговых обязательств, относятся заемщики, получившие финансовые средства в иностранной валюте. В этом случае, изменить условия погашения долга можно лишь в условиях девальвации.

Значительно реже, финансовые учреждения самостоятельно настаивают на инициации данного процесса. Подобная ситуация наблюдается в случае длительной просрочки по платежам. При ипотечном кредитовании, изменения условий оплаты могут быть обусловлены отсутствием у должника ликвидных активов, которые могут быть использованы для погашения задолженности. К таким активам относятся объекты движимого и недвижимого имущества и ценные бумаги. Одним из факторов, влияющих на изменение условий выплаты, долга является снижение дохода заемщика до трех минимальных размеров оплаты труда (МРОТ). В данной ситуации, банком рассматривается общий доход семьи заемщика. Также банк может предложить изменение условий выплаты ипотеки в том случае, когда полученное жилье является единственным.

Для того чтобы инициировать классическую процедуру, заемщику необходимо соответствовать нескольким критериям. Во-первых, нужно иметь высокий банковский рейтинг и отсутствие просрочек по платежам. Помимо этого, необходимо иметь документальное свидетельство о невозможности исправно погашать задолженность согласно текущей договоренности. Некоторые финансовые учреждения отказывают в подобных льготах заемщикам, не имеющим залога в виде автомобиля и недвижимости. Помимо этого, реструктуризация долговых обязательств не предоставляется заемщикам, возраст которых превышает 70 лет.

Реструктуризация кредита — действия кредитора по изменению условий погашения кредита

Реструктуризация кредита — действия кредитора по изменению условий погашения кредитаДля того чтобы иметь возможность воспользоваться реструктуризацией, заемщику необходимо подать в банковскую организацию соответствующее заявление. Эксперты рекомендуют обращаться к банковским служащим как можно раньше для того, чтобы избежать возможных просрочек. Помимо этого, потребуется предоставить банку гарантию того, что будет найден выход из сложившейся ситуации, и заемщик сможет полностью погасить свой долг. Все вышеперечисленные действия позволяют банку вынести решение в пользу заемщика.

Описание процесса

Реструктуризация просроченных кредитов актуальный вопрос при нестабильной экономической ситуации. Для того чтобы узнать, как выглядит данный процесс, необходимо рассмотреть порядок действий со стороны заемщика. Всю процедуру можно разбить на несколько условных этапов, каждый из которых имеет свои тонкости и нюансы:

- Первый этап – заполнение анкеты с указанием причины, подачи заявления об изменении условий кредитного договора. Здесь необходимо привести информацию о текущих доходах и расходах, а также об имеющемся имуществе.

- Второй этап – выбор метода реструктуризации. Некоторые финансовые учреждения предоставляют своим клиентам использовать несколько методов одновременно.

- Третий этап – предоставление заполненной анкеты в специальное отделение банка и совещание со специалистом, с целью выявления более оптимальной схемы погашения кредита.

- Четвёртый этап – подготовка необходимой документации. В пакет документов входят оригинал текущего соглашения, паспорт и дополнительные акты, которые могут понадобиться банковским работникам.

- Пятый этап – рассмотрение заявки и вынесение решения.

При положительном решении, банк заключает с заемщиком новую договоренность с учетом выбранного метода реструктуризации долга.

Реструктуризация направлена в первую очередь на облегчение обслуживания долга

Реструктуризация направлена в первую очередь на облегчение обслуживания долгаВажно обратить внимание, что не только заявка, но и ответ от банка должны иметь письменный вид. Это значит, что при получении отказа в инициации процедуры, банк обязан предоставить официальный документ. Подобные заявления составляются в свободной форме. Главным требованием является внесение в форму основной информации. В договоре об изменениях условий погашения кредита фиксируются методы реструктуризации, общая сумма долга и даты новых выплат.

Следует упомянуть, что многие финансовые учреждения позволяют своим клиентам оформить заявку онлайн. Благодаря этой методике снижается вероятность неправильного составления заявления, что может негативно отразится на решении банка. Помимо этого, существуют специальные компании, которые помогают заемщикам правильно оформить подобные заявки. Благодаря таким организациям, должники получают возможность «покинуть долговую яму» и увеличить свой банковский рейтинг.

Вконтакте

Одноклассники

Google+

ktovbiznese.ru

Реструктуризация долга это — хорошо или плохо?

Доброго времени суток дорогие друзья! Меня зовут Руслан Мифтахов, и сегодня мы с вами будем говорить о том, что такое реструктуризация долга, как происходит изменение условий по кредитному соглашению, по ипотеке, как применяется такая мера при задолженности за ЖКХ, и как это происходит у юридического или физического лица.

Итак, приступим…

Содержание статьи:

Сущность реструктуризации

Если взглянуть на сложившуюся на сегодняшний день ситуацию, то в стране возникло огромное количество тех людей, кто должен. Очень многие брали в свое время кредиты, например ипотеку, чтобы улучшить жилищные условия.

Но мировой финансовый кризис сделал свое черное дело. Огромная часть населения страны осталась без работы и средств к существованию. Теперь, когда ситуация несколько улучшилась, очень многие опять готовы возвращать старые долги.

Так вот, отвечая на вопрос сегодняшней темы, я скажу, что реструктуризация долга это тот инструмент, который выработали кредитные учреждения. При его применении меняются условия погашения задолженности, при которых должнику представляются более мягкие условия возврата долга.

Такая предоставленная возможность является очень своевременной, когда материальное положение заемщика плачевно, и он не располагает необходимыми денежными средствами для выполнения обязательств, которые предусматривает соглашение.

Тем не менее, чтобы получить такую возможность, у заемщика должны быть веские основания. Это могут быть болезнь должника, развод и т.д.

Реструктуризация по кредиту

Первое, о чем должен позаботиться заемщик для того, чтобы оформить процесс реструктуризации по кредиту до того момента, пока дело не начнет рассматриваться судом, обратиться в кредитное учреждение и написать заявление.

При этом необходимо понимать, что каждый банк предложит свои условия:

- Кто-то потребует, чтобы обязательство по выплатам было просрочено для того, чтобы была инициирована процедура реструктуризации;

- В другом же банке не станут объединять суммы долга по всем кредитам в общую сумму, а проведут процедуру реструктуризации для каждого кредитного соглашения отдельно;

- Какое-то из учреждений потребует определенную часть, выраженную в процентах от суммы задолженности;

- И наконец, в последнем должнику предоставят отсрочку на срок от 3 до 12 месяцев, в течение которых ему будет необходимо выплачивать лишь сумму начисленных процентов.

Подавая заявление, заемщик обязан указать веское основание, по которому кредитному учреждению следует провести обозначенную процедуру.

До того, как обратиться в финансовый институт, заемщику необходимо продумать план переговоров и подготовить соответствующий пакет документов. Если будет принято положительное решение, то вся сумма обязательств клиента будет объединена в один договор с новым номером.

Как Вы считаете, однозначно хорошо или плохо для гражданина, если банк одобрит заявку на реструктуризацию?

Как известно, у каждого решения есть две стороны медали. С одной стороны каждый из Вас как заемщик смогут сохранить чистой кредитную историю, а также избежать разбирательства Вашего вопроса и в суде и принудительного взыскания долга.

Однако, с другой стороны, Вам, конечно же, позволят сократить размер ежемесячных выплат, но в долгосрочной перспективе общая сумма средств, выплаченных банку, увеличиться.

Вместе с тем, следует отметить, что если будет применена подобная мера по отношению к задолженности по кредиту при банкротстве физлица, то условия процедуры для должника будут гораздо еще более мягкими.

Вместе с тем, если физическое лицо занимается индивидуальным предпринимательством, то реструктуризация задолженности ип имеет свои особенности.

Реструктуризация задолженности по ЖКХ

Как показывает практика, задолженность населения за ЖКХ имеет тенденцию только к увеличению. Причиной тому служат прямо противоположные уровень жизни и цен.

Организации, занимающиеся оказанием коммунальных услуг, готовы пойти на встречу должникам и произвести перерасчет, если будет совершен единоразовый платеж для погашения половины от общего объема задолженности.

Коммунальные службы отличаются своим терпением и готовы не подавать иск в суд, если сумма ежемесячных платежей позволяет покрыть не только текущий долг, но и старые обязательства.

Однако для того, чтобы долг перед ЖКХ был реструктуризован, между Вами как должником и коммунальными службами или Управляющей компанией должно быть подписано соглашение, в соответствии с которым основная сумма задолженности будет поделена на равные части, погашать которые Вам будет необходимо каждый месяц.

Что касается размера таких выплат, то они не могут превышать 25% от получаемого Вами дохода.

Для того, чтобы запустить процедуру, как и в случае с банками, Вам необходимо обратиться с заявлением.

Аннулирование задолженности

Ситуации, когда банк отказывается от своих претензий и осуществляется аннулирование займов, происходит очень редко. Это может произойти в следующих случаях:

- Когда судебные издержки при рассмотрении иска о взыскании задолженности превышают сумму долга;

- Когда должник умирает, и отсутствуют наследники, которые могли бы выполнить его обязательства;

- Истечение срока исковой давности.

Такие примеры, когда учреждение отказалось от своих претензий очень мало.

А на этом я заканчивают тему статьи и не забывайте:

- Оставлять комментарии внизу страницы;

- Делится этой статьей с друзьями, нажав по кнопкам социальных сете;

- Подписаться в форме ниже, чтобы получать новости блога на почту.

До новых встреч друзья!

С Вами был Руслан Мифтахов

ruslantrader.ru

что это такое и образец заявления

В банке заемщику может быть предложена реструктуризация долга по кредиту, которая позволит изменить условия договора кредитования в лучшую сторону, чтобы облегчить финансовую нагрузку.

Что такое реструктуризация кредита?

Понятие реструктуризации означает пересмотр условий текущих долговых обязательств заемщика с целью облегчить финансовую нагрузку в случае возникновения непредвиденной ситуации, когда у заемщика резко ухудшается финансовое положение.

Реструктуризация по кредитному договору возможна только, если задолженности еще не успели образоваться, либо возникли не по вине заемщика.

Вернуть долг в банк вовремя его основная задача, что предполагает договор кредитования, и если человек не выполняет поставленное требование и уклоняется от уплаты, то это основания для начисления штрафов и обращения банком в суд.

Но если заемщик видит, что текущее финансовое положение не позволяет своевременно вносить взносы по кредиту, то реструктуризовать его самое выгодное решение. За переоформлением кредита нужно обращаться сразу же, как возникли непредвиденные обстоятельства, так как реструктуризацию банк проводит не всем желающим, и особенно отказывает тем, кто не соблюдает правила кредитного договора.

Правила и схемы реструктуризации

Реструктуризовать кредит физического лица банки согласятся, только при наличии уважительной причины, свидетельствующей об ухудшении материального положения заемщика.

К таким причинам можно отнести:

- Увольнение с работы вследствие сокращения штата.

- Снижение уровня официальной заработной платы.

- Тяжелая травма или болезнь, требующая дорогостоящего лечения/операции и курса реабилитации.

- Потеря кормильца в семье.

- Рождение второго или более ребенка.

- Потеря трудоспособности.

Возможны и другие причины, при которых руководство банка согласится переоформить кредит. Если же заемщика уволили по причине не соблюдения правил трудового договора, снижение зарплаты произошло по тем же причинам, развод стал причиной по ухудшению материального состояния или тому подобное, то чтобы реструктурировали задолженность можно и не мечтать.

Реструктурированная задолженность может иметь различный вид, так как происходит переоформление для каждого заемщика на разных условиях в зависимости от пожеланий самого клиента и банковского решения.

Реструктурирование кредитного договора может проводиться по нескольким схемам:

- Увеличение срока выплат. Ежемесячные платежи уменьшаются в размере, но возрастают в количестве и если изначально срок кредитования был прописан на пять лет, то может растянуться и на семь, что значит — придётся переплачивать проценты за лишнее время пользования заемными деньгами. Зато маленькая сумма ежемесячных взносов поможет заемщику встать на ноги и восстановить баланс счета, а потом можно будет подумать о досрочном закрытии займа.

- Если задолженность уже успела образоваться, заемщику могут предложить изменить сроки внесения платежей. Эта процедура позволит снять с себя штрафы и постепенно уплатить пенни и сам кредит.

- По кредитной задолженности в банке могут предложить взять каникулы, если пока просрочка только намечается. Заемщик должен заранее обратиться в банк и сообщить, что не успевает вовремя внести сумма платежа. Тогда ему позволят определенное время платить только проценты, а уже потом выплачивать полную сумму.

- Для программы реструктуризации характерно также предложение изменить валюту кредита, если курс резко изменился не в пользу заемщика и потянуть такую сумму он не может. Проводится такая операция по текущему курсу, на удовлетворительных условиях для обеих сторон.

- Банк может провести снижение процентной ставки по кредиту, что значительно снизит уровень переплат и саму сумму ежемесячных платежей. Но реструктурированный кредит по этой схеме большая редкость, так как переоформляют его только для надежных и постоянных клиентов банка.

Реструктуризация займов достаточно распространенное явление в банковской практике, поэтому не стоит бояться сложностей с подачей бумаг и отказом. Следует переживать, что на кредиторскую задолженность могут начислить такие штрафы, что потом ни одна реструктуризация не поможет.

Кому позволят реструктуризовать кредит?

Получить одобрение на реструктуризацию кредита может не каждый. Для этого заемщик должен соответствовать определенным требованиям:

Получить одобрение на реструктуризацию кредита может не каждый. Для этого заемщик должен соответствовать определенным требованиям:

- Иметь положительную кредитную историю в прошлом.

- Не иметь в истории данного кредита просрочек.

- Обратиться в банк в течение первых дней после возникновения непредвиденных ситуаций, а не ждать появления задолженности по кредиту.

- Иметь документы, подтверждающие ухудшение финансового состояния не по вине заемщика.

Выгода для заемщика

Формирование задолженностей и просрочек не является критерием заемщика для сохранения лояльного отношения банка, ведь это означает совершенно противоположное. Чтобы в дальнейшем не возникли трудности из-за разовой просрочки, лучше сделать все, чтобы избежать ее. Именно это и помогает сделать реструктуризация кредита. Для заемщика она имеет такие плюсы:

- Снижается финансовая нагрузка.

- Долг перераспределяется с учетом пожеланий клиента.

- Это не отражается сильно на кредитной истории.

- Штрафы и пенни не начисляются.

- Можно отменить уже начисленные штрафы, если есть уважительная причина.

Выгода для банка

Банки не так часто отказывают в реструктуризации долга по кредиту, как кажется большинству людей. Для них в этом процессе есть и свои преимущества:

- При удлинении срока выплат заемщик платит больше процентов – это прибыль.

- Если не идти навстречу заемщику, то он вовсе может перестать платить, а лучше что-то, чем ни чего.

- Деньги продолжают поступать на счет банка пусть и в меньшем количестве, но зато банк не терпит убытков.

Порядок проведения реструктуризации

При обращении в банк главное запомнить определение реструктуризации, чтобы случайно не попросить рефинансирование или другую услугу. Порядок действий заемщика должен быть таков:

- Собрать документы, подтверждающие ухудшение финансового состояния.

- Прийти в банк с этими бумагами, паспортом и договором кредитования.

- Написать заявление и заполнить анкету.

- Определиться с формой реструктуризации и обязательно указать ее в анкете.

- Передать все бумаги сотруднику банка.

- Дожидаться письменного ответа от банка.

Банк, который выдал кредит, может провести реструктуризацию, если увидит в этом смысл. Отказ или одобрение всегда должны быть письменными, чтобы в случае судебного разбирательства заемщик мог доказать, что не уклонялся от оплаты кредит, а старался всеми силами исправить сложившуюся ситуацию.

Обращаясь за реструктуризацией кредита в банк, следует хорошо подготовиться и не оттягивать с походом, так как заявку могут рассматривать в течение 10 дней, а если за это время наступит дата внесения платежа, на который нет денег, то автоматически образуется задолженность.

Поэтому этот момент крайне важен и игнорировать его нельзя. Безответственность не поможет исправить ситуацию, а только ухудшит ее.

creditsoviets.com