Расчет суммы вклада с процентами: Найти число от процента

Калькулятор вклада с капитализацией, пополнением, частичным снятием, пролонгацией

Преимущества калькулятора вкладов Fin-Plus.ru

Калькулятор вкладов с капитализацией

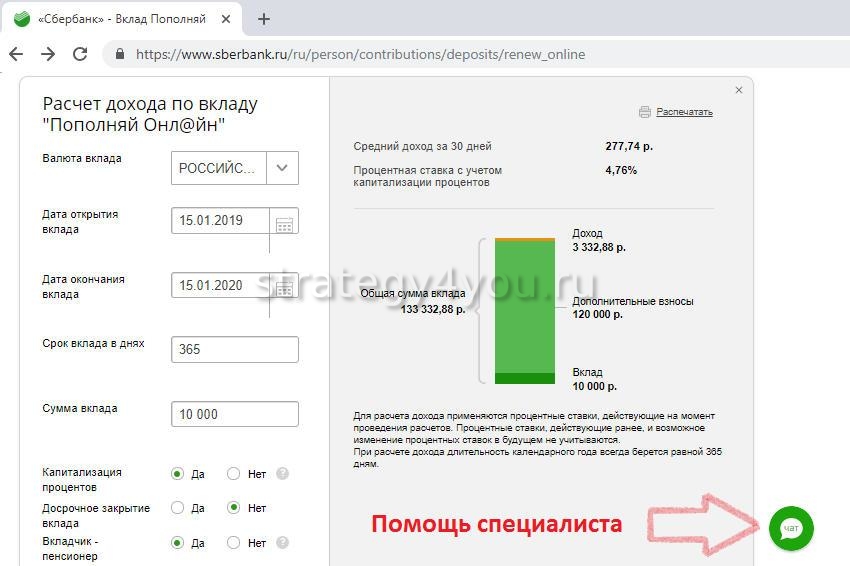

В договоре каждого банковского вклада прописывается один из двух возможных способов учета начисляемых процентов: с капитализацией или без нее. Если предусмотрена капитализация, то регулярно начисляемые проценты прибавляются к основной сумме вклада, и каждое последующее начисление будет происходить уже на на большую сумму (так называемый сложный процент). В режиме без капитализации процентов, весь начисляемый доход перечисляется на отдельный банковский счет, и в последующем начислении процентов не участвует. При одинаковых процентных ставках и прочих равных условиях вклады с капитализацией являются более предпочтительными, так как они принесут вкладчику больший доход. Причем, чем чаще будет происходить капитализация, тем выше будет итоговый доход.

Для выбора нужного режима установите или снимите галочку «с капитализацией» в графе «Начисление процентов»

Калькулятор вкладов с пополнениями и частичными снятиями

Если в вашем депозитном договоре была прописана возможность пополнения, и вы ею воспользовались в течение срока вклада, то в графе калькулятора «Пополнения вклада» необходимо добавить столько строк, сколько пополнений было сделано вами. В каждой строке нужно указать сумму и дату пополнения.

В каждой строке нужно указать сумму и дату пополнения.

Аналогично в графе «Частичные снятия» указываются данные о снятиях, которые вы совершили. В случае частичных снятий с депозита, на котором не происходит капитализация процентов (а происходит начисление процентов на отдельный, например, текущий счет) нужно выбрать с какого именно счета снимаются деньги. Если в депозитном договоре прописана сумма неснижаемого остатка, то при ее указании в калькуляторе будет происходить дополнительная проверка на то, что очередное снятие не приведет к чрезмерному уменьшению остатка на счете.

Плавающая и фиксированная процентная ставка

Если в депозитном договоре установлено, что в течении всего срока проценты будут начисляться по фиксированной ставке, или отсутствует упоминание об условиях изменения величины ставки, то в графе калькулятора «Процентная ставка» следует указать, что ставка является фиксированной и ввести ее значение. Этот вариант является наиболее распространенным (более 95% всех вкладов, рассчитанных на Fin-Plus. ru).

ru).

В случае, когда ставка является плавающей в зависимости от суммы на депозитном счете, в калькулятор необходимо ввести несколько строк, каждая их которых определяет нижний предел (минимальную сумму), начиная с которой будет действовать введенное значение ставки. Верхний предел (максимальная сумма, до которой действует введенная ставка) будет определяться следующим в порядке возрастания суммы значением, т.е. последующей введенной строкой.

Еще один возможный вариант, предлагаемый некоторыми банками, определяет, что ставка начисления процентов будет плавающей в зависимости от срока, в течение которого ваши деньги находятся в банке. В этом случае в калькуляторе, выбрав соответствующий вид ставки, нужно ввести несколько строк, по одной для каждого значения ставки. Каждая строка определяет временной интервал действия ставки. День (от начала срока вклада) окончания такого интервала (более поздний срок) вводится явно, а в качестве дня начала интервала (более ранняя дата) калькулятор использует или день вклада или день, следующий за указанным в качестве дня окончания предыдущего интервала. Например, если в договоре вклада продолжительностью 1 год прописано, что с первого по сотый день вклада действует ставка 10%, а со сто первого дня и до конца срока действует ставка 12%, то в калькулятор следует ввести две строки со следующими значениями: 1) Номер дня = 100, Ставка = 10%; 2) Номер дня = 366, Ставка = 12%

Например, если в договоре вклада продолжительностью 1 год прописано, что с первого по сотый день вклада действует ставка 10%, а со сто первого дня и до конца срока действует ставка 12%, то в калькулятор следует ввести две строки со следующими значениями: 1) Номер дня = 100, Ставка = 10%; 2) Номер дня = 366, Ставка = 12%

Налог на вклад

В Налоговом Кодексе РФ прописано, что когда процентная ставка по вкладу физического лица превышает определенный предел (9% для валютных вкладов, значение ставки рефинансирования ЦБ + 5% для вкладов в рублях), то с суммы этого превышения удерживается налог (30% или 35%) в пользу государства. И банк в этом случае будет выступать как налоговый агент, т.е. перечислять деньги в казну независимо от воли вкладчика. Это приводит к уменьшению суммы, которую вкладчик получит по окончании срока депозита. Более подробно порядок удержания налога рассмотрен в отдельной

статье. Для корректного определения величины налоговой ставки в калькуляторе важно правильно установить галочку в графе «Местожительство». Если вы проводите в России менее половины года, то вы можете претендовать на пониженную налоговую ставку 30%, и в этом случае галочку нужно снять. Но будьте готовы к тому, что банк запросит у вас подтверждающие документы.

Если вы проводите в России менее половины года, то вы можете претендовать на пониженную налоговую ставку 30%, и в этом случае галочку нужно снять. Но будьте готовы к тому, что банк запросит у вас подтверждающие документы.

Пролонгация вклада

Если ваш договор банковского вклада предусматривает автоматическое продление на условиях, действовавших на день вклада, то в графе «Пролонгация вклада» укажите, сколько раз вы воспользовались этой возможностью. Если же условия депозита (например, величина ставки) изменяются каждый раз на день пролонгации, то для расчета в калькуляторе итоговой суммы нужно последовательно рассчитать исходный и пролонгированные депозиты, каждый раз вводя новую сумму и дату вклада (их можно взять из результатов предыдущего расчета), а также ставку вклада (ее можно посмотреть в договоре или на сайте банка).

Способы начисления процентов

Калькулятор вкладов поддерживает все используемые банками способы начисления процентов. Как более распространенные: ежегодное, ежеквартальное, ежемесячное начисление процентов.

Перенос дней начисления процентов

Большинство банков производят начисление процентов независимо от того, является ли очередная дата начисления рабочим днем или выходным. Другие банки проводят все операции только по рабочим дням в соответствии с производственным календарем. И когда дата начисления или капитализации процентов согласно договору выпадает на нерабочий, то банк осуществляет перенос на ближайший предшествующий или последующий рабочий день. Вследствие такого переноса изменяется не дата операции, но и сумма начисленного процентного дохода. В графе «Учет выходных дней и праздников» выберите нужные настройки на основе данных вашего депозитного договора.

Сохранение расчета вклада и выгрузка в Excel

После того как ваш вклад рассчитан, вы можете выгрузить все результаты в Excel и распечатать их. Каждый расчет получает свой уникальный код (deposit_id), по которому вы впоследствии можете вновь вернуться к нему и внести изменения при необходимости

Каждый расчет получает свой уникальный код (deposit_id), по которому вы впоследствии можете вновь вернуться к нему и внести изменения при необходимости

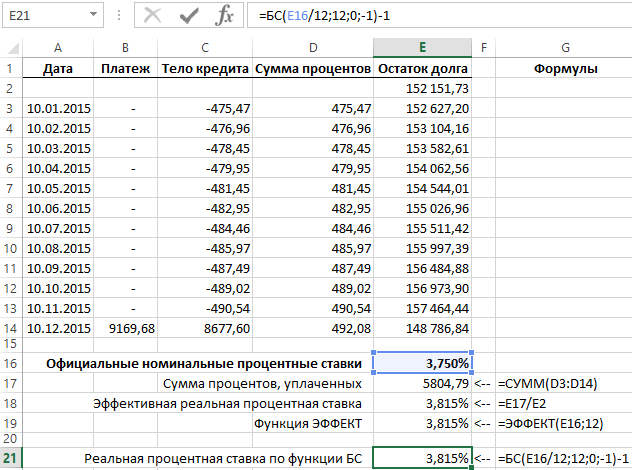

Расчет эффективной процентной ставки и доходности

Ставка, указанная в договоре банковского вклада, является номинальной. Она является основным, но не единственным фактором, определяющим фактическую сумму полученного дохода. Двумя другими оказывающими влияниями факторами являются частота (периодичность) капитализации начисленных процентов и налог, удерживаемый при начислении этих процентов. При одинаковой номинальной ставке вклад с ежемесячной капитализацией окажется доходнее, чем вклад с ежегодной капитализацией. Рассчитав все суммы и даты начисленного процентного дохода, калькулятор вычисляет и эффективную процентную ставку по вкладу

, которая определяет, насколько быстро приумножались бы ваши деньги в эталонных условиях, когда капитализация происходит один раз в год, а налог отсутствует. Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой. Она является как бы «единым знаменателем», показывающим эффективность работы денег на вкладах с разными условиями.

Именно по величине эффективной ставки имеет смысл сравнивать различные вклады между собой. Она является как бы «единым знаменателем», показывающим эффективность работы денег на вкладах с разными условиями.

Для вкладов, по которым не было ни пополнений, ни снятий, калькулятор также рассчитывает величину доходности вкладов, которая равна отношению чистого полученного дохода к сумме вклада, но которая в отличие от эффективной ставки не учитывает срок, за который был получен доход.

Проценты по вкладу и инфляция

В условиях, когда происходит постоянный

рост цен на товары и услуги, при расчете прибыльности того или иного вложения необходимо

учитывать темпы инфляции. Иначе может возникнуть ситуация, когда рассчитанная инвестиция кажется прибыльной (значение эффективной процентой ставки больше 0), а по факту инфляция «съедает» не только процентный доход, но и основной капитал, т.е. уменьшается покупательная способность суммы на депозите.

Калькулятор вкладов в валюте

С помощью калькулятора можно рассчитать вклады не только в рублях, но и в нескольких популярных валютах (евро, доллары, британские фунты, украинские гривны, китайские юани и др.). При этом сумма удержанного налога будет автоматически пересчитана в рубли по курсу ЦБ РФ, действующему на дату перечисления или капитализации процентного дохода.

Точный расчет

Полный расчет с точностью «до копейки» процентного дохода, налога на вклад, доходности, эффективной процентной ставки, дат и сумм выплат по вкладу становится возможным благодаря поддержке в калькуляторе всех вышеперечисленных особенностей. У вкладчика появляется независимый инструмент проверки своих расчетов с банком. О других способах проверки написано в

этой статье.

У вкладчика появляется независимый инструмент проверки своих расчетов с банком. О других способах проверки написано в

этой статье.

Если вы выявили расхождение между выполненным на калькуляторе расчетом и фактически полученной суммой, то не стесняйтесь написать об этом. За время своего существования калькулятор помог выявить несколько случаев банковских ошибок.

Последние статьи о вкладах

Последние статьи о кредитах

Последние статьи о займах

Калькулятор вкладов в 2021, рассчитать проценты по вкладу калькулятором онлайн

Онлайн калькулятор процентов по вкладу

Калькулятор вкладов – сервис, позволяющий объективно оценить все особенности депозита, подобрать лучший вариант вклада. Воспользоваться им может любой вкладчик для возможности оценки доходности. Процентная ставка — важный, но не единственный показатель для получения общей информации. Часто во внимание принимаются расчеты относительно остатка на всех вкладах, показатели с учетом налога, дополнительных функций.

Как рассчитать проценты по вкладу?

Калькулятор депозита позволяет вычислить, какая прибыль, выгода будет получена, если с определенной периодичностью финансовое учреждение начисляет доход за использование средств вкладчика. Расчет процентов по вкладу происходит с учетом:

- суммы вклада – деньги, размещенные на депозите;

- периода – количество суток, за которое происходит перерасчет;

- ставки – процент, обозначенный финансовым учреждением за год;

- количества суток в году – 365 или 366.

Обратите внимание, что периодичность пополнения счета банком на итоговые показатели не влияют, если не присоединяются к телу вклада. Все значения учитываются при использовании специальной формулы, но знать ее необязательно, поскольку с калькулятором вкладов онлайн рассчитать все можно в автоматическом режиме.

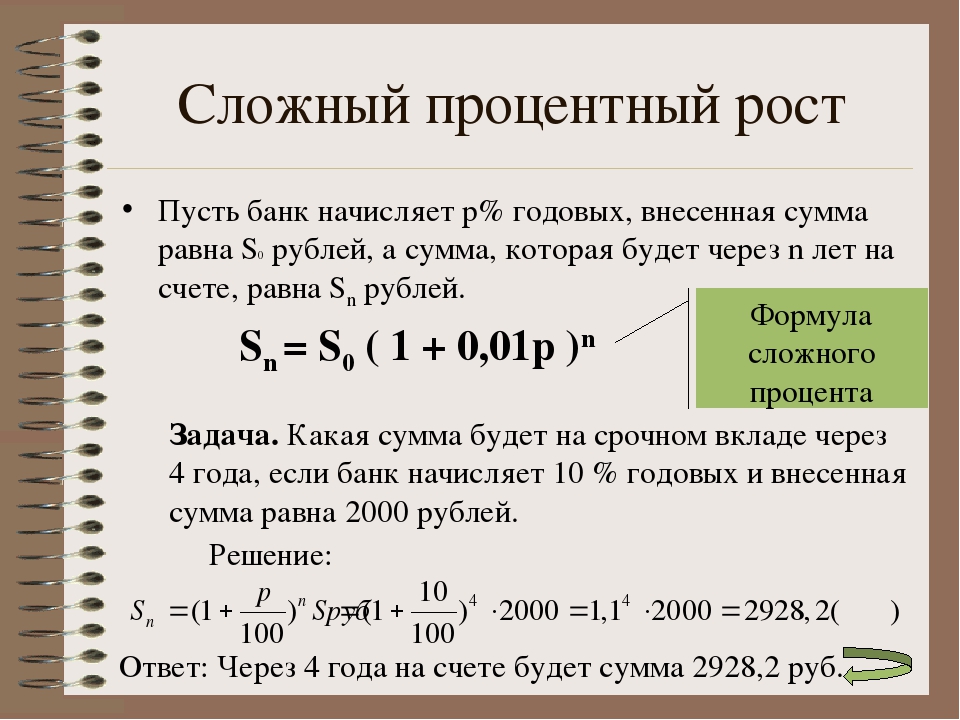

Калькулятор вкладов с капитализацией процентов

Рассчитать вклад с капитализацией сложнее, поскольку используется более сложная формула. Данный вариант подходит тем, кто собирается получить максимальную выгоду по вклада и своих сбережений. Начисление по процентам происходит с присоединением их к основным деньгам депозита. При последующих подсчетах во внимание принимается увеличенная сумма.

Данный вариант подходит тем, кто собирается получить максимальную выгоду по вклада и своих сбережений. Начисление по процентам происходит с присоединением их к основным деньгам депозита. При последующих подсчетах во внимание принимается увеличенная сумма.

Депозитный калькулятор онлайн учитывает и периодичность пополнения счета. Российские банки редко осуществляют капитализацию раз в день. Чаще осуществляется каждый месяц, квартал или раз в год.

При использовании калькулятора депозита с капитализацией важны следующие параметры:

- изначальная сумма вклада;

- ставка за 12 месяцев;

- начисленные проценты за временной промежуток, определенный в договоре;

- количество суток в году в году.

Сроки устанавливаются учреждением, представляют собой периодичность, в течение которой прибыль начисляется и суммируется с телом депозита. Расчет вклада по таким условиям всегда отличается от остальных вариантов. Калькулятор доходности вкладов позволяет получить точные значения с учетом изменяющихся данных, зависящих от политики учреждения.

Калькулятор вклада с пополнением

Калькулятор депозита с пополнением предполагает, что человек сам поставит галочку в соответствующем поле. Предоставляется указывать единовременные платежи и периодические. Первые предполагают фиксированную дату, с помощью которой можно получить более точные данные. Вторые позволяют оценить потенциально возможный доход.

Расчет процентов по вкладу онлайн калькулятором позволяет учитывать и суммы снятия, которые были совершены. Если по договору не идет речи о капитализации процентов, во внимание принимается, с какой части кредита происходило снятие денег. При указании не снижаемого остатка может осуществляться дополнительная проверка, подтверждающая, что очередное снятие не приведет к слишком сильному снижению суммы.

Расчет процентов по вкладу может происходить не только в рублях, но и в валюте. Калькулятором можно рассчитать вклад без паспорта, сравнить варианты и доходы. Используя такой сервис легко найти вклад под высокий процент и рассчитать сумму прибыли.

Сложные проценты с ежемесячным внесением платежа

Выполняем просьбу пользователя frouzen, который просил написать Финансовый калькулятор. — рассчитывающий наращенную сумму при использовании сложных процентов и довложении средств ежемесячно равными платежами. Начисление процентов предполагается тоже ежемесячное (самый выгодный случай).

Чтобы не отвлекать пользователя от калькулятора, ниже идет сам калькулятор, а немного теории и формул надо смотреть под ним, кому не лень.

Калькулятор

Сложные проценты с ежемесячным вложением равной суммы

Точность вычисленияЗнаков после запятой: 2

Наращенная сумма

Файл очень большой, при загрузке и создании может наблюдаться торможение браузера.

Загрузить close

content_copy Ссылка save Сохранить extension Виджет

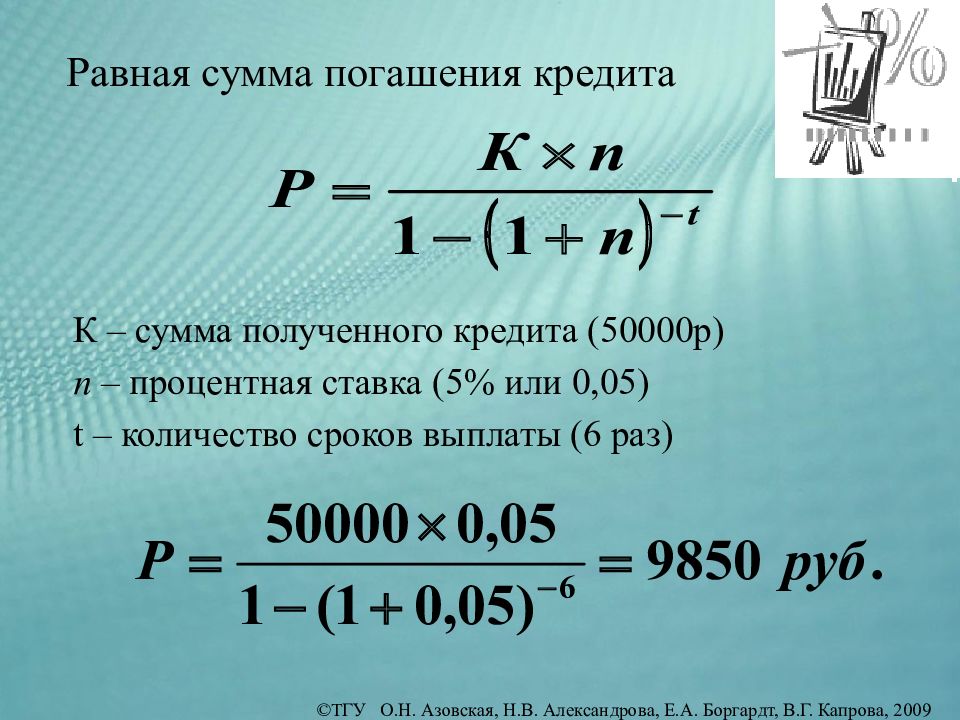

Формула сложных процентов, начисляемых несколько раз в течении года

, где m в нашем случае равно 12, а n — срок вклада в годах

Это простейший случай при внесении вклада сразу, и без дальнейшего его пополнения.

Теперь займемся более сложным случаем — пополнением вклада одинаковыми платежами ежемесячно.

Заметим, что множитель степени mn не что иное, как число периодов начисления процентов.

Таким образом, для самого первого вклада за несколько лет наращенная сумма будет равна

Для вклада, который был внесен в конце первого месяца, число периодов начисления процентов на один меньше, и формула будет выглядеть так

,

для третьего вклада — так

,

…

и для последнего вклада, то есть внесенного за месяц до окончания срока — так

,

Интересующий нас результат равен сумме всех этих выражений. И эти выражения кое-что роднит — все они члены геометрической прогрессии, в которой первый член равен , а знаменатель прогрессии равен .

Про геометрическую прогрессию смотри Геометрическая прогрессия

Таким образом, искомая сумма по формуле суммы геометрической прогрессии равна

Вот и все на сегодня.

Обновление

По просьбе пользователя добавлена возможность отдельного указания размера первого взноса.

Калькулятор вкладов, депозитов — рассчитать проценты по вкладу в белорусских рублях, иностранной валюте на калькуляторе в Минске, Беларуси

Калькулятор процентов по вкладу

Калькулятор вкладов позволяет произвести расчеты, подобрать лучшее предложения банков Беларуси. Рассчитать депозит можно как в белорусских рублях, так и в иностранной валюте. Основная цель сервиса – предоставление информации о процентах и итоговых суммах по истечению срока действия договора.

Преимущества калькулятора вкладов

С помощью сервиса можно рассчитать депозит, который планируете открыть в каком-то конкретном банке. При этом калькулятор вкладов в белорусских рублях позволяет подобрать:

- процентные ставки;

- сроки;

- тарифы.

Человек может самостоятельно убедиться, как быстро растут суммы, если, например, используется система сложных процентов (капитализация), какое количество денег нужно положить на счет, чтобы через определенный промежуток времени получить конкретный результат.

Если же пользователь размещает свои накопления на небольшой срок, например, для крупной покупки, процентная ставка оказывается не столь значительной. В этом случае расчет депозита позволяет подобрать наиболее удобную финансовую организацию в плане обслуживания.

Калькулятор процентов по вкладу позволяет принять правильное решение о периоде размещении средств, необходимости получения дополнительных гарантий. Кроме этого, сервис дает возможность произвести подсчеты без посещения отделений. После ввода данных пользователи получают полную информацию обо всех предложениях на рынке.

Как пользоваться калькулятором вкладов?

Чтобы рассчитать вклад, необходимо выбрать:

- денежную единицу;

- сумму;

- срок;

- возможность ежемесячного пополнения.

Откроется перечень банков, отвечающих созданному запросу. Перейдите на страницу банка, чтобы детально изучить параметры вклада, получить расчет по месяцам.

Калькулятор вклада онлайн позволяет увидеть, как изменяться ставки и суммы, если планируется досрочное закрытие или появляется возможность частичного снятия.

А если вам нужно рассчитать доходность по вкладам российских банков, рекомендуем fin-plus.ru.

Вклады для физических лиц – высокие проценты по кладам в Почта Банке

Сравнить вклады

Вклад | Пенсионный + Преимущества Повышенная ставка при переводе пенсии в Почта Банк Минимальная сумма вклада 50 000 ₽ Максимальная процентная ставка 5% Пополнение/расходные операции Пополнение возможно в течение всего срока действия вклада. Без расходных операций. Выплата процентов Ежемесячно на сберегательный счет. | Капитальный Срок 181, 367, 546 дней Преимущества Гибкий выбор срока Минимальная сумма вклада 50 000 ₽ Максимальная процентная ставка 4,75% Пополнение/расходные операции Пополнение Выплата процентов В конце срока на счет вклада | Доходный Преимущества Ежемесячная выплата процентов Минимальная сумма вклада 100 000 ₽ Максимальная процентная ставка 4,20% Пополнение/расходные операции Пополнение Выплата процентов Ежемесячно на сберегательный счет | Накопительный Преимущества Пополняемый, снятие без потери выплаченных процентов Минимальная сумма вклада 5 000 ₽ Максимальная процентная ставка 4,10% Пополнение/расходные операции Пополнение Выплата процентов Капитализация во вклад каждые 92 дня |

|---|---|---|---|---|

| Срок | 275 дней | 181, 367, 546 дней | 367 дней | 367 дней |

| Преимущества | Повышенная ставка при переводе пенсии в Почта Банк | Гибкий выбор срока | Ежемесячная выплата процентов | Пополняемый, снятие без потери выплаченных процентов |

| Минимальная сумма вклада | 50 000 ₽ | 50 000 ₽ | 100 000 ₽ | 5 000 ₽ |

| Максимальная процентная ставка | 5% | 4,75% | 4,20% | 4,10% |

| Пополнение/расходные операции | Пополнение возможно в течение всего срока действия вклада. Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций | Пополнение в течение первых 10 дней. Без расходных операций |

| Выплата процентов | Ежемесячно на сберегательный счет | В конце срока на счет вклада | Ежемесячно на сберегательный счет | Капитализация во вклад каждые 92 дня |

Условия вклада

Архив тарифов

Вклад «Рождественский ЭКСПО» — Экспобанк

Правовая информация

Условия использования данного интернет-сайта

Указанные ниже условия определяют порядок использования данного интернет-сайта. Пользуясь доступом к этому интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, соглашаетесь соблюдать изложенные ниже условия в полной мере.

Обращаем Ваше внимание, что если Вы уже являетесь клиентом ООО «Экспобанк», то настоящие условия следует применять совместно с положениями и требованиями, определенными в соответствующем договоре между Вами и ООО «Экспобанк». Просим принять во внимание, что все продукты и услуги ООО «Экспобанк» предоставляются Вам на основании соответствующих договоров.

ООО «Экспобанк» оставляет за собой право изменить настоящие условия в любое время без предварительного уведомления пользователей данного интернет-сайта путем внесения необходимых изменений в настоящие условия. Продолжая использовать доступ к данному интернет-сайту (в том числе к любой из его страниц) Вы, тем самым, подтверждаете Ваше согласие соблюдать все изменения в настоящих условиях.

Доступ к сайту

ООО «Экспобанк» имеет право по своему усмотрению в одностороннем порядке ограничить доступ к информации, содержащейся на данном интернет-сайте, в том числе (но, не ограничиваясь) если есть основания полагать, что такой доступ осуществляется с нарушением настоящих условий.

Обращаем Ваше внимание, что данный интернет-сайт разработан таким образом, и его структура подразумевает, что доступ к интернет-сайту и получение соответствующей информации должны начинаться со стартовой страницы интернет-сайта. В этой связи, доступ к любой странице этого интернет-сайта посредством прямой ссылки на такую страницу, минуя стартовую страницу данного интернет-сайта может означать, что Вы не увидите важную информацию о данном интернет-сайте, а также условия использования этого интернет-сайта.

Авторские права

Информация, содержащаяся на данном интернет-сайте, предназначена только для Вашего личного использования. Запрещается сохранять, воспроизводить, передавать или изменять любую часть данного интернет-сайта без предварительного письменного разрешения ООО «Экспобанк». Разрешается распечатка информации с данного интернет-сайта только для Вашего личного использования такой информации.

Продукты и услуги третьих лиц

В случае если на данном интернет-сайте находятся ссылки на интернет-сайты третьих лиц, такие ссылки не являются поддержкой, продвижением, либо рекламой со стороны ООО «Экспобанк» продуктов или услуг предлагаемых на таких интернет-сайтах третьих лиц. Вы самостоятельно несете всю ответственность, связанную с использованием Вами указанных ссылок для доступа к интернет-сайтам третьих лиц. ООО «Экспобанк» не несет ответственности или обязанности за содержание, использование или доступность таких интернет-сайтов третьих лиц или за любые потери или ущерб, возникающие в результате использования таких интернет-сайтов третьих лиц. ООО «Экспобанк» не проверяет, не гарантирует и не несет ответственности за точность и корректность информации, содержащейся на таких интернет-сайтах третьих лиц.

Данный интернет-сайт может содержать материалы и информацию, предоставленные третьими лицами. ООО «Экспобанк» не несет ответственности или обязанности за точность и корректность таких материалов и информации.

Третьим лицам запрещается размещать ссылки на данный интернет-сайт в других интернет-сайтах или размещать ссылки в данном интернет-сайте на другие интернет-сайты без предварительного получения письменного согласия ООО «Экспобанк».

Отсутствие оферты

Никакая информация, содержащаяся на данном интернет-сайте, не может и не должна рассматриваться в качестве предложения или рекомендации о приобретении или размещении любых инвестиций или о заключении любой другой сделки или предоставлении инвестиционных советов или оказании услуг.

Отсутствие гарантий

Принимая во внимание, что ООО «Экспобанк» предпринимает и будет предпринимать все разумные меры для обеспечения аккуратности и достоверности информации размещенной на данном интернет-сайте, следует учитывать, что ООО «Экспобанк» не гарантирует и не принимает никаких обязательств (прямых и косвенных) по отношению к точности, своевременности и полноте размещенной на данном интернет-сайте информации.

Оценки, заключения и любая другая информация, размещенные на данном интернет-сайте следует применять только в информационных целях и только для Вашего персонального использования (принимая во внимание порядок изменения настоящих условий, изложенный в начале).

Никакая информация, размещенная на данном интернет-сайте, не может и не должна рассматриваться в качестве инвестиционного, юридического, налогового или любого другого совета или консультации, и не предназначена и не должна использоваться при принятии каких-либо решений (в том числе инвестиционных). Вам следует получить соответствующую специфическую профессиональную консультацию, прежде чем принять какое-либо решение (в том числе инвестиционное).

Ограничение ответственности

ООО «Экспобанк» ни при каких обстоятельствах не несет ответственности или обязательств ни за какой ущерб, включая (без ограничений) ущерб или потери любого вида вследствие невнимательности, включая (без ограничений) прямые, косвенные, случайные, специальные или сопутствующие убытки, ущерб или расходы, возникшие в связи с данным интернет-сайтом, его использованием, доступом к нему, или невозможностью использования или связанные с любой ошибкой, несрабатыванием, неисправностью, компьютерным вирусом или сбоем оборудования, или потеря дохода или деловой репутации, даже в тех случаях, когда в явно выраженной форме Вам было сообщено о возможности таких потерь или ущерба, возникших в связи доступом, использованием, работой, просмотром данного интернет-сайта, или размещенных на данном интернет-сайте ссылок на интернет-сайты третьих лиц.

ООО «Экспобанк» оставляет за собой право изменять, приостанавливать или прекращать временно или на постоянной основе работу данного интернет-сайта или любой его части с предварительным уведомлением или без предварительного уведомления в любое время по своему усмотрению. Вы подтверждаете и соглашаетесь, что все изменения, приостановление или прекращение работы данного интернет-сайта не влекут возникновения каких-либо обязательств перед Вами со стороны ООО «Экспобанк».

Регулирующее законодательство

Настоящие условия регулируются законодательством Российской Федерации. Вы подтверждаете и соглашаетесь, что все вопросы и споры, возникающие в связи с данным интернет-сайтом и условиями его использования подлежат рассмотрению в юрисдикции Российской Федерации.

Данный интернет-сайт разработан для использования в Российской Федерации и не предназначен для использования любым физическим или юридическим лицом, находящимся в юрисдикции или стране, где публикация информации, размещенной на данном интернет-сайте или возможность доступа к данному интернет-сайту или распространение информации с помощью данного интернет-сайта или иное использование данного интернет-сайта нарушают законодательство такой юрисдикции или страны. В случае если Вы решили воспользоваться доступом к информации, размещенной на данном интернет-сайте, обращаем Ваше внимание, что Вы самостоятельно несете ответственность за соблюдение применимых местных, государственных или международных законов, и Вы самостоятельно несете ответственность за любое использование информации размещенной на данном интернет-сайте вне юрисдикции Российской Федерации. В случае возникновения какого-либо вопроса, связанного с применением регулирующего законодательства, рекомендуем Вам обратиться за помощью к Вашему консультанту по юридическим вопросам.

Новые налоги по вкладам в 2021 году. Что важно знать :: Новости :: РБК Инвестиции

В 2021 году вводятся новые налоги на доходы с банковских вкладов. Разобрались, как посчитать, сколько частному инвестору нужно отдавать государству по новым условиям, и остались ли какие-то льготы

Фото: Fox_Ana / shutterstock

С 1 января 2021 года для россиян вступит в силу новый закон о налогообложении процентов по банковским вкладам. Разбираемся подробно, как все будет работать.

Раньше налог по депозитам нужно было платить только в том случае, если процентная ставка по вкладу превышала ключевую ставку ЦБ плюс 5 процентных пунктов. В таком случае, с этого «превышения» резидентам нужно было заплатить налог в 35%, нерезидентам — 30%. При ставке ЦБ 4,25%, налогооблагаемая база начинается с 9,25% и выше. Однако, таких высоких процентов по банковским вкладам давно нет, поэтому налог почти никто не платил.

Налоговый резидент — тот, кто платит налоги в бюджет той или иной страны. В России это люди, которые находились на территории страны 183 дня в течение 12 следующих друг за другом месяцев.

Теперь схема, по которой рассчитывается налогооблагаемая база, изменилась. Ставка будет одинаковая и для резидентов, и для нерезидентов — 13% НДФЛ. А правило «плюс 5%» больше не применяется.

Для процентных доходов от вкладов государство ввело необлагаемую сумму дохода. Это своего рода бонус — доход, на который не нужно будет платить налог. Все, что окажется выше этой суммы облагается налогом. Вот как рассчитывается необлагаемая сумма: ключевая ставка ЦБ на 1 января умножается на сумму в ₽1 млн.

К примеру, сейчас ключевая ставка ЦБ составляет 4,25%. Если она останется такой же на 1 января 2021 года, то налогообложению будет подлежать весь процентный доход, превышающий ₽42,5 тыс. Сколько у вас вкладов и на какую сумму — не имеет значения. Важно, превышает ли общая сумма полученных вами процентов необлагаемый минимум. Если да, то налог придется заплатить. Закон с такими условиями начнет действовать с 1 января 2021 года.

Фото: create jobs 51 / shutterstock

Если ваша общая сумма вкладов менее или равна ₽1 млн, еще не значит, что налог платить не придется. Когда банки предлагают вклады с процентной ставкой, превышающей ключевую ставку ЦБ, доход по таким вкладам может превысить необлагаемую сумму. Приведем пример.

Как посчитать налог по вкладу

Представим, что на вашем банковском депозите лежит ₽900 тыс. по ставке 5,5% годовых. А ключевая ставка ЦБ составляет 4,25%.

Используем следующую формулу

(Ваш доход по вкладу — Необлагаемая сумма) * 13% = Налог на доход от вклада

Считаем сумму, с которой будет взиматься налог

₽900 тыс. * 5,5% (ставка по вкладу) — ₽1 млн * 4,25% (ставка ЦБ) =

₽49 500 — ₽42 500 = ₽7000

Считаем налог с получившейся суммы

₽7000 * 13% = ₽910

Итого: налог на вклад ₽900 тыс. под 5,5% при ключевой ставке ЦБ 4,25% составит ₽910.

В это уравнение можно подставить свои значения и понять, сколько вам нужно будет заплатить налогов по вкладам в 2021 году. Важный момент, который следует учесть: если вы открыли вклад в 2020 году, а закончится он в 2021 году, то стоит проверить, как выплачиваются проценты — по истечению срока вклада, ежеквартально или ежемесячно.

Допустим, человек открыл вклад 1 апреля 2020 года на один год. В таком случае, налогооблагаемая база может рассчитываться по-разному, предупреждает старший менеджер Ernst & Young Анна Савон: «Если проценты по вкладу выплачиваются ежемесячно или ежеквартально, НДФЛ за 2020 год необходимо будет уплатить по прежним правилам, за 3 месяца 2021 года — по новым. Если же по договору банковского вклада проценты выплачиваются в конце срока, то вся сумма процентов облагается налогом уже по новым правилам».

Фото: AntonSAN / shutterstock

Платить налог по вкладам нужно самостоятельно. Но подавать декларацию не придется. Банки сами направят информацию о ваших вкладах и доходах в Федеральную налоговую службу. Если ваши доходы превысят необлагаемую базу, ФНС пришлет вам уведомление, которое нужно будет оплатить. Налоги за текущий год оплачиваются в следующем. То есть за 2021 год вы будете платить только в 2022 году. Заплатить нужно будет до 1 декабря 2022 года.

Налог по вкладам можно не платить в двух случаях:

- Доходы по вкладам, процентная ставка по которым не более 1% годовых;

- Доходы по счетам эскроу — это специальный счет в банке, который используют в сделках, чтобы снизить риски.

Однако, некоторые моменты в законе оставляют вопросы, считает Игорь Шиков, советник налоговой практики Адвокатского бюро «Егоров, Пугинский, Афанасьев и партнеры».

«При расчете дохода используются только те проценты, которые были реально выплачены инвестору. Из-за этого непонятно, считать ли проценты выплаченными, если они начисляются на вклад, но не выплачиваются непосредственно на расчетный счет. Также не ясно, как считать доход у коллективных владельцев вклада. Например, если права на депозит принадлежат нескольким наследникам, или это совместный вклад супругов», — сказал эксперт «РБК Инвестициям».

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Основной инструмент денежно-кредитной политики центрального банка страны. Это процентная ставка, которая определяет минимальную стоимость денег в стране, влияет на ставки кредитов, депозитов, размер купона торгуемых облигаций. Центробанк воздействует на инфляцию и валютные курсы, изменяя ключевую ставку. Например, если ключевая ставка повышается, то кредиты и депозиты становятся дороже, а инфляция сдерживается.Что это такое и как рассчитать

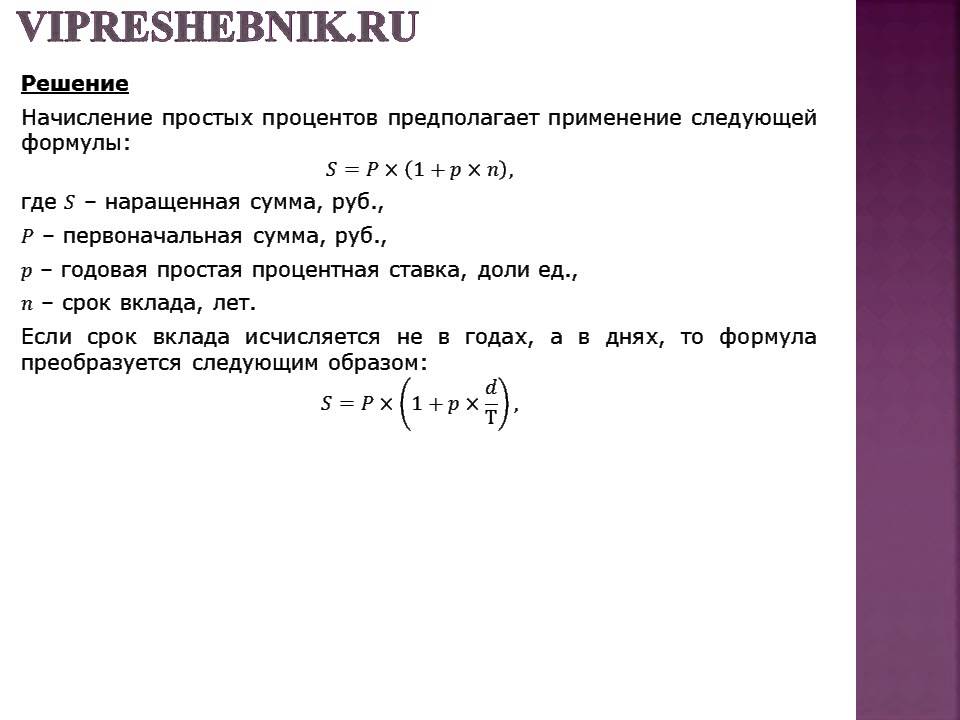

По мере того, как вы увеличиваете свои сбережения, полезно научиться рассчитывать проценты. Проценты, полученные с ваших сбережений, — это деньги, которые вам выплачивает банк или финансовое учреждение после внесения денег на один из предлагаемых ими типов сберегательных счетов.

В зависимости от типа процентов, которые вы зарабатываете, формула, используемая для расчета процентов, будет варьироваться.

Узнайте все, что вам нужно знать о процентах и о том, как использовать различные формулы для расчета процентов, полученных от сбережений.Вы узнаете, как рассчитать следующее:

- Простые проценты

- Разовые вложения (разовые вклады)

- Сложные проценты

- Текущие инвестиции (например, ежемесячные депозиты)

Какие проценты по сбережениям?

По определению, проценты — это деньги, которые платит заемщик средств — будь то лицо, использующее кредитную карту, или финансовое учреждение, в котором вы храните свои сбережения.

Проценты — это стоимость заимствования денег.Когда вы одалживаете деньги, вы обычно получаете свои деньги обратно плюс немного больше. Эта дополнительная сумма — это «проценты» или ваша компенсация за то, что вы позволили кому-то другому использовать ваши деньги. То же самое верно, когда вы вносите средства на процентный счет.

Когда вы делаете вклады на сберегательные счета или депозитные сертификаты (CD) в банке или кредитном союзе, вы ссужаете свои деньги банку. Банк берет средства и инвестирует, возможно, ссужая эти деньги другим клиентам.

Чтобы рассчитать проценты со сберегательного счета, соберите следующую информацию:

- Сумма вашего депозита или сумма, которую вы ссудили, используя переменную «p» для «основной суммы»

- Как часто рассчитывать и выплачивать проценты (например, ежегодно, ежемесячно или ежедневно), используя «n» для определения количества раз в году

- Процентная ставка с использованием буквы «r» в десятичном формате

- Как долго вы зарабатываете проценты , используя «t» для срока (или времени) в годах

Подсказка

Для быстрого ответа используйте пример калькулятора в Google Таблицах для расчета процентов (вам нужно будет скопировать электронную таблицу в другой документ для собственного использования).

Как рассчитать проценты, полученные от сбережений

Несмотря на то, что проценты, начисляемые на личные сберегательные счета, почти всегда рассчитываются как сложные проценты, мы рассмотрим как простые, так и сложные проценты.

Решение для простого интереса

Простые проценты начисляются только на вложенные вами доллары, которые также известны как ваша первоначальная основная сумма. Здесь вы не получаете проценты на дивиденды, полученные от ваших сбережений.

Простой пример процентов: Предположим, вы вкладываете 100 долларов в свой банк, вы получаете проценты ежегодно, а по счету выплачивается 5%.Сколько у вас будет через год?

Для самых простых расчетов начните с простой формулы процентов, чтобы найти сумму процентов (i).

Приведенный выше расчет работает, когда ваша процентная ставка указана как годовая процентная доходность (APY) и когда вы рассчитываете проценты за один год. Большинство банков рекламируют APY — цифра обычно выше, чем «процентная ставка», и с ней легко работать, потому что она учитывает сложные проценты.

Решение по сложному проценту

Сложные проценты — это проценты, полученные как на вашу первоначальную основную сумму, так и на проценты, полученные с течением времени.

Компаундирование происходит, когда вы получаете проценты по депозиту или ссуде, а затем заработанные вами деньги приносят дополнительный процент.

Чтобы рассчитать сложные проценты по сберегательному счету, ваша формула должна учитывать две вещи:

- Более частые периодические выплаты процентов — на многих процентных счетах проценты выплачиваются чаще, чем один раз в год. Например, ваш банк может ежемесячно выплачивать проценты.

- Увеличивающееся сальдо счета — любые выплаты процентов изменят последующие расчеты процентов.«12» означает «1,004167 в степени 12». Вы можете избежать символа вставки, используя форматирование надстрочного индекса: A = P (1 + r / n) nt .

Компаундирование увеличивает APY

Как показывает уравнение, ежемесячное начисление сложных процентов увеличивает вашу годовую доходность. В то время как уравнение простого процента принесло 5 долларов, уравнение ежемесячного начисления сложных процентов принесло 5,12 доллара. Несмотря на то, что процентная ставка в обоих примерах составляет 5%, годовая процентная ставка в примере с составлением сложных процентов составляет 5,12%. Когда банки выплачивают проценты чаще, чем ежегодно, годовая процентная ставка выше указанной годовой процентной ставки.APY точно сообщает вам, сколько вы заработаете за год, без сложных расчетов.

Дополнительные 0,12 доллара могут показаться не такими уж большими, но прибыль становится более впечатляющей, поскольку вы экономите больше денег и оставляете их на процентном счете на более длительный срок.

© БалансКак рассчитать процент, полученный от сбережений, с помощью электронной таблицы

Таблицы могут автоматизировать процесс для вас и позволяют быстро вносить изменения в свои входные данные.

Чтобы рассчитать процентный доход с помощью электронной таблицы, используйте расчет будущего значения .Будущая стоимость — это сумма, которую ваш актив будет стоить в какой-то момент в будущем, исходя из предполагаемой скорости роста. Microsoft Excel и Google Таблицы (среди прочих) используют код «FV» для этой формулы.

Ссылка на электронную таблицу в верхней части этой статьи уже заполнена примером 5%. Вы можете загрузить этот шаблон и изменить числа по своему усмотрению.

Чтобы создать электронную таблицу с нуля, начните с ввода следующего в любой ячейке, чтобы рассчитать свой простой процентный доход:

Эта формула запрашивает следующие элементы, разделенные запятыми:

- Процентная ставка (в примере 5%)

- Количество периодов (проценты выплачиваются один раз в год)

- Периодический платеж (в этом простом примере предполагается, что вы не будете делать вклады в будущем)

- Текущая стоимость (начальный депозит 100 долларов)

Приведенная выше формула показывает простой процент (не сложный процент), потому что существует только один период начисления сложных процентов (годовой).

Для более сложной электронной таблицы введите ставку, время и основную сумму в отдельных ячейках. Затем вы можете ссылаться на эти ячейки в своей формуле и легко изменять их для разных ситуаций.

Дополнительные шаги для сложных сценариев

Чтобы использовать эту формулу электронной таблицы для счета с начислением сложных процентов, вам необходимо скорректировать несколько чисел. Чтобы изменить эту годовую ставку на ежемесячную, разделите 5% на 12 месяцев (0,05 ÷ 12), чтобы получить 0,004167. Затем увеличьте количество периодов до 12.Чтобы рассчитать ежемесячное начисление сложных процентов за несколько лет, вы должны использовать 12 периодов в год. Например, четыре года — это 48 периодов.

Учет текущих сбережений

В приведенных выше примерах предполагается, что вы вносите один депозит, но люди редко сберегают именно так. Чаще всего делать небольшие регулярные вклады на сберегательный счет. Немного изменив формулу, вы сможете учесть эти дополнительные депозиты.

Пример ежемесячных депозитов

Если вы делаете регулярные депозиты на свой счет в конце каждого месяца вместо единовременного депозита, вам необходимо изменить свой расчет или формулу электронной таблицы.

Все в следующих примерах останется таким же, как в приведенном выше уравнении ежемесячного начисления сложных процентов, но вместо начального депозита в 100 долларов предположим, что вы начинаете с 0 долларов и планируете делать ежемесячные депозиты в размере 100 долларов в течение следующих пяти лет.

Обратите внимание, что вы используете ежемесячную процентную ставку (5% ÷ 12 месяцев) и устанавливаете количество периодов на 60 месяцев.

Для ручного расчета используйте будущую стоимость из расчета аннуитета. В этом уравнении «Pmt» — это суммы ежемесячных платежей, «r» — это ежемесячная процентная ставка, а «n» — количество месяцев.60) — 1) ÷ 0,004167)

- FV = 100 x (1,283 — 1) ÷ 0,004167

- FV = 100 x 68,0067

- FV = 6800,67

- Проценты по сбережениям начисляются, когда вы кладете деньги на сберегательный счет, принадлежащий банку или финансовому учреждению.

- Существует два основных типа процентов: сложные и простые проценты.

- Если вы не хотите заниматься математикой самостоятельно, воспользуйтесь онлайн-калькуляторами и шаблонами электронных таблиц, которые помогут упростить этот процесс.

- Сложные проценты (или сложные проценты) — это проценты, начисляемые на первоначальную основную сумму, которая также включает все накопленные проценты за предыдущие периоды по депозиту или ссуде.

- Сложный процент рассчитывается путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка, повышенная до количества составных периодов минус один.

- Проценты могут начисляться по любому заданному графику периодичности, от непрерывного до ежедневного или ежегодного.

- При расчете сложных процентов количество периодов начисления сложных процентов имеет большое значение.

- Сложные проценты = общая сумма основного долга и процентов в будущем (или будущая стоимость) минус основная сумма в настоящее время (или приведенная стоимость)

- Первый способ расчета сложных процентов — это умножение нового баланса каждого года на процентную ставку. Предположим, вы вкладываете 1000 долларов на сберегательный счет с годовой процентной ставкой 5% и хотите рассчитать остаток через пять лет.В Microsoft Excel введите «Год» в ячейку A1 и «Баланс» в ячейку B1. Введите годы от 0 до 5 в ячейки с A2 по A7. Баланс за год 0 составляет 1000 долларов, поэтому вы должны ввести «1000» в ячейку B2. Затем введите «= B2 * 1,05» в ячейку B3. Затем введите «= B3 * 1.05» в ячейку B4 и продолжайте делать это, пока не дойдете до ячейки B7. В ячейке B7 вычисление: «= B6 * 1,05». Наконец, вычисленное значение в ячейке B7 — 1276,28 доллара — это остаток на вашем сберегательном счете через пять лет. Чтобы найти значение сложных процентов, вычтите 1000 долларов из 1276 долларов.n) — P. »В третьей строке модуля введите« Конечная функция ». Вы создали макрос функции для расчета сложной процентной ставки. Продолжая с того же листа Excel выше, введите« Сложный процент »в ячейку A6 и введите «= Compound_Interest (B1, B2, B3).» Это дает вам значение 276,28 доллара США, что согласуется с первыми двумя значениями.

- Бесплатный калькулятор сложных процентов, предлагаемый на сайте Financial-Calculators.com, прост в использовании и предлагает выбор частоты от дня до года. Он включает в себя возможность выбора непрерывного начисления процентов, а также позволяет вводить фактические календарные даты начала и окончания. После ввода необходимых данных расчета результаты показывают заработанные проценты, будущую стоимость, годовую процентную доходность (APY), которая является мерой, включающей начисление сложных процентов и ежедневные проценты.

- Investor.gov, веб-сайт, управляемый Комиссией по ценным бумагам и биржам США (SEC), предлагает бесплатный онлайн-калькулятор сложных процентов. Калькулятор довольно прост, но он позволяет вводить ежемесячные дополнительные депозиты основному лицу, что полезно для расчета доходов, когда вкладываются дополнительные ежемесячные сбережения.

- Бесплатный онлайн-калькулятор процентов с несколькими дополнительными функциями доступен на TheCalculatorSite.com. Этот калькулятор позволяет производить расчеты для различных валют, учитывать ежемесячные депозиты или снятия, а также автоматически рассчитывать ежемесячные депозиты или снятия с поправкой на инфляцию.

- CAGR также часто встречается в экономических данных. Вот пример: ВВП Китая на душу населения увеличился с 193 долларов в 1980 году до 6091 долларов в 2012 году. Каков годовой рост ВВП на душу населения за этот 32-летний период? Темп роста «i» в данном случае составляет впечатляющие 11,4%.

- Расчет срока погашения ФД является сложным и включает множество переменных. Калькулятор депозита FD делает всю тяжелую работу и дает вам точные цифры одним нажатием кнопки.

- Это поможет вам сэкономить много времени на этих сложных вычислениях.

- Калькулятор возврата депозита с фиксированным сроком погашения позволяет сравнивать сумму погашения и процентные ставки FD, предлагаемых различными финансовыми учреждениями.Вы можете принять обоснованное решение, когда в вашем распоряжении будут все цифры.

- P — основная сумма депозита

- р — процентная ставка годовых

- т — срок владения в годах

- P — основная сумма

- i — процентная ставка за период

- т это владение

- Убедитесь, что у вас есть все необходимые данные.

- Введите переменные, как указано в формуле, в их назначенные слоты.

- Сумма погашения FD будет отображаться мгновенно.

- Получите точную сумму, на которую вы имеете право в конце срока погашения, и соответствующим образом спланируйте свое будущее.

- Оба этих калькулятора бесплатны для неограниченного использования зарегистрированными пользователями.

- Легко сравнивайте суммы погашения различных финансовых учреждений.

- Бесплатен ли калькулятор процентов FD?

- Сколько времени нужно, чтобы использовать калькулятор FD?

- Что будет, если калькулятор выйдет из строя?

- Как калькулятор FD помогает в будущем финансовом планировании?

- 100 долларов приносят 10% годовых. Это составляет 10 долларов процентов, так что теперь на счете стоит 110 долларов.

- В следующий период эти 110 долларов принесут 10% годовых.Это дает 11 долларов процентов, так что теперь на счете стоит 121 доллар.

- Сумма инвестирования

- Процентная ставка

- Частота начисления процентов

- Продолжительность инвестирования

- Федеральное страхование вкладов.

Убедитесь, что рассматриваемая вами учетная запись покрыта страховкой с федеральной поддержкой — либо через банк-член FDIC, либо через кредитный союз-член NCUA. Не все продукты для управления денежными средствами имеют право на такое федеральное страхование.

- Комиссии.

Некоторые процентные ставки не так хороши, как кажутся, потому что вы должны платить регулярную комиссию, чтобы получить эту процентную ставку.Обязательно проверьте, какая часть заработанных вами процентов будет компенсирована комиссиями. В некоторых случаях сборы могут свести на нет все заработанные вами проценты.

- Штрафы за досрочное снятие.

CD обычно предлагают более высокие процентные ставки, чем сберегательные счета и счета денежного рынка. Просто убедитесь, что вы готовы оставить свои деньги на компакт-диске на весь срок действия этого компакт-диска, иначе вам, вероятно, придется заплатить штраф за досрочное снятие.

- Уровни тарифов.

Некоторые банки применяют разные процентные ставки к разным размерам вкладов.Один рекламный трюк — предложить высокую процентную ставку, но только на очень ограниченную сумму денег. При таком уровне ставок, если вы не делаете только небольшой депозит, ставка, которую вы зарабатываете, может быть не такой хорошей, как ставка, которую рекламирует банк.

- Будет ли ваш счет застрахован на федеральном уровне?

Это означает обеспечение депонирования денег на соответствующий счет в банке, застрахованном FDIC, или кредитном союзе, застрахованном NCUA.Помните, что эта страховка ограничена 250 000 долларов США от общей суммы ваших депозитов в любом финансовом учреждении.

- Можете ли вы соответствовать минимальным требованиям к счету?

Некоторые учетные записи предъявляют разные требования к тому, сколько вам нужно для открытия учетной записи и какую часть баланса вы должны держать на счете. Сосредоточьте свое внимание на счетах, которым будет соответствовать ваш депозит.

- Насколько конкурентоспособна APY?

Сравните ставки денежного рынка и сберегательного счета на MoneyRates.com или начните с просмотра нескольких выбранных учетных записей, отображаемых в конце этого раздела.

- Будет ли APY применяться к вашей полной учетной записи?

Посмотрите, есть ли у учетной записи разные уровни ставок, которые повлияют на размер заработка ваших денег.

- Есть ли ежемесячная плата за обслуживание?

Эти комиссии уменьшают или даже могут свести на нет проценты, которые вы зарабатываете, поэтому избегайте их при выборе сберегательного счета или счета денежного рынка.

- Будет ли ваша учетная запись застрахован на федеральном уровне?

Подобно сберегательным счетам и счетам денежного рынка, компакт-диски имеют право на страхование вкладов.Это применимо только в том случае, если ваши деньги депонированы на соответствующий счет в банке, застрахованном FDIC, или кредитном союзе, застрахованном NCUA. Опять же, эта страховка ограничена 250 000 долларов от общей суммы ваших депозитов в любом финансовом учреждении.

- Можете ли вы выполнить требование о депозите?

Некоторые предложения компакт-дисков применимы только к определенным размерам счетов, поэтому сосредоточьтесь на поиске предложений, которые относятся к сумме, которую вы хотите внести.

- Насколько конкурентоспособна APY?

Процентная ставка по CD обычно фиксируется на весь срок действия CD.

Ключевые выводы

Рассчитайте, как ваши сбережения могут расти: Калькулятор процентов по депозиту вычисляет начальный депозит, процентную ставку, срок погашения или окончательную сумму — с учетом или без учета сложных процентов. 1 — Выберите элемент, который вы хотите найти.

Калькулятор процентов по депозиту позволяет вычислить начальный депозит, процентная ставка, срок погашения или окончательная сумма, включая проценты на основе введенной вами информации. Подробная таблица показывает размер депозита в начале года. года, проценты, общие проценты и окончательная сумма, включая проценты в конце года. Калькулятор процентов по депозиту позволяет рассчитывать как с учетом, так и без сложные проценты.В случае сложных процентов проценты добавляются к капитала, в противном случае выплачиваются проценты и ваш депозит в начале каждого года всегда одно и то же. |

Определение сложных процентов, формула, расчет

Что такое сложный процент?

Сложные проценты (или сложные проценты) — это проценты по ссуде или депозиту, рассчитываемые как на основе первоначальной основной суммы, так и накопленных процентов за предыдущие периоды.Считается, что сложный процент возник в Италии 17-го века, сложный процент можно рассматривать как «процент на процент», и он заставляет сумму расти быстрее, чем простой процент, который рассчитывается только на основную сумму.

Ставка, по которой начисляются сложные проценты, зависит от частоты начисления сложных процентов, так что чем больше количество периодов начисления сложных процентов, тем больше сложный процент. Таким образом, сумма сложных процентов, начисленных на 100 долларов США с начислением 10% годовых, будет ниже, чем сумма сложных процентов, начисленных на 100 долларов США с начислением 5% годовых за тот же период времени.Поскольку эффект процентной ставки может приносить все более положительную прибыль на основе первоначальной основной суммы, ее иногда называют «чудом сложных процентов».

Ключевые выводы

Общие сведения о сложных процентах

Расчет сложных процентов

Сложные проценты рассчитываются путем умножения первоначальной основной суммы на единицу плюс годовая процентная ставка, повышенная до количества составных периодов минус один.Затем из полученной стоимости вычитается общая начальная сумма ссуды.

Кэти Керпель {Copyright} Investopedia, 2019.Формула расчета сложных процентов:

= [P (1 + i ) n ] — P

= P [(1 + i ) n — 1]

Где:

P = основной

i = номинальная годовая процентная ставка в процентах

n = количество периодов начисления сложных процентов

Возьмите трехлетний заем в размере 10 000 долларов США под 5% годовых.Какая будет сумма процентов? В этом случае это будет:

10 000 долл. США [(1 + 0,05) 3 — 1] = 10 000 [1,157625 — 1] = 1 576,25 доллара США.

Рост сложных процентов

Используя приведенный выше пример (поскольку сложные проценты также учитывают накопленные проценты за предыдущие периоды), сумма процентов не будет одинаковой для всех трех лет, как это было бы с простыми процентами. Хотя общая сумма процентов, подлежащих уплате за трехлетний период по этой ссуде, составляет 1576 долларов.25, проценты, подлежащие выплате в конце каждого года, показаны в таблице ниже.

Периоды начисления

При расчете сложных процентов количество периодов начисления сложных процентов имеет большое значение. Основное правило состоит в том, что чем больше количество периодов начисления сложных процентов, тем больше сумма сложных процентов.

Следующая таблица демонстрирует разницу, которую может составить количество периодов начисления сложных процентов для ссуды в размере 10 000 долларов США с годовой процентной ставкой 10% в течение 10-летнего периода.

Сложные проценты могут значительно повысить доходность инвестиций в долгосрочной перспективе. В то время как вклад в размере 100 000 долларов, который получает 5% простых годовых процентов, принесет 50 000 долларов в общей сумме процентов за 10 лет, годовые сложные проценты в размере 5% на 10 000 долларов составят 62 889,46 долларов за тот же период. Если бы период начисления сложных процентов вместо этого выплачивался ежемесячно в течение того же 10-летнего периода под 5% сложных процентов, общая сумма процентов вырастала бы до 64 700,95 долларов.

Расчет компаундирования в Excel

Если с тех пор, как вы учились в математике, прошло некоторое время, не бойтесь: есть удобные инструменты для вычисления сложного слова.Многие калькуляторы (как карманные, так и компьютерные) имеют функции экспоненты, которые вы можете использовать для этих целей. Если возникают более сложные сложные задачи, вы можете выполнить их в Microsoft Excel тремя различными способами.

Использование других калькуляторов

Как упоминалось выше, в Интернете предлагается ряд бесплатных калькуляторов сложных процентов, и многие портативные калькуляторы также могут выполнять эти задачи.

Частота смешивания

Проценты могут быть увеличены по любому заданному графику периодичности, от ежедневного до ежегодного. Существуют стандартные графики частоты начисления сложных процентов, которые обычно применяются к финансовым инструментам.

Обычно для сберегательных счетов в банках используется ежедневный график начисления сложных процентов. Для компакт-диска типичные графики частоты начисления сложных процентов — ежедневно, ежемесячно или раз в полгода; для счетов денежного рынка — часто ежедневно. Для жилищных ипотечных ссуд, ссуд под залог недвижимости, ссуд для личного бизнеса или счетов по кредитным картам обычно применяется ежемесячный график начисления сложных процентов.

Также могут быть разные временные рамки, в течение которых начисленные проценты фактически зачисляются на существующий баланс. Проценты по счету могут начисляться ежедневно, но только ежемесячно. Только когда проценты фактически зачисляются или добавляются к существующему балансу, они начинают приносить дополнительные проценты на счет.

Некоторые банки также предлагают так называемое непрерывное начисление сложных процентов, которое увеличивает процентную ставку к основной сумме в каждый возможный момент.С практической точки зрения, это не намного больше, чем ежедневные сложные проценты, если вы не хотите вкладывать деньги и снимать их в тот же день.

Более частое начисление сложных процентов выгодно инвестору или кредитору. Для заемщика все наоборот.

Оценка стоимости денег во времени

Понимание временной стоимости денег и экспоненциального роста, создаваемого сложным капиталом, важно для инвесторов, стремящихся оптимизировать свои доходы и распределение богатства.

Формула для получения будущей стоимости (FV) и текущей стоимости (PV) выглядит следующим образом:

FV = PV (1 + i) n и PV = FV / (1 + i) n

Например, будущая стоимость 10 000 долларов США составит 5% годовых в течение трех лет:

= 10 000 долларов США (1 + 0,05) 3

= 10 000 долл. США (1 157 625 долл. США)

= 11 576,25 долл. США

Приведенная стоимость 11 576,25 долларов США со скидкой 5% на три года:

= 11 576 долларов США.25 / (1 + 0,05) 3

= 11 576,25 долл. США / 1 157 625 долл. США

= 10 000 долл. США

Обратное значение 1,157625, равное 0,8638376, в данном случае является коэффициентом дисконтирования.

Рассмотрение по «Правилу 72»

Так называемое Правило 72 рассчитывает приблизительное время, в течение которого инвестиции удвоятся при заданной норме прибыли или процентах «i», и определяется выражением (72 / i). Его можно использовать только для годового начисления процентов.

Например, инвестиция с годовой доходностью 6% удвоится через 12 лет.Таким образом, инвестиции с годовой доходностью 8% за девять лет увеличатся вдвое.

Совокупный годовой темп роста (CAGR)

Совокупный годовой темп роста (CAGR) используется для большинства финансовых приложений, которые требуют расчета единого темпа роста за период времени.

Допустим, ваш инвестиционный портфель вырос с 10 000 до 16 000 долларов за пять лет; что такое CAGR? По сути, это означает, что PV = — 10 000 долларов США, FV = 16 000 долларов США и nt = 5, поэтому переменная «i» должна быть вычислена.Используя финансовый калькулятор или Excel, можно показать, что i = 9,86%.

Согласно соглашению о движении денежных средств, ваши первоначальные инвестиции (PV) в размере 10 000 долларов США отображаются с отрицательным знаком, поскольку они представляют собой отток средств. Чтобы найти «i» в приведенном выше уравнении, PV и FV обязательно должны иметь противоположные знаки.

CAGR Реальные приложения

CAGR широко используется для расчета доходности за периоды времени для акций, паевых инвестиционных фондов и инвестиционных портфелей.CAGR также используется для определения того, превышал ли управляющий паевым инвестиционным фондом или управляющий портфелем рыночную норму прибыли в течение определенного периода времени. Если, например, рыночный индекс обеспечил общую доходность 10% за пятилетний период, но управляющий фондом получил только 9% годовой прибыли за тот же период, это означает, что он отстал от рынка.

CAGR также можно использовать для расчета ожидаемых темпов роста инвестиционных портфелей в течение длительных периодов времени, что полезно для таких целей, как накопление средств на пенсию.Рассмотрим следующие примеры:

Пример 1: Не склонный к риску инвестор доволен скромной 3% годовой доходностью своего портфеля. Таким образом, ее нынешний портфель в 100 000 долларов через 20 лет вырастет до 180 611 долларов. Напротив, толерантный к риску инвестор, ожидающий годовой доходности своего портфеля в размере 6%, через 20 лет увидит, что 100 000 долларов вырастут до 320 714 долларов.

Пример 2: CAGR можно использовать для оценки того, сколько нужно убрать, чтобы сэкономить для конкретной цели.Пара, которая хотела бы сэкономить 50 000 долларов в течение 10 лет на первоначальный взнос за кондоминиум, должна будет экономить 4 165 долларов в год, если они предполагают, что годовой доход (CAGR) составит 4% от своих сбережений. Если они готовы пойти на небольшой дополнительный риск и рассчитывать на среднегодовой темп роста 5%, им нужно будет экономить 3 975 долларов в год.

Пример 3: CAGR также может продемонстрировать достоинства инвестирования в более раннем, чем в более позднем возрасте. Если цель состоит в том, чтобы сэкономить 1 миллион долларов до выхода на пенсию в возрасте 65 лет, исходя из среднегодового роста в 6%, 25-летнему человеку нужно будет откладывать 6 462 доллара в год для достижения этой цели.С другой стороны, 40-летнему человеку нужно будет сэкономить 18 227 долларов, или почти в три раза больше, чтобы достичь той же цели.

Плюсы и минусы компаундирования

Хотя магия компаундирования привела к апокрифической истории Альберта Эйнштейна, назвавшего его восьмым чудом света или величайшим изобретением человека, компаундирование также может работать против потребителей, у которых есть ссуды с очень высокими процентными ставками, например, задолженность по кредитной карте.Баланс кредитной карты в размере 20 000 долларов США с ежемесячной процентной ставкой 20% приведет к общей сумме сложных процентов в размере 4 388 долларов США за год или около 365 долларов США в месяц.

С положительной стороны, магия начисления сложных процентов может работать вам на пользу, когда дело касается ваших инвестиций, и может быть мощным фактором создания богатства. Экспоненциальный рост за счет сложных процентов также важен для смягчения факторов, разрушающих благосостояние, таких как рост стоимости жизни, инфляция и снижение покупательной способности.

Паевые инвестиционные фонды предлагают инвесторам один из самых простых способов воспользоваться преимуществами сложных процентов. Если вы решите реинвестировать дивиденды, полученные от взаимного фонда, вы приобретете больше акций фонда. Со временем накапливается больше сложных процентов, и цикл покупки большего количества акций будет продолжать способствовать росту стоимости инвестиций в фонд.

Рассмотрим инвестиционный паевой инвестиционный фонд, открытый с начальными 5000 долларов и ежегодным приростом в 2400 долларов. При средней годовой доходности 12% за 30 лет будущая стоимость фонда составляет 798 500 долларов.Сложный процент — это разница между денежными средствами, внесенными в инвестицию, и фактической будущей стоимостью инвестиции. В этом случае при внесении 77 000 долларов США или совокупного взноса в размере всего 200 долларов США в месяц в течение 30 лет сложные проценты составляют 721 500 долларов США от будущего баланса.

Конечно, доходы от сложных процентов подлежат налогообложению, если только деньги не находятся на счете, защищенном от налогов; обычно он облагается налогом по стандартной ставке, соответствующей налоговой категории налогоплательщика.

Инвестиции со сложными процентами

Инвестор, который выбирает план реинвестирования в рамках брокерского счета, по сути, использует возможность начисления сложных процентов во все, что он инвестирует. Инвесторы также могут получить сложный процент при покупке облигации с нулевым купоном. Традиционные выпуски облигаций обеспечивают инвесторам периодические выплаты процентов на основе первоначальных условий выпуска облигаций, и, поскольку они выплачиваются инвестору в форме чека, проценты не складываются.

Бескупонные облигации не высылают инвесторам процентные чеки; вместо этого облигации этого типа приобретаются со скидкой по сравнению с их первоначальной стоимостью и со временем растут. Эмитенты бескупонных облигаций используют возможность начисления сложных процентов для увеличения стоимости облигации, чтобы она достигла своей полной цены к моменту погашения.

Компаундирование также может работать на вас при выплате кредита. Например, если вы будете выплачивать половину ипотечного кредита дважды в месяц вместо того, чтобы вносить полный платеж один раз в месяц, это сократит ваш период амортизации и сэкономит вам значительную сумму процентов.

Кстати о займах…

Сообщение о начислении процентов

Закон о правде в кредитовании (TILA) требует, чтобы кредиторы раскрывали условия займа потенциальным заемщикам, включая общую сумму процентов в долларах, подлежащую выплате в течение срока займа, а также то, начисляются ли проценты просто или складываются.

Другой метод — сравнить процентную ставку по ссуде с ее годовой процентной ставкой (APR), которую TILA также требует от кредиторов. Годовая процентная ставка конвертирует финансовые расходы по вашему кредиту, которые включают все проценты и комиссии, в простую процентную ставку.Существенная разница между процентной ставкой и годовой процентной ставкой означает один или оба из двух сценариев: в вашем ссуде используются сложные проценты или в дополнение к процентам он включает огромные комиссии по ссуде. Даже когда речь идет о ссуде одного и того же типа, диапазон годовых может сильно различаться между кредиторами в зависимости от комиссий финансового учреждения и других расходов.

Вы заметите, что процентная ставка, которую вы взимаете, также зависит от вашего кредита. Ссуды, предлагаемые тем, у кого хорошая кредитоспособность, имеют значительно более низкие процентные ставки, чем те, которые взимаются с заемщиков с плохой кредитной историей.

Часто задаваемые вопросы

Какое простое определение сложных процентов?

Сложные проценты относятся к явлению, при котором проценты, связанные с банковским счетом, ссудой или инвестициями, со временем растут экспоненциально, а не линейно. Ключом к пониманию концепции является слово «составной». Предположим, вы инвестируете 100 долларов в бизнес, который ежегодно выплачивает вам 10% дивидендов. У вас есть выбор: вложить эти дивиденды в наличные или реинвестировать эти выплаты в дополнительные акции.Если вы выберете второй вариант, реинвестируя дивиденды и сложив их вместе с вашими первоначальными инвестициями в 100 долларов, то получаемая вами прибыль со временем начнет расти.

Кому выгодны сложные проценты?

Проще говоря, сложные проценты приносят пользу инвесторам, но значение слова «инвесторы» может быть довольно широким. Банки, например, получают выгоду от сложных процентов, когда ссужают деньги и реинвестируют полученные проценты в выдачу дополнительных ссуд.Вкладчики также извлекают выгоду из сложных процентов, когда они получают проценты по своим банковским счетам, облигациям или другим инвестициям. Важно отметить, что, хотя термин «сложные проценты» включает слово «проценты», эта концепция применяется за пределами ситуаций, для которых обычно используется слово «проценты», таких как банковские счета и ссуды.

Могут ли сложные проценты сделать вас богатым?

Да. Фактически, сложные проценты, возможно, являются самой мощной силой для создания богатства из когда-либо задуманных.Есть записи о купцах, кредиторах и различных бизнесменах, которые использовали сложные проценты, чтобы разбогатеть буквально на тысячи лет. Например, в древнем городе Вавилон глиняные таблички использовались более 4000 лет назад для обучения студентов математике сложных процентов.

В наше время Уоррен Баффет стал одним из самых богатых людей в мире благодаря бизнес-стратегии, которая включала в себя старательно и терпеливо увеличивать доходность его инвестиций в течение длительных периодов времени.Вполне вероятно, что в той или иной форме люди будут использовать сложные проценты для создания богатства в обозримом будущем.

КалькуляторFD — Расчет процентных ставок по фиксированным депозитам онлайн 2020

Калькулятор срочного депозита онлайн

Срочный депозит (FD) — это тип срочного инвестирования, предлагаемый несколькими банками и NBFC. Эти депозиты обычно предлагают более высокую процентную ставку при соблюдении определенных условий. Сумма, которую вы вносите в FD, заблокирована на заранее определенный период, который может варьироваться от 7 дней до 10 лет.

Процентная ставка для ФД фиксируется на момент открытия депозита и не зависит от каких-либо колебаний на рынке. Некоторые финансовые учреждения даже позволяют преждевременно нарушить свои ФД при уплате определенного штрафа. Калькулятор FD можно использовать в Интернете для определения процентов и суммы, которая будет начислена в момент погашения. Это простой в использовании инструмент, доступный на веб-сайте Groww.

Чем может вам помочь калькулятор FD?Расчет суммы погашения ФД может быть сложным и трудоемким процессом.Онлайн-калькулятор ФД позволяет рассчитать это, не беспокоясь.

Существует два типа FD, которые вы можете использовать — FD с простым процентом и FD со сложным процентом. У Groww есть калькуляторы для обоих этих типов FD.

В калькуляторе срочного депозита для FD простых процентов используется следующая формула —

M = P + (P x r x t / 100), где —

Например, если вы вносите сумму в рупиях.100000 на 5 лет под 10%, уравнение гласит —

M = РТС. 1,00,000 + (1,00,000 х 10 х 5/100)

У нас теперь есть и срочные вклады!

ОТКРЫТЬ FD ОНЛАЙН= РТС. 1,50,000

Для сложных процентов FD калькулятор доходности FD использует следующую формулу —

M = P + P {(1 + i / 100) t — 1}, где —

Например, если вы возьмете те же переменные, FD сложных процентов будет начисляться,

M = РТС.1,00,000 {(1 + 10/100) 5-1}

Или, рупий. 1,61,051

Как пользоваться калькулятором Groww’s FD?Следуйте инструкциям, приведенным ниже, для удобного использования калькулятора депозита FD.

Узнайте точную сумму, которую вы получите в момент погашения FD, с помощью калькулятора суммы FD.

Есть еще несколько преимуществ использования этих калькуляторов —

Помимо калькулятора фиксированного депозита, вы можете легко планировать свои финансы с помощью следующих калькуляторов.Все наши предложения бесплатны, и вы можете использовать их сколь угодно часто.

Онлайн-калькулятор FD — Часто задаваемые вопросы (FAQ)Вот ответы на несколько распространенных вопросов.

Совершенно верно. Вам не нужно ничего платить, чтобы пользоваться калькуляторами. Все наши калькуляторы бесплатны.

Это займет всего несколько секунд.

Groww гарантирует, что ни одно из наших предложений не даст сбоев. Однако, если вы все еще сталкиваетесь с какой-либо проблемой, вы можете связаться с нашими представителями клиентов, щелкнув раздел «Связаться с нами».

Как только вы узнаете, сколько денег на ваш фиксированный депозит принесет вам по истечении срока полномочий, вы можете либо реинвестировать, либо снять эту сумму.

Калькулятор сбережений с регулярными депозитами / снятием средств

Как рассчитать прирост сбережений

Наш простой калькулятор сбережений поможет вам спрогнозировать рост и будущую ценность ваших денег с течением времени. В нем используется формула сложных процентов, дающая возможность ежедневно, еженедельно, ежемесячно, ежеквартально, раз в полгода и ежегодное начисление процентов Если вы хотите узнать сложный интервал для вашего сберегательного счета или инвестиции, вы сможете узнать, поговорив со своим финансовое учреждение.Стандартный интервал для начисления сложных сбережений в большинстве банков — это ежемесячный или годовой набор. Наш калькулятор экономии также позволяет введите отрицательные процентные ставки .

В дополнение к этому калькулятору экономии у нас есть еще один полезный калькулятор сложных процентов, должен вы хотите его использовать. Если вы хотите сэкономить для достижения цели и хотите знать, сколько времени это может занять, дайте калькулятор цели сбережений попробуйте.

Какая эффективная годовая ставка?

Эффективная годовая ставка — это ставка, которая фактически выплачивается после всего начисления сложных процентов.Когда происходит начисление процентов, эффективная годовая ставка становится выше. чем общая процентная ставка . Чем чаще начисляются проценты в течение года, тем выше будет эффективная годовая ставка. Вы можете узнать больше о эффективные годовые процентные ставки в нашей статье здесь.

Как лучше всего сэкономить?

Имеете ли вы в виду конкретную цель сбережений — от новой машины, идеального отпуска, дома вашей мечты или выхода на пенсию, может быть непросто решить, куда вложить деньги , чтобы максимизировать сбережения .

Благодаря такому множеству вариантов для ваших сбережений — от простого сберегательного счета до инвестирования в фондовый рынок, безналоговые ISA (Великобритания) и IRA (США) и даже одноранговое кредитование — сравнение преимуществ и недостатков каждого из них, а также связанных с этим рисков становится очень важным.

В такой ситуации всегда рекомендуется оценивать себя как личность — вы не склонны к риску или предпочитаете стратегию с более высоким риском и высоким вознаграждением? Следует рассмотреть идею диверсификации — разделения ваших денег между различными вариантами, чтобы распределить риск.

Однако лучший совет — поговорить с квалифицированным независимым финансовым консультантом. Они оценят ваши варианты в зависимости от того, кто вы и что вы хочу добиться. Поступая таким образом, вы чувствуете себя более уверенно, что ваши сбережения вложены хорошо и что у вас есть варианты сбережений, адаптированные для вашего требования и стратегия риска / вознаграждения.

Рекламное объявлениеКак долго нужно копить?

Если вам интересно, сколько времени может потребоваться, чтобы сэкономить для достижения конкретной цели, ознакомьтесь с нашими калькулятор и статья: сколько времени у меня уйдет на сохранение ?.

Финансовая независимость, досрочно выйти на пенсию (FIRE)

FIRE (финансовая независимость, ранний выход на пенсию) — это движение за образ жизни, которое стремится принять стратегии бережливости, экстремальных сбережений и инвестиций для достижения финансовой независимости и досрочного выхода на пенсию. Изначально обсуждалось в книге Вики Робин и Джо Домингеса «Ваши деньги или ваша жизнь» 1992 года. концепция становится все более популярной среди миллениалов. Вы можете узнать больше о концепции FIRE здесь.

Если вас интересует идея досрочно выйти на пенсию, наш калькулятор сбережений поможет вам составить прогнозы о том, как достичь поставленных целей.

Как банк рассчитывает проценты по вашим фиксированным депозитам?

Для многих расчет чего-либо может показаться скучным или сложным; но знание того, как рассчитывается процент FD, может помочь вам получить больше от ваших инвестиций.

Если вы думаете, что это сложно, мы здесь, чтобы упростить вам задачу!

Срочный депозит — это безопасное и простое вложение, для которого требуется только одноразовый депозит.Вы можете внести в банк денежную сумму, называемую основной суммой, на фиксированный период времени (владение). В течение этого периода по депозиту будут начисляться проценты. По окончании вы получите обратно свой депозит вместе с процентами. Экономия на заработке!

Любой, у кого есть банковский счет, может открыть FD всего за 1000 рупий. Минимальный срок — 7 дней.

Существует два метода расчета процентов по фиксированному депозиту: простые проценты и сложные проценты. Банки могут использовать как в зависимости от срока владения, так и от суммы депозита.

В чем разница между ними? При использовании простых процентов проценты начисляются только на основную сумму. При сложных процентах проценты начисляются как на основную сумму, так и на проценты.

Простые процентыЭто простой способ. Он рассчитывается путем умножения основной суммы, процентной ставки и периода времени.

Формула для простого процента (SI): «основная сумма x процентная ставка x период времени, деленная на 100» или (P x Rx T / 100).

Где,

P = основная сумма; R = годовая процентная ставка; T = количество периодов (в годах)

ПримерТеперь, если вы инвестируете 10000 рупий под 8% годовых за 5 лет можно рассчитать проценты так.

Шаг 1 : 10 000 x 8 x 5 = 400 000 рупий

Шаг 2 : Теперь разделите полученное значение на 100. Вы получите 4000 рупий.

Итак, процент, который вы зарабатываете за 5 лет, составляет 4000 рупий.

Таким образом, если вы инвестируете рупий.10,000 на срочный депозит под 8% годовых простые проценты, вы получите обратно 14 000 рупий в конце 5 лет.

Сложные процентыВ этом методе вы получаете проценты на основную сумму, а также проценты на проценты. Многие банки предлагают сложные проценты по фиксированным депозитам, но вам следует убедиться, что вы получаете хорошую процентную ставку.

Например, если банк предлагает 8% годовых. для 5-летнего депозита, при котором проценты начисляются ежегодно.Итак, если вы инвестируете 10000 рупий, мы можем рассчитать проценты, как показано ниже:

Год 1Во-первых, мы используем метод простых процентов за первый год.

10 000x8x1 / 100 = 800

рупийТаким образом, проценты, полученные за первый год, составляют 800 рупий.

Эта сумма возвращается к основной сумме. Таким образом, основная сумма долга за второй год становится 10 800 рупий.

Год 2Теперь, на второй год вы будете зарабатывать 8% на рупиях.10,800.

10,800x8x1 / 100 = 864 рупий

Вы зарабатываете 864 рупий по процентам. Это снова добавляется к основному. Итак, теперь на вашем депозите 11 644 рупия.

Таким образом, мы можем рассчитать сложные проценты на следующие три года. Но некоторые банки получают сложные проценты ежемесячно, ежеквартально и каждые полгода. Таким образом, вместо того, чтобы рассчитывать это таким образом, мы можем использовать простую формулу, которая умножает основную сумму на процентную ставку, повышенную на количество периодов в годах.

Сложный процент (CI) = P {(1 + i / 100) n — 1}

Где, P = основная сумма; n = количество лет; i = процентная ставка за период

Следовательно, в приведенном выше примере вы зарабатываете

CI = 10 000 {(1 + 8/100) 5 — 1} = 4 693