Плечо на бирже это – Что такое плечо в трейдинге? Простыми словами.

Что такое плечо на бирже. Кредитное плечо на бирже как правильно пользоваться

Оптимальное плечо

Коэффициенты торговых систем

Расчёт оптимального плеча

Материалы по теме

Использование плеча при торговле биржевыми активами способно значительно увеличить прибыль трейдера, однако оно также несёт в себе весомые риски получения убытка. Но стоит помнить, что риск – величина контролируемая и рассчитываемая. Это позволяет трейдеру максимизировать свою прибыль от используемого плеча и одновременно держать риск на комфортном уровне.

Оптимальное плечо

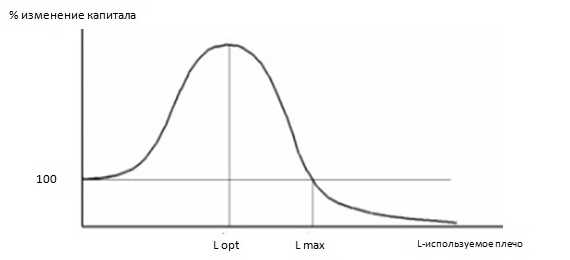

Биржевым новичкам часто кажется, что чем большее плечо они задействуют, тем большую прибыль смогут получить, но такое заключение неверно. Если у трейдера есть прибыльная торговая система и при этом он торгует без плеча, то, задействуя и последовательно увеличивая плечо, он увидит очень интересный эффект. Сначала используемое плечо будет увеличивать прибыль трейдера, причём это увеличение может быть ощутимым. И чем большее плечо трейдер будет использовать, тем большую прибыль будет получать. Так будет происходить до определённого момента. Значение плеча, с превышением которого перестает расти доход, называется оптимальным и обозначается как Lopt.

Исходя из названия данного параметра, можно сделать вывод, что плечо Lopt лучше всего подходит для торговой стратегии трейдера. Но что же будет, если трейдер продолжит увеличивать плечо дальше? При таком увеличении прибыль начнёт не увеличиваться, а снижаться при, казалось бы, верных действиях к её максимизации. И чем больше трейдер будет увеличивать плечо после оптимального значения, тем меньше прибыли будет приносить его торговая система. Мало того, при дальнейшем увеличении плеча прибыль от изначально доходной торговли сменится на убыток. То значение плеча, при котором его дальнейшее увеличение заставит систему приносить потери, называется максимальным плечом, Lmax. Получается, что плечо может абсолютно по-разному влиять на одну и ту же торговую систему, как увеличивая прибыль от торговли, так и снижая прибыльность торговой системы. Но возникает вопрос – почему это происходит, в чём заключается столь неоднозначное влияние плеча?

Дело в том, что любой торговый метод, помимо прибыльных сделок, предполагает и какое-то количество убыточных. Теперь представим, что трейдер входит в сделку без плеча на 10% своего депозита и получает 10% по сделке, что, в свою очередь, приносит плюс 1% от объёма депозита трейдера. Если бы трейдер торговал с первым плечом, то такая сделка принесла бы ему 2%, если с десятым –10% и так далее, что кажется весьма заманчивым.

Но на эту ситуацию следует посмотреть и с другой стороны. Если трейдер торгует без плеча и входит на 10% депозита в сделку, но получает не прибыль, а убыток в размере, допустим, 5% от сделки, то есть 0,5% от размера капитала. Это кажется комфортным значением. Но если бы трейдер использовал плечо, его убыток возрастал бы кратно. Так, при задействовании первого плеча убыток составил бы 1%, что тоже находится в диапазоне приемлемых значений. Но если трейдер использовал бы двадцатое плечо, то убыток в 0,5% по сделке принес бы ему уже минус 10% от его капитала. А теперь представим, что трейдер совершил при использовании данного плеча серию из пяти убыточных сделок, то есть потерял 50% своего капитала.

Здесь начинает проявляться ещё один эффект. Если у трейдера осталась лишь половина исходного капитала, чтобы вернуться к безубыточному значению, ему необходимо заработать уже не 50%, а 100% от своих активов, что является более сложной задачей. Получается, что плечо способно приносить значимые потери при череде убыточных сделок, нивелировать отрицательный эффект которых – непростая задача при использовании непомерно высокого плеча.

Рис. 1. Динамика изменения капитала при последовательном увеличении плеча

Коэффициенты торговых систем

Необходимо понимать, что плечо подбирается не под торговый актив, а под торговую систему. Она имеет коэффициенты, значения которых и подскажут, какое именно плечо оптимально при реализации данного торгового метода. Любая торговая система тестируется в определённый период времени, за который совершается какое-то количество сделок (не менее 30).

Обозначим полученное количество сделок как n. Каждая из этих n совершённых сделок принесла свой процентный (к значению исходного капитала) результат, в каких-то случаях положительный, в каких-то – отрицательный. Сумма этих результатов является доходностью системы за анализируемый период. Так, если было совершено пять сделок, из которых две принесли доход по 5%, ещё одна — 4%, а две другие — убыток 1% и 2%, общий результат показал бы прибыль 11%. Но помимо столь очевидных параметров системы есть и другие.

Целесообразно вычислить долю положительных и отрицательных сделок. В нашем случае было совершено три положительные (обозначим их n+) и две отрицательные (n-) сделки из пяти.. То есть доля положительных сделок от их общего количества (её называют профит-вероятностью, или PV) составила 3/5, или 60%, а отрицательных (лосс-вероятность, или LV) соответственно 2/5, или 40%. Далее стоит вычислить общую положительную доходность системы (E+), суммируя положительные результаты сделок, увенчавшихся успехом. В нашем случае это 5+4+5, что равно 14%. Аналогичные действия стоит проделать и для отрицательных сделок (отрицательная доходность системы E-), чем получим -2+(-1), что равняется -3%.

Далее следует вычислить среднюю положительную доходность по сделке (TP), разделив общую положительную доходность E+ на количество сделок с положительным результатом n+. В нашем случае мы получим 14/3, т.е. 4,6% – это будет наше среднее ожидаемое значение от положительной сделки на статистически значимом временном периоде, или средний тейк-профит. Далее следует вычислить средний стоп-лосс (SL), разделив общую отрицательную доходность E- на количество отрицательных сделок n-. В нашем случае это 3/2, или 1,5%. Следующим шагом вычислим так называемый профит-фактор (PF), который будет равен отношению среднего тейк-профита (TP) к среднему стоп-лоссу (SL), то есть в нашем случае 4,6/1,5, что равно 3,1. Эта цифра показывает, что средняя положительная сделка приносит прибыли в 3,1 раза больше, чем одна убыточная.

Исходя из приведенных коэффициентов, можно сделать вывод, что для использования плеча торговая система трейдера должна иметь высокую профит-вероятность PV, высокий профит-фактор PF и низкий средний стоп-лосс SL.

Расчёт оптимального плеча

Lopt (оптимальное плечо для торговой системы) можно вычислить как разность профит-фактора PF системы и единицы, поделенную на профит-фактор PF и умноженную на профит-вероятность PV, поделенную на 2 и на среднее значение стоп-лосса SL по убыточным сделкам.

Формулу Lopt можно записать как Lopt=(PF-1)/PF*PV/2/SL, где PF — профит-фактор, PV — профит-вероятность, SL —- средний стоп-лосс.

Например, система из 1000 сделок дает на истории 400 прибыльных сделок, 600 убыточных (убыточных обычно больше даже в прибыльных системах). Если при этом профит-фактор равен 3, а SL – 0,1, получим PV, равное 600/1000 = 0,4. Lopt = (3-1)/3*0,4/2/0,1=1,3. То есть использование в системе плеча выше 1,3 не будет давать увеличения доходности.

Вывод

Плечо содержит в себе не только потенциал, но и риск. Проявить потенциал помогает понимание своей торговой системы и её адаптация к рыночным условиям с целью повышения профит-фактора и профит-вероятности и одновременного снижения среднего стопа. Это, в свою очередь, позволит использовать и большее плечо.

Материалы по теме:

Бесплатный вебинар «Торговля на фондовом рынке с кредитным плечом»

Бесплатный видеокурс «Ошибки трейдера»

www.opentrainer.ru

Что такое маржа и кредитное плечо простыми словами

Очень многие трейдеры имеют смутное представление о таких базовых понятиях, как кредитное плечо и маржа. Конечно, чтобы открыть или закрыть сделку, знать значение этих двух терминов не обязательно. Однако со временем, когда трейдер начинает вникать в тонкости торговли на Forex, ему необходимо будет в них разобраться.

Что такое кредитное плечо

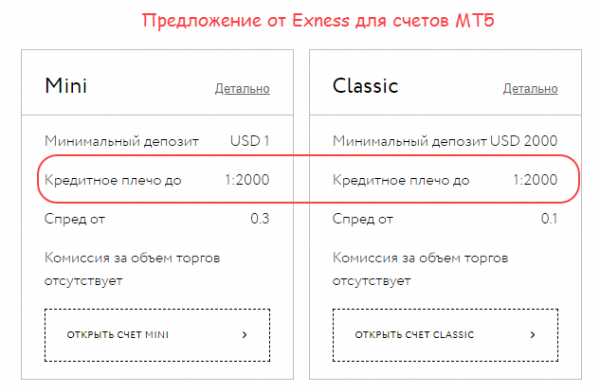

Так что же такое кредитное плечо и маржа и как они между собой связаны. И начнем с первого понятия — кредитного плеча. Каждый трейдер при открытии счета выбирал или принимал предложенное значение кредитного плеча. Обычно это выглядит в форме пропорции: 1:10, 1:100, 1:500 и так далее.

Альпари предлагает следующий диапазон кредитных плеч: от 1:1 до 1:1000. Но что означают эти цифры? А означают они следующее: во сколько раз большей суммой в своей торговле благодаря кредитному плечу сможет оперировать трейдер. Например, 1:1 позволит трейдеру распоряжаться лишь своей суммой депозита.

А при значении 1:1000 трейдер сможет заключать сделки на сумму, превышающую его депозит в 1 000 раз. Это финансовая поддержка, которую оказывает брокер своим клиентам, чтобы они могли торговать со своим размером депозита на Forex. Это своего рода кредит, который автоматически получает трейдер от брокера.

Но при этом, даже если трейдер потеряет все свои средства, то средства брокера останутся в целости и сохранности. Чем больше кредитное плечо, тем больше сделок сможет открыть трейдер при одной и той же величине депозита. И зависеть это будет от маржи.

Что такое маржа

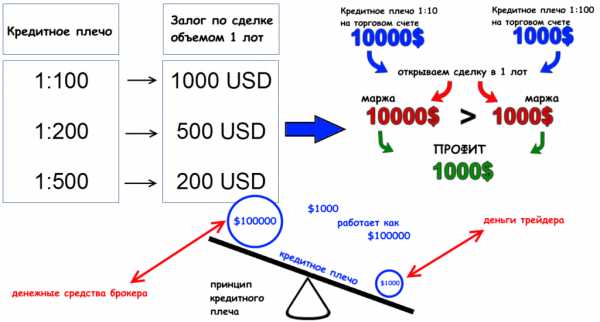

Маржа тесно связана с кредитным плечом. Она представляет собой залог, который блокируется на счету у трейдера, когда он открывает сделку. Если у нас будет два счета с одинаковым депозитом, но на них будут разные кредитные плечи, и мы заключим на обоих счетах две абсолютно идентичные сделки, то маржа — средства, которые будут заблокированы брокером для торговли — будет разной.

Чем больше кредитное плечо, тем меньше будет залог, который будет замораживать брокер на счету у трейдера. Соответственно при большем кредитном плече трейдер сможет открыть больше сделок, получить больше прибыли или убытка. Поэтому и говорят, что большое кредитное плечо более опасно. Однако данное утверждение далеко от правды, потому что иметь возможность сильно рисковать и действительно рискованно торговать — это две большие разницы.

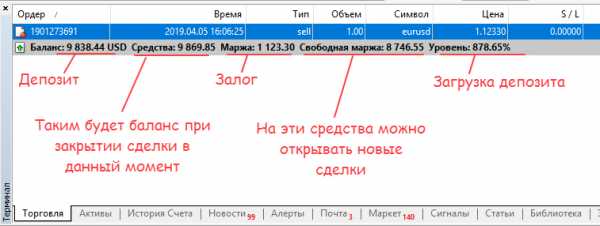

Значение свободной и заблокированной маржи можно посмотреть во вкладке Торговля (через Вид -> Терминал) внизу платформы МetaТrader 4. Пока у трейдера есть свободная маржа, он может открывать сделки с учетом кредитного плеча. Большое кредитное плечо дает возможность открываться большим лотом, но профессиональные трейдеры торгуют, не превышая норму безопасного риска независимо от того, с каким объемом у них есть возможность работать.

Как взаимосвязаны кредитное плечо и маржа

Теперь разберем, как рассчитывается маржа и кредитное плечо влияет на ее размер. Пропорция кредитного плеча показывает, какую часть от объема сделки покрывает трейдер за счет своих средств (это и есть маржа), а какую часть покрывает брокер. Например, кредитное плечо 1:100 означает, что одну сотую часть сделки оплачивает трейдер, а все остальное ему предоставляет брокер в качестве кредита.

Подтвердим это расчетами, однако предварительно необходимо запомнить, что для валютных пар, где американский доллар (USD) является основной валютой (USDJPY, USDCHF), расчет идет без участия текущего курса, а для валют, где доллар является второстепенной валютой, принимается во внимание также текущий курс. Почему так происходит, читайте ниже.

Расчет маржи для USDCHF

Давайте представим, что у трейдера есть торговый счет в долларах США с кредитным плечом 1:500. Это означает, что при открытии сделки у трейдера удержат маржу в размере 1 / 500 от ее объема, а остальные средства предоставит брокер. Откроем сделку на продажу по валютной паре USDCHF величиной 1 лот (100 000 единиц базовой валюты). Поскольку в паре USDCHF базовой валютой является американский доллар, то мы продаем 100 000 USD.

Так как счет у трейдера был открыт в долларах, то ему ничего не нужно пересчитывать с помощью валютного курса пары — продали 1 лот, счет в долларах США, маржу удержали также в американских долларах:

Маржа = Лот / Кредитное плечо = 100 000 USD / 500 = 200 USD.

Именно 200 USD и удержал у трейдера брокер во время продажи 1 лота.

Если бы у трейдера было кредитное плечо 1:100, то аналогичный расчет показал бы, что в этом случае маржа составила бы 1 000 USD. При таком кредитном плече трейдер мог бы открыть сделки в 5 раз меньше по объему. Давайте теперь разберем, как рассчитывается маржа для тех валютных пар, где американский доллар не является базовой валютой.

Расчет маржи для EURUSD

Рассмотрим пример для валютной пары евро / доллар. Очевидно, что если мы будем продавать 1 лот базовой валюты, то это будет уже не американский доллар, а евро. Поскольку депозит в долларах США, а маржа будет блокироваться в этой же валюте, то трейдеру необходимо будет узнать, сколько понадобится долларов США в эквиваленте. Тут пригодится курс открытия сделки:

На скриншоте видно, что при продаже 1 лота евро по цене 1.23398 у трейдера удержали маржу в размере 246.80 USD.

Рассчитаем самостоятельно маржу с учетом кредитного плеча и валютного курса:

Маржа = (Лот × Курс) / Кредитное плечо = (100 000 EUR × 1.23398) / 500 = 246.80 USD.

Подводя итог вышесказанному, можно сделать некоторые выводы. Во-первых, кредитное плечо позволяет торговать трейдеру суммой, большей, чем у него есть на самом деле. Однако трейдер не сможет потерять средства брокера, а только свои. Так что в случае потерь трейдер не будет что-то должен брокеру. Во-вторых, чем больше кредитное плечо, тем больше допустимый объем сделок, так как с увеличением кредитного плеча уменьшается залоговая маржа. В-третьих, большое кредитное плечо не увеличивает риск торговли, если, конечно, этого не допустит сам трейдер.

alpari.com

Плюсы и минусы кредитного плеча при торговле на Форексе

Основой маржинальной торговли является возможность входа в рынок с небольшой суммой в кармане и равными шансами на прибыль. Как использовать леверидж, но при этом не бояться быстрых убытков — читаем дальше.

Напомним: залоговая стоимость стандартного биржевого лота составляет $100000 (валютные пары), а потому прямые операции на финансовом рынке требуют немалых денежных средств. Но сегодня трейдеры с небольшим капиталом и активными амбициями также имеют доступ к спекуляциям. Нам предлагают

Кредитное плечо (финансовый рычаг, leverage) — это механизм предоставления участнику рынка заемных средств для увеличения объема позиции. Вы инвестируете только часть необходимого залога, остальную сумму (реально или виртуально) на период открытой сделки предоставляет брокер. Фактически этим термином называют пропорцию, отражающую отношение собственных средств трейдера к общей сумме, участвующей в торгах.

Открыть счет у надежного брокера Forex4you

Теперь нет необходимости реально приобретать торговый актив: можно сыграть на разнице курсов, просто используя соответствующее кредитное плечо.

Что значит «Торговля с кредитом»?

Допустим, вы имеете небольшой (по меркам рынка) депозит в $1000, но чтобы открыть сделку в 1 лот, например, по EUR/USD вам нужно иметь запас в 100 раз больший.

Брокер может одолжить вам недостающую сумму залога: в данном случае необходим кредит 1:100 (или 100:1). И тогда можно будет открыть позицию, где каждый пункт будет стоить $10, и появляется шанс заработать $100 всего за 10 ценовых пунктов — столько же дает аналогичная сделка на депозите в $100000, но без кредитного плеча. Депозиту с балансом в $10000 для получения такой же прибыли понадобится леверидж 1:10 (в 10 раз меньше).

Брокер позволяет себе подобную «благотворительность», но не допустит потерю даже копейки своих средств, потому как его потенциальные потери ограничены балансом вашего торгового счета. Как только текущий убыток достигнет остатка суммы на депозите, брокер принудительно закроет все сделки, даже если через секунду вы могли бы оказаться в профите.

Чтобы вы могли позаимствовать у брокеров капитал для увеличения объема сделки, на депозите все-таки должен быть некоторый минимальный капитал в роли маржи (торгового залога). Минимальные маржинальные требования могут быть разные, но торговать вообще без залога нельзя.

Чем опасен финансовый рычаг?

Психологически трейдеру кажется, что за счет левериджа, реально появятся деньги, которыми он может свободно пользоваться, чтобы на свои $100 быстро получить миллион. Проблема в том, что в ситуации неудачной сделки вы теряете деньги с такой же скоростью (в той же пропорции!), как и зарабатываете. Это значит, что с кредитом margin call становится гораздо ближе.

Вам придется реагировать на маржинальную торговлю, как на обычный займ (берешь чужое — временно, а теряешь свое – навсегда), который придется отдать. Фактически деньги у вас не только чужие, но и виртуальные, а убытки — ваши и настоящие. Чем большее выберете плечо, тем быстрее наступит прозрение.

Влияние торгового кредита на издержки

Любая сделка на Форекс имеет свой тариф – тут его называют спредом (или брокерской комиссией) — размер зависит от брокера и конкретного актива. Чем выше леверидж, тем больше потери на спред, и тем больше понадобится прибыли, чтобы их компенсировать. При открытии нескольких сделок залог суммируется, за ним нужен более строгий контроль.

Как пример:

Начальный баланс $10000 и принято решение купить 20 лотов GBP/USD со спредом 2,5 пункта и плечом 1:100. Тогда сразу придется выложить $500 ($20*2,5 пп*10 лотов), что означает нагрузку на депозит в 5% от баланса — и это еще до общего итога сделки. Получается, что нужно заработать 5% прибыли, только чтобы покрыть этот убыток – слишком высокий риск! По такой же сделке, но с плечом 1:10 один пункт будет стоить $1 — сумма издержек сразу уменьшается в 10 раз ($50) и торговать можно гораздо спокойнее.

Какое выбрать кредитное плечо?

Это зависит от торговой стратегии, но чем дольше вы планируете держать позицию, тем меньшее торгуемое плечо надо применять. Например, на фондовом рынке работать без кредитного плеча (1*1) или выбирать в диапазоне от 1:2 до 1:20 – нормальная тактика. Краткосрочные трейдеры хотят извлечь максимум прибыли за несколько минут и могут рискнуть увеличить леверидж.

Узнать какое кредитное плечо предоставляет брокер Forex4you?

Брокер обычно предлагает плечо от минимального 1:2 до верхнего 1:2000 (хотя встречается и выше). Для валютных пар используется наибольшее значение, золото — 1:200, нефть – 1:100, платина, серебро – 1:50.

Следует различать максимальное и текущее значение: тот факт, что брокер рекомендует, например, 1:200 не означает, что вы не можете уменьшить плечо до 1:100: вы должны самостоятельно найти оптимальное для себя значение.

И что мы имеем в результате?

Несколько практических советов:

- Проверяйте кредитное плечо для конкретной платформы и актива перед открытием реальных сделок.

- Контролируйте использование «динамического» плеча, то есть процесс, когда автоматически изменяется уровень левериджа. Если брокер понижает (уменьшает) плечо, когда баланс вашего счета снижается до некоторого предела, то это работает как дополнительная страховка от margin call, но обратная ситуация (увеличение плеча) — очень опасна. Внимательно читаем договор с брокером!

- Максимально допустимое плечо для разных торговых активов может сильно отличаться – учитывайте это при расчете нагрузки на депозит. Разумный брокер об этом напомнит при открытии сделки.

- При тестировании стратегий, например, на демо-счете или в тестере, используйте такое же плечо, с которым планируете торговать на реальном депозите.

- Риск нужно рассчитывать от вашего реального депозита без учета кредитного плеча — в реальных деньгах.

- Не торговать на все деньги: даже если есть большое плечо, это не значит, что его нужно использовать полностью в каждой сделке.

- Не торгуйте без StopLoss, даже если запас по левериджу вам кажется достаточным.

Знаменитый принцип «Лезвие Оккама» для Форекс звучит просто: «Не повышайте кредитное плечо без крайней необходимости». Увы, экстремальный леверидж разоряет даже опытных трейдеров с приличным капиталом, которые при разумном подходе к манименеджменту могут долго «жить на рынке» и стабильно зарабатывать. Не пытайтесь взять с рынка больше, чем способны унести, и тогда он тоже отнесется к вам с пониманием.

binaryvip.ru

плюсы и минусы его использования

Доброго времени суток, дорогие друзья! Все, кто так или иначе связан с валютным рынком, обязательно должен знать, что такое кредитное плечо на бирже.

Сегодня я расскажу вам о достоинствах и недостатках этой услуги, для каких целей применяется кредитное плечо, а также дам советы новичкам. Поехали!

Кредитное плечо: что это

Кредитное плечо, или как его называют по-другому, финансовый леверидж — это заем денежных средств, который предоставляет брокер на финансовом рынке с целью торговли. Он может иметь различное соотношение показателя и значительно меняться. Например, кредитное плечо 1:4 и 1:500 и так далее.

Если мы видим показатель займа 1:100, значит брокером предоставляются средства, которые в 100 раз больше ваших, можно открывать ордера со стократным объемом.

На данный момент большая часть брокерских организаций предлагают коэффициент кредитного плеча 1:100-1:500, но для крупных капиталов довольно сложно подобрать леверидж выше 1:20.

Чтобы было более понятно, разберем такой пример. Брокерская фирма предлагает кредитное плечо до 1:1000. Значит, если счет составляет 10 долларов, то есть возможность открывать сделки объемом до 10 000 долларов.

Важно! Если трейдер открыл сделку, получив перед этим кредитное плечо и она успешно срабатывает, он может радоваться более высокому доходу. Но нельзя забывать и об обратной стороне медали. Если трейдер все же не смог угадать направление тренда, убытки окажутся точно в таком же соотношении.

Для каких целей используется кредитное плечо

На самом деле, все проще, чем может показаться на первый взгляд. Брокеры применяют леверидж для увеличения заработка. Организации, которые предоставляют данную услугу, не имеют никаких рисков, все убытки будут возвращены вашими реальными деньгами.

Сделка закрывается автоматически в том случае, если убыток становится равен этой сумме.

Правильный выбор кредитного плеча

Давайте попробуем разобраться, как выбрать данную услугу? Это нужно делать в процессе открытия ордера во вкладке «объем». При выборе значения 0,01 брокер предоставляет сумму в размере 100 000 х 0,01, то есть 1000 долларов.

Если вы не раз не вносили средства в качестве залога, то взять заем не получится. Что касается минимального взноса, то это напрямую зависит от брокеров. Каждый устанавливает свое значение.

Пошаговая инструкция по использованию финансового левериджа

Я покажу такой простой пример: у вас есть 100 долларов, которыми впоследствии планируете торговать на валютной бирже и одновременно воспользоваться кредитным плечом:

- Первое, что вы должны сделать — это выбрать биржу. Начинаете анализировать размер займа. Советую остановиться на брокере, который предоставляет максимальное плечо. Таким образом, вы имеете возможность взять средства биржи в размере 1:1000.

- Сделав первый шаг, вы приступаете к изучению торговой платформы. Поймите механизм торгов валютами на определенной платформе. Риска в проигрыше личных денежных средств нет, так как все брокерские компании предлагают потренироваться на демо счете. Так вы сможете поближе узнать услугу, которой посвящена наша тема.

- Пройдя первые шаги вы уже созрели, чтобы сделать первые ставки. Открываете счет и делаете ставку на продажу или покупку определенной валютной пары. Научились? Теперь попробуйте использовать услугу от брокера. При демо счете в 100 долларов вы без труда можете воспользоваться суммой до 100×1000=100 000. Отличный вариант, не так ли?

- Завершающим шагом станет получение дохода на сумму кредитного займа, но только если вы сделаете правильный выбор тренда. При успешном раскладе событий с вашими 100 долларами сумма прибыли была бы совсем маленькой, не то что с левериджем. Не расслабляйтесь, это только начало.

Плюсы кредитного плеча

Самые главные достоинства предоставляемой услуги брокером — это:

- величина убытка очень маленькая, если сравнивать с предполагаемым доходом;

- вы можете осуществлять ставки, которые гораздо выше Ваших финансовых возможностей;

- за небольшой промежуток времени вы имеете возможность получить внушительную прибыль.

Минусы

Теперь посмотрим на все с другой стороны.

Вы четко должны иметь представление о том, что торговля на бирже — это, своего рода, азартная игра, а не стабильный способ заработка. Здесь возможны как убытки, так и прибыль.

Если не верно определить тренд валютной пары и сделать ставку на 100 000 долларов, причем на счету все те же 100, вы потеряете все средства гораздо быстрее, чем сможете осознать всю ситуацию. Хорошо, если это произошло на демо счете.

Трейдеры, которые имеют большой опыт в торговле, делают ставки лишь на 10% от личного баланса, таким образом уберегая себя от значительных и нежелательных потерь.

Также профессионалы отдают предпочтение длинным ставкам. В этом случае предугадать направление тренда вероятнее.

Советы новичку

Когда новичок вступает в ряды трейдеров, необходимо правильно выбрать кедитное плечо. Так как «зеленому торговцу» еще не известны все таинства успешного процесса, ошибки ему будут свойственны.

Играя по крупному, вы должны отдавать отчет, что любой неправильный шаг может свести весь капитал к нулю.

Новенькие трейдеры, во избежание плачевной ситуации используйте минимальный заем от брокера!

Вы должны научиться управлять собственными средствами, тогда размер кредита не повлияет на реальный счет. Процент риска не должен превышать 2. И величина депозита не имеет при этом значения.

Предположим, что на счету лежит 1000 долларов и вы решились открыть сделки со стоп-лоссами в 10 пунктов. Таким образом, кредитное плечо должно быть 10:1, но не в коем случае не 100:1.

Почему, спросите вы? А потому что если цена будет направляться совсем не в нужную для вас сторону и произойдет потеря 10 пунктов, со счета спишется лишь 10 долларов. А если заем будет 100:1, то сделав одно неправильное решение, вы потеряете уже 100 долларов. Есть разница?

Заключение

Подводя итоги хочу сказать, что кредитное плечо — это всего навсего финансовый инструмент, который предназначен для получения дохода.

К сожалению, чаще он приводит к убыткам и все средства превращаются в пустоту. Если вы решили все таки заняться торговлей на валютном рынке, в первую очередь научитесь управлять своим капиталом, тогда риски потерь будут минимальны, а использование кредитного плеча принесет только прибыль.

Прощаюсь, но не надолго. Чтобы не пропустить самое интересное, подписывайтесь на обновление блога а также на Телеграм канал, делитесь материалом с друзьями в социальных сетях! Удачи на торгах!

investbro.ru

Кредитное плечо: опасность и перспектива

Мало кто из трейдеров, особенно начинающих, разбирается в понятии кредитного плеча. По своему опыту могу сказать, что и для меня, когда-то новичка в трейдинге, тема эта была не из легких. Я много изучала этот вопрос и сейчас попытаюсь простым языком изложить суть и назначение кредитного плеча.

Итак, кредитное плечо на Forex — это ирреальные средства, которые предоставляет нам брокерская компания. Подчеркну слово «ирреальные» — это значит, что брокер не дает нам настоящие деньги, а лишь с помощью специального рычага позволяет оперировать большим объемом средств, чем мы могли бы себе позволить. Скажем, плечо 1:100 предполагает, что мы можем купить в 100 раз больше единиц акций, валют или сырья. Плечи могут быть разными: от 1:10 до 1:1000, и даже больше. Для малых депозитов предлагаются большие плечи, для крупных денег — малые.

Для лучшего понимания приведу практические расчеты торговли с плечом и без плеча на примере облигаций. Допустим, на нашем счете есть 500 USD, и мы хотим купить облигации по цене 100 USD за штуку. При отсутствии кредитного плеча на все наши деньги мы смогли бы приобрести 5 облигаций. Это легко посчитать:

500 (депозит) / 100 USD (цена одной облигации) = 5 (облигаций).

На большее количество у нас просто не хватило бы денег. А с плечом 1:100 мы можем купить в 100 раз больше облигаций, имея на счете все те же 500 USD, т. е. 500 облигаций. Если бы в нашем примере котировка пошла в нужном нам направлении, и стоимость облигации выросла на 1 USD, то с каждой облигации мы получили бы по 1 USD прибыли.

Торгуя без кредитного плеча:

5 (облигации) х 1 (USD) = 5 USD (прирост к депозиту). Итого депозит на счете станет 500 + 5 = 505 USD.

Торгуя с кредитным плечом 1:100:

500 (облигации) х 1 (USD) = 500 USD (прирост к депозиту). Итого депозит на счете станет 500 + 500 = 1 000 USD.

Как видите, преимущество использования кредитного плеча очевидно. Но давайте рассмотрим оборотную сторону медали. Предположим, мы ошиблись с прогнозом, и цена пошла против нас, стоимость облигаций упала на 1 USD и стала стоить 99 USD за штуку. В этом случае с каждой облигации мы бы потеряли по 1 USD.

При торговле без кредитного плеча:

5 (облигации) х 1 (USD) = 5 USD (убыток). Наш депозит уменьшился бы на 5 USD и составил 500 – 5 = 495 USD.

Торгуя с кредитным плечом 1:100:

500 (облигаций) х 1 (USD) = 500 USD (убыток). Наш депозит: 500 – 500 = 0.

Вот так, используя в сделке весь депозит, при установленном кредитном плече 1:100 мы благополучно обнулили бы свой счет при падении цены всего на 1 USD и потеряли бы лишь небольшую его часть, торгуя без плеча, но при благополучном раскладе могли бы существенно увеличить депозит.

Вывод: с одной стороны, большое кредитное плечо — это возможность хорошо заработать, с другой — можно быстро потерять все. Как же быть? Есть два способа одновременно уменьшить риски и повысить потенциальную прибыль от торговли.

Во-первых, какое бы плечо вы ни выбрали, не торгуйте на весь депозит. В идеале на каждую сделку должно приходиться 1-2% от депозита.

Во-вторых, ставьте уровни Stop Loss, это значительно снизит риски. Также величина кредитного плеча отвечает за общий объем открытых позиций, поскольку тут задействуется маржа (средства, которые являются залогом на случай убытка). Чем выше плечо, тем меньше залог и тем большим объемом вы можете оперировать. Если при торговле с плечом 1:1 маржа (залог) будет равна 100 USD, то при плече 1:100 в 100 раз меньше, т. е. 1 USD. Соответственно, с плечом 1:100 на счете будет больше свободных средств, которыми мы можем оперировать. При большем залоге (меньшем плече) в случае превышения лимита залоговых средств сделки будут автоматически закрываться, и вы не сможете торговать большим объемом, что дополнительно подстрахует ваш депозит.

Подведем итоги: кредитное плечо дает преимущество совершать сделки объемом, в десятки, сотни, а то и тысячи раз превышающим наши собственные средства. При умелом подходе к применению кредитного плеча увеличивается прибыль от торговли и уменьшается риск быстрой потери депозита. Главное — торговать с умом и не забывать про подводные камни.

alpari.com

Что такое плечо в трейдинге

Здравствуйте дорогие мои читатели! Заметила — многие новички интересуются у меня вопросами: «Что такое плечо в трейдинге? Увеличивается риск или нет?». Новички мало в этом разбираются, поэтому говорить об этой стоит отдельной статьи. Рассмотрим на моем опыте и практике.

Краткое определение

Под понятием “кредитное плечо” подразумеваются кредитные средства, которые вправе предоставить брокер для осуществления торгов. Необходимо помнить – плечо разнообразное. Простым примером является 1:25, 1:50, 1:200, 1:400, 1:800.

Спрашивают, что означает соотношение 1:50? Ответ прост – соотношение собственных средств к кредитным. Простыми словами брокер предоставляет кредитные средства суммой в 50 раз больше, нежели Ваш депозит.

Какое плечо предоставит брокер?

На моей практике, скажу честно, встречала брокеров, которые предоставляли плечо в трейдинге соотношении 1:200, 1:1000. Но такое соотношение при небольшом депозите. При больших суммах соотношение может варьироваться 1:50, 1:20, но не больше 1:100.

К примеру, брокер может предоставить плечо в трейдинге соотношением 1:1000. При наличии депозита 10 долларов — открыть сделку с максимальной суммой 10 тысяч долларов. Неплохо – правда?

Как может повлиять на результат

Рассмотрим примеры. Некоторые будут с использованием плеча, а некоторые нет.

Приобретаю акции, не только о рынке Форекс, из темы Фьючерсов.

1 пример. Без использования плеча

Представим ситуацию, был открытый брокерский счет, который, соответственно, пополнила на 100 долларов. Приобрела акции, цена которых составляет именно 10 долларов. Несложно произвести расчет — за 10 таких акций мне потребуется 100 долларов.

2 Пример. Брокерская помощь

Продолжим разбирать с первым примером. Что делать в ситуации, когда нет уверенности в сделке?

На депозите прежние 100 долларов. Дополнительно есть рычаг — соотношение 1:100.

Это означает – автоматическое открытие сделки больше своего депозита в 100 раз. Теперь сравним первый пример и этот. В первом варианте покупается 10 акций, а плечо в трейдинге позволяет приобрести 100 акций. Можно говорить — прибыль вырастет существенно.

Не стоит забывать – при использовании плеча можно быстро увеличить прибыль, и быстро стать банкротом!

3 пример.

Мы купили 10 акций по цене 10 долларов за одну. Если так произойдет, акции упадут на 1 доллар за единицу – потеря составит 10 долларов. Соответственно депозит уменьшиться до 90 долларов.

4 пример. Брокерская помощь

Плечо в трейдинге составляет 1:100. Мы смогли приобрести 100 акций по 10$ за единицу. Падение составит 1$ — с легкостью сливается депозит. Страшно представить о минусе.

Контроль. Риски

По последнему примеру потеряла депозит, с учетом небольшого падения цены (всего лишь 1$). Так осуществлять торги нельзя – не разумно. Но как минимизировать риски?

Достаточно не открывать такие сделки, где следует задействовать весь свой капитал. С учетом, что плечо в трейдинге немалое, не нужно использовать полностью. Основное внимание ложиться на формирование ТС и безукоризненного следования ей. Уверена, система не будет рекомендовать торговать максимумом.

Плечо и маржа (залог)

Перед открытием и поддержкой позиции, резервируется залог. Под этим подразумеваются средства, подлежащие блокировке. Простыми словами — страховка на предмет возможной убыточной сделки.

Если говорить о размере – чем больше брокерская помощь, тем меньше залог предоставляется для сделки.

Рассмотрим простой пример: Капитал составляет 100$. Плечо в трейдинге составляет 1:500. Посчитаем — евро вскоре возрастет, покупаем его по соотношению 1 евро = 1,341$. Соответственно за 100 евро нужно отдать 134,1$. Совершать сделку без помощи брокера — потребуется сумма размером 134,1$. С брокером размер меняется обратно в 500 раз – 134.1/500 = 0,268 сумма, которая заморозится на случай убыточной сделки — неплохо.

Заключение

Смогла рассказать вам подробно о понятии плечо в трейдинге, надеюсь, поможет читателям разобраться в этом понятии.

Основными моментами, которые нужно учитывать – всегда учитывать всевозможные риски, взвешено принимать решения и никогда не торговать максимумом. Только тогда добиваться неплохих результатов.

Рекомендую к прочтению книги:

«Трейдеры – миллионеры». Автор: Борис Шлоссберг

«Японские свечи. Метод анализа акций, фьючерсов». Автор: Г. Морисс

Книжки занимательные, легки для восприятия. Занимают достойное место у профессионалов и новичков. Так сказать – своего рода Библии молодых трейдеров, которые всегда рядом.

- 5

- 4

- 3

- 2

- 1

miss-trade.net

как работает и для чего нужно

Здравствуйте, дорогие друзья! Я убежден, что перед тем как начинать заниматься трейдингом трейдер должен разобраться с нюансами функционирования рынка. Это означает не только изучение принятых терминов и трейдерского жаргона, но и понимание таких вопросов, как принцип формирования прибыли, откуда берется спред, своп. Вопрос, что такое кредитное плечо также относится к этой категории, от него напрямую зависит КПД вашего трейдинга.

Наверняка вы сталкивались с выражением «маржинальная торговля», под ним и понимается трейдинг с применением кредитного плеча. Так что, если вы только начали знакомиться с финансовыми рынками, рекомендую выделить минут 15-20 и ознакомиться с моими пояснениями по этому вопросу.

Разбираемся с терминами

Под кредитным плечом понимается соотношение между собственными и заемными средствами. Например, если, имея на счету $1000 трейдер может заключать сделки объемом $100 000, значит используется плечо (или леверидж, от англ. leverage) 1 к 100 или 1:100. Большую часть средств брокер одолжил трейдеру.

В трейдинге минимальное значение плеча равно 1:1, то есть работа ведется без заемных средств, только на свои деньги. Максимум зависит от брокера, есть компании, предоставляющие плечо до 1:1000 и даже 1:2000. На что влияет леверидж, разберемся чуть позже. Для криптовалют и фондового рынка большие плечи не предоставляются.

В экономике леверидж используется для оценки соотношения собственных и заемных средств. Здесь этот показатель может быть меньше 1 – его размер рассчитывается как отношение кредитов к собственным средствам.

к содержанию ↑

Как работает кредитное плечо, что такое маржа

Принцип работы этого инструмента удобнее разбирать на конкретном примере. Стартовые условия:

- Депозит $ 9838,44;

- Кредитное плечо 1:100, торгуем на Форексе, здесь такой леверидж популярен;

- Объем сделки – 1 лот.

Происходит следующее:

- Распоряжаемся суммой в 100 раз большей за счет заемных средств. На счете в момент входа в рынок резервируется залог по сделке. Размер лота для EURUSD составил €100 000 или $112 330 (с учетом курса EURUSD). Залог в 100 раз меньше, в терминале эта величина называется маржа и она равна $1123,30.

- Средства – показывается остаток на счете при фиксации результата сделки в данный момент. Эта величина постоянно меняется.

- Свободная маржа – каким объемом средств трейдер может распоряжаться для заключения сделок. Рассчитывается как разница между средствами и залогом.

- Уровень – отображает загрузку депозита, рассчитывается по формуле:

Level = Средства х 100%/Маржа

Теперь о разных вариантах развития событий. Но сначала введем пару терминов:

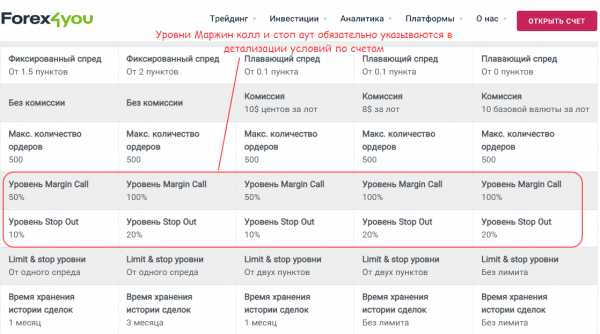

- Margin Call – брокер уведомляет клиента о том, что на его депозите проблемы с обеспечением позиции. Задается эта величина в зависимости от условий счета в % от залога. В будущем планируется отдельный пост, что такое маржин колл, в нем об этом явлении поговорим подробнее.

- Stop Out – при достижении этого уровня закрываются все сделки трейдера на счете. Также задается в процентах от размера залога. Обычно находится в пределах 20-30%.

к содержанию ↑

Если график двинулся против нас

Тогда Stop Out составит 30%. Для закрытия позиции нужно, чтобы баланс составил 0,3 х залог = 0,3 х $1123,3 = $336,99. Если этот сценарий реализуется, то брокер не будет в убытке, в этот момент стоимость позиции определяется:

- Залогом – он равен $1123,30;

- Одолженными брокером деньгами – это еще $111 206,70;

- Накопившимся убытком – $9501,45;

В итоге брокер забирает залог, остаток от одолженных денег за вычетом накопившегося убытка и компенсацию потерь за счет депозита трейдера. Выглядит это так:

$1123,30 [залог] + ($111 206,70 — $9501,45) [остаток кредитных средств] + ($9501,45 — $1123,30) [часть депозита трейдера] = $111 206,70.

Компания вернула одолженные деньги и не потеряла ни цента. В реальности возникают дополнительные расходы – на спред, комиссию, swap. Если с последним термином не знакомы, есть статья, что такое своп, рекомендую ее к прочтению.

к содержанию ↑

Если график движется в сторону ТР

В этом случае при фиксации профита происходит ровно то же самое. Брокер забирает только ту часть денег, которую одалживал трейдеру, а остаток, теперь уже со знаком «+» зачисляется на счет. Реализация такого сценария маловероятна, для срабатывания стоп-аута нужно чтобы график прошел не одну сотню пунктов против нас.

Что касается приведенного примера, числа специально выбирали приближенные к реальности, чтобы вы могли повторить такие вычисления для себя. В повседневном трейдинге расчет кредитного плеча выполнять не требуется.

к содержанию ↑

Как влияет кредитное плечо на результат торговли

В предыдущем разделе мы разобрались с тем, что происходит при торговле с использованием плеча. Теперь сравним, как его величина влияет на результат в одних и тех же условиях. Размер левериджа влияет на залог, а значит определяет нагрузку на депозит.

Для удобства расчетов считаем, что работа ведется с USDJPY и объем лота составляет ровно $100 000. Stop Out пример равным 30%, для стодолларового депозита лот равен 0,2, а для капитала в $2000 – 1,0.

Депозит $100 | Депозит $2000 | |||

|---|---|---|---|---|

Плечо | 1:100 | 1:500 | 1:100 | 1:500 |

Объем контракта, $ | 10 000 | 50 000 | ||

Залог (маржа), $ | 40 | 8 | 200 | 40 |

При каком балансе произойдет Stop Out, $ | 12 | 2.4 | 60 | 12 |

Убыток в пунктах до принудительного закрытия сделок | 49.16 | 54.52 | 216.76 | 222.12 |

Внимание обратить нужно на величину маржи, большее плечо требует меньшего залога. Это дает больше пространства для маневра. Свободная маржа увеличивается при росте кредитного плеча, для торговых тактик, предусматривающих высокую загрузку депозита, это может быть критически важно.

На рисунке выше – пример для депозита в $100, для $2000 картина аналогичная. Думаю, влияние кредитного плеча на торговлю стало понятнее после этого.

В случае с фондовым рынком ситуация схожая, только маржинальная торговля на фондовой бирже ведется с меньшим левериджем. Обычно это числа в пределах 1 к 10, а то и ниже.

Если бы вы торговали на американской площадке, то 1 лот включал бы 100 акций Apple. При работе только на свои деньги для покупки лота понадобилось бы $19 655. Но плечо 1 к 5 снижает требуемую сумму до $3931. Принцип работы тот же, что и на рынке Форекс, но если на Forex соотношение собственных и заемных денег доходит до 1:100, 1:500 и выше, то на фондовом рынке 1:10-1:20 уже считается большим левериджем.

к содержанию ↑

Есть ли риски при торговле с высоким кредитным плечом?

к содержанию ↑

Чем рискуем?

Новички в трейдинге негативно относятся к высокому плечу. Невольно проводится аналогия с обычными кредитами, сказываются и многочисленные публикации в сети, которые связывают высокий леверидж с риском. При торговле на Форекс плечо влияет на:

- Залог, чем выше леверидж, тем меньше от трейдера требуется собственных денег для заключения сделки;

- Свободную маржу. Напомню – при входе в рынок определенная сумма сразу замораживается на счете как обеспечение выданных брокером средств.

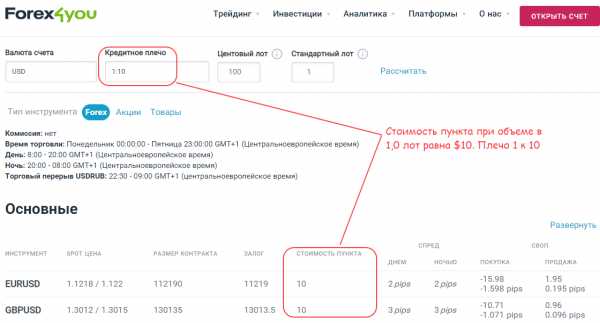

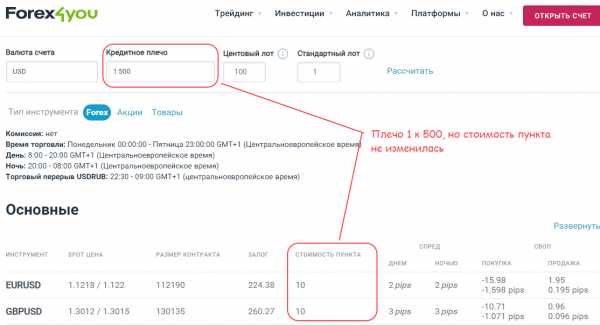

При этом стоимость пункта не зависит от плеча. При леверидже 1 к 10 и 1 к 500 стоимость пипса одна и та же. Откройте любой калькулятор Форекс и убедитесь в этом самостоятельно. Ниже – расчет для плеча 1:10.

Повторим вычисления для левериджа 1:500.

Единственная опасность высокого плеча в том, что это создает соблазн открыть сделку более крупного объема, чем это позволяет манименеджмент. Но это проблема трейдера – недочеты в области психологии, отсутствие самоконтроля. Примеры:

- Куплен 1 лот акций Apple по цене $196 за штуку. На покупку потратили $19 600. Если плечо использовано 1 к 1, то при движении цены в убыточную сторону на $5 потери составят $500 – по 5 долларов на каждой бумаге.

- Если в том же примере плечо составило бы 1 к 20, то располагая теми же $19600 купить смогли бы уже 20 лотов. На том же движении потери возросли бы до $10 000. Причина – нарушение ММ.

к содержанию ↑

Как бороться с этим?

Только путем тщательного подсчета рисков по каждой сделке и четкого соблюдения правил управления капиталом. Потери по сделке определяет цена пункта, а на нее влияет только объем лота, но никак не леверидж. Если испытываете сложности с расчетом подходящего объема, пройдите ликбез, как рассчитать покупаемый лот. Это одна из ключевых вещей в трейдинге. Так что в торговле:

- Не открывайте сделки по слабым сигналам.

- По сделке нежелательно рисковать более чем 5-7% от депозита. Отклонения от этой рекомендации возможны для ТС с повышенным винрейтом.

- При портфельной торговле риск по сделке снижайте еще больше. Если для вас норма, например, 4-5 открытых позиций одновременно, то по каждой не рискуйте более чем 1-1,5%. Тогда совокупный риск удерживается в пределах допустимых 5-7%.

Торговля без кредитного плеча приводит к сильному снижению доходности, в эту крайность впадать не рекомендую. Регуляторы ограничивают размер левериджа в большей степени из-за низкой финансовой грамотности новичков. Например, в Европе соотношение собственных и заемных средств равно 1 к 30, в РФ – 1 к 50, при этом Банк России может увеличить этот показатель вдвое.

В прессе иногда проскакивают сравнения, когда плечо 1:1000 сравнивают с кредитом под 1000% в день. Журналистам нужны громкие заголовки и цепляющие читателя фразы, ничего общего с реальностью такие утверждения не имеют.

к содержанию ↑

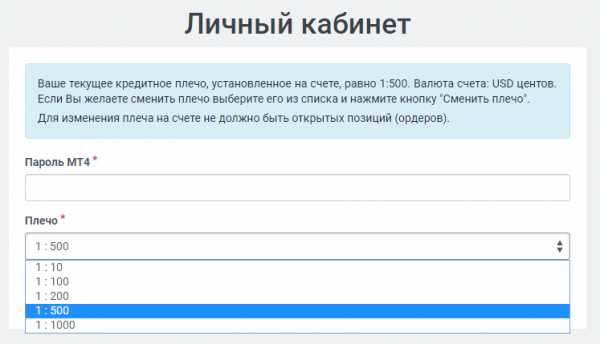

Как менять леверидж и заключать сделки

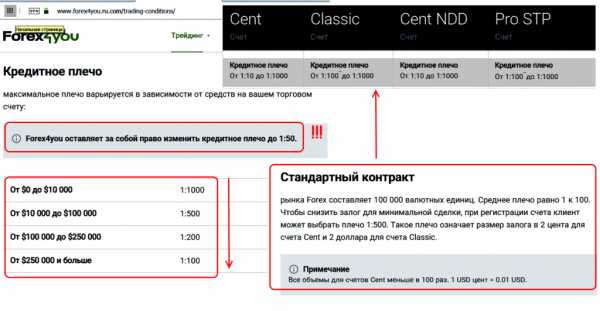

Непосредственно через торговый терминал менять кредитное плечо нельзя. Если по счету допускается его смена, то делается это через личный кабинет. На примере брокера Forex4You:

- В левой части выбираем пункт Управление счетом;

- В меню переходим по ссылке Смена плеча;

- Здесь указывается текущий леверидж. Для смены достаточно ввести пароль для входа в МТ4 и указать нужное плечо.

У F4Y плечо Forex по обычным счетам варьируется в диапазоне 1:10 — 1:1000. Выбирайте любое, перезапускайте терминал и торгуйте с новым левериджем. Единственное условие для смены этого параметра – на счете не должно быть открытых ордеров.

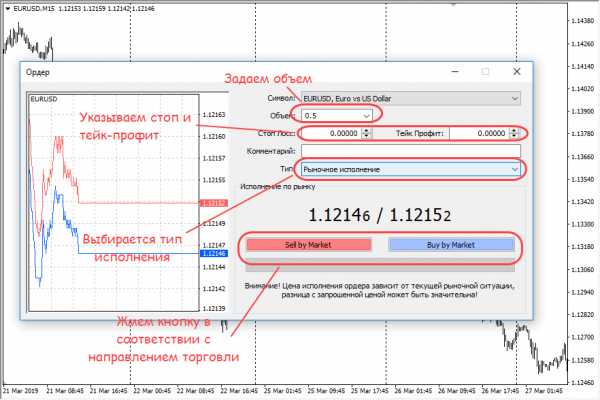

Что касается непосредственно торговли, то в МТ4 ничего дополнительно настраивать не нужно.

В окне задания параметров сделки указывается:

- Объем;

- Стоп-лосс и тейк-профит;

- Тип исполнения – по рынку или лимитным/стоповым ордером.

После этого остается только нажать на кнопку Sell либо Buy, и сделка будет заключена.

к содержанию ↑

Рекомендации по выбору левериджа

Советы по тому, какое лучше выбрать плечо, справедливы и для новичков, и для профи:

- Если не уверены в способности контролировать себя, подбирайте варианты с минимальным левериджем;

- Стратегии, предполагающие высокую загрузку депозита, требуют максимального плеча. За счет этого снижается нагрузка на депозит (меньше залог и больше свободная маржа), значит можно заключать больше сделок. Пример – мартингейловые ТС, в них строится сетка ордеров, и высокое плечо повышает выживаемость стратегии;

- Если проблем с самоконтролем нет, а стратегия предполагает обычный трейдинг, без мартингейла и усреднения, подойдет любой вариант.

По фондовому рынку рекомендации те же, учитывайте и прочие условия торговли. Брокеры предлагают разные размеры плеча для счетов.

Рекомендую также подумать об обеспечении пассивного дохода за счет трейдинга. Один из вариантов этого – перенос позиций других трейдеров на свой счет. Статья о копировании сделок прибыльных трейдеров подробнее рассматривает этот вопрос.

к содержанию ↑

Выгодные брокеры для торговли на рынке Форекс

Из работающих на российском рынке компаний выделю:

С надежностью у обеих компаний проблем нет. Ранее выходил обзор на брокеров с минимальным спредом – в нем перечислено больше компаний с неплохими торговыми условиями.

к содержанию ↑

Где можно начать работать на фондовом рынке

Если в поле вашего внимания не только валютные пары, но и торговля акциями, индексами, фьючерсами, то перечень подходящих для открытия счета компаний сужается. Рекомендую:

Что касается того, как купить акции без кредитного плеча, то и Just2Trade, и БКС брокер решают эту проблему.

к содержанию ↑

Резюме

Кредитного плеча не нужно бояться, не проводите параллель с обычными кредитами, по которым действительно условия могут быть не лучшими. В трейдинге это всего лишь возможность работать с большими деньгами, чем сумма, которой вы располагаете в действительности.

Это лишь инструмент, эффект зависит от того, как вы его используете. Если говорить простыми словами, то крупное плечо позволяет торговать на большую сумму. Но это не значит, что нужно тут же входить в рынок максимальным лотом, а потом недоумевать куда делись все деньги со счета. Этот параметр напрямую не влияет на риск, так что если трейдер себя контролирует, то и проблем от высокого левериджа не будет. Эмоциональным людям лучше подбирать счета с небольшим плечом.

Если остались вопросы или замечания – смело пишите их в комментариях. Я же на этом прощаюсь с вами и желаю не допускать ошибок с использованием кредитного плеча. Торгуйте стабильно и прибыльно, это не так сложно, как кажется. Не забудьте оформить подписку на мой блог. Она гарантирует, что вы не пропустите выход новых материалов, а их ожидается немало.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com