Объявление банкротом физического лица: Банкротство физических лиц

Банкротство физического лица | Журнал ПАРТНЕР

«Партнер» №8 (191) 2013г.

Читайте также: Банкротство и ликвидация предприятий в Германии

Ирина Навара-Себастьян (Франкфурт-на-Майне)

Понятие «банкротство юридического лица» известно во всем мире. Любая страна с развитой экономикой использует для правового регулирования рыночных отношений в качестве действенного механизма законодательство о финансовой несостоятельности, или же, говоря иначе, о банкротстве коммерческой структуры.

В ФРГ институт банкротства включает дополнительную функцию «Банкротство физического лица». Я обсудила эту тему с руководителем отдела консультативной помощи при личной неплатежеспособности (Schuldenberatung) при мэрии Франкфурта-на-Майне г-ном Ульрихом Винтером (

Законодательные основы

Под банкротством физического лица понимается неплатежеспособность частного лица, стоящего перед требованиями кредиторов: различных фирм, государственных структур и частных лиц. При этом учитывается человеческий фактор и применяется особый механизм защиты жителя страны. К такого рода долгам относятся: непогашенные личные кредиты, приобретенные частным образом или заказанные в каталогах неоплаченные товары. Список включает задолженности по месячным взносам за договоры на сотовые телефоны или пользование Интернетом, задолженности по квартирной плате, неоплаченную электроэнергию, просроченные дополнительные врачебные или косметические платные услуги, «повисшие в воздухе» налоги, отказ от оплаты пошлины за просмотр телевидения (GEZ) и многие другие задолженности из частной жизни человека.

В Германии Закон о банкротстве действует с января 1994 года, и дела о несостоятельности, как юридических, так и физических лиц, рассматриваются исключительно в судебном порядке.

Процесс регулирования и объявления банкротства отражен в §1 Законодательства ФРГ о банкротстве юридических и физических лиц (Insolvenzordnung).

Процесс регулирования и объявления банкротства отражен в §1 Законодательства ФРГ о банкротстве юридических и физических лиц (Insolvenzordnung).

Согласно закону, официально процедуры по объявлению банкротства могут быть начаты, если должник вследствие неплатежеспособности в течение длительного времени и при неоднократных официальных напоминаниях не в состоянии удовлетворить требования кредиторов. Первая обязанность увязшего в долгах человека – зафиксировать в суде все имеющиеся требования кредиторов, «не навешивая» при этом на себя новых долговых обязательств.

Увязли в долгах – обращайтесь за помощью к государству

Частные долги исчисляются суммами от 5 тыс. евро и выше. Случались долги и до 100 тыс. евро. «Некоторое время назад к нам обратилась молодая одинокая мама, которая в силу ее личных обстоятельств совершенно потеряла контроль над собственной финансовой деятельностью, – рассказывает руководитель службы. – У нее оказались неоплаченными счета из интернет-магазинов, она много месяцев не вносила арендную плату за квартиру, на ней висели требования от провайдера мобильной связи, Интернета, телевидения. Она абсолютно запуталась и оказалась в беспомощном состоянии, имея на руках годовалую дочь и долги на сумму 10 тысяч евро». В таких случаях закон стоит на стороне должника. Естественно, она не должна была пускать серьезные финансовые вопросы на самотек, но в первую очередь судом учитывается ее сложная жизненная ситуация. Уполномоченный финансовый консультант работал с долговой суммой, пытаясь договориться с кредиторами о ее полном снятии или понижении.

Частные долги исчисляются суммами от 5 тыс. евро и выше. Случались долги и до 100 тыс. евро. «Некоторое время назад к нам обратилась молодая одинокая мама, которая в силу ее личных обстоятельств совершенно потеряла контроль над собственной финансовой деятельностью, – рассказывает руководитель службы. – У нее оказались неоплаченными счета из интернет-магазинов, она много месяцев не вносила арендную плату за квартиру, на ней висели требования от провайдера мобильной связи, Интернета, телевидения. Она абсолютно запуталась и оказалась в беспомощном состоянии, имея на руках годовалую дочь и долги на сумму 10 тысяч евро». В таких случаях закон стоит на стороне должника. Естественно, она не должна была пускать серьезные финансовые вопросы на самотек, но в первую очередь судом учитывается ее сложная жизненная ситуация. Уполномоченный финансовый консультант работал с долговой суммой, пытаясь договориться с кредиторами о ее полном снятии или понижении. Причиной такого катастрофического положения нередко является потеря контроля над желаниями, не соответствующими финансовым возможностям. Естественно, при долгах размером до 1000 евро никто не начнет сложный и дорогостоящий процесс присваивания статуса физического банкрота. Максимум, на что может рассчитывать должник – на соглашение с кредиторами о погашении долгов частями, причем в установленные сроки и в оговоренном размере. Неуплата хотя бы одной части приведет к начислению пени (Verzinsung) и выставлению требования к одноразовому погашению остаточной суммы.

Естественно, при долгах размером до 1000 евро никто не начнет сложный и дорогостоящий процесс присваивания статуса физического банкрота. Максимум, на что может рассчитывать должник – на соглашение с кредиторами о погашении долгов частями, причем в установленные сроки и в оговоренном размере. Неуплата хотя бы одной части приведет к начислению пени (Verzinsung) и выставлению требования к одноразовому погашению остаточной суммы.

Имейте в виду: неоплаченный штраф не относится к просроченному долговому обязательству. Нельзя получить освобождение от платежных требований за все виды нарушений общественного порядка, совершенных по злому умыслу в связи с пренебрежением законодательными положениями или на основе грубой халатности; от предъявленных в судебном порядке денежных штрафов за совершенные правонарушения и пренебрежение обязанностями выплаты алиментов и пособий по уходу за ближайшими родственниками.

Пример: Сотрудник фирмы, специализирующейся на ремонте крыш, нарушил рабочую инструкцию, согласно которой не разрешается складировать кирпичи у края крыши. Задев непреднамеренно несколько кирпичей, он скинул их на припаркованный под домом дорогой автомобиль, принадлежащий третьему лицу. Ущерб был оценен в 50 тыс. евро. Этот долг не может быть списан за счет банкротства физического лица и может быть перенят страховым договором о профессиональной ответственности.

Задев непреднамеренно несколько кирпичей, он скинул их на припаркованный под домом дорогой автомобиль, принадлежащий третьему лицу. Ущерб был оценен в 50 тыс. евро. Этот долг не может быть списан за счет банкротства физического лица и может быть перенят страховым договором о профессиональной ответственности.

Констатация банкротства физического лица

Как только человек пришел к выводу о плачевности своего финансового положения и невозможности компенсации имеющихся долгов, у него есть единственный выход: обращение в суд по вопросам банкротства (Insolvenzgericht), находящийся под юрисдикцией Центрального земельного гражданского суда (Amtsgericht). Для признания банкротства физического лица должнику необходимо заполнить подробный формуляр-заявление, куда вносится полный список кредиторов с указанием суммы долгов, достоверные сведения о собственных доходах и имущественном положении, включая все накопительные страховые договоры, прибыль от сдаваемой в аренду недвижимости или земельных участков, проценты по капиталу, пенсия, дорогостоящее имущество, ценности, банковские вклады, акции, ценные бумаги.

Далее, должник, понимающий, что поэтапное выполнение длительных и многоходовых процедур, связанных с освобождением от долгов, ему не под силу, должен обратиться за реальной помощью в службу Schuldenberatung.

Официальный процесс признания физического лица банкротом на основании решения судебной инстанции более благоприятен, нежели изматывающее нервы и длящееся по закону до 30 лет разбирательство с судебными исполнителями и ежегодной описью домашнего имущества.

Процесс признания должника банкротом

Первым делом компетентный сотрудник службы проводит обстоятельный анализ персональной финансовой ситуации должника. При окончательном подтверждении правомерности искового заявления происходит ранжирование долгов в порядке первоочередности. Далее сотрудник службы предпринимает попытку внесудебного соглашения с каждым из кредиторов. В случае категорического отказа со стороны последних дело переходит в разряд судебного производства. В судебном процессе полномочный и официальный представитель, проводя постепенно, шаг за шагом, судебные процедуры и действуя в интересах подзащитного, выносит постановление о присвоении должнику статуса банкрота.

Срок присваивания статуса «Банкротство физического лица»

С начала судебного производства ежегодно, в течение шести лет происходит пересмотр финансово-имущественного положения должника и при неизменности финансовой ситуации должнику предоставляется отсрочка еще на один год. Неожиданное наследство рассматривается как возможность погашения долгов. Сознательное сокрытие дополнительного финансового источника не пойдет на пользу должнику – в этом случае суд снимает с себя полномочия защиты и отдает должника «на растерзание» кредиторам. Если к концу шестого года платежеспособность должника осталась на нуле, дело закрывается, человеку присваивается окончательный статус «Банкротство физического лица», а все остаточные долговые требования аннулируются. Судебное постановление об освобождении человека от долговых обязательств по всему кредитному списку навсегда лишает кредиторов возможности возобновления повторных притязаний.

Неожиданное наследство рассматривается как возможность погашения долгов. Сознательное сокрытие дополнительного финансового источника не пойдет на пользу должнику – в этом случае суд снимает с себя полномочия защиты и отдает должника «на растерзание» кредиторам. Если к концу шестого года платежеспособность должника осталась на нуле, дело закрывается, человеку присваивается окончательный статус «Банкротство физического лица», а все остаточные долговые требования аннулируются. Судебное постановление об освобождении человека от долговых обязательств по всему кредитному списку навсегда лишает кредиторов возможности возобновления повторных притязаний.

В ситуации должника может оказаться и будущая мама. Закон и в этом случае на стороне должника: беременную женщину, особенно если ей предстоит воспитывать ребенка без помощи отца, нельзя призывать к строгой ответственности. Все требования кредиторов будут заморожены с момента обращения будущей мамы в суд и до достижения ребенком трех лет. С четвертого года жизни мама должна начать поиски рабочего места. Учитывая сегодняшнюю конъюнктуру рынка труда в Германии и вынужденный срок отрыва от реального производства, независимый эксперт не станет предъявлять молодой маме завышенные требования.

С четвертого года жизни мама должна начать поиски рабочего места. Учитывая сегодняшнюю конъюнктуру рынка труда в Германии и вынужденный срок отрыва от реального производства, независимый эксперт не станет предъявлять молодой маме завышенные требования.

Читайте также: Банкротство и ликвидация предприятий в Германии

Физлица могут объявлять банкротство. Что это значит

24 Октября, 2019, 16:01

15282

С 21 октября в Украине заработал Кодекс о процедурах банкротства, принятый в 2018 году. Одна из его книг посвящена новому типу процедуры — банкротству физлиц. Теперь каждый украинец сможет объявить себя неплатежеспособным, реструктурировать и погасить долги. Раньше такую возможность имели юрлица и ФОП.

Одна из его книг посвящена новому типу процедуры — банкротству физлиц. Теперь каждый украинец сможет объявить себя неплатежеспособным, реструктурировать и погасить долги. Раньше такую возможность имели юрлица и ФОП.

Главное

Процедура банкротства физического лица – это судебный процесс, в результате которого физическое лицо освобождается от долговых обязательств. Взамен продают все его имущество — кроме социального жилья.

Как запустить процесс

Запустить процедуру может только сам банкрот, принудительно наделить человека таким статусом не получится.

Ему потребуется обратиться в местный хозяйственный суд с заявлением. Суд назначит арбитражного управляющего для обеспечения дела.

Должнику придется внести судебный сбор (от 1921 грн до 19 210 грн) и платежи за оплату работы арбитражного управляющего. Его имя и идентификационный номер опубликуют на официальном сайте, чтобы к санации приобщились все заинтересованные лица.

Банкротство физлиц задумано как решение ситуации для тех, кто не может одновременно содержать семью и выплачивать долги. Но для старта процесса, нужны такие основания, объясняют в управлении юстиции:

- Размер просроченных обязательств физического лица перед кредитором (кредиторами) составляет не менее 30 размеров минимальной заработной платы. Сегодня это 125 190 грн.

- Лицо не менее 2 месяцев не погашает кредиты или не осуществляет другие плановые платежи в размере более 50% ежемесячных платежей по каждому из обязательств,

- Лицо не имеет имущества, на которое может быть обращено взыскание. Этот факт должен быть подтвержден постановлением в исполнительном производстве.

- Имеются другие обстоятельства, которые могут свидетельствовать о том, что в ближайшее время должник не сможет исполнить денежные обязательства или совершать платежи.

Как это работает

Если судебное дело открыто, для физлица вводятся 120-дневные «каникулы». Это период реструктуризации, в течение которого действует мораторий на удовлетворение требований. То есть, платить по кредитам в это время не нужно, не начисляются штрафы.

Это период реструктуризации, в течение которого действует мораторий на удовлетворение требований. То есть, платить по кредитам в это время не нужно, не начисляются штрафы.

Кредиторы и должник могут договориться о пересмотре условий, в порядке установленном определенном ст. 126 Кодекса — и составить план реструктуризации. Среди вариантов:

- снижение ставок;

- снижение штрафов, пени;

- прощение долгов;

- выполнение обязательств третьими лицами.

Есть ограничение на длительность выполнения плана реструктуризации:

- не более 5 лет — для погашения обычных долгов;

- не более 10 лет — для погашения ипотечного кредита;

- не более 15 лет — для кредитов в иностранных валютах, обеспеченных ипотекой квартиры, которая является единственным местом проживания семьи должника.

Что нельзя списать

Не все долги можно пересмотреть и списать. Среди тех, что не подлежат реструктуризации:

- долги по уплате алиментов, страховых взносов на обязательное пенсионное и другое социальное страхование;

- долги по кредитам на отдых, развлечения, покупку предметов роскоши;

- долги из-за участия в азартных играх, пари и так далее.

Что происходит с долгами

Если суд признал должника банкротом, запускается процедура погашения. Это выплата долгов благодаря продаже имущества, которое называется «ликвидационной массой».

В него входит все имущество за несколькими исключениями:

- Единственное социальное жилье. Это квартира площадью не более 60 кв. м или не более 13,65 кв. м на одного члена семьи, зарегистрированного в ней. Или дом не более 120 кв. м. Социальное жилье — единственное, которое оставят семье.

- Также не тронут накопления в пенсионных фондах и фондах социального страхования.

Продажа остального имущества будет проходить на Prozorro. Деньги вносятся на отдельный открытый банковский счет.

Когда ликвидация завершится, кредиторы больше не смогут выдвигать требований заемщику.

Какие еще есть нюансы

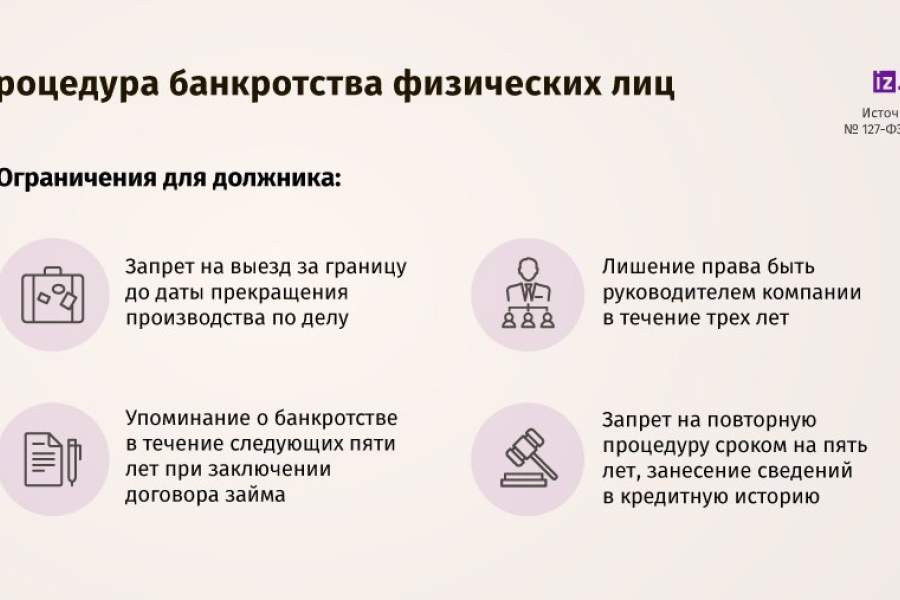

- Повторно признать себя банкротом не удастся в течение еще 5 лет, если вы не погасили все долги.

- При получении займов и кредитов придется указывать факт банкротства.

- Если в течение 5 лет станет известно о скрытии имущества от продажи, долги вернут в полном объеме.

- Физическое лицо не может считаться имеющей безупречную деловую репутацию, в течение трех лет после признания ее банкротом.

- С полным текстом закона можно ознакомиться по ссылке.

Позиция юриста

По просьбе AIN.UA, новый Кодекс прокомментировал Юрий Григоренко, адвокат и партнер Brightman FinTech Law Firm.

Есть ли угроза для активизации мошеннических схем

В случае с процедурой банкротства физических лиц реализовать преступный умысел, направленный на мошенничество (ст. 190 УК), присвоение имущества (ст. 191 УК) либо же мошенничество с финансовыми ресурсами (ст. 222 УК) многократно сложнее.

Так Кодексом процедур банкротства предусмотрено, что на стадии реструктуризации задолженности управление активами должника осуществляется независимым арбитражным управляющим. В свою очередь действия арбитражного управляющего контролируются кредиторами должника, а так же судом, рассматривающим дело о банкротстве.

Так же кредиторы наделены правом обращаться в суд с заявлением об отстранении арбитражного управляющего в случае, если считают что его действия либо, наоборот, бездействие нарушают закон. У кредиторов имеется достаточного широкий инструментарий для эффективного контроля за деятельностью арбитражного управляющего.

Кроме того, на стадии погашения долгов должника осуществляется реализация его активов с помощью электронных торгов, которые на сегодняшний день являются наиболее экономически эффективной формой продажи имущества, на что, в конечном итоге и рассчитана процедура банкротства.

Будет ли процедура банкротства востребована в Украине

Я думаю да, поскольку в ней заинтересованы как кредиторы так и должники.

Для должника это возможность остановить процесс накопления долгов с тем что бы восстановить свою платежеспособность и через время рассчитаться по всем обязательствам, при этом имеется возможность привлечь к решению данных проблем стороннего кризис-менеджера, прошедшего специальную подготовку.

Не всегда лицо, которое попало в трудную финансовую ситуацию, в состоянии трезво и хладнокровно проанализировать свои финансовые показатели и принять необходимые, порой трудные решения.

В то же время для кредиторов банкротство физических лиц открывает юридическую возможность для избавления от безнадежной задолженности либо же процедуру частичного ее погашения. Это так же положительно влияет на финансовые показатели и очищает баланс от балласта.

К чему готовиться потенциальному банкроту

Судебной практики по данному вопросу пока нет. Но процессуально данная процедура занимает около полугода, а том случае если не возникает никаких проблем со сбором информации об активах должника, сборами кредиторов а так же с реализацией имущества должника.

На практике, думаю, процедура будет занимать до года.

Изменят ли банки кредитную политику

По моему мнению это несущественно повлияет на политику банков в отношении кредитования физических лиц, поскольку именно банковское лобби сильно поспособствовало принятию данного законодательного акта в данной редакции.

Концептуально на кредитную политику банков влияет наличие либо отсутствие рисков по невозврату данного кредита. Первично, свои риски банк оценивает исходя из имущественного состояния заемщика, а так же его кредитной истории.

Действительно, с заявлением об открытии дела о банкротстве может только должник, соответственно это можно расценивать как способ защиты от кредиторских требований, так как вслед за открытием дела о банкротстве вводится мораторий на удовлетворение кредиторских требований.

При этом банки, будучи кредиторами, оставляют за собой контроль как за реструктуризацией задолженности, так и за погашением долгов.

Исходя из этого риски по невозврату кредитных средств существенно не меняются.

Деньги и законы:

Банкротство физических лиц в городе Кострома

Настоящим в соответствии с Федеральным законом № 152-ФЗ «О персональных данных» от 27. 07.2006 года свободно, своей волей и в своем интересе выражаю свое безусловное согласие на обработку моих персональных данных ООО «Банкротное Бюро №1» (ОГРН 1187847245893, ИНН 7839106716), зарегистрированным в соответствии с законодательством РФ по адресу:

07.2006 года свободно, своей волей и в своем интересе выражаю свое безусловное согласие на обработку моих персональных данных ООО «Банкротное Бюро №1» (ОГРН 1187847245893, ИНН 7839106716), зарегистрированным в соответствии с законодательством РФ по адресу:

190005, город Санкт-Петербург, наб. Обводного канала, д. 199-201, литера Н, этаж 1, офис 5 (далее по тексту — Оператор).

Персональные данные — любая информация, относящаяся к определенному или определяемому на основании такой информации физическому лицу.

Настоящее Согласие выдано мною на обработку следующих персональных данных:

— Имя;

— Телефон.

Согласие дано Оператору для совершения следующих действий с моими персональными данными с использованием средств автоматизации и/или без использования таких средств: сбор, систематизация, накопление, хранение, уточнение (обновление, изменение), использование, обезличивание, а также осуществление любых иных действий, предусмотренных действующим законодательством РФ как неавтоматизированными, так и автоматизированными способами.

Данное согласие дается Оператору для обработки моих персональных данных в следующих целях:

— предоставление мне услуг/работ;

— направление в мой адрес уведомлений, касающихся предоставляемых услуг/работ;

— подготовка и направление ответов на мои запросы;

— направление в мой адрес информации, в том числе рекламной, о мероприятиях/товарах/услугах/работах Оператора.

Настоящее согласие действует до момента его отзыва путем направления соответствующего уведомления на электронный адрес [email protected]. В случае отзыва мною согласия на обработку персональных данных Оператор вправе продолжить обработку персональных данных без моего согласия при наличии оснований, указанных в пунктах 2 – 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона №152-ФЗ «О персональных данных» от 27.07.2006 г.

Как начать процедуру банкротства: документы и действия

Как начать процедуру банкротства: документы и действия

Для того, чтобы процедура банкротства началась и завершилась успешно, необходимо соблюсти законом установленные требования по сбору и оформлению документов, а также совершить юридически значимые для такой процедуры действия. Они отличатся, в зависимости от того, кто планирует признание себя банкротом – физическое лицо или предприятие.

Они отличатся, в зависимости от того, кто планирует признание себя банкротом – физическое лицо или предприятие.

Еще совсем недавно, только юридические лица имели такую возможность. Теперь же, в случае неплатежеспособности гражданина, он имеет право признать в установленном порядке, себя банкротом, после чего его безнадежные долги списываются. Только есть два нюанса: злоупотреблять такой процедурой не рекомендуется, так как за мошенничество предусмотрена уголовная ответственность, и для физического лица банкрота также имеются определенные ограничения, установленные законом. Это и влияние на общую кредитную историю, и возникающие в будущем вопросы по ведению предпринимательской деятельности (данные о банкротстве хранятся в реестре).

Как начать процедуру банкротства физическому лицу

Для гражданина первыми и основными действием для запуска процесса банкротства, является составление заявления и сбор необходимых документов – приложений к данному заявлению. Именно от того, правильно ли и грамотно составлено заявление, все ли собраны нужные материалы, действительно ли они подтверждают неплатежеспособность, зависит исход самой процедуры банкротства. В отношении физического лица, суд банкротство открывает после того, как признает поданные документы и основания, изложенные в заявлении достаточными для этого.

В отношении физического лица, суд банкротство открывает после того, как признает поданные документы и основания, изложенные в заявлении достаточными для этого.

Заявление о банкротстве гражданина должно соответствовать общей процессуальной структуре, и содержать такие основные пункты:

- Адрес и наименование суда, уполномоченного рассматривать такое заявление.

- Сведения о должнике: где живет, место работы, учебы, паспортные данные, индивидуальный налоговый номер, сведения о детях, средства связи.

- Сведения о кредиторах (наименование и адрес).

- Основания, на которые опирается заявитель, подтверждающие его несостоятельность.

- Сведения о доходах и размере долгов.

К заявлению следует приложить документальное подтверждение оплаты судебных издержек за рассмотрение дела, а также документы для банкротства, четко прописанные в законе о несостоятельности. К ним относятся:

- Документы, подтверждающие невозможность выплатить свои долги.

Например, справка о задолженности, письменная претензия кредитора и т.п. – счет о состоянии непогашенной задолженности.

Например, справка о задолженности, письменная претензия кредитора и т.п. – счет о состоянии непогашенной задолженности. - Подтверждение существующих обязательств, по которым у гражданина существует долг. Например, договора о займах, кредитах, долговые расписки.

- Выписка по всем существующим или существовавшим счетам за последние 3 года.

- Сведения из ЕГРИП в виде выписки о том, ведет ли заявитель хозяйственную деятельность в качестве индивидуального предпринимателя. Действительна такая выписка только 5 дней.

- Списки, по утвержденной Минэкономразвитием России форме обо всех лицах, кому должен заявитель, и тех, кто должен ему, с подробным описанием суммы долга, номер и дату договора или иного рода сделки.

- По утвержденной Минэкономразвитием России форме, опись всего имущества заявителя, а также предоставить копии документов, подтверждающих право собственности на имущество или корпоративные права.

- Банковская справка за последние 3 года о наличии счетов, депозитов, состоянии счетов, движении средств, наличии электронных денег или переводов за указанный период.

- Копия страхового свидетельства о пенсионном страховании со сведениями о состоянии лицевого счета.

- Процедура банкротства физ лица, который на момент подачи заявления в суд является безработным, включает в себя обязательный запрос справки о присвоении заявителю статуса безработного.

- Копия свидетельства о браке должника, если он состоит в браке на момент подачи документов в суд.

- Справка из налоговой службы, если заявитель состоит там на учете.

- Если брак заявителя был расторгнут не ранее, чем за три года до обращения в суд, то к заявлению следует приложить и копию документа о расторжении брака.

- При наличии брачного контракта, его также необходимо предоставить суду.

- Судебные решения или иные документы о разделе супружеского имущества (если таковое имело место быть) за три предшествующих банкротству года.

- Копии документов о рождении детей.

Указанный перечень документов является обязательным, когда гражданин банкротство инициирует по собственному волеизъявлению, в связи с тяжелым финансовым состоянием. Для него такой исход может быть наиболее полезен, так как не все имущество должника физического лица подлежит изъятию и продаже. Так, например, единственное жилье может быть спасено от посягательств кредиторов. Вместе с квитанциями об оплате госпошлины и внесении денежной суммы на депозит суда для оплаты арбитражного управляющего, заявление с указанными документами должно быть подано в арбитражный суд.

Для него такой исход может быть наиболее полезен, так как не все имущество должника физического лица подлежит изъятию и продаже. Так, например, единственное жилье может быть спасено от посягательств кредиторов. Вместе с квитанциями об оплате госпошлины и внесении денежной суммы на депозит суда для оплаты арбитражного управляющего, заявление с указанными документами должно быть подано в арбитражный суд.

Как инициировать процедуру банкротства юридическому лицу

Для запуска процедуры банкротства юридического лица необходимо также подготовить заявление. Его содержание и документы также должны быть оформлены в соответствии с установленными процессуальными требованиями, и поданы в арбитражный суд. Банкротство ООО может быть инициировано генеральным директором, происходит, путем направления в суд вышеуказанного заявления.

В заявлении юридическое лицо указывает все основания, на которые он ссылается как на доказательство своей несостоятельности. А также сумму задолженности, пропущенные сроки оплаты, наличие задолженности, возникшей следствие причиненного предприятием вреда здоровью или жизни гражданам, сумма невыплаченных пособий и заработных плат, иных обязательных платежей в бюджет и фонды. В самом заявлении должник указывает наименование СРО, из участников которой должен быть назначен временный управляющий.

В самом заявлении должник указывает наименование СРО, из участников которой должен быть назначен временный управляющий.

Этап составления заявления не обойдется без сбора необходимых документов, которые прилагают к заявлению и направляют в суд уполномоченные лица/лицо предприятия.

Пакет документов для начала дела о банкротстве:

- Выписка из реестра юридических лиц.

- Документы фирмы организационно-распорядительного характера (Устав, решения собственников).

- Документ из ФНС о поставлении на учет, а также необходимо приложить и ОГРН.

- Реестр задолженности и требований кредиторов.

- бухгалтерский баланс (такая документация наверняка есть у предприятия, которое собралось закрываться, но обнаружило свою неспособность рассчитаться со всеми своими кредиторами).

- Документ о проведении независимой оценочной экспертизы активов предприятия и их стоимости.

- Все документы, которые подтверждают неспособность погасить задолженность, а также подтверждающие документы о самой задолженности (договора, акты, требования и т.

п.).

п.). - Квитанция об оплате государственной пошлины.

После того как заявление готово, и пакет документов собран, происходит процедура подачи заявления в арбитражный суд. Если предприятие банкротство определяет как окончательную стадию своей жизнедеятельности, необходимо за 15 дней до подачи в суд, опубликовать объявление о своем намерении обратиться с таким заявлением в суд и внести сведения в реестр фактов деятельности юридических лиц.

Судья арбитражного суда, приняв заявление от фирмы, в течение пяти дней выносит определение о принятии заявления. В определении суд установит дату, когда будет рассмотрен вопрос обоснованности заявления предприятия, и существуют ли правовые основания для того, чтобы запустить процедуру банкротства.

Как видно из анализа норм законодательства, банкротство физических лиц, как и юридических, является необходимой мерой в случае финансовой несостоятельности погасить все существующие задолженности. Для того, чтобы процесс банкротства был запущен, необходимо собрать указанные документы и подать их в суд, вместе с заявлением через уполномоченного представителя или лично (если речь идет о гражданине).

Для того, чтобы процесс банкротства был запущен, необходимо собрать указанные документы и подать их в суд, вместе с заявлением через уполномоченного представителя или лично (если речь идет о гражданине).

Я могу объявить себя банкротом. Введен в действие Кодекс о банкротстве — новости Украины, Экономика

Кодекс о банкротстве, который внедряет в Украине институт банкротства физических лиц, вводится в действие c 21 октября.

Для физлиц Кодекс позволяет инициировать процедуру банкротства, реструктуризировать свой долг или погасить в счет имущества, при этом предполагает неприкосновенность жилья.

Для юрлиц процедура банкротства должна стать быстрее, прозрачнее и с гарантиями для кредиторов. Продавать имущество компаний-банкротов будут только через электронный аукцион ProZorro.

Что изменится и кто выиграет от введения новых правил — в разборе LIGA.net.

Почему это важно

Документ официально урегулирует тему неплатежеспособности заемщиков. Физлицо сможет объявить себя банкротом, инициировав процедуру через хозяйственный суд по месту регистрации.

Физлицо сможет объявить себя банкротом, инициировав процедуру через хозяйственный суд по месту регистрации.

В развитых странах, таких как США, Германия, Польша этот механизм уже работает. Он позволяет честным должникам реструктуризировать долги, а иногда — и списать.

В итоге от этого выигрывает и должник, и государство. Избавившись от долгового бремени, человек может устроиться на легальную работу и платить налоги.

Какая процедура

Хозсуд назначает арбитражного управляющего. Его задача — составить план реструктуризации кредита или продать имущество заемщика, чтобы расплатиться по долгам.

Открыть производство о неплатежеспособности позволят при ряде условий. Размер просроченных обязательств перед кредитором должен составлять не менее тридцати минимальных зарплат, то есть около 125 000 грн при «минималке» в 4173 грн.

Объявить себя банкротом сможет должник, который перестал погашать плановые платежи (в том числе кредиты) в размере более 50% месячных платежей по каждому из обязательств в течение 2 месяцев.

Еще одна причина — постановление об отсутствии у физлица имущества, которое можно взыскать.

Реструктуризация предусматривает изменение сроков выплат или прощение долгов. Но под такую процедуру не подпадают кредиты на отдых, развлечения, приобретение предметов роскоши, или долги, появившиеся из-за участия в азартных играх или от неуплаты алиментов.

Что касается продажи имущества, то это не может быть единственное жилье должника, деньги на пенсионном счету или в фонде соцстрахования.

Не спишут долги тем, у чьих близких и родственников большие доходы. Однако на близких не распространяется ответственность за долги заемщика.

Я – банкрот. Что дальше?

В течение трех лет вы не будете иметь безупречную деловую репутацию. А перед заключением кредитных договоров, займа, поручительства или залога должны будете письменно сообщить о факте своего банкротства.

Кроме того, повторно инициировать банкротство вы не сможете еще пять лет, если только не погасили все свои долги полностью и в порядке, предусмотренном Кодексом.

Что изменится для юрлиц

Процедура банкротства должна стать быстрее, прозрачнее и с гарантиями для кредиторов.

Если сейчас признание компании неплатежеспособной может длиться от трех до девяти лет, в то время как она продолжает свою деятельность, но не платит налоги, то по новому Кодексу, предприятие-должник неизбежно столкнется с ликвидацией, если не может платить кредиторам в течение 2-3 месяцев.

Кроме того, залоговые кредиторы смогут взыскать имущество вне процедур банкротства, если в течение 170-дневного срока по их требованиям не были урегулированы вопросы санации компании или перехода к ее ликвидации.

Продавать имущество компаний-банкротов будут теперь только через электронный аукцион ProZorro, что ограничит злоупотребления должников, например, выкуп имущества приближенными компаниями по низкой цене.

Юрий Тарасовский, Марина Кучук

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Что происходит, когда вы подаете заявление о банкротстве?

Банкротство обычно считается крайней мерой для людей, испытывающих финансовые трудности, и на то есть веские причины. Банкротство может дать вам шанс привести свои финансы в порядок и, возможно, даже получить чистый лист, но это также имеет негативные последствия, которые могут повлиять на ваше имущество и затруднить получение кредита на долгие годы.

Банкротство может дать вам шанс привести свои финансы в порядок и, возможно, даже получить чистый лист, но это также имеет негативные последствия, которые могут повлиять на ваше имущество и затруднить получение кредита на долгие годы.

Вот что вам нужно знать перед подачей заявления.

Что происходит при объявлении банкротства?

Если вы испытываете финансовые затруднения, банкротство дает вам возможность погасить часть ваших долгов с течением времени или полностью погасить некоторые из них.

В любом случае, объявление о банкротстве предоставляет так называемое автоматическое приостановление, которое, по сути, является блокировкой вашего долга, чтобы кредиторы не пытались взыскать. Они не могут удерживать деньги с вашего банковского счета, увеличивать вашу заработную плату или забирать какие-либо другие ваши активы.

После этого у вас будет время поработать с судом и вашими кредиторами, чтобы определить дальнейшие действия.

Потеряю ли я свое имущество?

Что произойдет с вашей собственностью, зависит от того, подаете ли вы заявление о банкротстве в соответствии с главой 7 или главой 13. Если вы не уверены, какой вариант подходит для вашей ситуации, см. «Банкротство: главы 7 и 13». Вот чего ожидать в зависимости от того, какой маршрут вы выберете.

Если вы не уверены, какой вариант подходит для вашей ситуации, см. «Банкротство: главы 7 и 13». Вот чего ожидать в зависимости от того, какой маршрут вы выберете.

Глава 7

Банкротство по главе 7 часто называют ликвидационным банкротством, потому что вам, вероятно, придется продать часть своих активов, чтобы погасить хотя бы часть вашей задолженности.

При этом законы штата определяют, что некоторые активы, такие как пенсионные счета, дом и автомобиль, не подлежат ликвидации.Проконсультируйтесь с адвокатом по делам о банкротстве в вашем штате, чтобы узнать, какое имущество вам будет разрешено оставить.

Глава 13

В случае банкротства по главе 13 вам не нужно беспокоиться о необходимости продать какую-либо свою собственность, чтобы погасить свои долги. Вместо этого ваши долги будут реорганизованы, чтобы вы могли полностью или частично погасить их в течение следующих трех-пяти лет.

Однако имейте в виду, что, если вы не соблюдаете план платежей, ваши кредиторы могут получить доступ к вашим активам, чтобы погасить ваши долги.

Что произойдет с моим кредитом, если я объявлю о банкротстве?

Когда вы объявляете о банкротстве, это признак того, что вы больше не платите свои долги в соответствии с первоначальной договоренностью, и это может серьезно повредить вашей кредитной истории. Тем не менее, два типа банкротства не рассматриваются одинаково. Поскольку глава 7 о банкротстве полностью исключает долги, которые вы указываете при подаче заявления, он может оставаться в вашем кредитном отчете до 10 лет.

Хотя глава 13 банкротства также не идеальна с точки зрения кредита, его схема рассматривается более благоприятно, потому что вы все еще выплачиваете хотя бы часть своего долга, и он останется в вашем кредитном отчете на срок до семи лет.

Вскоре после того, как ваше дело о банкротстве будет прекращено судом, то есть вы больше не должны иметь долги, указанные в заявке, может быть трудно получить одобрение на получение кредита, особенно на благоприятных условиях. Однако есть некоторые кредиторы, которые специально работают с людьми, которые пережили банкротство или другие тяжелые кредитные события, поэтому ваши возможности не полностью потеряны.

Кроме того, модели кредитного скоринга предпочитают новую информацию старой. Таким образом, с положительными кредитными привычками после банкротства ваш кредитный рейтинг может со временем восстановиться, даже если банкротство все еще указано в вашем кредитном отчете.

Общедоступны ли документы о банкротстве?

Банкротства считаются публичной записью, но это не значит, что об этом узнают все. Производство по делу о банкротстве ведется в системе, которая называется Public Access to Court Electronic Records, или сокращенно PACER.

По большей части, адвокаты и кредиторы чаще используют эту систему для поиска информации о вашем банкротстве. Но любой желающий может зарегистрироваться и проверить, хочет ли он. Служба взимает 10 центов за страницу для доступа к информации о деле.

Еще один способ узнать о вашем банкротстве — это публикация вашей местной газетой публичных объявлений.

Наконец, работодатели, домовладельцы и кредиторы могут увидеть в вашем кредитном отчете, что вы объявили о банкротстве, когда вы подаете заявление на работу, аренду квартиры, ссуду или кредитную карту.

Повлияет ли банкротство на мою работу или будущую занятость?

Согласно опросу, проведенному CareerBuilder, двадцать девять процентов работодателей проводят проверку кредитоспособности новых кандидатов на работу.В результате объявление о банкротстве может повлиять на вашу способность получить новую работу, особенно если эта работа находится в сфере финансовых услуг или в государственном учреждении.

Они делают это в первую очередь для того, чтобы убедиться, что вы хорошо подходите для работы, например для работы с деньгами, и чтобы у вас не было финансового стресса, который может увеличить вероятность кражи или мошенничества.

Однако, если работодатель просто проводит обычную проверку на наличие судимости, ваше банкротство не обнаружится.

Маловероятно, что работодатели будут проводить проверку данных о текущих сотрудниках.Так что, если вы не планируете менять работу, вам, вероятно, не стоит сильно беспокоиться о банкротстве, которое повлияет на вашу работу.

Следите за своим кредитом во время процесса

Поскольку объявление о банкротстве может повлиять на вашу кредитную историю и способность делать определенные вещи в будущем, важно следить за своими кредитными рейтингами во время процесса и по мере того, как вы работаете над восстановлением после испытаний .

При этом следите за тем, как определенные действия влияют на ваш кредитный рейтинг, и обращайте внимание на потенциальные ошибки и негативную информацию, которая может негативно повлиять на ваш рейтинг.Если вы обнаружите что-то, чего нет в вашем кредитном отчете, обсудите это с агентствами кредитной информации.

Следя за своим кредитным рейтингом во время и после банкротства, вы лучше узнаете, как улучшить его с течением времени и сохранить в хорошем месте в будущем.

Хотите мгновенно повысить свой кредитный рейтинг? Experian Boost ™ помогает, предоставляя вам кредит на оплату счетов за коммунальные услуги и мобильные телефоны, которые вы уже оплачиваете. До сих пор эти выплаты не оказывали положительного влияния на вашу оценку.

До сих пор эти выплаты не оказывали положительного влияния на вашу оценку.

Эта услуга полностью бесплатна и может быстро повысить ваш кредитный рейтинг, используя вашу собственную положительную историю платежей. Это также может помочь тем, у кого плохая или ограниченная кредитная ситуация. Другие услуги, такие как ремонт кредита, могут стоить вам до нескольких тысяч долларов и помогают только устранить неточности в вашем кредитном отчете.

Жизнь после объявления личного банкротства: что будет дальше

Человек идет мимо суда США по делам о банкротстве Южного округа Нью-Йорка на Манхэттене, Нью-Йорк, США.С., 24 августа 2020 г.

Эндрю Келли | Reuters

Постоянно растущий уровень потребительского долга и исторически высокий уровень безработицы, превышающий 10% во многих штатах, привели к тому, что растущее число американцев не в состоянии оплачивать свои счета и задумывается о банкротстве. Хотя банкротство может предложить многим должникам новый старт, важно знать об определенных ограничениях и ограничениях, с которыми могут столкнуться в течение многих лет после подачи заявки. Вот наиболее частые ограничения, с которыми должники сталкиваются в жизни после процедуры банкротства:

Вот наиболее частые ограничения, с которыми должники сталкиваются в жизни после процедуры банкротства:

Аренда квартиры

Аренда квартиры в первые пару лет после банкротства может быть особенно сложной задачей.Многие крупные, профессионально управляемые жилые комплексы не будут сдавать в аренду тем, кто недавно был банкротом. (Или, если они это сделают, они часто взимают дополнительную плату за гарантийный депозит или требуют предоплаты за несколько месяцев аренды.) В среднем, после банкротства требуется от двух до четырех лет, чтобы аренда стала проще.

Сдается в аренду частный владелец или небольшие многоквартирные дома, но будьте готовы в любом случае объяснить свое банкротство и предложить дополнительный гарантийный депозит или предоплату арендной платы.Постарайтесь разместиться в понравившейся квартире до банкротства и оставайтесь там хотя бы на пару лет. Вы сможете избежать хлопот с поиском нового места после недавнего банкротства, а также сможете восстановить новый кредит. Вы также можете зарегистрироваться в службе отчетности по платной аренде, такой как RentTrack или RentReporters, которая будет сообщать о ваших своевременных арендных платежах в кредитные бюро, помогая вам быстрее восстановить кредит.

Вы также можете зарегистрироваться в службе отчетности по платной аренде, такой как RentTrack или RentReporters, которая будет сообщать о ваших своевременных арендных платежах в кредитные бюро, помогая вам быстрее восстановить кредит.

Получение ипотеки

Ваши шансы на получение традиционной ипотеки обычно повышаются через три-четыре года после банкротства, но вы все равно должны быть готовы к более высоким процентным ставкам или большему первоначальному взносу.Ипотечные ссуды FHA и VA обычно доступны через два года после увольнения по Главе 7 или через год после увольнения по Главе 13. В любом случае вам нужно будет доказать, что вы улучшили свой кредит, оплачиваете счета и своевременно управляете долгом, а также имеете достаточный доход для управления выплатами по ипотеке.

Больше от Инвестируйте в себя:

Как держать свои финансы под контролем на конец года: ответы на ваши вопросы

Эти программы могут помочь миллионам американцев после истечения срока действия пособия по безработице

Как справиться с банкротством, если коронавирус разрушает ваш бизнес

Подача заявки на получение кредитной карты

Хотя традиционные кредитные карты могут быть недоступны в течение нескольких лет, вы можете ускорить этот процесс, подав заявку на получение защищенной кредитной карты. Обеспеченная кредитная карта требует возвращаемого гарантийного депозита в качестве кредитной линии, поэтому, если вы внесете депозит в размере 500 долларов США, вы можете получить кредитную линию на ту же сумму. Примерно через 12–18 месяцев своевременных платежей на защищенную карту вы должны начать получать предложения по использованию традиционных карт.

Обеспеченная кредитная карта требует возвращаемого гарантийного депозита в качестве кредитной линии, поэтому, если вы внесете депозит в размере 500 долларов США, вы можете получить кредитную линию на ту же сумму. Примерно через 12–18 месяцев своевременных платежей на защищенную карту вы должны начать получать предложения по использованию традиционных карт.

Начало бизнеса

Хотя ничто не мешает вам начать бизнес после банкротства, ссудное финансирование может быть очень трудным для получения в течение нескольких лет. Банки и онлайн-кредиторы обычно неохотно предоставляют ссуды тем, у кого есть история банкротства.Некоторые субстандартные кредиторы предлагают обеспеченные ссуды, которые обеспечиваются с использованием активов, которыми вы владеете (например, вашего автомобиля), но при этом учитывают риски, которые они несут, а также высокие процентные ставки.

Возможно, вам лучше посоветовать сэкономить собственный стартовый капитал, объединить средства или попросить помощи у друзей и семьи, или найти делового партнера с хорошей кредитной историей, который сможет получить ссуду для бизнеса.

Поиск работы

Хотя многие работодатели требуют проверки биографических данных потенциальных сотрудников, банкротство не обязательно лишает вас права на работу.Исключение, конечно же, составляют случаи, когда вы ищете работу в сфере финансов или бухгалтерского учета или на любую другую должность, в которой вы управляете деньгами или финансовой информацией. Но даже в других профессиях к банкротству можно отнестись негативно, поэтому важно иметь готовый ответ на любые вопросы. Если ваше банкротство было вызвано событием, в значительной степени не зависящим от вас, например, увольнением из-за Covid-19, разводом или болезнью, работодатели, скорее всего, простят вас.

Какими бы ни были причины вашего банкротства, важно подчеркнуть, что прошлое осталось позади, и продемонстрировать шаги, которые вы предпринимаете, чтобы восстановить свой кредит и построить более сильное будущее.И такое «новое начало» — это именно то, что обещает банкротство.

Что на самом деле происходит, когда вы подаете заявление о банкротстве

Иллюстрация: Джим Кук Банкротство может показаться концом света, но многие компании, объявившие о банкротстве, могут продолжать вести свою обычную деятельность. Менее известная реальность такова, что люди могут пережить банкротство и тоже остаться целыми. Поскольку это плохо изучено, давайте посмотрим, как каждый тип заявления о банкротстве по-разному влияет на ваши финансы.

Менее известная реальность такова, что люди могут пережить банкротство и тоже остаться целыми. Поскольку это плохо изучено, давайте посмотрим, как каждый тип заявления о банкротстве по-разному влияет на ваши финансы.

Обычно люди подают заявление о банкротстве только в крайнем случае, когда нет возможности выполнить свои долговые обязательства. Популярное предположение состоит в том, что банкротство предназначено только для людей, которые берут на себя слишком большую задолженность по кредитной карте, и хотя это может быть правдой, люди также заявляют о банкротстве после серьезного, неожиданного финансового удара, такого как судебный процесс или неожиданная болезнь.

Еще одно заблуждение — думать, что банкротство уничтожает все ваши долговые обязательства.Это не так. Вам все равно придется платить, и то, как вы будете платить, зависит от того, какое банкротство вы подаете: глава 7, глава 13 или глава 11. Существуют и другие типы банкротств (например, глава 12 предназначена для фермеров и рыбаков. ), но эти три самые распространенные.

), но эти три самые распространенные.

В главе 7 вам, возможно, придется ликвидировать определенные активы (например, автомобиль или второй дом), чтобы погасить хотя бы часть долга. Большинство ваших активов, вероятно, освобождены от этого требования, но это зависит от вашего состояния, вашего финансового положения и того, считается ли этот актив «важным».«Вы должны соответствовать определенным требованиям для подачи заявки на участие в главе 7, и, возможно, самый важный из них — доход ниже среднего.

G / O Media может получить комиссию

В главе 13 вы соглашаетесь выплатить свои долги в течение следующих трех-пяти лет в форме плана платежей, но вы сохраняете свои активы. Хорошая новость заключается в том, что некоторые из этих долгов, вероятно, будут погашены. Однако вы должны соответствовать требованиям, а это означает, что ваши обеспеченные долги (долг, обеспеченный залогом, например, ваш дом или машина) не могут превышать 1 184 200 долларов, а ваши необеспеченные долги не могут превышать 394 725 долларов.

Банкротство по главе 11 работает так же, как и глава 13, в том, что вы сохраняете свои активы, но обычно оно предназначено для бизнеса. Компании также могут подать заявление о банкротстве в соответствии с главой 7, но ликвидация активов может быть смертельным ходом для бизнеса, поэтому глава 11 обычно является более привлекательным вариантом. Тем не менее, иногда люди с более высоким доходом подают главу 11, потому что они находятся вне пределов долга, установленных в главе 13. Суть в том, что вы сохраняете свои вещи с главой 11, но для этого требуется план, чтобы выплатить по крайней мере некоторые из задолженность или прощение.

Что происходит, когда вы подаете заявление Когда вы подаете заявление о банкротстве, вы автоматически получаете отсрочку, которая блокирует ваш долг. Такое пребывание не позволяет кредиторам и коллекторским агентствам преследовать должников в отношении причитающихся сумм. Пока действует мораторий, ваша зарплата не может быть удержана, а кредиторы не могут претендовать на какие-либо обеспеченные активы.

Как ни странно, банкротство не обходится безнаказанно. Один только регистрационный сбор составляет более 300 долларов за главы 7 и 13. И еще есть гонорары адвокатам.Вы можете подать заявление без адвоката, но это не рекомендуется, поскольку в законах о банкротстве сложно ориентироваться. Гонорары адвоката по главе 7 в среднем составляют около 1500 долларов, а гонорары по главе 13 обычно находятся в диапазоне от 2000 до 3000 долларов. Как и во многих случаях, требующих адвоката, чем сложнее ваша ситуация, тем больше вы заплатите.

Есть способы снизить судебные издержки при подаче заявления о банкротстве. Некоммерческая организация Upsolve, например, помогает вам бесплатно создавать формы для заявления о банкротстве, если ваше дело простое.Или местное общество юридической помощи может предоставить вам недорогие юридические услуги.

В рамках процедуры банкротства вам также нужно будет пройти пару курсов. Правительство требует, чтобы люди получали кредитную консультацию за 180 дней до подачи заявления, и вам также необходимо пройти курс обучения должников, если вы хотите погасить свои долги.

Через пару недель после подачи заявки вам нужно будет присутствовать на «собрании кредиторов», которое в основном звучит так: судебное заседание между вами, вашим управляющим по банкротству и любыми кредиторами, которые захотят присутствовать.Все они зададут вам вопросы о вашем финансовом положении и вашем решении подать заявление о банкротстве.

Ваши активы ликвидируются в соответствии с главой 7Ноло говорит, что в большинстве случаев должникам, указанным в главе 7, не нужно ликвидировать свое имущество (если оно не является залогом), потому что оно обычно освобождено от налога или просто не стоит того. Они поясняют:

Если собственность не стоит очень дорого или будет обременительной для доверительного управляющего продать, доверительный управляющий может «отказаться» от собственности, что означает, что вы можете оставить ее себе, даже если она не подлежит освобождению… Большая часть собственности, принадлежащей должникам по главе 7, либо освобождена от уплаты налога, либо по существу не имеет никакой ценности для целей сбора денег для кредиторов.

В результате немногие должники вынуждены отдавать какое-либо имущество, если оно не является залогом по обеспеченному долгу…

После собрания кредиторов ваш попечитель решит, ликвидировать ли ваше имущество или нет. Если он будет ликвидирован, это означает, что вам придется либо сдать его, либо выложить эквивалентную денежную стоимость, чтобы выплатить свой долг.

Вы получаете план выплат с главой 13С главой 13 вы должны следовать плану погашения своих долгов, и некоторые из них должны быть оплачены полностью.Эти долги являются «приоритетными» и включают в себя алименты, алименты, налоговые обязательства и заработную плату, которую вы должны работникам.

Ваш план основан на том, сколько вы должны и каков ваш доход, и будет включать конкретные инструкции о том, сколько вы должны платить и когда вы должны это платить.

Что происходит с вашим кредитом и вашим долгом Ваш кредитный рейтинг резко упадет после подачи заявления о банкротстве. FICO отмечает, что чем больше счетов будет задействовано в заявлении о банкротстве, тем большее влияние вы окажете на свой результат.В общем, банкротство по главе 7 останется в вашем кредитном отчете в течение 10 лет, а глава 13 останется в силе в течение семи лет.

FICO отмечает, что чем больше счетов будет задействовано в заявлении о банкротстве, тем большее влияние вы окажете на свой результат.В общем, банкротство по главе 7 останется в вашем кредитном отчете в течение 10 лет, а глава 13 останется в силе в течение семи лет.

После банкротства все сказано и сделано, большинство долгов погашены, но не все из них. В некоторых случаях студенческие ссуды могут быть погашены после банкротства, но вы должны пройти федеральный тест на наличие трудностей.

Прочие долги, которые трудно погасить, включают:

- Налоговые долги

- Алименты и алименты

- Долги, связанные с разводом, включая долги по урегулированию имущественных проблем

Банкротство обычно является безнадежным средством выхода из безвыходной ситуации.Но знание того, как это работает и чего ожидать, может помочь вам лучше ориентироваться в этом процессе.

Этот пост был первоначально опубликован в 2016 году и был обновлен 26 октября 2020 года, чтобы добавить дополнительную актуальную информацию и обновить ссылки, а также привести контент в соответствие с текущими рекомендациями по стилю Lifehacker.

Как объявить и подать заявление о банкротстве

Подача заявления о банкротстве может быть долгим и напряженным процессом, но это не обязательно. Как правило, самая напряженная часть — это попытка справиться с финансовыми трудностями, которые заставят вас задуматься о банкротстве и, наконец, принять решение о подаче заявления.Как только вы решите, что банкротство — это правильный курс действий с учетом вашего финансового положения, вы будете работать с адвокатом и доверенным лицом. Они будут наблюдать за процессом и помогать вам решать возникающие проблемы.

Подача заявления о банкротстве — это просто вопрос правильного заполнения документов и правильного подхода к процессу. Чтобы дать вам представление о том, чего ожидать, вот обзор типов банкротства, доступных для физических лиц, процесса подачи заявления о банкротстве и некоторых распространенных ошибок, на которые следует обратить внимание.

Виды банкротства

Обычно существует два типа банкротства, доступных для физических лиц, каждый из которых назван в честь соответствующей главы Кодекса о банкротстве.

Глава 7

При банкротстве в соответствии с главой 7 ваши приемлемые активы ликвидируются или продаются для выплаты кредиторам. Закон штата определяет типы имущества, которое не подлежит ликвидации, но они могут включать в себя часть вашего собственного капитала, автомобиль и другие инструменты, используемые в вашей работе, а также личное имущество, такое как одежда и предметы домашнего обихода.В конце процесса многие из ваших долгов будут погашены или аннулированы.

Однако это относится не ко всем долгам. Некоторые долги, которые нельзя погасить при банкротстве, в том числе:

- Алименты и алименты

- Штрафы, пени и реституция за нарушение закона

- Определенная задолженность по налогам

- Долги, возникающие в результате смерти или травмы другого человека в результате вождения вами в нетрезвом виде

- Жилищная ипотека

- Некоторые студенческие ссуды

Чтобы иметь право на банкротство по главе 7, вы должны пройти проверку нуждаемости, чтобы определить, есть ли у вас средства для погашения части ваших долгов. Если расчет определяет, что вы можете позволить себе погасить часть своего долга, вы не имеете права на участие в Главе 7.

Если расчет определяет, что вы можете позволить себе погасить часть своего долга, вы не имеете права на участие в Главе 7.

Глава 13

Глава 13 Банкротство известно как «план наемного работника». Это для людей, которые имеют постоянный доход, но не могут погасить все свои долги.

При банкротстве в соответствии с главой 13 вам разрешено сохранить свои активы, но доверительный управляющий помогает вам составить план выплат кредиторам на период от трех до пяти лет. В течение этого времени кредиторы не могут добиваться взыскания.В конце периода платежа суд погашает оставшуюся приемлемую задолженность.

Как подать заявление о банкротстве

Если вы собираетесь подать заявление о банкротстве, вы должны предпринять следующие шаги.

Шаг 1. Найдите адвоката

Вы можете найти много информации о банкротстве в Интернете, но вам нужно поговорить с опытным адвокатом по делам о банкротстве, знакомым с законами вашего штата. Вы можете усугубить свои финансовые проблемы, отложив решение своих проблем, передав активы другу или члену семьи или заплатив не тем кредиторам.

Чтобы найти опытного адвоката, получите направление от своего бухгалтера или семейного адвоката. Ваша местная коллегия адвокатов также может направить вас к адвокату по банкротству в вашем районе.

Шаг 2. Получите кредитную консультацию

Федеральный кодекс о банкротстве требует, чтобы физические лица получали консультации по кредитным вопросам в течение 180 дней до подачи заявления о банкротстве. Если вы состоите в браке, вы и ваш супруг должны посещать консультации по кредитным вопросам.

Не все кредитные консультанты соответствуют требованиям. Вы можете найти кредитное консультационное агентство, одобренное U.S. Программа попечительства Министерства юстиции США.

Шаг 3. Заполните петицию и оформление документов

Заполнение документов для подачи заявления о банкротстве часто является самой трудоемкой частью подачи заявления о банкротстве. В дополнение к ходатайству, подготовленному вашим поверенным, вам необходимо предоставить документацию для вашего:

- Активы .

Это включает в себя все, что у вас есть, что имеет ценность, например акции, сберегательные счета, недвижимость, автомобили, предметы коллекционирования, предметы домашнего обихода, одежду и предметы искусства.

Это включает в себя все, что у вас есть, что имеет ценность, например акции, сберегательные счета, недвижимость, автомобили, предметы коллекционирования, предметы домашнего обихода, одежду и предметы искусства. - Долги . В этом списке должны быть указаны кредитор, текущий баланс, процентная ставка и ежемесячный платеж по каждому из ваших долгов. Включите все долги, даже те, которые вы уже выплачиваете, и те, которые вы не можете погасить в случае банкротства.

- Доход . Включите все деньги, которые вы получили по любой причине за последние шесть месяцев, любые деньги, которые вы ожидаете получить в будущем, как часто вы получаете эти деньги и откуда они. Это включает в себя регулярную заработную плату, пособие по безработице, подработку, дивиденды и проценты от инвестиций, пенсии и деньги, внесенные в домашнее хозяйство другими людьми, такими как ваш супруг или члены семьи.

- Ежемесячные расходы домохозяйства на проживание .

Включите ваши расходы на аренду или ипотеку, питание, коммунальные услуги, медицинские расходы, одежду, налоги, транспорт, алименты и алименты. При перечислении переменных расходов, таких как коммунальные услуги, рассчитайте среднее значение на основе ежемесячных счетов за прошлый год.

Включите ваши расходы на аренду или ипотеку, питание, коммунальные услуги, медицинские расходы, одежду, налоги, транспорт, алименты и алименты. При перечислении переменных расходов, таких как коммунальные услуги, рассчитайте среднее значение на основе ежемесячных счетов за прошлый год. - Справка из вашего кредитного консультационного агентства , подтверждающая, что вы прошли программу.

- Копия плана погашения долга, разработанного вашим кредитным консультантом .

- квитанции о заработной плате за последние два месяца, если таковые имеются, а также отчет с подробным описанием любых ожидаемых изменений в ваших доходах и расходах после подачи.

- Ваша налоговая декларация или выписки за последний налоговый год.

Подача ходатайства о банкротстве «задерживает» действия по взысканию долгов, то есть ваши кредиторы не могут лишить вас права выкупа вашего дома, забрать ваш автомобиль, подать иск против вас, удержать вашу заработную плату или даже позвонить по инкассо. Есть одно важное исключение из этого автоматического приостановления: автоматические платежи из вашей зарплаты по ссуде 401 (k) продолжаются.

Есть одно важное исключение из этого автоматического приостановления: автоматические платежи из вашей зарплаты по ссуде 401 (k) продолжаются.

Суд обязан взимать плату за подачу дела и административные сборы. В большинстве случаев вы должны оплатить эти сборы перед подачей заявки, но вы можете подать заявку на оплату в рассрочку, используя форму B 3A. Просто имейте в виду, что вы должны выплатить всю сумму в течение 120 дней с момента подачи заявки, и вы должны заплатить каждый платеж в соответствии с договоренностью, иначе вы рискуете, что суд отклонит ваше дело.

Тарифы следующие:

- Глава 7 : 425 долларов США сбора за регистрацию дела, 75 долларов различных административных сборов, 15 долларов США надбавки к доверительному управлению

- Глава 13 : сбор за регистрацию дела 235 долларов, прочие административные сборы 75 долларов

С вас также могут взиматься дополнительные сборы за копии документов, внесение поправок в ваш список кредиторов, преобразование дела по главе 13 в дело по главе 7, повторное открытие закрытого дела о банкротстве и многое другое. Ознакомьтесь с Таблицей разных сборов судов США, чтобы ознакомиться с полным списком сборов.

Ознакомьтесь с Таблицей разных сборов судов США, чтобы ознакомиться с полным списком сборов.

Если вы подаете заявление о банкротстве в соответствии с главой 13, вы также должны предоставить план погашения на этом этапе. В этом плане указывается фиксированная сумма, которую вы будете платить каждый месяц, и то, как доверительный управляющий будет распределять эти средства между вашими кредиторами.

Шаг 4. Познакомьтесь с вашим доверенным лицом

После того, как вы подадите ходатайство, суд назначает попечителя по вашему делу. Задача доверительного управляющего — наблюдать за вашим делом, ликвидировать все неиспользованные активы (для главы 7) и распределять средства среди ваших кредиторов (для главы 13).

Доверительный управляющий также следит за тем, чтобы вы понимали возможные последствия банкротства, поскольку это повлияет на ваш кредитный рейтинг и вашу способность подать заявление о банкротстве в будущем.

Чтобы завершить процедуру банкротства быстро и успешно, вы должны сотрудничать со своим доверенным лицом и незамедлительно предоставить все финансовые отчеты и документы, которые они запрашивают.

Шаг 5: Посетите собрание кредиторов

После того, как вы подадите заявление о банкротстве, доверительный управляющий проведет собрание ваших кредиторов.Во время этой встречи попечитель и ваши кредиторы зададут вам вопросы, на которые вы должны ответить под присягой.

Если это звучит пугающе, не волнуйтесь; ваш адвокат подготовит вас к встрече и посетит ее вместе с вами. В большинстве случаев вопросы будут похожи на те, на которые вы уже ответили в своей петиции. Цель собрания кредиторов состоит в том, чтобы вы под присягой подтвердили, что информация в ваших документах является точной и полной.

Шаг 6: Подтверждение вашего права на участие

После собрания кредиторов суд должен иметь достаточно информации, чтобы решить, имеете ли вы право на защиту от банкротства.Если вы имеете право, ваше дело будет продолжено. В противном случае у вас есть возможность подать заявление о банкротстве.

Шаг 7: План ликвидации или погашения неиспользованного имущества

Если вы подаете заявление о банкротстве в соответствии с главой 7, любое неиспользуемое имущество будет ликвидировано для выплаты ваших долгов на этом этапе.

Ваш попечитель определит, стоит ли продавать ваши неиспользованные активы. В некоторых случаях вы можете оставить себе неконтролируемые активы, если доверительный управляющий определит, что их продажа нерентабельна.Например, предположим, что у вас есть машина стоимостью 3000 долларов. Вы должны 2800 долларов по автокредиту, а продажа машины будет стоить 200 долларов. В этом случае доверительный управляющий может решить, что продажа автомобиля не отвечает интересам ваших кредиторов.

Если вы подаете заявление о банкротстве в соответствии с главой 13, и суд подтвердит предложенный вами план погашения, вы должны придерживаться графика погашения, указанного в этом плане. Большинство планов погашения рассчитаны на срок от трех до пяти лет. Если вы не можете произвести согласованные платежи в течение этого времени, суд может отклонить ваше дело или преобразовать его в дело о ликвидации в соответствии с главой 7.Если обстоятельства, не зависящие от вас, не позволяют вам продолжать производить платежи, суд может изменить план или освободить вас от трудностей.

Шаг 8: Ваши долги погашены

При банкротстве по главе 7 ваши оставшиеся долги будут погашены после того, как доверительный управляющий продаст ваши неиспользованные активы и выплатит требования кредиторов.

В случае банкротства по главе 13, прежде чем суд завершит ваше дело и погасит ваши оставшиеся приемлемые долги, вы должны пройти курс по управлению личными финансами.Этот курс предназначен для обучения вас управлению личными финансами. Вы можете найти утвержденного поставщика услуг по обучению должников в вашем районе через Министерство юстиции США.

После погашения ваших долгов этим кредиторам больше не разрешается предпринимать какие-либо действия по взысканию этих долгов.

Профессиональный совет : Если вы подаете заявление о банкротстве, потребуется много усилий, чтобы восстановить свой кредитный рейтинг. Чтобы получить преимущество, зарегистрируйтесь в Experian Boost .Эта бесплатная услуга учитывает платежи по счетам за коммунальные услуги, чтобы немедленно повысить ваш кредитный рейтинг.

Дополнительные соображения по банкротству

Прежде чем вы начнете процесс подачи заявления о банкротстве, вот еще несколько вещей, которые следует учесть.

Супружеские пары

Супружеские пары, испытывающие финансовые проблемы, могут подавать документы отдельно или вместе. Многие предпочитают подавать вместе, чтобы избежать необходимости платить две отдельные пошлины за подачу заявления, а также потому, что имена обоих супругов указаны в их жилищных ссудах, кредитных картах и автокредитах.Если один из супругов подает заявление о банкротстве, кредиторы могут начать процедуру взыскания в отношении другого супруга любых совместных долгов, даже если этот супруг не может позволить себе производить платежи самостоятельно.

С точки зрения кредита может показаться логичным, чтобы только один супруг объявил о банкротстве, чтобы другой мог сохранить свой кредитный рейтинг. Однако это неэффективно, если оба супруга несут ответственность за долг.

Возможные проблемы

Суд не гарантирует одобрение вашего заявления о банкротстве или погашение всех ваших долгов.Суд может даже отменить выписку, которая уже была обработана, если есть основания полагать, что она не должна была быть одобрена в первую очередь.

Некоторые из проблем, которые могут помешать вашему заявлению о банкротстве, включают:

- У суда есть доказательства того, что вы действовали обманным путем или дали лжесвидетельство.

- Вы не предоставили необходимую налоговую документацию.

- Вы не можете учитывать потерю стоимости ваших активов.

- Вы передаете или скрываете собственность с намерением скрыть ее от кредиторов.

- Вы намеренно уничтожаете или скрываете документацию, документы или записи.

- Вы приобретаете новое имущество или другие активы в ходе процедуры банкротства и не уведомляете доверительного управляющего или суд.

- Вас просят предоставить объяснения, информацию или дополнительные документы во время рассмотрения или аудита дела, и вы не предоставляете их.

- Вы не подчиняетесь законному распоряжению судьи или управляющего по делам о банкротстве.

- Вы не прошли необходимую программу кредитного консультирования.

- Вы не выполнили план платежей Главы 13 полностью или вовремя.

Будущие банкротства

Физическое лицо не может погасить свои долги в нескольких заявлениях о банкротстве в течение короткого периода времени. Срок до того, как вы получите право на повторное увольнение, зависит от типа банкротства, о котором вы заявили изначально, и от того, какой тип вы хотите подать сейчас.

- Глава 7 — Глава 7. Если вы ранее получали освобождение от ответственности по делу о банкротстве по главе 7, вы должны подождать восемь лет с даты подачи предыдущего дела, прежде чем получить выписку по другому делу по главе 7.

- Глава 13 — Глава 13. Если вы ранее получали освобождение от дела о банкротстве по главе 13, вы должны подождать не менее двух лет с даты подачи первого дела, чтобы получить еще одно выписку по главе 13.

- Глава 7 — Глава 13. Если вы ранее получали освобождение от дела о банкротстве по главе 7, вы не можете получить освобождение от дела о банкротстве по главе 13 в течение четырех лет после даты подачи первоначального ходатайства по главе 7. Тем не менее, вы можете подать заявление в Главу 13 до того, как истечет это четырехлетнее окно, чтобы получить помощь в погашении приоритетных долгов или получить другие платежи.Подача заявки по главе 13 после главы 7 обычно называется банкротством по главе 20.

- Глава 13 — Глава 7. Если вы ранее получали освобождение от дела о банкротстве по главе 13, вы должны подождать шесть лет с даты подачи ходатайства, чтобы получить освобождение от дела о банкротстве по главе 7. Однако это правило шести лет не применяется, если 1) вы выплатили все свои необеспеченные долги или 2) вы вернули не менее 70% своих необеспеченных долгов, добросовестно предложили план по главе 13 и сделали все возможное. усилие соблюдать.

Заключительное слово

Подача заявления о банкротстве может занять много времени, и процесс может показаться слишком сложным. Если вы считаете, что банкротство — правильный вариант для вас, ознакомьтесь с описанными выше шагами и максимально используйте необходимые консультации по кредитным вопросам. Это поможет вам понять, как этот процесс повлияет на вас на долгие годы, и, надеюсь, поможет вам избежать повторения этой ситуации.

Что такое процедура банкротства?

Обычно через 12 месяцев после вынесения постановления о банкротстве банкрот будет освобожден от банкротства.Если вы были признаны банкротом в результате процедуры минимальных активов в Шотландии, вы обычно будете освобождены от банкротства через 6 месяцев. Это, по сути, освобождает их от большинства долгов и ограничений (с учетом постановления об ограничении банкротства или обязательства по ограничению банкротства).

Освобождение от банкротства происходит автоматически. Дату отмены можно найти в Индивидуальном реестре несостоятельности (для Англии и Уэльса), в Реестре несостоятельности (для Шотландии) или отправить электронное письмо в Службу несостоятельности и попросить письмо с подтверждением.Для подачи заявок на ипотеку потребуется справка о выписке, а в Англии и Уэльсе ее можно бесплатно получить в Службе несостоятельности (в отношении онлайн-заявок) или в суде (если заявление о банкротстве было подано в суд) в течение сбор в размере 70 фунтов стерлингов (и 10 фунтов стерлингов за дополнительные копии). В Шотландии вы можете запросить справку о выписке из AiB.

Дату отмены можно найти в Индивидуальном реестре несостоятельности (для Англии и Уэльса), в Реестре несостоятельности (для Шотландии) или отправить электронное письмо в Службу несостоятельности и попросить письмо с подтверждением.Для подачи заявок на ипотеку потребуется справка о выписке, а в Англии и Уэльсе ее можно бесплатно получить в Службе несостоятельности (в отношении онлайн-заявок) или в суде (если заявление о банкротстве было подано в суд) в течение сбор в размере 70 фунтов стерлингов (и 10 фунтов стерлингов за дополнительные копии). В Шотландии вы можете запросить справку о выписке из AiB.

Для удаления записи о банкротстве в отношении собственности необходимо подать заявление в Земельные сборы и Земельный реестр Ее Величества — см. Gov.uk для получения дополнительной информации о том, как подать заявку.

Во время банкротства, если банкрот не полностью сотрудничает с официальным управляющим или доверительным управляющим, суд может приостановить освобождение от ответственности, поэтому оно может быть отложено более чем на 12 месяцев.

Любые соглашения о выплате дохода или распоряжения о выплате дохода остаются в силе после даты выписки. В Шотландии такие распоряжения известны как Распоряжения о взносах должников (DOC) и действуют в течение 48 месяцев после выхода из банкротства. Любые личные вещи, которые были конфискованы при банкротстве, но не были проданы, останутся в составе имущества банкротства — но семейный дом (то есть, где проживает банкрот и / или нынешний или бывший супруг / гражданский партнер), который не был продан в течение трех лет после Заявление о банкротстве может быть возвращено банкроту.

Для получения дополнительной информации о том, что происходит после прекращения банкротства, посетите веб-сайт Gov.uk для Англии и Уэльса и веб-сайт Gov.scot для Шотландии.

Банкротство — FindLaw

Банкротство — это законный способ избавиться от большей части вашего текущего долга, прекратить притеснения со стороны кредиторов и начать все сначала. Это федеральная судебная процедура. Вы подаете документы в суд по делам о банкротстве, ждете одобрения и либо отклоняете долги, либо соглашаетесь с планом погашения.

Вы подаете документы в суд по делам о банкротстве, ждете одобрения и либо отклоняете долги, либо соглашаетесь с планом погашения.

Чтобы получить это погашение долга, обычно требуется жертвовать. Возможно, вам придется продать свои активы, например машину или лодку, или получить процент от вашего дохода для погашения долга.

Узнайте больше об истории банкротства, возможных вариантах банкротства, значении банкротства для вашего будущего и многом другом в этом разделе.

История банкротства 101

Несколько ранних попыток создания универсальных правил банкротства, начиная с 1800 года, были исправлены и в конечном итоге отменены.Наконец, Конгресс принял так называемый «Закон Нельсона» в 1898 году. Кредиторы лоббировали Закон Нельсона, чтобы иметь единообразные федеральные правила банкротства. Это в значительной степени подготовило почву для банкротства, каким мы его знаем сегодня.

В 1978 году, используя полномочия, предоставленные статьей I, раздел 8 Конституции США, Конгресс разработал гораздо более широкий «Кодекс о банкротстве».

Кодекс предусматривает несколько юридических способов погашения долгов путем банкротства. Эти различные правовые подходы перечислены в главах Кодекса и обозначаются по номерам главы (например, «Банкротство в главе 7»).Они могут быть сложными. Многие люди считают, что адвокат по банкротству может помочь избежать ошибок, выбрать правильный план погашения долга и избежать проблем с судом.

С момента принятия Кодекс неоднократно изменялся и регулирует все дела о банкротстве в США.

Федеральные правила процедуры банкротства (или просто «Правила банкротства»), разработанные Верховным судом США, регулируют процессы банкротства. Каждый суд по делам о банкротстве также имеет свои собственные местные правила.

Шесть форм банкротства

В США существует шесть различных типов банкротства.S. Каждая форма предназначена для определенной цели и имеет свои положительные и отрицательные стороны.

- Глава 7 позволяет вам погасить большую часть вашего долга после продажи («ликвидации») некоторой части вашего имущества в счет погашения кредита кредиторам.

Глава 7 также предназначена для предприятий, которым необходимо закрыть свои двери из-за финансовых проблем.