Ставка центрального банка: Центральный банк Российской Федерации | Банк России

Центробанк сохранил ключевую ставку на уровне 4,25 процента

https://ria.ru/20201023/stavka-1581178551.html

Центробанк сохранил ключевую ставку на уровне 4,25 процента

Центробанк сохранил ключевую ставку на уровне 4,25 процента

Совет директоров Банка России принял решение второй раз подряд сохранить ключевую ставку на уровне 4,25 процента, говорится в пресс-релизе регулятора. РИА Новости, 23.10.2020

2020-10-23T13:32

2020-10-23T13:32

2020-10-23T14:17

алексей заботкин

центральный банк рф (цб рф)

экономика

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdn21.img.ria.ru/images/07e4/04/0d/1569952007_0:0:2667:1501_1920x0_80_0_0_3666e6bba6c7b5170e81202d0c375acd.jpg

МОСКВА, 23 окт — РИА Новости. Совет директоров Банка России принял решение второй раз подряд сохранить ключевую ставку на уровне 4,25 процента, говорится в пресс-релизе регулятора.В марте из-за распространения коронавирусной инфекции ЦБ оставил ключевую ставку на уровне шести процентов годовых. Вскоре эпидемиологическая ситуация начала ухудшаться: власти ожидали, что закрытие границ, падение мировых цен на нефть и ограничительные меры приведут к снижению валового внутреннего продукта в стране впервые с 2015 года. Поэтому в июле Центробанк снизил ставку до исторического минимума — 4,25 процента. Однако опасения не сбылись: ВВП упал на восемь процентов вместо 9,6 процента, которых ожидало Минэкономразвития, и девяти-десяти процентов, прогнозируемых ЦБ. Одновременно с активным восстановлением экономики начала ускоряться инфляция, и в сентябре регулятор взял первую за шесть месяцев паузу.Ранее в комментарии для РИА Новости эксперты отмечали, что из-за второй волны COVID-19, ослабления рубля к основным мировым валютам, повышения общих цен на товары и услуги, а также внешнеполитических рисков (главным образом — президентских выборов в Соединенных Штатах Америки) Центробанк предпочтет оставить ключевую ставку неизменной.По прогнозу регулятора, спад российской экономики по итогам 2020 года составит 4,5-5,5 процента, однако в 2021-м она выйдет на рост в 3,5-4,5 процента, а в 2022-м — еще на 2,5-3,5 процента.

Вскоре эпидемиологическая ситуация начала ухудшаться: власти ожидали, что закрытие границ, падение мировых цен на нефть и ограничительные меры приведут к снижению валового внутреннего продукта в стране впервые с 2015 года. Поэтому в июле Центробанк снизил ставку до исторического минимума — 4,25 процента. Однако опасения не сбылись: ВВП упал на восемь процентов вместо 9,6 процента, которых ожидало Минэкономразвития, и девяти-десяти процентов, прогнозируемых ЦБ. Одновременно с активным восстановлением экономики начала ускоряться инфляция, и в сентябре регулятор взял первую за шесть месяцев паузу.Ранее в комментарии для РИА Новости эксперты отмечали, что из-за второй волны COVID-19, ослабления рубля к основным мировым валютам, повышения общих цен на товары и услуги, а также внешнеполитических рисков (главным образом — президентских выборов в Соединенных Штатах Америки) Центробанк предпочтет оставить ключевую ставку неизменной.По прогнозу регулятора, спад российской экономики по итогам 2020 года составит 4,5-5,5 процента, однако в 2021-м она выйдет на рост в 3,5-4,5 процента, а в 2022-м — еще на 2,5-3,5 процента.

https://ria.ru/20201020/nalichnye-1580541977.html

https://ria.ru/20201019/rubl-1580469003.html

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2020

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdn24.img.ria.ru/images/07e4/04/0d/1569952007_208:0:2579:1778_1920x0_80_0_0_073cc6dd529fc93915ca482db8a11a1a.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og. xn--p1ai/awards/

xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

алексей заботкин, центральный банк рф (цб рф), экономика

МОСКВА, 23 окт — РИА Новости. Совет директоров Банка России принял решение второй раз подряд сохранить ключевую ставку на уровне 4,25 процента, говорится в пресс-релизе регулятора.В марте из-за распространения коронавирусной инфекции ЦБ оставил ключевую ставку на уровне шести процентов годовых. Вскоре эпидемиологическая ситуация начала ухудшаться: власти ожидали, что закрытие границ, падение мировых цен на нефть и ограничительные меры приведут к снижению валового внутреннего продукта в стране впервые с 2015 года. Поэтому в июле Центробанк снизил ставку до исторического минимума — 4,25 процента.

20 октября 2020, 08:00

Россияне запаслись наличными: как это скажется на курсе рубляОднако опасения не сбылись: ВВП упал на восемь процентов вместо 9,6 процента, которых ожидало Минэкономразвития, и девяти-десяти процентов, прогнозируемых ЦБ. Одновременно с активным восстановлением экономики начала ускоряться инфляция, и в сентябре регулятор взял первую за шесть месяцев паузу.

Одновременно с активным восстановлением экономики начала ускоряться инфляция, и в сентябре регулятор взял первую за шесть месяцев паузу.

Ранее в комментарии для РИА Новости эксперты отмечали, что из-за второй волны COVID-19, ослабления рубля к основным мировым валютам, повышения общих цен на товары и услуги, а также внешнеполитических рисков (главным образом — президентских выборов в Соединенных Штатах Америки) Центробанк предпочтет оставить ключевую ставку неизменной.

По прогнозу регулятора, спад российской экономики по итогам 2020 года составит 4,5-5,5 процента, однако в 2021-м она выйдет на рост в 3,5-4,5 процента, а в 2022-м — еще на 2,5-3,5 процента.

19 октября 2020, 13:07

Эксперты рассказали, когда валютные интервенции ЦБ начнут влиять на рубльЦБ оставил ключевую ставку без изменений на уровне 4,25% :: Новости :: РБК Инвестиции

Банк России принял решение оставить ставку без изменений на фоне роста инфляции

Фото: Петр Ковалев / ТАСС

Решение совпало с ожиданиями большинства экспертов, опрошенных Reuters. Только трое из 31 респондента сказали, что ожидают дальнейшего смягчения денежно-кредитной политики российского ЦБ.

В пресс-релизе по итогам заседания ЦБ объяснил такое решение отчасти повышением инфляции, а также улучшением ситуации в российской экономике и на внешних рынках.

«Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Разовые проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены на фоне роста инфляционных ожиданий населения и бизнеса, а также ограничений со стороны предложения», — говорится в документе.

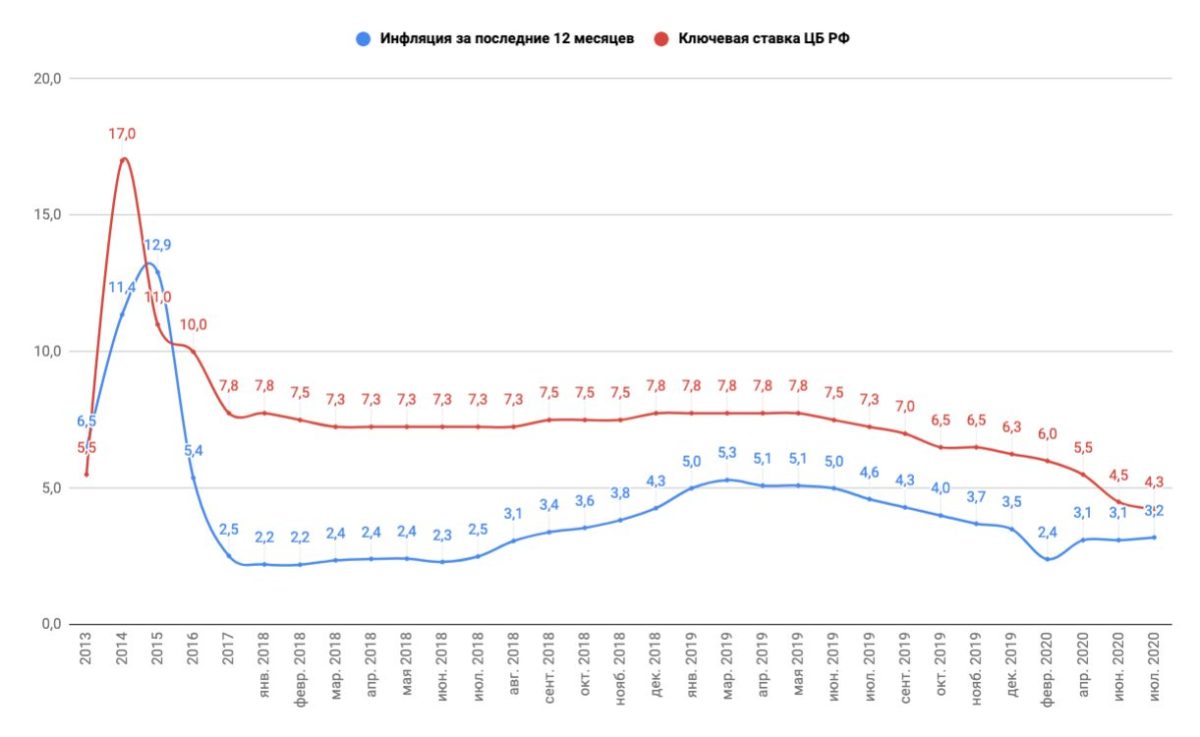

В ноябре годовая инфляция ускорилась до 4,42% по сравнению с 3,99% в предыдущем месяце, следует из данных Росстата. На 14 декабря она составила 4,65%. Эти значения превысили верхнюю границу целевого диапазона ЦБ — Банк России ожидал, что в текущем году инфляция не выйдет из диапазона 3,7–4,2%

В сегодняшнем комментарии ЦБ также сказано: «Ухудшение эпидемической обстановки в России и в мире оказывает существенно менее значимое сдерживающее влияние на экономическую активность, чем во втором квартале. Ситуация на внешних финансовых и товарных рынках улучшилась на фоне ожиданий более быстрого восстановления мировой экономики в связи с прогрессом в создании вакцин».

Ситуация на внешних финансовых и товарных рынках улучшилась на фоне ожиданий более быстрого восстановления мировой экономики в связи с прогрессом в создании вакцин».

Кроме того, регулятор обращает внимание на снижение дезинфляционных рисков: «Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее, учитывая усиление краткосрочных проинфляционных факторов и риски их более продолжительного действия», — сказано в сообщении ЦБ.

Как решение ЦБ повлияет на рынки

По мнению главного аналитика «Алор Брокера» Алексея Антонова, само решение по ставке не сильно повлияет на рынок, а вот последующие комментарии Главы Банка России Эльвиры Набиуллиной — могут.

«Из них попробуем понять, какую денежно-кредитную политику в дальнейшем будет проводить ЦБ, которому, с одной стороны, низкими процентными ставками нужно стимулировать рост экономики и уменьшить стоимость внутренних заимствований, а с другой, не допустить усиления инфляционных процессов», — написал эксперт.

«Ужесточение риторики и существенное повышение прогноза по инфляции на следующий год могут вызвать продажи на рынке ОФЗ в сегменте бумаг с фиксированным купоном», — считает аналитик «Уралсиба» Ирина Лебедева

Пресс-конференция по итогам заседания ЦБ начнется в 15:00 по московскому времени.

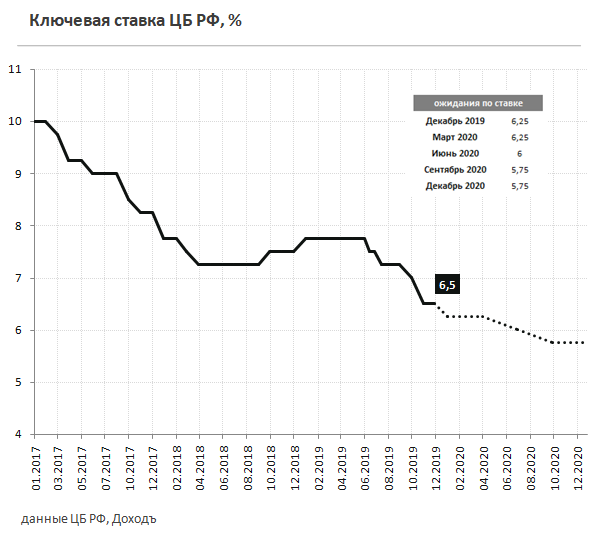

Центральный банк начал снижать ключевую ставку в начале этого года. С апреля 2020 года она изменилась трижды — на 0,5, 1 и 0,25 п.п. — в совокупности на 1,75 п.п. Тем самым Банк России поддержал экономику, которая пострадала от обвала цен на нефть (основной экспортной продукции России), а также пандемии коронавируса и карантина, отрицательно сказавшихся на деловой активности внутри страны

Сегодняшнее заседание совета директоров Банка России по денежно-кредитной политике — последнее в этом году. Следующее заседание пройдет 12 февраля 2021 года.

Банк России в течение двух предыдущих заседаний удерживал ключевую ставку на уровне 4,25%, однако указывал на то, что небольшое пространство для дальнейшего смягчения денежно-кредитной политики остается.

Регулятор может опустить ставку ниже 4%, если текущие условия значительно изменятся. Об этом заявила глава российского ЦБ Эльвира Набиуллина в интервью Bloomberg 8 декабря. Но, по ее словам, это не базовый сценарий.

«С одной стороны, мы думаем, что пространство для дополнительного снижения ставки все еще остается. Восстановление [экономики] еще не завершено, это значит, что дезинфляционные риски будут преобладать в следующем году», — сказала Набиуллина, которую процитировал «Интерфакс».

«С другой стороны, инфляция увеличилась в последние два месяца. Нам нужно тщательно оценить, являются ли эти факторы временными или они будут иметь длительные вторичные эффекты, в частности влиять на инфляционные ожидания», — добавила она.

Согласно текущему прогнозу Банка России, в условиях проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% в 2021 году и будет находиться вблизи 4% в дальнейшем.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Центробанк ожидаемо сохранил ключевую ставку на уровне 4,25%

МОСКВА, 18 дек — ПРАЙМ. Банк России по итогам заседания совета директоров в пятницу сохранил ключевую ставку на уровне 4,25% годовых в третий раз подряд, следует из пресс-релиза регулятора.

Банк России по итогам заседания совета директоров в пятницу сохранил ключевую ставку на уровне 4,25% годовых в третий раз подряд, следует из пресс-релиза регулятора.

Регулятор воздержится от снижения ставки

«Совет директоров Банка России 18 декабря 2020 года принял решение сохранить ключевую ставку на уровне 4,25% годовых», — говорится в заявлении.

Пандемия коронавируса весной стала главной угрозой для российской экономики: власти начали готовиться к тому, что закрытые границы, падение цен на нефть вслед за спросом и введенные из-за вируса ограничения внутри страны приведут в текущем году к снижению ВВП России впервые с 2015 года. На этом фоне ЦБ перешел к мягкой денежно-кредитной политике и уже в июле снизил ставку до исторического минимума в 4,25% годовых.

После снятия жестких коронавирусных ограничений российская экономика начала постепенно восстанавливаться, но стала разгоняться и инфляция. По данным Росстата, в июле она в годовом выражении ускорилась до 3,4%, в октябре — уже до 3,99%, а в ноябре — и вовсе до 4,42%, впервые с 2015 года превысив ключевую ставку Банка России.

Банк России ожидает роста инфляции по итогам года до 4,6-4,9%

Опрошенные РИА Новости эксперты ожидали, что на таком инфляционном фоне регулятор предпочтет оставить ставку неизменной.

При этом российский регулятор будет оценивать дальнейшее развитие ситуации и наличие потенциала дополнительного снижения ключевой ставки.

«С учетом высокой неоднородности текущих тенденций в экономике и динамике цен Банк России будет оценивать дальнейшее развитие ситуации и наличие потенциала дополнительного снижения ключевой ставки», — говорится в релизе регулятора. Таким образом, регулятор сохранил сигнал в «мягкой» области, хотя немного и ужесточил его.

Ключевая ставка ЦБ РФ на сегодня — 2020 год

Ключевая ставка ЦБ РФ 2020 — это один из определяющих экономических показателей, который используется не только в банковской деятельности, но и в расчетах и определении размеров иных финансовых показателей. Именно поэтому бизнесменам целесообразно следить за тем, какая ставка Центробанка на сегодняшний день, а также знать, какое значение эта цифра имеет для экономики и бизнеса.

Именно поэтому бизнесменам целесообразно следить за тем, какая ставка Центробанка на сегодняшний день, а также знать, какое значение эта цифра имеет для экономики и бизнеса.

Ключевая ставка ЦБ РФ на сегодня (2020 год) была установлена на уровне 7,75 % годовых. Последнее заседание ЦБ РФ по уточнению ключевого процента состоялось 14 декабря прошлого года, в ходе которого показатель был повышен на 0,25 процентных пункта. Соответствующая информация была опубликована на официальном сайте регулятора.

Ключевая ставка ЦБ 2020: экономический смысл

КС является основным индикатором кредитно-денежной политики государства. То есть она показывает, под какой минимальный процент банки могут привлекать средства для осуществления своей деятельности. Также эта цифра является максимальным процентом, по которому Центробанк может принимать вклады от банков. Учетная ставка ЦБ РФ на сегодня (2020 год) и КС имеют одинаковые значения, поскольку с 01.01.2016 эти понятия были объединены. Такая норма была закреплена в Указании Банка России от 11.12.2015 № 3894-У. При помощи этой цифры регулируется уровень инфляции в стране. Бухгалтеры используют этот показатель для расчета:

Такая норма была закреплена в Указании Банка России от 11.12.2015 № 3894-У. При помощи этой цифры регулируется уровень инфляции в стране. Бухгалтеры используют этот показатель для расчета:

- пени за задержку уплаты налогов;

- суммы платы за пользование заемными средствами;

- НДФЛ по материальной выгоде;

- компенсации за задержку зарплаты и т. д.

Ключевая ставка 2020: значение для бизнеса

Изменение ключевой ставки в 2020 году в сторону повышения имеет особый смысл для предпринимателей. Ведь это значит, что привлекать заемные средства стало дороже, а это неизменно затрудняет расширение бизнеса и привлечение инвестиций. Кроме того, этот показатель влияет на сумму штрафов в пользу контрагентов и налоговиков. Использование этой цифры для расчета суммы долга оговорено в статье 395 ГК РФ.

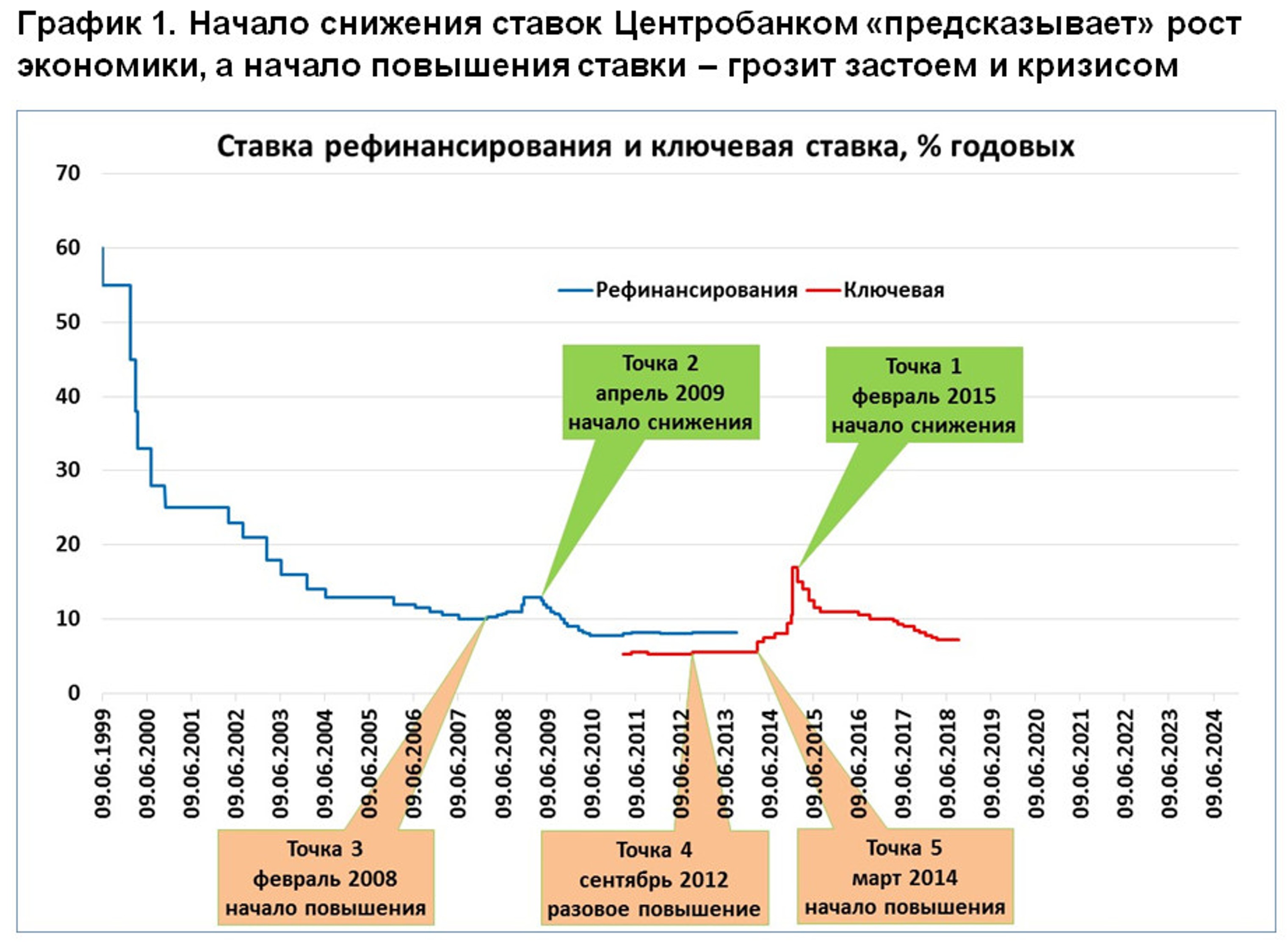

Следовательно, можно сделать вывод о том, что повышение этого процентного показателя свидетельствует об отрицательной динамике экономических процессов в стране: нестабильности и некоторой экономической неопределенности. Например, как видно из таблицы, представленной ниже, прежнее повышение выпало на достаточно тяжелые периоды для российской экономики. В этот период предприниматели и население более осторожно брали кредиты, а популярность депозитов, наоборот, возросла, поскольку проценты по ним были выше. Кроме того, в периоды экономической неопределенности растет потребность в накоплении средств и снижается уровень потребления.

Например, как видно из таблицы, представленной ниже, прежнее повышение выпало на достаточно тяжелые периоды для российской экономики. В этот период предприниматели и население более осторожно брали кредиты, а популярность депозитов, наоборот, возросла, поскольку проценты по ним были выше. Кроме того, в периоды экономической неопределенности растет потребность в накоплении средств и снижается уровень потребления.

Значение для населения

Рассматриваемый финансовый инструмент имеет весьма важное значение и для рядового населения, которое не относится к предпринимательскому сектору и не занимается профессиональной финансовой деятельностью. Ведь КС влияет на:

- динамику потребительских цен;

- покупательскую способность;

- обесценивание национальной валюты;

- выгодность кредитов и депозитов;

- рост зарплат;

- появление новых рабочих мест.

Ключевая ставка Банка России 2020: кто и как устанавливает

Рассматриваемый показатель может меняться несколько раз за год. Устанавливает его совет директоров Центрального банка на специальном заседании, которое проводится раз в шесть недель. Для определения актуальной цифры производится анализ многих экономических факторов. В каждой информационной публикации регулятора описывается, на основании каких финансово-экономических явлений был установлен текущий процент. Обычно специалисты регулятора принимают в расчет следующие критерии:

Устанавливает его совет директоров Центрального банка на специальном заседании, которое проводится раз в шесть недель. Для определения актуальной цифры производится анализ многих экономических факторов. В каждой информационной публикации регулятора описывается, на основании каких финансово-экономических явлений был установлен текущий процент. Обычно специалисты регулятора принимают в расчет следующие критерии:

- колебания курса валют;

- темп инфляции;

- динамика уровня потребления;

- динамика кредитования.

Этот список далеко не полный, в него включаются многие другие факторы, которые могут иметь как внутриэкономическое, так и внешнее происхождение. Например, последнее свое решение ЦБ мотивировал высокими инфляционными рисками, а также снижением деловой и, в частности, инвестиционной активности. На КС также влияют факторы, которые на первый взгляд далеки от большой экономики, например динамика цен на сельскохозяйственную продукцию.

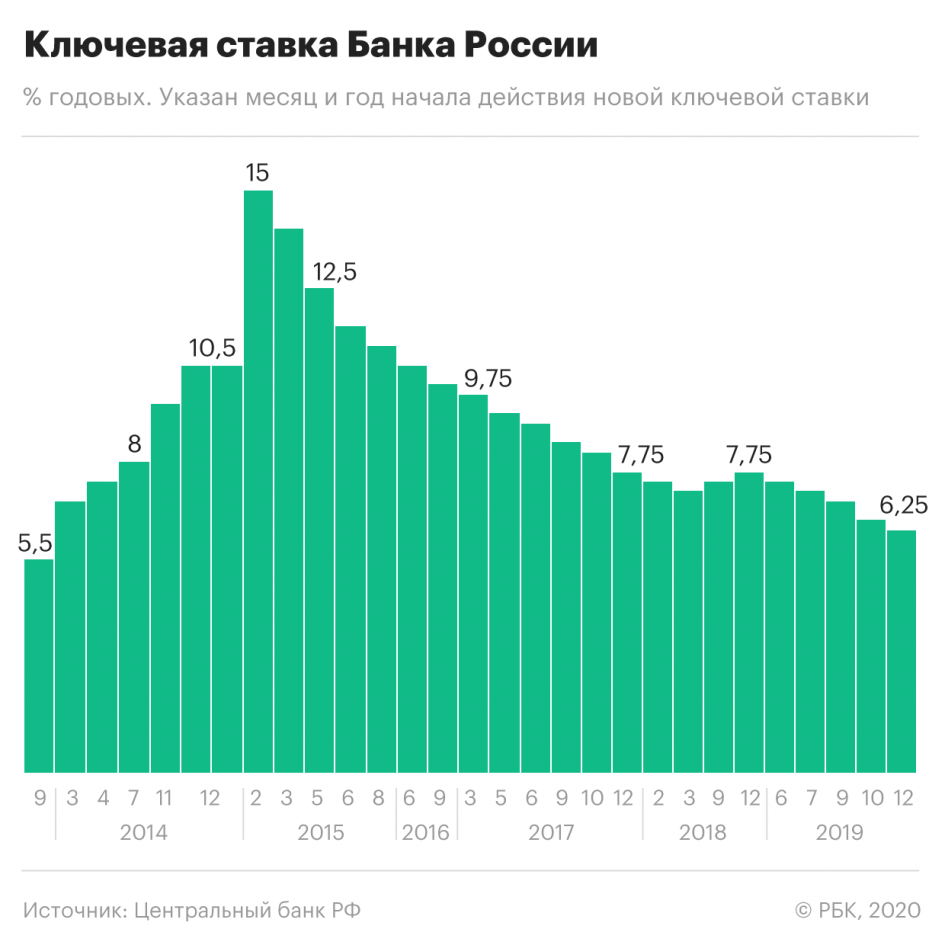

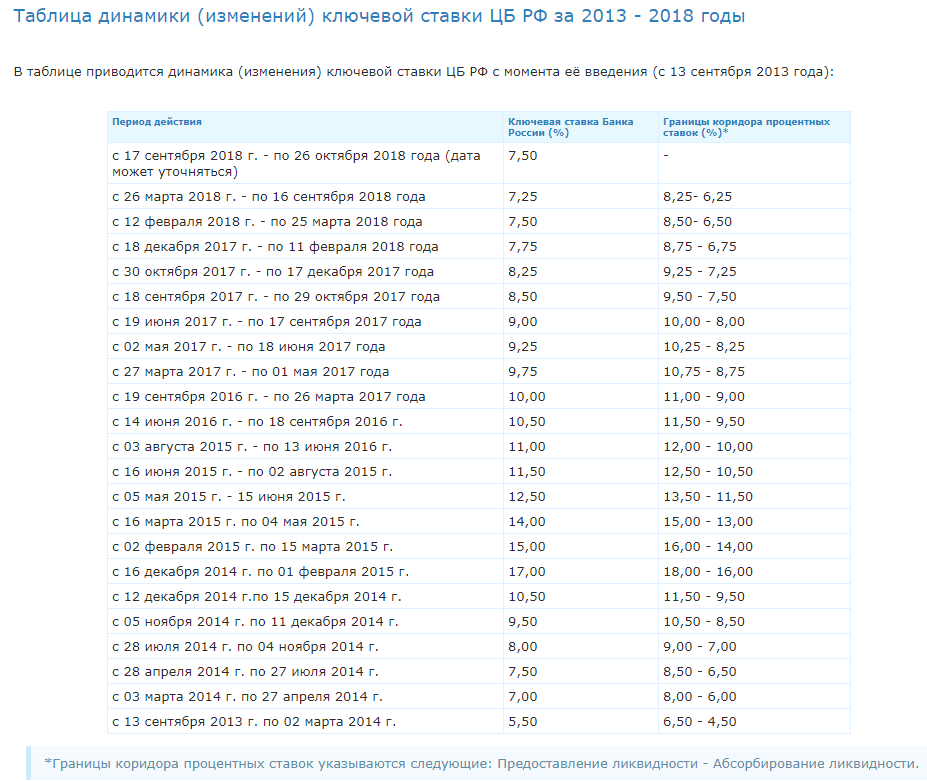

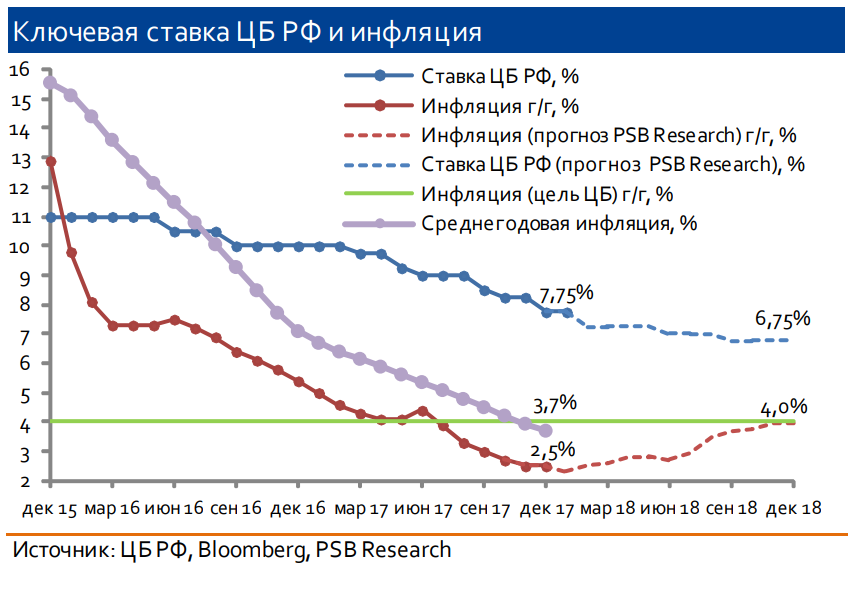

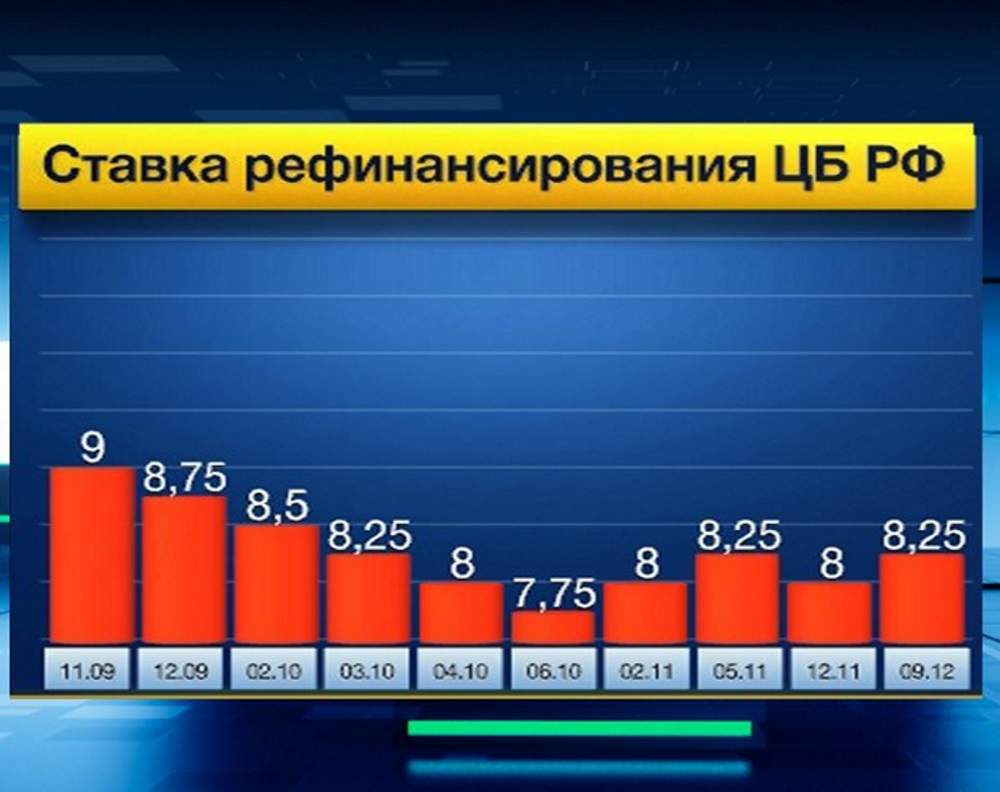

Ключевая ставка Банка России в 2018–2020 году

Ключевая ставка ЦБ РФ в 2020 году (таблица по годам представлена ниже) до сентября демонстрируовала тенденцию к уменьшению этого показателя. Снижение ключевой ставки в 2018 году положительно повлияло на экономическую активность, ведь кредиты для юридических и физических лиц стали несколько дешевле. В сентябре и декабре произошло повышение. Прогнозировать дальнейшее изменение этой цифры еще рано. Ведь, по мнению совета директоров главного регулятора, экономические параметры за последние несколько месяцев ухудшились. В частности, инфляция уже точно превысит ожидаемый лимит в 4 % и составит 5–5,5 %.

Снижение ключевой ставки в 2018 году положительно повлияло на экономическую активность, ведь кредиты для юридических и физических лиц стали несколько дешевле. В сентябре и декабре произошло повышение. Прогнозировать дальнейшее изменение этой цифры еще рано. Ведь, по мнению совета директоров главного регулятора, экономические параметры за последние несколько месяцев ухудшились. В частности, инфляция уже точно превысит ожидаемый лимит в 4 % и составит 5–5,5 %.

Начало действия | % |

| 14.12.2018 | 7,75 |

| 17.09.2018 | 7,5 |

26.03.2018 | 7,25 |

12.02.2018 | 7,5 |

18.12.2017 | 7,75 |

30.10.2017 | 8,25 |

18.09.2017 | 8,5 |

19.06.2017 | 9 |

02. | 9,25 |

27.03.2017 | 9,75 |

19.09.2016 | 10,0 |

14.06.2016 | 10,5 |

03.08.2015 | 11 |

16.06.2015 | 11,5 |

05.05.2015 | 12,5 |

16.03.2015 | 14 |

02.02.2015 | 15 |

16.12.2014 | 17 |

12.12.2014 | 10,5 |

05.11.2014 | 9,5 |

28.07.2014 | 8 |

28.04.2014 | 7,5 |

03.03.2014 | 7 |

13.09.2013 | 5,5 |

Стоит сказать, что следующее заседание ЦБ по ключевой ставке в 2020 году запланировано на 08. 02.2019.

02.2019.

Узнать, какая ставка ключевая ЦБ РФ на сегодня (2020 г.), можно в любой момент на официальном сайте регулятора и на нашем портале в справочном разделе.

Что такое ключевая ставка Центробанка России (ЦБ РФ) простыми словами

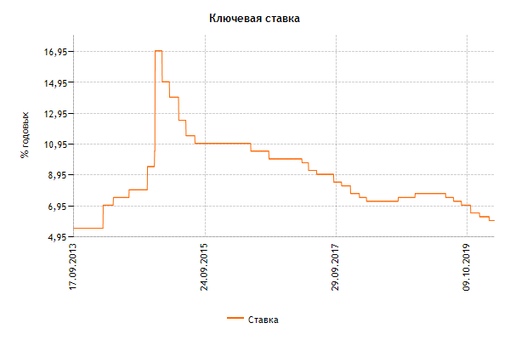

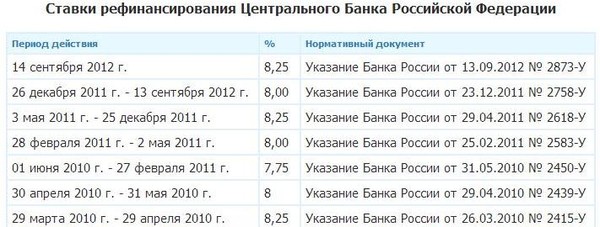

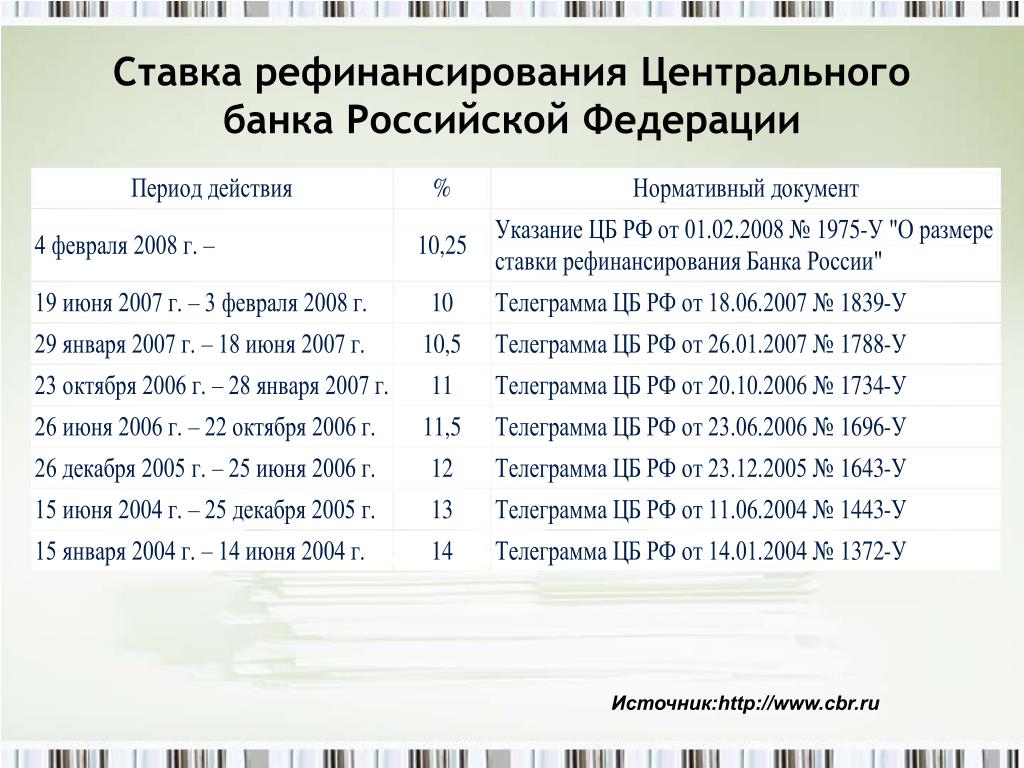

Термин «ключевая ставка» первый раз ввели на заседании Центрального Банка 13 сентября 2013 года. До этого применялось только понятие «ставка рефинансирования», которая использовалась для расчетов различных экономических показателей, но не отражала принципы политики Банка России.

Определение

Ключевая ставка — это одновременно и тот процент, под который коммерческие банки могут оформить у Центробанка кредит сроком на 1 неделю, и та верхняя граница, под которую сам регулятор готов принимать от кредитных организаций депозиты. Другими словами, Банк России не кредитует ниже значения ключевой ставки и не принимает деньги под процент, превышающий его.

Применение

Главное, на что влияет размер ключевой ставки — на то, какие проценты будут по кредитам и по вкладам для частных клиентов и компаний.

Чем ниже значение, тем на более привлекательных условиях банки возьмут у Центробанка кредит. А значит, смогут прокредитовать своих клиентов под меньший процент. Если размер ставки увеличится, то и банки будут вынуждены перейти на более высокие проценты.

Аналогична и ситуация с депозитами — чем выше тот процент, под который Банк России принимает депозиты, тем лучше условия коммерческие банки смогут предложить своим клиентам. И наоборот — при снижении ставки линейка оформляемых вкладов теряет привлекательность, так как сами банки оформляют у Ценробанка депозиты под меньший процент.

Снижение и повышение

Меняя размер ключевой ставки, регулятор может влиять на экономику страны и корректировать инфляцию.

Повышение говорит о том, что экономика нестабильна и необходимо вмешательство для ограничения ее колебаний. По сути, увеличивая ставку, регулятор снижает спрос на потребительские и коммерческие кредиты (из-за их дороговизны). Уменьшается количество денег в обращении, банки теряют возможность оформлять у Центробанка дешевые кредиты. Развитие экономики замедляется.

Уменьшается количество денег в обращении, банки теряют возможность оформлять у Центробанка дешевые кредиты. Развитие экономики замедляется.

Снижение значения, наоборот, дает банкам возможность выдавать кредиты на привлекательных для клиентов условиях. Повышается спрос на заемные деньги, а значит частные лица могут позволить себе больше тратить, что развивает бизнес предлагаемых товаров и услуг. Такая ситуация позитивна и ведет к росту экономики.

Отличие от ставки рефинансирования

До введения понятия «ключевая ставка» во всех законах и официальных документах (например, для расчета штрафов, пеней и налогов) использовалась ставка рефинансирования. После признания необходимости использовать единое значение, их было решено уравнять. При этом регулятор дал время на изменение нормативной базы и обозначил дату окончательного «объединения» — 1 января 2016 года.

Сейчас ставка рефинансирования как отдельная единица и самостоятельный показатель не употребляется.

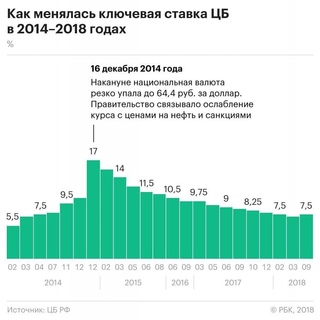

История изменения значений

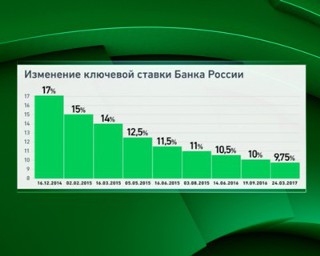

В день своего принятия ключевая ставка была зафиксирована на уровне 5,5%. Нестабильность экономики вынуждала регулятор поэтапно повышать размер ставки — в 2014 году значение увеличивалось 6 раз. Рекордным было единоразовое повышение на 6,5% сразу (16 декабря 2014 года было закрепление на уровне 17%). Такое решение стало ответом на значительные скачки на валютном рынке и, по ожиданиям Центробанка, должно было сдержать инфляцию и снизить риск дефолта.

После этого ставка более не увеличивалась, а лишь поэтапно снижалась. Например, в феврале 2015 года она составляла 15%, а в июне 2016 —уже 11,5%.

Значения ключевой ставки

За 2017 год значение снижалось шесть раз.

Последнее уменьшение значения регулятор пояснил тем, что инфляция приближается к целевому ориентиру, а экономическая активность восстанавливается. Центробанк говорит, что дальнейшие решения об изменении ключевой ставки будут приняты на основе анализа изменения цен на топливо (в основном, нефть), динамики снижения инфляции и общего развития экономики.

Значения ключевой ставки с момента ее введения:

Период действия | Значение, % годовых |

|---|---|

| 03.02.2013 — 02.03.2014 | 5,5 |

| 03.03.2014 — 27.04.2014 | 7,0 |

| 28.04.2014 — 27.07.2014 | 7,5 |

| 28.07.2014 — 04.11.2014 | 8,0 |

| 05.11.2014 — 11.12.2014 | 9,5 |

| 12.12.2014 — 15.12.2014 | 10,5 |

| 16.12.2014 — 01.02.2015 | 17,0 |

| 02.02.2015 — 15.03.2015 | 15,0 |

| 16.03.2015 — 04.05.2015 | 14,0 |

| 05.05.2015 — 15.06.2015 | 12,5 |

| 16.06.2015 — 02.08.2015 | 11,5 |

| 03.08.2015 — 13.06.2016 | 11,0 |

14. 06.2016 — 18.09.2016 06.2016 — 18.09.2016 | 10,5 |

| 19.09.2016 — 26.03.2017 | 10,0 |

| 27.03.2017 — 01.05.2017 | 9,75 |

| 02.05.2017 — 18.06.2017 | 9,25 |

| 19.06.2017 — 17.09.2017 | 9,00 |

| 18.09.2017 — 29.10.2017 | 8,5 |

| 30.10.2017 — 17.12.2017 | 8,25 |

| 18.12.2017 — 11.02.2018 | 7,75 |

| 12.02.2018 — 25.03.2018 | 7,50 |

| 26.03.2018 — 14.09.2018 | 7,25 |

| 15.09.2018 — 16.12.2018 | 7,50 |

| 17.12.2018 — 16.06.2019 | 7,75 |

| 17.06.2019 — 28.07.2019 | 7,50 |

| 29.07.2019 — 06.09.2019 | 7,25 |

| 07.09.2019 — 24.10.2019 | 7,0 |

| 25.10.2019 — 15.12.2019 | 6,5 |

| 16.12.2019 — 09.02.2020 | 6,25 |

10. 02.2020 — по настоящее время 02.2020 — по настоящее время | 6,0 |

Следующее заседание по вопросу ключевой ставки запланировано на 20 марта 2020 года.

Полезное видео

Программа Натальи Пилипенко «Как 2х2» о Ключевой ставке.

| Sr.No. | Срок погашения | Менее 2 кр в.э.ф 08.01.2021 | 2 кр до 10 кр (разовый депозит) до 08.12.2020 (привязано к ставке РЕПО) |

|---|---|---|---|

| 1 | 7-14 дней | 2,75 | 2,75 |

| 2 | 15-30 дней | 2. 90 90 | 2,75 |

| 3 | 31 — 45 дней | 2,90 | 2,75 |

| 4 | 46-59 дней | 3,25 | 2,75 |

| 5 | 60 — 90 дней | 3.25 | 2,75 |

| 6 | 91 — 179 дней | 3,90 | 2,75 |

| 7 | 180 — 270 дней | 4,25 | 3,00 |

| 8 | 271 — 364 дней | 4. 25 25 | 3,25 |

| 9 | От 1 года до менее 2 лет | 4,90 | 3,50 |

| 10 | От 2 до 3 лет | 5.00 | 3,50 |

| 11 | От 3 до 5 лет | 5.10 | 3,50 |

| 12 | 5 лет и старше до 10 лет | 5.10 | 3,50 |

| 13 | 555 дней | NA | NA |

| 14 | 777 дней | NA | NA |

| 15 | Cent Double | NA | NA |

Швейцарский национальный банк (SNB) — Текущие процентные ставки и обменные курсы

Полисная ставка ШНБ -0.

75%

Действует с

13.06.2019

75%

Действует с

13.06.2019Специальная ставка (механизм финансирования дефицита ликвидности) 0,00%

Процентная ставка по депозитам до востребования -0,75% Действует с 22.01.2015

Пороговый коэффициент30 Действует с 01.04.2020

SARON -0,72% фиксация на закрытие торгового дня, 07.

01.2021

01.2021Доходность облигаций Швейцарской Конфедерации -0.527% 08.01.2021 (Спотовая процентная ставка на 10-летний срок погашения)

Пожалуйста, обратите внимание , что SARON опубликован на веб-сайте SNB только в иллюстративных целях и округлен до двух десятичных знаков. Администратор тестирования, SIX, вычисляет и публикует SARON с шестью десятичными знаками и отвечает за лицензирование.Запрещается использовать SARON, опубликованный на этом веб-сайте, в коммерческих целях.

Zenith Bank PLC Наира Курсы валют

| Валюта | Курс | Дата |

|---|---|---|

| долларов США | ₦ 395 | 01. 01.2021 01.2021 |

| EUR | ₦ 438 01/2021 | |

| GBP | 515 | 01.01.2021 |

| CAD | ₦ 297 | 01.01.2021 |

| TRY | 63 | 01/01 / 2021 |

| INR | ₦ 5.24 | 31.10.2020 |

| AED | ₦ 106 | 05.09.2020 |

Zenith Bank PLC, Zenith Bank Naira Обменные курсы сегодня:

- Zenith Bank Naira. 395 ₦, 438, 515, 297, 63, 5,24 4, AED 106

- Последний курс обмена долларов США на банк Наира Зенит составляет 395 ₦ на 01.01.2021 по адресу Интернет.

- Последний обновленный обменный курс банка Zenith, отличный от доллара США, составляет евро по отношению к Naira Zenith Bank, курс , что составляет 438 ₦ по состоянию на 01.01.2021 в местоположении Online.

| Access Bank | GTBank |

| Sterling Bank | First Bank |

| Zenith Bank | UBA |

| Stanbic Bank | Ecobank |

| Fidelity Bank | |

| Stan Chart | Union Bank |

| Polaris | Wema Bank |

Комментарий на Zenith Bank Naira Rates

Ваш комментарий

Ваш ник:

Добавить комментарий

: 01 06. 01.2021

01.2021Zenith снова не финансирует бинарные системы

Ahsad 10:34 28/12/2020Я так не думаю

Ежедневный подробный курс обмена Zenith Bank Naira

USD к Naira Курсы Zenith Bank

| Дата | Расположение | Ставка |

|---|---|---|

| 01.01.2021 | Онлайн | 395 |

| 31.12.2020 | Онлайн | ₦ 395 |

| 12.08.2020 | Онлайн | ₦ 400 |

EUR на Наира Зенит Банк Курсы

| Дата | Местоположение | Курс |

|---|---|---|

| 01.01.2021 | Онлайн | ₦ 438 |

| 01/12/2020 | Онлайн | ₦ 438 |

| 01/11/2020 | Онлайн | ₦ 438 |

GBP для Naira Zenith Bank Тарифы

| Дата | Местоположение | Тариф | Онлайн | ₦ 515 |

|---|---|---|

| 01/12/2020 | Онлайн | 515 |

| 01/11/2020 | Онлайн | ₦ 515 |

CAD на счет Naira Zenith Bank Курсы

| Дата | Местоположение | Курс | 01. 01 01 | Онлайн | ₦ 297 |

|---|---|---|

| 12.06.2020 | Канада | ₦ 311 |

| 01/12/2020 | Онлайн | ₦ 297 |

TRY для Naira Zenith Bank Rates

| Дата | Расположение | Оценка |

|---|---|---|

| 01.01.2021 | Онлайн | ₦ 63 |

| 01/12/2020 | Online | ₦ 63 |

| 01 / 11/2020 | Онлайн | ₦ 63 |

INR to Naira Zenith Bank Rates

| Дата | Расположение | Цена |

|---|---|---|

| 31.10.2020 | Индия | ₦ 5.24 |

| 25.06.2020 | Онлайн | ₦ 5.56 |

AED для Naira Zenith Bank Тарифы

| Дата | Местоположение | Тариф |

|---|---|---|

| Дубай | ₦ 106 | |

15. |

05.2017

05.2017 75%

Действует с

13.06.2019

75%

Действует с

13.06.2019 01.2021

01.2021