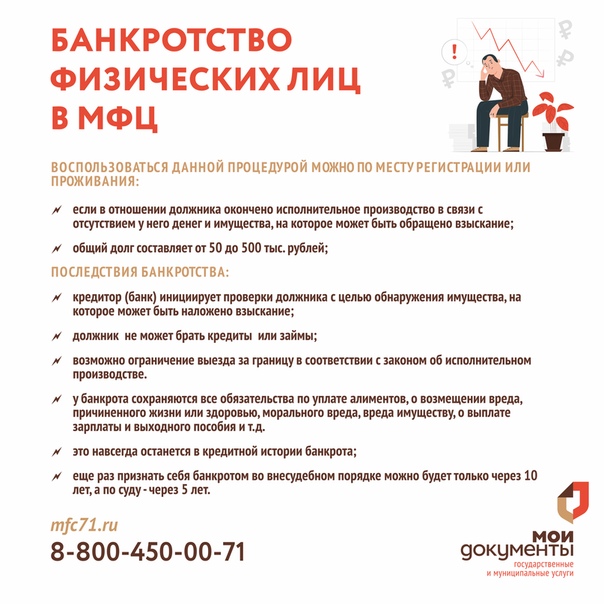

Объявить себя банкротом последствия: Банкротство физических лиц в 2021 — порядок, стоимость и последствия

Последствия банкротства физического лица 2019-2020

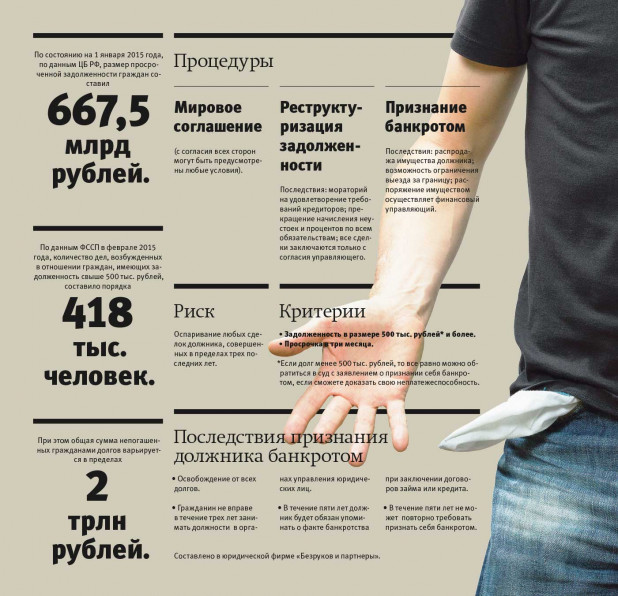

Суть банкротства физических лиц – через суд цивилизованно решить проблемы с непосильной задолженностью. Но многих пугают и останавливают негативные последствия процедуры банкротства как для себя, так и для близких родственников. Банки часто говорят по телефону должникам:

«Не вздумайте объявить себя банкротом! Это клеймо на всю жизнь для Вас и Ваших родственников. Вы и Ваши родственники не смогут устроиться на нормальную работу. Новых кредитов ни им, ни Вам не видать!»

Давайте разберемся, какие последствия и временные ограничения ожидают должника (банкрота) и его родственников на самом деле при банкротстве физического лица. Все не так уж и страшно!

Банкротство физических лиц: последствия для родственников

Информация о банкротстве физических лиц открытая. Сведения о признании должника банкротом публикуются в официальном издании – газете «Коммерсантъ» и в Едином федеральном реестре сведений о банкротстве.

Узнают ли о банкротстве мои друзья, родственники и работодатель?

Ваши друзья, родственники и работодатель точно узнают, что у вас есть проблемы с выплатой кредитов, если вы перестанете их выплачивать, и ваше дело банки и микрофинансовые организации передадут в коллекторские агентства.

Для многих минусом банкротства физических лиц является то, что работодатель узнает о Вашем статусе. Об этом ему сообщит финансовый управляющий. Дело в том, что с момента признания Вас банкротом и в течение всего срока процедуры реализации имущества в деле о банкротстве физлица (около 6 месяцев), заработную плату работодатель должен перечислять на специальный счет, открытый финансовым управляющим для формирования конкурсной массы. Об этом ему и сообщит финансовый управляющий. Несомненно, плюсом это не назовешь, но и не такой уж это и серьезный минус банкротства физических лиц. Ведь работодатель наверняка о Ваших проблемах с финансами наслышан от коллекторов или сотрудников банка. И банкротство он воспримет вполне адекватно: «Наконец-то нам перестанут звонить коллекторы!».

Об этом ему и сообщит финансовый управляющий. Несомненно, плюсом это не назовешь, но и не такой уж это и серьезный минус банкротства физических лиц. Ведь работодатель наверняка о Ваших проблемах с финансами наслышан от коллекторов или сотрудников банка. И банкротство он воспримет вполне адекватно: «Наконец-то нам перестанут звонить коллекторы!».

Ограничения на срок процедуры банкротства физического лица

Сроки банкротства физических лиц разные и зависят от наличия имущества, дохода, сделок с имуществом за последние три года. Но в среднем, при несущественном размере дохода, составляют около 6 месяцев с момента признания банкротом, или около 8 месяцев с момента обращения в Суд с заявлением о признании Вас банкротом. В течение этих 6 месяцев с момента признания Вас банкротом и до завершения процедуры:

- Суд вправе запретить выезд за пределы РФ. По факту, запреты выносятся судом не часто;

- Запрещается распоряжаться пластиковыми картами, счетами;

- Продавать, приобретать имущество.

Запрет на выезд за границу может быть вынесен лишь на время процедуры реализации имущества. По завершению банкротства этот запрет снимается!

Подробнее обо всех ограничениях читайте в статье «Правила поведения во время личного банкротства».

Последствия банкротства физических лиц для должника

Последствия банкротства для должника — физического лица можно разделить на три группы:

3

положительные

1. Негативные последствия

Негативные последствия могут наступить лишь для мошенников, которые «набрали кредитов» с целью их не отдавать. Помимо того, что при рассмотрении дела о банкротстве Суд долги им «не спишет», есть шансы привлечения к уголовной ответственности при банкротстве физических лиц. Причем не нужно себя записывать в мошенники и бояться уголовной ответственности, если Вы не «вклеивали фотографию в чужой паспорт, чтобы получить кредит», или «набрали кучу кредитов и не сделали по ним ни одного платежа». Подробнее об уголовной ответственности при кредитовании Вы можете прочитать в статье «Уголовная ответственность за невыплату кредита».

Причем не нужно себя записывать в мошенники и бояться уголовной ответственности, если Вы не «вклеивали фотографию в чужой паспорт, чтобы получить кредит», или «набрали кучу кредитов и не сделали по ним ни одного платежа». Подробнее об уголовной ответственности при кредитовании Вы можете прочитать в статье «Уголовная ответственность за невыплату кредита».

2. Незначимые последствия

К незначимым последствиям можно отнести то, что после банкротства физического лица:

- Вам запрещается три года занимать должность директора любой организации. Причем заместителем директора, начальником цеха, руководителем отдела, главным бухгалтером Вы сможете быть. Речь идет только о высшем посте в организации – директор и член совета директоров;

- пять лет Вы не сможете возглавлять МФО и негосударственные пенсионные фонды, десять лет — банки;

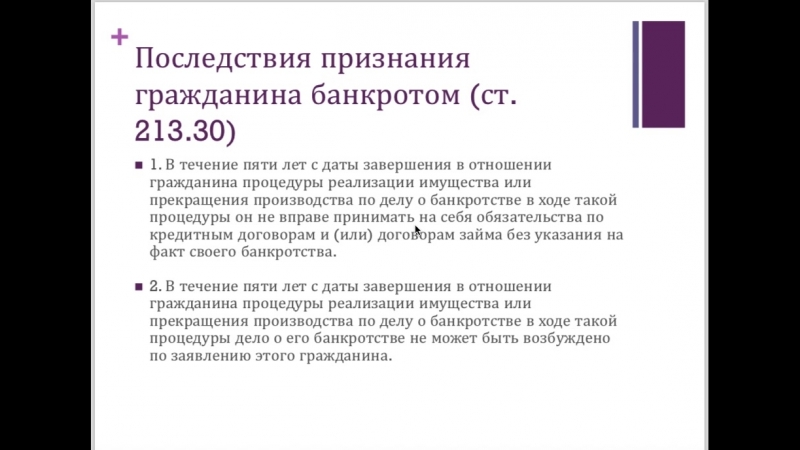

- Вы не сможете в течение пяти лет вновь «оформить банкротство»;

- в течение пяти лет Вы должны будет сообщать потенциальным кредиторам о том, что Вы «ранее финансового оступались» и проходили процедуру банкротства.

3. Положительные последствия

К положительным последствиям (плюсам) банкротства физического лица для должника несомненно относится то, что после завершения процедуры реализации имущества в деле о банкротстве физического лица долги по кредитам, скорее всего, «спишут». Банкротство – это не тотальное «списание (прощение)» долгов по кредитам. Чуть менее 2% дел в России за 2016-2019 года завершились неосвобождением от долгов. Не такая уж пугающая статистика. Но даже если от долгов не освободят, то плюс в этом есть, т.к. все суммы долгов будут «заморожены» после признания Вас банкротом. Долги перестанут расти. И Вы по мере возможности сможете с ними рассчитаться!

Хотите списать долги через процедуру банкротства, но боитесь попасть в эти 2,0% «неосвобожденных от долгов»? Оцените перспективы своего банкротства у специалистов компании «Долгам. НЕТ». Более 99,5% наших клиентов полностью освобождаются от долгов!

НЕТ». Более 99,5% наших клиентов полностью освобождаются от долгов!

Так что же ждет родственников должника при банкротстве?

Банкротство физических лиц никоим образом не накладывает ограничений на жизнь, кредитную историю родственников должника. Разве что в банкротстве могут оспорить подаренный маме (брату) полгода назад автомобиль. Об этом Вы можете прочитать в статье «Оспаривание сделок при банкротстве физических лиц».

Последствия процедуры

Последствия банкротства физического лица

Банкротство физического лица не сможет пройти без определенных негативных последствий, о которых должны знать заемщики, несмотря на их несущественность.

Последствия банкротства:

- На протяжении пяти лет при оформлении нового кредита человек обязан уведомлять сотрудников финансовых учреждений о том, что он является банкротом.

- На протяжении трех лет человеку запрещается занимать руководящие должности, стать ИП и открыть ООО.

- Человек не сможет объявить себя банкротом в течение пяти лет.

Как видно из перечня, в нем нет ничего такого, что могло бы напугать должника. Разберемся подробнее с тем, что означают для человека данные ограничения.

Зачастую люди опасаются объявления банкротства, считая, что это испортит их кредитную историю и приведет к невозможности получения впоследствии каких-либо займов. Нужно понимать, что невыплата долговых обязательств и просрочки оплат всегда портят историю. И дальнейшее поведение клиента уже не играет особого значения — будет ли он избегать общения с банком, объявит о банкротстве или в меру возможностей будет погашать долг.

Плохая кредитная история вовсе не означает, что клиенту в дальнейшем не удастся оформить займ, хотя банки и пугают людей вероятностью отказов в их получении. Это не соответствует истине. Большая часть взрослого населения России хотя бы раз оформляла себе кредиты. Около половины этих людей допускали незначительные просрочки платежей. Многие систематически пропускают оплаты, а часть населения вообще не платит долги. Учитывая сложное экономическое положение в стране, миллионы наших сограждан сейчас не имеют возможности оплачивать свои банковские займы. У этих людей сегодня плохая кредитная история. Но если банкиры примут решение о прекращении дальнейшего сотрудничества с должниками, то завтра им станет просто некого финансировать и банки перестанут зарабатывать деньги. По этой причине, несмотря на плохую историю, клиент через несколько лет сможет возобновить сотрудничество с большинством финансовых учреждений.

Многие систематически пропускают оплаты, а часть населения вообще не платит долги. Учитывая сложное экономическое положение в стране, миллионы наших сограждан сейчас не имеют возможности оплачивать свои банковские займы. У этих людей сегодня плохая кредитная история. Но если банкиры примут решение о прекращении дальнейшего сотрудничества с должниками, то завтра им станет просто некого финансировать и банки перестанут зарабатывать деньги. По этой причине, несмотря на плохую историю, клиент через несколько лет сможет возобновить сотрудничество с большинством финансовых учреждений.

И еще одно дополнение, касающееся первого пункта. Данное обязательство не запрещает человеку получать новый кредит на протяжении пяти лет после признания банкротства, а требует от клиента обязательно указывать об этом факте в анкете, которую банк просит заполнять при оформлении займа.

Физических лиц не должны пугать последствия банкротства, если процедура будет проведена законно и грамотно. Более того, она позволит должникам избавиться от непосильного гнета и начать новую жизнь.

Рассрочка платежа до 10 месяцев

Каким будут последствия банкроства для физического лица

Любой совершеннолетний гражданин, согласно Закону №127 «О банкротстве», имеет право объявить себя банкротом. Объявить себя банкротом может не только физическое лицо, но и юридическое, а также налоговые органы. Чтобы оформить банкротство, требуется подать заявление в Арбитражный суд.

Что означает неплатежеспособностьПроцедуру банкротства можно начать, если имеется ряд характерных признаков:

1) не выполняются финансовые обязательства

2) не представляет возможным закрывать обязательным платежи

3) должник не имеет возможности выплачивать более 10% совокупного долга

4) сумма всех обязательств превышает стоимость имущества

5) отсутствует имущество, которое может стать объектом взыскания

Последствия банкротства

В качестве положительных последствий успешно проведенной процедуры банкротства можно выделить следующие:

- аннулирование долгов (сюда включены штрафные санкции, пени, а также проценты)

- прекращение исполнительного производства

- прекращение преследования со стороны приставов и коллекторов, которые больше не имеют права этого делать

- списание долгов за исключением долгов по алиментам, компенсаций морального и физического вреда

- повторное банкротство возможно только через 5 лет

- обязательное предоставление информации всем будущим кредиторам о процедуре банкротства

- отсутствие права заниматься хозяйственной деятельность как ИП на протяжении 5 лет

- запрет на работу в должности руководителя на протяжении трех лет

Оформление банкротства — это чрезвычайно сложная юридическая процедура, которая требует детальной подготовки. В рамках одной статьи невозможно дать одной подробной и пошаговой инструкции. Каждый случай необходимо рассматривать индивидуально. В связи с этим, мы очень рекомендуем обратиться к профессионалам. Специалисты позволят сократить временные и даже финансовые затраты. Обращайтесь к нам! Адвокатский кабинет «Альянс» придет на помощь в любой сложной ситуации.

В рамках одной статьи невозможно дать одной подробной и пошаговой инструкции. Каждый случай необходимо рассматривать индивидуально. В связи с этим, мы очень рекомендуем обратиться к профессионалам. Специалисты позволят сократить временные и даже финансовые затраты. Обращайтесь к нам! Адвокатский кабинет «Альянс» придет на помощь в любой сложной ситуации.

Последствия банкротства ООО и ИП: как остаться в выгоде

Не все решаются сообщить о своей несостоятельности. Многие предпочитают тянуть груз неподъемных долгов, чем признать себя банкротом. А причина кроется в искаженном понимании должниками последствий банкротства.

Стоит ли бояться банкротства

Многие граждане и представители бизнес-сообщества неверно трактуют понятие «банкротство». Они видят его только в отрицательном ключе и ассоциируют с полным разорением и прекращением предпринимательской деятельности.

На самом деле, помимо отрицательных моментов, банкротство таит в себе и ряд преимуществ. Оно не только может принести выгоду, но и открыть новые возможности.

Оно не только может принести выгоду, но и открыть новые возможности.

По сути, компания или физическое лицо могут быть объявлены банкротом только после официального постановления на это суда. На основании судебного решения субъект приобретает новый статус, сопряженный с юридическими и иными последствиями, которые могут быть как отрицательными, так и положительными.

Поэтому бояться банкротства не нужно – нужно по максимуму извлечь всю пользу от нового статуса и минимизировать отрицательные последствия.

Последствия банкротства с точки зрения должника

Как правило, оценка последствий банкротства должниками не совпадает с мнением антикризисных специалистов. Многие компании остаются под впечатлением разовых случаев рейдерских захватов или привлечения руководителей фирмы – банкрота к уголовной ответственности с изъятием личного имущества. Поэтому в их умах зародилось множество мифов, связанных с последствиями банкротства.Итак, что же это за домыслы, и как обстоит ситуация на самом деле:

1. Что будет с имуществом.

Что будет с имуществом.

Считается, что фирма – банкрот лишается всего своего имущества. На самом деле, если подойти к банкротству профессионально, можно сохранить полный контроль над имуществом и финансовыми средствами.

2. Подпорченная репутация.

Если ты банкрот, значит, нет тебе веры. Так ли это? Действительно ли банкротство означает потерю клиентов и партнеров?

Посмотрите на ситуацию с другой стороны. Всем нравиться невозможно. Сохраняйте доверительные отношения только с теми представителями бизнеса, с которыми у вас сложилось тесное и взаимовыгодное сотрудничество. Они тоже могут оказаться на вашем месте. Поэтому конструктивный диалог поможет продолжить сотрудничество.

3. Банкротство – конец предпринимательской деятельности?

Конечно, нет! Грамотно подходя к делу, можно не только остаться на плаву, но и перейти на новый уровень ведения бизнеса.

4. Наказание наказанию рознь.

Многие считают одним из главных минусов банкротства – наказания в виде штрафов, арестов, лишения свободы. Это тоже не совсем так. Да, можно нарваться на эти неблагоприятные последствия, но только в результате неграмотных действий со стороны руководства и арбитражного управляющего.

Важно! Негласные последствия банкротства напрямую зависят от юридически грамотной работы представителей фирмы — банкрота и профессионализма управляющего.

Правовые последствия этим похвастаться не могут: они наступят в любом случае. Но даже ими при грамотном подходе можно управлять с выгодой для банкрота.

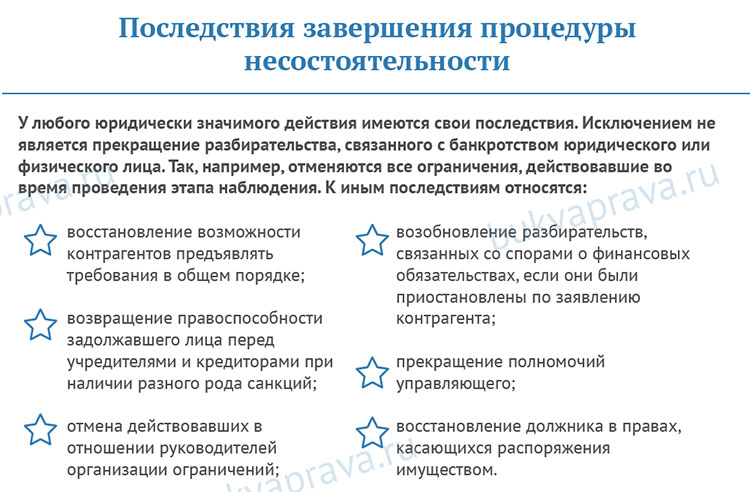

Юридические последствия банкротства

Юридические последствия банкротства вступают в силу с момента вынесения решения судебной инстанцией. При этом последствия для разных категорий должников будут свои.Последствия несостоятельности для юридического лица

Если банкротом признано юридическое лицо, то:

- Руководство предприятия передает все полномочия по управлению фирмой арбитражному управляющему, который принимает на себя ответственность по продаже имущества должника и произведению расчетов с кредиторами;

- Теряют силу начисленные неустойки, проценты и штрафы за неисполнение денежных обязательств;

- Наступает срок исполнения обязательств по долгам, включая обязательную их составляющую;

- Сведения о финансовом статусе банкрота становятся достоянием общественности;

- Выполнение требований по исполнительным листам полностью останавливается;

- Все ранее наложенные аресты на имущество банкрота снимаются и не допускаются новые;

- Арбитражный управляющий получает право на исполнение всех обязательств должника:

-

Компания – банкрот вычеркивается из ЕГРЮЛ, все ее долги считаются погашенными.

Последствия банкротства для ООО, не имеющего имущества

Если ООО имеет долговые обязательства и не обладает имуществом, то конкурсная масса будет формироваться из уставного капитала и дебиторской задолженности.

Бывает, что у компании – должника не хватает финансов даже для оплаты услуг по оформлению банкротства. В этом случае кредиторы берут собственников ООО под особый контроль. Последние могут даже быть привлечены к ответственности за доведение компании до банкротства.

Первым под удар попадает директор компании – банкрота: последствия для него могут обернуться даже уголовной ответственностью. Судом предусмотрена также ситуация, при которой компанией управляет не юридически оформленное лицо. В этом случае к ответственности будет привлечены лица, по факту управляющие компанией.

Если банкрот – индивидуальный предприниматель

Для ИП последствия банкротства будут следующими:

- он потеряет статут в качестве предпринимателя;

- у него отберут все лицензии на осуществление деятельности;

- он не сможет зарегистрировать новое ИП в течение пяти лет после признания его банкротом;

-

пять лет с момента прекращения банкротства лицо не сможет занимать руководящие должности и принимать участие в деловой активности.

Продекламировать себя банкротом может любой физический субъект. При этом:

- у него возникнут проблемы с заключением кредитных договоров – пять лет после завершения процедуры банкротства он будет обязан сообщать об этом финансовым учреждениям;

- повторно списать долги и объявить себя банкротом он сможет только по истечение пяти лет с даты производства по делу о банкротстве;

- он не сможет занимать руководящие должности в органах управления ровно три года после признания его банкротом.

Подведя итоги

Соотношение положительных и отрицательных последствий банкротства напрямую связано с тем, кто находится у руля в этот непростой для организации период. Только опытная и высокопрофессиональная команда юристов сможет не только избежать негативных последствий банкротства, но и извлечь из процесса выгоду.Банкротство физического лица, последствия для должника, родственников, кредитной истории

Подавляющее количество людей, которые приходят к нам на консультацию, больше всего волнует вопрос о последствиях банкротства. «Что будет, когда меня признают банкротом?», «Моя кредитная история безнадежно испорчена?», «Как банкротство отразится на моих родных и близких?» – эти и многие другие вопросы возникают при принятии решения о законном списании долгов.

«Что будет, когда меня признают банкротом?», «Моя кредитная история безнадежно испорчена?», «Как банкротство отразится на моих родных и близких?» – эти и многие другие вопросы возникают при принятии решения о законном списании долгов.

В этой статье мы развеем мифы и заблуждения, разобрав негативные и позитивные последствия банкротства физических лиц.

ПОСЛЕДСТВИЯ БАНКРОТСТВА, УСТАНОВЛЕННЫЕ ЗАКОНОМ

Законодатель установил четыре официальных следствия банкротства физического лица:

- 5 лет вы обязаны предупреждать потенциального кредитора о том, что признавались банкротом;

- 5 лет вы не сможете обанкротится повторно;

- 3 года вы не сможете занимать руководящие должности или каким-либо иным образом участвовать в управлении юридическим лицом или страховой организацией, негосударственным пенсионным фондом, управляющей компанией инвестиционного фонда, паевого инвестиционного фонда и негосударственного пенсионного фонда или микрофинансовой компании;

- 10 лет вы не сможете занимать руководящие должности в банках и других кредитных организациях.

Несмотря на исчерпывающий перечень, на практике гражданин ощущает на себе ряд самых разных последствий банкротства физических лиц, причем не только отрицательного, но и положительного характера.

ПОСЛЕДСТВИЯ ПРИЗНАНИЯ БАНКРОТОМ

Признание гражданина банкротом – с этого и начинается непосредственно процедура банкротства. После подачи заявления гражданина о финансовой несостоятельности, суду необходимо оценить его обоснованность и принять решение о наличии оснований для удовлетворения заявления и введении процедуры банкротства.

Отрицательные последствия

Именно с момента принятия судом положительного решения для вас наступает первый блок ограничений:

- вы не сможете самостоятельно распоряжаться денежными средствами на своих счетах: снимать деньги, пользоваться картами и т.

д. –ответственным за финансовые операции становится арбитражный управляющий.

д. –ответственным за финансовые операции становится арбитражный управляющий. - максимальная сумма, которую вы сможете получать из своего официального дохода, равна прожиточному минимуму в регионе проживания + 50% прожиточного минимума на содержание каждого ребенка при наличии второго родителя + выплаты, из которых в соответствии с Федеральным законом «Об исполнительном производстве» нельзя производить удержания;

- накладывается запрет на совершение сделок с собственностью;

- при наличии машин, квартир, оружия, за исключением единственного жилья, — все это надлежит реализовать, а вырученные средства пойдут на погашение задолженности.

Положительные последствия

Но имеет место и ряд положительных моментов:

- исполнительные производства, открытые на основании судебных постановлений, должны: при введении реструктуризации долгов – приостановлены, при введении реализации имущества – окончены. Это означает, что с вас больше не будут удерживать деньги из зарплаты или пенсии, а все, что удержано с момента вынесения постановления будет возвращено;

- если недобросовестные банки или коллекторы вместо того, чтобы включиться в реестр на погашение требований, продолжат инициировать разбирательства в районных и мировых судах, — по заявлению должника такие дела подлежат оставлению без рассмотрения;

- размер задолженности прекращает расти: прекращается начисление штрафов и пеней за неуплату.

КРЕДИТНАЯ ИСТОРИЯ ПОСЛЕ БАНКРОТСТВА

С момента, когда вы допустили первую просрочку внесения платежей по кредиту, история заемщика уже считается запятнанной. Но помните, что при завершении процедуры банкротства вы полностью освобождаетесь от обязательств, т.е. перед заимодавцем они считаются погашенными, а не просроченными.

Напомним, что в течение 5 лет после завершения банкротства при обращении в банки за очередными кредитами, вы обязаны уведомлять о своем статусе – юридически это никаким образом не влияет на результат по выдаче кредита или займа, но фактически – остается на совести заимодавца. Вместе с тем, уже через 10 лет сведения об истории аннулируются, и вы спокойно возьмете на себя новые обязательства, предварительно оценив «за» и «против».

БАНКРОТСТВО ФИЗИЧЕСКИХ ЛИЦ: ПОСЛЕДСТВИЯ ДЛЯ РОДСТВЕННИКОВ ДОЛЖНИКА

Члены семьи – первые, кто оказывается в зоне риска при допущении вами просрочек перед банками. Они те, кому звонят и угрожают коллекторы; те, кому приходится терпеть лишения из-за накопившегося долгового бремени.

Они те, кому звонят и угрожают коллекторы; те, кому приходится терпеть лишения из-за накопившегося долгового бремени.

Приняв решение объявить себя неплатежеспособным, необходимо понимать, что кроме вас имущественные риски могут коснуться и граждан, владеющих имуществом вместе с вами на праве общей совместной или долевой собственности.

Общая совместная собственность – это машина, купленная в период брака. При введении реализации, указанный автомобиль будет продан, а деньги от его продажи переданы в конкурсную массу в счет погашения долга. Если стоимость автомобиля превышает размер долга – остаток возвратят должнику.

Как установлено законом, здесь доли у супругов равны, но несмотря на то, что второй супруг получит компенсацию в виде половины стоимости имущества, лишаться автомобиля совсем – не самое приятное для супруга.

Общая долевая собственность возникает, например, если вы с братом вступили в наследство после смерти бабушки. Ваша доля в праве на недвижимость будет реализована, деньги пойдут на погашение обязательств, а брату придется уживаться с новыми «соседями».

Ваша доля в праве на недвижимость будет реализована, деньги пойдут на погашение обязательств, а брату придется уживаться с новыми «соседями».

Но кроме минусов, видим и очевидные плюсы: как только вы будете объявлены банкротом, прекратятся несмолкающие звонки и коллекторов как вам, так и родным и друзьям.

ЗАБЕРУТ ЛИ КВАРТИРУ ПРИ БАНКРОТСТВЕ?

Не нужно волноваться: единственное жилье не подлежит реализации. Как судья определяет, что именно не подлежит отчуждению? Приведем пример.

У вас зарегистрировано право на квартиру; вы вместе с семьей зарегистрированы в ней по месту жительства – она и есть ваше единственное жилище. Но если вам принадлежит комната в общежитии, дом, то чем-то придется пожертвовать и выбрать объект недвижимости, который вы защитите «иммунитетом единственного жилья» — второй объект нужно продавать.

Но из любого правила имеются исключения – если единственное жилье находится в залоге у банка, то вне зависимости от того, есть ли вам куда пойти, его продадут, в случае, если банк включится в реестр кредиторов и заявит о взыскании с вас задолженности по ипотеке.

КАК БАНКРОТСТВО ОТРАЗИТСЯ НА РАБОТЕ?

Никак. У работодателя нет законных оснований уволить вас из-за того, что вы стали неплатежеспособным. Вопрос о том, как решать возникшие финансовые трудности, касается только вас, особенно, если вы выбрали законный способ избавления от проблем.

Наиболее часто проблемы на работе возникают у должников, когда недобросовестные коллекторы начинают применять незаконные способы «выбивания» задолженности, в том числе и звонки работодателю.

Не стоит доводить ситуацию до крайней точки, когда работодатель, после общения с коллекторами, решит, что вы портите его репутацию и «предложит» уйти по собственному желанию – сделайте верный выбор и инициируйте процедуру банкротства.

Банкротство гражданина – это хорошо отработанный и понятный юридический механизм, и его алгоритм человеку с опытом довольно легко предсказать. Если у вас проблемы с долгами, нечем платить по кредиту, имеются неразрешимые финансовые сложности, обращайтесь в нашу компанию, и, в ходе бесплатной консультации, мы ответим на любые вопросы и поможем законно освободиться от обязательств.

Полезная информация о законе Вашингтона.

Что такое банкротство?

Это юридический процесс, призванный помочь людям, которые не могут выплатить свои непогашенные долги.

Чем отличаются банкротства по главам 7 и 13?

Глава 7 : суд аннулирует (погашает) ваш долг. Ваши счета «исчезают». Вы больше не несете за них ответственности. Вы получаете чистый лист и возможность начать все заново без долгов.

Глава 13 : суд назначит вам 3-5-летний план выплат для погашения ваших долгов. Это может помочь вам избежать обращения взыскания на ваш дом или погасить другие долги, такие как штрафы за нарушение правил дорожного движения или юридические финансовые обязательства (LFO), которые вы не можете погасить.

Мне выплачивают зарплату. Может ли банкротство помочь?

Наверное. В день, когда вы подаете заявление о банкротстве, суд выдает « пребывания ». Это означает, что все действия по сбору, включая гарнир, должны быть немедленно прекращены.

Это означает, что все действия по сбору, включая гарнир, должны быть немедленно прекращены.

Какие счета я могу оплатить в главе 7?

Вы можете погасить большинства счетов , включая задолженность по кредитной карте, задолженность за больницу и медицинское обслуживание, задолженность бывшему домовладельцу и задолженность, возникшую в связи с возвратом транспортного средства во владение.

Вы не можете выписать:

Долг алиментов.

Задолженность по студенческому кредиту, если вы не можете показать «чрезмерные трудности».

Большая часть задолженности по федеральному подоходному налогу.

Юридические финансовые обязательства.

Транспортные билеты и штрафы (но вы можете снять взыскание сборов и процентов). Мои водительские права были приостановлены. Могу я вернуть его? Узнать больше.

Когда мне следует думать о банкротстве по главе 7?

Вы можете подать заявление о банкротстве только один раз в 8 лет. Перед подачей заявки на участие в Главе 7 должно быть выполнено хотя бы одно из них:

Перед подачей заявки на участие в Главе 7 должно быть выполнено хотя бы одно из них:

У вас много долгов и доходов и / или активов, которые кредитор мог бы взять.

Вы потеряли водительские права в результате несчастного случая, когда вы не были застрахованы. Вам нужно вернуть лицензию.

Если вы домовладелец : у вас большой долг и около 125000 долларов собственного капитала в вашем доме ИЛИ вы можете потребовать среднюю продажную цену дома для одной семьи в вашем округе в предыдущем календарном году, в зависимости от того, что более.

* Собственный капитал — это сумма денег, которую вы оставите после того, как продадите свой дом и погасите ипотеку и другие залоги.Вы можете найти медианную цену продажи домов в вашем округе на https://wcrer.be.uw.edu/archived-reports.

Я все еще плачу за машину или мебель.

Имеет ли для меня смысл банкротство по главе 7?

Имеет ли для меня смысл банкротство по главе 7?Может и нет. Чтобы сохранить обеспеченное имущество (например, автомобиль или мебель, которые кредиторы могут вернуть во владение) при подаче заявления по Главе 7, вы должны повторно подтвердить (подписать новое соглашение) по этому долгу. Повторное подтверждение может быть плохой идеей, особенно если это ссуда под высокие проценты или для актива, стоимость которого меньше вашей задолженности.Это может привести к еще большим финансовым проблемам, которые банкротство не может исправить. Всегда обсуждайте повторное подтверждение долга с юристом по банкротству, прежде чем подтверждать задолженность кредитору.

Когда мне

не нужно банкротство ?Вы не работаете.

У вас нет активов, которые кредиторы могут забрать (передать).

Ваш доход защищен от конфискации. Примеры : Кредиторы не могут получать социальное обеспечение, дополнительный доход (SSI), пособия по безработице, временную помощь нуждающимся семьям (TANF) или пособия по возрасту, слепым или инвалидам (ABD), алименты, которые вы получаете, пенсионные пенсии или федеральные поступление студенческой ссуды.

Если кредитор не может получить от вас взыскание, вам не нужно подавать заявление о банкротстве.

Мне нужно подать заявление о банкротстве по главе 7. У тебя есть подсказки?

Файл только в том случае, если это действительно необходимо.Вы можете подавать на Главу 7 только один раз в 8 лет.

Если вы подаете заявление по главе 7, , вы должны указать все свои долги в заявлении о банкротстве . Как правило, вы не можете погасить долги, не указанные в списке.

Перед подачей заявки получите копию вашего отчета о кредитных операциях free от всех 3 агентств кредитной информации. В отчетах могут быть указаны разные долги, поэтому вы хотите получить отчет от всех 3 агентств. Прочтите Коронавирус (COVID-19): вы можете получать бесплатный кредитный отчет каждую неделю до апреля 2022 года.

После того, как вы погасите свои долги в банкротстве, проверьте свой кредитный отчет.

Все погашенные долги должны иметь нулевой (0) баланс. Если нет, то немедленно обратитесь к юристу, который помогал вам подать заявление о банкротстве.

Все погашенные долги должны иметь нулевой (0) баланс. Если нет, то немедленно обратитесь к юристу, который помогал вам подать заявление о банкротстве.

Каковы недостатки главы 7?

* Вы можете начать восстанавливать свой кредит сразу после подачи заявления о банкротстве. Поговорите с агентством кредитного консультирования, которое не взимает плату за свои услуги.(Национальный фонд консультирования потребителей имеет список агентств-членов на сайте www.nfcc.org.) Узнайте, как получить обеспеченную кредитную карту, как справиться с невыплаченными долгами и как составить бюджет.

Он будет в вашем кредитном отчете в течение 10 лет.

Вы потеряете текущую кредитную карту.

Суд может не считать освобожденными некоторые вещи, например дорогую машину.Вы можете потерять их в результате банкротства.

В зависимости от вида долга суд может не погасить все ваши долги при банкротстве.

Вы не можете снова подать заявление о банкротстве по главе 7 еще 8 лет.

Получите юридическую помощь

Посетите Northwest Justice Project, чтобы узнать, как получить юридическую помощь.

Раздел 7 и Глава 13

В наши дни вы можете делать все онлайн, от покупки машины до заказа пиццы до подачи налоговой декларации или даже объявления банкротства.

А? Объявление о банкротстве онлайн — это вещь?

Да, вы можете подать заявление о банкротстве в соответствии с главой 7 или 13 онлайн и самостоятельно пройти все документы и судебный процесс, но небольшое предупреждение: это сложно.

Если у вас нет юридического образования или кто-то с юридическим опытом консультирует вас, есть несколько противопехотных мин. Подать заявление о банкротстве гораздо сложнее, чем заказать в Domino’s специальное предложение с двумя долями. И просто чтобы вы знали: части процесса банкротства — встреча с кредиторами и представление вашего дела на судебных слушаниях — по-прежнему должны проводиться лично.

Но большая часть документов и образовательных требований может быть выполнена онлайн с помощью поверенного по банкротству или не поверенного составителя ходатайства о банкротстве.

Даже если вы сможете во всем разобраться, вам все равно может понадобиться адвокат для подачи электронных документов.

Вот руководство, если вы рассматриваете банкротство как выход из финансовых проблем.

Типы банкротства в Интернете

Возможно, стоит знать, что если вы боретесь с долгами, вы далеко не одиноки.Со времени Великой рецессии количество заявлений о банкротстве сократилось вдвое, но в 2019 году все еще было подано 752 160 дел, и ожидается, что в 2020 году это число вырастет.

Существуют две основные формы банкротства физических лиц, Глава 7, известная как ликвидационное банкротство. и глава 13, известная как план наемного работника.

Банкротство по главе 7 — наиболее часто используемая форма банкротства, на которую приходится примерно 63% случаев. Человек просит суд по делам о банкротстве погасить необеспеченные долги, такие как кредитные карты, медицинские счета и, возможно, личные ссуды.Судебный управляющий пытается рассчитаться с как можно большим количеством кредиторов, продавая второстепенное имущество, что означает практически все, что имеет ценность, но вам это не нужно, чтобы выжить. Распространенные примеры — украшения, искусство, коллекция марок, вторая машина и шуба.

Человек просит суд по делам о банкротстве погасить необеспеченные долги, такие как кредитные карты, медицинские счета и, возможно, личные ссуды.Судебный управляющий пытается рассчитаться с как можно большим количеством кредиторов, продавая второстепенное имущество, что означает практически все, что имеет ценность, но вам это не нужно, чтобы выжить. Распространенные примеры — украшения, искусство, коллекция марок, вторая машина и шуба.

Глава 13 Банкротство — это план погашения, который во многом похож на ссуду на консолидацию долга. Вас просят разработать план погашения, который позаботится обо всех или большей части ваших долгов. План погашения обычно длится 3-5 лет, и ваши активы защищены от потери права выкупа и повторного вступления во владение, пока вы их погашаете.

Выбор правильной формы банкротства — это то место, где может пригодиться юридическая консультация, но ничто не мешает вам начать процесс «pro se», что означает «от собственного имени».

Как подать заявление о банкротстве в Интернете

Вы можете бесплатно скачать бланки банкротства по адресу http://www. uscourts.gov/forms/bankruptcy-forms. Потом начинается самое интересное. Вот семь шагов изложения баз, которые вы должны пройти.

uscourts.gov/forms/bankruptcy-forms. Потом начинается самое интересное. Вот семь шагов изложения баз, которые вы должны пройти.

1. Убедитесь, что вы соответствуете критериям

Существуют квалификационные стандарты, которые должны быть соблюдены, прежде чем вы сможете подать заявление о банкротстве согласно Главе 7 или Главе 13, и имеет смысл провести исследование, чтобы определить, на какую форму банкротства вы имеете право.

Чтобы иметь право на банкротство по главе 7, физическое лицо должно пройти «тест на нуждаемость», который определяет, находится ли его доход на уровне или ниже среднего дохода для его штата. В противном случае им, возможно, придется подать дополнительные документы или перейти к банкротству согласно главе 13.

Чтобы иметь право на банкротство по главе 13, необеспеченный долг физического лица должен составлять менее 394 725 долларов, а обеспеченный долг — менее 1 184 200 долларов.

2. Пройдите тест на средства

Это форма, которая измеряет доход, расходы и размер семьи человека, чтобы определить, могут ли они позволить себе свои долги. Он сравнивает ваш среднемесячный доход со средним доходом аналогичных домохозяйств в вашем штате. Если ваш доход ниже этого среднего, вы автоматически получаете право на участие в программе.

Он сравнивает ваш среднемесячный доход со средним доходом аналогичных домохозяйств в вашем штате. Если ваш доход ниже этого среднего, вы автоматически получаете право на участие в программе.

Если ваш доход выше среднего по штату, существуют и другие формулы, включенные в тест на банкротство, но они сложны и, вероятно, потребуют консультации юриста, прежде чем продолжить.

Однако, прежде чем даже беспокоиться о проверке нуждаемости, просмотрите свою финансовую историю и исследуйте «средний доход» для своего штата.Кроме того, вам не разрешается подавать заявление о банкротстве по главе 7, если прошло менее восьми лет с тех пор, как вы прошли через главу 7. Если вы прошли через банкротство по главе 13, вы должны подождать не менее шести лет, прежде чем подавать заявление о банкротстве по главе 7.

3. Получите кредитную консультацию

Вам необходимо записаться на консультацию по вопросам банкротства в утвержденном агентстве, например InCharge Debt Solutions, и пройти курс в течение шести месяцев с момента подачи заявления о банкротстве. Суд требует, чтобы у вас была справка о прохождении курса, прежде чем вы сможете подать заявление о банкротстве.

4. Заполнить бланки банкротства

Первая форма — это добровольная петиция, форма B1. В других формах потребуется информация о ваших кредиторах, контрактах, расходах и указать любые планы погашения долга, о которых вы договорились. Вы можете найти эти формы на веб-сайте судов США.

5. Подать петицию

Таким образом ваше дело будет внесено в судебный график, и кредиторы не будут возбуждать против вас иски. В соответствии с главой 7 суд назначит доверительного управляющего, который встретится с вами и продаст ваше имущество, не освобожденное от налогов.Любое имущество, которое будет сочтено необходимым (дом, машина, одежда, имущество, связанное с работой, пенсии), будет в безопасности, хотя ваш дом может быть изъят, а ваш автомобиль конфискован, если вы пропустите платежи по кредиту.

6. Принять участие в собрании кредиторов «341»

Собрание кредиторов, называемое 341 встречей, — это место, где управляющий банкротством, назначенный для рассмотрения вашего дела, под присягой задаст вам вопросы о вашем финансовом положении. В частности, доверительный управляющий проверит вашу личность, спросит о точности вашего ходатайства о банкротстве и графиках и даст вам возможность раскрыть любые изменения, которые произошли с тех пор, как вы подали свои документы.

Кредиторам разрешено задавать вопросы о вашем финансовом положении, но это случается редко. В большинстве случаев встреча занимает менее 10 минут.

7. Посещение курса финансового менеджмента

Список одобренных учебных курсов по вопросам долга доступен на сайте Visitjustice.gov. InCharge Debt Solutions — это утвержденное агентство с нашим собственным онлайн-курсом по банкротству. Курс должен быть завершен в течение 45 дней после встречи с вашим доверенным лицом и кредиторами.

Поскольку личная встреча является частью процесса, неверно предполагать, что «регистрация онлайн» означает, что все может быть выполнено через компьютер.Вы также можете подать заявление по телефону, хотя вам все равно необходимо встретиться с доверенным лицом.

Нужен ли мне адвокат для подачи заявления о банкротстве в Интернете?

Вот тут-то и сложно. Калифорния была первым штатом, в котором была введена подача документов в электронном виде, и это произошло в 2014 году. Но это не прижилось. По состоянию на 2020 год только один районный суд по делам о банкротстве внедрил программное обеспечение для электронного самопредставительства.

Итак, вам может понадобиться адвокат для подачи вашего дела, хотя вы также можете нанять составителя заявления о банкротстве.Компании, предлагающие эту услугу, помогут вам заполнить формы, но им запрещено предлагать юридические консультации.

Сотрудникам суда и судьям также запрещено давать юридические консультации. Хорошая новость заключается в том, что Американская ассоциация адвокатов и Корпорация юридических услуг предоставляют бесплатные юридические услуги.

Гонорары адвоката по делам о банкротстве

Наем поверенного по банкротству может быть дорогостоящим. Не нанять, тоже может.

«Большинство дел не так уж и сложны», — сказала Кэти МакИвен, студентка университета.С. Судья суда по делам о банкротстве Средней Флориды. «Что сложно, так это знать, какие льготы принять и каковы будут расходы, если вы их воспользуетесь. Есть сложные юридические вопросы ».

Для главы 7 расходы обычно составляют от 500 до 3500 долларов, которые необходимо оплатить до подачи заявки, поскольку гонорары адвоката могут считаться частью долга, погашенного при успешной регистрации. По данным сайта lawyers.com, если вы нанимаете юриста, средняя стоимость подачи заявления о банкротстве по главе 7 в 2018 году составила 1450 долларов. Реальная стоимость может варьироваться от 500 до нескольких тысяч долларов.

Для главы 13 затраты обычно варьируются от 2500 до 6000 долларов, но обычно вам не нужно платить всю комиссию заранее, выплачивая часть ее через свой план погашения долга.

Стоимость подачи заявления о банкротстве в Интернете

Существуют отдельные административные сборы и сборы за банкротство по главам 7 и 13. Вы можете попросить суд разрешить вам оплачивать их ежемесячно, или вы можете подать заявление об отмене пошлин.

Глава 7 Сборы за банкротство

Общая стоимость подачи заявления о банкротстве по главе 7 составляет 335 долларов.В стоимость входят:

- 245 долларов США за регистрацию

- $ 75 административный сбор

- Доплата за доверительного управляющего в размере 15 долларов США

* Если вам нужно повторно открыть регистрацию по главе 7, это дополнительные 260 долларов.

Глава 13 Сборы за банкротство

Общая стоимость подачи заявления о банкротстве по главе 13 составляет 310 долларов. В стоимость входят:

- 235 долларов США за регистрацию

- $ 75 административный сбор

* Если вам необходимо повторно открыть подачу заявки по главе 13, взимается сбор в размере 235 долларов США.Если вам нужно перейти с главы 13 на главу 7, плата составит 25 долларов.

Наем специалиста по составлению петиций обычно стоит около 200 долларов, хотя компании часто пытаются продать вам обновленные услуги, которые существенно увеличивают ваш счет.

после подачи онлайн

Вы захотите отслеживать уведомления из судов США по делам о банкротстве, и самый простой способ сделать это — онлайн. Вам нужно будет определить, какую компьютерную систему использует суд по делам о банкротстве в вашем районе. Это может быть система DeBN или EBN, и использование этих систем может повлечь за собой расходы.

Национальный центр данных — еще один онлайн-ресурс, который вы можете использовать, чтобы узнать, какие кредиторы подали к вам претензии и кому выплачиваются деньги через этот ресурс.

Должен ли я подать заявление о банкротстве в соответствии с главой 7 или 13 онлайн?

Для ясности, вопрос не только в том, какой тип банкротства подходит для вашей ситуации. Вопрос в том, является ли банкротство правильным шагом для вас — и точка.

Это сложный процесс, и вам следует подумать о том, чтобы поговорить с кредитным консультантом, чтобы определить, есть ли другой способ справиться с вашей задолженностью.Некоммерческие консультационные организации по потребительскому кредитованию получают более выгодные условия с кредиторами, и вполне возможно, что план управления долгом, ссуда на консолидацию долга или погашение долга могут быть лучшим решением. Вы можете бесплатно просмотреть свои варианты, поговорив с кредитным консультантом.

Если банкротство — ваш лучший способ действия, InCharge предлагает одобренные судом банкротства учебные курсы по вопросам банкротства через PersonalFinanceEducation.com.

Подача заявления о банкротстве — MassLegalHelp

Чтобы подать заявление о банкротстве, вы должны заполнить необходимые формы и подать их в суд по делам о банкротстве.Необходимые вам формы включают «петицию» и «графики», которые содержат информацию о ваших финансах.

Сборы за регистрацию в суде по делам о банкротстве:

- 335 долларов за банкротство по главе 7. Вы можете попросить об отказе от платы, если ваш доход ниже 150% от федеральных нормативов бедности и вы не можете позволить себе плату, или вы можете попросить оплатить ее 4 небольшими платежами, называемыми рассрочкой.

- 310 долларов за банкротство по главе 13. Вы можете попросить оплатить его четырьмя небольшими платежами, которые называются рассрочкой.

Могу ли я подать заявление о банкротстве?

Для подачи заявления о банкротстве необходимо:

Вы не можете подать заявление о банкротстве, если:

- Вы находитесь в процессе банкротства; или

- Ваше дело о банкротстве закончилось за последние 180 дней по следующим причинам:

- вы умышленно не выполнили приказ судьи, или

- не явился в суд, когда вы должны были явиться и не выполнили требуемых действий по делу (непроведение уголовного преследования), или

- Вы просили закрыть старое дело после того, как было подано ходатайство об освобождении от автоматического приостановления.

Но если ваше дело о банкротстве закончилось более 180 дней назад, а вы живете в США и прошли курс обучения, вы можете подать заявление.

Вы можете подавать документы индивидуально или совместно со своим супругом, но ваш супруг должен соответствовать тем же условиям, которым вы должны соответствовать.

Что происходит после того, как я подам заявление?

Собрание кредиторовПосле того, как вы подадите дело, суд по делам о банкротстве отправит вам уведомление с указанием даты и времени «собрания кредиторов».«Идите на собрание. На собрание приглашены все ваши кредиторы.

Вы встречаетесь с «доверенным лицом». Доверительный управляющий проверяет правильность информации на всех формах и документах по делу. Доверительный управляющий задает вам вопросы по делу. Он или она может спросить вас о:

- ваши доходы и расходы,

- ваши налоги,

- ваши активы и

- , почему вы заявили о банкротстве.

Кредиторы могут прийти на собрание. Они могут просмотреть документы, которые вы подали, и задать вам вопросы.Большинство кредиторов не приходят на собрание.

Иногда доверительный управляющий запрашивает дополнительные документы, такие как квитанции о заработной плате, банковские выписки и пенсионные документы. Вы должны предоставить доверенному лицу документы, которые он запрашивает.

Многие из ваших активов защищены, поэтому доверительный управляющий не может их забрать. Они называются активами, освобожденными от налогообложения. Если у вас есть не освобожденных от налога активов, доверительный управляющий может попросить вас передать ему или ей эти активы. Доверительный управляющий продаст активы и передаст деньги вашим кредиторам.Вы можете оставить себе некоторые из этих активов, если сможете передать доверительному управляющему ту же сумму денег, которую он получил бы от их продажи.

Второй курс кредитного консультирования: личное финансовое управление

После собрания кредиторов вы должны пройти второй курс обучения долгу . Вы также должны были пройти курс кредитного консультирования , прежде чем вы подали заявление о банкротстве. Вам необходимо предоставить доказательства прохождения курса в суде по делам о банкротстве.

Могу ли я погасить свои долги?

Даже если вы можете подать заявление о банкротстве, иногда вы не имеете права на увольнение.«Вы по-прежнему будете в долгу.

Вы не имеете права на выписку, если вы:

- получил выписку по делу главы 7 или главы 11 за последние 8 лет;

- получил выписку по делу Главы 12 или Главы 13 за последние 6 лет, за исключением двух исключений по закону; или

- Вы не прошли второй курс кредитного консультирования, пока судья рассматривает ваше дело.

Даже если вы не можете получить освобождение от должности, вы можете подать заявление о банкротстве, потому что вы можете помешать кредиторам вернуть ваши вещи во владение или лишить права выкупа:

- Обычно вы получаете «автоматическое приостановление», которое останавливает кредиторов, как только вы подаете заявление, но оно не всегда длится.

- В главе 13 о банкротстве вы можете вернуть пропущенные платежи. Если вы продолжите платить, вы можете полностью прекратить потерю права выкупа или повторное вступление во владение.

Жизнь после выписки

Многие люди беспокоятся о банкротстве и своей кредитной истории. Банкротство становится частью вашей кредитной истории на 10 лет. Вы все еще можете получить кредит. Но часто это очень плохие условия с высокими процентными ставками и ежегодными сборами.

Дискриминация в отношении кого-либо за подачу заявления о банкротстве является незаконной.

- Правительство обычно не может принять решение не нанимать вас из-за предыдущего банкротства.

- Жилищные органы и агентства по студенческим ссудам не могут отказать лицу в банкротстве.

- Коммунальные предприятия не могут отказать вам в услугах, потому что вы объявили о банкротстве.

- Частные работодатели не могут отказать вам в приеме на работу, уволить или уволить вас из-за того, что вы объявили о банкротстве.

Однако компании могут решить не предоставлять вам тот выбор, который они предоставляют другим людям, которые не подавали заявление о банкротстве.

Вы можете восстановить свой кредит, как только закончится ваше банкротство. Подавайте заявку на получение кредита только в том случае, если знаете, что можете себе это позволить. Используйте его только для того, что вы можете полностью выплатить в конце месяца.

Как подать заявление о банкротстве без денег

Подача заявления о банкротстве почти кажется противоречием в терминах — для подачи заявления вы должны оплатить регистрационный сбор и гонорары адвокату. Но вы подаете заявление о банкротстве в первую очередь потому, что у вас недостаточно денег для оплаты счетов. Как можно подать заявление о банкротстве без денег? Во-первых: назначьте бесплатную консультацию с юристом Кливленда по банкротству.Таким образом, вы сможете узнать, как сделать свое банкротство доступным.

В настоящее время сбор за подачу заявления о банкротстве по главе 7 составляет 335 долларов, а за подачу заявления о банкротстве по главе 13 — 310 долларов. В некоторых случаях также необходимо заплатить своему адвокату авансом, потому что гонорары адвоката могут стать частью имущества банкротства и, следовательно, могут быть освобождены от ответственности в случае банкротства, оставляя их практически ничего в форме оплаты. Однако некоторые сборы могут быть распределены на время, необходимое для банкротства.

Но вы должны подумать, сколько денег вы можете сэкономить, наняв юриста. Квалифицированный адвокат по банкротству знает все тонкости закона о банкротстве потребителей и может разобраться со всеми административными аспектами вашего дела. Поскольку ваш адвокат знает, что вам нужно, ваше дело может быстро пройти через суд. Нет необходимости ждать годами, пока ваши долги будут накапливаться, а кредиторы станут более требовательными. Фактически, вас могут выписать из тюрьмы и освободить от долгов через три-четыре месяца.

Свяжитесь с адвокатом по делам о банкротстве в Кливленде в Luftman, Heck & Associates сегодня по телефону (216) 586-6600 , чтобы узнать больше о банкротстве и о том, как мы можем помочь вам сэкономить деньги в процессе.

Сборы за банкротство, отказы от прав и планы выплат

Если вы не можете оплатить сборы за подачу документов, суд обычно пытается работать с вами. В случае банкротства по главе 13 вы можете включить судебные сборы в свой план погашения, выплачивая в суд ежемесячные платежи.Если вы подаете заявление о банкротстве в соответствии с Главой 7 и не можете выплатить комиссию в рассрочку в течение 120 дней, вы можете запросить отказ от комиссии. Суд по делам о банкротстве основывает освобождение от уплаты на пределе дохода, поэтому ваш совокупный семейный доход должен быть менее 150 процентов от уровня бедности. Если вы не имеете права на отказ от комиссии, вы можете подать заявку на оплату в рассрочку.

Самостоятельная подача заявления о банкротстве

Если вы хотите сэкономить, очевидный выбор — подать заявление о банкротстве самостоятельно.Нет закона, который гласит, что вам нужно нанять адвоката. Однако в этом случае вариант «сделай сам» может быть не лучшим вариантом. Очень немногие банкротства проходят успешно с участием pro se тяжущихся сторон, и есть много способов сделать ошибку при подаче заявления о банкротстве. Подача заявления о банкротстве может быть сложным процессом, включающим такие шаги, как:

- Определение вашего отделения. Изучите каждую главу о банкротстве потребителей, чтобы правильно определить, какую из них вам следует подать. Что лучше для вашей ситуации — глава 7 или глава 13? Вы должны убедиться, что соответствуете выбранной вами главе, с помощью проверки нуждаемости, иначе ваше дело может быть отклонено.

- Изучите льготы вашего штата. Законы о банкротстве позволяют вам оставлять за собой часть вашего имущества в порядке исключения. Эти льготы различаются в зависимости от штата, поэтому вы захотите изучить свое. Очень важно, чтобы вы точно знали, на что можно не распространяться, чтобы избежать ликвидации того, что вы могли сохранить на законных основаниях.

- Сбор всех документов, необходимых для подачи. Сюда входят как судебные документы, так и личная информация, которую вам нужно будет указать, например квитанции об оплате, счета и описания всех ваших активов.Если у вас нет всего, суд может отклонить ваши документы или, если вы не заполните документы, отклонить ваше дело.

- Участие в собрании кредиторов. На собрании кредиторов ваши кредиторы могут задать вам вопросы о том, как вы планируете вернуть им долг. Эта встреча может стать стрессовой, особенно если кредитор отклоняет ваш план погашения или оспаривает освобождение от ответственности, если он считает, что это несправедливо или не возмещает им полностью. Кроме того, если ваш управляющий по делу о банкротстве не считает, что ваш план достаточен, или обнаруживает несоответствия в ваших документах, он может рекомендовать судье отклонить ваше дело.

- Другие явки в суд. Наем адвоката означает, что вам нужно обратиться в суд только один раз, на собрании кредиторов. После этого ваш адвокат будет заниматься каждым вторым явлением в суд. Но если вы представляете себя, это означает, что вам нужно договариваться с работой, школой или домом, чтобы вы могли присутствовать на каждом судебном заседании.

Возможно, вам потребуется слишком много времени вдали от работы и семьи, чтобы изучить законы штата, подать документы и обратиться в суд.Если у вас нет времени и вы хотите, чтобы ваше дело прошло гладко, подумайте о найме личного адвоката по банкротству.

Позвоните юристу по делам о банкротстве из Кливленда

Юристы Luftman, Heck & Associates имеют обширный опыт работы с банкротствами по главам 7 и 13. Запланируйте бесплатную консультацию, и мы проведем вас через весь процесс. Позвоните нам по телефону (216) 586-6600 или свяжитесь с нами через Интернет.

Заявление о банкротстве: что нужно знать

Если вы планируете подать заявление о защите от банкротства, вы должны получить кредитную консультацию в утвержденной правительством организации в течение 180 дней до подачи заявления.Вы также должны пройти курс обучения должников, прежде чем ваши долги будут погашены.

Утвержденные кредитные консультанты и консультанты по обучению должников

Программа попечителей Министерства юстиции США утверждает, что организации должны предоставлять консультации по кредитным вопросам и обучение должников, необходимые для любого лица, подающего заявление о банкротстве. Только консультанты и преподаватели, которые фигурируют в списках Попечительской программы США, могут объявить, что они одобрены для предоставления необходимых консультаций и обучения должников.По закону Программа попечителей США не действует в Алабаме и Северной Каролине; в этих штатах судебные должностные лица, называемые администраторами по делам о банкротстве, утверждают, что организации, предоставляющие консультационные услуги по кредитованию до банкротства, и организаторы курсов обучения до увольнения должников.

Требования к консультированию и образованию

Консультации по кредитным вопросам перед банкротством и обучение должников перед увольнением не могут проводиться одновременно. Перед подачей заявления о банкротстве необходимо пройти кредитное консультирование; обучение должника должно происходить после подачи заявления.

Вы должны предоставить свидетельство о завершении кредитного консультирования при подаче заявления о банкротстве и свидетельство о завершении обучения должника после подачи заявления о банкротстве, но до погашения ваших долгов. Только кредитные консультационные организации и поставщики учебных курсов для должников, одобренные Программой попечителей США, могут выдавать эти сертификаты. Для защиты от мошенничества сертификаты нумеруются и производятся через центральную автоматизированную систему.

Консультации по делам о банкротстве

Консультации перед банкротством с одобренной организацией кредитного консультирования должны включать оценку вашего личного финансового положения, обсуждение альтернатив банкротству и составление личного бюджетного плана.Типичное консультирование должно длиться от 60 до 90 минут и может проводиться лично, по телефону или онлайн. Консультационная организация обязана предоставлять бесплатные консультации для людей, которые не могут позволить себе платить. Если вы не можете позволить себе платить за кредитное консультирование, попросите консультационную организацию об отказе от платы до начала сеанса. В противном случае с вас могут взимать плату за консультацию. Обычно это около 50 долларов, в зависимости от того, где вы живете, и от типов услуг, которые вы получаете, среди других факторов.Консультационная организация должна обсудить с вами любые гонорары до того, как вы начнете консультацию.

После прохождения необходимого консультирования вы должны получить справку в качестве доказательства. Посетите веб-сайт Доверительного управляющего США, чтобы убедиться, что вы получили сертификат от консультационной организации, утвержденной в судебном округе, в котором вы подаете заявление о банкротстве. Кредитно-консультационные организации могут не взимать дополнительную плату за справку.

Обучение должника после подачи заявления

Курс обучения должников, проводимый утвержденным поставщиком, должен включать информацию о составлении бюджета, управлении деньгами и разумном использовании кредита.Как и консультации перед подачей заявления, обучение должников может проходить лично, по телефону или через Интернет. Учебная сессия может длиться дольше, чем консультация перед подачей заявки — около двух часов, — а плата составляет от 50 до 100 долларов. Как и в случае консультирования перед подачей заявки, если вы не можете позволить себе оплату за сеанс, попросите образовательного учреждения должника отказаться от нее. Проверьте список утвержденных поставщиков услуг по обучению должников в Интернете или в офисе банкротства в вашем районе.

После того, как вы закончите требуемый курс обучения должника, вы должны получить сертификат в качестве доказательства.Этот сертификат не совпадает с сертификатом, который вы получили после прохождения предварительной кредитной консультации. Посетите веб-сайт Доверительного управляющего США, чтобы убедиться, что вы получили сертификат от образовательного учреждения для должников, утвержденного в судебном округе, где вы подали заявление о банкротстве. Если образовательная организация-должник не сообщила вам, что за сертификат взимается плата до начала учебной сессии, с вас не может взиматься дополнительная плата.

Выбор кредитного консультанта

Если вам нужна кредитная консультация для выполнения требований закона о банкротстве, убедитесь, что вы получаете услуги только от утвержденных поставщиков для вашего судебного округа.Проверьте список утвержденных поставщиков услуг кредитного консультирования в Интернете или в офисе банкротства того округа, куда вы подадите заявление. Когда у вас будет список одобренных организаций, позвоните нескольким, чтобы собрать информацию, прежде чем выбрать одну. Вот некоторые ключевые вопросы:

- Какие услуги вы предлагаете?

- Вы поможете мне разработать план, как избежать проблем в будущем?

- Каковы ваши сборы?

- Что делать, если я не могу позволить себе ваши гонорары?

- Какая квалификация у ваших консультантов? Они аккредитованы или сертифицированы сторонней организацией? Какое обучение они проходят?

- Как вы обеспечиваете конфиденциальность и безопасность информации обо мне (включая мой адрес, номер телефона и финансовую информацию)?

- Как оплачиваются ваши сотрудники? Будет ли им платить больше, если я подпишусь на определенные услуги, если я заплачу взнос или если я сделаю взнос в вашу организацию?

Справка и информация

The U.Программа S. Trustee Program способствует честности и эффективности национальной системы банкротства путем обеспечения соблюдения законов о банкротстве и наблюдения за частными доверительными управляющими. Программа имеет 21 регион и 95 полевых офисов и контролирует администрирование банкротства во всех штатах, кроме Алабамы и Северной Каролины. Для получения дополнительной информации посетите Программу попечителей США.

Если у вас есть сомнения по поводу утвержденных кредитных консультационных агентств или поставщиков учебных курсов для должников, свяжитесь с Программой попечителей США по электронной почте на адрес USTCCDEComplaintHelp @ usdoj.gov, или отправьте письмо в Исполнительный офис попечителей США, отдел кредитного консультирования и обучения должников, 20 Massachusetts Avenue, NW, Suite 8000, Washington, DC, 20530. Укажите как можно больше подробностей, включая название кредитного консультанта организация или поставщик учебных курсов для должников, дата контакта и с кем вы разговаривали.

Как подать заявление о банкротстве: главы 7 и 13

Типы банкротств

Адвокат по банкротству может помочь вам в подаче заявления о банкротстве.Однако, прежде чем подать заявление о банкротстве, вы должны знать и понимать свои варианты. Даже если банкротство уместно, следует ли вам подавать заявление о банкротстве по главе 7 или выбрать банкротство по главе 13? И доступны ли вам вообще эти варианты банкротства? Вам нужно подать заявление о банкротстве бизнеса?

Если вы не знаете ответов на эти вопросы, Leinart Law Firm может показать вам, как подать заявление о банкротстве. Тип банкротства, который вы выберете, будет зависеть от вашей конкретной ситуации и того, чего вы надеетесь достичь.Например, если вы хотите подать заявление о банкротстве, чтобы остановить обращение взыскания на дом и вынудить банк дать вам время на выплаты по ипотеке, то банкротство по главе 13 может быть уместным.

Процесс подачи заявления о банкротстве

При подаче заявления о банкротстве, как только тип заявления будет определен, будет подготовлено и подано заявление о банкротстве. Тот, кто готовит вашу петицию, должен понимать исключения штата. В Техасе необходимо особое понимание освобождений штата Техас, чтобы определить, не подлежат ли какие-либо активы банкротству, включая недвижимость, автомобили, деньги и определенные личные вещи (однако обычно это не проблема).

После того, как ходатайство будет заполнено и подано, всем кредиторам будет отправлено уведомление о банкротстве. Это позволит им узнать, что вы подали заявку на защиту в соответствии с кодексом о банкротстве, и остановит любые попытки взыскания, повторного вступления во владение или обращения взыскания.

Если вы решите подать заявление о банкротстве согласно главе 13, у вас будет собрание кредиторов, которое обычно проводится в суде по делам о банкротстве. Это собрание обычно проходит в безопасной обстановке, похожей на кабинку.На этом собрании (также называемом собранием кредиторов по разделу 341) попечитель по главе 13 рассмотрит ваше ходатайство и предложенный вами план погашения. Кредиторы имеют возможность присутствовать на этом собрании, но обычно не хотят этого делать. Если вы подадите заявление в Leinart Law Firm , адвокат по делам о банкротстве будет присутствовать и представлять вас на этой встрече.

Если с вашим банкротством не возникнет проблем, вы просто будете следовать плану, изложенному в главе 13, и в конечном итоге получите новый старт для себя и своей семьи.

Узнайте о вариантах банкротства

Законы о банкротстве сложны. Есть много вопросов, которые необходимо рассмотреть, и важно, чтобы вы полностью понимали эти проблемы и свои возможности, а также преимущества и ограничения законов о банкротстве. В противном случае вы не сможете принимать обоснованные решения о банкротстве и своем финансовом будущем.

Наши юристы по делам о банкротстве в Leinart Law Firm могут помочь вам разобраться в законах о банкротстве и ваших возможностях.В удобных офисах в Форт-Уэрте и Далласе наши юристы по банкротству в Техасе найдут время, чтобы выслушать вашу ситуацию и посоветовать вам варианты, а также объяснят преимущества и ограничения банкротства . Наша цель — помочь вам принять обоснованное решение о подаче заявления о банкротстве и, если вы решите добиваться решения о банкротстве, помочь вам в этом процессе и представлять вас на всех слушаниях по делу о банкротстве.

Наша главная цель — дать вам опытный совет и помочь вам начать все сначала.Бремя непреодолимой задолженности может быть непосильным; облегчение может быть доступно.

Мы понимаем, что бывает. Мы никогда не осуждаем наших клиентов, мы всегда вежливы и уважительны. Вы можете быть уверены, что мы сделаем все возможное, чтобы помочь вам избавиться от беспокойства и стресса, в котором вы находитесь. Мы найдем время, чтобы выслушать вашу ситуацию и объяснить ваши варианты, которые могут включать или не включать банкротство. Если банкротство является приемлемым вариантом, мы проинформируем вас и проведем вас через этот процесс.Мы можем использовать законы о банкротстве, чтобы помочь вам остановить притеснения со стороны коллекционеров, отчуждение прав выкупа, повторное владение или удержание заработной платы.

Оперативное сообщение и личное вниманиеМы заслужили репутацию компании, которая уделяет каждому клиенту индивидуальное внимание. Нет ничего более разочаровывающего, чем отсутствие ответов на вопросы или своевременное решение проблем в офисе вашего адвоката. Мы ответим на ваши телефонные звонки как можно быстрее и сделаем приоритетной задачу своевременного решения ваших проблем.В отличие от многих юридических фирм по делам о банкротстве, вы встретитесь с адвокатом по делам о банкротстве при первом же посещении. Мы готовы помочь вам.

Заявление о банкротстве более одного раза | TexasLawHelp.org

Вы не можете подавать иск в соответствии с правилами по любому из отделений в течение 180 дней после отклонения вашего последнего дела. Другие вещи, которые делают вас неприемлемыми, включают определенные запросы, поданные судье по делам о банкротстве (называемые ходатайствами) в предыдущем деле, или определенные приказы, поданные для удовлетворения этих запросов.

Вопрос в том, имеете ли вы вообще право возбуждать дело. Если вы, должник, подаете иск, когда не соответствуете критериям, суд незамедлительно отклонит новое дело и наложит дополнительный срок дисквалификации (так называемый bar ).

Раздел 109 Кодекса о банкротстве определяет, кто имеет право быть должником; то есть, кто может подать дело о банкротстве и по какой главе. Раздел 109 (g) гласит, что если ваше предыдущее дело о банкротстве было прекращено по одной из двух причин / обстоятельств, вы не имеете права (вы не имеете права) подавать другое дело до 180 дней после прекращения вашего предыдущего дела .

Вот два способа, которыми отклонение предыдущего дела может запретить вам подавать второе дело до тех пор, пока не пройдет 180-дневный период:

- Ваше первое дело было прекращено за « умышленное неисполнение должником постановлений суда или явку в надлежащее судебное разбирательство по делу ». Обычно приказ об отклонении первого дела ясно дает понять, что существует 180-дневный бар для повторной подачи заявки.

- Первое дело было добровольно, отклонено по ходатайству должника после того, как один или несколько кредиторов подали ходатайство о выходе из банкротства, называемое ходатайством об освобождении от автоматического приостановления .

- Это иногда случается, когда должник должен производить выплаты по ипотеке непосредственно ипотечной компании, но также производит отдельные выплаты доверительному управляющему согласно Главе 13 в соответствии с планом Главы 13.

- Если должник пропускает некоторые платежи по ипотеке, ипотечная компания будет просить судью по банкротству в Ходатайстве об освобождении от автоматического приостановления, чтобы ввести приказ, позволяющий ипотечной компании выйти из банкротства, чтобы они могли лишить права выкупа дома должника. .Затем должник видит это и подает ходатайство о добровольном прекращении банкротства, вероятно, с прицелом на регистрацию нового банкротства до того, как ипотечная компания сможет лишить его права выкупа.

- Но эта стратегия не сработает. Добровольное увольнение создает 180-дневную планку, поэтому должник не может подать второе дело до истечения этого 180-дневного периода.

д. –ответственным за финансовые операции становится арбитражный управляющий.

д. –ответственным за финансовые операции становится арбитражный управляющий.

Все погашенные долги должны иметь нулевой (0) баланс. Если нет, то немедленно обратитесь к юристу, который помогал вам подать заявление о банкротстве.

Все погашенные долги должны иметь нулевой (0) баланс. Если нет, то немедленно обратитесь к юристу, который помогал вам подать заявление о банкротстве.