Что входит в полную стоимость кредита: Что такое полная стоимость потребительского кредита в процентах и что включает в себя?

Что такое полная стоимость потребительского кредита в процентах и что включает в себя?

Все, кто связывался с банковскими кредитами, знают, что проценты на красивой странице сайта и проценты на черно-белой странице договора – разные, причем вторая процентная ставка может быть больше первой в 2 раза. Но не все знают, что второй вариант имеет свое название (полная стоимость кредита) и регулируется законом. Расскажем про это.

Содержание

Скрыть- Что такое полная стоимость кредита в процентах?

- Как узнать полную стоимость кредита?

- Что включает в себя полная стоимость потребительского кредита?

- Что не входит в ПСК?

- Как узнать итоговый показатель?

- Что дает заемщику анализ показателя?

- Как рассчитать ПСК с помощью формулы самостоятельно?

- Влияние способа расчета на ПСК

- Способы снижения стоимости кредита

Что такое полная стоимость кредита в процентах?

Итак, у нас есть некий кредит. Банк назначает по нему годовой процент, который отображает в рекламе и на сайте/в листовках/так далее. Это – «голая» процентная ставка. Когда заемщик берет этот кредит, оказывается, что «в нагрузку» к процентной ставке идет комиссия за рассмотрение заявки, комиссия за выдачу, комиссия за обслуживание карточки (особенно актуально для кредиток) и повышение процентной ставки на 0,5 пунктов, потому что клиент не является зарплатным. Это – полная стоимость кредита. Если брать по определению, то ПСК – это переведенная в годовой % реальная стоимость займа, со всеми комиссиями, наградами, дополнительными сборами и услугами. Как видите, полная стоимость оформляемого кредита и процентная ставка сильно различаются – различие кроется именно в доп. тратах.

Банк назначает по нему годовой процент, который отображает в рекламе и на сайте/в листовках/так далее. Это – «голая» процентная ставка. Когда заемщик берет этот кредит, оказывается, что «в нагрузку» к процентной ставке идет комиссия за рассмотрение заявки, комиссия за выдачу, комиссия за обслуживание карточки (особенно актуально для кредиток) и повышение процентной ставки на 0,5 пунктов, потому что клиент не является зарплатным. Это – полная стоимость кредита. Если брать по определению, то ПСК – это переведенная в годовой % реальная стоимость займа, со всеми комиссиями, наградами, дополнительными сборами и услугами. Как видите, полная стоимость оформляемого кредита и процентная ставка сильно различаются – различие кроется именно в доп. тратах.

Как узнать полную стоимость кредита?

У вас есть 3 варианта:

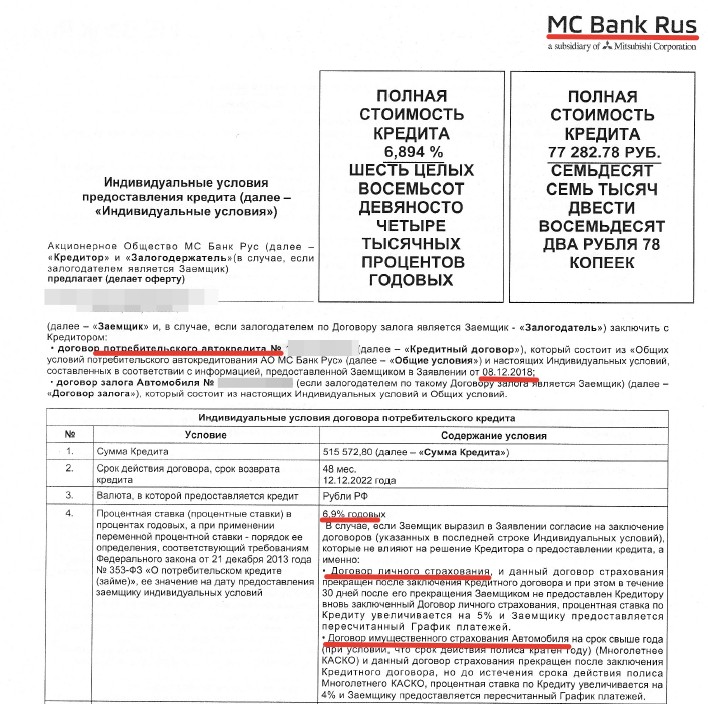

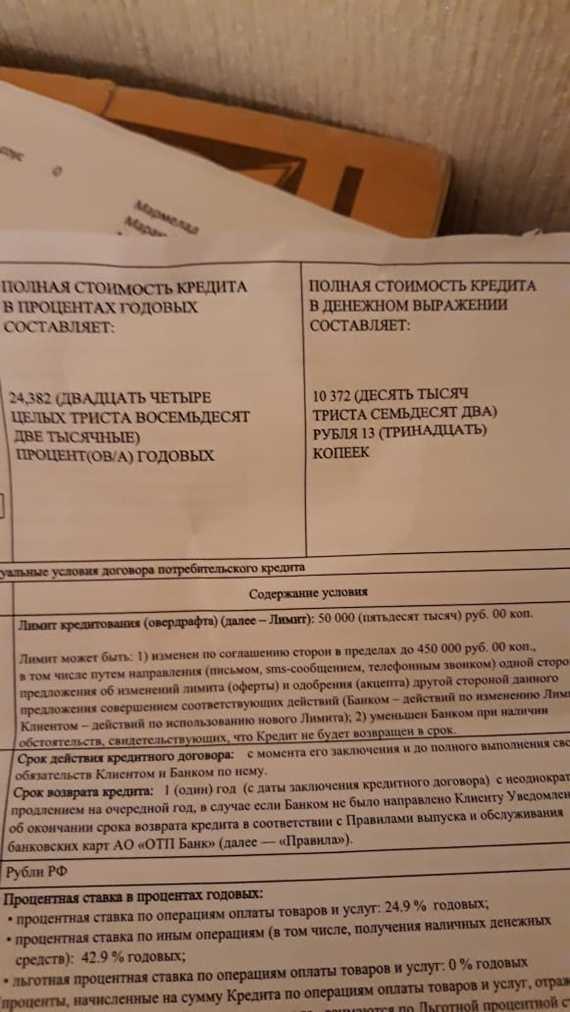

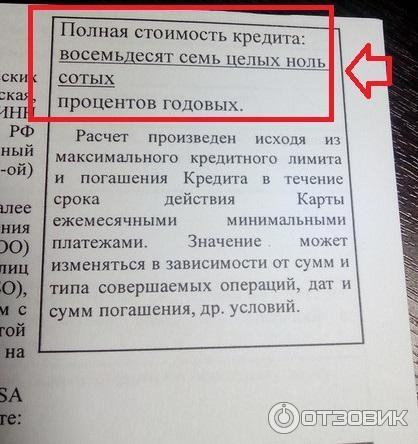

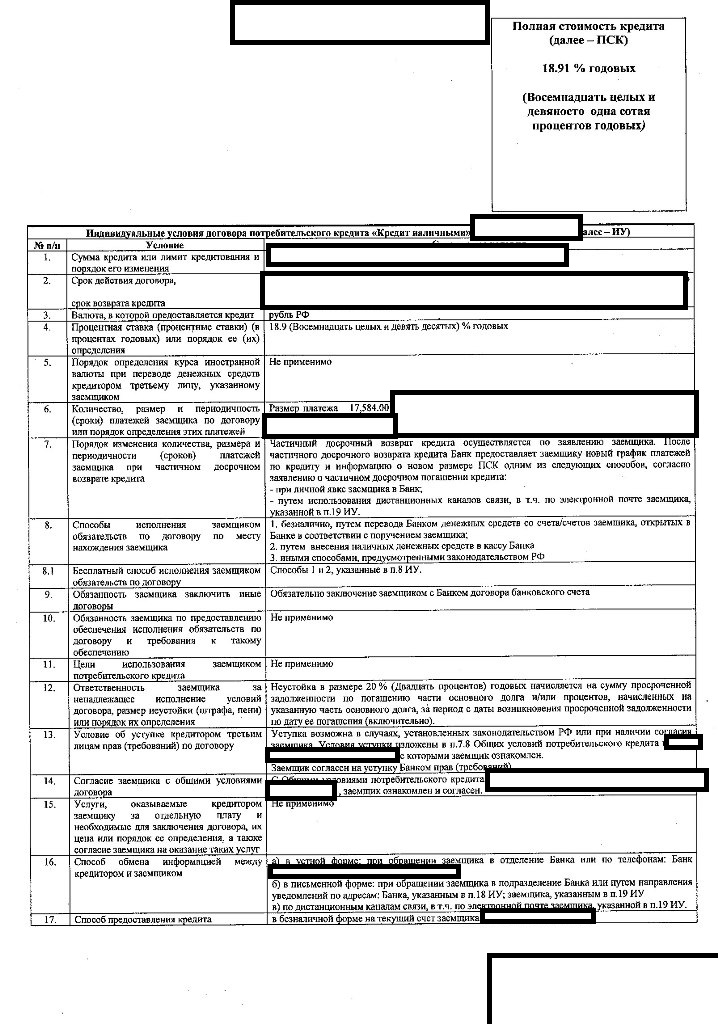

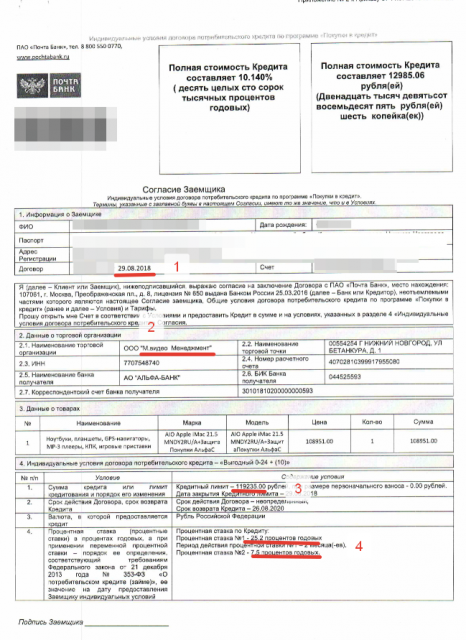

- Посмотреть ПСК в договоре. Согласно Федеральному закону «О кредитах» (№353, статья 6), полная стоимость займа должна быть напечатана на самой первой странице, вверху, справа, огромными буквами/цифрами и в большой черной рамке (над графиком платежей и другой информацией).

Это сделано для того, чтобы банки не могли обманывать клиентов всякими звездочками и пояснениями мелким шрифтом.

Это сделано для того, чтобы банки не могли обманывать клиентов всякими звездочками и пояснениями мелким шрифтом. - На помощь может прийти официальный сайт банка. Например, вот на этой странице можно узнать, что значит полная стоимость ипотечного или потребительского кредита в Сбербанке: sberbank.ru/ru/person/credits/overall_cost

- Можно рассчитать эффективную ставку самостоятельно.

Что включает в себя полная стоимость потребительского кредита?

Основная часть:

- Деньги, взятые в долг.

- Проценты по этим деньгам.

Комиссии:

- За выпуск пластика, его годовое обслуживание.

- За расчеты и другие операции с деньгами.

- За открытие и обслуживание счета.

- За саму выдачу займа.

- За оформление, рассмотрение.

Если по кредиту обязательно предусматривается страхование, оно не входит в полную стоимость. Если же страхование – добровольное, но отказ от него влечет за собой повышение процента, это должно быть отражено.

Интересна ситуация с комиссией за выдачу наличных через банкомат. Допустим, вы берете потребительский займ наличными, и есть условие – его дают на карту, а вы снимаете деньги в банкомате. При этом для этого продукта предусмотрена комиссия за снятие наличных. С одной стороны, в законе про это ничего не говорится. С другой стороны, в пункте 4 статьи 6 написано: «В ПСК входят платежи… кредитору, если выдача кредита поставлена в зависимость от совершения таких платежей». Получается, что комиссия за снятие наличных должна входить в ПСК.

Что не входит в ПСК?

- Нарушения договора и связанные с этим последствия (штрафы, пени и так далее).

- Действия, зависящие от заемщика. Например, вы берете кредитку с условием: если тратите в месяц 10000?, ставка – 8%; если тратите меньше, ставка – 11%. В полную стоимость кредита включат 8%.

- Платежи страховым компаниям, если нужно в обязательном порядке страховать предмет залога (квартиру по ипотеке, например).

- Платежи, которые не влияют на возможность получения кредита и процентную ставку (СМС-банкинг, к примеру).

Как узнать итоговый показатель?

Либо спросить в банке, либо высчитать самостоятельно. Первый вариант – лучше, так как банк обязан предоставлять ПСК, поэтому шансы на обман крайне низки. Самостоятельно высчитать тоже можно, но это – непростая задача (ниже мы покажем, что нужно делать).

Что дает заемщику анализ показателя?

Правдивую информацию. Учитывая расхождение процента по публичной оферте и полной стоимости, настоящая переплата по кредиту может сделать бывшее привлекательным предложение крайне невыгодным, а ранее неприметное – том, на котором клиент в конце концов остановится.

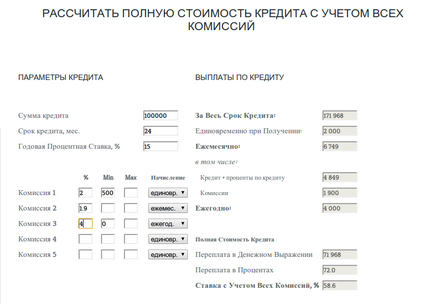

Как рассчитать ПСК с помощью формулы самостоятельно?

Вот – формулы:

Вторая формула помогает высчитать ЧБП – нужно найти минимальное решение уравнения. Если, конечно, возникнет желание это сделать, в чем мы крайне сомневаемся. К счастью, есть более легкий путь – вам понадобится доступ к Google-таблицам и график платежей.

К счастью, есть более легкий путь – вам понадобится доступ к Google-таблицам и график платежей.

Пример расчета полной стоимости кредита

Что нужно сделать, на примере «Кредита на любые цели» от Сбербанка:

- Заходим на ru/ru/person/credits/money/consumer_unsecured

- В центре страницы находим калькулятор.

- Выставляем нужные параметры, получаем ценную информацию, если точнее – ежемесячный платеж.

- Заходим наgoogle.com/spreadsheets/u/0/

- Создаем «Пустой файл».

- Теперь – внимание. Нужно сделать все в точности по инструкции. В клетке А1 пишем сумму кредита со знаком «минус».

- В клетках «А2», «А3» и так далее нужно написать сумму ежемесячного платежа столько раз, сколько месяцев вы будете выплачивать кредит. В нашем примере 1 год = 12 месяцев = клетки с «А2» по «А13». Если считаете займ на 2 года – нужно заполнить клетки с «А2» по «А25». Чтобы не вводить каждый раз сумму вручную, напишите в «А2» ежемесячный платеж, нажмите Enter, снова выделите «А2», потяните клетку вниз (за правый нижний угол) на столько клеток, на сколько требуется.

- В клетке «В1» напишите любую дату, в клетке «В2» – дату на месяц позже. Формат: «день/месяц/год». Мы использовали 1 января 2020 и 1 февраля 2020.

- Теперь нажмите на «В1», зажмите Shift на клавиатуре и щелкните на «В2». Появится рамка, выделяющая обе ячейки. Растяните ее так, чтобы даты заняли столько же клеток, сколько и сумма с платежами (перетащите вниз нижний правый угол выделенного блока).

- В «С1» напишите следующую формулу: =XIRR(A1:A13; B1:B13) * 100. Если у вас заполнено больше или меньше 13 строк – вместо «А13» и «В13» укажите, сколько строк заполнили. XIRR – это та самая формула полной стоимости кредита, указанная выше, она «вшита» в Google-таблицы. Результат – десятичная дробь, поэтому мы умножаем ее на 100, чтобы получить проценты.

Итак, мы получили 14,8%. Как видите, это на 0,9% отличается от ставки, указанной на сайте Сбербанка.

Влияние способа расчета на ПСК

Банки иногда используют модифицированные формулы для расчета ПСК, поэтому расхождения между вашими подсчетами и подсчетами банка возможны. Но разница – в пределах 0,1-0,2%, поэтому особо волноваться не стоит. Если это все же важно, вы всегда можете запросить информацию о методах подсчета ПСК у самого банка.

Но разница – в пределах 0,1-0,2%, поэтому особо волноваться не стоит. Если это все же важно, вы всегда можете запросить информацию о методах подсчета ПСК у самого банка.

Способы снижения стоимости кредита

Их, на самом деле, не так уж и много. Вы вряд ли что-то сможете сделать с реальной стоимостью, назначенной банком – вы либо берете кредит, либо не берете. Если хотите снизить переплату – либо поищите более выгодное предложение, либо воспользуйтесь акциями/снижениями процентной ставки (если таковые есть). Ну и, естественно, не допускайте просрочек, чтобы не повысить себе ставку.

Почему полная стоимость кредита отличается от реальной платы?

Вы делаете очень хорошие статьи. Напишите, пожалуйста, про то, почему полная стоимость кредита отличается от реальной платы. Для многих клиентов это будет важно. Подробного объяснения доступным для бабушки языком я в интернете не нашел.

Спасибо!

Максим

Полная стоимость кредита — это сумма, которая максимально близко отражает стоимость кредита для заемщика. Она рассчитывается банком по специальной формуле и указывается в виде процентов годовых и суммы. ПСК обычно расположена на первой странице кредитного договора, в правом верхнем углу.

Она рассчитывается банком по специальной формуле и указывается в виде процентов годовых и суммы. ПСК обычно расположена на первой странице кредитного договора, в правом верхнем углу.

Мишель Коржова

отвечает на все вопросы про кредиты

Что входит в ПСК

В полную стоимость кредита банк включает только обязательные платежи клиента:

- Основной долг — сумму, которую получит заемщик, без учета начислений.

- Проценты за использование этих денег.

- Платежи третьим лицам — например, страховой компании или оценщику. Плата за страхование кредита может быть включена в ПСК, только если без страховки не получить конкретный вид кредита или если она влияет на ставку по кредиту: к примеру, со страховкой ставка 9,9%, а без страховки — 13%. Если страховка не влияет на ставку и не обязательна для получения кредита, ее не включают в ПСК.

- Плату за выпуск и обслуживание карты, если речь о кредитке.

Таким образом, в полную стоимость кредита входят не только основной долг и проценты, но и дополнительные платежи и расходы по обслуживанию кредита.

Центробанк отслеживает среднерыночное значение ПСК и каждый квартал публикует эти данные. Процентное значение ПСК не может превышать среднерыночное значение ПСК больше чем на треть. Например, на 16 августа 2019 года среднерыночная ПСК для автомобиля с пробегом до 1000 километров составляет 12,96%. Значит, полная стоимость кредита на покупку такого автомобиля не может быть выше 17,28% годовых.

Информация о среднерыночных значениях полной стоимости потребительского кредита (займа)

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Когда стоимость кредита выше ПСК

Иногда реальная стоимость кредита оказывается выше ПСК. Например, если заемщик просрочит платеж по кредиту, будет штраф, который повысит стоимость кредита для заемщика. Но банк не знает заранее, будет ли заемщик нарушать сроки выплаты, и поэтому не включает подобные штрафы в ПСК.

У ПСК по кредитным картам есть свои особенности. Договор по кредитным картам чаще всего бессрочный, точной даты выплаты всего долга нет, а одобренный кредитный лимит может меняться в процессе обслуживания по усмотрению кредитора или самого заемщика. Также кредитор не может заранее знать, будет ли клиент снимать наличные с кредитки или переводить с нее деньги.

Также кредитор не может заранее знать, будет ли клиент снимать наличные с кредитки или переводить с нее деньги.

Например, заемщик получил кредитку со ставкой 25% годовых на покупки и снял с кредитки наличные. Была списана комиссия за снятие, а на саму операцию согласно договору начала действовать ставка 49% годовых. Кредитор не мог заранее знать, что заемщик снимет наличные, поэтому не включил в ПСК комиссию и повышенную ставку.

Кратко

Полная стоимость кредита максимально приближенно показывает, сколько стоит кредит для заемщика. ПСК состоит из основного долга и процентов, платы за выпуск и обслуживание кредитки, а еще услуг третьих лиц, например страховки, работы оценщика.

Стоимость кредита может быть выше ПСК из-за штрафов за просрочки и комиссий за снятие наличных с кредитки. Но банк не может учесть это при расчете ПСК, потому что не знает заранее, какие штрафы и комиссии будут у конкретного заемщика.

Чтобы ПСК не отличалась от реальной платы по кредиту, обращайте внимание на дополнительные комиссии, взимаемые за определенные услуги, страховку и не допускайте просрочек по кредиту. Почитайте об этом нашу статью «Как на самом деле пользоваться кредиткой».

Почитайте об этом нашу статью «Как на самом деле пользоваться кредиткой».

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

что это такое и как она рассчитывается

Полная стоимость кредита (ПСК) – один из важнейших показателей, определение которого позволяет судить о финансовых затратах заемщика, обусловленных кредитным договором и вытекающим из него. Более того, если банком не соблюдены правила расчета или заемщик не проинформирован надлежащим образом о ПСК до заключения договора, это рассматривается как нарушение предусмотренных законом требований, что может повлечь его признание недействительным с возвратом заемщику незаконно удержанных сумм.

В российский банковской практике термин «полная стоимость кредита» применяется с 2008 года, придя на смену термину «эффективная процентная ставка». Правила расчета ПСК (формула и алгоритм), а также условия применения по отношению к определенным кредитным продуктами устанавливаются Центробанком и законодательством. Они подвержены изменениям, поэтому при необходимости проведения самостоятельных вычислений ПСК всегда следует обращаться к актуальным на момент расчета нормативно-правовым актам и принимать во внимание дату заключения кредитного договора и его условия.

Они подвержены изменениям, поэтому при необходимости проведения самостоятельных вычислений ПСК всегда следует обращаться к актуальным на момент расчета нормативно-правовым актам и принимать во внимание дату заключения кредитного договора и его условия.

В настоящее время используется так называемая обновленная формула расчета ПСК, которая появилась после внесения изменений в Закон о потребительском кредитовании. Она приблизилась к реальным условиям кредитования и стала более точной, но главное – позволила сделать более понятными и прозрачными для населения условия микрозаймов, при которых огромные проценты и итоговая стоимость кредита до этого скрывались под небольшими ежедневными начислениями.

Понятие полной стоимости кредита

Полная стоимость кредита – выражаемая в процентах сумма, которую заемщику предстоит уплатить в счет погашения кредитной задолженности и за обслуживание кредита. ПСК отражает реальные расходы заемщика, связанные с кредитом, но включает в себя только те платежи, которые обусловлены надлежащим исполнением и обслуживанием кредита и с соблюдением тех условий, которые указаны в кредитном договоре.

ПСК должна включать суммы:

- основного долга и процентов по нему;

- комиссий за оформление и (или) выдачу кредита, открытие и (или) обслуживание ссудного (кредитного) счета, выполнение расчетных операций по кредиту и т.п., если таковые платежи предусмотрены;

- комиссий за выпуск и (или) обслуживание кредитной карты;

- дополнительных платежей, вытекающих из кредитного договора, в частности, связанных со страхованием ответственности заемщика, оценкой и страхованием залога, нотариальным оформлением сделки.

Расчет ПСК и ее размер обязательно должны быть приведены в условиях кредитного договора, а нередко публикуются банком заранее в информационном описании конкретного кредитного продукта. Более того, нередко на сайте банка или на других интернет-ресурсах, где публикуются банковские предложения, предусматривается онлайн-калькулятор для расчета ПСК.

Более того, нередко на сайте банка или на других интернет-ресурсах, где публикуются банковские предложения, предусматривается онлайн-калькулятор для расчета ПСК.

Что дает заемщику сам показатель ПСК и его анализ? Для подавляющего большинства людей важность представляет реальный размер переплаты по кредиту. Для этого необязательно самостоятельно что-либо рассчитывать. Годовой процент ПСК сам наглядно покажет, сколько будет переплата исходя из полученной в долг суммы, процентов, срока кредитования и применяемой системы погашения долга (дифференцированной или аннуитетной). Таким образом, можно легко проанализировать стоимость разных кредитных продуктов и выбрать тот, который будет более выгоден. Правда, следует учесть, что грамотный анализ предполагает более глубокое вникание в специфику расчета ПСК и содержание условий кредита. Полная стоимость даст представление о возможном размере переплаты, но она не учитывает, да и не может учесть ситуации, при которых заемщик решит погасить кредит досрочно, снизив тем самым размер переплаты.

Расчет ПСК

Алгоритм и формула расчета ПСК едины для всех банков. Однако с учетом того, что отдельные кредитные продукты (потребительский, автокредит, ипотека и т.д.) имеют нюансы в части обязательного включения в расчет конкретных параметров и специфики их образования, допустимы некоторые индивидуальные особенности применения алгоритма и выполнения вычислений. В любом случае это не должно сказываться на принципах и правилах расчетов, предусмотренных нормативно-правовыми актами.

Для расчета ПСК, скажем, по потребительскому кредиту необходимо руководствоваться правилами статьи 6 Закона о потребительском займе. Здесь же перечислены и требования к информированию заемщика о ПСК и способах отображения полной стоимости кредита в условиях договора. Требования, установленные к потребительским кредитам, распространяются и на микрофинансовые организации, осуществляющие выдачу микрозаймов населению. Однако они не применимы к ипотеке – здесь нужно руководствоваться актами Центробанка.

Требования, установленные к потребительским кредитам, распространяются и на микрофинансовые организации, осуществляющие выдачу микрозаймов населению. Однако они не применимы к ипотеке – здесь нужно руководствоваться актами Центробанка.

Учитывая необходимость наличия математических знаний, понимания специфики алгоритмов и расчетов ПСК, действующих норм, умения анализировать условия кредитных договоров, самостоятельные вычисления – трудоемкий процесс. Кроме того, невозможно безусловное применение положений законов в части установленных правил расчета ПСК, которое не предусматривает обращения к соответствующим актам (инструкциям, разъяснениям, положениям) Центробанка. На необходимость этого указывается и в самих законах, где часто используются отсылки к параметрам и условиям, устанавливаемым Банком России. В связи с этим самостоятельное выполнение расчетов ПСК практически никто из заемщиков не делает, либо используется программное обеспечение, в том числе онлайн-калькуляторы, не требующее вникания в алгоритм расчетов.

Чтобы упростить себе задачу, достаточно обратиться к условиям своего кредитного договора. Банки обязаны указывать ПСК в договоре, при этом предполагается, что свою обязанность по информированию клиента они этим исполнили в полном объеме. В случае недостоверности информации банк или МФО несут административную ответственность, а заемщик вправе претендовать на корректный перерасчет ПСК, возврат незаконно удержанных сумм и компенсацию убытков.

При анализе ПСК, указанной в договоре потребительского кредита (микрозайма), важно обратить внимание на то, чтобы ее размер не превышал более чем на 1/3 среднерыночное значение ПСК, рассчитанное Центробанком по аналогичной категории кредитов и применяемое в календарном квартале оформления договора. Однако своим решением Центробанк вправе ограничить применение этого правила. Эта возможность уже использовалась Банком России в первом полугодии 2015 года. Среднерыночное значение ПСК и ограничения по его применению (при их наличии) можно узнать на сайте Центробанка РФ или из иных официальных источников.

Что такое соотношение кредита к стоимости и почему оно важно?

Отношение ссуды к стоимости (LTV) — это число, которое кредиторы используют для определения того, какой риск они берут на себя с обеспеченной ссудой. Он измеряет соотношение между суммой ссуды и рыночной стоимостью актива, обеспечивающего ссуду, например, дома или автомобиля.

Если кредитор предоставляет ссуду, например, на половину стоимости актива, LTV составляет 50%. По мере увеличения LTV потенциальные убытки, с которыми кредитор столкнется, если заемщик не сможет выплатить ссуду, также возрастут, создавая больший риск.

Отношение суммы кредита к стоимости может применяться к любой обеспеченной ссуде, но чаще всего используется с ипотекой. Фактически, несколько федеральных ипотечных программ указывают лимиты LTV как часть своих квалификационных критериев.

Как рассчитать LTV

Чтобы определить коэффициент LTV, разделите сумму ссуды на стоимость актива, а затем умножьте на 100, чтобы получить процент:

LTV = (Сумма задолженности по ссуде ÷ Оценочная стоимость актива ) × 100

Если вы покупаете дом оценкой в 300 000 долларов и сумма вашего кредита составляет 250 000 долларов, ваш коэффициент LTV на момент покупки составляет: (250 000 долларов / 300 000 долларов) x 100, что равно 83. 3%.

3%.

Другими словами, коэффициент LTV — это часть оценочной стоимости недвижимости, которая не покрывается авансовым платежом. Если вы откладываете 15% на ссуду, которая покрывает оставшуюся часть покупной цены, то LTV составляет 85%.

Кредиторы и федеральные органы жилищного регулирования больше всего озабочены коэффициентом LTV на момент выдачи ссуды, но вы можете рассчитать LTV в любой момент в течение периода погашения ссуды, разделив причитающуюся по ссуде сумму на оценочную стоимость недвижимости. По мере погашения кредита сумма задолженности уменьшается, что приводит к снижению LTV.Если стоимость вашей собственности со временем увеличивается, это также снижает LTV. Но если стоимость недвижимости упадет (например, если цены на жилье на местном рынке значительно упадут), это может привести к увеличению LTV.

Когда коэффициент LTV превышает 100%, заемщик считается «подводным» по ссуде, то есть когда рыночная стоимость собственности меньше остатка задолженности по ссуде. LTV выше 100% также возможен в начале периода погашения по кредитам с высокими затратами на закрытие.

LTV выше 100% также возможен в начале периода погашения по кредитам с высокими затратами на закрытие.

Как отношение суммы кредита к стоимости влияет на процентные ставки?

Кредиторы в США обычно следуют практике, известной как «ценообразование на основе риска», которая включает установление более высоких процентных ставок по ссудам, которые они считают относительно рискованными. Это приводит к тому, что с заемщиков с некачественным кредитом взимается больше, чем с заемщиков с отличным кредитом, и это относится также и к LTV: поскольку высокий коэффициент LTV означает больший риск для кредитора, ссуды с высокими LTV обычно идут с более высокими процентными ставками.

Более высокие процентные ставки — не единственный способ, которым вам может стоить высокий LTV.

Если вы покупаете дом по обычной ссуде, то есть по ипотеке, не обеспеченной федеральной программой, коэффициент LTV выше 80% может означать, что вам необходимо приобрести частную ипотечную страховку (PMI), которая покрывает кредитора от убытков в случае неуплаты ссуды. PMI обычно стоит от 0,5% до 1% от суммы кредита каждый год и должен оплачиваться до тех пор, пока коэффициент LTV не упадет до 78%. Итак, если ваш кредит составляет 250 000 долларов, вы можете рассчитывать на ежемесячную дополнительную выплату от 104 до 208 долларов, пока это не произойдет.

PMI обычно стоит от 0,5% до 1% от суммы кредита каждый год и должен оплачиваться до тех пор, пока коэффициент LTV не упадет до 78%. Итак, если ваш кредит составляет 250 000 долларов, вы можете рассчитывать на ежемесячную дополнительную выплату от 104 до 208 долларов, пока это не произойдет.

Ссуда на образование — сравните процентную ставку по студенческой ссуде и подайте заявку онлайн

Кредит на образование

Ссуда, полученная для оплаты обучения, платы за общежитие и других расходов, связанных с прохождением определенного учебного курса в учреждении, называется ссудой на образование. Банки предлагают студенческие ссуды для прохождения заранее определенных курсов в Индии и за рубежом в определенных учреждениях. Банки публикуют список разрешенных курсов и учреждений, для которых они будут предоставлять ссуды на образование.Итак, курс, который вы хотите пройти, находится в списке банка вместе с учебным заведением, в которое вы хотите вступить, после чего вы можете подать заявку на ссуду на образование.

Право на получение кредита на образование

Факторы, определяющие право на получение образования Кредиты

| Возраст заявителя |

|

| Кто имеет право |

|

| Максимальная сумма кредита |

|

| Какие статьи затрат / расходы финансируются банком |

|

| Созаемщик / Гарант / Обеспечение |

|

| Периодичность погашения |

|

| Срок погашения |

|

| Ключевые критерии оценки |

|

Процесс подачи заявки на студенческую ссуду

- Приложите к заявлению письмо о зачислении, полученное из колледжа или учебного заведения.

- Держите наготове основные документы, такие как PAN-карта, подтверждение возраста, подтверждение адреса и т. Д.

- Сравните различные ссуды на образование в зависимости от процентной ставки, срока владения, суммы ссуды и т. Д.

- Пригодятся марки 10-го и 12-го. Держите их готовыми к аттестации.

Налоговая льгота по образовательной ссуде

- Проценты, уплаченные по кредиту на образование, могут быть истребованы как вычет из дохода заемщика. (студент) в соответствии с разделом 80E Закона о подоходном налоге 1961 года

- Скидка может быть запрошена без верхнего потолка или крышки

- Скидка доступна для курсов полного дня, курсов неполного рабочего дня и профессиональных курсов. в Индии и за рубежом

- Скидка может быть востребована в течение восьми (8) лет после периода моратория

Расходы на проживание по студенческой ссуде — StudyLink

Если вам нужна помощь в оплате повседневных расходов на проживание, вы можете получать еженедельную оплату расходов на проживание.

Стоимость проживания по студенческой ссуде аналогична студенческому пособию, но вы должны ее вернуть. Вам не нужно возвращать студенческое пособие, но вы должны соответствовать критериям

Кто может получить

Вы можете получить студенческую ссуду на покрытие расходов на проживание, если вы:

- учится на дневном отделении

- до 55 лет.

Вы также должны соответствовать критериям для получения студенческой ссуды

Что можно получить

Можно получить до 239 долларов.76 в неделю на оплату проживания, но вам не нужно брать взаймы всю сумму.

При подаче заявления на оплату проживания вы можете выбрать корректировку индекса потребительских цен (ИПЦ) 1 апреля каждого года. Если вы выберете это, это означает, что вы всегда будете получать максимальную сумму расходов на проживание.

Мы не будем оплачивать ваши единовременные расходы в хостеле или общежитии.

Получение стипендии

Если ваше студенческое пособие превышает максимальную сумму расходов на проживание ($ 239. 76), вы также не можете получить оплату за проживание.

76), вы также не можете получить оплату за проживание.

Если ваше студенческое пособие составляет менее 239,76 долларов, вы также можете получать расходы на проживание, но ваша общая сумма не может превышать 239,76 долларов.

Например:

- Ваше студенческое пособие составляет 100 долларов США. Вы можете получить до 139,76 долларов на проживание.

- Ваше студенческое пособие составляет 200 долларов. Вы можете получить до 39,76 долларов на проживание.

Как подать заявку

Подайте онлайн-заявку на студенческую ссуду (если вы еще не сделали этого) и введите желаемую сумму проживания каждую неделю.

Если вы уже подали заявку на студенческую ссуду, вы можете изменить свои расходы на проживание онлайн в MyStudyLink.

Платежи

Мы оплачиваем вам расходы на проживание до тех пор, пока:

- вы имеете право на проживание

- вы указали стоимость проживания, а

- ваша заявка на студенческую ссуду одобрена.

Это сделано для того, чтобы банки не могли обманывать клиентов всякими звездочками и пояснениями мелким шрифтом.

Это сделано для того, чтобы банки не могли обманывать клиентов всякими звездочками и пояснениями мелким шрифтом.

10 лакхов на обучение в Индии; с минимальной маржой (собственные

взнос студента / семьи) в размере 5% от общей стоимости

10 лакхов на обучение в Индии; с минимальной маржой (собственные

взнос студента / семьи) в размере 5% от общей стоимости 5 лакхов: родители или опекун или

муж / свекровь в случае, если замужняя женщина должен быть созаемщиком, а третий

партийная гарантия необходима в качестве залога

5 лакхов: родители или опекун или

муж / свекровь в случае, если замужняя женщина должен быть созаемщиком, а третий

партийная гарантия необходима в качестве залога