Будет ли в стране дефолт: Эксперт рассказал, случится ли в России дефолт в 2021 году

Греф оценил вероятность дефолта в России: Госэкономика: Экономика: Lenta.ru

Дефолта в России не будет, заявил президент и председатель правления Сбербанка Герман Греф. Вероятность такого события он оценил в эксклюзивном интервью главе комитета Госдумы по бюджету и налогам Андрею Макарову на «Ленте.ру».

Материалы по теме

14:25 — 21 апреля 2020

Макаров спросил, ждет ли россиян дефолт в 2021 году. «Нет», — ответил Греф.

Вместе с тем глава Сбербанка прогнозирует, что проблема бедности усугубится, а уровень безработицы в конце текущего года будет «на проценты выше», чем в начале. В связи с этим, по его мнению, необходимо поддержать нуждающихся граждан. «И для этого нужно в первую очередь создавать систему выявления нуждающихся. Вот все информационные системы, все новые технологии, которые мы с вами обсуждаем, они в общем — сотрясение воздуха, если не приводят к тому, что мы точно понимаем в обществе, кому плохо и кому надо помочь», — считает Греф.

Министр экономического развития Максим Решетников ранее в апреле также заявил, что повторение в России дефолта исключено. При этом чиновник напомнил о мерах поддержки населения и малого бизнеса.

При этом чиновник напомнил о мерах поддержки населения и малого бизнеса.

Спад в мировой экономике, вызванный пандемией коронавируса и резким падением спроса на нефть, может вызвать череду дефолтов в странах мира, полагают эксперты. Угрозу дефолта в связи с кризисом признало, в частности, правительство Украины, также кризис может привести к краху экономик таких европейских государств, как Италия и Греция. За экстренной кредитной помощью в Международный валютный фонд обратились уже более ста стран.

Эксклюзивное интервью главы Сбербанка вышло на «Ленте.ру», «Газете.Ru», информационных ресурсах Rambler Group и на платформе онлайн-кинотеатра Okko 21 апреля.

В нем Герман Греф, в частности, высказался о мерах по поддержке населения и бизнеса, налогообложении, способах хранения сбережений и экосистемы Сбербанка, а также ответил на вопросы, присланные читателями информационных ресурсов Rambler Group.

Что происходит в России и в мире? Объясняем на нашем YouTube-канале. Подпишись!Дефолт в России в 2021 году

Будет ли дефолт в России в 2021 году? На текущий момент ответ: НЕТ.

Даже с учётом увеличившихся из-за пандемии расходов и выпавших доходов, страна весьма стабильна в финансовом плане.

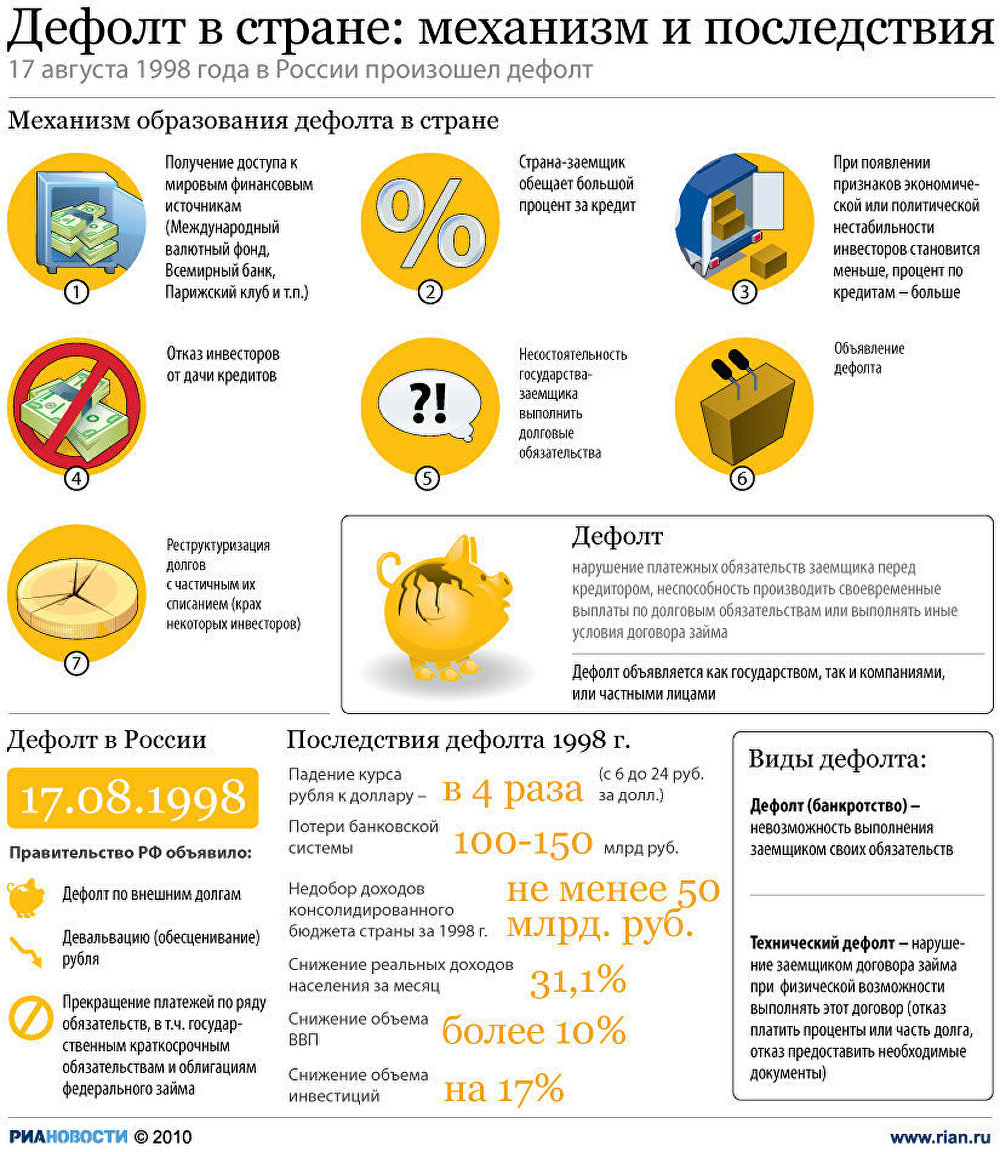

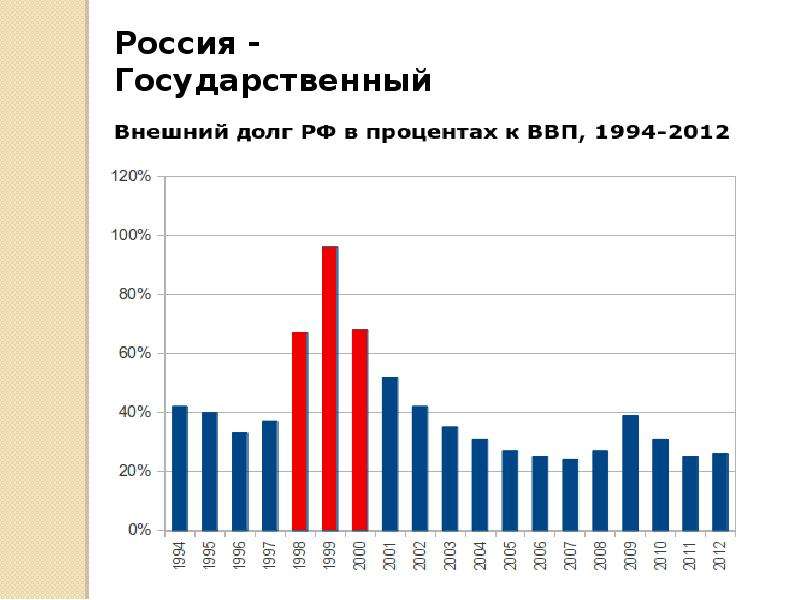

Дефолт — это отказ платить по обязательствам. У России сейчас внешних обязательств — очень мало (гораздо больше у корпораций и банков). Страна вынужденно(?) отказывается от новых внешних займов из-за санкций США и ЕС и приходится сокращать внутренние. Внутренних долгов тоже не много. По сути что-то вроде дефолта в пенсионной сфере уже случилось, но как видите, всё корректируется и перекрывается за счёт других сфер.

В 90-ых внешний долг был огромен и в несколько раз превышал ВВП. Сейчас внешний долг России менее 30% ВВП.

- У нас мало иностранных инвестиций, а ведь это неплохая подушка безопасности для экономики страны (есть другое мнение, что паника иностранных инвесторов способна принести больше вреда).

- Увы, продолжается отток капитала из страны, хотя ЦБ активно пытается прикрывать каналы таких утечек.

- На международной арене (и даже во внутренней политике) наблюдается курс на изоляцию страны, это явно не способствует развитию и росту.

- Хуже всего то, что растёт налоговая нагрузка на население и мелкий бизнес, что очень опасно, поскольку даже такое терпеливое население, как в России, перестаёт поддерживать власть.

ЦБ пытается удержать рубль от резких движений, пока это вполне удаётся. Плюс есть подушка безопасности в виде золотовалютных резервов.

Предпосылками дефолта может быть дефицит бюджета, ввиду снижения поступлений от экспорта природных ресурсов. Мировой кризис может снизить спрос на энергоносители, что в свою очередь всегда болезненно для нашей экономики. Снижение курса рубля может стать преимуществом российских экспортёров.

Значительно укрепляет экономику России ориентация поставок углеводородов в Китай. Как альтернатива для уже привычных покупателей нашего сырья, Китай становится надёжным партнёром и помогает развивать восточные регионы страны. Всё это делает экономику более устойчивой в отношении дефолта.

Мнение: поборникам абсолютной свободы в экономике могу указать на опыт Турции: закрыв сельхоз-рынок от импорта (да, да и при этом ломясь в Европу — видать кому-то можно, только не нам), они буквально за пару лет обеспечили бурный рост отечественного сельского хозяйства.

С каждым годом приезжая туда на отдых вижу всё больше теплиц, с/х предприятий, а местные говорят что тур бизнес куда менее рентабелен чем сельское хозяйство — каково, а?

Это прогноз: о том, как составляются посты — прогнозы

Автор поста: Alex HodinarЧастный инвестор с 2006 года (акции, недвижимость). Владелец бизнеса, специалист по интернет маркетингу.

Кризис-2020: Россию к зиме ждет дефолт страшнее 1998-го. Эксперт профессор СПбГУ Г. Алпатов

Большинство экспертов говорят, что как таковой дефолт, то есть отказ государства платить по долгам, в ближайшее время маловероятен. Во-первых, нет той самой системы ГКО, которая накануне кризиса работала как финансовая пирамида. Во-вторых, внешние заимствования России невелики. В-третьих, накоплены немалые резервы, которые еще называют «подушкой безопасности».

Профессор кафедры экономической политики Санкт-Петербургского государственного университета Геннадий Алпатов считает ситуацию в отечественной экономики очень сложной и предлагает свои рецепты по выходу из кризиса:

— Главным источником бед для нашей экономики стала остановка многих малых предприятий, и никто не знает, сколько эта ситуация продлится.

Вторая причина кризиса — падение цен на нефть и соответственно падение доходов госбюджета. Даже если цены на нефть вырастут вследствие нового соглашения ОПЕК+, то количество этих поставок всё равно существенно сократится. Федеральный бюджет будет получать меньше иностранной валюты от сырьевого экспорта, и чтобы пополнить запасы, опустят курс рубля.

Получается тупиковая ситуация. Доходы от экспорта нефти будут падать, а цена импорта, который в основном состоит из машин, оборудования и товаров народного потребления, будет расти. Но количество средств у граждан будет сокращаться, значит упадет и импорт.

Даже когда эпидемия закончится, сократится и производство, и потребительский спрос.

«СП»: — Можно ли ждать дефолта в таком положении?

— До зимы страна может обойтись без дефолта. Действительно в резервах есть существенные запасы иностранной валюты, падение курса рубля будет происходить.

«СП»: — Не получится ли, что экономика просто перейдет на другие рельсы? Люди будут сидеть без работы, вспомнят про огороды, деньги фактически станут не нужны.

— Самый простой и очевидный способ правительству оказать помощь гражданам — это сделать нормальное пособие по безработице. И это вовсе не простая раздача денег «с вертолета», как сделали в Западной Европе. Там уже нормальное пособие существует. Выплаты по безработице должны быть на уровне 60−70% от средней зарплаты. Пока подняли только до уровня прожиточного минимума.

Если в условиях стагнации у людей будут деньги, то будет и потребительский спрос. Таким образом худо-бедно экономика сможет оправиться от простоя.

Но если правительство ничего не будет делать для финансовой поддержки спроса и ссылаться на прежние рецепты, то кризис будет очень тяжелым.

Пока до последнего времени мы видели, что государство делало вложения в крупные инвестиционные проекты. Но какова отдача от них? Тратились средства, это формально увеличивало ВВП, но никого будто не волновало, когда проекты окупятся. Вот строят газопровод, вложения увеличивают ВВП, а окупится ли труба, неизвестно.

Но люди должны чем-то заниматься. Не стоит думать, что ситуация рассосется сама собой. Если ничего не сделать, то беднейшие 20% граждан просто начнут умирать с голоду.

Источник: Свободная пресса

Наступит ли осенью в России дефолт? Ответы экономиста | Москва

В российских резервах есть деньги, которые можно взять для погашения долга

МОСКВА, 24 августа, ФедералПресс. У многих россиян конец лета ассоциируется с началом экономического кризиса. Экономист объяснил вероятность дефолта осенью 2020 года.

Руководитель блока инвестпродуктов компании «Открытие Брокер» Антон Шабанов ответил, ждет ли россиян осенью дефолт. Он отметил, что у него есть несколько разновидностей: суверенный, технический, корпоративный и перекрестный.

Если говорить о государственном масштабе, то тут для страны представляет опасность только один. При суверенном дефолте государство теряет способность выплачивать внешние долги. Последствия характеризуются долгосрочным кризисом,потерей авторитета у международных кредиторов, обесцениванием национальной валюты, дефицитом инвестиций, сокращением финансовых потоков от экспорта, снижением ВВП и непрерывными судебными разбирательствами.

«Дефолт – это невозможность исполнять свои обязательства», – объяснил он.

Он добавил, что золото-валютные резервы России уменьшаются, но у страны еще есть деньги для погашения долга. По его словам, пока никакого дефолта не предвидется.

Однако девальвация возможна. Ее сроки предсказать тяжело из-за многих факторов влияния на обесценивание рубля, сообщает телеканал 360.

Ранее «ФедералПресс» писал о том, что в Минфине объяснили, ждет ли Россию повторение дефолта 1998 года. В ведомстве уже разработали план, как сдерживать расходы и обеспечить прогнозируемый рост экономики.

Фото: pxfuel.com

Госдолг стоит дорого, но дефолта в этом году не будет. Пока – мнение

Грозит ли Беларуси дефолт и что значит включение экспертами Tellimer и JPMorgan нашей страны в число слабых экономик, находящихся под ударом, рассказал старший научный сотрудник BEROC Лев Львовский.

Фото: Myfin.byЧто произошло?

Беларусь внесли в список преддефолтных стран. Так как власти набрали слишком много долгов, наша страна оказалась, по мнению аналитиков Tellimer и JPMorgan в список стран с угрозой близкого дефолта.

Myfin.by спросил у Льва Львовского, – что означает соседство с такими «процветающими» странами, как Ямайка, Тунис, Эквадор, Шри-Ланка, Эфиопия, Лаос…

Не только на цифры глядя

– Скорее всего, при составлении этого рейтинга дефолтных стран, брались в расчет не данные бухгалтерских книг, а мнения экспертов, которые опираются не только на голые цифры.

Потому что если смотреть только на них, то речь о дефолте в 2021 году у Беларуси не идет.

Ведь даже если представить, что не будет никаких новых валютных поступлений, то ЗВР с лихвой хватит, чтобы в этом году погасить обязательства, которые составляют более $3 млрд в сумме. А объем ЗВР в 2,5 раза больше и составляет более $7 млрд.

Предположу, что на выводы экспертов (и резкое изменение в рейтинге позиций Беларуси) оказала влияние новая расстановка: если ранее предполагалось, что Россия всегда придет на помощь белорусским властям, то теперь аналитики уже не уверены в том, что в случае обострения финансовых проблем у белорусских властей

Именно с этим может быть связано изменение мнения экспертов, и резкое падение Беларуси в рейтинге, а не с тем, что за год ликвидная часть ЗВР серьезно «усохла», или же вакцинация в стране не имеет должного размаха.

К тому же, наш долг (если сравнивать с другими странами) в процентах от ВВП невелик. Но дело в том, что он очень дорогой.

Сегодня многие ведущие экономисты смотрят не на объем госдолга, а на стоимость его обслуживания

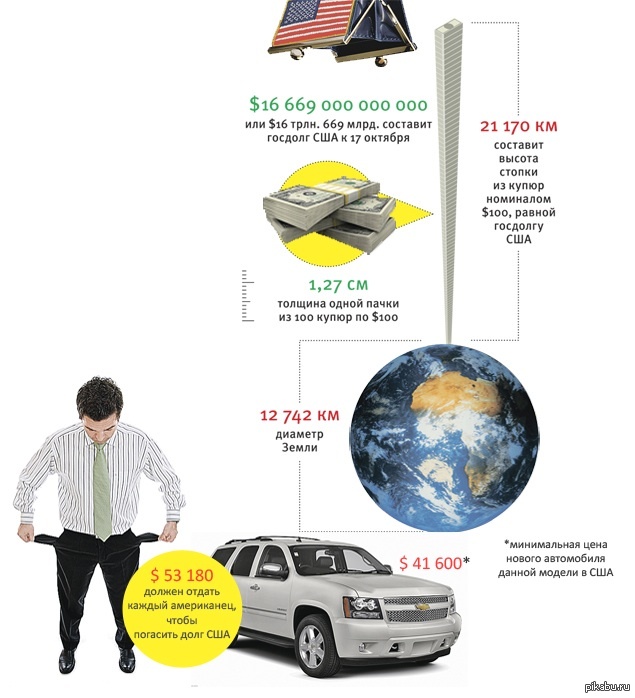

Именно по последней метрике мы находимся в худшем положении. Ведь у США действительно громадный госдолг, но все готовы с радостью дать им денег под едва ли не нулевую ставку. А белорусским властям готовы давать: только в валюте, и только под высокие проценты.

Так, в 2021 году белорусские власти должны выплатить $1,9 млрд собственно долгов и $1,1 млрд долларов – проценты по их обслуживанию

Проблемы игнорируются

Могли эксперты опираться еще и на то, что западные страны ввели санкции против белорусских властей?

– Могли. Но скорее они брали в расчет то, что в стране правовой дефолт, белорусская экономика сейчас находится в кризисной фазе, при этом правительство этот кризис игнорирует, а иногда противоречит само себе. Так как Роман Головченко порой выступает с тезисами, что нужно реформировать экономику, что в ней есть проблемы и их нужно решать, а на следующий день может заявить о том, что все хорошо.

Так как Роман Головченко порой выступает с тезисами, что нужно реформировать экономику, что в ней есть проблемы и их нужно решать, а на следующий день может заявить о том, что все хорошо.

С такими же заявлениями (о том, что проблем нет и все хорошо) выступает и Александр Лукашенко, но затем предпринимает шаги, которые только ухудшают экономическое положение.

Фото: Myfin.byА так как, во-первых, правительство продолжает игнорировать нарастающие проблемы, во-вторых, у экспертов пропала уверенность в том, что Россия поможет, и к этому добавилось то, что белорусские власти наглухо закрыли себе возможность кредитоваться на Западе, то аналитики и поместили нашу страну в список преддефолтных государств.

В последние годы белорусская экономика не растет, и валютные поступления не растут, мало того – есть большая вероятность, что они вовсе будут падать, власти постоянно берут новые кредиты, чтобы выплачивать старые – этакая долговая пирамида.

Россия денег не дала

В этом власти не видели проблемы – расплачиваться-то придется не им, а будущим поколениям белорусов…

– Да, в этом нет большой проблемы, пока белорусским властям готовы давать в долг. Но после начала политического кризиса источников финансирования стало меньше. Сейчас вариантов получить кредит в международных финансовых институтах нет никаких. Не готовы давать в долг страны Европы и США, а некоторые вовсе избавляются от белорусских облигаций. К тому же по риторике белорусских властей по отношению к Западу (тем же заявлениям МИДа) понятно, что о попытках диалога речи не ведется, как и о диалоге с оппозицией.

Но после начала политического кризиса источников финансирования стало меньше. Сейчас вариантов получить кредит в международных финансовых институтах нет никаких. Не готовы давать в долг страны Европы и США, а некоторые вовсе избавляются от белорусских облигаций. К тому же по риторике белорусских властей по отношению к Западу (тем же заявлениям МИДа) понятно, что о попытках диалога речи не ведется, как и о диалоге с оппозицией.

В итоге единственным вариантом осталась Россия, но и здесь не все так однозначно.

В конце 2020 года она рефинансировала $1,5 млрд кредита, но недавняя попытка Лукашенко согласовать «переназначение» $3 млрд, выделенных на строительство АЭС, и взять их либо живыми деньгами, либо пустить на покупку товаров и вооружений провалилась.

Так как из слов Лукашенко и полного отсутствия комментариев Путина можно сделать вывод, что выделение $3 млрд не было согласовано.

Ведь прошла не одна неделя с их сочинской встречи.

Что в итоге?

Чем грозит громкое заявление Reuters?

– Для обслуживания текущих долгов белорусским властям нужно их рефинансировать, а занимать практически не у кого, да и Россия не очень стремится это делать. Но в целом, нет причин полагать, что в 2021 году нас ожидает дефолт.

Само включение в число стран, находящихся в преддефолтном состоянии, мало чем грозит – кредитные рейтинги важны, когда госдолг открыто торгуется на рынках, когда есть частные и государственные инвесторы, вложившиеся в эти бумаги.

А так как никакая европейская страна и не думает давать в долг Беларуси, изменения нашего рейтинга ни на чем не скажется.

Россия дает больше «политические» кредиты, поэтому в Кремле не сильно смотрят на рейтинги. Они и так знали, что являются нашим последним кредитором, и наш долг и так станет дороже.

Да, отнесение к группе уязвимых стран, госдолг которых становится все более тяжелым, и исполнять обязательства по которому странам крайне сложно – сильный имиджевый удар, но он куда меньше нанесенного стране с августа 2020-го.

Если вы заметили ошибку в тексте новости, пожалуйста, выделите её и нажмите Ctrl+Enter

Центробанк ждет нового дефолта в России — Татцентр.ру

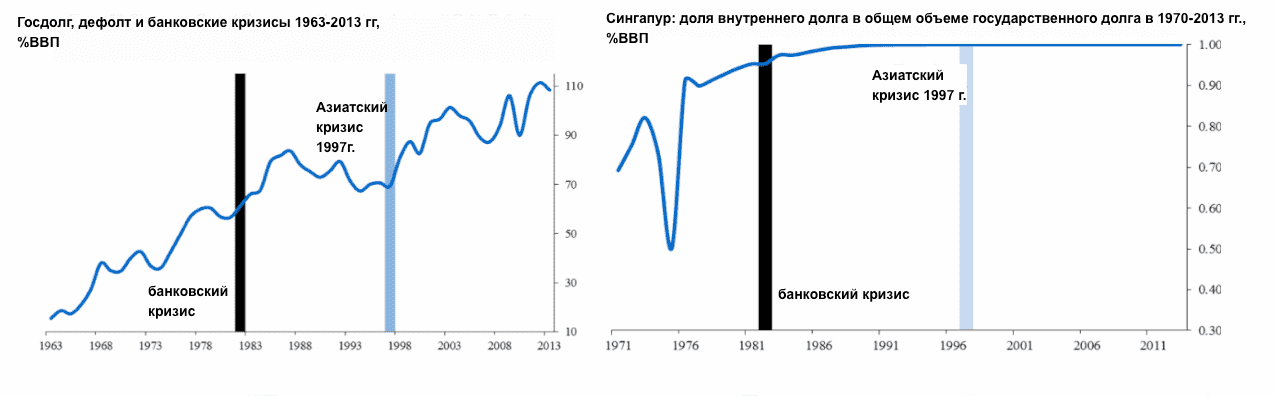

Ситуация на рынке корпоративных заимствований в России все больше напоминает историю зарождения азиатского кризиса 1997 года. Россия может повторить печальный азиатский опыт.

Центробанк будет всячески ограничивать российские компании, желающие привлечь деньги за рубежом. На этой неделе на российском корпоративном рынке произошло знаковое событие — совет директоров государственной компании «Транснефть» отказал менеджерам монополии в привлечении крупного кредита от нескольких иностранных банков. Это решение почти совпало с заявлениями зампреда Центробанка России Олега Вьюгина и замминистра финансов Сергея Колотухина о том, что активное привлечение российскими компаниями внешних займов начинает угрожать экономике страны. Поэтому, по мнению российских чиновников, сейчас необходимо ограничить российские корпоративные заимствования за рубежом. Подобное решение Минфина и ЦБ имеет под собой вполне логичное обоснование. Бум внешних корпоративных заимствований в ряде стран Юго-Восточной Азии, который сейчас как раз отмечается в России, в 1997 послужил одной из главных причин разгоревшегося азиатского кризиса.

Подобное решение Минфина и ЦБ имеет под собой вполне логичное обоснование. Бум внешних корпоративных заимствований в ряде стран Юго-Восточной Азии, который сейчас как раз отмечается в России, в 1997 послужил одной из главных причин разгоревшегося азиатского кризиса.

По данным ЦБ, в настоящий момент объем заимствований российских компаний нефинансового сектора достиг $ 40 млрд. Если к этой сумме добавить $ 14 млрд., которые должна заплатить в следующем году Москва по внешнему долгу, то получится, что в случае форс-мажорных обстоятельств в экономике страны обязательства России составят $ 54 млрд. «Конечно, государство никак не отвечает за долги частных корпораций, но в случае, если они объявят дефолт по свои долгам, это неизбежно скажется и на всей экономике России, ведь „крах“ крупных корпораций означает общую низкую конкурентоспособность российской экономики, — сказал один российский эксперт. — А угроза корпоративного дефолта в ближайшие несколько лет становится все более очевидной».

Мнения о том, что в ближайшее время Россию ждет серьезный экономический кризис, придерживается, например, вице-президент банка «Держава» Андрей Макогон. «Ситуация в Южной Корее, Таиланде и отчасти Индонезии и Малайзии в преддверии азиатского кризиса 1997 года очень напоминает то, что сейчас происходит в России, — сказал г-н Макогон. — Возьмем, например, Южную Корею. Экономика страны в то время была крайне монополизирована: в стране господствовали крупные промышленно-финансовые конгломераты — чеболи. Как только они совершили прорыв на внешние рынки, у них появилась эйфория, что они смогут их легко занять. Чеболи начали стремительно наращивать производство, для чего, естественно, потребовались крупные средства. Получить деньги через акционерный капитал из-за своей закрытости чеболи не могли, единственный вариант — это заимствования. Поскольку возможности местной банковской системы были быстро исчерпаны, средства на развитие бизнеса можно было взять только за рубежом. Причем схема финансирования корейской промышленности была устроена так: местные банки брали «короткие» кредиты за рубежом, а своим компаниям давали длинные кредиты. В итоге они подсели на долговую «иглу»: если Запад им денег не даст, то перекредитоваться им негде. В банковском бизнесе это называется «разрыв в срочности активов и пассивов».

Причем схема финансирования корейской промышленности была устроена так: местные банки брали «короткие» кредиты за рубежом, а своим компаниям давали длинные кредиты. В итоге они подсели на долговую «иглу»: если Запад им денег не даст, то перекредитоваться им негде. В банковском бизнесе это называется «разрыв в срочности активов и пассивов».

По словам Андрея Макогона, опасность такой ситуации заключалась в том, что, как только в Южной Корее началось укрепление местной валюты, чеболи столкнулись с ростом издержек внутри страны, а это сразу же сказалось на их эффективности. В определенный момент времени инвесторы-спекулянты осознали, что местная валюта переоценена и начали выводить свои средства из страны. Это и спровоцировало экономический кризис.

Рынок внешних корпоративных заимствований в России сейчас развивается по очень схожему с Южной Корей пути. Среди лидеров по объемам размещаемых на Западе займов очень похожие на корейские чеболи российские монополии, вроде «Газпрома» и «АЛРОСА». Конечно, и более скромные по размерам компании в настоящий момент также активно привлекают заемные средства на западных рынках. «Разместить долговые бумаги на Западе гораздо удобнее и дешевле, чем внутри России, — сказал аналитик одной российской консалтинговой компании. — Там гораздо больше денег, к тому же „богатые“ иностранные инвесторы гораздо охотнее работают с западными бумагами: они их лучше знают, в этом случае им не нужно связываться с ФКЦБ и т. д.».

Конечно, и более скромные по размерам компании в настоящий момент также активно привлекают заемные средства на западных рынках. «Разместить долговые бумаги на Западе гораздо удобнее и дешевле, чем внутри России, — сказал аналитик одной российской консалтинговой компании. — Там гораздо больше денег, к тому же „богатые“ иностранные инвесторы гораздо охотнее работают с западными бумагами: они их лучше знают, в этом случае им не нужно связываться с ФКЦБ и т. д.».

Проблема заключается в том, что движение на рынке внешних заимствований с каждым месяцем приобретает все больший размах. «Газпром» в этом году планировал занять за рубежом $ 130 млрд., «АЛРОСА» уже разместила еврооблигаций на $ 500 млн. и намерена в 2003—2004 году привлечь еще $ 300 млн. По мнению Андрея Макогона, в настоящий момент корпоративные долговые бумаги в российской экономике стали играть приблизительно ту же роль, что и ГКО в 1998 году. «Тогда иностранцы вкладывали твердую валюту в ГКО, а сейчас они дают деньги не государству, а, например, „Газпрому“, — рассказывает Андрей Макогон. — Но суть от этого не меняется: как и в 90-х годах, приток долларов в страну способствует укреплению курса рубля. Прибыль экспортеров начинает снижаться, капитал „бежит“ из страны, а поступления в бюджет начинают уменьшаться. При этом надо учитывать, что рынок ГКО был гораздо ликвиднее, чем корпоративные долговые бумаги, а мы сейчас находимся на пике конъюнктурного спроса на продукцию, идущую из России на экспорт. Я думаю, что после завершения 5−8 летнего цикла, начавшегося в 1998 году, Россию ждет жесточайший кризис. Активы российских компаний могут подешеветь на 20−40\%».

— Но суть от этого не меняется: как и в 90-х годах, приток долларов в страну способствует укреплению курса рубля. Прибыль экспортеров начинает снижаться, капитал „бежит“ из страны, а поступления в бюджет начинают уменьшаться. При этом надо учитывать, что рынок ГКО был гораздо ликвиднее, чем корпоративные долговые бумаги, а мы сейчас находимся на пике конъюнктурного спроса на продукцию, идущую из России на экспорт. Я думаю, что после завершения 5−8 летнего цикла, начавшегося в 1998 году, Россию ждет жесточайший кризис. Активы российских компаний могут подешеветь на 20−40\%».

Правда, аналитики западных банков придерживаются другой точки зрения. «В настоящий момент основной риск заимствований российских компаний за рубежом связан с тем, что они берут в долг в другой валюте, — сказал содиректор банка Brunswick UBS Денис Родионов. — Другими словами, в случае колебания валютного курса может вырасти общая сумма долга. Но в целом на рынке сейчас сложилась благоприятная конъюнктура для заимствования российских компаний. Доля займов в ВВП России невелика, рубль сейчас является одной из самых стабильных валют, а большинство российских компаний, занимающих за рубежом, характеризуется очень низким уровнем задолженности.

Доля займов в ВВП России невелика, рубль сейчас является одной из самых стабильных валют, а большинство российских компаний, занимающих за рубежом, характеризуется очень низким уровнем задолженности.

Что касается опасений Олега Вьюгина, которые поддерживает и заместитель министра финансов Сергей Колотухин, то мне кажется, что ЦБ после 1998 года просто придерживается очень консервативной политики». Хотя, анализируя оптимистичные заявления западных банкиров, необходимо учитывать тот факт, что в настоящий момент они являются крупными держателями облигаций многих российских компаний.

Руководство Центробанка, которое прекрасно помнит опыт 1998 года, сейчас, судя по всему, склоняется к более негативному сценарию развития событий на российском рынке внешних заимствований. По всей видимости, для того чтобы как минимум смягчить последствия возможного финансового кризиса в России, ЦБ будет стараться ограничить рост внешней задолженности российских компаний. Правда, по закону ЦБ может ограничить иностранные заимствования только у госкомпаний. Однако в случае с частным бизнесом Минфин или ЦБ может настойчиво «рекомендовать» совету директоров компании не размещать долговые бумаги за рубежом. В этом случае настороженное отношение российских властей к росту внешней задолженности российских компаний само по себе должно охладить пыл иностранных инвесторов, дающим им в долг.

Однако в случае с частным бизнесом Минфин или ЦБ может настойчиво «рекомендовать» совету директоров компании не размещать долговые бумаги за рубежом. В этом случае настороженное отношение российских властей к росту внешней задолженности российских компаний само по себе должно охладить пыл иностранных инвесторов, дающим им в долг.

«Будет ли дефолт в 2021 году?» – Яндекс.Кью

Алена, доброго Вам дня!

Вот смотрите, мы сейчас приведем основные причины возможного дефолта государства, а затем сразу же ответим — насколько этот сценарий может случиться с Россией при Путине и в следующем году.

Причины дефолта государства заключаются в следующем:

Непродуманная экономическая стратегия. В результате наступает экономический кризис, приводящий к несбалансированности государственного бюджета. ЭТО НЕ НАШ ВАРИАНТ, У НАС СТРАТЕГИЯ ПРОДУМАННА ЛЕТ НА 30 ВПЕРЕД. СЮРПРИЗОВ ТАМ НЕТ.

Несбалансированная политика наращивания внешней и внутренней задолженности или обеих сразу.

ЭТО НЕ НАШ ВАРИАНТ. РОССИЯ УМЕНЬШАЕТ РАЗМЕР ГОС.ДОЛГА ГОДА ЗА ГОДОМ.

ЭТО НЕ НАШ ВАРИАНТ. РОССИЯ УМЕНЬШАЕТ РАЗМЕР ГОС.ДОЛГА ГОДА ЗА ГОДОМ.Резкое снижение доходной базы бюджета при росте бюджетных расходов. Теневая экономика и высокие налоговые ставки отрицательно влияют на наполнение государственного бюджета. В результате снижения доходов государство вынуждено компенсировать недостающие средства кредитованием у международных кредитных организаций, что увеличивает внешний долг. ЭТО НЕ НАШ ВАРИАНТ, ГОСУДАРСТВО ВОЗЬМЕТ НАЛОГИ У НАСЕЛЕНИЯ ПРИ ЛЮБОМ РАСКЛАДЕ.

Экономический кризис из-за внешнеполитических причин. ВЕРОЯТНО, НО МЫ НА ДАННОМ ЭТАПЕ УЖЕ СЛИШКОМ МОЩНЫЕ ДЛЯ МИРОВОГО СООБЩЕСТВА.

Резкая смена внутриполитического курса с сознательным отказом от выплаты долгов. Такие перемены из-за резкой смены политического режима сильно влияют на экономику страны, приводя к стадии регресса, что влечет стремительное сокращение поступлений в казну. ЭТО НЕ НАШ ВАРИАНТ. ПО ДОЛГАМ РОССИЯ ПЛАТИТ ЖЕЛЕЗНО ПРИ ПУТИНЕ.

Форс-мажорные обстоятельства.

Непредвиденные обстоятельства: военные действия на территории страны, мировой кризис и другие, не прогнозируемые явления заканчиваются дефолтом или полным банкротством страны. ЭТО ВСЕГДА ВЕРОЯТНО.

Непредвиденные обстоятельства: военные действия на территории страны, мировой кризис и другие, не прогнозируемые явления заканчиваются дефолтом или полным банкротством страны. ЭТО ВСЕГДА ВЕРОЯТНО.

Вот такие прогнозы от нас на будущий год.

Уверены, что дефолта не будет!

Берегите себя)

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Страница не найдена

- Образование

Общий

- Словарь

- Экономика

- Корпоративные финансы

- Рот ИРА

- Акции

- Паевые инвестиционные фонды

- ETFs

- 401 (к)

Инвестирование / Торговля

- Основы инвестирования

- Фундаментальный анализ

- Управление портфелем ценных бумаг

- Основы трейдинга

- Технический анализ

- Управление рисками

- Рынки

Новости

- Новости компании

- Новости рынков

- Торговые новости

- Политические новости

- Тенденции

Популярные акции

- Яблоко (AAPL)

- Тесла (TSLA)

- Amazon (AMZN)

- AMD (AMD)

- Facebook (FB)

- Netflix (NFLX)

- Симулятор

- Твои деньги

Личные финансы

- Управление благосостоянием

- Бюджетирование / экономия

- Банковское дело

- Кредитные карты

- Домовладение

- Пенсионное планирование

- Налоги

- Страхование

Обзоры и рейтинги

- Лучшие онлайн-брокеры

- Лучшие сберегательные счета

- Лучшие домашние гарантии

- Лучшие кредитные карты

- Лучшие личные займы

- Лучшие студенческие ссуды

- Лучшее страхование жизни

- Лучшее автострахование

- Советники

Ваша практика

- Управление практикой

- Продолжая образование

- Карьера финансового консультанта

- Инвестопедия 100

Управление благосостоянием

- Портфолио Строительство

- Финансовое планирование

- Академия

Популярные курсы

- Инвестирование для начинающих

- Станьте дневным трейдером

- Торговля для начинающих

- Технический анализ

Курсы по темам

- Все курсы

- Курсы трейдинга

- Курсы инвестирования

- Финансовые профессиональные курсы

Представлять на рассмотрение

Извините, страница, которую вы ищете, недоступна.

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом

Вы можете найти то, что ищете, используя наше меню или параметры поиска. дом- О нас

- Условия эксплуатации

- Словарь

- Редакционная политика

- Рекламировать

- Новости

- Политика конфиденциальности

- Свяжитесь с нами

- Карьера

- Уведомление о конфиденциальности Калифорнии

- #

- А

- B

- C

- D

- E

- F

- грамм

- ЧАС

- я

- J

- K

- L letter-m»> M

- N

- О

- п

- Q

- р

- S

- Т

- U

- V

- W

- Икс

- Y

- Z

Уоррен Баффет объясняет простую причину, по которой США никогда не объявят дефолт по своему долгу

Казначейство США заимствует 3 триллиона долларов в течение трех месяцев для покрытия мер по борьбе с пандемией, рекордная сумма, которая превосходит 1,8 триллиона долларов, взятых в 2009 году во время финансового кризиса. . Долг будет продаваться в виде облигаций различным иностранным и отечественным инвесторам.

На ежегодном собрании акционеров Berkshire Hathaway 2020 года в субботу, которое было закрыто для публики из-за Covid-19, но транслировалось в прямом эфире на Yahoo Finance, инвестор-миллиардер Уоррен Баффет подробно объяснил, почему U.С. никогда не будет дефолт по своим долгам.

Когда заинтересованный акционер спросил его, существует ли риск, он не стал увиливать, а начал с «нет».

«Если вы печатаете облигации в своей собственной валюте, вопрос будет в том, что произойдет с валютой», — сказал Баффет. «Но ты не по умолчанию. США поступили мудро, выпуская свои долги в собственной валюте ».

Другие страны этого не делают, отметил Баффет.

«У Аргентины сейчас проблема, потому что долг не в их собственной валюте, и у многих стран была эта проблема», — сказал он.«И многие компетентные страны столкнутся с этой проблемой в будущем».

Акционер Berkshire Hathaway держит фальшивую долларовую купюру с лицом финансиста-миллиардера и генерального директора Berkshire Hathaway Уоррена Баффета во время празднования открытия ежегодного собрания акционеров Berkshire Hathaway в Омахе, Небраска, 2 мая 2008 г. REUTERS / Carlos Barria

REUTERS / Carlos Barria

На протяжении многих лет многие беспокоились о растущем государственном долге, поскольку снижение налогов и расходов создало постоянно увеличивающийся разрыв между доходами и оттоком средств.Но в своем объяснении Баффет подчеркнул различия, которые отличает Казначейство США от вашей личной чековой книжки.

В основном государство владеет печатным станком для выплаты денег держателям своих долгов.

«Очень больно давать деньги в чужой валюте», — сказал Баффет. «Если бы я мог выпустить валюту Баффета, баксы, и у меня был бы печатный станок, и я мог бы занимать деньги, я бы никогда не объявил дефолт».

Это общий рефрен современной монетарной теории, а также давнего председателя ФРС Алан Гринспен, который однажды сказал нечто подобное: «Соединенные Штаты могут выплатить любой долг, потому что мы всегда можем напечатать деньги, чтобы сделать это.Таким образом, вероятность дефолта равна нулю ».

Больше всего беспокоит только печатание денег для оплаты обязательств.

Продолжение истории

« То, что вы в конечном итоге получите с точки зрения покупательной способности, может вызывать сомнения », — сказал Баффет.

Но могут ли США выплатить причитающиеся им доллары, не вызывает сомнений. Oracle из Омахи отметила еще, когда Standard & Poor’s понизило кредитный рейтинг США в 2011 году.

«Для меня это не имело смысла, » он сказал.«Как вы можете считать любую корпорацию сильнее человека, который может печатать деньги, чтобы платить вам, я просто не понимаю. Так что не беспокойтесь о дефолте правительства ».

Министр финансов Стивен Мнучин (справа) показывает своей жене Луизе Линтон лист новых банкнот номиналом 1 доллар, первые банкноты с подписями его и казначея США Джовиты Карранса, среда, 15 ноября 2017 г., в Бюро гравировки и печати (г. BEP) в Вашингтоне. Банкноты Мнучина-Карранса, представляющие собой новую серию банкнот 2017 года с номиналом 50 долларов и номиналом 1 доллар США, будут отправлены в Федеральный резерв для выпуска в обращение. Слева — директор BEP Леонард Олиджар. (AP Photo / Jacquelyn Martin)

Слева — директор BEP Леонард Олиджар. (AP Photo / Jacquelyn Martin)

Затем Баффет обратился к частым остановкам государственных учреждений, которые случаются из-за партийных споров о повышении потолка долга.

«Кстати, я думаю, что это какое-то безумие … иметь такие ограничения по долгу», — сказал он. «А затем [] остановило правительство, споря о том, собирается ли оно увеличивать лимиты. Мы собираемся увеличить лимиты долга ».

Баффет указал, что долг «не будет выплачиваться, он будет возвращен», и сослался на период 1990-х годов, когда долг уменьшился, а страна просто создала больше.

«Когда долги немного уменьшатся, страна напечатает больше долгов. Страна будет расти с точки зрения платежеспособности », — сказал он. «Но уловка в том, чтобы продолжать брать займы в собственной валюте».

—

Итан Вольф-Манн — писатель в Yahoo Finance, специализирующийся на потребительских вопросах, личных финансах, розничной торговле, авиакомпаниях и многом другом. Следуйте за ним в Twitter @ewolffmann .

Следуйте за ним в Twitter @ewolffmann .

Подпишитесь на Yahoo Finance на Twitter , Facebook , Instagram , Flipboard , LinkedIn и YouTube.

Приведут ли США когда-нибудь к дефолту? — Консультации по равнинам

Опубликовано 3 июля 2020 г. автором John Posey

Наблюдая, как правительство вкладывает деньги в наши экономические проблемы, вызванные коронавирусом, за счет дополнительных расходов и налоговых льгот, выходящих за рамки обычного, раздутого государственного долга, вы задавались вопросом, должны ли мы беспокоиться о способности расплачиваться когда-нибудь? Это, конечно, не кажется устойчивым, но кто может лучше спросить, чем Уоррен Баффет. Ему задали этот вопрос на ежегодном собрании Berkshire Hathaway 2020 года, и его первым ответом был простой: «Нет.«Вы можете прочитать всю статью здесь, но я резюмирую то, что я вынес из обсуждения. Баффет продолжил:

Баффет продолжил:

: «Если вы печатаете облигации в своей собственной валюте, вопрос будет в том, что произойдет с этой валютой. Но вы не по умолчанию. США поступили мудро, выпуская свои долги в собственной валюте ».

Продолжалось обсуждение того, что другие страны не делают этого или могут быть не в состоянии. Заимствования в иностранной валюте привели к проблемам для других стран, таким как инфляция и соответствующая потеря покупательной способности их национальной валюты.Некоторые страны также разработали политику привязки своей валюты к валюте другой страны, которая является более сильной и более развитой экономикой, но это не решает проблемы установления соответствующего обменного курса и управления возникающими последствиями. Если обменный курс установлен слишком высоким или слишком низким, это может иметь неблагоприятные экономические последствия для страны. Вы можете спросить, почему некоторые страны берут взаймы в иностранной валюте? Короткий ответ: их часто заставляют. Рынки долга некоторых стран могут быть недостаточными для удовлетворения их собственных потребностей в заимствованиях, поэтому им приходится искать в другом месте.

Рынки долга некоторых стран могут быть недостаточными для удовлетворения их собственных потребностей в заимствованиях, поэтому им приходится искать в другом месте.

К счастью для США, в нашем распоряжении самый популярный в мире печатный станок, которым пользуется Казначейство США. Как вы понимаете, наиболее развитые и развитые страны имеют огромное преимущество в том, что они могут диктовать, как они занимают деньги. Не говоря уже о том, что доллар США считается самой стабильной и широко используемой торговой валютой в мире. Теперь вы должны почувствовать себя более патриотичными, если вы этого еще не сделали!

Вы помните, как рейтинговое агентство Standard & Poor понизило рейтинг U.Кредитный рейтинг S еще в 2011 году? Думаю, они думали, что США немного менее стандартны и немного более бедны. Но, шутя в сторону, вот что они сказали в то время: «Понижение рейтинга отражает наше мнение о том, что эффективность, стабильность и предсказуемость американской политики и политических институтов ослабла во время продолжающихся финансовых и экономических проблем». Оглядываясь назад почти на десять лет назад, я не могу вспомнить время, когда у нас не было постоянных споров о финансовых и экономических проблемах.Я не уверен, что предсказуемость и американская политика сейчас или когда-либо принадлежат к одному предложению! Вот что Баффет сказал по этому поводу: «Для меня это не имело смысла. Я просто не понимаю, как вы можете считать любую корпорацию сильнее человека, который может печатать деньги, чтобы платить вам. Так что не беспокойтесь о дефолте правительства ». Похоже, что пока вы контролируете самый популярный печатный станок, шансы по умолчанию практически равны нулю. Я бы хотел, чтобы это сработало с моими монопольными деньгами в реальном мире!

Оглядываясь назад почти на десять лет назад, я не могу вспомнить время, когда у нас не было постоянных споров о финансовых и экономических проблемах.Я не уверен, что предсказуемость и американская политика сейчас или когда-либо принадлежат к одному предложению! Вот что Баффет сказал по этому поводу: «Для меня это не имело смысла. Я просто не понимаю, как вы можете считать любую корпорацию сильнее человека, который может печатать деньги, чтобы платить вам. Так что не беспокойтесь о дефолте правительства ». Похоже, что пока вы контролируете самый популярный печатный станок, шансы по умолчанию практически равны нулю. Я бы хотел, чтобы это сработало с моими монопольными деньгами в реальном мире!

Это подводит меня к моей последней мысли о печатании большего количества денег — инфляции.Увеличение денежной базы может иметь инфляционный эффект и начать размывать стоимость доллара, а также вызвать повышательное давление на процентные ставки, потенциально увеличивая очень низкие затраты по займам в течение последних нескольких лет. Эти возможные побочные эффекты могут заметно подорвать экономический рост, но интересно отметить, что после рецессии 2009 года денежная масса значительно выросла из-за практики количественного смягчения ФРС (количественное смягчение — то есть — классный термин, который относится к ФРС. печатать деньги для финансирования покупки государственных ценных бумаг в банках), и мы никогда не видели существенного скачка инфляции или, соответственно, процентных ставок.Поскольку мы являемся свидетелями последствий последнего экономического спада, мы можем видеть, что эти потенциальные эффекты становятся более предметными, но я все же считаю, что обычно вас поражает не тот поезд, который вы видите, идущий по рельсам. Сосредоточьтесь на том, что вы действительно можете контролировать, и будьте дисциплинированы, чтобы жить своей лучшей финансовой жизнью. И не забывайте ценить то, что у вас есть в этот День Независимости. Боже, храни америку!

Эти возможные побочные эффекты могут заметно подорвать экономический рост, но интересно отметить, что после рецессии 2009 года денежная масса значительно выросла из-за практики количественного смягчения ФРС (количественное смягчение — то есть — классный термин, который относится к ФРС. печатать деньги для финансирования покупки государственных ценных бумаг в банках), и мы никогда не видели существенного скачка инфляции или, соответственно, процентных ставок.Поскольку мы являемся свидетелями последствий последнего экономического спада, мы можем видеть, что эти потенциальные эффекты становятся более предметными, но я все же считаю, что обычно вас поражает не тот поезд, который вы видите, идущий по рельсам. Сосредоточьтесь на том, что вы действительно можете контролировать, и будьте дисциплинированы, чтобы жить своей лучшей финансовой жизнью. И не забывайте ценить то, что у вас есть в этот День Независимости. Боже, храни америку!

Получайте обновления

Консультационные услуги, предлагаемые через Plains Advisory LLC, инвестиционного консультанта, зарегистрированного в штате Небраска. Страховые продукты и услуги предлагаются и продаются отдельно через лицензированного страхового агента Джона Поузи. Никакая инвестиционная стратегия не может гарантировать прибыль или защитить от убытков в периоды снижения стоимости. Выраженные мнения могут быть изменены без предварительного уведомления и не предназначены для использования в качестве инвестиционных рекомендаций или прогнозов будущих результатов. Прошлые показатели не гарантируют будущих результатов. Любая предоставленная информация предназначена для предоставления общей информации по затронутым темам, однако она не предназначена для предоставления конкретных юридических, налоговых, финансовых или инвестиционных рекомендаций и не может использоваться для избежания налоговых штрафов или для продвижения, маркетинга или рекомендации любой план или договоренность. Предполагается, что представленные материалы получены из надежных источников, и наша фирма не делает никаких заявлений относительно точности или полноты информации других лиц.

Страховые продукты и услуги предлагаются и продаются отдельно через лицензированного страхового агента Джона Поузи. Никакая инвестиционная стратегия не может гарантировать прибыль или защитить от убытков в периоды снижения стоимости. Выраженные мнения могут быть изменены без предварительного уведомления и не предназначены для использования в качестве инвестиционных рекомендаций или прогнозов будущих результатов. Прошлые показатели не гарантируют будущих результатов. Любая предоставленная информация предназначена для предоставления общей информации по затронутым темам, однако она не предназначена для предоставления конкретных юридических, налоговых, финансовых или инвестиционных рекомендаций и не может использоваться для избежания налоговых штрафов или для продвижения, маркетинга или рекомендации любой план или договоренность. Предполагается, что представленные материалы получены из надежных источников, и наша фирма не делает никаких заявлений относительно точности или полноты информации других лиц. Вся предоставленная информация или идеи должны быть подробно обсуждены с консультантом, бухгалтером или юрисконсультом до реализации.

Вся предоставленная информация или идеи должны быть подробно обсуждены с консультантом, бухгалтером или юрисконсультом до реализации.

Есть ли риск дефолта для США? Долг

Федеральный долг США превысил отметку в 26 триллионов долларов и продолжает расти. Эксперты считают, что нынешний уровень расходов неустойчив и что мы можем столкнуться с новым финансовым кризисом. Есть ли риск того, что США объявят дефолт по своему долгу? Что бы произошло в этом сценарии?

Что происходит, когда страна не выполняет свои обязательства по своему долгу?

Такие страны, как Эквадор, Аргентина, Венесуэла и Греция, не выполнили своих обязательств в недавней истории. Это решение погрузило Аргентину в период нестабильности до того, как долг был успешно реструктурирован.

Страны, такие как Россия, Испания и Германия, в прошлом не выполняли своих обязательств по своим долгам и успешно взыскивали свои долги. Последствия неисполнения обязательств варьируются от страны к стране. Инфляция и высокий уровень безработицы затронули такие страны, как Греция и Аргентина, и заимствования стали временно трудными и дорогими почти для всех упомянутых стран.

Общий федеральный долг США и потолок долга

В 1933 году Второй Закон об облигациях свободы установил раннюю версию потолка долга.Цель потолка долга — установить предел того, сколько правительство может заимствовать. Только Конгресс может поднять потолок долга.

За последние 10 лет потолок долга многократно увеличивался, в том числе четыре раза в 2008 и 2009 годах. Конгресс приостановил действие потолка долга до президентских выборов 2020 года. Это сделано для того, чтобы избежать повторения долговых кризисов 2011 и 2013 годов в год выборов. Таким образом, к 10 июня 2020 года долг США превысил 26 триллионов долларов.

За последние 10 лет потолок долга был увеличен в 10 раз, в том числе четыре раза в 2008 и 2009 годах.Новый лимит будет установлен 1 марта 2019 года. Новый лимит будет соответствовать размеру федерального долга на 1 марта.

Что произойдет, если Конгресс не повысит потолок долга?

Если потолок долга не будет повышен, у США теоретически могут закончиться деньги для выплаты ссуд. Однако есть и другие варианты, которые правительство изучит до дефолта. Государственные учреждения могли продолжать свою деятельность, занимая деньги из пенсионных фондов, помимо социального обеспечения и медицинской помощи.

У Федерального резервного банка также есть средства, которые могут быть использованы в этом сценарии. Будут использоваться поступления из таких источников, как налоги. Казначейство США также может задерживать платежи и выпускать векселя с другими условиями.

Вполне вероятно, что выплаты федеральным служащим и получателям социального обеспечения и медицинской помощи прекратятся. Если не поднять потолок долга, это может иметь катастрофические последствия для экономики. Спрос на казначейские облигации США на вторичном рынке значительно упадет.

Если не поднять потолок долга, это может иметь катастрофические последствия для экономики. Спрос на казначейские облигации США на вторичном рынке значительно упадет.

Доходность повысится, чтобы сделать эти облигации более привлекательными, что приведет к повышению процентных ставок по займам. Не повышение потолка долга, отсрочка платежей или изменение условий платежей могут привести к потере доверия иностранных инвесторов к облигациям Казначейства США.

Такой низкий спрос может негативно повлиять на доллар США.

Прочие последствия федерального долга

Дефолт США по своему долгу — маловероятный сценарий из-за существования потолка долга и привлекательности США.С. облигации для иностранных инвесторов. Однако есть и другие негативные последствия, связанные с текущим уровнем долга и налогово-бюджетной политикой. Поскольку федеральный долг продолжает расти, правительству приходится тратить больше на выплаты и проценты. Это означает, что меньше денег доступно для инвестиций в частный сектор и инфраструктуру. Это может негативно повлиять на заработную плату, занятость и инновации.

Это может негативно повлиять на заработную плату, занятость и инновации.

По мере того, как казначейство выпускает все больше облигаций, доходность должна увеличиваться, чтобы сделать их привлекательными для инвесторов.Поскольку процентные ставки устали от такой доходности, выпуск большего количества облигаций означает, что стоимость заимствования для потребителей возрастет.

В ближайшем будущем вероятно повышение налогов, поскольку правительству придется искать дополнительные источники доходов, а текущий уровень долга не позволяет ему реагировать в случае чрезвычайной ситуации, поскольку маржа для обеспечения дополнительных средств невелика. , например, чтобы отреагировать на стихийное бедствие.

По мере увеличения рисков нового финансового кризиса инвесторы, скорее всего, потеряют доверие к США.Способность S. Treasury погашать выпущенные облигации и может искать альтернативы.

Принять меры

youtube.com/embed/-2IV3XQB9Co?autoplay=0&start=0&rel=0″/>

Сокращение расходов и увеличение доходов должно быть приоритетом для нынешней администрации. Федеральный бюджет США затрагивает всех. Up to Us — это программа, которая специально направлена на то, чтобы помочь сегодняшним студентам и молодым специалистам принять меры по укреплению финансовой безопасности страны.

Молодые люди по всей Америке узнают о налогово-бюджетной политике и вносят изменения в свои колледжи и университеты с помощью программы «До нас». Подпишите обязательство, чтобы сообщить местным представителям, что вас беспокоит финансовое будущее страны, или примите участие, узнав о том, как вы можете изменить ситуацию к лучшему в своем собственном сообществе.

Что происходит, когда в стране действует дефолт?

Полицейский, залитый краской, во время акции протеста в Афинах в этом месяце. © MICHAEL DEBETS / NEWZULU / PA Images

Греция находится под угрозой дефолта. Международные организации, такие как МВФ, направили огромные суммы денег, а также заняли большие суммы денег у частных инвесторов на международных денежных рынках.Но продолжающаяся нисходящая траектория экономики Греции и жесткие правила, наложенные на страну кредиторами, означают, что у страны заканчиваются деньги. В ближайшие недели Греции предстоит ряд сроков погашения, а также большой счет по зарплате государственным служащим. Аналитики предполагают, что страна не сможет обеспечить эти выплаты.

Международные организации, такие как МВФ, направили огромные суммы денег, а также заняли большие суммы денег у частных инвесторов на международных денежных рынках.Но продолжающаяся нисходящая траектория экономики Греции и жесткие правила, наложенные на страну кредиторами, означают, что у страны заканчиваются деньги. В ближайшие недели Греции предстоит ряд сроков погашения, а также большой счет по зарплате государственным служащим. Аналитики предполагают, что страна не сможет обеспечить эти выплаты.

Когда правительство — или компания — не в состоянии выплатить долг, считается, что оно дефолтно. В таких случаях единовременная неуплата считается признаком того, что соответствующее правительство не в состоянии выплатить не только этот конкретный долг, но и все остальные долги.Затем следует полный крах рынка и международных экономических настроений в отношении финансового положения правительства, нарушившего свои обязательства.

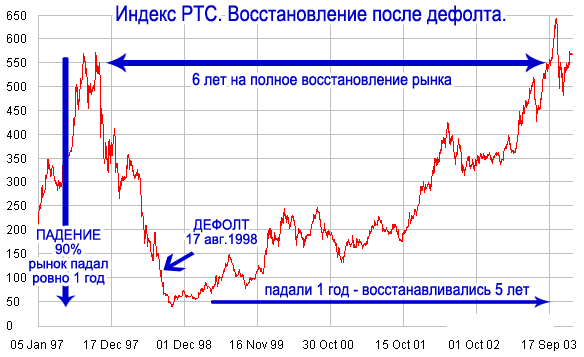

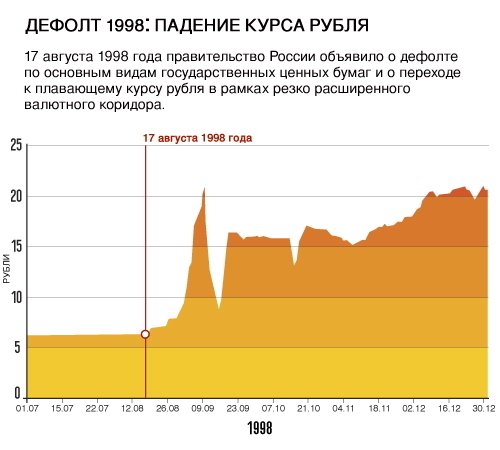

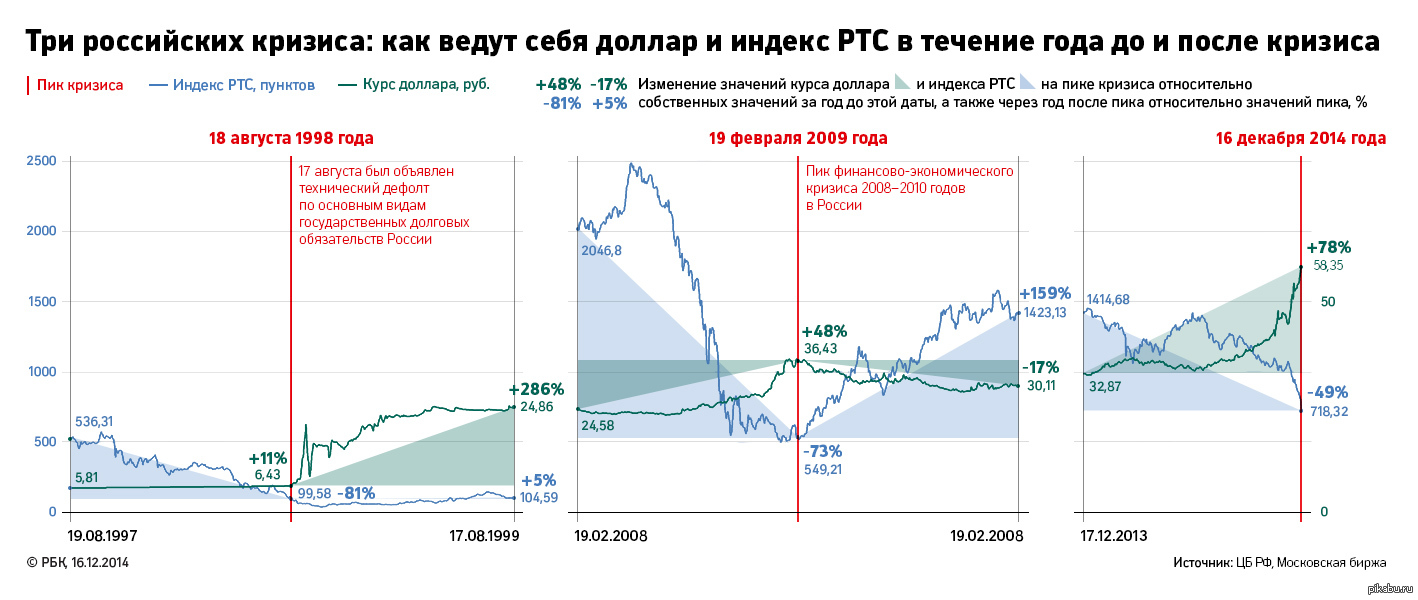

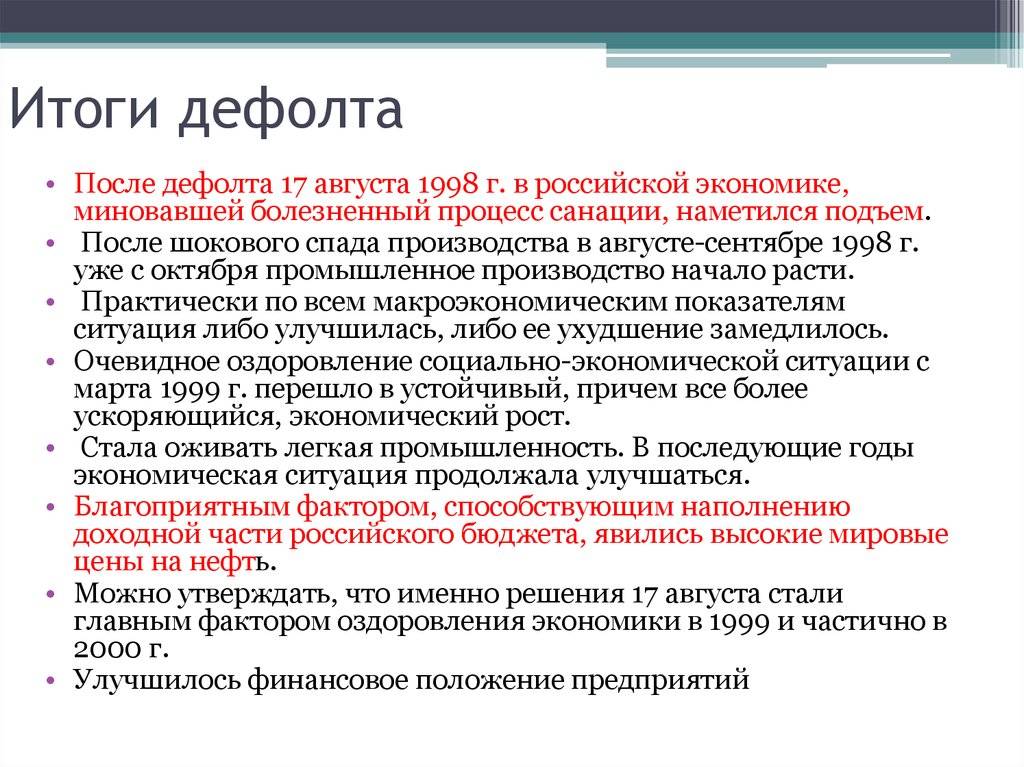

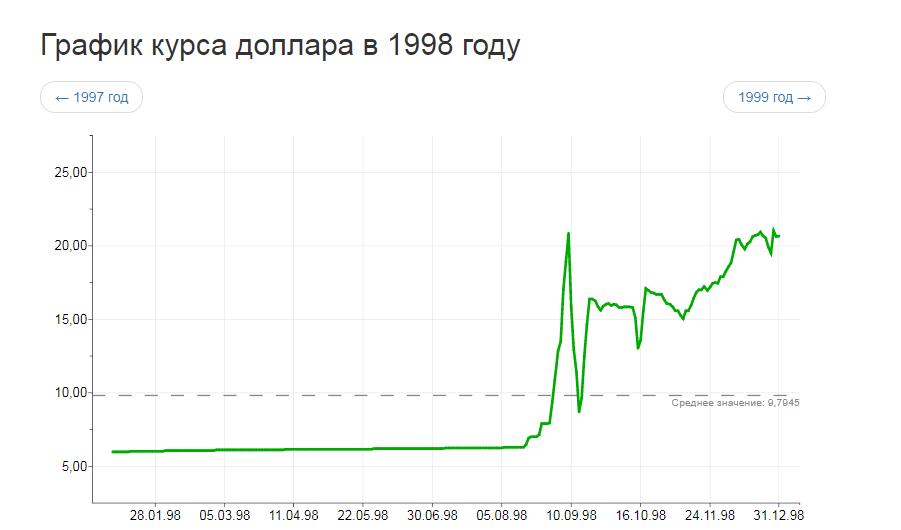

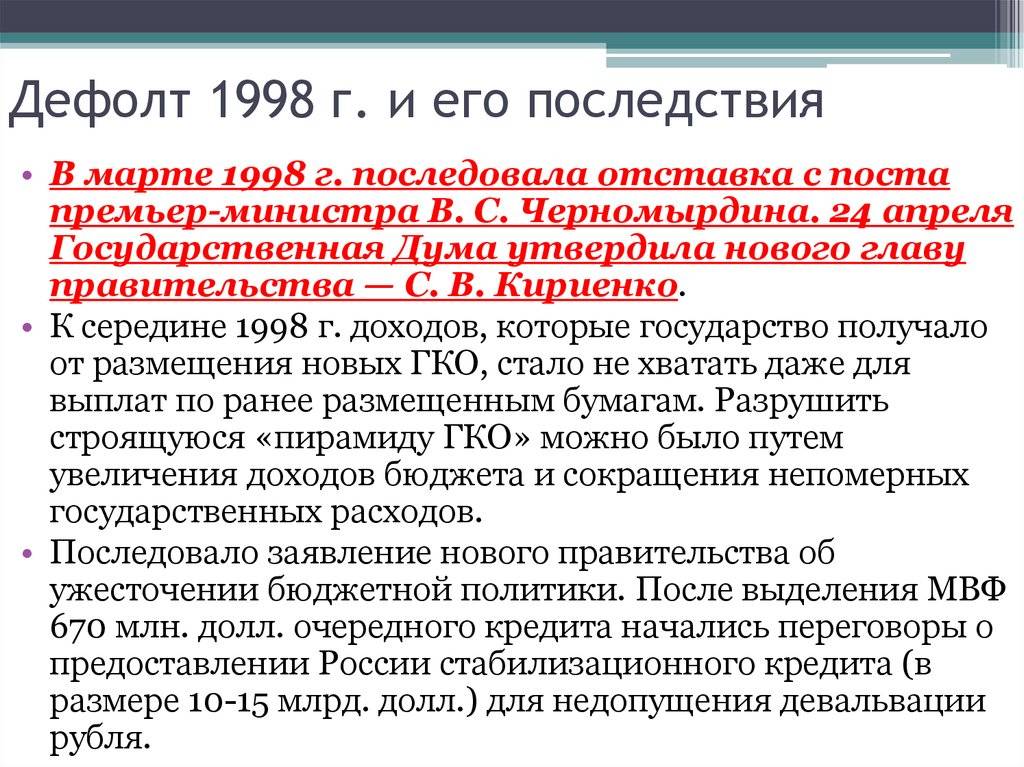

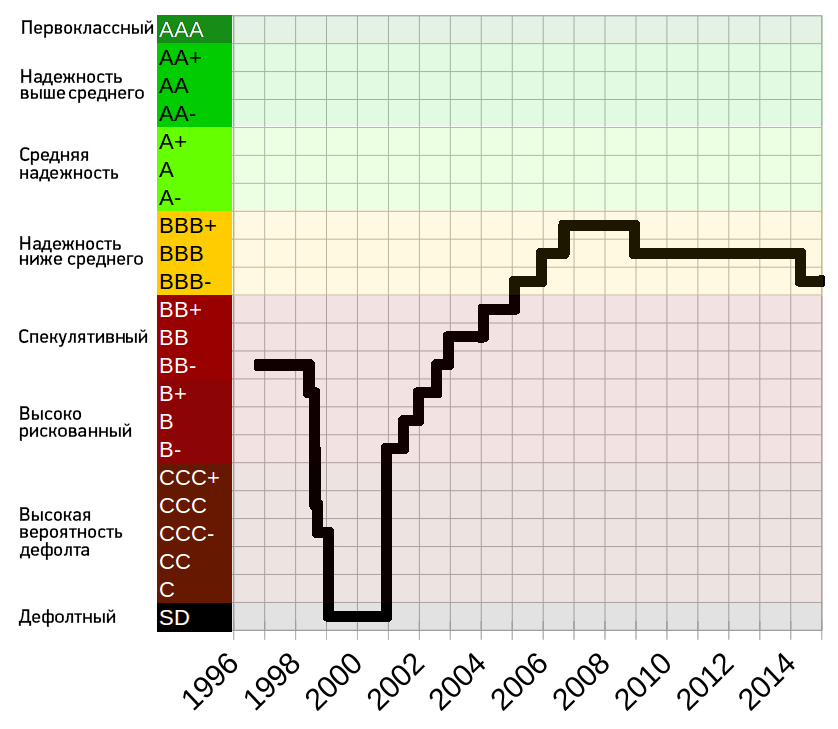

Один из недавних болезненных примеров дефолта правительства произошел летом 1998 года, когда Россия объявила дефолт. Ухудшение финансового положения в сочетании с падением спроса на нефть и экономическим кризисом в Азии нанесло ущерб экономике России. Международные денежные рынки, осознавая эту проблему сбора, начали продавать рубли, в результате чего стоимость валюты резко упала.Кризис стал настолько острым, что Ельцин был вынужден объявить дефолт. Последствия для России были ужасающими как с точки зрения репутации, так и с точки зрения экономических трудностей. Были также очень серьезные и неожиданные последствия для мировых рынков. Самым известным был крах Long Term Capital Management, звездного хедж-фонда с Уолл-Стрит, который делал инвестиции, основываясь на предположениях относительно стоимости рубля. Провал LTCM был настолько сокрушительным, что Федеральный резервный банк Нью-Йорка был вынужден организовать спасательную операцию, чтобы предотвратить системный финансовый кризис в Соединенных Штатах.

Ухудшение финансового положения в сочетании с падением спроса на нефть и экономическим кризисом в Азии нанесло ущерб экономике России. Международные денежные рынки, осознавая эту проблему сбора, начали продавать рубли, в результате чего стоимость валюты резко упала.Кризис стал настолько острым, что Ельцин был вынужден объявить дефолт. Последствия для России были ужасающими как с точки зрения репутации, так и с точки зрения экономических трудностей. Были также очень серьезные и неожиданные последствия для мировых рынков. Самым известным был крах Long Term Capital Management, звездного хедж-фонда с Уолл-Стрит, который делал инвестиции, основываясь на предположениях относительно стоимости рубля. Провал LTCM был настолько сокрушительным, что Федеральный резервный банк Нью-Йорка был вынужден организовать спасательную операцию, чтобы предотвратить системный финансовый кризис в Соединенных Штатах.

Если Греция объявит дефолт по своему долгу, она потеряет полный доступ к Европейскому центральному банку. Не имея возможности поддерживать эффективный валютный механизм, он может быть вынужден выйти из еврозоны: отказаться от евро и создать для себя новую валюту, которая будет стоить значительно меньше евро. Чтобы сделать это эффективно, правительству пришлось бы помешать греческим вкладчикам вывозить свои деньги из страны, прежде чем они будут конвертированы в новую, гораздо менее ценную валюту.Это потребует валютного контроля и некоторой неожиданности — не будет никаких предупреждений для предотвращения панического бегства капитала. Тогда греческое правительство столкнется с серьезным экономическим кризисом в сочетании с неспособностью брать займы на международных рынках или в учреждениях, за исключением самых жестких процентных ставок. Более широкие последствия греческого дефолта трудно предсказать — одни аналитики говорят, что глобальная экономическая катастрофа, другие — что греческий дефолт будет управляемым и не обязательно потребует от Греции выхода из еврозоны.Процентные ставки, взимаемые в настоящее время по греческому долгу, предполагают, что рынки ожидают дефолта Греции, но правда в том, что мы не знаем.

Не имея возможности поддерживать эффективный валютный механизм, он может быть вынужден выйти из еврозоны: отказаться от евро и создать для себя новую валюту, которая будет стоить значительно меньше евро. Чтобы сделать это эффективно, правительству пришлось бы помешать греческим вкладчикам вывозить свои деньги из страны, прежде чем они будут конвертированы в новую, гораздо менее ценную валюту.Это потребует валютного контроля и некоторой неожиданности — не будет никаких предупреждений для предотвращения панического бегства капитала. Тогда греческое правительство столкнется с серьезным экономическим кризисом в сочетании с неспособностью брать займы на международных рынках или в учреждениях, за исключением самых жестких процентных ставок. Более широкие последствия греческого дефолта трудно предсказать — одни аналитики говорят, что глобальная экономическая катастрофа, другие — что греческий дефолт будет управляемым и не обязательно потребует от Греции выхода из еврозоны.Процентные ставки, взимаемые в настоящее время по греческому долгу, предполагают, что рынки ожидают дефолта Греции, но правда в том, что мы не знаем. Это та неопределенность, которая в настоящее время оказывается настолько разрушительной.

Это та неопределенность, которая в настоящее время оказывается настолько разрушительной.

Замбия — первая африканская страна, объявившая дефолт по долгу во время Covid. Возможно, это не последнее.

Иезуиты в Африке призывают католическую церковь добиваться улучшения условий выплаты долга по всему региону после того, как Замбия объявила дефолт по купону по еврооблигациям на 42,5 миллиона долларов в ноябре.Дефолт вызвал опасения по поводу регионального экономического кризиса и негативных последствий для уже испытывающих трудности замбийцев из-за увеличения налогообложения и сокращения расходов на социальные услуги, даже несмотря на то, что потребности в области здравоохранения увеличиваются из-за коронавируса.

Замбийским чиновникам удалось договориться с Китайским банком развития об отсрочке платежа в размере 391 млн долларов, который должен был быть произведен в октябре, а теперь отложен до апреля 2021 года. Однако держатели еврооблигаций отклонили запрос Замбии о реструктуризации долга.

Иезуиты в Африке призывают католическую церковь добиваться лучших условий выплаты долгов по всему региону.

Теперь Замбия ожидает помощи от Международного валютного фонда в реструктуризации условий погашения купонов еврооблигаций после встречи на высоком уровне должностных лиц фонда и властей Замбии в Лусаке в декабре. Замбия — первая африканская страна, не выполнившая свои долговые обязательства в эпоху пандемии, но, возможно, не последняя.

Андебо Паскаль, финансовый эксперт и сотрудник иезуитской сети правосудия и экологии Африки, базирующейся в Найроби, Кения, призвал католическую церковь в Африке настаивать на списании долгов Замбии.

Церковь должна «выступать за такие инициативы, как пересмотр условий долга для улучшения условий и сроков погашения, а также для поощрения большей прозрачности в заимствованиях, дешевых займов и подотчетности в расходах», — сказал г-н Паскаль.

Церковь должна «выступать за такие инициативы, как пересмотр условий долга для улучшения условий и сроков погашения, а также для поощрения большей прозрачности в заимствованиях, дешевых займов и отчетности по расходам».

Иезуитский центр богословских размышлений в Африке отметил, что бюджетный дефицит Замбии, ее высокий уровень инфляции и девальвация валюты являются дополнительными потрясениями для экономики.Невыполнение обязательств по иностранным обязательствам будет означать, что Замбия не сможет брать займы и получать доступ к большему количеству иностранной валюты. Это сделает импорт в Замбию более дорогим, сдерживая рост и снизив конкурентоспособность экспорта страны.

Условия жизни в южноафриканской стране неизменно характеризовались «быстрым ослаблением экономики … что ставит под угрозу экономическую и социальную жизнь простых граждан, в особенности бедных, маргинализированных и уязвимых», — заявил центр. .

В ноябре годовой уровень инфляции в Замбии достиг самого высокого уровня за четыре года — 17,4 процента. Буквально за месяц до этого он подскочил до 16 процентов. Кроме того, национальная валюта, квача, обесценилась на 33 процента по отношению к доллару США в 2020 году, что еще больше усугубило проблемы замбийских потребителей.

Для многих граждан на улицах столицы страны, Лусаки, нестабильное финансовое положение страны заслуживает невыполнения обязательств по выплате долга, какими бы ни были последствия.Похоже, их больше беспокоит коррупция в правительстве, чем последствия дефолта, возможно, они более отчетливо осознают влияние ежедневных взяток на свою жизнь, чем абстрактные последствия пропущенного платежа по еврооблигациям.

Некоторые полагали, что дефолт, который приводит к пересмотру условий высокой задолженности страны, может стоить краткосрочного потрясения для экономики. Один банкир из Лусаки признал, что более высокий уровень обслуживания долга, вероятно, поглотит государственные средства, которые сейчас крайне необходимы для поддержки социальных услуг.Но, как он утверждал, в долгосрочной перспективе сегодняшние страдания будут стоить того, если кризис приведет к лучшему управлению и большей прозрачности в отношении дорогостоящих проектов развития.

«Мы сможем выйти из этого в ближайшие несколько лет, — сказал он, — и, надеюсь, власти извлекут уроки из устойчивости долга и прозрачности».

Замбийский епископ Джордж Лунгу: «Пора обратить внимание на безмолвные крики нашего народа».

Другие замбийцы сообщили America , что они обеспокоены тем, что кризис может привести к более глубокому ухудшению экономического положения и ухудшению перспектив занятости.

«Я надеюсь, что нас не заставят платить больше налогов, чтобы помочь правительству решить эту проблему», — сказала Нина Катонго, 37-летняя продавщица. «Это будет настоящим бременем для людей. Цены уже высоки, а расходы ограничены, потому что все будут ссылаться на инфляцию и слабость квачи ».

По данным Reuters, общий внешний долг Замбии увеличился более чем вдвое всего за пять лет, увеличившись с 4,8 млрд долларов, или 18 процентов от валового внутреннего продукта, в конце 2014 года до 11,2 млрд долларов, или 48 процентов от G.D.P., 2019.

Католические епископы Замбии не критиковали правительство президента Эдгара Лунгу в явной форме из-за дефолта, но выразили обеспокоенность по поводу экономического кризиса в стране и растущей политической нестабильности. Епископ Джордж Лунгу, президент Замбийской конференции католических епископов, предупредил правительственных чиновников, что «пора обратить внимание на безмолвные крики нашего народа» во время семинара по миротворчеству в ноябре. «Это морально неприемлемо, — сказал он, — позволять определенным тенденциям продолжаться, пока мы продолжаем наблюдать и ждать из наших зон комфорта.

Епископ Джордж Лунгу, президент Замбийской конференции католических епископов, предупредил правительственных чиновников, что «пора обратить внимание на безмолвные крики нашего народа» во время семинара по миротворчеству в ноябре. «Это морально неприемлемо, — сказал он, — позволять определенным тенденциям продолжаться, пока мы продолжаем наблюдать и ждать из наших зон комфорта.

Кризис подтвердил давние подозрения в коррупции в отношении торгов на проекты развития общественной инфраструктуры, некоторые из которых финансировались за счет внешних долгов страны. Г-н Паскаль отметил, что некоторые из кредитов, предоставленных Замбии глобальными инвесторами и другими финансистами, «были использованы для дорогостоящих инфраструктурных проектов, таких как дороги, конференц-комплексы и плотины». Теперь предполагаемые выгоды и доходность этих дорогостоящих проектов трудно оправдать, поскольку Covid-19 блокирует экономическую активность.

«Некоторые проекты не учитывали приоритетные потребности; у них не было надлежащих процедур проведения торгов, и также считается, что они были связаны с взятками », — сказал он.

Долговой кризис Замбии подтвердил давние подозрения в коррупции при проведении торгов на проекты развития государственной инфраструктуры.

И поскольку держатели еврооблигаций и другие кредиторы Замбии, у которой есть дополнительный объем долга, который необходимо погасить в 2022 году, настаивают на том, чтобы в ближайшее время получить больше за свои инвестиции, любые такие «выплаты долгов продолжают истощать скудные государственные ресурсы», — сказал г-н.Паскаль, сокращая средства на социальные услуги и «повышая уязвимость» большинства простых граждан Замбии.

Официальные лица Международного валютного фонда обеспокоены тем, что дефолт Замбии наступил в «то время, когда долговая уязвимость в регионе уже возросла».

Согласно I.M.F. по словам пресс-секретаря, 17 стран к югу от Сахары «находятся в долговом кризисе или подвержены высокому риску долгового кризиса». Пресс-секретарь отказался назвать конкретные страны, но Эфиопия, Ангола, Нигерия, Гана и Намибия входят в число африканских государств, которые обладают долговыми инструментами со сроком погашения в 2021 году и уже вызвали опасения по поводу дефолта на фоне экономического спада из-за пандемии коронавируса и низких показателей. цены на нефть.

цены на нефть.

В 2020 году агентство Fitch Ratings понизило семь из 19 стран к югу от Сахары, которые отслеживает — Ангола и Замбия понизили кредитные рейтинги по два раза. Эти понижения рейтинга частично отражали ранее существовавшую финансовую неопределенность, но также усиливали кредитные проблемы из-за тяжелого удара пандемии по региональной экономике.

Мозамбик объявил дефолт в 2017 году, но с тех пор он практически стер с лица земли всю свою статистику, при этом Fitch отметило в этом году, что некоторые спонсоры возобновили потоки бюджетной поддержки.

Ирмгард Эразмус, старший финансовый экономист NKC African Economics, выделяет фискальную уязвимость разрушенной кризисом Эфиопии как особенно вызывающую беспокойство.

Власти Замбии предпочли объявить дефолт всем кредиторам, нежели погасить некоторые из них. Страна вступила в период пересмотра условий своего долга; на создание результата могут уйти месяцы.

Эфиопию критиковали за жестокие нападения на регион Тыграй в ходе конфликта, который подорвал ранее существовавшее международное доверие к премьер-министру Абию Ахмеду. Премьер-министр получил Нобелевскую премию мира в 2019 году, но принял меры в связи с возобновлением конфликта, который угрожает стабильности и экономическому росту.

Премьер-министр получил Нобелевскую премию мира в 2019 году, но принял меры в связи с возобновлением конфликта, который угрожает стабильности и экономическому росту.

Согласно отчету рейтингового агентства Moody’s, внешний долг Эфиопии в процентах от G.D.P. в настоящее время этот показатель составляет 28,1,2 процента, в то время как с 1983 года в стране произошло «по крайней мере одно событие дефолта» по облигациям или займам. Всемирный банк также отметил, что Эфиопия, наряду с Камеруном, Центральноафриканской Республикой, Ганой и Кенией, подвержены высокому риску бедствие внешней задолженности В том же отчете Сомали классифицируется как уже находящаяся в бедственном положении.

Чарльз Чилуфья, С.Дж., директор Африканской конференции иезуитов и Африканского офиса Сети правосудия и экологии Мадагаскара, призвал к облегчению долгового бремени не только Замбии, но и всех других стран с крупной задолженностью и бедствующих стран. В то же время он согласен с тем, что одного списания долга будет недостаточно для решения экономических проблем региона. Также существует потребность в подотчетности в обработке долгов и создании национального потенциала для выплаты международных займов.

Также существует потребность в подотчетности в обработке долгов и создании национального потенциала для выплаты международных займов.

«Замбия и другие страны нуждаются не только в облегчении долгового бремени; им нужна справедливость через новую международную экономическую модель, которая, как сказал Папа Франциск, скорее дает жизнь, чем убивает.

Африканский офис Иезуитской сети правосудия и экологии подсчитал, что внешний долг африканских стран «после пандемии Covid-19» составляет около 583 миллиардов долларов. Это, как сказал г-н Паскаль, является «результатом продолжающегося заимствования африканскими странами у множества кредиторов под высокие процентные ставки» из-за предполагаемого высокого риска, связанного с Африкой, и это восприятие может ухудшиться из-за дефолта Замбии по еврооблигациям.

An I.M.F. Официальный представитель согласился с тем, что необходимо сделать больше для эффективного преодоления долгового кризиса Африки.Хотя некоторые страны региона воспользовались Инициативой Группы двадцати по приостановке обслуживания долга и Фондом МВФ по сдерживанию катастроф и оказанию помощи, этого «может быть недостаточно» для других. В предстоящий период может потребоваться «новое официальное финансирование».

В предстоящий период может потребоваться «новое официальное финансирование».

«Там, где долг является неприемлемым, реструктуризация потребуется всем крупным кредиторам, включая требования частного сектора», — сказал чиновник по электронной почте, призвав в то же время укрепить «архитектуру международного долга», например, за счет: большая прозрачность долга и лучшие инструменты для управления необлигационным или обеспеченным долгом.

В ответ на растущую долговую нагрузку власти Замбии предпочли объявить дефолт всем кредиторам, а не выплатить некоторым из них. Страна вступила в период пересмотра условий своего долга; на создание результата могут уйти месяцы.

Но переговоры будут опасными для Замбии, сказал Нил Томпсон, аналитик по Африке из Economist Intelligence Unit. Он предупредил, что судебный иск против Замбии со стороны держателей еврооблигаций «весьма перспективен». Замбийский дефолт может преследовать экономику страны еще долгие годы.

«Мы ожидаем, что недавний дефолт подтолкнет экономику Замбии ко второму подряд году спада в 2021 году», — сказал г-н Томпсон по электронной почте.

С каждым годом приезжая туда на отдых вижу всё больше теплиц, с/х предприятий, а местные говорят что тур бизнес куда менее рентабелен чем сельское хозяйство — каково, а?

С каждым годом приезжая туда на отдых вижу всё больше теплиц, с/х предприятий, а местные говорят что тур бизнес куда менее рентабелен чем сельское хозяйство — каково, а? ЭТО НЕ НАШ ВАРИАНТ. РОССИЯ УМЕНЬШАЕТ РАЗМЕР ГОС.ДОЛГА ГОДА ЗА ГОДОМ.

ЭТО НЕ НАШ ВАРИАНТ. РОССИЯ УМЕНЬШАЕТ РАЗМЕР ГОС.ДОЛГА ГОДА ЗА ГОДОМ. Непредвиденные обстоятельства: военные действия на территории страны, мировой кризис и другие, не прогнозируемые явления заканчиваются дефолтом или полным банкротством страны. ЭТО ВСЕГДА ВЕРОЯТНО.

Непредвиденные обстоятельства: военные действия на территории страны, мировой кризис и другие, не прогнозируемые явления заканчиваются дефолтом или полным банкротством страны. ЭТО ВСЕГДА ВЕРОЯТНО.