Безотзывной покрытый аккредитив это: Страница не найдена

Статья 869 ГК РФ 2016-2019. Безотзывный аккредитив . ЮрИнспекция

Банковская гарантия — это универсальный инструмент, предназначенный для того, чтобы убедить продавца (экспортера, бенефициара) в том, что покупатель (импортер, принципал) выполнит свои обязательства по оплате товара или что поставщик (экспортер, бенефициар) выполнит работы или окажет услуги покупателю (импортеру, принципалу) . Гарантия выпускается банком (банком-эмитентом) на определенный срок, который может продлеваться по распоряжению принципала. Существуют различные виды гарантий: гарантия платежа, гарантия выполнения обязательств, гарантия возврата авансового платежа, гарантия на участие в тендере и т. д. Гарантии (в случае импорта товаров, работ или услуг) выпускаются для обеспечения более благоприятных условий поставки. Имея в своем распоряжении банковскую гарантию, бенефициар (продавец) может предоставить принципалу (покупателю) товарный кредит (отсрочку) , увеличить сумму или период отсрочки, предоставить дополнительную скидку на закупаемую продукцию и т.

Банковская гарантия

подчиняется законам той страны, в которой она была выпущена. Поэтому иностранные поставщики просят предоставить гарантию, которая бы подчинялась законодательству той страны, где они находятся. Это не всегда удобно для покупателя, т. к. для выпуска гарантии необходимо привлекать к участию третий банк, находящийся в стране продавца. В этом случае наша Компания предлагает выпуск безотзывного резервного аккредитива (аналога банковской гарантии) , который подчиняется Унифицированным правилам и обычаям для документарных аккредитивов Международной Торговой Палаты.

Банковская гарантия

подчиняется законам той страны, в которой она была выпущена. Поэтому иностранные поставщики просят предоставить гарантию, которая бы подчинялась законодательству той страны, где они находятся. Это не всегда удобно для покупателя, т. к. для выпуска гарантии необходимо привлекать к участию третий банк, находящийся в стране продавца. В этом случае наша Компания предлагает выпуск безотзывного резервного аккредитива (аналога банковской гарантии) , который подчиняется Унифицированным правилам и обычаям для документарных аккредитивов Международной Торговой Палаты.ПОКРЫТЫЙ АККРЕДИТИВ — это… Что такое ПОКРЫТЫЙ АККРЕДИТИВ?

- ПОКРЫТЫЙ АККРЕДИТИВ

- — аккредитив, при открытии которого банк-эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка-эмитента.

Экономика и право: словарь-справочник. — М.: Вуз и школа. Л. П. Кураков, В. Л. Кураков, А. Л. Кураков. 2004.

- ПОКРЫТИЕ ФОРВАРДНОЕ

- ПОКРЫТЫЙ ОПЦИОН

Смотреть что такое «ПОКРЫТЫЙ АККРЕДИТИВ» в других словарях:

ПОКРЫТЫЙ АККРЕДИТИВ — аккредитив, при открытии которого банк эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка эмитента … Юридическая энциклопедия

покрытый аккредитив — аккредитив депонированный аккредитив, при открытии которого банк эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства… … Большой юридический словарь

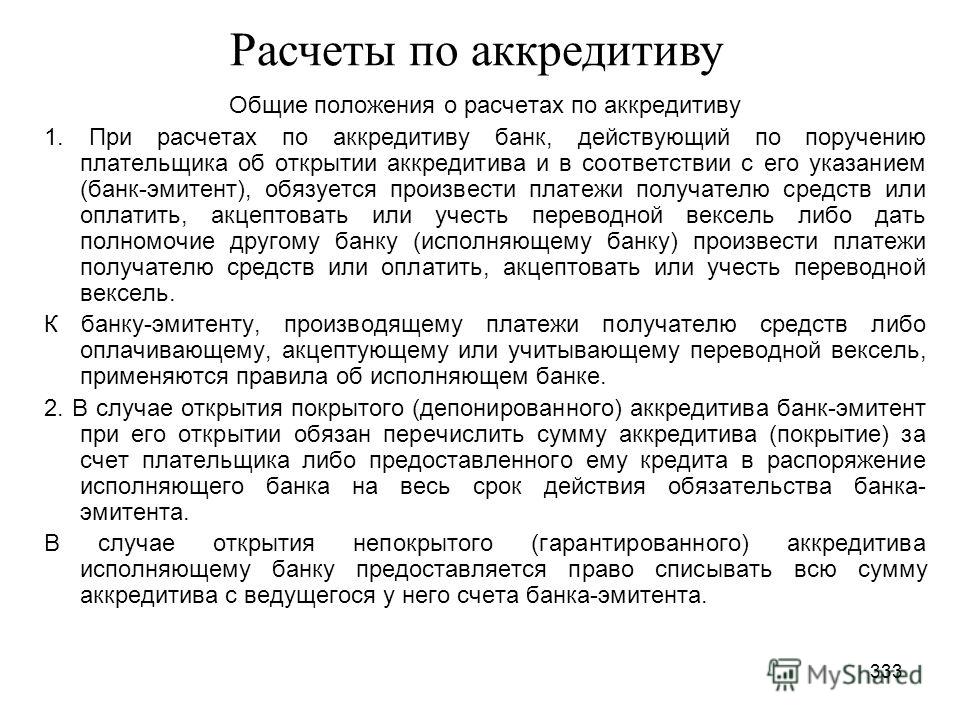

Аккредитив — (покрытый аккредитив, депонированный аккредитив, непокрытый аккредитив, гарантированный аккредитив, отзывный аккредитив, безотзывный аккредитив, подтвержденный аккредитив, неподтвержденный аккредитив) При расчетах по аккредитиву банк, действующий … Словарь: бухгалтерский учет, налоги, хозяйственное право

АККРЕДИТИВ ПОКРЫТЫЙ — ПОКРЫТЫЙ АККРЕДИТИВ … Юридическая энциклопедия

аккредитив депонированный — аккредитив покрытый аккредитив, при открытии которого банк эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка… … Большой юридический словарь

Аккредитив — Ценные бумаги Акция Обыкновенная … Википедия

АККРЕДИТИВ ПОКРЫТЫЙ — (см.

ПОКРЫТЫЙ АККРЕДИТИВ) … Энциклопедический словарь экономики и права

ПОКРЫТЫЙ АККРЕДИТИВ) … Энциклопедический словарь экономики и праваАККРЕДИТИВ ДЕПОНИРОВАННЫЙ — (см. ПОКРЫТЫЙ АККРЕДИТИВ) … Энциклопедический словарь экономики и права

Аккредитив — – обязательство банка, предоставляемое по просьбе клиента, заплатить третьему лицу при предоставлении получателем платежа в банк, исполняющий аккредитив, документов, предусмотренных условиями аккредитива. Компанию клиента, по поручению которой… … Банковская энциклопедия

АККРЕДИТИВ ПОКРЫТЫЙ (ДЕПОНИРОВАННЫЙ) — аккредитив, при открытии которого банк эмитент обязан перечислить сумму аккредитива (покрытие) за счет плательщика либо предоставленного ему кредита в распоряжение исполняющего банка на весь срок действия обязательства банка эмитента … Юридический словарь

Аккредитив простыми словами — виды, схема расчетов, плюсы и минусы

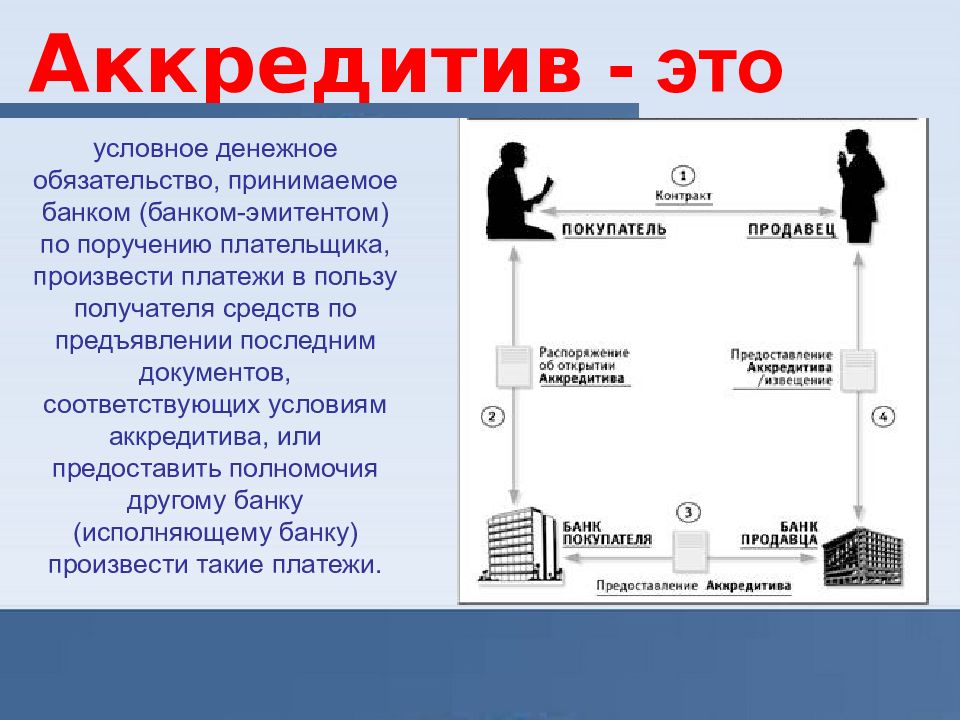

Клиентскую компанию, поручение которой запускает аккредитив, простым языком называют плательщиком, или же аппликантом. Определение получателя денежной выплаты – бенефициар.

Определение получателя денежной выплаты – бенефициар.

В то же время, банковское обязательство не зависит от обязательств лиц по ключевому соглашению, которое предполагает аккредитивный тип оплаты услуг поставщика покупателем. То есть, финансовое учреждение является гарантом сделки.

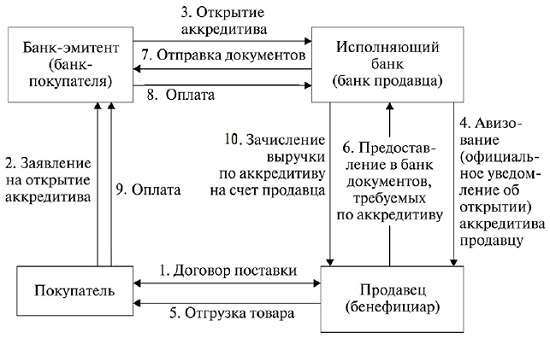

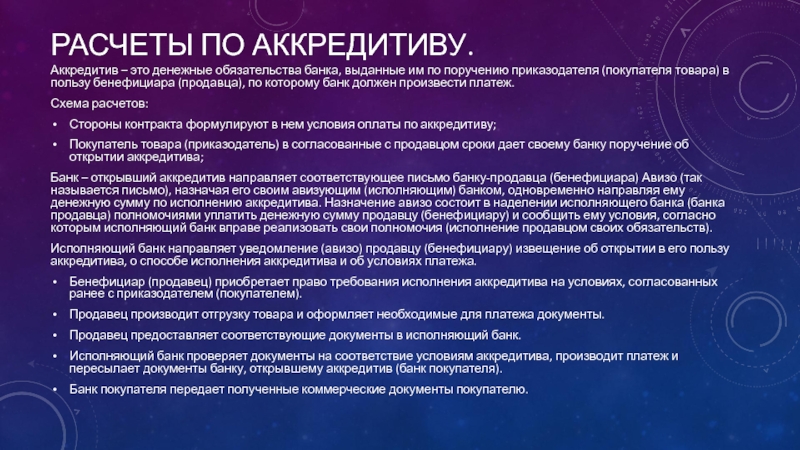

Как работает аккредитив

Допустим, между покупателем и продавцом заключается соглашение, и тогда они имеют дело друг с другом, но услуга по предпоставке или предоплате невозможна. Тогда клиент идет в банк и запрашивает аккредитив на сумму, которая требуется для оплаты продукции.

В качестве свидетельства о завершении сделки продавец может предоставить документацию, подтверждающую отгрузку. Когда предмет сделки выдан клиенту или перевозчику, продавец направляет в выбранный банк упомянутые документы. Далее финансовое учреждение выполняет платеж, основываясь на имеющихся инструкциях для данной ситуации.

Особенности аккредитивов

Особенности операции предполагают некоторые финансовые комиссии, которые оплачиваются по договору аккредитива. Чаще всего эти деньги обязан выплатить клиент. Схема расчетов обеспечивает гарантии платежа продавцу, и при этом зачастую не происходит извлечение средств из оборота.

Чаще всего эти деньги обязан выплатить клиент. Схема расчетов обеспечивает гарантии платежа продавцу, и при этом зачастую не происходит извлечение средств из оборота.

Формы аккредитива применяются и во внутренних, и во внешних торговых операциях, и подчиняются соответствующим установленным правилам.

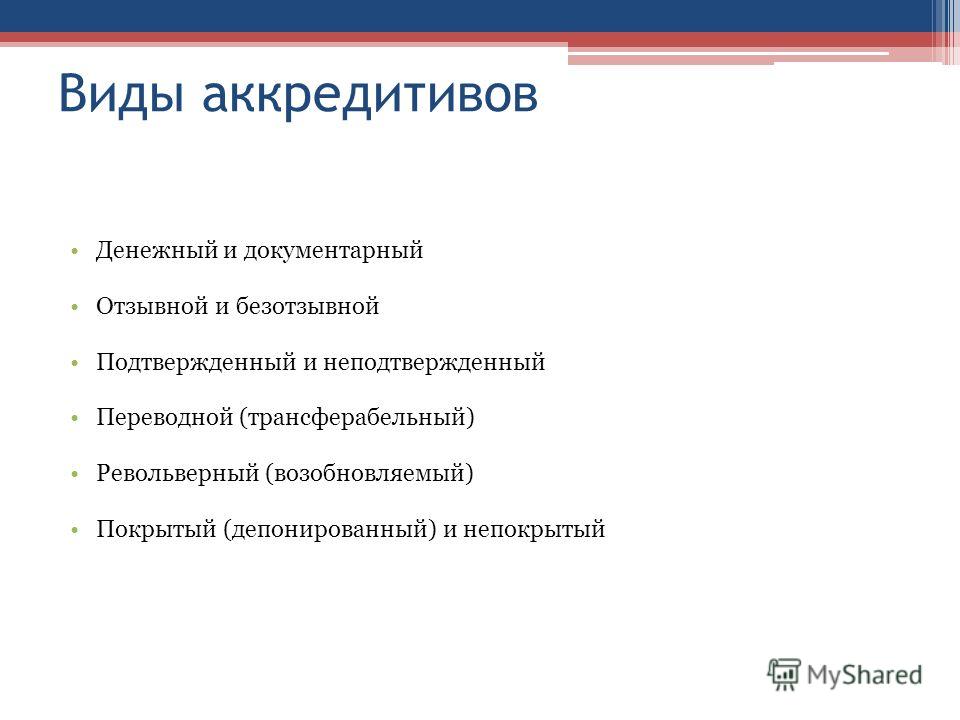

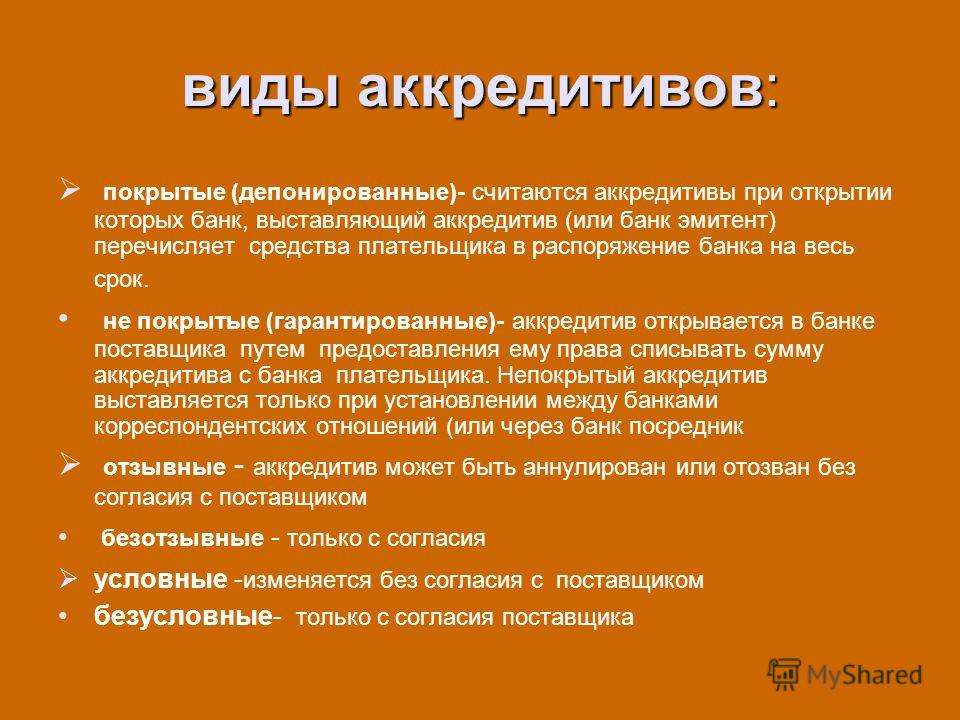

Внутренние типы операций подразделяются на следующие категории:

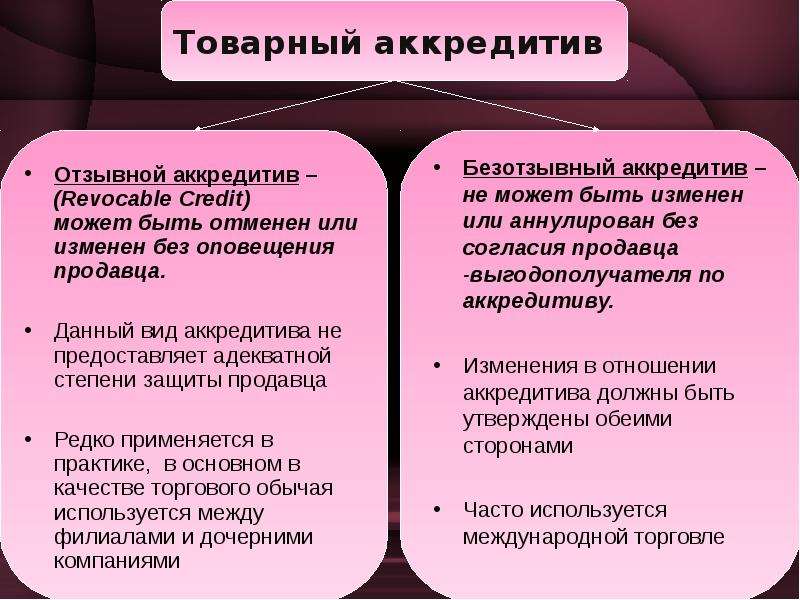

- Безотзывной и отзывной аккредитив;

- Покрытый и непокрытый;

- Резервный аккредитив.

Любые виды аккредитивов, основываясь на УОП 600, сегодня предполагают безотзывную форму. Покрытые в международной практике встречается нечасто, и только в той ситуации, когда подтверждается операция, используемая банком-эмитентом, для которой у подтверждающего учреждения отсутствуют лимиты.

Виды и типы аккредитивов

Достоинства и недостатки аккредитива, во многом, зависят от вида аккредитива:

- Подтвержденный аккредитив. Данная форма предполагает дополнительное обязательство для банка-эмитента на выполнение оплаты бенефициару после предоставления им документов, которые соответствуют установленным нормам.

Ситуация не зависит от того, перечислены ли банку средства. Если обязательства другого учреждения отсутствуют, аккредитив получает неподтвержденную форму.

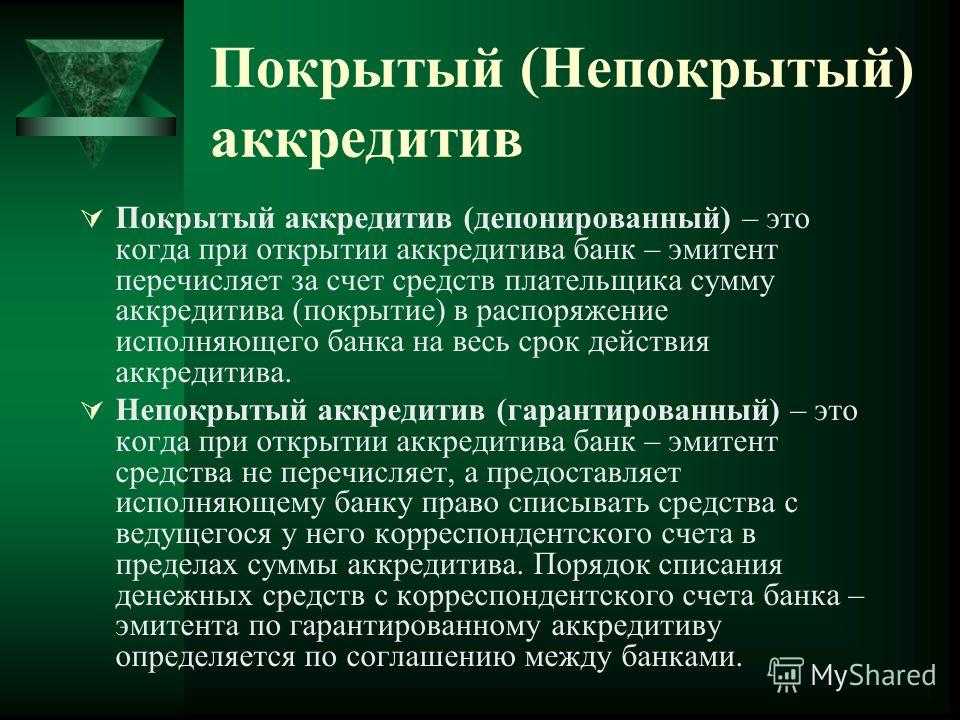

Ситуация не зависит от того, перечислены ли банку средства. Если обязательства другого учреждения отсутствуют, аккредитив получает неподтвержденную форму. - Покрытый (депонированный). Это аккредитив, чья сумма целиком переводится на бенефициарный счет для покрытия в банке. Для этого используются средства клиента или кредитные деньги.

- Непокрытый (гарантированный). Для чего нужен аккредитив? При нем банк-эмитент не перечисляет финансы на специальный счет в учреждении бенефициара, но наделяет его правом снять конкретную сумму с личного корсчета. Также возможна другая форма оплаты. Зачастую крупные финансовые организации обладают открытыми кредитными линиями между собой, так что каждый аккредитив в развитой стране имеет данную форму.

Помимо этого, у операции могут быть различные типы:

- Сделка с красной оговоркой. Это аккредитив, посредством которого поставщики перечисляют конкретную сумму в качестве аванса, еще до обеспечения отгрузочных или других бумаг, указывающих на выполнение обязанности.

Платеж выполняется против обеспечиваемых бенефициаром денег, которые прописаны в условии операции. Название этой сделки идет с тех пор, когда столь важное обстоятельство выделялось в соглашении красными чернилами.

Платеж выполняется против обеспечиваемых бенефициаром денег, которые прописаны в условии операции. Название этой сделки идет с тех пор, когда столь важное обстоятельство выделялось в соглашении красными чернилами. - Револьверный. Сделка, открытая на определенную долю платежной суммы, после чего возобновляемая по мере производства расчетов за следующую отгрузку. Открытие происходит в рамках регулярных продаж и выплат.

- Переводной (трансферабельный). Сделка для возможности трансфера доли обязательства другим бенефициарам.

- Резервный. Банковская гарантия в виде аккредитива, используемая в местах, где учреждениям запрещено предоставлять гарантии. Популярен в США. Экспортер получает деньги лишь при отказе импортера выполнить контрактный платеж, а также после предоставления в исполнительный банк документации по условиям резерва. Плюсы заключаются в максимальной безопасности продавца.

Что касается исполнения, здесь возможен безакцептный аккредитив, с оплатой по документам, с отсроченной выплатой и акцептом тратт.

Плюсы и минусы аккредитива

Преимущества аккредитива заключаются в том, что это очень удобный инструмент оплаты сделок по экспорту и импорту. С его помощью можно снизить юридические риски при незнании международных законов, застраховаться от недобросовестного сотрудничества и получить удобный способ кредитования.

Это обязательство входит в перечень документарных операций, где бумаги имеют первоочередное значение, и финансовые учреждения используют именно их. Присутствие профессиональных банкиров обеспечивает безопасность контракта, его предсказуемость и упорядоченность. Недостатки и минусы операции сведены к минимуму.

Алгоритм аккредитивов довольно прост – в отечественном банке клиент запрашивает открытие обязательства в пользу, скажем, испанского продавца, применяя внешнеэкономическую сделку. Для этого необходимо заявление с упоминанием имени бенефициара, вида аккредитива, времени обращения и завершения срока операции, времени и места получения продукции. Заявление имеет и список бумаг, которые потребуется обеспечить продавцу для получения денежных средств. Чаще всего необходим счет-фактура и транспортные документы.

Чаще всего необходим счет-фактура и транспортные документы.

Экспортер, которого оповестили о поступлении обязательства, подтверждает аккредитив, отгружает товар и обеспечивает банк необходимой документации. Если все в порядке, деньги поступают на счет продавца в течение 5 рабочих дней. При этом подтверждающее учреждение после оплаты бумаг становится исполнителем.

С помощью аккредитива возможна не только защита интересов сторон внешнеторгового соглашения. Чаще всего эти обязательства являются важными инструментами международной торговли.

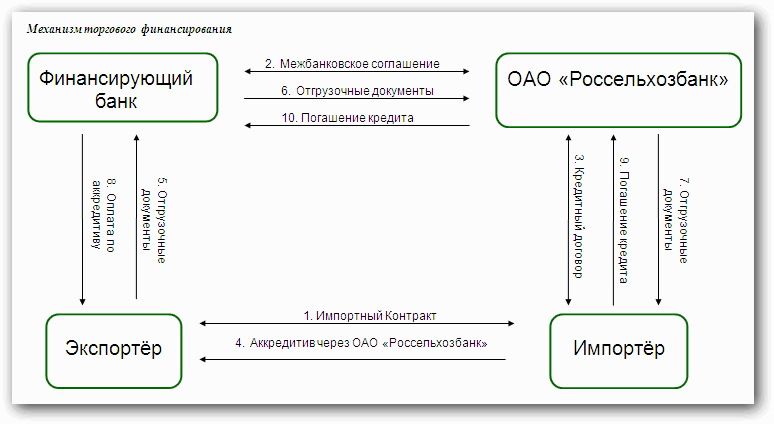

При этом импортер обращается в учреждение-эмитент, запрашивая отсрочку выполнения личных обязательств. Эмитент способен удовлетворить требование клиента, используя личные средства по внутренним кредитным ставкам, или же применив деньги зарубежного банка, который поддерживает сделку на основе более привлекательных кредитных ставок иностранного рынка. Здесь эмитент становится подтверждающим учреждением.

Стоимость аккредитива

Каждая подобная услуга предполагает определенную оплату. Так, импортер выдает эмитенту сумму подтверждения и деньги по финансированию, а также возможны дополнительные расходы по внутренней тарификации, не превышающие 1 процента годовых.

Так, импортер выдает эмитенту сумму подтверждения и деньги по финансированию, а также возможны дополнительные расходы по внутренней тарификации, не превышающие 1 процента годовых.

Цена вопроса вычисляется в процентах годовых и состоит из ставки заверяющего учреждения и маржи эмитента. Подтверждающие банки в нашей стране получают ставку 1,5-4,25 процента годовых на весь период исполнения аккредитива. Для иностранного банка это будут дополнительные 3-4,5 процента годовых.

На маржу отечественного эмитента воздействуют экономические обстоятельства, включая финансовую ситуацию импортера, оборотных и остаточных средств лица в отечественном банке, а также качества обеспечения. Самым популярным видом операции в наши дни является аккредитив с постфинансированием.

Аккредитив при покупке недвижимости — что это + 5 этапов расчета

Что такое покрытый и непокрытый документарный аккредитив? Как производится расчет по безотзывному аккредитиву при покупке недвижимости? Где открыть банковский аккредитив?

Ура! Свершилось! Вы покупаете свою жилплощадь или коммерческую недвижимость.

Чтобы радость не омрачилась, и сделка прошла успешно, рекомендую воспользоваться аккредитивной формой расчётов.

Вам не знакомо такое понятие? Тогда читайте мою статью и узнавайте все тонкости аккредитива при покупке недвижимости.

Не забудем и об экономии! Дочитавшие статью до конца узнают, где открыть аккредитив на выгодных условиях. Да и советы от банковского специалиста, уверена, вам пригодятся.

1. Что такое аккредитив и для чего его используют при покупке недвижимости?

Аккредитив становится все более популярной у россиян формой расчетов при сделках как с жилой, так и с коммерческой недвижимостью. Сторонами договора могут быть и физлица, и юрлица.

Определимся с главным понятием публикации.

Аккредитив — разновидность безналичных расчетов между покупателем и продавцом (бенефициаром) при посредничестве банковского учреждения, при которой покупатель дает банку распоряжение рассчитаться по сделке в момент полного исполнения всех её условий.

Для наглядности процесс представлен в виде схемы.

Схема аккредитива

Аккредитив при покупке недвижимости повышает надёжность договорных расчетов.

ПримерЖитель Казани Смирнов Михаил Васильевич решил приобрести небольшую квартирку в Санкт-Петербурге, в котором прошли его студенческие годы. Сказано — сделано!

Услугами агентства решил не пользоваться, лишние траты при такой дорогостоящей покупке ему были ни к чему. Искал объявления в интернете, в газетах. И наконец, поиски увенчались успехом. Продавец Воронин Пётр Константинович продавал квартиру, доставшуюся ему от родителей в наследство.

Михаил Васильевич смог вырваться в Питер для осмотра квартиры и заключения договора купли-продажи. Смирнов был человеком осторожным и настоял, чтобы расчеты проводились через аккредитив.

Это было мудрым решением, так как право Воронина на наследование этой квартиры оспаривалось его сводным братом. Этот факт банк-эмитент выяснил при проверке представленной продавцом документации.

Сделка была признана недействительной, депонированные деньги продавцу перечислены не были, а благополучно вернулись Смирнову.

Представьте теперь, как развивались бы события, не реши Михаил Васильевич воспользоваться аккредитивом!

2. В чём преимущества расчёта через аккредитив при покупке недвижимости — 3 положительных момента

Аккредитивная форма расчётов при покупке недвижимости обладает неоспоримыми преимуществами.

Более подробно я познакомлю вас с тремя из них.

Момент 1. Удобство безналичного расчета

Сторонам сделки нет нужды пересчитывать значительные суммы наличных денег, доставлять и хранить их. Эти обязанности возьмёт на себя кредитная организация. Расчёты с использованием этого способа позволяют не беспокоиться о подлинности банкнот.

Удобен аккредитив и в междугородних расчётах. Продавец и покупатель могут находиться в разных городах, однако деньги поступят точно в срок в оговоренном размере.

Момент 2. Гарантия совершения сделки

Чистоту и законность сделки гарантирует банковское учреждение. Денежные средства для оплаты сделки резервируются на спецсчёте. Как только все аккредитивные условия будут соблюдены, депонент отправится в банк бенефициара.

Денежные средства для оплаты сделки резервируются на спецсчёте. Как только все аккредитивные условия будут соблюдены, депонент отправится в банк бенефициара.

Лишь после перехода предмета сделки в собственность покупающей стороны и представления всего предусмотренного условиями комплекта документации продавец получит свои деньги. Чтобы отказаться от сделки либо откорректировать её условия, нужно согласие обеих сторон.

Истечение срока аккредитива при незавершённой сделке служит основанием для автоматического возврата денег покупателю. Будьте внимательны!

Совет! Устанавливайте срок, максимально возможный по подходящему для вас тарифу. Так вы сможете избежать неприятностей.

Пример

Наталья Скворцова продавала свою однушку. Мария, покупатель квартиры, настояла на аккредитиве. Срок был установлен 30 дней. Договор купли-продажи оформили у нотариуса быстро. Всю документацию сдали на регистрацию и стали ждать её завершения.

Вот тут то и начались проблемы.

Регистрация затягивалась. Сначала документы вернулись на доработку из-за ошибки в одном из них. Пока переделали документ, прошло 7 дней.

Затем документы сдали на повторное рассмотрение и снова вернули (не было согласия супруга Скворцовой на продажу). На поиски супруга, с которым Скворцова не проживала совместно несколько лет, но официально не была разведена, ушло ещё 2 недели.

Между тем 30 дней истекли. Банк, не получив подтверждающих документов по закрытию сделки, автоматически вернул деньги покупателю.

Момент 3. Контроль банковской операции

Законодательство РФ возлагает на банковскую организацию ответственность по выполнению договорных обязательств в части аккредитивных расчётов. В связи с этим проплата совершается только после тщательной проверки представленных документов.

3. Какие существуют виды аккредитивов — 5 основных видов

Разновидностей аккредитивов предостаточно.

Мы познакомимся с самыми распространенными.

Вид 1.

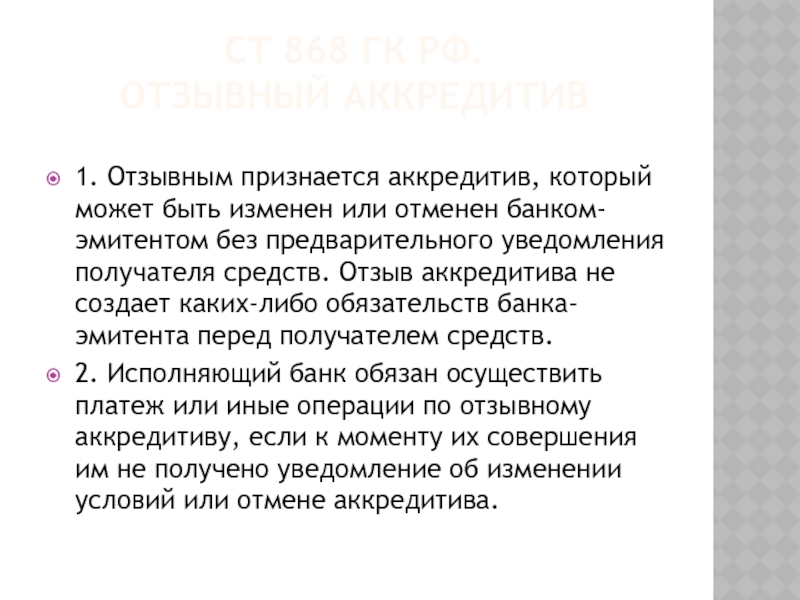

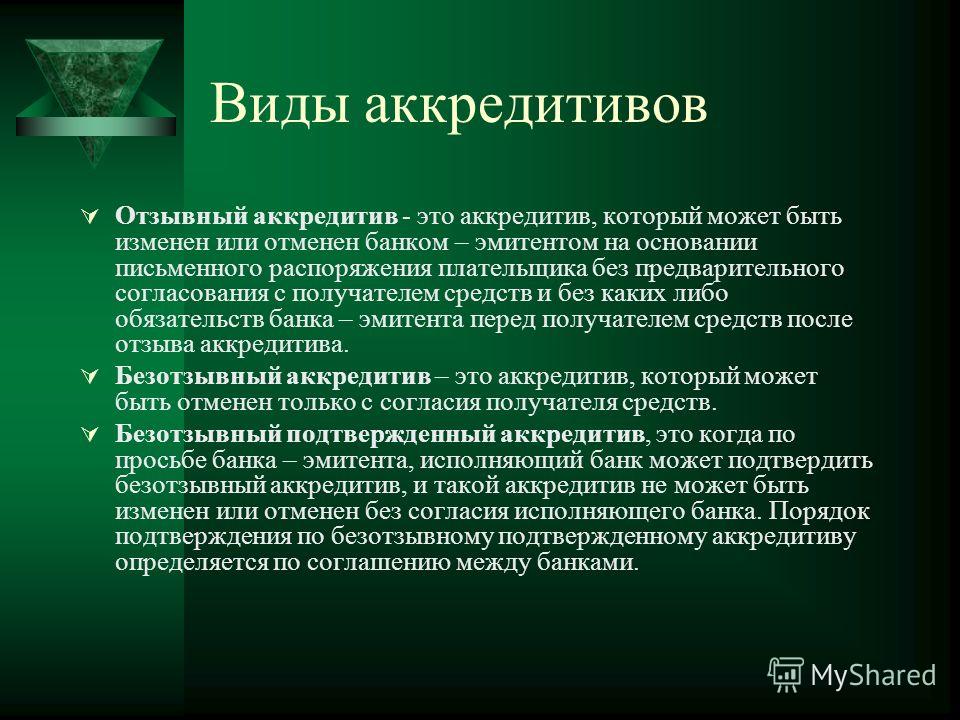

Отзывной аккредитив

Отзывной аккредитивНазвание говорит само за себя. Такой аккредитив можно отозвать или изменить по распоряжению лица его открывшего (покупателя недвижимости).

Получение одобрения продающей стороны здесь не нужно.

Вид 2. Безотзывный аккредитив

А вот аккредитив этого типа отозвать либо изменить его условия, не получив разрешения продавца, не получится. Это наиболее популярный в РФ вид аккредитива.

На сайте проекта есть полезная статья по смежной теме «Безотзывная банковская гарантия»

Вид 3. Покрытый аккредитив

При выпуске в обращение покрытого аккредитива кредитная организация, открывшая его, перечисляет за счет собственных либо кредитных средств клиента необходимую сумму в учреждение-исполнитель на весь срок аккредитива.

Вид 4. Непокрытый аккредитив

При таких расчетах банк, открывший аккредитив (эмитент), никаких денег в банк, где открыт счет бенефициара, не перечисляет.

Вместо этого он даёт банку-получателю разрешение списывать сумму аккредитива со своего корсчета по заранее оговоренному порядку.

Вид 5. Подтверждённый аккредитив

Этот вид расчетов подразумевает возникновение у банка-исполнителя обязательства провести выплаты указанной в аккредитиве суммы продавцу независимо от факта поступления денежных средств от эмитента.

Порядок расчетов по подтверждённому аккредитиву оговаривается банками отдельно.

4. Как провести расчёт по безотзывному аккредитиву при покупке недвижимости — 5 главных этапов

Безотзывный аккредитив — наиболее используемый вид расчетов при покупке недвижимости.

Это и понятно — именно этот способ даёт продавцу наибольшую уверенность в гарантированном получении денег за проданную недвижимость.

Рассмотрим алгоритм проведения расчётов с помощью безотзывного аккредитива более подробно.

Этап 1. Заключение договора о расчётах с помощью аккредитива

Продавец и покупатель решили воспользоваться аккредитивной формой расчётов по сделке купли-продажи недвижимости. Свои намерения они должны отразить в самом договоре.

Перед тем, как составлять и подписывать этот документ, покупателю необходимо:

- выбрать банк для открытия аккредитива;

- уточнить условия и тарифы по этой банковской услуге;

- определиться со списком документации, которую должен представить продавец в подтверждение завершения сделки и перехода права собственности покупателю.

Только после этого можно составлять и визировать договор.

Этап 2. Открытие аккредитива

Чтобы открыть аккредитив, покупателю достаточно обратиться в банковскую организацию с заявлением.

Разумеется, деньги для его открытия и уплаты комиссии должны быть в наличии.

Этап 3. Внесение суммы

Внести необходимую сумму можно наличными через кассу либо перечислив её на счёт безналично.

Кредитная организация открывает аккредитив. Оригинал отсылается в исполняющие банковское учреждение, где передается продавцу. Бенефициар может забрать оригинал лично в банке покупателя.

Этап 4.

Подготовка необходимых документов

Подготовка необходимых документовЧтобы получить деньги за проданную недвижимость, продающей стороне нужно предъявить всю документацию, гарантирующую завершение сделки по списку, поименованному в договоре в условиях расчётов.

Виды документов для раскрытия аккредитива:

| № | Вид сделки | Состав |

| 1 | Приобретение «вторички» | Договор купли-продажи, выписка из Росреестра |

| 2 | Незаконченное строительство | Договор долевого участия, расписка из Росреестра |

Передается вся документация при сопроводительном письме.

Этап 5. Получение денежных средств

Поступившие документы тщательно проверяются уполномоченными сотрудниками. Достоверность, законность, оформление нареканий проверяющего не вызвали, а значит, можно смело отправлять деньги бенефициару (то есть продавцу).

Продавцу остаётся только посетить свой банк и получить деньги либо наличными в банковской кассе, либо перечислить по своему усмотрению на любой счет в любом банке.

При получении денег в кассе банка за выдачу налички обычно взимается комиссия. Заранее узнавайте об этом!

5. Где можно открыть аккредитив на выгодных условиях — обзор ТОП-3 надёжных банков

Аккредитивные расчёты предлагают большинство российских кредитных организаций. Однако условия у всех разные.

Мы позаботились о вас и подготовили мини обзор трех надежных банков с отличной репутацией и выгодными условиями.

1) Уральский банк

ПАО «Уральский банк реконструкции и развития» (УБРиР) появился на российской банковско-финансовой арене в далёком 1990. Сегодня его сеть насчитывает 13 филиалов, 135 точек продаж и 19 точек кредитования на территории РФ. По данным ЦБ РФ УБРиР состоит в тридцатке крупнейших российских банков.

О его надёжности свидетельствуют следующие факты:

- имеет право работать со стратегическими и социально значимыми компаниями;

- его облигации находятся в ломбардном списке — они могут служить залогом при межбанковском кредитовании;

- утверждён инвестором проблемных банков для их финоздоровления.

Банк предлагает различные банковские продукты и услуги частным лицам, представителям малого и среднего бизнеса, корпоративным клиентам и инвесторам.

Продуктовое предложение УБРиР:

- кредитование;

- депозитные операции;

- карточные продукты;

- переводы;

- РКО;

- банковская гарантия;

- интернет-эквайринг.

Это только малая часть возможностей Банка. Изучите более подробно условия и тарифы УБРиР на его сайте.

2) ВТБ 24

Это банковское учреждение предлагает разнообразную линейку банковских продуктов и услуг для физлиц и представителей малого/среднего бизнеса.

1062 офиса в 72 российских регионах предлагают:

- разнообразное кредитование;

- аккредитивы;

- вклады;

- депозитарные ячейки;

- дистанционное обслуживание;

- карточные продукты;

- денежные переводы;

- оформить банковскую гарантию.

Банк предлагает аккредитив при покупке недвижимости за счет ипотечных кредитных средств на выгодных условиях. Частично тарифы представлены в таблице.

Частично тарифы представлены в таблице.

Более подробно об условиях читайте на сайте либо узнавайте при посещении офиса. Звоните на телефон «горячей линии», звонок бесплатный.

3) Сбербанк

Сбербанк России — лидер банковского сектора РФ, основной кредитор экономики страны. Кредитная организация насчитывает 14 территориальных учреждений, 16 500 отделений в 83 субъектах РФ.

Сбербанк имеет широкую сеть зарубежных представительств в 22 странах: Великобритании, Турции, США, Германии, Китае, Индии, странах СНГ и т.д.

Услугами Сбербанка России пользуются более 70% россиян и свыше 11 млн зарубежных клиентов.

Сбербанк открыт для всех клиентских групп: физлиц, малого, среднего, крупного и крупнейшего бизнеса. Команда Банка насчитывает более 325 тыс. высококлассных специалистов. Порядка 250 тыс. сотрудников ежегодно проходят повышение квалификации.

Доступность, высокое качество, передовые технологии, широчайший набор банковских продуктов и услуг — преимущества, выгодно отличающие Сбербанк от других банков РФ.

6. Как максимально безопасно провести покупку недвижимости через аккредитив — 3 полезных совета

Защищенность расчётов по сделке волнует и покупателя, и продавца. И не зря!

Статистика неутешительна. По разным источникам, сегодня в России каждая 10-11 сделка совершается с признаками обманных деяний. Причём наибольшее их количество наблюдается между частными лицами.

Читайте мои рекомендации, они позволят вам максимально обезопасить вашу покупку.

Совет 1. Выбирайте отзывной аккредитив

Покупателям советую выбирать отзывной аккредитив. В этом случая вы сможете в любой момент воспользоваться своим правом и аннулировать его.

Однако обращаю ваше внимание, что велика вероятность несогласия продавца на такую форму расчётов из-за отсутствия гарантии получения денег.

Совет 2. Консультируйтесь с юристами

Чтобы по максимуму использовать все преимущества аккредитива при сделках с недвижимостью, необходимо знать его особенности, все плюсы и минусы такой формы расчётов.

Банки редко в полном объеме информируют клиентов о рисках тех или иных банковских операций.

Если вам непонятны какие-то моменты в расчётах по договору купли-продажи недвижимости с помощью аккредитива, и банк не смог их разъяснить должным образом, рекомендую обращаться за помощью к юристам.

Найти профессионального юриста, специализирующегося на банковском направлении, легко и просто на сайте Правовед.ру.

Специалисты этого онлайн-сервиса готовы оказать вам качественную юридическую поддержку 24 часа в сутки 7 дней в неделю на платной и бесплатной основе. Им не составит труда ответить на любые ваши вопросы, например: «Как вернуть комиссию за кредит?» или «Как получить банковскую гарантию».

Перед заключением сделки купли-продажи недвижимости с помощью аккредитива отправьте на проверку договор выбранному юристу сервиса Правовед. Так вы избежите возможных проблем, обойдёте все «подводные камни» и проведёте успешную сделку.

Совет 3. Открывайте аккредитив в банке, где открыт счёт продавца

Очень удобно, когда продавец и покупатель свои расчёты проводят через одну и ту же кредитную организацию.

Это ускоряет и упрощает расчёты. Кроме того, вы сможете сэкономить на комиссиях за отправку различных запросов в банк-исполнитель.

Рекомендую к просмотру тематический видеоролик от банковского специалиста.

7. Заключение

Подведем итоги! Аккредитив при покупке недвижимости — это гарантия совершения сделки как для покупателя, так и для продавца.

Выбирая его, вы сводите практически к нулю риск быть обманутым. Аккредитив обеспечивает безопасность сделки, так как все расчёты совершаются безналично и под строгим контролем банка.

Вопрос к читателям

А что вы думаете об использовании аккредитива при сделках с недвижимостью? Пишите в комментариях!

Коллектив проекта «ХитёрБобёр» желает вам удачных сделок! Ждём от вас обратной связи по теме статьи: комментируйте, оставляйте отзывы, ставьте лайки в соцсетях!

Автор статьи: Александр Бережнов

Предприниматель, маркетолог, автор и владелец сайта «ХитёрБобёр. ru» (до 2019 г.)

ru» (до 2019 г.)

Закончил социально-психологический и лингвистический факультет Северо-Кавказского социального института в Ставрополе. Создал и с нуля развил портал о бизнесе и личной эффективности «ХитёрБобёр.ru».

Бизнес-консультант, который профессионально занимается продвижением сайтов и контент-маркетингом. Проводит семинары от Министерства экономического развития Северного Кавказа на темы интернет-рекламы.

Лауреат конкурса «Молодой предприниматель России-2016» (номинация «Открытие года»), молодежного форума Северного Кавказа «Машук-2011”.

| |||||

| ✎ Создать тему | Личное сообщение | Имя | Дата | |||

| 04.2021 4:16:55″>5 | 156 | Администрация, объясните, чем вас не устроила тема | subscriber007 | 24.04.2021 | 14:01 |

| 6 | 114 | «Ему не до того сейчас» | berber44 | 24.04.2021 | 9:03 |

| 7 | 103 | Помогите с фразой, пожалуйста. | NataliaAnche | 24.04.2021 | 12:40 |

| 201 | 2159 | Ошибки в словаре | 1 2 3 4 5 все | 4uzhoj | 23. 02.2021 02.2021 |

13:36 |

| 4 | 82 | Новый список тематик. Вопросы и предложения | 4uzhoj | 24.04.2021 | 13:47 |

| 4 | 96 | в счёт | Aniss | 22.04.2021 | 19:58 |

| 1 | 54 | Выраженная РШМД | BrightSpark | 24.04.2021 | 15:16 |

| 4 | 90 | Что здесь означает IPO? | Lennox | 24. 04.2021 04.2021 |

13:04 |

| 6 | 80 | рассчитываемая по всем сделкам за соответствующий период в совокупности | Alex16 | 23.04.2021 | 18:34 |

| 9 | 144 | Светозвуковая передача, списывание с магнитофона – транскрипт полёта Гагарина. | Orange_Jews | 23.04.2021 | 15:30 |

| 3 | 50 | 29CFR 1910.1200 d | adelaida | 22.04.2021 | 21:08 |

| 9 | 04.2021 8:04:58″>122 | административный ресурс | Little_bird | 23.04.2021 | 18:20 |

| 4 | 46 | среднесульфидная | Frina | 23.04.2021 | 17:01 |

| 11 | 138 | sketchy mining outfits | lavazza | 22.04.2021 | 14:24 |

| 1 | 43 | Перевод абзаца в руководстве по эксплуатации сваебойной машины. | AtomicAcid | 23.04.2021 | 14:05 |

| 1 | 23.04.2021 17:08:34″>48 | Как здесь можно перевести can be traded against BTC? | Lennox | 23.04.2021 | 16:36 |

| 10 | 151 | иметь дело не иначе как с … | YuriiMax | 23.04.2021 | 12:41 |

| 2 | 40 | Research communication | babey | 23.04.2021 | 15:28 |

| 3 | 72 | pop with a fun note | A111981 | 23.04.2021 | 12:32 |

| 04.2021 13:03:59″>12 | 425 | Обувь «казаки» | MariaKern | 16.04.2021 | 11:05 |

| 2 | 98 | исполнитель | Little_bird | 23.04.2021 | 8:04 |

| 4 | 54 | including any extensions | ya | 22.04.2021 | 20:47 |

| 1 | 34 | ПЗУС подводная запорно-устьевая сборка | Glebson | 23.04.2021 | 9:46 |

| 11 | 04.2021 7:12:27″>185 | хозяйственник | Little_bird | 22.04.2021 | 16:13 |

| 2 | 66 | Всем привет, помогите пожалуйста перевести химический состав лака для защиты крашенных поверхностей | Nikifroll | 23.04.2021 | 0:22 |

| 4 | 98 | US content | aller30 | 22.04.2021 | 9:06 |

Безотзывный аккредитив — что это такое, покрытый, документарный, подтвержденный, безакцептный

Расчеты аккредитивами представляют сторонам сделки гарантии исполнения обязательств. При этом не важны юрисдикция и границы. Из всех видов аккредитивов при оплате торговых операций чаще всего применяется безотзывный аккредитив.

Наиболее удобной и выгодной формой расчетов при бартерных сделках для российских экспортеров считается безотзывный аккредитив.

С его помощью обеспечивается беспроблемное и быстрое получение выручки по экспорту при соблюдении определенных условий. Что же представляет собой безотзывный аккредитив?

Сотрудничество с новым партнером ведет к появлению некоторых вопросов. В частности, как избежать финансовых потерь при заключении сделки с незнакомой фирмой и можно ли подстраховаться от нечестных партнеров.

Особенно это важно при заключении контракта на большую сумму. Решение состоит в использовании аккредитивов.

Работа с ними может показаться несколько сложной, но изучив все тонкости можно получить уверенность в поной защищенности бизнеса. Расчеты по аккредитивам поводятся под контролем двух банков.

При их применении исключено неисполнение условий по контракту любой стороной сделки. Такой способ расчетов по праву считается наиболее безопасным вариантом расчетов меж клиентами.

При использовании безотзывного аккредитива платеж гарантирован банком, если сторонами соблюдены условия сделки.

Аккредитив безотзывного типа не может быть отменен, что снижает риски ведения бизнеса. наиболее популярен данный инструмент в международной торговле, когда в качестве участников выступают два банка и две компании.

Покупатель и продавец уверены в осуществлении сделки, поскольку оплата не будет произведена банками, пока все условия заключенного контракта не будут исполнены.

Используя безотзывный аккредитив, участники сделки (продавец и покупатель) соглашаются на осуществление платежа через банки-посредники (эмитент и акцептант).

Банк-эмитент создает аккредитив для покупателя, таковой разрешает проведение оплаты при выполнении условий продавцом. Исполнивший обстоятельства контракта продавец предоставляет банку-акцептанту документальное подтверждение исполнения.

Документы проверяются банком-акцептантом, далее отправляется запрос банку-эмитенту на перечислении средств.

После получения денег продавец может получить положенную оплату.

Если стороны решают изменить условия сделки обоюдно, то безотзывный аккредитив может изменяться. В ином случае юридической обязанностью покупателя становится осуществление платежа продавцу.

При неисполнении платежа покупателем, его обязан осуществить банк-эмитент. Преимущественно безотзывный аккредитив применяется в международной торговле. Но с таким же успехом можно применять его в пределах одной страны.

Структура подобной операции обеспечивает дополнительную безопасность участникам сделки, поскольку посредниками являются банки.

Недостатки такого метода весьма незначительны. Самым существенным является оплата банковских услуг, но за безопасность можно и нужно платить.

Понятия

Аккредитивом называется форма поручения от банка плательщика, адресованное банку получателя средств.

В нем предусмотрены обстоятельства реализации платежей юридическому или физическому субъекты в границах обусловленной суммы и с соблюдением показанных в поручении условий. Этот расчетный документ составляется в бумажном варианте.

Этот расчетный документ составляется в бумажном варианте.

По одному аккредитивному договору могут реализовываться расчеты лишь с одним получателем. Безотзывным признается аккредитив, который нельзя аннулировать без разрешения получателя средств.

Что касательно понятий, употребляемых при расплатах аккредитивами, то наиболее часто применяются такие:

| Плательщик | Лицо, дающее поручение на исполнение платежа по аккредитивному документу |

| Бенефициар | Лицо, получающее платеж по аккредитиву |

| Банк-эмитент | Банк, создающий финансовое обязательство, в конкретной ситуации аккредитив |

| Исполняющий банк | Определяемый банком-эмитентом банк для материализации аккредитива. Если в сделке наличествует подтверждающий банк, то аккредитив преисполняет он |

| Подтверждающий банк | Банк, принимающий четкие обязательства по реализации платежа на показанную в аккредитиве сумму вне зависимости от зачисления средств от банка-эмитента. Участие в сотрудничестве подтверждающего банка в разы увеличивает безопасность и гарантию сделки. Российская практика применения в большинстве случаев предполагает подтверждение зарубежным банком Участие в сотрудничестве подтверждающего банка в разы увеличивает безопасность и гарантию сделки. Российская практика применения в большинстве случаев предполагает подтверждение зарубежным банком |

Его классификация

При аккредитивном варианте расчетов весьма значимо верно выбрать тип аккредитива. Он должен указываться плательщиком еще в проекте договора.

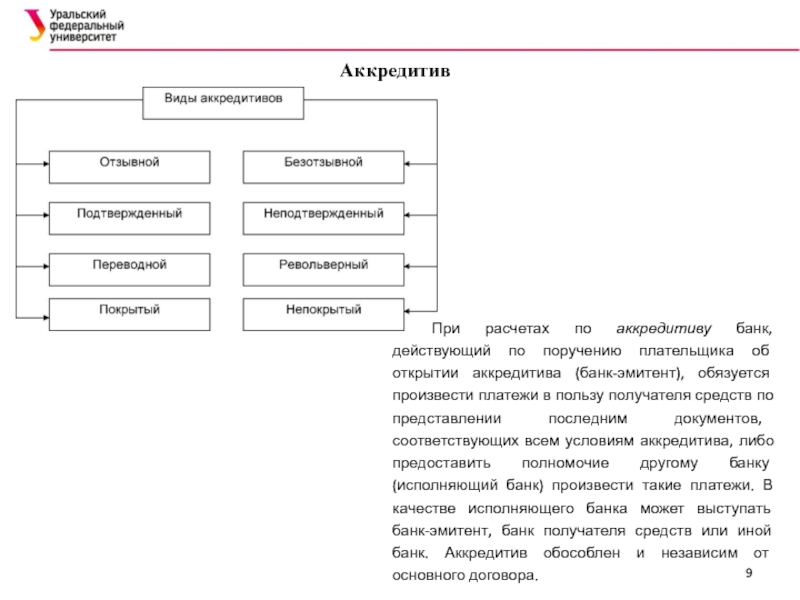

Положение Центрального Банка РФ предполагает вероятность открытия банками таких вариантов аккредитива:

| Покрытый (депонированный) | Предполагает перевод банком-эмитентом в исполняющий банк всей суммы договора за счет плательщика на весь период действия аккредитива |

| Непокрытый (гарантированный) | Банк-эмитент не переводит средства, но дает право банку исполняющему списывать с корреспондентского счета, ведущегося у него, средства на сумму аккредитива. Последовательность списания устанавливается соглашением банков |

| Отзывный | Аккредитив может изменяться или отменяться эмитентом по письменному приказанию плательщика без координирования с получателем средств. При этом после отзыва обязательств перед получателем у эмитента не возникает При этом после отзыва обязательств перед получателем у эмитента не возникает |

| Безотзывный | Аккредитив может отменяться только с письменного согласия адресата средств. При этом получатель средств не может частично переменять условия договора |

| Подтвержденный (отзывный или безотзывный) | При исполнении такого аккредитива исполняющий банк приобретает обязательства по реализации платежа, независимо от зачисления средств от эмитента. Порядок подтверждения устанавливается соглашением меж банков |

Как разновидности описанных видов наличествуют аккредитивы:

| Револьверный | Аккредитив оформляется на долю платежей из совокупной стоимости контракта. По мере расчетов аккредитив автоматически возобновляется. Такой вариант удобен при растянутых во времени размеренных поставках, поскольку помогает понемногу убавлять сумму контракта |

| С красной оговоркой | Предполагается выплата аванса получателю средств от эмитента по заданию исполняющего банка. Аванс выдается в строго обозначенной сумме до документального подтверждения исполнения условий договора Аванс выдается в строго обозначенной сумме до документального подтверждения исполнения условий договора |

Законодательная база

Нормативно-правовая база аккредитивных платежей строится на основании:

Употребляя аккредитивный вариант расчетов, следует следовать «Унифицированным правилам и обычаям для документарных аккредитивов». Таковые разработаны и ратифицированы Международной Торговой Палатой.

Любой аккредитив, открытый заграничным банком для осуществления платежей по российскому экспорту, должен включать в себя указание о следовании данным правилам.

Стандартная аккредитивная схема выглядит так:

| Меж сторонами сделки заключается соглашение | Предполагающее применение аккредитивов. В тексте договора раскрываются условия аккредитивных платежей |

| Покупатель отдает заявление и копию соглашения в банк | Который и открывает на этом основании аккредитив. Иногда аккредитив подтверждает банк продавца Иногда аккредитив подтверждает банк продавца |

| После создания аккредитива создается покрытие | За счет средств клиента или кредитной линии |

| Продавец осуществляет условия договора и подает подтверждающие документы | На этом основании он получает оплату |

| Покупатель получает товар и документы | — |

То есть сделка полностью безопасна, поскольку аккредитив становится гарантией оплаты для продавца, а покупатель избавлен от риска потери средств при взаимодействии с незнакомым партнером.

Но существуют и некоторые нюансы. Так договор должен располагать отчетливыми параметрами:

- названия участвующих банковских учреждений;

- данные адресата платежа;

- вид аккредитива;

- стоимость контракта;

- вариант информирования получателя о создании аккредитива;

- метод оповещения плательщика о номере счета, предназначенного для депонирования средств;

- период действительности аккредитива;

- срок предоставления документов получателем;

- условия операции;

- ответственность за исполнение обязательств.

Проект договора желательно согласовать с банком-эмитентом для предотвращения недоразумений. Также следует уточнить, как именно будет проверяться подлинность документов, так как это может затянуть сроки оплаты.

За нарушения при исполнении аккредитива ответственность несут банки. Потому банковские учреждения весьма щепетильно относятся к документарному оформлению сделки и подтверждающим документам.

Покрытый

Покрытие по аккредитиву может формироваться за счет средств плательщика либо кредитных средств, предоставляемых плательщику банком.

Использование средств плательщика чаще всего сопровождает аккредитивы по предъявлению. Покрытие кредитными средствами целесообразно при аккредитивах с постфинансированием.

В основном подобный вариант применяется при длительных сделках, позволяя привлекать доступный финансовый ресурс на продолжительный срок.

Покрытие за счет кредитной линии удобно тем, что залог в этом случае будет формальным. В качестве основного залога выступает товар, то есть предмет сделки.

В качестве основного залога выступает товар, то есть предмет сделки.

Документарный

Банки работают исключительно с документальной базой, товарные ценности рассмотрению не подлежат. При этом банками анализируются только те документы, какие оговорены в условиях аккредитива.

Никакие иные документы во внимание не берутся. Для получения денег по документарному аккредитиву от продавца требуется предоставление документов, обозначенных в аккредитиве, точно в оговоренный срок.

При малейшем расхождении банком отправляется запрос на уточнение покупателю, что стоит денег.

Подтвержденный

Если исполняющий банк по просьбе эмитента удостоверяет безотзывный аккредитив, то речь идет о подтвержденном аккредитиве.

Это обозначает, что исполняющий банк принимает добавочные обязательства к обязательству эмитента по реализации платежа в согласии с условиями аккредитива.

Подтвержденный аккредитив не может отменяться или изменяться без разрешения исполняющего банка. Такой тип аккредитива обеспечивает гарантию со стороны исполняющего банка в большей мере, чем безотзывный неподтвержденный аккредитив.

Такой тип аккредитива обеспечивает гарантию со стороны исполняющего банка в большей мере, чем безотзывный неподтвержденный аккредитив.

Это придает сделке двойную безопасность, поскольку подтверждающий банк оплатить документы даже при отказе банка-эмитента в осуществлении платежа.

Безакцептный

Безотзывный аккредитив без акцепта предполагает, что для перечисления средств продавцу на основании предоставления указанных в аккредитиве документов не требуется согласия (акцепта) покупателя.

То есть продавец может получить деньги сразу же после предоставления банку всех необходимых документов. Для безакцептного (бесспорного) списания денежных средств со счета покупателя не требуется особого распоряжения от владельца счета.

Безотзывный покрытый аккредитив при цессии

При аккредитивной схеме расчетов допускается цессия, то есть операция по переуступке выручки. При этом получатель средств дает обязательство, что цессионарию, что он получит свою часть выручки через посредничество подтверждающего банка.

Права работать по самому аккредитиву цессия не предполагает. Цессия в данном случае это условное обеспечение.

Осуществление выплаты происходит после предоставления необходимых документов. Чаще всего данный вариант применяется, когда аккредитив это составная часть структуры финансирования субъекта банком.

Договор с оплатой

Осуществление безналичных расчетов меж юрлицами осуществляется на основании ранее составленного договора.

Юридически верно составленный аккредитив должен детально оговаривать все условия сделки, вид аккредитива, его сумму, наименования участников сделки, период действия аккредитива и условия осуществления платежа.

Стандартный договор может дополняться отдельными условиями.

При продаже квартиры

Все чаще банковские аккредитивы используются при купле-продаже недвижимости. Преимущества аккредитивного варианта расчетов при продаже квартиры очевидны.

Продавцу гарантировано получение оговоренной суммы в полном объеме.

При купле-продаже на банковском счету продавца уже резервируется нужная сумма.

Для покупателя такой способ приемлем тем, что при срыве сделки он сможет вернуть свои средства. Передача денег полностью контролируется банком.

Несомненными плюсами безотзывного аккредитива является полная гарантия надежности и безопасности сделки. Оба участники осуществляемой сделки могут быть уверены, что они не будут обмануты и не понесут финансовых потерь.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Виды аккредитивов и самые актуальные из них для ВЭД

Банк, осуществляющий выплату, оформляет поручение банковскому учреждению — получателю, называемое аккредитивом. Данное распоряжение исходит от клиента, обеспечивается им с указанием определённой суммы. Перечисляясь предприятию или лицу, финансы участвуют в операции на заранее оговорённых в документе условиях. Следовательно, аккредитив — это документ в бумажной форме, составляемый банками. Начинающим бизнесменам и участникам ВЭД нужно ориентироваться в видах аккредитивов. Именно об этом пойдёт речь в данном разделе.

Содержание статьи

Зачем нужны аккредитивы?

В отношениях компаний-партнёров, а также физических лиц, важна финансовая надёжность. Страховка бизнеса, помогающая избежать потерь, нужна при любых взаимных расчётах. Такую функцию может выполнить аккредитив.Существует несколько его типов и каждый из них требуют изучения. Но данная форма расчётов удовлетворяет большинство клиентов. Она контролируется двумя банковскими организациями, что исключает невыполнение финансовых обязательств или гарантирует возврат денег.

Возникла проблема? Позвоните нашему специалисту по таможенным вопросам:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Виды аккредитивов и их характеристики

Избрав тип оферты, плательщик указывает его в поручении банку. Так документарный аккредитив представляет собой обязательство банковского учреждения о производстве платежа продавцу товара (бенефициару) при предоставлении надлежаще оформленной документации.

ЦБ РФ (Центральный банк) в «Положениях» перечисляет ряд видов аккредитивов, с которыми ознакомимся ниже.

Покрытый или депонированный

Открывающий банк перечисляет сумму исполняющей банковской организации за счёт клиента на полный срок аккредитива, что называется покрытием.

Аккредитив — страховка при взаимных расчётах.

Соглашение ограничено периодом действия оферты. К примеру, покрытый (депонированный) безотзывный аккредитив практически нельзя отменить.

Непокрытый или гарантированный

Открывающий банк передаёт право списания финансов с корреспондентского счёта исполняющей банковской организации, которая списывает эти средства в рамках суммы аккредитива, а также в определённом порядке.

Аккредитив покрытый и непокрытый работает по простой схеме, чем привлекателен для клиентов, но в сфере внешнеэкономической эти разновидности отсутствуют, так как они тождественны большинству аккредитивов.

Отзывный

Данный вид отменяется или изменяется инициирующим банком по письменной просьбе клиента. Получатель финансов при этом не обеспечен согласованиями и обязательствами.

Безотзывный

Отменяется лишь при согласии получателя, даваемого через исполняющий банк. Иначе перемена условий невозможна, в том числе частично.

Документарный аккредитив в международных расчётах применяется лишь по безотзывному типу.

Подтверждённый

Включает в себя отзывный и безотзывный аккредитив. Исполняющий банк выдаёт финансовую сумму получателю вне зависимости от того, поступили ли деньги от банковского учреждения, открывшего операцию.Процесс должен быть подтверждён соглашением. Так безотзывный подтверждённый аккредитив практически не подлежит отмене. При этом покупатель просит у банка продавца подтвердить оферту.

Дополнительные виды

Имеются также подвиды или разновидности вышеописанных форм:

- С красной оговоркой. Банк, открывающий такую оферту, даёт полномочия исполняющему финансовому учреждению на выдачу аванса получателю, являющемуся поставщиком товара. Это происходит до его отгрузки или оказания услуги, а также предоставления документов по торговой сделке.

- Револьверный открывается на частичные платежи в рамках суммы по контракту. Такой аккредитив возобновляется автоматически при очередном расчёте за следующую партию товара. Это уместно, если поставки стабильны во времени и циклическая сумма контракта снижается.

- Переводный или трансферабельный. Продавец (бенефициар) может уполномочить банк-исполнитель перевести сумму полностью или частично другому лицу (бенефициару).

- С платежом по предъявлению. Выплаты производятся после подачи банку надлежаще оформленных документов, проверенных им по соблюдению всех условий.

- С отсроченным платежом. Выплаты осуществляются не в момент предоставления документов, а через некоторое, обусловленное соглашением, время. Покупатель получает отсрочку, а продавец — гарантию на будущее.

- Резервный — по типу «Stand-by». Обеспечивает гарантию по контрактным обязательствам. Это не расчётный, а обеспечивающий исполнение инструмент.

Платёж осуществляется при предъявлении контрактных документов. Продавец (бенефициар) пользуется данным аккредитивом при нарушении обязательств, допущенных против него.

Получатель финансов вправе отказаться от пользования аккредитивом до истечения периода действия, что оговаривается заранее.

Примеры

Для простоты понимания во внутреннем использовании безотзывной покрытый аккредитив применяется при расчётах по ипотеке. Средства заёмщика по кредиту размещаются банком на счёт. Затем, после предоставления документов о переходе права собственности на жильё к заёмщику, финансы переводят продавцу.

Иногда сделки по тем или иным причинам оказываются под угрозой. Требуется минимизация рисков, одним из способов которой является факторинг — это обеспечение средствами под уступку денежного требования.

Непокрытый аккредитив, к которому применяется факторинг, действует на более мягких условиях.

Безотзывной неподтверждённый документарный аккредитив, открытый учреждением-эмитентом, приобщает банк-агент, авизирующий поручение. Он не несёт ответственности, лишь проверяет подлинность соглашения.

Документарный безотзывный аккредитив — твёрдое соглашение, существующее в нескольких видах. Это высокая степень уверенности в оплате, защита покупателя, минимальный риск.

Расчёты по аккредитиву

Расчёты по аккредитиву, как и безналичные расчёты вообще, отражаются в контрактах с указанием их формы.

Если это аккредитив, должны быть описаны следующие условия:

- Какой банк его открывает (эмитент).

- Банк, обслуживающий получение.

- Получатель.

- Сумма.

- Вид.

- Как получатель будет извещён об открытии.

- Когда плательщику будет сообщён номер счёта, на который финансы будут депонированы в банке-исполнителе.

- Период действия, срок предоставления товарных документов (либо по оказанию услуг) и форма их заполнения.

- Условия проведения платежа.

- Ответственность по обязательствам.

- Другие условия (частичная оплата и тому подобное).

При безналичном порядке расчёта банки отвечают по закону за нарушения при перечислениях финансов.

Что такое индоссамент?

Понятие «индоссамент» означает надпись на ценной бумаге, свидетельствующую переход прав по ней к другому лицу. Обычно оформляется на обратной стороне или на дополнительном листе. При этом индоссант — это лицо, передающее права и отвечающее за осуществление процесса.

По традиции индоссамент не бывает частичным. При этом можно оговаривать в тексте условия потери силы обязательства. В операциях по аккредитивам данное понятие используется в связи с различными бланками документов и чеками.

Акцепт счёта

Итак, что значит «счёт акцептован»? Акцептом называется ответ о принятии платежа получателем. В переводе с английского accept – «соглашаться», «принять».

Трактовка понятия «акцептованный счёт» зависит от ситуации, в общем случае это принятие условий письменного документа (в данном случае — по аккредитиву). По нормам РФ такое согласие должно быть полным (не частичным). А также безоговорочным.

Подведём итоги. Для понимания правильного применения данного финансового документа, нужно разбираться в его разновидностях, учитывать подводные камни и грамотно использовать его преимущества для процветания предприятия.

Автор статьи

Специалист по таможенному оформлению, опыт работы на таможенном терминале, с радостью делюсь своим опытом.

Написано статей

Бесплатная консультация по телефону:

Москва и область: +7 (499) 350-97-43 (звонок бесплатен)

Санкт-Петербург: +7 (812) 309-93-24

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш специалист бесплатно Вас проконсультирует.

Как работают безотзывные аккредитивы

Что такое безотзывный аккредитив (ILOC)?

Безотзывный аккредитив (ILOC) — это официальная корреспонденция банка, которая гарантирует оплату товаров или услуг, приобретаемых физическим или юридическим лицом, именуемым заявителем, которое запрашивает аккредитив у банка-эмитента.

Безотзывный аккредитив не может быть отменен или изменен каким-либо образом, кроме как с явного согласия всех участвующих сторон: покупателя, продавца и банка-эмитента.Например, банк-эмитент не имеет права самостоятельно изменять какие-либо условия ILOC после его выпуска.

Ключевые выводы

- Безотзывный аккредитив (ILOC) — это гарантия платежа, выданная банком за приобретенные товары и услуги, которая не может быть отменена в течение определенного периода времени.

- ILOC чаще всего используются для облегчения международной торговли.

- Подтвержденный ILOC предлагает дополнительную защиту от рисков для продавца, обеспечивая гарантию оплаты как банком покупателя, так и банком продавца.

Безотзывный аккредитив

Понимание безотзывных аккредитивов

Аккредитив выдается коммерческим банком, гарантируя, что платеж покупателя продавцу будет получен вовремя и на правильную сумму. В случае, если покупатель не может произвести оплату покупки, банк должен будет покрыть полную или оставшуюся сумму покупки.

Из-за характера международных сделок, включая такие факторы, как расстояние, разные законы в каждой стране и трудности с личным знакомством с каждой стороной, использование аккредитивов стало очень важным аспектом международной торговли.

Хотя ILOC является безотзывным, пока он находится в силе, обычно период времени, в течение которого ожидается завершение предлагаемой транзакции, ILOC истекает в определенный момент времени, который указывается в аккредитиве.

Технические характеристики ILOC

Безотзывные аккредитивы — это официальная банковская корреспонденция, переданная и подтвержденная через банковскую систему Общества всемирных межбанковских финансовых телекоммуникаций (SWIFT). Это глобальная установка для облегчения финансовых транзакций между банками или другими финансовыми учреждениями, и ILOC передается как MT700 — тип сообщения 700.

ILOC обеспечивает большую безопасность платежа получателю письма, который обычно является продавцом в сделке. К ILOC часто обращаются за крупными строительными проектами, потому что они не являются предметом претензий о преимущественном праве в случае банкротства.

ILOC чаще всего используются для облегчения международной торговли из-за дополнительного кредитного риска, связанного с тем, что две незнакомые друг с другом стороны ведут дела через национальные границы.ILOC заверяет продавца в получении платежа, потому что это гарантия банка-эмитента, банка покупателя, что он произведет платеж в случае, если покупатель этого не сделает. Предоставляя продавцу гарантии оплаты, ILOC также помогает покупателю в организации сделки, которую в противном случае продавец мог бы неохотно совершить.

Как работает ILOC

ILOC — это средство облегчения сделки между покупателем и продавцом с помощью их соответствующих банков.Покупатель запрашивает в своем банке ILOC, который затем отправляется в банк продавца. Помимо защиты от кредитного риска, ILOC обычно также указывает важные детали сделки, такие как цена, условия оплаты, а также время и место доставки товаров. В случае, если покупатель не производит платеж в соответствии с договоренностью, банк покупателя производит платеж банку продавца, который, в свою очередь, осуществляет платеж продавцу, получателю ILOC.

ILOC также могут быть подтверждены или неподтверждены.Подтвержденный ILOC предлагает дополнительную защиту от рисков для продавца, обеспечивая гарантию оплаты как банком покупателя, так и банком продавца. При неподтвержденном ILOC банк продавца не несет ответственности за платеж и, по сути, служит только посредником для перевода платежа продавцу из банка покупателя.

Безотзывный аккредитив: что это?

Безотзывный аккредитив — это соглашение между покупателем (часто импортером) и банком покупателя.Банк соглашается произвести оплату продавцу (экспортеру), как только будут выполнены определенные условия. Поскольку оно является безотзывным, условия письма не могут быть изменены без согласия всех участников.

Ключевые выводы

- Безотзывный аккредитив — это когда банк, представляющий импортера, соглашается заплатить продавцу (экспортеру) за международную операцию.

- Аккредитив снижает риски как покупателей, так и продавцов, связанных с отгрузкой иностранных товаров и осуществлением оплаты.

- Условия, изложенные в безотзывном аккредитиве, являются фиксированными и могут быть изменены только с явного согласия всех участвующих сторон.

- Безотзывный аккредитив всегда должен быть получен в коммерческом банке, а не оформлен импортером или экспортером

Что такое безотзывный аккредитив?

Безотзывный аккредитив — это гарантия банка, оформленная в форме письма. Он создает соглашение, по которому банк покупателя соглашается заплатить продавцу, как только будут выполнены определенные условия сделки.

Эти письма помогают устранить опасения, что неизвестные покупатели не будут платить за товары, которые они получают, или что неизвестные продавцы не будут отправлять товары, за которые заплатили. Это позволяет компаниям (и частным лицам) уверенно вести бизнес.

Аккредитивы часто используются в международной торговле, хотя их также можно использовать для внутренних операций. Безотзывные аккредитивы не могут быть изменены или аннулированы без разрешения всех участников (покупателя, продавца и любых вовлеченных банков).Это сводит к минимуму риски, которые берут на себя все стороны в сделке.

- Альтернативное название: Безотзывная кредитная линия

- Сокращение : ILOC

Как работает безотзывный аккредитив

Безотзывный аккредитив обеспечивает безопасность обеим сторонам, покупателю и продавцу: покупатель не будет ничего платить, пока товары не будут отгружены или услуги не будут оказаны, а продавец получит оплату при соблюдении всех условий в письме. последовал.

Способ работы безотзывного аккредитива может варьироваться в зависимости от деталей письма и документов, участвующих в проверке. Однако все аккредитивы будут иметь одни и те же базовые элементы.

- Гарантия оплаты — банк.

- Выплачивается от имени покупателя (или заявителя), чтобы заплатить продавцу (или бенефициару) согласованную сумму денег.

- Требуются специальные документы, подтверждающие поставку товаров / услуг.

- Указываются сроки, даты, места и способ проведения транзакции.

- Все документы должны соответствовать условиям аккредитива.

После того, как продавец отправил товар покупателю, продавец должен предоставить в банк указанные документы, подтверждающие, что отгрузка была произведена в соответствии с условиями письма. Затем эти документы отправляются в банк продавца, который проверяет их и производит платеж. Затем банк предоставляет документы продавцу, включая все необходимые документы для востребования поставки по прибытии.

Продавцов могут потребовать оплатить свой банк в разных точках, часто следуя одному из трех вариантов:

- Продавец предоставляет авансом денежные средства, которые затем хранятся в банке до завершения транзакции.

- Продавец с достаточным кредитом и залогом производит выплаты банку после завершения сделки.

- Банк выдает продавцу ссуду для покрытия платежа, которая затем погашается с течением времени.

Хотя использование безотзывного аккредитива облегчает сделку между покупателем и продавцом, оно не устраняет все риски.Участвующие стороны должны выполнить требования письма на 100%, чтобы транзакция прошла гладко и продавец получил оплату.

Если что-то не так, банк может отказать в оплате. Это включает в себя:

- Серьезные проблемы, например, опоздание с отправкой

- Незначительные ошибки, такие как опечатки в соглашении или замена слова «Suite» на «Unit» в адресе

Чтобы избежать каких-либо проблем с отгрузкой или оплатой, покупатели и продавцы должны внимательно изучить условия, изложенные в аккредитиве, чтобы убедиться, что они могут соблюдать все из них.

Как получить безотзывный аккредитив

Если вам необходимо получить аккредитив, обратитесь в свой банк. Скорее всего, вы будете работать с представителем отдела международной торговли (или аналогичного).

Не пытайтесь создать аккредитив самостоятельно или адаптировать аккредитив, который использовал кто-то другой. Если какая-либо деталь будет нарушена, вы рискуете начать дорогостоящую судебную тяжбу, возможно, за границей, где законы могут отличаться от тех, к которым вы привыкли. Вы можете оказаться не в состоянии требовать товары, за которые вы заплатили, или не можете получить оплату за товары, которые вы отправили.

Создание собственного безотзывного аккредитива может показаться способом сэкономить, но это может быстро стать дорогостоящим и нанести ущерб вашему бизнесу. Чтобы получить аккредитив, всегда обращайтесь за помощью в банк, который будет участвовать в вашей транзакции.

Нужен ли мне безотзывный аккредитив?

Когда вы ведете дела с кем-то в другой стране (или даже с новым клиентом или продавцом в вашей стране), вы должны доверять им, даже если вы никогда не встречали человека, с которым имеете дело, или не встречаете. много знают о своей компании.

Это может вызвать серьезные опасения как у покупателей, так и у продавцов по поводу оплаты и доставки. Безотзывные аккредитивы могут снизить эти риски, позволяя продвигать бизнес-операции с минимальными рисками для обеих сторон.

Для продавцов аккредитивы особенно выгодны, потому что продавец может полагаться на силу банка, а не на силу покупателя. Банк заплатит вам, как только вы докажете, что выполнили условия, изложенные в соглашении, что избавляет от необходимости оценивать финансовую стабильность и надежность каждого потенциального покупателя в другой стране.

Для покупателей аккредитивы помогают гарантировать, что что-то действительно отгружено. Однако ваш банк произведет оплату, как только продавец предоставит документы, подтверждающие отгрузку. Вы не узнаете, что находится в посылке, пока она не прибудет. Чтобы управлять рисками, вы можете потребовать, чтобы сертификат проверки был одним из необходимых документов перед осуществлением платежа.

Альтернативы безотзывному аккредитиву

Если вы не уверены, является ли безотзывный аккредитив правильным выбором для вашего бизнеса и текущей транзакции, вы можете изучить альтернативы, в том числе:

- Страхование торговых кредитов, которое может быть дешевле

- Различные виды аккредитивов

Однако, как правило, вам следует избегать отзываемых аккредитивов, которые могут быть изменены без согласия всех участников.

Продавцы обычно хотят, чтобы аккредитивы были безотзывными, чтобы избежать производства и отгрузки товаров без какой-либо гарантии оплаты. Но покупатели могут также желать, чтобы вещи были высечены из камня: они не хотят, чтобы продавцы отправляли товары с опозданием или меняли объемы заказа без предварительного обсуждения.

В конечном итоге, однако, наибольший риск при использовании отзываемого аккредитива ложится на продавцов, которые могут оказаться ответственными за расходы как на производство, так и на отгрузку без возможности получения оплаты.Продавцы должны избегать любых транзакций, связанных с отзывным аккредитивом.

Найти неотзывной аккредитив крайне сложно. Однако всегда стоит проверить, есть ли у вас безотзывный или отзывный документ.

Что лучше всего подходит для моего бизнеса?

Если вы владеете малым бизнесом, вы наверняка слышали о влиянии одного пропущенного платежа или невыполненного обязательства на ваш бизнес.

Надеюсь, вы не испытали этого на собственном опыте. Чтобы защитить себя и своих клиентов, вы можете использовать гарантийные обязательства или аккредитивы для управления этими рисками.

Хотя между гарантийными обязательствами и аккредитивами (также известными как ILOC или безотзывная кредитная линия) есть сходство, между ними есть существенные различия. Оба могут использоваться в качестве системы управления рисками, но только один из них может сэкономить вам деньги.

Что такое поручительство?

Поручительство — это трехстороннее соглашение между принципалом, кредитором и поручителем.

- Принципал: тот, кому залог

- Должник: тот, кто защищен облигацией

- Поручительство: выпускающий облигацию

Короче говоря, поручительство — это договор, который гарантирует, что вы будете выполнять свои задачи и обязательства.

Точные характеристики ваших гарантийных обязательств зависят от типа гарантийных обязательств, которые вы обеспечиваете.

Если вы не выполните свои обязательства, кто-то может потребовать погашение вашего залога.

В отличие от страховых случаев (когда вы не обязаны выплачивать страховой компании), если поручители выплачивают по претензии по залогу, вы несете ответственность за выплату каждой копейки поручителю.

Готовы получить поручительство? Просмотрите доступные гарантии.

Что такое аккредитив?

Аккредитив — это также трехстороннее соглашение, но между бенефициаром, покупателем и банком.

- Получатель: тот, кому будет выплачено

- Покупатель: тот, кто покупает товары или услуги

- Банк: выдающий аккредитив

Короче говоря, аккредитив — это денежная гарантия того, что бенефициар получит оплату за товары или услуги, предоставленные покупателям.

Принцип работы аккредитивов заключается в том, что при открытии аккредитива банк замораживает ликвидные активы покупателя на общую сумму аккредитива.

Покупатель не сможет получить доступ к этим средствам, пока банк не откроет аккредитив.

Если покупатель не оплачивает товары или услуги, предоставленные бенефициару, бенефициар может использовать аккредитив для доступа к средствам, которые банк держал в аккредитиве.

Гарантия по сравнению с аккредитивом

Отличие №1: Заявления

Требование о залоге:

Когда претензия предъявляется к залогу поручительства, компания по поручительству должна изучить претензию, чтобы определить, является ли она действительной.Поручительство будет выплачивать по претензии только в том случае, если расследование сочтет претензию обоснованной.

Поручительство не хочет платить по иску, поэтому они, скорее всего, изучат другие варианты, например, поручение другому лицу выполнить работу.

Риск ложных требований по поручительству низкий, поскольку все претензии тщательно исследуются.

Требование аккредитива:

Когда требование предъявляется по аккредитиву, банкам необходимо только проверить получение и правильность документации, требуемой для аккредитива, до выплаты бенефициару.

Банк будет производить оплату по аккредитиву по требованию, если требование предъявлено до истечения срока действия аккредитива.

В этом смысле существует риск мошенничества, связанный с аккредитивами, когда аккредитивы могут быть получены с помощью фальсифицированной информации или поддельных документов на бесполезные или несуществующие товары или услуги.

Разница № 2: Стоимость

Стоимость поручительств:

Если вам нужен залог в размере 50 000 долларов, вам не нужно платить 50 000 долларов.Вы заплатите лишь небольшой процент от этой суммы.

Обычно вы платите от 1 до 15% от общей суммы залога.

Если у вас хороший кредит, вы можете заплатить только 1-3% от суммы залога.

Облигация на сумму 50 000 долларов с хорошей кредитной историей может стоить вам всего 500 долларов.

Лучший способ узнать, сколько вы заплатили бы за поручительство, — это получить бесплатную квоту:

Стоимость аккредитива:

Вам также не нужно платить всю сумму аккредитива, чтобы получить аккредитив.

Стоимость аккредитива обычно составляет 1% от суммы, предусмотренной контрактом.

Например, если покупателю нужен аккредитив на 100 000 долларов, и этот аккредитив будет покрывать 10% суммы контракта (10 000 долларов), тогда покупатель заплатит 100 долларов за аккредитив.

Сравнение затрат:

Может показаться, что ставки по гарантийным облигациямвыше, чем по аккредитиву, но в случае долгосрочных гарантийных облигаций они менее дороги и могут помочь вам сэкономить деньги.

Аккредитивы блокируют денежные средства на всю сумму аккредитива. Лица, приобретающие поручительства, могут получить гораздо большую ликвидность со своими активами и могут сэкономить деньги в долгосрочной перспективе, имея возможность инвестировать в свой доступный им капитал.

Аккредитивы также могут требовать полного обеспечения в дополнение к стоимости аккредитива.

Преимущества поручительства

- Кредитная емкость: Аккредитив ограничивает кредитоспособность компании, тем самым снижая ее финансовую гибкость. Поручительство не зачисляется на счет банковской линии компании.

- Соглашения: Банки могут наложить ограничительные соглашения на клиента в обмен на продление кредитной линии . Поручительские компании обычно предлагают большую гибкость, когда речь идет об облигациях .

- Безопасность: Банки могут выбрать обеспечительный интерес в активах клиента. Поручительство, как правило, необеспеченный кредитор. В редких случаях вам придется подавать документы о ценных бумагах с поручительством .

- Защита по умолчанию: Аккредитив может быть использован в любое время; у компании нет защиты. С поручительством поручитель запрашивает подтверждение дефолта и тщательно исследует дефолт, прежде чем признать его действительным.

- Рассмотрение претензий: в банках часто нет сотрудников по урегулированию претензий, поэтому клиенту предоставляется возможность решать споры самостоятельно. У страховых компаний обычно есть надежный персонал, который занимается урегулированием споров и помогает в процессе рассмотрения претензий. Тарифы

- : Аккредитивы часто сопровождаются скрытыми комиссиями, такими как комиссия за обязательство, плата за использование или комиссия за выпуск, которые могут резко увеличить скорость выдачи аккредитива. Поручительство обычно остается стабильным, а скрытые комиссии редки.

Готовы получить поручительство? Просмотрите доступные гарантии.

Когда использовать поручительство поверх аккредитива

Паркер Смит и Фик приводят отличные примеры того, когда поручительство имеет больше смысла, чем аккредитив:

- Ставки поручительства могут быть меньше, чем взимаемые банком, которые часто включают комиссии.

- Облигация высвобождает денежные средства, обеспечивая лучшую позицию оборотного капитала, а также создавая дополнительные возможности заимствования.

- Получатель аккредитива может сразу обратиться в банк и потребовать платеж в течение 72 часов. В случае залога почти во всех случаях необходимо предъявить претензию поручителю, и следует провести расследование, чтобы выяснить, не выполнил ли Принципал обязательства, по которому была предоставлена гарантия.

- Обычно облигации не указываются в финансовой отчетности как условные обязательства, в которые включены аккредитивы.

- Аккредитив может удерживаться до двух лет, прежде чем он будет выпущен бенефициаром, особенно если имеется гарантия.

Правильный выбор для вашего бизнеса

Для квалифицированных лиц залоги чаще всего являются лучшим выбором по многим причинам. В конечном итоге они обычно оказываются дешевле, чем аккредитивы, они не требуют залога (в большинстве случаев) и позволяют кандидатам более гибко распоряжаться своими активами.

Выбор между поручительством и аккредитивом может быть трудным решением, но если кандидаты могут выйти за рамки первоначальной ставки / цены, можно принять более единообразное и полное решение, которое может принести бизнесу больше пользы, чем Другие.

Если вы являетесь владельцем малого бизнеса и решили, что получение залога — лучший путь для вас, выбор правильной компании по обеспечению залога — следующий шаг, который вам нужно сделать, чтобы получить залог.

Готовы получить поручительство? Просмотрите доступные гарантии.

Ссылки по теме:

5 типов гарантийных облигаций, необходимых малому бизнесу

Что произойдет, если по моему поручительству будет заявлено требование?

Что такое безотзывный аккредитив? Определение и применение | Аккредитив.бизнес | LC

Безотзывный аккредитив (ILOC) — это вид документарного аккредитива, который не может быть отменен или изменен банком-эмитентом без согласия сторон операции по аккредитиву.

Мир аккредитивов полон недоразумений, ненадлежащей отраслевой практики, включая нерегулярную банковскую практику, ложную информацию и так далее.

Срок безотзывного аккредитива не является исключением.

Многие трейдеры приписывают этому термину неуместное или ложное значение.

Позвольте мне привести быстрый пример: торговый менеджер однажды сказал мне, что он будет гарантировать платеж в своем банке, если он получит безотзывный аккредитив от своего покупателя.

Он ошибочно полагал, что безотзывный аккредитив дает ему 100% гарантию оплаты. Но это не так.

Определение безотзывного аккредитива?Мы можем определить безотзывный аккредитив (ILOC) как вид документарного кредита, который не может быть отменен или изменен банком-эмитентом без согласия сторон операции по аккредитиву.

В таблице 1 показаны стороны операции по безотзывному аккредитиву.

Если аккредитив подтвержден, сторонами аккредитива являются банк-эмитент, подтверждающий банк и получатель.

Если аккредитив не подтвержден, то сторонами безотзывной операции по аккредитиву являются только банк-эмитент и получатель.

Таблица 1: Стороны безотзывного аккредитива- Банк-эмитент не может аннулировать или изменить неподтвержденный безотзывный аккредитив без письменного согласия бенефициара.

- Банк-эмитент не может аннулировать или изменить подтвержденный безотзывный аккредитив без письменного согласия получателя и подтверждающего банка.

Как показано выше, получатель безотзывного аккредитива знает, что условия аккредитива не могут быть изменены без его согласия.

Также он знает, что аккредитив тоже не будет отменен.

Но означает ли это, что получатель имеет 100% гарантию платежа по безотзывному аккредитиву.Как я уже говорил ранее. №

Позвольте мне записать свои причины,

- Аккредитив — это условный способ оплаты. Чтобы получить оплату по безотзывному или отзывному аккредитиву, бенефициар должен сделать соответствующее представление. Проще говоря, получатель должен осуществить отгрузку и собрать все торговые документы, запрошенные в соответствии с аккредитивом, и предоставить их банку-эмитенту (в некоторых случаях исполняющему банку или подтверждающему банку). После этого банк-эмитент проверит документы и выплатит сумму кредита получателю только в том случае, если будет установлено, что документы соответствуют требованиям.

- Если банк-эмитент обнаружит, что документы не соответствуют требованиям, то банк-эмитент отправит извещение об отказе бенефициару. Банк-эмитент отправляет извещение об отказе в виде быстрого сообщения MT 734 Advice of a Refusal.

После того, как бенефициар получил извещение об отказе от банка-эмитента, у него есть 3 варианта.

- Если у бенефициара еще есть время исправить документы, он может попытаться сделать это, представив новые документы.Но в большинстве случаев это невозможно из-за двух основных ограничений по времени для новой презентации: срок действия аккредитива и период для представления документов.

- Второй вариант бенефициара — обратиться к импортеру с просьбой принять расхождения.

- Последний вариант — отозвать документы из банка-эмитента и попытаться найти нового покупателя на товар.

Отзывный аккредитив может быть изменен или аннулирован банком-эмитентом в любой момент и без предварительного уведомления бенефициара.

Безотзывный аккредитив, с другой стороны, не может быть отменен или изменен банком-эмитентом без согласия сторон операции по аккредитиву.

Согласно последним правилам аккредитива (UCP 600) все кредиты безотзывны.

Аккредитив — это условное платежное обязательство банка-эмитента, и бенефициар всегда должен предоставить соответствующее представление, чтобы получить платеж.

Отзывных и безотзывных аккредитивов | Аккредитив.бизнес | LC

Отзывный аккредитив: отзывный аккредитив может быть изменен или аннулирован банком-эмитентом после его выдачи в любой момент без получения согласия бенефициара.

Есть одно исключение в отношении отзыва кредита.