Код страны в декларации 3 ндфл: Заполнение 3-НДФЛ через программу «Декларация»

Код категории налогоплательщика в декларации 3-НДФЛ

При формировании декларации налогоплательщики обязаны часть данных представить в зашифрованном виде – код вида дохода 020 в 3-НДФЛ проставляется согласно утвержденному законодательно регламенту. Где взять нужные данные? Как правильно заполнить коды в справке 3-НДФЛ – кто сдает, расскажем отдельно в этой статье.

Консультант Плюс

Попробуйте бесплатно

Получить доступКод вида дохода в декларации 3-НДФЛ

Основная цель представления в налоговые органы подобной отчетности заключается в декларировании доходов налогоплательщиков. Как грамотно идентифицировать поступления? Для этого ФНС разработала порядок заполнения декларации по Приказу № ММВ-7-11/671@ от 24.12.14 г. В соответствии с указанным документом код вида доходов в 3-НДФЛ в 2017 году вносится с помощью двузначных цифровых обозначений, четко определяющих источник поступления средств физлицу.

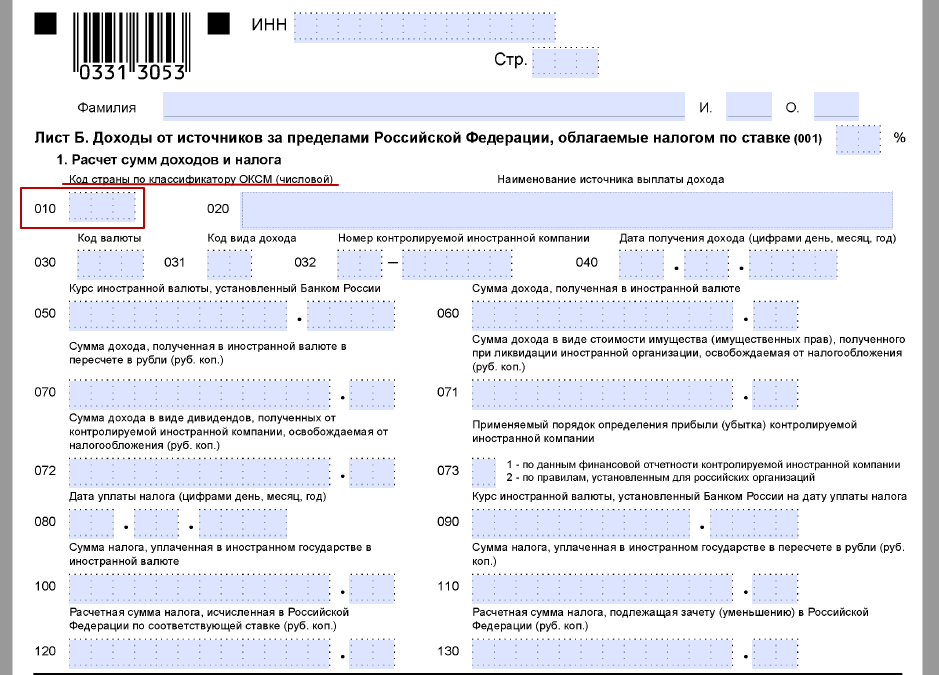

Применение такой кодировки минимизирует ошибки и неточности при обработке данных и ускоряет процедуру занесения сведений в общую компьютерную базу данных. При этом обязательными к отражению считаются как поступления, полученные в РФ, так и доходы за ее пределами. Указанная информация вносится в стр. 020 листа А (для РФ) или стр. 031 листа Б (для прочих стран). Обязанность по заполнению возлагается на граждан, кроме ИП и самозанятых лиц.

При этом обязательными к отражению считаются как поступления, полученные в РФ, так и доходы за ее пределами. Указанная информация вносится в стр. 020 листа А (для РФ) или стр. 031 листа Б (для прочих стран). Обязанность по заполнению возлагается на граждан, кроме ИП и самозанятых лиц.

Источник выплаты в 3 НДФЛ

Примеры кодировки доходов:

- 01 – для поступлений от реализации недвижимых объектов.

- 02 – для поступлений от реализации прочего имущества, в т.ч. транспорта.

- 03 – для поступлений от реализации ценных бумаг.

- 04 – для арендных поступлений.

- 05 – для поступлений от дарения.

- 06 – для поступлений в части ТД или ГПД, по которым налоговым агентом уже был удержан подоходный налог.

- 07 – для поступлений в части ТД или ГПД, по которым налоговым агентом еще не был удержан подоходный налог.

- 08 – для дивидендов.

- 09 – прочие виды поступлений.

- 1 – для поступлений от деятельности иностранной фирмы.

- 2 – для иных поступлений за пределами РФ.

Код категории налогоплательщика в декларации 3-НДФЛ

Точная категория налогоплательщика в 3-НДФЛ за 2017 год указывается в соответствующей строке при составлении титульного листа отчетности. Значение меняется в зависимости от того, кто именно представляет информацию. Ведь обязанность по сдаче согласно налоговому законодательству может возлагаться на различных налогоплательщиков.

Примеры кодировки категории лиц:

- 720 – зарегистрированный в статусе ИП гражданин.

- 730 – физлицо, занятое частной практикой (адвокаты, нотариусы и пр.).

- 740 – имеющий адвокатский кабинет специалист.

- 750 – работник, занятый в качестве арбитражного управляющего.

- 760 – гражданин, подающий декларацию с целью декларирования полученных от реализации объектов доходов или же ради оформления полагающихся по закону вычетов.

- 770 – зарегистрированное в статусе предпринимателя физлицо и работающее главой КФХ (крестьянско-фермерское хозяйство).

При внесении данных в декларацию, в частности в титульный лист, потребуется также заполнить и другие закодированные показатели. К примеру, это сведения о стране, ИФНС, виде документа и т.д. Рассмотрим некоторые из значений подробнее.

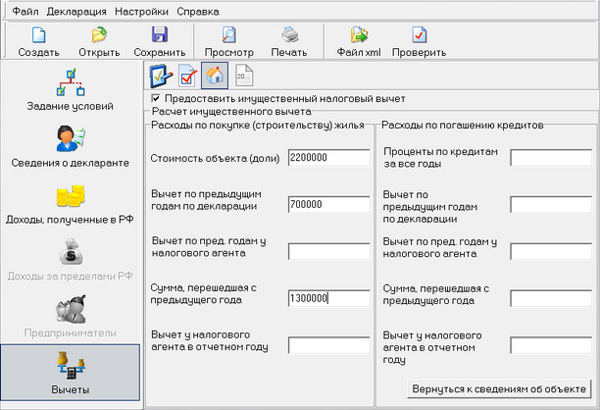

Код наименования объекта в 3-НДФЛ

Этот показатель предназначен для обозначения вида приобретенной недвижимости. Значение различается в зависимости от того, какой объект купил налогоплательщик. В частности, Порядок заполнения отчета устанавливает следующие значения:

- 1 – для объекта-жилого дома.

- 2 – для объекта-квартиры.

- 3 – для объекта-комнаты.

- 4 – для объекта доли в указанных видах недвижимости.

- 5 – для объекта-участка земли под ИЖС.

- 6 – для объекта-участка земли с приобретенным для жилья домом.

- 7 – для объекта-дома с участком.

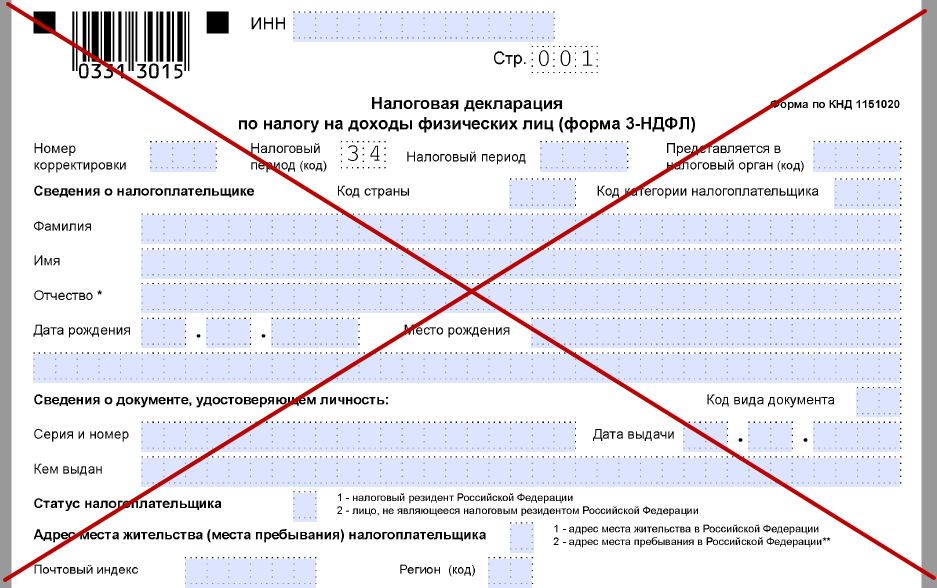

Код налоговой декларации 3-НДФЛ

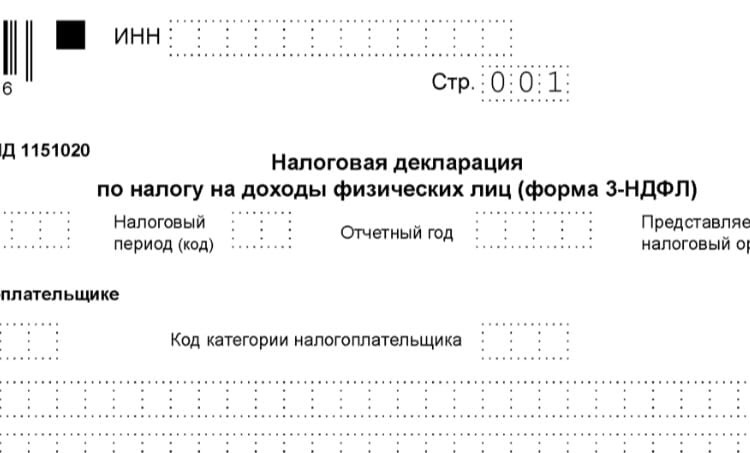

При сдаче отчетности налогоплательщику необходимо, в первую очередь, обращать внимание на актуальность применяемой формы. Если декларация представлена на устаревшем бланке, это вызовет отказ в приемке документа. Действующий в 2017 г. бланк утвержден Приказом № ММВ-7-11/671@ (ред. от 10.10.16 г.). КНД формы – 1151020. При формировании отчетности следует проставлять верные цифровые значения в отведенных полях, а денежные показатели вносятся в строки слева направо. Если цифровые величины равны нулю, требуется заполнить строки прочерками.

Если декларация представлена на устаревшем бланке, это вызовет отказ в приемке документа. Действующий в 2017 г. бланк утвержден Приказом № ММВ-7-11/671@ (ред. от 10.10.16 г.). КНД формы – 1151020. При формировании отчетности следует проставлять верные цифровые значения в отведенных полях, а денежные показатели вносятся в строки слева направо. Если цифровые величины равны нулю, требуется заполнить строки прочерками.

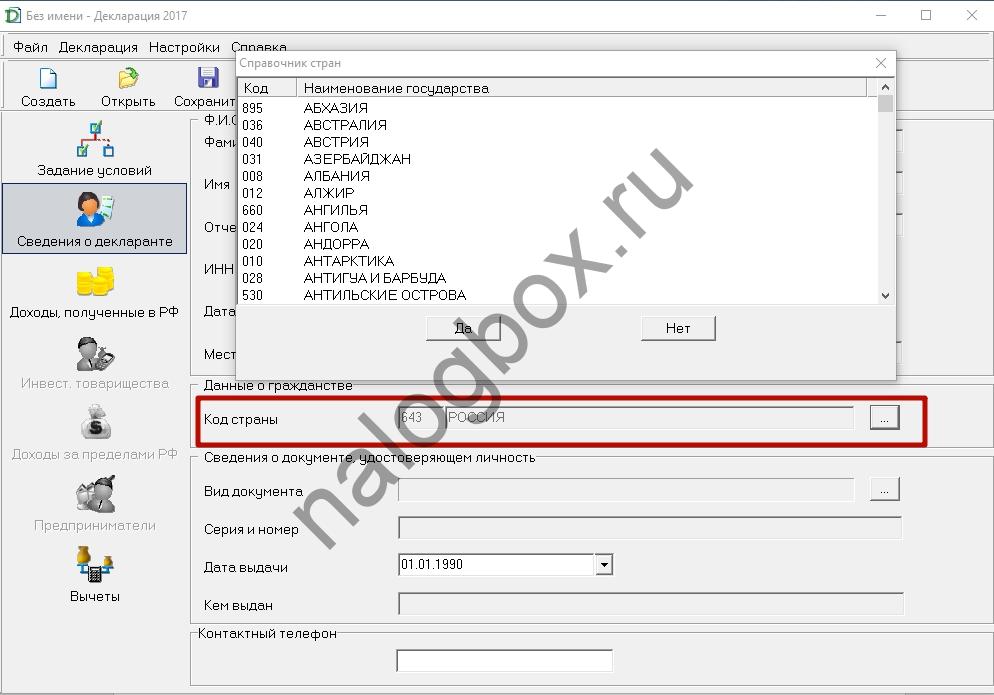

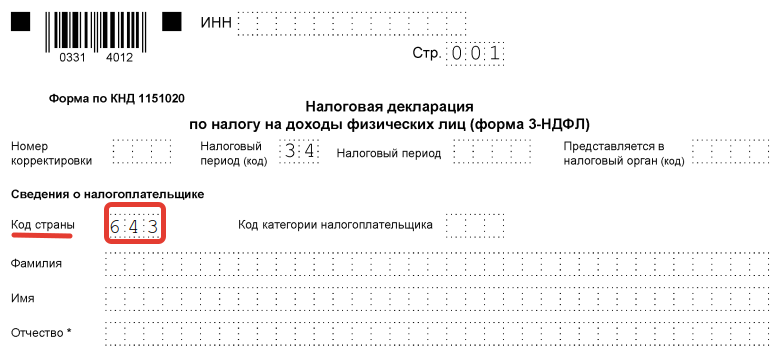

Код страны 3-НДФЛ

В соответствующей строке титульного листа обозначается код страны, гражданством которой обладает налогоплательщик. Для уточнения видов значения необходимо обратиться к Классификатору ОКСМ по Постановлению № 529-ст от 14.12.01 г. Для граждан РФ утвержден код «643», Армении – 051, Беларуси – 112, Украины – 804 и т.д.

Коды вида дохода в 3-НДФЛ

3-НДФЛ – это декларация по налогу на доходы физических лиц. Форма утверждена приказом ФНС России от 25 ноября 2015 г. № ММВ-7-11/544@. Декларацию обязательно подают индивидуальные предприниматели на общей системе налогообложения, адвокаты и нотариусы, занимающиеся профессиональной деятельностью, физические лица, которые получили дополнительный доход, с которого необходимо заплатить налоги. Например, вы сдаете квартиру в аренду, а может быть продали квартиру, выиграли в лотерею? По данным доходам необходимо отчитаться.

Например, вы сдаете квартиру в аренду, а может быть продали квартиру, выиграли в лотерею? По данным доходам необходимо отчитаться.

Для удобного представления, а также обработки информации, при заполнении налоговой декларации 3-НДФЛ используется система кодов:

- Для обозначения категории налогоплательщика;

- Для обозначения страны и региона проживания налогоплательщика;

- Для обозначения ИФНС, куда сдается декларация;

- Для обозначения документа, удостоверяющего личность.

Код категории налогоплательщика в декларации 3-НДФЛ состоит из трех цифр и может быть следующим: если декларацию подает предприниматель, код налогоплательщика будет 720, нотариус – 730 и т.д. Физлицо, подающее декларацию, чтобы получить вычет, имеет код налогоплательщика 760.

Код страны должен быть заполнен в обязательном порядке, его можно узнать в Общероссийском классификаторе стран. Код России – 643.

© фотобанк Лори

Таблица кодов в 3-НДФЛ

Код вида дохода в декларации 3-НДФЛ состоит из двух цифр и определяет, откуда именно получил доход плательщик. Список кодов приведен в Приложении №4 к Порядку заполнения формы налоговой декларации 3-НДФЛ. Этот код в 3-НДФЛ необходимо указать на листе А в строке 020 «Доходы от источников в РФ».

Список кодов приведен в Приложении №4 к Порядку заполнения формы налоговой декларации 3-НДФЛ. Этот код в 3-НДФЛ необходимо указать на листе А в строке 020 «Доходы от источников в РФ».

Таблица кодов вида дохода

Код вида дохода в 3-НДФЛ в 2016 году | Вид дохода |

01 | Доход от продажи квартиры, комнаты и т.д. (недвижимого имущества), а также долей в нем |

02 | Доход от продажи иного имущества (например, автомобиля) |

03 | Доход, полученный от операций с ценными бумагами |

04 | Доход, полученный налогоплательщиком от сдачи имущества в аренду (наем) |

05 | Доходы, которые были получены налогоплательщиком в порядке дарения (денежная и натуральная форма) |

06 | Доходы, которые были получены по трудовым договорам или договорам на выполнение работ, оказания услуг (гражданско-правовым договорам), НДФЛ с которых работодателем был удержан |

07 | Доходы, которые были получены по трудовым или гражданско-правовым договорам, налог с которых работодателем не был удержан |

08 | Дивиденды — долевое участие в деятельности ООО |

09 | Другие доходы |

В приложении 5 указаны коды наименования объекта. Жилой дом идет под кодом «1», квартира под кодом «2».

Жилой дом идет под кодом «1», квартира под кодом «2».

Кто должен заполнять коды доходов в 3-НДФЛ

На Листе А рассчитывается сумма дохода, которую налогоплательщик получил от всех источников доходов на территории РФ и исчисленные и удержанные суммы налога. Таким образом, лист А обязателен к заполнению.

Код страны «Россия» для налоговой декларации

Код страны «Россия» для налоговой декларации — это цифровое обозначение государства в соответствии с Общероссийским классификатором стран мира для форм отчетности. Посмотрим, какое значение присвоено нашей державе и как оно используется в отчетности.Некоторые налоговые декларации включают графу, в которой потребуется внести цифровую информацию «код страны». В статье расскажем, где узнать этот показатель, какой код применяется для обозначения России.

В каких формах отчетности применяется

Данный показатель приводится в следующих декларациях, в которых включены сведения о налогоплательщике — физическом лице:

- по налогу на прибыль, в соответствии с формами, утвержденными Приказом ФНС от 19.

10.2016;

10.2016;

- по водному налогу, бланк утвержден Приказом ФНС от 09.11.2015. Реквизит носит наименование «Код страны гражданства» и указывается в сведениях о физическом лице, не являющемся индивидуальным предпринимателем;

- по налогу на доходы физических лиц, иначе эта форма также именуется 3-НДФЛ. Унифицированный бланк утвержден Приказом ФНС от 03.10.2018, однако этот реквизит сохраняется.

В бланках 3-НДФЛ есть особенности проставления показателей. На титульном листе указывается кодовое значение государства, гражданином которого является податель документа. Лица без гражданства проставляют значение державы, выдавшей им удостоверяющий личность документ.

Когда гражданин декларирует доходы, полученные им за границей, он заполняет лист Б (приложение 2 по новым правилам). На нем нужно указать значение державы, в которой эти доходы получены. Классификатор при этом используется тот же — ОКСМ.

Есть и еще некоторые документы, в которых проставляется данное обозначение, например, в справке о доходах физлица.

Значение

В строке, где необходимо указать код, проставляется трехзначный цифровой показатель, соответствующий конкретному государству. В целях правильного заполнения используется информация Общероссийского классификатора стран мира, введенного Постановлением Госстандарта от 14.12.2001 № 529-ст. Код страны России для налоговой декларации соответствует следующему обозначению — 643.

Приведем некоторые наиболее распространенные значения по ОКСМ в таблице.

Наименование государства | Кодовое обозначение |

США | 840 |

Беларусь | 112 |

Узбекистан | 860 |

Китай | 156 |

Украина | 804 |

Германия | 276 |

Таджикистан | 762 |

Израиль | 376 |

Латвия | 428 |

Киргизия | 417 |

Казахстан | 398 |

Армения | 051 |

В формах отчетности указывается только цифровое обозначение, внесение букв и слов не допускается.

Как самостоятельно заполнить налоговую декларацию 3-НДФЛ

Пошаговая инструкция по заполнению налоговой отчетности, которая позволит задекларировать зарубежные доходы по ценным бумагам, купленным через брокера Interactive Brokers.

При инвестициях через зарубежного брокера российский резидент, который проводит здесь более 183 дней в году, обязан заполнить и подать декларацию в налоговую.

? Подать декларацию за предыдущий год необходимо до 30 апреля, а налог уплатить до 15 июля.

Для долгосрочного инвестора, который редко продает бумаги, обычно это сделать не сложно. В случае большого количества операций можно привлечь профессионального бухгалтера, знакомого с особенностями брокерских отчетностей.

Доходы за рубежом, подлежащие налогообложению:

- дивиденды

- купонные выплаты по облигациям

- прибыль от продажи ценных бумаг

- иные доходы (напр. проценты, уплачиваемые брокером)

Ставка налога НДФЛ по зарубежным доходам в 2019 году составляет 13%.

По дивидендам брокер может удержать налог в соответствии с законодательством страны эмитента. В США ставка обычно составляет 10%, в этом случае в соответствии с договором об избежании двойного налогообложения между Россией и США, необходимо уплатить разницу — 3% (13%-10%=3%).

? Если уплаченный налог превышает 13%, то в России он не выплачивается, но декларируется.

? Налог на прирост стоимости акции, в том числе валютный, до ее продажи не подлежит уплате.

? Из налога на прибыль от продажи акции можно вычесть комиссии и убытки, к дивидендам вычеты не применяются.

Необходимые документы для подготовки и подачи отчетности

- Договор с брокером (плюс перевод)

- Годовой отчет брокера по операциям

- Форма 1042-S (отчет об уплате налогов по дивидендам в США)

- Отчет по операциям с расчетами в свободной форме и пояснительная записка к нему (опционально)

- Налоговая может запросить иные документы

Согласно Федеральному закону № 265-ФЗ, с 1 января 2020 года резиденты РФ (кто проводит в России более 183 дней в году) обязаны уведомлять налоговую об открытии и закрытии счетов, а также представлять отчёты по счетам, открытым у зарубежных брокеров.

✔ Изменение законодательства не касается счетов, открытых до 1 января 2020 года и уведомлять налоговую о них не требуется.

Заполнить и отправить отчетность можно в электронном виде в личном кабинете налогоплательщика на сайте ФНС, а также подать документ лично или по электронной почте.

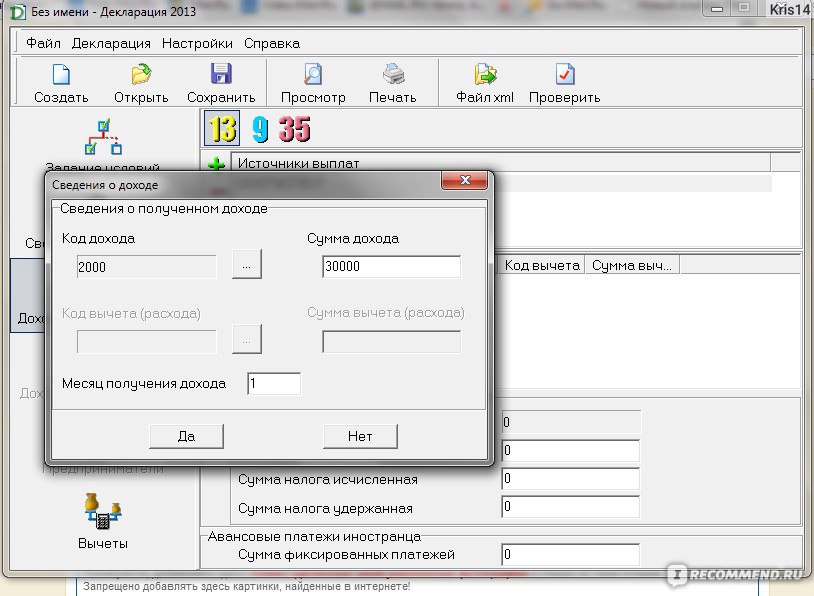

Но гораздо проще и удобнее заполнить декларацию 3-НДФЛ через специализированную программу, которую можно скачать на официальном сайте ФНС (nalog_ru).

Именно это вариант мы сегодня и рассмотрим.

1. Скачиваем и устанавливаем программу Декларация

1. На главной странице нажимаем на ссылку Где скачать программу для заполнения декларации 3-НДФЛ за 2019 год.

2. Скачиваем и устанавливаем программу

2. Скачиваем отчеты в личном кабинете Interactive Brokers

Заходим в личный кабинет IB, нажимаем Меню и выбираем Отчеты / Налоговые документы

В разделе Выписки выбираем Активность и нажимаем на стрелку справа

В открывшемся окне нажимаем кнопку Запустить. Отчет генерируется и скачивается на компьютер.

Отчет генерируется и скачивается на компьютер.

Дата отчета должна быть с 1 января — 31 декабря.

Далее идем в раздел Налоги

Здесь мы скачиваем документ Форма 1042S

Форма 1042S на английском языке не является обязательной, она служит подтверждением уплаты налога на дивиденды в США. Однако ФНС может запросить этот документ.

3. Заполняем программу Декларация 2019

1. Заполняем раздел Задание условий

- Нам понадобится номер инспекции по месту прописки и код ОКТМО. Уточнить эти данные можно на сайте ФНС в разделе Сервисы и госуслуги

На открывшейся странице идем вниз, нам нужен блок Обратная связь / Помощь и в нем нажимаем Адрес и платежные реквизиты Вашей инспекции

Вводим почтовый индекс и улицу — система автоматически покажет Код ИФНС и ОКТМО (код муниципального образования), которые мы и вносим в программу.

Вносим эти данные в разделе Задание условий

- Проверяем галочку Иное физическое лицо

- Ставим галочку, как подтверждается достоверность — лично или через представителя

- В разделе Имеются доходы отмечаем пункт В иностранной валюте, который активирует раздел Доходы за пределами РФ

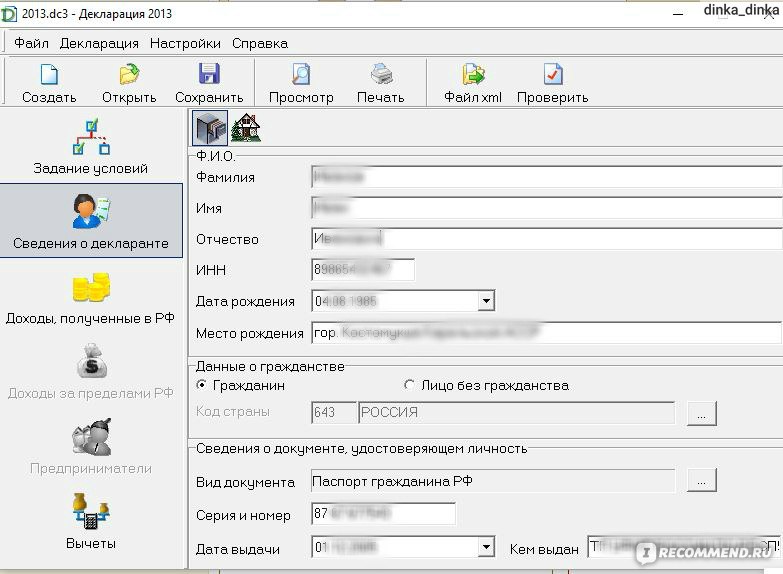

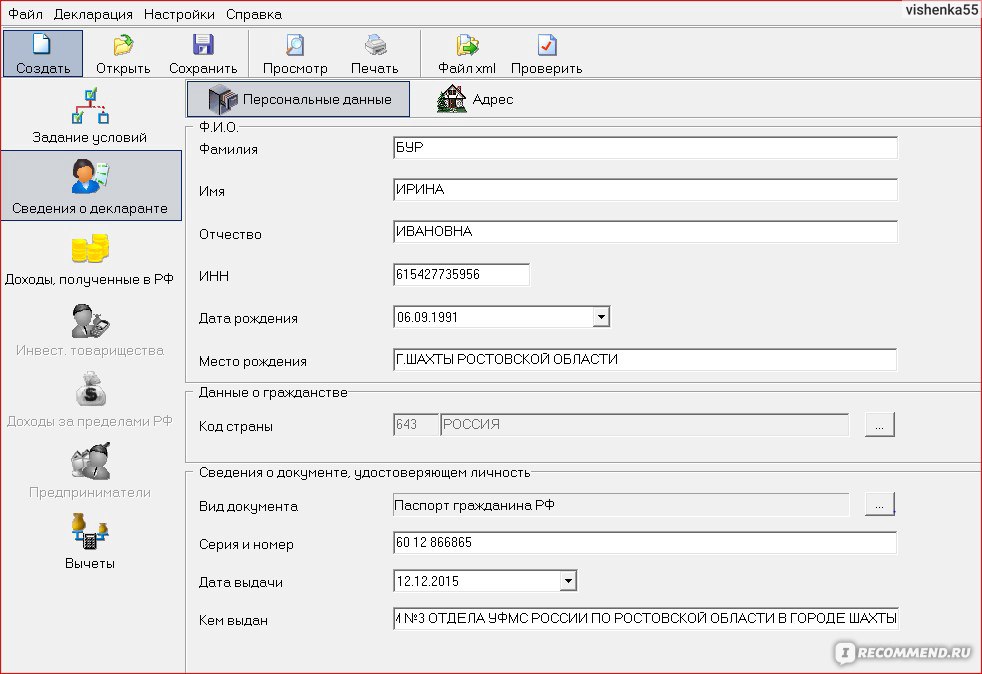

2. Заполняем раздел Сведения о декларанте

Заполняем раздел Сведения о декларанте

3. Заполняем раздел Доходы за пределами РФ

✔ Дивиденды и проценты

Открываем отчет брокера и переходим в раздел дивиденды (ближе к концу). Нас интересуют разделы Удерживаемый налог и Дивиденды.

В разделе Доходы за пределами РФ нажимаем на зеленый плюсик (слева от поля

Заполняем данные из брокерского отчета

- Дата выплаты и уплаты налога

- Код валюты (840 — США)

- Ставим галочку Автоматическое определение курса валюты — система автоматически поставит курс валюты ЦБ на указанную дату. Иначе придется смотреть курс самостоятельно.

- Код дохода (1010 — дивиденды)

- Сумма дивиденда в иностранной валюте

- Сумма уплаченного налога в иностранной валюте

После заполнения опять нажимаем на крестик, чтобы повторить операцию по следующему дивиденду.

Для купонов по облигациям процесс тот же, единственное указываем другой код дохода — 1011 (Проценты)

✔ Доход на прибыль от продажи ценной бумаги

Открываем брокерский отчет, раздел Сделки. Здесь нам необходимы данные из колонок: Символ, Дата, Количество, Цена транзакции и Комиссия

Для расчетов необходимо создать файл в свободной форме в excel или гугл документах. Этот файл с расчетами нужно будет загрузить вместе с декларацией.

Налогооблагаемая сумма при продаже акций рассчитывается методом FIFO (First in – First Out). Предполагается, что сначала продаются ценные бумаги, которые были приобретены первыми. Все суммы рассчитываются в рублях по курсу ЦБ на дату получения прибыли по сделке.

Курсы валют на конкретную дату можно найти на сайте ЦБ

После заполнения документа вносите данные в программу Декларация.

Всё, что вы должны знать о 3‑НДФЛ — СКБ Контур

кo️нтур журнал- Статьи

- Вопрос эксперту

- Календарь событий

-

Ещё

- Статьи

- Вопрос эксперту

- Календарь событий

Декларация НДФЛ для иностранцев

Напоминаем, что приближается крайний срок декларирования НДФЛ за 2017 год. Иностранцы, получившие доход от работы в России, должны своевременно подавать декларацию.

Иностранцы, получившие доход от работы в России, должны своевременно подавать декларацию.

Основные принципы декларирования и уплаты НДФЛ в России

Доходы иностранцев, полученные за работу в России, облагаются НДФЛ. В зависимости от налогового статуса иностранца применяются разные налоговые ставки:

- Иностранцы, находившиеся в России не менее 183 дней в течение 12 последовательных месяцев, считаются налоговыми резидентами России.В России они платят НДФЛ со своего «мирового» дохода по ставке 13%.

- Иностранцы, пробывшие в России менее 183 дней в течение 12 последовательных месяцев, не являются налоговыми резидентами. Они платят НДФЛ с доходов, полученных за свою работу в России. Ставка налога составляет 30%.

- Иностранцы, имеющие статус высококвалифицированного специалиста, платят НДФЛ в России по ставке 13%.

Обратите внимание, что при продаже имущества также может взиматься НДФЛ в России.

При уплате и декларировании НДФЛ работодателем

По закону российские работодатели обязаны действовать в качестве налоговых агентов (удерживать, выплачивать и декларировать НДФЛ своим работникам) только в отношении доходов, которые они выплачивают работникам.

Ответственность за декларирование прочих доходов лежит на физическом лице.

Сроки декларирования и уплаты НДФЛ в России

Крайний срок декларирования НДФЛ на 2017 год — 30 апреля 2018 года.

Декларирование осуществляется с использованием специального формата PIT-декларации. Для его заполнения необходимы следующие документы: паспорт с таможенными штампами, Уведомление от российских и зарубежных работодателей о доходах, полученных в 2017 году, ИНН и другие документы в зависимости от видов декларируемых доходов и возможных удержаний.

Крайний срок уплаты налогов — 15 июля 2018 года.

Положения международных договоров об избежании двойного налогообложения применимы к налогообложению физических лиц в России.

| NR4OAS | Справка о пенсии по страхованию по старости, выплачиваемой или зачисляемой нерезидентам Канады | 2020-07-29 | |

| T4A-NR-SUM | Сводка сборов, комиссионных или других сумм, выплаченных нерезидентам за услуги, оказанные в Канаде | 2020-08-31 | |

| T4A-RCA-СУМ | Информационный возврат выплат по соглашению о пенсионных выплатах (RCA) | 2020-11-06 | |

| T2185 | Выборы по вопросу отчуждения имущества целевого фонда сегрегированного фонда в соответствующий целевой фонд сегрегированного фонда | 12.12.2018 | |

| RC644 | Уведомление о возражении — Закон о ценах на выбросы парниковых газов | 31.12.2018 | |

| RC562 | Регистрационная форма Выделенная телефонная служба | 2020-03-13 | |

| L400 | Регистрация платы за топливо в соответствии с Законом о ценообразовании за загрязнение парниковых газов | 2019-09-11 | |

| L400-1 | График регистрации платы за топливо в соответствии с Законом о ценообразовании за выбросы парниковых газов | 2019-09-11 | |

| L400-2 | График регистрации топливных сборов — Дорожный перевозчик в соответствии с Законом о ценах на выбросы парниковых газов | 2019-09-11 | |

| RC7297 | Избрание или аннулирование в соответствии с особым методом атрибуции для выбранных финансовых организаций, котирующихся на бирже, для GST / HST и QST или только для целей QST | 2020-08-27 | |

| L401 | Свидетельство об освобождении от уплаты топливных сборов для зарегистрированных дистрибьюторов в соответствии с разделом 36 Закона о ценообразовании за загрязнение парниковых газов и Положением о топливных сборах | 2019-11-28 | |

| L402 | Свидетельство об освобождении от платы за топливо для фермеров в соответствии с разделом 36 Закона о ценообразовании за загрязнение парниковыми газами и Положением о плате за топливо | 2019-11-28 | |

| L403 | Свидетельство об освобождении от платы за топливо для рыбаков в соответствии с разделом 36 Закона о ценообразовании за загрязнение парниковыми газами и Положениями о сборах за топливо | 2019-11-28 | |

| L404 | Свидетельство об освобождении от платы за топливо для операторов теплиц в соответствии с разделом 36 Закона о ценообразовании за загрязнение парниковых газов и Положением о плате за топливо | 2019-11-28 | |

| L405 | Свидетельство об освобождении от уплаты топливных сборов для операторов удаленных электростанций в соответствии с разделом 36 Закона о ценообразовании за загрязнение парниковыми газами и Положениями о сборах за топливо | 2019-11-28 | |

| B402 | Возврат топливных сборов за топливо, хранящееся в указанной провинции в день корректировки в соответствии с разделом 38 Закона о ценообразовании за загрязнение парниковыми газами | 2020-01-07 | |

| B402-1 | График возврата топливных сборов за топливо, находящееся в списке провинций в день корректировки в соответствии с разделом 38 Закона о ценообразовании за загрязнение парниковых газов | 2020-01-07 | |

| B400 | Возврат топливных сборов — лицо, зарегистрировавшееся в соответствии с Законом о ценообразовании за выбросы парниковых газов | 2020-01-07 | |

| B400-1 | График возврата топливных сборов — Зарегистрированный дистрибьютор в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-07 | |

| B400-2 | График возврата топливных сборов — Зарегистрированный импортер в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-10 | |

| B400-3 | График возврата топливных сборов — Зарегистрированный эмитент в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-09 | |

| B400-4 | График возврата топливных сборов — Зарегистрированный пользователь топлива в соответствии с Законом о ценах на загрязнение парниковых газов | 2020-01-07 | |

| B400-5 | График возврата топливных сборов — Зарегистрированный пользователь горючих отходов в соответствии с Законом о ценообразовании за загрязнение парниковых газов | 2020-01-13 | |

| B400-6 | График возврата топливных сборов — Зарегистрированный авиаперевозчик в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-13 | |

| B400-7 | График возврата топливных сборов — Зарегистрированный указанный авиаперевозчик в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-13 | |

| B400-8 | График возврата топливных сборов — Зарегистрированный морской перевозчик в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-16 | |

| B400-9 | График возврата топливных сборов — Зарегистрированный указанный морской перевозчик в соответствии с Законом о ценах на загрязнение парниковыми газами | 2020-01-09 | |

| B400-10 | График возврата топливных сборов — Зарегистрированный железнодорожный перевозчик в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-09 | |

| B400-11 | График возврата топливных сборов — зарегистрированный указанный железнодорожный перевозчик в соответствии с Законом о ценах на загрязнение парниковых газов | 2019-05-01 | |

| B400-12 | График возврата топливных сборов — Зарегистрированный автомобильный перевозчик в соответствии с Законом о ценах на выбросы парниковых газов | 2020-01-07 | |

| L400-3 | Нерезидент — записи хранятся за пределами Канады | 2020-01-14 | |

| NR6 | Обязательство подать налоговую декларацию нерезидентом, получающим арендную плату за недвижимое или недвижимое имущество или получающим роялти за лес | 2019-01-16 | |

| RC66 | Заявление на получение пособия на ребенка в Канаде включает федеральные, провинциальные и территориальные программы | 2020-09-23 | |

| ПИВОВАРЫ АКЦИЗНЫХ ОБЛИГАЦИЙ | Акцизная облигация для пивоваров и производителей сусла | 2004-11-08 | |

| B200 | Налоговая декларация по акцизному налогу | 29.08.2017 | |

| B241 | Декларация по акцизному налогу — Брокер | 2020-12-07 | |

| B243 | Декларация по акцизному налогу — застрахованный | 2020-12-07 | |

| B248 | Регистрационная форма в соответствии с положениями Закона о сборах за безопасность авиапассажиров | 29.08.2017 | |

| B249 | Возврат сборов за безопасность авиапассажиров | 2019-08-30 | |

| B254 | Заявление о возмещении в соответствии с Законом о взимании платы за безопасность авиапассажиров | 2019-08-30 | |

| B256 | Закон об акцизах 2001 г. — Заявление о возврате средств | 2019-08-30 | |

| B261 | Возврат акцизного налога — Магазин беспошлинной торговли | 2017-09-06 | |

| B262 | Возврат акцизного налога — Лицензиат акцизного склада | 2017-09-06 | |

| B263 | Возврат акцизного налога — лицензированный пользователь | 2017-09-06 | |

| B264 | Возврат акцизного налога — Лицензиат специального акцизного склада | 29.08.2017 | |

| B265 | Возврат акцизного налога — Лицензиат вина | 29.08.2017 | |

| B266 | Возврат акцизного налога — Лицензия на спиртные напитки | 29.08.2017 | |

| B267 | Возврат акцизного налога — Лицензиат табака | 29.08.2017 | |

| B268 | Уведомление о финансовых месяцах | 2020-02-28 | |

| B269 | Заявление или отзыв разрешения на подачу отдельного возврата акцизного налога и заявлений на возврат для филиалов или подразделений | 29.08.2017 | |

| B270 | Закон об акцизах 2001 г. — Возврат акцизов — Без лицензии | 2020-02-11 | |

| B271 | Возврат акцизного налога — Торговец табаком | 29.08.2017 | |

| B284 | Выборы или отмена выборов для полугодовой отчетности | 2019-09-06 | |

| B60 | Запись акцизного налога | 12.07.2012 | |

| E110 | Описание помещения для сопровождения заявки на лицензию | 2019-01-22 | |

| E111 | Описание сосудов и принадлежностей | 2019-01-22 | |

| E146 | Планы и спецификации с поправками | 2019-01-22 | |

| E410 | Отказ от прав | 2011-08-10 | |

| E412 | Уведомление об отмене отказа | 07.06.2011 | |

| E413 | Уведомление о возражении (Закон об акцизном налоге) | 02-04-2014 | |

| E414 | Уведомление о возражении — Покупатель | 17.04.2014 | |

| E432 | Передача прав на возражение или апелляцию в соответствии с Законом об акцизном налоге | 2000-12-05 | |

| E447 | Облигация оптовика — акцизы | 25.01.2006 | |

| E448 | Подтверждение — Облигация оптовика по налогу с продаж | 2000-02-17 | |

| E60 | Форма экспорта табачных изделий | 2019-11-15 | |

| E638 | Заявление об освобождении от уплаты налогов на страховые взносы в соответствии с Законом об акцизном налоге — Часть I | 2007-11-01 | |

| E638A | Заявление уполномоченных страховщиков о наличии или отклонении — налог на страховые взносы (часть 1 Закона об акцизном налоге) | 2019-09-06 | |

| E676 | Уведомление о возражении (Закон о взимании платы за безопасность авиапассажиров) | 18.03.2003 | |

| E680 | Уведомление о возражении (Закон об акцизах 2001 г.) | 2009-03-16 | |

| E681 | Закон об акцизах 2001 г. — Требование о возврате налога на экспортированные табачные изделия | 2020-02-14 | |

| E696 | Отказ от прав | 2007-04-24 | |

| E697 | Уведомление об отмене отказа | 2005-11-25 | |

| АКЦИЗНЫЙ БОНД | Закон об акцизах 2001 г. (образец) | 2005-03-01 | |

| K50B | Возврат акцизного налога — пивовар | 11.04.2018 | |

| L1 | Заявление на получение лицензии на акцизный сбор / Уведомление об изменении названия или местонахождения | 05.09.2008 | |

| L15 | Заявление на получение лицензии в соответствии с положениями Закона об акцизном налоге | 2005-05-04 | |

| L63 | Закон об акцизе на лицензию и регистрацию, 2001 г. | 2019-01-22 | |

| N10 | Закон об акцизе — Заявление на возврат / возврат | 2019-12-02 | |

| N15 | Закон об акцизном налоге — Заявление на возврат / скидку | 2019-08-12 | |

| N15-1 | Закон об акцизном налоге, Заявление о возврате / скидке, Дополнительная информация | 2019-08-12 | |

| RC45 | Уведомление о возражении (Закон о пошлинах на экспорт пиломатериалов хвойных пород, 2006 г.) | 18 февраля 2009 г. | |

| XE8 | Закон об акцизном налоге — Заявление на возврат федерального акцизного налога на бензин | 2019-08-30 | |

| GST10 | Заявление или аннулирование разрешения на подачу отдельных возвратов GST / HST и заявок на получение скидки для филиалов или подразделений | 2020-02-05 | |

| GST106 | Информация об оплаченных или засчитанных претензиях по зарубежным конгрессам и туристическим пакетам | 2020-02-12 | |

| GST111 | Годовая информационная сводка GST / HST для финансового учреждения | 10.07.2018 | |

| GST114 | Облигация для нерезидента без постоянного представительства в Канаде | 2020-08-14 | |

| GST115 | Заявка на получение скидки GST / HST для туристических пакетов | 2018-06-06 | |

| GST116 | Заявление, продление или аннулирование разрешения для квалифицируемого учреждения на использование определенных методов распределения предварительных налоговых льгот | 2020-10-01 | |

| GST118 | Избрание или отмена выборов для финансового учреждения с использованием установленного процента | 2020-03-03 | |

| GST145 | Отказ от срока давности оценки | 2020-06-05 | |

| GST146 | Уведомление об отмене отказа (подраздел 298 (8) Закона об акцизном налоге) | 2020-03-06 | |

| GST159 | Уведомление о возражении (GST / HST) | 17.04.2014 | |

| GST17 | Выборы относительно предоставления места жительства или проживания на удаленном рабочем месте | 2018-06-07 | |

| GST189 | Общая заявка на получение скидки GST / HST | 2019-09-11 | |

| GST190 | GST / HST Заявление о скидке на новое жилье для домов, приобретенных у застройщика | 2017-10-02 | |

| GST190A | GST / HST Скидка на новое жилье — Приложение A | 21.06.2018 | |

| GST191 | GST / HST Заявление на получение новой жилищной скидки для домов, построенных собственниками | 2019-09-10 | |

| GST191-WS | Строительная сводная ведомость | 28.03.2013 | |

| GST20 | Выборы на отчетный период GST / HST | 2020-02-05 | |

| GST21 | Выборы или аннулирование права на открытие учетной записи оператора совместного предприятия для GST / HST | 2020-01-21 | |

| GST22 | Недвижимость — выборы для обложения налогом определенных продаж | 2018-06-06 | |

| GST23 | Выборы и отмена выборов органом государственного сектора (кроме благотворительной), чтобы его освобожденные от налогообложения членства рассматривались как налогооблагаемые поставки | 2020-02-28 | |

| GST24 | Избрание и отмена избрания для профессиональных налоговиков | 2020-01-16 | |

| GST26 | Избрание или отмена выборов органом государственной службы для предоставления освобожденной от налогообложения поставки недвижимости, рассматриваемой как налогооблагаемая | 2020-02-27 | |

| GST27 | Выборы или отмена выборов для признания определенных поставок финансовых услуг для целей GST / HST | 2020-10-08 | |

| GST287 | Выборы или отмена выборов органами государственной службы для использования специального быстрого метода учета | 2020-01-06 | |

| GST288 | Приложение к формам GST189 и GST498 | 09.08.2018 | |

| GST29 | Образовательные услуги — выборы и отмена выборов для обложения налогом определенных товаров | 2020-02-20 | |

| GST30 | Выборы для пассажирских транспортных средств или самолетов, которые будут использоваться исключительно в некоммерческой деятельности | 2020-07-31 | |

| GST303 | Заявление о зачете налогов путем возврата или скидки | 13.11.2018 | |

| GST31 | Заявление органа государственной службы об определении филиалов или подразделений в качестве правомочных малых подразделений поставщика | 2019-12-10 | |

| GST32 | Заявление о признании одной неинкорпорированной организации филиалом другой некорпоративной организации | 2020-01-06 | |

| GST322 | Свидетельство о государственном финансировании | 2019-11-19 | |

| GST352 | Заявление на выдачу сертификата | 24.12.2008 | |

| GST367 | Индоссамент на облигацию для нерезидента без постоянного представительства в Канаде | 2020-07-16 | |

| GST370 | Заявление о скидке GST / HST для сотрудников и партнеров | 2020-01-21 | |

| GST386 | Заявка на получение скидки для конвенций | 22.08.2018 | |

| GST44 | GST / HST Выборы в отношении приобретения бизнеса или части бизнеса | 2020-09-16 | |

| GST488 | Избрание или отмена голосования о неиспользовании расчета чистого налога для благотворительных организаций | 2020-02-28 | |

| GST489 | Возврат для самооценки провинциальной части гармонизированного налога с продаж (HST) | 2020-08-14 | |

| GST494 | Налог на товары и услуги / Гармонизированный налог с продаж (GST / HST) Окончательный отчет для выбранных финансовых учреждений, котирующихся на бирже | 2018-11-22 | |

| GST495 | Заявление о скидке на провинциальную часть согласованного налога с продаж (HST) | 2020-11-03 | |

| GST497 | Избрание или отмена GST / HST в соответствии с особым методом атрибуции для выбранных финансовых организаций, котирующихся на бирже | 2020-08-27 | |

| GST498 | Заявление на получение скидки GST / HST для иностранных представителей, дипломатических миссий, консульских учреждений, международных организаций или выездных подразделений | 04.07.2018 | |

| GST499-1 | График Налога коренных народов (FNT)19.07.2018 | ||

| GST502 | Выборы и отмена выборов между аукционистом и директором | 2020-07-20 | |

| GST506 | Избрание и отмена выборов между агентом и принципалом | 2020-01-16 | |

| GST507 | Сторонняя авторизация и отмена авторизации для скидок GST / HST | 2020-07-17 | |

| GST518 | GST / HST Заявка на скидку для специально оборудованных автомобилей | 19.07.2018 | |

| GST523-1 | Некоммерческие организации — государственное финансирование | 13.07.2018 | |

| GST524 | GST / HST Заявление о скидке на новую жилую недвижимость | 2020-12-08 | |

| GST525 | Дополнение к заявке на получение скидки при аренде новой жилой недвижимости — кооперативные и многоквартирные дома | 2020-12-08 | |

| GST531 | Возврат для самооценки налога на товары и услуги коренных народов (FNGST) | 2020-03-11 | |

| GST532 | Соглашение и расторжение соглашения между поставщиком и импортером строительных материалов | 2019-12-20 | |

| GST59 | Возврат по налогу на товары и услуги по налогу на товары и услуги по налогу на товары и услуги по налогу на товары и услуги по налогу на товары и услуги | , соответствующие требования, внутренние и внешние сборы | 2020-02-26 |

| GST60 | GST / HST Возврат при приобретении недвижимости | 2020-07-22 | |

| GST70 | Выборы или отмена выборов для изменения налогового года GST / HST | 2019-04-29 | |

| GST71 | Уведомление о отчетных периодах для GST / HST | 2019-04-23 | |

| GST74 | Выборы и отмена результатов выборов для использования быстрого метода учета | 2019-04-11 | |

| RC151 | Заявление на получение кредита GST / HST для физических лиц, которые стали резидентами Канады | 2019-07-02 | |

| RC4530 | Избрание или отмена выбора для использования производственной доверенности для сообщения о возвращении предварительных налоговых кредитов | 2020-07-16 | |

| RC4531 | Выборы или отмена результатов голосования с целью использования метода оценки и сверки для отчета о возвращении предварительных налоговых кредитов | 2020-07-20 | |

| RC4600 | Избрание или отмена выборов согласно подразделу 217.2 (1) | 2020-07-31 | |

| RC4601 | Избрание отчитывающейся организации по GST / HST или уведомление об отзыве для выбранного финансового учреждения, котируемого на бирже | 2020-12-15 | |

| RC4602 | Запрос на регистрационный номер группы GST / HST для выбранных финансовых организаций, зарегистрированных на бирже, с консолидированной регистрацией | 26.10.2012 | |

| RC4603 | GST / HST Выбор передачи налоговой корректировки для выбранного финансового учреждения, имеющего листинг, и уведомление об отзыве | 26.10.2012 | |

| RC4604 | GST / HST Consolidated Fnding Election для выбранного финансового учреждения, зарегистрированного на бирже, и уведомление об отзыве | 26.10.2012 | |

| RC4604-1 | Выборы выбранного финансового учреждения, включенного в листинг, для участия в выборах по консолидированной регистрации GST / HST | 25.10.2012 | |

| RC4604-2 | Выборы выбранного финансового учреждения, имеющего листинг, для отказа от участия в голосовании по консолидированной регистрации GST / HST | 25.10.2012 | |

| RC4605 | Выбор или отмена общей ставки возмещения налогов для выбранного финансового учреждения, имеющего листинг | 04.09.2012 | |

| RC4606 | Выбор или отмена GST / HST соответствующего плана малых инвестиций, который будет рассматриваться как выбранная финансовая организация, зарегистрированная на бирже | 2020-08-10 | |

| RC4607 | GST / HST Заявление на получение скидки и выборы пенсионного фонда | 2018-08-24 | |

| RC4610 | Выборы содержат подраздел 225.4 (3), (4) или (5) Не применяется к инвестициям нерезидентов в некоторые выбранные финансовые учреждения, котирующиеся на бирже, и уведомление об отзыве | 03.08.2012 | |

| RC4611 | Заявление о разрешении или отзыве для биржевого фонда использования определенных методов для определения его провинциальных процентов принадлежности | 31.07.2012 | |

| RC4612 | Заявление о прекращении регистрации GST / HST в качестве выбранного финансового учреждения | 2020-08-10 | |

| RC4614 | Выбор и отмена точки атрибуции для выбранного финансового учреждения, зарегистрированного на бирже | 25.05.2012 | |

| RC4616 | Избрание или отмена выборов для тесно связанных корпораций и / или канадских партнерств для рассмотрения определенных налогооблагаемых поставок как произведенных без учета налогов для целей GST / HST | 20.07.2018 | |

| RC7207 | Заявление на получение скидки GST / HST и выбор для целей GST / HST и QST для пенсионных организаций, которые являются выбранными финансовыми учреждениями, котирующимися на бирже | 20.07.2018 | |

| RC7207-1 | Заявление на получение скидки QST и выбор для пенсионных организаций, которые являются выбранными финансовыми учреждениями, зарегистрированными на бирже, только для целей GST / HST | 23.08.2018 | |

| RC7215 | Выборы или отмена выборов, чтобы не учитывать GST / HST и QST по фактическим налогооблагаемым поставкам для участвующих работодателей, которые являются выбранными финансовыми учреждениями, котируемыми на бирже | 07.03.2017 | |

| RC7220 | Выборы для отчетного периода GST / HST и QST для выбранного финансового учреждения, имеющего листинг | 2020-02-17 | |

| RC7220-1 | Уведомление об отмене выборов для отчетного периода GST / HST и QST выбранным финансовым учреждением, зарегистрированным на бирже | 2020-07-16 | |

| RC7222 | Избрание или отмена правомочного учреждения, которое является выбранным финансовым учреждением, имеющим листинг, для использования определенных методов, указанных в заявке в соответствии с подразделом 141.02 (18) ETA для целей GST / HST и QST | 2020-09-08 | |

| RC7227 | Выборы или отмена выборов для признания определенных поставок финансовых услуг для целей GST / HST и QST для выбранных финансовых организаций, котирующихся на бирже | 2020-10-08 | |

| RC7244 | Выборы GST / HST и QST в отношении приобретения бизнеса или части бизнеса получателем, который является выбранным финансовым учреждением, зарегистрированным на бирже | 2020-08-11 | |

| RC7245 | Отказ от срока исковой давности для оценки некоторых выбранных финансовых учреждений, включенных в листинг (подраздел 298 (7) Закона об акцизном налоге и параграф 25.1 (b) Закона о налоговом администрировании) | 2020-06-05 | |

| RC7246 | Уведомление об отмене отказа для некоторых отдельных финансовых учреждений, котирующихся на бирже (подраздел 298 (8) Закона об акцизном налоге и раздел 25.3 Закона о налоговом администрировании) | 2020-03-06 | |

| RC7260 | Возврат GST / HST и QST при покупке недвижимости / недвижимого имущества или квот на выбросы углерода выбранным финансовым учреждением, котирующимся на бирже | 2020-07-31 | |

| RC7270 | Выборы или отмена выборов для изменения финансового года GST / HST и QST для выбранного финансового учреждения, имеющего листинг | 2020-08-11 | |

| RC7271 | Уведомление о отчетных периодах GST / HST и QST для некоторых выбранных финансовых организаций, котирующихся на бирже | 2019-04-23 | |

| RC7289 | Общее заявление о скидке на налог на товары и услуги / согласованный налог с продаж (GST / HST) и Квебекский налог с продаж (QST) для выбранных финансовых учреждений, котирующихся на бирже | 02.03.2018 | |

| RC7291 | Годовая информационная сводка GST / HST и QST для выбранных финансовых организаций, котирующихся на бирже | 23.08.2018 | |

| RC7294 | Налог на товары и услуги / Гармонизированный налог с продаж (GST / HST) и Квебекский налог с продаж (QST) Окончательный отчет для выбранных финансовых организаций, котирующихся на бирже | 28.11.2018 | |

| АГР-1 | Отчет о выплатах поддержки хозяйству | 2020-11-17 | |

| AGR-1SUM | Возврат платежа в поддержку фермы | 2020-11-17 | |

| CPT1 | Запрос о вынесении решения CPP / EI — сотрудник или самозанятый? | 2020-10-13 | |

| CPT100 | Апелляция на решение в соответствии с Канадским пенсионным планом и / или Законом о страховании занятости | 2020-07-29 | |

| CPT101 | Апелляция об оценке согласно Канадскому пенсионному плану и / или Закону о страховании занятости | 2020-07-29 | |

| CPT111 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Антигуа и Барбудой | 14.03.2018 | |

| CPT112 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6–9 Соглашения о социальном обеспечении между Канадой и Австрийской Республикой | 29.08.2018 | |

| CPT113 | Свидетельство о покрытии канадской пенсии в соответствии со статьей V Соглашения о социальном обеспечении между Канадой и Барбадосом | 14.03.2018 | |

| CPT114 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьями VI — X Соглашения о социальном обеспечении между правительством Канады и правительством Республики Чили | 22.08.2018 | |

| CPT115 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей 6 Соглашения о социальном обеспечении между Канадой и Республикой Хорватия | 14.03.2018 | |

| CPT116 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Республикой Кипр | 14.03.2018 | |

| CPT117 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей V Соглашения о социальном обеспечении между Канадой и Королевством Дания | 30.08.2018 | |

| CPT118 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Содружеством Доминики | 15.03.2018 | |

| CPT119 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между правительством Канады и правительством Гренады | 15.03.2018 | |

| CPT120 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей 6 Соглашения о социальном обеспечении между Джерси, Гернси и Канадой | 15.03.2018 | |

| CPT121 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьей 5 Соглашения о социальном обеспечении между Канадой и Бельгией | 2018-03-07 | |

| CPT122 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей 5 Соглашения о социальном обеспечении между правительством Канады и правительством Японии | 04.09.2018 | |

| CPT124 | Заявление о покрытии трудоустройства индейца в Канаде в соответствии с Канадским пенсионным планом, доход которого освобожден от налога в соответствии с Законом о подоходном налоге | 2020-08-31 | |

| CPT125 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей 6 Конвенции о социальном обеспечении между Канадой и Испанией | 2018-06-07 | |

| CPT127 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6-11 Соглашения о социальном обеспечении между Канадой и Королевством Норвегия | 08.06.2018 | |

| CPT128 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей 5 Соглашения о социальном обеспечении между Канадой и Финляндской Республикой | 29.08.2018 | |

| CPT129 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями VI — X Соглашения о социальном обеспечении между Канадой и Швецией | 30.08.2018 | |

| CPT13 | Заявление для работодателя-резидента за пределами Канады для покрытия занятости в Канаде в соответствии с Канадским пенсионным планом | 2019-08-23 | |

| CPT130 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 7–10 Соглашения о социальном обеспечении между Канадой и Федеративной Республикой Германия | 08.06.2018 | |

| CPT136 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей 7 Соглашения о социальном обеспечении между Канадой и Восточной Республикой Уругвай | 22.08.2018 | |

| CPT137 | Свидетельство о покрытии пенсионного плана Канады в соответствии со статьями 6–9 Соглашения о социальном обеспечении между Канадой и Чешской Республикой | 2018-04-05 | |

| CPT138 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6–9 Соглашения о социальном обеспечении между Канадой и Словацкой Республикой | 15.03.2018 | |

| CPT139 | Канадский пенсионный план / страхование занятости — авторизация или отмена представительства | 2020-09-10 | |

| CPT140 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями VI — VIII Соглашения о социальном обеспечении между Канадой и Израилем | 15.03.2018 | |

| CPT141 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями VII — X Соглашения о социальном обеспечении между Канадой и Венгерской Республикой | 15.03.2018 | |

| CPT142 | Свидетельство о покрытии в соответствии с CPP в соответствии со статьями VI-IX Соглашения о социальном обеспечении между Канадой и Эстонской Республикой | 27.08.2018 | |

| CPT143 | Свидетельство о покрытии в соответствии с CPP в соответствии со статьями 6-9 Соглашения о социальном обеспечении между Канадой и Латвийской Республикой | 04.04.2018 | |

| CPT144 | Свидетельство о покрытии в соответствии с CPP в соответствии со статьями 6–9 Соглашения о социальном обеспечении между Канадой и Литовской Республикой | 04.04.2018 | |

| CPT16 | Заявление об освобождении самозанятых доходов от пенсионного плана Канады по религиозным причинам | 2019-07-12 | |

| CPT161 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6, 7 или 9 Соглашения о социальном обеспечении между Канадой и Республикой Польша | 2018-04-05 | |

| CPT162 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьями 7-10 Соглашения о социальном обеспечении между Канадой и Республикой Сербия | 28.03.2018 | |

| CPT163 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьями 6–10 Соглашения о социальном обеспечении между Канадой и Республикой Македонией | 2018-04-05 | |

| CPT165 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии с пунктом (2) статьи 6 и статьями 7, 8 и 10 Соглашения о социальном обеспечении между Канадой и Румынией | 27.04.2018 | |

| CPT166 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей 6 Конвенции о социальном обеспечении между Канадой и правительством Королевства Марокко | 28.03.2018 | |

| CPT168 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6–9 Соглашения о социальном обеспечении между Канадой и Федеративной Республикой Бразилия | 27.08.2018 | |

| CPT169 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6, 7 и 10 Соглашения о социальном обеспечении между Канадой и Республикой Индия | 27.04.2018 | |

| CPT17 | Заявление о подтверждении религиозной секты или ее подразделения, чтобы члены могли подать заявление на освобождение своих доходов от самозанятости из пенсионного плана Канады | 2019-08-21 | |

| CPT170 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии с подпунктом (b) статьи 6 и статьями 7 и 11 Соглашения о социальном обеспечении между Канадой и Болгарией | 28.03.2018 | |

| CPT171 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии с подпунктом (b) статьи 5 и статьями 6 и 9 Соглашения о социальном обеспечении между Канадой и Китайской Народной Республикой | 30.05.2018 | |

| CPT172 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии с подпунктом (b) статьи 6 и статьями 7 и 9 Конвенции о социальном обеспечении между Канадой и Республикой Перу | 27.08.2018 | |

| CPT20 | Выборы для выплаты взносов в пенсионный план Канады | 2020-01-21 | |

| CPT30 | Выборы о прекращении взносов в пенсионный план Канады или отмена результатов предыдущих выборов | 2020-07-31 | |

| CPT49 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Исландией | 30.08.2018 | |

| CPT50 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Ирландией | 2018-03-01 | |

| CPT51 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьями 6-11 Соглашения о социальном обеспечении между Канадой и Италией | 2017-10-02 | |

| CPT52 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей VII Соглашения о социальном обеспечении между Канадой и Францией | 2018-01-02 | |

| CPT54 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Греческой Республикой (Греция) | 28.03.2018 | |

| CPT55 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями VI — XI Соглашения о социальном обеспечении между Канадой и Португалией | 22.08.2018 | |

| CPT56 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьей V Соглашения о социальном обеспечении между Канадой и США | 14 февраля 2018 г. | |

| CPT57 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Ямайкой | 2018-03-01 | |

| CPT58 | Свидетельство о страховании по Канадскому пенсионному плану в соответствии со статьей 5 Соглашения о социальном обеспечении между Канадой и Республикой Корея | 28.03.2018 | |

| CPT60 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьей VI Конвенции о социальном обеспечении между Канадой и Люксембургом | 2018-03-01 | |

| CPT61 | Свидетельство о покрытии по Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Республикой Мальта | 28.03.2018 | |

| CPT62 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьями 6–10 Соглашения о социальном обеспечении между Канадой и Мексиканскими Соединенными Штатами | 27.08.2018 | |

| CPT63 | Свидетельство о покрытии согласно Канадскому пенсионному плану в соответствии со статьей VI Соглашения о социальном обеспечении между Канадой и Королевством Нидерландов | 30.08.2018 | |

| CPT64 |

Публикация 17 (2020 г.), Ваш федеральный подоходный налог

В этом разделе кратко описаны важные налоговые изменения, вступившие в силу в 2020 году.Большинство этих изменений подробно обсуждается в данной публикации.

Будущие разработки. Для получения последней информации по темам налогового права, затронутым в этой публикации, например, по законам, принятым после публикации, посетите IRS.gov/Pub17.

Публикация 17 изменений. Мы удалили из этой публикации следующие главы 2019 г .: 6, 8, 9, 10, 13, 14, 15, 16, 18, 19, 20, 22, 24, 25, 26, 29, 30, 31, 33, 34, 35 и 36. Вы можете найти большую часть информации, ранее находившейся в этих главах первичной публикации.См. Изменения Публикации 17 2020 г., далее.

Срок возврата. Подайте налоговую декларацию до 15 апреля 2021 г. См. Главу 1.

Оплата экономического воздействия. Любой полученный вами платеж, оказывающий влияние на экономику, не облагается федеральным подоходным налогом, но уменьшает ваш возвратный кредит на восстановление.

Возвратный бонусный кредит. Этот кредит рассчитывается как платеж за прошлогодний экономический эффект, за исключением того, что суммы основаны на 2020 налоговом году, а не на 2019 налоговом году (или 2018 налоговом году, если информация о 2019 налоговом году недоступна).Максимальный кредит составляет 1200 долларов США (2400 долларов США при совместной регистрации в браке) плюс 500 долларов США на каждого ребенка, отвечающего требованиям. Для получения дополнительной информации см. Инструкции к формам 1040 и 1040-SR, строка 30.

Форма 1040-НР редакция. Форма 1040-NR была изменена, чтобы в большей степени соответствовать формату форм 1040 и 1040-SR. Начиная с 2020 года в форме 1040-NR будут использоваться таблицы 1, 2 и 3.

Благотворительные взносы. Если вы не перечисляете свои вычеты в Приложении A (Форма 1040), вы можете иметь право на вычет на благотворительные взносы в размере до 300 долларов.Для получения дополнительной информации см. Инструкции для форм 1040 и 1040-SR, строка 10b.

Временная приостановка лимитов денежных взносов. В 2020 налоговом году на некоторые сделанные вами денежные взносы не распространяется ограничение в 60% для денежных взносов. Для получения дополнительной информации см. Pub. 526.

Размер стандартного вычета увеличен. На 2020 год увеличена стандартная сумма удержания для всех подателей заявок. Суммы:

Не женат или женат, подача отдельно — $ 12 400;

Семейное положение в браке или вдова (вдова) — 24 800 долларов США; и

Глава семьи — 18 650 долларов.

См. Главу 10.

Виртуальная валюта. Если в 2020 году вы участвовали в транзакции с использованием виртуальной валюты, вам нужно будет ответить на вопрос на странице 1 формы 1040 или 1040-SR. См. Виртуальная валюта в инструкциях к формам 1040 и 1040-SR. В 2019 году этот вопрос был в Приложении 1.

Личные взносы IRA. Вам больше не нужно быть моложе 70,5 лет, чтобы вычитаться из ваших взносов в IRA.См. Инструкции к Приложению 1 (Форма 1040), строка 19.

Налоговые льготы на коронавирус для некоторых физических лиц. Закон о помощи, помощи и экономической безопасности в связи с коронавирусом (CARES) разрешает определенным лицам, которые подали Приложение SE (Форма 1040) или Приложение H (Форма 1040), отложить выплату 50% налога на социальное обеспечение, взимаемого за период, начинающийся 27 марта 2020 г. и до 31 декабря 2020 г. Для получения дополнительной информации см. Инструкции к Приложению SE (Форма 1040) или Приложению H (Форма 1040).Для получения информации о том, как сообщить об отсрочке, см. Инструкции к Приложению 3 (Форма 1040), строка 12e.

Декларация · FAQ · LHV

В случае разделения на счете ценных бумаг должны быть сделаны две записи: при первой записи будет списана вся существующая позиция ценной бумаги, а при второй записи позиция будет увеличена на сумму коэффициента разделения будет добавлен. Пример 2: В случае одного дробления и существующей позиции в 100 акций, записи –100 и +200 должны быть сделаны на счете ценных бумаг.

Слияния, разделения и другие аналогичные корпоративные действия отражаются аналогичным образом. Например, в случае слияния ценные бумаги старой компании списываются, а новые добавляются. В момент разделения стоимость приобретения обмениваемых ценных бумаг равномерно распределяется между заменяемыми ценными бумагами, и, таким образом, расчет стоимости приобретения с использованием метода ФИФО прерывается (см. Пример).

Пример

14.03.2018 100 акций MSFT были приобретены по цене 24,86 долларов США, комиссия за обслуживание 22,29 долларов США, T + 2 16.03.2018 Курс евро к доллару 1,413.

22.03.2018 Выкуплено 200 акций MSFT по цене 24,50 долларов США, комиссия за обслуживание 29,53 долларов США, T + 2 26.03.2011 Курс евро к доллару 1,4115.

05.05.2018 состоится разделение 2: 1 MSFT –300 MSFT списывается и добавляется +600 MSFT, общая стоимость приобретения составляет (100 × 24,86 + 22,29) / 1,413 + (200 × 24,50 + 29,53) / 1,4115 = 5267 евро.56.

07.05.2018 50 акций MSFT были приобретены по цене 13,06 долларов США, комиссия за обслуживание составляет 16,79 долларов США, T + 2 09.05.2018 курс обмена евро-доллар 1,435701 (обратите внимание, если количество было умножено на соответствующий коэффициент в ходе сплита, затем цена делилась на такой же коэффициент).

01.11.2018 было продано 300 акций MSFT по цене 14,04 доллара США, комиссия за обслуживание составляет 27,47 долларов США, T + 2 05.11.2018 обменный курс евро к доллару США 1,3773.

Налоговый отчет

Стоимость приобретения = 5267.56 × 300/600 = 2633,78 евро

Затраты, связанные с переводом = 27,47 / 1,3773 = 19,95 евро

Цена продажи = 300 × 14,04 / 1,3773 = 3058,16 евро

MSFT: Microsoft Corporation; Поделиться; 300; СОЕДИНЕННЫЕ ШТАТЫ АМЕРИКИ; 2633,78; 19,95; 3058.16

02.11.2018 оставшиеся 350 акций MSFT были проданы по цене 14,12 долларов США, плата за обслуживание составляет 29,66 долларов США, T + 2 06.11.2018 обменный курс евро к доллару США 1,377274.

Налоговый отчет

Стоимость приобретения = (5267,56 × 300/600 + (50 × 13.06 + 16,79) / 1,435701 = 3100,30 евро

Затраты, связанные с переводом = 29,66 / 1,377274 = 21,54 евро

Цена продажи = 350 × 14,12 / 1,377274 = 3588,25 евро

MSFT: Microsoft Corporation; Поделиться; 350; СОЕДИНЕННЫЕ ШТАТЫ АМЕРИКИ; 3100,3; 21,54; 3588,25

Последние изменения в максимальных ставках подоходного налога с населения в Европе

В 2018 году поступления от подоходного налога с населения составили 23,9 процента от общих налоговых поступлений в странах ОЭСР. Страны облагают налогом трудовой доход различными способами через налоги на заработную плату, подоходный налог с населения и, в некоторых случаях, дополнительные налоги.

С 2017 по 2020 год десять европейских стран ОЭСР изменили свои максимальные ставки подоходного налога с населения. Из этих десяти стран шесть снизили свои максимальные ставки подоходного налога с физических лиц, а четыре других повысили свои максимальные ставки.

Латвия и Литва перешли от фиксированных налогов на доходы физических лиц к прогрессивным налоговым структурам. Польша ввела дополнительный налог на солидарность, а Португалия и Швеция отменили дополнительный налог. Греция, Финляндия, Нидерланды и Норвегия немного снизили ставки подоходного налога с населения.Турция добавила новую верхнюю ступень подоходного налога с населения.

Финляндия

Финляндия взимает подоходный налог центрального правительства и местный подоходный налог. В 2018 году максимальная ставка федерального подоходного налога была снижена с 31,5 до 31,25. Муниципальные налоги на доходы физических лиц взимаются по фиксированной ставке, которая варьировалась от 16,50 до 22,50 процента в 2019 году в зависимости от муниципалитета. Помимо максимальной ставки, ставки налоговой шкалы в других скобках также были снижены на 0.25 процентных пунктов.

Греция

Греция снизила максимальную ставку подоходного налога с 55 до 54 процентов (44 процента подоходного налога плюс 10 процентов надбавки за солидарность) в 2020 году. Максимальная ставка применяется к доходам, превышающим 40 001 евро (44 794 доллара США).

Латвия

В 2018 году Латвия изменила свою систему с фиксированного налога на доходы физических лиц на прогрессивный налог. До этого изменения Латвия применяла фиксированный налог в размере 23%. В новой системе есть три отдельных скобки: 20 процентов, 23 процента и 31.4 процента. Максимальная ставка применяется к доходам выше 62 800 евро (70 325 долларов США) в 2020 году.

Литва

В 2019 году Литва перешла от 15-процентного фиксированного подоходного налога с физических лиц на прогрессивный подоходный налог с двумя скобками со ставками 20 и 27 процентов. Верхняя категория относится к доходам, превышающим 120 процентов средней заработной платы, которая в 2019 году составляла 136 334 евро (152 670 долларов США).

Нидерланды

Прогрессивная налоговая система в Нидерландах переместилась из четырех групп с максимальной ставкой налога на доходы физических лиц 52 процента в три группы с максимальной ставкой 51.75 процентов в 2019 году. В 2020 году в структуру групповой ставки были внесены дополнительные изменения, в результате чего верхняя часть подоходного налога с населения была снижена до 49,5 процента.

Норвегия

Норвегия применяет подоходный налог с физических лиц по двум отдельным налоговым базам с отдельными ставками. Чистый обычный доход облагается налогом по комбинированной муниципальной и национальной ставке в размере 22 процентов (снижение с 23 процентов в 2018 году). Валовой личный доход облагается прогрессивным налогом в четырех скобках. Максимальный показатель личного дохода в 2019 году — 16.2 процента (рост с 14,5 процента в 2017 году) с пороговым уровнем дохода 964 800 норвежских крон (109 611 долларов США). В целом, максимальный показатель личного дохода несколько снизился с 38,5 процента в 2017 году до 38,2 процента в 2019 году. Максимальный показатель в 38,2 процента сохранился в 2020 году.

Польша

В Польше действует прогрессивный налог на доходы физических лиц с максимальной ставкой 32 процента, который применяется к доходам выше 85 528 злотых (21 495 долларов США). Физические лица с доходом выше 1 миллиона злотых (251 319 долларов США) с 2019 года уплачивают налог солидарности в размере 4 процентов.В совокупности налог солидарности, который действует как дополнительный налог на личный доход, и верхний уровень подоходного налога с физических лиц дают общую максимальную ставку для физических лиц в 36 процентов по сравнению с 32 процентами в 2018 году.

Португалия

В Португалии максимальная ставка налога на доходы физических лиц составляет 48 процентов. Эта ставка применяется к доходам свыше 80 640 евро (89 240 долларов США). Налог на солидарность является частью португальской системы с 2012 года. Надбавка за солидарность применяется по ставке 2,5 процента к доходу от 80 000 евро (89 586 долларов США) до 250 000 евро (279 955 долларов США).Ставка 5 процентов взимается с доходов свыше 250 000 евро (279 955 долларов США). Отдельная чрезвычайная надбавка в размере 3,25 процента на доход свыше 80 640 евро (90 302 доллара США) была отменена в 2018 году. С этим изменением налог на солидарность и максимальная ставка в таблице личных доходов привели к ставке в 53 процента по сравнению с 56,25 процента. в 2017 году до отмены чрезвычайной надбавки.

Швеция

Швеция отменила свою максимальную ставку подоходного налога с физических лиц в 2020 году, которая добавляла 5-процентный дополнительный налог к доходам, превышающим 703 000 шведских крон (74 336 долларов США).Швеция взимает фиксированную ставку налога в размере 20 процентов, а также различные ставки муниципального налога. Текущая средняя муниципальная ставка составляет 32,19 процента.

Турция

В 2020 году Турция ввела новую максимальную ставку подоходного налога с населения в размере 40 процентов. Новая ставка была добавлена к налоговым категориям Турции — 15, 20, 27 и 35 процентов.

| Страна | 2017 Ставки налога | 2018 Ставки налога | Налоговые ставки 2019 | Налоговые ставки 2020 |

|---|---|---|---|---|

Финляндия (FI) | 51.4% | 51,1% | 51,1% | 51,1% |

Греция (GR) | 55,0% | 55,0% | 55,0% | 54,0% |

Латвия (LV) | 23,0% | 31,4% | 31,4% | 31,4% |

Литва (LT) | 15,0% | 15,0% | 27,0% | 27.0% |

Нидерланды (Нидерланды) | 52,0% | 52,0% | 51,8% | 49,5% |

Норвегия (NO) | 38,5% | 38,4% | 38,2% | 38,2% |

Польша (PL) | 32,0% | 32,0% | 36,0% | 36,0% |

Португалия (PT) | 56.3% | 53,0% | 53,0% | 53,0% |

Швеция (SE) | 57,1% | 57,1% | 57,2% | 52,2% |

Турция (TR) | 35,8% | 35,8% | 35,8% | 40,0% |

Источник: ОЭСР, «Реформы налоговой политики 2020», 3 сентября 2020 г., https://www.oecd-ilibrary.org/sites/7af51916-en/1/3/3/index.html? itemId = / content / publishing / 7af51916-en & _csp_ = 8a96f5eedbc1947f715e8fc47d48f410 & itemIGO = oecd & itemContentType = book # tabnote-d1e3055; OECD.Stat, «Таблица I.7. Максимальная установленная законом ставка подоходного налога с населения и максимальная предельная ставка налога для сотрудников », 2020 г., https://stats.oecd.org/index.aspx?DataSetCode=TABLE_I7. | ||||

Была ли эта страница полезной для вас?

Спасибо!

Налоговый фонд прилагает все усилия, чтобы предоставить исчерпывающий анализ налоговой политики.Наша работа зависит от поддержки таких людей, как вы. Не могли бы вы внести свой вклад в нашу работу?

Внесите вклад в налоговый фондСообщите нам, как мы можем лучше обслуживать вас!

Мы прилагаем все усилия, чтобы сделать наш анализ максимально полезным. Не могли бы вы рассказать нам больше о том, как мы можем добиться большего?

Оставьте отзывставок корпоративного налога во всем мире

Ключевые выводы

- В 2020 году 10 стран внесли изменения в свои нормативные ставки корпоративного подоходного налога.Одна страна — Микронезия — увеличила максимальную ставку корпоративного налога, а девять стран — Армения, Бельгия, Колумбия, Франция, Французская Полинезия, Гренландия, Монако, Того и Зимбабве — снизили свои ставки корпоративного налога.

- Коморские Острова (50 процентов), Пуэрто-Рико (37,5 процента) и Суринам (36 процентов) являются странами с самыми высокими ставками корпоративного налога в мире, а Барбадос (5,5 процента), Узбекистан (7,5 процента) и Туркменистан (8 процентов). процентов) взимают самые низкие корпоративные ставки. В пятнадцати юрисдикциях корпоративный налог не взимается.

- Средняя установленная законом ставка налога на прибыль корпораций в мире, измеренная в 177 юрисдикциях, составляет 23,85%. При взвешивании по ВВП средняя установленная ставка составляет 25,85 процента.

- В Европе самый низкий средний показатель по региону — 19,99 процента (24,61 процента по ВВП). И наоборот, в Африке самый высокий средний нормативный показатель по региону — 28,50 процента (28,16 процента, взвешенное по ВВП).

- Средняя максимальная корпоративная ставка среди стран ЕС-27 составляет 21,47%, 23.51 процент в странах ОЭСР и 24 процента в G7.

- Средняя установленная законом ставка корпоративного налога в мире постоянно снижалась с 1980 года, причем наибольшее снижение произошло в начале 2000-х годов.

- Средняя установленная законом ставка корпоративного налога снизилась во всех регионах с 1980 года.

Введение

В 1980 году ставки корпоративного налога во всем мире составляли в среднем 40,11 процента и 46,52 процента, если взвешивать их по ВВП [1]. С тех пор страны осознали влияние высоких ставок корпоративного налога на решения об инвестициях в бизнес, так что в 2020 году средний показатель сейчас составляет 23.85 процентов и 25,85 при взвешивании по ВВП для 177 отдельных налоговых юрисдикций [2].

Спад наблюдался во всех основных регионах мира, в том числе в крупнейших экономиках. Налоговая реформа 2017 года в США приблизила установленную ставку налога на прибыль корпораций из одной из самых высоких в мире к середине распределения. Если в 2017 году в США была четвертая по величине ставка корпоративного подоходного налога в мире [3], то сейчас они находятся примерно в середине среди исследованных стран и налоговых юрисдикций.

Европейские страны, как правило, имеют более низкие ставки корпоративного подоходного налога, чем страны других регионов, а во многих развивающихся странах ставки корпоративного подоходного налога выше среднемировых.

Сегодня в большинстве стран ставки корпоративного налога ниже 30 процентов.

Заметные изменения ставки корпоративного налога в 2020 году

Десять стран внесли изменения в свои нормативные ставки налога на прибыль в 2020 году. Микронезия была единственной страной, которая повысила свою максимальную ставку корпоративного налога, введя прогрессивную систему корпоративного подоходного налога с максимальной ставкой 30 процентов, что на девять процентных пунктов выше, чем прежний фиксированный корпоративный налог в размере 21 процента.

Девять стран на пяти континентах — Армения, Бельгия, Колумбия, Франция, Французская Полинезия, Гренландия, Монако, Того и Зимбабве — снизили свои ставки корпоративного налога в 2020 году. Снижение налоговой ставки варьировалось от одного процентного пункта в Колумбии, Французской Полинезии, и Того до 5,3 процентных пункта в Гренландии.

| Страна | 2019 Ставка налога | 2020 Ставка налога | Изменение с 2019 на 2020 |

|---|---|---|---|

Африка | |||

| Того | 28% | 27% | -1 п.п. |

| Зимбабве | 25.75% | 24,72% | -1,03 п.п. |

Азия | |||

| Армения | 20% | 18% | -2 п.п. |

Европа | |||

| Бельгия | 29,58% | 25,00% | -4,58 чел. |

| Франция (а) | 34,43% | 32,02% | -2,41 п.п. |

| Монако (б) | 31% | 28% | -3 чел. |

Северная Америка | |||

| Гренландия | 31.8% | 26,5% | -5,3 п.п. |

Океания | |||

| Французская Полинезия | 26% | 25% | -1 п.п. |

| Микронезия (Федеративные Штаты) (c) | 21% | 30% | +9 чел. |

Южная Америка | |||

| Колумбия (d) | 33% | 32% | -1 п.п. |

Примечания: (a) Во Франции запланировано дальнейшее снижение ставки корпоративного налога, в результате чего ставка составит 25 процентов (плюс 3.Социальная надбавка в размере 3 процентов, что равняется комбинированной ставке в 25,83 процента) к 2022 году. (b) В Монако запланировано дальнейшее снижение ставки корпоративного налога, в результате чего к 2022 году ставка составит 25 процентов. (c) Микронезия ввела прогрессивный корпоративный подоходный налог с максимальной ставкой в 30 процентов. (d) В рамках налоговой реформы Колумбии 2018/2019 гг. Были приняты меры по дальнейшему снижению ставки налога на прибыль до 31 процента в 2021 году и 30 процентов с 2022 года. | |||

Запланированные изменения ставок корпоративного налога в ОЭСР [4]

Среди стран ОЭСР Франция, Нидерланды и Швеция объявили о внесении изменений в установленную законом ставку налога на прибыль корпораций в ближайшие годы.

- В France стандартная установленная законом ставка корпоративного подоходного налога была снижена до 32,02 процента (включая социальную надбавку в размере 3,3 процента) в 2020 году. Ожидается, что уже принятое законом снижение ставки корпоративного налога постепенно снизит ставку корпоративного налога до 25,83 процента за 2022.

- В стандарте , Нидерланды , первоначально запланированное снижение установленной законом ставки корпоративного налога, применяемой к доходу, превышающему 200 000 евро, было частично отменено: корпоративная ставка не была снижена до 22.55 процентов в 2020 году, как планировалось изначально. Вместо этого он останется на уровне 25 процентов в 2020 году и будет снижен до 21,7 процента вместо 20,50 процента в 2021 году.

- В , Швеция, , установленная ставка корпоративного налога будет снижена с 21,4 процента в 2020 году до 20,6 процента в 2021 году.

Самые высокие и самые низкие ставки корпоративного налога в мире [5]

В 100 из 223 отдельных юрисдикций, опрошенных на 2020 год, ставки корпоративного налога ниже 25 процентов, а в 117 — выше 20 и ниже 30 процентов.Средняя налоговая ставка среди 223 юрисдикций составляет 22,57%. [6] В Соединенных Штатах самая высокая ставка корпоративного налога 85 или с совокупной установленной ставкой 25,77 процента.

Двадцать стран с самыми высокими ставками налога на прибыль корпораций охватывают почти все регионы, хотя и неравномерно. В то время как девять из 20 ведущих стран находятся в Африке, Европа появляется только дважды, а Азия — нет. Из оставшихся юрисдикций две находятся в Океании и семь — в Северной и Южной Америке.

Единственная промышленно развитая страна [7] в первой двадцатке — Франция (32.02 процента).

| Страна | Континент | Ставка налога |

|---|---|---|

| Коморские Острова * | Африка | 50% |

| Пуэрто-Рико | Северная Америка | 37,5% |

| Суринам | Южная Америка | 36% |

| Чад | Африка | 35% |

| Демократическая Республика Конго | Африка | 35% |

| Экваториальная Гвинея | Африка | 35% |

| Гвинея | Африка | 35% |

| Кирибати | Океания | 35% |

| Мальта | Европа | 35% |

| Сен-Мартен (Французская часть) | Северная Америка | 35% |

| Синт-Мартен (голландская часть) | Северная Америка | 35% |

| Судан | Африка | 35% |

| Замбия | Африка | 35% |

| Американское Самоа | Океания | 34% |

| Бразилия | Южная Америка | 34% |

| Венесуэла (Боливарианская Республика) | Южная Америка | 34% |

| Камерун | Африка | 33% |

| Сент-Китс и Невис | Северная Америка | 33% |

| Сейшелы | Африка | 33% |

| Франция | Европа | 32.02% |

Примечания: * Обычная ставка корпоративного налога составляет 35 процентов, которая применяется как к коморским компаниям, так и к иностранным компаниям, получающим доход из коморских источников. Однако государственные промышленные и коммерческие предприятия или предприятия, участниками которых являются государство или определенные общественные учреждения, облагаются корпоративным налогом в размере 50 процентов, если их оборот превышает 500 миллионов коморских франков; см. Bloomberg Tax, «Country Guides: Comoros», https: //www.bloomberglaw.ru / product / tax / document / 255 | 704.||

На другом конце спектра, 20 стран с самыми низкими ненулевыми установленными ставками корпоративного налога, все ставки сборов равны или ниже 12.5 процентов. В десяти странах установлены нормативные ставки в размере 10 процентов, шесть из которых являются малыми европейскими странами (Андорра, Босния и Герцеговина, Болгария, Гибралтар, Косово и Македония). Единственные две промышленно развитые страны [8] , представленные среди 20 нижних стран, — это Ирландия и Венгрия. Ирландия известна своей низкой ставкой в 12,5 процента, которая действует с 2003 года. Венгрия снизила ставку налога на прибыль с 19 до 9 процентов в 2017 году.

| (за исключением юрисдикций с нулевой процентной ставкой корпоративного подоходного налога) | ||

|---|---|---|

| Страна | Континент | Ставка налога |

| Барбадос | Северная Америка | 5.5% |

| Узбекистан | Азия | 7,5% |

| Туркменистан | Азия | 8% |

| Венгрия | Европа | 9% |

| Черногория | Европа | 9% |

| Андорра | Европа | 10% |

| Босния и Герцеговина | Европа | 10% |

| Болгария | Европа | 10% |

| Гибралтар | Европа | 10% |

| Косово, Республика | Европа | 10% |

| Кыргызстан | Азия | 10% |

| Парагвай | Южная Америка | 10% |

| Катар | Азия | 10% |

| Бывшая югославская Республика Македония | Европа | 10% |

| Тимор-Лешти | Океания | 10% |

| Китай, Специальный административный район Макао | Азия | 12% |

| Республика Молдова | Европа | 12% |

| Кипр | Европа | 12.5% |

| Ирландия | Европа | 12,5% |

| Лихтенштейн | Европа | 12,5% |

Источники: ОЭСР, «Таблица II.1. Установленная ставка корпоративного подоходного налога; КПМГ, «Таблица ставок корпоративного налога»; и индивидуально исследованы, см. Налоговый фонд, «мировые корпоративные налоговые ставки /». | ||

Из 223 обследованных юрисдикций 15 в настоящее время не взимают общий корпоративный подоходный налог.За исключением Объединенных Арабских Эмиратов, все эти юрисдикции являются небольшими островными государствами. Некоторые из них, такие как Каймановы острова и Бермуды, известны отсутствием корпоративных налогов.

| Страна | Континент |

|---|---|

| Ангилья | Северная Америка |

| Багамы | Северная Америка |

| Бахрейн * | Азия |

| Бермудские острова | Северная Америка |

| Британские Виргинские острова | Северная Америка |

| Каймановы острова | Северная Америка |

| Гернси | Европа |

| Остров Мэн | Европа |

| Джерси | Европа |

| Сен-Бартельми | Северная Америка |

| Токелау | Океания |

| Острова Теркс и Кайкос | Северная Америка |

| Объединенные Арабские Эмираты * | Азия |

| Вануату | Океания |

| Острова Уоллис и Футуна | Океания |