Акции и облигации банка: что выбрать начинающему инвестору — Премьер БКС

что выбрать начинающему инвестору — Премьер БКС

На фондовом рынке деньги можно вложить в ценные бумаги, валюту, драгоценные металлы, ПИФы или другие активы — в зависимости от ваших целей и отношения к риску. В этой статье мы расскажем о самых популярных финансовых инструментах — акциях и облигациях.

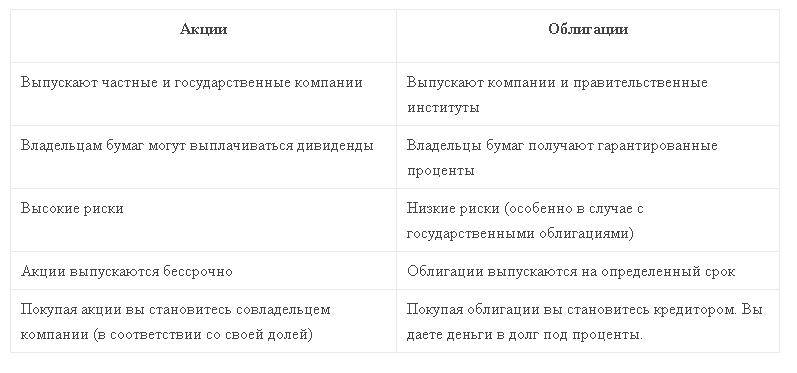

Что такое акции

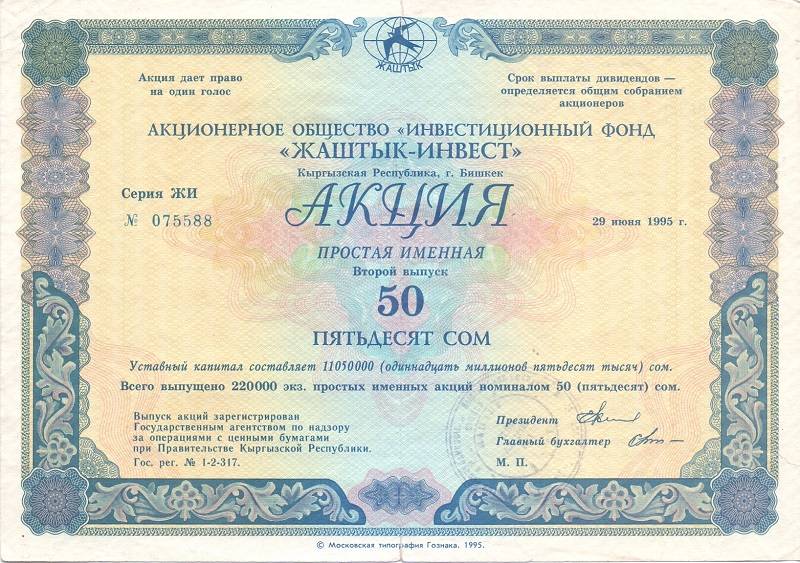

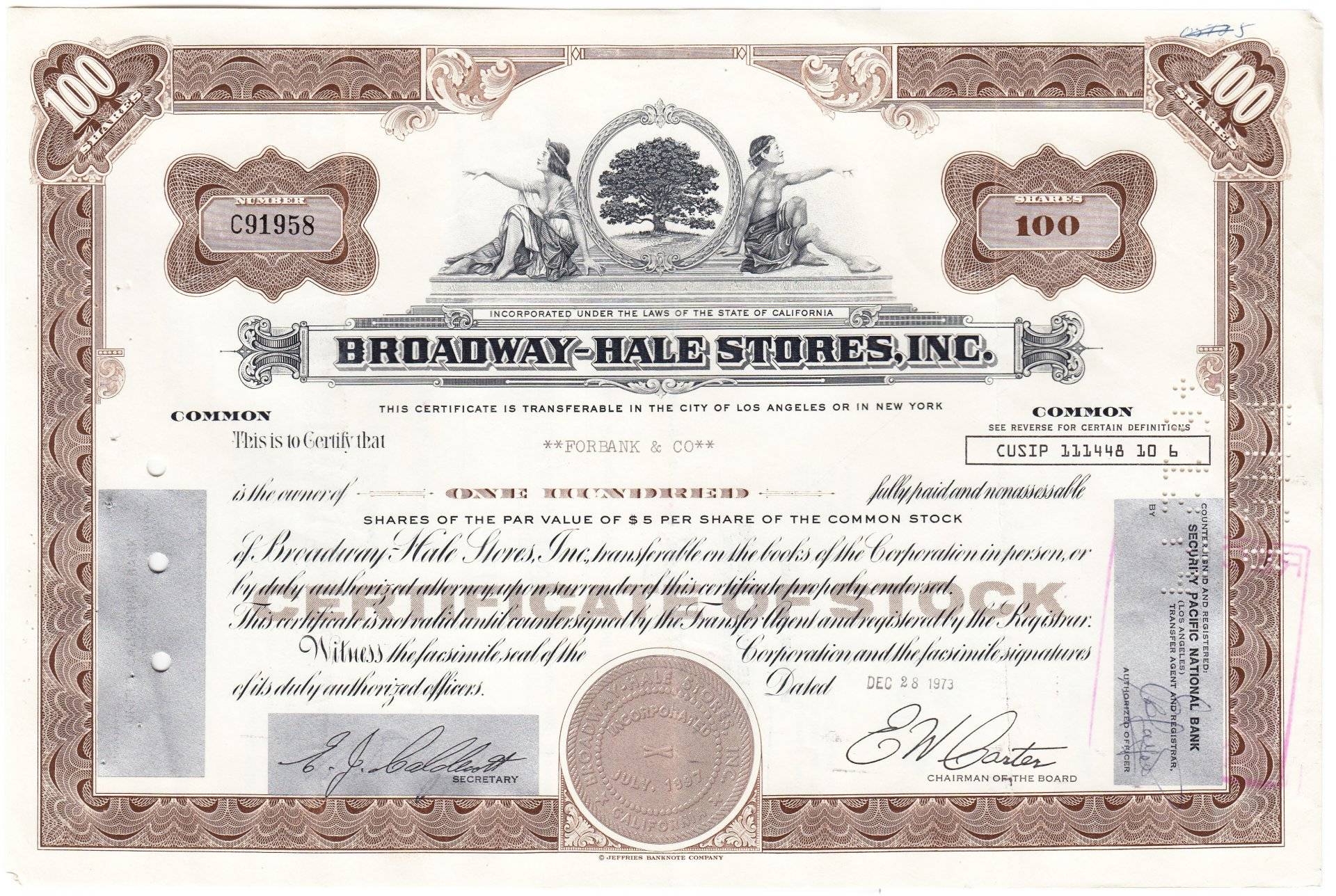

Акция — это долевая ценная бумага, обеспечивающая ее владельцу долю в капитале компании. Покупая акции предприятия, вы получаете право на участие в его управлении, а также на часть прибыли.

Акции могут быть обыкновенными и привилегированными. Первые дают владельцу право голоса на собрании акционеров, однако выплата дивидендов по ним не гарантирована. Вторые не дают возможности участвовать в голосовании, однако их держатели имеют преимущественное право при выплате дивидендов.

Плюсы инвестирования в акции:

- для старта не нужен большой капитал;

- потенциально высокая доходность;

- возможность участвовать в управлении компанией;

- высокая ликвидность (возможность быстро купить или подать акцию по цене, близкой к рыночной).

- высокие рыночные риски — акции могут как дорожать, так и дешеветь;

- зависимость котировок от внешних факторов.

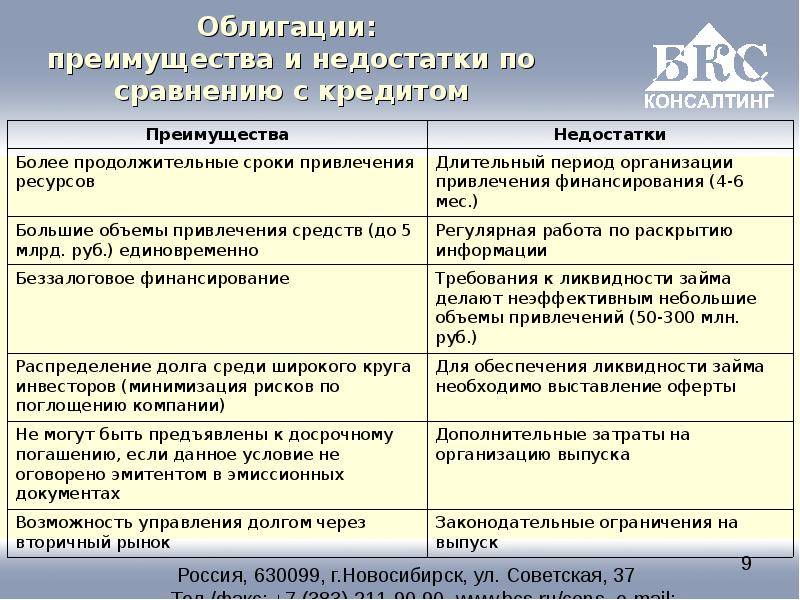

Что такое облигации

Облигация — долговая ценная бумага, которую выпускает компания или государственный орган для получения дополнительного источника финансирования. Покупая облигацию, инвестор фактически дает деньги взаймы выпустившему ее эмитенту. Эмитент, в свою очередь, обязуется вернуть инвестору стоимость облигации (номинал) и процент за пользование средствами (купоны).

Как правило, доходность по облигации фиксирована — то есть вы заранее знаете размер и дату выплат. Срок действия облигации также известен заранее — он может составлять 1, 2, 3 года или больше. В зависимости от эмитента долговые ценные бумаги принято делить на государственные, муниципальные и корпоративные:

- Государственные облигации (ОФЗ) — это ценные бумаги, которые выпускает Минфин. Покупая их, вы фактически одалживаете деньги государству, и получаете доход по фиксированной ставке.

При этом государство выступает гарантом возврата ваших вложений.

При этом государство выступает гарантом возврата ваших вложений. - Муниципальные облигации — это долговые ценные бумаги, выпускаемые субъектами РФ. Как правило, они имеют большую доходность, чем ОФЗ, за счет более низкой ликвидности.

- Корпоративные облигации — это долговые бумаги компаний. Потенциальная доходность и риски по ним выше, чем по ОФЗ. К наиболее надежным корпоративным облигациям можно отнести бумаги Сбербанка, РЖД, Газпрома и других компаний с государственным участием.

Плюсы инвестирования в облигации:

- низкий уровень риска;

- возможность получать стабильный и прогнозируемый доход;

- возможность регулировать соотношение риска и надежности, вкладывая в ОФЗ и корпоративные облигации;

- облигации подходят как для краткосрочных, так и для долгосрочных вложений.

Минусы:

- низкая процентная ставка;

- держатель не может оказывать влияние на политику компаний.

Как формируется прибыль по акциям

Доход от инвестирования в акции можно получить двумя способами: в виде дивидендов и разницы между ценой покупки и продажи. Срок и порядок выплаты дивидендов определяется решением общего собрания акционеров или уставом общества. Если компания не получила прибыль или деньги ей нужны для других целей, она может отказаться от выплаты дивидендов.

Суть второго способа получения дохода от акций сводится к правилу «купи дешевле — продай дороже». Однако реализовать эту стратегию довольно непросто: акции постоянно растут и падают, и выбрать лучшее время для их покупки или продажи удается далеко не каждому инвестору.

Как формируется прибыль по облигациям

Доход от инвестирования в облигации могут составлять выплаты купонов, рост рыночной стоимости бумаги, а также при определенных условиях – возврат номинальной стоимости.

- Купоны. Основной вид дохода по облигациям. Эмитент на регулярной основе платит владельцу ценных бумаг проценты за использование его денег.

Все условия выплаты купонов, как правило, известны заранее.

Все условия выплаты купонов, как правило, известны заранее. - Рост рыночной стоимости. По аналогии с акциями, стоимость облигаций может меняться, и при росте цены бумагу можно выгодно продать, не дожидаясь даты возврата номинала.

- Прибыль при возврате номинальной стоимости. Такой доход получат те владельцы облигаций, которые приобрели их по заниженной стоимости (с дисконтом).

- Кредитные риски. Наступают при снижении надежности эмитента и связаны с его неспособностью выполнять долговые обязательства.

- Риск инфляции. При покупке облигаций владелец получает фиксированный процент прибыли. Процент инфляции может превысит доходность по облигациям.

- Рыночный риск. Процентная ставка по облигациям зависит от ключевой ставки Центробанка. Когда последняя растет, старые выпуски облигаций с фиксированным купоном дешевеют. И наоборот, цена бумаг растет, если ставка ЦБ падает.

- Риск ликвидности. Владельцы облигаций могут столкнуться с проблемой продажи своих бумаг из-за возникновения финансовых проблем или ненадежности эмитента.

Эти факторы снижают интерес других инвесторов к такому инструменту.

Эти факторы снижают интерес других инвесторов к такому инструменту.

Возможные риски

Разберем основные риски инвестирования в акции и облигации.

Акции

Главный и наиболее распространенный риск при покупке акций — снижение их стоимости. Изменение котировок может быть краткосрочным: если у компании нет серьезных проблем, то колебания цены можно переждать, не продавая бумаги. В случае возникновения негативных факторов, влияющих на деятельность компании, котировки могут не восстановиться, что приведет к большим убыткам.

Еще один риск для держателей акций — отсутствие дивидендов. Их размер определяется по итогам финансового года на заседании акционеров и зависит от прибыли компании и ее приоритетов. Если вы хотите регулярно получать дивиденды, обратите внимание на так называемых «дивидендных аристократов». Это компании, которые ежегодно увеличивают размер дивидендных выплат на протяжении более 25 лет.

Их размер определяется по итогам финансового года на заседании акционеров и зависит от прибыли компании и ее приоритетов. Если вы хотите регулярно получать дивиденды, обратите внимание на так называемых «дивидендных аристократов». Это компании, которые ежегодно увеличивают размер дивидендных выплат на протяжении более 25 лет.

Облигации

Что выбрать: акции или облигации

Профессиональные инвесторы рекомендуют сочетать в инвестиционном портфеле акции и облигации. Это позволит диверсифицировать вложения и снизить риски потери капитала.

Прежде чем выбрать инструмент инвестирования, определите размер капитала, который вы готовы вложить, доход, который вы хотите получить, а также свое отношение к риску и временные рамки инвестирования. Инвесторам, которые готовы рискнуть ради более высокой доходности, стоит присмотреться к акциям перспективных компаний, а тем, кто хочет сохранить капитал, могут подойти ОФЗ и облигации надежных корпораций.

Статья была полезна?

Спасибо за ответ!

Да Нет

Инвестиционные облигации — Банк ВТБ

Целью настоящей Декларации является предоставление клиенту информации о рисках, связанных с приобретением облигаций с дополнительным доходом. Облигации могут быть приобретены на внебиржевом рынке или на Московской бирже, быть подвержены общим рискам, связанным с операциями на финансовых рынках.

Облигации могут быть приобретены на внебиржевом рынке или на Московской бирже, быть подвержены общим рискам, связанным с операциями на финансовых рынках.

РЫНОЧНЫЙ (ЦЕНОВОЙ) РИСК

Инвестиционные облигации являются сложными финансовыми инструментами, где выплата зависит от изменений определенных характеристик базовых ценных бумаг, фондовых индексов, курсов валют, процентных ставок и других базовых активов, и которые могут быть проданы в качестве единого инструмента или быть комплексом взаимосвязанных инструментов. При развитии негативного сценария (в частности, отрицательная динамика базового/-ых активов) досрочный выход из облигации, если это возможно исходя из рыночных условий, может привести к убыткам.

Инвестиционные облигации обращаются на Московской бирже. Однако при резком движении рыночной цены базового актива, на который выпущена облигация, она может временно потерять ликвидность, и клиент временно не сможет реализовать приобретенную им ранее облигацию на вторичном рынке, либо спрэд котировок значительно расширится, и клиент при досрочной реализации облигаций понесет значительные убытки.

При этом возможны обстоятельства, при которых продать облигации досрочно будет невозможно, и для возврата номинальной стоимости и получения дополнительного дохода и фиксированного купона будет необходимо дождаться их погашения.

При этом возможны обстоятельства, при которых продать облигации досрочно будет невозможно, и для возврата номинальной стоимости и получения дополнительного дохода и фиксированного купона будет необходимо дождаться их погашения.РИСК БАНКРОТСТВА ЭМИТЕНТА

Возможность наступления неплатежеспособности эмитента облигации, что приведет к невозможности или снижению вероятности погашения облигаций и (или) исполнения обязательств по выплате купонов или досрочному выкупу бумаг в срок и в полном объеме. Этот риск определяется финансовым положением и платежеспособностью эмитента.

Что такое облигации | Облигации | Академия

Как заработать на облигациях, насколько они прибыльны, что выгоднее — акции или облигации, и зачем вообще инвестировать в долги.

Наверняка вам хоть раз в жизни приходилось брать в долг. Может, в детстве вы просили у родителей деньги на игрушку, а может, недавно обращались в банк за ипотекой — в любом случае вам знакома такая ситуация.

Деньги нужны не только людям, но и компаниям, и государствам. Компании необходимы средства для расширения бизнеса, а государству — на все, от инфраструктуры до программ соцобеспечения. Большие корпорации часто сталкиваются с тем, что им нужно гораздо больше денег, чем может предоставить банк. Выход из этой ситуации — привлечь инвестиции за счет выпуска облигаций (или иных долговых инструментов) и их продажи на бирже. И тогда тысячи инвесторов одалживают им часть необходимой суммы.

Таким образом, облигация (или бонд) — это не что иное, как кредит, часть которого вы обеспечиваете. Организация, выпустившая облигацию, называется эмитент. По сути облигация — это долговая расписка, которую должник (эмитент) выдает кредитору (инвестору).

Долг и капитал

Конечно, никто не будет одалживать деньги просто так. Инвестор предоставляет эмитенту возможность воспользоваться его деньгами, и за это получает что-то сверх одолженной суммы. А именно, эмитент выплачивает инвестору проценты, сумма и срок выплаты которых оговаривается заранее. Процентную ставку иногда также называют «купон».

Процентную ставку иногда также называют «купон».

День, когда эмитент выплачивает инвестору одолженную сумму (номинальная сумма), называется «дата погашения».

Облигации считаются ценными бумагами с фиксированной суммой прибыли, т. к. вы заранее знаете точную сумму, которую получите за время владения облигацией вплоть до даты погашения.

Пример: Допустим, вы приобрели облигацию номинальной стоимостью $1000, купоном 8% и сроком погашения через 10 лет. Это значит, что вы будете получать $80 ($1000*8%) выплаченных процентов в год в течение ближайших 10 лет. Точнее, так как выплаты по большинству облигаций происходят два раза в год, вы будете получать два раза по $40 в течение 10 лет. Через 10 лет, когда наступит дата погашения облигации, вы получите $1000 обратно.

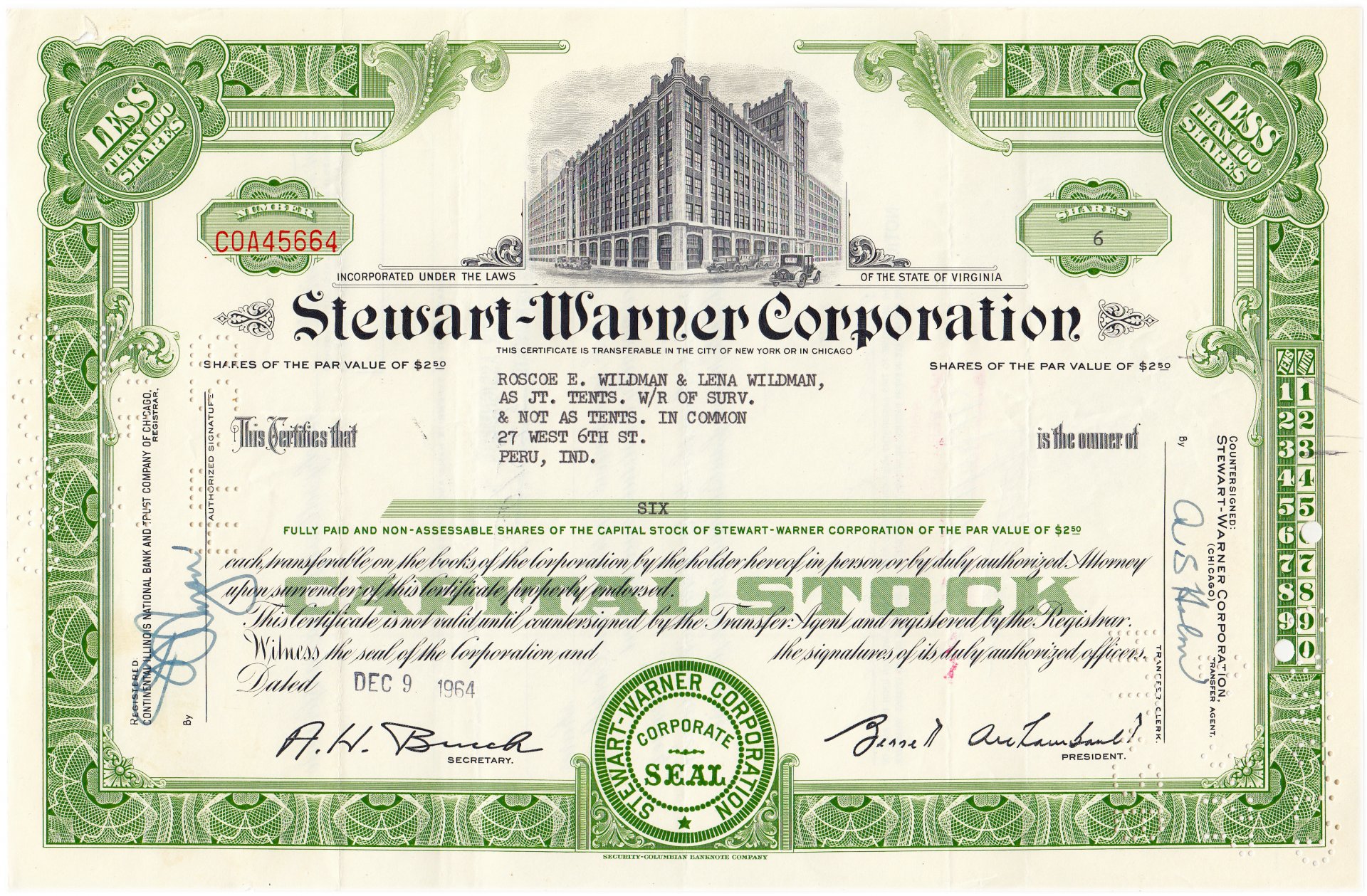

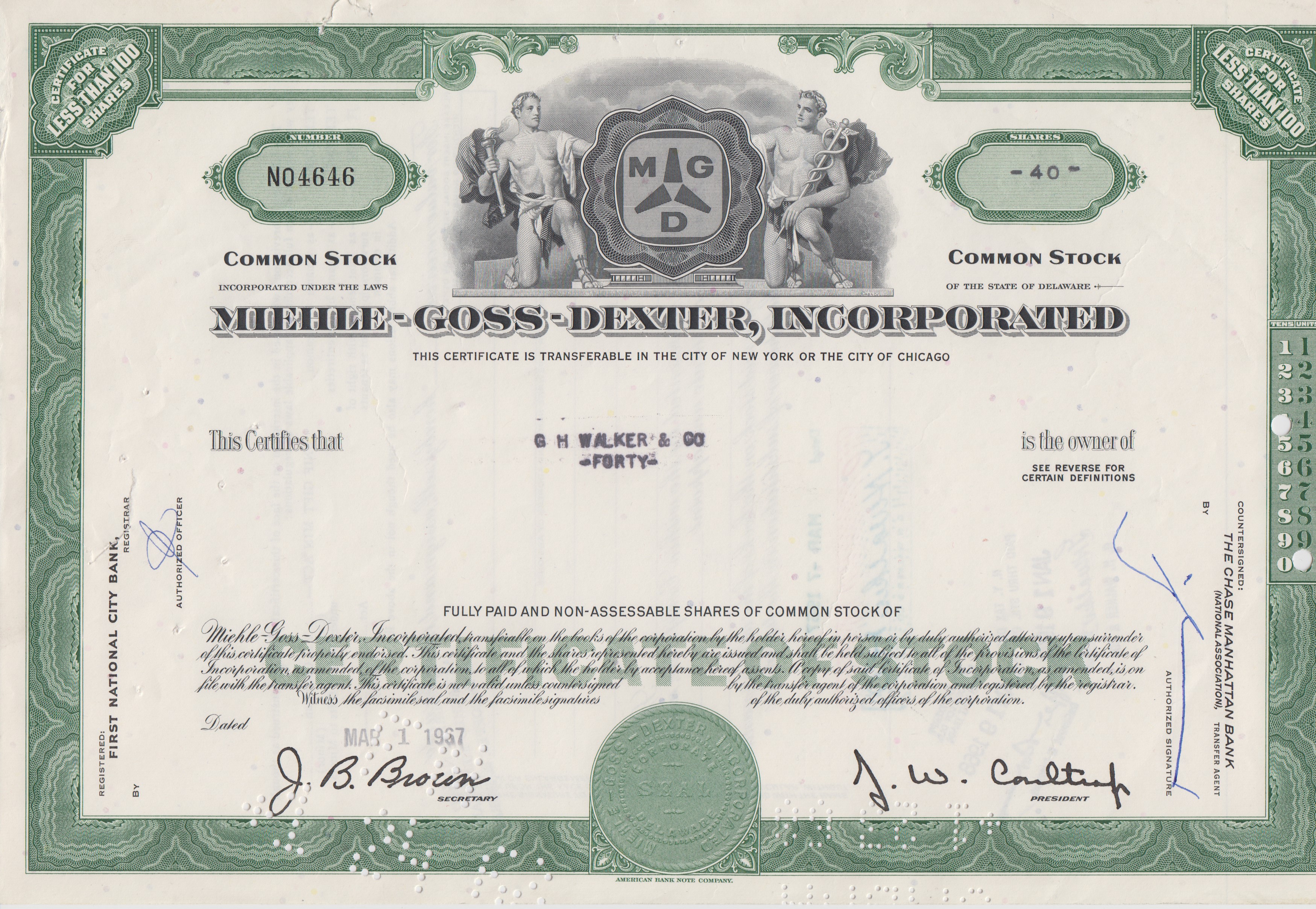

Облигации — это долг, а акции — это капитал. В этом основное различие двух типов ценных бумаг. Приобретая капитал (акции), инвестор становится (со-)владельцем компании. Права владельца — это права на участие в голосовании, а также право на долю от любых доходов компании в будущем. Приобретая долг (облигации), инвестор становится кредитором компании (или государства).

Права владельца — это права на участие в голосовании, а также право на долю от любых доходов компании в будущем. Приобретая долг (облигации), инвестор становится кредитором компании (или государства).

Основное преимущество кредитора заключается в том, что у него больше прав на активы, чем у акционеров компании — это значит, что в случае банкротства компании, средства возвращают сначала кредиторам, а потом акционерам. Однако держатель облигаций не получает никакой прибыли в случае, если дела компании идут в гору — он получает только номинальную стоимость облигации плюс проценты.

Итог: обычно кредиторы меньше рискуют, чем акционеры, но и прибыль у них меньше.

Так зачем покупать облигации?

Некоторые аналитики считают, что прибыль от акций больше, чем от облигаций. В прошлом это действительно было так, особенно в долгосрочной перспективе — на срок от 10 лет и более. Что тем не менее не означает, что не надо покупать облигации. Облигации имеют смысл всегда, когда вам не на руку краткосрочная волатильность акций. Рассмотрим две ситуации:

Рассмотрим две ситуации:

- Выход на пенсию. Самый простой пример — когда человек зависит от фиксированного дохода. Пенсионер не может позволить себе потерять все деньги, поскольку на них он оплачивает свои счета.

- Неотложные и затратные планы. Допустим, молодой сотрудник компании планирует через три года пойти учиться на MBA. И хотя с акций можно и правда заработать больше (поэтому средства пенсионного фонда он инвестирует в акции), сотрудник не может рисковать деньгами, которые отложил на образование. Так как эти деньги понадобятся ему в относительно короткий срок, то наиболее разумно инвестировать их в ценные бумаги с фиксированной прибылью.

Большинство финансовых консультантов советуют диверсифицировать инвестиционный портфель и менять соотношение различных классов активов на протяжении жизни. Например, в промежуток с 20 до 30 лет основная часть активов должна быть в акциях. В 40–50 лет лучше постепенно переходить на облигации вплоть до выхода на пенсию, когда большая часть ваших инвестиций должна приносить стабильный фиксированный доход.

Решения о выпуске, отчеты об итогах выпуска

Акции банка с индивидуальным государственным регистрационным номером 10303251B003D.

Акции банка с индивидуальным государственным регистрационным номером 10303251B002D

Акции банка с индивидуальным государственным регистрационным номером 10303251В001D.

Акции банка с индивидуальным государственным регистрационным номером 10303251В.

Акции банка с индивидуальным государственным регистрационным номером 20203251В.

Программа биржевых облигаций с идентификационным номером 4В020103251В001З от 22 апреля 2016 года (в российских рублях):

Программа биржевых облигаций с идентификационным номером 403251В001P02E от 14.10.2015 (в российских рублях):

Программа биржевых облигаций с идентификационным номером 403251В002P02E от 14. 10.2015 (в долларах США):

10.2015 (в долларах США):

В соответствии с правилами допуска биржевых облигаций к торгам в ЗАО «Фондовая биржа ММВБ» дирекция биржи (протокол № 97 от 30.07.2012) приняла решение о допуске к торгам в процессе размещения в ЗАО «ФБ ММВБ» биржевых облигаций банка:

4B020603251B от 30.07.2012

4B020703251B от 30.07.2012

4B020803251B от 30.07.2012

4B020903251B от 30.07.2012

4B021003251B от 30.07.2012

4B021103251B от 30.07.2012

)

) биржевые облигации документарные процентные неконвертируемые на предъявителя серии БО-06 с обязательным централизованным хранением, с возможностью досрочного погашения, размещаемые путем открытой подписки (идентификационный номер выпуска 4B020603251B от 30 июля 2012 года)

биржевые облигации документарные процентные неконвертируемые на предъявителя серии БО-07 с обязательным централизованным хранением, с возможностью досрочного погашения, размещаемые путем открытой подписки (идентификационный номер выпуска 4B020703251B от 30 июля 2012 года)

биржевые облигации документарные процентные неконвертируемые на предъявителя серии БО-08 с обязательным централизованным хранением, с возможностью досрочного погашения, размещаемые путем открытой подписки (идентификационный номер выпуска 4B020803251B от 30 июля 2012 года)

биржевые облигации документарные процентные неконвертируемые на предъявителя серии БО-09 с обязательным централизованным хранением, с возможностью досрочного погашения, размещаемые путем открытой подписки (идентификационный номер выпуска 4B020903251B от 30 июля 2012 года)

биржевые облигации документарные процентные неконвертируемые на предъявителя серии БО-10 с обязательным централизованным хранением, с возможностью досрочного погашения, размещаемые путем открытой подписки (идентификационный номер выпуска 4B021003251B от 30 июля 2012 года)

биржевые облигации документарные процентные неконвертируемые на предъявителя серии БО-11 с обязательным централизованным хранением, с возможностью досрочного погашения, размещаемые путем открытой подписки (идентификационный номер выпуска 4B021103251B от 30 июля 2012 года)

Облигации банка серии 13 с индивидуальным государственным регистрационным номером 41103251В от 23. 05.2012:

05.2012:

Проспект ценных бумаг: облигаций банка серий 13, 14:

Облигации банка серии 15 с индивидуальным государственным регистрационным номером 41303251В от 30 декабря 2019 года

Облигации банка серии 16 с индивидуальным государственным регистрационным номером 41403251В от 30 декабря 2019 года

Программа биржевых облигаций с идентификационным номером 403251В003Р02Е от 05 декабря 2019 года

)

)Облигации банка серии 003Р-01 с регистрационным номером выпуска 4В02-01-03251-В-003Р от 15 июня 2020 года

Облигации банка серии 003Р-03 с регистрационным номером выпуска 4В02-02-03251-В-003Р от 19 октября 2020 года

Облигации банка серии БО-EQ-FIX-003Р-03 с регистрационным номером выпуска 4В02-03-03251-В-003Р от 26 ноября 2020 года

Облигации банка серии 003Р-04 с регистрационным номером выпуска 4В02-04-03251-В-003Р от 26 января 2021 года

Программа биржевых облигаций с регистрационным номером 403251В001Р03Е от 11 ноября 2020 г.

Котировки акций ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК»

Тип акций

Обыкновенные

Биржа

Московская Биржа

SPO

24. 12.2015, 26.10.2017, 06.11.2019

12.2015, 26.10.2017, 06.11.2019

Объем выпуска

29 829 709 866

Уровень листинга

1

ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» уведомляет Вас о том, что источником и обладателем всей или части указанной на настоящей странице биржевой информации является ПАО Московская Биржа.

Сведения о котировках акции ПАО «МОСКОВСКИЙ КРЕДИТНЫЙ БАНК» предоставлены исключительно в ознакомительных целях и не предоставляют прав для их дальнейшего распространения или предоставления полученной информации третьим лицам в любом виде и любыми средствами, включая электронные, механические, фотокопировальные, записывающие или другие методы копирования и передачи информации без письменного согласия ПАО Московская Биржа на осуществление предоставления соответствующей биржевой информации третьим лицам в любом виде и любыми средствами, её трансляцию, демонстрацию или предоставление доступа к такой информации, а также её использование в игровых, учебных и иных системах, предусматривающих предоставление и/или распространение биржевой информации. Вы также не имеете права без письменного согласия ПАО Московская Биржа использовать биржевую информацию для создания любой иной модифицированной информации предназначенной для дальнейшего предоставления третьим лицам или публичного распространения, в том числе использовать биржевую информацию в своих Non-display системах или иными другими способами.

Как украинцы могут инвестировать в условиях коронакризиса

Инструмент № 1 – Инвестирование в акции

Порог входа на рынок инвестиций отличается у разных брокеров. Директор по развитию бизнеса «Украинской биржи» Алексей Сухоруков отмечает, что минимальный взнос на украинский брокерский счет обычно составляет $1-2 тыс. Инвестировать меньше просто невыгодно, поскольку потенциальная прибыль может не покрыть сопутствующих расходов.

Похожего мнения придерживается директор компании «Финэкс-Капитал» Игорь Когут. Если инвестировать только $1-3 тыс., то расходы на обслуживание операций будут значительно больше ожидаемого в течение года дохода. «Когда человек (инвестирует. – Ред.) $1-2 тыс. – это как зайти в казино и понимать, что для куража ты можешь поиграть в эту рулетку. Инвестиции такого плана могут быть только для куража», – считает он.

Инвестиции такого плана могут быть только для куража», – считает он.

Согласно требованию НБУ, платежи на брокерский счет для покупки иностранных акций должны осуществляться SWIFT-переводом. Плата состоит из фиксированной величины и доли от суммы перевода. В ПриватБанке, например, фиксированная плата составляет $12, а комиссия – 0,5% от суммы перевода. Соответственно, по инвестициям в $1 тыс. комиссия составит $17, или 475 грн.

Теоретически на украинском рынке инвестировать в иностранные компании можно и меньше, даже $100. Но тогда расходы на один перевод будут очень большими, а такие инвестиции потеряют смысл, считает господин Сухоруков. Он отметил, что если бы не запрет проводить прямой платеж украинскому брокеру в иностранной валюте, можно было бы свободно покупать акции, которіе стоят $50 или $100. По его словам, сейчас ведутся переговоры с НБУ об отмене этого запрета. В этом случае минимальный вход для инвестиций может упасть до $50-100.

С чего начать покупку акций иностранных компаний?

- Выбрать компанию, в которую будете инвестировать

В компании The Motley Fool отмечают, что важно, не сколько куплено акций, а на какую сумму и какое качество компаний. Игорь Когут подчеркивает, что инвестор должен быть осмотрительным, все взвесить, все проверить и иметь доверие к объекту инвестирования. Он советует каждому инвестору ответить на вопрос: «Хорошо, ты хочешь купить акции Tesla или Apple. А для чего?»

Игорь Когут подчеркивает, что инвестор должен быть осмотрительным, все взвесить, все проверить и иметь доверие к объекту инвестирования. Он советует каждому инвестору ответить на вопрос: «Хорошо, ты хочешь купить акции Tesla или Apple. А для чего?»

На примере колебания цены на акции компании – разработчика вакцины от COVID-19 BioNTech хорошо видно, как публичные заявления влияли на интерес инвесторов к этой компании.

- Найти инвестиционную компанию (брокера)

Купить акции иностранных компаний можно только через брокера. Самостоятельно – никак. В Украине обязательно надо подписать бумажный договор с брокером, который можно заключить в офисе инвестиционной компании, в двух экземплярах.

На этом этапе клиент узнает о комиссии брокера за его услуги. Тарифная политика компаний отличается у лидеров рынка, таких как Dragon Capital, Concorde Capital, «Универ Капитал» и другие. На украинском рынке уже котируются акции таких компаний, как Apple.

Если у вас есть счет в иностранном банке, вы можете подписать договор с иностранным брокером, а не работать через украинского. По мнению господина Когута, в этом случае украинский инвестор будет более защищенным. Но для работы через иностранного брокера минимальный порог для открытия брокерского счета составит примерно $10 тыс.

- Открыть брокерский счет

С брокерского счета, который откроет брокер после подписания договора, вы сможете покупать акции. Именно его вы будете пополнять SWIFT-платежом для дальнейшей покупки иностранных акций. Торговать акциями или выводить деньги можно будет через приложение или сайт брокера.

Если вы перечислите на брокерский счет $1 тыс., это не значит, что за них вы можете купить акции только одной компании. «Это не обязательно должна быть (инвестиция. – Ред.) в одну бумагу. Вы причисляете деньги на свой брокерский счет, в рамках которого уже будете решать, какие бумаги покупать, в каком количестве и когда», – говорит Алексей Сухоруков.

- Получить э-лимит

Если акции иностранных компаний покупаются не в Украине, а за рубежом, то понадобится э-лимит. Он фактически является разрешением НБУ на проведение инвестиционного платежа за границу – на открытый вами брокерский счет. В течение года вы можете вывести из Украины до 100 тыс. евро. Получение э-лимита бесплатное, но для этого необходимо доказать банку, который подает вашу заявку в НБУ, легальность происхождения средств, которые отправляются за границу.

Чтобы получить э-лимит, необходимо в вашем банке (можно через онлайн-сервис) подать заявку на проведение SWIFT-перевода. К заявке надо добавить необходимые документы: реквизиты брокерского счета и скан-копию договора с брокером.

Разрешение от НБУ на проведение платежа можно получить в течение дня. «Формально из Нацбанка отвечают в течение суток, но по факту все это автоматизировано и занимает считаные минуты», – заявил Алексей Сухоруков. После этого деньги будут зачислены на брокерский счет и станут активными для покупки акций.

- Купить акции

Процесс покупки или продажи происходит через приложение в телефоне или браузере. В программе можно просматривать котировки акций, торговать ими и выводить деньги. Клиент выбирает самостоятельно, какие акции и по какой цене покупать. Иностранный брокер и украинский субброкер выступают лишь посредниками в этой операции. Если вы продали акции, вы сможете вывести их обратно в Украину.

Какие существуют риски

Брокер должен предоставить общую консультацию относительно рисков на фондовом рынке. Инвестиционные компании обычно не предоставляют индивидуальные подробные консультации клиентам. «Есть правило: покупать надо, когда рынок падает, продавать – когда растет. А все делают всегда наоборот: на перегретом рынке все хотят заскочить в последний вагон, покупают, а потом рынок начинает стремительно падать вниз», – говорит Игорь Когут.

У инвестиций за границу есть подводные камни. Защищены украинским законодательством только инвестиции в ценные бумаги, которые заведены в депозитарную систему Украины. Но таких акций очень мало. Игорь Когут отмечает, что украинский инвестор не защищен в отношениях с брокером. И если брокер захочет, он сможет «кинуть» инвестора и не вернуть деньги.

Но таких акций очень мало. Игорь Когут отмечает, что украинский инвестор не защищен в отношениях с брокером. И если брокер захочет, он сможет «кинуть» инвестора и не вернуть деньги.

Господин Когут добавил, что инвестировать в зарубежные акции можно, когда открыт счет за границей, и эти деньги уже можно инвестировать в иностранные ценные бумаги напрямую. «Я очень скептически отношусь к инвестициям из Украины в иностранные ценные бумаги. Могут возникнуть вопросы, и ссылаться на то, что во всем мире это делается, недостаточно. Нужно работать в правовом поле. Сам этого не делаю и не советую», – говорит он.

Однако он признает, что сейчас на рынке преимущественно остались такие инвестиционные компании, которые не запятнали свою репутацию. «Все же очищение рынка произошло. Но у нас все равно есть много компаний, которые в тех или иных условиях могут не выполнить свои обязательства», – заявил эксперт. Игорь Когут убежден: если в случае кризисной ситуации компания должна будет выполнить все обязательства, то более трети из них просто искусственно станут банкротами и ничего не вернут.

Если инвестиции за границу для вас сложны, опасны или непатриотичны, вы можете вложить деньги в акции украинских компаний, которые котируются на «Украинской бирже». Но на украинском рынке выбор невелик. Через «Украинскую биржу» можно инвестировать преимущественно в украинские промышленные предприятия: «Турбоатом», «Укрнафту», «Центрэнерго». Вкладывать в них деньги бесполезно, считают эксперты.

Все дело в рынке и в его правилах. По логике, для компании продажа акций должна быть инструментом привлечения средств от широкого круга инвесторов. Это важно для ее развития или выхода из кризиса. Для инвестора – шанс получать ежегодные дивиденды или продать акции в дальнейшем дороже. В Украине это так не работает.

Игорь Когут назвал украинский рынок акций профанацией. По его словам, в Украине акции – лишь инструмент для контроля над предприятием. Поэтому они не рассматриваются самими владельцами компаний как средство привлечения средств. «Я никому не советую инвестировать в акции на нашем рынке. Это потерянные деньги. Мы не можем говорить, что это нормальный рынок акций – его не существует, это все профанация», – убежден Игорь Когут.

Это потерянные деньги. Мы не можем говорить, что это нормальный рынок акций – его не существует, это все профанация», – убежден Игорь Когут.

Инструмент № 2 – Инвестирование в ОВГЗ

На конец 2020 года физические лица хранили на банковских счетах более 600 млрд грн. Депозит – давний, проверенный и распространенный финансовый инструмент с фиксированным доходом, который часто превышает инфляцию. Между тем депозит имеет ряд недостатков: процентную ставку может «съесть» инфляция, снять срочный депозит досрочно невозможно, а прибыль от него облагается налогами. Кроме того, банк может обанкротиться, а гарантии Фонда гарантирования вкладов сейчас не превышают 200 тыс. грн.

Альтернативный, хотя и менее распространенный инструмент для вложений – облигации внутреннего государственного займа. ОВГЗ – это государственные ценные бумаги, с помощью которых Минфин заимствует деньги у юридических и физических лиц.

ОВГЗ vs депозит

ОВГЗ имеет ряд преимуществ по сравнению с банковскими депозитами. В частности, государство гарантирует выплату за 100% собственных обязательств. Инвестор не зависит от ликвидности и платежеспособности банка или инвестиционной компании, через которую купил облигации, отмечает специалист отдела продаж долговых ценных бумаг Dragon Capital Сергей Фурса. Проблемы могут возникнуть в случае дефолта, но даже в таком случае будет идти речь не о потере инвестиций, а их реструктуризации. «Когда мы говорим о надежности, то ОВГЗ надежнее, чем депозиты. Если говорить о сумме более 200 тыс. грн, то облигации – надежный инструмент, который есть в стране, поскольку надежность государства всегда выше, чем надежность банка», – считает Сергей Фурса.

В частности, государство гарантирует выплату за 100% собственных обязательств. Инвестор не зависит от ликвидности и платежеспособности банка или инвестиционной компании, через которую купил облигации, отмечает специалист отдела продаж долговых ценных бумаг Dragon Capital Сергей Фурса. Проблемы могут возникнуть в случае дефолта, но даже в таком случае будет идти речь не о потере инвестиций, а их реструктуризации. «Когда мы говорим о надежности, то ОВГЗ надежнее, чем депозиты. Если говорить о сумме более 200 тыс. грн, то облигации – надежный инструмент, который есть в стране, поскольку надежность государства всегда выше, чем надежность банка», – считает Сергей Фурса.

В случае необходимости облигации можно досрочно продать на вторичном рынке. «Если вы имеете годовой срочный депозит, то в течение года вы не можете из него выйти. А если вы приобрели годовую ОВГЗ, то можете в любой момент продать ее на вторичном рынке», – пояснил эксперт.

В течение длительного времени доходность ОВГЗ была выше, чем ставки по банковским депозитам. Несмотря на то что сейчас они находятся примерно на одинаковом уровне, в облигации выгоднее инвестировать из-за того, что они не облагаются налогом на доходы физлиц. При этом инвестор освобожден не только от уплаты этого 18-процентного налога, но и от 1,5% военного сбора. «Сейчас нельзя говорить, что ставки по ОВГЗ существенно выше. Они приблизительно соответствуют депозитным. Среди преимуществ – отсутствие налогов. Если по депозиту вы платите налог, то в случае ОВГЗ для физических лиц налогов нет. Соответственно, у вас есть выигрыш в этом плане», – говорит Сергей Фурса.

Несмотря на то что сейчас они находятся примерно на одинаковом уровне, в облигации выгоднее инвестировать из-за того, что они не облагаются налогом на доходы физлиц. При этом инвестор освобожден не только от уплаты этого 18-процентного налога, но и от 1,5% военного сбора. «Сейчас нельзя говорить, что ставки по ОВГЗ существенно выше. Они приблизительно соответствуют депозитным. Среди преимуществ – отсутствие налогов. Если по депозиту вы платите налог, то в случае ОВГЗ для физических лиц налогов нет. Соответственно, у вас есть выигрыш в этом плане», – говорит Сергей Фурса.

О чем следует знать на старте

Почему же тогда депозиты до сих пор более популярны, чем ОВГЗ? Одной из причин является высокий порог входа. «Если сумма меньше 200 тыс. грн, то лучше оставаться в депозите, где у вас все гарантировано и вы вообще ничего не боитесь. Если у вас сумма выше, то есть смысл пробовать», – считает Сергей Фурса.

По мнению банкира, минимальный порог входа в ОВГЗ, который позволит зарабатывать на инвестициях, составляет $10 тыс. в эквиваленте, поскольку инвестор платит комиссии брокеру и банку.

в эквиваленте, поскольку инвестор платит комиссии брокеру и банку.

Минфин продает ОВГЗ в гривне, долларах и евро. «Следует смотреть на долларовые и гривневые ОВГЗ, евро почти не пользуется популярностью. Главный принцип – диверсификация. Учитывая проблемы в отношениях с МВФ, оставаться все время в гривне неправильно и рискованно. Поэтому 60% – в долларе, 40% – в гривне. В гривне ставка выше, это позволяет вам отыграть определенный уровень девальвации, даже если он будет. В пределах 10% вы защищены ставкой», – объясняет Сергей Фурса.

Номинальная стоимость облигации составляет 1000 единиц в соответствующей валюте — гривне, долларе или евро. Согласно сроку погашения, облигация может быть краткосрочной (до года), среднесрочной (до 5 лет) и долгосрочной (свыше 5 лет). Номинальный уровень доходности действующих ОВГЗ, по данным НБУ, составляет от 2% до 18%. Каждая облигация имеет международный номер ISIN.

Как приобрести ОВГЗ

Для приобретения ОВГЗ необходимо открыть в банке или инвестиционной компании счет в ценных бумагах и доказать легальность происхождения средств. «Вы покупаете ОВГЗ в два-три шага – это несколько сложнее, чем депозит, это требует от вас немного больших усилий. Необходимо открыть специальный счет, а затем уже перечислять деньги в банк», – пояснил Сергей Фурса.

«Вы покупаете ОВГЗ в два-три шага – это несколько сложнее, чем депозит, это требует от вас немного больших усилий. Необходимо открыть специальный счет, а затем уже перечислять деньги в банк», – пояснил Сергей Фурса.

Нужно определиться с суммой, сроком и валютой ОВГЗ, подготовить документы (паспорт, ИНН, реквизиты текущего банковского счета в украинском банке и выписку из него, справку о доходах, годовую декларацию о доходах, завизированную печатью налоговой службы, справку о продаже квартиры, автомобиля или справку о наследовании). Далее нужно выбрать банк или инвестиционную компанию, открыть специальный счет в соответствующей валюте, заключить брокерский договор, выбрать среди имеющихся на вторичном рынке серий облигации в необходимой валюте и с желаемым уровнем доходности и сроком погашения, подписать заявку для брокера.

Доступ к площадкам фондовых бирж, торгующих ОВГЗ, имеют профессиональные участники рынка – торговцы ценными бумагами, а также банки – первичные дилеры: Укргазбанк, Ощадбанк, Райффайзен Банк Аваль, Укрсиббанк, ОТП Банк, Ситибанк, Укрэксимбанк, ПУМБ, ПриватБанк, Альфа-банк , Кредобанк, «Пивденныый». Однако обычно банки устанавливают высокие минимальные суммы для покупки ОВГЗ, а также высокие комиссии за услуги.

Однако обычно банки устанавливают высокие минимальные суммы для покупки ОВГЗ, а также высокие комиссии за услуги.

ОВГЗ можно приобрести через брокеров, которые имеют лицензию на заключение соответствующих контрактов на бирже, как Киевская международная фондовая биржа, «Перспектива», УМВБ, «Украинская биржа», ПФТС. На этом рынке работают такие компании, как Capital Times, Dragon Capital, ICU, «Универ Капитал».

ОВГЗ, купленная через посредника, принадлежит непосредственно инвестору. Эта информация фиксируется в депозитарии НБУ, поэтому инвестор огражден от проблем своего брокера.

«Источник происхождения средств сейчас вам придется подтверждать и для депозита. Поэтому разница в том, что в случае с ОВГЗ есть какая комиссия. Обычно она небольшая, но здесь уже зависит от вашей суммы. Если у вас маленькая сумма, то комиссия для вас может быть существенной. Если сумма большая, то, соответственно, это менее чувствительно. Размер комиссии банка или инвестиционной компании – это уже отдельная история», – говорит Сергей Фурса.

Счет, который открывает потенциальный инвестор, должен быть в той валюте, в которой он собрался покупать ОВГЗ. Информацию о размещении ОВГЗ можно получить на официальном сайте Минфина, а о торговле ими – на сайтах бирж, банков, торговцев ценными бумагами.

Основными покупателями ОВГЗ сейчас являются банки и иностранные инвесторы. На физических лиц приходится незначительная доля рынка. Покупателю ОВГЗ среди имеющихся на вторичном рынке серий облигаций нужно выбрать привлекательный вариант по доходности, а также срока погашения. Ежеквартально инвестор получает купонный доход по ОВГЗ, а в конце срока обращения – номинальную стоимость ОВГЗ. Облигации в любой момент можно продать на вторичном рынке, но инвестор может потерять часть доходности.

Инструмент № 3 – Виртуальные слитки драгоценных металлов

Третий инвестиционный инструмент – драгоценные металлы. Их однозначным преимуществом является то, что во времена обесценивания валют их стоимость растет. Они являются своего рода безопасным активом, чтобы уберечь сбережения. Люди вкладывают средства в золото, серебро, платину и палладий.

Они являются своего рода безопасным активом, чтобы уберечь сбережения. Люди вкладывают средства в золото, серебро, платину и палладий.

Официальный курс НБУ на золото составляет около 51 тыс. грн за унцию (около 31 г), на серебро – 6,7 тыс. грн, на платину – 283 тыс. грн, палладий – 687 тыс. грн.

Существуют также виртуальные металлические счета и вложения в золотые, серебряные или платиновые фонды. Открытие металлического счета позволяет покупать «виртуальный» металл. Инвестор не сможет «подержать его в руках», но проценты по такому депозиту будут начисляться на золото, серебро или платину, а не на денежный эквивалент.

Плюсы: не нужно платить НДС и налог на прибыль; нет расходов на хранение; бесплатное открытие и закрытие счета.

Минусы: в случае банкротства банка вкладчик не получит компенсацию от Фонда гарантирования вкладов физических лиц даже в размере 200 тыс. грн; комиссия за все операции.

Где можно открыть

Несколько месяцев назад открыть такой счет можно было в банке «Конкорд» под 3,5% годовых, но с сентября банк прекратил предоставление услуги. ПриватБанк предлагает только покупку физического золота. Другие банки предоставляют услугу открытия металлического счета, но только для хранения. А в банках, где эта услуга доступна, есть только «золотые» вклады.

ПриватБанк предлагает только покупку физического золота. Другие банки предоставляют услугу открытия металлического счета, но только для хранения. А в банках, где эта услуга доступна, есть только «золотые» вклады.

В Укргазбанке депозит можно открыть только под 0,01% годовых, независимо от срока договора. Минимальная сумма первоначального взноса на депозит в день оформления составляет 3,215 унций, то есть 100 граммов. Уплату процентов банк обещает в конце срока размещения депозита путем перечисления на текущий счет в банковских металлах. Услуга досрочного возврата части или всей суммы отсутствует.

Радабанк предлагает клиентам депозит под 1% на 6-24 месяца. Минимальная сумма вклада – 50 граммов. Выплату процентов банк проводит в конце срока.

Коммерческий индустриальный банк обещает 1,5-2% годовых, если клиент положит на счет 100 граммов золота на срок от 6 до 18 месяцев. Выплату процентов банк осуществляет ежемесячно.

Как открыть

Процедура открытия металлического счета проста. Сначала нужно найти банк, который привлекает «металлические» депозиты, и подать заявку на открытие вклада в золоте. Из документов понадобится только паспорт и идентификационный код. Поскольку речь идет об открытии депозита без физической поставки, нужно купить виртуальный металл для зачисления на счет.

Сначала нужно найти банк, который привлекает «металлические» депозиты, и подать заявку на открытие вклада в золоте. Из документов понадобится только паспорт и идентификационный код. Поскольку речь идет об открытии депозита без физической поставки, нужно купить виртуальный металл для зачисления на счет.

Депозит, в зависимости от условий договора, может быть выплачен золотом в слитках или в гривневом эквиваленте. Важно, что основной вклад уплачивается в виде слитков, а доход по депозиту – в денежном эквиваленте. Это связано с тем, что в банке просто может не быть слитков требуемого веса, чтобы выплатить проценты по металлическим депозитам.

Инвестирование в фонды

Более экзотическими для украинцев являются инвестиции в металлические фонды, которые являются популярным способом получения дохода за рубежом. Инвестируя в фонд драгоценных металлов, вы покупаете его акции, движение котировок которых зависит от мировых цен, поскольку эти инвестфонды вкладывают привлеченные средства исключительно в покупку золотых, серебряных или платиновых слитков.

Плюсы этого инвестиционного инструмента – высокая ликвидность, быстрая покупка и продажа акций и небольшой спред. Минусы – комиссия брокера и фонда, высокие риски (нужно отслеживать факторы, влияющие на колебания цен).

Как это может сделать украинец

Наибольший золотой фонд – SPDR Gold Trust (SPDR Gold Shares). Такие фонды торгуются на зарубежных фондовых биржах, поэтому его акции можно купить только через зарубежного брокера. В Украине есть посредники, но это будет косвенная покупка. Для сделки нужно открыть инвестиционный счет у зарубежного брокера. Минимальная сумма – $10 тыс. Но есть и более простой вариант: открыть счет у локального торговца ценными бумагами фонда, который предоставляет доступ к торгам иностранными акциями. Минимальная сумма – от $1 тыс.

Следующий шаг – пересчет денег для торгов и собственно сама покупка доступных фондов на биржах. Глава аналитического департамента HUG`S Артем Щербина объясняет, что прибыль от инвестирования зависит не столько от суммы, сколько от колебания цен. «Прибыль не зависит от суммы инвестиций. Это рыночный риск. Прибыль зависит только от динамики цен на золото. Среднеисторический рост стоимости золота – где-то 7% годовых», – говорит он. Такие инвестиции сохраняют средства, а не служат получению прибыли. «Долгосрочно, от пяти лет, это альтернатива «деньгам под матрасом», особенно в гривне. Спекулятивно такие фонды также могут принести прибыль», – считает Артем Щербина.

«Прибыль не зависит от суммы инвестиций. Это рыночный риск. Прибыль зависит только от динамики цен на золото. Среднеисторический рост стоимости золота – где-то 7% годовых», – говорит он. Такие инвестиции сохраняют средства, а не служат получению прибыли. «Долгосрочно, от пяти лет, это альтернатива «деньгам под матрасом», особенно в гривне. Спекулятивно такие фонды также могут принести прибыль», – считает Артем Щербина.

Облигации Плюс — Паевые фонды

Лицензия на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами № 21—000—1—00028 от 22 сентября 1998 года выдана ФСФР России, без ограничения срока действия. Лицензия на осуществление деятельности по управлению ценными бумагами № 077—08158—001000, выдана ФСФР России 30 ноября 2004 года, без ограничения срока действия. Правилами доверительного управления паевыми инвестиционными фондами, находящимися под управлением ООО УК «Альфа-Капитал», предусмотрены надбавки к расчетной стоимости инвестиционных паев при их выдаче и скидки к расчетной стоимости паев при их погашении. Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital.

Обращаем Ваше внимание на то, что взимание скидок и надбавок уменьшает доходность инвестиций в инвестиционные паи паевых инвестиционных фондов. Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым инвестиционным фондом. Подробную информацию о деятельности ООО УК «Альфа-Капитал» и паевых инвестиционных фондов, находящихся под ее управлением, включая тексты правил доверительного управления, всех изменений и дополнений к ним, а также сведения о местах приема заявок на приобретение, погашение и обмен инвестиционных паев вы можете получить по адресу 123001, Москва, ул. Садовая-Кудринская, д. 32, стр. 1. Телефоны: +7 495 783-4-783, 8 800 200-28-28, а также на сайте ООО УК «Альфа-Капитал» в сети Internet по адресу: www.alfacapital. ru.

ru.ОПИФ рыночных финансовых инструментов «Альфа-Капитал Еврооблигации». Правила доверительного управления № 0386-78483614 зарегистрированы ФСФР России 18.08.2005 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Баланс». Правила доверительного управления № 0500-94103344 зарегистрированы ФСФР России 13.04.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Облигации Плюс». Правила доверительного управления № 0095-59893492 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Резерв». Правила доверительного управления № 0094-59893648 зарегистрированы ФКЦБ России 21.03.2003 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Акции роста». Правила доверительного управления № 0697-94121997 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ликвидные акции». Правила доверительного управления № 0387-78483850 зарегистрированы ФСФР России 18.08.2005. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Глобальный баланс». Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити».

Правила доверительного управления № 0907-94126486 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Бренды». Правила доверительного управления № 0909-94126641 зарегистрированы ФСФР России 07.08.2007 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Ресурсы». Правила доверительного управления № 0698-94121750 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Технологии». Правила доверительного управления № 0699-94121833 зарегистрированы ФСФР России 12.12.2006 г. ОПИФ рыночных финансовых инструментов «Альфа-Капитал Золото». Правила доверительного управления № 0908-94126724 зарегистрированы ФСФР России 07.08.2007 г., ИПИФ рыночных финансовых инструментов «Альфа-Капитал». Правила доверительного управления № 0034-18810975 зарегистрированы ФКЦБ России 05.04.1999 г. ЗПИФ недвижимости «ЖН». Правила доверительного управления № 1817-94168740 зарегистрированы ФСФР России 24.06.2010 г. ЗПИФ недвижимости «Центр-Сити». )»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09.

)»**. Правила доверительного управления № 3691 зарегистрированы Банком России 19.03.2019 г. БПИФ рыночных финансовых инструментов «ЕВРОПА 600». Правила доверительного управления № 3805 зарегистрированы Банком России 08.08.2019 г. Управляющая компания обращает внимание, что в соответствии с пунктом 7 статьи 21 Федерального закона от 29.11.2001 № 156 «Об инвестиционных фондах» инвестиционные паи биржевого паевого инвестиционного фонда при их выдаче могут приобретать только уполномоченные лица. «БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые облигации». Правила доверительного управления № 4039 зарегистрированы Банком России 19.05.2020. ЗПИФ недвижимости «Азимут». Правила доверительного управления № 1507-94111384 зарегистрированы ФСФР России 06.08.2009 г., ЗПИФ недвижимости «АКТИВО ДЕСЯТЬ». Правила доверительного управления № 3633 зарегистрированы Банком России 28.12.2018 г., ЗПИФ недвижимости «Альфа-Капитал Арендный поток-2». Правила доверительного управления № 4093 зарегистрированы Банком России 09. 07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г.

07.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Акции». Правила доверительного управления № 4145 зарегистрированы Банком России 27.08.2020 г. ОПИФ рыночных финансовых инструментов «Мой капитал Облигации». Правила доверительного управления № 4146 зарегистрированы Банком России 27.08.2020 г. БПИФ рыночных финансовых инструментов «Альфа-Капитал Управляемые Российские Акции». Правила доверительного управления №4213 зарегистрированы Банком России 23.11.2020. БПИФ рыночных финансовых инструментов «Альфа-Капитал Китайские акции». Правила доверительного управления №4222 зарегистрированы Банком России 30.11.2020. ЗПИФ недвижимости «Альфа-Капитал ФастФуд». Правила доверительного управления №4265 зарегистрированы Банком России 21.01.2021 г. ЗПИФ недвижимости «Активо одиннадцать». Правила доверительного управления № 3773 зарегистрированы Банком России 16.07.2019 г. ЗПИФ недвижимости «Активо двенадцать». Правила доверительного управления № 3999 зарегистрированы Банком России 19.03.2020 г. ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г.

ЗПИФ недвижимости «АКТИВО ЧЕТЫРНАДЦАТЬ». Правила доверительного управления № 4153 зарегистрированы Банком России 03.09.2020 г. ЗПИФ недвижимости «АКТИВО ПЯТНАДЦАТЬ». Правила доверительного управления № 4184 зарегистрированы Банком России 19.10.2020 г. ЗПИФ недвижимости «АКТИВО ШЕСТНАДЦАТЬ». Правила доверительного управления № 4321 зарегистрированы Банком России 18.03.2021 г.

ПИФ — паевой инвестиционный фонд.

ИИС — индивидуальный инвестиционный счет.

Почему 4 крупных банка только что выпустили облигации на 40 миллиардов долларов

В прошлый четверг JPMorgan Chase (NYSE: JPM) выпустил облигации на сумму 13 миллиардов долларов — самая крупная сделка с облигациями за всю историю банка. Он удерживал это звание в течение одного дня, но в пятницу его возглавил банк Bank of America (NYSE: BAC), который разместил облигации на 15 миллиардов долларов. Чтобы не остаться в стороне, Goldman Sachs (NYSE: GS) и Morgan Stanley (NYSE: MS) выпустили облигации на сумму еще 6 миллиардов долларов каждая.

После периода высоких прибылей в первом квартале крупные банки воспользовались благоприятными условиями на кредитном рынке, которые показали высокий спрос на корпоративный долг, а также более низкую стоимость фондирования.

Эти сделки привлекли внимание инвесторов. В общей сложности крупные банки выпустили облигации на 40 миллиардов долларов, которые инвесторы сожрали. Для некоторых банков, таких как JPMorgan, выпуск облигаций может помочь уменьшить стресс, связанный с изменением нормативных требований. Другие банки выпустили облигации, чтобы воспользоваться рыночными условиями и подготовиться к снятию ограничений, введенных Федеральным резервом в отношении банков в прошлом году.

Источник изображения: Getty Images.

Загадка регулирования JPMorgan

JPMorgan был первым из крупных банков, который вышел на рынок кредитования после своего солидного отчета о прибылях и убытках за первый квартал, в котором доход банка составил 33 миллиарда долларов, что на 14% больше, чем в прошлом году, и на 15% больше, чем в последнем квартале.

Аналитик Bloomberg Арнольд Какуда сказал, что размещение облигаций JPMorgan может быть связано с изменениями в нормативных требованиях, связанных с коэффициентом дополнительного левериджа (SLR).SLR требует, чтобы банки держали капитал, равный 5% их активов для более крупных банков. В прошлом году ФРС облегчила это требование, разрешив банкам исключить казначейские облигации США и банковские резервы из расчета SLR. Федеральные чиновники разрешили прекратить действие этой льготы 31 марта этого года. Для JPMorgan это было сложной ситуацией.

В течение некоторого времени банк громко заявлял о том, что Федеральная резервная система разрешает прекращение помощи SLR. В первом квартале коэффициент SLR банка без учета облегчения составил 5.5%, что выше требований в 5%. По словам финансового директора Дженнифер Пипсак, рост кредитного плеча банка был обусловлен быстрым ростом депозитов в результате стимулирующих мер со стороны федерального правительства.

Что действительно оказало давление на банк, так это рост депозитов без аналогичного роста кредитов. По мере роста депозитов банку необходимо увеличивать рост ссуд, чтобы не допустить ухудшения коэффициента кредитного плеча. К сожалению для банка, средние депозиты в первом квартале выросли на 36%, в то время как средний размер кредитов увеличился только на 1%.Оглядываясь назад на 2020 год, мы видим, что остатки по кредитам были стабильными, но депозиты резко выросли — почти на 26%.

Статья баланса | 2020 | 2019 | 2018 | 2017 | 2016 |

|---|---|---|---|---|---|

Кредиты | 1 012 853 | 997 620 | 1,015,760 | 959 429 | 922,831 |

Вклады | 3 386 071 | 2 687 379 | 2 622 532 | 2 533 600 | 2,490,972 |

Источник данных: JPMorgan 10-K Filing.Все долларовые цифры выражены в миллионах.

Пиепшак сказал, что у банка есть рычаги, которые он может использовать для управления своими SLR. В первом квартале банк выпустил привилегированные акции на сумму 1,5 миллиарда долларов, что помогает немного снизить стресс, но также снижает количество акционеров и дивиденды. Выпуск облигаций на сумму 13 миллиардов долларов может стать еще одним способом, которым банк работает, чтобы оставаться в пределах требований к коэффициенту левериджа, сохраняя при этом гибкость для возврата капитала акционерам.

Другие банки стремятся воспользоваться рыночными условиями

Спрос на корпоративные облигации достиг апогея, поскольку инвесторы испытывают нехватку облигаций, обеспечивающих доходность с премией по сравнению с казначейскими облигациями.Этот высокий спрос в сочетании со сверхнизкими затратами по займам делает компании привлекательными для выпуска облигаций. Спрос на облигации настолько высок, что JPMorgan и Bank of America смогли добиться более высоких затрат по займам, чем ожидалось.

Поступления от этих облигаций будут использоваться для оплаты общих корпоративных покупок и могут помочь в финансировании программ обратного выкупа акций и увеличения дивидендов для банков. Банки могут готовиться к тому, что Федеральная резервная система отменит ограничения на увеличение дивидендов и обратный выкуп акций уже в июне после регулярно проводимых банками стресс-тестов.Когда придет это время, дополнительное финансирование даст банкам гибкость.

Генеральный директорBank of America Брайан Мойнихан сказал, что банк планирует выкупить «значительную часть» акций, как только эти ограничения будут сняты. Буквально на прошлой неделе банк объявил о программе обратного выкупа акций на сумму 25 миллиардов долларов.

Положительный знак для банков

Выпуск облигаций для этих банков не является чем-то необычным, хотя общие суммы в долларах сногсшибательны. С приближением федеральных стресс-тестов банки, вероятно, захотят убедиться, что они хорошо финансируются и готовы выкупить акции и увеличить дивиденды, не влияя на показатели кредитного плеча и устойчивости.

Инвесторы видят, что это хороший знак. Во-первых, отмена ограничений, введенных во время пандемии, означает, что федералы уверены, что восстановление идет. Вторая половина года также может быть хорошей для банков, поскольку инвесторы будут стремиться к увеличению дивидендов и обратному выкупу акций для повышения цен на акции.

Эта статья представляет собой мнение автора, который может не согласиться с «официальной» рекомендательной позицией премиальной консультационной службы Motley Fool.Мы пестрые! Ставка под сомнение по поводу инвестиционного тезиса — даже нашего собственного — помогает нам всем критически относиться к инвестированию и принимать решения, которые помогают нам стать умнее, счастливее и богаче.

Руководство по покупке облигаций для новичков

Обновлено: 17 мая 2021 г., 14:14

Большинство из нас привыкло занимать деньги в той или иной мере, будь то закладывать свои дома или тратить несколько долларов на друга.Аналогичным образом, компании, муниципалитеты и федеральное правительство тоже занимают деньги. Как? Выпуская облигации.

Как работают облигации?

Облигации — это способ для организации привлечь деньги. Допустим, ваш город просит у вас определенное вложение денег. Взамен ваш город обещает выплатить вам эти инвестиции плюс проценты в течение определенного периода времени.

Например, вы можете купить 10-летнюю облигацию на сумму 10 000 долларов с выплатой 3% годовых. В обмен на это ваш город пообещает выплачивать вам проценты на эти 10 000 долларов каждые шесть месяцев, а затем вернуть ваши 10 000 долларов через 10 лет.

Как заработать на облигациях

Есть два способа заработать деньги, инвестируя в облигации.

- Первый заключается в том, чтобы удерживать эти облигации до даты их погашения и получать по ним процентные платежи. Проценты по облигациям обычно выплачиваются дважды в год.

- Второй способ получить прибыль от облигаций — это продать их по цене, превышающей ту, которую вы платите изначально.

Например, если вы покупаете облигации на сумму 10 000 долларов по номинальной стоимости, то есть вы заплатили 10 000 долларов, а затем продаете их за 11 000 долларов, когда их рыночная стоимость возрастает, вы можете получить разницу в 1000 долларов.

Цены на облигации могут вырасти по двум основным причинам. Если профиль кредитного риска заемщика улучшается так, что он с большей вероятностью сможет погасить облигацию при наступлении срока погашения, то цена облигации обычно повышается. Кроме того, если преобладающие процентные ставки по вновь выпущенным облигациям снижаются, то стоимость существующей облигации с более высокой ставкой повышается.

Инвестирование в фонды облигаций

Фонды облигаций берут деньги у многих разных инвесторов и объединяют их вместе, чтобы управляющий фондом мог обрабатывать их.Обычно это означает, что управляющий фондом использует деньги для покупки широкого ассортимента индивидуальных облигаций. Вложение в фонды облигаций даже безопаснее, чем владение отдельными облигациями.

Типы облигаций

Облигации бывают разных форм, каждая из которых имеет свои преимущества и недостатки.

- Корпоративные облигации — Они, как правило, предлагают более высокие процентные ставки, чем другие типы облигаций, но компании, которые их выпускают, более склонны к дефолту, чем государственные учреждения.

- Муниципальные облигации — Также называемые муниципальными облигациями, они выпускаются штатами, городами и другими органами местного самоуправления для финансирования государственных проектов или предложения государственных услуг.Например, город может выпустить муниципальные облигации, чтобы построить новый мост или переделать районный парк.

- Казначейские облигации — казначейские облигации, выпущенные правительством США. Из-за отсутствия риска дефолта они не обязаны предлагать такие же (более высокие) процентные ставки, как корпоративные облигации.

Как покупать облигации

В отличие от акций, большинство облигаций не торгуются публично, а торгуются на внебиржевом рынке, что означает, что вы должны использовать брокера. Однако казначейские облигации являются исключением — их можно купить непосредственно в США.С. правительство без посредников.

Проблема с этой системой заключается в том, что, поскольку транзакции с облигациями не происходят централизованно, инвесторам труднее понять, получают ли они справедливую цену. Например, брокер может продать определенную облигацию с премией (то есть выше ее номинальной стоимости). К счастью, Регулирующий орган финансовой индустрии (FINRA) в определенной степени регулирует рынок облигаций, публикуя цены транзакций по мере появления этих данных.

Другие варианты инвестиций

АкцииАкции — это инвестиции в будущий успех компании. Когда вы инвестируете в акции компании, вы получаете прибыль вместе с ними.

ETFsУзнайте о торгуемых на бирже фондах или ETF, которые торгуются аналогично акциям.

Индексные фондыЭтот популярный инвестиционный инструмент отслеживает рыночный индекс и может помочь сбалансировать ваш портфель.

Как вложить деньгиУзнайте, как инвестирование в облигации может вписаться в общую картину финансового планирования вашей жизни.

Преимущества инвестирования в облигации

- Безопасность — Одним из преимуществ покупки облигаций является то, что они являются относительно безопасным вложением. Стоимость облигаций колеблется не так сильно, как цены на акции.

- Доход — Еще одним преимуществом облигаций является то, что они предлагают предсказуемый поток доходов, выплачивая вам фиксированную сумму процентов два раза в год.

- Сообщество — Когда вы инвестируете в муниципальные облигации, вы можете помочь улучшить местную школьную систему, построить больницу или создать сквер.

- Диверсификация — Возможно, самое большое преимущество инвестирования в облигации — это диверсификация, которую облигации вносят в ваш портфель. В долгосрочной перспективе акции показали более высокую динамику, чем облигации, но сочетание того и другого снижает ваш финансовый риск.

Недостатки инвестирования в облигации

- Меньше денежных средств — Облигации требуют, чтобы вы блокировали свои деньги на длительные периоды времени.

- Риск процентной ставки — Поскольку облигации являются относительно долгосрочными инвестициями, вы столкнетесь с риском изменения процентных ставок. Например, если вы покупаете 10-летнюю облигацию с процентной ставкой 3%, а месяц спустя тот же эмитент предлагает облигации с процентной ставкой 4%, тогда ваша облигация упадет в цене. Если вы удержите его, вы потеряете потенциальную прибыль, застряв на этой более низкой ставке.

- По умолчанию эмитент — Это редкость, но если эмитент не выполняет свои обязательства, вы рискуете потерять процентные платежи, погашение основной суммы долга или и то, и другое.

- Прозрачность — На рынке облигаций меньше прозрачности, чем на фондовом рынке, поэтому брокеры могут иногда обходиться без взимания более высоких цен, и вам может быть труднее определить, указана ли цена для данной облигации. справедливо.

- Меньшая доходность — Возврат инвестиций, которые вы получите от облигаций, существенно ниже, чем от акций.

Являются ли облигации хорошим вложением средств?

Единственный человек, который может ответить на этот вопрос, — это вы.Вот несколько сценариев, которые следует учитывать при принятии решения:

Если вы не склонны к риску и действительно не можете вынести мысли о потере денег, облигации могут быть для вас более подходящим вложением, чем акции.

Если вы много инвестируете в акции, облигации — хороший способ диверсифицировать ваш портфель и защитить себя от волатильности рынка.

Если вы собираетесь выйти на пенсию или уже на пенсии, у вас может не хватить времени, чтобы пережить спады фондового рынка, и в этом случае облигации являются более безопасным местом для ваших денег.Фактически, большинству людей по мере взросления советуют переходить от акций к облигациям, и это не ужасный совет, если вы не совершите ошибку, полностью сбросив свои акции при выходе на пенсию.

Что такое муниципальные облигации?

Муниципальная облигация — это долг, выпущенный государством или муниципалитетом для финансирования общественных работ. Как и другие облигации, инвесторы ссужают эмитенту деньги на заранее определенный период времени. Эмитент обещает выплатить инвестору проценты в течение срока действия облигации (обычно два раза в год), а затем вернуть основную сумму инвестору, когда срок погашения облигации наступит.

Что такое казначейские облигации?

Казначейская облигация — это долг, выпущенный правительством США для сбора денег. С технической точки зрения, все виды долговых обязательств, выпущенных федеральным правительством, являются облигациями, но Казначейство США определяет казначейские облигации как 30-летние облигации. Обычно считающиеся самыми безопасными инвестициями в мире, ценные бумаги Казначейства США любой длины обеспечивают почти гарантированный источник дохода и сохраняют свою ценность практически в любой экономической среде.

Что такое корпоративные облигации?

Корпоративная облигация — это долговой инструмент, выпущенный компанией для сбора денег. В отличие от предложения акций, с помощью которого инвесторы покупают долю в самой компании, облигация — это ссуда с фиксированным сроком и процентной доходностью, которую получат инвесторы. Когда наступает срок погашения или истекает срок, компания производит выплаты держателю облигации.

банковских облигаций по сравнению с акциями — будут ли банки расти в 2017 году?

Первоначально опубликовано в The Australian 25 июня 2016 г.

Крупные австралийские банки очень любимы инвесторами, и это справедливо.В последние годы они принесли высокие общие доходы от растущих дивидендов и роста цен на акции.

Но можем ли мы рассчитывать на то, что они продолжат приносить пользу, или пришло время взглянуть на другие формы воздействия на сектор?

С точки зрения компаний, котирующихся на ASX, Commonwealth Bank, на мой взгляд, представляет собой наименьший риск. Три других крупных компании, Westpac, NAB и ANZ, также являются предложениями с низким уровнем риска по ряду причин: они жестко регулируются Австралийским Управлением по пруденциальному регулированию, что ставит их выше других корпораций по шкале рисков; правительство гарантирует депозиты на сумму до 250 000 долларов США на одно юридическое лицо бесплатно, что означает, что в худшем случае многие кредиторы будут защищены; они действуют в условиях олигополии; и они имеют решающее значение для финансового здоровья страны.

Так каковы риски вложения в акции банка? Как и любое вложение в акционерный капитал, доходность банка обеспечивается за счет дивидендов и цены акций.

Прямо сейчас перед инвесторами возникает вопрос, смогут ли они и дальше развивать свою франшизу в условиях низких процентных ставок, переполненных наличными деньгами, где идет жесткая конкуренция за новый бизнес.

Хотя наибольший риск заключается в том, что банк не может выплатить свои долги и разоряется, он крайне отдален. Более вероятной угрозой для прибыли является потенциальный рост безнадежных и сомнительных долгов в условиях замедляющейся экономики, которая может привести к снижению дивидендов и переоценке стоимости акций.

Если мы рассмотрим наихудший сценарий, мы можем использовать GFC в качестве возможного предиктора. В случае с ЦБА стоимость его акций упала примерно на 60 процентов во время GFC.

За последний год акции ЦБА упали примерно на 13,5 процента с 86,76 доллара до 75,07 доллара 22 июня. Убыток уменьшается, если вы добавляете обратно дивиденды и франкирование. Котировки акций всех трех других банков также потеряли в цене, при этом ANZ и NAB упали примерно на 25 процентов. Подобные результаты указывают на растущую озабоченность по поводу будущих доходов.

Если вы разделяете эти опасения, но вам все еще нравится идея иметь дело с банками, возможно, стоит подумать об облигациях.

Все крупные банки выпускают широкий спектр облигаций как на внутреннем рынке, так и в иностранной валюте. Движущие силы для инвестиций отличаются от акций, поскольку облигации являются юридическим обязательством, и банк не может снизить или отказаться от процентов и должен выплатить номинальную стоимость облигаций, обычно 100 долларов США, обратно при наступлении срока погашения. Инвесторы в облигации меньше озабочены ростом; их основная забота заключается в том, чтобы компания могла производить платежи в установленный срок.Я хотел бы сказать, что главный фактор, который следует учитывать при инвестировании в облигации, — это «выживаемость» банка или компании.

Я думаю, легко сказать, что все четыре крупных банка выживут в долгосрочной перспективе — так же, как и акции, облигации имеют те же преимущества. Но у них есть дополнительная защита акционеров, которые должны нести убытки, прежде чем они потеряют деньги.

Поскольку облигации имеют меньший риск, они должны иметь более низкую доходность, но это не всегда так, как показал прошлый год.Инвестирование в облигации старшего или субординированного банка принесет вам от 3,0 до 4,4 процента годовых, что является предлагаемой процентной ставкой. Как и акции, облигации торгуются, вы можете продать их до срока погашения, и цена будет двигаться вверх и вниз, так что вы можете получить более высокую, чем ожидалось, прибыль, если цена облигации вырастет.

Если цена облигации упадет из-за того, что по облигации будет выплачена номинальная стоимость в 100 долларов при наступлении срока погашения, у вас есть это в качестве резервной копии, и если вы ничего не сделаете, облигация естественным образом погаснет.Инвестиции в австралийский банк или корпоративные облигации принесут положительный доход, если они удерживаются до погашения.

Хотя облигации имеют меньший риск, они не предлагают франкирования, что является основным преимуществом акций. Но легко увязнуть во франкинге, если он не является главным определяющим фактором для инвестиций. Акции также более доступны, поскольку они доступны на ASX. Большинство облигаций торгуются на внебиржевом рынке, и вы должны найти дилера / брокера, чтобы торговать. Три банковских облигации доступны в виде XTB, но это ничтожно мало для рынка в целом.Большинство крупных банков сейчас предлагают прямые инвестиции в облигации, но они требуют высоких минимальных сумм и делают их доступными только для оптовых инвесторов.

Есть время владеть акциями и время владеть облигациями. Постоянная волатильность откроет возможности как для акций, так и для облигаций, но если вы ищете долгосрочный капитал и уверенность в доходах, в текущих экономических условиях вам могут быть предпочтительны банковские облигации.

Структура капитала и равновесие финансового рынка при асимметричной информации в JSTOR

AbstractВ этой статье предлагается модель финансовых рынков и корпоративных финансов с асимметричной информацией и отсутствием налогов, в которой выпуски акций, банковский долг и финансирование облигаций сосуществуют в равновесии.Подчеркивается аспект взаимоотношений с банками в финансовом посредничестве: фирмы обращаются к банкам как к источнику инвестиций главным образом потому, что банки способны помочь им в периоды финансовых трудностей. Такая финансовая гибкость обходится дорого, поскольку банки сами несут расходы на капитал (которые они пытаются минимизировать за счет секьюритизации). Чтобы избежать этих затрат на посредничество, фирмы могут обращаться к облигационному или долевому финансированию, но облигации подразумевают неэффективные затраты на ликвидацию, а собственный капитал — затраты на информационное размывание.Мы показываем, что в условиях равновесия более рискованные фирмы предпочитают банковские ссуды, более безопасные — рынки облигаций, а промежуточные предпочитают выпускать и акции, и облигации. Эта сегментация в целом соответствует стилизованным фактам.

Информация о журналеТекущие выпуски теперь размещены на веб-сайте Chicago Journals. Прочтите последний выпуск. Один из старейших и самых престижных экономических журналов, Journal of Polit Economy (JPE) представляет важные и важные исследования в области экономической теории и практики.Журнал публикует весьма отобранные и широко цитируемые аналитические, интерпретационные и эмпирические исследования в ряде областей, включая монетарную теорию, фискальную политику, трудовые ресурсы. экономика, развитие, микроэкономическая и макроэкономическая теория, международная торговля и финансы, организация производства и социальная экономика.

Информация об издателеС момента своего основания в 1890 году в качестве одного из трех основных подразделений Чикагского университета, University of Chicago Press взяла на себя обязательство распространять стипендии высочайшего стандарта и публиковать серьезные работы, способствующие образованию, развитию общественное понимание и обогащение культурной жизни.Сегодня Отдел журналов издает более 70 журналов и сериалов в твердом переплете по широкому кругу академических дисциплин, включая социальные науки, гуманитарные науки, образование, биологические и медицинские науки, а также физические науки.

| | Основное крепление Страница | Содержание | Корпоративный Финансовый курс | Почему корпорации выпускают облигации? Корпорации выпускают облигации по нескольким причинам:

| Основное крепление Страница | Содержание | Корпоративный Финансовый курс | Эта страница создана Юлией Ли ’99 и поддерживается профессором Сатьянанда Габриэль из экономического отдела, Mount Колледж Холиок, январь 1999 г. |

Узнайте о ключевых различиях между акциями и облигациями в вашем портфеле

Многие публичные компании выпускают облигации, а также предлагают акции, что дает инвесторам два способа инвестировать в них.Фактически, глобальный рынок облигаций более чем вдвое превышает размер рынка акций, и почти все 50 крупнейших компаний, зарегистрированных на ASX, выпускают облигации. Но наличие двух способов инвестирования в одну компанию может добавить путаницы, особенно если вы новичок в инвестировании.

Из этой статьи вы узнаете о сходствах и различиях между акциями и облигациями, чтобы помочь вам принять обоснованное инвестиционное решение.

Акции являются долевой собственностью компании, облигации — долговые расписки«В чем разница между акциями и облигациями?»

Акции и облигации являются типами инвестиционных ценных бумаг, но они имеют очень разные характеристики и ведут себя по-разному.Проще говоря, когда инвестор покупает акции, он покупает часть компании; когда они покупают облигации, они ссужают деньги компании.

Акционеры СОБСТВЕННЫЕ часть компании, тогда как держатели облигаций ВЛАДЕЛЯЮТСЯ деньгами компании.

Акции против. акции

Акции и акции — это одно и то же: акции — это термин, более часто используемый в США, а акции более распространены здесь, в Австралии.

Основы акцийАкция — это доля в собственности компании; это ценная бумага, которую также иногда называют акцией.

Когда компания выпускает акции, она продает определенную долю собственности в своей компании. Инвестор, покупающий акции, претендует на прибыль и активы компании.

Инвесторы обычно покупают и продают акции на торговой площадке, известной как биржа, такой как ASX здесь, в Австралии.

Некоторые компании выплачивают инвесторам процент от прибыли в виде дивидендов. Однако компании не обязаны выплачивать дивиденды и не уверены. Со временем дивиденды могут быть увеличены, уменьшены или вообще не объявлены.

Акции — это бессрочные инвестиции: с момента первого выпуска акций компания продолжает развиваться, а цена ее акций продолжает колебаться. Для завершения жизненного цикла акции требуется такое событие, как банкротство или поглощение.