Заработок на разнице курсов валют: Как заработать на валюте, курсах, обмене и продажах

Заработок на разнице курсов валют

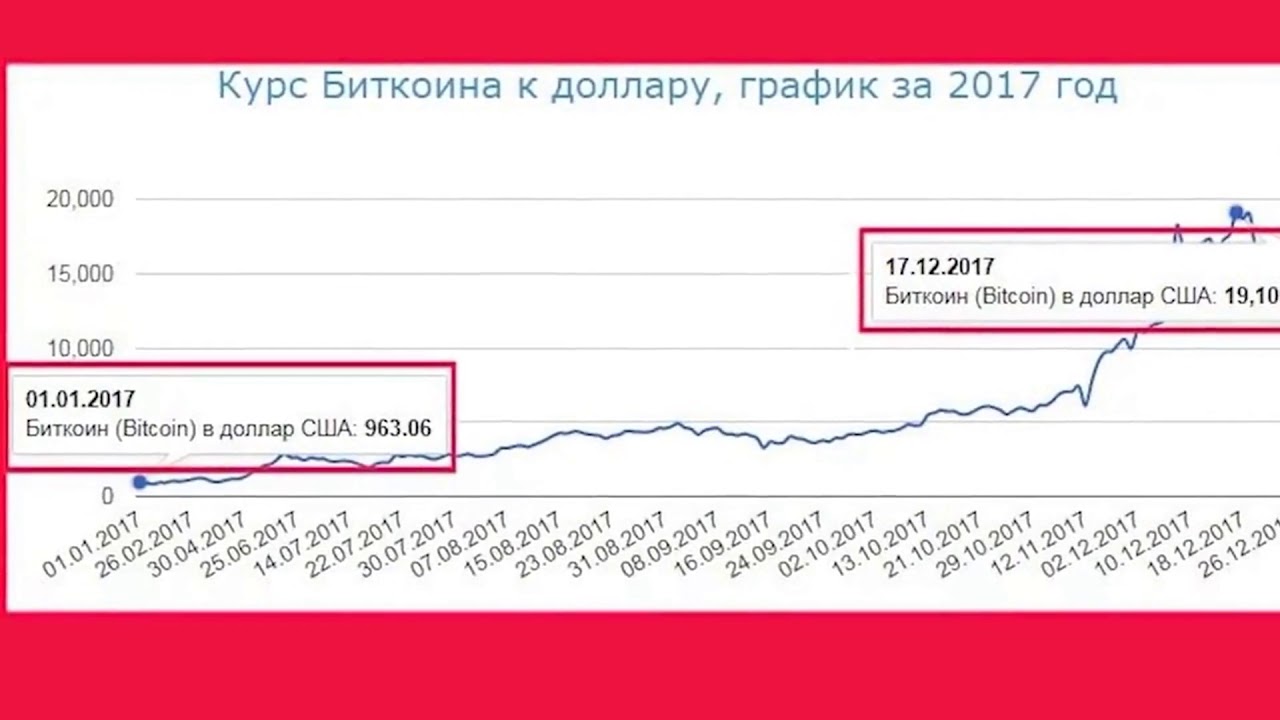

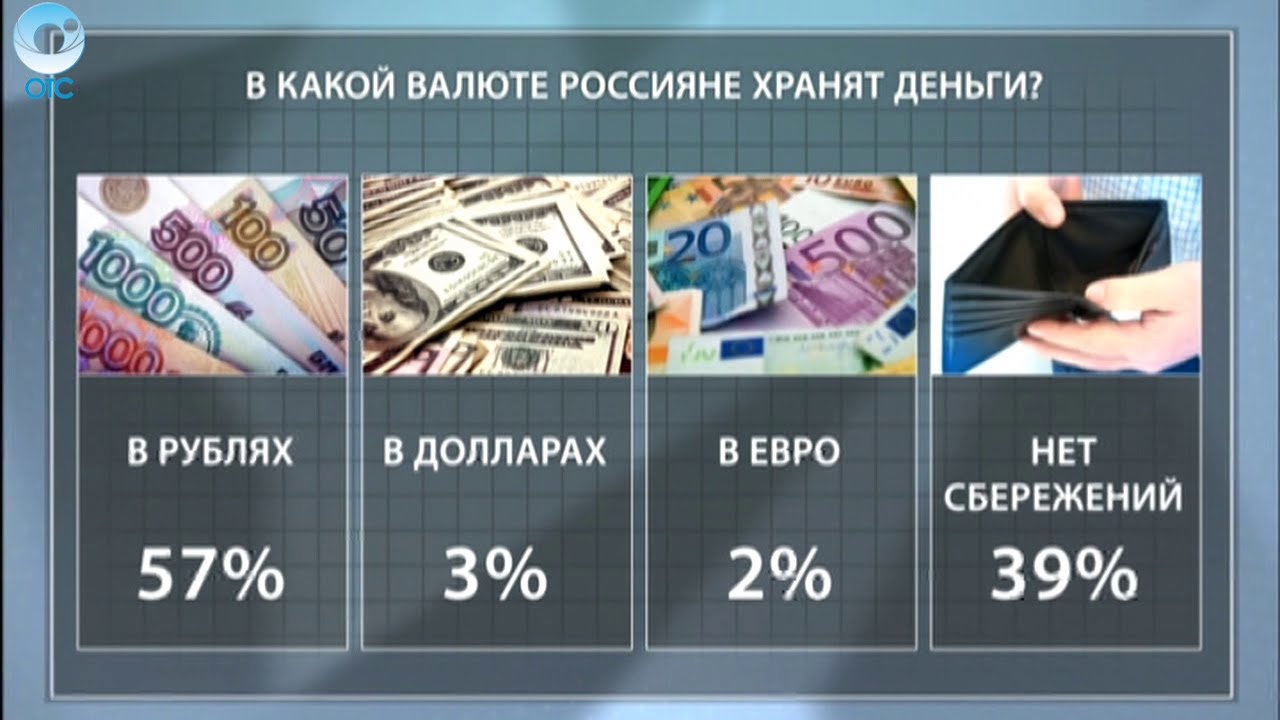

Люди всегда интересовались такой темой, как заработок на разнице курсов валют. Особенно прибыльный этот заработок при обвале национальных валют. Так было в далеких 90-х годах, когда после развала СССР национальные валюты большинства стран резко обесценивались. Похожая ситуация сложилась и в 2014 году из-за кризиса. И в эти годы люди зарабатывали огромные деньги на разнице курсов валют. Но при стабильном курсе заработать немного сложнее.

Способы заработка на курсах валют

Но всем желающим заработать необходим достаточно большой стартовый капитал, ведь чем он больше, тем и размер прибыли выше.

Заработок на валютном трейдинге. Для этого нужно пройти обучение правилам торговли. Сегодня в больших городах солидные компании, которые дают возможность торговать на валютном рынке, открывают бесплатные курсы, где можно получить азы торговли. Но если таковых нет, то их можно найти и в интернете. Но тогда в случае возникновения вопросов, вы будете искать ответ на них самостоятельно.

заработок на курсах валют

Далее необходимо выбрать брокерскую компанию для выхода на рынок. Если вы проходили бесплатные курсы, о которых написано выше, то вы должны выбрать эту компанию. Но если вы проводите ее выбор через интернет, то нужно остерегаться мошенников. Есть сайты, которые предлагают фантастический заработок за короткий срок, а потом просто забирают депозит клиента себе и пропадают. Найти их и вернуть деньги совершенно невозможно.

Для тех, кто боится попасть в руки таких мошенников, можно посоветовать воспользоваться услугами банков, которые имеют лицензию на валютную деятельность на рынке Форекс.

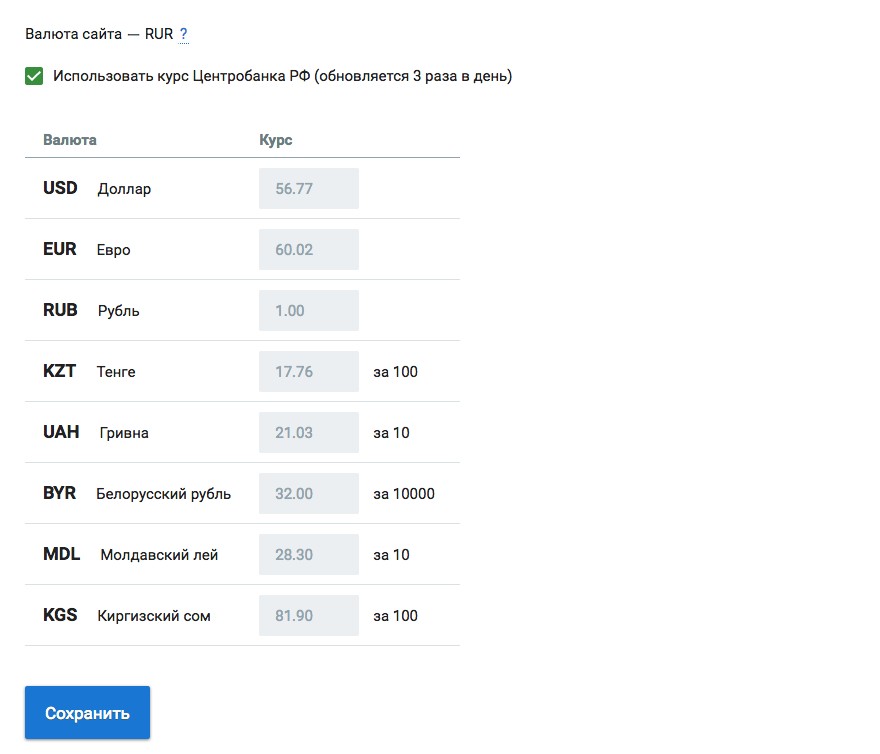

Следующим шагом идет установка программного обеспечения — торгового терминала. В большинстве случаев брокерская компания предоставляет его своим клиентам бесплатно. Перед началом работы нужно внимательно ознакомится с инструкцией.

Для начала торгов необходимо иметь некую сумму на своем счету, это так называемый торговый депозит. Некоторые компании дают возможность торговать с минимальным депозитом в пару сотен долларов. Но солидные компании не желают сотрудничать с такой мелочью, поэтому берут к себе трейдеров с депозитом в пару тысяч долларов.

Но солидные компании не желают сотрудничать с такой мелочью, поэтому берут к себе трейдеров с депозитом в пару тысяч долларов.

Принцип работы на Форексе очень простой: вы покупаете любую валюту по одной цене, а затем продаете ее по высшей, если такова возможность есть. Конечно, это довольно упрощенная схема работы. Для анализа рыночной ситуации существует много инструментов. Чтобы торговать, необходимо изучить всех их. (С чего начинать и как нужно торговать на Forex читайте эту статью)

Поэтому, прежде чем взяться за такой заработок, нужно осознать, что на валютном рынке вы можете в разы умножить свой капитал, или же спустить его всего за пару часов. Серьезный подход к такому делу очень важен. Валютный рынок не терпит людей, у которых «семь пятниц на неделю».

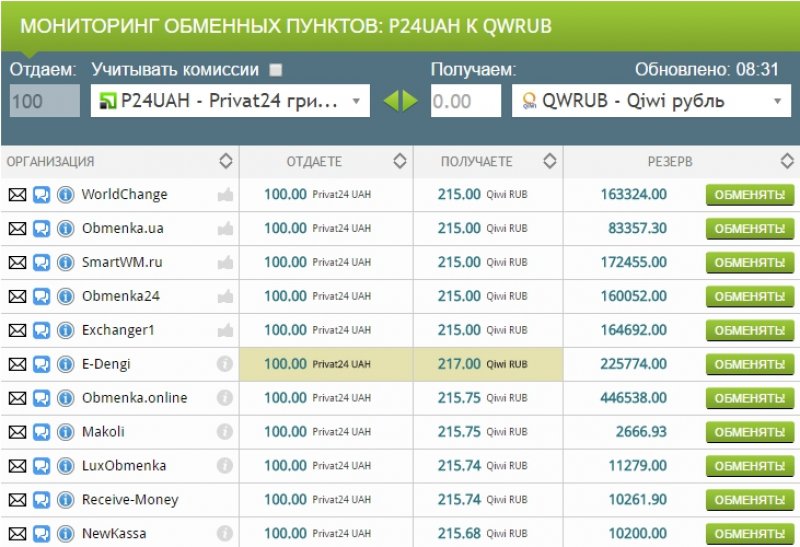

Заработок на интернет-обменнике валют. Если вы хотите, но не знаете, как заработать на курсе валют, то вам может подойти вариант интернет-обменника. Он идеален для людей, которые либо имеют хороший стартовый капитал, либо умеют писать скрипты. Ведь чтобы открыть такой сервис, необходим специальный скрипт обмена валюты, для покупки которого придется потратить не одну тысячу долларов. Но и это еще не все. Сегодня огромное количество таких обменников, и чтобы привлечь внимание именно к своему сервису, нужен оригинальный маркетинговый ход или бешенная рекламная кампания. На обменнике можно сделать реферальную программу, которая будет привлекать много других пользователей. Также, можно раздавать различные бонусы и так далее.

Ведь чтобы открыть такой сервис, необходим специальный скрипт обмена валюты, для покупки которого придется потратить не одну тысячу долларов. Но и это еще не все. Сегодня огромное количество таких обменников, и чтобы привлечь внимание именно к своему сервису, нужен оригинальный маркетинговый ход или бешенная рекламная кампания. На обменнике можно сделать реферальную программу, которая будет привлекать много других пользователей. Также, можно раздавать различные бонусы и так далее.

В большинстве интернет-обменников есть свои реферальные программы. Поэтому, если у вас нет большого стартового капитала для открытия своего, то можно просто привлекать других пользователей по своей ссылке. Да, заработать много не получится, но это уже хоть какие-то деньги.

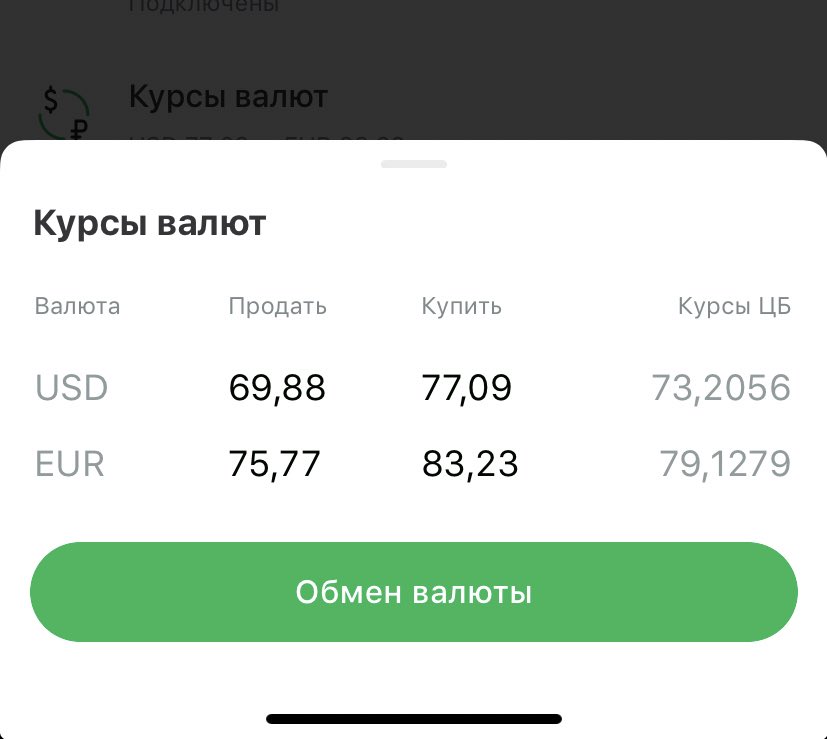

Валютный депозит. Такой депозит можно открыть в любом банке. Дело в том, что процентные ставки у них разные, поэтому бывает сложно выбрать подходящий вариант. Самые надежные банки, в большинстве случаев, предлагают не столь высокие ставки, как маленькие банки. Но в случае финансового кризиса именно последние банки имеют самые большие шансы обанкротиться. Поэтому, выбор только за вами. Если вы думаете, что с финансовой системой будет все в порядке, то можно класть деньги и под большие проценты. Главное — осознавать степень риска.

Но в случае финансового кризиса именно последние банки имеют самые большие шансы обанкротиться. Поэтому, выбор только за вами. Если вы думаете, что с финансовой системой будет все в порядке, то можно класть деньги и под большие проценты. Главное — осознавать степень риска.

Существуют еще и мультивалютные вклады. В таких вкладах деньги могут храниться в нескольких валютах. Владелец вклада может в любой момент поменять все деньги на одну валюту. Это очень удобно, но не всегда выгодно. Ведь в таком случае банк выставляет довольно большую комиссию, или курс обмена совсем не выгодный.

Свой обменный пункт. Естественно, вы можете обменивать валюту и в реальной жизни. Например, открыв свой обменный пункт.

Обменивать валюту вы можете сами, или же нанять надежного человека. В этой сфере довольно большая конкуренция, поэтому выжить и получать приличный доход будет не так просто.

Таким образом, есть несколько способов как организовать заработок на разнице курсов валют. Но для всех них нужен довольно приличный стартовый капитал, и чем он выше, тем лучше будут идти ваши дела.

Но для всех них нужен довольно приличный стартовый капитал, и чем он выше, тем лучше будут идти ваши дела.

967

Понравилась статья? Поделитесь ей с друзьями!

- Деньги

- Заработок в интернете

ГЛАВА 4. БИРЖА FOREX. ЗАРАБОТОК НА РАЗНИЦЕ КУРСОВ ВАЛЮТ. Как заработать в Интернете: Практическое пособие

Читайте также

Глава 4 Действительно ли биржа это толпа?

Глава 4 Действительно ли биржа это толпа? «Толпа проигрывает всегда, — писал в 1930 году Фред Келли в своей известной работе по фондовой бирже, — потому что толпа всегда неправа. Она неправа, потому что ведет себя нормально».То, чем живет толпа или биржа, всегда являетсяГлава 1 Мифы о рынке Forex

Глава 1

Мифы о рынке Forex

В этой главе я хотел бы поговорить о самых распространенных мифах о Forex. А также о влиянии этих мифов и ошибочных, на мой взгляд, мнений, сильно действующих на трейдеров. В основном подвержены влиянию таких мифов начинающие. Поэтому в данной главе я

А также о влиянии этих мифов и ошибочных, на мой взгляд, мнений, сильно действующих на трейдеров. В основном подвержены влиянию таких мифов начинающие. Поэтому в данной главе я

Глава 2 Ваша цель на Forex

Глава 2 Ваша цель на Forex 2.1. Трейдер без цели, что рынок без тренда – не известно, куда придет Многие с самого начала допускают одну из главных ошибок, влияющую на успех трейдера, – у них нет цели торговли на рынке. У трейдера есть желание заработать деньги. А вот цель не

ГЛАВА 1 Forex — самый быстрорастущий рынок

ГЛАВА 1

Forex — самый быстрорастущий рынок

Рынок иностранной валюты», или «рынок Forex/FX», — общее название расположенных по всему миру учреждений, осуществляющих обмен и торговлю валютой. Forex — внебиржевой рынок, т. е. сделки на нем совершаются вне биржи и клиринговой палаты.

Forex — внебиржевой рынок, т. е. сделки на нем совершаются вне биржи и клиринговой палаты.

ГЛАВА 2 История Forex

ГЛАВА 2 История Forex Перед тем как изучать мир валютных операций, вспомним основные события в истории валютного рынка, на которые до сих пор ссылаются профессиональные

Глава 6 Фондовая биржа и механизм ее функционирования

Глава 6 Фондовая биржа и механизм ее функционирования Фондовая биржа представляет собой организованный, регулярно функционирующий, централизованный рынок, с фиксированным местом торговли, с процедурой отбора наилучших ценных бумаг и операторов рынка, отвечающих

Глава 6. Фондовая биржа и механизм ее функционирования

Глава 6. Фондовая биржа и механизм ее

Фондовая биржа и механизм ее

Глава 1 Что такое биржа?

Глава 1 Что такое биржа? Для начала определимся, что биржа – это организация, «обеспечивающее регулярное функционирование организованного рынка биржевых товаров, валют, ценных бумаг и производных финансовых инструментов». При этом торговля на биржах ведется как

Глава VII. Ограниченный исторический опыт с использованием параллельных валют и торговых монет (trade coins)

Глава VII. Ограниченный исторический опыт с использованием параллельных валют и торговых монет (trade coins) Параллельные валютыТорговые монетыВо времена, когда монеты из драгоценных металлов оставались единственным реальным и общепринятым видом денег, и пока все близкие

Глава 9 Политика, трейдинг и фьючерсная биржа

Глава 9

Политика, трейдинг и фьючерсная биржа

Фьючерсная биржа столкнулась с самым серьезный вызовом за всю ее историю. Выдержав все испытания, связанные с расследованием ФБР, надзором регулирующих органов и иностранной конкуренцией, фьючерсные биржи столкнулись со

Выдержав все испытания, связанные с расследованием ФБР, надзором регулирующих органов и иностранной конкуренцией, фьючерсные биржи столкнулись со

ГЛАВА 5. ЗАРАБОТОК НА ИНТЕРНЕТ-АУКЦИОНАХ

ГЛАВА 5. ЗАРАБОТОК НА ИНТЕРНЕТ-АУКЦИОНАХ 5.1. Интернет-аукцион – что это? Интернет-аукцион – это разновидность реального аукциона, только этот называется еще онлайновым, поскольку проводится он с привлечением возможностей Интернета. Основное отличие интернет-аукционов

235. Вам часто задают вопрос, каким был ваш первый заработок. Но я хочу спросить о другом. Как вы представляете себе свой последний заработок? Или, если шире, чем и как, по-вашему, заканчивается карьера классного маркетолога?

235. Вам часто задают вопрос, каким был ваш первый заработок. Но я хочу спросить о другом. Как вы представляете себе свой последний заработок? Или, если шире, чем и как, по-вашему, заканчивается карьера классного маркетолога?

Свой последний заработок я представляю себе ну

Но я хочу спросить о другом. Как вы представляете себе свой последний заработок? Или, если шире, чем и как, по-вашему, заканчивается карьера классного маркетолога?

Свой последний заработок я представляю себе ну

Глава 18. О разнице между большим камнем и тысячью камешков

Глава 18. О разнице между большим камнем и тысячью камешков Как покарать кого-то камнем. – Мой самолет прибыл раньше срока (один раз). – Отчего чердаки всегда полезны. – Почему нужно всячески избегать аэропорта Хитроу, если у вас нет гитары * * * Рис. 8. Стряпчий стучится в

Как заработать на Форекс — FxTactic

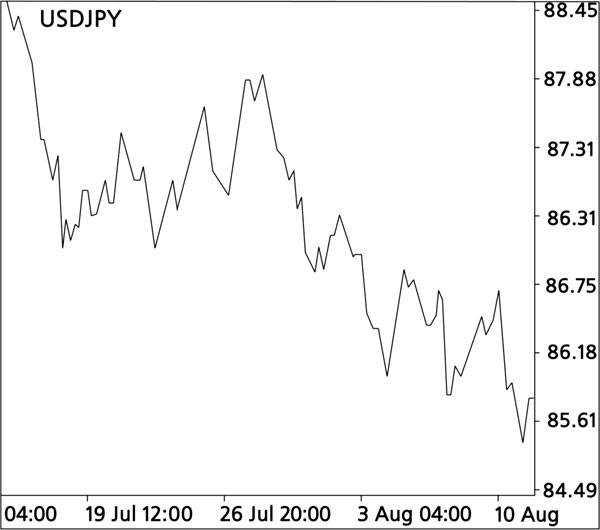

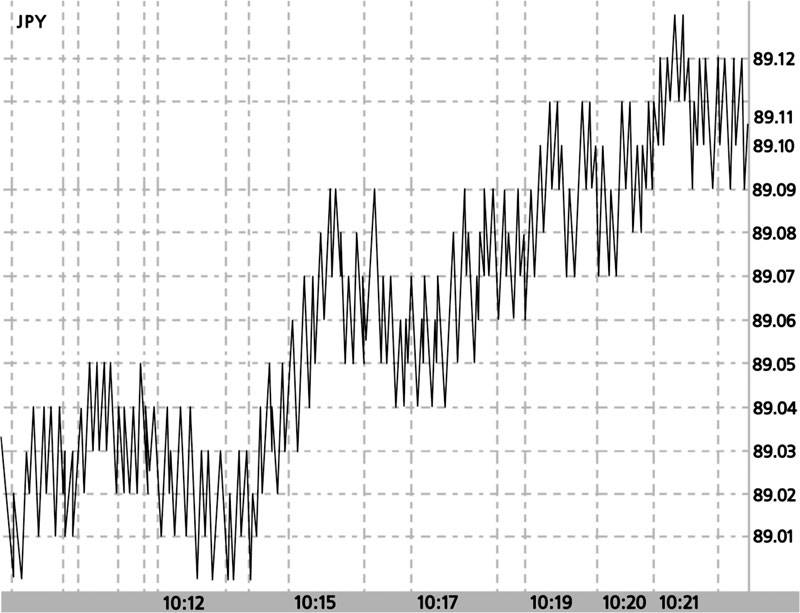

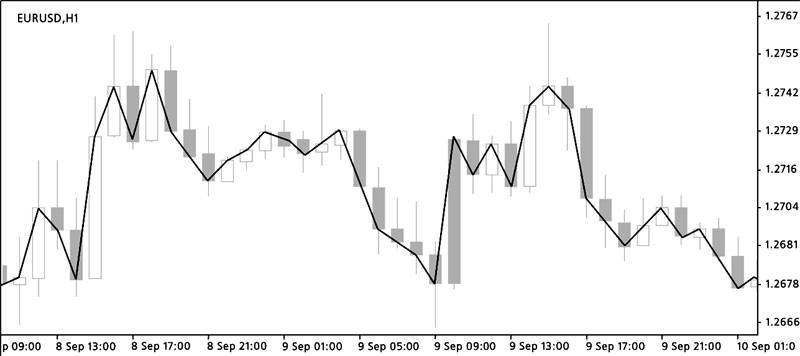

Рассмотрим вопрос как заработать на Форекс. Получение прибыли на Форекс осуществляется трейдерами за счет заработка на разнице курсов валют. К примеру, вы открывая торговую сделку покупаете валютную пару EUR/GBP, меняете евро (EUR) на британский фунт (GBP). А потом просто ждете когда курс GBP относительно евро повысится на Форекс, и тогда вы сможете продать ваш фунт за сумму, которая будет больше цены покупки. Деньги которые вы получите в евро, за вычетом суммы покупки пары EUR/GBP, будут вашей прибылью с этой сделки. И чем больше будет полученная разница котировок покупки и продажи выбранной валютной пары, тем больше будет ваш заработок на Форекс. Другими словами, чтобы заработать на Форекс необходимо купить валютную пару дешевле, а продать, и соответственно закрыть сделку, как можно дороже. Таким образом, на росте курса валют зарабатывают многие трейдеры.

К примеру, вы открывая торговую сделку покупаете валютную пару EUR/GBP, меняете евро (EUR) на британский фунт (GBP). А потом просто ждете когда курс GBP относительно евро повысится на Форекс, и тогда вы сможете продать ваш фунт за сумму, которая будет больше цены покупки. Деньги которые вы получите в евро, за вычетом суммы покупки пары EUR/GBP, будут вашей прибылью с этой сделки. И чем больше будет полученная разница котировок покупки и продажи выбранной валютной пары, тем больше будет ваш заработок на Форекс. Другими словами, чтобы заработать на Форекс необходимо купить валютную пару дешевле, а продать, и соответственно закрыть сделку, как можно дороже. Таким образом, на росте курса валют зарабатывают многие трейдеры.Простой пример для сравнения, возьмем банковские вложения под проценты и торговлю на Форекс. Всем известен принцип работы вклада в банке — «сегодня вложил рубль, а через год получил рубль +10%», и спекулятивную торговлю на Форекс, которая может приносить на порядок большую доходность. Но в тоже время валютный рынок не так прост для начинающих, как с первого взгляда кажется. Его структура гораздо сложнее и требующая определенного опыта и знаний, но в тоже время на Форекс присутствуют широкие возможности зарабатывать на курсах валют гораздо (значительно) больше, чем в простой банковской сфере.

Но в тоже время валютный рынок не так прост для начинающих, как с первого взгляда кажется. Его структура гораздо сложнее и требующая определенного опыта и знаний, но в тоже время на Форекс присутствуют широкие возможности зарабатывать на курсах валют гораздо (значительно) больше, чем в простой банковской сфере.

Заработок на Форекс

Плюсы торговли на валютном рынке Форекс:

• Рынок валют Форекс работает круглые сутки и к нему есть онлайн доступ из любой страны мира.

• Котировки всех мировых валют, моментальная покупка и продажа валютных пар с минимальным спредом.

• Высокая ликвидность валютного рынка.

• Моментальное зачисление дохода на торговый счет при закрытии прибыльной сделки.

• Торговля на рынке Форекс не останавливается ни на секунду с понедельника по пятницу.

Как заработать на Форекс. И так, рассмотрим как заработать на рынке Форекс начинающему трейдеру, с чего начать.

1. Выбираем брокера,

2. Определяемся с финансовым инструментом,

3. Тестируем торговую платформу на учебном демо счете,

Тестируем торговую платформу на учебном демо счете,

4. Открываем реальный торговый счет,

5. Выходим на безубыточную торговлю,

6. Зарабатываем свою первую прибыль.

Что необходимо для заработка на Форекс. В настоящее время валютный рынок имеет ежедневный объем торгов более 4 триллионов долларов. Для начинающих трейдеров желающих обучиться основам торговли валютой и начать зарабатывать на Форекс, есть ряд важных требований:

1. Брокер и кредитное плечо

Индивидуальному лицу для входа на рынок валют и самостоятельной торговли потребуется минимум 100.000 USD (долларов). Для облегчения доступа к торговле на валютном рынке брокеры предоставляют трейдерам кредитное плечо. У брокера имеется прямой доступ к торгам, и самое главное, имеется возможность предоставлять кредитное плечо от 1:10, до 1:1000.Пример, для открытия сделки на Форекс объемом 1 лот (100000 USD) с кредитным плечом 1:200 трейдеру потребуется всего 500 USD. В личном кабинете на сайте брокера можно изменить и настроить оптимальный размер кредитного плеча (рычага) для комфортной торговли.

2. Контроль над своим капиталом

(Мани Менеджмент). Проведение торговых сделок с предоставленным кредитным плечом дает вам возможность сразу же зарабатывать на валютном рынке. Но большое кредитное плечо также значительно увеличивает ваши торговые риски. Они затрагивают ваши реальные деньги на торговом счете, поэтому при возникновении небольшой просадки по открытой сделке на весь депозит, вы можете потерять все вложенные деньги. Это может произойти даже из-за мимолетного снижения курса валютной пары.Важно! Одно из основных правил Мани Менеджмента говорит о том, что не рекомендуется открывать общую торговую позицию на Форекс более чем на 5-10% от размера вашего торгового счета (депозита).

3. Аналитика валютного рынка

Ваш заработок на Форекс будет полностью зависеть от вашей способности к техническому или фундаментальному анализу валютного рынка и умению прогнозировать дальнейшую динамику цен по выбранному активу с учетом выхода экономических данных. Чтобы быть в курсе важных экономических новостей, используйте в работе экономический календарь. Для того, чтобы благополучно получать прибыль на Форекс, необходим практический опыт в техническом и фундаментальном анализе финансовых рынков. Для получения необходимого опыта используйте учебный демо счет Форекс у выбранного вами брокера. И очень важно выбрать тот метод анализа рынка, который даст самый большой процент точности прогноза.

Чтобы быть в курсе важных экономических новостей, используйте в работе экономический календарь. Для того, чтобы благополучно получать прибыль на Форекс, необходим практический опыт в техническом и фундаментальном анализе финансовых рынков. Для получения необходимого опыта используйте учебный демо счет Форекс у выбранного вами брокера. И очень важно выбрать тот метод анализа рынка, который даст самый большой процент точности прогноза.В разделе Экономический календарь Форекс, вы можете в реальном времени ознакомится с важными публикуемыми данными и макроэкономической статистикой.

4. Торговый план

Персональный план в торговле на валютном рынке Форекс необходим всем трейдерам. Ведь это личные правила торговли, которые содержат в себе ваши знания о валютном рынке, о ситуации на рынке и вашу стратегию заработка с учётом всех известных рисков.5. Учеба и практика

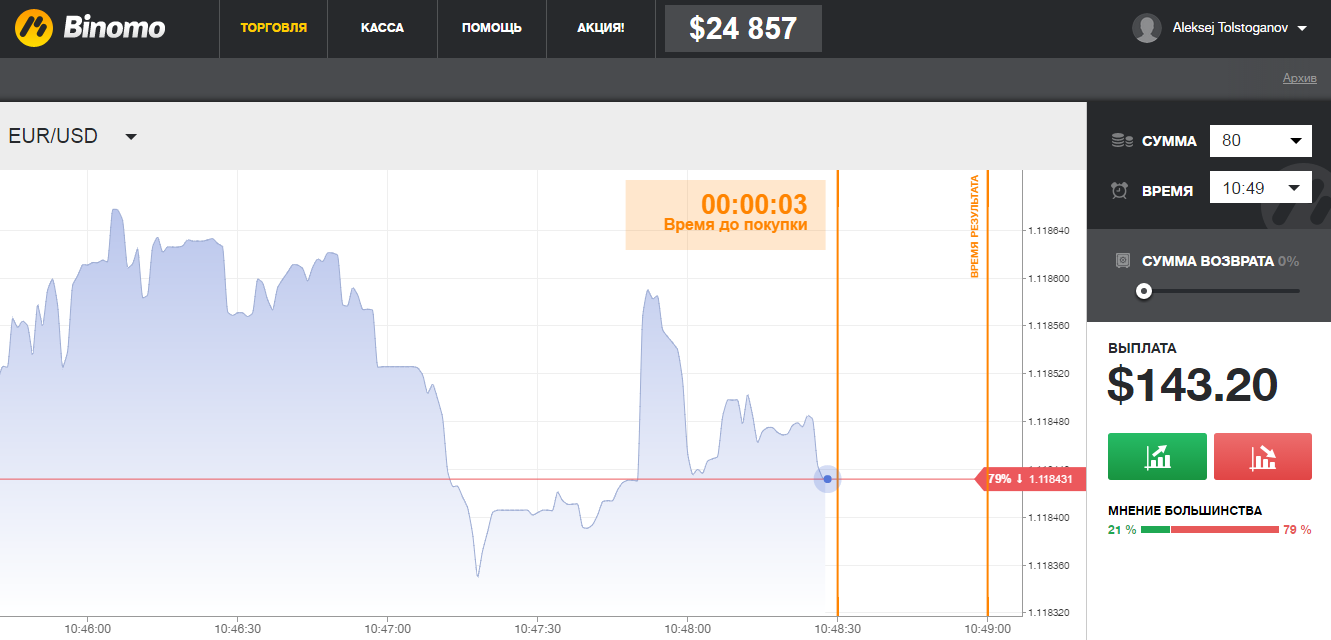

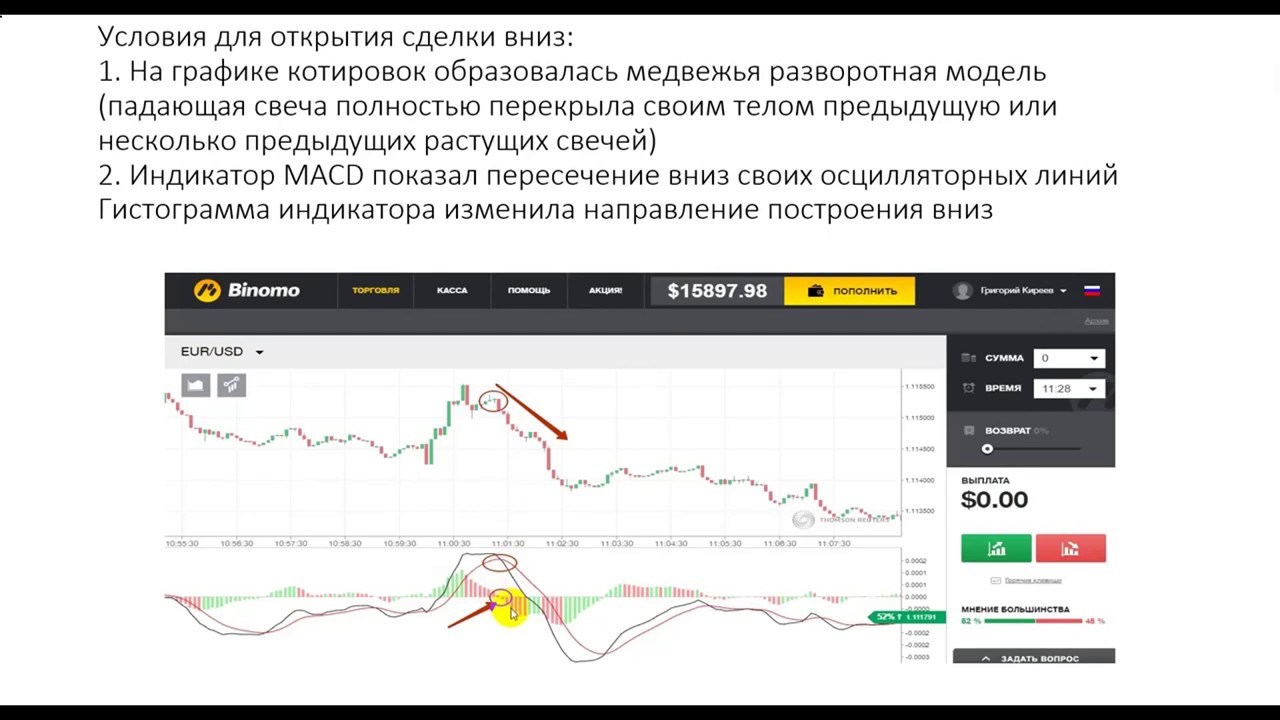

В любом деле необходима учеба и практика, ведь без нее никуда. Как правило, начинающий трейдер не в состоянии сразу начать стабильно зарабатывать. Чтобы хоть немного облегчить начало в данной торговой деятельности, брокер Олимп Трейд (читайте обзор брокера) предоставляет удобный сервис для начинающих. Новичку предоставляется учебный демо-счет форекс. Это поможет набраться опыта в проведении прибыльных торговых сделок и получить свой доход на Форекс незамедлительно. Если же вы решите, что не в силах управлять своими средствами, то на сайте брокера Биномо можно воспользоваться анализом рынка.

Чтобы хоть немного облегчить начало в данной торговой деятельности, брокер Олимп Трейд (читайте обзор брокера) предоставляет удобный сервис для начинающих. Новичку предоставляется учебный демо-счет форекс. Это поможет набраться опыта в проведении прибыльных торговых сделок и получить свой доход на Форекс незамедлительно. Если же вы решите, что не в силах управлять своими средствами, то на сайте брокера Биномо можно воспользоваться анализом рынка.Резюме

Все вышесказанное, говорит о том, что никто не сможет дать вам более точные инструкции о том как заработать на Форекс. Но следуя данным правилам, вы приобретете тот необходимый опыт торговли, который позволит вам начать стабильно зарабатывать на Форекс. Точно можно сказать только одно — надеяться нужно только на себя, ведь всё зависит от вас. А помочь вам в освоении и понимании рынка Forex, приобретении опыта торговли и заработка на Форекс, а также в разработке личной стратегии, вам поможет самостоятельная торговля на реальном счете с небольшими объемами сделок.

Удачи вам! До скорых встреч на страницах блога www.fxtactic.com

По теме:

Как заработать на курсе валют — 5 способов заработка на изменении валютных курсов

Как заработать на Форекс без опыта

Читайте далее: Корреляция валютных пар на рынке Forex

Можно ли заработать на разнице курсов валют? Разбираемся в преимуществах торговли на Форекс | Курсив

Стремительное развитие Интернета позволило людям зарабатывать быстро и просто. Такие возможности дает торговля на рынке Форекс или, по-другому, трейдинг.

Несмотря на сложное название, его суть близка и понятна практически всем. Для вас доступны различные валюты, курсы которых меняются в режиме реального времени. Ваша задача — купить те или иные валюты дешевле и продать дороже. Та же самая операция, как в пунктах обмена валют – но без больших комиссий и завышенных курсов.

Начните торговлю прямо сейчас

Начать зарабатывать на Форекс очень просто — достаточно открыть торговый счет и выбрать платформу, через которую будет осуществляться трейдинг. Торговать можно с компьютеров, планшетов, смартфонов – для этого нужен лишь выход в Интернет. Это значит, что зарабатывать на Форекс вы можете практически из любой точки планеты. Еще один плюс – для начала торговли вам не нужно много денежных средств. Оцените свои силы и почувствуйте динамику рынка Форекс, торгуя всего со $100. Хотя для достижения лучших результатов опытные трейдеры советуют начинать свою торговлю от $1 000.

Торговать можно с компьютеров, планшетов, смартфонов – для этого нужен лишь выход в Интернет. Это значит, что зарабатывать на Форекс вы можете практически из любой точки планеты. Еще один плюс – для начала торговли вам не нужно много денежных средств. Оцените свои силы и почувствуйте динамику рынка Форекс, торгуя всего со $100. Хотя для достижения лучших результатов опытные трейдеры советуют начинать свою торговлю от $1 000.

Оцените многообразие инструментов

Альпари – крупнейший форекс-брокер в России и странах СНГ – предлагает вам более 70 самых современных и удобных инструментов для торговли. Помимо валютных пар, о которых мы уже говорили выше, это драгоценные металлы и акции, а также более сложные инструменты. К ним можно отнести CFD на товары, индексы и даже криптовалюты. Отличительная особенность торговли на Форекс – возможность использовать кредитное плечо. Благодаря этому инструменту вы можете многократно увеличить вложенные в торговлю средства, а значит повысить сумму потенциального заработка. В зависимости от его размера (Альпари дает кредитные плечи вплоть до 1:1000) вы сможете приобрести более крупную сумму иностранной валюты и в дальнейшем получить гораздо больший доход.

В зависимости от его размера (Альпари дает кредитные плечи вплоть до 1:1000) вы сможете приобрести более крупную сумму иностранной валюты и в дальнейшем получить гораздо больший доход.

Станьте гуру трейдинга

Не стоит переживать, если у вас мало опыта в торговле на Форекс. В специализированных образовательных центрах, например, Инвестиционной Академии Альпари, вам предложат большой выбор целевых программ обучения, которые разделяются по множеству параметров: уровню сложности, форме и длительности обучения. А преподаватели, которые являются опытными трейдерами с большим стажем торговли на Форекс, помогут вам освоить профессию трейдера в кратчайшие сроки.

Что в итоге?

Все эти инструменты, вкупе с полученными знаниями, позволят вам получать дополнительный доход, стать свободнее в финансовом плане, а значит качественно повысить уровень своей жизни. Не стоит бояться торговли на Форекс – этот способ заработка развивается наравне с современными технологиями. Начните использовать все преимущества торговли на Форекс уже сегодня, а брокер №1 Альпари предоставит вам самые выгодные условия сотрудничества.

Начните использовать все преимущества торговли на Форекс уже сегодня, а брокер №1 Альпари предоставит вам самые выгодные условия сотрудничества.

Читайте «Курсив» там, где вам удобно. Самые актуальные новости из делового мира в Facebook и Telegram

Сергей Курчёнков — Как заработать на разнице курса валют читать онлайн

Сергей Александрович Курчёнков

Как заработать на разнице курса валюты

«С. А. Курчёнков. Как заработать на разнице курса валюты»: ООО «ТД Алгоритм»; Москва; 2015

А. Курчёнков. Как заработать на разнице курса валюты»: ООО «ТД Алгоритм»; Москва; 2015

ISBN 978‑5‑906789‑13‑6

Аннотация

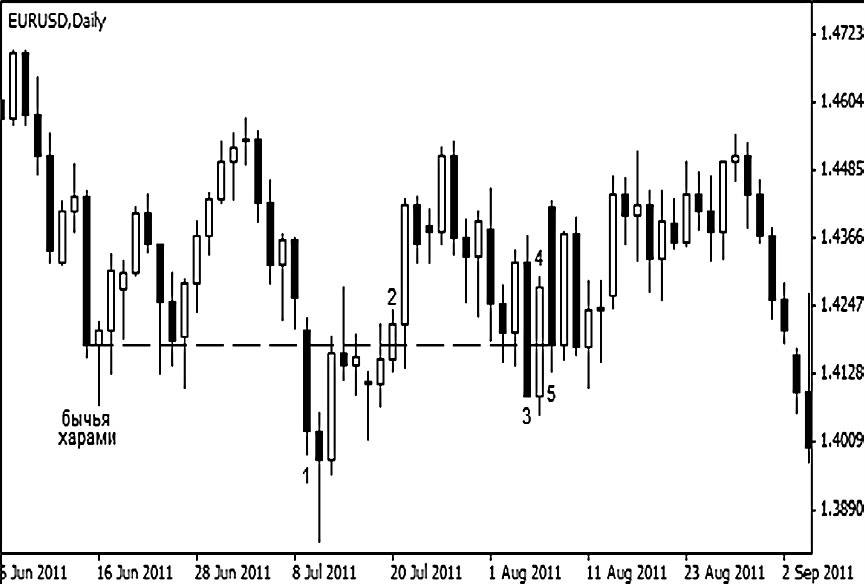

В книге доступным языком описаны принципы маржинальной торговли на валютном рынке, дана общая информация по техническому линейному анализу и подробно представлен свечной анализ. В конце повествования автор рассказывает об эффективной торговой стратегии валютного трейдинга, а также затрагивает вопросы риск‑менеджмента и психологии торговли.

Книга будет полезна как опытным трейдерам, так и людям, которых ещё только заинтересовала возможность заработать на разнице курсов валют.

Сергей КурчёнковКак заработать на разнице курса валюты

Моему любимому сыну Васеньке посвящается

© Курчёнков С. А., 2015

© ООО «ТД Алгоритм», 2015

Важное предисловие

Когда я начал работать над этой книгой, я поставил перед собой цель написать её как можно доступнее для понимания читателями. Я сказал себе: «Написать надо так, чтобы последний пэтэушник всё понял» (да простят меня умные и культурные студенты профессиональных технических училищ). Поэтому я писал книгу вольным стилем, а не так, как пишут обычно учебники – заумно и сухо. И потом, когда я давал почитать отдельные главы ещё не готовой книги своим ученикам и просил их сделать мне замечания, один из них воскликнул: «У меня одно лишь замечание – очень уж всё “разжёвано”, как для пэтэушников писали!». Мы посмеялись, я несколько задумался, но потом всё равно оставил всё как есть, ведь пэтэушники тоже люди. Чем чёрт не шутит, может, и из них кто‑нибудь когда‑нибудь, благодаря моей книге, пополнит список Forbes. У зарубежных авторов книг по биржевой торговле принято в начале или в конце книги приводить слова благодарностей… Что ж, давайте и я поблагодарю людей, без участия которых эта книга не получилась бы.

Я сказал себе: «Написать надо так, чтобы последний пэтэушник всё понял» (да простят меня умные и культурные студенты профессиональных технических училищ). Поэтому я писал книгу вольным стилем, а не так, как пишут обычно учебники – заумно и сухо. И потом, когда я давал почитать отдельные главы ещё не готовой книги своим ученикам и просил их сделать мне замечания, один из них воскликнул: «У меня одно лишь замечание – очень уж всё “разжёвано”, как для пэтэушников писали!». Мы посмеялись, я несколько задумался, но потом всё равно оставил всё как есть, ведь пэтэушники тоже люди. Чем чёрт не шутит, может, и из них кто‑нибудь когда‑нибудь, благодаря моей книге, пополнит список Forbes. У зарубежных авторов книг по биржевой торговле принято в начале или в конце книги приводить слова благодарностей… Что ж, давайте и я поблагодарю людей, без участия которых эта книга не получилась бы.

Спасибо моим папе и маме. Согласитесь, что если б не родился кто‑нибудь из них, то этой книги не было бы. Благодарю Акопяна Андрея (директора самарского представительства брокерской компании «Альпари», в которой я преподаю), который поспособствовал изданию этого учебника. Особая благодарность замечательной девушке Сапожниковой Марии из не менее замечательного города Одесса за исправление моих орфографических и стилистических ошибок.

Особая благодарность замечательной девушке Сапожниковой Марии из не менее замечательного города Одесса за исправление моих орфографических и стилистических ошибок.

Также хочу поблагодарить всех людей и авторов книг по биржевой торговле, у которых я учился валютным спекуляциям. Ну и, конечно же, спасибо всем моим студентам, каверзные вопросы которых нередко заставляли меня читать и перечитывать умную литературу по валютному дилингу и тем самым стать умнее, чем я был.

Многое из того, что написано в этой книге, вы, конечно, найдёте в других учебниках по биржевой торговле. Но я постарался взять всё лучшее, что есть в наиболее авторитетных изданиях по данной тематике и изложить всё это в максимально доступном для неискушенного читателя (для новичков в этой сфере бизнеса) виде. Кроме этого, я постарался давать больше практических примеров, а не сухой теории. И в конце книги я делюсь с читателем эффективной системой заработка на разнице курсов валют, благодаря усвоению которой, вы, я надеюсь, начнёте стабильно делать деньги на валютном рынке и обретёте финансовую независимость.

Отзывы, замечания и предложения после прочтения книги можно будет выслать на мой e‑mail: [email protected]

г. Самара, 2014 год

Глава 1Валютный рынок и основы маржинальной торговли

Ни для кого не секрет, что курсы валют постоянно меняются. Курс евро или доллара со временем растёт или падает. И, наверное, у каждого хоть раз возникала мысль: «Эх, если б знать заранее, как изменится курс в ближайшее время, то можно было бы на этом заработать. Например, купить сегодня евро, а через неделю или месяц продать по более высокой цене, после того как курс евро вырастет».

И действительно, есть такие люди, которые умеют зарабатывать на разнице курсов. Покупая и продавая различные валюты, они получают прибыль, которая является дополнительным или основным источником их дохода. Зовут этих профессионалов своего дела трейдер ами (от английского слова «trade» – торговля). То есть трейдеры (торговцы) занимаются куплей‑продажей валют с целью получения прибыли на разнице курса. Другое название этих товарищей – валютные спекулянты , так как они занимаются самыми настоящими спекуляциями: стараются купить товар (валюту) как можно дешевле, а продают его потом как можно дороже.

Другое название этих товарищей – валютные спекулянты , так как они занимаются самыми настоящими спекуляциями: стараются купить товар (валюту) как можно дешевле, а продают его потом как можно дороже.

Стать трейдером может любой человек. Для этого совсем необязательно иметь финансовое образование. Многие брокерские компании проводят курсы обучения, где рассказывают, как совершать выгодные сделки с различными валютами.

Однако по статистике профессиональными прибыльными валютными спекулянтами (ворочающими миллионами долларов) становятся единицы (а точнее, 2–3 % из тех, кто начинает заниматься торговлей валютами – трейдингом ). Остальные теряют свои средства. Почему? Валютные спекуляции – это рискованный бизнес. Например, вы покупаете на свои кровно заработанные деньги валюту евро. А её курс, вместо того чтобы расти (как вы того хотите), начинает стремительно падать. В страхе вы продаёте эти евро по более низкому курсу, чем купили, и, разумеется, получаете лишь часть своих изначально вложенных в эту сделку средств.

Почему большинство трейдеров‑новичков теряют свои деньги (и потом, как правило, винят в этом всех, кроме себя)? Причин много. Вот только некоторые из них:

1. Чтобы получать прибыль, нужно научиться анализировать валютный рынок и принимать правильные торговые решения. На это нужно время. А трейдеры‑новички, прослушав всего 2–3‑недельный курс лекций в какой‑нибудь брокерской компании, уже начинают считать себя профессионалами и бросаются сломя голову торговать валютами, не имея в голове чёткой системы (стратегии) торговли.

2. Трейдеры не умеют управлять своим капиталом. Вкладывают в одну сделку 30–50 % (а то и больше) своих средств. Несколько неудачных сделок ведут к потере капитала (депозита) трейдера.

3. Трейдер совершает сделку (покупает или продаёт валюту) на эмоциях, опять же без чёткого понимания того, что сейчас творится на валютном рынке, не имея хорошо разработанной системы (стратегии) торговли или пренебрегая некоторыми правилами этой системы. Профессиональным трейдерам характерен холодный расчёт, трезвая голова и хорошая система торговли.

как заработать на разнице курсов валют » Финансы, экономика и бизнес

Колебания курса валют открывает хорошие возможности для заработка на разнице в курсе между валютами. Благодаря интернету как заработать на разнице курсов валют можно не только открыть стационарный обмен валют, но и осуществлять данный вид деятельности в сети. За счёт частого изменения стоимости определённой валюты в течение дня можно неплохо заработать, не имея специализированного экономического образования. Такая деятельность не запрещена законом и каждый желающий вполне может заняться этим видом заработка.

Суть самого заработка достаточна проста – покупаешь дешевле определённую валюту и продаешь дороже. Интернет позволяет проводить постоянный мониторинг курсов и найти более оптимальные решения для обмена.

Классический вид обмена через использования банковских услуг

Выбирая метод покупки в одном банке и продавая в другом нужно иметь возможность достаточно быстро осуществлять операции. Хорошим решением будем иметь карты разных банков, и перечислять деньги между ними по выгодному курсу. Не стоит забывать о комиссиях за транзакцию между картами банка. Для физической покупки и продажи между банками потребуется время, а это может повлиять на заработок. В течение дня курсы валют достаточно быстро изменяются.

Хорошим решением будем иметь карты разных банков, и перечислять деньги между ними по выгодному курсу. Не стоит забывать о комиссиях за транзакцию между картами банка. Для физической покупки и продажи между банками потребуется время, а это может повлиять на заработок. В течение дня курсы валют достаточно быстро изменяются.

Открытие пункта обмена валют

Для открытия собственного пункта обмена валют потребуется немало усилий. Как минимум нужно:

— свободное помещение в местах с высокой посещаемостью;

— финансовая лицензия регулирующего органа;

— стартовый капитал для начала открытия своей деятельности.

Существует и определённые риски:

— отсутствие достаточного количества клиентов в месте размещение пункта;

— риск быть ограбленным.

Ведение деятельности на бирже

Покупка валюты на специализированных биржах и торговых платформах. Достаточно удобный способ осуществление валютных операций. Все транзакции производятся через интернет в режиме реального времени. Регистрация не занимает много времени и не требует привязки к определенному месту. Следует учитывать комиссии биржи, а также комиссионных сборы на вывод средств.

Регистрация не занимает много времени и не требует привязки к определенному месту. Следует учитывать комиссии биржи, а также комиссионных сборы на вывод средств.

Отдельно о FOREX

Специализированная биржевая торговля FOREX работает по принципу обычной биржи, но предоставляет более широкие возможности, особенно для новичков. Основные преимущества:

— возможность обучения и открытия демо-счёта;

— работа с определённым брокером которые помогает осуществлять торговые операции с валютой;

— безопасность сделок.

Недостатки, существующие при работе с FOREX – это:

— существует риск потерять свои финансы, как в принципы и во всех других случаях, представленных здесь;

— высокие торговые комиссии в некоторых случаях.

Виртуальный интернет-обменник, как собственный вид деятельности

Открытие виртуального интернет-обменника в сравнении с реальным пунктом обмена валют предоставляет широкие возможности со значительно меньшими затратами. Исключается большая часть расходов, связанная с арендой помещения и покупкой оборудования. Для работы потребуется только определённые знания и программное обеспечение, которые не потребует больших временных и финансовых затрат.

Для работы потребуется только определённые знания и программное обеспечение, которые не потребует больших временных и финансовых затрат.

Данная сфера достаточно конкурентная, но прилаживая определенные усилия можно добиться определенных успехов.

Что в итоге?!

Заработок на разнице валют вполне себе прибыльное занятие. Для начала потребуется иметь определенный уровень знания и понять, как работает рынок валютной индустрии. Конечно же не стоит забывать о рисках потери вложенных средств при неудачной стратегии.

Заработать на обмене электронных денег в интернете

В интернете полно электронных обменников. Давайте поговорим о простейшем способе заработка на обмене электронных денег в интернете.

Обмен валют в интернете как способ заработать на жизнь

Принцип заработка на разнице электронных валют состоит в том, что в сети имеется огромное множество сервисов, предоставляющих свои услуги по их обмену.

Т.к. многие из таких сервисов расположены в разных уголках нашей планеты, то и курс валют у них разный. Вот только определить такие сервисы сложно и требует анализа.

Вот только определить такие сервисы сложно и требует анализа.

Как заработать обменивая валюты в интернете

- Вводим на свой кошелек E-gold не менее 20$ (т.к. это минимальная сумма для обмена).

- Регистрируемся на любом on-line обменнике. Рекомендовать не буду, т.к. многие из них то и дело попадают под критику.

- Выбираем обмен валют с E-gold на WMZ.

- Вводим необходимые данные (на какой кошелек перевести деньги). Через пару минут получаете перевод.

- Ищем другой обменник и меняем WMZ на E-gold. На данном этапе нужно проследить за коэффициентом обмена. Он должен быть с выгодой для вас (примерно 1:1,08).

Вот и весь смысл такого заработка. Сам пробовал только однажды. Далее побоялся. Думаю, что у них ведется своя статистика обмена с кошелька на кошелек. При многократном повторении одних и тех же могут заблокировать ваши средства. Поэтому, действуйте на свои риск и ответственность.

Следует помнить, что обменники это не благотворительные организации, а коммерческие, цель которых — получение прибыли.

В последнее время в интернете достаточно часто можно встретить сообщения об очень выгодном способе заработка на обмене электронной валюты. Чтобы объективно оценить возможность подобного бизнеса и его доходность, необходимо рассмотреть все особенности и разные нюансы его основных трёх направлений.

Создание собственного обменного пункта

Работа обменного пункта заключается в том, что с каждой операции, связанной с обменом одной валюты на другую, владелец получает свой процент прибыли на разнице курсов, который зависит от суммы обмена. Существует два типа обменников — приватный и официальный.

Несмотря на то, что сейчас технологические и технические вопросы при создании своего обменного пункта уже не являются проблемой и для этого существует множество доступных программных средств, открыть собственный официальный обменник достаточно трудно. И дело здесь не только в том, чтобы создать для пользователя все необходимые условия: широкий выбор валют, а также автоматический обмен, поскольку ручные обмены уже давно не актуальны.

И дело здесь не только в том, чтобы создать для пользователя все необходимые условия: широкий выбор валют, а также автоматический обмен, поскольку ручные обмены уже давно не актуальны.

Основными проблемами при открытии официального обменника являются:

- Возможность «правильно» договориться, так как без регистрации обменника официальным путём производить обмен валюты сейчас не получится. Просто настроек программного обеспечения и мерчантов уже недостаточно. Это вызвано тем, что WebMoney сильно повысила требования для официальных обменных пунктов ещё в 2007 году.

- Наличие серьёзной конкуренции в этом секторе. Наряду с известными обменниками, такими, как roboxchange.com, в последнее время становятся востребованными и небольшие пункты, которые получают своих пользователей, предоставляя невысокие комиссионные. Но всё равно, достаточно часто можно встретить новые официальные обменные пункты, вкладывающие значительные средства в достаточно эффективные рекламные компании, и которым после этого приходилось прекращать свою деятельность.

Позволить себе открытие официального обменного пункта могут лишь крупные компании и влиятельные бизнесмены. Поскольку этот вид бизнеса требует не только очень серьёзных финансовых затрат, но и достаточно много времени. Наиболее перспективным направлением в этой сфере сейчас является обмен неходовых валют, которые зачастую не проводятся крупными официальными обменниками, предлагая при этом клиентам более и менее доступную комиссию.

«Приватный» обменный пункт может стать хорошим решением не только для крупных финансовых компаний, но и для предпринимателей, имеющих немалый постоянный доход в электронной валюте, и которым для ведения бизнеса необходима другая валюта. При таком виде деятельности можно брать комиссионные за обмен, а можно применять курс 1:1, с помощью чего привлекать больше клиентов. В любом случае приватные обменники в отличие от официальных, всегда имеют свою степень риска, так как в этом случае отсутствуют определённые гарантии сделки и все операции проводятся в ручном режиме в соответствии с устным договором.

Обналичивание электронной валюты

Сейчас практически во всех областных и крупных населённых пунктах открыты офисы, где можно обменять электронные деньги на самые востребованные типы валют (рубли, доллары, гривны и др.). Эти организации естественно тоже берут комиссионные за обналичивание электронной валюты. Причём многие из таких обменников не имеют статуса официального представителя WebMoney и производят обмен в любом направлении, самостоятельно применяя тот или иной курс.

К такому виду заработка относятся и сервисы, предлагающие вывод электронных денег на банковские счета. Один из таких сервисов представляет Альфа-Банк, переводя на кредитную карту клиента рубли в обмен на электронные деньги, имея при этом свою комиссию.

Можно также оплачивать услуги связи (интернет, телефон, спутниковое или кабельное телевидение) для своих знакомых, не тратя при этом процент на обмене электронной валюты.

Заработок по партнёрской программе официального обменного пункта

Для тех, у кого есть свой сайт, существует такой вид дохода, как участие в партнёрской программе официального обменника. В этом случае владелец сайта имеет свой процент от каждой обменной операции привлеченного пользователя. Вывесив на сайте баннер обменника или специально созданную форму для обмена валюты, от каждого пользователя, перешедшего по ссылке, вы будете получать свой небольшой доход. Подобный вид заработка подходит не для каждого сайта, в основном это актуально для проектов, связанных с ведением любого рода бизнеса.

В этом случае владелец сайта имеет свой процент от каждой обменной операции привлеченного пользователя. Вывесив на сайте баннер обменника или специально созданную форму для обмена валюты, от каждого пользователя, перешедшего по ссылке, вы будете получать свой небольшой доход. Подобный вид заработка подходит не для каждого сайта, в основном это актуально для проектов, связанных с ведением любого рода бизнеса.

Не стоит забывать также и о сервисах, основное предназначение которых — мониторинг действующих обменников. Хотя этот вид заработка может быть очень прибыльным, здесь также существует очень сильная конкуренция. Работа подобного сервиса заключается в том, что предлагая своим клиентам обзоры и фильтры для выбора наиболее выгодного обменного пункта в зависимости от направления обмена и текущих курсов, пользователь переходит на соответствующий сайт не по прямой ссылке, а по референтной. Это даёт возможность владельцу сервиса мониторинга получить свой процент от каждой совершённой сделки своего клиента.

Последнее обновление: 19 февраля 2021 в 10:18

Определение постоянной валюты

Что такое постоянные валюты?

Постоянные валюты — это обменные курсы, используемые для устранения влияния колебаний при расчете показателей финансовых результатов для публикации в финансовой отчетности. Компании, ведущие зарубежные операции, часто дополняют обязательные отчетные цифры необязательными постоянными номерами валют. По сути, это позволяет им показать инвесторам, как они работают, независимо от движения иностранной валюты.

Как работают постоянные валюты

Компании, которые продают продукцию за границей, часто видят свою отчетную выручку , и прибыль искажается факторами, над которыми они не могут повлиять. Например, когда доллар укрепляется по отношению к другим валютам, он впоследствии оказывает давление на международные финансовые показатели, когда они конвертируются обратно в доллары США.

Руководители предприятий считают, что эти колебания валютных курсов скрывают истинные финансовые показатели компании, и в результате часто предпочитают также раскрывать цифры, которые предполагают, что обменные курсы в течение периода не изменились.

Важно

Общепринятые принципы бухгалтерского учета (GAAP) требуют, чтобы компании сообщали цифры без каких-либо корректировок. Однако фирмы могут дополнять эту информацию показателями, не относящимися к GAAP, такими как постоянные валюты, когда они считают это необходимым.

Постоянные валюты можно рассчитать разными способами. Один из подходов — преобразовать текущие числа с использованием среднего обменного курса за предыдущий период. Другой способ — скорректировать предыдущие цифры, чтобы отразить обменный курс текущего года.

В обоих случаях набор цифр, на которые инвесторы смотрят, чтобы увидеть, насколько улучшилась торговля по сравнению со сравнительным периодом, больше не будет искажаться колебаниями курса иностранной валюты. И сильный доллар США внезапно окажется не таким уж плохим для фирм, функциональной валютой которых является доллар .

И сильный доллар США внезапно окажется не таким уж плохим для фирм, функциональной валютой которых является доллар .

Ключевые выводы

- Компании, которые продают продукцию за рубежом, часто сталкиваются с искажением финансовых отчетов из-за колебаний валютных курсов.

- Они регулярно отвечают, раскрывая цифры, которые предполагают, что обменные курсы в течение периода не изменились.

- Постоянные валюты можно рассчитать путем преобразования текущих чисел с использованием среднего обменного курса за предыдущий период или путем корректировки предыдущих чисел для отражения обменного курса текущего года.

Пример постоянной валюты

Вот простой пример, показывающий влияние использования постоянных валют по сравнению с их неиспользованием.

Компания X базируется в Австралии и ведет бизнес в США, получая доход в долларах США.В первый год компания зарабатывает 500 000 долларов и имеет чистую прибыль в размере 10%. В конце первого года обменный курс AUD / USD составляет 0,8. На второй год компания зарабатывает 600 000 долларов, а чистая прибыль составляет 10%. Обменный курс AUD / USD на конец второго года составляет 1,1. Исходя из этого, финансовые результаты, переведенные в австралийские доллары, будут:

В конце первого года обменный курс AUD / USD составляет 0,8. На второй год компания зарабатывает 600 000 долларов, а чистая прибыль составляет 10%. Обменный курс AUD / USD на конец второго года составляет 1,1. Исходя из этого, финансовые результаты, переведенные в австралийские доллары, будут:

| Год Первый | Второй год | |

|---|---|---|

| Выручка в долл. США | 500 000 долл. США | 600 000 долл. США |

| USD Чистая прибыль | $ 50 000 | $ 60 000 |

| AUD / USD Обменный курс | 0.8 | 1,1 |

| Выручка в австралийских долларах | $ 625 000 | $ 545 455 |

| AUD Чистая прибыль | $ 62 500 | $ 54 545 |

В этих результатах не используется постоянная валюта. Они показывают, что выручка в долларах США и чистая прибыль увеличились на 20% в годовом исчислении, а обменный курс вырос на 37,5%. Из-за колебаний обменного курса выручка и чистая прибыль в австралийских долларах фактически снизились на 12.7% каждая.

Они показывают, что выручка в долларах США и чистая прибыль увеличились на 20% в годовом исчислении, а обменный курс вырос на 37,5%. Из-за колебаний обменного курса выручка и чистая прибыль в австралийских долларах фактически снизились на 12.7% каждая.

Руководство может возразить, что это не совсем точная цифра, потому что снижение произошло исключительно из-за обменных курсов валют. Чтобы устранить эту проблему, компания может использовать методологию постоянной валюты. Вот как это могло выглядеть:

| Год Первый | Второй год | |

|---|---|---|

| Выручка в долл. США | 500 000 долл. США | 600 000 долл. США |

| USD Чистая прибыль | $ 50 000 | $ 60 000 |

| AUD / USD Обменный курс | 1.1 | 1,1 |

| Выручка в австралийских долларах | $ 454 545 | $ 545 455 |

| AUD Чистая прибыль | $ 45 455 | $ 54 545 |

Если исключить влияние колебаний валютных курсов, выручка в австралийском долларе и чистая прибыль показывают рост на 20%.

Пример постоянных валют в реальном мире

Давайте теперь посмотрим на пример из реальной жизни. Сильный доллар США оказал давление на McDonald’s Corp.(MCD) иностранная прибыль после того, как она была конвертирована обратно в местную валюту гиганта быстрого питания в первом квартале, закончившемся 31 марта 2019 г.

Изображение Сабрины Цзян © Investopedia 2021

Как вы можете видеть на изображении выше, выручка, операционная прибыль и чистая прибыль (NI) снизились в первом квартале 2019 года. Однако, если бы обменные курсы не изменились, результат выглядит гораздо более обнадеживающим, что указывает на прогресс. фактически было сделано за последние 12 месяцев.McDonald’s переводит результаты текущего года, используя средний обменный курс предыдущего года.

Недостатки постоянной валюты

Как и другие скорректированные цифры, показатели в постоянных валютах могут быть лучше или хуже, чем указанные в отчете показатели GAAP. Однако это не означает, что инвесторы не должны полностью игнорировать возможность использования этих необязательных мер, чтобы представить компанию в лучшем свете.

Однако это не означает, что инвесторы не должны полностью игнорировать возможность использования этих необязательных мер, чтобы представить компанию в лучшем свете.

Команды менеджеров, включая руководителей McDonald’s, , утверждают, что постоянство валют дает более четкое представление об основных показателях деятельности.К сожалению, это не всегда так.

По общему мнению, влияние валюты со временем выравнивается. Однако есть и исключения. Например, в некоторых странах, особенно на развивающихся рынках , , инфляция высока, и валюты постоянно обесцениваются.

Точно так же, если доллар США продолжает расти в течение некоторого времени, возможно, инвесторам следует просто принять реальность более низкой прибыли. Скорее всего, компании будут конвертировать свои офшорные доходы обратно в местные доллары для финансирования выплат дивидендов и так далее, и не обязательно по обменным курсам, по которым они выбирают для отчетности.

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию. Эта компенсация может повлиять на то, как и где появляются объявления. Investopedia не включает все предложения, доступные на торговой площадке.

Иностранная валюта и курсы обмена валют

Вы должны выражать суммы, указанные в налоговой декларации США, в долларах США. Если вы получаете весь или часть своего дохода или оплачиваете некоторые или все свои расходы в иностранной валюте, вы должны перевести иностранную валюту в U.С. долларов. Как вы это делаете, зависит от вашей функциональной валюты. Обычно вашей функциональной валютой является доллар США, если вы не обязаны использовать валюту другой страны.

Примечание. Платежи по налогам США должны переводиться в Налоговую службу США в долларах США.

Вы должны делать все определения федерального подоходного налога в своей функциональной валюте. Доллар США является функциональной валютой для всех налогоплательщиков, за исключением некоторых квалифицированных бизнес-единиц (QBU).QBU — это отдельная и четко обозначенная единица торговли или бизнеса, которая ведет отдельные книги и записи.

Даже если у вас есть QBU, вашей функциональной валютой является доллар, если применимо любое из следующих условий.

Вы ведете бизнес в долларах.

Основное место деятельности находится в США.

Вы выбираете или обязаны использовать доллар в качестве функциональной валюты.

Деловые книги и записи не ведутся в валюте той экономической среды, в которой осуществляется значительная часть хозяйственной деятельности.

Делайте все определения налога на прибыль в своей функциональной валюте. Если вашей функциональной валютой является доллар США, вы должны немедленно перевести в доллары все статьи доходов, расходов и т. Д. (Включая налоги), которые вы получаете, платите или накапливаете в иностранной валюте и которые повлияют на расчет вашего подоходного налога. . Используйте обменный курс, действующий при получении, оплате или накоплении товара. Если существует более одного обменного курса, используйте тот, который наиболее точно отражает ваш доход.Как правило, вы можете узнать курсы обмена в банках и посольствах США.

Если вашей функциональной валютой не является доллар США, все определения налога на прибыль производите в своей функциональной валюте. В конце года переведите результаты, такие как доход или убыток, в доллары США, чтобы составить отчет по своей налоговой декларации.

Курсы валют

Обменный курс — это курс, по которому одна валюта может быть конвертирована в другую, также называемый обменным курсом иностранной валюты или обменным курсом валюты.Ниже приведены правительственные и внешние ресурсы, которые предоставляют курсы обмена валют.

Примечание: Обменные курсы, указанные на этой странице, не применяются при уплате налогов США в IRS. Если IRS получает налоговые платежи США в иностранной валюте, обменный курс, используемый IRS для конвертации иностранной валюты в доллары США, основан на дате конвертации иностранной валюты в доллары США банком, обрабатывающим платеж, а не на дате. платеж в иностранной валюте поступает в IRS.

Государственные ресурсы

Внешние ресурсы

Ссылки / связанные темы

Среднегодовой курс обмена валюты

Перевод иностранной валюты в доллары США

Вы должны выражать суммы, указанные в налоговой декларации США, в долларах США. Следовательно, вы должны переводить иностранную валюту в доллары США, если вы получаете доход или оплачиваете расходы в иностранной валюте. Как правило, при получении, оплате или накоплении товара используйте преобладающий обменный курс (то есть спотовый курс).

Единственное исключение касается некоторых квалифицированных бизнес-единиц (QBU), которым, как правило, разрешено использовать валюту другой страны. Если у вас есть QBU с функциональной валютой, отличной от доллара США, все определения дохода производите в функциональной валюте QBU и, при необходимости, переводите такой доход или убыток по соответствующему обменному курсу.

Налогоплательщику также может потребоваться признать прибыль или убыток в иностранной валюте по определенным операциям с иностранной валютой.См. Раздел 988 Налогового кодекса и соответствующие правила.

Примечание: Платежи по налогам США должны переводиться в Налоговое управление США в долларах США.

Курсы валют

У налоговой службы нет официального курса обмена. Как правило, принимает любой опубликованный обменный курс, который используется постоянно.

При оценке валюты другой страны, в которой используется несколько обменных курсов, используйте курс, который применяется к вашим конкретным фактам и обстоятельствам.

Примечание: Обменные курсы, указанные на этой странице, не применяются при уплате налогов США в IRS. Если IRS получает налоговые платежи США в иностранной валюте, обменный курс, используемый IRS для конвертации иностранной валюты в доллары США, основан на дате конвертации иностранной валюты в доллары США банком, обрабатывающим платеж, а не на дате. платеж в иностранной валюте поступает в IRS.

Среднегодовой обменный курс

Для дополнительных обменных курсов , не указанных ниже , обратитесь к правительственным и внешним ресурсам, указанным на странице Иностранная валюта и курсы обмена валют, или к любому другому опубликованному обменному курсу (который используется постоянно).

Чтобы конвертировать иностранную валюту в доллары США, разделите сумму в иностранной валюте на применимый среднегодовой обменный курс, указанный в таблице ниже. Чтобы конвертировать доллары США в иностранную валюту, умножьте сумму в долларах США на применимый среднегодовой обменный курс, указанный в таблице ниже.

Страна | Валюта | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 |

|---|---|---|---|---|---|---|---|

| Афганистан | Афгани | 76.651 | 77,579 | 73,598 | 71.086 | 70,645 | 63,653 |

| Алжир | Динар | 126,741 | 119,402 | 117,409 | 115,876 | 114,431 | 104,883 |

| Аргентина | Песо | 70.635 | 48,192 | 28,167 | 17,227 | 15,359 | 9,617 |

| Австралия | доллар | 1.452 | 1,439 | 1,340 | 1,358 | 1,400 | 1,345 |

| Бахрейн | Динар | 0.377 | 0,377 | 0,395 | 0,395 | 0,395 | 0,395 |

| Бразилия | Реальный | 5,151 | 3,946 | 3.655 | 3,322 | 3,632 | 3,468 |

| Канада | Доллар | 1.341 | 1,327 | 1,297 | 1,350 | 1,379 | 1,329 |

| Каймановы острова | доллар | 0,833 | 0,833 | 0,833 | 0,884 | 0,886 | 0,885 |

| Китай | юаней | 6.900 | 6,910 | 6,620 | 7.030 | 6,910 | 6,489 |

| Дания | Крона | 6.538 | 6,670 | 6,319 | 6,864 | 7.000 | 6,991 |

| Египет | фунтов | 15.813 | 16,809 | 17,809 | 18,586 | 10,462 | 8,044 |

| Еврозона | евро | 0,877 | 0,893 | 0,848 | 0,923 | 0,940 | 0,937 |

| Гонконг | доллар | 7.756 | 7,835 | 7,838 | 8.105 | 8,073 | 8,062 |

| Венгрия | форинтов | 307,766 | 290,707 | 270,441 | 285,583 | 293.083 | 290,638 |

| Исландия | Крона | 135.354 | 122,571 | 116,379 | 111.231 | 126,256 | 137,471 |

| Индия | рупия | 74.102 | 70,394 | 68,422 | 67.809 | 69.956 | 66,768 |

| Ирак | Динар | 1197.497 | 1191.254 | 1193,478 | 1241.677 | 1236.453 | 1231.234 |

| Израиль | Новый шекель | 3,438 | 3,563 | 3,596 | 3,746 | 3,997 | 4,052 |

| Япония | йен | 106.725 | 109.008 | 110,424 | 116,667 | 113.138 | 125.911 |

| Ливан | фунтов | 1510.677 | 1510.290 | 1511.677 | 1593.969 | 1593.639 | 1588.880 |

| Мексика | Песо | 21.466 | 19,246 | 19,227 | 19,679 | 19,435 | 16,505 |

| Марокко | Дирхам | 9,495 | 9,614 | 9,389 | 10,230 | 10,279 | 10.206 |

| Новая Зеландия | доллар | 1.540 | 1,518 | 1.447 | 1,465 | 1,494 | 1.492 |

| Норвегия | крон | 9,413 | 8,802 | 8,143 | 8.606 | 8,745 | 8,392 |

| Катар | Риал | 3.641 | 3.641 | 3,642 | 3,850 | 3,791 | 3,790 |

| Россия | Рубль | 72,299 | 64,687 | 62,845 | 60,692 | 69,685 | 63,659 |

| Саудовская Аравия | Риал | 3.753 | 3,751 | 3,753 | 3.903 | 3.903 | 3.903 |

| Сингапур | доллар | 1,379 | 1,364 | 1,349 | 1,437 | 1,437 | 1,430 |

| Южная Африка | Рэнд | 16.458 | 14,448 | 13,258 | 13,859 | 15,319 | 13,281 |

| Южнокорейский | вон | 1179.199 | 1165.697 | 1100,587 | 1178,585 | 1211.121 | 1179.128 |

| Швеция | крона | 9.205 | 9,457 | 8,703 | 8,894 | 8,910 | 8,775 |

| Швейцария | Франк | 0,939 | 0,994 | 0,979 | 1.024 | 1,025 | 1,001 |

| Тайвань | доллар | 29.460 | 30,898 | 30,152 | 31,683 | 33,586 | 33.089 |

| Таиланд | бат | 31,271 | 31,032 | 32,317 | 35,372 | 36,778 | 35,679 |

| Тунис | Динар | 2.836 | 2,925 | 2,71 | 2,513 | 2,237 | 2,044 |

| Турция | Новая лира | 7.025 | 5,685 | 4,849 | 3,794 | 3,146 | 2,834 |

| Объединенные Арабские Эмираты | Дирхам | 3.673 | 3,673 | 3,673 | 3,821 | 3,821 | 3,821 |

| Соединенное Королевство | фунтов | 0,779 | 0,784 | 0,750 | 0,808 | 0,770 | 0,681 |

| Венесуэла | Боливар (Фуэрте) | 236266.507 | 248486.041 | 131352,21 | 10,452 | 9,447 | 6.562 |

Ссылки / связанные темы

Что такое прибыль в иностранной валюте? (с изображением)

Валютная прибыль — это прибыль, полученная от продажи товаров и услуг на глобальном рынке, хотя в некоторых случаях валюта просто обменивается, чтобы получить эту прибыль без продажи товаров или услуг.Эти доходы поступают в валюте страны, в которой продаются товары или услуги, поэтому их необходимо обменять для расчета. Многие компании зарабатывают большие суммы денег на валютных поступлениях, поэтому этот рынок, известный как рынок Forex, считается важным для многих людей в мире. Иногда организации могут продавать или торговать в страны, где обмен валюты слабее или сильнее, чтобы получить больше прибыли.

Валютный рынок является крупнейшим в мире и приносит много денег в день.Некоторые организации, такие как банки, получают прибыль в иностранной валюте, просто обменивая одну валюту на другую. Это делается посредством контрактов, в которых две стороны согласовывают обменный курс валюты, а затем покупают или продают определенную сумму. Вместо продажи товаров или услуг валюта — это, по сути, то, что продается, что является одним из видов инвестиций.

Физические лица также могут получать валютную прибыль, торгуя на рынке Forex.Есть много брокеров, трейдеров и онлайн-компаний, которые упрощают торговлю валютой. Также люди могут потерять много денег, торгуя на этом рынке, если они сделают ошибку. Эти виды заработка также имеют место, когда люди обменивают одну форму валюты на другую, которая стоит больше, например, при поездке в другую страну.

Валютный рынок чрезвычайно волатилен, а это означает, что цены на валюты разных стран постоянно меняются.Это влияет на размер поступлений в иностранной валюте, которые компании и частные лица могут получать изо дня в день. Экономика страны сильно влияет на стоимость ее валюты, поэтому участники валютного рынка внимательно следят за экономическим климатом.

Обменные курсы рассчитываются на основе спроса и предложения денег в стране.Если в стране производится больше денег, цена валюты обычно снижается, а при нехватке денег цена возрастает. Процентная ставка, устанавливаемая правительством страны, также влияет на общую стоимость валюты, что также влияет на размер валютной выручки, которую можно получить от нее.

Валютные рынки и доходность

Это «Валютные рынки и ставки доходности», глава 4 из книги «Политика и теория международных финансов» (т.1.0). Чтобы узнать о нем подробнее (включая лицензирование), щелкните здесь.

Эта книга находится под лицензией Creative Commons by-NC-sa 3.0. См. Лицензию для получения более подробной информации, но в основном это означает, что вы можете делиться этой книгой, если указываете автора (но см. Ниже), не зарабатываете на ней деньги и делаете ее доступной для всех на тех же условиях.

Этот контент был доступен по состоянию на 29 декабря 2012 года, а затем его загрузил Энди Шмитц, чтобы сохранить доступность этой книги.

Обычно здесь указываются автор и издатель. Однако издатель попросил удалить обычную атрибуцию Creative Commons для исходного издателя, авторов, названия и URI книги. Кроме того, по просьбе издателя их имя было удалено в некоторых местах. Более подробная информация доступна на странице авторства этого проекта.

Для получения дополнительной информации об источнике этой книги или о том, почему она доступна бесплатно, посетите домашнюю страницу проекта.Здесь вы можете просмотреть или загрузить дополнительные книги. Чтобы загрузить файл .zip, содержащий эту книгу, для использования в автономном режиме, просто щелкните здесь.

Эта книга вам помогла? Подумайте о том, чтобы передать это:

Creative Commons поддерживает свободную культуру от музыки до образования. Их лицензии помогли сделать эту книгу доступной вам.

DonorsChoose.org помогает таким людям, как вы, помогать учителям финансировать их школьные проекты, от художественных принадлежностей до книг и калькуляторов.

Люди обменивают одну национальную валюту на другую по одной причине: они хотят что-то сделать с другой валютой. То, что они могут сделать, состоит из двух вещей: либо они хотят потратить деньги, приобретая товары и услуги, либо они хотят вложить деньги.

Эта глава знакомит с валютным рынком для валютных операций.В нем выделяются некоторые из наиболее очевидных, хотя иногда и сбивающих с толку, особенности, а затем обращено внимание на мотивацию иностранных инвесторов. Один из основных мотивов инвестирования в другую страну — это надежда заработать больше денег на инвестициях за рубежом. В этой главе рассматривается, как инвестор рассчитывает и сравнивает эти нормы прибыли.

4.1 Forex: участники и цели

Цель обучения

- Узнайте, кто участвует на валютных рынках и почему.

Валютный рынок (Forex) — это не рынок, подобный Нью-Йоркской фондовой бирже, где ежедневные торги акциями проводятся в центре. Вместо этого Forex относится к деятельности крупных международных банков, которые занимаются торговлей валютой. Эти банки действуют как посредники между настоящими покупателями и продавцами валют (то есть правительствами, предприятиями и отдельными лицами). Эти банки будут держать депозиты в иностранной валюте и готовы обменять их на национальную валюту по требованию.Обменный курс (ER) будет определяться каждым банком независимо, но в основном он будет определяться спросом и предложением на рынке. Другими словами, банк устанавливает обменный курс в каждый момент, чтобы уравнять предложение иностранной валюты с рыночным спросом. Каждый банк зарабатывает деньги, взимая комиссию за транзакции за свои «обменные услуги».

Полезно разделить на две отдельные группы участников Forex: тех, чьи транзакции регистрируются на текущем счете (импортеры и экспортеры), и тех, чьи транзакции регистрируются на финансовом счете (инвесторы).

Импортеры и экспортеры

Любой, кто импортирует или экспортирует товары и услуги, должен будет обменивать валюту для совершения транзакций. Сюда входят туристы, выезжающие за границу; их транзакции будут отображаться как услуги на текущем счете. Эти компании и частные лица будут ежедневно участвовать в валютных торгах; однако эти сделки невелики по сравнению с сделками, совершаемыми инвесторами.

Международные инвесторы, банки, арбитражеры и другие лица

Большинство ежедневных операций с валютами совершается инвесторами.Эти инвесторы, будь то инвестиционные компании, страховые компании, банки или другие лица, совершают валютные операции, чтобы получить большую прибыль от своих инвестиций или вложений. Многие из этих компаний несут ответственность за управление сбережениями других. Пенсионные планы и паевые инвестиционные фонды ежедневно покупают и продают активы на миллиарды долларов. Банки, временно владеющие чужими депозитами, делают то же самое. Страховые компании управляют крупными портфелями, которые служат их капиталом для погашения требований в связи с несчастными случаями, несчастными случаями и смертью.Все больше и больше этих компаний стремятся получить максимальную отдачу от своих инвестиций на международном уровне.

По оценкам Банка международных расчетов, каждый день торгуется валютой на сумму более 3 триллионов долларов (или 3000 миллиардов долларов). Ежедневно во всем мире осуществляется торговля товарами и услугами на сумму от 60 до 100 миллиардов долларов. Это говорит о том, что многие обмены валюты производятся международными инвесторами, а не импортерами и экспортерами.

Инвестиционные цели

Инвесторы, как правило, беспокоятся о трех основных проблемах при инвестировании.Их волнует, сколько денег принесет инвестиция с течением времени, их волнует, насколько рискованными являются инвестиции, и их волнует, насколько ликвидным или конвертируемым является актив.

Норма прибыли (RoR) Процентное изменение стоимости актива за некоторый период. Процентное изменение стоимости актива за некоторый период.

Инвесторы покупают активы, чтобы сберечь их на будущее. Каждый раз, когда актив приобретается, покупатель отказывается от текущего потребления в пользу будущего потребления.Чтобы сделать такую сделку выгодной, инвесторы надеются (иногда ожидают) иметь больше денег для будущего потребления, чем та сумма, которую они отдают в настоящее время. Таким образом, инвесторы хотели бы иметь как можно более высокую доходность своих вложений.

Пример 1 : Предположим, картина Пикассо куплена в 1996 году за 500 000 долларов. Год спустя картина перепродается за 600 000 долларов. Норма прибыли рассчитывается как

. (600000−500000) 500000 × 100 = 100000500000 × 100 = 0.20 × 100 = 20%.Пример 2 : 1000 долларов помещаются на сберегательный счет на один год под 10 процентов годовых. Процент, полученный через год, составляет 1000 долларов × 0,10 = 100 долларов. Таким образом, стоимость счета через год составляет 1100 долларов США. Норма доходности

1100−10001000 × 100 = 1001000 × 100 = 0,10 × 100 = 10%.Это означает, что норма прибыли на внутреннем процентном счете — это просто процентная ставка.

- Риск .Вторая основная проблема инвесторов — это рискованность активов. Как правило, чем выше ожидаемая доходность, тем выше риск. Инвестируйте в нефтяной промысел, и вы можете получить 1000-процентную отдачу от своих инвестиций — то есть, если вы столкнетесь с нефтью. Однако шансы на это, скорее всего, будут очень низкими. Таким образом, ключевая проблема инвесторов заключается в том, как найти компромисс между риском и доходностью.

- Ликвидность . Ликвидность по сути означает скорость, с которой активы могут быть конвертированы в наличные.Страховым компаниям необходимо иметь достаточно ликвидные активы на случай выплаты большого количества требований. Банки также должны иметь возможность производить выплаты своим вкладчикам, которые могут потребовать свои деньги обратно в любое время.

Основные выводы

- Участников валютных рынков можно разделить на трейдеров и инвесторов.

- Торговцы экспортируют или импортируют товары и услуги, операции по которым отражаются на текущем счете платежного баланса.

- Инвесторы покупают или продают активы, операции с которыми отражаются на финансовом счете платежного баланса.

- Три основные проблемы для любого инвестора: во-первых, получить высокую доходность, во-вторых, свести к минимуму риск дефолта, и в-третьих, чтобы поддерживать приемлемый уровень ликвидности.

- Норма прибыли на актив — это процентное изменение его стоимости за период.

Упражнение

Вопросы об опасности .Как и в популярном игровом телешоу, вам дается ответ на вопрос, и вы должны ответить этим вопросом. Например, если ответ — «налог на импорт», то правильный вопрос: «Что такое тариф?»

- Эта группа выходит на валютный рынок для совершения операций, которые будут регистрироваться на текущем счете.

- Эта группа выходит на валютный рынок для совершения операций, которые будут отражаться на финансовом счете.

- Процентное изменение стоимости актива за некоторый период.

- Термин, используемый для описания легкости, с которой актив может быть конвертирован в денежные средства.

- Термин, используемый для описания возможности того, что актив не вернет то, что первоначально ожидалось.

- Список из трех основных целей для международных инвесторов.

- Норма прибыли на акцию, стоимость которой повышается в течение года с 5 долларов.От 50 до 6,50 долларов за акцию.

- Норма прибыли коммерческого офисного здания, которое было куплено год назад за 650 000 долларов и продано сегодня за 600 000 долларов.

4.2 Обменный курс: Определения

Цель обучения

- Ознакомьтесь с некоторыми основными определениями валютных рынков и обменных курсов.

Любой, кто когда-либо бывал в другой стране, вероятно, имел дело с обменным курсом между двумя валютами.(Я говорю «вероятно», потому что человек, который едет, скажем, из Италии в Испанию, продолжает использовать евро.) В некотором смысле обменные курсы очень просты. Однако, несмотря на свою простоту, они всегда вызывают путаницу. Чтобы преодолеть эту путаницу, эта глава начинается с предложения простых определений и нескольких практических правил, которые могут помочь в решении этих проблем.

Обменный курс (ER) Представляет количество единиц одной валюты, которые обмениваются на единицу другой. представляет количество единиц одной валюты, которые обмениваются на единицу другой.Есть два способа выразить обменный курс между двумя валютами (например, между долларом США [$] и британским фунтом [£]). Можно написать либо $ / £, либо £ / $. Это взаимно противоположны друг другу. Таким образом, если E — обменный курс $ / £, а V — обменный курс £ / $, то E = 1/ V .

Например, 6 января 2010 г. преобладали следующие обменные курсы:

E $ / = 1,59, что означает V £ / = 0.63,и

V ¥ / = 92,7, что означает E $ / ¥ = 0,0108.Стоимость валюты

Важно отметить, что стоимость одной валюты всегда выражается в другой валюте. Таким образом, стоимость доллара США в британских фунтах равна обменному курсу фунта стерлингов к доллару США. Стоимость японской иены в долларах — это обменный курс $ / ¥.

Обратите внимание, что мы всегда выражаем стоимость всех предметов в терминах чего-то другого.Таким образом, стоимость литра молока выражается в долларах, а не в квартах молока. Стоимость автомобиля также выражается в долларах, а не в единицах машин. Точно так же стоимость доллара выражается в чем-то другом, обычно в другой валюте. Следовательно, обменный курс рупии к доллару дает нам стоимость доллара в рупиях.

Это определение особенно полезно помнить при работе с незнакомыми валютами. Таким образом, стоимость евро (€) в британских фунтах выражается как обменный курс фунта стерлингов / евро.

Точно так же обменный курс песо / евро относится к стоимости евро в песо.

Повышение курса валюты Валюта оценивается на по отношению к другой, когда ее стоимость повышается на по отношению к другой. означает, что валюта оценивается на по отношению к другой, когда ее стоимость повышается на по отношению к другой. Доллар дорожает по отношению к иене, если курс ¥ / $ растет.

Обесценение валюты Валюта обесценивается на по отношению к другой, когда ее стоимость падает на по отношению к другой., с другой стороны, означает, что валюта обесценивается на по отношению к другой, когда ее стоимость падает на по отношению к другой. Доллар обесценивается по отношению к иене, если падает обменный курс ¥ / $.

Обратите внимание, что если курс ¥ / $ повышается, то его обратный курс, курс $ / ¥, падает. Поскольку курс $ / ¥ представляет собой стоимость иены в долларах, это означает, что, когда доллар повышается по отношению к иене, иена должна обесцениваться по отношению к доллару.

Скорость повышения (или обесценения) — это процентное изменение стоимости валюты за некоторый период.

Пример 1 : доллар США (US $) к канадскому доллару (C $)

6 января 2010 г. E C $ / US $ = 1,03. 6 января 2009 г. E C $ / US $ = 1.19.Используйте формулу процентного изменения (новое значение — старое значение) / старое значение:

(1,03−1,19) 1,19 = -0,161,19 = -0,134.Умножьте на 100, чтобы записать в процентах, чтобы получить

. -0,134 × 100 = -13,4%.Поскольку мы рассчитали изменение стоимости доллара США в канадских долларах и поскольку процентное изменение отрицательное, это означает, что доллар обесценился на 13,4 процента по отношению к канадскому доллару в течение предыдущего года.

Пример 2 : доллар США ($) к пакистанской рупии (R)

6 января 2010 г. E R / $ = 84,7. 6 января 2010 г. E R / $ = 79,1.Используйте формулу процентного изменения (новое значение — старое значение) / старое значение:

(84,7−79,1) 79,1 = + 5,679,1 = + 0,071.Умножьте на 100, чтобы записать в процентах, чтобы получить

. +0,071 × 100 = + 7,1%.Поскольку мы вычислили изменение значения U.Южный доллар, выраженный в рупиях, и поскольку процентное изменение является положительным, это означает, что курс доллара по отношению к пакистанской рупии за последний год вырос на 7,1 процента.

Другие условия обменного курса

Арбитраж — процесс покупки продукта по низкой цене и последующей его перепродажи после повышения цены с целью получения прибыли. обычно означает покупку продукта по низкой цене с последующей его перепродажей после повышения цены с целью получения прибыли.Валютный арбитраж означает покупку валюты на одном рынке (например, в Нью-Йорке) по низкой цене и перепродажу через несколько мгновений на другом рынке (например, в Лондоне) по более высокой цене.

Обменный курс спот Обменный курс, который преобладает на споте , то есть для немедленного проведения торгов. относится к обменному курсу на споте , то есть для немедленного проведения торгов. (Технически это для сделок, которые происходят в течение двух дней.)

Форвардный обменный курс Курс, который указывается в контракте для обмена валют на 30, 60, 90 или 180 дней в будущем.относится к курсу, который указан в контракте на обмен валют на 30, 60, 90 или 180 дней в будущем.

Например, корпорация может подписать контракт с банком на покупку евро за доллары США через шестьдесят дней по заранее установленной ER. Заранее установленная ставка называется шестидесятидневной форвардной ставкой. Форвардные контракты могут использоваться для снижения валютного риска.

Например, предположим, что импортер BMW ожидает отгрузку через шестьдесят дней. Предположим, что по прибытии импортер должен заплатить 1 000 000 евро, а текущий спотовый ER равен 1.20 $ / €.

Таким образом, если бы платеж был произведен сегодня, он бы стоил 1 200 000 долларов США. Предположим далее, что импортер опасается обесценивания доллара США. В настоящее время у него нет 1 200 000 долларов, но он рассчитывает заработать более чем достаточно на продажах в течение следующих двух месяцев. Если доллар США упадет в цене, скажем, до 1,30 доллара за евро в течение шестидесяти дней, сколько будет стоить импортеру в долларах покупка партии BMW?

Доставка все равно будет стоить 1 000 000 евро. Чтобы узнать, сколько это будет в долларах, умножьте 1000000 евро на 1.30 $ / €, чтобы получить 1 300 000 долларов.

Обратите внимание, что это на 100 000 долларов больше для автомобилей просто потому, что изменилась стоимость в долларах США.

Одним из способов защиты импортером от этой потенциальной потери является покупка форвардного контракта на покупку евро за доллары США в течение шестидесяти дней. ER форвардного контракта, вероятно, будет отличаться от текущего спотового ER. Частично его стоимость будет отражать ожидания рынка относительно степени изменения стоимости валюты в следующие два месяца.Предположим, что текущий 60-дневный форвардный ER составляет 1,25 доллара за евро, что отражает ожидание падения курса доллара США. Если импортер приобретает шестидесятидневный контракт на покупку 1 000 000 евро, это обойдется ему в 1 250 000 долларов (то есть 1 000 000 долларов × 1,25 доллара за евро). Хотя это больше, чем было бы, если бы обмен был произведен сегодня, у импортера нет денежных средств для совершения сделки сегодня, и форвардный контракт защитит импортера от еще большего обесценивания доллара США.

Когда форвардный ER таков, что форвардная сделка стоит больше, чем сегодняшняя спотовая сделка, говорят о форвардной премии Когда форвардный обменный курс таков, что форвардная сделка стоит больше (или покупает меньше иностранной валюты), чем сделка. на спотовом рынке сегодня.. Если верно обратное, то есть форвардная сделка была дешевле, чем спотовая сделка, тогда существует форвардный дисконт. Когда форвардный обменный курс таков, что форвардная сделка стоит меньше (или покупает больше иностранной валюты), чем сделка на спотовом рынке. сегодня ..