Заработок на картах: Заработок на оформлении банковских карт

Как зарабатывать на дебетовых картах? Лучшие способы!

Главная » Банковские продукты » Дебетовые карты

Рубрика: Дебетовые карты

Содержание

- Способы заработка на дебетовых картах

- Привлечение новых клиентов

- Кэшбек

- Процент на остаток

В современном обществе невозможно выжить без дебетовой карты. На нее люди получают заработную плату, переводят деньги друзьям и близким, оплачивают товары и услуги. Она буквально жизненно необходима во всех смыслах. Поэтому у опытных пользователей возникает вопрос о том, как устроен заработок на дебетовых картах. Даже на них получится зарабатывать. Нужно лишь понимать то, как это делается. Для этих целей и существует эта статья.

Их, как это обычно бывает, несколько. Поэтому имеет смысл разбора того, как заработать на картах, используя ряд методов. Так пользователь получит более полное представление об этом.

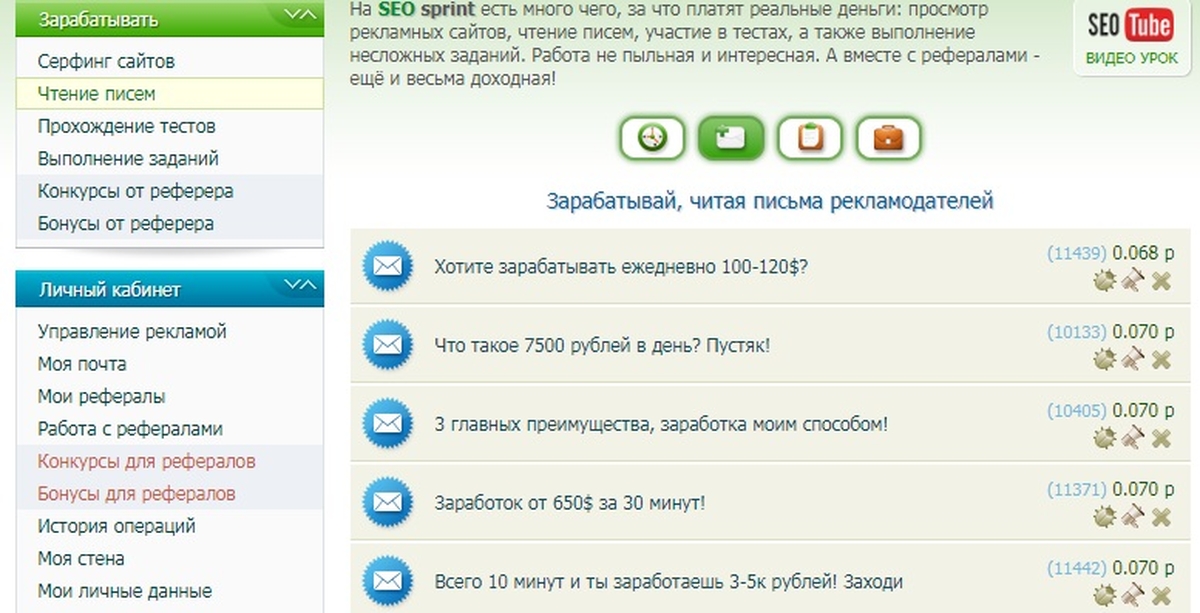

Привлечение новых клиентов

Это самый распространенный заработок в этом направлении. Если быть кратким, то пользователю нужно привлекать новых клиентов в какой-либо банк и получать с этого реальный доход. Такая опция доступна буквально везде, за исключением Сбербанка. Он не готов платить своим клиентам за такую услугу. Подобное предложение рекомендуется искать на следующих ресурсах:

Если быть кратким, то пользователю нужно привлекать новых клиентов в какой-либо банк и получать с этого реальный доход. Такая опция доступна буквально везде, за исключением Сбербанка. Он не готов платить своим клиентам за такую услугу. Подобное предложение рекомендуется искать на следующих ресурсах:

- https://www.admitad.com/

- https://zeydoo.com/ru/

- https://cityads.com/main

Нужно будет пройти регистрацию на любом из тех ресурсов, которые были указаны и начать свой заработок на регистрации карт. Но откуда брать клиентов? Например:

- Сайт в интернете. Нужно будет заниматься написанием статей и активно продвигать их во всемирной паутине. Они, в свою очередь, будут продвигаться в поисковых системах и приводить новых клиентов, которые перейдут по полученной на указанных сайтах ссылке.

- Социальные сети. Тут особенно хорошо работают тематические группы, где иногда публикуется контент, связанный с финансовой или банковской тематикой.

Нужно, всего лишь, рассказывать о выгоде таких карт и прилагать ссылку. Клиенты точно найдутся!

Нужно, всего лишь, рассказывать о выгоде таких карт и прилагать ссылку. Клиенты точно найдутся! - Форумы. Не слишком прибыльный, но актуальный способ заработка. Нужно будет писать на тематических форумах о той или иной карте, прикладывая ссылку. Рано или поздно, кто-нибудь пройдет по ней и станет клиентом финансового учреждения.

Теперь читатель точно знает все про заработок на оформлении карт. Основная трудность связана с поиском клиентов, но опытные партнеры прекрасно понимают, как работает всемирная паутина и как их найти. Именно поэтому так важен опыт работы в этой сфере деятельности.

Кэшбек

Еще один простой способ заработка на дебетовых картах. Пользователю, всего лишь, нужно подобрать качественную организацию в виде банка и начать покупать различные товары и услуги. Часть средств будет возвращаться. Это действительно выгодно, но постоянным заработком, который может приносить доход, это точно не назвать.

Процент на остаток

Последний способ, который рекомендуется использовать для заработка на дебетовом типе карт. Ряд банков способны предложить своим клиентам начисление до 5% на остаток в рублях. Все, что нужно будет делать для его получения — держать деньги на карте и все. Однако это не всегда выгодно, с учетом современных реалий и плохой экономики.

Ряд банков способны предложить своим клиентам начисление до 5% на остаток в рублях. Все, что нужно будет делать для его получения — держать деньги на карте и все. Однако это не всегда выгодно, с учетом современных реалий и плохой экономики.

Однако ряд банков готовы предложить процент на остаток тем, кто имеет долларовый или евро счет. В таком случае рекомендуется воспользоваться этим предложением и получить реальную прибыль.

Процент на остаток — своеобразный аналог вкладов, который никак не ограничивает пользователей в получении доступа к средствам.

Рейтинг

( Пока оценок нет )

Понравилась статья? Поделиться с друзьями:

Как получить дополнительный заработок с помощью кредитной карты

Кредитными картами пользуются активно, но относятся к ним по-разному. Для одних это удобная

возможность

перехватить денег до зарплаты, для других — опасность выйти из кредитных лимитов

и залезть в долги. Для людей

знающих это способ заработать. Какие схемы заработка существуют?

Для людей

знающих это способ заработать. Какие схемы заработка существуют?

Кредитная карта + накопительный счет

Классический способ — это сочетать накопительный счет и кредитную карту. Откройте накопительный счет или вклад под проценты, положите на него свою зарплату. Оформите кредитную карту, и все покупки оплачивайте ей. Ваша задача — дождаться начисления процентов на вклад и погасить задолженность до окончания льготного беспроцентного периода. Проценты по вкладу также помогут погасить кредитные проценты, если льготный беспроцентный период закончился. Так вы заработаете на собственных средствах и не потратите лишних денег за пользование кредиткой. Рассмотрим на примере.

Антон получает зарплату на дебетовую карту. Он открыл накопительный счет в банке ДОМ.РФ под 7,2%

в первые два

месяца и 5,5% в последующие. Параллельно он оформил кредитную карточку

«120 дней» в том же банке и оплачивает

все покупки и счета ей. Льготный беспроцентный период — время, когда за пользование

кредиткой не начисляются

проценты — у этой карты большой, 4 месяца, поэтому Антон спокойно дожидается начисления

процентов по счету и в

конце месяца погашает долг.

Параллельно он оформил кредитную карточку

«120 дней» в том же банке и оплачивает

все покупки и счета ей. Льготный беспроцентный период — время, когда за пользование

кредиткой не начисляются

проценты — у этой карты большой, 4 месяца, поэтому Антон спокойно дожидается начисления

процентов по счету и в

конце месяца погашает долг.

На что нужно обратить внимание:

1Самое главное — не выйти за пределы льготного периода. Банк начисляет 20% неустойки за несвоевременное погашение задолженности. При таком раскладе не только не заработаете, но и уйдете в минус. Выбирайте карты, у которых льготный период больше 1 месяца — это уменьшит риски.

2У разных карт и вкладов разные условия использования. Внимательно изучите тарифы

на

сайтах банков, не стесняйтесь уточнять информацию у консультантов.

3Кредитные карты берут плату за обслуживание. Посчитайте предполагаемый процент по вкладу за год и вычтите из него эту сумму — это будет ваша выгода. Некоторые банки привлекают держателя кредитки бесплатным годовым обслуживанием.

4Используйте эту схему только в том случае, если у вас есть стабильный доход, иначе есть риск попасть в банковскую карусель и погашать один кредит другим.

Пользуйтесь кешбэком

Самый простой и популярный способ — зарабатывать кешбэком. Банк возвращает часть потраченных вами денег обратно на карту, для этого не нужно ничего делать. Разве что узнать, в каких категориях у вас есть повышенный кешбэк, меняются ли они, нужно ли вам их выбирать.

Удобно, когда кешбэк приходит наличными, но иногда это бывают бонусные баллы, которые можно потратить у

партнеров банка.

На кредитной карте Антона «120 дней» кешбэк 1% на все категории и в текущем месяце повышенный кешбэк 5% — на категории «Онлайн-развлечения», «Путешествия» и «Дом». Если он оплатит авиабилеты на юг для себя и семьи и подписку на онлайн-кинотеатр на сумму 35 000 ₽ и при этом регулярно покупает продукты в магазине у дома на сумму 5 000 ₽, он получит кешбэк 1 800 ₽.

Специальные предложения

Часто банки сотрудничают с разными компаниями и делают выгодные предложения покупки или оплаты услуг.

Это

удобно, если вы постоянно пользуетесь услугами этих компаний или совершаете там разовые большие покупки.

Также бывают специальные предложения от платежных систем, например, Visa или Mastercard. Нужно зайти на сайт банка, на котором вы выбираете кредитную карту, и посмотреть, есть ли там информация о партнерах и спецпредложениях.

Антон, пользуясь картой «120 дней», получает скидки

и дополнительный кешбэк от

партнеров. Для наибольшей выгоды

он изучил раздел спецпредложений на сайте банка, указав свой тип карты. Для его карты Mastercard

Standard

оказалось много вариантов, в том числе временных акций. Антон забронировал жилье на booking.com

с кешбэком

10% и

регулярно покупает билеты в кино и театры со скидками.

Антон забронировал жилье на booking.com

с кешбэком

10% и

регулярно покупает билеты в кино и театры со скидками.

Легко ли заработать с помощью кредитной карты?

И да, и нет. Если вы хотите получать приятный небольшой кешбэк, это потребует минимум усилий, но, если вы всерьез настроены сэкономить, пользуясь кредиткой, от вас потребуется следующее.

1Внимательно изучите информацию по кредитной карте. Учтите все: за что банк берет комиссию и какую? Можно ли бесплатно снять деньги в банкомате стороннего банка? А сделать перевод? Сколько стоит обслуживание карты? Услуги мобильного банка? Будет очень обидно выйти за пределы льготного периода из-за такой неучтенной мелочи.

2Строго соблюдайте сроки погашения кредита. Здесь потребуется серьезная финансовая

дисциплина, гасить задолженность всегда нужно вовремя. Если вы склонны к спонтанным покупкам

и лишним тратам,

вам едва ли удастся заработать с помощью кредитной карточки. Создайте систему учета

и напоминаний. Внесите в

свой календарь сроки погашения и установите напоминания. Часто в приложении банка можно посмотреть

статистику

доходов и расходов. Понимание того, куда уходят ваши деньги, наблюдение за расходами тоже

в конечном счете

помогает экономить.

Если вы склонны к спонтанным покупкам

и лишним тратам,

вам едва ли удастся заработать с помощью кредитной карточки. Создайте систему учета

и напоминаний. Внесите в

свой календарь сроки погашения и установите напоминания. Часто в приложении банка можно посмотреть

статистику

доходов и расходов. Понимание того, куда уходят ваши деньги, наблюдение за расходами тоже

в конечном счете

помогает экономить.

3Поставьте себе финансовую цель. Если вы знаете, для чего вам нужны деньги, разбираться в картах и условиях будет легче.

Если вы один раз подробно изучите банковские предложения по кредитным картам и накопительным счетам, вы сможете экономить, получать бонусы и зарабатывать деньги на собственных средствах.

Как отслеживать заработанные баллы и мили по кредитной карте – Forbes Advisor

Примечание редактора: Мы получаем комиссию за партнерские ссылки на Forbes Advisor. Комиссии не влияют на мнения или оценки наших редакторов.

Комиссии не влияют на мнения или оценки наших редакторов.

Гетти

Больше кредитных карт, чем когда-либо, предлагают бонусные баллы и мили в определенных категориях. Это означает, что важно знать, как ваши расходы будут учитываться эмитентом — или «кодом» — до того, как вы их сделаете, особенно перед тем, как совершить крупную покупку.

В этой статье также рассказывается, как проверить количество баллов, заработанных за конкретную транзакцию, которая зависит от кода категории продавца. Таким образом, вы будете точно знать код вашего любимого магазина, прежде чем совершать будущие покупки.

Кроме того, для тех, кто хочет увидеть, насколько эффективно вы использовали бонусы категорий, вот как проверить сводку доходов для четырех основных эмитентов кредитных карт.

Найдите лучшие кредитные карты на 2022 год

Ни одна кредитная карта не является лучшим вариантом для каждой семьи, каждой покупки или любого бюджета. Мы выбрали лучшие кредитные карты таким образом, чтобы они были максимально полезны для самого широкого круга читателей.

Мы выбрали лучшие кредитные карты таким образом, чтобы они были максимально полезны для самого широкого круга читателей.

Учить больше

Как проверить код продавца перед покупкой

Не надейтесь, что код покупки будет соответствовать ожидаемой вами категории. Большинство онлайн-инструментов позволяют вам проверить, как классифицируется продавец после совершения покупки, но один из них может помочь вам до совершения покупки.

Инструмент для всех карт: AwardWallet

Независимо от того, какую карту вы используете, вы можете использовать инструмент поиска кода категории продавца AwardWallet, чтобы увидеть, как покупки, сделанные у определенного продавца, были закодированы для недавних покупок.

Например, вы можете подтвердить, что покупки Whole Foods относятся к категории покупок в супермаркете. Как видите, Whole Foods надежно закодирована как покупка в продуктовом магазине/супермаркете на нескольких карточках.

Как проверить категорию продавца в American Express

Большинство вознаграждений за членство в American Express — у карточек есть категории, по которым можно заработать бонусные баллы. Например, Platinum Card® от American Express приносит 5 баллов Membership Rewards за каждый доллар за перелеты, забронированные напрямую у авиакомпаний или через American Express Travel на сумму до 500 000 долларов в календарный год, 5 баллов за каждый доллар за предоплаченные отели, забронированные через American Express Travel, и 1 балла за доллар на других приемлемых покупках.

Например, Platinum Card® от American Express приносит 5 баллов Membership Rewards за каждый доллар за перелеты, забронированные напрямую у авиакомпаний или через American Express Travel на сумму до 500 000 долларов в календарный год, 5 баллов за каждый доллар за предоплаченные отели, забронированные через American Express Travel, и 1 балла за доллар на других приемлемых покупках.

Между тем, Золотая карта American Express® предлагает следующие вознаграждения: 4 балла Membership Rewards® за каждый доллар в ресторанах, а также на вынос и доставку в США, 4 балла Membership Rewards® за доллар в супермаркетах США (до 25 000 долларов США за календарь). год в покупках, затем 1 балл за доллар), 3 балла Membership Rewards® за каждый доллар на рейсах, забронированных напрямую у авиакомпаний или через American Express travel, и 1 балл за доллар за другие соответствующие критериям покупки. Годовая плата за карту составляет 250 долларов. Применяются условия. См. тарифы и сборы.

Хотя должно быть довольно ясно, что считается авиакомпанией, вы можете проверить, зарабатывает ли ваше любимое кафе или рынок бонусные баллы, прежде чем совершать будущие покупки. Вот как это сделать.

Вот как это сделать.

Поиск баллов Membership Rewards, заработанных за покупку

American Express позволяет очень легко найти баллы, заработанные на картах Membership Rewards за предыдущие покупки. Просто войдите в свою учетную запись Amex и перейдите на эту страницу. Либо на панели управления своей учетной записи щелкните вкладку «Награды» в верхней части страницы, а затем выберите «Сводка по баллам».

По умолчанию на этой странице будет отображаться ваша активность по баллам Membership Rewards со всех учетных записей Membership Rewards, отфильтрованная по календарному месяцу. Если вы хотите сузить действие до определенной карты, выберите эту карту в раскрывающемся списке.

Обратите внимание, что для каждой транзакции в правом столбце отображается количество баллов, заработанных за эту покупку. Если ваша покупка соответствовала требованиям для начисления бонусных баллов, она будет отмечена соответствующим образом (например, синим знаком 5X выше при покупке отелей Amex), а количество баллов будет рассчитано с учетом правильного множителя.

Вы также можете выбрать текстовую ссылку «Показать все фильтры» для сортировки по активности (например, «Заработано», «Использовано» и «В ожидании») или по члену карты, если у вас есть авторизованные пользователи на ваших картах.

Сводная информация о накопленных членских баллах по картам

В правой части этой страницы сводной информации о баллах отображается общее количество баллов, которые вы заработали, использовали и получили по всем картам Membership Rewards в этом году. Эти числа будут постоянными независимо от того, какую карту вы выберете в верхней части страницы.

Тем не менее, расходы по категориям обобщить сложнее. Информация о баллах под цифрами за текущий год в правой части этой страницы «Сводка баллов» включает только доходы и погашения для карты Amex, которую вы выбрали в верхней части страницы. Нет простого способа объединить эти данные по всем вашим картам American Express, чтобы увидеть, максимально ли вы увеличили свой выбор карт.

Заработок на совместных картах

У совместных кредитных карт авиакомпаний и отелей нет вкладки «Награды» на панели управления American Express. Вы получите сообщение об ошибке при попытке перейти на эту страницу вручную.

Вы получите сообщение об ошибке при попытке перейти на эту страницу вручную.

Когда вы нажимаете «Исследовать вознаграждения» на панели инструментов Amex для получения кобрендинговой карты, вы перенаправляетесь на веб-сайт авиакомпании или отеля.

Но есть еще способ получить баллы за транзакцию. Просто перейдите на страницу Заявления и действия. Рядом с каждой покупкой American Express теперь указывает коэффициент накопления баллов, если он превышает один балл за потраченный доллар. Эта покупка Hilton на совместном бренде Hilton Amex принесла 14 баллов за доллар.

Как проверить коды категорий продавцов на картах Chase

Некоторые карты Chase предлагают бонусные баллы или мили за расходы в определенной категории, хотя категории бонусов зависят от карты. Например:

- Chase Sapphire Reserve®: зарабатывайте 5 баллов за каждый доллар за авиаперелеты и 10 баллов за каждый доллар за аренду отелей и автомобилей при покупке путешествий через Chase Ultimate Rewards® сразу после того, как первые 300 долларов США ежегодно будут потрачены на туристические покупки.

Зарабатывайте 3 балла за каждый доллар, потраченный на другие поездки и питание, и 1 балл за доллар, потраченный на все остальные покупки.

Зарабатывайте 3 балла за каждый доллар, потраченный на другие поездки и питание, и 1 балл за доллар, потраченный на все остальные покупки. - Карта Chase Sapphire Preferred®: зарабатывайте 5 баллов за каждый доллар за поездку, приобретенную через Chase Ultimate Rewards®, 3 балла за каждый доллар за питание, выбор потоковых сервисов и покупки продуктов в Интернете (за исключением Walmart, Target и оптовых клубов), 2 балла за доллар за доллар. на все другие покупки для путешествий и 1 балл за доллар на все остальные покупки. Кредитная карта

- Ink Business Preferred®: зарабатывайте 3 балла за каждый доллар за первые 150 000 долларов США, потраченные на путешествия и выбранные бизнес-категории в каждый год годовщины учетной записи, и 1 балл за каждый доллар за все остальные покупки.

Баллы Ultimate Rewards, полученные за покупку

Чтобы узнать, сколько баллов заработала конкретная покупка, перейдите на страницу Действия Ultimate Rewards. После входа в свою учетную запись Chase выберите карту, для которой вы хотите просмотреть детали транзакции. В верхней части страницы вы увидите сводку доходов. Чтобы просмотреть сведения об отдельных транзакциях, прокрутите вниз до раздела «Последние действия». Ваша ставка заработка (и соответствующие баллы за транзакцию) четко отображаются.

В верхней части страницы вы увидите сводку доходов. Чтобы просмотреть сведения об отдельных транзакциях, прокрутите вниз до раздела «Последние действия». Ваша ставка заработка (и соответствующие баллы за транзакцию) четко отображаются.

Сводная информация о ваших максимальных заработанных баллах

Существует два способа просмотреть сводную информацию о ваших заработанных баллах по категориям бонусов. При первом входе на домашнюю страницу Chase Ultimate Rewards щелкните ссылку «Ваша панель управления» в правой части экрана. Это покажет круговую диаграмму ваших очков, заработанных с начала года по этой карте. Владельцы карт Chase Sapphire Reserve также могут узнать, есть ли неиспользованный годовой кредит на путешествия за год.

Если вам нужна дополнительная информация о доходах, перейдите на страницу Ultimate Rewards Activity. В верхней части этой страницы вы увидите количество баллов, которые у вас есть, баллы, которые будут зачислены в вашу следующую выписку, а также ваши заработанные баллы с начала года. Ниже приведена более подробная круговая диаграмма доходов с начала года по категориям и категориям бонусов.

Ниже приведена более подробная круговая диаграмма доходов с начала года по категориям и категориям бонусов.

Заработок на кобрендинговых картах

Кобрендинговые кредитные карты авиакомпаний и отелей не предлагают такой чистой презентации. Однако вы можете узнать, сколько баллов или миль вы заработали за одну покупку, на странице активности вашей учетной записи. На панели управления Chase выберите карту в левой части страницы, а затем щелкните стрелку справа от транзакции, которую хотите проверить.

Это расширит детали транзакции. Внизу вы увидите количество баллов или миль, заработанных за транзакцию.

Единственный найденный мной способ найти сводку о покупках, совершенных вами с помощью кобрендинговой карты, — просмотреть вашу выписку. Чтобы найти это, перейдите на страницу «Выписки и документы» Chase, выберите свою карточку и щелкните блокнот рядом с выпиской, которую хотите открыть.

В правом верхнем углу есть сводка о том, сколько баллов или миль вы заработали по категориям для этого заявления. В этом поле также будет показано, сколько баллов вы заработали на этой учетной записи. Обратите внимание, что я обнаружил, что это основано на годе держателя карты, а не на календарном году.

В этом поле также будет показано, сколько баллов вы заработали на этой учетной записи. Обратите внимание, что я обнаружил, что это основано на годе держателя карты, а не на календарном году.

Как проверить коды категорий продавцов на кредитных картах Citi

Кредитные карты Citi имеют различные бонусные категории. Карта Citi Premier® дает 3 балла ThankYou за каждый доллар в ресторанах, супермаркетах, заправочных станциях, авиаперелетах и отелях и 1 балл за каждый доллар за все остальные соответствующие критериям покупки.

В то же время карта Citi Rewards+® дает 2 балла ThankYou за каждый доллар в супермаркетах и на заправочных станциях за первые 6000 долларов расходов в год и 1 балл ThankYou за доллар за все остальные соответствующие критериям покупки. Кроме того, в течение ограниченного времени зарабатывайте 5 баллов ThankYou за каждый доллар в ресторанах на сумму до 6000 долларов США в течение первых 12 месяцев после открытия счета и 1 балл ThankYou после этого. Все доходы округляются до ближайших 10 баллов ThankYou. За этим нужно следить, поэтому вот как проверить, что транзакции зачисляются должным образом:

Все доходы округляются до ближайших 10 баллов ThankYou. За этим нужно следить, поэтому вот как проверить, что транзакции зачисляются должным образом:

Баллы ThankYou, полученные за покупку

Чтобы проверить заработок на вашей карте, войдите в свою учетную запись Citi и перейдите на панель управления учетной записью. Выберите карту, которую хотите проверить, и нажмите ссылку «Просмотреть вознаграждения и использовать». В верхней части этой страницы вы найдете свой текущий баланс и ставки заработка по карте.

Далее на этой странице Citi суммирует количество баллов, заработанных вами в каждой категории бонусов, а затем предоставляет сводку по позициям, чтобы подробно рассмотреть каждую транзакцию.

Однако мне не удалось увидеть сводку по нескольким отчетным периодам. Возможно, вы сможете получить годовую сводку, чтобы получить эти данные, но Citi выдал ошибку, когда я попытался открыть годовую сводку для любой из моих учетных записей Citi.

Как проверить коды категорий продавцов на кредитных картах Capital One

Компания Capital One известна своей простой и понятной структурой получения вознаграждений. Рекламы с указанием двойных миль и отсутствием закрытых дат были повсеместными в течение многих лет. Затем, в конце 2018 года, Capital One добавила к этой простой схеме погашения еще один вариант: возможность передавать мили Capital One авиакомпаниям.

Рекламы с указанием двойных миль и отсутствием закрытых дат были повсеместными в течение многих лет. Затем, в конце 2018 года, Capital One добавила к этой простой схеме погашения еще один вариант: возможность передавать мили Capital One авиакомпаниям.

Компания Capital One также выпустила кредитную карту Savor Rewards*. В то время как другие карты Capital One по-прежнему предлагают фиксированную ставку вознаграждения в размере от 1 до 2 миль за потраченный доллар, карта Savor Cash Rewards предлагает бонусные категории для ресторанов и развлечений.

Мили Capital One, полученные за покупку

Чтобы узнать, сколько баллов вы заработали за покупку, сначала войдите в свою учетную запись Capital One. На панели инструментов нажмите ссылку «Просмотреть награды» в разделе «Награды».

На следующем экране щелкните вкладку «Действия заработка», чтобы просмотреть последние действия по накоплению баллов. На данный момент единственное действие, отображаемое в аккаунте моей жены Capital One, — это отмененное бронирование на сайте Hotels. com. Транзакция приносила 10 миль за доллар, потраченный в течение рекламного периода. Когда нам нужно было отменить это бронирование из-за COVID-19, Capital One отозвала заработанные бонусные мили.

com. Транзакция приносила 10 миль за доллар, потраченный в течение рекламного периода. Когда нам нужно было отменить это бронирование из-за COVID-19, Capital One отозвала заработанные бонусные мили.

Чтобы просмотреть информацию о накоплении баллов помимо самых последних покупок, вам необходимо проверить выписку по карте. Подробная информация о доходах от покупок отсутствует. Вместо этого есть просто поле, показывающее предыдущий баланс и мили, заработанные по этой выписке.

Предложения избранных партнеров

Chase Sapphire Reserve®

Подать заявку →

Подать заявку сейчас

На сайте Chase Bank USA, Северная Америка

Диапазоны кредитных баллов основаны на кредитном скоринге FICO®. Это всего лишь один метод оценки, и эмитент кредитной карты может использовать другой метод при рассмотрении вашей заявки. Они предоставляются только в качестве рекомендаций, одобрение не гарантируется.

Заработайте 80 000 бонусных баллов, потратив 4 000 долларов на покупки в течение первых 3 месяцев с момента открытия счета. Это 1200 долларов США на поездку при оплате через Chase Ultimate Rewards 9.0003

Это 1200 долларов США на поездку при оплате через Chase Ultimate Rewards 9.0003

Кредитная карта Capital One Venture X Rewards

Подать заявку

На веб-сайте Capital One

Диапазоны кредитных баллов основаны на кредитном скоринге FICO®. Это всего лишь один метод оценки, и эмитент кредитной карты может использовать другой метод при рассмотрении вашей заявки. Они предоставляются только в качестве рекомендаций, одобрение не гарантируется.

Заработайте 75 000 бонусных миль, потратив 4 000 долларов США на покупки в течение первых 3 месяцев с момента открытия счета, что эквивалентно 750 долларам США на путешествие.

Chase Sapphire Preferred® Card

Подать заявку →

Подать заявку сейчас

На веб-сайте Chase Bank USA, Северная Америка

Диапазоны кредитных баллов основаны на кредитном скоринге FICO®. Это всего лишь один метод оценки, и эмитент кредитной карты может использовать другой метод при рассмотрении вашей заявки. Они предоставляются только в качестве рекомендаций, одобрение не гарантируется.

Они предоставляются только в качестве рекомендаций, одобрение не гарантируется.

Заработайте 60 000 бонусных баллов, потратив 4 000 долларов на покупки в течение первых 3 месяцев с момента открытия счета. Это 750 долларов США, когда вы выкупаете через Chase Ultimate Rewards®.

Bottom Line

Как видите, не всегда просто вычислить, сколько баллов принесет транзакция. Но, как только вы освоите приемы, вы сможете подтвердить, как будут кодироваться транзакции с продавцами. Вооружившись нужной информацией, вы обязательно увеличите свой заработок и быстрее достигнете своих целей в путешествии.

Чтобы ознакомиться с тарифами и сборами по карте American Express® Gold, посетите эту страницу.

Эта статья была полезной?

Оцените эту статью

★ ★ ★ ★ ★

Пожалуйста, оцените статью

Пожалуйста, введите действительный адрес электронной почты

Комментарии Мы будем рады услышать от вас, пожалуйста, оставьте свой комментарий.

Неверный адрес электронной почты

Спасибо за отзыв!

Что-то пошло не так. Пожалуйста, попробуйте позже.

Еще от

Информация, представленная на Forbes Advisor, предназначена только для образовательных целей. Ваше финансовое положение уникально, и продукты и услуги, которые мы рассматриваем, могут не подходить для ваших обстоятельств. Мы не предлагаем финансовые консультации, консультационные или брокерские услуги, а также не рекомендуем и не советуем отдельным лицам покупать или продавать определенные акции или ценные бумаги. Информация о производительности могла измениться с момента публикации. Прошлые показатели не свидетельствуют о будущих результатах.

Forbes Advisor придерживается строгих стандартов редакционной честности. Насколько нам известно, весь контент является точным на дату публикации, хотя содержащиеся здесь предложения могут быть недоступны. Высказанные мнения принадлежат только автору и не были предоставлены, одобрены или иным образом одобрены нашими партнерами.

Будучи цифровым кочевником в течение почти трех лет, путешествия JT доказывают, что вознаграждения по кредитным картам могут значительно снизить стоимость путешествий.

Бекки Покора — заядлая путешественница с особой любовью к природе. Она всегда ищет новые способы сделать путешествие более легким, запоминающимся и доступным, в частности, используя мили и баллы.

Редакция Forbes Advisor независима и объективна. Чтобы поддержать нашу отчетную работу и продолжать предоставлять этот контент бесплатно нашим читателям, мы получаем компенсацию от компаний, размещающих рекламу на сайте Forbes Advisor. Эта компенсация происходит из двух основных источников. Во-первых, , мы предоставляем рекламодателям платные места для представления своих предложений. Компенсация, которую мы получаем за эти места размещения, влияет на то, как и где предложения рекламодателей появляются на сайте. Этот сайт не включает все компании или продукты, доступные на рынке. Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Во-вторых, мы также размещаем ссылки на предложения рекламодателей в некоторых наших статьях; эти «партнерские ссылки» могут приносить доход нашему сайту, когда вы нажимаете на них. Вознаграждение, которое мы получаем от рекламодателей, не влияет на рекомендации или советы, которые наша редакционная команда дает в наших статьях, или иным образом влияет на какой-либо редакционный контент в Forbes Advisor. Несмотря на то, что мы прилагаем все усилия, чтобы предоставить точную и актуальную информацию, которая, по нашему мнению, будет для вас актуальной, Forbes Advisor не гарантирует и не может гарантировать, что любая предоставленная информация является полной, и не делает никаких заявлений или гарантий в связи с ней, а также ее точностью или применимостью. . Вот список наших партнеров, которые предлагают продукты, на которые у нас есть партнерские ссылки.

Вы уверены, что хотите оставить свой выбор?

Как они работают, правила, плюсы и минусы

Платежная карта (зарплатная карта) — это предоплаченная дебетовая карта, которую работодатели используют для оплаты труда сотрудников, не имеющих банковских счетов. Хотя они регулируются федеральным законодательством и законодательством штата, они аналогичны прямым депозитам в том смысле, что деньги отправляются в электронном виде, а настройка иногда бесплатна. Платежные карты доступны у специализированных поставщиков, банков или компаний, занимающихся расчетом заработной платы.

Хотя они регулируются федеральным законодательством и законодательством штата, они аналогичны прямым депозитам в том смысле, что деньги отправляются в электронном виде, а настройка иногда бесплатна. Платежные карты доступны у специализированных поставщиков, банков или компаний, занимающихся расчетом заработной платы.

Платежные карты имеют некоторые преимущества, в частности, сотрудникам не нужно посещать банк, чтобы получить доступ к своим деньгам. Если вы уже используете программное обеспечение для расчета заработной платы для расчета заработной платы, рекомендуется проверить, предлагают ли они их. Некоторые провайдеры будут предлагать платежные карты клиентам бесплатно, в то время как другие взимают плату за настройку, снятие наличных в банкомате и даже бездействие.

Как работают зарплатные карты

Зарплатные карты работают так же, как прямые депозиты, за исключением того, что зарплата сотрудника переводится на предоплаченную дебетовую карту, а не напрямую на банковский счет сотрудника. После денежного перевода средства сразу становятся доступными, и сотрудник может использовать карту для снятия денег в банкомате или совершения покупок в Интернете / в магазине. Согласно федеральному закону, сотрудники должны иметь возможность немедленного и бесплатного доступа к своим средствам.

После денежного перевода средства сразу становятся доступными, и сотрудник может использовать карту для снятия денег в банкомате или совершения покупок в Интернете / в магазине. Согласно федеральному закону, сотрудники должны иметь возможность немедленного и бесплатного доступа к своим средствам.

Для реализации программы платежных карт вам необходимо найти провайдера. Как правило, существует процесс регистрации, и вам необходимо зарегистрироваться, прежде чем вы сможете начать. Настройка может длиться от нескольких дней до нескольких недель, и вы должны получить учебные материалы, которые помогут объяснить процесс сотрудникам, которые решат участвовать. Карты отправляются по почте после завершения настройки.

Для получения дополнительной информации о поставщиках зарплатных карт и о том, что они предлагают, ознакомьтесь с нашим руководством для покупателей зарплатных карт. Мы оценили многих поставщиков платежных карт и рассмотрели четыре лучших, в том числе:

- Skylight ONE (Netspend): Лучшая общая платежная карта для малого бизнеса

- ПайчекПЛЮС! от FSV Payment Systems: Лучше всего подходит для компаний с ограниченным бюджетом и тех, у кого есть наемные работники в сфере быстрого питания, производства и розничной торговли

- FlexWage: Лучше всего подходит для ресторанов и магазинов розничной торговли, которые нанимают сотрудников по контракту, на неполный рабочий день и вне банка

- быстро! PayCard: Лучше всего подходит для предприятий, которым требуются надежные средства предотвращения мошенничества с платежными картами

В дополнение к поставщикам платежных карт, упомянутым выше, некоторые программы для расчета заработной платы позволяют настраивать прямые электронные платежи сторонним поставщикам платежных карт таким же образом, как и прямой депозит. Кроме того, вы можете настроить платежные карты у вашего существующего поставщика услуг по расчету заработной платы, банка, компании-эмитента кредитных карт или даже профессиональной организации работодателей (PEO). Некоторые из этих провайдеров предлагают дополнительные услуги для вашего бизнеса, помимо простого предоставления платежных карт.

Кроме того, вы можете настроить платежные карты у вашего существующего поставщика услуг по расчету заработной платы, банка, компании-эмитента кредитных карт или даже профессиональной организации работодателей (PEO). Некоторые из этих провайдеров предлагают дополнительные услуги для вашего бизнеса, помимо простого предоставления платежных карт.

Карты для расчета заработной платы и дебетовые карты

Хотя карты для расчета заработной платы похожи на дебетовые карты, они не одинаковы. Дебетовые карты привязаны к средствам, внесенным на банковский счет; без банковского счета не может быть дебетовой карты. Зарплатные карты не привязаны к банковским счетам и имеют отдельный счет от провайдера. Работодатели загружают деньги на счет заранее, и потратить больше суммы предоплаты, как правило, невозможно; это снижает вероятность платы за овердрафт.

Федеральные ограничения на платежные карты

Платные карты ограничены федеральным законом, что означает, что независимо от того, в каком штате вы находитесь, вы должны их соблюдать. Цель состоит в том, чтобы защитить сотрудников от несправедливого воздействия при получении заработной платы. Ключом к соблюдению является прозрачность, обеспечение того, чтобы все сотрудники знали, что такое зарплатная карта, и признание того, что участие сотрудника в системе зарплатных карт всегда является необязательным.

Цель состоит в том, чтобы защитить сотрудников от несправедливого воздействия при получении заработной платы. Ключом к соблюдению является прозрачность, обеспечение того, чтобы все сотрудники знали, что такое зарплатная карта, и признание того, что участие сотрудника в системе зарплатных карт всегда является необязательным.

Вот требования, которым должен соответствовать ваш бизнес при внедрении программы платежных карт:

- Убедитесь, что сотрудники получают минимальную заработную плату: Федеральный закон о трудовых стандартах (FLSA) регулирует сверхурочную работу, минимальную заработную плату и другие законы о труде. Помните о любых неизбежных сборах, которые должны понести ваши сотрудники, чтобы вывести свою заработную плату; если вычеты снижают их заработок ниже минимальной заработной платы, вы можете нести ответственность.

- Предложите альтернативу: Вам не разрешается принуждать сотрудников к участию в программе корпоративных платежных карт, поэтому вы должны предложить альтернативный вариант.

В соответствии с федеральным законом альтернативой может быть прямой депозит или бумажный чек, но вам следует проверить закон вашего штата на наличие дополнительных законодательных актов.

В соответствии с федеральным законом альтернативой может быть прямой депозит или бумажный чек, но вам следует проверить закон вашего штата на наличие дополнительных законодательных актов. - Раскрытие информации: Вы должны предоставить информацию сотрудникам, в которой перечислены все сборы, которые могут быть понесены, в дополнение к типам электронных переводов, которые они могут осуществлять. Вы также должны раскрыть все детали программы зарплатных карт и сообщить сотрудникам, что участие в ней необязательно.

- Предоставить историю учетной записи: Вы должны убедиться, что выбранный вами провайдер предоставляет периодические выписки о транзакциях или электронную историю транзакций за последние 60 дней или возможность проверить историю учетной записи по телефону и запросить письменную историю транзакций по учетной записи, охватывающую предыдущие 60 дней. дней.

Законы штатов различаются по требованиям к предприятиям, осуществляющим платежи с помощью платежных карт. Вы должны предложить дополнительный способ оплаты, но может ли он быть электронным (прямой депозит) или нет, определяется каждым штатом.

Вы должны предложить дополнительный способ оплаты, но может ли он быть электронным (прямой депозит) или нет, определяется каждым штатом.

Например, штаты Нью-Йорк и Калифорния, показанные на карте ниже серым цветом, позволяют работодателям предлагать платежную карту, но только в дополнение к бумажному чеку. Безбумажная система не разрешена как единственный вариант в этих штатах. Однако в штатах, выделенных синим цветом, например в Техасе, разрешена безбумажная система оплаты, такая как прямой депозит и только платежная карта. Они не требуют, чтобы вы предлагали вариант бумажного чека.

Кроме того, в большинстве штатов действуют правила платежных карт, например, требование бесплатного снятия средств в банкомате или обеспечение того или иного способа для сотрудника получать свою полную зарплату без платы за обслуживание.

Государственные правила использования платежной карты в качестве электронного способа оплаты. (Источник данных: Rapid! PayCard)

Pro Tip: В некоторых штатах работодателям запрещено получать какие-либо комиссионные или выгоды от использования их сотрудниками платежных карт. Поэтому мы настоятельно рекомендуем использовать поставщика платежных карт, знакомого с законами об оплате труда сотрудников во всех штатах, в которых работают ваши сотрудники.

Поэтому мы настоятельно рекомендуем использовать поставщика платежных карт, знакомого с законами об оплате труда сотрудников во всех штатах, в которых работают ваши сотрудники.

Плюсы предложения платежных карт

Предложение платежной карты может сэкономить деньги вашего бизнеса, особенно если вы платите банковские сборы за отправку заработной платы через прямой депозит. Сотрудники также получают выгоду от более удобных и более быстрых вариантов оплаты.

Вот некоторые из преимуществ предложения зарплатных карт:

Платежные карты проще для сотрудников, не пользующихся банковскими услугами не иметь счета в банке. По данным Федеральной корпорации страхования депозитов (FDIC), 7% домохозяйств не имеют банковского счета, и почти 20% физических лиц им не пользуются.

FDIC называет этих лиц небанковскими или недостаточно банковскими.

FDIC называет этих лиц небанковскими или недостаточно банковскими.Платежные карты экономят время

Платежная карта аналогична прямому депозиту в том смысле, что работодатель переводит фонды заработной платы на счет работника в день выплаты жалованья. Разница заключается в том, что вместо того, чтобы деньги поступали на расчетный счет в банке или кредитном союзе работника, выплаченная заработная плата добавляется на дебетовую карту платежной ведомости работника.

Бумажные чеки можно изъять через недели и даже месяцы после выдачи. Таким образом, в дополнение к экономии административного времени вы сэкономите время на согласование своих счетов или беспокойство о конфискации, процесс, который происходит, когда личная собственность, такая как банковские счета, забрасывается (обычно из-за смерти) и передается государству.

Платежные карты экономят деньги

Платежные карты экономят ваши деньги по сравнению со стандартными бумажными чеками, будь то время, потраченное на их печать и распространение, или стоимость бумаги и почтовых расходов. Как и в случае с прямым депозитом, обычно вам ничего не стоит предложить сотрудникам вариант платежной карты, хотя некоторые поставщики платежных ведомостей могут взимать дополнительную плату за управление вариантами электронных платежей.

Как и в случае с прямым депозитом, обычно вам ничего не стоит предложить сотрудникам вариант платежной карты, хотя некоторые поставщики платежных ведомостей могут взимать дополнительную плату за управление вариантами электронных платежей.

Допустим, вы каждые две недели проводите расчет заработной платы для 25 сотрудников. Это 26 платежных ведомостей в год для 25 сотрудников по 50 центов за каждую стандартную первоклассную марку на почте. Только почтовые расходы обойдутся в 325 долларов в год; ваше административное время, бумага и конверты стоят дополнительно. Кроме того, если чеки утеряны, аннулированы или перевыпущены, это стоит еще дороже. С платежными картами, как только платежная ведомость обработана, деньги есть.

Платежные карты помогают предотвратить мошенничество с чеками

Мошенничество с чеками происходит, когда кто-то крадет вашу деловую информацию, такую как маршрутный номер вашего расчетного счета, для получения несанкционированного доступа к средствам. Это также может произойти, когда кто-то модифицирует чек, например, меняет сумму или имя получателя.

Это также может произойти, когда кто-то модифицирует чек, например, меняет сумму или имя получателя.

Однако, даже если платежная карта потеряна или украдена, это менее рискованно, чем чек. Платежная карта, как и любая предоплаченная дебетовая карта, требует использования личного идентификационного номера (ПИН-кода) для получения средств; это снижает риск несанкционированного использования. Саму платежную карту можно заменить.

Минусы использования платежных карт

Использование платежных карт имеет некоторые недостатки. Федеральные законы и законы штатов регулируют использование платежных карт работодателями, и их несоблюдение может привести к судебному иску. Кроме того, если сотрудники не будут осторожны, они могут получить огромные комиссионные, например, за снятие средств из банков, не участвующих в программе.

Вот некоторые из недостатков предложения зарплатных карт:

Плата за платежную карту

Помните о комиссионных, которые могут взиматься с ваших сотрудников при использовании некоторых зарплатных карт. Некоторые банкоматы взимают высокую плату за обслуживание, до 5 долларов и более за снятие средств. Банки также могут взимать плату с сотрудников за проверку баланса или снятие средств.

Некоторые банкоматы взимают высокую плату за обслуживание, до 5 долларов и более за снятие средств. Банки также могут взимать плату с сотрудников за проверку баланса или снятие средств.

Соблюдение правил платежных карт

Платежные карты регулируются федеральными законами и законами некоторых штатов, что означает, что вы должны изучить себя, прежде чем предлагать их своим сотрудникам.

В новостях: В 2017 году нескольким владельцам франшизы McDonald’s в Пенсильвании было приказано выплатить в общей сложности почти 3 миллиона долларов почасовым работникам, которые подали в суд на несправедливую комиссию по платежным картам; с некоторых взималась плата за использование банкоматов и совершение онлайн-платежей.

Чтобы защитить себя, вам придется потратить время на изучение и изучение новых законов о платежных картах.

Временная потеря доступа к денежным средствам из-за мошенничества

В отличие от прямого депозита зарплатные карты могут быть утеряны или украдены. Достаточно, чтобы сотрудник случайно уронил карту в магазине или забыл забрать ее после передачи кассиру для оплаты. Как правило, у провайдеров есть системы разрешения споров для защиты от мошеннических платежей. Однако сообщение о мошенничестве приведет к аннулированию карты, и сотрудник может остаться без доступа к средствам на несколько дней и более.

Совет : Чтобы смягчить некоторые из этих проблем, обязательно расскажите своим сотрудникам о платежных картах. В частности, опишите, как использовать внутрисетевые банкоматы, банковские кассы или системы точек продаж (POS) для получения информации о наличных деньгах и балансе без уплаты комиссий и к кому обращаться за заменой карты, если их карта потеряна или украдена.

Нужно, всего лишь, рассказывать о выгоде таких карт и прилагать ссылку. Клиенты точно найдутся!

Нужно, всего лишь, рассказывать о выгоде таких карт и прилагать ссылку. Клиенты точно найдутся! Зарабатывайте 3 балла за каждый доллар, потраченный на другие поездки и питание, и 1 балл за доллар, потраченный на все остальные покупки.

Зарабатывайте 3 балла за каждый доллар, потраченный на другие поездки и питание, и 1 балл за доллар, потраченный на все остальные покупки. В соответствии с федеральным законом альтернативой может быть прямой депозит или бумажный чек, но вам следует проверить закон вашего штата на наличие дополнительных законодательных актов.

В соответствии с федеральным законом альтернативой может быть прямой депозит или бумажный чек, но вам следует проверить закон вашего штата на наличие дополнительных законодательных актов.