Виды денег в современном мире – Какие виды денег существуют в наше время в современном мире

1.2. Виды денег

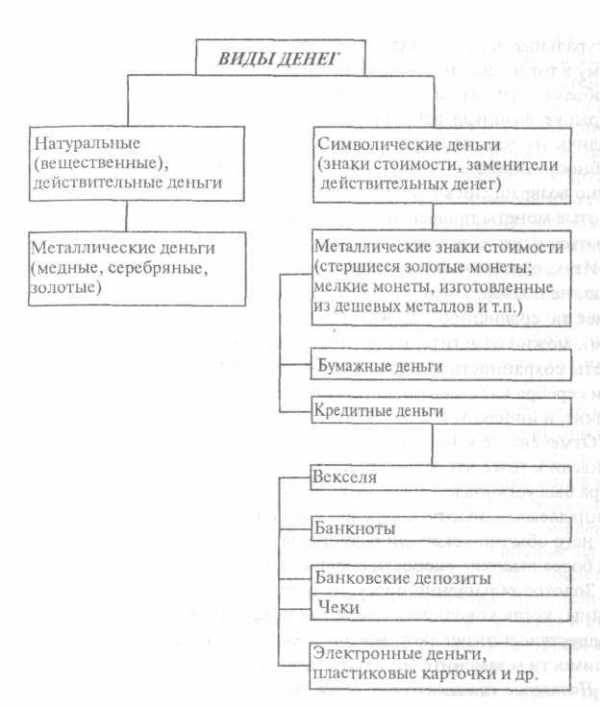

Деньги представляют собой развивающуюся экономическую категорию. Со времени своего возникновения они претерпели значительные изменения, что проявляется в переходе от применения одних видов денег к другим, а также в изменении условий их функционирования и в повышении их роли. Эволюция товарного производства, повышение интенсивности обмена обусловили выделение из общей товарной массы натуральных (вещественных) денег в качестве всеобщего эквивалента. Материальной основой их явились металлические деньги и, прежде всего, золото (рис. 1.2).

Натуральные (вещественные) деньги, зачастую именуемые действительными деньгами, включают все виды товаров, которые являлись всеобщими эквивалентами на начальных этапах развития товарного обращения (скот, зерно, меха и др.), а также деньги из драгоценных металлов (золотые и серебряные слитки и монеты). Характерная их особенность − они могли существовать не только в качестве денег, но и в качестве товара. Номинальная стоимость денег данного вида соответствовала их реальной стоимости (стоимости золота, серебра и т.д.).

Рис. 1.2. Основные виды денег

Металлические деньги существовали сначала в форме слитков определенного веса, а затем монет. Использование натуральных денег (в том числе и золотых) в качестве всеобщего эквивалента имело ряд существенных преимуществ.

Натуральные деньги обладали собственной стоимостью как товар. Поэтому в тот период не могла возникнуть ситуация несоответствия между объемом денежной массы и объемом товаров и услуг на рынке. Если на рынке возникал избыток денег, то золотые и серебряные монеты уходили из обращения в сокровище. Напротив, при увеличении потребности оборота в наличных деньгах золотые монеты беспрепятственно возвращались в оборот из сокровища. Тем самым серебряные и золотые монеты проявляли способность достаточно гибко приспосабливаться к потребностям оборота без ущерба для владельцев денег.

Серебряные и золотые деньги, обладая собственной стоимостью, не подвергались обесцениванию. Однако из особенностей этих денег, по сравнению с другими эквивалентами (скотом, мехами, зерном), можно отметить однородность денежного материала, его делимость, сохранность от порчи. К тому же ограниченность добычи золота и серебра являлась препятствием бесконтрольной эмиссии денег, а значит, и инфляции.

Отмеченные преимущества золотых и серебряных денег привели к тому, что к началу XX в. в промышленно развитых странах мира был установлен золотой монетаризм, при котором ведущая роль принадлежала золоту, а серебро считалось менее ценным металлом. Из него обычно чеканили разменные монеты, для которых характерны более высокие скорости обращения и стирания.

Золотое обращение просуществовало в мире до первой мировой войны, когда воюющие страны для покрытия своих расходов начали осуществлять эмиссию символических денег в виде различных знаков стоимости и заменителей натуральных (вещественных) денег.

Появление символических денег было вызвано рядом объективных причин:

во-первых, золотодобыча не поспевала за темпами расширенного воспроизводства товаров и не обеспечивала полную потребность в деньгах;

во-вторых, золотой монометаллизм не обладал необходимым уровнем эластичности. Золотое обращение оказалось неспособным быстро расширяться и сжиматься;

в-третьих, золотые деньги не в состоянии обслуживать мелкий по стоимости товарооборот.

Возможности использования золотых денег оказались ограниченными. Возникла потребность их замены вначале бумажными, а затем кредитными как более высокой формой развития денежной системы.

Бумажные деньги и различные металлические знаки стоимости являются представителями действительных денег (табл. 1.1). Исторически они появились как заменители находящихся в обращении золотых монет. Объективная возможность обращения бумажных и других символических денег обусловлена тем, что деньги как всеобщий эквивалент являются мимолетным посредником при обмене товаров. В этой связи бумажные деньги и различные монеты (из меди, алюминия и иных металлов) появляются тогда, когда в часто повторяющихся сделках непосредственное присутствие самих благородных металлов становится необязательным. Опираясь на силу государственной власти, появляется возможность заменить золото и серебро в обращении знаками стоимости сначала на уровне отдельных государств, а затем и в мировой торговле.

Следует подчеркнуть, что номинальная стоимость символических денег значительно выше стоимости того материала, из которого они изготовлены. Следовательно, наивысшая ценность бумажных денег состоит именно в их использовании по прямому назначению, а не в каком-либо ином качестве. Чтобы обеспечить внедрение бумажных денег, вначале они выпускались государством наряду с золотыми деньгами и в любой момент могли быть обменены на благородный метал по номиналу.

С развитием кредитных отношений, с осуществлением купли-продажи с рассрочкой платежа появились кредитные деньги. Они возникли и действуют наряду с золотыми деньгами в виде соответствующим образом оформленных бумаг (банкнот, чеков, векселей) и записей на депозитных счетах в банках. Кредитные деньги, будучи символическими деньгами, требуют для своего эффективного функционирования государственной гарантии. Такая гарантия обеспечивается благодаря наличию нормативных и законодательных актов, регламентирующих порядок выпуска и обращения векселей и банкнот, а также правил и процедур совершения депозитных операций.

Таблица 1.1

Некоторые характерные особенности полноценных монет и бумажных денег

Золотые и серебряные полноценные монеты | Бумажные деньги |

Действительные деньги | Представители действительных денег |

Номинальная стоимость монет (обозначенная на них) соответствует реальной стоимости металла, из которого они изготовлены | Выпускаются государством (казначейством) и наделены принудительным курсом обращения |

Возникли в результате исторического развития товарного производства | Появились как заменители находящихся в обращении золотых монет. Объективная возможность обращения бумажных денег обусловлена тем, что деньги как всеобщий эквивалент являются мимолетными посредниками при обмене товаров |

Являются мерой стоимости всех товаров и не подвергаются обесцениванию: излишние деньги покидают сферу обращения, превращаясь в сокровища, а при их нехватке возвращаются обратно | Выступают знаками стоимости: механизм автоматического их изъятия из обращения отсутствует, что неизменно приводит к их обесцениванию |

Ограниченность добычи золота и серебра является препятствием для бесконтрольной эмиссии денег | Рост дефицита бюджета страны вызывает расширение эмиссии бумажных денег. Ее размер зависит от потребности государства в финансовых ресурсах |

В период становления кредитных денег одной государственной гарантии для их прочности и устойчивости было явно недостаточно. В течение длительного времени кредитные деньги существовали на базе золотых денег и рядом с ними, принимая на себя обеспечение все большей части оборота товаров и капитала. С развитием товарно-денежных отношений сущность кредитных денег претерпевает существенные изменения. В условиях господства капитала, кредитные деньги выражают не взаимосвязь между товарами на рынке (Т-Д-Ту), а отношение денежного капитала (Д-Т-Дх).

Особенностью кредитных денег является то, что их выпуск в обращение обычно увязывается с действительными потребностями оборота. Это предполагает осуществление кредитных операций в связи с реальными процессами производства и реализации продукции. Такая особенность представляет собой наиболее важное преимущество кредитных денег по сравнению с бумажными.

Основные разновидности кредитных денег: вексель, банкнота, банковские депозиты, чек, электронные деньги, пластиковые карточки и др.

Вексель представляет собой письменное обязательство должника (простой вексель) или приказ кредитора должнику (переводной вексель, зачастую именуемый тратта) об уплате обозначенной на нем суммы через определенный срок кредитору или третьему лицу. Простые и переводные векселя являются разновидностью коммерческого векселя. Кроме него имеются также:

финансовые векселя, т.е. долговые обязательства, возникшие из предоставления в долг определенной суммы денег. Их разновидностью являются казначейские векселя, по которым должником выступает государство;

«дружеские» векселя, которые выставляются с целью взаиморасчета в ходе последующего учета их в банке;

дутые векселя, отражающие долговые обязательства, не имеющие реального обеспечения.

Банкнота — это долговое обязательство банка, имеющего разрешение государства на денежную эмиссию. Появление банкнот связывалось с необходимостью замены долгового обязательства в форме коммерческого векселя на вексель, выпущенный банком. В отличие от векселя банкнота как разновидность наличных денег наделена способностью осуществлять акт немедленного платежа, в том числе дробными частями. Со временем закрепление монопольного права выпуска банкнот за эмиссионными (центральными) банками придало банкнотам государственную гарантию.

Современные банкноты, хотя и не размениваются на золото, но в известной форме сохраняют товарную (кредитную) основу. В то же время из-за их неразменности на золото они попадают под закономерности бумажно-денежного обращения. Об этом свидетельствует и содержание вексельного портфеля центрального (национального) банка, который все больше наполняется государственными (казначейскими) обязательствами.

Банковские депозиты − вклады в банки для хранения на договорных началах денежных средств и ценных бумаг юридических и физических лиц. Депозиты являются источником образования ссудного фонда банков, используемого на выдачу кредитов, проведение факторинговых операций, осуществление инвестиций и т.д.

Важными по своему значению и последствиям применения банковских депозитов являются деньги безналичного оборота. Их движение фиксируется в кредитных учреждениях путем записи по счетам участников расчетных операций без использования наличных денежных знаков. Расширяющееся применение таких денег обусловлено рядом их преимуществ, к числу которых относится, в первую очередь, снижение издержек осуществления денежного оборота за счет уменьшения расходов на печатание денежных знаков, их пересылку, пересчет, охрану. Немалое значение имеет предотвращение возможности хищения денежных знаков. Особенностью денег безналичного оборота является то, что в операции с их использованием происходит замещение оборота наличных денег кредитными операциями.

Чеки − это письменный приказ владельца текущего счета банку о выплате определенной суммы денег чекодержателю или о перечислении ее на другой текущий счет. Экономическая сущность чека состоит в том, что он служит средством получения наличных денег в банке, выступает средством обращения и платежа путем безналичных расчетов. В зависимости от назначения различают два вида чеков: расчетные и денежные.

Денежные системы в течение длительного времени сочетали функционирование металлической системы, состоящей из золота в виде слитков и монет, и системы кредитных денег, состоящей из векселей, чеков, банкнот, депозитных счетов в банках и т.д. Золото играло роль гаранта сохранения стоимости, при котором механизм связи и взаимодействия двух систем (металлической и кредитной) обеспечивался путем обмена банкнот и вкладов на золото. В тех случаях, когда кредитная система не справлялась со своими задачами, особенно в периоды кризисов, на передний план выступало золото как надежный гарант стоимости. Однако роль золота в качестве денег постепенно исчерпывается и оно вытесняется из денежного обращения кредитными деньгами.

Вначале золото вытесняется из внутреннего экономического оборота, а затем и из международных расчетов. Механизация и автоматизация банковских операций, переход к широкому использованию персональных компьютеров обусловили возникновение новых методов погашения долга с применением электронных денег.

Электронные деньги − это средства, зафиксированные на счетах компьютерной памяти банков. Распоряжение ими осуществляется с помощью специальных электронных устройств. Такая система, по мнению многих экономистов, представляет собой переход на качественно новую ступень эволюции денежного обращения. В частности, внедрение ЭВМ в банковское дело содействует замене чеков пластиковыми карточками. Их применение позволяет обходиться без наличных денег и открывает возможность их владельцам получить в банках краткосрочный кредит.

Помимо денежного безналичного оборота, происходящего на основе замещения движения наличных денег кредитными операциями, в хозяйственной практике выделяют так называемые счетные деньги, которые не совершают оборота, но используются при проведении взаиморасчетов. При расчетах путем зачета взаимных требований в размере засчитываемой суммы функционируют, но не совершают оборота счетные деньги. Подобное использование денег имеет место и при применении бартера, когда засчитывается стоимость взаимных поставок и только после этого погашается не зачтённая сумма.

Несмотря на особенности, присущие деньгам безналичного оборота, они обладают многими общими чертами с наличными деньгами. Это проявляется, прежде всего, в одинаковой денежной единице наличных денег и денег безналичного оборота. Тесная связь между этими видами денег выражается в перевоплощении одних в другие. Например, наличные деньги при взносе их на какой-либо счет в банке превращаются в деньги безналичного оборота. И наоборот, при получении денежных средств с текущего счета в банке деньги безналичного оборота переходят в наличные деньги. Единство этих видов денег проявляется и в том, что регулирование объема денег безналичного оборота и массы наличных денег осуществляется с помощью кредитных операций.

studfiles.net

Виды денег в современном мире — КиберПедия

Иды денег в современной системе денежного обращения

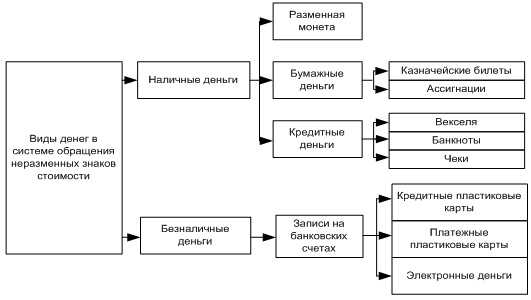

1.Наличные деньги

— Разменная монета

— Бумажные деньги:

— Казначейские билеты -выпускались государством, не имели вещественной стоимости, но были обязательны для приема во всех платежах и расчетах. Сегодня в большинстве стран бумажные деньги в связи с их свойством к обесцениванию заменяются кредитными деньгами (Кредитные деньги — это деньги, возникшие на основе развития кредитных отношений. Разливают наличные и безналичные кредитные деньги.).

— Ассигнации

2. Кредитные деньги:

— Вексель — письменное безусловное обязательство должника уплатить определенную сумму в заранее оговоренный срок и установленном месте. Различают простой вексель, выданный должником, и переводный (тратту), выписанный кредитором и направленный должнику для подписи с возвратом кредитору. Переводный вексель (тратта) получает возможность обращаться благодаря передаточной надписи (индоссаменту) на обороте документа

— Банкноты — кредитные деньги, выпускаемые центральным (эмиссионным) банком страны.

— Чеки — денежный документ установленной формы, содержащий безусловный приказ владельца счета в кредитом учреждении о выплате держателю чека указанной суммы. Чековому обращению предшествует договор между клиентом кредитного учреждения и этим учреждением об открытии на сумму внесенных средств или предоставленного 1федита счета. Клиент на эту сумму выставляет чеки, а кредитное учреждение их оплачивает. В чековом обращении участвуют: чекодатель (владелец счета), чекополучатель (кредитор чекодателя) и плательщик по чеку (кредитное учреждение)

3. Безналичные деньги — деньги, которые существуют только в виде записей на расчетных, текущих, сберегательных и других счетах физических и юридических лиц. Компьютеризация банковского сектора привела к возникновению электронных денег и кредитных карточек.

— Кредитные пластиковые карты

— Платежные пластиковые карты

— Электронные деньги — это деньги на электронных банковских счетах

Показатели деятельности фирмы. Варианты анализа финансовой деятельности.

Финансовое состояние предприятия – это комплексное понятие, характеризующее финансовые и кредитные процессы на предприятии. Для анализа финансовой деятельности рассчитываются различные показатели. Всю совокупность показателей можно разделить на следующие группы: показатели абсолютные и масштабные.

Абсолютные показатели отвечают на вопрос «сколько». Масштабный – «на сколько».

Относительные показатели разделяются на: распределяемые коэффициенты – характеризуют одного показателя в другом. Коэффициенты координации- характеризуют соотношение разнородных показателей. Структурный показатель – характеризует долю цельных элементов в итоговой сумме.

Приростные показатели показывают изменение показателя за период.

Показатели финансовой деятельности

1.Платежеспособность- это наличие у предприятия средств, достаточных для уплаты долгов по всем краткосрочным обязательствам и одновременно бесперебойного осуществления процесса производства и реализации продукции.

2.Ликвидность.Если ликвидность <1,то появляются угрозы, что предприятие не сможет расплатиться по текущим обязательствам.

3.Деловая активность — характеризует эффективность текущей деятельности предприятия и связана с результативностью использования материальных, трудовых, финансовых ресурсов предприятия.

4.Обеспечиваемости собственными средствами. В идеале 50 на 50 (собств., заемные), если 30на70, то предприятие может потерять финансовую самостоятельность

1.2 Виды анализа ФХД

Ввиду многогранности анализ финансового состояния необходимо дифференцировать на виды.

Анализ хозяйственной деятельности классифицируется:

По отраслевому признаку:

· отраслевой, специфика которого учитывает особенности отдельных отраслей народного хозяйства (промышленность, сельское хозяйство, транспорт и т. д.)

· межотраслевой, который учитывает взаимосвязи и структуру отраслей экономики и является методологической основой общего анализа хозяйственной деятельности

По признаку времени:

· предварительный (перспективный), — проводится до осуществления хозяйственных операций для обоснования управленческих решений

· оперативный, проводится сразу после совершения хозяйственных операций для оперативного выявления недостатков процесса финансово – хозяйственной деятельности. его целью является обеспечение функции управления – регулирования.

· последующий (ретроспективный, итоговый), проводится после совершения хозяйственных актов. Он используется для контроля за финансово – хозяйственной деятельностью предприятия.

По пространственному признаку:

· внутрихозяйственный, изучает деятельность хозяйствующего субъекта и его структурных подразделений

· межхозяйственный, анализирует взаимодействие предприятия с контрагентами, конкурентами и т. д. и позволяет выявить передовой опыт в отрасли, резервы и недостатки организации.

По объектам управления

· технико–экономический анализ, который изучает взаимодействие технологических и экономических процессов и устанавливает их влияние на экономические результаты деятельности предприятия.

· финансово – экономический анализ, который особое место уделяет финансовым результатам деятельности предприятия, а именно, — выполнение финансового плана, эффективность использования собственного и заемного капитала, показатели рентабельности и т. п.

· социально – экономический анализ, который изучает взаимосвязь социальных и экономических процессов для повышения эффективности использования трудовых ресурсов, производительности труда и т.д.

· экономико – статистический анализ применяется для изучения массовых общественно – экономических явлений.

· экономико – экологический анализ исследует взаимодействие экологических и экономических процессов для более рационального и бережного использования ресурсов окружающей среды.

· маркетинговый анализ, который применяется для изучения внешней среды функционирования предприятия, рынков сырья и сбыта и т. п.

По методике изучения объектов:

· сравнительный анализ, использует метод сравнения результатов финансово – хозяйственной деятельности по периодам хозяйственной деятельности.

· факторный анализ, направлен на выявление величины влияния факторов на прирост и уровень результативных показателей.

· диагностический, направлен на выявление нарушения в механизме функционирования организации путем анализа типичных признаков, характерных только для данного нарушения.

· маржинальный анализ, — это метод оценки и обоснования эффективности управленческих решений на основе причинно – следственных взаимосвязей между объемом продаж, себестоимостью продукции и прибылью.

· экономико–математический анализ позволяет выявить наиболее оптимальный вариант решения экономической задачи с помощью математического моделирования.

· стохастический анализ используется для изучения стохастических зависимостей между исследуемыми явлениями и процессами финансово–хозяйственной деятельности предприятия.

· функционально – стоимостной анализ ориентирован на оптимизацию выполнения функций, которые выполняются на различных этапах жизненного цикла продукции.

По субъектам анализа:

· внутренний анализ, который производится специальными структурными подразделениями предприятия для нужд управления.

· вешний анализ, который производится государственными органами, банками, акционерами, инвесторами, контрагентами, аудиторскими фирмами на основании финансовой и статистической отчетности предприятия.

По содержанию программы:

· комплексный анализ, при котором деятельность организации изучается всесторонне.

· тематический анализ, при котором изучаются отдельные стороны деятельности, представляющие наибольший интерес в данный момент времени.

форма №1 Бухгалтерский баланс

форма №2 Отчет о прибылях и убытках

форма №3 Отчет о движении капитала

форма №4 Отчет о движении денежных средств

форма №5 Приложение к бухгалтерскому балансу

Анализ имущественного положения складывается из следующих компонентов:

· Анализа активов и пассивов баланса

· Анализа показателей имущественного положения

При анализе активов и пассивов баланса прослеживается динамика их состояния в анализируемом периоде.

cyberpedia.su

Виды денег в современном мире

Виды денег в современной системе денежного обращения

- Наличные деньги

- Разменная монета

- Бумажные деньги:

- Казначейские билеты -выпускались государством, не имели вещественной стоимости, но были обязательны для приема во всех платежах и расчетах.

(Кредитные деньги — это деньги, возникшие на основе развития кредитных отношений. Разливают наличные и безналичные кредитные деньги.).

- Кредитные деньги:

- Векселя

- Банкноты

- Чеки

- Безналичные деньги — деньги, которые существуют только в виде записей на расчетных, текущих, сберегательных и других счетах физических и юридических лиц. Компьютеризация банковского сектора привела к возникновению электронных денег и кредитных карточек.

- Кредитные пластиковые карты

- Платежные пластиковые карты

- Электронные деньги — это деньги на электронных банковских счетах

Виды денег в современной системе денежного обращения

Функции денег

Функции денег — это концентрированное выражение их роли в хозяйстве.

Деньги располагают таким разнообразным набором свойств, что возникает необходимость их классифицировать, выделив целый ряд функций. Каждая из функций денег описывает более или менее однородный круг экономических операций, выполняемых с помощью этой функции. При этом следует иметь в виду, что деньги — это не сумма функций, и выполняя какую-либо одну функцию, они сохраняют свое единство и содержат в себе все остальные функции.

Функции денег находятся в постоянной динамике: некоторые возникли раньше, некоторые позже; отдельные функции сильно изменили свое содержание и даже утратили заметное значение.

Возникновение функций денег в процессе их эволюции можно представить следующим образом:

- I этап. Деньги как мера стоимости. Исторически первая функция денег. В качестве меры стоимости деньги являются унифицированным измерителем стоимостей всех товаров.

- II этап. Деньги как покупательное средство.Деньги как покупательное средство представляют собой средство обращения.

- III этап. Деньги как средство платежа.В функции денег как средства платежа возникает временной лаг (несовпадение во времени) между продажей товара и получением денег за него. В этих условиях объективно создаются условия для такого экономического явления, как кредит.

- IV этап. Деньги как средство распределения.В распределительной функции денег есть только их движение от их владельца к получателю. В этой функции состоит объективная экономическая предпосылка для возникновения государственных финансов.

- V этап. Деньги как средство накопления и сбережения.Процесс сбережений и накоплений — необходимый элемент современной экономики.

- VI этап. Деньги как мера обмена одной валюты на другую.В функции мировых денег деньги способствуют валютному обмену, созданию платежного баланса, образованию валютного курса.

меры стоимости деньги выделялись из мира товаров для выполнения роли всеобщего эквивалента.

Покупательное средство — деньги обслуживают процесс купли-продажи. Эту функцию называют средством обращения, поскольку деньги в этом случае обслуживают непрерывный процесс оборота товаров, услуг, ценных бумаг и т. д. Данная функция связана с процессом купли-продажи, т. е. с превращением товара в деньги.

Распределительная функция денег, на этой денежной функции базируется госбюджет, распределение прибыли предприятий, социально-экономические системы современных государств

В функции сбережений и накоплений деньги используются не для обращения, а для создания самостоятельной формы богатства.

КОЛИЧЕСТВЕННАЯ ТЕОРИЯ ДЕНЕГ – теория денег, согласно которой объяснение колебаний ценности или покупательной силы денег состоит в изменении количества денежных запасов. С увеличением их количества ценность денежной единицы падает, а с уменьшением этого количества ценность денежной единицы растет. Существует два основных направления в количественной теории денег. Первое – механистическое, исходит из предположения о существовании непосредственной механической связи между общей массой обращающихся в стране денежных запасов и товарными ценами. Это направление берет свое начало в работах И. Фишера. Второе направление – психологическое, опирается в своем анализе на теорию предельной полезности и в отличие от первого направления большое внимание уделяет психологическим факторам и процессам, влияющим на денежное обращение. Данное направление представлено работами ученых австрийской и кембриджской школ.

Денежное обращение

Наличная форма денежного обращенияобслуживается банкнотами, казначейскими билетами и металлической монетой.

Безналичная форма расчетовосуществляется с помощью чеков, кредитных карточек, векселей и т.п

Денежная система– это форма организации денежного обращения в стране, сложившаяся исторически и закрепленная национальным законодательством.

Включает в себя следующие элементы: денежную единицу, выступающую в роли стоимости; виды денег; порядок эмиссии и обращения денег

УРАВНЕНИЕ ФИШЕРА уравнение обмена, главное уравнение количественной теории денег, положенной в основу современного монетаризма, который трактует деньги как основной элемент рыночного хозяйства. Согласно уравнению Фишера произведение величины денежной массы на скорость обращения денег равно произведению уровня цен на объем национального продукта:

MV = PQ,

где М — количество денег в обращении; V — скорость обращения денег; Р — уровень цен; Q — объем (количество) товаров.

В своей книге «Покупательная сила денег» (1911) Ирвинг Фишер анализировал влияние изменения структуры платежей в хозяйстве на скорость обращения денег. Он пришел к выводу, что ценовые сдвиги изменяют спрос на деньги, а следовательно, меняется количество денег, необходимых для обращения. Эта трактовка активно используется современными монетаристами при построении теории спроса на деньги.

Стагфляция

Стагфляция — относительно новое явление, связанное с циклическим развитием национальной экономики и обусловленное новыми условиями воспроизводства капитала. Спад производства, кризис или депрессия, как правило, сопровождались не ростом, а снижением цен (дефляцией).

Причины стагфляции

Причинами стагфляции являются политика монополий, поддерживающих высокий уровень цен в период кризисов, а также антикризисные мероприятия, проводимые государством, «по управлению спросом» (например, гос. закупки) и «регулируемому» росту цен.

Читайте также:

lektsia.info

Формы денег и их развитие в современном мире

Армавир 2О/2& год

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1 СУЩНОСТЬ И ПРОИСХОЖДЕНИЕ ДЕНЕГ 5

1.1 Происхождение денег 5

I

1.2 Сущность денег ….11

2 ФОРМЫ ДЕНЕГ 14

2.1 Полноценные деньги 14

I

2.2 Неполноценные деньги 16

2.2.1 Бумажные деньги 16

2.2.2 Кредитные деньги 19

3 ТЕНДЕНЦИИ РАЗВИТИЯ ДЕНЕГ В СОВРЕМЕННЫХ

УСЛОВИЯХ 25

3.1 Виды современных электронных денег ….25

3.2 Перспективы развития электронных денег в России 30

ЗАКЛЮЧЕНИЕ 33

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ ……..35

ВВЕДЕНИЕ

i

Что же такое деньги? Наверное, будет справедливо заметить, что деньги — это одно из величайших изобретений человечества. Жизнь в современном обществе невозможно представить без денег. Деньги — это неотъемлемая и существенная часть финансовой системы каждой страны. Говорят, что все в этом мире имеет свою цену. А цену люди как раз привыкли выражать в деньгах. Каждая страна, за некоторыми исключениями, использует свою национальную валюту, свои денежные знаки (в России — рубль, в США -доллар, в Великобритании — фунт стерлингов и т.д.).

Рыночная экономика не может существовать без денег. При переходе нашей страны от плановой к рыночной экономике роль денег в нашей стране резко возросла. От того, как функционирует денежная система, во многом зависит стабильность экономического развития страны.

Деньги это очень многогранная и сложная категория. В живой природе аналогий не найдётся. Деньги — это историческая категория, присущая товарному производству. До появления денег имел место натуральный обмен. Вся структура современной экономики предопределена существованием денег. Деньги «родила» торговля, а поскольку торговля — одно из самых древних занятий человечества, то в старину уходят корни и денежной системы, хотя устройство её (как и формы самих денег) многократно и сильно меняется на протяжении истёкших тысячелетий.

К древнейшим видам денег относят товары, которые использовались повседневно, а при обмене служили всеобщим эквивалентом. Постепенно роль денег перешла к металлам, сначала в форме слитков разной формы, а затем в форме чеканных монет. Так же роль денег выполняли золото и серебро. С развитием товарного производства золото и серебро стали денежными товарами. Нам более привычны бумажные деньги. В России бумажные деньги (ассигнации) впервые были введены при Екатерине II (1769 г.). Начиная с середины 90-х годов в нашей стране ведутся проектные внедрения электронных

денег, которые представляют собой новый вид наличных денежных знаков.

Феномен электронных денег тесно взаимосвязан с зарождением Интернет-экономики и информационного общества. Электронные деньги являются одним из последних революционных новшеств на стыке технологии и экономики. Они позволяют осуществлять платеж наиболее прогрессивным на сегодняшний день способом — с использованием информационных технологий. Использование информационных технологий в данном случае подразумевает полную самостоятельность и независимость участников расчетов. Электронные деньги являются неотъемлемым элементом нового типа общества и новых способов организации экономических отношений между людьми.

Таким образом, суть этой цифровой реальности заключается в том, что деньги плавно переходят в электронную форму. И после длинного пути от ракушек, бронзы, золота, бумаги, наконец, принимают форму приличествующую современному уровню развития цивилизации, информационной эре.

А потому важным, актуальным и практически значимым для финансовой науки является представление о возникновении, развитии форм и видов денег, а так же изучение электронных денег, которые представляют собой новый вид наличных денежных знаков.

Целью данной курсовой работы является рассмотрение форм денег и их развития в современных условиях.

Для достижения этой цели были поставлены следующие задачи: \

— дать понятие денег, их сущности;

— рассмотреть происхождение денег;

— рассмотреть формы денег; |

-изучить новые формы денег в современной экономике.

При написании курсовой работы была использована по теме научная

литература различных авторов, и статьи по экономике, финансам средств

массовой информации. \

1 СУЩНОСТЬ И ПРОИСХОЖДЕНИЕ ДЕНЕГ 1.1 Происхождение денег

Деньги — это, пожалуй, одно из наиболее великих изобретений человеческой мысли. Происхождение денег связано с 7 — 8 тыс. до н. э., после чего они прошли длительный путь эволюции. История развития денег является составной частью истории рыночной экономики. Выражая стоимость товарного мира, деньги на протяжении экономической истории принимали те формы, которые диктовал, достигнутый уровень, товарных отношений.

Каждому историческому периоду соответствует своя преобладающая форма денег. В живой природе аналогий не найти. Вся структура современной экономики предопределена существованием денег.

Слово «деньги» возникло потому, что древние римляне использовали Храм богини Джуно Монета в качестве мастерской для чеканки монет. Со временем все места, где изготавливались монеты, стали называть «монета». Французский вариант этого слова — «моне»; от этого слова и произошло английское слово «мани» — деньги.

В примитивных обществах, когда рыночные отношения носили еще не утвердившийся характер, преобладал натуральный обмен, или «взаимство», если следовать старой российской терминологии, т.е. один товар обменивался на другой без посредства денег (Т-Т). Акт купли был одновременно и актом продажи. Пропорции устанавливались в зависимости от случайных обстоятельств, например, насколько была выражена потребность в предлагаемом продукте у одного племени, а также насколько дорожили своим излишком другие. К стихийно-натуральному обмену люди возвращаются и поныне.

В международной торговле, по сей день, осуществляются бартерные сделки, где деньги выступают лишь как счетные единицы. При системе взаимных расчетов (клиринг) разница погашается обычно дополнительными товарными поставками.

По мере расширения обмена, особенно с возникновением общественного разделения труда между производителями продуктов в меновых операциях нарастали трудности. Продавец хотел бы обменять выловленную рыбу на тару для хранения продовольственных запасов, но придя на рынок, нужного ему товара не обнаруживал; другой собирался обменять зерно на шкуры, но также вынужден был покидать рынок с нереализованным товаром. Продавцы (они же и покупатели) вынуждены были подолгу ждать новой рыночной оказии. Бартер становится громоздким и неудобным. Владелец рыбы, с тем, чтобы сохранить ее стоимость и облегчить себе дальнейшие обменные операции, вероятно, попытается обменять свою рыбу на такой товар, который чаще всего встретить на рынке, который уже начал производиться как средство обмена.

Таким образом, некоторые товары приобретали особый статус, начинали

играть роль общего эквивалента, причем этот статус устанавливался общим

согласием, а не навязывался кем-то извне. У некоторых народов богатство

измерялось численностью голов скота, стада пригонялись на рынок для

оплаты предполагаемых покупок. :

В России обменные эквиваленты назывались «кунами» — от меха куницы. В древности на части нашей территории имели хождение «меховые» деньги. А деньги в виде кож обращались в отдаленных районах страны чуть ли не в Петровские времена.

В Китае, по меньшей мере, 3000 лет назад, в качестве денег применяли скорлупки «каури» (cowry) или «змеиная головка» (Cyprala moneta) -беловатая раковинка 2-3 см длиной, а так же раковины некоторых других видов моллюсков из Индийского океана. Некоторые североамериканские индейцы тоже использовали в качестве денег чешую моллюсков, которую они называли «вампум» (wampon).

В некоторых странах деньгами служили продукты, получаемые от возделываемых культур. Так в Древней Мексике, Никарагуа, Гондурасе в качестве мелких денег употреблялись бобы какао. В некоторых областях Перу и Боливии ту же роль играл перец, в других областях Америки — листья

табака, в Монголии — кирпичный чай. В Африке у многих племен деньгами служила бутылка рома, а в Сибири до сих пор «денежной единицей» является бутылка водки.

Историки обнаружили свидетельства того, что у народов мира роль денег играли самые разные товары: соль, хлопковые ткани, медные браслеты, золотой песок, лошади, раковины и даже сушеная рыба. Есть также свидетельства того, что тысячи лет назад в примитивных обществах использовали камни.

Монеты, как таковые, существуют повсюду приблизительно уже в

течение 2500 лет, но, как известно, им предшествовали разные предметы,

используемые в качестве денег. Сначала использовались золотые песок и

слитки. А в дальнейшем стали чеканить и использовать золотые и серебряные

монеты. Поэтому, до тех пор, пока деньги представлены благородными

металлами, можно говорить о том, что деньги — это особый товар, который

является всеобщим эквивалентом для остальных товаров. Их потребительная

стоимость (полезность) заключается в способности обмениваться на любой

другой товар, т.е. имеет непосредственно общественный характер. И, как

любой другой товар, деньги обладают стоимостью. ‘

Наибольшую популярность в прошлом имело золото. Связано это с его физическими свойствами: долго хранится, легко делится и транспортируется. К тому же оно довольно ограничено в природе, что позволяло относительно небольшое количество золота обменивать на большое количество разнообразных товаров.

На территории Руси чеканка монет, серебряных и золотых, восходит к временам князя Владимира Первого (Киевская Русь, конец X начало XI вв.). При Иване Грозном произошло первое упорядочение российской денежной системы. В начале XVII века на Руси установилась единая денежная единица-копейка (на монете был изображен всадник с копьем), весившая 0,68 грамм серебра. Золотые деньги — «червонцы» появились в России с 1718 года. Биметаллизм сохранялся вплоть до конца XIX века.

Деньги, как и любой другой товар, обладают ценой. В связи с этим, при снижении цены на золото при условии, что оно является деньгами, все товары одновременно должны подняться в цене. Так оно и происходило. Например, после открытия Америки большое количество золота, привезенного в Старый Свет, привело к резкому росту цен.

В современных условиях изменение цены золота не приводит к

понижению или повышению цен на все остальные товары. Дело в том, что на

смену золоту пришли бумажные деньги. Одной из причин появления

бумажных денег явилась «порча монет». Чеканить монеты в прошлом могло

каждое удельное княжество. Обнаружив, что монеты, выпущенные недавно, и

монеты, уже походившие по рукам и имевшие меньший вес выполняют

одинаково успешно свои функции, шли на сознательное уменьшение

содержания благородных металлов в монетах («порча монет»). Постепенно

для экономии золота и серебра монеты стали делать из сплавов неблагородных

металлов. | {

У бумажных денег были предшественники в виде документов, обещающих платежи золотом, серебром или другими ценными предметами. Известные в истории первые находившиеся в обращении банкноты были выпущены китайскими банкирами в XVII веке. Банки и банкиры существовали повсюду уже в течение многих веков до появления первых банкнот. На ранней стадии банкноты поддерживались монетами, и именно благодаря этому их стали воспринимать как деньги.

Исторически первым видом кредитных денег являлся вексель. Появление бумажных денег проходит и через коммерческий вексель -долговое обязательство о возвращении в определенный срок денег за полученные в кредит товары.

Появление банкнот существенно упростило ведение дел предпринимателями и подорвало монополию ростовщиков на денежном рынке. Если товарный (коммерческий) вексель мог обращаться между продавцами и покупателями, связанными между собой коммерческой

деятельностью, то банковский вексель (банкнота) стал выполнять функцию всеобщего платежного средства между предпринимателями. Банкноты, в отличие от казначейских билетов, вначале свободно обменивались на золото.

В настоящее время бумажные деньги ни внутри страны, ни на мировом рынке не обмениваются на золото. Деление всех бумажных денег на банкноты и казначейские билеты имеет чисто формальный характер.

Впервые бумажные деньги появились в Китае в XIII в. В 1690 г. Бумажные деньги появились в Америке, в XVIII в. — во Франции, Англии. В России бумажные деньги впервые были выпущены в 1769 г.

С отказом от золотого, а затем, в 1976 г., от золотовалютного стандарта в мире возникла проблема бумажных денег. Не вдаваясь глубоко в анализ этой специфической проблемы, необходимо отметить, что часть экономистов продолжает придерживаться точки зрения, согласно которой, несмотря ни на что, золото продолжает выполнять роль истинных денег. Другая часть экономистов полагает, что деньги в современных условиях утратили собственную стоимость, и их стоимость определяется всей противостоящей им товарной массой.

Деньги — это социальное явление. Их выпускает государство. Оно же держит под контролем эмиссию, т.е. тиражи денег. Если бы выпуск денег был не ограничен, т.е. деньги мог печатать каждый, то цены бы резко подскочили, деньги обесценились, и их бы никто не использовал. В таком случае перешли бы к натуральному обмену, бартерным сделкам — обмену товара на товар.

Одновременное кредитование покупателей и продавцов в форме коммерческого или банковского векселя обусловили появление кредитных денег. Кредитные деньги представляют собой долговые обязательства, которые используются как средства обмена в платежно-расчетном механизме.

stud24.ru