Выход на ipo – Что такое IPO и что значит выход компаний на IPO

Что такое IPO и зачем это нужно: простыми словами и примерах

Приветствую! Все чаще в заголовках рядом с новостями о нефти мелькает загадочная аббревиатура IPO. «Нефтяники бьют рекорды на IPO, чтобы выжить», «В России состоялось первое нефтяное IPO за последние 10 лет», «Саудовская Аравия впервые раскроет на IPO объемы своих нефтяных запасов»…

Что происходит? Что такое IPO и выгодно ли выходить на рынок акций с точки зрения инвестора и компании-эмитента?

Что это такое?

Аббревиатура IPO расшифровывается как Initial Public Offering. Простыми словами это означает первое публичное размещение акций на бирже, где их может купить широкий круг инвесторов. В России к IPO относят и другие виды публичного размещения ценных бумаг (например, вторичные).

Для чего компании выводят на биржу? Основная функция старта публичного предложения очевидна: за счет продажи акций компания-эмитент привлекает дополнительные финансы. И из «закрытой» автоматически превращается в «публичную».

На сайте sec.gov можно ознакомиться с детальной информацией об эмитентах с описанием рисков. К слову, до проведения IPO «мировая общественность» может только догадываться, насколько хорошо (или плохо) идут дела у фирмы.

Айпио позволяет компании-эмитенту оптом решить с десяток задач. Забегая вперед, скажу, что выход на биржу подразумевает кучу дорогостоящих и хлопотных процедур. Зачем компании прибегают к ним?

Пять плюсов IPO

- Во-первых, за счет размещения акций привлекается долгосрочный капитал, возвращать который не нужно. Допсредства эмитент может направить на покупку других компаний, уменьшение долговой нагрузки, модернизацию производства или финансирование новых проектов

- Во-вторых, только после выхода на биржу компания по-настоящему обретает рыночную капитализацию. Точная цена бизнеса повышает рейтинг эмитента и открывает ему доступ к более дешевым финансовым ресурсам

- В-третьих, IPO улучшает финансовое состояние организации. Размер собственного капитала увеличивается за счет роста акционерного капитала (продажа акций) и добавочного капитала (эмиссионный доход). Кроме того, на престижных зарубежных площадках акции компании можно использовать в качестве залога для получения кредитов. Или вместо денег для оплаты консалтинговых услуг и поощрения менеджеров высшего и среднего звена

- В-четвертых следует из предыдущего пункта. Статус публичной компании всегда улучшает соотношение заемных средств к собственным. Это позволяет привлекать заемный капитал под меньшие проценты

- В-пятых, эта процедура повышает статус компании. С точки зрения контрагентов, если акции котируются на фондовом рынке – это надежные деловые партнеры. Особенную важность нюанс имеет для российских эмитентов, которые выходят на западный рынок. Кроме того, высокий спрос на акции обычно влечет за собой переход фирмы на качественно новый уровень

Недостатки IPO для компании-эмитента

Минусов у выхода на широкий рынок немного, но зато каждый из них весомый.

- Необходимо соблюсти ряд жестких условий и требований

К примеру, одно из серьезных ограничений для выхода на IPO — размер компании. На российский фондовый рынок мелкие и средние компании не выходят из-за низкого спроса на их ценные бумаги. А попасть на зарубежные площадки им мешает порог по капитализации от $50 млн. И только, если «цена» компании превышает $1 млрд., к инвестированию подключаются зарубежные пенсионные, страховые и инвесткомпании.

- Подготовка и проведение IPO отнимает кучу времени и денег

Потратиться придется на услуги биржи, регистратора, финансового консультанта, андеррайтера, аудиторов, юристов, а также на информационную поддержку. Сумма фиксированных расходов может достигать $300 000 и выше. Строго говоря, IPO – самый дорогой способ привлечь средства со стороны.

- Теряется часть контроля над управлением

После завершения процедуры компания становится публичной. Теперь за ее деятельностью ведется постоянный контроль со стороны инвесторов. Сообщество будет внимательно следить за всеми финансовыми результатами и показателями. Руководству придется регулярно раскрывать информацию о деятельности и публиковать отчетность. Если что-то идет не по плану, рынок мгновенно реагирует падением котировок акций на бирже. В итоге снижается капитализация организации и страдает ее имидж и репутация.

Новые акционеры, как правило, требуют быстрых результатов. Поэтому управляющим часто приходится жертвовать частью долгосрочных проектов в пользу кратко- и среднесрочных.

В общем, после IPO у компании появляются обязательства, отказаться от которых она уже не может.

Этапы выхода на IPO

Я уже писал выше, что выход на IPO – сложная и хлопотная процедура. Кроме компании и инвесторов, в процессе участвует андеррайтер и биржа, аудиторы и юристы, PR-агентства и инвестиционные банки.

Вот примерные этапы подготовки к выходу.

Предварительный

Бизнес проводит детальный анализ и аудит всех видов деятельности. Приводит показатели и нормативы в соответствие с требованиями выхода на рынок.

Подготовительный

На втором этапе готовится «фундамент»:

- Выбор торговой площадки и подбор команды

- Подготовка документов и расчетов для инвесторов (количество и цена акций, размер дивидендов)

- Запуск рекламной кампании.

Один из видов рекламы будущего IPO – так называемые, Road Show, когда представители компании проводят серию встреч с инвесторами на их территории: с графиками, презентациями и ответами на вопросы.

Основной

Формируются заявки на покупку акций и определяется их стоимость. Откуда берется цена одной акции? Стоимость компании (рассчитывается заранее по куче показателей) делится на число выпущенных акций.

Как это происходит? Примерно за 10 дней до начала IPO открывается книга заявок. Крупные инвесторы указывают предварительное количество акций для покупки. Формируется коридор цен (например, от $10 до $20 за акцию). Ожидаемый спрос сильно влияет на окончательную цену и объем предложения. Если предварительный спрос на акции высок – заявленная цена может быть выше верхней границы коридора цен и наоборот.

Пример. Китайская логистическая фирма ZTO Express 27 октября разместила на Нью-Йоркской фондовой бирже акции по цене $19,5 за штуку. Объявленный ранее коридор цен составлял $16,5-18,5 за акцию. В ходе торгов компания привлекла $1,4 млрд., что сделало это размещение крупнейшим в США за весь уходящий год.

Завершающий

Компания выходит на рынок, акции выбрасываются в продажу на бирже. В первые дни формируется их реальная цена. Она может резко пойти вверх или, наоборот, не оправдать ожиданий и покатиться вниз.

Пример. Разработчик облачных решений Nutanix 30 сентября 2016-го года вышел на публичный рынок. По итогам первой же торговой сессии компания продала 29,5 млн. акций, а ценная бумага подорожала до $37 (+131,25% от цены размещения). Те, кто купили акции заранее неплохо заработали. Как это получается я опишу чуть ниже.

Чем IPO лучше других способов привлечения капитала?

Конечно, у любого бизнеса есть и другие способы привлечь дополнительное финансирование. Самый очевидный вариант – оформить кредит. Но, в отличие от кредита, привлеченный в ходе IPO капитал не нужно регулярно погашать, платить по нему проценты и отдавать что-то в залог.

тоже рано или поздно придется погашать и выплачивать по ним регулярный . Акции же продаются на бессрочной основе.

Самый дешевый и простой способ привлечь в компанию дополнительные ресурсы – собственные деньги акционеров. Не нужно платить проценты, оформлять имущество в залог и вовлекать третьих лиц.

Но, во-первых, финансовые возможности акционеров, к сожалению, не безграничны.

Во-вторых, такой способ не всегда отвечает целям и задачам компании. Ведь у IPO есть и масса «скрытых» мотивов: выход на международный рынок, создание имиджа или банальная популяризация бизнеса в экономике.

Что дает выход на биржу для инвесторов?

Инвесторы могут быть крупными: инвестиционные компании, и банки. И мелкими: частные лица и небольшие компании.

Для частного инвестора IPO – отличная возможность заработать. В первые дни цена на акции компании может резко менятьс

capitalgains.ru

Выход компании на IPO. Что это и для чего необходимо?

Доброго времени суток, Уважаемые читатели!

Стараюсь чередовать разные темы на блоге: о фондовом рынке, о криптовалютах, о разных инвестиционных инструментах, о личностном росте, о возможности заработать, также есть ряд статей которые можно отнести к понятию «азбука инвестора», где прописаны общие теоретические моменты и еще о многом другом.

Сегодня будет именно теоретический материал и его тема выход компании на IPO.

Чтобы сразу было все понятно разберемся что такое IPO:

IPO (Initial Public Offering) — это размещение и продажа акций (депозитарных расписок на акции) акционерной компании на бирже ценных бумаг, выход этой компании на фондовый рынок в качестве нового эмитента. При этом бумаги компании попадают в публичную продажу и их покупка/продажа может осуществляться неограниченному количеству лиц.

Сейчас еще появилось новое понятие ICO, это уже относится к теме криптовалют.

В принципе, начинается все с бизнес-идеи, раскручивая и укрепляя которую организаторы превращают это в компанию, производящую определенного рода продукт и если на все эту деятельность просматриваются дальновидные перспективы, то есть шанс привлечь больший инвестиционный поток за счет выхода на IPO.

Привлечение инвестиций и дальнейшее развитие, это самая распространенная цель молодых компаний, но еще выход на IPO осуществляется для:

- получения объективной оценки компании, которая необходима для ее управленческого маркетингового развития (проще говоря для имиджа), а также важна для проведения сделок ее покупки/продажи.

- повышения ликвидности акционерного капитала компании.

- повышения степени защиты компании от рейдерских захватов и не всегда корректно ведущего себя государства. В данном случае, чем больше мелких акционеров в компании, тем сложнее собрать большой акционерный пакет, чтобы заиметь право голоса. Это, конечно, не гарантия, но как такая цель при выходе на рынок тоже имеет место быть.

- повышение прозрачности со стороны отчетности. Если компания имеет преимущественно положительные финансово-экономические, производственные и прочие показатели, то для нее выход на IPO окажется как нельзя выгодным и продуктивным. В дальнейшем, публикация отчетности особенно влияет на цену акций, как в положительную, так и, соответственно, в отрицательную сторону.

По сути, процесс выхода компании на IPO можно назвать определенным ростом для любой бурно развивающейся компании, а для развития и расширения требуются финансовые средства, но для масштабного процесса выхода на новый уровень они бывают не всегда, а поскольку достижение цели выхода на рынок процесс достаточно трудоемкий, сложный, требующий соблюдения ряда условий и, к тому же, затратный по времени (это может занять несколько лет), то владельцы бизнеса не редко прибегают к другим способам привлечения инвестиционного капитала, которые имеют как преимущества, так и недостатки по сравнению с первичным размещением бумаг на фондовой бирже.

Альтернативы IPO для привлечения финансовых потоков:

1) Получение кредита.

Свое отношение к кредитам, а в частности к потребительским я уже озвучил в одной из ранних статей (здесь), к кредитам для бизнеса отношусь немного лояльней (сейчас наверное нет ни одной компании которая не имеет кредита), но все же то весьма рискованный инструмент для привлечения средств в бизнес.

Бизнес кредиты имеют схожие с потребительскими минусы:

— средства нужно вернуть,

— вернуть с переплатой, то бишь с процентами,

— кредит дается под залог и в случае чего можно остаться без компании и при этом с долгами по кредиту,

— ограниченность в суммах.

2) Выпуск облигаций.

С более полным понятием облигаций можете ознакомиться тут. А так в трех словах, облигации выпускаются для их продажи, а следовательно привлечения капитала, но облигации, это инвестиционный инструмент и любой инвестор желает получить проценты прибыли от своих вложений и идет на приобретение облигаций, потому что, в будущем компания обязуется выплатить заранее оговоренный процент, а также инвестор на определенных условия может возвратить стоимость купленных ранее облигаций.

Привлечение средств с помощью облигаций немного схоже с кредитами, так как это все долговые инструменты для привлечения инвестиций.

3) Привлечение инвесторов.

Это самый выгодный для компании способ привлечения финансового потока, никаких долгов и обязательств и все напрямую заинтересованы в положительном результате и часто помощь оказывается не только финансовая, но и профессиональная.

Есть конечно и недостатки:

— если проект требует больших инвестиционных потоков, не факт что необходимая сумма соберется,

— не смотря на очевидные плюсы для компании, инвесторы в такой ситуации остаются слабым звеном, так как по факту инвестиции это всегда риск (и бизнес к этому тоже относится), плюс простые инвесторы не имеют право голоса и вынуждены доверять владельцам компании, что бы не взбрело им в голову и какими бы ни были их намерения.

Да, все эти способы приемлемы для развития компаний, но с сравнение с выходом на IPO они намного менее эффективны в качестве набора инвестиционного капитала.

Все бы ничего, но наряду с преимуществами, которое дает выход компании на IPO, а это:

1) как уже говорилось не раз, привлечение инвестиционных средств,

2) увеличение капитализации, ликвидности, общего рейтинга и имиджа компании,

3) отсутствие долговых обязательств и т.п.

Есть и недостатки, но без них никуда:

1) ряд условий и требований, которые нужно соблюсти (размер компании, уставного капитала и т.п.),

2) длительные временные затраты,

3) материальные затраты на осуществление и оформление процесса выхода на рынок,

4) потеря основного управления компанией, если конечно основным пакетом не владеет ее создатель (бывает что человек «родил» компанию, вывел ее на высокий уровень, но приходят инвесторы выкупающие крупные пакеты акций и начинают делить власть и диктовать свои условия),

5) раскрытие данных и отчетности (все акционерные компании находящиеся на рынке регулярно обязаны обновлять информацию о компании и выкладывать отчеты на всеобщее ознакомление).

Выход на IPO состоит из нескольких основных этапов:

1) Предварительный. Необходимо проводить аудиты, анализ абсолютно всех видов деятельности компании, устраняя при этом все погрешности в сторону удовлетворяющую всем требованиям подготовки компании к выходу на рынок.

2) Подготовительный. При положительном итоге предварительного этапа, следующий момент касается уже формирования рыночного фундамента:

- выбор торговой площадки, подбор профессиональной команды ведущей подготовку всего процесса,

- создание документации, проведение расчетов для инвесторов (цена и количество акций, дивидендные выплаты, использование и распределение средств),

- запуск рекламного процесса (для распространения информации о компании).

3) Основной. На этом этапе уже идет формирование заявок на приобретение готовящихся акций, определение их стоимости на данном этапе и подведение итогов по этому процессу.

4) Завершение. Компания выходит на рынок, акции начинают торговаться и в течение некоторого времени формируется их стоимость, она может как оправдать ожидания и резко пойти вверх, так и наоборот.

Ситуации, когда цены на акции резко падают после выхода компании на IPO, вопреки ожиданиям, сложившимся из проведенной рекламной компании и прочим подготовительным моментам, не редко случаются на практике.

Но, есть ряд особо успешных, которые прошли путь от казалось-бы несбыточной идеи до много миллиардного обогащения буквально за несколько часов, их примеры можете изучить в материале об успешных стартапах.

В моем инвестиционном портфеле тоже есть компания нацеленная на IPO, посмотрим что из этого получиться и оправдает ли она надежды инвесторов 😉

А из самых успешных IPO можно выделить не безызвестные корпорации VISA, General Motors, Agricultural Bank of China и недавний Alibaba Group, который стал лидером первичного размещения бумаг на рынке за последние 5-10 лет.

Вот такой ознакомительный материал, в который поместилась далеко не вся подноготная IPO, но все что нужно знать новичку-частному инвестору я постарался разъяснить.

Всем удачных вложений и положительных результатов! До встречи!

******************************************************************************************************************

RSS рассылка. Каждая моя новая статья прямиком к Вам на почту. Узнайте Все первыми, будьте в курсе событий выгодного инвестиционного бизнеса:

Авторская рассылка «Инвестирование Под 5 — 10 % в Месяц. Как Все Сделать Правильно» Вы всегда будете в курсе о изменениях в моем Инвестпортфеле, ведь я всегда ищу подходящие инвестиционные компании для его расширения в целях диверсификации.

Эта информация, также может оказаться полезной для Вас:

Буду признателен, если воспользуетесь кнопочками:

Вы можете пропустить чтение записи и оставить комментарий. Размещение ссылок запрещено.

mlminvestor.ru

Календарь и новости IPO — Investing.com

© 2007-2019 Fusion Media Limited. Все права зарегистрированы. 18+

Предупреждение о риске: Торговля финансовыми инструментами и (или) криптовалютами сопряжена с высокими рисками, включая риск потери части или всей суммы инвестиций, поэтому подходит не всем инвесторам. Цены на криптовалюты чрезвычайно волатильны и могут изменяться под действием внешних факторов, таких как финансовые новости, законодательные решения или политические события. Маржинальная торговля приводит к повышению финансовых рисков.

Прежде чем принимать решение о совершении сделки с финансовым инструментом или криптовалютами, вы должны получить полную информацию о рисках и затратах, связанных с торговлей на финансовых рынках, правильно оценить цели инвестирования, свой опыт и допустимый уровень риска, а при необходимости обратиться за профессиональной консультацией.

Fusion Media может получать вознаграждение от рекламодателей, упоминаемых на веб-сайте, в случае, если вы перейдете на сайт рекламодателя, свяжитесь с ним или иным образом отреагируете на рекламное объявление.

ru.investing.com

Что такое IPO и зачем это нужно / ITI Capital corporate blog / Habr

В сети можно часто встретить истории о том, как компании вышли на биржу и провели IPO, по итогам которых основатели бизнеса стали миллиардерами. Тем не менее, не все знают о том, какой объём работы стоит за этим процессом перехода компании от частной к публичной. Сегодня мы рассмотрим этот процесс по шагам.

Что такое IPO

Когда компания хочет предложить свои акции широкой общественности, она проводит IPO(Initial Public Offering – IPO). Соответственно, статус организации меняется — вместо частной (акционером не может стать любой желающий) она становится публичной (акционером может стать любой желающий).

У частных компаний могут быть акционеры, но их не так много, и такие компании сталкиваются с требованиями регулирующих органов, отличных от тех, которые предъявляются к публичным. Процесс подготовки первичного размещения акций IPO) занимает от нескольких месяцев до года и стоит компании довольно существенных средств.

Зачем компании проводят IPO

Все дело в деньгах — компания хочет привлечь средства. После получения эти деньги могут использоваться для развития бизнеса или, к примеру, реинвестиций в инфраструктуру.

Еще один плюс наличия публично торгуемых акций компании — возможность предлагать топ-менеджерам опционы, переманивая лучших специалистов. Помимо этого, акции могут быть использованы в ходе сделок по слиянию и поглощению, покрывая часть оплаты — при покупке Facebook WhatsApp, основатели мессенджера получили значительную часть $19 млрд акциями социальной сети, которая уже вышла на биржу. Попадание в листинг крупнейших мировых бирж — NYSE или NASDAQ — это просто престижно.

Первые шаги при подготовке к IPO

Компания, которая собралась на биржу, нанимает инвестиционный банк (или несколько банков), которые будут заниматься процессом организации IPO. Теоритически, возможно организовать торговлю своими акциями и самостоятельно, но на практике так никто не поступает. Банки, занимающиеся организацией IPO, называются андеррайтерами.

После того, как банк нанят — например, Goldman Sachs или Morgan Stanley — между их представителями и руководством компании проходят переговоры, в ходе которых определяется цена акций, предлагаемых для покупки, их тип, и общая сумма средств, которые планируется привлечь.

После того, как подписано соглашение между компанией и андеррайтером, последний подает инвестиционный меморандум в регулирующий орган конкретной страны. В США — это Комиссия по ценным бумагам (SEC), а в России – Банк России. В этом документе содержится подробная информация о предложении и компании — финансовая отчетность, биографии руководства, перечисляются существующие юридические проблемы организации, цель привлечения средств и раскрывается список текущих акционеров компании. Затем регулирующий орган проверяет представленную информацию, и, в случае необходимости, запрашивает дополнительные данные. Если вся информация корректна, то назначается дата IPO, а андеррайтер готовит все финансовые данные компании.

В чем интерес андеррайтеров

Инвестиционные банки вкладывают свои средства в организацию IPO и «покупают» акции компании, до того, как они окончательно попадут в листинг биржи. Банки зарабатывают на разнице между ценой акций, которую они уплатили до IPO, и той ценой, которая устанавливается на момент старта торгов. Когда на IPO выходит перспективная компания, конкуренция банков за право стать андеррайтором её IPO может быть очень серьезной.

Для привлечения интереса к IPO андеррайтеры часто проводят рекламную кампанию (Road Show), в ходе которой представляют собранную ранее информацию о финансовых показателях компании перспективным инвесторам, иногда даже в разных частях света. Обычно Road Show устраивается для крупных инвесторов. Часто таким инвесторам предлагают купить акции до начала официальных торгов — этот процесс называется allocation.

Цена акций, биржа

При приближении даты IPO, андеррайтер и компания, выходящая на биржу, договариваются о цене акций. Цифра может зависеть от множества факторов: перспективности самой компании, результатов Road Show и текущей рыночной ситуации.

Аналогично с андеррайтерами, за размещение крупных и перспективных компаний конкурируют и биржи, для которых появление такой компании в листинге означает повышение общей ликвидности и объёмов торгов. Также играет свою роль и престиж. В случае такой популярной компании, представители бирж выступают перед её руководством, объясняя плюсы размещения акций на своей площадке.

Покупка акций при IPO

Частные инвесторы никак не могут купить акции компании до официального старта торгов. Часто в первые дни торгов акции новых компаний подвержены сильным колебаниям, поэтому обычно аналитики советуют не торопиться с совершением сделок, а выждать пока цена установится на более или менее стабильном уровне.

Почему российские компании проводят IPO за границей

В последнее время российские компании стали проявлять определенную активность и на Московской бирже («Яндекс» провел дополнительное размещение акций, а «Дождь», «Большой город» и Slon.ru планируют объединиться в холдинг и осуществить IPO). Тем не менее, большая часть биржевой активности российских компаний происходит за рубежом.

Вот что на этот счет думает главный экономист ITinvest Сергей Егишянц:

Всё очевидно: капиталы на Западе — поэтому там и размещают свои ценные бумаги компании со всего мира, в том числе российские. В последнее время набирают популярность IPO в КНР — потому что местный рынок капитала тоже раздулся до изрядных масштабов, поэтому привлечь китайские деньги стремятся многие.На российские площадки западные и восточные инвесторы не спешат — по многим причинам (защита прав собственности не вызывает энтузиазма, ёмкость рынка на порядки меньше и т.п.). Теоретически, конечно, и в России капиталов немало, но это только если смотреть формально: ясно же, что большая часть свободных (!) активов, которыми владеют крупные бизнесмены и некоторые политики, размещена отнюдь не на счетах в Сбербанке, а в западных офшорах, фондах и банках. В подобных условиях поведение российских фирм, ищущих размещения на Западе, вполне естественно.

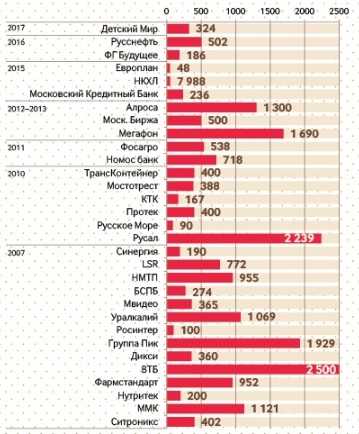

IPO российсих компаний в 2005-2013 гг. Источник данных: PWC

Плюсы и минусы проведения IPO

Сам факт проведения IPO для компании обычно позитивен, ведь это означает, что она достаточно выросла, чтобы претендовать на привлечение капитала подобным способом — к нему прибегают только тогда, когда нужно действительно много денег на масштабное расширение. Кроме того, публичные компании привлекают куда больше внимания, что облегчает им найм персонала и процесс маркетинга.

Среди недостатков IPO можно отметить усиливающее после выхода на биржу внимание к компании со стороны регулирующих органов — существует большое количество требований как государства, так и самих биржевых площадок, которые компании, торгующиеся на них, должны исполнять. В частности это касается выпуска финансовой отчетности. Кроме того, основатели компании не всегда могут после IPO сразу продать свои акции и стать миллионерами, поскольку это может снизить их курс и капитализацию бизнеса.

Ссылки статьи по теме:

habr.com

Покупка акций до их выхода на IPO. Требования к размещению акций

Основные требования размещения акций

Этапы IPO

Материалы по теме

В процессе своей жизнедеятельности частная компания может решить стать публичной и предложить свои акции широкому кругу инвесторов, т.е. провести так называемое IPO (Initial Public Offering). В результате этого процесса компания привлекает денежные средства инвесторов и имеет возможность направить их на своё дальнейшее развитие, а инвесторы получают акции компании, ожидая увеличения её прибыли и прироста стоимости акций. Подобный процесс также называют эмиссией, а компанию – эмитентом.

С момента проведения IPO акции компании начинают торговаться на бирже, где любой участник торгов – клиент брокерской компании – может приобрести бумаги на свой брокерский счёт. Таким образом, можно сказать, что ликвидность компании кратно увеличивается, в связи с чем увеличивается и стоимость её акций. И именно здесь у частных инвесторов возникает вопрос – каким образом можно приобрести акции до выхода на IPO, чтобы потом заработать, продав их по возросшей цене, когда компания уже станет публичной.

Рис. 1. Список IPO и объём размещения российских компаний в период с 2007 по 2017 гг.

Основные требования размещения акций

Стоит отметить, что IPO может провести акционерное общество открытого типа, так как закрытое акционерное общество юридически не может взять и продать часть своих акций сторонним инвесторам. Если же компания вообще не является акционерным обществом, то о проведении IPO в принципе не может быть речи – при подобной организационно-правовой форме ведения бизнеса эмиссия ценных бумаг не проводится. Таким образом, чтобы провести IPO, компания должна пройти процедуру реорганизации и стать акционерным обществом, что подразумевает возможность приобретения её акций третьими лицами.

Здесь стоит напомнить, что рынок ценных бумаг можно разделить на биржевой (организованный рынок, на котором сделки по ценным бумагам происходят на биржевых торгах по чётко сформулированным правилам) и внебиржевой (по сути, рынок частных сделок контрагентов). И инвесторы, желающие купить акции компании, могут попробовать приобрести их у текущих владельцев частным образом – по договору купли-продажи с оформлением акта приёмки-передачи ценных бумаг и осуществлением соответствующей записи о новом владельце в депозитарии. Но назвать данную процедуру простой проблематично. Текущие акционеры могут не захотеть продавать свои пакеты, ликвидность таких сделок крайне низкая, плюс у сделки могут возникнуть различные осложнения. Хотя, конечно, в случае последующего проведения компанией IPO стоимость приобретённых таким способом акций может возрасти кратно и продать их будет просто – достаточно зачислить эти акции на брокерский счёт и осуществить их продажу на биржевых торгах.

Помимо организационно-правовой формы, компания, желающая провести IPO, должна начать публиковать отчётность по МСФО (международным стандартам финансовой отчётности) и пройти аудиторскую проверку, а также быть готовой к информационной открытости, что в большинстве случаев и отпугивает представителей российского бизнеса от проведения IPO.

Этапы IPO

В процессе проведения IPO можно выделить три этапа – подготовка, проведение и последующее сопровождение. IPO – это процедура весьма длительная и дорогостоящая, может затянуться в срок до года. Компания, решившая стать публичной, организовывает своё IPO не самостоятельно, а приглашает представителей инвестиционных банковских подразделений, так называемых андеррайтеров, которые будут помогать проводить данную процедуру за комиссионное вознаграждение (которое может быть оплачено не только деньгами, но и акциями – форма оплаты оговаривается отдельно). С данного действия и начинается этап подготовки IPO. Далее консультанты андеррайтеров помогают компании сформировать инвестиционный меморандум, в котором прописывается доля бумаг для публичной продажи, тип акций, биографии руководства, её текущие акционеры, предполагаемая дата IPO, а также прикрепляется финансовая отчётность (прошедшая проверку сторонней организации – аудитора). И этот документ регистрируется в надзорном органе – Банке России.

Далее начинается самое интересное – второй этап. Дело в том, что на продаваемый пакет акций нужно найти покупателей. Начинается т.н. Road Show, в котором компания и андеррайтеры организовывают встречи с инвесторами, причём с крупными инвестиционными фондами – потенциальными покупателями акций. В рамках данных встреч представители компании рассказывают о потенциале развития и о перспективах компании, стараясь заинтересовать потенциальных покупателей. Причём компания старается найти якорного инвестора, т.е. инвестора, который изъявит желание к приобретению крупного пакета размещаемых акций. В форме подобного рода встреч и появляется определённость в отношении реализации акций на предстоящем IPO.

Затем компания выбирает биржу для размещения и организации последующих торгов акциями. Причём российские компании могут размещаться не только на Московской бирже, но и на зарубежных площадках. Так, многие российские компании осуществляли IPO на Лондонской бирже и других знаменитых мировых биржах, например, NYSE NASDAQ, но проведение таких IPO является весьма дорогостоящей процедурой и осуществить её могут только действительно крупные компании. Причём андеррайтеры могут тоже купить акции размещаемой компании до выхода на IPO по более низким ценам. Существует возможность оставить свою заявку на приобретение акции у андеррайтера, осуществляющего процесс размещения.

Далее следует само IPO, в процессе которого компания продаёт на выбранной биржевой площадке свои акции инвесторам. Причём зачастую на приобретавших в ходе IPO инвесторов распространяется правило о запрете на продажу акций в течение определенного срока (часто этот срок равен 90 дней). После размещения акций их ликвидность увеличивается, вследствие чего может возрасти и цена. А компания получила денежные средства за реализованные акции, которые сможет направить на дальнейшую экспансию отрасли, что опять-таки позитивно для стоимости её акций. А уже после IPO начинается этап сопровождения, в рамках которого андеррайтеры могут предложить теперь уже публичной компании подумать о том, чтобы принять меры для включения акций в биржевые индексы, что, в свою очередь, способно увеличить круг инвесторов для проведения как дополнительных эмиссий, так и для выпуска облигаций.

Таким образом, можно сказать, что приобретение акций до IPO может быть весьма прибыльной инвестицией, но осуществить её можно либо на внебиржевом рынке, либо у андеррайтеров, занимающихся организацией IPO.

Вывод

Купить акции до выхода на IPO – потенциально прибыльная инвестиция, несущая при этом определённый риск. Для его минимизации следует тщательно изучить отчётность компании и взвесить её перспективы, а также спросить совета у профессионалов рынка, сотрудников брокерских компаний, занимающихся составлением инвестиционных портфелей и анализом компаний. Стоит помнить, что лучшие профессионалы в данном направлении, как правило, работают в крупных компаниях.

Материалы по теме:

Бесплатный вебинар «Фундаментальный анализ рынка— выбор профессионалов»

Бесплатный видекурс «Ошибки трейдера»

28.05.2018

www.opentrainer.ru

Что такое IPO | Акции | Академия

Первичное размещение акций на бирже, или IPO, — это первая продажа акций открытой подписки неограниченному кругу лиц. Любая компания может привлечь капитал путем выпуска акций либо долговых ценных бумаг. Если до этого фирма никогда не выпускала акции открытой подписки, то такое размещение называют IPO.

Все компании делятся на два типа: открытые (публичные) и закрытые (частные).

В частных компаниях меньше акционеров, а владельцы не обязаны разглашать подробности своего бизнеса. Почти любой может основать такую компанию: нужно только вложить немного денег, собрать необходимые документы, а затем соблюдать правила отчетности, установленные регулятором. Большая часть малых и средних предприятий — общества закрытого типа. Но и крупные компании могут быть частными. Например, IKEA — закрытое акционерное общество.

Как правило, акции частной компании невозможно купить, вы можете обратиться напрямую к владельцам, но они не обязаны ничего вам продавать. Акции публичных компаний, напротив, хотя бы частично принадлежат третьим лицам и свободно торгуются на бирже. Поэтому IPO иначе называют «выходом на биржу».

У публичных компаний тысячи акционеров, а их деятельность строго регулируется. Они обязаны созывать совет директоров и публиковать финансовую отчетность раз в квартал. В США публичные компании отчитываются перед Комиссией по ценным бумагам и биржам (SEC). В других странах существуют аналогичные правительственные органы, которые осуществляют надзор за открытыми акционерными компаниями.

С точки зрения инвестора, главное преимущество публичных компаний в том, что их акции свободно торгуются на рынке, как любой другой биржевой товар. Если у вас есть деньги, вы всегда можете их инвестировать. Даже если генеральный директор компании ненавидит вас всеми фибрами души, он не сможет помешать вам купить ее акции.

Зачем нужно IPO?

Выход на биржу позволяет компании привлечь дополнительные средства, и обычно это весьма внушительная сумма. Кроме того, размещение акций на бирже открывает перед компанией новые финансовые возможности:

- Из-за тщательного контроля со стороны регуляторов агентства присваивают облигациям публичных компаний более высокий рейтинг.

- Пока на рынке есть спрос, публичная компания всегда может провести дополнительный выпуск акций. Это облегчает сделки по слияниям и поглощениям, потому что в процессе всегда можно выпустить еще одну партию акций участвующих компаний.

- Торговля на открытом рынке означает наличие ликвидных средств. Благодаря этому руководство может осуществлять программы участия служащих в прибылях компании, что, в свою очередь, помогает привлечь наиболее талантливых сотрудников.

Размещение акций на одной из ведущих мировых бирж считается весьма престижным. Раньше на IPO могли претендовать только частные компании с безупречными финансовыми показателями, и попасть на биржу было совсем не просто.

Но бум интернет-компаний все поставил с ног на голову. Отныне фирмам не нужно было демонстрировать хорошие финансовые показатели и успешную историю развития, чтобы выйти на биржу. Наоборот, IPO стали проводить владельцы небольших стартапов, которые хотели расширить свой бизнес.

В желании расшириться как таковом нет ничего плохого, но большая часть этих бизнесменов к тому моменту не зарабатывали вообще никакой прибыли и даже не планировали получать ее в обозримом будущем. Они создавали стартапы за счет венчурных инвестиций и не жалели средств, чтобы привлечь к компании достаточно внимания и вывести ее на открытый рынок прежде, чем у них закончатся деньги. Именно в таких случаях есть основания подозревать, что владельцы хотят провести IPO, просто чтобы обогатиться.

Такой подход называется стратегией ухода — когда после выхода на биржу владельцы не планируют оставаться в компании и развивать ее, чтобы приносить прибыль акционерам. Таким образом, IPO становится не новым этапом в развитии компании, а ее концом.

Как это вообще возможно? Помните: первичное размещение акций — это просто их распродажа. Здесь важно умение продавать. Если вы убедите инвесторов купить акции вашей компании, то сможете заработать на этом немало денег.

ru.ihodl.com

Плюсы и минусы / ITI Capital corporate blog / Habr

В последние несколько лет в интернете широко обсуждается тема IPO — выход компании на биржу часто рассматривается как подтверждение ее успешности. Несмотря на то, что часто так и бывает, выход на IPO имеет как свои очевидные преимущества, так и определенные минусы и сложности для компании — сегодня мы рассмотрим этот вопрос подробнее.

Что такое IPO

IPO (Initial Public Offering) — это первичное публичное размещение акций компании (эмиссия). Это значит, что компания в первый раз выпускает свои акции на рынок, чтобы их могли купить инвесторы, первоначально никак с ней не связанные. После выхода на биржу меняется статус компании — из частной (то есть, чьи акции не может купить любой желающий — для этого покупателю нужно лишь заключить договор с брокерской компанией, на Московской бирже можно работать через ITinvest), она становится публичной, а ее акции свободно торгуются на бирже и могут быть куплены кем угодно.

Зачем это нужно

Существует несколько основных причин, по которым компания может стремиться стать публичной. Среди них:

- Максимизация стоимости долей акционеров — если руководство компании уверенно в ее хороших перспективах на рынке, то выход на IPO может быть более выгодным для акционеров, чем продажа бизнеса другой компании. Цена акций после старта торгов может вырасти, соответственно увеличится и стоимость долей в компании ее изначальных акционеров.

- Привлечение денег на более выгодных условиях — IPO позволяет менеджменту привлекать большие суммы денег, чем они могли бы получить от частных инвесторов, а общая оценка бизнеса при этом выше. Оценка бизнеса в случае свободно торгуемой на бирже компании обычно выше, потому что ее акции может купить любой, что не так в случае частной компании — ликвидность публично торгуемых акций выше, инвестор всегда может их продать или купить еще.

- Получение инструмента для оплаты поглощаемых компаний — довольно часто компании растут за счет покупки конкурентов и интересных, но более мелких, компаний — такой подход, к примеру, распространен среди технологических компаний в США. Google и Facebook каждый год покупают все новые стартапы. И как правило, одной из форм оплаты при поглощении, являются не только деньги, но и акции «материнской» компании. К примеру, когда Facebook покупал мессенджер WhatsApp за $19 млрд, то деньгами было выплачено только около $4 млрд, а остальное составили акции. Акции частных компаний не столь ценны для основателей поглощаемых проектов, поскольку они не смогут легко их продать. Этот же плюс относится и к просто найму квалифицированных сотрудников — им можно предложить в качестве компенсации не только деньги, но и акции.

- Повышение узнаваемости — факт остается фактом, выход на IPO — это большое событие, которое привлекает внимание прессы и общественности. Добиться подобного внимания обычными методами маркетинга и PR не всегда возможно. Кроме того, попадание в листинг крупнейших мировых бирж, вроде NYSE, Nasdaq или LSE — это просто престижно.

Кроме того, для ранних инвесторов компании и некоторых ее основателей, проведение IPO может являться хорошей «стратегией выхода» (exit strategy) — с помощью привлечения финансов на бирже они покрывают свои первоначальные вложения и зарабатывают.

Проблемы открытости

Но не все так гладко, и получения статуса публичной компании влечет за собой и целый ряд сложностей. Одно из главных — необходимость разглашения информации о деятельности компании. Публичные компании обязаны периодически публиковать финансовые отчеты, которые показывают успешность или неуспешность ее деятельности и могут серьезно влиять на цену торгуемых на бирже акций.

Для того, чтобы соответствовать разнообразным требованиям регулирующих органов и успешно проходить регулярные аудиты, компаниям необходимо прилагать серьезные усилия, затраты на которые могут быть слишком существенными для не самого крупного бизнеса.

Кроме того, ожидания общественности и акционеров, которые заинтересованы в росте стоимости акций, могут тяжким грузом ложиться на плечи менеджмента компании. Это может приводить к тому, что руководители начнут работать над достижением краткосрочных целей, а не над решением задач, способствующих долгосрочному росту.

Как готовится IPO

Процесс подготовки к IPO — непростое дело, которое занимает от нескольких месяцев до года и стоит компании серьезных средств. Организовать процесс самостоятельно бизнесу довольно трудно, поэтому возникает необходимость в найме инвестиционного банка (или нескольких банков), которые будут заниматься подгтовкой. Такие банки называются андеррайтерами IPO.

После выбора банка представители финансовой организации и руководство компании договариваются о параметрах будущего размещения: цене акций, которые будут выпущены в свободное обращение, их тип, общую сумму средств, которые планируется привлечь.

По итогам переговоров подписывается соглашение. После этого андеррайтер передает инвестиционный меморандум в регулирующий орган страны, на биржевой площадке которой будет осуществляться размещение акций. В США это комиссия по ценным бумагам (SEC), а в нашей стране — Банк России. В этом меморандуме содержится подробная информация о предложении и компании — финотчетность, биографии руководства, существующие юридические проблемы организации, список текущих акционеров и цель привлечения финансирования. После этого представленные данные проверяются, в случае необходимости запрашивается дополнительная информация. Если все корректно, то назначается дата IPO.

Кому еще выгодно проведение IPO

Андеррайтеры не только готовят IPO, но и являются одними из первых игроков, которые получают от всего этого процесса выгоду. Они вкладывают в подготовку размещения собственные средства, взамен получая возможность «купить» акции компании еще до того момента, как они официально попадут в листинг биржи. При этом цена, по которой акции покупает андеррайтер по условиям соглашения с компанией обычно ниже, чем финальная цена, устанавливаемая для IPO — на этой разнице банк и зарабатывает. Поэтому в случае перспективной компании, конкуренция среди потенциальных андеррайтеров за право провести ее размещение, может быть крайне серьезной.

Чтобы максимизировать свою прибыль, банки-андеррайтеры также вкладываются в продвижение предстоящего размещения — для этого, в том числе, организуются специальные road show, в ходе которых информация о компаниях предоставляется крупным и перспективным инвесторам, иногда из разных стран. Им также предлагают купить акции еще до начала торгов (allocation). К примеру, вот такие города менеджменту российских компаний, стремящихся на IPO, советуют посетить с road show эксперты Московской биржи:

Выгодно проведение IPO и самим биржам — размещение крупных и перспективных компаний позволяет повысить общую ликвидность и объём торгов, а значит, больше заработать на комиссии. Поэтому среди биржевых площадок также идет серьезная конкуренция за перспективные IPO — представители площадок выступают перед менеджментом компаний, объясняя плюсы размещения акций именно у них.

Где проводят IPO российские компании

Крупнейшей российской биржей является Московская, и компании из нашей страны периодически проводят там собственные размещения. Размещения на Московской бирже проводят компании различных отраслей — например, финансовой, лизинговой, продавцы зерна и технологические компании (например, летом 2014 года дополнительное размещение акций там провел «Яндекс»).

При этом существует возможность проведения размещения с так называемым «международным компонентом» — в этом случае компания организовывает размещение не только на Московской бирже, но и предлагает акции на зарубежной площадке. Юридические аспекты проведения IPO на Московской бирже представлены в этом документе.

В 2012 году Московская биржа публиковала подготовленную аналитиками Sberbank CIB статистику, иллюстрирующую географический состав инвесторов в IPO российских компаний:

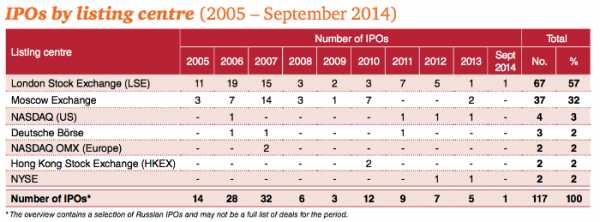

При этом большая часть размещений акций российских компаний все же происходит за рубежом. По данным аналитической компании PWC, в период с 2005 по 2014 год, российские компании провели 117 IPO, при этом только 37 из них пришлись на Московскую биржу. Больше всего первичных размещений (67) было осуществлено на Лондонской бирже (LSE), примерно одинаковый интерес российских компаний в этот период вызывали биржи Nasdaq, Deutsche Börse, NYSE и Hong Kong Stock Exchange:

Заключение

IPO — это работающий инструмент, который позволяет компаниям привлечь деньги для серьезного развития на более выгодных условиях, чем могли бы предложить частные инвесторы. Однако размещение акций на бирже несет в себе не только плюсы, но и минусы, дает не только положительный PR, но и может становиться причиной появления волн критики, если цена на акции в итоге падает ниже уровня старта торгов.

Именно последний пункт часто называют причиной того, что в США технологические компании стали реже выходить на IPO (число таких размещений сейчас на нижнем уровне с 2008 года) — руководство таких организаций отпугивает опыт предшественников, которые с большой помпой провели IPO, а потом их акции в ходе торгов не показали хороших результатов.

В итоге, руководители многих компаний предпочитают оставаться в частном формате и не становиться публичными, пишет издание The Wall Street Journal. В таких условиях и первоначальным инвесторам компаний может быть выгоднее найти покупателя самостоятельно, а не открывать продажу для любого желающего.

Все случаи уникальны, и часто бывает так, что компании выгоднее «продаться» более крупной организации, чтобы извлечь выгоду из синергии с ней, а не оставаться независимой и пытаться развиваться с помощью привлеченных с помощью IPO денег. Именно первый путь в итоге выбрали уже упоминавшиеся основатели WhatsApp, которые предпочли продать бизнес Facebook за $19 млрд, а не выходить на IPO.

Картинка на тизере: Getty images

habr.com