Валютно фондовая – Валютная биржа — что это и как вести торги на бирже валют онлайн (5 этапов)

Белорусская валютно-фондовая биржа

Открытое акционерное общество «Белорусская валютно-фондовая биржа» функционирует в Республике Беларусь с декабря 1998 года. Однако еще в марте 1993 года фактически начал работу прообраз биржи, созданный восемнадцатью коммерческими банками в форме ЗАО. В настоящее время контрольный пакет акций БВФБ находится у Национального банка Беларуси.

Участники биржи представлены банками и небанковскими предприятиями, которые соответствуют условиям финансового требования. На сегодняшний день Белорусская валютно-фондовая биржа состоит из 74 участников, из которых 28 являются банками. Торговать на БВФБ имеют право только члены-участники биржи. Иностранные компании не могут попасть на БВФБ без получения лицензии департамента по ценным бумагам Министерства Финансов РБ, однако они могут проводить ряд операций на биржи через профессиональных участников-посредников.

Уставный капитал БВФБ равен 4,3 миллионам долларов, а собственный капитал – 9,1 миллиону долларов.

Секции Белорусской валютно-фондовой биржи

Всего Белорусская валютно-фондовая биржа состоит из трех секций: валютной, фондовой и секции срочного рынка.

На валютной секции проводить операции можно по следующим финансовым инструментам:

- USD/BYR, RUB/BYR, EUR/BYR, UAH/BYR, которые допускаются к торгам на бирже посредством отдельных лицевых счетов Национального банка.

- AUD/BYR, GBP/BYR, DKK/BYR, ISK/BYR, CAD/BYR, LVL/BYR, LTL/BYR, NOK/BYR, PLN/BYR, SEK/BYR, CHF/BYR, EEK/BYR, JPY/BYR, которые допущены к торгам на бирже посредством совершения самостоятельных расчетов между участниками биржи.

К валютной секции получить доступ могут только БАНКИ.

Фондовая биржа представлена государственными и не государственными ценными бумагами. К не государственным ценным бумагам относятся: облигации банков, облигации муниципальных займов, облигации и акции юридических лиц.

На срочном рынке торги ведутся с фьючерсами EUR/USD, RUR, USD, EUR. В данной секции операции могут производить только БАНКИ.

Несмотря на то, что фондовый рынок является частью БВФБ, у него имеется собственная страничка на сайте БВФБ и отдельная информационная система с представлением более развернутой информации.

За 2009 год Белорусская валютно-фондовая биржа совершила объем торгов по всем финансовым инструментам на сумму 29 167 миллионов долларов, среди которых 14 098 миллионов долларов приходится на операции по иностранным валютам, 0,12 миллионов долларов на фьючерсные контракты, 13 727 миллионов долларов на государственные бумаги Минфина РФ на фондовом рынке и 1330 миллионом долларов на негосударственные ценные бумаги на фондовом рынке.

Отметим, что в 2009 году Белорусская валютно-фондовая биржа отличилась тем, что объем сделок на фондовом рынке впервые превысил аналогичный показатель на валютном рынке. Однако реализовано это было за счет государственных ценных бумаг, а именно продажи республикой БПС-Банка Сбербанку РФ.

Основным игроком на валютной площадке является Национальный банк РБ, который регулирует курсы валют посредством ежедневных интервенций. По итогам торгового дня Белорусская валютно-фондовая биржа предоставляет информацию о количестве предложений и спросе на интересующую валюту, а разница между этими показателями (в случае превышения спроса над предложением) покрывается за счет резервов Национального Банка. Если же предложение выше спроса, то НацБанк иногда выступает как покупатель и скупает излишки валюты, однако такое случается редко. Курс белорусского рубля формируется на основании соотношения между спросом и предложением на конец дня. Т.е. курс, сложившийся по итогам торгового дня, будет являться официальным курсом НацБанка на следующий день.

На сегодняшний день Белорусская валютно-фондовая биржа пока остается в зачаточном состоянии и порой даже наблюдается регресс в ее развитии. Это связано с тем, что государство начало жестко регулировать и вмешиваться в экономику страны в целом.

Так, в 90-е году многие граждане Беларуси получили от государства чеки «Имущество» и чеки «Жилье». В первом случае это должно было простимулировать развитие фондового рынка за счет обмена чеков на акции белорусских предприятий, которые утвердило соответствующим списком правительства, а во втором случае чеки использовались для приватизации жилой недвижимости. Вначале граждане принялись активно обменивать чеки на акции, в результате чего образовывались компании, которые аккумулировали у себя данные чеки для дальнейшего выкупа предприятий или получения контрольного пакета акций. В итоге государство ввело жесткие ограничения и ввело институт «золотой акции, что полностью перекрыло возможность рынку к дальнейшему развитию.

Механизм функционирования Белорусской валютно-фондовой биржи

Операции по ценным бумагам Белорусская валютно-фондовая биржа позволяет осуществлять посредством использования электронной торговой системы с удаленным доступом. Участники торгов могут заключать различные типы сделок, которые различаются по форме расчетов.

Рынок государственных ценных бумаг функционирует в режиме «до погашения», «простой аукцион», «РЕПО фиксированное ценообразование» и «простой аукцион РЕПО».

Рынок корпоративных и муниципальных ценных бумаг работает в режиме: «непрерывный двойной аукцион», «простой аукцион», «РЕПО свободное ценообразование», «форвардные сделки», «дискретный аукцион».

На фондовом рынке Беларуси эмитентами ценных бумаг в большинстве случаев являются банки. Это связано с тем, что Белорусская валютно-фондовая биржа для получения доступа к эмиссии ценных бумаг устанавливает необходимость обладать чистыми активами в размере 1 миллиона евро, что является очень высокой планкой для остальных субъектов хозяйствования страны. Столь жесткое ограничение и наличие акций в руках государства делает фондовый рынок Беларуси малопривлекательным для вложения не только для внутренних, но и для внешних инвесторов.

Также Белорусская валютно-фондовая биржа предлагает узкий выбор инструментов для торговли – облигации или акции. При этом нет возможности нормально купить акции, которые полностью сосредоточены в руках государства и просто отсутствуют в обороте.

В 2010 году Белорусская валютно-фондовая биржа при поддержке государства предприняла ряд шагов по реанимации фондового рынка в Беларуси.

- снижена ставка налога на доходы от торговли акциями до 12%.

- институт «золотой акции», согласно которому государство могло вмешиваться в управление предприятием, был отменен.

- поэтапно снимаются ограничения по акциям, которые приобретались гражданами по льготным условиям или чекам «Имущество».

- отменен мораторий на отчуждение акций по предприятиям, на которые он ранее был введен.

- юридические и физические лица были освобождены от уплаты налога на дохода от операций по корпоративным облигациям.

- начался выпуск биржевых облигаций, по которым не требуется более проходит обязательную регистрацию в департаменте ценных бумаг.

- акции теперь могут приобретать физические лица через брокера на бирже, однако на валютном и фьючерсном рынке могут участвовать только банки.

- принят новый закон о ценных бумага, который предусматривает мероприятия по стимулированию развития фондового рынка.

- создаются и реализуются условия для условия для оживления сектора IPO.

Преграды, мешающие развитию Белорусской валютно-фондовой биржи

Получить развитие Белорусская валютно-фондовая биржа не может по причине запутанности законов и подзаконных актов, которые в ряде случаев и вовсе противоречат друг другу. Также в стране отсутствуют различные финансовые институты и законодательная база для их формирования. В экономики преобладает государственный сектор, который в основном управляется устаревшими командно-административными методами. Для выпуска ценных бумаг установлены очень жесткие требования. Так, юридическому лицу для выпуска собственный облигаций в обращение необходимо обладать чистыми активами в размере не менее 1 миллиона евро, также у него должны отсутствовать отрицательные финансовые результаты по основному виду деятельности.

Для иностранных инвесторов Белорусская валютно-фондовая биржа не предусматривает наличие стабильных правил работы и надежных гарантий. Нет возможности разработать и реализовать собственный индекс, используемый для анализа состояния национальной экономики.

В качестве главных флагманов белорусской экономики выступают государственные предприятия, акции которых по большей части (примерно 72,5%) находятся в руках государства. При этом руководство республики не планирует в ближайшем будущем расставаться со своими финансовыми активами. В результате Белорусская валютно-фондовая биржа фактически парализована и не обладает способностью к развитию.

В стране отсутствуют условия для обращения на фондовом рынке таких финансовых инструментов, как опционы, векселя и прочее.

Ну и напоследок, граждане страны обладают недостаточной финансовой образованностью для поддержания работы и участия в торгах на фондовом рынке.

В 2008 году правительство Республики Беларусь приняло решение о том, что все операции по купле-продаже акций ОАО должны проводиться на биржевом рынке, вписав ряд исключений. Однако закрепление в нормативных документах произошло только в 2009 году. В результате за год было заключено сделок по акциям примерно 200 компаний. До этого момента биржевой рынок по отношению к внебиржевому составлял всего 1% к 99%. Такое положение не позволяло определить рыночную цену акции, поскольку их расчет должен вестись на биржевом рынке. В итоге иногда случалось так, что рыночная цена акции была выше номинальной или балансовой стоимости, что говорило о высоком потенциале ряда белорусских предприятиях, так как такой показатель говорит о желании инвесторов вкладывать в них средства. Помимо этого расчет рыночной цены акции поспособствовал тому, что предприятия начали проводить дополнительные эмиссии акции и размещения их на бирже по рыночным ценам. Таким образом, предприятия смогли привлечь к себе больше инвестиций.

В настоящее время Белорусская валютно-фондовая биржа находится на начальном этапе своего развития в стране. Темпы развития будут в дальнейшем зависеть именно от государства, которое должно оперативно принимать соответствующие законы и способствовать приватизации госсобственности, что позволит в немалой степени оживить фондовый рынок страны, а также экономику в целом.

Следующие статьи:

Предыдущие статьи:

forex-traider.ru

Белорусская валютно-фондовая биржа (БВФБ). Итоги валютных торгов на валютной бирже Беларуси, результаты, сайт

Открытое акционерное общество «Белорусская валютно-фондовая биржа» (ОАО «БВФБ») — это основной организованный участник валютного рынка в Республике Беларусь. В своем современном состоянии, как юридическое лицо, ОАО «БВФБ» оформилось в декабре 1998 года в рамках реализации Указа Президента Республики Беларусь №366 от 20 июля 1998 года «О совершенствовании системы государственного регулирования рынка ценных бумаг». Собственно в названии Указа видна одна из основных целей Биржи – регулирование. Заметим, что ориентация на получение максимальной собственной прибыли, для структур подобных ОАО «БВФБ» не свойственна. Их цель – организация проведения операций, контроль соблюдения законодательства, и вмешательство в происходящие процессы, если того требуют интересы государства.

Последние новости:

Предшественником БВФБ было основанное 4 марта 1993 года восемнадцатью белорусскими банками ЗАО «Межбанковская валютная биржа». Первой целью ЗАО была организация торгов национальной валютой и определение по их результатам официального курса белорусского рубля. Пройдя несколько реорганизаций, Биржа эволюционировала к ее нынешнему виду — ОАО «БВФБ»

99,9% акций находится в собственности Национального Банка Республики Беларусь, 0,1% у крупных коммерческих банков, профессиональных участников фондового рынка и иных лиц.

Высшим органом управления ОАО «Белорусская валютно-фондовая биржа» является Общее собрание акционеров, которое формирует Наблюдательный совет, осуществляющий общее руководство Обществом в период между собраниями акционеров. Для оперативного управления и решения всех текущих задач назначается Правление – исполнительный орган подконтрольный Общему собранию акционеров и Наблюдательному совету. В состав Правления входят: Председатель, Заместитель Председателя и три Члена Правления, каждый из которых является главным специалистом в своей сфере. Описанная структура управления в общем виде присуща всем акционерным обществам, но следует учитывать, что почти 100% акций предприятия принадлежит государству в лице его юридических лиц. По этой причине некоторые функции Общего собрания формализуются, а степень зависимости от государства и скорость управления возрастают до максимума.

Проводить операции на БВФБ имеют право только зарегистрированные участники Биржи, в настоящий момент их 74, в т.ч. 28 банков. Другие заинтересованные стороны могут произвести операции через зарегистрированных членов биржи.

Белорусская валютно-фондовая биржа имеет в своем составе три подразделения:

- валютную секцию;

- фондовую секцию;

- секцию срочного рынка.

Работа валютной секции определяет текущий курс белорусского рубля и, как следствие, оказывает влияние на состояние расчетов, работу торговых и промышленных предприятий, а также на состояние сбережений граждан. Проводить операции в валютной секции разрешено только банкам. Основным биржевым игроком в этом сегменте биржи является Национальный банк Республики Беларусь. С 1 июня 2015 года валютные торги на Бирже происходят по принципу непрерывного двойного аукциона, такой подход считается более «рыночным» и укрепляет доверие к объявленным результатам торгов. Торги на белоруской валютно-фондовой бирже начинаются в 10.00 и заканчиваются в 12.00. Курс белорусского рубля, установленный на БВФБ в 13.00 по будням – составляет официальный курс Национального банка.

Фондовая секция Биржи остается сравнительно неактивной. Это, безусловно, следствие общей неразвитости фондового рынка в Республике. На Бирже возможна торговля только акциями и облигациями. Эмитентами облигаций выступают, как правило, государство и государственные банки. Торговля акциями предприятий происходит эпизодически. Операции с опционами, векселями и прочими производными финансовыми инструментами на БВФБ не проводятся.

Секция срочных операций предлагает возможности для проведения некоторых форвардных операций, однако активность в этом сегменте также не превышает общей для всего фондового рынка в стране.

Все операции на Белорусской валютно-фондовой бирже производятся посредством специальных компьютерных программ удаленного доступа. Таким образом, заключение сделок не имеет точной географической привязки, но подчиняется установленному временному регламенту:

- операции с ценными бумагами происходят в рабочие дни с 9 ч 00 мин до 16 ч 50 мин;

- торги иностранной валютой в эти же дни с 10 ч 00 мин до 13 ч 00 мин;

- операции срочной секции соответственно – с 14 ч 00 мин до 15 ч 20 мин.

Более подробно познакомиться со структурой и другими аспектами работы ОАО «Белорусская валютно-фондовая биржа» можно на сайте организации — www.bcse.by

myfin.by

Валютный и фондовый рынок — сходства и различия

Валютный рынок

История валютного рынка берет свое начало с отмены золотого стандарта. 15 августа 1971 года президент США Ричард Никсон объявил решение об отмене свободной конвертируемости доллара в золото, отказавшись таким образом в одностороннем порядке и от выполнения Бреттон-Вудских соглашений (согласно которым доллар обеспечивался золотом по стабильному курсу, а все остальные валюты были жестко привязаны к доллару).

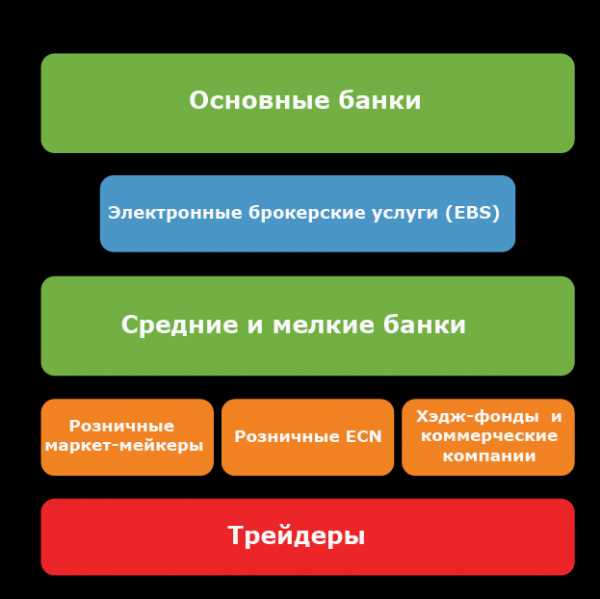

На смену пришла Ямайская валютная система, которая сводилась к плавающему курсу золота и колебаниям курсов валют относительно друг друга. Т.е. теперь курс обмена валют перестал быть устойчивым и начал определяться исходя из спроса и предложения — что и привело к созданию валютного рынка (рынка форекс). В 2010 году ежедневный оборот рынка форекс составлял около 4 трлн. долларов — а к 2020 году ожидается увеличение этого показателя до 10 трлн. По возрастанию капитала иерархия форекс-рынка может быть представлена так:

На первом уровне представлены крупнейшие банки мира (UBS, Barclays Capital, Deutsche Bank, Citigroup и т.д.), торгующие друг с другом напрямую либо через системы электронной торговли, крупнейшие из которых EBS и Reuters. Такая торговля называется межбанковским рынком – по сути это и есть форекс. Одновременно крупные банки могут служить поставщиками ликвидности (денег) для нижестоящих участников. Чем большее число поставщиков ликвидности имеет брокер, тем лучше для его трейдеров, поскольку их заявки могут быть выполнены по лучшей цене. Нижестоящие участники это: хедж-фонды, банки, коммерческие корпорации и форекс-брокеры. Так как для соответствия объемам межбанковского рынка они вынуждены брать кредит и иметь свой процент заработка, их котировки как правило идут с большей наценкой, чем при прямой торговле крупнейших банков между собой.

Наконец, внизу лестницы располагаются обычные трейдеры, котировки которым достаются еще с некоторой наценкой (спредом). В теории каждый участник ступени берет свою наценку за предоставление кредита нижестоящему звену и все сделки попадают на межбанковский рынок. На практике сделки очень часто остаются внутри форекс-брокера (т.е. не выводятся на рынок), который в этом случае получает прибыль от убытка трейдера. Подробнее читайте здесь. Особенно это касается форекс-брокеров с регистрацией в офшорах, в том числе российских.

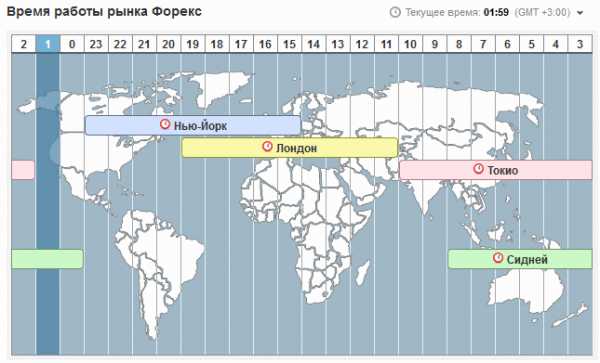

На валютном рынке есть четыре сессии (тихоокеанская, азиатская, европейская, американская) — накладываясь друг на друга, они обеспечивают непрерывную работу валютного рынка с понедельника по пятницу. На выходных мировой валютный рынок отдыхает и котировки валютных пар не меняются. Но так как политические и экономические события в мире продолжают происходить, то открытие рынков в понедельник может сопровождаться «гэпом» — т.е. скачком котировки относительно последнего значения. Этот скачок отражает произошедшие на выходных события, реакцию рынка на них.

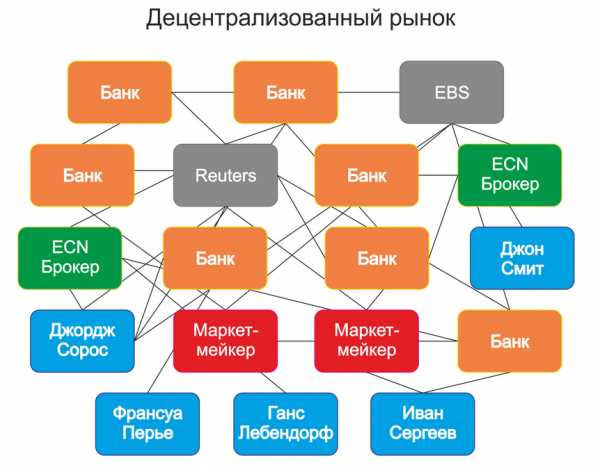

В чем основное различие между форекс и фондовом рынком? В централизации торговли. Если вы торгуете на Нью-Йоркской фондовой бирже, то она центральная организация, которая устанавливает цены. У разных брокеров с доступом на эту биржу вы не будете видеть разницы в цене ценных бумаг. На валютном же рынке не существует как физической биржи, так и общей цены для конкретной валюты, поскольку разные финансовые структуры получают кредиты на своих условиях – это означает, что котировки у различных валютных дилеров могут отличаться одна от другой.

К примеру, сегодня многие брокеры уже имеют ECN-счета от 2000 долларов, которые декларируют прямое попадание на межбанковский рынок со стаканом цен, что обеспечивает исполнение заявок трейдеров по оптимальной цене (причем трейдер даже может установить собственную цену). Вот так выглядит валютный рынок с учетом многих участников:

Итого: изначально рынок форекс это торговля крупнейших банков различными валютами, что не имеет никакого отношения к инвестициям или даже заработку на колебаниях валют. В вид казино рынок форекс превратили брокеры, предоставившие своим клиентам помимо доступа на рынок кредитные плечи, короткие позиции и систему мани-менеджмента — которые фактически способствует постепенному сливу ваших денег в карман брокера.

Затем появились системы копирования сделок, которые дали возможность инвестировать в торговлю других трейдеров — однако при постоянной смене лидеров такое «инвестирование» как правило заканчивается для инвесторов убытками. В гарантированном выигрыше снова оказывались только брокеры и системы автокопирования. В России с конца 2000-х это направление получило развитие в виде ПАММ-счетов, что при отсутствии регуляции на рынке быстро привело к возникновению финансовых пирамид. К примеру, одной из глобальной авантюр под легендой форекс-торговли стала компания ММСИС с доходностью около 10% в месяц — в рекламе компании приняли участие многие известные ведущие и актеры, например Ярмольник.

Фондовый рынок

В свою очередь, данный рынок (рынок ценных бумаг) на макроуровне делится на первичный и вторичный. Первичный фондовый рынок во многом определяет эффективность экономики страны и производит размещение впервые выпущенных ценных бумаг. Такие бумаги обычно приобретаются крупными индивидуальными и институциональными (инвестиционные фонды, страховые организации и др.) инвесторами. Сам процесс первичного размещения называется IPO (Initial Public Offering) и проводится банками-андеррайтерами: например, одно из самых крупных IPO в 2010 году провёл китайский банк Agricultural Bank of China, который привлёк 22,1 млрд. долларов США. 24 мая 2011 года состоялось IPO российской интернет-компании «Яндекс», в ходе первой торговой сессии на американской бирже Nasdaq её акции прибавили в цене 55,4 %.

Во вторичный фондовый рынок входят внебиржевой рынок и фондовые биржи. Фондовая биржа — это организатор торговли на рынке ценных бумаг. Доступ на нее возможен только с помощью фондового брокера, сервера которого транслируют заявки клиентов на сервера биржи. Основные функции фондовой биржи:

Предоставление места и инфраструктуры;

Роль центрального контрагента;

Гарантия сделок;

Законная передача прав собственности;

Выявление рыночной цены;

Разработка норм и правил торговли

В отличие от первичного, вторичный рынок не оказывает воздействия на объёмы инвестиций. На этом рынке уже более заметно действие спекулянтов, которые покупают ценные бумаги по низкой цене, а затем стараются продать их по более высокой. Причем как и на валютном рынке, у многих фондовых брокеров бумаги возможно «шортить», т.е. зарабатывать на понижении без реального владения активом. На внебиржевом рынке сделки совершаются напрямую, без посредничества биржи — например, так может происходить покупка акций малых предприятий, не имеющих листинг на Московской бирже.

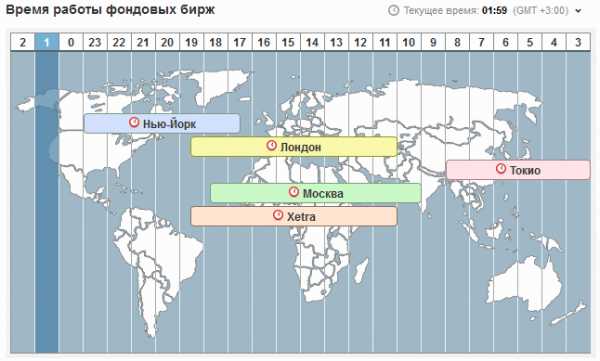

В мире существует множество фондовых бирж: Нью-йоркская, Франкфуртская, Лондонская, Московская… доступ к ним, как говорилось выше, предоставляется с помощью лицензированных по местному законодательству фондовых брокеров. Стабильная цена актива и минимум посредников делает этот рынок гораздо более прозрачным и защищенным для его участников. Как правило, на каждой бирже обращаются активы преимущественно своей страны — хотя, например, на Санкт-Петербургской бирже представлено несколько десятков американских акций и расчеты ведутся в долларах. При этом брокеры могут предоставлять доступ не только на свои, но и на зарубежные биржы — так, Interactive Brokers позволяет покупать и продавать акции на более, чем двадцати мировых биржах.

Отличительной особенностью фондового рынка является наличие депозитария для хранения ценных бумаг — в случае банкротства брокера в этом случае могут пострадать только денежные средства на счетах клиентов, тогда как активы по запросу должны быть просто переведены в другой депозитарий. Роль фондовых брокеров могут выполнять и относительно крупные банки — ввиду большого числа банковских банкротств последних лет в России некоторым участникам фондового рынка уже приходилось сталкиваться с необходимостью перевода своих активов в другой депозитарий. Фондовые биржи открыты в разное время по рабочим дням в течение 6-9 часов. При открытии биржи возможны сильные гепы на акции — по причинам, рассмотренным выше в валютном разделе.

P.S. Кроме того, по сроку исполнения договора можно выделить так называемый спот рынок (spot market), на котором все операции выполняются по текущим ценам (с исполнением обязательств в реальном времени при наличном расчете с разницей не более чем в 2-3 дня) и срочный рынок (forward market), где сделка также заключается в реальном времени, но исполняется спустя определенное время по курсу, установленному в момент заключения сделки. Такое разделение есть как на фондовой, так и на товарной и валютной секции биржи.

Фундаментальное различие рынков для инвестора

Итак, можно констатировать, что хотя оба рынка (валютный и фондовый) изначально не были созданы для спекулянтов, желание людей сделать быстрые деньги привело к тому, что спекулятивная торговля на сегодня весьма распространена в мире. Между тем не следует забывать о том, что валютный и фондовый рынок имеют совершенно разную природу, разное регулирование и разное предназначение для инвестора. Если на валютный рынок последнему лучше всего смотреть именно как на способ обмена валюты, то фондовый рынок по своей природе предназначен сделать богаче как владельцев самих эмитентов ценных бумаг, так и инвесторов, которые доверили им свои капиталы. Итак, первое назначение фондового рынка:

Возможность инвестора владеть бизнесом с помощью акций

Примечательным фактом является то, что в России менее 1% (!) населения вкладывает свои сбережения в фондовый рынок (например, через паевые фонды). По большей части на российском рынке присутствуют именно спекулянты, пытающиеся сыграть на колебаниях, а не люди, стремящиеся владеть бизнесом. В США 80% (!) населения вовлечено в инвестирование на фондовом рынке: напрямую, через паевые фонды или через пенсионные программы. Не в последнюю очередь именно этот факт (кроме разницы в уровне зарплат, что также берет корни от эффективности устройства бизнеса в стране) влияет на богатство западных пенсионеров.

Тогда как в Америке около 80% акций принадлежат миноритарным акционерам, в России ситуация ровно обратная — те же 80% принадлежат государству и крупнейшим корпорациям страны. Можно сказать, что именно такая поддержка населения бизнеса своей страны делает Америку сильным и устойчивым государством; ведь

если люди не хотят владеть бизнесом, который работает в их стране, экономика такой страны никогда не будет сильной

Возможность для бизнеса получать деньги на развитие

Второе назначение фондового рынка, выгодное как собственникам бизнеса, так и инвесторам. Первые получают приток денег, вторые — прибыль с работы компании; система акций позволяет участвовать в самых крупных мировых компаниях скромными суммами, причем для покупки акций даже не нужно выходить из дома, имея выход в интернет. Российские инвесторы имеют возможности приобретать иностранные активы как через некоторых российских, так и зарубежных брокеров — по крайней мере на сегодня никаких ограничений в этом направлении нет (хотя налоги нужно платить).

Естественный отбор лучших компаний

Все страны имеют так называемые фондовые индексы, куда включены лучшие компании каждой страны. К примеру, в России такой индекс называется ММВБ и содержит около 50 российских компаний в разных долях; в Америке наиболее известен S&P500, где собраны 500 лучших компаний страны. Есть и локальные индексы — например, очень известен американский индекс высокотехнологичных компаний Nasdaq. Индексы регулярно пересматриваются. Следовательно, инвестируя в подобные индексы, инвестор получает дополнительное снижение риска — хотя даже глобальная диверсификация не спасает от периодических просадок, особенно в период мирового кризиса.

Поделиться в соцсетях

Подписаться на статьи

Рекомендуемые статьи

investprofit.info

Белорусская валютно-фондовая биржа

Содержание

Введение………………………………………………………….………….3

1. Мировой опыт становления фондовых бирж. Структура, принципы организации………………………………………………………………………..5

2. Историческое становление БВФБ. Ее структура, цели и задачи……….14

3. Проблемы и перспективы развития БВФБ…………………………34

Заключение……………………………………………………………………37

Список использованных источников…………………………………..……39

Введение

Примитивное натуральное хозяйство не знало организованного товарообмена. По мере развития производительных и роста товарно-денежных отношений, в обществе возникает потребность в организации и упорядочении торговли. Ярмарочная и рыночная торговля нуждались в усовершенствовании. Был избран путь стандартизации и свободного ценообразования, как следствие этого – начинают появляться биржи. Первой международной биржей, соответствующей новому уровню развития производительных сил, считается биржа в Антверпене. Она была основана в 1531 году, имела собственное помещение, над входом в которое красовалась легендарная надпись «In usum negotiatorum cujuseungue nat Jiniguae», что означало – «Для торговых людей всех народов и языков».

Экономические реформы, начавшиеся в начале 90-х годов в Беларуси, существенно изменили структуру республиканской экономики. Одним из таких изменений стало формирование уже в условиях независимого белорусского государства национального финансового рынка, приведшее к преобразованию традиционных форм организации торговли и послужившее объективной основой возрождения бирж.

Таким образом, вопросы, связанные с функционированием и развитием фондовых бирж как в мире в целом, так и на территории Беларуси в частности, являются актуальными и интересными для рассмотрения.

При написании теоретической части курсовой работы использовалось множество книг, в частности такие как: «Ценные бумаги» под редакцией В.И. Колесникова, «Национальная экономика Беларуси: Потенциалы. Хозяйственные комплексы: Направления развития. Механизмы управления» под общей редакцией В.Н. Шимова, в которых излагается история и предпосылки возникновения фондовых бирж, их сущность и назначение, а также статьи «Банковского вестника», в которых описываются шаги становления, деятельность на данном этапе и перспективы развития ОАО «Белорусская валютно-фондовая биржа». Неоценимую помощь для изучения экономической сущности фондовых бирж оказали ресурсы Internet.

В связи с тем, что очень часто возникают вопросы – что такое «Фондовая биржа», какие виды деятельности они осуществляют, какое значение в экономике страны играет ОАО «Белорусская валютно-фондовая биржа», была определена цель работы – внести ясность в вопросы трактовки понятий «Фондовая биржа» и описать структуру и сущность ОАО «Белорусская валютно-фондовая биржа». Для ее реализации необходимо было выполнить следующие задачи:

описать историю и предпосылки возникновения фондовых бирж;

раскрыть сущность ОАО «Белорусская валютно-фондовая биржа»

рассмотреть проблемы и перспективы развития ОАО «Белорусская валютно-фондовая биржа».

Мировой опыт становления фондовых бирж. Структура, принципы организации

Основу вторичного рынка ценных бумаг составляет фондовая биржа, развитию которой придается особенно важное значение[1]. Слово «биржа» произошло от латинского Birsa , Что означает «кошелек». Возникновение биржи связывают с городом Брюгге, в Нидерландах, где в 15 веке на площади возле дома купца Ван дер Бурсе собирались купы из разных стран для обмена торговой информацией, покупки иностранных векселей и других торговых операций без предъявления конкретного предмета купли-продажи. На фамильном гербе купца были изобрежены три кошелька. Эти кошельки и дали бирже ее название. А предшественниками (можно сказать, прародителями) современной биржи были рынки и ярмарки. На рынках торговля велась регулярно, но товар продавался только наличный, и покупатели обычно являлись потребителями товара. На ярмарках наличный товар не присутствовал, а торговля осуществлялась по образцам, оптовым партиям, и покупали его торговые посредники, но организовывались ярмарки лишь несколько раз в год. Как правило, ярмарка служила развитию международного торгового оборота, а рынок – оборота в рамках ограниченного числа районов. С развитием промышленности возникла необходимость в постоянно действующем оптовом рынке. Такой рынок сложился в ходе развития торговли между Испанией и Голландией в 16 веке в форме биржи.

Биржа – это организованный, регулярно действующий рынок, на котором совершается торговля ценными бумагами (фондовая биржа), оптовая торговля по стандартам и образцам (торговая биржа) или валютная (валютная биржа) по ценам, официально устанавливаемым на основе спроса и предложения.[2, c.28]

Либо можно дать другое определение.

Биржа – это организованная торговая площадка, на которой биржевые торговцы совершают сделки по стандартным биржевым товарам, руководствуясь строго определенными правилами и в соответствии с принципом свободного ценообразования[2, с.101].

Биржевые торговцы – это специально обученные и подготовленные люди, торгующие на бирже биржевым товаром, их также называют субъектами торгов. [3, с. 106]

Биржевая сделка – это событие, в результате которого происходит купля-продажа биржевого товара, и, как следствие, смена собственника этого товара. Биржевая сделка в обязательном порядке регистрируется на бирже. [3, с.106]

Биржевой товар – это товар, который

поступает на биржу регулярно и в большом количестве;

имеет потребительские свойства, не изменяющиеся во времени, и может храниться на складах в течении практически неограниченного срока;

имеет четко определенные характеристики, стандартизированные биржей. [3-106]

Первой международной биржей, соответствующей новому уровню развития производительных сил, считается биржа в Антверпене. Она была основана в 1531 году, имела собственное помещение, над входом в которое красовалась легендарная надпись «In usum negotiatorum cujuseungue nat Jiniguae», что означало – «Для торговых людей всех народов и языков».

В начале 17 века наиболее важную роль играла биржа в Амстердаме, которая одновременно являлась товарной и фондовой. Здесь впервые появились срочные сделки, а техника биржевых операций достигла достаточно высокого уровня. На этой бирже котировались не только облигации государственных займов Голландии, Англии, Португалии, Испании, но и акции голландских и британских ост-индских, а позднее и вест-индских торговых компаний. В 18 столетии рост государственной задолженности заставлял совершать сделки, где в качестве товара выступали ценные бумаги, уже регулярно. В этот период расцветало колониальное хозяйство. Постоянно создавались акционерные общества, доли участия в которые скупались целой армией спекулянтов. Строительство железных дорог в 19 веке, а также бурное развитие промышленного производства требовали выпуска акций и превращения их в важный финансовый инструмент. В конце 18 века была открыта «New York Stock Exchange» (или «Уолл-Стрит») – одна из крупнейших бирж в мире. Своим популярным названием она обязана улице, на которой находится. С Уолл-Стрит принято связывать весь рынок капитала США. Что и как происходит на этой бирже – часто имеет далеко идущие последствия для бирж всего мира.

Биржевая деятельность в соседней нам России своим началом обязана реформам Петра I. Именно он утвердил первую в России биржу, которая с 1705 года располагалась в Санкт-Петербурге. Петр I организовал эту биржу по примеру Амстердамской и лично определил часы ее работы. Создание таких бирж планировалось по всей стране. Однако Петровская Россия того времени была не в состоянии воспринимать такой институт, как биржа, по ряду экономических причин. Поэтому в течении целого столетия Петровская биржа оставалась единственной официально признанной биржей в России. Началом функционирования регулярной биржи в Москве считается 8 ноября 1839 года, так как с этого времени появилось учреждение, которое составило ее представительство и необходимое помещение для биржевых собраний. К 1914 году в России действовало 115 бирж, где осуществлялась торговля как товарами, так и ценными бумагами. В начале первой мировой войны официально биржи были закрыты, а в период НЭПа разрешены вновь. Первая биржа советского периода была открыта в Москве 29 декабря 1921 года. Членами Московской товарной биржи (МТБ) являлись учреждения и предприятия, кооперативные организации, а также частные предприятия, уплачивающие промысловый налог. Биржевой комитет избирался на общем собрании членов МТБ, а руководство и наблюдение за деятельностью биржи осуществляли органы Наркомторга. Общее количество бирж в СССР достигло в 20-е годы од

mirznanii.com

Белорусская валютная фондовая биржа. Рынки и аукционы, организация и проведение торгов

Частная организация «Белорусская валютная фондовая биржа» начала работу 29 декабря 1998 года. Это открытое акционерное общество, акционерами которого выступают 124 частных лица. Оно занимается оказанием услуг, связанных с ускорением оборота капитала в республиканской и мировой экономике. Организация играет важную роль в экономике страны, помогая выходить на международные рынки, одновременно привлекая инвесторов.

Деятельность связана с организацией работы финансовых рынков, сотрудничеством в области связи и коммуникаций, технической защитой информации. Белорусская валютная фондовая биржа поддерживает процессы оборота и хранения ценных бумаг. В связи с этим организация занимается организацией торговли ценными бумагами как государственными, так и коммерческими, а также хранением и клиринговой деятельностью.

Структурная организация рынков БВФБ

БВФБ, как и прочие биржевые организации данного типа, функционируют по одному принципу. Они сводят покупателя с продавцом или инвестора с потребителем. Белорусская валютная фондовая биржа состоит из следующих департаментов, которые являются посредниками между сторонами, совершающими операции на каждом из представленных ниже рынков:

- рынок государственных ценных бумаг;

- валютный рынок;

- фондовый рынок;

- срочный рынок.

Торговля государственными ценными бумагами

Белорусская валютная фондовая биржа с 2004 года стала площадкой, на базе которой проводятся аукционы по размещению облигационных займов государства. Она же выступает организатором вторичных торгов государственными ценными бумагами. Ключевая особенность участия в торгах на данном рынке — необходимость оформления членства в Секции фондового рынка. Возможно это после предоставления комплекта документов, перечень которых представлен в нормативных биржевых актах БВФБ. После этого участник рынка допускается к торгам. Существует три вида деятельности участника рынка государственных ценных бумаг, зарезервированных в БВФБ:

- торговля ценными бумагами за свой счет и от своего имени;

- торговля от своего имени за счет клиента;

- торговля в качестве доверительного управляющего (от своего имени в интересах клиента за его средства).

Клиентами, которые пользуются услугами участников торгов, могут являться как резиденты РБ, так и нерезиденты страны.

Валютный рынок БВФБ

Одной из функций БВФБ является торговля валютами и денежными единицами. Поскольку белорусский рубль валютой не является (в экономическом смысле), то его котирование по отношению к остальным валютам и денежным знакам основывается не на прямом конвертировании, а на основании торгов и размещения предзаказов. ОАО «Белорусская валютно-фондовая биржа» является местом получения официального курса белорусской денежной единицы по отношению к остальным валютам.

На основании информации о спросе и предложении на белорусский рубль выставляется его актуальная на определенный период торгов цена. Она является ориентиром для банков Республики Беларусь и для Национального банка РБ. Все имеющиеся котировки на валюты устанавливаются в ОАО «Белорусская валютная фондовая биржа». Курс доллара, рубля, франка, фунта стерлингов и многие другие устанавливаются в зависимости от результатов торгов, протекающих на БВФБ по будням.

Фондовый рынок БВФБ

Фондовый рынок — это департамент биржи, на котором могут обращаться облигации банков и бирж, юридических лиц и финансовых институтов небанковских структур, акции ОАО, некоторые муниципальные облигации, а также государственные краткосрочные и долгосрочные облигации. Белорусская валютная фондовая биржа является лишь площадкой для размещения данных документов, цена которых эквивалентна определенной доле фонда.

Приобретая или покупая облигации, инвестор получает или отдает определенную часть объема фонда взамен денежной суммы в белорусских рублях. Организация «Белорусская фондовая валютная биржа» торги поддерживает в течение 5 рабочих дней. Котировки и индексы инвесторы и трейдеры могут получить в специально разработанной системе БЕКАС. Это удобная и функциональная торговая площадка, соответствующая требованиям региональной рыночной конъюнктуры.

Срочный рынок БВФБ

Срочный рынок представляет собой пока лишь развивающийся сектор торговли на БФВБ. Хотя уже сейчас инвесторы могут осуществлять торги с привлечением своих активов по имеющимся инструментам. Сам срочный рынок представлен фьючерсными контрактами различной номенклатуры:

- по курсу американского доллара к рублю РБ;

- по курсу единой валюты Еврозоны к рублю РБ;

- по курсу рубля РФ к рублю РБ;

- по курсу американского доллара к единой валюте Еврозоны, установленному ЕЦБ;

- по процентным ставкам на рынках государственных долгосрочных облигаций.

Инструментальное обеспечение инвестора на МВФБ позволяет участвовать в торгах по принципу «непрерывного двойного аукциона». Технология также позволяет участвовать в торговых операциях удаленно либо с рабочего места в офисе МВФБ. Участники рынка могут заключать сделки по различным направлениям со всеми имеющимися инструментами.

Внебиржевая деятельность

Организация «Белорусская валютно-фондовая биржа» занимается организацией биржевых торгов, что требует наличия систем защиты информации. Поскольку результаты торгов размещаются и хранятся в файлах, биржа разработала механизм их защиты, снабженный цифровой подписью. На данный момент БВФБ также занимается совершенствованием алгоритмов защиты информации на каждом этапе ее жизненного цикла.

Белорусская валютно-фондовая биржа имеет свои наработки в криптографии, наиболее эффективном механизме информационной защиты. Эта деятельность неразрывно связана с биржевыми процессами, так как она позволяет защищать клиентов и их финансовые операции. Однако данные процессы не влияют на изменение котировок, а потому относятся к внебиржевой деятельности.

fb.ru

Валютно–фондовая биржа и характеристика операций

Министерство образования и науки Республики Казахстан

Казахский Экономический Университет

им. Т. Рыскулова

кафедра экономики, учета и финансов

Курсовая работа

по дисциплине: Деньги, Кредит, Банки

Тема: Валютно-фондовая биржа и характеристика операций

Выполнил: студент II-го курса, 204 гр.

«Финансы и Кредит»

Мендыгалиев К.

Руководитель: Джумабекова А.Т.

Астана 2002

План

Ведение

1. Валютно-фондовый рынок как составная часть финансового рынка

1.1. Место и роль валютно-фондовой биржи в рыночной экономике

1.2. Структура и участники валютно-фондовой биржи

2. Механизм функционирования рынка ценных бумаг и операции на валютном рынке

2.1 Ценные бумаги и их виды

2.2 Виды операций на валютном рынке

2.3. Система управления валютно-фондовым рынком

3. Современное состояние казахстанского валютно-фондового рынка и перспективы его развития

3.1 Особенности формирования валютно-фондового рынка в Республике Казахстан

3.2 Перспективы развития валютно-фондового рынка

Заключение

Список использованной литературы

Введение

В современную эпоху произошли важные изменения в организационной структуре валютно-фондового рынка, его функциональном механизме. Изменилось место этого рынка в торговле ценными бумагами и иностранной валютой. Одну из главных ролей стал играть рынок ценных бумаг в финансировании экономики. Эти новые тенденции требуют анализа, позволяющего определить собственные казахстанские подходы в понимании работы валютно-фондового рынка при формировании акционерных обществ, организации и развития международных отношений.

В переходной экономике, в СНГ, такая функция ценных бумаг складывалась не сразу. При высокой инфляции, свойственной начальным этапам перехода к рынку, доходы на ценные бумаги не компенсируют инфляционных потерь. Деньги инвесторов охотнее вкладываются в операции с иностранной валютой. Даже в условиях существования валютного коридора и падения темпов инфляции в 1996 г. в СНГ спрос на валюту значительно превышал предложение. В том же направлении действует и риск потери денег на фондовом рынке.

Но переходный период экономики требует не просто развития рынка ценных бумаг. Необходимо, учитывая исторические особенности и текущую ситуацию в стране, постепенно делать его все более полнокровным. Ведь фондовый рынок не существовал у нас в стране до получения независимости и начал развиваться только в 91-е годы.

Целью данной работы является систематизирование основных знаний о понятиях, механизме функционирования, технике операций на валютно-фондовой бирже. Мы постараемся достаточно подробно осветить следующие вопросы: ценные бумаги и их виды; функции, структура и участники валютно-фондового рынка; механизм управления фондовой биржей, биржевых операций, брокеры, специалисты и другие участники биржевой торговли и другие вопросы, освещенные в данной работе.

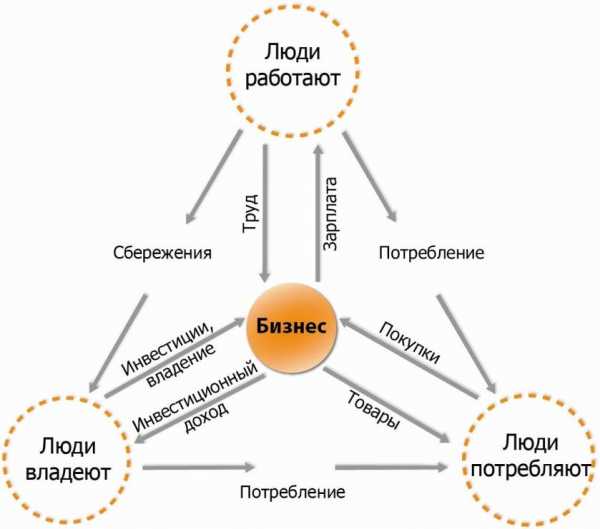

Валютно-фондовый рынок – это часть финансового рынка, наряду с рынком ссудного капитала и рынком золота. На валютно-фондовом рынке обращаются специфические финансовые инструменты – ценные бумаги и валюты разных стран.

Ценные бумаги – это документы установленной формы и реквизитов, удостоверяющие имущественные права, осуществление или передача которых возможны только при их предъявлении. Данные имущественные права по ценным бумагам обусловлены предоставлением денег в ссуду и на создание различных предприятий, куплей-продажей, залогом имущества и т.п. В связи с этим ценные бумаги дают их владельцам право на получение установленного дохода. Ценные бумаги – это особый товар, который обращается на рынке и отражает имущественные отношения. Ценные бумаги можно покупать, продавать, переуступать, закладывать, хранить, передавать по наследству, дарить и обменивать. Они могут выполнять отдельные функции денег (средство платежа, расчетов). Но в отличие от денег они не могут выступать в качестве всеобщего эквивалента.

Валютно-фондовая биржа играет значительную роль в платежном обороте государства, в мобилизации инвестиций. Совокупность ценных бумаг и валюты в обращении составляет основу валютно-фондового рынка, который является регулирующим элементом экономики. Он способствует перемещению капитала от инвесторов, имеющих свободные денежные ресурсы, к эмитентам ценных бумаг. Валютно-фондовый рынок является наиболее активной частью современного финансового рынка Казахстана и позволяет реализовывать разнообразные интересы эмитентов, инвесторов и посредников, банковских институтов. Значение валютно-фондового рынка как составной части финансового рынка продолжает возрастать.

Валютно-фондовый рынок вместе с кредитным рынком призван стабилизировать финансовое положение на отдельных предприятиях и в отраслях, а также в целом в народном хозяйстве за счет оперативного перераспределения средств на те направления и объекты, где в них ощущается наибольшая потребность. Такое перераспределение происходит не на основе произвольных административных решений, а по принципу наибольшей эффективности перераспределяемых денежных фондов. Вследствие этого достигается не только стабильность финансового положения, но и более эффективное развитие производства.

Возникновение и функционирование валютно-фондового рынка тесным образом связано с функционированием рынка реальных капиталов, то есть материальных ценностей, товаров. На определенном этапе исторического развития появляются ценные бумаги или так называемые фондовые активы. Они, по существу, являются отражением, — то есть титулом собственности — реально существующего капитала. Капитал в его натурально-вещественной форме, будучи продуктом труда и становясь товаром, должен существовать и в форме денег, ибо, раздвоение продукта на товар и деньги есть закон выражения продукта как товара.

Как известно, капитал может выступать в денежной, производственной и товарной формах. Именно рынок ценных бумаг (фондовый рынок) позволяет ускорить его переход от денежной к производственной форме. Таким образом, рынок ценных бумаг является одним из немногих возможных финансовых каналов, по которым сбережения перетекают в инвестиции. В то же время рынок ценных бумаг предоставляет инвесторам хранить и приумножать их сбережения.

Цель валютно-фондового рынка – аккумулировать финансовые ресурсы и обеспечить возможность их перераспределения путем совершения различными участниками рынка разнообразных операций с ценными бумагами и валютой (других государств), осуществлять посредничество в движении временно свободных денежных средств от инвесторов к эмитентам ценных бумаг. Задачами валютно-фондового рынка являются:

· мобилизация временно свободных финансовых ресурсов для осуществления конкретных инвестиций;

· формирование рыночной инфраструктуры, отвечающей мировым стандартам;

· повышение эффективности международных обменных операций.

· развитие вторичного рынка;

· активизация маркетинговых исследований;

· трансформация отношений собственности;

· совершенствование рыночного механизма и системы управления;

· обеспечение реального контроля над фондовым капиталом на основе государственного регулирования;

· уменьшение инвестиционного риска;

· формирование портфельных стратегий;

· развитие ценообразования;

· прогнозирование перспективных направлений развития.

1.2. Структура и участники и валютно-фондовой биржи

Валютно-фондовый рынок имеет свои особенности, которые связаны с конкретной структурой обращающихся ценных бумаг, деловой активностью тех или иных участников рынка, общим состоянием экономики, выбранной моделью рынка.

Валютно-фондовая биржа – это организатор торговли на валютно-фондовом рынке. Она является некоммерческой организацией, равноправными членами которой могут быть только профессиональные участники рынка.

К задачам валютно-фондовой биржи относятся:

· Мобилизация финансовых ресурсов;

· Обеспечение ликвидности финансовых вложений;

· Регулирование рынка ценных бумаг.

Функциями валютно-фондовых бирж являются:

· Организация биржевых торгов;

· Подготовка и реализация би

mirznanii.com

Белорусская валютно-фондовая биржа

Белорусская валютно-фондовая биржа находится в Минске и действует с 1993 года. Она была создана в качестве объединения 18-ти банков Белоруссии и изначально имела форму закрытого акционерного общества.

Главной целью при этом было формирование рыночного механизма котировки национальной валюты – белорусского рубля.

Сейчас она имеет форму открытого общества и обслуживает 3 важнейших сектора белорусского финансового рынка:- Валютный рынок, где проводятся биржевые операции с участием иностранной валюты;

- Фондовый рынок, где проводятся торговые операции с различными ценными бумагами, в том числе и государственными;

- Срочный рынок, где заключаются сделки по фьючерсам.

Виды деятельности валютно-фондовой биржи Белоруссии

Она работает в таких основных направлениях:- Организация торговых и клиринговых операций;

- Формирование системы документального оборота в онлайн-режиме;

- Поддержание котировок по внебиржевым инструментам;

- Выполнение функции центрального регистратора данных о торговых операциях на внебиржевой площадке;

- Предоставление информационных услуг.

Торги на валютно-фондовой бирже

Торги на белорусской валютной бирже проходят с использованием различных механизмов совершения финансовых операций, которыми являются:- Проведение операций с валютой, ценными бумагами и другими биржевыми инструментами;

- Проведение анонимных торгов в режиме бесперебойного аукциона;

- Заключение форвардных контрактов;

- Совершение мультивалютных операций;

- Обеспечение прямых расчетов для биржевых участников и многое другое.

Понравилась статья? Подписывайтесь на блог. Самые свежие статьи для вашей эффективной торговли.

Предыдущие новости: Горячие обсуждения трейдеров:newbie-forex-trader.blogspot.com