Строка баланса 1230 расшифровка – Строка 1230 баланса: из чего складывается

Дебиторская задолженность в балансе — расшифровка строки 1230

В отчетных документах компании отражены разные показатели – основные и заемные средства, товарные и материальные активы. Кроме перечисленных выше пунктов, на каждом предприятии ведется учет актуальных на сегодняшний день и отсроченных обязательств партнеров, поставщиков и государства перед фирмой. Из этой статьи вы узнаете, что такое дебиторская задолженность в бухгалтерском балансе, как ей управлять и анализировать ее показатели.

Из чего складывается дебиторская задолженность

Отражение дебиторской задолженности в балансе происходит по строке 1230. Дебиторами являются непосредственные должники предприятия. Одноименная графа содержит данные об остатках долгов, которые сформированы на отчетную дату заказчиками, посредникам и партнерам компании. Дебиторская задолженность складывается из:

- Зарплатных выплат, превышающих оговоренную в трудовом договоре сумму.

- Займов, выданных третьим лицам.

- Обязательств по возмещению нанесенного убытка.

- Отсроченных платежей за товары и услуги.

- Просроченной задолженности по оплате отгруженной продукции.

- Переплаты и авансовые платежи поставщикам, поставляющим материалы.

- Годовой подписки на периодику.

- Средств, внесенных сверх требуемых платежей по налогам и сборам.

- Остатков взносов учредителей в уставной капитал предприятия.

Расшифровка строки 1230

Строка 1230, в которой заложены размеры дебиторской задолженности, расшифровывается просто. Каждое ее число отражает определенную информацию:

- Первое – определяет принадлежность данных именно к бухгалтерскому балансу.

- Второе – к какому активу относится дебиторка.

- Третье – степень ликвидности актива.

- Четвертое — детализирует строки баланса.

Счета бухучета, предназначенные для отражения долгов по строке 1230

Ниже представлены счета, на каких отражается дебиторская задолженность в балансе. Основную ее часть составляют выплаченные малым и средним поставщикам авансы, которые входят в пределы счета 60. Остальные статьи, хоть и имеют место, но составляют меньшую долю.

Внимание! К редким показателям, детализирующим дебиторскую задолженность, относят дополнительную прибыль по договорам подряда сроком более года, которая начислена, но счета на ее оплату еще не выставлены.

Важно! Зачет между дебетом и кредитом счетов, отражающих непогашенные долговые обязательства, исключается полностью.

Сомнительные долги в балансе

Бывают случаи, когда некоторые составляющие дебиторской задолженности признаются сомнительными. Эти активы аккумулируются по счету 63, предназначенному для регистрации резервов сомнительных долговых обязательств». Строка 1230 баланса складывается, в том числе, и из таких долгов. К ним относят просрочку, погашение по которой откладывается на неопределенный срок, но она учитывается при формировании общих финансовых показателей фирмы в целях корректировки.

Важно! Сомнительными долгами признаются не только обязательства, срок по которым уже наступил, а они не исполнены, но и отсроченные задолженности, возврат которых не гарантирован.

Корректировка просроченных оплат по строке 1230

При ведении учета существуют ситуации, когда необходима корректировка такой дебиторской задолженности в бухгалтерском балансе. Общее дебетовое сальдо по всем долговым счетам входит в состав строки номер 1230. Чтобы его отразить в отчетных документах, сумма должна быть отредактирована. Для этого произведите следующие действия:

- Вычтите из общего размера обязательств сомнительную просрочку по оплате, сформированную по счету 63.

- Полученное сальдо должно быть уменьшено на числовое значение субсчета 73-1, отражающего займы, выданные третьим лицам под проценты. Они будут отражены на строках номер 1170 и 1240, предназначенных для учета долгосрочных и краткосрочных кредитов. Но вознаграждение по ним, начисленное и не полученное за отчетный период будет учтено по счету 76.

- Исключению подлежат суммы по счету 60, отражающие авансовые платежи, перевод которых осуществлен поставщикам материалов или оборудования. Такие выплаты при сложившейся упрощенной системе бухучета фиксируют в стр. 1190 и относят к внеоборотным активам.

- При формировании стр. 1230, уменьшите общий размер малых долговых обязательств на сумму НДС, предъявленного поставщикам и учтенного по кредиту счета 60 или 76.

Важно! Долги контрагентов в иностранной валюте при отражении на счетах бухгалтерского баланса по строке 1230 должны быть конвертированы в рубли по текущему курсу.

Управление ДЗ при упрощенной системе бухучета

Для целей правильного ведения учетной документации при УСН важна не только расшифровка строки 1230 бухгалтерского баланса и корректировка ее конечных показателей, но и умение управлять непогашенными долговыми обязательствами:

- Нужно следить за динамикой образования долгов.

Отслеживать стали они меньше или увеличились, принимать меры, не позволяющие перейти текущим обязательствам в статус сомнительной просрочки.

- Расшифровав строку 1230, бухгалтерия должна учитывать обязательства относительно времени их погашения.

По срокам погашения дебиторку можно разделить долги, по которым дана отсрочка платежа в долгосрочной перспективе и краткосрочной, когда просрочка должна быть погашена в течение годового периода.

- Анализировать дебиторов предприятия по степени платежеспособности.

Относительно этого показателя можно выделить текущие долги, сомнительные, по которым возврат в ближайшее время не гарантирован, и безнадежные – обязательства ликвидированных или разорившихся предприятий.

- Следить за ликвидностью дебиторских активов.

По этому признаку долговые обязательства можно разграничивать на отсроченные, подлежащие погашению в отчетную дату, и просроченные.

Важно! Просроченными долги считаются уже через день, после даты их погашения. У дебитора есть 3 года, чтобы расплатиться с кредитором. После этого срока дебиторка списывается.

Контролировать исполнение обязательств, взятых на себя поставщиками, заказчиками, клиентами, государством или заемщиками трудно, но возможно. Главное придерживаться следующих рекомендаций:

- Обязательное оформление отношений путем заключения договора с указанием конкретных сроков возврата долгов.

- Если просрочка составляет более недели, уточните у дебитора причины возникновения задолженности и оговорите способ ее погашения. В этот период лучше приостановить все контакты с этим клиентом или поставщиком.

- В том случае, если указанные меры не помогли и срок просрочки увеличился до месяца, возможно начисление штрафных санкций. Этот вопрос нужно решать с руководством предприятия-дебитора.

- Задержка с оплатой более двух месяцев – весомая причина для выставления письменной претензии.

- Если должник не реагирует на ваши действия по урегулированию спорных вопросов, смело обращайтесь в суд.

Как анализировать дебиторку

Оценивать образовавшуюся на счетах дебиторскую задолженность по строке 1230 в балансе нужно относительно ее текущей рыночной стоимости. В случае снижения или повышения ценности отгруженных товаров или оплаченных материалов, реальные и учетные данные могут разниться. Но подобное отношение к учету имеющихся долгов нужно для формирования пакета документов при уступке прав требования или подачи иска в суд.

Внимание! В последнем случае может потребоваться привлечение сторонних экспертов.

В первую очередь, анализ показателей строки 1230 проводится путем сложения сумм по всем счетам. После чего сведения фиксируются и подразделяются по срокам погашения. Их динамика должна строго отслеживаться. В противном случае текущие долги могут перейти в статус безнадежной просрочки.

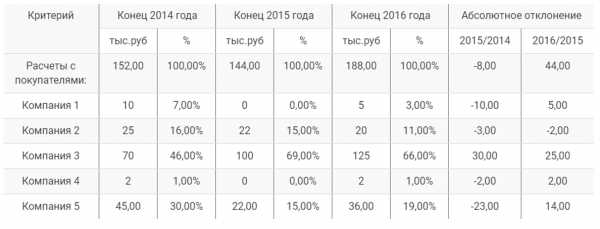

На основании аналитических сведений формируется таблица, куда заносится данные по дебиторке, отраженные в денежном эквиваленте и процентом соотношении.

На примере видно, что основными долгами перед предприятием обременены потребители продукции. И задолженность растет с каждым годом. По остальным группам обязательств отмечено значительное снижение. Далее следует отдельно проанализировать преобладающие счета дебиторки — расчеты с клиентами по оплате товаров и услуг.

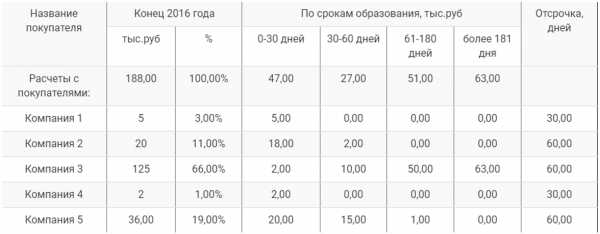

На этом этапе выявлено, что самой проблемной является компания 3. Ее долги перед производителем нужно рассмотреть подробнее. И предложить метод решения проблемы – отсрочку платежа.

Руководство компании 3 не отреагировало на предложение фирмы-кредитора, задолженность не была погашена. В этом случае остается только обращаться в суд.

Выводы

Дебиторка – это текущие долги контрагентов перед фирмой, учтенные по строке 1230. При работе с такой просрочкой нужно постоянно отслеживать сроки уплаты. Стараться решить вопросы со своевременной оплатой продукции путем договоренности в досудебном порядке.

evle.ru

| Нематериальные активы | 1110 | 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» | Д04 (без учета расходов на НИОКР) – К05 |

| Результаты исследований и разработок | 1120 | 04 | Д04 (в части расходов на НИОКР) |

| Нематериальные поисковые активы | 1130 | 08 «Вложения во внеоборотные активы», 05 | Д08 – К05 (все в части нематериальных поисковых активов) |

| Материальные поисковые активы | 1140 | 08, 02 «Амортизация основных средств» | Д08 – К02 (все в части материальных поисковых активов) |

| Основные средства | 1150 | 01 «Основные средства», 02 | Д01 – К02 (кроме амортизации основных средств, учитываемых на счете 03 «Доходные вложения в материальные ценности» |

| Доходные вложения в материальные ценности | 1160 | 03, 02 | Д03 – К02 (кроме амортизации основных средств, учитываемых на счете 01) |

| Финансовые вложения | 1170 | 58 «Финансовые вложения», 55-3 «Депозитные счета», 59 «Резервы под обесценение финансовых вложений», 73-1 «Расчеты по предоставленным займам» | Д58 – К59 (в части долгосрочных финансовых вложений) + Д73-1 (в части долгосрочных процентных займов) |

| Отложенные налоговые активы | 1180 | 09 «Отложенные налоговые активы» | Д09 |

| Прочие внеоборотные активы | 1190 | 07 «Оборудование к установке», 08, 97 «Расходы будущих периодов» | Д07 + Д08 (кроме поисковых активов) + Д97 (в части расходов со сроком списания свыше 12 месяцев после отчетной даты) |

| Запасы | 1210 | 10 «Материалы, 11 «Животные на выращивании и откорме», 14 «Резервы под снижение стоимости материальных ценностей», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей», 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательные производства», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 41 «Товары», 42 «Торговая наценка», 43 «Готовая продукция», 44 «Расходы на продажу», 45 «Товары отгруженные», 97

| Д10 + Д11 – К14 + Д15 + Д16 + Д20 + Д21 + Д23 +Д28 + Д29 + Д41 – К42 + Д43 + Д44 + Д45 + Д97 (в части расходов со сроком списания не более 12 месяцев после отчетной даты) |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 19 «Налог на добавленную стоимость по приобретенным ценностям» | Д19 |

| Дебиторская задолженность | 1230 | 46 «Выполненные этапы по незавершенным работам», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами» | Д46 + Д60 + Д62 – К63 + Д68 + Д69 + Д70 + Д71 + Д73 (за исключением процентных займов, учтенных на субсчете 73-1) + Д75 + Д76 (за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 58, 55-3, 59, 73-1 | Д58 – К59 (в части краткосрочных финансовых вложений) + Д55-3 + Д73-1 (в части краткосрочных процентных займов) |

| Денежные средства и денежные эквиваленты | 1250 | 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути», | Д50 (кроме субсчета 50-3) + Д51 + Д52 + Д55 (кроме сальдо субсчета 55-3) + Д57 |

| Прочие оборотные активы | 1260 | 50-3 «Денежные документы», 94 «Недостачи и потери от порчи ценностей»

| Д50-3 + Д94 |

glavkniga.ru

Баланс 1230 строка

Строка 1230 бухгалтерского баланса даёт нам представление о состоянии дебиторской задолженности нашей фирмы (организации). Данные указанные в строке очень важны, как для собственников самой организации, так и для внешних пользователей (заинтересованных лиц), так как дают представление о задолженности, которую фирма должна получить от покупателей, подотчётных лиц, заказчиков и заёмщиков. Давайте в данной статье наглядно рассмотрим и покажем, что отражает баланс 1230 строка.

Из каких бухгалтерских остатков состоит строка 1230 баланса?

Данные по строке 1230 отражаются в активной части баланса, во втором разделе «Оборотные активы» и включают в себя показатели на 31 декабря по таким бухгалтерским счетам:

- Сальдо по дебету (далее по тексту Д-ту) счёта (далее по тексту сч.) 60 «Расчёты с поставщиками подрядчиками», отражает суммовой показатель по выданным авансам поставщикам товара, услуги, работы;

- Остаток по дебетовой стороне сч. 62 «Расчёты с покупателями и заказчиками», учитывает задолженность по реализованной в адрес покупателя продукции, товару, работе, услуге;

- Остаток по дебету сч. 68 «Расчёты по налогам и сборам», говорит о задолженности бюджетных органов перед организацией. Дебиторская задолженность по этому счёту может сложиться из-за сумм, перечисленных в течение года, авансовых платежей по налогам бюджетных фондов. Сумма перечисленных авансовых платежей превышает сумму исчисленного налога за определённый период времени;

- Дебетовое сальдо по сч. 69 «Расчёты по социальному страхованию и обеспечению», говорит нам о задолженности органов социального страхования перед вашей фирмой. Она может сложиться, к примеру, из-за суммы превышения расходов исчисленных организацией по листкам нетрудоспособности перед начисленными страховыми взносами;

- Остаток по дебетовой стороне сч. 70 «Расчёты с персоналом по оплате труда». Дебетовый остаток бывает очень редко. Он может сложиться, к примеру, из-за перечислений сумм сотруднику (работнику) по начисленному отпуску (трудовому или дородовому и послеродовому). Это бывает, когда в начале месяца сотрудникам организации выплачивается задолженность по заработной плате, сложившаяся на последнее число месяца, а также производится выплата по начисленному родовому и послеродовому отпуску. Сумма начисления по нему будет отражена на бухгалтерских счетах только последним числом месяца, а выплата производится текущей датой;

- Дебетовый остаток по сч. 71 «Расчёты с подотчётными лицами». Выплата лицам в подотчёт средств, безналичным способом и наличным учитывается по дебетовой стороне сч. 71. После выплаты, предоставляет в бухгалтерию фирмы отчёт по произведённым расходам. Это может оплата хозяйственных расходов, оплата за приобретённые материалы, расходы по проживанию в гостинице во время командировки, расходы по переезду к месту командировки и обратно и другие;

- Дебетовый остаток по сч. 73 «Расчёты с персоналом по прочим операциям». Все взаимоотношения сотрудника организации отражаются на этом активно — пассивном счёте, кроме расчётов по заработной плате и выплат денежных средств в подотчёт. По дебету счёта отражается задолженность сотрудника перед организацией. Сотруднику может предоставляться заёмные средства на строительство, аренду, прочие хозяйственные нужды. Также у сотрудника могут возникнуть взаимоотношения по возмещения материального ущерба фирме. Вот такие ситуации отражаются на счёте 73;

- Сальдо по дебетовой стороне сч. 75 «Расчёты с учредителями». Формирование уставного капитала учитывается по Д-ту сч. 75 и К-ту сч. 80 «Уставной капитал». Пока учредитель не внесёт личные средства на сумму уставного капитала, то на счёте 75, так и будет висеть дебетовый остаток;

- Дебетовый остаток по сч. 76 «Расчёты с разными дебиторами и кредиторами». Счёт 76 активно – пассивный, на нём отражаются задолженности не отражённые на счёте 60, 62 и другим счетам. На счёте может отражаться задолженность по оплате страховой компании; расчёты по претензиям; удержание средств из заработной платы сотрудников для сторонних фирм и лиц по исполнительным документам (актам).

Желательно, для удобства в ведение учёта, на счёте 76, открыть на субсчетах аналитический учёт. Например, на субсчёте 1 отражать задолженность по добровольному страхованию в разрезе работников (сотрудников) организации, на субсчёте 2 отражать задолженность по претензиям в разрезе контрагентов, на субсчёте 3 расчёты по дивидендам в разрезе учредителей и так далее.

Все эти остатки по счетам складываются, затем из них вычитается остаток по пассивному сч. 63 «Резервы по сомнительным долгам».

Только помните, что сальдо по всем счётам должно быть развёрнутым. Необходимо в настройках при формировании оборотно – сальдовой ведомости указать список счетов с развёрнутым сальдо.

При формировании баланса в программе 1С проверьте, как у вас сформировались данные по строке 1230, так как при автоматическом заполнении бывает, что программа не верно фиксирует развёрнутые сальдо по бухгалтерским счетам, соответственно показатель по дебиторской задолженности указывается не правильно.

buh-spravka.ru

Дебиторская задолженность в балансе — это…

Дебиторская задолженность предприятия подлежит постоянному мониторингу, она находит отражение на счетах бухгалтерского учета и в отчетности предприятия. При отсутствии просроченных задолженностей от дебиторов эта категория активов считается ликвидной. При задержке расчета сумма переходит в разряд сомнительных долгов.

Что такое дебиторская задолженность простыми словами?

В состав такого типа задолженности могут входить подотчетные суммы, переплаты по расчетам с сотрудниками, предоставленные займы и обязательства третьих лиц по погашению порч и материального ущерба. Дебиторская задолженность – это средства, подлежащие уплате контрагентами в пользу нашего предприятия, но на условиях отсрочки платежа с согласия обеих сторон. Она может формироваться в случаях:

Управление дебиторской задолженностью

В отношении дебиторской задолженности необходимо систематически отслеживать непогашенные остатки, соотносить их с предполагаемыми сроками поступления платежей, выявлять неликвидные долги и выяснять причины такого явления. Работа с дебиторской задолженностью предполагает сбор максимально подробной информации о текущем состоянии расчетов и поиск путей уменьшения сомнительных долгов. Задолженности контрагентов могут быть разделены на группы:

- По критерию сроков погашения – краткосрочная (период до 1 года, строка 1230 в балансе) и долгосрочная (более года).

- При оценке эффективности методов взыскания – текущая (по которой не наступили крайние сроки для оплаты), сомнительная (с нарушенными сроками, но при отсутствии сомнений в поступлении денег в ближайшее время), безнадежная.

Просроченная дебиторская задолженность – это случаи, когда деньги в назначенный крайний день не поступили на расчетный счет за уже отгруженные товары или товары не были получены в оговоренный период при условии полной предоплаты. Второй вариант перехода в разряд просроченных долгов – истек срок исковой давности.

Просроченная дебиторская задолженность – это сколько месяцев или лет? В категорию просроченных долг относится на следующий день после крайнего срока оплаты. ГК РФ дает возможность урегулировать вопрос возврата денег в течение 3 лет (ст. 196). После истечения и этого периода, задолженность списывается.

Контроль дебиторской задолженности проходит несколько этапов:

- Устанавливаются сроки перечисления средств в договоре.

- Контроль просроченных выплат с периодом задержки до 7 дней, сопровождающийся выяснением мотивов произошедшего, разработкой графиков погашения долга и заморозкой сотрудничества.

- Если период задержки платежа от 7 до 30 рабочих дней, то необходимо начислить штраф контрагенту, напомнить об имеющихся у него обязательствах, встретиться с руководством.

- При задержке от 1 до 2 месяцев надо выставлять письменную претензию.

- Более длительные отсрочки – повод для обращения в суд.

Учет дебиторской задолженности

В бухгалтерском учете дебиторка аккумулируется не на одном, а на нескольких активно-пассивных счетах. О возникновении задолженности свидетельствует появление дебетового остатка по группе счетов расчетов. На каком счете отражается дебиторская задолженность в соответствии с кодировкой Плана счетов (Приказ от 31.10.2000 № 94н):

- 60 или 62 при расчетах с поставщиками или покупателями;

- 68 и 69 – для случаев переплат по налогам, сборам и страховым взносам;

- 70, 71, 73 – для операций по расчетам с наемными работниками;

- 75 при задолженности учредителей;

- 76 для расчетов с разными видами дебиторов.

Если погашается дебиторская задолженность, счет 62 будет участвовать в такой корреспонденции:

Д51 (52) – К62.

Списание долга осуществляется на 91 счет – например, при прощении займа сотруднику составляется запись Д91 – К73.

Списание сомнительной задолженности, которая была включена в состав резерва, происходит проводкой Д63 – К62 (60).

Анализ и оценка дебиторской задолженности

Под оценкой дебиторского долга понимается установление ее рыночной стоимости на текущую дату. Полученное значение может не совпадать с суммой в учетных данных. Это нужно для целей управленческого учета, при операциях по уступке прав требования и проведении комплексного оценивания компании. Если данные оценки потребовались для внешних пользователей, то для процедуры привлекаются профессиональные эксперты.

Анализ дебиторской задолженности производится путем уточнения общего объема долгов покупателей, разделения их на группы и отслеживания динамики изменений. Результаты заносятся в таблицу. Важным элементом процедуры является выявление удельного веса долгосрочных задолженностей, так как их рост может подорвать финансовую устойчивость компании.

Анализ дебиторской задолженности предприятия на примере:

Критерий | Конец 2014 года | Конец 2015 года | Конец 2016 года | Темп прироста, % | Абсолютное отклонение | |||||

тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | 2015/2014 | 2016/2015 | |

Долгосрочные долги | 0,00 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | 0,00 | 0,00 |

Краткосрочные долги, в том числе: | 170,70 | 100,00% | 162,70 | 100,00% | 191,40 | 100,00% | 95,00% | 118,00% | -8,00 | 28,70 |

-расчеты с покупателями | 152,00 | 89,00% | 144,00 | 89,00% | 188,00 | 98,00% | 95,00% | 131,00% | -8,00 | 44,00 |

-расчеты с поставщиками | 10,00 | 6,00% | 10,00 | 6,00% | 0,00 | 0,00% | 100,00% | 0,00% | 0,00 | -10,00 |

-расчеты с ФНС и ФСС | 5,20 | 3,00% | 5,30 | 3,00% | 2,20 | 1,00% | 102,00% | 42,00% | 0,10 | -3,10 |

-подотчетные суммы | 0,20 | 0,00% | 0,00 | 0,00% | 0,00 | 0,00% | 0,00% | 0,00% | -0,20 | 0,00 |

-расходы, отнесенные на будущие периоды | 3,30 | 2,00% | 3,40 | 2,00% | 1,20 | 1,00% | 103,00% | 35,00% | 0,10 | -2,20 |

Из данных таблицы видно, что наибольший объем дебиторской задолженности приходится на покупателей, причем размер неоплаченных товаров с каждым годом увеличивается. По остальным позициям наметилась тенденция к стабильному уменьшению долгов. На следующем этапе надо рассмотреть подробно состояние расчетов с покупателями (это самая массовая группа):

Критерий | Конец 2014 года | Конец 2015 года | Конец 2016 года | Абсолютное отклонение | ||||

тыс.руб | % | тыс.руб | % | тыс.руб | % | 2015/2014 | 2016/2015 | |

Расчеты с покупателями: | 152,00 | 100,00% | 144,00 | 100,00% | 188,00 | 100,00% | -8,00 | 44,00 |

Компания 1 | 10 | 7,00% | 0 | 0,00% | 5 | 3,00% | -10,00 | 5,00 |

Компания 2 | 25 | 16,00% | 22 | 15,00% | 20 | 11,00% | -3,00 | -2,00 |

Компания 3 | 70 | 46,00% | 100 | 69,00% | 125 | 66,00% | 30,00 | 25,00 |

Компания 4 | 2 | 1,00% | 0 | 0,00% | 2 | 1,00% | -2,00 | 2,00 |

Компания 5 | 45,00 | 30,00% | 22,00 | 15,00% | 36,00 | 19,00% | -23,00 | 14,00 |

Анализ показал, что основной источник роста дебиторки – Компания 3. Если не было произведено страхование дебиторской задолженности по договору с этим покупателем, то риск финансового ущерба возрастает. На следующем этапе детализируются расчеты с проблемным контрагентом и другими фирмами с учетом предоставленных им отсрочек:

Название покупателя | Конец 2016 года | По срокам образования, тыс.руб | Отсрочка, дней | ||||

тыс.руб | % | 0-30 дней | 30-60 дней | 61-180 дней | более 181 дня | ||

Расчеты с покупателями: | 188,00 | 100,00% | 47,00 | 27,00 | 51,00 | 63,00 |

|

Компания 1 | 5 | 3,00% | 5,00 | 0,00 | 0,00 | 0,00 | 30,00 |

Компания 2 | 20 | 11,00% | 18,00 | 2,00 | 0,00 | 0,00 | 60,00 |

Компания 3 | 125 | 66,00% | 2,00 | 10,00 | 50,00 | 63,00 | 60,00 |

Компания 4 | 2 | 1,00% | 2,00 | 0,00 | 0,00 | 0,00 | 30,00 |

Компания 5 | 36,00 | 19,00% | 20,00 | 15,00 | 1,00 | 0,00 | 60,00 |

Проблемной остается Компания 3. Только это предприятие не уложилось в сроки погашения долга, даже с учетом их продления. Дальнейшая работа заключается в налаживании диалога с этим контрагентом, при отсутствии реакции можно обращаться в суд.

Что такое дебиторская задолженность в бухгалтерском балансе?

В п. 27 ПБУ 4/99 говорится, что дебиторская задолженность в балансе – это важный показатель, который подлежит расшифровке в пояснениях к отчету. В старых формах отчета она отражалась строками 230 и 240, в обновленном варианте – это строка баланса 1230, расшифровка которой предполагает разделение краткосрочных и долгосрочных долгов.

Из чего складывается строка 1230 баланса? Это сальдо по расчетным счетам для учета дебиторской задолженности. Итоги по счетам берутся по состоянию на 31 декабря отчетного года из дебета. Строка 1230 бухгалтерского баланса – расшифровка представлена счетами 60, 62, 68, 69, 70, 71, 73, 75, 76.

При внесении данных в баланс, строка 1230 – что входит в нее, и какие особенности заполнения:

- указываются долги со сроком погашения менее года или год;

- сумма показывается за вычетом резерва сомнительной задолженности.

Если срок погашения долга более 1 года, то 1230 строка баланса не подходит для отражения таких сумм. В этом случае используется строка 1190. Детализация по видам и структуре дебиторки может быть приведена в Пояснениях к балансу.

spmag.ru

Строки бухгалтерского баланса — расшифровка

Строка 1230 бухгалтерского баланса — расшифровка ее помогает понять размер дебиторки на момент составления документа. По такому же принципу заполняются и иные строки баланса. В нашей статье пойдет речь о том, какие сведения должны содержаться в балансе построчно.

Строка 1230 бухгалтерского баланса (230, 240): расшифровка, принципы строения кодов строк

Строки 1100 (190), 1150 (120), 1160, 1170 (140), 1180, 1190

Строки 1210 (210), 1220 (220), 1240 (250), 1250, 1260 и 1200 (290)

Бывает ли строка 12605 в балансе

Строка 1600 (300)

Строки 1360, 1370 (470) со строками 1300 (490)

Строки 1410, 1420 и 1400 (590)

Строки 1510 (610), 1520 (620), 1530, 1540, 1550 и 1500 с расшифровкой

Строка 1700 (700)

Стр. 2110 и прочие бухгалтерского баланса формы 2

- Строка 1230 бухгалтерского баланса (230, 240): расшифровка, принципы строения кодов строк

- Строки 1100 (190), 1150 (120), 1160, 1170 (140), 1180, 1190

- Строки 1210 (210), 1220 (220), 1240 (250), 1250, 1260 и 1200 (290)

- Бывает ли строка 12605 в балансе

- Строка 1600 (300)

- Строки 1360, 1370 (470) со строками 1300 (490)

- Строки 1410, 1420 и 1400 (590)

- Строки 1510 (610), 1520 (620), 1530, 1540, 1550 и 1500 с расшифровкой

- Строка 1700 (700)

- Стр. 2110 и прочие бухгалтерского баланса формы 2

Строка 1230 бухгалтерского баланса (230, 240): расшифровка, принципы строения кодов строк

Каждой строке бухгалтерского баланса соответствует код, позволяющий идентифицировать данные, содержащиеся в ней. Основными потребителями этих кодов являются статистические и контролирующие органы, которые могут проводить по ним аналитическую работу.

В настоящее время коды состоят из 4 цифр. Например, строка 1230 бухгалтерского баланса, бывшая строка 240, содержит в расшифровке дебиторскую задолженность. В данной строке показана сумма задолженности, которую имеют перед компанией ее партнеры, контрагенты и прочие взаимодействующие с ней лица в определенный промежуток времени.

Строка 230 тоже принадлежала к этой категории и отражала долги, которые могут быть погашены не ранее чем через 12 месяцев.

Коды строк бухгалтерского баланса содержат вполне определенную информацию:

- Первая цифра — это принадлежность именно к бухгалтерскому балансу, а не к другому документу.

- Вторая цифра обозначает принадлежность к определенному разделу актива.

- Третья цифра показывает место данного актива в ликвидном ранжире. Чем выше ликвидность, тем больше цифра.

- Четвертая цифра требуется для детализации строк. Тем самым выполняются требования, содержащиеся в ПБУ 4/99.

По аналогичному принципу выборочно опишем, какие коды соответствуют строкам, и приведем их краткую расшифровку. Отдельно укажем в таблице новые и старые коды, поскольку баланс надо составлять за 3 года, а 2 года назад еще действовали прежние значения кодов.

Скачать таблицу

Строки 1100 (190), 1150 (120), 1160, 1170 (140), 1180, 1190

В строке 1100 содержится информация о полной сумме внеоборотных активов предприятия. До смены приказа это была строка 190. Последующие 6 строк — это элементы, дающие в сумме значение данной строки.

Строка 1150 бухгалтерского баланса с расшифровкой соответствует прежней строке 120. В нее вносятся данные по основным средствам предприятия, имеющиеся на момент отчета.

В строке 1160 отражается информация о размере имеющихся на предприятии материальных ценностей, а также вложений, приносящих доход. Все данные учитываются на счете 03.

Строка 1170, бывшая 140, содержит данные об инвестиционных вложениях предприятия, если они осуществляются более чем на 12 месяцев. Учет ведется по дебету счетов 58 и 55, субсчет носит название «Депозиты».

Строка 1180 содержит отнесенные налоговые активы. Здесь указывается сальдо счета 09. В строку 1190 входят все внеоборотные активы, которые не упоминались выше.

Строки 1210 (210), 1220 (220), 1240 (250), 1250, 1260 и 1200 (290)

Прежняя строка 210 соответствует нынешней строке 1210 баланса, бухгалтерия вносит в нее данные по оставшимся запасам.

Строка 1220 бухгалтерского баланса в прежнем варианте — строка 220. Она должна содержать данные по НДС, который выставлен поставщиком, но до момента составления отчета не принят к вычету. По сути, это дебетовое сальдо счета 19.

Строка 1240 бухгалтерского баланса с расшифровкой ранее была строкой 250. В ней отражаются инвестиции, срок которых не достигает года.

Строка 1250 — это денежные активы компании в национальной, иностранной валюте, а также других ресурсах. Имеются в виду счета 50, 51, 52 и 55.

Строка 1260 содержит все иные активы, которые не нашли места в вышеприведенных строках раздела.

Строка 1200 в прежней редакции формы была строкой 290 бухгалтерского баланса. Здесь отражаются итоговые результаты по разделу 2.

Бывает ли строка 12605 в балансе

Если предприятие считает необходимым дополнительно раскрыть информацию по какой-то общей строке, например 1260, ему представлена возможность дополнить баланс детализирующей строкой, например 12605 «Расходы будущих периодов».

Строка 1600 (300)

Вместо строки 300 старой формы присутствует строка 1600, в которой показан результат сложения строк 1100 и 1200. Иначе говоря, это баланс данного раздела.

Строки 1360, 1370 (470) со строками 1300 (490)

Строка 1360 содержит суммарное значение резервного капитала.

Строка 1370 — ранее строка 470. Она содержит данные о прибыли, которая еще не распределялась.

Строка 1300 соответствует прежней строке 490 бухгалтерского баланса. Сюда сводятся все данные по разделу 3, посвященному капиталу предприятия.

Строки 1410, 1420 и 1400 (590)

Со строки 1410 начинается раздел, посвященный долгосрочным пассивам. В нем указываются заемные средства, срок которых более чем 12 месяцев. Учет ведется на счете 67.

Строка 1420 содержит отнесенные налоговые пассивы. Данные берутся из кредита счета 77.

Все данные по строкам, начинающимся с 14, сводятся в строку 1400 (ранее строку 590).

Строки 1510 (610), 1520 (620), 1530, 1540, 1550 и 1500 с расшифровкой

В прежней редакции формы строка 1510 бухгалтерского баланса с расшифровкой была строкой 610 бухгалтерского баланса. Она содержит информацию о заемных средствах краткосрочного характера (счета 66 и 67).

Строка 1520 бухгалтерского баланса с расшифровкой до 2015 года была строкой 620. В ней отражается краткосрочная задолженность перед партнерами, персоналом и пр. Строка 1530 содержит сальдо счета 98.

Строка 1540 — это пассивы, отражаемые по кредиту счета 96, срок которых менее 12 месяцев.

Строка 1550 — это все иные обязательства, не нашедшие отражения в предыдущих строках.

Строка 1500 содержит итоговый результат по разделу 4.

Строка 1700 (700)

В прежнем варианте это строка 700 бухгалтерского баланса. Здесь содержится результат сложения всех строк по пассивам: 1300 + 1400 + 1500.

Стр. 2110 и прочие бухгалтерского баланса формы 2

Строки, начинающиеся с цифры 2, в частности 2110 «Выручка», относятся к форме 2 бухбаланса. Ранее она была известна как отчет о прибылях и убытках.

okbuh.ru

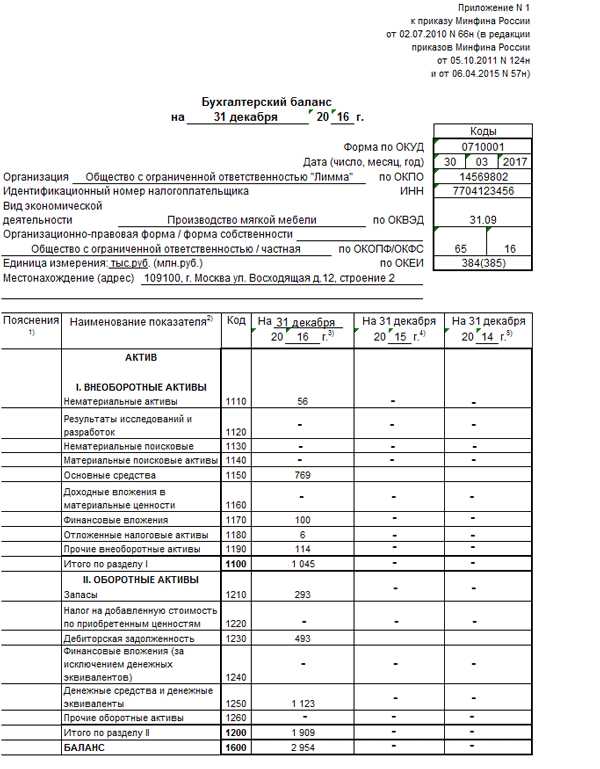

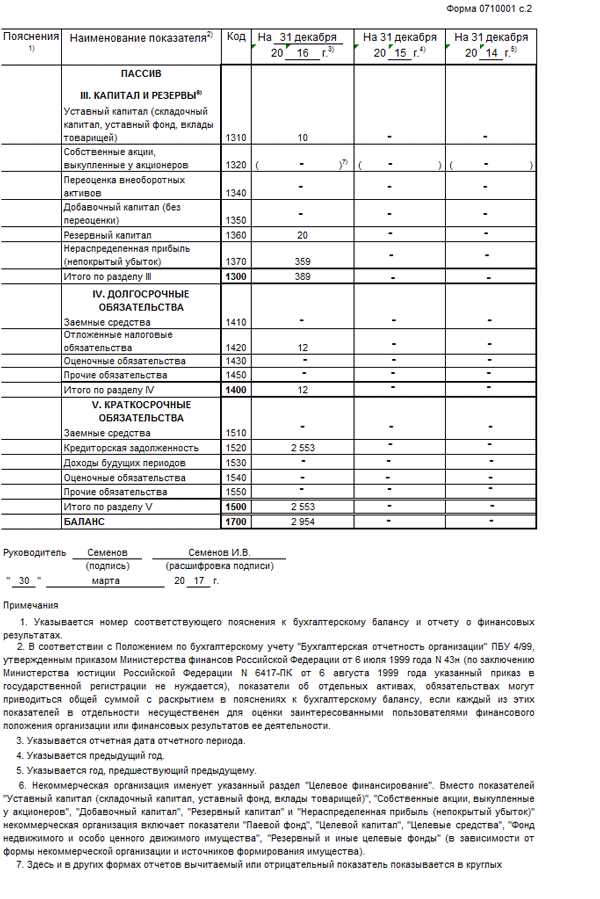

Расшифровка статей бухгалтерского баланса за 2016 году, образец

До 31 марта 2017 года всем компаниям необходимо сдать бухгалтерскую отчетность. Знание расшифровки статей бухгалтерского баланса за 2016 год многократно облегчает эту задачу. Ведь ошибка в любой строке опасна углубленной проверкой и письмами от налоговиков с требованием пояснений. Чаще всего происходит путаница со строками 1230, 1240 и 1370, их мы рассмотрели отдельно.

Скачать расшифровку всех статей бухгалтерского баланса за 2016 год в таблице>>>

Скачать расшифровку всех статей бухгалтерского баланса за 2016 год в таблице>>>

Особо подробно мы рассказали про:

- Расшифровку строки 1230 бухгалтерского баланса

- Расшифровку строки 1240 бухгалтерского баланса

- Из чего складывается строка 1370

Расшифровка статей актива бухгалтерского баланса за 2016 год

Мы подготовили подробнейшую расшифровку статей баланса за 2016 год, для удобства собрав их в таблицу. В ней перечислены все счета бухучета, необходимые вам для заполнения той или иной строчки баланса. А в конце статьи вы найдете заполненный образец бухгалтерского баланса за 2016 год с реальными показателями.

Начнем со статей актива. В активе баланса указывается имущество организации, выраженное в денежном эквиваленте.

Расшифровка статей раздела «Внеоборотные активы» по счетам

Внеоборотные активы — это активы, которые используются более 1 года: оборудование, здания, нематериальные активы, долгосрочные вложения и т.п.

Код статьи баланса |

Расшифровка строки |

Из каких счетов бухучета складывается показатель |

|---|---|---|

|

|

Отражает исключительные права организации на объекты, которые не имеют материально-вещественной формы, использующиеся в течение более 12 месяцев. |

Дт.04 минус Кт.05 (минус НИОКР) |

|

|

Затраты на НИОКР |

Дт.04 минус Кт.05 (Только затраты на НИОКР) |

|

Затраты на освоение природных ресурсов |

Остаток по сч.08 |

|

|

Остаточная стоимость ОС |

Дт.01 минус Кт.02 (без учета амортизации на доходные вложения в ценности) |

|

|

Имущество, приобретенное для сдачи в аренду |

Дт.03 минус Кт.02 (только амортизация на доходные вложения в ценности) |

|

|

Финансовые вложения на срок более 1 года |

Суммарный остаток по счетам 58, 55, 73 |

|

|

Строка заполняется если бухгалтерские расходы в отчетном периоде больше, чем в налоговом учете |

Остаток по сч.09 |

|

|

Отражаются активы, которые не были указаны в предыдущих статьях |

Суммарный остаток по счетам 07, 08, 76, 97 |

|

|

Итог по 1 разделу |

Сумма строк 1110 по 1190 |

Расшифровка статей раздела «Оборотные активы» по счетам

Оборотные активы – это активы срок пользования, которыми, менее 1 года: сырье, материалы, краткосрочная дебиторская задолженность, денежные средства и т.п.

Код статьи баланса |

Расшифровка строки |

Из каких счетов бухучета складывается показатель |

|---|---|---|

|

|

Запасы компании: сырье, материалы, товары, готовая продукция |

Суммарный остаток по счетам 10, 15, 16, 20, 21, 23, 29, 41, 43, 44, 45, 46, 97 плюс Дт.16 либо минус Кт.16 |

|

|

Входной НДС, уплаченный продавцам товаров (услуг, работ) и не заявленный к вычету на конец отчетного периода |

Остаток по сч.19 |

|

|

Отражаются денежные средства компании |

Суммарный остаток по счетам 50, 51, 52, 55, 57 |

|

|

Стоимость активов, которые не были отражены в предыдущих статьях разделах |

Суммарный остаток по счетам 79, 94 |

|

|

Итог по 2 разделу |

Сумма строк 1210 по 1260 |

- В вышеприведенную таблицу мы не включили строки 1230 и 1240, потому что они требуют особого детального разбора, который приводим ниже.

Расшифровка строки 1230 бухгалтерского баланса за 2016 год

Расшифровка строки 1230 — по этой статье бухгалтерского баланса за 2016 год показываются данные о краткосрочной и долгосрочной дебиторской задолженности, отраженные в учете на счетах 60, 62, 73, 76. Эти данные приводятся за вычетом кредитового остатка по счету 63 «Резервы по сомнительным долгам». Формирование этого резерва в бухгалтерском учете – обязанность организации. Методика расчета отчислений разрабатывается самостоятельно. Изменение резерва в течение года можно не рассчитывать, если не составляется промежуточная отчетность, тогда корректировки будут вноситься только по итогу года.

Эти советы Вам точно пригодятся:

Расшифровка строки 1240 бухгалтерского баланса за 2016 год

Расшифровка строки 1240 – по этой статье отражаются финансовые вложения на срок менее одного года. Складывается эта строка из Дт.58 (только суммы, касающиеся краткосрочных вложений) минус Кт.59 (только в части касающейся краткосрочных вложений). Если в компании имели случаи краткосрочных займов среди персонала, то к показателю строки нужно прибавить и остаток по Дт.73 (в части займа на срок менее 1 года)

Строка 1600 – это баланс активов, который равен сумме строк 1100+ 1200

Расшифровка статей пассива бухгалтерского баланса за 2016 год

В пассиве баланса раскрываются источники формирования имущества компании.

Расшифровка строк раздела «Капиталы и резервы»

В этой части баланса за 2016 год показываются собственные средства владельцев компании.

Код статьи баланса |

Расшифровка строки баланса |

Из каких счетов бухучета складывается показатель |

|---|---|---|

|

|

Сумма, отраженная в учредительных документах |

Дебетовый остаток сч.80 |

|

|

Стоимость собственных акций |

Дебетовый остаток сч.81 |

|

|

Сумма изменений стоимости ОС и НМА |

Остаток сч.83 |

|

|

Дополнительный капитал за вычетом строки 1340 |

Остаток сч.83 минус переоценка |

|

|

Резервный капитал |

Остаток по сч.82 |

|

|

Итог по 3 разделу |

Сумма строк 1310 по 1370 |

Так как статья 1370 пассива бухгалтерского баланса за 2016 год требует более глубокого пояснения, то о ней скажем отдельно.

Из чего же складывается строка 1370 – здесь показывает полученный организацией финансовый результат (прибыль или убыток) за период, за который составляется баланс. Он отражается по счету 84 «Нераспределенная прибыль (непокрытый убыток)». Соответственно, если сальдо по счету положительное, то это прибыль, если отрицательное – убыток.

Расшифровка строк раздела «Долгосрочные обязательства»

В этом разделе показываем долговые обязательства компании со сроком выплаты более года.

Код статьи баланса |

Расшифровка строки баланса |

Из каких счетов бухучета складывается показатель |

|---|---|---|

|

1410 |

Кредиты и займы на срок более 12 месяцев |

Остаток сч.67 |

|

1420 |

Отложенный налог на прибыль, который должен привести к увеличению налога на прибыль в следующих отчетных периодах |

Кт.77 |

|

1430 |

Отражаются оценочные обязательства, которые наступят не менее чем через год |

Кт.96 |

|

1450 |

Прочая кредиторская задолженность, не вошедшая в предыдущие строки со сроком более 12 месяцев |

Суммарный остаток по кредиту сч.60, 62, 73, 75, 76, 86 |

|

1400 |

Итог по 4 разделу |

Сумма строк 1410 по 1450 |

Читайте также:

- Бухгалтерский баланс и отчет о финансовых результатах за 2016 год

- Пояснения к бухгалтерскому балансу и отчету о финансовых результатах за 2016 год

Расшифровка строк раздела «Краткосрочные обязательства»

В этом разделе показываем долговые обязательства компании со сроком погашения менее 12 месяцев.

Код статьи баланса |

Расшифровка строки баланса |

Из каких счетов бухучета складывается показатель |

|---|---|---|

|

1510 |

Кредиты и займы со сроком погашения менее года |

Остаток по сч.66 |

|

1520 |

Кредиторская задолженность со сроком погашения менее 12 месяцев |

Суммарное кредитовое сальдо по сч. 60, 62, 68, 69, 70, 71, 73, 75, 76 |

|

1530 |

Учитываем полученные бюджетные средства на финансирование расходов |

Сальдо Кт.98 |

|

1540 |

Отражаются оценочные обязательства, срок исполнения которых не более 12 месяцев |

Сальдо Кт.96 |

|

1550 |

Краткосрочные обязательства, не учтенные по другим статьям |

Суммарный остаток по сч. 79, 86 и пр. |

|

1500 |

Итог по 5 разделу |

Сумма строк 1510 по 1550 |

Строка 1700 – это баланс пассивов, который равен сумме срок 1300+1400+1500

Внимание! Суммы по строкам 1600 и 1700 должны совпадать, в противном случае баланс заполнен неправильно.

Образец заполнения бухгалтерского баланса за 2016 год

www.rnk.ru

Расшифровка дебиторской и кредиторской задолженности — образец

Дебиторская и кредиторская задолженность организации

Учет и инвентаризация дебиторской и кредиторской задолженности

Расшифровка дебиторской и кредиторской задолженности: случаи и порядок составления

Расшифровка дебиторской задолженности

Расшифровка кредиторской задолженности: краткосрочные кредиты и займы в балансе строка 1510 и др.

Итоги

Дебиторская и кредиторская задолженность организации

Дебиторская и кредиторская задолженность (ДЗ и КЗ) – неотъемлемая часть хозяйственной жизни любого предприятия.

ДЗ – это активы предприятия, свидетельствующие о том, что оно может позволить себе давать покупателям некоторую отсрочку по оплате. Наличие КЗ означает, что в деятельности задействованы сторонние средства.

ОБРАТИТЕ ВНИМАНИЕ! Само по себе наличие ДЗ и КЗ еще ни о чем не говорит. Важны объемы и соотношение ДЗ и КЗ между собой.

Слишком большая величина КЗ свидетельствует о финансовых проблемах и наличии сложностей с окупаемостью бизнеса. Полное отсутствие КЗ говорит о том, что компания развивается только за счет собственных средств, а значит, упускает возможность использования более высоких темпов развития за счет привлечения инвестиций извне.

Малые объемы ДЗ (равно как и ее отсутствие) – это, с одной стороны, осмотрительность компании в выборе контрагентов, не допускающих длительных просрочек в оплате. Вместе с тем некоторые добросовестные клиенты могут не иметь возможности расплатиться сразу, поэтому, отсеивая их, компания теряет некоторый потенциальный доход.

В связи с этим важно иметь четкое представление о текущем соотношении ДЗ и КЗ, знать их величину и понимать, какие изменения нужны для их приведения в оптимальное соответствие. Поэтому высокий приоритет для любой организации имеет задача по корректному формированию данных по ДЗ и КЗ.

Учет и инвентаризация дебиторской и кредиторской задолженности

Учет ДЗ и КЗ осуществляется на соответствующих счетах бухгалтерского учета.

Для отражения ДЗ используются, как правило, счета 60, 62, 68, 69, 71, 73, 75, 76. КЗ обычно образуется на счетах 60, 62, 66, 67, 69, 70, 71, 73, 75, 76.

ДЗ – это актив предприятия, учитываемый по дебету соответствующих счетов. КЗ же, напротив, является пассивом, поэтому отражается по кредиту указанных счетов. В балансе ДЗ попадает в раздел II, а КЗ – в раздел IV либо V.

ОБРАТИТЕ ВНИМАНИЕ! Как КЗ, так и ДЗ для целей учета принято классифицировать по срокам погашения: до 12 месяцев (краткосрочная) и свыше 12 месяцев (долгосрочная).

Подробнее об организации учета ДЗ и КЗ читайте в статье «Ведение учета дебиторской и кредиторской задолженности».

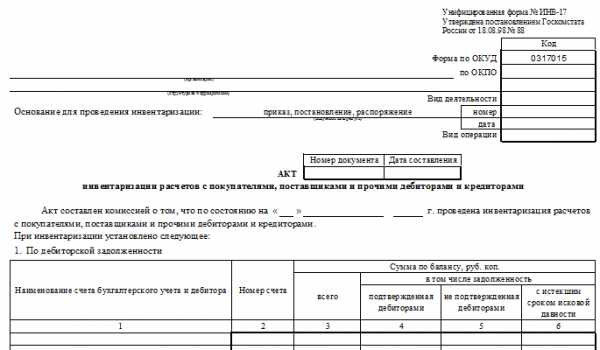

Для контроля за правильностью данных ДЗ и КЗ важно своевременно проводить инвентаризацию задолженности.

С этой целью создается специальная инвентаризационная комиссия, которая занимается сверкой остатков по счетам учета ДЗ и КЗ, оценивает обоснованность отражения тех или иных сумм, а также осуществляет проверку ДЗ и КЗ на предмет просроченности.

О порядке проведения ежегодной инвентаризации читайте в материале «Как провести инвентаризацию перед годовой отчетностью».

ОБРАТИТЕ ВНИМАНИЕ! Выявление просроченной ДЗ и КЗ является одной из первоочередных задач проведения инвентаризации, поскольку такая задолженность должна быть списана не только в бухгалтерском, но и в налоговом учете организации. Последнее имеет значение для формирования налоговой базы: списанная ДЗ – это расход, уменьшающий базу по прибыли, а просроченная КЗ, наоборот, должна быть включена в налогооблагаемый доход.

О том, как осуществляется списание ДЗ и КЗ в обоих учетах, читайте в статьях:

Результаты проведенной инвентаризации ДЗ и КЗ компания оформляет актом по форме ИНВ-17 в 2 экземплярах.

Форму ИНВ-17 можно скачать на нашем сайте.

Скачать форму ИНВ-17

О правилах заполнения этого документа читайте в материале «Инвентаризация дебиторской и кредиторской задолженности».

Вместе с тем, если компания решает привлечь заемные средства либо крупного инвестора, то простого понимания масштабов ДЗ и КЗ будет недостаточно. Инвестору (кредитору) важно знать, какая именно задолженность преобладает в организации (краткосрочная или долгосрочная, перед партнерами по бизнесу либо перед банком/бюджетом, каковы объемы просроченной задолженности и т. д.). Для этого компании следует сформировать расшифровку ДЗ и КЗ.

Расшифровка дебиторской и кредиторской задолженности: случаи и порядок составления

Расшифровка ДЗ и КЗ – это детализация величины ДЗ и КЗ в разрезе отдельных оснований, а также отражение динамики по каждому контрагенту (основанию).

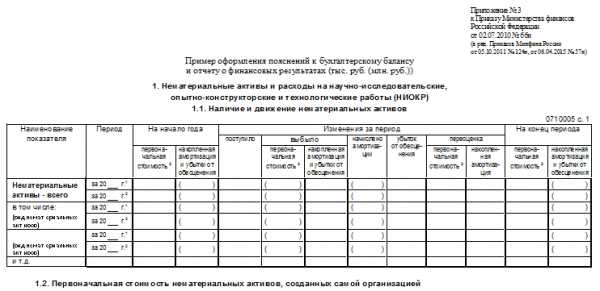

По общему правилу расшифровка ДЗ и КЗ составляется организацией как пояснение к бухгалтерскому балансу и предоставляется в налоговые органы вместе с ежегодной отчетностью. Кроме того, необходимость составления расшифровки ДЗ и КЗ может быть обусловлена требованием банка, инвестора или иного кредитора.

Расшифровка ДЗ и КЗ приводится в разделе 5 пояснений к бухгалтерскому балансу (форма пояснений утверждена приказом Минфина России от 02.07.2010 № 66н) отдельно по каждому контрагенту, виду задолженности, срокам (ожидаемым) погашения.

Для этого в разделе 5 пояснений предусмотрено составление 4 таблиц:

- 5.1. Наличие и движение дебиторской задолженности.

- 5.2. Просроченная дебиторская задолженность.

- 5.3. Наличие и движение кредиторской задолженности.

- 5.4. Просроченная кредиторская задолженность.

Бланк пояснений к бухбалансу можно скачать на нашем сайте.

Скачать бланк пояснений к бухгалтерскому балансу

Образец заполнения таблиц 5.1–5.4 пояснений вы также можете скачать на нашем сайте.

Скачать образец расшифровки ДЗ и КЗ

Скачать образец расшифровки ДЗ и КЗ

Расшифровка дебиторской задолженности

В таблице 5.1 следует расшифровать строку 1230 баланса. Т. е. отразить актуальную информацию о размере ДЗ по состоянию на начало и конец года (отчетного периода), а также зафиксировать увеличение/уменьшение ДЗ за соответствующий промежуток времени.

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной ДЗ. Кроме того, необходимо отразить изменение статуса ДЗ (перевод из долгосрочной в краткосрочную). При этом детализация приводится в разрезе каждого вида ДЗ (абз. 6 п. 27 ПБУ 4/99 «Бухгалтерская отчетность организации», утвержденного приказом Минфина РФ от 06.07.1999 № 43н).

ОБРАТИТЕ ВНИМАНИЕ! В таблице 5.1 пояснений, в отличие от баланса, отражается совокупная величина ДЗ, без учета факта создания резерва по сомнительным долгам – РСД (п. 35 ПБУ 4/99, п. 73 ПБУ по бухучету и бухотчетности, утвержденного приказом Минфина РФ от 29.07.1998 № 34н). Поэтому при определении остатков на начало/конец периода соответствующую сумму не нужно уменьшать на величину РСД.

Подробнее о формировании РСД читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

Для заполнения таблицы 5.1 пояснений организация использует данные аналитических счетов учета долгосрочной и краткосрочной ДЗ.

В строке 5501 отражается величина совокупной долгосрочной ДЗ и ее динамика за отчетный период (в отношении краткосрочной ДЗ используется строка 5510).

Графы «На начало года» заполняются на основании данных дебетовых остатков соответствующих счетов бухучета (60, 62, 73 и т. д.).

ВАЖНО! При этом величина РСД на начало года определяется как кредитовое сальдо по счету 63.

Графы «Изменения за период. Поступление» заполняются соответствующими дебетовыми оборотами счетов учета ДЗ. При этом в графе «Поступление. В результате хозяйственных операций» не указываются проценты и штрафы, которые компания должна будет получить от контрагентов по условиям договоров. Они отражаются в следующей графе – «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о кредитовом обороте по соответствующим счетам.

Операции, связанные с РСД (создание, восстановление, списание за счет него ДЗ), отражаются по данным корреспонденции со сч. 91.

ОБРАТИТЕ ВНИМАНИЕ! Перевод ДЗ из состава долгосрочной в состав краткосрочной отражается в таблице на основе данных о внутреннем обороте между счетами учета соответствующей ДЗ (дебет счета учета краткосрочной ДЗ и кредит – долгосрочной). При этом значение показателя в таблице может фиксироваться без круглых скобок (если данные для строки «Краткосрочная ДЗ») либо в круглых скобках (если для строки «Долгосрочная ДЗ»).

Строка 5521 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.1 за предшествующий период (для краткосрочной ДЗ – срока 5530).

Строки 5502, 5503, …; 5522, 5523… содержат расшифровку долгосрочной ДЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5511, 5512, …; 5531, 5532, …).

В строке 5500 указывается совокупная ДЗ на конец отчетного периода.

ВАЖНО! Значение в строке 5500 должно совпадать с суммой величин строк 5501 и 5510.

В таблице 5.2 пояснений компании следует привести расшифровку состава ДЗ, по которой истек срок давности. Здесь указываются сведения по просроченной задолженности за текущий год, а также за 2 предшествующих года.

Просроченная задолженность в таблице 5.2 отражается по балансовой стоимости и стоимости согласно договору.

ОБРАТИТЕ ВНИМАНИЕ! Тот факт, что задолженность обеспечена (либо нет), не играет роли при заполнении таблицы. В случае если ДЗ обеспечена залогом, поручителем либо банковской гарантией, РСД в отношении такой ДЗ не создается, а ее балансовая стоимость принимается равной договорной.

Расшифровка кредиторской задолженности: краткосрочные кредиты и займы в балансе строка 1510 и др.

В таблице 5.3 приводится детальная расшифровка долгосрочных и краткосрочных обязательств компании (строки 1410, 1450, 1510, 1520, 1550 баланса).

Таблица предусматривает отдельную расшифровку краткосрочной и долгосрочной КЗ, а также отражение изменения статуса ДЗ (из состава долгосрочной в состав краткосрочной).

Чтобы корректно заполнить таблицу 5.3, необходимо использовать данные (начальные остатки и обороты) аналитических счетов учета долгосрочной и краткосрочной КЗ по расчетам с контрагентами, а также по расчетам за предоставленные финансовые ресурсы.

В строке 5551 отражается величина совокупной долгосрочной КЗ и ее динамика за отчетный период (в отношении краткосрочной КЗ используется строка 5560).

Графы «На начало года» заполняются на основании данных кредитовых остатков соответствующих аналитических счетов (60, 62, 69 и т. д.).

Графы «Изменения за период. Поступление» заполняются соответствующими кредитовыми оборотами счетов учета КЗ. При этом обороты, связанные с процентами по коммерческому кредиту, штрафами и неустойками за нарушение договоров отражаются в графе «Причитающиеся проценты, штрафы и иные начисления».

Графы «Изменения за период. Выбыло», напротив, заполняются на основании данных о дебетовом обороте по соответствующим счетам.

ОБРАТИТЕ ВНИМАНИЕ! Перевод КЗ из состава долгосрочной в состав краткосрочной отражается аналогично описанному выше для ДЗ способу. И может быть зафиксирован в таблице как в круглых скобках, так и без них.

Строка 5571 содержит аналогичные показатели за прошлый год. Поэтому ее, как правило, заполняют на основе таблицы 5.3 за предшествующий период (для краткосрочной КЗ – срока 5580).

Строки 5552, 5553, …; 5572, 5573… содержат расшифровку долгосрочной КЗ по видам за текущий и предшествующий периоды (для краткосрочной КЗ строки 5561, 5562, …; 5581, 5582, …).

В строке 5550 указывается совокупная КЗ на конец отчетного периода.

ВАЖНО! Показатель строки 5550 должен быть эквивалентен сумме значений строк 5551 и 5560.

Строка 5570 отражает совокупную КЗ за предыдущий период.

Таблица 5.4 используется организациями в целях отражения объемов просроченной КЗ за текущий и два предыдущих отчетных периода. Расшифровка приводится также в разрезе каждого вида КЗ.

Итоги

Составление расшифровки ДЗ и КЗ – задача, необходимость выполнения которой встает перед каждой организацией. Расшифровку требуется корректно составить не только в составе пояснений в налоговый орган, но и отдельно для собственника бизнеса или потенциального инвестора. Кроме того, она способна существенно облегчить менеджменту организации задачу эффективно планировать бизнес. При заполнении ее существующей формы необходимо учитывать ряд общих правил и контрольных соответствий между определенными графами.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru