Страны оффшоры – Список стран оффшорной зоны в 2019 году

Список стран оффшорной зоны в 2019 году

Сегодня всё чаще жители нашей страны слышат словосочетание «оффшорная зона». Но многие его попросту не понимают. И это неудивительно. Ведь люди, которые никаким образом не связаны с бизнесом, экономикой или юриспруденцией с понятием «оффшорная зона» не сталкивались. Попробуем разобраться, что «это такое».

Содержание материала

Определения

Оффшорная зона представляет собой страну или её часть, правительство которой предоставляет компаниям – нерезидентам льготные условия для проведения предпринимательской деятельности. Под компаниями-нерезидентами понимаются организации, предприятия, компании, фирмы, владельцами которых по документам являются иностранные граждане. Например: владельцем компании является представитель России, но компании осуществляет свою деятельность на Кипре. Другими словами компания зарегистрирована на Кипре и платит налоги именно Кипру, а не России. Вот это и называется оффшорной зоной.

Регистрация компании в таких зонах имеет одно, но весьма весомое преимущество: уменьшение налоговых ставок. В некоторых странах можно регистрировать компанию и даже не платить налог за неё. Другими словами оффшорная зона предоставляет своим «участникам» пониженное налогообложение.

Исходя из этого, можно отметить, что оффшорная зона в экономике представлена в виде финансового центра, который с удивительной лёгкостью привлекает иностранный капитал за счёт предоставления налоговых льгот.

Оффшорная зона – это зона экономического пространства, направленная на регистрацию и ведение коммерческой деятельности. Сегодня оффшорными зонами называют страны или мировые государства, которые предоставляют такую привилегию иностранным предприятиям и компаниям.

Как уже ранее отмечалось, вести бизнес в оффшорных зонах не просто рентабельно, а очень выгодно. Низкие налоговые ставки позволяют взимать максимальную прибыль. Но стоит отметить, что международные компании, работающие в оффшорной зоне, вынуждены в обязательном порядке соблюдать все законы, так как находятся под юрисдикцией другой страны, входящей в оффшорную зону.

Не стоит путать понятия офшор и оффшорную зону. Это разные понятия в экономике. Под первым в экономике понимается компания, работающая в оффшорной зоне. А второе понятие в экономике обозначает страну, где осуществляет свою деятельность компания — офшор.

Регистрация в такой «экономической» зоне предоставляет следующие преимущества:

- Все денежные средства компании и активы не подпадают под мировой валютный контроль и валютное регулирование.

- Низкий уровень налогообложения.

- Все активы компании в этой стране находятся «в безопасности».

- Возможность хранения финансовых средств и активов в самых крупных и стабильных банках мира. Отметим, что это преимущество весьма весомое. Так как крупные мировые банки в большей степени защищены от банкротства.

- Вся информация относительно владельцев компании, активов и акционеров сохраняется в тайне.

- Компаниям предоставляется свобода в ведении бухгалтерского учёта.

- Компании имеют полное право проводить любые финансовые операции с другими участниками оффшорной зоны.

- Конфиденциальность проводимых сделок.

Особенности

Оффшорные зоны стали популярны и востребованы благодаря своим особенностям.

Перечень особенностей оффшорных зон:

- Упрощённая и ускоренная процедура регистрирования организаций. При регистрации потребуется заплатить определённый взнос. В каждой стране сумма «взноса» несущественно отличается.

- Оплата подоходного налога и налога с прибыли осуществляется по заниженным тарифам.

Недостатком можно считать невозможность осуществления предпринимательской деятельности. Это делается для защиты национального бизнеса страны, где располагается оффшорная зона.

Преимущества оффшорных зон

Но если для предприятий и компаний участие в такой зоне лишь выгодно, то у многих людей возникает вопрос, а в чём же заинтересованность той страны, которая предоставляет международным компаниям такие привилегии. Ответ прост. За счёт пониженного налогообложения зарегистрировать компанию в этой зоне стремятся многие международные организации. Доход от регистрации достаточно велик, поэтому страна лишь выигрывает, улучшая притоком иностранных инвестиций свою внутреннюю экономику. Для регулирования и управления офшорами в стране создаются секретарские бюро. А это дополнительные рабочие места.

Поэтому оффшорная зона частично решает проблему с безработицей.

Вернуться к оглавлениюСписок оффшорных зон

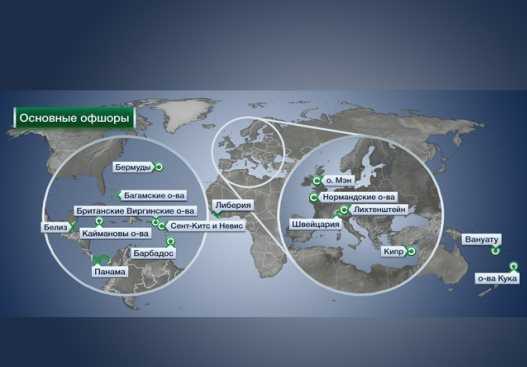

Если взглянуть на карту мира, то можно сильно удивиться, насколько территориально «разбросаны» страны с оффшорными зонами. Они присутствуют на каждом материке. В настоящее время этих стран более 50. Ежегодно оффшорные зоны расширяются, дополняются новыми юрисдикциями (в экономике страну оффшорного пространства принято называть юрисдикцией).

Карта оффшорных зон

В 2016 году самыми «низконалоговыми» мировыми юрисдикциями (странами оффшорной зоны) были:

- Шотландия.

- Великобритания.

- Кипр.

- Остров Мэн.

Звание мировых классических юрисдикций в 2016 году заслужили такие страны, как:

- Сейшелы.

- Маврикий.

- Доминика.

- Сент Китс.

- Невис.

- Ангилья.

- Британские Виргинские острова.

Регистрация международных компаний в этих странах может помочь полностью избежать налогов. Причём, в этих странах мира это вполне законно. Классические мировые юрисдикции используются для различных направлений бизнеса. В этой зоне можно свободно заниматься как торговлей, так и консалтингом.

Список оффшорных зон в Европе состоит из:

- Латвии.

- Голландии.

- Швейцарии.

- Словакии.

- Польши.

- Великобритании.

- Чехии.

- Эстонии.

- Болгарии.

Но в Европе существуют свои правила регистрации. Например, в Эстонии больше приветствуют мировые компании, занимающиеся разработкой ИТ-технологий. Голландия и Швейцария больше направлена на регистрацию холдинговых структур. Для ведения бизнеса в области туризма, сельского хозяйства, торговли более выгодными считаются условия, предоставляемые Чехией, Словакией и Болгарией.

Одними из самых крупных юрисдикций считаются азиатские. В народе их называют «азиатскими тиграми». Перечень азиатских мировых юрисдикций:

- Китай.

- Гонконг.

- Сингапур.

Гонконг

Эти юрисдикции подходят для организаций, которые занимаются разработкой и различного рода исследованиями.

Об открытии компании в Гонконге в этом видео:

Перечень других юрисдикций:- Соединённые Штаты Америки.

- Южно-Африканская Республика.

- Канада.

- Острова Новой Зеландии.

Классификация

Согласно мировой классификации оффшорные зоны разделяются на два типа:

- В первой разновидности иностранные компании освобождаются от уплаты всех налогов с прибыли организации или компании. Взамен на «освобождение» организации ежегодно обязуются платить фиксированную стоимость.

- Во втором типе, зона предоставляет льготные условия для организаций. Этот тип называется в экономике финансовым центром. Уменьшение налоговой ставки позволяет более успешно вести бизнес.

Исходя из этой классификации, можно отметить, что оффшорные страны разделяются на тех, кто полностью освобождает организацию от налогов и на тех, кто лишь уменьшает налоговые ставки.

Классификация оффшоров

Стоит отметить, что регистрируя страну в оффшорных зонах второго типа, компании придётся платить такие виды налогов, как:

- Налог на наследование.

- Налог на прирост капитала.

- Корпоративный.

- Подоходный.

- Налог на продажу.

Выбирая офшорную страну, стоит тщательно изучить местное законодательство в области регистрации и ведения коммерческой деятельности.

Многие экономисты утверждают, что регистрировать бизнес лучше всего в Бейлизе, Панаме, Сент Китсе или на Сейшельских или Британских Виргинских островах. Это страны, где полностью отсутствуют налоги. Регистрируя организацию в этих государствах, не потребуется предоставлять бухгалтерскую отчётность. Эти государства признаны мировыми юрисдикциями. Это самые известные, востребованные республики. Регистрируя в этих государствах компанию, в дальнейшем не придётся переживать относительно конфиденциальности. Огромное преимущество этих юрисдикций – полное отсутствие контроля со стороны местного управления.

Британские Виргинские Острова

Самыми респектабельными мировыми юрисдикциями признаны: Шотландия, Мэн, Великобритания и Гонконг. В этих странах потребуется предъявлять финансовую отчётность. Но взамен они иностранным организациям предоставляют весьма значимые налоговые льготы. Стоит учитывать, что местный контроль за организациями ведётся, поэтому иностранные организации всегда будут «под присмотром» у местных властей.

По мнению экспертов, желательно регистрировать свой бизнес в Эстонии, Швейцарии, Португалии, Черногории или Кипре. Эти юрисдикции предоставляют весьма приемлемые налоговые ставки.

Заочно в этой классификации выделяется и третий вид юрисдикций, не требующий уплаты налогов лишь от некоторых видов деятельности. Имеются в виду сделки, которые осуществляются между участниками оффшорной зоны в определённой юрисдикции. Такими странами мира являются Объединённые Арабские Эмираты, Алжир, Бразильская республика, Марокко.

Чёрные списки

Как уже ранее отмечалось к выбору юрисдикции стоит подходить очень осторожно и основательно. Желательно перед выбором государства проконсультироваться с налоговым экспертом.

Оффшорные зоны

В России существует понятие «чёрного списка юрисдикций». В этот список, входят страны мира, которые, по мнению правительства, не способны предоставить низкие налоговые ставки и не соответствуют званию «оффшорной зоны» по экономическим требованиям. Согласно этому списку, крайне нежелательно регистрировать компанию в:

- Бахрейне.

- Кайкосе.

- Ангильи.

- Барбуде.

- Барбадосе.

- Арубе.

- Антигуа.

- Гренаде.

- Монтсеррате.

- Пуэрто – Рико.

- Невисе.

- Либерии.

- Науру.

- Самоа.

- Мальдивской Республике.

Согласно «чёрному» списку также стоит опасаться регистрации на таких островах, как:

- Сейшельские.

- Маршаловы.

- Олдерни.

- Джерси.

- Мэн.

- Виргинские.

- Каймановы.

- Нидерландские.

- Виргинские в Соединённых Штатах Америки.

Налоговые ставки

Как уже ранее отмечалось, многие мировые юрисдикции «освобождают» иностранные компании от выплаты налогов. Но взамен этого требуется вносить «взнос» за регистрирование компании. Так, для регистрации организации в Бейлизе придётся заплатить 900 долларов. Ежегодно в бюджет этой страны нужно отчислять 950 долларов. Регистрация в Великобритании стоит 1250 долларов, а ежегодный налог составляет 1300 долларов. Для регистрирования компании в Панаме придётся изначально заплатить 1250 долларов, но ежегодный налог равен 1350 долларам. Регистрация на Кипре обойдётся в 3000 долларов. Каждый последующий год существования компании придётся платить по 3200 долларов. В Гонконге цена регистрации равняется 2100 долларам, а налог – 2250 долларам. В Объединённых Арабских Эмиратах регистрация стоит 2900, а ежегодный взнос равен 3800 долларам. Поставить на учёт компанию на Виргинских островах возможно за 1250 долларов. Ежегодный взнос – 1480 долларов.

Налоговые ставки:

- Великобритания – 20 %.

- Кипр – 12 %.

- Дания – 25 %.

- Нидерланды – 25.5 %.

- Лихтенштейн – 12 %.

- Барбадос – от 1 до 2 %.

- Маврикий – максимальная ставка равна 3 %.

- Венгрия – 10 %.

- Латвия – 15 %.

- Остров Мэн – от 0 до 10 %.

- Чехия – от 10 до 15 %.

- Австралия – 30 %.

- Канада – от 4 до 12%.

«Полезный» оффшор

Как уже ранее отмечалось, офшор способен увеличить рентабельность предприятия или организации. Но не все сферы бизнеса допустимы для работы в оффшорных зонах.

Видео о том, как выбрать оффшор:

Списки сфер бизнеса, где наличие офшора принесёт максимальную пользу:- Экспортирование товаров.

- Импортирование товаров. Благодаря офшору можно значительно снизить налоги. Работая в этой сфере бизнеса, лучше заключать контракты с датскими, кипрскими и британскими организациями.

- Разработка программного обеспечения. Этой сферой бизнеса лучше заниматься при помощи панамской или доминиканской юрисдикции.

- Недвижимость.

- Сфера шоу-бизнеса.

visasam.ru

Оффшорные зоны и список стран

В последнее время граждане нашей страны все чаще сталкиваются с таким определением, как страны оффшорной зоны. Но что она представляет, какую роль выполняет? Для большинства в сфере бизнеса это остается непонятным.

Поэтому следует более детально уделить внимание на раскрытие данной темы и показать, что же на самом деле скрывается под этой терминологией.

Краткое содержание

Определение оффшорной зоны

Принято считать, что под оффшорной зоной понимается определенное государство или его небольшая часть, на территории которого разрешено осуществление предпринимательской деятельности на льготных условиях, обходя ФНС.

Как правило, такими льготами пользуются компании, не являющиеся резидентами страны или, по-простому, иностранные компании.

Все налоговые отчисления, которые уплачивают компании, направляются в государственный бюджет через структурные подразделения Минфина оффшорной страны.

Компании, принадлежащие России, зачастую переводят все свои активы заграницу, поэтому наша страна недополучает огромные финансовые вливания, что очень плохо для экономики страны.

Регистрация в такой зоне обладает рядом преимуществ:

- денежные средства компании не подпадают под мировой экономический контроль;

- уровень налогообложения значительно ниже;

- средства компании находятся под защитой и не могут быть изъяты по решению суда той страны, в которой было зафиксировано нарушение;

- крупные мировые банки размещены в оффшорных зонах, а, следовательно, и хранить средства более безопасно;

- информация о компании и ее руководстве не подлежит разглашению;

- допускается проведение любых валютных операций среди других участников оффшорной зоны, даже те, которые запрещены на законодательном уровне во многих странах мира;

- информация о проводимых сделках остается без контроля и не подлежит огласке.

Оффшорная зона представляется в виде огромного финансового центра, куда стягиваются мировые компании, а значит и огромные капиталы направляются для поддержания экономики страны, предоставляя ей огромные преимущества перед остальными.

Ведение бизнеса в такой стране не только рентабельное занятие, но и экономически обоснованое. Максимальная прибыль, извлекаемая компаниями, зачастую превышает в несколько раз прибыль крупнейших компаний, зарегистрированных на территории нашей страны.

Понятие оффшор и оффшорная зона не имеют ничего общего, так как являются совершенно разными по своей природе. Под оффшором понимают конкретную компанию, а оффшорная зона может ограничиваться рамками целого государства.

Особенности оффшорной зоны

Наибольшую популярность оффшорные зоны получили благодаря своим уникальным особенностям:

- Процедура регистрации компаний является упрощенной и не требует длительного рассмотрения контрольными органами и подразделением Минфина.

- Налоги на прибыль и оборот требуются к уплате ФНС по существенно заниженным тарифам.

К тому же следует понимать, что, как и любая другая страна, оффшорная зона является полноценным действующим государством, поэтому в некоторых случаях может взиматься вступительный взнос за проведение процедуры регистрации. Сумма в каждой зоне отличается.

Возникает вполне закономерный вопрос, в чем же заключается выгода для самого государства, позволяющего создавать оффшоры? Неужели с разрешения Минфина регистрируются любые компании?

Дело в том, что благодаря существованию заниженных ставок по налогообложению в эти оффшорные зоны стремятся практически все самые крупные компании мира, а значит и приток денежных средств в страну осуществляется с невероятной скоростью.

Выигрывает государство за счет количества пришедших на ее территории компаний, к тому же осуществляют они свою деятельность на территориях других государств, а значит не наносят ущерба экономике и не отнимают рабочие места у коренного населения.

Список оффшорных зон

Обратившись к карте мира можно ужаснуться в том, как закономерно расположены страны оффшоры. Каждый материк включает в себя несколько государств, предоставляющих аналогичные условия для развития и регистрации коммерческих компаний, при этом на сегодняшний день насчитывается список оффшоров из 50 государств.

К числу самых выгодных в плане заниженного налогообложения относятся:

- Шотландия;

- Великобритания;

- Кипр;

- Остров Мэн.

Регистрируясь в этих государствах, коммерческие компании могут на вполне законных основаниях избежать уплаты налогов и наказания со стороны ФНС, а значит максимально развить свою модель бизнеса, успешно составляя конкуренцию российским компаниям.

Распределение оффшорных зон по материкам позволяет выбрать именно ту, которая ближе всего к бизнесу компании и не подвержена надзору Минфина. К примеру, рассматривая Европу, можно выделить такие страны как:

- Латвия;

- Голландия;

- Швейцария;

- Словакия;

- Польша;

- Великобритания и другие.

В большинстве случае они осуществляют регистрацию крупных холдинговых компаний, а также преуспевающих в области IT-технологий, туризма и сельского хозяйства. Считается, что именно в данных странах имеются наилучшие и эффективные модели налогообложения для развития этих сфер бизнеса.

А вот если рассматривать азиатскую часть, то список оффшорных зон наименее развит в Китае и Сингапуре. Эти страны позволяют максимально эффективно развиваться исследовательским компаниям в области высоких технологичных процессов.

Классификация оффшорных зон

Принято разделять список оффшорных зон на 2 типа:

- Условия, создаваемые для иностранных компаний, полностью исключают уплату налогов с прибыли. Однако, чтобы иметь возможность ссылаться на оффшоры страны, компания обязана ежегодно уплачивать взнос, размер которого может варьироваться в обе стороны.

- Зона, предоставляющая льготные условия для компаний. Этот тип создает в экономической модели государства своеобразных финансовый центр, а возможность вести бизнес по заниженной процентной ставке привлекает в оффшорную зону сотни компаний ежегодно.

Перед тем, как выбрать оффшорную зону для прохождения регистрации компании, следует изучить действующее законодательство страны, а также провести анализ стран, где разрешено вести бизнес компании.

Большинство аналитиков склонны к тому, что регистрация компаний на территории островов, где полностью отсутствуют налоги, является наилучшим вариантом.

К тому не придется заботиться о сохранности конфиденциальной информации, так как именно оффшорные зоны максимально подготовлены на законодательном уровне о защите информации о коммерческой тайне.

Да и зачастую при обращении судебных органов нашей страны такие государства отказывают в предоставлении информации о лицах, кому принадлежит компания. Оффшорные зоны не имеют своей армии, так как понимают свое предназначение и ни одна страна не пожелает начать военный конфликт с такой зоной, где могут храниться и деньги ее граждан.

Для ведения честного бизнеса идеально подходят Эстония, Швейцария, Португалия и Кипр. Эти страны пользуясь своей юрисдикцией предлагают низкие налоговые ставки и вычеты, позволяющие успешно развиваться компаниям, не вызывая при этом финансовых трудностей и проблем с законами.

Заключение

Как ранее уже отмечалось, всегда следует относиться к выбору оффшорной зоны аккуратно, а неподготовленность по действующему законодательству страны, в которой планируется проходить процедуру регистрации компании, приведет к сложным экономическим проблемам.

Проводите консультации с финансовыми экспертами, уточняйте все детали заранее, чтобы не оказаться в неприятной ситуации.

А правильно выбранная оффшорная зона позволит нарастить капитал компании быстро, качественно и надежно сохранит персональную информацию о владельце и акционерах, защитит от нападок Минфина РФ и ФНС.

Загрузка… 2017-01-20fingramm.ru

Список оффшорных зон 2019 года

Евгений Смирнов

Самые популярные оффшоры в 2018–2019 году

К самым надежным оффшорным зонам относятся Каймановы острова, Гонконг, Сингапур, Тайвань, Гернси, Кипр, остров Мэн, Панама.

- Расширенное толкование

- Что такое классический оффшор

- Особые экономические зоны

- Оффшорные юрисдикции мира

- Есть ли оффшоры в России?

- Выводы

Экономическая терминология стремительно идет вслед за хозяйственной практикой, что приводит порой к разночтению некоторых понятий. Совсем недавно под оффшорами понималась территория, внутри которой удобно прятать незаконно нажитые капиталы.

Теперь выясняется, что это — не только бедные островные государства с экзотическими названиями, создавшие «налоговый рай», но и вполне обычные европейские страны или их части. Более того, есть такое мнение, что и в России есть свои оффшоры.

Так ли это, или просто толкование термина стало более широким? Что сегодня называют оффшором? Сколько их на планете? Эти и другие вопросы освещаются в статье.

Расширенное толкование

Идея ухода от налогообложения путем регистрации субъекта хозяйственной деятельности на территории с более мягким фискальным климатом довольно стара. Ею пользовались торговцы и промышленники со стародавних времен, а формально термин «оффшор» был введен в обращение в 50-е годы американскими газетами.

Что такое классический оффшор

Понятие оффшора сформировалось окончательно после распада самой большой страны в мире — Британской империи (которую не следует путать с Англией и Объединенным королевством). До 1947 года над территорией королевства никогда не заходило солнце. Многие колонии, добившись независимости, не стали жить богаче: сказывался недостаток управленческих кадров, да и другие причины имелись.

Через некоторое время возникла идея о том, что пополнять бедные государственные бюджеты можно, регистрируя на территории предприятия, попутно освобождая их от налогов и назойливого внимания национальных фискальных органов. Столь привлекательный налоговый и правовой климат сразу же привлек многих предпринимателей, как законопослушных, так и не очень.

С тех пор сформировалось мнение о том, что в классическом понимании оффшорными зонами являются острова в экваториальном поясе планеты, где не спрашивают, откуда у бизнесменов взялись деньги. И где они находятся физически, эти предприниматели, тоже местные власти не интересует. Требовалось лишь соблюдать местное законодательство, а оно было очень либеральным.

Определение: оффшор — страна или ее часть, внутри которой зарегистрированным предприятиям с иностранным капиталом предлагаются специальные льготные условия.

Под особыми условиями изначально понимались четыре признака:

- Лучшая для бизнеса система налогообложения, то есть фактически ее отсутствие. Бизнесмену достаточно оплатить пошлину за регистрацию.

- Быстрое и крайне простое оформление правовых документов на бизнес.

- Упрощенная отчетность или отсутствие требований ее обязательного ведения.

- Гарантия сохранения тайны об учредителях, их партнерах и трансакциях, которые проводят их банки.

Несмотря на очевидный вред, приносимый оффшорами национальным бюджетам, с их присутствием на мировой экономической карте смирились все развитые страны. Возможно, что не нашлось формальных причин оказывать давление на молодые независимые «банановые республики». Впрочем, истории известен не один пример, когда к государствам, слабым в военном отношении, применялись очень строгие (вплоть до интервенций) меры и по менее серьезным причинам.

Как бы то ни было, а классические оффшоры несколько десятилетий успешно функционируют. Схемы работы с ними просты до примитивности. Распространен метод продажи товара оффшорному предприятию с минимальной прибылью: сниженный налог платится в стране-экспортере. Затем этот же продукт реализуется по рыночной цене, а налог вообще не платится, потому что фирма-посредник зарегистрирована в оффшоре. При этом оба «партнера» принадлежат одному собственнику. Но об этом никто не знает, потому что оффшор хранит тайну личности бенефициара.

Бизнесмены и коррупционеры спорили лишь о том, какие островные государства самые популярные среди них и по каким причинам. Однако бесконечно долго такое положение сохраняться не могло.

Особые экономические зоны

В наше время открытие предприятия в классическом оффшоре стало неофициально считаться признаком нечестности. Конечно, сам этот факт теоретически можно было скрыть, но только до первого выписанного счета или заключенного договора — на этих документах указываются платежные и прочие реквизиты. Если адрес регистрации компании — Виргинские острова или Бермуды, это настораживает само по себе.

В то же время начали развиваться так называемые свободные (или особые) экономические зоны, по некоторым признакам соответствующие понятию оффшора, но не в полной мере. Их отличия в том, что, во-первых, налоги там платят, хотя и относительно низкие, а во-вторых, личность бенефициара узнать можно.

Иными словами, из четырех критериев принадлежности территории к оффшорам остается только два: упрощенная регистрация и льготное налогообложение.

К тому же особая экономическая зона может быть только частью государства — целиком всю его территорию она обычно не занимает.

Наглядной иллюстрацией может служить ОЭЗ Сянган. Когда Гонконг переходил под китайскую юрисдикцию, многие аналитики предполагали, что власти КНР распространят на него общие для страны законодательные нормы. Этого не случилось по нескольким причинам, в частности потому, что на эту тему существует договоренность с Великобританией. В Гонконге действует особая экономическая зона, способствующая высокой деловой активности. В классическом понимании это не оффшор, однако этот необычный город часто им называют.

Особые зоны стали появляться в разных странах, в том числе и наиболее экономически сильных. Основная цель, преследуемая государствами при их создании, состоит в стимулировании развития территорий или отраслей национального хозяйства, а также привлечении инвестиций, внутренних и внешних. Этот фактор также указывает на разницу с классическим оффшором.

Терминология изменилась. Теперь фактически оффшором называют ОЭЗ. Возникло также гибридное понятие оффшорных зон и их деление по признаку привилегии, которую получает предприниматель, регистрируя там предприятие:

- Зоны низкого налогообложения. Обычно фирмы (их тоже часто называют оффшорами, хотя это не совсем корректно) обязуют уплачивать регистрационный сбор и единый ежегодный взнос при фискальной ставке 0%.

- Условный оффшор. На их территориях можно зарегистрировать международную компанию и при этом нельзя осуществлять непосредственную коммерческую деятельность.

Полезно также понимать причину заинтересованности государств, открывающих на своей территории зоны с особыми условиями ведения бизнеса. Предоставляя льготы, они теряют часть бюджетных доходов, но взамен требуют соблюдения некоторых условий. - Прозрачность бизнеса. Предпринимателя обязуют вести бухгалтерскую отчетность и при этом он не может гарантированно отстаиваться инкогнито. Если государство, резидентом которого он является, пошлет запрос в оффшор, оно получит ответ о личности бенефициара и прочие данные, интересующие правоохранительные и налоговые органы.

Предприятие должно обеспечивать занятость местного населения в установленных границах, например, нанимать секретаря, бухгалтера или юриста — согласно возможностям и масштабам бизнеса.

Эти условия (особенно первое из них) существенно снижают привлекательность неклассических оффшоров в глазах тех, кто хочет вести дела тайно. Однако у таких порядков есть и большой плюс: он повышает доверие к компании. Ведь само по себе стремление к снижению налоговой нагрузки естественно. Если ничего противозаконного предприниматель не делает, то почему же ему не воспользоваться этой возможностью?

Ежегодно составляется список самых надежных стран и перечень лучших оффшоров, действующих в них. Об этом далее.

Оффшорные юрисдикции мира

Каждый предприниматель ищет для себя наилучший в мире оффшор исходя из своих целей.

Швейцария может считаться таковым весьма условно, но определенные признаки присутствуют. Это очень низкие фискальные ставки в некоторых кантонах, соглашения со многими государствами об исключении двойного налогообложения и максимальная возможная конфиденциальность информации о бизнесе. Впрочем, если будут веские основания для подозрений в незаконной деятельности, ее все равно предоставят. Ведение бухгалтерской отчетности обязательно. Предприятие, зарегистрированное в Швейцарии, вряд ли кто-то заподозрит в использовании для отмывания денег.

Подобного вида оффшоры создали на своей территории другие государства Европы: Нидерланды, Ирландия, Люксембург, Лихтенштейн, Дания, Мальта, Эстония и т. д. Великобритания из ЕС выходит, но и в этой стране есть льготные зоны. Порядки в разных государствах отличаются: налоговые ставки колеблются от 1 до 12%. При этом власти привлекают бизнесменов не только ими, но и общими комфортными условиями, созданными для предпринимательской деятельности.

Каймановы острова считаются классическим «махровым» оффшором. Налогов здесь иностранные фирмы не платят, непрозрачность бизнеса защищается на законодательном уровне. Предприятие регистрируется максимум за сутки. Результат — 100 тысяч субъектов бизнеса, пять сотен банков, 8 сотен страховых компаний и 5000 паевых инвестиционных фондов. Проблемы маленькой страны решены по крайней мере в плане занятости населения — работу при желании может найти каждый желающий.

Примерно сходные законы используют Маршалловы острова, Сейшелы и южноамериканская страна Белиз. Оффшор, зарегистрированный здесь, позволяет развивать бизнес, в частности банковский. Белизский закон запрещает разглашение коммерческих тайн, в том числе о бенефициарах.

«Панамские скандалы» не так давно прославили страну, ранее известную больше благодаря знаменитому каналу, прорытому между двумя океанами. Государство не заключило международное соглашение о борьбе с финансовыми махинациями с организациями FATF и OECD. Трудно судить о том, насколько этот факт способствует популярности Панамы в мировых рейтингах, но желающих зарегистрировать там свою фирму, очевидно, хватает.

Кипрские банки сильно пострадали во время масштабного кризиса. С начала 2013 года греческая часть острова исключена Центральным Банком России из числа оффшоров. Из привилегий осталась пониженная ставка налога на прибыль и упрощенная уведомительная процедура оформления. Поставлена точка в спорах о том, является Кипр оффшорной зоной или нет.

Андорра также вряд ли сегодня может быть отнесена к оффшорам. Главное преимущество этой страны состоит в предоставленном иностранным бизнесменам праве владеть местными предприятиями полностью. Налоги привлекательные, но ставки не нулевые: на прибыль 10%, НДС — 4%.

Относительно респектабельный оффшор создан на Кюрасао, острове в Карибском море. Прибыль облагается налогом всего в 2%. Установлена обязательность прохождения ежегодного аудита и отчетности.

Разные юрисдикции имеют британские острова: Мэн, Гернси, Джерси, формально считающиеся независимыми государствами, входящими в Содружество. Зоны, принятые на них, ориентированы по специализации. Например, на Гернси выгодно заниматься электронным игорным бизнесом, на Мэне удобно регистрировать судовые компании, а Джерси оптимален для оказания финансовых услуг.

Собственные особые экономические зоны имеют Англия, Северная Ирландия, Уэльс и Шотландия — части Соединенного Королевства. Английские оффшоры для LLP (Limited Liability Company — примерный аналог нашего ООО) считаются одними из наиболее респектабельных, они сочетают юридическую прозрачность и налоговую гибкость.

Как вероятно уже ясно, под оффшорными зонами в наши дни понимаются территории, предоставляющие льготы иностранному бизнесу. В США к таковым относятся Пуэрто-Рико и Американские Виргинские острова (государства, которые Америка полностью контролирует), а также штаты Делавэр и Вайоминг. Американские правила налогообложения очень сложны, но преимущества в оффшорах объективно существуют.

Малайзия использует в качестве особой территории остров Лабуан. Он также может считаться оффшором весьма приблизительно — речь идет лишь о благоприятном налоговом климате и запрете на разглашение личностей участников бизнеса.

Причины, по которым Сингапур иногда называют оффшором, состоят в основном в территориальном принципе налогообложения. Если гражданин этой страны получил доход за ее пределами и не завел его на свой банковский счет, то налогов он не платит.

Льготы существуют и их немало. Вместе с тем, Сингапуром подписаны соглашения об автоматическом предоставлении информации о бенефициарах со многими странами, в том числе и Россией. Отчетность и бухучет обязательны. Сингапур оффшором не является, это просто страна, в которой выгодно вести бизнес.

Отдельной строкой стоят Объединенные Арабские Эмираты, являющиеся государством с федеративным устройством и общим управлением. Налоги с физлиц как таковые в ОАЭ отсутствуют, что дает некоторые основания приравнивать эту страну к оффшору. В пользу этого мнения говорят и многочисленные льготы.

В Эмиратах действуют зоны с особыми экономическими условиями: Дубай и Рас аль Хайма. Главные преимущества регистрации предприятий здесь состоят в политической стабильности, развитой инфраструктуре и эффективном банковском секторе. Движение капитала практически ничем не ограничено.

Недостатки тоже есть. Очень высокая стоимость процедуры регистрации, сложности в оформлении права собственности на недвижимость и строгое лицензирование. Есть нарекания и на некоторые другие бюрократические проблемы в ОАЭ. Отзывы в целом позитивные, но местные порядки не всегда понятны европейцам.

В классическом понимании Эмираты нельзя считать оффшором. В стране невозможно отмыть или спрятать деньги.

Зоны льготного налогообложения созданы и в постсоветских странах. На фоне постоянной борьбы с утечкой инвестиций, в РФ, РБ и других бывших республиках СССР принимаются законодательные акты, препятствующие оттоку капитала на неконтролируемые территории. Что касается ОЭЗ, которые открыли Казахстан, Армения, Азербайджан и некоторые другие страны, то большинству признаков оффшора они не соответствуют.

Целью особых экономических зон является развитие отдельных регионов и отраслей. Например, создается целевой индустриальный, туристический или IT-оффшор. Грузия пошла по этому пути, одновременно освобождая иностранные компании от налогов (в том числе на имущество) и позволяя менять профиль деятельности в пределах законности.

Есть ли оффшоры в России?

В изначальном понимании термина, оффшоров в России нет. В стране действуют специальные административные районы (САР). Правила, установленные в них, предусматривают льготы для зарегистрированных на их территории предприятий.

Согласно российскому законодательству, местным органам власти предоставляется право устанавливать собственные налоги и сборы. Если юридическое лицо не ведет экономической деятельности в границах административной единицы, создавшей внутреннюю «оффшорную зону», его освобождают от фискальной нагрузки. В 2019 году список «оффшоров» России содержит 25 наименований, делящихся по своей направленности.

| Направленность стимулируемой деловой активности | Где находится |

| Промышленно-производственная | В Титановой долине, Моглино, Тольятти, Алабуге и Липецке |

| Технико-внедренческая | В Санкт-Петербурге, Зеленограде, Томске, Дубне, Иннополисе |

| Туристско-рекреационная | На Куршской Косе, Воротах Байкала и еще 10 регионах |

| Портовая | В Мурманске, Ульяновске и Хабаровске |

Кроме САР, на основании Указа от 14.03.04 в Республике Калмыкия для некоторых категорий предпринимателей ставка налога на прибыль снижена до 5%.

Стремление развить Дальний Восток и привлечь в этот регион зарубежный капитал выражается в принятии Госдумой и одобрении Советом Федерации законопроекта о создании на острове Русский и в Калининграде специальных административных районов, позиционированных преимущественно на зарубежных инвесторов.

Примерно на такой же правовой основе предоставляют налоговые льготы другие внутренние территории РФ. Однако и сегодня многие предприниматели предпочитают работать с иностранными особыми экономическими зонами (особенно если это IT-оффшор), регистрируя в них свои компании, находящиеся, например, в Екатеринбурге.

В Российских САР бизнесменам, зарегистрировавшим свои предприятия на их территории, предоставляются, помимо пониженной ставки налога на прибыль, дополнительные льготы:

- Уменьшение транспортного сбора.

- Освобождение от налогов на земельные ресурсы и имущество (на срок до 10 лет), если оно было приобретено для хозяйственно-производственной деятельности.

- Право применения ускоренной амортизации основных фондов.

- Пониженные коэффициенты начисления страховых взносов (до 2019 года).

Выводы

Регистрация предприятия в классическом оффшоре приводит в наше время к определенной «токсичности» бизнеса и снижению уровня доверия.

Наибольшую популярность получают экономические зоны (свободные, особые, специальные административные районы и т. п.). Они отличаются от оффшоров ограниченными возможностями анонимности, а в плане снижения налоговой нагрузки аналогичны им.

Понравилась статья?

Оценить статьюна основе оценок; рейтинг — из 5

Поделись в соц.сетях

Добавить комментарий

Вам понравится

delen.ru

Что такое оффшорная зона? | Нимандс

Что такое оффшорная зона?

Оффшорной зоной называется территория или государство, где на законодательном уровне разрешено регистрировать юридические лица, имеющие значительные налоговые льготы или полностью освобожденные от налогов. Обычно такие привилегии достигаются посредством выполнения определенных условий. В большинстве случаев основное условие – получение доходов организацией за пределами данной территории или государства. Специализацией оффшорных юрисдикций является предоставление коммерческих и корпоративных услуг компаниям-нерезидентам, а также инвестирование оффшорных капиталов.

Термин «финансовый оффшорный центр» появился в 1980-е годы. По определению МВФ, такими зонами являются все государства, у которых финансовый сектор непропорционально велик по отношению к количеству населения.

Оффшорная зона – юрисдикция или страна, предоставляющая нерезидентам финансовые услуги, несоразмерные с величиной финансового сектора своей собственной экономики. (А. Зороме, рабочая документация МВФ)

Согласно данному определению, к оффшорным центрам следует отнести и США, и Великобританию. Они считаются таковыми вследствие большой численности населения, а также членства в международных организациях (OECD, G20 и т. д.).

Отношение к оффшорам в современном мире

Оффшорные зоны часто называют «налоговым раем». Мнения специалистов насчет подобных юрисдикций полярны. Защитники утверждают, что оффшорные центры, имеющие хорошую репутацию, вполне законны и являются важным элементом международной торговли. Благодаря безналоговой структуре он дают возможность эффективно управлять рисками и оптимизировать денежные потоки. Зарегистрировать оффшорную компанию достаточно просто, а расходы на ее содержание и степень открытости данных зависят от зоны. Противники считают, что подобные образования нередко применяются для ведения подозрительной или противозаконной деятельности.

Международное сообщество проявляет пристальное внимание к оффшорным зонам, начиная с 2000 г. На встрече G20, состоявшейся в апреле 2006 года, было принято решение принять меры против юрисдикций, которые отказываются сотрудничать (т. е. обмениваться информацией). Значительное влияние на оффшоры оказали инициативы, выдвинутые МВФ, FATF, OECD. Большинство таких юрисдикций ужесточило свое законодательство по статьям, касающимся отмывания средств и прочих незаконных действий. На сегодня самой «послушной» зоной является Джерси. Она выполняет 44 рекомендации из предложенных 49 пунктов.

Специфика и развитие оффшорных зон

Бюджет оффшорных юрисдикций наполняется не благодаря налоговым отчислениям, а за счет ежегодных фиксированных пошлин, взимаемых за продление регистрации компании. Обычно такие финансовые центры представляют собой небольшие государства с незначительной численностью населения. И ежегодных пошлин достаточно для обеспечения высокого уровня проживания в стране. Приток в государство инвесторов и собственников бизнеса позволяет создать рабочие места. Прибыли компаний, которые регистрируют и обслуживают нерезидентные юридические лица, сравнимы с доходами от выплаты регистрационных пошлин.

Активное развитие таких финансовых зон вызвано постоянным увеличением налоговой нагрузки в развитых странах. По оценкам специалистов, на данный момент в низконалоговых или оффшорных юрисдикциях находится до половины мирового капитала. На сегодня в мире насчитывается до 70 финансовых оффшорных центров. Еще порядка 100 государств были бы не прочь стать таковыми.

Слово «оффшор» само по себе не имеет точного значения. Данный термин просто отражает факт, что большая часть подобных зон находится на островных государствах. Обычного его применяют для обозначения юрисдикции, которая находится за рамками контроля стран со значительной налоговой нагрузкой.

В 80-х–90-х годах XX века складывалось впечатление, что высокоразвитые государства не обладают ни желанием, ни необходимым влиянием, чтобы контролировать оффшоры. Возможно, подобная ситуация объясняется тем, что самые богатые люди планеты широко пользуются этими зонами для сохранения и увеличения своих капиталов. Указанное попустительство привело к увеличению числа оффшоров за счет того, что многие страны с отсталой (преимущественно аграрной) экономикой решили стать таким «налоговым раем». Теперь основным их бизнесом является продажа налоговых льгот.

Развитые государства систематически пытаются ограничить своих граждан в использовании оффшоров. Это единственное, что они могут сделать. Но за несколько десятилетий своего существования оффшорные центры создали совершенную законодательную базу, которая защищает интересы собственников компаний. Поэтому попытки ввести ограничения обычно оказываются малорезультативными. Ситуацию усугубило и появление Интернета. Глобальная сеть позволяет удаленно торговать программным обеспечением, медиа-файлами, продавать различные услуги. Поэтому граждане высокоразвитых государств легко могут обойти ограничительные меры правительств.

Классификация оффшорных зон

Оффшорные юрисдикции достаточно разнообразны. Они служат разноплановым целям корпораций и индивидуальных предпринимателей. В стране проживания последних такие цели не всегда являются законными. Но анонимность, которую обеспечивают оффшоры, позволяет спасти собственников таких компаний.

Людей, которые ранее не сталкивались с оффшорными компаниями, слово «оффшор» может пугать. Благодаря усилиям высокоразвитых стран, оно имеет негативный оттенок и порой даже ассоциируется с терроризмом, что не соответствует действительности. Существует множество талантливых специалистов, которые способны создать полностью легальные схемы использования компаний, зарегистрированных в оффшоре, практически в любой бизнес-сфере.

Оффшорные центры можно условно разделить на 3 категории.

1. Классические оффшоры. Зарегистрированные здесь фирмы полностью освобождаются от налогов на доходы, полученные за пределами государства. Примерами классических зон являются Сейшелы, Белиз, Панама. Подобные центры не требуют ведения и регулярной сдачи отчетных документов по финансам. Дополнительным преимуществом является повышенный уровень конфиденциальности. Применение номинального сервиса еще больше увеличивает анонимность. Власти классических оффшоров не предпринимают никаких попыток, чтобы взять под контроль деятельность компаний, которые там зарегистрированы. Центры этого типа обычно отличаются политической и экономической стабильностью. Классические оффшоры постоянно совершенствуют собственное законодательство, чтобы сделать его более привлекательным для предпринимателей. Максимальное внимание уделяется защите капитала, конфиденциальности данных. Важно и то, что регистрация компании в классической оффшорной зоне весьма проста.

2. Оффшоры с низким налогообложением. Альтернативное название – оффшорные юрисдикции высокой респектабельности. По сравнению с нулевой ставкой на прибыль, 10-процентные отчисления могут показаться значительными. С другой стороны, в некоторых государствах налог на прибыль может достигать 45 %. И, по сравнению с этим, 10-процентная ставка кажется низкой. В подобных зонах компании, как правило, обязаны вести бухучет. Отчетность сдается ежегодно. Некоторые страны также выдвигают требование проведения аудита. Реестр акционеров и директоров ведется, данные из него находятся в открытом доступе. Но применение номинального сервиса позволяет обеспечить конфиденциальность. Регистрация и содержание фирмы в подобной зоне обходится дороже, зато и репутация юридического лица будет выше. Центрами «повышенного престижа» являются Гибралтар, Ирландия, остров Мэн и др.

3. Государства, которые не являются полноценными оффшорами, но предоставляют определенные налоговые льготы юридическим лицам. Уровень доверия к зарегистрированным там партнерам повышается благодаря строгим требованиям к отчетности. В качестве примера можно привести Великобританию (по отношению к LLP-компаниям), Кипр.

Функции оффшорных зон

Международная торговля и инвестирование. Оффшоры являются каналами для международной торговли и облегчают продвижение финансовых потоков. Согласно статистике, в государствах, которые тесно сотрудничают с ними, больше денег в экономике, а кредитные ставки – ниже. Оффшоры приобретают все большее значение как инвестиционные каналы в рискованные рынки. Например, свыше 44 % прямых капиталовложений в индийскую экономику пришли в 2011 году с острова Маврикий. Треть таких инвестиций пришли в Бразилию тоже через оффшоры.

Регистрация воздушных/водных судов. Еще одно традиционное применение оффшоров – регистрация воздушных и водных судов (на Сейшелах, Бермудах, Багамах или в Панаме). Так, Пакистанские Авиалинии в 2003 году перерегистрировали весь свой авиапарк на Каймановых островах. Это было необходимо для получения кредита на приобретение 8 новых Боингов-777. Американский банк отказался принимать в залог самолеты с пакистанской регистрацией.

Страхование. Многие оффшоры регистрируют страховые фирмы и компании, работающие на рынке перестрахования. Лидером в сфере оказания данных услуг являются Бермуды. В эту зону переносят свой бизнес даже крупнейшие страховые фирмы мира, чтобы улучшить управление рисками и снизить налоговую нагрузку.

Банкинг. Традиционно ряд оффшорных зон предлагает лицензии на ведение банковской деятельности. Например, Багамы имеют 301 лицензированный банк, а Каймановы острова – 295. При этом BVI имеет лишь 7 таких банков.

Перечень оффшорных зон

Представленный ниже перечень не является исчерпывающим. Он содержит только основные оффшорные зоны.

- Багамы. Здесь зарегистрировано множество судов. Раньше Багамы выступали в качестве доминирующей оффшорной зоны, но после обретения в 1970-х годах независимости утратили топовые позиции.

- Белиз. Отличается максимальной простотой и удобством использования среди оффшорных юрисдикций.

- Бермуды. Это лидер страхового оффшорного рынка. Также Бермуды популярны как место регистрации судов.

- Виргинские острова. В этой зоне зарегистрировано наибольшее число фирм-нерезидентов.

- Джерси. Это наиболее зарегулированная юрисдикция.

- Каймановы острова. Данная зона играет значимую роль в сфере управления активами.

- Маврикий. Используется в качестве инвестиционной платформы для африканского, азиатского и европейского рынков.

- Сейшельские острова. Здесь одна из наиболее низких стоимостей содержания иностранных компаний. Неудивительно, что как оффшор Сейшелы пользуются заслуженной популярностью у предпринимателей всех стран мира.

- Сингапур. Это международный центр управления финансовыми активами, место концентрации хедж-фондов. Хорошо подходит для частного банкинга.

- Панама. Значимый морской международный центр. На сегодня Панама является вторым крупнейшим оффшором и по количеству зарегистрированных фирм уступает только Виргинским островам.

niemands.ru

Оффшорные зоны мира | Статья в журнале «Молодой ученый»

В предложенной статье представлены самые популярные оффшорные зоны мира. Выявлены особенности некоторых оффшорных зон. Приведены их ключевые характеристики.

Ключевые слова: оффшор, оффшорная зона, оффшорный бизнес, оффшорная компания.

Неуклонный рост рыночных отношений влечет за собой динамичный рост предпринимательской деятельности, что, в свою очередь, приводит к значительному усложнению финансово-экономических взаимоотношений между субъектами делового оборота. Целью любого предпринимателя, безусловно, является минимизация издержек, поэтому он стремится осуществлять свою коммерческую деятельность в тех регионах и странах, отличающихся наиболее благоприятным налоговым и правовым режимом. Всё это в итоге и послужило причиной возникновения такого экономического явления как «оффшорная зона».

Под оффшорной зоной, как правило, подразумевают страну и/ли территории, которые регистрируют фирмы, на которые будет распространяться льготный режим налогообложения. Сама компания с момента регистрации подпадает под юрисдикцию страны пребывания и с этого времени должна строго соблюдать нормы и правила местного законодательства.

Оффшорные зоны находятся под пристальным вниманием с 2000 г., и особенно с апреля 2006 г., когда состоялась встреча лидеров крупнейших государств мира G20, на которой было принято решение о разработке мероприятий против юрисдикций, не желающих сотрудничать, то есть обмениваться информацией. Инициативы, выдвинутые OECD, FATF и Международным Валютным Фондом, имели значительное влияние на оффшорную индустрию. В итоге большинство основных оффшорных зон усилили свое законодательство в отношении отмывания денег и других незаконных действий.

Сегодня в мире существует порядка 1,4 млн оффшорных компаний, которые сконцентрированы в зонах льготного налогообложения: Карибский бассейн, Азиатско-Тихоокеанский район и Западная Европа. Около 65 % всех оффшорных центров расположено в развивающихся государствах, остальные — в развитых странах. Примерами оффшорных центров являются в основном островные территории — Багамские, Антильские, Виргинские, Бермудские, Барбадос, Каймановы острова, Джерси и Гернси, Мальта, Кипр, Мадейра, Западное Самоа, Гонконг, Ирландия, Ливан, Либерия, Панама, Лихтенштейн, Сингапур и многие другие. На рисунке 1 представлены самые известные мировые оффшорные зоны.

Рис. 1. Основные оффшоры мира [2]

Если мы проанализируем географию этих территорий, можно сделать вывод, что их объединяет ограниченные природные и трудовые ресурсы или их отсутствие. Последствиями такой ресурсной «бедности» выступает продажа юридического адреса на территории определенного государства, с возможностью освобождения от уплаты налогов.

Кроме того, как правило, оффшорные зоны располагаются на территориях, островах или архипелагах, имеющие выгодное географическое положение, развитые транспортные и телекоммуникационные сети, рядом с крупными международными финансовыми и торговыми центрами.

Услуги, предоставляемые в оффшорных зонах, зачастую обуславливаются спросом на них и финансовой нестабильностью. Инновации и необходимость, таким образом, являются важными условиями их возникновения. Но эти элементы не имеют никакого значения без согласия законодательных органов на введение законов для инновационных оффшорных компаний.

Развивающиеся рынки Азии и Латинской Америки стали одними из наиболее привлекательных оффшорных зон в мире не только из-за низких или нулевых ставок налога, но также и из-за огромных рынков сбыта, доступа к более дешевому сырью и большого количества квалифицированных специалистов.

Такая оффшорная зона как Гонконг, установила фиксированную ставку налога, которая очень привлекает как международный, так и отечественный бизнес. Являясь новой оффшорной зоной, в соответствии с этим режимом, Гонконг позволяет отечественным компаниям торговать в оффшорной зоне и выходить на альтернативные рынки, не ограничиваясь каким-либо специальным налоговым режимом для иностранных компаний. Главными особенностями оффшорной зоны Гонконг являются: высокий коэффициент ликвидности финансовых рынков, прозрачность нормативно-правовой базы и соблюдение признанной международной общественностью финансовой политики. Принципиальными основами, согласно которым правительство Гонконга контролирует рынок своей страны, являются обеспечение благоприятных условий для бизнеса, а также простота и минимальный размер налогов для корпораций.

Оффшор Багамские острова является давно функционирующей оффшорной юрисдикцией, предоставляющей финансовые услуги. Оффшорные финансовые услуги составляют не менее 12 % от ВВП этой страны. Багамские острова входят в десятку стран мира с развитым банковским сектором. Как банковский центр, оффшорная зона Багамские острова накопила базу активов, которая превышает 200 млрд дол. США благодаря оказанию разнообразных финансовых услуг: частный банкинг, администрирование трастовых фондов и портфельный менеджмент [1].

Сингапур является известным финансовым центром, пользующимся хорошей репутацией. К тому же, в этой оффшорной зоне постоянно увеличивается количество предоставляемых централизованных услуг. В результате транснациональные корпорации все чаще выбирают Сингапур В докладах, выпущенных Всемирным банком и в Отчете о глобальной конкурентоспособности оффшор Сингапур называется самым подходящим метом для ведения бизнеса в мире и самой конкурентоспособной страной в Азии, соответственно. В Сингапуре налоги взимаются по территориальному признаку и, следовательно, сингапурские компании не несут ответственности и не платят налоги на доход, который не получен в Сингапуре в качестве места расположения своих штаб-квартир.

Оффшор Дубай приобретает все большую популярность. Реализация корпоративных механизмов в этой стране становятся все более доступными, а инвестиционные возможности — все более привлекательными. Оффшорная зона Дубай установила нулевую ставку налога на прибыль и не заключает соглашений об обмене информацией. Так что Дубай можно охарактеризовать как юрисдикцию, которая по-прежнему гарантирует своим клиентам конфиденциальность, безопасность и тактичное обслуживание.

Швейцария получила свой статус оффшора из-за традиции соблюдения банковской тайны в этой стране, стабильности и защиты активов владельцев счетов в швейцарских банках. Во многом благодаря стратегическому расположению Швейцарии, сотни компаний из Европы и Северной Америки выбрали эту страну в качестве места размещения своих региональных штабов и научно-исследовательских / производственных баз. Швейцария считается развивающейся зоной свободной торговли и привлекательными мультикультурными воротами в Европу [3].

Экономика оффшора Гибралтар демонстрирует на протяжении последних более чем десяти лет устойчивые ежегодные темпы роста на уровне 7–12 %. Ожидается, что подобные темпы роста сохранятся, несмотря на меры, предпринимаемые правительством по сокращению льготного налогообложения оффшорных компаний путем введения ставки налога 10 %.

В качестве члена Европейской экономической зоны (EEA, European Economic Area) Гибралтар имеет возможность регистрировать у себя компании стран-членов EEA. Компании, зарегистрированные на Гибралтаре, имеют возможность создавать филиалы и вести бизнес, избегая дополнительных расходов, которые иначе были бы понесены на лицензирование и развитие стартапов. Оффшорная зона Гибралтар предоставляет услуги банкинга, страхования, управления фондами, а также многие другие.

Деятельность мировых оффшорных зон тщательно регулируется в соответствии с международными правилами по борьбе с финансированием терроризма, отмыванием денег и кибер-преступлениями, количество которых увеличивается по мере развития интернета. Необходимо, чтобы реализовывались механизмы обеспечения безопасности при идентификации клиентов в оффшорных зонах.

Оффшорные зоны зачастую готовы принять законы, которые были введены для оффшорных компаний, которые уже успешно осуществляют свою деятельность в других странах, чтобы диверсифицировать сектор оффшорных услуг. Страна, являющаяся конкурентоспособной оффшорной зоной, может получить много преимуществ, и, в частности, привлечь профессионалов в различных областях, что связано с ростом и усложнением финансовых потребностей юридических и физических лиц, которые расширяют сферу своей деятельности.

Оффшорные зоны мира — это не только отдельные государства. Они могут представлять собой провинции или штаты внутри страны, которые имеют свою собственную юрисдикцию. Примерами таких оффшорных зон могут служить Делавер и Орегон, которые являются оффшорными зонами США. Еще в качестве примера можно привести Швейцарию, где в некоторых кантонах установлены привлекательные налоговые ставки и льготы для предприятий.

Существование оффшорных зон вызывает большую обеспокоенность мировой общественности, поскольку они оказывают широкое влияние на экономику в глобальном масштабе. Широко признано, что бизнес очень чувствителен к налогообложению, и имеет тенденцию мигрировать в страны и регионы с более низким уровнем налогов, наличием налоговых льгот и дружественной инвестиционной политики, где он, соответственно, может получать большую прибыль. Способность оффшорной зоны привлекать глобальные ресурсы во многом зависит от ее политической, правовой и социальной стабильности, а также инфраструктуры и уровня развития ИКТ.

Литература:

- Васильева А. Офшорная тревога / А. Васильева // Коммерсантъ Деньги. 2013. № 4. С. 42–48.

- Гагарин П. А. Деоффшоризация по-русски / П. А. Гагарин // Деловой фарватер. 2013. № 9. С. 3–17.

- Катасонов В. Ю. Российская экономика под оффшорным колпаком // Институт высокого коммунитаризма. 2013. № 4. С. 4–15.

Основные термины (генерируются автоматически): оффшорная зона, Сингапур, EEA, Гибралтар, Гонконг, зона, Швейцария, Дубай, нулевая ставка налога, льготное налогообложение.

moluch.ru

список и сравнение в 2019 году

Оффшорные зоны России не так известны широкому кругу бизнесменов и не пользуются такой популярностью, как «налоговые гавани» за рубежом. Это в первую очередь связано с низким уровнем развития таких территорий, нестабильной экономической ситуацией внутри государства, несовершенным законодательством. Да и название этих зон в России другое: тут они функционируют как свободные или особые экономические зоны.

Разновидности оффшоров

Зоны со специальным режимом налогообложения разделяют по множеству критериев. Так, например, по географическому положению относительно РФ они могут быть:

- внешними – находиться за пределами РФ (Швейцария, Сейшелы, Панама и т. д.)

- внутренними – размещаться на территории страны (Калмыкия, Калининград и т. д.).

Создание и регулирование деятельности внутренних оффшоров осуществляется на основании ФЗ № 116 от 22.07.2005 (посл. изм. от 13.07.2015) «Об особых экономических зонах в РФ».

В соответствии с этим законодательным актом, особой экономической зоной называют ту часть территории РФ, на которой, согласно решению правительства, установлен специальный режим налогообложения; также некоторые регионы являются зоной свободного таможенного контроля.

Главной целью установления таких льгот является развитие территорий, где будут действовать либеральные правила ведения бизнеса.

Оффшорные зоны РФ

Таким образом, на территории РФ созданы специальные экономические зоны, которые по принципам своего функционирования являются аналогами зарубежных оффшоров. Для всех юридических лиц-резидентов, которые зарегистрируются в этих зонах, предусмотрены льготные условия налогообложения, упрощенная процедура регистрации, беспошлинный ввоз сырья и вывоз готовой продукции.

Список оффшорных зон России состоит из 25 территорий.

Все они разделены на 4 вида в зависимости от того, на какие именно направления экономики будет делаться основной акцент в развитии и стимулировании бизнеса в конкретном регионе:

- Промышленно-производственные. Представлены 5 зонами: Алабуга, Липецк, Титановая долина, Тольятти, Моглино.

- Технико-внедренческие. Также в наличии 5 территорий: Дубна, Томск, Зеленоград, Санкт-Петербург, Иннополис.

- Туристско-рекреационные. Наибольшее количество – 12 территорий: Ворота Байкала, Куршская Коса и т. д.;

- Портовые. Созданы всего 3 зоны: Мурманск, Ульяновск, Хабаровск.

Все зоны созданы на 20 лет, кроме технико-внедренческих – срок их функционирования ограничен 15 годами.

Виды льгот

Любая оффшорная зона России предусматривает следующие налоговые льготы:

- для всех резидентов, которые зарегистрированы на этих территориях, устанавливается пониженная ставка налога на прибыль, который они уплачивают в бюджеты экономических зон;

- предоставляются преференции по транспортному налогу. Для всех инвесторов льгота начисляется с момента регистрации транспорта;

- все инвесторы освобождаются от уплаты налога на землю на срок 5-10 лет, в зависимости от территории;

- освобождение от уплаты налога на имущество в течение 5-10 лет, при условии:

- что имущество было куплено с целью осуществления деятельности на территории зоны;

- это имущество находится на территории оффшора;

- собственность действительно используется в производстве.

Кроме общих льгот, применяются еще специализированные, которые действуют в определенных типах зон:

- бизнесмены, пожелавшие зарегистрироваться в промышленно-производственных или туристических зонах, могут в бухучете применять ускоренную амортизацию;

- резиденты технико-внедренческой зоны начисляют страховые взносы в Фонд соцстраха в течение 2011-2019 гг. по пониженным коэффициентам.

В чем недостатки

Оффшоры в России работают по тому принципу, что, независимо от места осуществления деятельности, юрлицо платит налоги по месту своей регистрации. Это и является самой главной проблемой, так как возникает ряд сложностей:

- Ведя бизнес не по месту своей регистрации, владелец предприятия столкнется с предвзятостью налоговой инспекции, которой не очень будет понятна схема ведения бизнеса, так как налоговые перечисления будут наполнять бюджет другого федерального субъекта.

- Регистрация компании в российском оффшоре, кроме модной приставки к названию, ничего не дает. Отечественные и зарубежные оффшоры просто нельзя сравнивать, настолько существенна разница в размерах налоговых льгот, соблюдении правил конфиденциальности, уровне обслуживания и т. д.

- Для компаний, зарегистрированных в специальных налоговых зонах, нет никаких послаблений относительно подачи отчетности. Они, как и все другие юрлица, зарегистрированные на территории РФ, подают ежеквартальные финансовые отчеты, но при этом ведут диалог не с местной фискальной службой региона, где осуществляют свою деятельность, а с налоговой службой того региона, где они зарегистрированы.

- Понижение ставки налога практически нивелируется размером фиксированного ежеквартального платежа, который перечисляется в бюджет территории на цели ее развития.

- Процедура открытия счета для осуществления международных расчетов для фирм, зарегистрированных в специальных экономических зонах, очень сложна: на практике воспользоваться этим банковским продуктом практически невозможно.

- Внутренние оффшоры в России предусматривают размещение денег на счетах исключительно отечественных банков, а это не всегда гарантирует их сохранность. А нестабильность рубля подталкивает всех бизнесменов хранить свои сбережения в твердых валютах, что делать выгоднее и надежней в зарубежных экономических зонах с низким налогообложением.

- Стоимость регистрации и содержания фирмы в российском оффшоре значительно выше, чем за границей, а список выгод и возможностей короче.

Единственный позитивный момент – это то, что такое направление только начало развиваться в России, и для производств с большими объемами, которые зарегистрировались в зонах с низким налогообложением, экономия на платежах в бюджет будет заметной.

Что такое оффшоры и как с ними работать: Видео

schetavbanke.com

Оффшорные зоны мира — что это такое и где они находятся

Оффшорные зоны мира это государства, либо части каких-то стран, на территории которых для организаций-нерезидентов применяется льготный порядок налогового обложения, регистрации и лицензирования, при условии, что их коммерческая деятельность происходит за пределами такой зоны (по-другому такие районы называют «налоговым убежищем»).

Оффшорные зоны мира классифицируются по степени конфиденциальности учредительной информации, а также по условиям, налагаемым на бухгалтерскую и налоговую отчетность.

В оффшорной зоне налоги на прибыль взимаются по заниженным процентным ставкам, и компании-нерезиденты освобождаются от валютного контроля со стороны государства, т.е. сделки в валюте, проводимые в рамках офшора, не подвергаются проверке согласно законодательству в области валютных взаимоотношений.

Оффшорные зоны мира на карте

Помимо этого облегчена и ускорена процедура регистрации фирмы, при которой платится чисто символическая денежная сумма (к примеру, в Панаме можно не указывать учредителей компании, а ежегодный сбор, взимаемый при перерегистрации компании, составляет весьма незначительную сумму).

При этом оффшорные зоны мира запрещают юридическим лицам нерезидентам заниматься коммерческой деятельностью на их территории – это делается в целях защиты и сохранения их национального бизнеса. Обязательным условием многих офшоров является создание так называемого секретарского бюро (или представительства) компании-нерезидента и трудоустройство туда местных жителей (таким своеобразным образом, решается вопрос занятости населения).

Доходы оффшорных зон складываются как раз из содержания подобных секретарских бюро (аренда помещений, электричество, связь, заработная плата, проживание, питание, транспорт и т.п.), а также из налоговых поступлений, сборов и пошлин за регистрацию, перерегистрацию, лицензирование и т.д.

Классификация офшоров

Офшорные территории могут делиться по официальным и неофициальным признакам. Неофициальные критерии перечислены далее:

- Государства, не требующие предоставления отчетности, а также с отсутствием налоговых требований. Такие местности отличаются высокой степенью секретности в отношении собственников компаний, а контроль за их деятельностью со стороны властей почти полностью отсутствует. По этой причине крупные банки и солидные организации не охотно работают с данными фирмами. К таким зонам относят: Каймановы, Багамские, Британские и Виргинские острова. Указанные территории экономически развиты слабо, но характеризуются высокой степенью политической устойчивости.

- Области повышенной солидности – здесь за компаниями иностранного происхождения ведется более жесткий контроль, обязателен список акционеров и директоров, а также требуется финансовая отчетность. Уровень доверия в бизнесе к таким организациям на порядок выше. При этом фирмам предлагаются значительные налоговые послабления. Это следующие территории: Гибралтар, Гонконг, Ирландия, о. Мэн.

- Нестандартные офшорные участки – в данном случае компаниям предоставляются частичные налоговые преимущества, к ним относятся Калининградская область РФ, Кипр, США, Англия.

Продолжение статьи – официальная классификация офшорных зон, а также подробнее о Кипрском офшорном регионе.

stock-list.ru