Лизинг что это такое простыми – Что такое лизинг – чем отличается от кредита, виды лизинга, условия получения, примеры

Лизинг – это (простыми словами) …

Термин «лизинг» прочно занял свое место в повседневном словоупотреблении. Правда, далеко не каждый может внятно объяснить, что он означает.

Сегодняшняя публикация изначально ориентирована на «непосвященных» — тех, кто далек от академических скамей и аудиторий, и желает лицезреть краткое и наглядное объяснение, что такое лизинг, простыми словами, понятными даже школьнику.

Для большей ясности мы решили даже нарисовать схему взаимоотношений, возникающих между участниками лизинговой сделки в процессе ее заключения и исполнения.

Из нее многое станет понятно даже без текстуального сопровождения. Картинка и текст помогут читателю накрепко впечатать в свое сознание юридическую сущность понятия «лизинг».

Лизинг – это (простыми словами) …

Наше определение будет таково: лизинг – это (простыми словами, как и обещали) аренда имущества, по истечении срока которой арендатор становится его собственником.

В этом определении опущены некоторые второстепенные признаки лизинга, которые мы раскроем далее, и не названы участники лизинговой сделки – о них мы тоже расскажем чуть позже, – но суть лизинга изложена верно.

Арендатор (он же – лизингополучатель) использует в своих целях имущество (трактор, экскаватор, тягач или другую спецтехнику, автотранспортное средство, производственное оборудование, недвижимость) сразу же после внесения первоначального взноса за него.

Собственником имущества – до полного погашения задолженности по арендным платежам – остается лизинговая компания, предоставившая это имущество в аренду.

В ежемесячный платеж по договору лизинга заложена плата за пользование имуществом и часть стоимости используемого оборудования.

По мере уплаты лизинговых платежей арендатор фактически выкупает имущество в свою собственность.

На практике лизинг решает проблему комплектации предприятий автотехникой или дорогостоящим оборудованием, когда на его счетах ощущается явная нехватка денег.

Лизинг придется весьма кстати и обычным гражданам, вознамерившимся обзавестись дорогостоящим авто, скудных сбережений которых едва ли хватит на оплату колес от автомобиля.

Это финансовый инструмент, который приходит на помощь не очень-то состоятельным субъектам, остро нуждающимся в дорогостоящих приобретениях.

Логично спросить, а почему бы для решения этих проблем не взять кредит?

Кредит так просто не получишь – банки строго бдят, кому его можно давать, а кому – ни за какие шиши, выворачивая наизнанку все кредитное прошлое клиента, и разглядывая под микроскопом его нынешнее финансовое положение.

И дело не в придирках, а в том, что банк просто откажет в выдаче кредита при малейшем подозрении на неплатежеспособность или финансовую несостоятельность клиента, которая когда-то была (но теперь ее нет) или когда-нибудь случится в будущем.

При заключении лизинговой сделки таких ограничений не предусмотрено. Достаточно, чтобы клиент смог оплатить первый взнос за приобретаемое имущество, а впоследствии регулярно вносил арендные платежи (не обязательно из своих собственных средств).

Такая вот удобная штука.

Участники лизинговой сделки

Количество участников лизинговой сделки не так уж и велико: три основных – поставщик, лизингодатель и лизингополучатель – и один «вспомогательный» — страховщик.

Кто и какую роль здесь играет, мы сейчас и узнаем.

Поставщик – тот, кто произвел или вывел на первичный рынок объект лизинга (промышленное предприятие, производственная или риэлтерская компания, любой другой дилер или производитель).

Задача поставщика – произвести имущественный объект и реализовать его лизингодателю. После этого он исчезает со сцены…

Лизингодатель – кредитная небанковская организация, лизинговая компания, коммерческий банк. Это та организация, которая непосредственно оказывает услуги по лизингу.

Предварительно она приобретает у поставщика нужное имущество в собственность для последующей реализации его в лизинг заинтересованным потребителям (лизингополучателям).

Лизингополучатель – любое лицо (чаще – юридическое), желающее заиметь в собственности дорогостоящее транспортное средство или иное имущество, но не имеющее возможности его купить сразу, одномоментно, не сходя с места.

Лизинг такую возможность ему предоставляет, настойчиво подсовывая зазывающие цветастые баннеры, рекламирующие услуги лизингодателя.

Если лизингодатель и лизингополучатель найдут друг друга, может случиться договор лизинга (об этом ниже.

Страховщик – любая страховая компания, готовая нагреть руки на временных трудностях лизингодателя или лизингополучателя.

Она заявляет о себе, когда стороны заинтересованы в страховании непредвиденных рисков.

Потайные механизмы лизинговой сделки

Теперь осталось изобразить взаимоотношения участников лизинговой сделки графически. Ниже представлена упрощенная диаграмма.

Рисунок 1. На схеме представлены взаимоотношения поставщика, лизингодателя, лизингоплучателя и страховщика

Из нее следует, что сначала лизингодатель приобретает у поставщика необходимое имущество (1).

Затем это имущество лизингодатель передает лизингополучателю в пользование (2), а лизингополучатель исправно направляет в адрес лизингодателя арендные платежи (3).

Именно здесь наблюдается наиболее активное взаимодействие участников лизингового соглашения.

Страховщик протягивает руку помощи лизингодателю или лизингополучателю исходя из ранее достигнутых договоренностей по страхованию рисков (4).

Вот, собственно, и все. Представленная схема отражает самую суть лизинга. Эта та база, на основе которой вы сможете далее углублять свои познания в рассматриваемой теме.

Мы старались доходчиво изложить понятие лизинга простыми словами.

За рамками публикации остались многие юридические тонкости, связанные с заключением и исполнением лизинговых сделок, но это уже тема наших предыдущих и последующих публикаций.

Удачных инвестиций!

О лизинге простыми словами (видео):

sprintinvest.ru

Лизинг — что это такое простыми словами

Лизинг — это

Лизинг по своей сути, та же самая аренда имущества, только главное отличие состоит в том, что в последующем это имущество можно выкупить, с учетом тех средств, которые были уплачены в процессе этой аренды.

Лизингополучатель имеет возможность фактического владения имуществом, при внесении первоначального взноса. Он обычно составляет не более 30%. Оставшаяся сумма выплачивается постепенно, в сроки, установленные договором.

В отличие от кредита, платежи могут осуществляться сезонно, в зависимости от вида бизнеса. Выплачивать налоги за такое имущество по закону нужно только после приобретения права собственности. Условия лизинга очень разнообразные и гибкие, значительно отличающиеся от кредитных в лучшую сторону.

Виды лизинга — обзор 4 основных видов

Вид 1. Лизинг авто

С 2011 года помимо предпринимателей такими услугами могут пользоваться и физические лица. Такая схема очень распространена в данное время в таксопарках. Человек берет себе в лизинг автомобиль и осуществляет на нем таксомоторную деятельность, постепенно выплачивая и выполняя условия договора. А в дальнейшем он его полностью получает в собственность. Обычно такой срок составляет три года. Выгода здесь на лицо.

Лизингополучатель имеет изначально новый автомобиль и имеет возможность работать на нем. Соответственно в виду перспективы его приобретения, он более тщательно заботится о его техническом состоянии и своевременности обслуживания. А спустя три года приобретает его в собственность и продолжая свою деятельность уже без всяких обязательств. Компания, предоставляющая ему эти услуги, защищена от всех рисков страховкой и постановкой транспорта на учет в государственных органов.

Основными выгодами являются:

- Возможность вносить платежи удобным способом по графику отличающимся от кредитного.

- Налоговые льготы для юридических лиц

- Процесс оформления лизинга намного проще чем кредита. А именно это касается проверки платежеспособности.

- Сроки оформления договора значительно ниже и составляют от 1 до 3 дней.

- Возможность вернуть автомобиль если он не подошел в процессе эксплуатации или в случае выявления некоторых дефектов. В случае кредита это невозможно и вам необходимо будет самим искать человека, которому вы продадите ненужный вам уже транспорт.

Автотранспорт приобретенный таким способом может использоваться не только в коммерческих, но в личных целях. Это позволяет еще больше расширить сферу предоставления этой услуги.

Вид 2. Лизинг оборудования

Расширение производственных мощностей или расширение ассортимента выпускаемой продукции всегда связано с необходимостью закупки нового оборудования. А это очень существенная сумма и найти ее владельцу в короткие сроки зачастую просто невозможно. Если вывести эти средства из самого бизнеса, то это скажется на нем негативным образом. Другое дело получение необходимого оборудования в лизинг. Предприниматель получает следующую выгоду:

- Простой процесс оформления, не требующий налога

- Разделение выплат и более комфортное их распределение

- Освобождение от некоторых видов налогов

Если срок эксплуатации оборудования был небольшим и его работа была стабильной, то обычно его выкупают в собственность. В случае если этот шаг в бизнесе не принес желаемого результата, оно просто возвращается лизингодателю.

Вид 3. Финансовый лизинг

Денежные средства не могут быть предметом данной услуги и поэтому здесь немного другой смысл. Лизингодатель находит продавца с необходимым товаром и приобретает его у него. А в дальнейшем передает этот товар уже третьему лицу во временное пользование и естественно с правом выкупа.

Причем лизингополучатель в некоторых случаях вправе определить место приобретения необходимого имущества, что позволит снизить его стоимость.

Очень распространена такая схема в автоматах по продаже товаров и услуг. Лизингодатель в качестве первоначального взноса сразу же получает часть своих средств, а остальное в процессе погашения. Популярность такой схемы связана с одной стороны с большим сроком окупаемости таких автоматов, а с другой стороны требуется иногда долго искать место установки, которое начнет приносить ощутимую прибыль.

Вид 4. Лизинг персонала

По своей сути данное определение не может существовать в рамках нашего законодательного поля. Поэтому во всех документах используется стандартная фраза «предоставление персонала».

Главное отличие такой услуги от аутсорсинга, это гораздо меньший срок работы привлекаемых специалистов и более узкая специализация в выполнении своих задач.

По законодательству существует ряд определенных ряд определенных ограничений по использованию заемного труда. И самый простой способ, это обратиться в кадровое агентство.

- Необходимые специалисты будут предоставлены в тот же день или в крайний случай на следующий.

- Нет необходимости в оформлении персонала и бухгалтерскому сопровождению.

- Если привлекаемый сотрудник, рассматривается в перспективе на постоянное оформление в эту организацию, то пока он находится у вас по договору лизинга, по сути это его испытательный срок. Который может продолжаться сколько угодно долго, для более качественной его оценки как профессионала.

- При болезни, травме, декрете вам будет предоставлен другой сотрудник. Это исключает возможность простоя производства и освобождает от выплат и осуществления социальных гарантий. Этим занимается само кадровое агентство.

На самом деле очень удобная услуга, в отличие от аутсорсинга, который обычно составляет 1 год. Нерадивого сотрудника всегда можно заменить. Узконаправленная специализация позволяет применять высококвалифицированных специалистов именно по назначению и не переплачивать.

Чем отличается лизинг от кредита

| Параметры | Лизинг | Кредит |

| Повышение процента | 5-14% | 12-18% |

| Страховка | Включено в удорожание (льготная ставка 5-7%) | 7-10% |

| Оплачивает страховку | Лизинговая компания | своими силами |

| Налог на имущество | Включено в удорожание | 2,2% |

| Обязанности по уплате имущественного налога | Лизингодатель | Сам «арендатор» |

| Срок амортизации имущества | 2-3 года | 6-8 лет |

| Коэффициент ускоренной амортизации | 1,1 — 3 | Нет |

| Период оформления сделки | 3-14 дней | 1-3 месяца |

| Обеспечение | Аванс 10-30% | Сумма кредита должна быть в 1,5-2 раза меньше стоимости вашего имущества |

| Отражение в балансе (улучшение или ухудшение) | Лизинг не несет дополнительной кредиторской задолженности. И в глазах инвесторов не делает фирму менее перспективной | Кредит только повышает изначально имеющуюся кредиторскую задолженность. |

Как работает лизинг — порядок оформления лизинговых сделок

Шаг 1. Выбор лизинговой компании.

Это направление в нашей стране стало развиваться не так давно, как например на западе или Америке. Еще не весь опыт и спектр предоставляемых услуг представлен на отечественном рынке. Но тем не менее особых проблем в поиске подходящей компании не возникает.

Свой выбор необходимо основывать на собственных потребностях и финансовых возможностях. Впрочем, как и в любой другой сфере.

Проследите путь развития потенциального партнера на финансовом рынке и в частности на своем направлении. Если история фирмы достойная, то она обязательно будет в открытом доступе в интернете.

Отследите данные по уде выполненным и действующим договорам на данный момент. Это подтвердит ее хорошее положение на данный момент.

Сам размер компании, наличие филиалов и количество сотрудников штате, также говорят о надежности.

И конечно же условия, на которых с вами готовы сотрудничать. Здесь необходимо провести сравнительный анализ с другими фирмами в этой сфере.

Шаг 2. Ознакомление с условиями и предварительное согласование.

Далее вашими действиями будет установление контакта и ведение переговоров. В ходе которых более детально выясняются все условия лизинга.

- Размер первоначального взноса

- Обеспечение всех гарантий

- Сроки сотрудничества и действия договора

- Условия расторжения договора или его планомерного прекращения

На данном этапе при ваших навыках дипломатии можно несколько изменить в лучшую сторону для вас некоторые пункты договора. Самыми значимыми конечно будут процентная ставка, график и размеры выплат. Не факт, что здесь вам пойдут на уступки, но все это возможно.

Далее лизингодатель начнет проверку вашей благонадежности. и предоставит список документов, необходимых для оформления сделки.

Шаг 3. Составление договора лизинга.

Для этого вас попросят собрать пакет документов. Рассмотрим основные из них.

- Сама заявка, необходимая для получения лизинга.

- Бухгалтерская отчетность юридического лица

- Документы о страховке того имущества, которое приобретается в лизинг

- Договор с поставщиком

- Удостоверение личности и уставные документы вашей фирмы

- Остальная документация будет зависеть от конкретного типа услуги. Для лизинга автомобиля это одни документы, а для оборудования будут совершенно другие. Плюс сам лизингодатель может попросить нужные именно ему для определенных целей.

Шаг 4. Внесение первоначального взноса. Приемка имущества.

Подписав договор, вы должны оплатить первый взнос. После этого можно уже принимать поставляемое имущество во временное владение. Надо помнить, что право собственности вы сможете оформить только после выплаты всей суммы согласно графика платежа. Но вы можете использовать приобретенное имущество в рамках, указанных в договоре. Если он был составлен в трехстороннем порядке, то обязанность по поставке обычно возлагается на самого поставщика.

Шаг 5. Использование предмета лизинга и оформления его в собственность.

Далее наступает период, когда вы можете использовать предмет лизинга по своему усмотрению (если это не ограничено договором). Вся прибыль по закону принадлежит также вам в полном объеме. При поломке и порче, соответственно получатель несет всю ответственность. Будьте осторожны и соблюдайте все условия, иначе лезингодатель вправе будет потребовать возврата имущества, так как оно еще в его собственности.

anton-vorontsov.ru

Что такое лизинг простыми словами? Что такое лизинг автомобиля или недвижимости? Что такое лизинг с возвратом? :: BusinessMan.ru

Модернизация общественно-экономической сферы, а также внедрение новых систем хозяйствования порождают потребность в качественно новых методах обновления фондов предприятий.

В условиях спада кредитно-финансовых отношений и урезания инвестиций государства в экономику возникает необходимость в других видах вливаний в производственную сферу. Именно поэтому стоит детально изучить вопрос о том, что такое лизинг, и понять, по каким принципам он происходит.

Для чего изучать лизинговые операции?

Главной целью данной статьи является исследование природы и сущности лизинговых процессов, моделей, видов и форм их проявления в условиях современной национальной экономики.

Что такое лизинг простыми словами? Это сдача объектов долгосрочного пользования (автомобилей, зданий, оборудования, самолётов и т. д.) в аренду, то есть передача комплекса прав на владение и использование недвижимого или движимого имущества на определённый (или бессрочный) период за финансовую компенсацию.

Данный процесс чаще всего состоит из трёхстороннего комплекса отношений, в которых лизинговая компания является посредником между производителем оборудования и компанией (либо физическим лицом), заинтересованной в его использовании.

Что такое лизинг и лизинговая сделка?

Рассматриваемое в статье экономическое понятие достаточно сложное, поэтому количество определений его велико. В переводе с английского языка глагол to lease обозначает процесс сдавания имущества во временное пользование. Обобщая мнения многих авторов, можно сделать следующий вывод о том, что такое лизинг.

Данный экономический термин включает в себя совокупность процессов по инвестированию (привлечению) финансовых ресурсов, при которых один субъект отношений (лизингодатель) обязуется приобрести у производителя определённое имущество с целью последующей передачи его в пользование лизингополучателю на определённый срок за финансовое вознаграждение.

Осуществляется данный процесс посредством сделки, которая представляет собой комплекс договоров между производителем (продавцом) предмета лизинга, лизингодателем и лизингополучателем.

Предметом такой сделки могут быть транспортные средства, здания, сооружения, прочее движимое и недвижимое имущество, целые комплексы и предприятия, используемые в предпринимательстве. Также объектами данных договоров могут быть земельные участки и прочие природные ресурсы, если это не запрещено законодательством.

Схема проведения операции

Ответить на вопрос о том, что такое лизинг, поможет изучение методологических основ проведения сделки. Общий механизм выглядит следующим образом:

- Пользователь (в дальнейшем – лизингополучатель) обращается в лизинговую компанию с заявкой на необходимое оборудование.

- Компания, предоставляющая данную услугу, оценивает ликвидность операции. После этого производится закупка оборудования (объекта лизинга) у его производителя либо реализатора.

- После того как лизингодатель стал обладателем оборудования, он передаёт его во временное пользование лизингополучателю, получая за это периодические платежи.

Кто выступает субъектами лизинговых отношений?

Сторонами сделки могут выступать:

- Производитель (продавец) имущества – юридическое или физическое лицо, которое заключает договор купли-продажи с лизингодателем, согласно которому предоставляет ему предмет отношений (оборудование) в обусловленный срок за определённое вознаграждение.

- Лизингополучатель – юридическое или физическое лицо, которое по условиям договора обязуется оплатить услуги лизингодателя и получить за это оборудование на определённый срок по условиям, которые определены данным соглашением.

- Лизингодатель – юридическое или физическое лицо, которое приобретает (за собственные либо привлечённые денежные ресурсы) в собственность определённое имущество, а затем предоставляет его же на некоторый срок за финансовое вознаграждение в форме предмета лизинговой сделки во временное пользование лизингополучателю. При этом право на объект договора может как переходить в руки лизингополучателя, так и оставаться у лизингодателя, в зависимости от специфики соглашения.

- Кредитные институты (банки, сообщества), которые предоставляют финансовые ресурсы на приобретение оборудования по договору.

А также прочие специализированные субъекты: страховые компании и Российская Ассоциация лизинговых компаний («Рослизинг»).

Какими функциями обладает «Рослизинг»?

Данное объединение представляет собой совокупность банков, лизинговых компаний и других экономических институтов, которые входят в состав Российской Ассоциации лизинговых компаний и осуществляют следующие виды деятельности:

- Координация деятельности и объединение средств компаний-участниц с целью проведения максимально выгодных проектов.

- Взаимодействие с государственными органами с целью определения наиболее важных стратегических направлений лизинга.

- Разработка нормативно-правовых актов, регулирующих лизинговую деятельность.

- Активное участие в международных процессах экономической интеграции.

В Российской Федерации законодательно урегулирован как лизинг для физических лиц, так и для юридических. При этом его субъектом могут быть резиденты и нерезиденты государства, а также предприятия с иностранным капиталом.

Объекты лизинга

Как предоставление основных фондов компаниям, так и лизинг для физических лиц подразумевают передачу в пользование оборудования, которое можно условно подразделить на следующие большие группы:

- Сельскохозяйственное (трактора, комбайны).

- Транспортное (автомобили, самолёты, суда, железнодорожные вагоны).

- Строительное (краны, бетономешалки, леса).

- Оборудование связи (спутники, радиостанции и т. д.).

Какие виды различают?

- Финансовый – вид лизинга, который предусматривает полный возврат стоимости предмета передачи. При этом сумма переданных денежных средств разделяется на цену оборудования и доход лизингодателя. Таким образом, условием финансового лизинга является переход оборудования по окончании срока сделки в собственность лизингополучателя.

- Оперативный – это договор, по которому срок передачи предмета лизинга меньше амортизационного периода. В отличие от финансового, по истечении срока договорённости оборудование возвращается лизингодателю. Часто такой вид отношений используется при одноразовых акциях, когда нецелесообразно приобретение оборудования.

В какой форме проходят лизинговые сделки?

Для того чтобы понять, что такое лизинг оборудования, необходимо исследовать основные его формы:

- Прямой. Сделка, при которой по окончании срока действия договора аренды полный пакет прав на предмет сделки переходит в руки арендатора (лизингополучателя).

- Возвратный. Что такое лизинг с возвратом? Это операция, при которой лизингополучатель продаёт свои фонды лизингодателю, сразу же возвращая их в форме долгосрочной аренды. Используется в случае нехватки оборотных средств у предприятия-арендатора. По истечении срока действия сделки права на предмет лизинга возвращаются лизингополучателю.

- Смешанный. При таком виде лизинга требуемое арендатору имущество приобретается за счёт долевых взносов участников сделки. По окончании срока действия договорных отношений права на оборудование переходят лизингополучателю, стартовая доля вложений которого обычно не превышает 25 процентов.

Виды лизинговых платежей

Что такое лизинг для физ. лиц? Во-первых, это довольно сложная процедура, вызывающая множество вопросов, особенно касающихся способов оплаты за оборудование. Схема возмещения одинакова для юридических и физических лиц и осуществляется посредством лизинговых платежей. Данное понятие включает в себя сумму компенсации за использование предмета сделки. Производятся платежи посредством следующих методов:

- Фиксация общей суммы. Сумма договора делится на равные части и выплачивается ежегодно в течение срока его действия.

- Авансовый метод. При заключении договора вносится авансовый платёж, который в нём указан, остальная часть выплачивается согласно предыдущему методу.

- Метод минимальных платежей. В сумму оплаты включается расчёт амортизации за весь период, а также различные вознаграждения лизингодателя, предусмотренные им.

График выплат прописывается в договоре лизинга. Выплаты могут производиться ежедневно, еженедельно, ежемесячно, ежеквартально или ежегодно.

Что такое лизинг автомобиля?

Сравнительно новым продуктом на рынке финансовых услуг для населения является автомобильный потребительский лизинг. С каждым днём он обретает всё больше сторонников. Давайте разберёмся в том, что такое лизинг автомобиля для частных лиц.

Прежде всего, это очень удобный и выгодный метод приобретения транспорта. Фактически человек берёт в аренду авто с правом последующего выкупа. Также данная услуга популярна для юридических лиц, которым бывает удобнее оформить покупку несколькими платежами.

Что такое лизинг автомобиля? Для населения это возможность пользоваться машиной сразу после оформления пакета документов и внесения первоначального взноса. На сегодняшний день данную услугу могут оказать не только специализированные фирмы, но и банки, а также автодилеры.

Процедура получения автотранспорта

- Предоставление клиентом паспорта, водительского удостоверения и заполнение специальной заявки.

- Заключение между клиентом и лизингодателем договора аренды транспорта с правом выкупа, а также договора купли-продажи транспортного средства между лизинговой компанией и поставщиком автомобиля.

- Выплата первоначального взноса клиентом в размере 20-30% от стоимости предмета сделки.

- Страхование клиентом автомобиля по тарифам КАСКО и ОСАГО.

- Регистрация автомобиля специалистами лизинговой компании в ГИБДД, а также проведение технического осмотра.

- Передача транспортного средства компанией в пользование потребителю.

- Клиент, согласно условиям договора, производит регулярные платежи, по истечении срока техника переходит в его владение.

Кто может купить автомобиль таким способом?

Получить авто в аренду с последующим правом выкупа может любой гражданин, который имеет опыт предпринимательства. Причём предпочтение отдаётся кандидатам с успешным опытом лизинговых операций с достаточным финансовым потенциалом.

Очень важно рассмотреть все подводные камни, которые имеет автомобильный лизинг для физических лиц. Отзывы людей, которые воспользовались данной услугой, содержат как позитивные, так и негативные свидетельства.

Плюсы автолизинга

- Возможность приобретения не только легкового автомобиля, но и грузового, а также спецтехники. При этом неважно, новая техника либо подержанная приобретена в салоне или у частника.

- Для заключения лизинговой сделки достаточно минимального пакета документов, при этом уровень требовательности к клиентам невысок.

- Оформление автомобиля происходит на срок до 5 лет, по истечении которого средство можно выкупить по остаточной стоимости. Также возможен и досрочный возврат предмета сделки.

- Условия приобретения и сроки поставки техники лизинговым компаниям более удобные, чем стандартные.

- Что такое лизинг авто для населения? Это, прежде всего, гибкие графики платежей и возможность сразу начать эксплуатацию транспортного средства.

- В случае нежелания оформлять технику на себя, эта услуга также доступна клиенту, поскольку авто считается собственностью лизингодателя.

Минусы автолизинга

- Проценты по договорам лизинга больше, чем по автокредиту (особенно для малобюджетного транспорта).

- Возможность изъятия автомобиля при нарушении лизинговых платежей.

- Невозможность сдачи авто в аренду либо в качестве залога без согласия компании, предоставившей лизинговые услуги.

- Необходимость предоставления периодического доступа для осмотра предмета лизингового договора.

Таким образом, принимая решение о выборе способа приобретения автомобиля, необходимо тщательно изучить все сопутствующие факторы, а также текущую социально-экономическую ситуацию.

businessman.ru

Что такое лизинг простыми словами, виды и особенности

Слово «лизинг» с английского дословно переводится «сдать в аренду», однако по факту представляет собой набор финансовых операций. Простыми словами объясним, что такое лизинг и где он используется, каких бывает видов и чем эта услуга отличается от обычной аренды.

Лизинг — вид финансовых услуг, форма кредитования при приобретении основных фондов предприятиями или очень дорогих товаров физическими лицами.

Что такое лизинг

Для начала стоит разобраться, какая услуга подразумевается под словом «лизинг». Если мы прочитаем стандартную формулировку этого термина, то поймём лишь то, что это отнюдь не аренда, а скорее, финансовая операция.

Говоря простыми словами, лизинг — это такая операция, в которой задействованы три участника. Первый предоставляет товар, второй его покупает (лизинговая компания), а третий — берёт этот товар в аренду у второй стороны. Со временем арендованный товар переходит в собственность третьему участнику (после оплаты остаточной стоимости товара), которая во время аренды выплачивала взносы второй стороне.

Знаете ли вы? Первые вещественные свидетельства подобного рода деятельности относятся приблизительно к 2000 г. до н. э. В ходе раскопок на месте шумерского города Ур ученые обнаружили прототипы первых договоров аренды. Это были глиняные таблички, на которых стороны договора фиксировали свои обязательства по передаче на определенный срок в пользование и владение за определенную плату сельскохозяйственного инвентаря, права пользоваться водоемами и т. д. Первыми арендодателями, как правило, были священники, жившие в храмах города Ур.

Лизинговая компания — это организация, которая приобретает объект собственности с последующей сдачей в аренду.

Получается, что, в отличие от обычной аренды, где участвует две стороны (арендующий и арендодатель), тут в процессе есть ещё одна заинтересованная сторона, имеющая определённое количество денег, за которые покупает товар и сдаёт его в аренду на определённый срок и за определённую плату.

Чем отличается от аренды

Мы рассказали, что такое лизинг и лизинговая компания простыми словами, теперь поговорим об отличиях.

Обобщая вышесказанное, можно сделать вывод, что первое отличие заключается в дальнейшей судьбе товара в момент, когда заканчивается временной промежуток, на который он был взят в лизинг или аренду.

Лизингодатель несёт ответственность за объект лизинга всё время, пока он находится у лизингополучателя. То есть компания обязана устранять все неполадки, проводить ремонт и замену деталей, либо, если это относится к живому существу, лечить его и оплачивать все необходимые прививки.

Если вы арендовали чью-то собственность, тогда по окончании срока вы должны вернуть её арендодателю. В случае если вы взяли собственность в лизинг, тогда вы обязаны выкупить её после оговоренного промежутка времени, в течение которого вы использовали объект на правах аренды.

Собственность арендуется на небольшой промежуток времени, в отличие от лизинга. Лизинг подразумевает, что временной промежуток до выкупа соответствует сроку годности объекта или сроку полезного использования. То есть, если вы взяли в лизинг объект сроком на 10 лет, то, скорее всего, срок его полезного действия до частичного или полного износа равен 10 годам.

Объекты лизинга в РФ

- Объектом лизинга может быть следующая собственность:

- Любая недвижимость (жилые дома, здания производственного и непроизводственного характера).

- Любые движимые объекты (транспорт, оборудование, товары общего и специального назначения, спецтехника и т. д.).

Для наглядности мы объединили популярные виды лизинга в таблицу и указали характерные особенности и преимущества каждого из них:

| Виды лизинга | Преимущества | Особенности |

|---|---|---|

| Лизинг авто | По сравнению с кредитом есть финансовая выгода | После окончания сделки не всегда получатель становится владельцем транспорта |

| Лизинг оборудования | Экономически доступный и выгодный способ обновления оборудования | Целесообразнее проводить для объектов с длительным сроком эксплуатации |

Срок лизинга не всегда сопоставим со сроком годности, так как многие недвижимые объекты имеют «срок годности», в разы превышающий срок аренды.

- Все объекты, которые могут быть сданы в лизинг, не перечесть, однако существует и такая собственность, которая не может быть сдана в лизинг:

- Природные объекты (лес, луг, река, озеро и т. д.).

- Государственные предприятия.

- Коммунальные предприятия и их подразделения.

- Земельные участки.

Виды лизинговых операций

Теперь поговорим о различных видах лизинга и их особенностях.

Операционный

Такой вариант отличается тем, что время, на которое объект передаётся лизингополучателю, не соответствует сроку годности или сроку полезного действия.

Операционный вариант не регулируется законодательством РФ и оформляется как договор аренды.

Чаще всего передаются такие товары, которые уже есть в наличии у лизингодателя. По окончании товар либо возвращается компании, либо выкупается по остаточной стоимости. То есть, если станок может работать без сбоев и ремонта около 15 лет, тогда операционным будет считаться такой лизинг, который был составлен на срок до 14 лет. После чего станок можно либо вернуть назад, либо выкупить, заплатив оставшуюся стоимость.

Финансовый

Теперь обсудим финансовый лизинг, узнаем, что это такое и чем данный вариант отличается от вышеупомянутого.

Финансовый вариант предполагает выплату всей стоимости во время арендования. Поэтому такой лизинг также можно считать долгосрочным кредитованием.

В данном случае клиент заказывает компании определённый объект, который та покупает и передаёт в аренду с последующим выкупом. Срок аренды соизмерим со сроком службы. К примеру, вам нужен дорогостоящий трактор для с/х работ. Вы обращаетесь в компанию, где указываете, какой трактор и по какой цене вам нужен. Компания покупает его и передаёт вам на определённый срок, который сопоставим со сроком его эксплуатации. По окончании этого срока трактор становится вашей собственностью.

Таблица 1. Классификация видов лизинга:

| Классификационные признаки | Виды лизинга |

|---|---|

| Тип операции | Финансовый, оперативный |

| Объем дополнительных услуг | Неполное обслуживание, частичное, полное |

| Вид платежей | Денежный, компенсационный, комбинированный |

Каждый признак влияет на полноту и функционал сделки, что стоит учитывать на практике.

Формы лизинговой сделки

Рассмотрим состав участников и технику проведения операций.

Прямой

Такая форма, при которой товар сдаётся в аренду самим производителем. То есть компания, которая производит товар, может одновременно быть лизингодателем. После изготовления продукции просто передавать её на определённых условиях в пользование с последующим выкупом.

Косвенный

«Стандартный» вариант, который предусматривает участие минимум 3 сторон. Компания покупает у производителя товар и передаёт на определённых условиях в использование третьей стороне.

Возвратный

Достаточно редкий вариант, который не практикуется в нашей стране. Контракт предусматривает участие двух сторон — производителя и лизинговой компании. Производитель одновременно выступает поставщиком товара и лизингополучателем. То есть предприятие передаёт продукт компании, получая за это полную стоимость.

Далее компания передаёт продукт в использование предприятию на определённых условиях. Такая сделка позволяет получить дополнительные средства в случае, когда продукция не продаётся должным образом либо если этот продут используется на производстве в виде оборудования.

Лизинг авто

Далее разберёмся, что такое лизинг автомобиля простыми словами. Обсудим варианты для физических и юридических лиц.

Для юридических лиц

У любой развивающейся фирмы каждая копейка на счету, поэтому в случае, когда нужно одновременно получить большое количество транспортные единиц, найти средства на покупку не представляется возможным, а обычная аренда не подходит из-за больших расходов.

В таком случае лизинг решает все проблемы, так как аренда напрямую зависит от стоимости транспорта, все машины в конце можно выкупить либо, при отсутствии денег, вернуть лизинговой компании.

- Получить можно следующие виды транспорта:

- новые легковые авто;

- б/у автомобили;

- грузовики;

- автобусы;

- спецтехнику.

Лизинговая компания может в любой момент вернуть транспортное средство без обращения в суд, так как до полного погашения стоимости объект находится в её собственности.

- Какими преимуществами обладает лизинг по сравнению с обычным кредитом:

- Быстрое оформление и отсутствие залоговой суммы.

- Налоговые льготы (полное возмещение НДС).

- Более выгодные тарифы и цены.

- Гибкий график платежей.

- Платежи не влияют на общий баланс фирмы.

Для физических лиц

Теперь разберёмся, что такое лизинг автомобиля для физических лиц.

Происходит всё примерно по той же системе, что и для юридических лиц. Физическое лицо выбирает автомобиль, после чего его приобретает лизингодатель и передаёт в использование на несколько лет. Сразу после приобретения компания ставит автомобиль на учёт и оформляет страховку.

Чаще всего лизинг для частных лиц оформляется от 1 до 3 лет, однако условия могут быть различными. После того как закончится оговоренный срок, физическое лицо должно либо вернуть авто, либо оплатить остаток стоимости и стать его владельцем.

Важно! На автомобили, которые были выпущены в 2015 г. на территории России, действует скидка в виде 10% от полной стоимости. Скидка действует по Государственной программе льготного автолизинга.

- Преимущества для физических лиц:

- Отсутствует невозвратный первоначальный платёж. То есть после заключения сделки вы должны внести залог в виде 10% от стоимости, который возвращается после завершения срока аренды.

- Ежемесячный платёж в разы меньше, нежели при покупке по автокредиту.

- В расходы можно включить практически все платежи, связанные с использованием авто (страховка, техосмотр, замена резины, дополнительное укомплектование и т. д.).

- Для оформления требуется минимальное количество документов.

Лизинг недвижимости

Обсудив лизинг движимого имущества, поговорим о недвижимости. Суть и процедура составления договора не сильно отличается от стандартных условий, однако имеет свои нюансы.

Для юридических лиц

Такой вариант долгосрочной аренды с последующей покупкой или возвратом получил большую популярность ещё задолго до того, как о лизинге узнал простой обыватель. Дело в том, что покупка или аренда больших помещений стоит огромных денег, которые есть в наличии только у больших компаний. Именно поэтому такая долгосрочная аренда — единственный вариант для развивающейся фирмы получить своё помещение или склад.

- Обратимся к плюсам:

- Так как недвижимость до момента покупки не принадлежит юридическому лицу, то и налог на имущество платить не нужно. Существенная экономия, если брать во внимание большие помещения.

- Платежи относятся к расходам, следовательно, снижается прибыль. В таком случае налог на прибыль существенно сокращается.

- В некоторых случаях можно получить возврат НДС.

Таким образом, данный вариант полностью удовлетворяет лизингополучателя, так как многим фирмам требуется помещение лишь на некоторый период времени.

Для физических лиц

Лизинг недвижимости для физических лиц менее популярен, нежели для юридических. Дело в том, что любой человек хочет стабильности, особенно в отношении жилья. Поэтому хочется, чтобы новая квартира или дом стали полноценной собственностью, а не арендуемым объектом, так как лизингодатель в любой момент, по причине или без причины может вернуть назад недвижимость, и поход в суд ничего не докажет, так как собственность не ваша.

По этой причине лизинг для физических лиц сравним с обычной арендой, когда вы можете пользоваться имуществом, но не распоряжаться.

Сравнивать данную услугу с ипотекой не приходится, так как вторая предполагает более низкие ежемесячные выплаты, нежели аренда с последующей покупкой. Также не стоит забывать и о двойном переоформлении, так как лизинговая компания обязана оформить недвижимость на себя. Чаще всего все расходы оплачивает «арендатор» такой недвижимости.

- Однако, несмотря на все минусы, такой вариант получения собственного жилья имеет и свои плюсы, а именно:

- Требуется меньше документов для оформления сделки.

- Не нужно платить налог на жилплощадь.

- Подходит для тех, кому не желательно наличие дополнительной собственности.

Получается, что подобная услуга подходит только для некоторых физических лиц, так как если единственная жилплощадь является не вашей и её могут в любой момент «забрать», тогда говорить о стабильности не приходится.

Этапы заключения лизинговой сделки

При заключении любой лизинговой сделки вся процедура делится на 3 этапа. Каждый этап подразумевает выполнение определённого перечня действий, о которых мы подробно расскажем.

Знаете ли вы? Белый дом был отдан в лизинг американскому фермеру на 99 лет всего за 100 тысяч долларов в год. Этот факт имел место в 1925 году. Фермер большого техасского ранчо крупного рогатого скота сразу после заключения сделки отдал 100 тысяч долларов за первый год аренды с правом выкупа резиденции американских президентов.

Подготовка

- На этапе подготовки проводится следующее:

- Заявка на получение определённого объекта от лизингополучателя.

- Заключение о том, что лизингополучатель может оплатить товар.

- Заключение об эффективности всего процесса.

- Заявка от компании, которая направляется поставщику продукции.

- Заявка от компании в банк на получение ссуды для проведения операции.

Юридическое оформление

- На втором этапе проходит оформление документации, связанной с обязанностями сторон и эксплуатацией объекта:

- Заключается кредитный договор между лизинговой компанией и банком на получение ссуды.

- Договор о покупке продукции.

- Акт о приёме-сдаче объекта в эксплуатацию.

- Лизинговый договор

- Договор на техобслуживание объекта договора.

- Договор по страховке объекта.

Исполнение

На третьем этапе проходит эксплуатация объекта договора. Лизингополучатель должен обеспечить сохранность полученной собственности, выполнять работы, которые обеспечивают поддержание объекта в рабочем состоянии. Также лизингополучатель обязан выплачивать ежемесячные платежи, которые отражаются в бухгалтерской отчётности.

Как правильно выбрать лизинговую компанию

Чтобы выбрать хорошую лизинговую компанию, получить положительные отзывы или оценку друзей мало, так как каждый отдельный случай уникален и требует анализа многих факторов. Именно по этой причине мы представляем вам своеобразную «инструкцию» по выбору лизинговой компании.

- Итак, что нужно проанализировать:

- Историю работы компании.

- Количество филиалов, опыт работы в вашем городе или регионе.

- Количество сделок, которые заключила компания, и их дальнейшая судьба.

- Опыт работы с той отраслью, с которой связан ваш объект.

- Информативность сайта компании.

- Количество и квалификация сотрудников.

- Открытость компании, наличие исчерпывающей информации, связанной с деятельностью, структурой, услугами и документацией.

Стоит понимать, что если компания не вызывает у вас доверия, отсутствует необходимая информация либо организация по документам основана чуть ли не вчера, тогда стоит отказаться от обращения в подобные структуры.

Основные понятия

Теперь разберёмся с основными понятиями, которые сопровождают весь процесс составления лизинговой сделки.

Лизингодатель

Важно! Права и обязанности лизингодателя в РФ регулируются законом «О финансовой аренде», Налоговым и Гражданским кодексами.

Лизингодатель — это юридическое или физическое лицо, участник договора, который передаёт лизингополучателю объект лизинга на определённый срок и с определёнными условиями. В качестве лизингодателя могут выступать банки, некоммерческие организации, небанковские кредитные организации.

Лизингополучатель

Лизингополучатель — это физическое или юридическое лицо, которое получает в аренду собственность лизингодателя на определённый срок и с определёнными условиями. Может быть как отдельным человеком, так и целой организацией или её структурным элементом.

Лизинговый платеж

Лизинговые платежи — это определённая денежная сумма, которую выплачивает лизингополучатель лизингодателю во время использования объекта сделки.

- Лизинговый платёж имеет определённый состав, а именно:

- Амортизация имущества за весь срок аренды.

- Комиссия.

- Оплата дополнительных услуг лизингодателя.

- Остаточная стоимость имущества (в случае выкупа).

Лизинговые операции

Это процесс проведения сделки между всеми сторонами договора, в процессе которой проводится оформление необходимых документов, передача объекта лизинга от производителя к лизингодателю, а потом — к лизингополучателю. Также к лизинговой операции относится эксплуатация объекта и ежемесячные выплаты за аренду.

Лизинговая сделка

Лизинговая сделка — это совокупность всех договоров, которые оформляются в процессе получения лизинга. Сюда входят договоры между лизингодателем и лизингополучателем, а также договоры между лизингодателем и производителем.

Лизинговый процент

Лизинговый процент — это процентная ставка, которая начисляется на остаточную стоимость объекта лизинга.

Процент лизингового подорожания — это сопоставление переплаты и основной стоимости имущества, которое передаётся лизингополучателю.

Лизинговый конфискат

Лизинговый конфискат — это изъятый у лизингополучателя объект, который переходит в собственность лизинговой компании. Такой конфискат далее используется для передачи в аренду или последующий лизинг.

Таким образом, такой вариант долгосрочной аренды с последующей возможностью выкупа является отличным выходом при покупке дорогостоящего оборудования, машин или недвижимости. Однако заключать подобные сделки нужно только с открытыми компаниями, которые предоставляют максимальное количество информации о своей деятельности, чтобы сделка не оказалась проигрышной для вас.

svoedelo-kak.ru

что это такое простыми словами, виды, отличия от кредита

Какими преимуществами обладает лизинг? В чем отличия этой финансовой услуги от кредита? Как получить лизинг и что можно приобрести таким путем? Ответы на эти и другие вопросы будут полезны не только предпринимателям, но и тем, кто зарабатывает деньги как наемный работник.

Лизинг и его особенности

Многие финансовые термины имеют английское происхождение, и лизинг в этом не исключение. Поэтому, чтобы понять, что подразумевается под этим термином, в первую очередь желательно выяснить, что означает это слово.

В переводе с английского leasing – это аренда. Но в отличие от классической передачи собственности во временное владение, суть лизинга состоит в том, что после окончания договора арендатор имеет право выкупить это имущество с большей выгодой для себя, чем если бы он брал его в кредит. Другими словами, лизинг – это своего рода инвестиция. Через такой договор владелец имущества может передать свою собственность другому лицу, при этом последнему не придется переплачивать огромные проценты, как это было бы при получении кредита на покупку.

Как происходит процедура лизинга

Лизингодатель и арендатор заключают договор. В нем прописываются сроки аренды и размеры оплаты, а также право плательщика на последующий выкуп имущества.

Распространена практика привлечение третьей стороны – продавца объекта лизинга. Если начинающий бизнесмен на старте своей предпринимательской деятельности еще не готов приобрести нужное ему дорогостоящее оборудование путем единовременной сделки купли-продажи, то ему выгоднее взять его в аренду с последующим выкупом. Но вот беда – продавец не отдает свою продукцию в кредит. И выходом послужит совершение покупки третьим лицом. Тогда лизинг происходит следующим образом:

- Лизингополучатель указывает продавца нужного ему имущества.

- Лизингодатель приобретает его.

- Имущество сдается новым собственником лизингополучателю во временное владение и пользование с правом выкупа.

Такой маневр позволяет сократить расходы и в то же время получить необходимое оборудование сразу.

Часто срок договора аренды является сроком полезного использования объекта лизинга. Поэтому, как правило, к моменту прекращения действия соглашения остаточная стоимость имущества стремится к нулю. И его можно без дополнительных переплат передать в полную собственность арендатору.

Однако лизинг не каждый раз завершается передачей или выкупом имущества. В отдельных случаях получатель отдает его владельцу, как при условиях обычной аренды.

Объектами лизинга могут быть:

- транспорт;

- оборудование;

- здания и сооружения;

- целые предприятия и т.п.

Договора лизинга заключается между двумя лицами:

- лизингодателем – в его роли может выступать коммерческая организация, банк и тому подобное;

- лизингополучателем – то юридическое или физическое лицо, которое заинтересовано в получении во временное владение определенного имущества.

Помимо этого, субъектами такого вида аренды могут быть продавец указанного в документах имущества и страховая компания.

Лизинг и кредит – каковы отличия

Основная разница между лизингом и кредитом состоит в том, что предмет в первом случае передается во временное пользование, но фактически принадлежит лизингодателю. А когда необходимое имущество приобретается в кредит, то оно сразу становится собственностью покупателя. С финансовой точки зрения лизинг в этом отношении выгоднее, так как предпринимателю не придется платить дополнительный налог на имущество, ведь оно продолжает оставаться в собственности другого лица.

Еще одно достоинство лизинга – его проще оформить. Для этого не нужно предоставлять свою кредитную историю. Кроме того, специалисты говорят о том, что если предприниматель решается начинать свое дело в непростые времена экономического кризиса, дальновиднее будет остановить свой выбор на лизинге.

Помимо этого, есть и другие отличия от кредита:

- не требуется залог;

- первоначальный взнос обычно меньше;

- можно рассчитывать на налоговые льготы.

Вместе с тем необходимо изучать условия оформления временного пользования. Если в дальнейшем планируется выкуп необходимого имущества, то порой все же бывает выгоднее взять в кредит.

Каким бывает лизинг: основные виды

Лизинг предоставляют как компаниям, так и частным лицам. Существует множество разновидностей такой финансовой услуги.

Рассмотрим наиболее популярные типы.

- Лизинг авто. Очень распространенная финансовая услуга на рынках Европы и США, также стала востребованной и на постсоветском пространстве. Она выгодна как покупателям, так и продавцам. Первые, по сути, арендуют машину, но в итоге могут оставить ее себе. И при необходимости – перепродать, ведь авто всегда остаются в цене даже на вторичном рынке. Продавец же тоже не остается внакладе. А также не боится потерять свое имущество. После регистрации машины в госорганах она не потеряется из виду.

- Лизинг оборудования. Чтобы оставаться конкурентоспособным, любому предприятию необходимо идти в ногу со временем и своевременно обновлять оборудование. Лизинг позволяет заменить морально устаревшие машины новыми, при этом воспользовавшись экономически выгодным способом. Также это лучший вариант, когда на нужную технику недостаточно средств. Он может послужить хорошей альтернативой для начинающих бизнесменов.

- Финансовый лизинг. При таком виде сделки купленное оборудование или другое имущество изначально предназначается для того, чтобы сдать его в аренду на длительное пользование. Лизинг покрывает расходы покупателя, а также предусматривает возмещение убытков от износа объекта.

Лизинг – удобный финансовый инструмент, который выгоден всем сторонам договора. Этот способ позволяет масштабировать бизнес с отсрочкой выплат или просто купить для семьи новый автомобиль. Но в любом случае, прежде чем подписывать бумаги, необходимо изучить все условия соглашения и выяснить, действительно ли это оптимальный путь для приобретения нужного имущества.

Видео

kak-popolnit.ru

понятие, виды, типы и формы

Люди экономят на кредитовании и именно поэтому совершают покупки в лизинг. Лизинг: что это такое простыми словами и что он из себя представляет? Каких форм, видов и типов бывает? Подробный ответ содержится в материалах нашей новой публикации.

Что такое лизинг простыми словами?

Лизинг – разновидность кредитования, при котором сдается в аренду имущество с последующим выкупом.

Лизинг считается совокупностью правоотношений экономических и правовых, на основании которых лизингодатель обязуется приобрести товар в собственность с последующей сдачей в аренду лизингополучателю. Последний обязуется оплачивать установленную сумму в регулярном порядке.

Лизинг оборудования для малого бизнеса: что это такое и как заключить подобный договор вы можете узнать в нашей новой публикации по ссылке.

Кто принимает участие в сделке?

- Лизингополучатель. Чаще им выступает юридическое лицо. Он обязан принимать предмет лизинга за конкретную сумму на установленный срок. Договорные отношения закрепляются договором лизинга.

- Лизингодатель. Выступает как кредитное учреждение, так МФО, физическое лицо. В его функции входит приобретение за счет собственных сбережений или привлеченных имущества по договору лизинга. После выплаты взносов, право на имущество лизинга переходит лизингополучателю.

- Поставщик. Это физическое лицо или организация, которая продает данный товар. Поставщик передает документы и предмет лизинга лизингополучателю или лизингодателю.

- Страховщик. Выступать может страховая организация. Как правило- первоначальный сотрудник со стороны лизингодателя или лизингополучателя. Как и в банке, страховая компания страхует предмета лизинга. Любой из перечисленных субъектов может быть как резидентом, так и не резидентом.

- Предмет лизинга – движимое или недвижимое имущество, сдаваемое в аренду на конкретный срок для получения выгоды лизингодателем.

Квартира, дом, дача, земельный участок, автомобиль- это все вправе быть предметом.

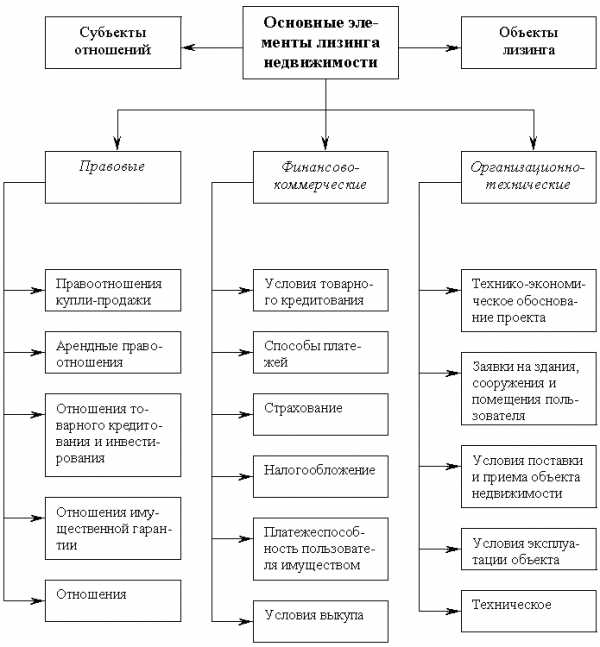

Понятие и объекты лизинга.

Понятие и объекты лизинга.Виды лизинга

По объему обслуживания

- Полный. Когда лизингополучатель получает полные условия от лизингодателя.

- Мокрый вид подразумевает обязательное техническое обслуживание оборудования. Ответственность за это несет лизингодатель.

- Чистый подразумевает перекладывание ответственности на лизингополучателя. Платежи, осуществляющиеся в пользу усовершенствования имущества, он оплачивает из своего кармана.

- С неполным набором. Лизинг с неполной амортизацией предполагает заранее оформить договоренность между обеими сторонами по техническому обслуживанию.

- Комбинированный. Соединяет в себе несколько видов по условиям договора.

Чем отличается лизинг от кредита и что выгоднее для начинающего предпринимателя – узнайте по ссылке.

По способам покупки

- Классический финансовый. Стандартная схема покупки: лизингодатель приобретает и сдает в аренду.

- Раздельный. Финансируется лизингодателем с привлечением дополнительных вложений.

- Возвратный. Этот вид не используется на территории Российской Федерации, так как на него нет спроса. Продавец товара выступает арендатором. Этот вид отличается от других тем, что он выдается под залог собственных производственных форм.

«Возвратный» вид позволяет юридическому лицу сэкономить на выплатах в налоговую службу.

- Прямой. Производитель может самостоятельно сдавать продаваемый товар. Но такой вид не нашел широкого распространения. Связано это с тем, что при увеличении таких операций, производитель задумываться об открытии специализированной компании.

Съема: Основные элементы лизинга недвижимости.

Съема: Основные элементы лизинга недвижимости.По платежам

- С денежным вознаграждением. Платежи осуществляются в денежных формах.

- Смешанный платеж. Подразумевает оба платежа в смешанной прогрессии.

- Компенсационный платеж. Поставка товара производится на арендованном оборудовании.

Как начать бизнес с нуля без денег и добиться успеха в кратчайшие сроки – пошаговая инструкция тут.

По окупаемости

- Финансовый. Заключая договор на конкретный срок, лизингополучатель получает обязанность производить фиксированные платежи.

Как только полная стоимость погашена, лизингополучатель вправе перекупить объект. Цена же у такого предмета гораздо ниже, так как износ и амортизация присутствует при каждом использовании. Иногда лизингодатели отдают имущество без дополнительной платы.

- Оперативный. В отличие от предыдущего вида, этот предусматривает краткосрочный договор аренды и арендатор не выкупает имущество после использования. Как только срок аренды истекает, лизингодатель может повторно сдать имущество. Процентная ставка выше при этом виде лизинга.

Копирайтинг и рерайтинг: что это и можно ли заработать на биржах копирайтинга в России, вы можете прочесть по ссылке.

Финансовый лизинг, в свою очередь, делится на:

- Договор с полной окупаемостью. Объект лизинга при этом виде оплачивается в течение действия договора.

- Неполной окупаемостью. Объект может только частично окупиться в течение всего действия договора.

Схема: Соотношение лизинговой сделки и финансовых потоков.

Схема: Соотношение лизинговой сделки и финансовых потоков.Типы лизинга

- Долгосрочный. Такой тип определяется для дорогостоящей техники и тогда срок достигает трех и более лет.

- Среднесрочный. Такой тип стандартен и выдается на все товары. Сроки от полутора лет до трех.

- Краткосрочный. Такой тип подразумевается для юридических лиц и компаний, осуществляющих перевозку граждан за плату. Сроки лизинга ограничиваются в полтора года.

Как открыть свой бизнес по франшизе строительной компании БетонБаза и составить грамотный бизнес-план с расчетами – узнайте здесь.

Виды договоров лизинга

- Частичный. Расходы по обслуживанию берет лизингодатель, но приобретается это за счет лизингополучателя

- Чистый. Расходные операции лежат на лизингодателе.

- Полный. Расходы по починке берет на себя лизингополучатель.

- Генеральный. Лизингополучатель вправе арендовать еще необходимое оборудование без договорных отношений.

- Срочный. Одноразовая сделка.

- Возобновляемый. После окончания действия договора происходит своеобразная пролонгация.

- Прямой. Собственник предмета залога самостоятельно сдает в аренду.

- Косвенный. Передача происходит через посредника.

- Раздельный. В сделке участвуют несколько лизингодателей, продавцов и страховых организаций.

- Внутренний происходит на территории местонахождения лизингополучателя и лизингодателя.

- Международный осуществляется, если одна из сторон находится за пределами территории конкретной страны.

Лизинг как вид инвестиционной деятельности

Лизинг- это вложение собственных накоплений в развитие и получение с этого дохода. Компании, выступающие в роли лизингодателя, сдают в аренду различное оборудование, с которого имеют совокупный доход.

Лизинг как вид инвестиционной деятельности – всегда выгодная инвестиция, так как окупается оборудование с лихвой в короткие сроки. Это защищает компанию от обесценивания денежной валюты и помогает приумножить капитал.

Как открыть свой фитнес-клуб с нуля по франшизе известных спортивных клубов и какие финансовые средства необходимо будет вложить в старт бизнеса, вы можете узнать в этой статье.

Лизингополучатель также имеет выгоду, вкладывая в ремонт автотехники и другое оборудование. Ведь все эти предметы можно использовать в производственных целях. Это позволяет сэкономить деньги, уберечь их от инфляции и заработать.

Что такое лизинг простыми словами и в чем его особенности? Смотрите следующее видео:

https://www.youtube.com/watch?v=QU7VyhmuwOE

fbm.ru

Лизинг что это такое? Чем отличается от кредита? Виды лизинга

Сегодня в нашей стране все более популярной становится банковская операция, именуемая лизингом. Такая форма кредитования давно существует во всех развитых странах и хорошо зарекомендовала себя в Европе. А с 1998 года данный финансовый инструмент появился и в России. Чем же такой вид кредита отличается от стандартного? Какова его законодательная база и особенности?

Что такое лизинг?

Лизинг – это, в переводе с английского, такие взаимоотношения, которые начинаются с момента получения какого-либо предмета в аренду. Простыми словами, подписание лизинговой сделки является отличным шансом получить необходимое оборудование, недвижимость и иные объекты в кредит с возможностью дальнейшего их выкупа в собственность. Лизинг является инвестиционным инструментом, который дает возможность предприятию ряд преимуществ.

- Не используя активы уже имеющихся фондов, позволяет провести плановую модернизацию путем получения в аренду нужного оборудования.

- Способ получить дополнительные средства на дальнейшее развитие своего бизнеса, оптимизировав попутно систему налогов предприятия.

- Позволяет лизингодателю (то есть лизинговой фирме), купив у поставщика оборудование, сдать его в аренду на оговоренных договором условиях клиенту (он же лизингополучатель) с последующим получением им права собственности.

Кто же является субъектами такой сделки?

- Лизингодатель – лицо юридическое либо физическое, которое использует личные или полученные со стороны материальные возможности для покупки необходимого оборудования или объектов недвижимости с тем, чтобы сдать их лизингополучателю в аренду. Указание сроков, взносы и все остальные условия прописываются в договоре, который подписывают стороны.

- Лизингополучатель – лицо, берущее в личное пользование предмет лизинга на зафиксированное договором время и за указанную сумму.

- Поставщик, он же продавец товара – особа, подписывающая правовой документ с лизингодателем. Согласно ему, продавец обязуется предоставить (продать) производимые или закупаемые товары.

- Компания, предоставляющая услуги страхования – фирма, принимающая непосредственное участие в лизинговой операции. Она страхует предмет аренды от различных форм финансовых и прочих рисков.

Покупка в лизинг сегодня доступна каждому потребителю. Его предметом могут стать: оборудование, сооружения и дома, транспортные средства, недвижимое имущество. Лизинг означает, что арендованные товары остаются во владении лизинговой компании, и даются лизингополучателю лишь в случае оплаты им всех выплат.

О лизинге простыми словами (видео)

Лизинг автомобиля

Лизинг автомобиля можно назвать особой формой финансового вложения, которая дает возможность получить в аренду транспортное средство. При такой покупке автомобиль фактически остается собственностью компании – лизингодателя, а клиент при этом арендует его, использует по своему усмотрению и платит регулярные взносы. Компания имеет право продать клиенту транспортное средство только после внесения им последней части лизингового платежа.

В последние годы условия лизинга для частных лиц упростились, ставки снизились, а справки о доходах не требуются. Преимущества такой формы кредитования с последующим приобретением транспорта следующие:

- Клиент получает возможность выбрать любое авто.

- Клиенту разрешено временно использовать другой автомобиль, если первый выйдет из строя.

- При покупке авто клиенту не придется заниматься регистрацией.

- Случаи, которые принято считать страховыми, обязуется решать лизинговая фирма.

Приобретать автомобиль для бизнеса в лизинг теперь стало выгоднее, чем брать в кредит.

Лизинг персонала

Беря персонал в лизинг, принято подписывать договор о найме работников. Сторонами таких взаимоотношений считаются: компания, имеющая личный штат, собственно работник и работодатель, у которого будет трудиться наемный персонал. Данный вид лизинга имеет ряд особенностей, поэтому необходимо при найме сотрудников учесть все правовые нюансы. Отношения такого рода принято оформлять при помощи двух отдельных договоров:

- Документа, в котором прописаны особенности тех услуг, что касаются подбора квалифицированных специалистов.

- Трудового договора.

Лизинговые услуги всегда предполагают содержание нанятых работников: выплату зарплаты в полном объеме, установленных законодательством налогов. По желанию работодателя, работников затем можно будет нанять в свою компанию на условиях постоянного сотрудничества. Поэтому такие служащие могут законно пользоваться всеми видами социальных гарантий, которые прописаны в Трудовом Кодексе Российской Федерации. Пользователь лизинга получает некоторые преимущества. К примеру, он не обязан подписывать договор с работником, имеет право отказаться от его услуг в любой момент (за исключением тех случаев, которые указаны в заключенном договоре).

Компания-лизингодатель подбирает персонал таким образом:

- Ориентируясь на требования того, кому необходимы наемные работники, фирма подбирает специалиста с нужным опытом и специальностью. Если такая форма занятости является приемлемой для кандидата, то его сотрудничество с работодателем на условиях лизинга позитивно скажется на последующем карьерном росте.

- Когда произойдет этап согласования кандидатур, отобранные сотрудники принимаются в штат компании наряду с постоянным персоналом.

- Нанятый работник будет выполнять свои функции в фирме до окончания срока, указанного в подписанном сторонами лизинговом договоре.

ВАЖНО! В документе, упомянутом выше, обязательно оговариваются условия, размер зарплаты нанимаемого сотрудника, гонорар, который получит агентство, размер и временные рамки оценки работ.

Принципиальные отличия лизинга от кредита

Лизинг и кредит практически в одинаковой форме дают возможность использовать имущество и товары уже до оплаты их полной стоимости. К общей характеристике и преимуществам обоих финансовых продуктов эксперты относят постепенный возврат средств за необходимый товар или услугу. Дабы избежать возможных подводных камней, необходимо грамотно подойти к изучению одного важного вопроса, чтобы понять – чем отличается лизинг от кредита?

Лизинг представляет собой аренду, которая дается на длительный срок, предполагающую последующий выкуп товара. Кредит – это такой вид ссуды, предоставляемый банком при условии, если заемщик выплатит сумму кредита и оговоренные проценты по нему.

Приобрести необходимые товары в лизинг стало гораздо проще, так как залог необязателен, документов требуется немного, а рассмотрение заявления происходит в течение 5 дней. Во время действия договора собственником недвижимости или иного объекта считается тот, кто предоставляет лизинг. В будущем возможны такие варианты развития событий:

- товар выкупается и становится собственностью лизингополучателя;

- товар вновь переходит в частную собственность лизинговой фирмы.

При покупке недвижимого имущества или товаров в кредит, они практически сразу считаются собственностью заёмщика, но при этом остаются в банковском залоге. В этом случае возможности его использования по своему усмотрению – сдача в аренду или продажа другим лицам – ограничены кредитным договором. Права собственника накладывают и обязательства: оплата налога. Как и при кредитных условиях, при лизинге каждый месяц проводятся выплаты согласно заключенному договору. Они включают не только цену оборудования либо недвижимости, но и страховую сумму, а также прибыль и имущественный налог.

Лизинг для физических и юридических лиц

В данный момент получить товар по условиям лизинга могут на равных правах и юридические, и физические особы. Схема предоставления лизинга для всех видов клиентов во многом сходна. Но при этом лизинг для юридических лиц все же отличается рядом факторов.

- Осуществляя покупку авто путем лизинга, юридическое лицо имеет возможность поставить транспортное средство на свой балансовый счет как основное.

- Имеет право заниматься списанием запасных частей, топлива и других материалов, которые принадлежат ему на условиях аренды.

- Для оформления лизинга следует предоставить такие виды документов – заполненную собственноручно анкету, свидетельство о государственной регистрации, справку ЕРГПОУ (выписка из реестра, которая позволяет увидеть хронологию всех регистрационных действий предпринимателя), устав компании, справку об уплате налогов и другое.

Физическим лицам достаточно паспорта и кода, а также удостоверения водителя и справки, показывающей уровень их доходов. Если говорить о преимуществах, то в случае лизинга заемщик находится в более выгодном положении, нежели при обычной форме кредитования. Так как лизинговое имущество он берет сначала в аренду, таким образом снижаются возможные риски лизингодателя.

Лизинг или кредит – что предпочесть?

Специалисты утверждают, что на сегодняшний день лизинг обходится компаниям значительно дешевле кредита. Заключить его можно без внесения залоговой суммы, условия договора лояльнее. Схема погашения может быть любой, в зависимости от нюансов ведения бизнеса фирмой до сезонной потребности в ее продукции. Лизингодатель обязуется решить все вопросы, касающиеся доставки необходимого оборудования, договоров страхования, таможенных платежей и другое. Это значительно упрощает процедуру лизинга по сравнению с кредитом.

ВАЖНО! Еще одним мощным экономическим аргументом в пользу лизинга является такой – лизинговые обязательства не влияют на показатели, которые характеризуют стабильное финансовое положение фирмы, так как в ее балансе присутствует лишь долг по текущей выплате.

moyaidea.ru