Кредит при разводе – Кредит при разводе в 2019 году

Как делятся при разводе кредиты, взятые одним из супругов

Как делятся при разводе кредиты взятые одним из супругов? Вариантов их деления может быть несколько. Как решить спор правильно и не остаться обманутым? Логичным завершением практически каждого бракоразводного процесса является вопрос о том, как правильно разделить кредиты, взятые одним из супругов или другие варианты кредитной задолженности. Такая процедура достаточно запутанная и сложная. Несмотря на то, что законодательством прописывается двусторонняя выплата долга, не все ситуации заканчиваются несением ответственности за его погашение каждым из супругов. Вот почему стоит более тщательно разобраться в том, как именно и происходит ли деление кредита при разводе.

Деление кредитных долгов при разводе: основные нюансы

Все связанные с разводом процедуры определяются Семейным кодексом РФ. Это касается деления долгов и нажитого за годы брака имущества. В соответствии с законодательством всё приобретённое и взятое в долг в равных частях распределяется между супругами, поэтому и раздел кредитных обязательств составляет 50 на 50. Однако на практике такое возможно только при обоюдном согласии сторон, которое происходит крайне редко. При расторжении брака и делении имущества и долгов в судебномпорядке, обязательно устанавливается характер задолженности (личный или общий), а также процентное соотношение доли на всё совместно нажитое.

Общими кредиты при разводе супругов будут считаться в следующих случаях:

- если кредитные средства брались совместно обоими супругами;

- если взятый одним из супругов кредит в дальнейшем был полностью потрачен на нужды семьи.

Рассматривая спор о распределении общего кредитного долга, суд оперирует нормами части 2 статьи 45 СК РФ. В ней чётко прописывается, что все совместные задолженности ложатся на плечи обоих супругов.

В том случае, если кредит оформлялся, к примеру, только на мужа, но было документально доказано, что деньги пошли на семейные нужды, то подобное обязательство также разделяется в равных частях.

Долги личного характера делению не подлежать. К числу такой задолженности следует отнести заёмные средства, которые муж или жена брали исключительно для реализации личных интересов.

Скрытые одним из супругов задолженности перед банком будут считаться только его личным долгом. При этом не имеет значения, была ли информирована о подобной ситуации вторая сторона.

Специфика раздела разных видов кредитной задолженности

В зависимости от того, какой именно вид кредита брался супругами во время брака, процесс его деления при разводе будет иметь свои особенности.

В зависимости от того, какой именно вид кредита брался супругами во время брака, процесс его деления при разводе будет иметь свои особенности.

Целевые кредиты в крупных размерах на приобретение недвижимости, автомобиля и другого имущества в суде изначально разделяется пополам. Но в случае отказа одного из супругов выплачивать свою долю, второй участник спора может поступить следующим образом:

- Осуществить продажу залогового имущества и за полученные от сделки средства использовать для досрочного погашения долга (заранее потребуется получить согласие от банка).

- Переоформить все обязательства на себя, после чего имущество перейдёт в личное пользование.

В процессе раздела кредита на автомобиль, должен учитываться тот факт, что машина может находиться в пользовании только у одного из супругов. Вторая сторона должна будет получить финансовую компенсацию, от которой отнимается доля по ещё не погашенному кредиту. Если спор был решён таким образом, то обязательства по кредитной задолженности переносятся на того, кто пользуется транспортным средством.

Если супругами во время брака была взята ипотека, тораздел кредита такого вида происходит по следующей схеме:

- Один из супругов выплачивает второй стороне определённую сумму, из которой предварительно вычитается доля по незакрытому кредитному долгу, после чего банковское учреждение по ипотечному договору выводит второго супруга из статуса «заёмщик».

- Залоговая недвижимость выставляется на продажу, а полученными за её реализацию деньгами гасится кредитный долг (в таком случае согласие банка также обязательно).

С денежными кредитами дела обстоят значительно сложнее. Чтобы такой долг был равномерно распределён между супругами, стоит предоставить документальное доказательство расхода кредитных средств на потребности семьи.

Даже если супруги не планируют разводиться и один из них берёт на себя кредит, в качестве перестраховки стоит сохранить чеки и другую документацию, которая будет подтверждать целевой его расход.

Даже небольшой потребительский кредит при разводе может стать причиной для спора в суде. Если во время супружеской жизни был взят кухонный стол, то банковский долг за такую покупку будет однозначно разделяться поровну. Подлежать разделу будут только те потребительские кредиты, за счёт которых были приобретены необходимые для семьи вещи – бытовая техника, мебель, посуда и другие.

Как делятся кредиты при разводе супругов, если есть ребёнок?

Большинство супружеских пар имеют несовершеннолетних детей, интересы которых в процессе развода обязательно учитываются. Но речь идёт только о воспитательных моментах и о том, с кем именно они останутся после суда. На раздел имущества и кредитной задолженности наличие детей влияния не оказывает.

В соответствии с законодательством, если есть дети, то они не могут принимать участие в процедуре деления имущества. Доля распределяется только между супругами. Претендовать ребёнок может только на установленные судом алименты.

Что касается долга по кредиту, в судебной практике происходят и некоторые противоречивые случаи. Так, если после бракоразводного процесса один из родителей остаётся с грудным ребёнком, то судья может принять решение о снижении доли задолженности по выплате кредитных средств.

Как можно решить вопрос о разделении кредитного долга?

Процедура раздела кредитов после развода является сложной как для самих сторон спора, так и судьи. В такой ситуации супруги могут пойти несколькими путями:

Процедура раздела кредитов после развода является сложной как для самих сторон спора, так и судьи. В такой ситуации супруги могут пойти несколькими путями:

- справиться с решением проблемы собственными силами, составив при этом специальное соглашение, которое будет содержать все нюансы разделения кредитных долгов;

- обратиться за помощью в суд, по окончанию которого будет решён вопрос о распределении задолженности между обеими сторонами.

Значительно упростит развод и деление долгов наличие брачного договора. В соответствии с законодательством в таком документе могут содержаться в случае расторжения брака способы деления задолженностей.

Когда к мирному соглашения прийти не удалось и дело о разделе займа при разводе планируется отправить на рассмотрение в суд, для данных целей стоит подготовить следующие документы:

- Заявление специального образца.

- Документы, которые подтверждают личность заявителя.

- Документы, в которых содержится вся необходимая информация о том имуществе, которое подлежит разделу.

- Официальная информация о всех существующих на данный момент долгах и кредитах, а также точная сумма оставшейся задолженности.

- Дополнительные доказательства и факты, которые бы позволили защитить права и интересы, повлияв на конечное распределение кредитной задолженности (чеки, расходные накладные на приобретение вещей для дома, семьи и другие).

Когда решить вопрос о разделе имущества и долгов не получилось самостоятельно и за него берётся суд, один из супругов всегда может изъявить желание о получении той или иной вещи.

При этом заполучить её можно будет двумя способами: оплатить часть вещи или переоформить на себя обязательство по оплате оставшегося кредитного долга.

Как банковские учреждения страхуют себя на случай развода заёмщиков?

Во время выдачи кредита каждая банковская организация принимает меры, чтобы избежать рисков на случай развода одного из заёмщиков. Делает она это следующим образом:

Во время выдачи кредита каждая банковская организация принимает меры, чтобы избежать рисков на случай развода одного из заёмщиков. Делает она это следующим образом:

- в договор кредитования супруг или супруга вносится как созаёмщик, что позволяет требовать выплату долга у обеих сторон;

- банки часто требуют перед заключением договора письменное согласие на получение кредитных средств второго супруга, чтобы в случае возникновения судебного спора сделка не оспаривалась как недействительная;

- при оформлении кредитного договора второй супруг вносится в документы как поручитель, который в случае отказа основного заёмщика берёт на себя обязательства по погашению долга.

Такие действия банка вполне аргументированы и законы.

Все эти нюансы должны быть учтены и самими супругами. Обращаясь за получением кредита в банк, они должны понимать, что дальнейшая выплата долга ложится на плечи обоих. И этому есть документальное подтверждение – подписанный с банковским учреждением договор. В суде он выступает существенным аргументом.

Судебная практика: типичные и специфические случаи раздела кредитных долгов при разводе

Связанная с разделом долгов при разводе судебная практика сопровождается самыми различными случаями:

- Не каждый судебный процесс по разделу кредитных задолженностей между бывшими супругами заканчивается результатом 50 на 50. К примеру, жена официально работает и получает хорошую заработную плату, а муж без каких-либо уважительный причин не помогает финансово пополнять семейный бюджет. Получается, что один из супругов находится на полном обеспечении второго. В таком случае судья может принять решение о неравной кредитной доли – 2/3 или 1/3.

- Взятый женой кредит был потрачен на приобретение автомобиля. По обоюдному согласию после развода машина осталась у неё. В результате этого все обязательства по кредиту переходят именно супруге, которая получила в полное владение движимое имущество. В ситуации с заёмщиком-мужем и оставленным у жены автомобилем, супруга также будет оставаться единственным должником по кредиту.

- Муж без ведома супруги оформил заём на тюнинг собственного автомобиля. В этом случае кредит при разводе является проблемой только супруга.

- Если получилось так, что на одном из супругов числится большая доля по кредиту, то суд может это компенсировать присуждением большей части совместного имущества.

- Когда общий кредит был полностью покрыт только одним из супругов, то ему полагается финансовое возмещение в размере 50% от бывшего супруга.

Чтобы и без того неприятный бракоразводный процесс не усугублялся разделом кредитов и других долгов, стоит заранее позаботиться о составлении брачного контракта. Если такового нет, то наиболее рациональным выходом из ситуации станет мирное соглашение.

Но, как показывает практика, большая часть подобных ситуаций нуждается только в судебном разбирательстве, к которому позволит подготовится приведённая информация и хороший юрист.

brakirazvod.com

Как делятся кредиты при разводе супругов по закону РФ?

В современном обществе не принято жить по средствам, которые ужа заработаны, слишком много соблазнов. Для того чтобы быстрее приобрести то, что хочется, прибегают к помощи заемных средств, чаще всего в виде кредитных денег, которые нужно возвращать с процентами.

Как делятся кредиты при разводе супругов в 2017 году

Долговым бременем на супругах чаще всего лежит ипотека, которую супруги оформляли совместно, иногда кредиты берутся на проведение ремонта, на отдых, на приобретение имущества.

В течение жизни, находясь в браке, многие семьи формируют кредитную историю, позволяющую им брать кредиты на большую сумму, что рано или поздно приводит к формированию неподъемного долга.

Осложняется эта тенденция участившимися разводами, которые обременены кредитными обязательствами. На основании пункта 3 статьи 39 Семейного кодекса России любые кредиты, займы, взятые в течение брака, при разводе делятся на равные доли между супругами, так как долги подлежат разделу наравне с собственностью.

Варианты решения ситуаций с кредитами:

- Крупные суммы кредитных займов оформляются на одного из супругов, другой супруг выступает в качестве второго заемщика или поручителя. На практике их обязательства по выплате кредитного долга равны и закреплены в договоре с банком или иной кредитной организацией. Для банка неважно, в каких личных отношениях находятся супруги, кредитную организацию больше интересует гарантия возврата кредитных денег созаемщиками, обязанность которых выплатить кредит в равной пропорции;

- Сложнее обстоят дела с теми кредитами, которые взяты супругами без поручительства второго супруга, на меньшие суммы, в них заемщиком оформлен только один супруг, другой даже может не знать о существовании такого кредита у своего партнера. Если заемщиком будет доказано, что кредит брался на нужды семьи, то после развода оба супруга в равной степени будут выплачивать долги либо в соответствии с болями собственности;

- Другая ситуация возникает в случае с кредитами, взятыми одним супругом без уведомления и одобрения второго для личных нужд. До 2016 года действовал принцип вынесения решения по таким делам, суд признавал любой кредит, оформленный в браке одним супругом без уведомления другого, общим и после развода обязательства по выплате делились пополам между супругами.

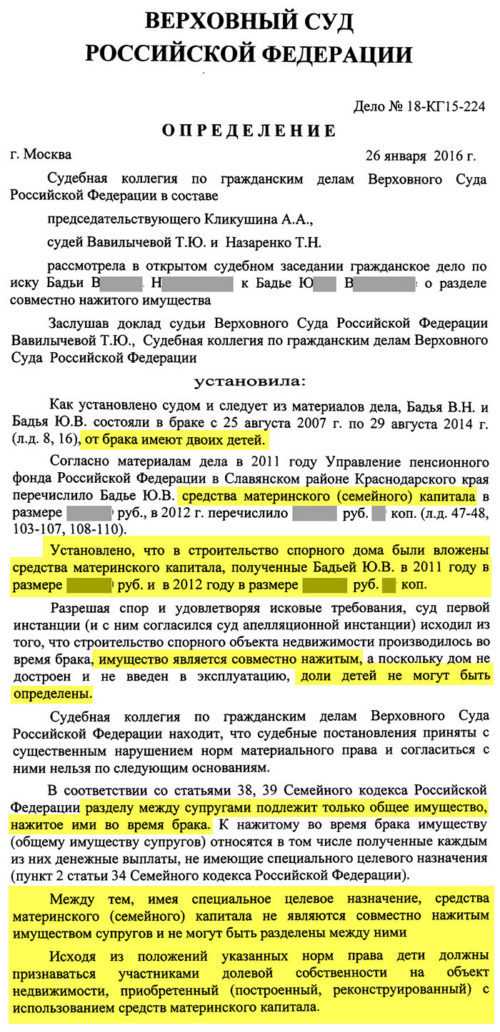

Но 13.04.16 г. Верховный суд Российской Федерации опубликовал обзор по делам судебной практики, в котором весь III раздел был посвящен разбору споров, связанных с семейным правом по имущественным отношениям.

В нем детально разъяснялось, что долги по кредитам каждого из супругов могут быть признаны судом общими для семьи исключительно в случаях, когда денежные средства применялись фактически для потребностей семьи.

А главное, что изменилось в судебной практике, доказывать расход денег на семью нужно тому супругу, который требует разделение своего личного долга на равные доли с супругом после раздела имущества после брака. Вынесенные решения суда по данным вопросам стали более определенные и чаще в пользу семьи, чем заемщика, потратившего средства на личные нужды.

Как делятся кредиты при разводе супругов, если есть ребенок

Супруги, которые оформляют кредит на крупные суммы, берут ипотечные займы на длительный период под большой процент чаще всего уверены, что гарантией погашения долга в семейных отношениях станет наличие несовершеннолетних детей в семье. Основывается это ошибочное мнение на уверенности супругов в том, что суд обязательно в случае развода присудит большую часть собственности тому родителю, который остается проживать с детьми.

На практике все иначе. Есть у супругов дети или нет, на решение суда по делам раздела собственности после расторжения брака не влияет. Кредит, взятый во время брака любым супругом с целью применения на семью, подлежит разделу по обязательствам после развода пополам. Дети не являются субъектами права, на них не распределяется собственность и долги после развода их родителей.

Однако суд может принять во внимание то, в каких условиях будут воспитываться и жить дети с родителем после развода, и, убедившись в необходимости улучшения жилищных условий до приемлемых, может принять решение о разделе собственности не в равных пропорциях. Вот только при этом и сумма долга будет поделена в зависимости от доли каждого супруга.

Если кредит одного супруга будет признан его личным, долги по выплате заемных средств будут возложены на того, кто указан в договоре кредитования заемщиком. Но при этом право супруга, остающегося проживать с детьми, подать ходатайство в суд на изменение доли собственности остается.

Как делятся кредиты при разводе супругов, если есть дети

Если у супругов двое и более детей несовершеннолетних проживает совместно с родителями, то кредитная организация более строго подходит к вопросу выдачи кредитов, требуя дополнительных гарантий и договоров от супругов, гарантирующих возврат средств.

Если все же кредит взят, а супруги решили развестись, полностью не погасив задолженность, то суд примет решение разделить долг пополам, если каждый супруг оставляет проживать с собой равное количество несовершеннолетних детей.

В случае если один супруг остается проживать со всеми детьми, а другой не берет на себя ответственность по воспитанию детей, суд все равно может принять решение разделить долги пополам между супругами, особенно если такое требование будет выдвигать кредитор.

Но шанс добиться возможности разделить по завершении брака имущество с выделением большей доли собственности, скостить сумму долга родителю с детьми, есть. Решение в таких случаях зависит исключительно от личности судьи.

Как делятся кредиты при разводе супругов, если жена в декрете

В случае если жена в декрете, брачный контракт, предусматривающий раздел собственности и долгов, отсутствует, то после развода суд примет решение разделить кредитные долги пополам.

Чтобы суд принял решение пересмотреть принцип равноценного деления собственности и долгов при разводе, нужно уверенно доказать в процессе развода, что матери в декрете крайне необходимо увеличить долю собственности, а сумму долга сократить. Фактически сделать это нереально.

Подводя итог, стоит отметить, что в судебной практике есть случаи, когда судья совместно проводил консультации с представителем банка и супругами для того, чтобы стороны договорились и пришли к справедливому решению раздела долгов между супругами, а банк подтвердил согласие на переоформление кредитного договора.

Единственно, что в случае если каждая сторона продолжает настаивать на своем, суд принимает решение о разделе долгов поровну, невзирая на любые обстоятельства.

uropora.ru

Как делятся кредиты при разводе супругов, если есть ребенок

К сожалению, не каждой молодой семье удается сохранить брак. Вместе с процедурой развода производится и деление кредитов. Наличие ребенка вносит определенные коррективы в процесс.

Судебная инстанция обязательно учитывает тот факт, с кем из родителей будет жить наследник после развода. Исходя из этого, долг может быть не поделен поровну между мужем и женой.

Какие бывают долги

К общим долгам супругов, которые подлежат делению во время брака, относятся:

- займы, ипотека и кредиты;

- налоги на совместное имущество;

- неуплата по коммунальным платежам;

- компенсации потерь от использования общего имущества.

К последнему пункту можно привести пример.

В ходе совместного проживания пары на кухне вышел из строя смеситель. После его поломки были затоплены соседи. Ущерб от потопа был взыскан в судебном порядке. Данный долг относится к совместным, поскольку сантехника являлась собственностью пары.

К личным долгам относятся:

- неуплата по сделкам, носящим персонифицированный характер;

- финансовые обязательства, возникшие в ходе предпринимательской деятельности;

- возмещение ущерба одним из супругов вследствие административного или уголовного правонарушения.

Общие положения

Процедура деления имущества и долгов прописана в Семейном кодексе РФ. В соответствии с данным нормативным документом, за мужчиной и женщиной закреплены равные права на все долги, образовавшиеся на период брака.

Не все знают, как делятся кредиты при разводе супругов, если есть ребенок. Согласно общему правилу, финансовые обязательства мужа и жены делятся в соотношении 50 на 50, или пополам. Однако на деле все происходит не так гладко.

Какие обстоятельства могут быть тому причиной:

- пара возражает против равного разделения задолженности;

- есть ребенок.

Как показывает судебная практика, эта инстанция учитывает то обстоятельство, с кем из родителей остается проживать наследник после бракоразводного процесса. Поэтому каждая ситуация рассматривается судом в индивидуальном порядке.

Например, обстоятельства могут сложиться таким образом, что мать, с которой остается ребенок, не сможет содержать его и каждый месяц отчислять крупную сумму платежей по кредитам. Поэтому судья, как правило, делит займ в неравных пропорциях между представителями пары.

По решению судебной инстанции отца могут обязать выплачивать большую часть задолженности.

Когда можно делить

Заниматься делением имеет смысл только в течение трех лет после расторжения брака. После этого времени уже будет упущен срок исковой давности.

В этой ситуации судебная инстанция просто откажет истцу в удовлетворении требований на том основании, уже прошло более 3 лет после официального разрыва отношений.

Делить долги можно:

- до бракоразводного процесса;

- во время развода;

- после расторжения отношений (но не позднее, чем через 3 года).

Как в 2019 году делятся кредиты при разводе супругов, если есть ребенок

Варианты деления кредитов при наличии ребенка:

| Вариант | Как оформляется | Особенности |

| Договоренность по обоюдному согласию | В виде брачного договора | Документ составляется во время брака. Форма ‒ письменная, требует заверения нотариусом. В данном договоре можно предусмотреть все положения имущественного характера |

| В виде соглашения о разделе | Данное соглашение можно оформить на любом этапе бракоразводного процесса. С его помощью можно решить все споры, касающиеся деления финансовых обязательств. Форма документа ‒ письменная. Заверение нотариусом не требуется. | |

| Деление кредитов по решению судьи | Путем подачи искового заявления | Вариант возможен в том случае, если мужчина и женщина не смогли договориться о разделе займов мирным путем. Процедура деления обязательств в этом случае состоит из следующих этапов: · сбор доказательств; · подача искового заявления; · уплата пошлины; · заседание; · оглашение решения уполномоченной инстанции; · процедура исполнительного производства. |

Образцы документов

Образцы бумаг, которые могут потребоваться при разделении задолженности пары, имеющей несовершеннолетнего ребенка:

Видео: Ипотека и развод

Обращение в суд

В большинстве ситуаций парам не удается договориться о делении финансовых обязательств мирным путем. Поэтому они обращаются в суд для решения данной проблемы.

Исковое заявление подается в орган по месту регистрации ответчика.Муж или жена могут подать заявление:

- самостоятельно, обратившись в канцелярию судебной инстанции;

- путем отправки заказного письма с описью вложения;

- путем передачи через доверенное лицо.

Дополнительно к иску потребуется подать определенную документацию. Если заявление будет составлено правильно, и пакет документов будет полным, суд вынесет решение о принятии дела. В противном случае иск отклонят.

Как правильно составить иск

Исковое заявление должно содержать следующую информацию:

- наименование судебной инстанции;

- информацию о сторонах;

- данные о времени и цели получения займа, условиях выплаты, сумме и порядке погашения задолженности;

- бумаги, подтверждающие расходование заемных средств на личные, либо семейные потребности;

- требования о разделении финансовых обязательств;

- ссылки на статьи нормативных документов;

- перечень документации, прилагаемой к иску;

- подпись истца;

- дату подачи заявления.

Какие документы требуются

В основной пакет документов, которые необходимо подготовить при обращении в суд, входят:

- ксерокопия паспорта;

- дополнительные экземпляры искового заявления для других участников процесса;

- бумаги, подтверждающие заключение брака;

- кредитные договора;

- бумаги, подтверждающие частичное погашение задолженности;

- квиток об уплате госпошлины.

Кредитный договор

Как правило, малый процент заемщиков читает условия договора с банком при его заключении. Но банки в любом случае страхуют себя от рисков, которые могут возникнуть при разногласии между супругами.

Для этого производятся следующие мероприятия:

- Финансовая контора просит согласие второго супруга на получение займа.

- Муж или жена вписывается в договор в качестве второго заемщика.

- Один из супругов выступает в качестве поручителя другого по конкретному договору.

Раздел ипотеки

В случае с ипотекой супруги считаются созаемщиками, а следовательно, и несут одинаковую ответственность. В данном случае банк может требовать возврата денег как с мужчины, так и с женщины.

Если производится раздел задолженности в судебном порядке, то муж и жена несут долевую ответственность. Она пропорциональна их долям в недвижимости.

Как правило, процедура раздела ипотеки достаточно сложна, поскольку недвижимость находится у банка в залоге.

Зачастую банки в таких ситуациях предлагают продать залоговую недвижимость, а на остаток задолженности заключить новые кредитные соглашения.

Однако это практически невыгодно заемщикам, поскольку кредитная контора продает квартиру по минимальной стоимости, в результате чего все равно остается приличная по размеру задолженность.

Советы по ипотеке

Как специалисты советуют поступать разводящейся паре с несовершеннолетними детьми при разделе ипотеки:

- В письменной форме уведомить банк о предстоящем бракоразводном процессе.

- Если имеется возможность ‒ взять у банка соглашение о разделе ипотечной недвижимости без участия в судебном разбирательстве. В противном случае банк будет фигурировать как 3-е лицо при рассмотрении дела. Суд в этом случае будет учитывать его мнение при вынесении решения.

- Вариант, который подходит некоторым разводящимся семьям ‒ продажа ипотечной квартиры. Однако это можно сделать лишь с согласия банка.

Типичные ситуации

С какими ситуациями чаще сталкивается судебная практика:

- Муж втайне от жены брал займ для ремонта своего авто. В процессе развода он решил разделить данное обязательство. Однако это считается личной задолженностью, поэтому суд обязал платить мужа.

- У мужа и жены был общий займ. Незадолго до развода женщина полностью его погасила. С ней после расторжения брака остается жить несовершеннолетний ребенок. В этой ситуации она имеет право потребовать в суде возмещения 50% средств с бывшего мужа, который не платил по займу.

- Жена взяла займ на приобретение автомобиля. После развода имущество должно отойти к ней. В данном случае суд счел это личным финансовым обязательством, поэтому погашать долг обязана жена.

Юридическая помощь при делении

Наиболее грамотный шаг ‒ обращение за помощью при разделе финансовых обязательств к профессиональному юристу. Специалист в области права сможет не только оказать поддержку, но и проконсультировать по сопутствующим вопросам.

Муж или жена при обращении к юристу смогут доказать собственную непричастность к займам супруга.

Супруги могут договориться о разделе финансовых обязательств полюбовно. Подкрепить соглашение можно путем заключения брачного договора. Это наиболее дешевый, быстрый и простой шаг.

Но если договориться полюбовно не удалось, стоит обратиться к помощи профессионального юриста. Можно заниматься процессом и самостоятельно, однако это будет стоить определенных усилий.

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

101zakon.ru

Как делятся кредиты при разводе супругов?

Если прочитать п. 3 ст. 39 Семейного кодекса РФ, особых вопросов о разделе кредитных обязательств после развода не возникает.

Кредиты, взятые в период брака, закон относит к общему имуществу супругов, поэтому они делятся пропорционально разделенному «положительному» имуществу.

Но на практике возникает множество спорных случаев, для разрешения которых явно недостаточно нескольких относящихся к долговым обязательствам и разделу имущества статей кодекса, а вследствие этого – множество проблем при разводе.

Общие правила раздела имущества

Кредиты прочно вошли в нашу бытовую жизнь: мы берем в долг для улучшения жилищных условий, крупных и небольших покупок, на отдых, образование – на любые нужды, когда для оплаты не хватает собственных средств.

Поэтому средняя семья «обеспечена» долговыми обязательствами в не меньшей степени, чем техникой для комфортной жизни.

Крупные кредиты в большинстве случаев берутся либо на обоих супругов – они вписываются в качестве созаемщиков, либо на одного из супругов с привлечением второго поручителем.

Так банк страхует риск невыплаты долга, в том числе от уменьшения платежеспособности клиента и других факторов, возникающих при разводе (например, от мошенничества, когда одному из супругов по брачному контракту после развода остается кредитное обязательство и никакого имущества для его удовлетворения, а другому – все остальное).

Кредиты на небольшую сумму оформляются на кого-то одного. Но в любом случае, когда на повестке дня вопрос развода и раздела имущества, чаще всего супруг, имя которого не вписано в графе «заемщик», настаивает на позиции: «Кто брал – тот и платит».

Такая позиция не будет поддержана судом. Судебная практика по подобным делам сформировалась довольно однозначная.

Кредиты, полученные и потраченные на нужды семьи, считаются общими долговыми обязательствами вне зависимости от того, кто из супругов поставил свою подпись под кредитным договором.

Критерии общности долга можно сформулировать следующим образом:

- получение кредита по обоюдному согласию;

- осведомленность второго супруга об оформлении кредита;

- направление полученных денег на удовлетворение общих семейных нужд.

Поэтому кредит, который один из супругов взял на личные нужды без ведома другого супруга или о котором сообщил супругу неверные сведения (занизил сумму заимствования или смягчил условия договора), будет платить только непосредственный заемщик.

В спорных ситуациях это придется доказывать в суде, даже если супруги фактически уже длительное время не живут совместно, но сохраняют юридически оформленный брак. На практике доказать свою неосведомленность о том, что супруг взял в кредит машину, будет очень сложно.

Раздел долговых обязательств по согласию супругов

Самый безопасный и недорогой способ разделить долги при разводе – договориться. Договоренность может быть заключена как на этапе брака – в форме брачного договора, так и на этапе его расторжения – в форме соглашения о разделе имущества.

Брачный договор – это документ, требующий нотариального удостоверения. Его можно заключить до брака или в любой день до его расторжения. В брачном договоре могут быть установлены любые обязательства и права супругов, не противоречащие действующему законодательству.

Положения, определяющие порядок раздела общих долгов, лучше включить в этот документ и обособить в специальном разделе. Некоторые банки требуют заключения брачного договора в обязательном порядке при получении ипотеки.

Соглашение о разделе имущества может быть заключено на любом этапе бракоразводного процесса, в том числе – во время судебного разбирательства. Оно не требует нотариального оформления, но регулирует раздел имущества точно так же, как и брачный договор.

Раздел долговых обязательств по решению суда

Если между супругами согласия по поводу судьбы общих долгов нет, вопрос их раздела будет решаться в судебном порядке.

Суд в первую очередь должен установить, на какие цели пошли взятые в долг средства. Применяя выработанные в судебной практике критерии общности имущества, суд разделяет личные и общие долговые обязательства.

На этом этапе супруг, который не желает в одиночку платить кредит, взятый на семейные нужды, должен доказать, что взятые в долг деньги были потрачены не только на него лично.

В некоторых случаях сделать это будет сложно, например, долг по кредитной карте очень часто признается личным, так как доказать использование денег на нужды другого супруга будет практически невозможно.

В противоположной позиции находится супруг, который не желает платить по кредиту, который другой супруг взял исключительно «на себя». Перед ним стоит задача в первую очередь доказать личный характер долгового обязательства.

Для этого подойдут, например, свидетельские показания о том, что один из супругов отдыхал на кредит в одиночестве или единолично пользовался взятой в кредит машиной, а для решения общесемейных задач использовался автотранспорт другого супруга.

В сложных случаях для успешной защиты своей позиции лучше нанять юриста.

Вне зависимости от того, на какой стороне вы находитесь, в иске необходимо максимально конкретизировать, как было приобретено кредитное обязательство, на что были потрачены деньги, и привести все возможные доказательства своей позиции. Это могут быть свидетельские показания, выписки со счетов, чеки и любые другие свидетельства.

Определив общие долги, суд делит их пропорционально остальному разделенному имуществу.

По умолчанию общее имущество делится поровну между супругами, но у этого правила есть главное исключение – несовершеннолетние дети, остающиеся с одним из супругов, они могут значительно повлиять на доли супругов при разделении имущества.

Из общего имущества исключается то, что каждый из супругов приобрел до брака. Также решение о разделении не касается личного имущества – одежды, украшений, предметов, которыми пользуются только дети, если только они не признаны предметами роскоши.

В этом вопросе основным критерием является стоимость вещи. Поделить недорогую бижутерию жены нельзя, а спортивную машину – можно, даже если она покупалась для мужа и использовалась только им.

В некоторых случаях суд может признать общим долговое обязательство, приобретенное до брака – если деньги пошли на семейные нужды. Но по общему правилу делятся только общие долги.

Раздел долговых обязательств производится по тем же правилам, что и раздел остального имущества. Поэтому если жена получает две трети квартиры, она должна будет нести обязательства по выплате двух третей долга.

Как реализуется решение о разделе долговых обязательств?

По умолчанию по долгам каждого из супругов отвечает он своим личными имуществом (не относящимся к общему) и той частью общего имущества, которое положено ему при разводе.

Но это положение закона (ст. 45 СК РФ) никак не конкретизировано, поэтому в большей степени определяет долговые обязательства каждого из супругов соглашение между ними или решение суда.

Обычно разбирательство дела о разделе имущества длится два-три заседания с возможными потерями времени из-за множества переносов разбирательства.

Еще на стадии судебного разбирательства в нем должны участвовать все заинтересованные лица, в том числе – представитель банка. Он как третье лицо, имеющее непосредственный интерес в исходе спора о разделе имущества, имеет право заявлять возражения и полноценно участвовать в заседании.

Следует иметь в виду, что если представитель банка не участвовал в судебном разбирательстве, он может оспорить решение о разделе имущества, так как оно будет вступать в противоречие с положениями кредитного договора.

Иными словами, банк не обязан изменять условия договора, если решение о разделе имущества вынесено без его участия. Но если итоговое решение о разделе долга кредитную организацию не устроит, она обратится в суд и дело будет пересмотрено. Процесс раздела имущества и долгов в этом случае затянется на очень долгое время.

В банк необходимо предоставить решение суда или соглашение о разделе имущества с просьбой перевести долг или его часть на другого кредитора. Если банк согласен с решением о разделе долга, он пересмотрит кредитный договор.

Самый простой и популярный вариант, который вам, скорее всего, предложат в банке – получение одного или двух кредитов, погашение основного долга в установленных соглашением или решением суда долях и далее – исполнение уже новых обязательств перед банком каждым из супругов.

Но банки на изменение договора идут очень неохотно, поэтому велика вероятность, что мирным путем дело не решится.

Возможно, вас заинтересует ментальная карта «Взыскание алиментов на детей (через суд)», в которой наглядно показаны детали этой процедуры.

Или посмотрите ЗДЕСЬ, как составляется иск о расторжении брака, если есть дети, но нет споров по ним.

Как делится ипотечный кредит при разводе?

Самая сложная ситуация – раздел ипотеки. Если платежеспособности каждого из супругов достаточно для выплаты своей доли по кредиту, банк может пойти на раздел обязательства и оформление новых договоров.

Но в этом случае придется документально подтвердить, что оба супруга могут продолжать платить по кредиту.

Это не самое предпочтительное для банка решение, так как кредитор в данном случае лишается дополнительной гарантии – ответственности созаемщика и несет двойной риск невыплаты кредита.

Также решением может быть продажа ипотечной квартиры и оплата кредита. Это редко устраивает самих заемщиков, так как этот вариант предполагает потерю имущества и длительный процесс по его реализации.

При невозможности достичь какого-то компромисса с банком, вас ждет новое судебное разбирательство. Поскольку закон обходит молчанием подобные спорные случаи, решение будет приниматься исключительно в судебном порядке.

В ситуации, когда оба супруга являются созаемщиками по ипотечному (и любому другому) кредиту, а после развода выплаты ложатся на плечи только одного супруга, поскольку второй отказывается платить по кредиту, можно взыскать с неплательщика причитающуюся ему часть выплат.

Другим решением также может быть продажа и раздел квартиры в ипотеке.

Подведем итоги

Раздел общих долгов может быть еще более болезненным процессом, чем раздел общего имущества, особенно если (как обычно и бывает) кредиты оформлены только на одного из супругов.

Для того чтобы отстоять свои интересы при разводе, необходимо грамотно и взвешенно подойти к решению этого вопроса.

- В первую очередь попытайтесь достичь соглашения – это наименее дорогостоящий и долгий способ разделить долги.

- Если договориться не получилось, как можно раньше займитесь составлением иска о разделе имущества. Лучше привлечь к этому юриста с хорошей практикой по семейному праву.

- В иске максимально конкретизируйте состав, способ, время, обстоятельства приобретения имущества. К иску должна прилагаться опись имущества с оценкой его стоимости.

- Также подробно распишите цели, на которые были потрачены взятые в браки кредиты.

- Будьте готовы к тому, что свою позицию придется отстаивать – необходимо подготовить список свидетелей, который могут подтвердить справедливость ваших требований, и собрать все возможные документальные свидетельства в вашу пользу.

- Если есть такая возможность, доверьте ведение дела юристу, особенно если вам известно, что другая сторона прибегнет к помощи профессионала.

- Имейте в виду, что если представитель кредитора не участвовал в судебных заседаниях, он может оспорить решение суда о разделе долга. Поэтому банк необходимо уведомить о судебном процессе (уведомления высылает суд).

legalmap.ru

Как делятся кредиты при разводе между супругами?

При расторжении брака или оформлении соглашения о разделе нажитого имущества, в него включаются не только объекты движимого и недвижимого имущества, но и личные неимущественные права, а также имущественные обязательства.

Ввиду того, что сегодня широко распространены денежные займы на покупку жилья, транспорта и открытие бизнеса, момент их раздела играет важную роль.

Как можно разделить кредиты при разводе

Семейным кодексом РФ регулируется порядок расторжения брака, а также раздела имущества и обязательств. Статья 21 кодекса определяет, что имущество, нажитое супругами во время брака, является их совместной собственностью. В этот перечень входят и долги.

Наличие малолетних никакой роли не играет. Однако существуют определенные случаи, являющиеся исключением из правила: тогда они могут претендовать только на алименты. О них речь пойдет далее.

Существует основное правило, согласно которому кредитные обязательства разделяются между супругами в равных долях. Однако действует оно тогда, когда стороны согласны на такой раздел. Обычно ситуация складывается по-другому.

При этом выясняется следующее:

- какие из существующих обязательств совместные, а какие личные;

- какой объем имущества перейдет каждому.

Раздел общих и личных кредитов при разводе

Вся сумма задолженности разделяется между сторонами.

Совместная задолженность образуется, когда:

- кредит совместно оформляли оба супруга;

- наличные получал один из супругов, но израсходованы они были на семейные нужды.

При разбирательстве споров такого рода, суд руководствуется частью 2 статьи 45 Семейного кодекса РФ, которая говорит о том, совместные долги разделяются между супругами в одинаковых пропорциях, а если задолженность, в том числе и кредитная, была взята только одним из них и суд определит, что эти финансы расходовались на семью, тогда оно тоже будет делиться поровну на обоих.

Исходя из принципов семейного законодательства, суд признает долги совместными в следующих ситуациях:

- один из супругов обратился за получением кредита с одобрения другого;

- заем был оформлен на семейные нужды.

В случае, если кто-то из супругов получил кредит для обеспечения семейных целей, то его обязательство признается общим. Если же эти деньги были взяты для личного применения, то они не подлежат делению.

Семейные нужды могут быть такими:

- Покупка земли для постройки объекта недвижимости для последующего проживания;

- Покупка автомобиля для нужд семьи, для хозяйственных целей или бизнеса, для сдачи его в аренду;

- Покупка недвижимого имущества для проживания; для открытия семейного дела; для получения денег, сдавая объект в аренду либо найм;

- Покупка дорогих детских предметов: инструменты для занятий музыкой или художественные атрибуты, спортивные приспособления и другие.

Данный список не является исчерпывающим и не ограничивается перечисленным.

Личные долги

Не относится к разделу материальная ответственность одного из супругов. Появляются они тогда, когда кредит взят супругом для себя, а не для решения задач, возникающих в семье. И абсолютно не важно, было ли известно об этом жене или мужу.

Обязательство в любом случае считается собственным, даже если другой супруг — поручитель. Но при этом нужно учитывать, что должна отсутствовать просрочка по уплате, которая в таком случае взыскивается не только с заемщика, но и поручителя.

Секретные долги

Зачастую личные займы и кредиты супруги скрывают друг от друга, такие долги называют «секретными». Это как раз те израсходованные денежные средства, которые нужно выплачивать.

Распространенным случаем является обстоятельство, когда муж или жена даже не догадывается о том, что вторая половина имеет денежные обязательства.

Известно это становится только в бракоразводном процессе. Раньше такие дела решались по-разному, что вызывало сложности у тех супругов, которые не имели представления о существующих ссудах.

Теперь этот вопрос разрешен и зафиксирован в судебной практике. Сейчас полагается, что кредит непосредственно принадлежит тому супругу, который его оформил и к совместным обязательствам его не относят.

В этой связи, супруг обязан подтвердить информацию о том, что заемные средства расходовались для общесемейных целей, если он хочет признать долг общим. Вторая сторона доказывать ничего не должна, так как закон работает в его пользу.

Этот момент достаточно непростой, но если муж или жена сможет подтвердить, что не имеет отношения к взятым деньгам, то банки претензий ему предъявить не смогут.

И помимо этого, если суд признает, что выплачивался кредит из бюджета семьи, то возникает право заявить о снижении количества причитающегося ему имущества или повышении его денежных обязательств.

Довольно часто такие кредиты применяются в корыстных интересах:

- суду предъявляется поддельный кредитный договор, где в роли кредитора – близкий человек супруга;

- супруг делает заявление, что кредит потрачен в интересах семьи, представляя копии расходных документов. Очевидно, что деньги выплачивались из бюджета семьи, но представляется это совсем в другом свете;

- суду предъявляют документ, доказывающий, что заемные средства выплачены после развода.

Все это приводит к тому, что сторона обращается к суду с просьбой о разделении совместных задолженностей на обоих.

Чтобы этого избежать, нужно доказать, что обстоятельства на самом деле абсолютно другие. Для этого следует:

- подтвердить, что приобретения были сделаны на общие финансовые накопления;

- подать в суд для оспаривания фиктивного договора.

Для этих целей существует один важный момент: в соответствии с частью 2 статьи 35 Семейного кодекса РФ для заключения сделки обязательно наличие нотариального согласия другого супруга. Если же его нет – сделка ничтожна.

Тогда денежные средства считаются личными, а ответственность сторон такого договора правовых последствий не несет ни для них самих, ни для других граждан.

Кредитные обязательства в качестве имущества разделяются:

- посредством подписания мирового соглашения по собственной воле;

- при обращении к финансовой организации за изменением условий договора и заменой должника;

- путем подачи иска, если кредитное учреждение не согласилось на замену плательщика и договорных обязательств, а также когда супруги не пришли к общему решению.

Задолженности обычно делятся в момент деления собственности. Сделать это можно даже на любом этапе развода. В случае если между супругами заключался брачный договор, то при распределении долгов нужно учитывать его положения, и согласно ему производить раздел. О составлении его стороны обязаны уведомлять своих кредиторов.

Как разделить кредит, оформленный на одного супруга

Если в период брака одним из супругов были получены заемные средства, то это не подразумевает, что впоследствии возвращать деньги должен только он. Однако эта предпосылка исключается в случае, если денежные средства были взяты без ведома супруга и потрачены для собственных целей.

Именно поэтому кредитные организации требуют нотариально оформленное согласие другого супруга на заключение сделки. Это позволяет банкам уменьшить возможные риски и избежать негативных последствий.

Иногда для кредитных организаций также необходимо, чтобы вторая сторона выступила в качестве поручителя для оформления займа. Этим обеспечивается гарантия взаимной ответственности обеих сторон по выполнению кредитных обязательств.

В отдельных случаях только один из супругов обязан выплачивать заемные средства:

- если супруг получил кредит до вступления в брак и потратил деньги на себя, а не на семью. К примеру, будущий супруг получил кредит на покупку ноутбука и пользовался им только он. После расторжения брака ноутбук остался у него;

- если кредит был получен без согласия супруга, и второму об этом даже не было известно. Заемные средства были потрачены только на собственные потребности. Например, муж обманывал жену, имея вторую семью, и деньги, занятые в банке тратились на ее содержание;

- занятые финансы были израсходованы только на одного супруга. К примеру, супругой в период брака было приобретено золотое украшение, которое после расторжения брака останется у нее.

Выданная на имя одного из супругов кредитная карта – довольно сложный вопрос. Если отталкиваться от судебной практики, то в основном суд разрешает спор следующим образом: выплачивать заемные денежные средства надлежит тому супругу, на имя которого карта оформлялась.

Но при этом в случае, если должник не будет доказывать обратное, заявляя о том, что определенная сумма из этих денег израсходована на семейные необходимости.

Как разделить ипотечный кредит при разводе

Если разделу подлежит квартира, то здесь появляются некоторые нюансы. При расторжении брака следует поставить об этом в известность банк, выдавший денежные средства на ее покупку.

Разрешить сложившуюся ситуацию бывшие супруги могут несколькими путями:

- Погасить ипотеку. В этом случае можно попробовать получить нужную денежную сумму для того, чтобы закрыть кредит, продать объект недвижимости, а полученные в результате деньги поделить на двоих. Но в таком случае может возникнуть целый ряд сложностей. Во-первых, требующуюся денежную сумму достать довольно проблематично. Во-вторых, после расторжения брака стороны не всегда хотят видеться и одновременно участвовать в продаже. Кредитные организации не всегда согласны на отчуждение объекта недвижимости, обремененного ипотекой. Кроме того, покупать такую квартиру тоже согласится не каждый, учитывая, что она заложена банку;

- Оформить согласие кредитной организации на изменение условий выплаты денежных средств. Опять же, банки зачастую отказывают в этом вопросе по той причине, что доля, которая будет выделена в квартире, в соответствии с законом РФ «Об ипотеке» после этого не может находиться под залогом. По этой причине финансовые учреждения нередко включают в договор условие, согласно которому в случае расторжения брака супруги обязаны придерживаться установленного графика выплат;

- Переоформить обремененную ипотекой квартиру на одного супруга. Тогда и расплачиваться нужно будет только этой стороне. Для этого необходимо письменно оформить согласие другого супруга.

Нужно иметь ввиду, что тот, кому переходит обязанность выплачивать денежные средства, не должен быть банкротом и имел возможность платить. Пункт 1 статьи 391 Гражданского кодекса РФ указывает, что перевести свои обязательства должником по выплате долга может только получив согласие кредитора, которым выдана ссуда.

Поэтому даже судебные органы не вправе изменять договорные условия без согласия соответствующей кредитной организации. При расторжении брака, банки могут требовать погасить ипотечный кредит досрочно, хотя обычно условия выплаты денежных средств остаются неизменными даже в случае развода.

Когда супруги имеют детей, такой кредит может быть погашен посредством отчуждения объекта недвижимости банковской организацией. При этом обязательно необходимо снять детей с регистрационного учета до момента продажи. Обращая внимание на тот факт, что новое жилье найти довольно непросто, суд может предоставить для этого дополнительное время.

Если же стороны нарушают сроки снятия детей с учета в продаваемом объекте недвижимости, то кредитная организация имеет право обратиться в суд с требованием лишить супругов родительских прав в силу того, что они не способны создать необходимые для их проживания условия.

uropora.ru

Как делятся кредиты при разводе супругов: ответ юриста

Имущественные отношения супругов – это не только совместно нажитое имущество, но и зачастую появившиеся в период брака долги по кредитам. При намерении разделить имущество вопрос раздела кредитов, как и иных долгов, нередко вызывает более ожесточенные споры, нежели прочие материальные вопросы, особенно если речь идет об автокредите, ипотеке и других серьезных кредитных долгах.

К сожалению, договориться о мирном урегулировании имущественных отношений удается далеко не всем супругам. Одно дело – потерять часть имущества, но при этом и сохранить за собой определенную его часть. Другое дело – оказаться один на один с долгами, с которыми ранее планировалось расплачиваться совместно. Так как же делятся кредиты при разводе супругов? Давайте разбираться.

Раздел кредитных долгов с позиции закона

Семейный кодекс подходит к рассмотрению долговых обязательств супругов практически точно так же, как и к совместно нажитому имуществу:

- При наличии брачного договора имущество и долги делятся так, как это предусмотрено его условиями.

- Если брачного договора нет, либо его условия не определяют порядок раздела обязательств, то совместные долги супругов делятся пропорционально присужденным им долям в совместно нажитом имуществе.

С точки зрения закона не имеет значения, на кого именно из супругов был оформлен кредит, и на что были потрачены полученные средства. По общему правилу, считается, что кредиты получаются и оформляются по обоюдному согласию супругов, а тратятся на нужды семьи. Если супруг, не участвовавший в оформлении кредитного договора, не сможет доказать обратное, то суд будет основывать свою позицию именно на этих утверждениях. Таким образом, при возникновении спора задача супруга, не согласного принять на себя обязательства по кредиту, заключается в доказывании следующего:

- кредит был оформлен вторым супругом без ведома или согласия первого;

- полученные средства были направлены не на нужды семьи, а потрачены получившим их супругом на личные или иные цели.

Если такие факты удастся доказать, причем сразу оба, это будет означать признание кредитного долга персональным (личным), который не подлежит разделу и остается обязательством только одного супруга – оформившего кредит, получившего и потратившего средства.

Раздел кредитных долгов с позиции банковской сферы

Отлично зная спорные ситуации между супругами по поводу раздела кредитных долгов, в настоящее время банки активно противодействуют возникновению как подобного рода споров, так и проблем с их разрешением.

При наличии данных, что заемщик состоит в браке (скрыть такое крайне затруднительно, а если удается, то будет являться прямым доказательством получения кредита на личные, а не семейные нужды), банки истребуют от заемщика дополнительный пакет документов – как минимум письменное согласие второго супруга на получение (оформление) кредита.

Чтобы повысить эффективность своей страховки от возможных споров, банки часто практикуют и другие подходы, в частности, выдают кредит на условиях, что второй супруг выступает либо в статусе созаемщика, либо в статусе поручителя. В любом случае это будет означать солидарную ответственность супругов по кредитным обязательствам.

Защищает свои интересы банк и путем отказа в даче согласия на перемену лиц в кредитном обязательстве. Такое право закреплено в законе и может быть реализовано банком в случае раздела супругами кредитного долга как путем мирного соглашения, так и в судебном процессе. Как правило, банки применяют это право при наличии оснований полагать, что раздел обязательства отрицательно скажется на сроках и качестве его исполнения.

Раздел разных видов кредита

Закон не делает особых отличий между разными видами кредитов при их разделении между супругами. В то же время на практике, в том числе в судебной практике, имеют место некоторые особенности разделения долгов в зависимости от характеристик кредитного продукта. Они не обязательны к применению, но могут эффективно помочь договориться и разрешить проблемную ситуацию.

В рамках крупного целевого кредита на покупку автомобиля или недвижимости, где объект выступает залогом, возможны следующие варианты:

- продажа с согласия банка залога и досрочное погашение кредита за счет вырученных от покупки средств;

- принятие одним из супругов на себя всех обязательств по кредиту вместе с получением всей полноты прав на приобретенное в кредит имущество;

- получение одним из супругов всех прав на приобретенное в кредит имущество, всех обязанностей по кредиту и выплата другому супругу компенсации за вычетом его доли в обязательстве по погашению кредита;

- обращение в банк с просьбой о пересмотре условий договора с заключением отдельного кредитного договора с каждым их супругов (хотя банки не особо охотно идут на подобного рода действия, при хорошем финансовом положении каждого супруга такой раздел долга возможен).

Основная проблема раздела целевого кредита заключается в трудности разделения объекта, приобретенного в кредит. Именно по этому поводу супруги чаще всего не могут договориться. По общему правилу, если имущество сохраняется в полном объеме прав только за одним из супругов, на него будут возложены и обязанности по выплате долга, связанного с этим имуществом. Иные подходы возможны:

- в ситуациях наличия несовершеннолетних детей и других условий, при которых один из супругов может претендовать на большую долю в совместно нажитом имуществе, нежели равную с другим супругом;

- при несоразмерности стоимости имущества и объема долга, но в этом случае супруги могут договориться или суд может обязать выплатить денежную компенсацию.

Еще более сложнее делить нецелевые денежные кредиты – полученные по кредитным картам или наличными деньгами. Основная проблема таких кредитов – трудность доказывания оспаривающей стороной того, что супруг потратил средства на личные, а не семейные нужды. Если нет возможности документально подтвердить на что ушли деньги (выписки по кредитке, чеки, свидетели), то суд, как правило, ограничивается простым делением долга пополам.

Ситуация с потребительскими кредитами несколько более простая, но все во многом зависит от того, что именно было приобретено в кредит. Если кредит был оформлен, скажем, на приобретение мебели в квартиру супругов, то он однозначно будет разделен пополам. С другой стороны, если на кредитные средства была приобретена вещь, которая в силу своих особенностей нужна только одному супругу, второй ею не пользовался, и она не приносила доход семье, то, скорее всего, долг будет сочтен как личный, и обязательства по нему будут возложены на того, кто брал кредит.

Раздел кредита путем мирного соглашения и в суде

Решить все вопросы с имуществом и долгами мирным путем – самый разумный способ урегулировать имущественные споры супругов. Тем более, что судебный процесс может продолжаться долго, с затратами и сил, и времени, и денег. При наличии между супругами договоренности важно оформить ее в письменном виде и лучше – заверив соглашение у нотариуса.

Если же прийти к соглашению не удается, то все вопросы решаются в суде. При этом целесообразно одновременно делить и имущество, и долги. Дело в том, что если в одном судебном процессе разделить только имущество, то суд:

- может отказать в приеме отдельного иска о разделе долгов, руководствуясь тем, что имущественный вопрос уже являлся предметом судебного рассмотрения;

- либо примет за основу решение первого суда и разделит долг, руководствуясь теми размерами долей в совместно нажитом имуществе, которые были определены в рамках первого судебного процесса, и не будет рассматривать какие-то дополнительные доводы сторон.

При наличии спора:

- Важно грамотно подготовить свою позицию, сделать расчеты и представить суду свое видение раздела как имущества, так и долга.

- Если кредит касается приобретения конкретного имущества (автомобиль, недвижимость, мебель и т.д.), целесообразно представить суду свою позицию относительно раздела этого конкретного имущества и долга, при необходимости – вопроса выплаты компенсации.

- Доказать получение одним супругом кредита в личных целях, а не на нужды семьи – обязанность второго супруга. По умолчанию кредит считается полученным на семейные нужды.

- Все доводы сторон должны быть подкреплены доказательствами: в идеале – документами, в крайнем случае – хотя бы свидетельскими показаниями.

Суд разрешает спор в порядке искового производства. При подаче одним из супругов иска второй супруг может представить свои возражения на иск до начала процесса рассмотрения дела по существу. Стороны вправе договориться о разрешении спора мирным путем, пока судом не будет принято окончательное решение по делу. Мировое соглашение утверждается судом.

law03.ru

Как делятся кредиты при разводе супругов

Бракоразводный процесс часто сопряжён с разделом общего нажитого имущества. Данный вопрос регулируется семейным кодексом, а точнее ст. 39 частью III. Но нередко совместную недвижимость или крупные покупки супруги приобретают на заёмные средства. Предлагаем разобраться с тем, как делятся кредиты при разводе супругов и кто расплачивается по оставшимся долгам.

Гарантии банка от неуплаты по кредитам

Банкиры не любят рисковать деньгами и всегда перестраховываются, когда речь идет о крупных займах. Изменение семейного положения заёмщика договором также предусмотрено. Чтобы обезопасить кредиторов на этот случай, существует определенная юридическая процедура, включающая:

- получение согласия обоих супругов, заверенного письменно;

- включение в договор мужа или жены как созаёмщика по кредиту;

- поручительство одного из членов семьи при получении ссуды.

Порядок погашения банковской ссуды регулирует и законодательство РФ. Гражданский кодекс закрепляет за финансовой организацией право согласиться или отказаться от замены одного должника другим в случае развода супругов. Известны прецеденты, когда судьи отменяли решение о разделении долгов по кредитам при разводе, ссылаясь на ст. 391 ч. 1.

Как делятся кредиты, взятые в браке, при разводе

Долги супругов, образовавшиеся на протяжении совместной жизни в большинстве случаев признаются общими и подлежат разделу при разводе. Это чаще всего относится к обязательствам по банковским займам, задолженностям по оплате ЖКУ или прочим обязательным платежам. Семейный кодекс предполагает, что раздел кредитов при разводе производится пропорционально имуществу, полученному каждым из супругов.

Однако в судебной практике существует такое понятие, как персонифицированный долг. Обязательства по нему не переносятся на третьих лиц. Суд подходит к рассмотрению подобных дел исходя из принципа цели отношений, приведших к образованию долга. В тех случаях, когда денежный заём был израсходован на семейные нужды, он признается общим.

Автомобильный кредит

Займы, полученные на приобретение транспортного средства, изначально подлежат разделу между супругами. Для случаев, когда одна из сторон не желает выплачивать долг, предусматриваются два варианта. Имущество можно реализовать с согласия банка, а полученные средства направить на погашение ссуды. Допускается также перевод долговых обязательств на того супруга, который готов платить по кредиту. Транспортное средство передается в его пользование. Надо понимать, что сам автомобиль разделить невозможно. Поэтому даже после распределения долговых обязательств, эксплуатировать его сможет кто-то один. Второй супруг при этом получает компенсацию в виде денежных средств либо другого имущества, за вычетом долга по кредиту.

Кредит на приобретение жилья

Ипотечный договор предусматривает изменение семейного статуса заёмщиков. Чаще всего для такого случая прописываются условия, согласно которым порядок погашения кредита остается неизменным. Но жилье, которое находится у банка в залоге, тоже может стать предметом супружеского спора. За решением вопроса необходимо обратиться к организации кредитору.

Нужно учесть, что об изменении условий договора придется договариваться с ним. Банки неохотно соглашаются на разделение долгов между бывшим мужем и женой. Ведь квартира, принадлежащая двум чужим друг другу людям, уже не может выступать залогом. Изменить условия договора кредитора нельзя заставить даже через суд.

В случаях, когда банковский договор позволяет вывести кого-то из супругов из числа созаёмщиков, недвижимость передается одному из них вместе с оставшимся долгом. На это необходимо согласие бывшего мужа или жены, полученное письменно. Кредиторы имеют право отказать потенциальному владельцу ипотечной квартиры, если сочтут его неплатежеспособным. С разрешения банка залоговое имущество может быть реализовано, а полученные деньги пойдут на погашение долга. Оставшаяся часть средств делится, также как всё прочее имущество.

Потребительские ссуды

Займы, выдаваемые наличными, пожалуй, самый сложный из всех возможных вариантов. Деньги, не переведенные в товар, обезличены. Проследить, кем и как они были истрачены, сложно. Если потребительский кредит взят в браке, кто платит после развода оставшуюся часть долга? Ответ на этот вопрос будет зависеть от того, на что пошли кредитные средства. Для бесспорного признания займа общим необходимо, чтобы он был сделан с согласия обоих супругов и израсходован на общесемейные нужды. В этом случае обязательства по долгам распределятся поровну.

Краткий перечень приобретений, которые можно отнести к общим целевым нуждам:

- земельный участок для организации подсобного хозяйства или индивидуальной застройки;

- квартира или дом, предназначенный для совместного проживания или извлечения прибыли;

- автомобиль;

- гараж;

- предметы, предназначенные для обучения, развития или реабилитации детей.

Сюда же можно отнести кредитные средства, направленные на организацию общего бизнеса супругов. Поскольку имущество делится в натуральной форме либо за него выплачивается денежная компенсация, долговые обязательства, связанные с его приобретением, делятся пропорционально.

Персональный потребительский кредит

Один из частых вопросов, возникающих при разводе, как делятся кредиты, взятые одним из супругов на своё имя. По умолчанию, подобные долги остаются тому, на кого была оформлена ссуда. Однако случаи, когда оформленный на жену или мужа кредит расходуется в рамках семейного бюджета, не редкость. Даже если кредит оформлен только на одного супруга, но потрачен был на приобретение общего имущества, лечение или образование детей, суд признает такой заём общим. Однако если стороны не придут к согласию, необходимо будет представить доказательства того, что деньги действительно расходовались на обеспечение общих интересов.

Чтобы добиться справедливого решения по разделу долгов, к суду придется тщательно готовиться. Если кредитные средства перечислялись на карту, которая использовалась при финансовых расчётах, нужно обратиться в банк и получить выписку о расходовании денег. Желательно, чтобы в ней содержалась максимально подробная информация о покупках или переводе средств. Пригодятся также чеки и любые другие доказательства использования займа на семейные нужды. Заниматься этим придется тому, на кого кредит был оформлен.

Зачастую персональные займы берутся тайно от семьи и о существовании таких секретных кредитов становится известно только при разводе. Ранее решение подобных дел вызывало определенные сложности. Непричастному к тратам члену семьи приходилось доказывать, что он не пользовался заёмными средствами. Благодаря изменениям в законодательстве, появилась возможность не только избежать претензий по банковским долгам, но и получить материальную компенсацию. Чтобы отсудить часть денег, нужно доказать, что выплаты по займу производились второй половиной из семейной казны.

Добрачные кредиты

Красивая церемония – удовольствие не из дешевых. Но не все молодожены готовы отказаться от свадьбы своей мечты из-за финансовых трудностей. Поэтому долги, возникшие еще до официальной регистрации пары, не такая уж редкость. Как делятся подобные обязательства в случае развода? С точки зрения простого обывателя подобные траты можно считать совместными, то есть семейными. Однако юридически подобные кредиты всегда определяются как личные. Это означает, что при отсутствии договоренности по поводу совместного погашения займа, платить по долгам придется тому, на чьё имя он оформлен.

Другое дело, если кредит был взят на покупку техники или мебели, которые использовались супругами при совместном проживании. Но и в этом случае, претендовать на компенсацию части затрат можно лишь после погашения долга. Суду необходимо представить доказательства, то есть договор с банком и чеки об оплате ежемесячных взносов по ссуде. Если кредит был получен наличными и потрачен на приобретение, к примеру, холодильника, доказать, что вещь была куплена именно на эти деньги, почти невозможно. Следовательно, на компенсацию трат рассчитывать не приходится. Но такое имущество не будет считаться общим, ведь приобреталось оно до брака.

Как делятся кредиты при разводе супругов, если есть ребенок

Семейный кодекс определяет процесс раздела имущества, но не предусматривает отдельных преференций в отношении детей. По закону они имеют право только на алиментные выплаты. Между тем, интересы супруга, на которого после развода будут возложены основные обязательства по воспитанию несовершеннолетних членов семьи, суд обязан учитывать. Доля в общем долге может быть изменена в пользу ребенка, если мать или отец докажут, что второй родитель сознательно не участвовал в его содержании, а кредитные деньги были истрачены во вред семейным интересам. Для этого необходимо заручиться вескими доказательствами, которые будут рассмотрены судом.

Косвенно интересы детей учитываются при разделе кредитов, полученных на покупку жилья. Если ипотека была оформлена с участием материнского капитала, суд учтет это при распределении долговых обязательств. Государство предоставляет единовременную ссуду родителям с тем, чтобы средства были израсходованы в интересах детей. Поэтому право на получение материнского капитала при разводе будет иметь супруг, с которым останется жить ребенок. Это может быть как мать, так и отец. Взнос будет учтен при разделе кредитных обязательств.

Раздел дома, купленного на материнский капитал при разводе

Как избежать споров по долгам при разводе

Процедура развода допускает раздел имущества нажитого в браке на добровольной основе. Бывшие супруги имеют возможность договориться о том, кому достанется то или иное совместное приобретение. Обсуждению подлежит и размер денежной компенсации имущества, а также общие долги, образовавшиеся за годы брака. Подобное соглашение требует нотариального заверения. Он может быть заключен в любое время после развода до истечения срока давности, который составляет 3 года.

Добровольная договоренность имеет определенные преимущества. В первую очередь она дает возможность избежать официального разбирательства. Составление и подписание документа у нотариуса обойдется дешевле, чем услуги адвоката и прочие судебные издержки. Поскольку бывшие муж и жена хорошо осведомлены о финансовом состоянии друг друга, им проще распределить долговые обязательства так, чтобы они не были обременительны для бюджета каждого.

Что необходимо подготовить для обращения в суд

Если взаимная договоренность по банковским обязательствам не была достигнута, решать проблему придется в судебном порядке. Для этого заинтересованное лицо составляет исковое заявление. Документ должен содержать такие сведения, как:

- персональные данные заёмщика;

- условия получения ссуды;

- цель кредитования.

Заявитель формулирует требования к ответчику, касающиеся погашения части долга.

Для обращения в суд по делам по разделу долговых обязательств необходимо подготовить паспорт и кредитный договор. Разбирательство проходит в присутствии представителя банка, который имеет право принимать участие в обсуждении и заявлять возражения в ходе процесса. Если кредитор не был представлен в суде, юристы финансовой организации могут оспорить принятое решение, если сочтут его невыгодным.

Заключение

Изначально предполагается, что остаток долга по банковской ссуде распределяется между бывшими супругами поровну. На практике это не всегда срабатывает. Судья решает такие вопросы индивидуально, с учетом всех обстоятельств дела и доли каждого супруга в совместно приобретенном имуществе. В ряде случаев обязательства по кредиту могут быть возложены на того, кто брал ссуду. Были ли деньги истрачены в интересах семьи или с личной целью — решает суд.

znatokdeneg.ru