Коэффициент финансового левериджа норма – Коэффициент финансового левериджа: эффект рычага

Коэффициент финансового левериджа: эффект рычага

Для оценки финансовой устойчивости предприятия в долгосрочной перспективе в практике используется показатели (коэффициент) финансового левериджа.

Коэффициент финансового левериджа – представляет собой отношение заемных средств предприятия к собственным средствам (капиталу). Данный коэффициент близок к коэффициенту автономии. Понятие финансового левериджа используется в экономике для того что бы показать, что с использованием заемного капитала предприятие формирует финансовый рычаг для увеличения рентабельности деятельности и отдачи от собственного капитала. Коэффициент финансового левериджа на прямую отражает уровень финансового риска предприятия.

Формула расчета коэффициента финансового левериджа

Коэффициент финансового левериджа = Обязательства / Собственный капитал

Под обязательствами различные авторы используют либо сумму краткосрочных и долгосрочных обязательств или только долгосрочные обязательства. Инвесторы и владельцы предприятий предпочитают более высокий коэффициент финансового левериджа, потому что это обеспечивает большую норму рентабельности. Кредиторы наоборот вкладываются в предприятия с меньшим коэффициентом финансового левериджа, так как данное предприятие финансово не зависимо и имеет меньший риск банкротства. Коэффициент финансового левериджа более точно рассчитывать не по балансам предприятия, а по рыночной стоимости активов. Так как стоимость у предприятия зачастую рыночная стоимость активов превышает балансовую, а значит уровень риска данного предприятия ниже нежели при расчете по балансовой стоимости.

Коэффициент финансового левериджа = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Коэффициент финансового левериджа = Долгосрочные обязательства / Собственный капитал

Если расписать на факторы коэффициент финансового левериджа, то по Г.В. Савицкой формула будет иметь следующий вид:

КФЛ = (Доля заемного капитала в общей сумме активов) / (Доля основного капитала в общей сумме активов) / (Доля оборотного капитала в общей сумме активов) / (Доля собственного оборотного капитала в оборотных активах) * Маневренность собственного капитала)

Видео-урок: «Операционный леверидж»

Эффект финансового рычага (левериджа)

Коэффициент финансового левериджа тесно связан с эффектом финансового рычага, который также называет эффектов финансового левериджа.

Эффект финансового рычага показывает норму увеличения рентабельности собственного капитала при увеличении доли заемного капитала.

Эффект финансового рычага = (1-Ставка налога на прибыль) * (Коэффициент валовой рентабельности – Средний размер процентов за кредит у предприятия) * (Сумма заемного капитала) / (Сумма собственного капитала предприятия)

(Коэффициент валовой рентабельности – Средний размер процентов за кредит у предприятия) представляет разницу между рентабельностью производства и средним процентом по кредитам и другим обязательствам.

(Сумма заемного капитала) / (Сумма собственного капитала предприятия) представляет собой коэффициент финансового рычага (левериджа) характеризующий структуру капитала предприятия и уровень финансового риска.

Нормативные значения коэффициента финансового левериджа

Нормативным значением в отечественной практике считается значение коэффициента левериджа равного 1, то есть равные доли, как обязательств, так и собственного капитала.

В развитых странах, как правило, коэффициент левериджа составляет 1,5, то есть 60% заемного капитала и 40% собственного.

Также нормативные значения коэффициента финансового левериджа зависит от отрасли предприятия, размеров предприятия, фондоемкости производства, сроку существования, рентабельности производства и т.д. Поэтому коэффициент следует сопоставить с аналогичными предприятия отрасли.

Высокие значения коэффициента финансового левериджа могут быть у предприятий с прогнозируемым потоком денежных средств за товары, а также для организаций имеющих высокую долю высоколиквидных активов.

Автор: к.э.н. Жданов И.Ю.

finzz.ru

Финансовый анализ и инвестиционная оценка предприятия

Для оценки финансовой устойчивости предприятия в долгосрочной перспективе в практике используется показатели (коэффициент) финансового левериджа.

Коэффициент финансового левериджа – представляет собой отношение заемных средств предприятия к собственным средствам (капиталу). Данный коэффициент близок к коэффициенту автономии. Понятие финансового левериджа используется в экономике для того что бы показать, что с использованием заемного капитала предприятие формирует финансовый рычаг для увеличения рентабельности деятельности и отдачи от собственного капитала. Коэффициент финансового левериджа на прямую отражает уровень финансового риска предприятия.

Формула расчета коэффициента финансового левериджа

Коэффициент финансового левериджа = Обязательства / Собственный капитал

Под обязательствами различные авторы используют либо сумму краткосрочных и долгосрочных обязательств или только долгосрочные обязательства. Инвесторы и владельцы предприятий предпочитают более высокий коэффициент финансового левериджа, потому что это обеспечивает большую норму рентабельности. Кредиторы наоборот вкладываются в предприятия с меньшим коэффициентом финансового левериджа, так как данное предприятие финансово не зависимо и имеет меньший риск банкротства. Коэффициент финансового левериджа более точно рассчитывать не по балансам предприятия, а по рыночной стоимости активов. Так как стоимость у предприятия зачастую рыночная стоимость активов превышает балансовую, а значит уровень риска данного предприятия ниже нежели при расчете по балансовой стоимости.

Коэффициент финансового левериджа = (Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

Коэффициент финансового левериджа = Долгосрочные обязательства / Собственный капитал

Если расписать на факторы коэффициент финансового левериджа, то по Г.В. Савицкой формула будет иметь следующий вид:

КФЛ = (Доля заемного капитала в общей сумме активов) / (Доля основного капитала в общей сумме активов) / (Доля оборотного капитала в общей сумме активов) / (Доля собственного оборотного капитала в оборотных активах) * Маневренность собственного капитала)

Эффект финансового рычага (левериджа)

Коэффициент финансового левериджа тесно связан с эффектом финансового рычага, который также называет эффектов финансового левериджа.

Эффект финансового рычага показывает норму увеличения рентабельности собственного капитала при увеличении доли заемного капитала.

Эффект финансового рычага = (1-Ставка налога на прибыль) * (Коэффициент валовой рентабельности – Средний размер процентов за кредит у предприятия) * (Сумма заемного капитала) / (Сумма собственного капитала предприятия)

(1-Ставка налога на прибыль) представляет собой налоговый корректор показывают связь эффекта финансового рычага и различных налоговых режимов.

(Коэффициент валовой рентабельности – Средний размер процентов за кредит у предприятия)

представляет разницу между рентабельностью производства и средним процентом по кредитам и другим обязательствам.(Сумма заемного капитала) / (Сумма собственного капитала предприятия) представляет собой коэффициент финансового рычага (левериджа) характеризующий структуру капитала предприятия и уровень финансового риска.

Нормативные значения коэффициента финансового левериджа

Нормативным значением в отечественной практике считается значение коэффициента левериджа равного 1, то есть равные доли, как обязательств, так и собственного капитала.

В развитых странах, как правило, коэффициент левериджа составляет 1,5, то есть 60% заемного капитала и 40% собственного.

Если коэффициент больше 1 то предприятие финансирует свои активы за счет привлеченных средств кредиторов, если меньше 1, то предприятие финансирует свои активы за счет собственных средств.

Также нормативные значения коэффициента финансового левериджа зависит от отрасли предприятия, размеров предприятия, фондоемкости производства, сроку существования, рентабельности производства и т.д. Поэтому коэффициент следует сопоставить с аналогичными предприятия отрасли.

Высокие значения коэффициента финансового левериджа могут быть у предприятий с прогнозируемым потоком денежных средств за товары, а также для организаций имеющих высокую долю высоколиквидных активов.

Автор: к.э.н. Жданов И.Ю.

Почта: Этот адрес электронной почты защищен от спам-ботов. У вас должен быть включен JavaScript для просмотра.

Сайт: www.beintrend.ru

beintrend.ru

Коэффициент финансового рычага нормативное значение

Коэффициент финансового рычага (финансовый леверидж)

Любая компания стремится к увеличению своей доли на рынке. В процессе становления и развития фирма создает и наращивает свой собственный капитал. При этом очень часто для скачка роста или запуска новых направлений приходится привлекать внешние капиталы. Для современной экономики с хорошо развитым банковским сектором и биржевыми структурами получить доступ к заемному капиталу не составляет большого труда.

Теория о балансе капитала

При привлечении заемных средств важно соблюдать баланс между взятыми обязательствами по выплате и поставленными целями. Нарушив его, можно получить значительное снижение темпов развития и ухудшение всех показателей.

По теории Модильяни-Миллера, наличие определенного процента заемного капитала в структуре общего капитала, которым располагает компания, выгодно для текущего и будущего развития фирмы. Заемные средства по приемлемой цене обслуживания позволяют направить их на перспективные направления, в этом случае сработает эффект денежного мультипликатора, когда одна вложенная единица даст прирост дополнительной единицы.

Но при наличии высокой доли заемных средств компания может не выполнить свои как внутренние, так и внешние обязательства за счет увеличения суммы обслуживания кредитов.

Таким образом, основная задача компании, привлекающей сторонние капиталы, рассчитать оптимальный коэффициент финансового рычага и создать равновесие в общей структуре капитала. Это очень важно.

Финансовый леверидж (рычаг), определение

Коэффициент финансового рычага представляет собой имеющееся соотношение между двумя капиталами в компании: собственным и привлеченным. Для лучшего понимания, можно и по-другому сформулировать определение. Коэффициент финансового рычага – показатель риска, который принимает на себя компания, создавая определенную структуру источников финансирования, то есть используя в качестве них как собственные, так и заемные средства.

Для понимания: слово «леверидж» — англоязычное, означающее в переводе «рычаг», поэтому часто плечо финансового рычага называют «финансовый леверидж». Важно понять это и не думать, что эти слова различны.

Компоненты «плеча»

Коэффициент финансового рычага учитывает несколько составляющих, которые будут оказывать влияние на его показатель и эффекты. Среди них выделяют:

- Налоги, а именно то налоговое бремя, которое несет фирма при осуществлении своей деятельности. Налоговые ставки устанавливаются государством, поэтому компания по данному вопросу может регулировать уровень налоговых отчислений только за счет изменения выбранных налоговых режимов.

- Показатель финансового левериджа. Это соотношение заемных средств к собственным. Уже этот показатель может дать начальное представление о цене привлеченного капитала.

- Дифференциал финансового левериджа. Также показатель соответствия, который основывается на разнице прибыльности активов и процентов, которые выплачиваются за взятые займы.

Формула финансового рычага

Вычислить коэффициент финансового рычага, формула которого достаточно проста, можно следующим образом.

Плечо рычага = Величина заемного капитала/ Величина собственного капитала

На первый взгляд все ясно и просто. Из формулы видно, что коэффициент плеча финансового рычага — это отношение всех заемные средства к собственному капиталу.

Плечо финансового рычага, эффекты

Леверидж (финансовый) связан с привлеченными заемными средствами, которые направлены на развитие компании, и рентабельностью. Определив структуру капитала и получив соотношение, то есть вычислив коэффициент финансового рычага, формула по балансу которого представлена, можно дать оценку эффективности капитала (то есть его рентабельности).

Эффект плеча дает понимание, на сколько изменится эффективность собственного капитала за счет того, что произошло привлечение внешнего капитала в оборот фирмы. Для расчета эффекта существует дополнительная формула

zna4enie.ru

Показатели финансового рычага

Сущность капитала

Хозяйственная деятельность лежит в основе построения любой экономической системы. На уровне государства говорят о реальном секторе, который обеспечивает потребности общества в благах, а так же приносит доход в бюджет страны. Экономические отношения осуществляются субъектами, каждый из которых стремится к получению собственной выгоды. Выгода обычно представлена в виде денежной прибыли, формируемой в ходе реализации хозяйственной деятельности. Однако стоит помнить, что для получения добавленной стоимости необходимо обладать определенными ресурсами. Совокупность материальных и денежных ресурсов называется капиталом.

Капитал имеет два вида – финансовый и реальный. Первый представлен деньгами, ценными бумагами и другим имуществом в финансовой форме. Он может быть вложен в приобретение материальных благ, либо приносить доход самостоятельно в виде процентов, дивидендов, выплат по ссудам. Реальный капитал обычно представлен имуществом в материальной форме – недвижимостью, движимым имуществом, а так же в нематериальной форме – патентами, товарными знаками, брендами, интеллектуальной собственностью. Все это имущество используется его владельцем для извлечения дополнительного дохода. Сейчас говорят о человеческом капитале, который формируется за счет инвестирования в повышение квалификации наемных работников, обеспечения защиты здоровья работников на рабочем месте.

Имущественный капитал имеет две формы:

- Оборотные активы – любое имущество, которое используется за один производственный цикл. Сюда входит топливо, полуфабрикаты, энергия, готовая продукция, ожидающая отгрузки, продукция незавершенного цикла и так далее.

- Основные фонды или имущество, которое используется в производстве множество раз.

Замечание 1

В настоящее время под капиталом понимается его финансовая составляющая, так как считается, что на деньги или высоколиквидные средства можно приобрести, в том числе, и материальное имущество, которое будет использовано в производстве и создании добавленной стоимости.

Финансовый рычаг или финансовый леверидж

Хозяйствующий субъект всегда стремится к увеличению собственной прибыли. Для этого он может выбирать различные пути, например, увеличение доли рынка, объема продаж, искать новый продукт и так далее. Для данных целей ему необходимы дополнительные средства. Обычно предприниматель уже имеет определенный капитал, но для расширения своего производства или масштабирования бизнеса всегда требуются денежные вливания или ссудный капитал. В современном мире, где хорошо развит финансовый сектор, достаточно легко получить доступ к кредиту и другим видам ссудного капитала.

Однако очень важно соблюдать равновесие между объемом взятых в кредит и собственных средств. Нарушение баланса обычно ведет к негативным последствиям. Прежде всего, предпринимателю, воспользовавшемуся заемным капиталом, надо будет их вернуть с процентами, для чего важно обладать определенным финансовым потенциалом. Считается, что определенный процент кредитных средств в общей доле играет роль стимула к развитию. Обычно его используют для вложения в будущую прибыль, и тогда сыграет денежный мультипликатор. То есть, вложенная единица денег должна дать определенную норму прироста.

Замечание 2

Если доля занятых средств слишком велика, то возрастает нагрузка в сфере выплат по обязательствам, что негативно сказывается на скорости оборачиваемости активов. Все это в совокупности способно снизить будущие доходы или привести к банкротству.

Финансовый леверидж или рычаг показывает влияние кредитных средств на итоговый показатель прибыли компании. Этот параметр значим при оценке инвестиционного потенциала организации. Его значение применяется в финансовой аналитике. Финансовый рычаг работает в хозяйствовании так же, как и в физике, то есть путем приложения меньших усилий увеличивает итоговый результат.

Рост дохода формируется за счет структурного изменения капитала. Доля занятых средств снижает независимость компании и ее способность сохранять автономность, тем самым повышаются риски. Однако стоит помнить, что высоко рискованные действия, могут принести наибольший доход.

Финансовый рычаг и его показатель

Финансовый рычаг помогает предпринимателю оптимизировать или улучшить хозяйственные процессы за счет использования сторонних средств. Занятые активы могут быть использованы для формирования новых активов, тем самым повысив объем денежного потока, либо изменив прибыль за вычетом налогов.

Финансовый показатель рычага рассчитывается как произведение дифференциала (с налоговым корректором) на финансовый рычаг:

Налоговый корректор рассчитывается как $k = 1 –T$, где $T$ – размер налоговой ставки в целях обложения прибыли

$Дифференциал \ рычага = прибыльность \ активов – ставка \ по \ кредиту$

$Коэффициент \ финансового \ рычага = Занятые \ средства / Собственные \ средства$

Получается, что общая формула расчета будет выглядеть так:

$DFL = (1 — T) • (ROA – r) • D / E$, где:

- $DFL$ – эффект,

- $T$ – налоговая ставка,

- $ROA$ – прибыльность активов,

- $r$ – процент ссуде,

- $D$ – занятые средства,

- $E$ – собственные средства.

Прежде всего, на доход компании оказывает влияние изменение ставки в части налогообложения прибыли. Она изменяется от применения различных льгот, а так же благодаря особому роду деятельности компании.

Дифференциал финансового рычага показывает способность предприятия отвечать по своим обязательствам и выплачивать их с учетом процента. Если значение показателя отрицательно, то речь идет о неспособности объекта хозяйствования покрыть выплаты по процентам.

Сам коэффициент финансового рычага, прежде всего, показывает долю занятых средств, а так же его эффект в формировании прибыли. В ходе практических и научных исследований было определено, что доля ссудного капитала не должна превышать 70%. Если доля увеличивается, то теряется платежеспособность, независимость компании, а так же повышается риск банкротства.

spravochnick.ru

Коэффициент финансового левериджа

| Обратная связь ПОЗНАВАТЕЛЬНОЕ Сила воли ведет к действию, а позитивные действия формируют позитивное отношение Как определить диапазон голоса — ваш вокал Как цель узнает о ваших желаниях прежде, чем вы начнете действовать. Как компании прогнозируют привычки и манипулируют ими Целительная привычка Как самому избавиться от обидчивости Противоречивые взгляды на качества, присущие мужчинам Тренинг уверенности в себе Вкуснейший «Салат из свеклы с чесноком» Натюрморт и его изобразительные возможности Применение, как принимать мумие? Мумие для волос, лица, при переломах, при кровотечении и т.д. Как научиться брать на себя ответственность Зачем нужны границы в отношениях с детьми? Световозвращающие элементы на детской одежде Как победить свой возраст? Восемь уникальных способов, которые помогут достичь долголетия Как слышать голос Бога Классификация ожирения по ИМТ (ВОЗ) Глава 3. Завет мужчины с женщиной Оси и плоскости тела человека — Тело человека состоит из определенных топографических частей и участков, в которых расположены органы, мышцы, сосуды, нервы и т.д. Отёска стен и прирубка косяков — Когда на доме не достаёт окон и дверей, красивое высокое крыльцо ещё только в воображении, приходится подниматься с улицы в дом по трапу. Дифференциальные уравнения второго порядка (модель рынка с прогнозируемыми ценами) — В простых моделях рынка спрос и предложение обычно полагают зависящими только от текущей цены на товар. | Коэффициент абсолютной (денежной) ликвидности Коэффициент абсолютной (денежной) ликвидности (cash ratio) показывает отношение самых ликвидных активов организации – денежных средство и краткосрочных финансовых вложений – к краткосрочным обязательствам. Коэффициент отражает достаточность наиболее ликвидных активов для быстрого расчета по текущим обязательствам, характеризует «мгновенную» платежеспособность организации. Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Текущие обязательства Коэффициент абсолютной ликвидности не столь популярен как коэффициенты текущей и быстрой ликвидности и не имеет прочно устоявшейся нормы. Чаще всего в качестве ориентира нормального значения показателя используют значение 0,2 и более. Однако слишком высокое значение коэффициента говорит о неоправданно высоких объемах свободных денежных средств, которые можно было бы использовать для развития бизнеса.

Коэффициент быстрой ликвидности Коэффициент быстрой ликвидности (quick ratio, acid-test ratio) характеризует способность организации погасить свои краткосрочные обязательства за счет продажи ликвидных активов. При этом в ликвидные активы в данном случае включаются как денежные средства и краткосрочные финансовые вложения, так и краткосрочная дебиторская задолженность Коэффициент быстрой ликвидности = (Денежные средства + Краткосрочные финансовые вложения + Краткосрочная дебиторская задолженность) / Краткосрочные обязательства Чем выше коэффициент быстрой ликвидности, тем лучше финансовое положение компании. Нормой считается значение 1,0 и выше. В то же время, значение может отличаться для разных отраслей. При значении коэффициента менее 1 ликвидные активы не покрывают краткосрочные обязательства, а значит существует риск потери платежеспособности, что является негативным сигналом для инвесторов.

Коэффициент текущей (общей) ликвидности Коэффициент текущей (общей) ликвидности (current ratio) является мерой платежеспособности организации, способности погашать текущие (до года) обязательства организации. Кредиторы широко используют данный коэффициент в оценке текущего финансового положения организации, опасности выдаче ей краткосрочных займов. Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства Чем выше значение коэффициента текущей ликвидности, тем выше ликвидность активов компании. Нормальным, а часто и оптимальным, считается значение коэффициента 2 и более. Однако в мировой практике допускается снижение данного показателя для некоторых отраслей до 1,5. Слишком высокий коэффициент текущей ликвидности также не желателен, поскольку может отражать недостаточно эффективное использование оборотных активов либо краткосрочного финансирования

Коэффициент автономии Коэффициент автономии (коэффициент финансовой независимости) характеризует отношение собственного капитала к общей сумме капитала (активов) организации. Коэффициент показывает, насколько организация независима от кредиторов. Чем меньше значение коэффициента, тем в большей степени организация зависима от заемных источников финансирование, тем менее устойчивое у нее финансовое положение. Коэффициент автономии = Собственный капитал / Активы Общепринятое нормальное значение коэффициента автономии в российской практике: 0,5 и более (оптимальное 0,6-0,7). В мировой практике считается минимально допустимым до 30-40% собственного капитала. Но в любом случае данный показатель сильно зависит от отрасли, а точнее от соотношения в структуре организации внеоборотных и оборотных активов. Чем больше у организации доля внеоборотных активов (фондоемкое производство), тем больше долгосрочных источников требуется для их финансирования, а значит больше должна быть доля собственного капитала (выше коэффициент автономии).Рост коэффициента автономии свидетельствует о том, что организация все больше полагается на собственные источники финансирования.

Коэффициент финансового левериджа Коэффициент финансового левериджа (debt-to-equity ratio) – это показатель соотношения заемного и собственного капитала организации. Он принадлежит к группе важнейших показателей финансового положения предприятия, куда входят аналогичные по смыслу коэффициенты автономии и финансовой зависимости,также отражающие пропорцию между собственными и заемными средствами организации. Термин «финансовый леверидж» часто используют в более общем смысле, говоря о принципиальном подходе к финансированию бизнеса, когда с помощью заемных средств у предприятия формируется финансовый рычаг для повышения отдачи от собственных средств, вложенных в бизнес. Коэффициент финансового левериджа = Обязательства / Собственный капитал Оптимальным, особенно в российской практике, считается равное соотношение обязательств и собственного капитала (чистых активов), т.е. коэффициент финансового левериджа равный 1. Допустимым может быть и значение до 2 (у крупных публичных компаний это соотношение может быть еще больше). При больших значениях коэффициента организация теряет финансовую независимость, и ее финансовое положение становится крайне неустойчивым. Таким организациям сложнее привлечь дополнительные займы.

|

megapredmet.ru

Финансовый леверидж нормативное значение

3.2 Финансовый леверидж и операционный леверидж

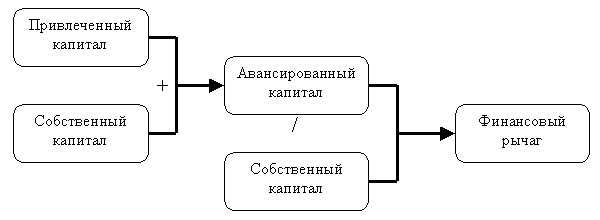

Финансовый леверидж характеризует использование предприятием заемных средств, которые влияют на измерение коэффициента рентабельности собственного капитала. Финансовый леверидж представляет собой объективный фактор, возникающий с появлением заемных средств в объеме используемого предприятием капитала, позволяющий ему получить дополнительную прибыль на собственный капитал. Формирование финансового рычага представлено на «Рис 1»:

«Рис.1. Структура формирование финансового рычага»

Чем больше относительный объем привлеченных предприятием заемных средств, тем больше сумма уплаченных по ним процентов, и тем выше уровень финансового левериджа. Следовательно, этот показатель также позволяет оценить, во сколько раз валовой доход предприятия (из которого выплачиваются проценты за кредит) превышает налогооблагаемую прибыль.

Финансового левериджа позволяет выделить в ней три основные составляющие:

1. Налоговый корректор финансового левериджа (1–Снп), который показывает, в какой степени проявляется эффект финансового левериджа в связи с различным уровнем налогообложения прибыли.

Налоговый корректор может быть использован в следующих случаях:

а) если по различным видам деятельности предприятия установлены дифференцированные ставки налогообложения прибыли;

б) если по отдельным видам деятельности предприятие использует налоговые льготы по прибыли;

в) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в свободных экономических зонах своей страны, где действует льготный режим налогообложения прибыли;

г) если отдельные дочерние фирмы предприятия осуществляют свою деятельность в государствах с более низким уровнем налогообложения прибыли

2. Дифференциал финансового левериджа (КВРа–ПК), который характеризует разницу между коэффициентом валовой рентабельности активов и средним размером процента за кредит. Дифференциал финансового левериджа является главным условием, формирующим положительный эффект финансового левериджа. Этот эффект проявляется только в том случае, если уровень валовой прибыли, генерируемый активами предприятия, превышает средний размер процента за используемый кредит. Чем выше положительное значение дифференциала финансового левериджа, тем выше при прочих равных условиях будет его эффект.

3. Коэффициент финансового левериджа (ЗК/СК), который характеризует сумму заемного капитала, используемого предприятием, в расчете на единицу собственного капитала. Коэффициент финансового левериджа является тем рычагом (leverage в дословном переводе — рычаг), который вызывает положительный или отрицательный эффект, получаемый за счет соответствующего его дифференциала. При положительном значении дифференциала любой прирост коэффициента финансового левериджа будет вызывать еще больший прирост коэффициента рентабельности собственного капитала, а при отрицательном значении дифференциала прирост коэффициента финансового левериджа будет приводить к еще большему темпу снижения коэффициента рентабельности собственного капитала. Иными словами, прирост коэффициента финансового левериджа вызывает еще больший прирост его эффекта.

Таким образом, при неизменном дифференциале коэффициент финансового левериджа является главным генератором как возрастания суммы и уровня прибыли на собственный капитал, так и финансового риска потери этой прибыли. Аналогичным образом, при неизменном коэффициенте финансового левериджа положительная или отрицательная динамика его дифференциала генерирует как возрастание суммы и уровня прибыли на собственный капитал, так и финансовый риск ее потери.

— Расчет финансового левериджа предприятия

Финансовый леверидж рассчитывается как отношение всего авансированного капитала предприятия к собственному капиталу:

Кфз = ЗК/СК, (3.5)

т. е. характеризует соотношение между заемным и собственным капиталом. Этот показатель — один из важнейших, поскольку с ним связан выбор оптимальной структуры источников средств

Показатель, отражающий уровень дополнительно генерируемой прибыли на собственный капитал при различной доле использования заемных средств, называется эффектом финансового левериджа. Он рассчитывается по следующей формуле:

ЭФЛ = (1 — Снп) x (КВРа — ПК) х ЗК/СК, (3.6)

где ЭФЛ — эффект финансового левериджа, заключаю

zna4enie.ru

Финансовый рычаг предприятия. Формула и расчет на примере ОАО «Русгидро»

Рассмотрим финансовый рычаг предприятия, экономический смысл, формулу расчета эффекта финансового рычага и пример его оценки для компании ОАО «Русгидро».

Финансовый рычаг предприятия (аналог: кредитное плечо, кредитный рычаг, финансовый леверидж, leverage) – показывает, как использование заемного капитала предприятия влияет на величину чистой прибыли. Финансовый рычаг является одним из ключевых понятий финансового и инвестиционного анализа предприятия. В физике использование рычага позволяет, прикладывая меньшие усилия поднять больший вес. Аналогичный принцип действия и в экономике для финансового рычага, который позволяет, прилагая меньшее количество усилий увеличить размер прибыли.

Цель использования финансового рычага заключается в увеличении прибыли предприятия за счет изменения структуры капитала: долей собственных и заемных средств. Необходимо отметить, что увеличение доли заемного капитала (краткосрочных и долгосрочных обязательств) предприятия приводит к снижению ее финансовой независимости. Но в тоже время с увеличением финансового риска предприятия увеличивается и возможность получения большей прибыли.

Финансовый рычаг. Экономический смысл

Эффект финансового рычага объясняется тем, что привлечение дополнительных денежных средств позволяет повысить эффективность производственно-хозяйственной деятельности предприятия. Ведь привлекаемый капитал может быть направлен на создание новых активов, которые увеличат как денежный поток, так и чистую прибыль предприятия. Дополнительный денежный поток приводит к увеличению стоимости предприятия для инвесторов и акционеров, что является одной из стратегических задач для собственников компании.

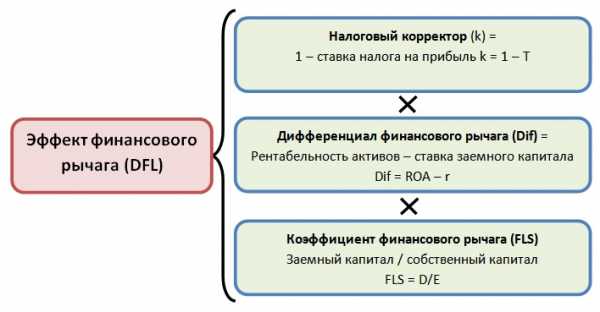

Эффект финансового рычага. Формула расчета

Эффект финансового рычага представляет собой произведение дифференциала (с налоговым корректором) на плечо рычага. На рисунке ниже показана схема ключевых звеньев формирования эффекта финансового рычага.

Если расписать три показателя, входящих в формулу то она будет иметь следующий вид:

DFL – эффект финансового рычага;

T – процентная ставка налога на прибыль;

ROA – рентабельность активов предприятия;

r – процентная ставка по привлеченному (заемному) капиталу;

D – заемный капитал предприятия;

Е – собственный капитал предприятия.

Итак, разберем более подробно каждый из элементов эффекта финансового рычага.

Налоговый корректор

Налоговый корректор показывает как влияет изменение ставки налога на прибыль на эффект финансового рычага. Налог на прибыль платят все юридические лица РФ (ООО, ОАО, ЗАО и т.д.), и его ставка может изменяться в зависимости от рода деятельности организации. Так, например, для малых предприятий занятых в жилищно-коммунальной сфере итоговая ставка налога на прибыль составит 15,5%, тогда как ставка налога на прибыль без поправок составляет 20%. Минимальная ставка налога на прибыль по закону не может быть ниже 13,5%.

Диффереренциал финансового рычага

Дифференциал финансового рычага (Dif) представляет собой разницу между рентабельностью активов и ставки по заемному капиталу. Для того чтобы эффект финансового рычага был положителен необходимо чтобы рентабельность собственного капитала была выше, чем проценты по кредитам и ссудам. При отрицательном финансовом рычаге предприятие начинает терпеть убытки, потому что не может обеспечить эффективность производства выше, чем плата за заемный капитал.

Значение дифференциала | Комментарии |

Dif <0 | Предприятие быстро накапливает убытки |

Dif >0 | Предприятие увеличивает размер получаемой прибыли за счет использования заемных средств |

Dif=0 | Рентабельность равна процентной ставки по кредиту, эффект финансового рычага равен нулю |

Коэффициент финансового рычага

Коэффициент финансового рычага (аналог: плечо финансового рычага) показывает, какую долю в общей структуре капитала предприятия занимают заемные средства (кредиты, ссуды и др. обязательства), и определяет силу влияния заемного капитала на эффект финансового рычага.

Оптимальный размер плеча для эффекта финансового рычага

На основе эмпирических данных был рассчитан оптимальный размер плеча (соотношения заемного и собственного капитала) для предприятия, который находится в диапазоне от 0,5 до 0,7. Это говорит о том, что доля заемных средств в общей структуре предприятия составляет от 50% до 70%. При повышении доли заемного капитала увеличиваются финансовые риски: возможность потери финансовой независимости, платежеспособности и риска банкротства. При размере заемного капитала меньше 50%, предприятие упускает возможность увеличения прибыли. Оптимальным размером эффекта финансового рычага считается величина равная 30-50% от рентабельности активов (ROA).

Пример расчета эффекта финансового рычага для ОАО «Русгидро» по балансу

Одной из формул расчета эффекта финансового рычага является превышение рентабельности капитала (ROA, Return on Assets) над рентабельностью собственного капитала (ROE, Return on Equity). Рентабельность капитала (ROA) показывает прибыльность использования предприятием, как собственного капитала, так и заемного капитала, тогда как ROE отражает только эффективность собственного. Формула расчета будет иметь следующий вид:

где:

DFL – эффект финансового рычага;

ROA – рентабельность капитала (активов) предприятия;

ROE – рентабельность собственного капитала

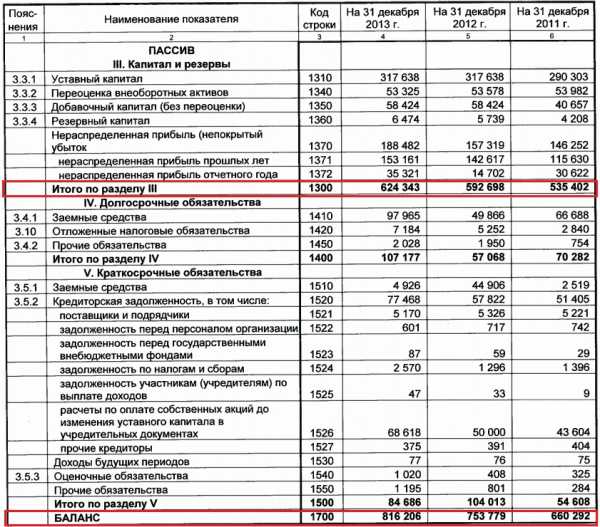

Рассчитаем эффект финансового рычага для предприятия ОАО «Русгидро» по балансу. Для этого рассчитаем коэффициенты рентабельности, формулы которых представлены ниже:

Расчет коэффициента рентабельности активов (ROA) по балансу

Расчет коэффициента рентабельности собственного капитала (ROE) по балансу

Баланс ОАО «Русгидро» был взят с официального сайта предприятия.

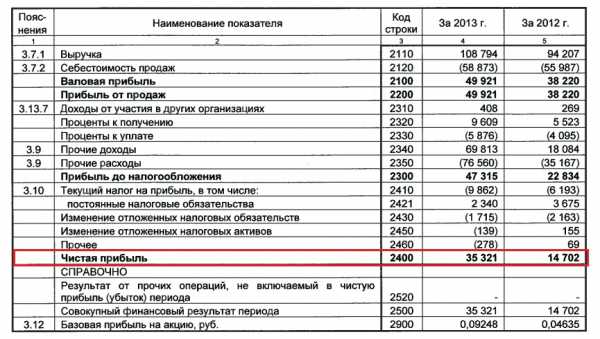

Отчет о финансовых результатах представлен ниже:

Более подробно про рентабельность активов читайте в статье: «Рентабельность активов (ROA). Формула. Пример расчета для ОАО «КБ Сухой»«.

Расчет эффекта финансового рычага для ОАО «Русгидро»

Рассчитаем каждый из коэффициентов рентабельности и оценим эффект финансового рычага для предприятия ОАО «Русгидро» за 2013 год.

ROA = 35321 / 816206 =4,3%

ROE = 35321 / 624343 = 5,6%

Эффект финансового рычага (DFL) = ROE – ROA = 5,6 – 4,3= 1,3%

Эффект показывает, что использование заемного капитала предприятием ОАО «Русгидро» позволило увеличить прибыльность деятельности на 1,3%. Размер эффекта финансового рычага от рентабельности капитала составляет около ~30%, что является оптимальным соотношением и показывает на результативное управление заемным капиталом.

Резюме

Эффект финансового рычага показывает эффективность использования заемного капитала предприятием для роста его эффективности и прибыльности. Повышение прибыльности позволяет реинвестировать средства в развитие производства, технологии, кадрового и инновационного потенциала. Все это позволяет повысить конкурентоспособность предприятия. Неграмотное же управление заемным капиталом может привести к быстрому росту неплатежеспособности и возникновению риску банкротства.

Автор: к.э.н. Жданов Иван Юрьевич

finzz.ru