Как открыть счет в банке россии – Открытие и ведение счетов

Открытие и ведение счетов АО «АБ «РОССИЯ» осуществляет открытие и ведение расчетных, специальных и иных счетов клиентам. Открытие счета в рублях осуществляется банком в минимальные сроки, при условии предоставления требуемого, согласно действующему законодательству РФ, пакета документов. Мы ценим Ваше время и предлагаем обслуживание через систему дистанционного банковского обслуживания «Клиент-Банк». Система «Клиент-Банк» позволяет совершать банковские операции, не выходя из дома или офиса и управлять счетами Вашей компании в онлайн-режиме через интернет 24 часа в сутки. Для того, чтобы открыть счет в АО «АБ «РОССИЯ», необходимо ознакомится с перечнем документов для открытия и ведения счета, с Тарифами на расчетно-кассовое обслуживание и обратится в ближайшее отделение Банка, обслуживающее юридических лиц с полным комплектом документов. Опытный, внимательный персонал окажет Вам услуги в изготовлении копий документов, необходимых для открытия счета, в оформлении карточки с образцами подписей и оттиска печати, а также иную консультационную помощь. Перечень документов и сведений, которые необходимо предоставить для открытия счета Договоры и бланки для открытия счета Договор и бланки для открытия специального банковского счета участника закупок Договоры и бланки для открытия первого счета Договоры и бланки для открытия 2-го и последующих счетов Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Договоры и бланки для ведения и закрытия счета Бланки документов на переоформление счета при реорганизации, при переходе на обслуживание по Договору в форме Договора присоединения Дополнительные соглашения к договору и иные заявления для ведения счета Анкеты по ПОД/ФТ Сведения для целей CRS Документы для подключения Системы ДБО «Клиент-Банк» Условия предоставления и реализации услуги по зачислению денежных средств от физических лиц на расчетный счет юридического лица, осуществляющего реализацию природного газа населению Бланки Заявлений на закрытие счета Архив Для получения более подробной информации Вы можете связаться с нами одним из способов:

Заполните форму: |

abr.ru

Как открыть счет в Канадском банке из России.

Конечно же, если Вы собираетесь в Канаду, у Вас есть накопления на которые вы собираетесь жить первое время, а может даже средства вложиться в жилье. Везти средства можно несколькими способами и сегодня я расскажу о том, как из России открыть счет в Канадском банке и перевести средства.

В Канаде есть несколько банков которые готовы предоставить услугу удаленного открытия счета и я связалась с несколькими из них через форму онлайн чата или отправив им письмо на e-mail. В итоге получила такую статистику:

- Scotiabank — Банк имеет такую программу как StartRight, которая позволяет открывать аккаунт удаленно, однако сотрудница банка ответила мне так:

Sorry; Scotiabank’s International Account Opening Program is not available in your country.

- HSBC — Чтоб открыть счет находясь не в Канаде необходимо прийти в офис банка вне Канады, поэтому конечно же я получила такой ответот сотрудника банка:

Please note, you would not be able to set up an account from Russia to Canada as there is no retail banking presence.

- TD — Не смотря на то, что на форумах я сталкивалась с тем, что людям удавалось открыть счет удаленно, сотрудник банка безапелляционно, даже не узнавая страну откуда я уезжаю, ответила:

You should by physically present in Canada to open bank account. Should I make an appointment after your arrival?

- RBC — У этого банка на сайте есть специальная форма, после заполнения которой в течении 5 рабочих дней Вам ответит сотрудник банка. Мне ответили на следующий день, ура! В этом банке можно открыть счет удаленно, не являясь Permanent Resident, но все будет не просто и не быстро.

Особенности банковского счета, открытого из России

И так, у Вас есть возможность открыть счет на себя одного или joint аккаунт (на себя и, например, супруга) с тарифом no-monthly-fee RBC Day to Day Savings® account (https://www.rbcroyalbank.com/accounts/day-to-day-savings.html).

The RBC Royal Bank открывает депозитный аккаунт на который можно только класть средства, снимать средства с него будет нельзя пока Вы не приедете в Канаду. Когда аккаунт будет открыт можно будет провести всего одну транзакцию размером не более $20 000 (CAD) на человека.

Так же для этого аккаунта будет недоступен онлайн-банкинг. Убедитсья, что средства дошли или заказать справку об остатке можно будет через личного консультанта, который Вам назначается банком с первого же письма.

Процедура открытия счета в RBC из России

Необходимые документы:

- Копия двух документов подтверждающих личность из списка ниже:

- Canadian or Foreign passport (Required)

- Foreign National ID card

- Foreign Driver’s License

- U.S. Birth Certificate

- U.S. Driver’s License

- Canadian Driver’s Licence

- Canadian Birth Certificate

- IMM 1000 — Record of Landing

- IMM 1442 — Temporary Resident Permit

- IMM 5292 — Confirmation of Permanent Residence

- Permanent Resident Card

- Certificate of Canadian Citizenship or Certification of Naturalization (paper or card)

- Certificate of Indian Status

- Canadian Social Insurance Number (SIN) card issued by the Government of Canada

- Canadian Old Age Security card with SIN

- Provincial health insurance card (not permitted if issued in PEI, Manitoba, Nova Scotia or Ontario)

- Provincially issued identification card with photo

- Protocol Identity Card or Acceptance issued by:

- Global Affairs Canada (GAC),

- Department of Foreign Affairs, Trade and Development Canada (DFATD)

- Department of Foreign Affairs and International Trade (DFAIT)

- Документ, подверждающий статус, если подаетесь без Канадских документов из списка ниже:

- Work or Study o (IMM 1442) permit

- Application Number, or Port of Entry Letter of Introduction issued by the Immigration, Refugees and Citizenship Canada (IRCC)

- Permanent Residence Application Number, or Confirmation of Permanent Residence document issued by the Immigration, Refugees and Citizenship Canada (IRCC)

- Acceptance Letter from a Canadian educational institution

- Confirmation of enrolment letter from a Canadian educational institution

- Parent and grandparent super visa or approval letter issued by the Immigration, Refugees and Citizenship Canada (IRCC)

- Дата ожидаемого прибытия в Канаду

- Цель открытия счета в Канаде

- Заполненные анкеты, которые вышлет менеджер по электронной почте. Для совместного аккаунте необходимо будет заполнить немного больше бумаг, чем для аккаунта с одним владельцем:

- Application Form (# 116819) для каждого владельца счета

- Specimen Signature Form (# 40830) для каждого владельца счета

- Specimen Signature Form for Joint Deposit Accounts (# 40832) одну форму с двумя подписями.

Все копии документов должны быть заверены у юриста!

Официальная рекомендация из письма банка говорит следующее:

Насколько мне известно RBC работает только с теми адвокатами, которые есть в спискe www.martindale.com(Заходить через VPN, не работает из России).You will need to visit a lawyer who will verify your identification and documents. They must complete the RBC Agent Agreement in the application for each account owner.

После того как пакет документов собран, необходимо отсканировать их и отпраивть менеджеру на ревью, он скажет все ли его устраивает, возможно даст советы, что исправить. Уже затем пакет документов необходимо будет отправить обычной почтой менеджеру и дождаться пока он рассмотрит заявление и сообщит данные о банковском счете.

Вывод

Ознакомившись с пакетом документов и сверившись с калнедарем, я решила, что я буду открывать аккаунт непосредсвенно после приезда в Канаду, а не заранее. Руководствовалась я вот чем:

- Есть вероятность, что мое заявление могут не успеть рассмотреть за оставшийся месяц, пока я соберу документы, отправлю их почтой. А мне еще делать перевод из Российского банка, ждать и волноваться, вдруг что-то пойдет не так. Время не на моей стороне, поскольку я дала себе всего месяц на сбор вещей.

- Для ньюкамеров многие банки предоставляют льготные условия открытия счета, подарки, борятся за клиентов, меняют валюту по льготному курсу. Всего этого я лишусь открыв счет заранее.

julik.space

Как открыть счет в Сбербанке для физического или юридического лица

Расчетный счет необходим юридическим и физическим лицам для того, чтобы участвовать в безналичном денежном обороте, а также аккумулировать на нем безналичные средства, которые в дальнейшем будут использованы по целевому назначению.

Содержимое страницы

Перед тем, как приступать непосредственно к открытию счета в Сбербанке, необходимо определиться, какой счет и в какой валюте необходим. Счет может быть текущим, карточным или депозитным. Подробную консультацию по этому вопросу можно получить у сотрудников банка, которые, проанализировав потребности клиента, помогут выбрать наиболее оптимальные условия открытия счета.

- Текущий счет – предназначен для хранения денежных средств и осуществления операций в национальной и иностранной валюте. Проценты на остаток средств не начисляются. Особенность такого счета заключается в том, что для осуществления операции необходимо посещение банка. Как правило, такой счет используют для совершения денежных переводов, оплаты крупных покупок, а также оплаты по договорам и серьезным сделкам. Использовать такой счет для совершения операций с крупными суммами, более надежно.

- Карточный счет – зачастую «привязывается» к текущему счету и дает возможность совершать операции с использованием кредитных или дебетовых пластиковых карт. Преимущества карточного счета заключается в том, что его можно использовать в любое удобное время, не посещая при этом отделения банка, а также отправлять и получать денежные переводы или совершать покупки с использованием банкомата. Такой счет чаще всего используют для повседневных покупок, оплаты текущих платежей, и снятия наличных средств.

- Депозитный счет – используется с целью накопления денежных средств, которые клиент получает посредством начисления процентов, на остаток денежных средств размещенных на депозитном счету. В отличие от предыдущих двух вариантов средствами, которые находятся на депозитном счету, нельзя воспользоваться до окончания срока действия договора. Использование депозитного счета, благодаря начисляемым процентам, дает возможность его владельцу оградить средства от инфляции.

О

sbankin.com

Как открыть счет в банке иностранцу: порядок действий, нюансы открытия

Иностранным гражданам законодательно разрешено открывать банковские счета на территории Российской Федерации. Это право им дано Федеральным Законом, который проходит под номером 173, а именно статьей 13. Но делать это они могут только в тех банках, которые получили лицензию и являются уполномоченными в подобных вопросах. Они зарабатывают это право через Центральный Банк России, который также устанавливает всё, что касается открытия счетов иностранцами — порядки подобных операций, их ведение. Как нерезиденты могут открыть банковский счет на территории Российской Федерации?

Иностранным гражданам законодательно разрешено открывать банковские счета на территории Российской Федерации. Это право им дано Федеральным Законом, который проходит под номером 173, а именно статьей 13. Но делать это они могут только в тех банках, которые получили лицензию и являются уполномоченными в подобных вопросах. Они зарабатывают это право через Центральный Банк России, который также устанавливает всё, что касается открытия счетов иностранцами — порядки подобных операций, их ведение. Как нерезиденты могут открыть банковский счет на территории Российской Федерации?

Оглавление: 1. Подготовка к открытию счета 2. Процедура открытия счета иностранцем 3. Нюансы открытия счета иностранцем

Подготовка к открытию счета

Для того, чтобы иностранная организация могла открыть счет в банке на территории Российской Федерации, у неё должен быть там филиал. Но также этим может заняться и сам банк, где нужно открыть счет. Потому что для совершения торговой деятельности в границах государства, нерезиденту нужно будет встать на учет в налоговую. Для этого филиал организации должен:

- Подать в налоговый орган свидетельство, подтверждающее, что он стоит на учете. Оно должны быть заполнено по форме 2005ИМ;

- Справка из налогового органа, где зарегистрирован сам иностранный гражданин или организация.

После того, как этот пакет документов получен, налоговая выдаст на руки справку, которая будет заполнена по форме 2402ИМ.

Также стоит упомянуть, что право открывать подобные счета, если они не выходят за рамки их компетенции, имеют расчетные подразделения Центрального Банка. Об этом говорится в положении Центробанка, которое проходит под номером 269. Также эти подразделения имеют право проводить операции, связанные с этими счетами, если они не противоречат действующему законодательству Российской Федерации. Но кроме выше указанных мест, нерезиденты могут открыть счета и в других банках на территории государства. Главное тут следить за тем, получили ли они лицензию и являются ли уполномоченными по таким делам. Инструкции для подобной операции установлены Центральным Банком и проходят под номером 28-И.

Также стоит упомянуть, что право открывать подобные счета, если они не выходят за рамки их компетенции, имеют расчетные подразделения Центрального Банка. Об этом говорится в положении Центробанка, которое проходит под номером 269. Также эти подразделения имеют право проводить операции, связанные с этими счетами, если они не противоречат действующему законодательству Российской Федерации. Но кроме выше указанных мест, нерезиденты могут открыть счета и в других банках на территории государства. Главное тут следить за тем, получили ли они лицензию и являются ли уполномоченными по таким делам. Инструкции для подобной операции установлены Центральным Банком и проходят под номером 28-И.

Процедура открытия счета иностранцем

Для того, чтобы начать процедуру открытия счета, иностранный гражданин должен предоставить следующий пакет документов.

Если у человека есть какие-либо лицензии, которые напрямую влияют на способы открытия и виды доступных счетов, то он обязан предоставить копии этих документов. Особенно если эти лицензии связаны с его прямой трудовой и торговой деятельностью.

Если у человека есть какие-либо лицензии, которые напрямую влияют на способы открытия и виды доступных счетов, то он обязан предоставить копии этих документов. Особенно если эти лицензии связаны с его прямой трудовой и торговой деятельностью.- Свидетельства и документы, подтверждающие право указанных лиц распоряжаться средствами, которые есть на счет. Также должна быть предоставлена карточка, на которой будут содержаться образцы подписей всех, кто указан в соответствующих бумагах. Это касается только организаций, у которых есть такие должности, как исполнительный директор, финансовый директор и т. д. Если счетом будет пользоваться только один человек, то такой документ не нужен.

- Свидетельство, подтверждающее, что иностранец встал на учет в Российских органах налогового управления. Это выше указанная форма 2402ИМ.

- Если счет открывает юридическое лицо, то ему необходимо предоставить документы о регистрации в ответственных органах государства, где оно было создано.

- Карточка, где будут сделаны образцы печатей — тоже документ для юридических лиц.

Если же открыть счет пытается обычный человек, или организация без филиалов на территории России, то он обязан встать на учет в налоговую не как налогоплательщик, а в связи с, собственно говоря, открытием счета в банке. С оформлением подобных документов помогут сотрудники банка, где иностранец собирается открыть счет.

Важный факт

Валютный контроль имеет прямое отношение к открытию счетов иностранными гражданами, потому что операции через них будут, в основном, совершаться при помощи зарубежной валюты. Агенты контроля имеют полное право запрашивать любые дополнительные сведения, которые будут касаться профессиональной деятельности организации или человека.

Нюансы открытия счета иностранцем

Стоит помнить, что в любой момент банк или агент валютного контроля может запросить дополнительные сведения, в том числе:

- оригиналы любых документов или заверенные банком копии;

- нотариально-заверенные копии нужной документации;

- копии нужных бумаг, заверенные юридически;

Необходимо оставить точные контактные данные, чтобы у сотрудников банка была возможность оперативно связаться и уведомить о том, что необходимы какие-либо дополнительные документы.

Также важно помнить, что вся иностранная документация должна быть переведена на русский. Перевод нужно заверить у нотариуса соответствующей квалификации. Ещё необходимо следить за тем, чтобы все документы, которые подлежат лицензированию в соответствии с законодательством Российской Федерации, прошли это лицензирование. Их должен скреплять апостиль, который тоже нужно перевести на русский язык.

Также важно помнить, что вся иностранная документация должна быть переведена на русский. Перевод нужно заверить у нотариуса соответствующей квалификации. Ещё необходимо следить за тем, чтобы все документы, которые подлежат лицензированию в соответствии с законодательством Российской Федерации, прошли это лицензирование. Их должен скреплять апостиль, который тоже нужно перевести на русский язык.

Стоит помнить, что в этом случае, как и во всех остальных, банк имеет полное право отказать в открытии счета, если на то есть веские основание. Непредоставление документов, подтверждающих важные сведения о клиенте, его профессиональной и трудовой деятельности, как раз и являются таким основанием.

Вся процедура открытия счета заканчивается в тот момент, когда вся информация о нем внесена в Книгу регистрации. Запись нужно сделать в течение суток после того, как все стороны подписали соответствующий договор.

Быстрое и удачное завершение подобного мероприятия может быть гарантировано только одним — четким и усердным выполнением всех указанных в законодательстве инструкций и норм. Любые другие способы и методы не обеспечат положительного окончания открытия счета, а в худшем случае могут быть причиной для отказа в такой процедуре или даже для начала судебных разбирательств. Потому что некоторые из таких методов ходят по самому краю законности, если вообще не переступают его. Так что нужно быть осторожным, осмотрительным и обращать внимание только на те способы открытия счета, которые прописаны в законодательных актах.

Загрузка…pravo.moe

это что и как открыть?

В конце 90-х о том, что такое банковский счет знали только бизнесмены. Сегодня с этим термином знакомы, как студенты, таки пенсионеры.

С каждым годом увеличивается разновидность банковских услуг, что позволяет финансовым учреждениям обслуживать все больше категорий граждан.

Основные виды банковских счетов

Банковский счет – это счет, который вправе оформить любое зарегистрированное финансовое учреждение Российской Федерации юрлицу или физлицу с целью дальнейшего накопления безналичных денег.

Данные средства должны быть только целевого назначения, что позволяет их владельцу принимать участие в денежном обороте.

Банковский счет дает возможность финансовому учреждению отслеживать все денежные операции своих клиентов, составлять анализ работы, делать учет расхода и прихода и т.д.

Существуют такие виды банковских счетов:

Расчетный.

Данный вид предназначен для проведения операций со стороны юридических лиц.

По закону все бизнесмены обязаны открывать свой собственный счет, чтобы государство могло проконтролировать в случае необходимости прибыль предпринимателя и выплачиваемые им налоги.

Чтобы счет открыть, необходимо заплатить некую сумму, в соответствии с действующим тарифом финансового учреждения.

Текущий.

Создан для физических лиц, которые могут проводить различные операции, хранить безналичные деньги.

Обычно он оформляется бесплатно или за небольшую плату для получения пенсий, зарплат, стипендий и других выплат.

Сберегательный (депозитный).

Его цель – это хранить деньги.Депозиты ценят финучреждения, ведь они пользуются этими деньгами до тех пор, пока физическое лицо не снимет средства для своих нужд.

Согласно договору между сторонами, банк обязуется в определенный период (месяц, полугодие, год и т.д.) выплачивать клиенту процент от суммы депозита. В договоре об открытии депозита, прописана дата начала и конца сделки.

По истечении срока клиент может продлить его или забрать свои сбережения.

Кредитный (ссудный).

Отображает сумму займа, которую банк выдал клиенту под определенный процент.

По истечению договора заемщик обязан вернуть долг вместе с насчитанными процентами.

Транзитный или корреспондентский.

Бюджетный.

Валютный.

Карточный.

Присваивают владельцам пластиковых карт.

Они бывают дебетовые (с карточки можно снимать только собственные средства физлица) и кредитные (на карточку насчитываются деньги банка, которые можно тратить, но при условии своевременного полного погашения задолженности).

Именной.

Счет открывает на имя его владельца.Данная услуга позволяет проводить банковские операции в любом финансовом учреждении при наличии паспорта или другого удостоверения личности.

Им пользуются исключительно банки, которые проводят между собой различные денежные операции.

Здесь проводятся все операции, связанные с финансированием бюджетных структур из государственной казны.

Открывается для ведения операций с иностранной валютой.

Какие документы нужны для кредита в Сбербанке

Кроме основных видов, которые используются чаще всего, существуют еще и такие банковские счета:

- Замороженный.

- Застрахованный.

- Контокоррентный.

- Обезличенный.

- Общий.

- Онкольный.

- Фидуциарный.

- Частный.

- Сводный.

- Чековый.

- Фондовый.

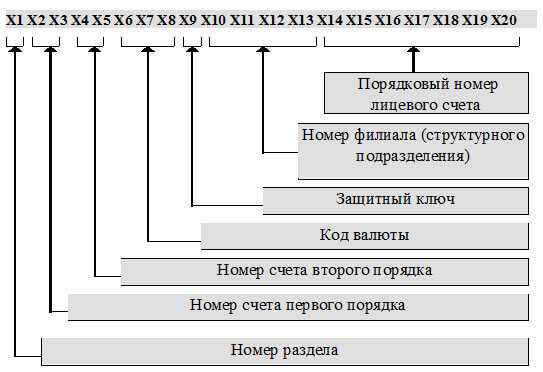

Как расшифровать цифры банковского счета?

Многие считают, что цифры банковского счета ничего не значат. Это глубокое заблуждение.

В 1998 году в РФ все счета имеют комбинацию из 20-ти цифр. Под ними скрывается информация о целевом предназначении счета.

Комбинацию можно поделить на 5 частей, каждая из них обозначает:

- Первые 5 цифр указывают на то, какой именно это вид банковского счета.

Например, каждый текущий счет начинается на 40817.

- Следующие 3 цифры несут информацию о том, в какой валюте открыт данный счет.

Если в рублях, то 810, а если в долларах – 840.

- Третья часть – это «ключ», который состоит только из одного символа.

Для его расчета была создана специальная формула. Он нужен во избежание ошибок при проведении операции в других банках.

- Четвертая часть – это код финансового учреждения, которое оформило данный счет.

- Остальные цифры – это индивидуальный номер для владельца счета.

Его иногда также разделывают на части, но это уже зависит от политики работы конкретного банка.

Пошагово о том, как открыть банковский счет

Что такое банковский счет знают многие, но вот большинству интересней, как его открыть…

Любой вид сотрудничества с финансовым учреждением начинается с оформления лицевого счета. Сегодня это является неким бухгалтерским отчетом, ведь с его помощью можно проследить все денежные поступления и переводы.

Для открытия счета юридическому лицу или индивидуальному предпринимателю необходимо:

- Написать заявление по образцу банка.

- Предоставить регистрацию ИП.

- Предоставить государственную регистрацию юрлица.

- Иметь на руках документы об учреждении компании.

- Справка от налоговой инспекции о том, что данное юрлицо или ИП пребывает на учете.

- Банк требует также копии договора и протокола от соучредителей компании о решении открытия банковского счета.

- Необходимо предоставить заверенные нотариусом копии подписи и печати юридического лица.

- Также стоит предъявить справку из статистики с кодом Общероссийской классификации предприятий и организаций.

- Справка о наличии социальной страховки.

На протяжении нескольких дней счет будет зарегистрирован в системе.

Каждый ИП или юрлицо обязан по закону предоставить информацию об открытии банковского счета в налоговую инспекцию по месту регистрации бизнеса.

Физическому лицу создать счет будет проще. Из документов необходим паспорт и ИНН (индивидуальный номер налогоплательщика).

Такой минимальный набор документов подойдет только для тех, кто решил открыть расчетный счет.

Для получения кредита придется предоставить еще ряд дополнительный бумаг, в соответствии с требованиями финансового учреждения. Как правило, это справка о доходах, с места работы, наличие залогового имущества, соответствующее заявление о получении кредитных средств и цель их получения.

1) Обязательства банка перед клиентом.

При открытии любого счета, согласно договору сторон, банк обязуется выполнять прописанные в контракте в условия.

Каждое финансовое учреждение имеет ряд индивидуальных обязательств, но существуют и общепринятые правила.

Перечислим некоторые из них:

- Банк руководит всеми денежными операциями, то есть зачисляет поступления и списывает переводы.

- Клиенту не могут отказать выдать его собственные средства.

- Если у владельца банковского счета существует остаток неиспользованных безналичных денег, то банк обязан перечислить ему за это процент.

Вся информация относительно банковских операций физлиц или владельцев сертификата ИП держится в тайне.

Данные по банковским операциям с деньгами юридических лиц по закону возможно рассекретить, но только для государственных правоохранительных органов, которые имеют специальное постановление.

Например, чтобы узнать детали поступления денег и их переводов со счета ООО, нужно разрешение суда или другой инстанции.

Банк обязуется зачислять приход денег на счет клиента в максимально сжатые сроки.

Точные данные указаны в договоре между сторонами.

Банк, особенно коммерческий, имеет право установить ряд правил, которые не прописаны в законодательной базе.

Внимательно читайте договор перед его подписанием. Не редко бывает так, что вкладчиков обманывали, и деньги просто исчезали.

Банки всегда работают, в первую очередь, себе в выгоду. Одно из главных обязательств со стороны клиентов – это оплачивать любые расчетно-кассовые операции.

Финучреждение может за свои услуги брать фиксированную сумму или отсчитывать процент от суммы денежного перевода.

Как правило, за то, что на счет клиента поступают деньги, банковская система также изымает деньги, но не с третьего лица, а с владельца банковского счета.

Владелец счета не обязан все свои сбережения переводить сразу в безнал.

В то же время, клиент обязуется оставлять на банковском счете минимальную фиксированную сумму, с помощью которой можно проводить рассчетно-кассовые операции. Если сумма остатка меньше необходимого, то после предупреждений банк вправе разорвать договор.

Хотите досконально разобраться, что такое банковский счет?

Вам пригодится знать, как открыть счет в зарубежном банке:

В каком банке выгоднее всего открыть банковский счет?

Банковский счет — это не простая пластиковая карточка или набор цифр.

Выбирая банк, вы выбираете место, в котором будут надежно храниться ваши деньги, или место, где вы их потеряете безвозвратно.

Количество банков увеличивается каждый месяц. Одни выдерживают все экономические кризисы, а другие закрываются так быстро, как, собственно, и открылись.

При выборе финансового учреждения обращайте внимание на следующие показатели:

Стабильность и длительность существования.

Каждый банк имеет историю своего существования, которая находится в открытом доступе.

Надежное место, куда можно положить свои деньги должно просуществовать не меньше 10 лет. Хороший показатель – это то, что банк смог пережить кризис и при этом только расширился.

Банк должен быть «крупным».

В небольших городах многие бизнесмены пробуют открыть свое финансовое учреждение.

Региональным филиям лучше не доверять свои средства, потому что, как правило, они быстро прекращают свое существование.

Банковский счет стоит открыть в хорошо известной и крупной организации, которая имеет свои подразделения во всех городах РФ, насчитывает тысячи банкоматов, владеет высоким капиталом.

Приемлемые тарифы на расчетно-кассовые операции.

Не открывайте счет там, где комиссия за обслуживания предельно высока.Ведь из-за необъяснимо высоких тарифов на обслуживание многие люди просто отказывают осуществлять переводы.

Перед заключением договора узнайте об этом пункте все.Простота в использовании.

Современные технологии требуют от банков наличия интернет версии. Клиент финучреждения должен управлять деньгами даже с помощью телефона.

Очень важно, особенно для бизнесменов, быстро осуществлять денежные переводы или следить за новыми поступлениями.

Именно для удобства, все процветающие банки создают приложения интернет-банкинг, которыми можно пользоваться в режиме онлайн.

Как открыть расчетный счет в Сбербанке: 4 подробных шага

По данным Центробанка Российской Федерации, рейтинг надежных финансовых учреждений выглядит следующим образом:

Не ленитесь узнать о предложениях всех крупных финансовых учреждений Российской Федерации, ведь от вашего решения зависит целостность ваших личных средств или денег фирмы.

Полезная статья? Не пропустите новые!

Введите e-mail и получайте новые статьи на почту

biznesprost.com

Как открыть вклад или счет физического лица в банке

Посетить выбранный банк чтобы открыть вклад или счет может понадобиться в том случае, если есть: решимость сдать на хранение свои сбережения в банк, желание получать зарплату или получение пенсии через счет в банке, необходимость осуществлять безналичные расчеты через банк или делать переводы с карты на карту между близкими родственниками.Любое открытие счета или вклада в банке сопровождается заключением договора банковского счета или вклада, а согласно пункта 2 статьи 846 Гражданского Кодекса РФ: «Банк обязан заключить договор банковского счета с клиентом, обратившимся с предложением открыть счет на объявленных банком для открытия счетов данного вида условиях, соответствующих требованиям, предусмотренным законом и установленными в соответствии с ним банковскими правилами». Так что, если вы готовитесь к своему первому посещению банка, то запомните, что открытие вклада осуществляется вместе с открытием для этой цели счета.

Что необходимо знать и иметь на руках для открытия счета физического лица?

Во-первых, чтобы открыть вклад или счет в банке, потребуется паспорт и идентификационный номер налогоплательщика (ИНН – не обязательно). И конечно определенная сумма денег, без которой открытие банковского вклада невозможно. Если Вам необходимо открыть срочный пенсионный вклад или вклад для перечисления на него пенсии или пособия, то потребуется еще и пенсионное удостоверение или его дальнейшее представление после оформления пенсии.

Кроме этого, нужно иметь ввиду ещё два нюанса по требованиям при открытии счета физического лица в банке:

- Минимальный возраст физического лица, с какого ему допускается открытие вклада или счета в банке — с 14 лет, т.е. с момента получения несовершеннолетним ребенком паспорта. Более подробный материал об этом можно посмотреть в статье «Вклады несовершеннолетних граждан РФ: законодательство, порядок открытия банковского вклада (счета) несовершеннолетним гражданам»

- Для открытия счёта иностранцу (гражданам других государств, временно проживающим в России) необходимо предъявить банку следующие документы – это паспорт и документы, подтверждающие право пребывания (проживания) в Российской Федерации и миграционную карту.

Во-вторых, определиться, для какой цели Вы хотите открыть вклад или текущий счет. Если только для получения доходов – то Вам лучше будет открыть в банке срочный вклад, т.е. вклад на определенный период времени, по которому, как правило, приходные и расходные операции не предусмотрены или осуществляются в ограниченном варианте. Если — для зачисления пенсии, зарплаты или пособий и постоянного снятия со счета этих средств, то Вам предложат открыть текущий счет в банке с дебетовой карточкой или открыть вклад, с приходными и расходными операциями (вклад до востребования).

Открытие вклада (счета) физическому лицу – это одна из самых простейших банковских операций для вкладчика, хотя почему-то, когда задаешь вопросы о перечне необходимых документов, люди теряются. Так, читая курс лекций “О банках и банковской деятельности” для студентов-заочников филиала Московской Академии международного бизнеса я задала студентам два вопроса: «Какие документы необходимо взять с собой в банк, чтобы открыть вклад или текущий счет физического лица, и какие документы вы получите на руки после оформления вклада?» Ответ оказался удручающим. Из 40 присутствующих на лекции бизнесменов, только 2 человека смогли дать хоть и не обстоятельные, но вразумительные ответы на вопросы, связанные с тем, как открыть вклад в банке.

Как происходит открытие вклада при посещение банка?

Следующий шаг — само посещение банка. Итак, открываете входную дверь банка и первый, кто вас может встретить (как правило) – это охранник банка. Вам необходимо пройти в операционный зал (отдел) банка, который работает с физическими лицами. Охранник вам может в этом помочь, возможно, он отправит вас к консультанту по залу. Главное ему доходчиво объяснить вашу задачу. В большинстве банков операционный отдел для обслуживания физических и юридических лиц располагается в разных залах, но бывают и совмещенные залы. А во многих сберкассах Сбербанка России ни охранников, ни консультантов нет. Зашли в зал – осмотритесь. Где расположены окна менеджеров по обслуживанию клиентов и где окна кассы. Задача оформления вклада и приема денег в ряде банков тоже совмещена в одном окне. В каждом банке, обязательно на стендах или горках и стеллажах размещена вся интересующая вас информация о том, какие виды вкладов банк предлагает своим посетителям и условия открытия вклада или счета. Лучший вариант, это когда вся информация об условиях открытия вкладов в банке Вами изучена до его посещения, по Интернету, и Вы идете в банк уже с конкретной целью – открыть конкретный вклад или счет данного банка.

Если Вы еще не выбрали вид вклада, то определяетесь по ходу. Открытие вклада начинается с выбора устраивающего вас вида депозита (вклада) на основе предлагаемых условий по доходности, срокам и т.д. Обратите внимание на то, как производится начисление процентов – лучше выбрать вклад с капитализацией и желательно — с ежемесячной. Если вам нужен вклад «до востребования» или текущий счет, то думать, особо не о чем. Затем подходите к окошку (иногда к столу), где операционный работник обслуживает клиентов по открытию вкладов или оформлению счетов в банке.

Объясняете работнику банка, какой вклад или счет вы хотели бы открыть — на какой срок, в какой сумме, в какой валюте. Подаете паспорт для визуальной сверки и заполнения паспортных данных в договор. Вы можете задать работнику банка все интересующие вас вопросы по выбранному вкладу, и получить дополнительные пояснения по отличительным условиям выбранного Вами вклада (счета).

Затем распечатают и выдадут Вам один экземпляр проекта “типового договора” на данный вид вклада и предложат с ним ознакомиться и расписаться, а если в банке старая техника, и заполнить бланк. Образцы заполнения договора в зале должны быть. Внимательно ознакомьтесь с условиями, изложенными в проекте договора, и если они вас устраивают, то заполните, и подпишите договор. Если условия не устраивают – выбирайте другой вид вклада или другой банк! И все сначала.

При заполнении договора вам обязательно потребуются паспортные данные и возможно ИНН. Кроме договора, работник банка предложит вам в специальной карточке оставить свой образец подписи. Все дальнейшие ваши подписи на банковских документах, в том числе и на самом договоре, связанные с работой открытого вклада (счета), должны соответствовать этому образцу подписи. Образец подписи будет храниться в картотеке банка до закрытия вклада или счета.

Договор оформлен, приходные ордера вами подписаны и настало время передать банку на хранение ваши деньги. Деньги принимаются тем же работником банка, который оформлял открытие вклада или счета. Но в некоторых банках прием средств осуществляет работник кассы. Тогда Вам возвращается паспорт и выдается жетон для работы с кассой. Вы переходите к кассовому окну или в кассовую кабинку, подаете жетон, деньги и снова паспорт. После приема и пересчета средств Вам должны вернуть ваш экземпляр депозитного договора, сберегательную книжку (если ее оформляли по просьбе и то не во всех банках), приходный кассовый ордер, Ваш паспорт. Многие банки сегодня к вкладу оформляют дебетовую карту, которую Вам выдадут чуть позже.

Какие оформленные документы на вклад должны остаться у вас на руках?

Итак, открытие вклада или текущего счета в банке завершено, однако не торопитесь покинуть операционный зал и банк.

Вам стоит отойти в сторону и в спокойной обстановке еще раз просмотреть оформленные документы в части:

- Правильности написания в договоре ваших реквизитов: Ф.И.О, № и серию паспорта, адрес проживания.

- Наличия в Вашем экземпляре договора на вклад (счет) или анкеты вкладчика, которая в ряде банков подменяет договор, подписи работника банка, заверенной круглой печалью банка или его филиала, предназначенной для проведения операций. Иногда отдельные работники банков или банки подменяют круглые печати фирменными штампами или уголками, которые предназначены для внутреннего пользования банка, и такой договор не будет иметь юридической силы. Необходимо вернуться к окну, в котором проходило оформление.

Такая “ошибка” при оформлении договора встречалась в работе одного коммерческого банка. Оформляя договор на депозиты (вклады), я обратила внимание менеджера на отсутствие круглой печати. Работники долго бегали и разбирались — нужна печать или нет. Пытались доказать мне, что у них так принято. В конечном итоге ошибку признали и печать поставили.

Печать и подпись могут быть не поставлены даже по простой невнимательности работника банка и за этим необходимо следить.

Отказ в открытии вклада

Согласно статьи 846 Гражданского Кодекса РФ банк не вправе отказать в открытии счета любому частному лицу, совершение соответствующих операций по которому предусмотрено законом, учредительными документами банка и выданным ему разрешением (лицензией), за исключением случаев, когда такой отказ вызван отсутствием у банка возможности принять на банковское обслуживание либо допускается законом или иными правовыми актами. О том, в каких случаях банк может отказать клиенту в открытии счета или вклада можно посмотреть в материале: «Отказ в открытии счета физическому лицу. Возможные причины отказа банка в открытии счета»

Последняя корректировка материала произведена 02.02.2012 года.

bankirsha.com

Как открыть счет в иностранном банке и избежать ошибок Россиянину

Российская Федерация, постепенно либерализует условия открытия счетов в иностранных банках для Россиян. Однако, сделав шаг вперед, законодатели делают два шага назад и вводят новые требования, которые усложняют жизнь владельцев счетов в иностранной валюте расположенных за границей. Так, начиная с 2016 года граждане Российской Федерации, которые ранее открыли личные счета в иностранных банках, должны будут сдавать отчет о движении денежных средств в районную налоговую службу по месту постоянного проживания. Итак давайте рассмотрим по-порядку действия владельцев иностранных банковских счетов.Нужно уведомить налоговую

Во-первых, в течении одного месяца с момента открытия иностранного банковского счета, нужно письменно уведомить налоговую службу. Далее, до 30 июня текущего календарного года в личном кабинете налогоплательщика необходимо указать отчет о движении валютных средств по этому банковскому счету за предыдущий год. Данный отчет также можно отправить в налоговую заказным письмом. Форма отчета доступна на сайте Федеральной налоговой инспекции, она достаточно проста в заполнении и не требует каких либо заверений нотариусам.

Как оформить отчёт по счету в иностранном банке

Давайте теперь перейдет, к списку необходимой информации при заполнения отчета по счету в иностранном банке:

- ФИО, ИНН владельца иностранного счета, дата рождения клиента, место постоянного проживания, название и номер документа, удостоверяющего личность.

- Название иностранного банка где открыт вклад (указать латинскими буквами), БИК или SWIFT Code зарубежного банка.

- Код страны, под юрисдикцией которой функционирует зарубежный финансовый институт (по «Общероссийскому классификатору стран мира»).

- Номер счета клиента зарубежного банка.

- Код иностранной валюты счета в соответствии с «Общероссийским классификатором валют».

- Количество совладельцев банковского счета при наличии таковых.

- Потом следует указать сумму на начало года, на конец года и движения средств по банковскому счету.

Какие операции можно проводить в иностранном банке согласно закону о валютном контроле РФ

Какие виды поступлений возможны на иностранный банковский счет физического лица, гражданина РФ, которые не противоречат закону в валютном регулировании Российской Федерации?

- Получение заработной платы.

- Переводы со счета на счет клиента

- Завещание.

- Зачисление процентов по вкладам в иностранной валюте.

- Получение купонного дохода.

- Начисление дивидендов.

- Аккумуляция дохода от сдачи жилья в странах, входящих в Организацию экономического с

www.yourprivatebankers.com

Если у человека есть какие-либо лицензии, которые напрямую влияют на способы открытия и виды доступных счетов, то он обязан предоставить копии этих документов. Особенно если эти лицензии связаны с его прямой трудовой и торговой деятельностью.

Если у человека есть какие-либо лицензии, которые напрямую влияют на способы открытия и виды доступных счетов, то он обязан предоставить копии этих документов. Особенно если эти лицензии связаны с его прямой трудовой и торговой деятельностью.