Ипотечный заем – Ипотека и ипотечный кредит — что это такое и каковы условия получения ипотеки в 2019 году + инструкция как рассчитать ипотечный кредит онлайн

Ипотечный жилищный займ – виды и условия — Ипотечный жилищный кредит

На рынке банковского кредитования России представлен широкий ассортимент самых разнообразных ипотечных программ, которые отличаются друг от друга условиями предоставления, а также порядком оформления и погашения займов. Однако все без исключения ипотечные займы предоставляются исключительно под залог ликвидной недвижимости и чаще всего выдаются на покупку жилья.

Дебетовые карты

Кредитные карты

Микрозаймы

Потребительские кредиты

Посмотреть ещё

Посмотреть ещё

Посмотреть ещё

Посмотреть ещё

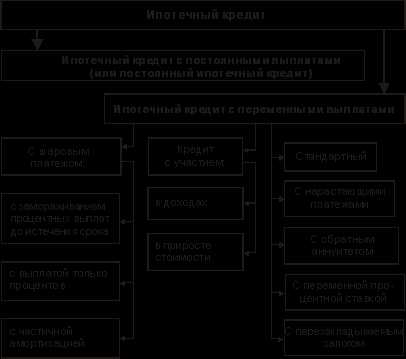

Основные виды ипотечного займа

Классификация по целям кредитования

Кредит на строительство жилья.

Ипотека на жильё на первичном рынке (в новостройках).

Долевая ипотека – кредит на приобретение квартир в строящемся доме под залог права требования на покупаемую квартиру.

Ипотечный займ на приобретение квартиры (дома) на вторичном рынке недвижимости.

Дополнительно можно также выделить виды ипотечных кредитов

Ипотечный жилищный займ под залог недвижимости, имеющейся в собственности — кредит на улучшение жилищных условий, по условиям которого вы приобретаете квартиру под залог имеющегося и приобретаемого объекта недвижимости.«Ипотека с господдержкой» — займы гражданам РФ, нуждающимся в улучшении жилищных условий, но не имеющих достаточных возможностей для получения соответствующего банковского кредита.

Категории ипотеки с государственной поддержкой

Строительство и приобретение жилья экономкласса – например, программа «Новостройка с господдержкой».Льготная ипотека для конкретных социальных категорий российских граждан — молодых учёных и учителей или владельцев сертификатов на получение материнского капитала. Существуют также ипотечные жилищные займы для военнослужащих (Военная ипотека банка) и молодых семей с детьми (программа социальной ипотеки «Молодая семья»).

Реализуют программы льготного кредитования, как правило, банки с госучастием (Сбербанк, Газпромбанк, Россельхозбанк и ВТБ), а также организации, работающие по программам АИЖК.

Стандартные условия ипотечного жилищного займа

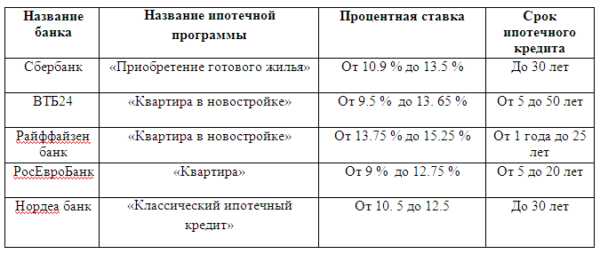

Процентные ставки по жилищным займам, как и по любым другим кредитам, зависят от совокупности многих факторов — вида ипотечной программы, срока и суммы кредита, размера первоначального взноса, доходов и кредитной истории клиента и т.п.

При условии оформления договора страхования (жизни заёмщика и объекта залога) процентная ставка по кредиту варьируется в диапазоне 9-16% годовых в рублях или 8-12% в валюте.

Максимальный срок, на который можно оформить жилищный займ, составляет 50 лет — получить настолько долгосрочный кредит можно лишь в банке ВТБ 24. Как правило, срок погашения кредита колеблется в пределах от 1 до 25-30 лет.

Сумма обязательного первоначального взноса по жилищному кредиту обычно составляет 10-50 % общей стоимости приобретаемой недвижимости. Естественно, чем выше первый взнос, тем больше сумма ипотеки и меньше процентная ставка по займу. Впрочем, ряд банков предложит вам оформить ипотечный займ без первоначального взноса. Обычно под этой формулировкой подразумевают выдачу заёмщику дополнительного потребительского кредита, который в полной мере используется в качестве первоначального взноса по ипотеке. В некоторых случаях первоначальный взнос действительно составляет 0%, но его отсутствие чревато повышенными (от 16%) ставками по кредиту.

Требования к заемщикам, желающим получить жилищный займ

Жилищный займ могут оформить граждане РФ, подтвердившие свою трудоустроенность и платёжеспособность и приложившие к анкете-заявке все документы, необходимые для получения ипотеки.

По стандартным требованиям банков возраст клиента на момент окончания выплаты им кредита не должен превышать 55-65 лет (для женщин и мужчин). Кроме того, потенциальному заёмщику традиционно потребуется подтвердить наличие постоянной регистрации в зоне нахождения банка-кредитора и свой особый статус – при оформлении социальной ипотеки.

live-credit.ru

Ипотека что это такое простыми словами

Содержание материала

Слово «ипотека» зазвучало из уст россиян в начале нулевых годов. Тогда кредит под залог имущества у многих вызывал опасения. Действительно, в то время банки предлагали довольно жесткие условия: проценты по сумме кредита были высокими, а срок выплаты — весьма ограниченным.

Ипотека что это такое простыми словами

Это казалось особенно несправедливым в сравнении с жилищными кредитами в западных странах. Там необходимую сумму можно было взять под минимальные проценты и на несколько десятилетий.

В прошлом десятилетии ипотека вызывала у россиян негативные ассоциации. Употребляя это слово, среднестатистический гражданин нашей страны имел в виду банковский кредит на приобретение недвижимости, взятый на кабальных условиях.

Прошли годы, ситуация в российской экономике стабилизировалась, финансовые учреждения стали предлагать более разумные проценты. Ипотека больше не является предметом для шуток, сегодня это реальная возможность стать владельцем жилья. Но в России многие до сих пор не понимают, чем на самом деле является ипотека.

Ипотека — это жилищный кредит?

Говоря простыми словами, ипотека представляет собой кредит на приобретение недвижимости. При этом займ может выдаваться банковскими и небанковскими учреждениями.

Все ипотечные займы являются кредитами, но не все кредиты являются ипотечными займами. Определяющее различие между ипотекой и обычным банковским кредитом состоит в том, что ипотека выдается под залог имущества. Заключая с банком договор об ипотечном кредитовании, заемщик не покупает недвижимость.

Жилищный кредит

Квартира, дача, частный дом, под залог которых выдана ссуда, по законодательству являются собственностью банка. Это продолжается до того момента, пока заемщик полностью не расплатиться с финансовым учреждением. Если выплаты по ипотеке задерживаются или прекратились, представители банка имеют право подать в суд на своего клиента. В тех случаях, когда ситуацию с выплатой ипотеки не удается урегулировать, недвижимое имущество арестовывается и продается на аукционе.

Выдача займов под залог имущества несет для банков минимальные риски. Если заемщик регулярно перечисляет необходимые суммы, то финансовое учреждение просто получает доходы благодаря процентной ставке. Если же заемщик перестал обслуживать кредит, то у банка имеются все необходимые инструменты, чтобы вернуть деньги. Жилье, оформленное как залог, проще арестовать и продать, чем недвижимость, находящуюся в собственности.

В то же время, трудно предсказать, получит ли банк полную стоимость, продавая квартиру должника. Ситуация на рынке недвижимости постоянно меняется. Жилье могло оцениваться в определенную сумму пять лет назад, когда заключался договор об ипотечном займе.

Особенности жилищного кредитования

К тому моменту, как заемщик прекратил выплаты и суд дал разрешение на продажу, стоимость квартиры могла уменьшится. Поэтому банки не имеют причин формально подходить к выполнению клиентами своих обязательств. Российское законодательство дает право финансовым учреждениям обращаться в суд, если заемщик трижды за 12 месяцев нарушил условия договора. Нарушениями считается не только невнесение платежей, но и задержки выплат.

На практике банки не привлекают третью сторону для решения конфликта, пока ситуация не становится действительно безнадежной.

Документы для кредита

При возникновении финансовых трудностей заемщикам гораздо проще обратится напрямую в банк, чем ожидать решения суда. К примеру, через некоторое время после заключения договора, клиент больше теряет возможность вносить выплаты в оговоренном объеме.

Причиной может стать потеря места работы, проблемы со здоровьем или значительные финансовые затруднения любого рода. Если заемщик понимает, что в обозримом будущем ситуация не изменится, ему следует обратиться в банк.

Работнику финансового учреждения выгоднее предложить клиенту другие условия выплаты или подсказать, как он может рефинансировать займ («перекредитоваться»), чем направлять дело в суд.

Различия между ипотечными займами и другими банковскими кредитами

В общественном сознании, ипотека и кредит — это две различные услуги, предоставляемые банками. Как упоминалось выше, ипотечный займ тоже является кредитом, но он имеет несколько важных особенностей.

- Имущество в залог

Наличие недвижимого имущества обязательно для выдачи ипотеки. Понять это довольно просто: жилье стоит дороже, чем потребительские товары, автомобили. Чтобы ипотечные займы пользовались спросом, банк должен выдать их на конкурентных условиях.

Имущество в залог

Потенциальный клиент хочет получить как можно меньшую процентную ставку и возможность выплаты на протяжении долгого периода времени. Это означает, что банк выдает значительную сумму денег на десять и более лет. Естественно, в интересах финансового учреждения получить ее назад и с процентами. Но спрогнозировать, будет ли у заемщика возможность все эти годы исправно вносить платежи, невозможно.

В случае с краткосрочными кредитами риск для банка ниже, когда речь заходит о долгосрочных займах, риски растут. Чтобы обеспечить себе возврат суммы займа, банк берет в залог квартиру. Благодаря этому у кредитора есть возможность вернуть потраченные средства, даже если заемщик вдруг откажется платить.

- Сумма

Стоимость жилья высока, и сумма ипотеки должна ее покрывать. Беря ипотечный займ, клиент может рассчитывать на сумму иного порядка, нежели при выдаче кредитов на потребительские товары, автомобили или стандартных нецелевых займа.

Сумма по ипотеке

Банки могут себе позволить такие значительные суммы, поскольку они обеспечиваются залогом.

- Срок

Другие кредиты редко выдаются на срок дольше пяти лет. В случае с ипотечными займами, клиенты могут выплачивать стоимость жилья на протяжении нескольких десятков лет.

- Размер процентной ставки

При выдаче займов под залог имущества финансовые учреждения имеет минимальные риски. В тех случаях, когда клиенты прекращают выплаты, банк может оперативно продать недвижимость, которая де-факто находится в его собственности. Даже потеряв часть стоимости при неблагоприятном рынке, банк возвращает себе большую часть потраченных средств.

Беспокоиться кредитору стоит разве что об общеэкономической ситуации в стране и состоянии рынка недвижимости. К примеру, после падения курса рубля значительное количество заемщиков потеряло возможность производить выплаты по валютной ипотеке.

Проценты по ипотеке

Тогда и банкам, и заемщикам пришлось искать способы реструктуризации образовавшихся долгов.

- Цели

Обычный кредит может быть использован заемщиком на различные цели: от покупки бытовой техники до начала собственного бизнеса. Ипотечный займ выдается приобретение жилья.

Ипотека сегодня — это способ приобретения жилья с разумными выплатами. Будучи осведомленным об особенностях ипотечного кредитования, каждый может принять решение о том, стоит ли связывать себя финансовыми обязательствами.

Порядок оформления сделки

Несмотря на то, что риски при выдаче ипотечных займов для банков сравнительно низки, финансовые учреждения заключают долговременные соглашения не со всеми, кто обращается. Их интересуют лишь те потенциальные заемщики, которые имеют хорошую кредитную историю и стабильный источник дохода.

Оформление ипотеки

Между обращением в банк и выдачей необходимой суммы, сделка проходит несколько этапов:

— подбор программы для кредитования, условия которой отвечают потребностям потенциальных заемщиков;

— составление досье заемщика;

— рассмотрение заявки на предоставление ипотечного займа;

— сбор документов по объекту недвижимости;

— одобрение объекта в качестве предмета для залога в банке;

— регистрация сделки в Росреестре.

Банки иногда рекламируют выдачу ипотеки за два дня. Таким обещаниям не стоит верить: весь процесс займет как минимум несколько недель.

Видео. Как получить ипотеку?

Будущее ипотечных займов в России

В стабильной экономике ипотечное кредитование является одним из наиболее простых способов покупки дома. При надлежащем регулировании деятельности банков со стороны государства, договоры о займах являются выгодными и для покупателей недвижимости, и для финансовых учреждений.

Ипотечные займы

Сегодня России существует правовая база, которая позволяет развиваться рынку ипотечных займов. Банки конкурируют между собой, стараясь привлечь потенциальных заемщиков. Конкуренция привела к снижению процентных ставок и ускорению процесса рассмотрения заявок.

В то же время в стране сохраняются препятствия, которые стоят на пути дальнейшего развития данной сферы.

Высокие проценты

К ним относятся:

— высокие требования к жилью;

— ограниченное количество новостроек в регионах, которые могли бы стать предметом залога в ипотечном договоре;

— отсутствие схемы, позволяющей эффективно взаимодействовать всем трем участникам сделки: кредитному учреждению, заемщику и риэлтерскому агентству;

— низкая платежеспособность населения.

Несмотря на перечисленные проблемы, ипотечное кредитование имеет в России отличные перспективы. Если экономическая ситуация останется стабильной, то спрос на подобные займы будет неуклонно расти. После резкого снижения курса рубля многие банки временно отказались от выдачи ипотечных займов или, по крайней мере, закрыли программы, связанные с наибольшими рисками.

Заключение

На сегодняшний день главным сдерживающим фактором для развития программ ипотечных кредитов остается состояние рынка недвижимости.

Перспективы ипотечного кредитования

Застройщики пока не способны полностью удовлетворить спрос на жилье эконом-класса. На практике это означает, что потенциальные заемщики вынуждены подолгу искать подходящий объект недвижимости либо заключать сделки на суммы большие, чем они рассчитывали.

Если экономика страны продолжит нормальное развитие, то через несколько лет нехватка подходящей недвижимости останется в прошлом.

Видео. Что такое ипотека?

Что такое ипотечный кредит — описание и нюансы!

Содержание материала

Сегодня банки предлагают большой выбор программ кредитования, позволяющих решать самые разнообразные проблемы клиентов. Среди всех существующих продуктов отдельного внимания заслуживает ипотечное кредитование. Чаще всего ипотека применяется для покупки жилья, но на практике ее можно использовать и для реализации ряда других задач.

Что такое ипотечный кредит

Предмет ипотеки

Под ипотечное кредитование попадает все недвижимое имущество: строения, здания, дома и сооружения, дачи, гаражи и т.д. Чаще всего в ипотеку покупают жилые дома и квартиры.

Отдельные земельные участки также могут выступать в качестве предмета ипотеки и выполнять функции обеспечения возврата заемщиком кредитных средств, т.е. залога.

Схема ипотечной ссуды

Ипотечная квартира может использоваться как залог по кредиту. При наличии во владении заемщика другого недвижимого имущества, в качестве залога можно использовать и его. Также в виде залога могут выступать нежилые объекты, к примеру, офисные помещения и другая коммерческая недвижимость, транспортные средства, земельные участки.

Схема ипотечного кредитования

В случае если заемщик использует средства, полученные по ипотечному кредиту, на покупку недвижимости, он получает право собственности на объект с момента заключения соответствующего договора.

Таким образом, ипотека позволяет, в первую очередь, решать проблемы с жильем, актуальные для многих граждан.

Достоинства и недостатки ипотеки

Достоинства и недостатки ипотеки

Ипотека позволяет получить в собственность квартиру или даже целый дом, не тратя время на накопление необходимой суммы – это является ее главным преимуществом.

При этом объектом недвижимости, приобретенным в ипотеку, можно будет пользоваться на свое усмотрение сразу после заключения соответствующих договоров – никаких ограничений по эксплуатации жилья нет, за исключением моментов, установленных контрактом.

Ипотечный кредит

Программы ипотечного кредитования составлены так, что заемщик застрахован от возможных рисков (потеря прав собственности, утрата трудоспособности и пр.). Порядок действий в подобных ситуациях устанавливается отдельно банками и дополнительно регулируется на законодательном уровне.

Важным преимуществом для заемщика также является наличие т.н. налогового вычета, в соответствии с которым деньги, потраченные на покупку недвижимости, равно как и проценты по такому кредиту не попадают под налогообложение. Благодаря этому процентная ставка по ипотеке снижается.

Также к числу неотъемлемых преимуществ ипотеки нужно отнести большие сроки кредитования, благодаря чему размер регулярных обязательных платежей получается сравнительно невысоким.

Помимо этого существуют специальные программы ипотечного кредитования для отдельных категорий граждан, к примеру, молодых семей, под материнский капитал и пр. Особенности подобных программ следует изучать в отдельном порядке.

Главным недостатком ипотеки, как и любого кредита, является довольно серьезная переплата. В сумме размер переплаты может даже превышать величину непосредственно кредита. При этом переплата складывается с учетом не только процентов, но и обязательного ежегодного страхования, оплаты услуг специалистов, привлекающихся для оценки недвижимости и сопровождения сделок по ее оформлению и т.д.

Ипотечные программы и процентные ставки

Также к числу недостатков можно отнести сложность получения такого кредита. Банки, выдающие ипотеку, предъявляют к потенциальным заемщикам очень серьезные требования. Они могут отличаться в разных учреждениях, но общие положения, такие как наличие гражданства и регистрации, справок о доходах, определенного трудового стажа, положительной кредитной истории и т.п. остаются одинаковыми для всех финансовых организаций.

Порядок получения ипотеки

Порядок получения ипотеки

Стандартный порядок оформления ипотечного кредита следующий:

- осуществляется поиск банка с подходящей программой кредитования. На этом этапе нужно обращать внимание не только на особенности доступных продуктов, но и на свое соответствие требованиям финансового учреждения;

- подготавливаются документы о получателе кредита и его поручителях (по требованию банка). Перечень необходимых документов устанавливается финансовым учреждением. На основании полученных данных кредитор сможет установить максимальный размер займа и условия его выдачи;

- заключается договор страхования, обеспечивающий защиту заемщика и объекта, находящегося в ипотеке;

- заключается договор ипотечного кредитования. На этом этапе необходимо внимательно изучить все положения документа, чтобы в дальнейшем не встретиться с неожиданными проблемами.

Как правило, после изучения информации о заемщике и вынесения положительного решения, банк сообщает клиенту о максимально возможном размере кредита и дает определенный срок (устанавливается финансовой организацией) на поиск квартиры или иного объекта для покупки в ипотеку.

Найдя подходящую недвижимость, клиент уведомляет об этом банк. Далее заключаются необходимые договоры. Банк рассчитывается с продавцом недвижимости, а клиент получает информацию о порядке погашения долга.

Документы для получения ипотеки

Документы для получения ипотеки

Пакет документов может меняться в зависимости от требований конкретного банка, но в целом он остается стандартным. Всего нужно подготовить два набора справок: первый – о потенциальном клиенте, второй – о недвижимости, которую планируется купить в ипотеку.

Стандартный набор документов о заемщике включает в себя:

- основные документы: паспорт, код плательщика налогов, военный билет, свидетельство о заключении брака и пр. Полный перечень сообщается отдельно банком;

- документы о трудовой занятости и доходах. В эту категорию, в первую очередь, входят стандартная справка 2-НДФЛ либо же документ по банковской форме, копии трудовых контрактов, документы с места занятости, сведения о других регулярных заработках и пр.;

- документы, подтверждающие наличие в собственности заемщика ценных активов. Сюда относятся: документы на транспортные средства, недвижимое имущество и прочие дорогостоящие вещи, выписки по денежным вкладам, счетам и депозитам, документы о долевой собственности, наличие земельных паев, ценных бумаг и т.д.;

- информация о поручителях. Обычно перечень документов в отношении этих лиц аналогичен пакету для потенциального заемщика.

К числу документов о недвижимом имуществе обычно относятся:

- стандартная правоустанавливающая документация (свидетельства о регистрации, сделках купли-продажи и пр.), а также документы собственников имущества;

- выписки из кадастрового либо технического паспорта. Также по необходимости подается выписка из земельного кадастра;

- справки, подтверждающие отсутствие возможных обременений. К примеру, банк может потребовать подтвердить, что квартира не находится в залоге, у собственника нет долгов по разного рода обязательным платежам и т.д.

Приведенные списки документов могут отличаться от пакета, запрашиваемого конкретно вашим банком. Поэтому необходимый перечень справок лучше уточнить индивидуально. Сотрудники банков обычно не отказывают в помощи и подробно объясняют, где можно получить те или иные необходимые документы.

Когда могут отказать в выдаче ипотеки?

После подачи заемщиком всех необходимых документов и справок, банк выполнит тщательную проверку представленной информации на соответствие действительности.

К примеру, уполномоченные сотрудники могут обратиться с запросом в Пенсионный фонд для уточнения размера отчислений, совершаемых заемщиком и т.д. В случае обнаружения заведомо ложной или ошибочной информации (если неточности имеют место по вине клиента), банк откажет в выдаче денежного займа.

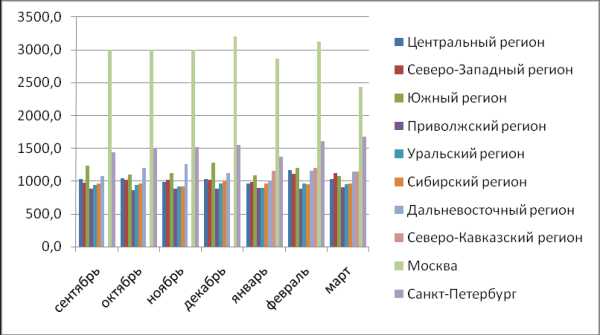

Средний размер ипотечного кредита

Наиболее же частой причиной отказов в выдаче ипотеки является несоответствие доходов заемщика размеру запрашиваемого займа. В подобных ситуациях банк либо отказывает в выдаче займа, либо же предлагает потенциальному клиенту свои условия.

Процентная ставка ипотечного кредитования

Отягощающим фактором при оформлении любых займов является наличие испорченной кредитной истории. Для уточнения такой информации о клиенте банки обращаются в уполномоченную организацию – Бюро кредитных историй. База общая для всех банков, поэтому прошлые нарушения условий сотрудничества с одним финансовым учреждением могут сделать невозможной работу с другой организацией.

Также вы можете получить сведения о своей кредитной истории и оценить шансы на получение ипотеки до посещения банка. Для этого лично явитесь в представительство Бюро кредитных историй и напишите там заявление, либо же направьте онлайн-запрос через официальный сайт Банка России.

Гражданам, получившим отказ по заявке на ипотеку, доступна возможность ее повторной подачи через время, установленное конкретным банком. Чаще всего это 2-3 месяца.

Что такое ипотечный кредит

bank-explorer.ru

Чем отличается ипотека от кредита на жилье

Для большей части людей вопрос, касающийся жилья, является очень сложным и кажется совершенно нерешаемым. Если вы не располагаете наличными средствами в достаточном размере, чтобы приобрести дом или квартиру (ведь это не маленькие деньги), эту проблему можно решить двумя способами: оформить ипотеку или жилищный заем на квартиру. Следует хорошо знать, в чем заключается отличие ипотеки от кредита, чтобы определиться, что станет для вас оптимальным выбором.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49. Это быстро и бесплатно!

Различие между этими видами ссуды

Практически каждый человек мечтает иметь собственный дом, но стоимость такой покупки слишком высока. По этой причине лишь малая часть населения может приобрести жилье наличными, хотя всегда есть возможность оформить заем. Но что выбрать? Что лучше, ипотека или кредит на покупку квартиры? Многие слышали и знают о таких займах, а также считают, что это абсолютно одинаковые виды ссуды, но это совсем не так. Хотя и заем на квартиру либо дом, и ипотека имеют очень много общего, поэтому большинство людей путают их между собой. В нашей статье мы разберем, чем отличается ипотека от кредита на жилье.

Желание иметь собственное жилье сегодня осуществимо для многих людей благодаря возможности оформления кредита или взятия ипотеки

В этих двух вариантах займа выделяются средства для покупки недвижимого имущества. При этом когда вам выдают жилищный кредит, полученные средства вы можете потратить исключительно на улучшение условий вашего проживания. Сюда можно отнести ремонт или обустройство вашего дома. При оформлении ипотеки, вы имеете право приобрести абсолютно любое недвижимое имущество, независимо от его функционального назначения. В этот перечень могут входить и нежилые промышленные объекты, а также земельные участки. Собственно, это становится первым отличием.

Итак, ипотека и кредит, в чем разница? Главным условием выдачи ссуды станет необходимость выплаты заемщиком первого взноса денежных средств. Сумма здесь может изменяться в зависимости от условий, но, как правило, включает в себя минимум 10% стоимости жилья. При этом потребуется доказать кредитору, что вы в состоянии выплачивать долг.

Помните, что в каждом банке разные условия выдачи кредита, зависящие от множества факторов. Правда, существует одно общее правило – от состояния квартиры, которую вы хотите приобрести, может зависеть большинство требований кредитования.

Базисными различиями между займами специалисты называют формирование задатка, а, помимо этого, предоставление прав собственности на место проживания. Оформляя ипотеку, вы закладываете приобретаемый объект. При взятии же ссуды залоговым имуществом может выступить любая недвижимость. В некоторых случаях залоговая сумма может вовсе не выписываться. Правда, тогда ссуда может быть для вас очень невыгодным займом, поскольку кредитор компенсирует собственные риски увеличением процентных ставок. Кроме того, здесь будет предусмотрено ограничение суммы кредитных средств.

Несмотря на схожесть обоих этих видов кредитования, между ними, все же, существует разница

Когда вы берете ипотеку, собственность, которую вы приобрели, является банковской, пока должник не погасит всю сумму ссуды. А при жилищной ссуде, имущество по всем документам сразу же становится вашим. Это один из положительных факторов подобного способа займа. Если ситуация совсем безвыходная и нечем выплачивать задолженность, можно продать эту недвижимость и сразу же закрыть долги полностью. И еще один плюс кредитования состоит в том, что продать жилье можно на довольно выгодных условиях, вы даже сможете остаться с небольшой прибылью.

При взятии же ипотеки, распоряжаться имуществом будет только банк, так что возвратить себе всю вложенную сумму будет абсолютно невозможно. Это и есть главные ответы на часто задаваемые вопросы: чем отличается рассрочка от ипотеки. Надеемся, что вы немного разобрались в нюансах обоих займов. Попробуем выяснить, в каких случаях тот или иной способ может стать оптимальным решением.

В каких ситуациях лучше всего брать ипотеку

Теперь поговорим о том, что выгоднее, ипотека или кредит на квартиру. Многие россияне могут сказать, что оформлять ипотеку очень невыгодно, так как вы переплачиваете много денег и начисляется немало процентов. Несмотря на такую оценку, все равно большинство людей предпочитают именно этот вид займа. Основной плюс его в том, что ипотека предоставляет заемщику возможности выплатить долги и рассчитаться за жилье на достаточно большой промежуток времени.

Ипотека дает вам возможность погашения взятой ссуды на достаточно длительный период, но при этом заплатите вы немного больше

В некоторых случаях вы можете гасить подобный заем даже тридцать лет. Это позволяет грамотно распорядиться собственным бюджетом, к тому же вам становится не так трудно выплачивать долг. Помимо этого, этот вид ссуды дает возможность многим купить личное жилище, даже если они не располагают внушительными накоплениями, чтобы внести первоначальную выплату.

Когда следует сделать выбор в пользу кредитования жилья

Такой заем можно брать тем, у кого уже имеется большая часть денег на приобретение недвижимости, именно это может быть очень выгодным для таких людей. Подобные займы очень ограничены по времени их выплат и средствам, которые вам может предложить кредитор. Конечно, если ваши доходы сегодня и в перспективе могут позволить выбрать именно этот путь кредитования, без раздумий нужно немедленно соглашаться.

Кредитование станет выгодным, когда у вас имеется определенная сумма накоплений, а также вы уверены в стабильности своих заработков

Безусловно, вам придется ежемесячно вносить довольно крупные суммы на счета кредитора, хотя при этом есть возможность быстрее погасить задолженность. Также, оформляя кредит, вы переплачиваете не так много. Итак, конкретно сказать, что выгоднее, ипотека или потребительский кредит, достаточно сложно. Здесь многое решают ваши финансовые возможности, а также состояние жилья, которое вы хотите приобрести и потенциальный объем вкладываемых в его обустройство средств.

На каком из вариантов остановиться

Мы разобрались в негативных и положительных сторонах двух денежных займов, таких как ипотека и кредит. Теперь самое основное: какой из вариантов оптимальный? Первый способ дает возможность купить жилье, оставив его в собственности кредитора на время выплат всей суммы, а второй – получить право собственности сразу, правда, для этого еще нужно найти поручителей. Как показывают факты, при взятии ипотеки, другого жилья, кроме того, которое заемщик приобретает, у него нет. Поэтому именно эта квартира или дом становится залогом и гарантией для кредитора.

Пока вы не выплатили всю сумму долга, жилье остается собственностью банка, и не имеет значения, проживаете вы там или нет. В случае пропусков платежей, заимодатель просто-напросто отберет ваш дом, для того чтобы выплатить компенсировать собственные убытки.

Чтобы оформить жилищную ссуду, необходимо обязательно иметь, самое малое, двух поручителей. Причем они должны быть обеспечены достаточно высоким уровнем дохода, не меньше указанного вами. Безусловно, такой вариант займа намного сложнее в оформлении, чем взять просто ипотеку, но большой плюс, все же, в том, что приобретаемое жилье сразу же становиться вашим. В дальнейшем вам остается только выплатить всю оговоренную сумму в установленные сроки.

Вопрос выгоды того или иного вида ссуды будет зависеть от множества факторов и условий

Заемщики очень часто обращаются в банк и консультируются насчет вопроса, что лучше, потребительский кредит или ипотека. Здесь невозможно однозначно ответить, ведь и условия выплат обоих способов ссуды, и суммы очень разные. Пожалуй, основным отличием станет получение права собственности. Так, оформив жилищный кредит, вы в любом случае останетесь с крышей над головой, даже если прекратите полостью оплачивать долг.

Само собой, при невозможности дальше его оплачивать, вам придется искать пути выхода из подобного кризиса. В случаях когда вы будете пропускать выплаты или совсем не вносить деньги, банк не может забрать у вас жилье, согласно закону РФ. Правда, этот вариант не исключен после судебного рассмотрения иска. Он возможен, если это жилье не является единственным. Так, вы должны решить для себя, какой из методов оплаты станет оптимальным для вас, обязательно учитывая все нюансы семейного бюджета и способность выплачивать долг в будущем.

Правда, многие специалисты склоняются к варианту, что, безусловно, жилищный кредит станет оптимальным решением, так как здесь риск лишиться жилья будет несколько ниже. В любом случае каждый должен сам определиться, что лучше, ипотека или рассрочка. Конечно, при этом не помешает хорошо взвесить свои финансовые возможности. Кроме того, нелишним будет и выяснение всех деталей соглашения перед его подписанием. Помните, часто банки могут умолчать об отдельных выплатах, которые потом станут для вас неприятной неожиданностью.

Перед подписанием договора займа, тщательно просчитайте все вероятные риски и убедитесь, что выбранный путь будет оптимальным для вас

Выводы

Итак, подведем краткий итог. Ипотека и ипотечный кредит, – разница между ними не очень большая, – ведь в каждом из таких видов займа потребуется собрать огромное количество бумаг и предоставить справку о доходах. Это правило является обязательным даже для более мелких займов, а в подобном случае вы берете немаленькую сумму. Хотя, безусловно, существуют и отличия. Выбор того или иного пути здесь будет зависеть лишь от вашего решения и финансовых возможностей. Конечно, консультация специалиста в таких вопросах также может стать полезной.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

- Желание иметь собственное жилье сегодня осуществимо для многих людей благодаря возможности оформления кредита или взятия ипотеки

- Несмотря на схожесть обоих этих видов кредитования, между ними, все же, существует разница

- Ипотека дает вам возможность погашения взятой ссуды на достаточно длительный период, но при этом заплатите вы немного больше

- Кредитование станет выгодным, когда у вас имеется определенная сумма накоплений, а также вы уверены в стабильности своих заработков

- Вопрос выгоды того или иного вида ссуды будет зависеть от множества факторов и условий

- Перед подписанием договора займа, тщательно просчитайте все вероятные риски и убедитесь, что выбранный путь будет оптимальным для вас

- Ипотека не предусматривает получения права собственности на жилье до момента окончательного расчета с кредитором за него

- В обоих случаях вам придется позаботиться о сборе необходимых документов, а при оформлении кредита — еще и найти поручителей

- Сложно говорить о явных преимуществах того или иного способа приобретения жилья, хотя эксперты, все же, больше склоняются к выгоде оформления кредита

lichnyjcredit.ru

Что такое договор ипотечного займа и в каких случаях он применяется?

Ранее мы уже рассматривали отдельные аспекты сотрудничества с нами с юридической точки зрения: например, разбирали особенности организационно-правовой формы “КПК” и подробно останавливались на статусе пайщика. Сегодня я расскажу о договоре, заключаемом между нашей компанией и заемщиком.

Ипотека: обывательское и юридическое значение термина

Слово “ипотека” давно вошло в обиход и обычно вызывает только одну ассоциацию: приобретение “в ипотеку” жилья. Это обывательское, “бытовое” значение термина, для большинства граждан и даже некоторых работников финансового рынка ипотека — это целевой кредит, предназначенный для приобретения недвижимости.

Однако договор ипотечного займа — понятие более широкое. Так, подобный договор заключается в тех случаях, когда необходимо взять кредит под залог недвижимости. “Капитоль Кредит” также использует договор ипотечного займа в своей работе, выдавая займы под залог квартиры и коммерческой недвижимости. .

Федеральный закон N 102-ФЗ от 16.07.1998, регулирующий связанные с ипотекой вопросы, носит название “Об ипотеке (залоге недвижимости)”. Выдаваемый по договору ипотеки займ не обязательно должен быть целевым. Нет необходимости разбираться в тонкостях закона “Об ипотеке”, достаточно понять, что ключевым признаком договора ипотечного займа является не цель займа, а право кредитора обратить взыскание на имущество, выступившее в качестве залога. Конечно же, вопрос о взыскании поднимается только в том случае, если заемщик не выполняет обязательства по договору. Кстати, согласно закону, залогом может выступить не только недвижимость, но также и воздушные и морские суда. Но в рамках данной статьи мы рассматриваем именно предоставление займов под залог недвижимости.

Ипотечный займ и оформление займа под залог недвижимости

Итак, займы под залог недвижимости в КПК “Капитоль Кредит” выдаются на основании договора ипотечного займа. Важными особенностями взаимоотношений, которые возникают в результате заключения такого договора, являются следующие:

-

Заемщик сохраняет право на пользование имуществом (ст.29 ФЗ N 102-ФЗ). Это означает, в частности, что вы не должны выписываться или выезжать из квартиры, которая является залогом.

-

Согласно той же статье, вы можете “извлекать из имущества, заложенного по договору об ипотеке, плоды и доходы”. Иными словами, если ранее вы сдавали недвижимость в аренду, вы спокойно можете продолжать это делать. Никаких ограничений договор ипотечного займа не накладывает.

-

Договор ипотеки не имеет силы без государственной регистрации: “Несоблюдение правил о государственной регистрации договора об ипотеке влечет его недействительность” (п.1 ст.10 ФЗ N 102-ФЗ).

-

Взыскать заложенное имущество залогодержатель (кредитор) имеет право в случае неисполнения обязательств, связанных с” неуплатой или несвоевременной уплатой суммы долга полностью или в части” (ст.50 ФЗ N 102-ФЗ).

Договор ипотечного займа: на что обратить внимание?

Ни для кого не секрет, что привычка подписывать документы, не изучив их, может привести к печальным последствиям. В ситуации, когда вопрос идет о денежном займе под залог недвижимости, нужно быть особенно внимательным и убедиться, что договор составлен грамотно, ведь речь идет о сохранности вашего имущества. КПК “Капитоль Кредит” действует только в рамках закона, но мы приветствуем желание клиентов вникнуть в детали и убедиться в правильности оформления документов.

На что же необходимо обратить внимание, если вы хотите оформить займ под залог недвижимости по договору ипотечного займа?

“Договор ипотечного займа чётко определён законом, и возможных “уловок” в нем не так много, — говорит юрист Анастасия Шевченко, — Как и в любых стандартных договорах, здесь есть существенные условия, на которые необходимо обращать внимание при подписании. Для договора ипотечного займа это:

-

условия займа (сумма), порядок оплаты. -

предмет залога.

-

срок исполнения обязательства.

Помимо этого, конечно, в договоре должны быть прописаны права сторон и стоимость недвижимости. Что касается стоимости недвижимости — обязательно перед сделкой необходимо сделать оценку имущества (довольно часто это делает заемщик за свой счет). Впоследствии обязательно нужно зарегистрировать договор в Росреестре, без этого он недействителен”

Отдельно хотим отметить, что КПК “Капитоль Кредит” берет оценку имущества на себя, вам не нужно нести дополнительные затраты. В наших договорах нет скрытых условий, примечаний “мелким шрифтом” или “под звездочкой”. Мы строим отношения с клиентами на взаимном доверии.

Если у вас остались какие-то вопросы и уточнения, вы всегда можете связаться с нами по бесплатному номеру 8 (800) 222-17-26 или через онлайн-чат на нашем сайте. Мы будем рады проконсультировать вас.

kapitol.pro

ипотечный заем — с английского на русский

См. также в других словарях:

ипотечный заем, гарантируемый Администрацией по делам ветеранов — Ипотечный заем на покупку дома, предоставленный организацией кредитором имеющим на это право ветеранам вооруженных сил США или пережившим их супругам и гарантированный VA. Гарантия сокращает риск кредитора на часть или всю стоимость обычного дома … Финансово-инвестиционный толковый словарь

ипотечный заем с корректируемой ставкой процента — Соглашение об ипотечном займе между финансовой организацией и покупателем недвижимости, фиксирующее определенную корректировку ставки процента по займу через регулярные промежутки времени (каждый год либо каждые три или пять лет). Размер выплат… … Финансово-инвестиционный толковый словарь

полный ипотечный заем — Ипотечный заем под всю недвижимость должника, которая может использоваться в качестве залога по займу, не ограничивающийся конкретным объектом собственности. Подобный полный заем обычно не имеет приоритета в плане претензий в случае ликвидации в… … Финансово-инвестиционный толковый словарь

ЗАЕМ ИПОТЕЧНЫЙ — долгосрочный кредит, предоставляемый ипотечным цент ром банкам для кредитования ипотечных операций клиентов. Ипотечный центр государственный орган, регулирующий и регламентирующий ипотечные опе рации (когда в качестве залога выступает… … Финансовый словарь

Ипотечный калькулятор — – это компьютерная программа, позволяющая рассчитать размер выплат по ипотеке. Для того чтобы выполнить расчет ипотечного кредита, обычно необходимо ввести сумму займа, годовую процентную ставку, периодичность выплат, срок кредита. Как правило,… … Банковская энциклопедия

ЗАЕМ, ИПОТЕЧНЫЙ С НАРАСТАЮЩИМ ПОГАШЕНИЕМ — ипотечный заем с первоначальным уровнем платежей в счет основной суммы долга и процентов, достаточной для амортизации всей суммы займа за срок, на который он был предоставлен. Каждый год платежи в счет основной суммы долга и процентов… … Большой экономический словарь

Заем С Гибким Графиком Платежей — ипотечный заем, обеспеченный закладной на недвижимость, по условиям которого первые несколько лет, но не свыше 5 выплачиваются только проценты по займу. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Ипотечный кредит — (mortgage) Право притязания на собственность, появившееся в результате гарантии/залога под заем или выплату долга, которое утрачивает силу по выплате этого займа или долга. Получатель ссуды, предлагающий этот залог, называется должник по… … Финансовый словарь

Заем Ипотечный — См. Ссуда ипотечная Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Ипотечный кризис 2008 — Мировой финансовый кризис 2008 года и рецессия конца 2000 х финансово экономический кризис, проявившийся в 2008 году в форме ухудшения основных экономических показателей в большинстве стран, и последовавшая в конце того же года глобальная… … Википедия

Ипотечный жилищный кредит — Долгосрочный ипотечный жилищный кредит (далее именуется ипотечный кредит) это кредит или заем, предоставленные на срок 3 года и более соответственно банком (кредитной организацией) или юридическим лицом (некредитной организацией) физическому лицу … Официальная терминология

translate.academic.ru

ипотечный заем — с русского на английский

См. также в других словарях:

ипотечный заем, гарантируемый Администрацией по делам ветеранов — Ипотечный заем на покупку дома, предоставленный организацией кредитором имеющим на это право ветеранам вооруженных сил США или пережившим их супругам и гарантированный VA. Гарантия сокращает риск кредитора на часть или всю стоимость обычного дома … Финансово-инвестиционный толковый словарь

ипотечный заем с корректируемой ставкой процента — Соглашение об ипотечном займе между финансовой организацией и покупателем недвижимости, фиксирующее определенную корректировку ставки процента по займу через регулярные промежутки времени (каждый год либо каждые три или пять лет). Размер выплат… … Финансово-инвестиционный толковый словарь

полный ипотечный заем — Ипотечный заем под всю недвижимость должника, которая может использоваться в качестве залога по займу, не ограничивающийся конкретным объектом собственности. Подобный полный заем обычно не имеет приоритета в плане претензий в случае ликвидации в… … Финансово-инвестиционный толковый словарь

ЗАЕМ ИПОТЕЧНЫЙ — долгосрочный кредит, предоставляемый ипотечным цент ром банкам для кредитования ипотечных операций клиентов. Ипотечный центр государственный орган, регулирующий и регламентирующий ипотечные опе рации (когда в качестве залога выступает… … Финансовый словарь

Ипотечный калькулятор — – это компьютерная программа, позволяющая рассчитать размер выплат по ипотеке. Для того чтобы выполнить расчет ипотечного кредита, обычно необходимо ввести сумму займа, годовую процентную ставку, периодичность выплат, срок кредита. Как правило,… … Банковская энциклопедия

ЗАЕМ, ИПОТЕЧНЫЙ С НАРАСТАЮЩИМ ПОГАШЕНИЕМ — ипотечный заем с первоначальным уровнем платежей в счет основной суммы долга и процентов, достаточной для амортизации всей суммы займа за срок, на который он был предоставлен. Каждый год платежи в счет основной суммы долга и процентов… … Большой экономический словарь

Заем С Гибким Графиком Платежей — ипотечный заем, обеспеченный закладной на недвижимость, по условиям которого первые несколько лет, но не свыше 5 выплачиваются только проценты по займу. Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Ипотечный кредит — (mortgage) Право притязания на собственность, появившееся в результате гарантии/залога под заем или выплату долга, которое утрачивает силу по выплате этого займа или долга. Получатель ссуды, предлагающий этот залог, называется должник по… … Финансовый словарь

Заем Ипотечный — См. Ссуда ипотечная Словарь бизнес терминов. Академик.ру. 2001 … Словарь бизнес-терминов

Ипотечный кризис 2008 — Мировой финансовый кризис 2008 года и рецессия конца 2000 х финансово экономический кризис, проявившийся в 2008 году в форме ухудшения основных экономических показателей в большинстве стран, и последовавшая в конце того же года глобальная… … Википедия

Ипотечный жилищный кредит — Долгосрочный ипотечный жилищный кредит (далее именуется ипотечный кредит) это кредит или заем, предоставленные на срок 3 года и более соответственно банком (кредитной организацией) или юридическим лицом (некредитной организацией) физическому лицу … Официальная терминология

translate.academic.ru