Эквайринг в аренду – Терминал для эквайринга: купить или взять в аренду у банка ? | NEXT

сравнение тарифов лучших банков + подключение

В статье разберем особенности торгового эквайринга. Сравним самые выгодные тарифы, узнаем, как выбрать банк и подключить эквайринг. Мы расскажем о видах оборудования, необходимого для приема оплаты, и остановимся на отзывах клиентов.

Что такое торговый эквайринг и как он работает

Торговый эквайринг — это услуга банка, которая позволяет покупателям расплачиваться в торговых точках с помощью карт. Транзакции проводятся через специальные POS-терминалы. Передача данных осуществляется с помощью процессингового центра и интернета.

Алгоритм выполнения платежа с помощью эквайринга:

- На кассе покупатель вставляет карту в терминал — это обеспечивает доступ системы к карточному счету и снятию средств за покупку.

- Сведения о карте сначала переводятся в банк-эквайер, а оттуда в банк-эмитент, который ее изготовил.

- Система выполняет проверку и оценивает состояние счета на предмет наличия необходимой суммы.

- Деньги снимаются со счета после завершения проверки, а затем переводятся на р/с магазина.

- Покупатель забирает карту и чек.

В связи с последними изменениями в законодательстве все операции по эквайрингу, как и расчеты наличными отображаются на онлайн-кассах.

В чем разница между торговым и интернет-эквайрингом

Принцип работы и порядок выполнения транзакций обеих услуг существенно не отличается. Единственная разница в том, что при торговом эквайринге все операции осуществляются в помещении торговых точек. Для этого используется терминал, и у покупателя должна быть в наличии пластиковая карта.

При интернет-эквайринге роль терминала выполняет специальный модуль, интегрированный в CMS сайта. Пользователь оплачивает покупку удаленно, в режиме онлайн, для чего требуется указать реквизиты карты в специальной форме на странице интернет-магазина.

Оборудование торгового эквайринга

Существуют две группы терминалов для торгового эквайринга:

- Платежный терминал — стационарное или переносное оборудование для приема карт, который устанавливается непосредственно в месте продаж. Связь с банком поддерживается через интернет, с помощью кабеля или СИМ-карты. Банк продает такие устройства, предоставляет в аренду или выдает бесплатно.

- Мобильный терминал — компактное устройство, которое оптимально подходит для приема оплаты на выезде (например, курьерской доставкой). Терминал выглядит в виде картридера и подключается к мобильному устройству (планшету, смартфону), имеющему доступ в интернет. Такие терминалы не предоставляются в аренду, их можно только купить.

Самые выгодные тарифы по торговому эквайрингу

Мы подготовили тарифы банков в сравнительной таблице:

| Название банка | Стоимость/аренда терминала | Проценты за операцию |

| Тинькофф | покупка — 18,5 тыс. р. или 19,5 тыс. р. | от 1,59 до 2,69% |

| Точка | от 12 до 20 тыс. р./от 1,2 до 2 тыс. р. в мес. | от 1,3 до 2,3% |

| Модульбанк | от 16 до 27 тыс. р./от 1,5 до 2 тыс. р. в мес. | от 1,6% до 1,9% |

| Сбербанк | аренда — от 1,5 до 3 тыс. р. в мес. | до 2,5% |

| СКБ-банк (ДелоБанк) | 500 р./мес. | от 1,8 до 2,2% |

| Веста Банк | аренда без абонентской платы | от 1,7% |

| УБРиР | бесплатно | от 1% |

| Открытие | аренда — 1,5 тыс. р. в мес. | от 1,6 до 2% |

| ВТБ | бесплатно | от 1,8% |

| Промсвязьбанк | бесплатно | от 1,59 до 1,89% |

| Райффайзенбанк | от 14,9 до 29,9 тыс. р./1990 р. в мес. | 1,99% |

| Совкомбанк | бесплатно | от 1,9% |

В процессе выбора учитывайте рейтинг банка и другие условия.

Нужно ли открывать расчетный счет в банке

Использование торгового эквайринга без открытия р/с невозможно, вне зависимости от формы собственности предприятия. Закон обязывает открыть р/с даже ИП. Необязательно оформлять счет в том же банке, который предоставляет услугу. Эквайер может перечислять оплату и на ваш р/с в другом банке.Как выбрать банк

В процессе подбора учитывайте следующие критерии:

- Статусность и надежность банка.

- Общие условия для ИП и юр. лиц.

- Тарифы на РКО.

- Условия подключения эквайринга.

- Возможность аренды или приобретения дешевого оборудования.

- Пакет необходимых документов.

- Возможность подключения эквайринга без открытия р/с.

Учитывая перечисленные параметры, вы сможете определить, условия какого банка лучше подходят для вашей деятельности.

Как подключить торговый эквайринг

Для оформления договора с банком выполните следующие действия:

- Подберите подходящий банк, зайдите на сайт и заполните заявку.

- Дождитесь связи с оператором для уточнения деталей, выбора тарифа, модели терминала и т. д.

- Подготовьте и предоставьте требуемые документы.

- Дождитесь приезда курьера и подпишите соглашение.

После выполнения указанных действий специалисты банка подключат необходимое оборудование в помещении вашей торговой точки. Вам остается провести тестовый платеж для проверки системы.

Преимущества и недостатки торгового эквайринга

Преимущества услуги:

- Расширение вариантов оплаты для клиентов, что увеличивает товарооборот и общую прибыль.

- Минимизация мошеннических действий и обмана в процессе совершения транзакций — платежи через эквайринг надежно защищены.

- Снижение риска получения поддельных купюр и отсутствие необходимости выдавать сдачу.

- Обслуживание оборудования осуществляется за счет банка — нет лишних затрат.

Недостатки услуги:

- Выплата комиссии за каждую операцию.

- Зачисление средств на р/с осуществляется в течение 1 — 3 раб. дней.

- Дополнительные расходы на приобретение или аренду оборудования.

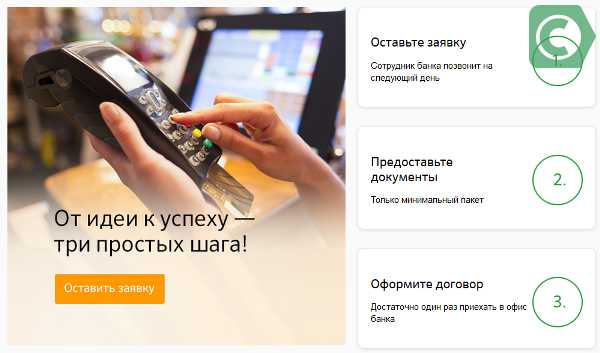

Отзывы ИП и юридических лиц

Екатерина:

Подключили наш магазин к эквайрингу в Тинькофф. Выбрали его, потому что здесь открыт р/с и действует вменяемая комиссия. Все процедуры по подписанию бумаг и подключению оборудования заняли ровно неделю. В сам банк директор ездил всего один раз для написания заявления. Терминал работает нормально, претензий у нас нет.

Андрей Юрьевич:

Сергей Игоревич:

Я собственник продуктового магазина. В течение 2 лет пользуюсь эквайрингом Совкомбанка. Размер комиссии меня устраивает, и за весь период обслуживания она не повышалась Деньги зачисляются на р/с, как правило, через день.

Кирилл:

| ККТ (онлайн-касса) | |||

| Фискальный накопитель (ФН) — 15/36 в первый год сотрудничества | |||

| Замена ФН ежегодно | |||

| Договор с ОФД на 1 год, в первый год сотрудничества | |||

| Регистрация кассы в ОФД и ФНС в первый год сотрудничества | |||

| Перерегистрация кассы в ОФД и ФНС ежегодно, включая договор с ОФД | |||

| Установка, настройка и тестирование кассы | |||

| Подключение POS-терминала при наличии договора эквайринга | |||

| «Горячая замена кассы» | |||

| Инструктаж о порядке работы с кассой | |||

| Кассовое ПО | |||

| Сервисное обслуживание | |||

| Консультация по работе с продуктами МТС Касса | |||

| Товароучетная система | |||

| Техническая поддержка |

online-kassa.ru

Торговый эквайринг — 7 простых шагов подключения услуги

Что такое торговый эквайринг? Как подключить данную услугу? Какие есть выгодные тарифы для малого бизнеса?

Здравствуйте, уважаемые читатели нашего блога! На связи Эдуард, экономист и постоянный автор статей сайта.

Сегодня мы поговорим о такой услуге, как торговый эквайринг. Такой способ взаимных расчётов между покупателями и продавцами становится всё более популярным. Я расскажу о том, как подключить и запустить в работу эту услугу.

Мне приходилось сталкиваться с эквайрингом на практике, когда я работал в техническом отделе одного из банков, так что я в курсе всех нюансов и особенностей процедуры.

Читайте статью до конца — в финале вас ждут советы, как с помощью эквайринга повысить доходы вашего предприятия.

1. Торговый эквайринг — что это такое и как он работает

Торговым эквайрингом называется услуга, которая позволяет оплачивать товары и услуги при использовании банковской карты. Для списывания средств с карточного счета используются специальные терминалы или кассовые аппараты.

По мимо торгового существуют и другие виды услуг эквайринга. О том, что такое эквайринг и какие виды его существуют вы можете прочитать в одной из наших статей.

Такое оборудование устанавливается в торговых точках и предоставляется поставщиком услуг в аренду.

Торговый эквайринг — это возможность расплатиться за покупку, не используя наличные денежные средства.

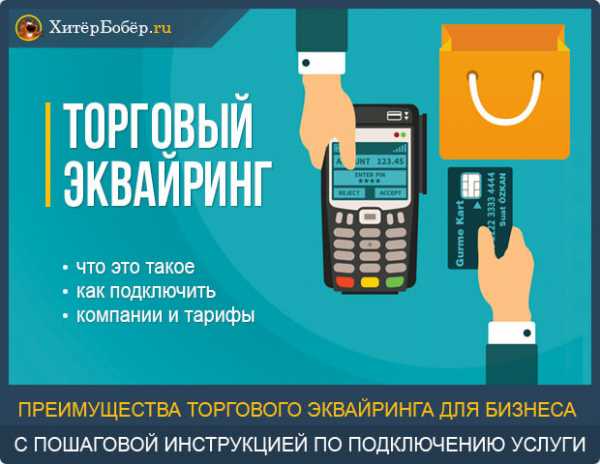

Разобравшись с тем, что такое торговый эквайринг, можно немного ближе ознакомиться с механизмом проведения такой транзакции. Среди участников данной операции следует отметить продавца, покупателя, банк-эквайер и платежные системы.

В некоторых случаях к этому списку добавляются процессинговые компании, выступающие в качестве посредника между потребителем услуг и банком.

Многие крупные финансовые учреждения предлагают сегодня такую услугу от своего имени. Однако фактическим приемом и обработкой платежей занимаются платежные системы. Кроме этого, многие банки отдают такую услугу на аутсортинг.

Вся операция по приему платежа при использовании банковской карты занимает не более 1-2 минут.

Механизм оплаты состоит из следующих этапов:

- Покупатель предъявляет карту для оплаты покупки.

- Кассир запрашивает разрешение о совершении операции у процессингового центра.

- Выполняется авторизация в системе посредством ввода PIN-кода.

- Процессинговый центр связывается с банком и получает разрешение на проведение операции.

- Со счета списывается необходимая денежная сумма.

- Покупателю предоставляется чек об успешно проведенной операции.

Весь описанный процесс на практике занимает несколько секунд.

Пример

Покупатель Вася пришел в супермаркет купить продукты и решил расплатиться пластиковой картой. Молодой человек на кассе сказал, что оплатит покупки картой, и вставил ее в специальный терминал оплаты.

После этого Вася ввел PIN-код и получил карточку обратно. По завершении операции Васе был предоставлен чек со всеми деталями транзакции.

Права и обязанности сторон

Участники сделки имеют свои права и обязанности. Владельцы торговых точек могут рассчитывать на получение квалифицированной консультативной и технической помощи при установке оборудования.

Также они могут требовать от банка качественного исполнения своих непосредственных обязанностей.

При этом торговые организации со своей стороны должны выполнить ряд условий:

- выплачивать комиссию в размере, установленном банком-эквайером;

- выделить место для установки терминалов;

- принимать банковские карты при совершении платежа.

Другая сторона эквайринга (банки) имеет право взимать комиссии при совершении каждого платежа. При этом определенная часть суммы взимается не с держателя карты, а с продавца.

Последний получает на свой счет денежную сумму за товары или услуги за вычетом комиссии, установленной банком.

Наглядно работу торгового эквайринга можно увидеть на схеме ниже:

Из обязанностей банка следует отметить:

- установку терминалов;

- инструктирование сотрудников торговой организации;

- наличие остатка на карте при совершении транзакции;

- предоставление клиентам необходимых расходных материалов;

- перечисление на счет продавца средств в срок, установленный при составлении договора;

- оказание необходимой консультативной поддержки.

Все подробности взаимоотношения между сторонами прописываются в договоре о сотрудничестве, который заключается на первоначальном этапе сотрудничества.

2. Почему услуги эквайринга так популярны — преимущества для покупателей и продавцов

Популярность услуги торгового эквайринга обусловлена целым рядом преимуществ, которые актуальны не только для предпринимателей, но и для обычных покупателей.

Именно поэтому он сейчас и набирает обороты. Преимущества торгового эквайринга для покупателей заключаются в отсутствии необходимости обналичивания средств перед каждым походом в магазин. Услуга мобильного эквайринга также популярна в наше время, но об этом мы уже писали ранее.

Держатели кредитных или дебетовых карт могут не носить с собой наличные средства, которые можно потерять. Если же будет утеряна банковская карта, то ничего страшного не случится, так как её можно заблокировать, позвонив в отделение финансового учреждения.

Пример

Вася только получил новую зараплатную карту и уже хотел зайти в ближайший супермаркет, чтобы сделать несколько важных покупок, но обнаружил, что карты в его кармане не было.

Испугавшись, что её может кто-нибудь найти и использовать в своих целях, Вася сразу же сделал звонок в банк. Менеджер, приняв к сведению такую информацию, сообщил, что карта будет заблокирована в кратчайшие сроки.

После этого Васе позвонили из банка повторно и сказали, что новая карта уже готова. Денежная сумма, которая была на карте на момент потери, осталась в полной сохранности.

Торговый эквайринг для физических лиц и крупных торговых компаний также имеет множество плюсов.

Целесообразность использования такой услуги определяется следующими моментами:

- исключение возможности получения фальшивых банкнот;

- снижение расходов на инкассацию;

- рост клиентской аудитории;

- увеличение прибыли;

- оптимизация процесса обслуживания клиентов;

- ускорение проведения торговых операций.

Также нельзя не отметить различные преимущества финансово-кредитных организаций при сотрудничестве с торговыми компаниями.

Реализация различных видов торгового эквайринга позволяет банку расширить собственную географию деятельности и создаёт идеальные условия для эффективной рекламы. Общая прибыль учреждения финансового типа при этом имеет устойчивую тенденцию к росту.

3. Как подключить торговый эквайринг — пошаговая инструкция для начинающих предпринимателей

Если понять механизм и корректно определить последовательность действий, то подключить торговый эквайринг можно будет всего за несколько шагов.

Шаг 1. Сравнение тарифов торгового эквайринга и выбор поставщика услуг

Первое, что нужно сделать при подключении услуги, это сравнить тарифы торгового эквайринга. Это сразу даст вам представление о ценах.

Тарифы торгового эквайринга во многом будут зависеть от того, кто выступает в качестве поставщика услуг — банки или процессинговые компании. Сотрудничая с банками, вы можете сэкономить, так как процессинговые компании являются посредниками.

Шаг 2. Отправка заявки

Выбрав финансовую компанию, которая готова предложить хорошие условия сотрудничества, вы должны связаться с представителями банка и сообщить о своем намерении воспользоваться такой услугой. Сделать это можно в режиме онлайн или посредством телефонной связи.

Заполнить заявку можно на официальном сайте банка. В предложенной форме вы указываете информацию о своей компании и оставляете контактные данные для обратной связи. Через некоторое время с вами свяжется представитель финансового учреждения.

Шаг 3. Подготовка документов

Если банк одобрил вашу кандидатуру, то для подключения услуги эквайринга вам придется собрать необходимый пакет документов. Перечень требуемых бумаг может отличаться в зависимости от политики банка-эквайера.

В моем случае пакет документов выглядел так:

- свидетельство о государственной регистрации;

- справка плательщика налогов;

- карточка с образцами подписей и оттиском печати;

- справка из банка о наличии расчетного счета;

- документы, удостоверяющие личность представителя торговой организации.

Шаг 4. Заключение договора торгового эквайринга

На следующем этапе вам будет предложена возможность заключить договор с поставщиком эквайринговых услуг. Договор торгового эквайринга позволяет регулировать все спорные моменты, возникающие между сторонами при дальнейшем сотрудничестве.

В таком документе прописаны основные права и обязанности сторон. После подписания вам будет предоставлен оригинал документа или копия, заверенная нотариусом.

Шаг 5. Выбор оборудования в аренду

Вы можете взять торговый эквайринг в аренду. Эта операция подразумевает использование специального оборудования, с помощью которого производится обслуживание пластиковых карт и перечисление средств на счет владельцев торговых организаций.

В качестве такого оборудования чаще всего выступают POS-терминалы.

POS-терминал — это устройство, которое устанавливается в торговой точке и позволяет принимать к оплате кредитные или дебетовые карты.

Вы можете выбрать одну из вариаций терминала — стационарную или переносную. В последнем случае можно говорить о максимальной мобильности устройства и практичности в использовании.

Переносные POS-терминалы идеально подойдут при условии, если вы являетесь владельцем ресторана, кафе или специализируетесь на курьерских доставках.

Если же вы являетесь собственником обычного продуктового магазина, то лучше всего остановиться на варианте с использованием стационарного устройства. Клиенты в таком случае будут сами подходить к месту оплаты.

Выбирая оборудования для торгового эквайринга, вы должны обязательно учитывать то, каким образом устанавливается связь с банком. От этого напрямую будет зависеть скорость и качество обслуживания ваших клиентов.

Существует несколько различных вариантов связи:

- Подключение через локальную сеть с выходом в Интернет. Отличается стабильностью и обеспечивает высокую скорость проведения транзакции. Банки также предоставляют услугу интернет-эквайринга, об этой услуги мы уже писали ранее.

- Подключение через городскую телефонную линию. Несмотря на более низкую скорость подключения, здесь можно говорить о достаточной стабильности функционирования системы.

- Подключение через GSM-канал (беспроводное). Терминал в этом случае будет функционировать в режиме «дозвона», поэтому стабильность держится на среднем уровне.

- Подключение через GPRS-канал (беспроводное). При достаточно высокой скорости такой способ подключения является достаточно стабильным.

Шаг 6. Установка оборудования в торговой точке

Можете сильно не переживать — самостоятельно заниматься установкой оборудования для эквайринга вам не придется. Все трудности, связанные с разрешением данного вопроса, представители финансовой организации берут на себя. От вас потребуется только связаться с менеджерами банка и оговорить удобное время для проведения установки.

Шаг 7. Запуск системы

Запуск системы в тестовом режиме является обязательным этапом перед стартом полноценного функционирования.

Чтобы не отпугнуть покупателей некомпетентностью в вопросе использования эквайринга мобильных приложений, вы должны обратиться к представителям банка с просьбой о необходимости проведения инструктажа для всех своих сотрудников.

4. Тарифы торгового эквайринга — ТОП-3 банка с лучшими предложениями

Тарифы торгового эквайринга формируются в зависимости от целой совокупности факторов. Лучше всего, если вы объективно оцените различные предложения от поставщиков услуг и только после этого примите окончательное и взвешенное решение.

В условиях созданной конкуренции банки стараются предложить своим клиентам максимально выгодные условия сотрудничества. Только так они смогут добиться расширения клиентской базы и увеличить свою прибыль.

Итоговая стоимость предоставления услуг для потребителей эквайринга будет зависеть от таких факторов:

- Оборот средств. Увеличение оборота средств по терминалу способствует снижению процентной ставки за проведение каждого платежа. Именно поэтому вы заинтересованы в популяризации такого удобного способа оплаты.

- Вид деятельности торговой компании. Сфера деятельности вашей организации оказывает непосредственное влияние на стоимость услуг торгового эквайринга. Так как от этого зависит соотношение различных типов банковских карт, которые принимаются к оплате.

- Стоимость POS-терминала. Помимо всего прочего, тарификация услуги привязана к стоимости оборудования, используемого для проведения платежей.

Из большого количества поставщиков эквайринговых услуг особого внимания заслуживают банки АТБ, Русккий Стандарт и Уральский Банк Реконструкции и Развития. Обязательно обратите внимание на данные финансовые учреждения, так как они готовы предложить достаточно выгодные условия сотрудничества.

Условия и тарифы на торговый эквайринг представлены в таблице ниже:

5. Как снизить возможные риски торгового эквайринга для ИП — простые советы для начинающих бизнесменов

Торговый эквайринг для ИП связан с определенными рисками. За исключением технических сбоев при проведении платежа также следует брать во внимание человеческий фактор.

Ваша обязанность, как руководителя торговой компании, заключается в обеспечении контроля за качественным проведением инструктажа перед запуском системы торгового эквайринга.

Обучением персонала, который в дальнейшем будет работать с POS-терминалами, занимаются представители банка-экваейра.

В процессе обучения должны быть рассмотрены такие вопросы как:

- принцип работы оборудования;

- виды банковских карт;

- последовательность действий при совершении платежа;

- отмена авторизации;

- оформление возврата покупки при использовании банковской карты;

- определение подлинности карты.

Дополнительно может быть проведен инструктаж по определению мошенников и тому, как действовать в случае их идентификации.

Вы должны сделать всё возможное, чтобы минимизировать риски для своих клиентов при проведении платежа.

6. Торговый эквайринг как инструмент повышения доходов компании

Даже при определенных трудностях торговый эквайринг для юридических и физических лиц может стать очень важным инструментом увеличения прибыльности компании. Подключение услуги способствует укреплению позиций компании на рынке.

Использование безналичной системы расчетов в деятельности вашей организации является гарантией того, что компания тесно сотрудничает с банком и поэтому является надежным партнером.

Само по себе сотрудничество с именитыми финансовыми учреждениями может стать дополнительным фактором привлечения новых клиентов и увеличение прибыльности вашей компании.

7. Заключение

Друзья, в заключение я предлагаю Вам посмотреть следующее видео, которое позволяет определить необходимость установки POS-терминалов для оплаты товаров и услуг.

Вывод однозначен: подключение торгового эквайринга является необходимым шагом, если вы хотите сделать свою компанию успешной.

Призываю вас оценить статью и оставить свои комментарии по теме, заранее благодарю!

hiterbober.ru

| ККТ (онлайн-касса) | |||

| Фискальный накопитель (ФН) — 15/36 в первый год сотрудничества | |||

| Замена ФН ежегодно | |||

| Договор с ОФД на 1 год, в первый год сотрудничества | |||

| Регистрация кассы в ОФД и ФНС в первый год сотрудничества | |||

| Перерегистрация кассы в ОФД и ФНС ежегодно, включая договор с ОФД | |||

| Установка, настройка и тестирование кассы | |||

| Подключение POS-терминала при наличии договора эквайринга | |||

| «Горячая замена кассы» | |||

| Инструктаж о порядке работы с кассой | |||

| Кассовое ПО | |||

| Сервисное обслуживание | |||

| Консультация по работе с продуктами МТС Касса | |||

| Товароучетная система | |||

| Техническая поддержка |

online-kassa.ru

Эквайринг Сбербанк: тарифы для ИП

С появлением банковских карт их функционал постоянно расширялся. Со временем оплата пластиком стала привычным явлением сначала в крупных супермаркетах, а затем во всех местах, где производится продажа товара или предоставление услуг. Обеспечить такую процедуру стало возможным с введения эквайринга. Многих интересует вопрос: как подключить эквайринг Сбербанк и тарифы для ИП.

Оплата банковскими картами- это не просто и удобно, это выгодно и современно

Оплата банковскими картами- это не просто и удобно, это выгодно и современноСодержание статьи:

Эквайринг Сбербанк: тарифы для юридических лиц

По значимости в жизни современного человека сервис по безналичному расчету в торговых точках можно сравнить с не менее привычным для всех мобильным телефоном, без которого любой уже не мыслит своего существования.

Что такое эквайринг

В более широком смысле это понятие подразумевает банковскую услугу, суть которой – предоставление организациям возможность их клиентам производить расчеты при помощи платежных карточек. В перечень услуги входит информативное, расчетное обслуживание и предоставление оборудования, которое позволяет проводить безналичные платежи. Благодаря такому сервису физлица получают возможность расплачиваться карточками за любую покупку в любом магазине и в интернете, не прибегая к использованию наличных денег.

Эквайринг – это целый пакет преимуществ для каждого клиента

Эквайринг – это целый пакет преимуществ для каждого клиентаСбербанк, как самый крупный банк-эквайер в России, предлагает следующие виды эквайринга:

- торговый,

- интернет,

- мобильный.

Самый популярный торговый: он позволяет проводить расчеты практически во всех магазинах, торгующих различным товаром, а также в организациях предоставляющих услуги (отели, рестораны, кафе и т.д). Оплата производится с помощью карты и POS-терминалов, установленных на кассе. Во время оплаты покупки терминал считывает реквизиты с карточки и списывает с нее сумму покупки, которая перечисляется на счет торговой организации. POS-терминалы являются собственностью банка и предоставляются юридическим лицам после заключения договора о предоставлении услуги. За аренду оборудования юрлицо оплачивает банковскому учреждению комиссию, размер которой зависит от объема денежного оборота.

Интернет-эквайринг на сегодняшний день становится все популярнее благодаря тому, что россияне стали все больше делать покупки в интернет-магазинах и на сайтах.

Удобство в том, что нет необходимости устанавливать специальное оборудования: эквайер подключает клиента к специальной программе. ПО становится доступно после подачи юрлицом заявки и заключения договора. Покупатели таким образом оплачивают не только товары, но и различные услуги – коммунальные платежи, штрафы и т.п. При этом они не платят комиссию. Сегодня платежи при помощи платежных карточек рассчитаны не только на большие торговые сети, но и ориентирован на средний и малый бизнес

Сегодня платежи при помощи платежных карточек рассчитаны не только на большие торговые сети, но и ориентирован на средний и малый бизнесМобильный только начинает набирать популярность. В этом варианте используются мобильные мини-терминалы, которые не привязаны к определенному месту, как это бывает на кассе в магазине. Например, им пользуются при доставке курьером товара на дом, когда покупатель платит за товар карточкой. Такой сервис подходит тем фирмам, которым разрешено принимать платежи без кассового аппарата или тем, кто работает по ЕНВД.

Комиссия и тарифы

Размер комиссии, в первую очередь, зависит от вида услуги. У торгового эквайринга Сбербанка самые низкие тарифы. В него входит стоимость аренды за предоставленное оборудование и комиссия за безналичный расчет. Банк-эквайер снимает проценты только с юрлица, для держателя карты такая услуга бесплатна. Таким образом, банк мотивирует покупателей не снимать наличные с банкомата, а совершать покупки при помощи пластика.

Самым дорогим на сегодня является мобильный вариант. За использование мини-терминалов необходимо заплатить 2,5-3%от платежа. Но такие высокие проценты окупаются безопасностью платежей и удобством расчета для клиентов, что позволяет компаниям расширять клиентскую базу.

В Сбербанке интернет-эквайринг предусматривает тарифы для ИП в размере 2-2,5%. Комиссия берется не только за дистанционные платежи, но и за обеспечение безопасности пользователям.

Уже несколько лет возможность рассчитаться картой в торговой точке – обязанность каждого владельца бизнеса

Уже несколько лет возможность рассчитаться картой в торговой точке – обязанность каждого владельца бизнесаТорговый эквайринг Сбербанк: тарифы и условия

По этой услуге банковская организация установила следующие тарифы – 0,5-3%. В стоимость входит оплата арендуемых терминалов и процент за объем проведенных платежей по пластику. Сумма зависит от выбранного юридическим лицом тарифного плана и ежемесячного оборота торговой точки. Для подключения потребуется выполнить ряд условий:

- наличие расчетного счета в банке-эквайере;

- установка POS-терминалов.

Для владельцев торговых организаций важно определиться с выбором платежных инструментов, ведь от этого зависит сумма аренды за оборудование. Комиссия за одну транзакцию в среднем 1,7-3%. Для сетевой торговли с большим объемом он может снизиться до 0,5 %. Здесь действует правило: чем больше платежей, тем меньше комиссия. Тариф на терминалы также зависит от количества аппаратов, в некоторых случаях он вовсе отсутствует.

Можно выделить две разновидности услуги : торговый и интернет-эквайринг

Можно выделить две разновидности услуги : торговый и интернет-эквайрингТарифы для ИП

В банке расценки на услугу для ИП отличаются по стоимости. На них влияют следующие факторы:

- оборот торговой точки – чем он больше, тем ниже комиссия;

- тип принимаемых к оплате карт – для Maestro VisaElectron комиссионный сбор ниже, чем при обслуживании других платежных пластиков.

Безопасность и удобство платежей

За безналичными расчетами будущее. Покупатели уже давно оценили все преимущество покупок такого рода. Это безопасно и удобно: нет необходимости носить наличные при себе, подвергаясь риску быть ограбленным. Помимо этого реже случаются ошибки при расчетах на кассе, само обслуживание происходит мгновенно, что значительно экономит время покупателю. Отсутствует риск получить при сдаче фальшивые купюры. Покупателю нет необходимости искать ближайший банкомат, чтобы снять деньги на покупки.

Это лучшее предложение на банковском рынке по соотношению цены и качества

Это лучшее предложение на банковском рынке по соотношению цены и качестваДля предпринимателей использование покупателями карт при платежах дает существенную экономию, поскольку исключается инкассация. Дополнительный бонус – увеличение числа продаж.

Заключение

С 2015 года все торговые организации обязаны были предоставить своим клиентам возможность оплаты покупок безналичным расчетом. Отсутствие терминалов грозит предпринимателям существенным штрафом.

Оптимальный выход – заключить в Сбербанке договор на эквайринг по расценкам, выгодным для юридических лиц. Подобная сервис привлечет большее количество клиентов и увеличит объем продаж.23-12-2017

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru

Аренда Эквайринга от 3000 | ЮК «Юридический консультант»

Прогресс не стоит на месте и сейчас все больше покупателей предпочитают расплачиваться за свои услуги банковскими картами вместо наличного расчета. Чтобы принимать платежи с банковских карт воспользуйтесь нашей дополнительной услугой — Аренда Эквайринга!

Эквайринг — это услуга, позволяющая Вашей организации принимать в оплату банковские карты международных платежных систем: VISA International, MasterCard International, Service Association, Diners ClubInternational, JCB (Japan Credit Bureau) International, China Union Pay.

Особенности и факты об Эквайринге:

Особенности и факты об Эквайринге:

- Повышение конкурентоспособности Вашего предприятия и увеличение оборотов за счет привлечения новых клиентов-держателей банковских карт.

- Минимизация рисков по операциям, связанных с наличными денежными средствами.

- Снижение затрат на инкассацию.

- Улучшение имиджа вашего предприятия за счет использования современных технологий и предоставления различных вариантов расчета за товары и услуги.

- Возрастание сумм совершаемых покупок, поскольку, владея картой, клиент не ограничивается имеющейся суммой наличных средств.

Цена услуги составляет 3000 руб/месяц

Для оформления данной услуги необходимо предоставить нам следующее:

- Копия договора аренды.

- Копии паспортов всех продавцов имеющих доступ к терминалу.

- Копия паспорта и телефон ответственного за торговую точку.

- Режим работы предприятия.

- Способ подключения терминала (интернет проводной, wi-fi, сим-карта)

Услуга Аренда Эквайринга предоставляется только совместно с услугой Аренда ООО с кассой!!!

arendaip.ru

| ККТ (онлайн-касса) | |||

| Фискальный накопитель (ФН) — 15/36 в первый год сотрудничества | |||

| Замена ФН ежегодно | |||

| Договор с ОФД на 1 год, в первый год сотрудничества | |||

| Регистрация кассы в ОФД и ФНС в первый год сотрудничества | |||

| Перерегистрация кассы в ОФД и ФНС ежегодно, включая договор с ОФД | |||

| Установка, настройка и тестирование кассы | |||

| Подключение POS-терминала при наличии договора эквайринга | |||

| «Горячая замена кассы» | |||

| Инструктаж о порядке работы с кассой | |||

| Кассовое ПО | |||

| Сервисное обслуживание | |||

| Консультация по работе с продуктами МТС Касса | |||

| Товароучетная система | |||

| Техническая поддержка |

online-kassa.ru

Особенности и факты об Эквайринге:

Особенности и факты об Эквайринге: