Высокая волатильность это: Высокая волатильность на финансовом рынке. Хорошо или плохо это для трейдеров? — Марк Степанов на vc.ru

виды и причины, индикаторы волатильности

В неспокойные времена на фондовой бирже люди часто говорят о «высокой волатильности». Но что именно означает волатильность и как трейдеры могут извлечь выгоду из неспокойных рыночных фаз? Мы ответим на эти и многие другие вопросы о волатильности в трейдинге в этой статье.

Содержание

- Волатильность это…?

- Что такое волатильность в трейдинге? Причины волатильности

- Волатильность рынка: виды волатильности

- Индикатор волатильности: определение и виды индикаторов волатильности

- Какой индикатор волатильности рынка лучший?

- Volatility: что это значит для трейдеров и инвесторов?

- Заключение

Волатильность это…?

Если говорить о том, что такое волатильность простыми словами, то определение может быть следующим:

Волатильность (volatility) – это мера для определения интенсивности изменений (колебаний) цены валюты, валютной пары или рынка Forex в целом. Термин волатильность используют для описания ситуаций резких изменений в стоимости валюты по сравнению с другими валютами на рынке.

Термин волатильность используют для описания ситуаций резких изменений в стоимости валюты по сравнению с другими валютами на рынке.

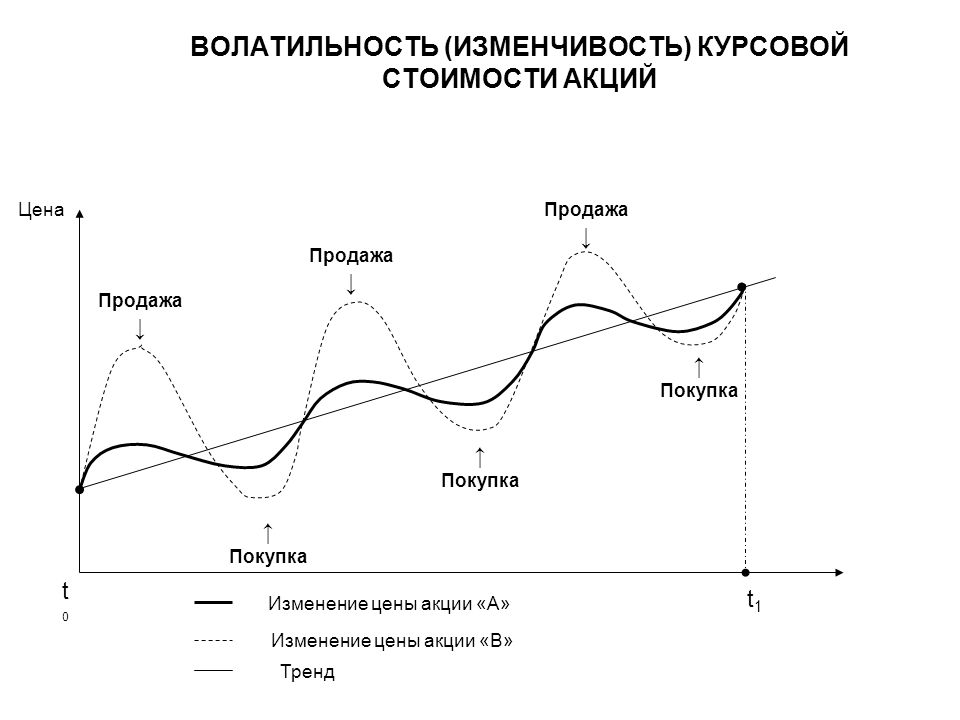

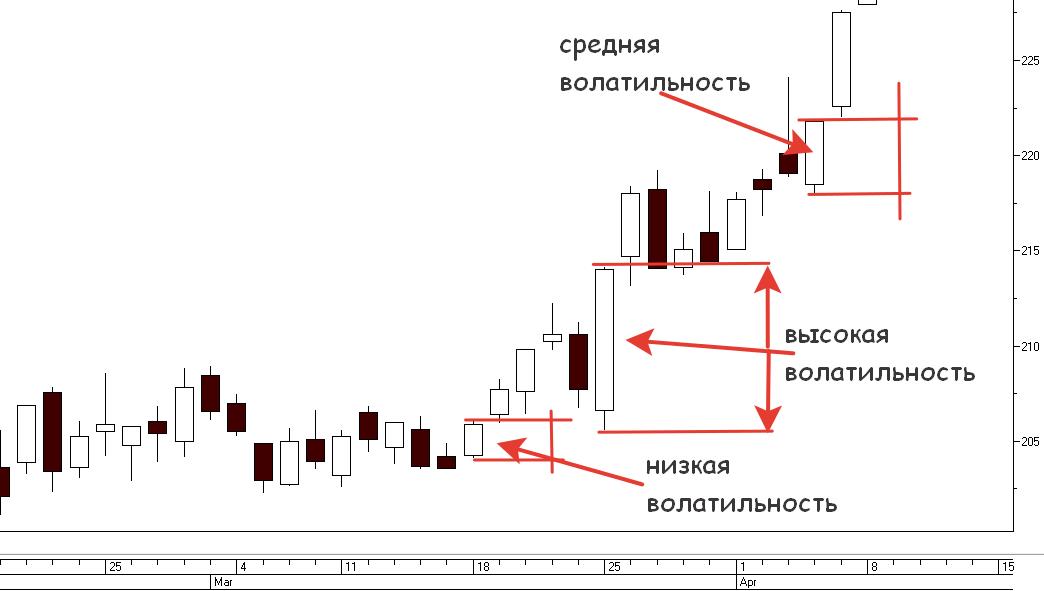

Выделяют два основных вида волатильности: высокую и низкую.

Высокая волатильность означает ситуацию, когда цена актива претерпевает значительные изменения в течение определенного периода времени.

Противоположное состояние станет ответом на вопрос “Что такое низкая волатильность?”

Низкая волатильность означает ситуацию, когда стоимость актива практически не меняется на протяжении определенного периода времени.

Кроме того, выделяют еще один вид волатильности – средняя волатильность. Данный термин иногда используется для обозначения пограничного состояния движения цены между низкой и высокой волатильностью.

Интересным аспектом волатильности является то, что она часто возникает в так называемых «кластерах». Это означает, что значения волатильности являются относительно высокими или низкими в течение некоторого периода времени, пока они снова не нормализуются.

Хорошая новость заключается в том, что трейдеры могут торговать как при низкой, так и при высокой волатильности.

Хотите узнать больше о торговле и инвестировании, быть в курсе актуальных событий и разобраться как эти события могут повлиять на фондовый или валютный рынок? Специально для вас мы проводим бесплатные вебинары каждую неделю. Нажмите на баннер ниже, чтобы принять участие!

Бесплатные вебинары по трейдингу

Присоединяйтесь к онлайн-вебинарам под руководством наших экспертов по трейдингу

ЗАРЕГИСТРИРОВАТЬСЯ БЕСПЛАТНО

Что такое волатильность в трейдинге? Причины волатильности

Термин «волатильность» (лат. «volatilis» – летучий или изменчивый) измеряет диапазон колебаний цены финансового инструмента на фондовой бирже в течение определенного периода времени. Другими словами, волатильность –это мера интенсивности колебаний цен акций, валюты или товаров.

Существует множество различных причин возникновения нестабильности на финансовых рынках, но не всегда можно совершенно точно определить, что вызвало повышение волатильности.

Тем не мене связующим звеном выступают люди и то, как они реагируют на различные новости, экономические события и общие события на финансовых рынках. Каждый раз, когда возникает неопределенность, вероятнее всего, волатильность на рынках повысится.

На рынках время от времени происходят определенные виды событий, исходя из которых вы можете предсказать станет ли волатильность выше или нет, и, в зависимости от вашего стиля торговли, решить для себя торговать, либо не торговать на рынке в это время.

Как правило, волатильность резко возрастает, когда на финансовых рынках происходят фундаментальные изменения. К таковым относятся изменения процентных ставок, выход важных экономических данных, политические решения.

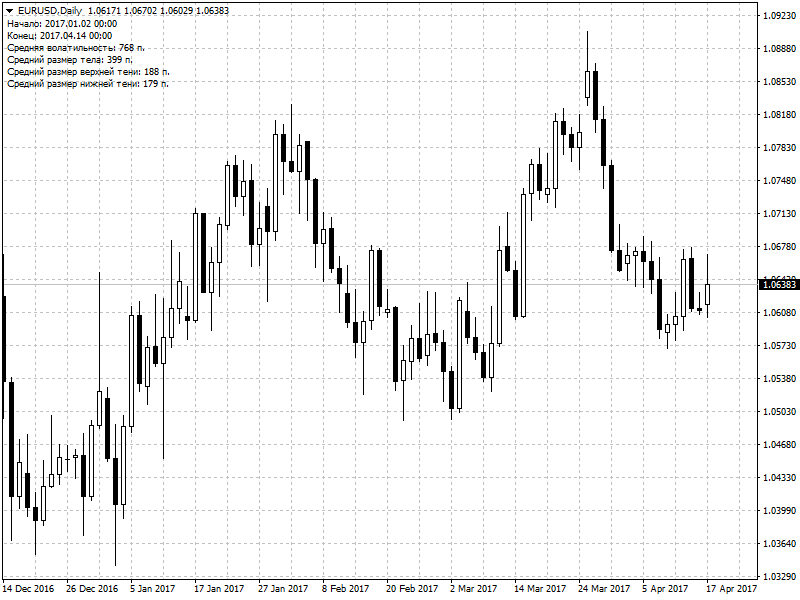

Например, в преддверии и сразу после публикации важных экономических новостей рынки становятся более волатильными. Поэтому важно отслеживать, когда будут сделаны подобные объявления. Вы можете легко следить за такими событиями с помощью нашего экономического календаря.

Волатильность рынка: виды волатильности

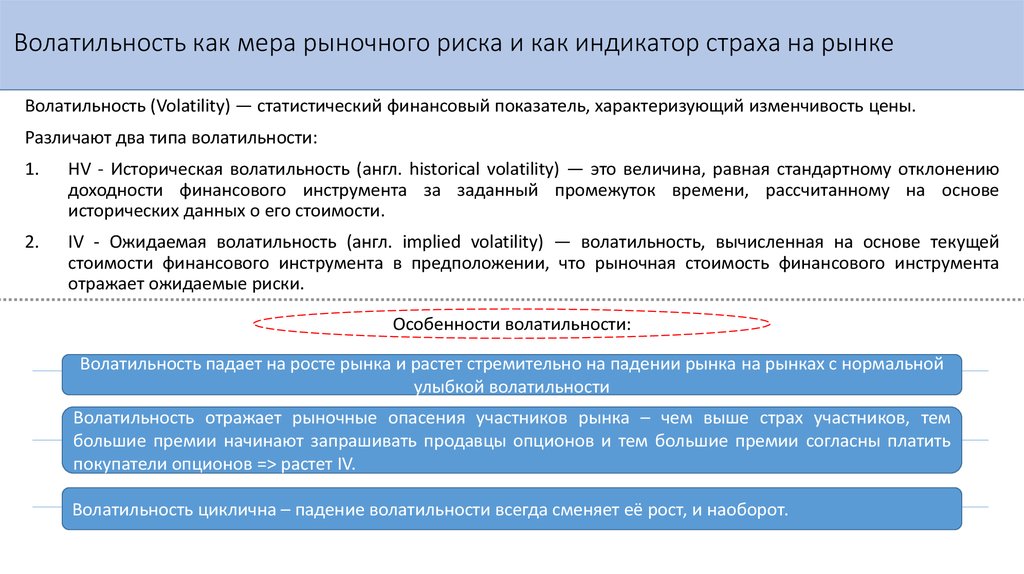

Когда трейдеры говорят о волатильности рынка, они могут иметь в виду несколько различающиеся понятия. Несмотря на это, общее определение волатильности – интенсивность движений рынка – остается верным. Интерпретировать волатильность можно по-разному:

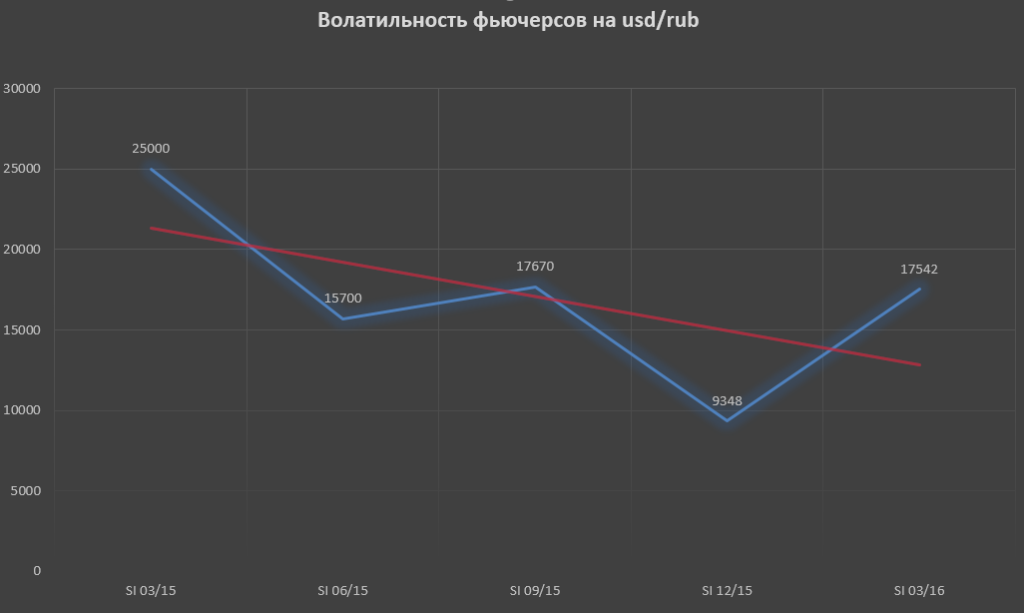

➠ Историческая волатильность – рассчитывается на основе фактических изменений цен

➠ Будущая волатильность – неизвестный темп, в котором рынок будет двигаться вперед

➠ Прогнозируемая волатильность – оценка будущей волатильности

➠ Подразумеваемая волатильность – используется в ценообразовании опционных контрактов

Мы сосредоточимся на первом виде волатильности – исторической волатильности, когда будем разбирать индикаторы волатильности чуть позже.

Как следует из названия, историческая волатильность «смотрит» в прошлое и изучает, насколько быстро цена двигалась в течение заданного периода времени, благодаря чему можно сделать выводы о том, как она может двигаться в будущем.

Историческая волатильность помогает делать предположения об интенсивности будущих колебаний на основе прошлых данных. Исторические значения волатильности используются в моделях расчета риска в качестве оценок будущих диапазонов колебаний. Проще говоря, в торговле акциями с высокой волатильностью, то есть с сильными колебаниями цены вверх и вниз, существует риск того, что после ее покупки наступит фаза резкого падения цен. В то же время, чем больше волатильность торгуемого актива, тем больше шансов на большую прибыль.

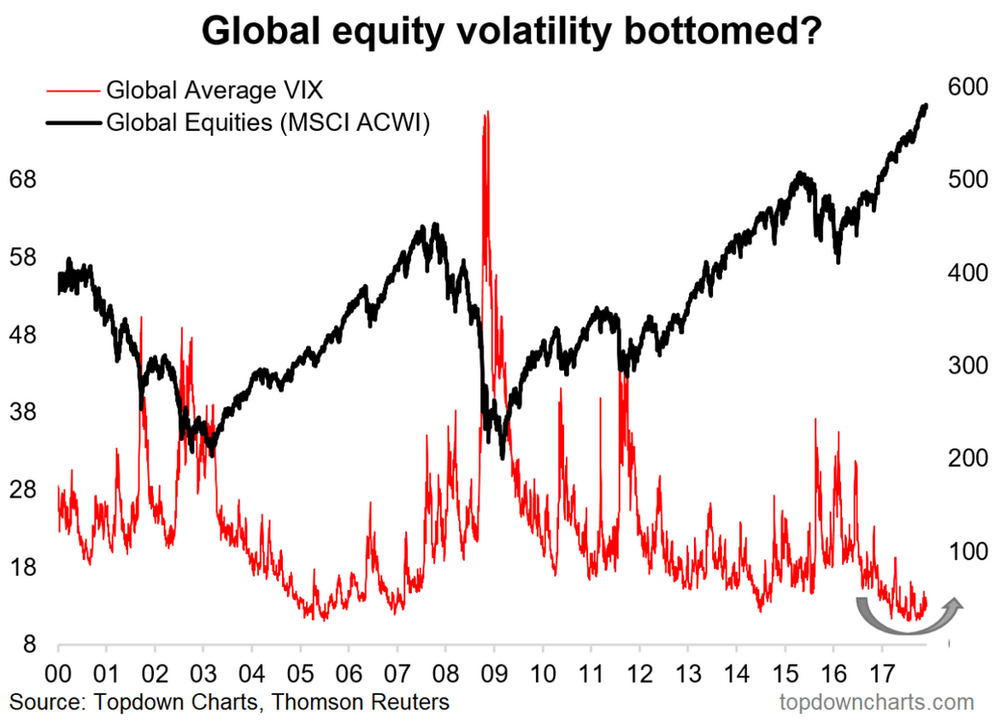

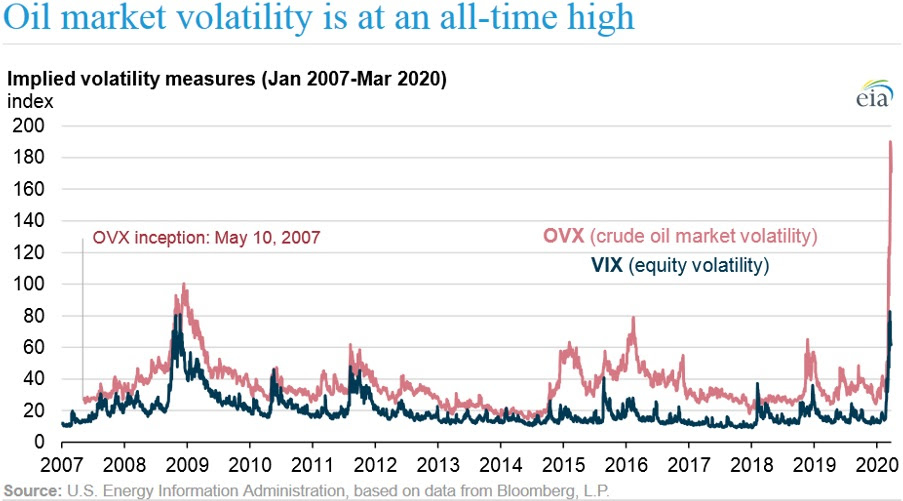

Существует множество измерений и индикаторов, которые используются для определения значения исторической или подразумеваемой волатильности — и одним из наиболее известных является индекс волатильности VIX.

Индекс волатильности CBOE Volatility Index

Индекс волатильности CBOE (VIX), иногда называемый индексом страха, является показателем ожидаемой волатильности на фондовом рынке. Его значение определяется ценами опционов в более широком индексе S&P 500.

Расчет VIX слишком сложен для его анализа в этой статье, однако если вам интересна данная информация, вы можете найти пошаговые расчеты в журнале «White Paper» CBOE VIX.

Ниже представлена таблица, показывающая среднемесячные значения цены закрытия VIX в 2020 году.

| Месяц | Цена закрытия индекса волатильности VIX |

|---|---|

| Январь | 13.94 |

| Февраль | 19.63 |

| Март | 57.74 |

| Апрель | 41.45 |

| Май | 30.9 |

| Июнь | 31.12 |

| Июль | 26.84 |

| Август | 22.89 |

| Сентябрь | 27.65 |

| Октябрь | 29.44 |

| Ноябрь | 25 |

Источник: Среднемесячное значение цен закрытия CBOE Volatility Index (VIX). Диапазон данных: с 2 января 2020 г. по 30 ноября 2020 г.

Значение индекса ниже 12 указывает на низкую волатильность на рынке, тогда как значение индекса выше 20 – на высокий уровень волатильности. Любое значение от 12 до 20 считается нормальным.

Любое значение от 12 до 20 считается нормальным.

Как мы видим, с марта 2020 года наблюдался стабильно высокий уровень волатильности, что было вызвано началом введения ограничений в странах в связи с пандемией коронавируса.

Индикатор волатильности: определение и виды индикаторов волатильности

Индикатор волатильности Форекс помогает оценить состояние валютной пары и определить, подходит ли она вам и вашей стратегии. Если вы предпочитаете стабильность и спокойствие, то для вас лучше подойдет валютная пара со сравнительно низкой волатильностью.

С другой стороны, если ваша торговля носит краткосрочный характер или вы торгуете против тренда, вам стоит обратить внимание на более волатильные рынки. Помимо определения подходит ли рынок под вашу стратегию, индикаторы волатильности Форекс также имеют более конкретное применение, например:

- Оценка возможности разворота рынка

- Измерение силы тренда

- Выявление возможности пробития установившегося торгового диапазона и т.

д.

д.

Не все индикаторы волатильности Форекс используются для всех этих целей одновременно. На самом деле, разные индикаторы используются разные подходы к измерению волатильности, и, как следствие, одни индикаторы подходят для некоторых из этих целей лучше, чем другие.

Если вам интересно, какой индикатор волатильности Forex доступен на торговых платформах MetaTrader (MT4 и MT5), то хорошая новость заключается в том, что их несколько.

К таким индикаторам относятся:

✔️ Индикатор Parabolic SAR

✔️ Индикатор Momentum

✔️ Индикатор среднего истинного диапазона (ATR)

✔️Индикатор Standard Deviation (или Стандартное отклонение)

Чтобы разобраться в том, как правильно применять индикаторы и определять тренд на рынке, Admirals предлагают безрисковый демо-счет – идеальный вариант для тестирования стратегий или индикаторов, при этом вы не рискуйте ни копейкой собственных средств.

Попробуйте прямо сейчас, совершенно бесплатно, нажав на баннер ниже! ▼▼▼

Безрисковый демо-счет

Откройте бесплатный демо-счет и создайте собственную торговую стратегию

ОТКРЫТЬ ДЕМО-СЧЕТ

Индикатор волатильности Parabolic SAR

Индикатор Parabolic SAR был разработан Дж. Уэллсом Уайлдером, новатором в области технического анализа. Название индикатора расшифровывается как Parabolic Stop and Reverse.

Уэллсом Уайлдером, новатором в области технического анализа. Название индикатора расшифровывается как Parabolic Stop and Reverse.

Важно отметить, что он был разработан только для использования на трендовых рынках и поэтому не эффективен на боковых рынках. Это значит, что для достижения максимального эффекта необходимо использовать Parabolic SAR в тандеме с индикатором, определяющим тренд.

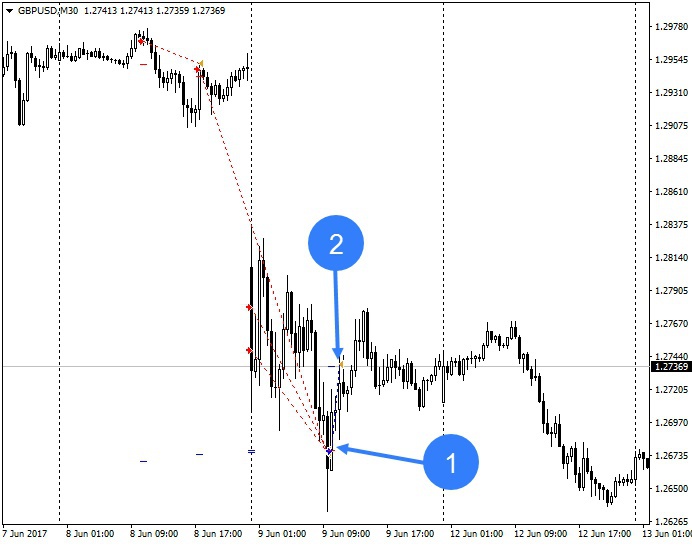

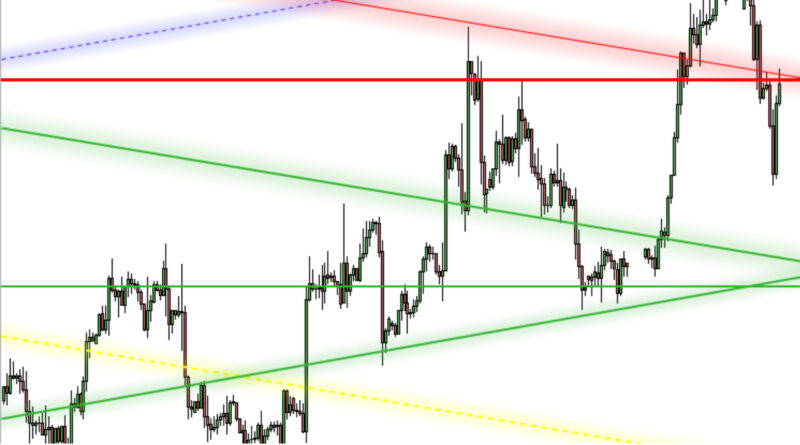

Источник: Admirals MetaTrader 5, GBPUSD, Daily – Диапазон данных: 25 ноября 2020 г. по 23 июня 2021 г. по состоянию на 23 июня 2021 г. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

Как видно на графике GBPUSD выше, индикатор пунктирной линией строит кривые или параболы на вашем графике.

Парабола – это кривая, имеющая U-образную форму. Например, траектория полета снаряда – параболическая траектория. Характерная кривая является результатом действия силы тяжести, снижающей скорость снаряда.

Аналогичная ситуация наблюдается и с трендами на рынке. Тренды могут сохранять свою силу на протяжении длительного периода времени, но, как мы все знаем, они не длятся вечно. Движущая сила, стоящая за ними, в конце концов всегда иссякает.

Индикатор интуитивно понятен в использовании, его работу можно разделить на 4 пункта:

- Пунктирная линия SAR ниже текущей цены указывает на восходящий тренд.

- Линия SAR выше текущей цены указывает на нисходящий тренд.

- Цена пробивает линию SAR сверху – сигнал на покупку.

- Цена пробивает линию SAR снизу – сигнал на продажу.

Индикатор волатильности Momentum

Другой индикатор волатильности называется индикатором импульса (или индикатор Momenutm/ Моментум). Он также известен как «Индикатор скорости изменения» (или ROC). Как следует из названия, он измеряет, насколько быстро меняется направление тренда.

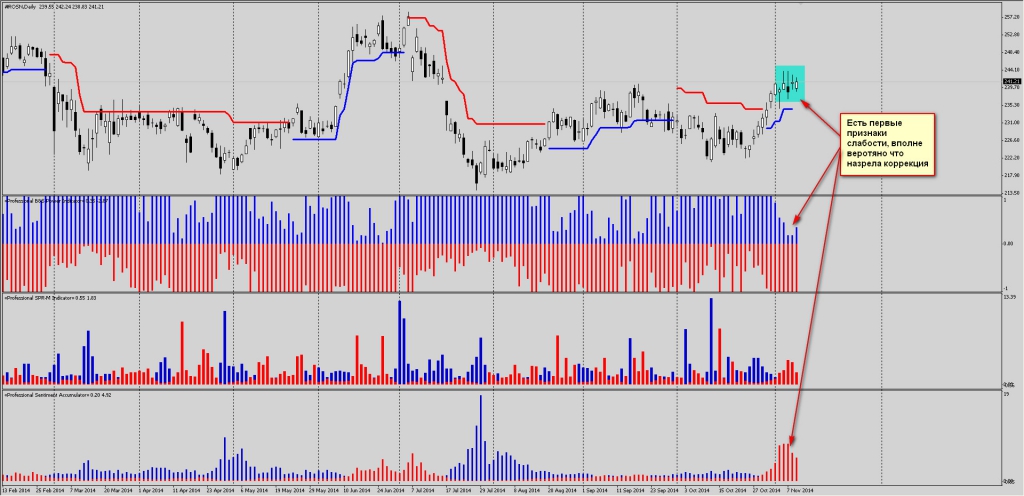

На рисунке ниже показан тот же график USD/JPY, который ранее использовался для Parabolic SAR, только на этот раз с индикатором импульса внизу графика. На изображении ниже мы видим тот же график GBPUSD, что и раньше, но на этот раз с индикатором импульса под ним.

На изображении ниже мы видим тот же график GBPUSD, что и раньше, но на этот раз с индикатором импульса под ним.

Источник: Admirals MetaTrader 5, GBPUSD, Daily –Диапазон данных: 25 ноября 2020 г. по 23 июня 2021 г. по состоянию на 23 июня 2021 г. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

Значение индикатора сообщает вам процентное изменение текущей рыночной цены по сравнению с ценой в заданное количество периодов ранее. Обычно его значение по умолчанию равно 20 и рассчитывается как:

Моментум = (текущая цена закрытия — цена закрытия n периодов назад) / цена закрытия n периодов назад x 100

Можно сказать, что этот индикатор показывает, насколько мощная «сила», или импульс, стоит за движением цены, или насколько силен или слаб тренд, и тем самым позволяет нам определять возможные точки разворота.

Следовательно:

✔️Чем значение больше, тем сильнее восходящий тренд.

✔️Чем значение меньше, тем сильнее нисходящий тренд.

Основываясь на этих двух утверждениях, мы можем сделать некоторые предположения. Пока значение импульса остается в целом неизменным, вероятнее всего, тренд сохранится. Если значение медленно падает и приближается к 0 – тренд, скорее всего, ослабевает. Это позволяет нам сделать два вывода на основе значения индикатора:

✔️Если индикатор меняет отрицательное значение на положительное, это можно интерпретировать как сигнал на покупку.

✔️Если оно меняется с положительного на отрицательное, это можно интерпретировать как сигнал на продажу.

Индикатор Средний истинный диапазон (ATR)

Индикатор ATR (Average True Range) был разработан Дж. Уэллсом Уайлдером. Индикатор волатильности ATR, в отличие от предыдущего индикатора Momentum, не указывает направление и определяет исключительно величину волатильности.

Источник: Admirals MetaTrader 5, USDJPY, Daily –Диапазон данных: с 16 июля 2019 г. по 12 февраля 2020 г., по состоянию на 13 февраля 2020 года. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

по 12 февраля 2020 г., по состоянию на 13 февраля 2020 года. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

Индикатор изначально создавался для товарных рынков, а поскольку на них происходит крайне много ценовых движений вниз или вверх, а также нередко случаются гэпы (разрывы в котировках) на открытии рынка, для отражения истинной волатильности рынка необходимо учитывать как цены закрытия предыдущего дня, так и текущие экстремумы (крайние максимальные и минимальные ценовые значения).

Соответственно, индикатор ATR проверяет следующие факторы:

- Расстояние между текущим ценовым максимумом и текущим минимумом.

- Расстояние между ценой предыдущего закрытия и текущим максимумом.

- Расстояние между ценой предыдущего закрытия и текущим минимумом.

Уайлдер предложил брать среднее значение за несколько дней для определения волатильности за данный период.

Индикатор Standard Deviation

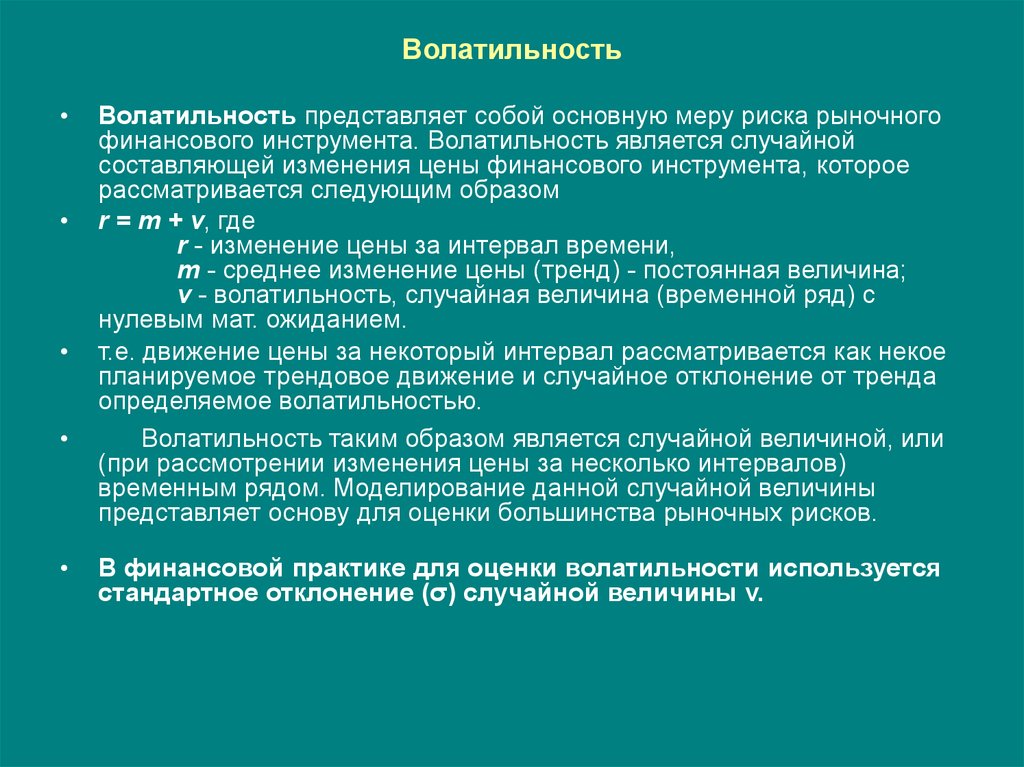

Стандартное отклонение (Standard Deviation) – это статистическая величина, которая определяет дисперсию определенного показателя (т. е. насколько он изменчив) и часто используется для измерения волатильности Forex.

е. насколько он изменчив) и часто используется для измерения волатильности Forex.

Низкое значение Стандартного отклонения означает, что измеренные значения близки друг к другу. С другой стороны, его высокое значение указывает на высокую дисперсию между ними.

➠ Чем больше значение Стандартного отклонения, тем более волатилен рынок.

Индикатор Standard Deviation по умолчанию доступен на обеих торговых платформах MetaTrader. Его использование для визуализации уровня волатильности конкретной валютной пары Forex широко применяется среди трейдеров. Ниже представлен график GBPUSD с индикатором Стандартного отклонения:

Источник: Admirals MetaTrader 5, GBPUSD, Daily –Диапазон данных: 25 ноября 2020 г. по 23 июня 2021 г. по состоянию на 23 июня 2021 г. Обратите внимание: представленные данные ссылаются на прошлые показатели и не являются надежным индикатором будущих результатов.

Важно помнить, что актив с высоким стандартным отклонением будет иметь высокую историческую волатильность.

Торгуйте в MetaTrader Supreme Edition

Admirals предлагает трейдерам возможность значительно улучшить платформу MetaTrader с помощью MetaTrader Supreme Edition. Благодаря данному плагину вы получаете доступ к дополнительным функциям, таким как матрица корреляции, которая позволяет сравнивать различные валютные пары между собой, а также другие фантастические инструменты, как, например, терминал Mini Trader.

Откройте для себя эти функции и многое другое уже сегодня, нажав на баннер ниже и начав бесплатную загрузку! ▼▼▼

Эксклюзивный плагин MetaTrader Supreme Edition

Скачайте самый мощный плагин для вашей любимой торговой платформы!

СКАЧАТЬ

Какой индикатор волатильности рынка лучший?

Итак, какой индикатор волатильности на Форекс лучший? В данном случае, правильным будет вопрос не какой из них лучший, а какой из них лучше всего подходит для ваших целей.

Индикаторы обычно работают лучше, когда они дополняют друг друга. Например, мы упоминали ранее, что Parabolic SAR на самом деле работает только тогда, когда рынок находится в тренде.

Например, мы упоминали ранее, что Parabolic SAR на самом деле работает только тогда, когда рынок находится в тренде.

Вы можете использовать индикатор импульса в качестве основного индикатора, чтобы определить, соблюдается ли это условие. Индикатор ADX также может помочь вам в этой задаче.

Хорошая новость заключается в том, что на практике вы можете использовать эти индикаторы для принятия обоснованных торговых решений. На всякий случай вам также следует помнить о нашей Защите от волатильности от Admirals, в рамках которой мы предлагаем передовых торговых настроек, которые могут помочь вам минимизировать риски, связанные с волатильностью.

Volatility: что это значит для трейдеров и инвесторов?

Выше мы упоминали, что высокая волатильность рынка обычно сопряжена с более высоким уровнем риска. Тем не менее, мнения трейдеров и инвесторов о волатильности будут различаться в зависимости от того, к какому типу трейдеров они относятся и их склонности к риску.

Например, более традиционный инвестор, который планирует приобрести акции компании и держать их в течение длительного периода времени, скорее всего, будет избегать активов, связанных с высоким уровнем волатильности.

Такой инвестор хочет приобрести ценную бумагу и просто ждать, надеясь, что она будет постепенно расти в цене. Следовательно, повышенная волатильность и связанный с этим риск будет ему неприемлем.

С другой стороны, многие краткосрочные трейдеры, такие как скальперы, процветают за счет высокой волатильности. Этот тип трейдеров старается получить прибыль как от роста, так и от падения цен на финансовые инструменты. Для активных трейдеров, которые могут чрезвычайно быстро реагировать на колебания цен, происходящие за считанные секунды, волатильность представляет собой большие возможности.

Для них принятие более высокого риска означает потенциальную возможность для получения прибыли, которую дает им волатильность. Однако, в отличие от долгосрочных инвесторов, такой стиль торговли требует от трейдера частого и более длительного присутствия в торговом терминале.

Волатильность – это одновременно и возможность для получения прибыли, и риск потерь. |

Как мы сказали выше, очень многие активные трейдеры отнюдь не пытаются избегать волатильности, напротив, сосредотачиваются на особенно волатильных классах активов. К таковым относятся:

- Акции

- Сырьевые товары

- Криптовалюта

Давайте рассмотрим их подробнее.

Высокая волатильность акций: как ее использовать?

В нормальных рыночных фазах историческая волатильность может использоваться активными трейдерами для поиска базовых активов с высокой волатильностью. Например, трейдер может использовать историческую волатильность акций индекса DAX 30 за последние три-шесть месяцев, чтобы узнать, какие акции особенно волатильны. В таблице ниже представлена историческая волатильность за последние шесть месяцев 30 акций, входящих в состав индекса DAX 30.

| Акции DAX 30 | Волатильность |

|---|---|

| adidas | 30,72% |

| Allianz | 21,16% |

| BASF | 20,78% |

| Bayer | 27,26% |

| BMW AG | 28,69% |

| Continental AG | 30,06% |

| Covestro AG | 28,52% |

| Daimler AG | 25,00% |

| Delivery Hero | — |

| Deutsche Bank AG | 33,40% |

| Deutsche Börse AG | 17,15% |

| Deutsche Post AG | 22,81% |

| Deutsche Telekom AG | 18,13% |

| Deutsche Wohnen SE | 29,36% |

E. ON SE ON SE | 17,53% |

| Fresenius Medical Care AG & Co. KGaA (FMC) St. | 18,59% |

| Fresenius SE & Co. KGaA (St.) | 20,32% |

| HeidelbergCement AG | 24,43% |

| Henkel KGaA Vz. | 16,71% |

| Infineon AG | 33,17% |

| Linde plc | 19,10% |

| Merck KGaA | 22,90% |

| MTU Aero Engines AG | 33,70% |

| Münchener Rückversicherungs-Gesellschaft AG (Munich Re) | 22,29% |

| RWE AG St. | 23,88% |

| SAP SE | 19,83% |

| Siemens AG | 25,19% |

| Siemens Energy AG | 36,93% |

| Volkswagen (VW) AG Vz. | 37,50% |

| Vonovia SE (ex Deutsche Annington) | 20,42% |

Источник: Finanz.net — волатильность и доходность DAX30 (по состоянию на август 2021 г.)

Также стоит отметить, что акции технологических компаний очень волатильны. В случае публикации ими очень положительных или крайне разочаровывающих отчетов о результатах своей деятельности на рынках зачастую наблюдаются резкие колебания цен, которые трейдеры могут использовать для совершения быстрых сделок.

В случае публикации ими очень положительных или крайне разочаровывающих отчетов о результатах своей деятельности на рынках зачастую наблюдаются резкие колебания цен, которые трейдеры могут использовать для совершения быстрых сделок.

Волатильность сырьевых товаров

Класс сырьевых товаров в значительной степени зависит от внешних факторов. В случае с сырой нефтью это могут быть как политические факторы, так и экономические данные. В случае с сельскохозяйственными товарами – погодные условия. Подобные события регулярно приводят к беспорядочным колебаниям цен, поскольку участники рынка вынуждены учитывать влияние внешних событий на спрос и предложение активов. Для трейдеров, которые строят свою торговлю на основании актуальных для рынка новостях, это несет потенциальные возможности для получения прибыли.

Волатильность криптовалют

Из-за того, что рынок криптовалют является относительно «молодым», этот класс активов имеет низкую рыночную капитализацию по сравнению с другими классами активов. Следовательно, значительные колебания цен могут быть вызваны относительно небольшим капиталом. Не в последнюю очередь из-за этого дневные колебания могут выражаться в двузначном процентном диапазоне.

Следовательно, значительные колебания цен могут быть вызваны относительно небольшим капиталом. Не в последнюю очередь из-за этого дневные колебания могут выражаться в двузначном процентном диапазоне.

Заключение

Надеемся, что статья оказалась для вас полезной и теперь вы понимаете, что такое волатильность рынка, какое влияние она оказывает на трейдеров и некоторые из способов измерения волатильности.

Если вы выбираете торговать на рынке в периоды высокой волатильности, чрезвычайно важно помнить об управлении рисками, например, не забывать выставлять тейк-профит и стоп-лосс.

Торгуйте с Admirals

Если вы хотите начать торговать на Форекс, мы рады сообщить о том, что вместе с Admirals вы можете торговать инструментами Forex и CFD уже сегодня! Вы получите доступ к последним обновлениям рынка и инструментам технического анализа абсолютно бесплатно! Нажмите на баннер ниже, чтобы открыть счет!

Торгуйте инструментами Форекс и CFD

Получите доступ к более чем 40 CFD на валютные пары, доступным для торговли 24/5

НАЧАТЬ ТОРГОВЛЮ

Продолжайте свое обучение

- Что такое микроинвестиции и подходят ли они мне?

- Акции Amazon – стоит ли инвестировать в них сейчас?

- Что такое гэп в трейдинге: полное руководство и стратегии торговли на гэпах

О нас: Admirals

Admirals – глобальный, удостоенный множества наград, регулируемый брокер Forex и CFD, предлагающий торговлю более чем 8000 финансовыми инструментами на самых популярных торговых платформах в мире: MetaTrader 4 и MetaTrader 5. Начните торговать сегодня!

Начните торговать сегодня!

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на сайте Admirals. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

1. Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

2. Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admirals не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

3. В целях защиты интересов наших клиентов и объективности Аналитики Admirals установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

4. Аналитика готовится аналитиком (далее «Автор») на основе личного опыта и суждениях Автора.

5. Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admirals не гарантирует точности или полноты содержащейся в ней информации.

6. Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admirals прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

7. Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей риски.

Перед началом торговли убедитесь, что понимаете связанные с торговлей риски.

Волатильность что это простыми словами

Главная

Блог

Вопрос-ответ

Что такое волатильность и как ее использовать

08 апреля 2022 10 минут

Когда на фондовом рынке в течение дня, недели или месяца происходят колебания стоимости финансовых инструментов, это называется волатильностью. О том, как ее использовать инвестору, — в статье.

Волатильность показывает изменчивость цены на что-либо. Инвесторы под этим термином понимают колебания фондового рынка. Кроме рынка в целом, отдельные акции, облигации и другие финансовые инструменты также могут стать волатильными. Чем сильнее и чаще меняются цены, тем более волатильным считается рынок в целом или ценная бумага.

- Что такое волатильность и какой она бывает

- Что такое стандартная волатильность

- Почему падает или растет волатильность

- Что такое индекс волатильности и как его используют

- Волатильность и долгосрочное инвестирование

- Кратко

Что такое волатильность и какой она бывает

Под волатильностью понимают отклонение цены ценной бумаги, валюты или любого другого актива от средней цены в течение какого-либо времени.

Волатильность может быть низкой или высокой. В первом случае стоимость актива меняется меньше чем на 1% за весь торговый день. Во втором — доходит до 10% и выше.

Также эксперты говорят и о волатильности рынка — когда большинство рыночных активов подвержены серьезным колебаниям.

Что такое стандартная волатильность

Стандартное отклонение цен за определенный период времени — день, неделю или месяц — и есть стандартная волатильность. Она позволяет понять настроения инвесторов на рынке и решить, стоит ли в текущих условиях инвестировать или же следует дождаться снижения колебаний.

Стандартная волатильность рассчитывается как среднее арифметическое за период.

Расчет стандартной волатильности на примере ПАО «Газпром». Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

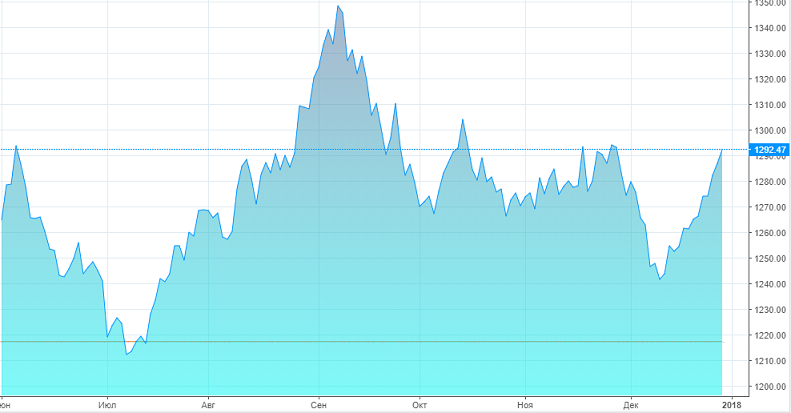

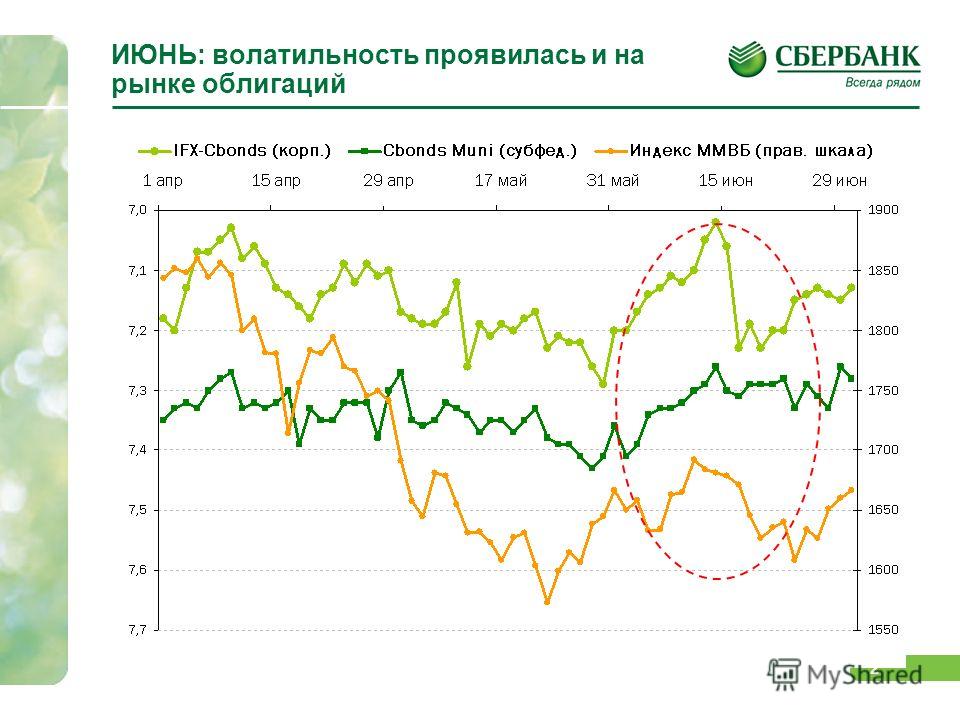

Почему падает или растет волатильность

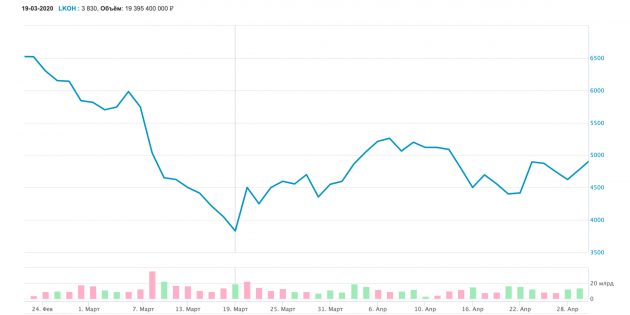

Колебания цены акций зависят от спроса и предложения, поэтому волатильность — то есть отклонение цен — растет, когда внешние события создают неопределенность. Например, инвесторы не могут определиться, что произойдет с той или иной компанией, и это приводит к лихорадочным покупкам и продажам активов на фондовом рынке. Например, в период пандемии COVID-19 волатильность индекса Московской биржи составляла 5%. Другими словами, цены на ценные бумаги менялись каждый день более чем на 5%.

Например, инвесторы не могут определиться, что произойдет с той или иной компанией, и это приводит к лихорадочным покупкам и продажам активов на фондовом рынке. Например, в период пандемии COVID-19 волатильность индекса Московской биржи составляла 5%. Другими словами, цены на ценные бумаги менялись каждый день более чем на 5%.Индекс Московской биржи с октября 2019 по ноябрь 2020 года. Источник данных: сервис Tradingview

Вопрос-ответ 28 сентября 2020 Как вы находите интересные идеи для инвестиций? 7 минут

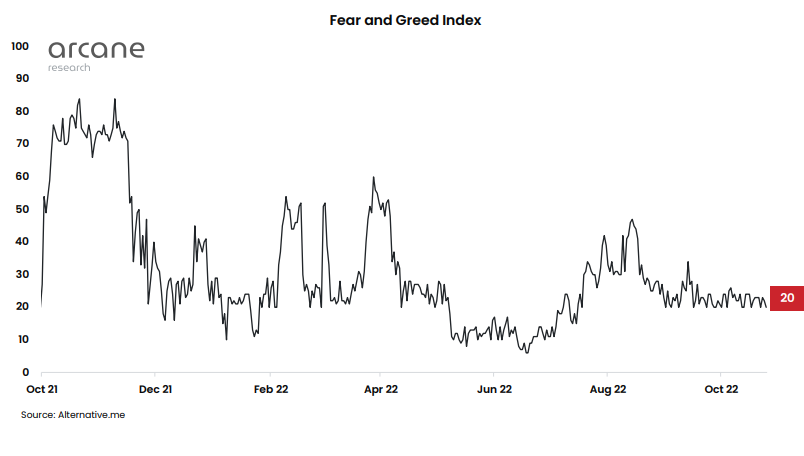

Что такое индекс волатильности и как его используют

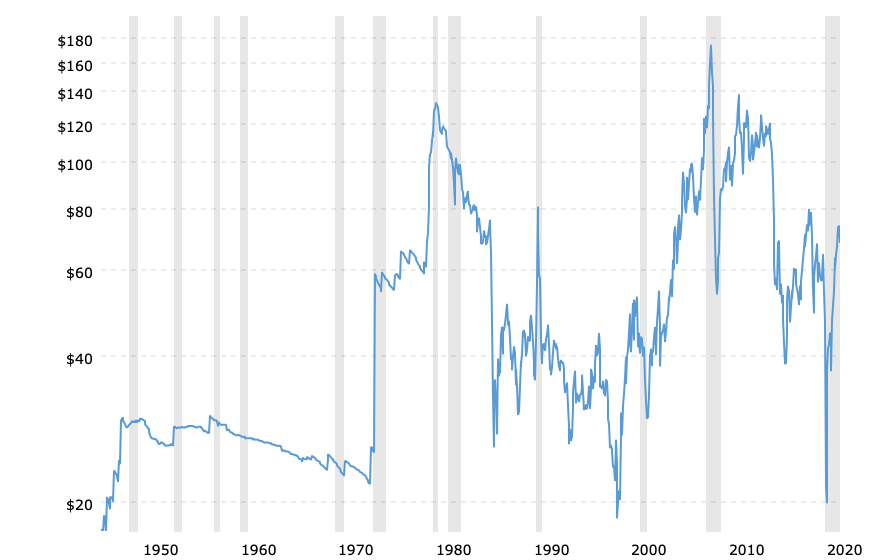

Чтобы предугадать движение цен на фондовом рынке, инвесторы используют индекс страха, или индекс волатильности Чикагской биржи опционов VIX, который рассчитывается с января 1990 года на основе цены опционов на индекс S&P 500. Он показывает предположения инвесторов о том, насколько сильно будет меняться стоимость финансовых инструментов на рынке. Иными словами, этот индекс демонстрирует уровень опасений инвесторов относительно возможных движений рынка.

Например, чем ниже индекс, тем более оптимистично настроены участники рынка. И наоборот: чем выше индекс, тем более пессимистичные настроения у инвесторов. Однако рынок может медленно снижаться. Волатильность будет низкая, но оптимизма наблюдаться там не будет.

Динамика VIX или Volatility Index за прошедшие пять лет. Источник данных: Google Finance

Вопрос-ответ 15 марта 2022 Индекс Мосбиржи: какие акции в него входят и для чего он нужен 11 минут Если значение ниже 15, это значит, что инвесторы пока не боятся падения рынка. По их мнению, рынок находится в растущем тренде. Многие эксперты говорят о том, что само снижение индекса ниже 15 может стать поводом для покупки ценных бумаг на долгий срок. Но если значения выше 70–80, это значит, что рынок ожидает снижение или даже падение.

Если значение ниже 15, это значит, что инвесторы пока не боятся падения рынка. По их мнению, рынок находится в растущем тренде. Многие эксперты говорят о том, что само снижение индекса ниже 15 может стать поводом для покупки ценных бумаг на долгий срок. Но если значения выше 70–80, это значит, что рынок ожидает снижение или даже падение.

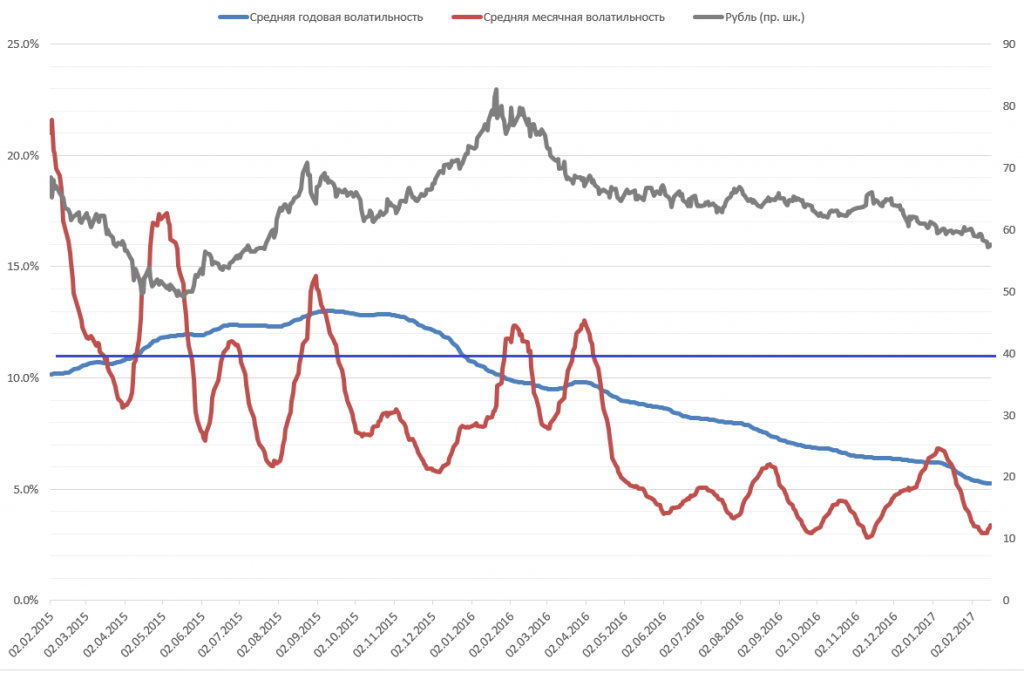

Есть и российский аналог Volatility Index, который рассчитывается через опционы на индекс РТС. Однако поскольку индекс РТС рассчитывается в долларах США, российский индекс страха, или российский индекс волатильности RVI, не учитывает валютную переоценку активов, поэтому не всегда может реально отражать рыночную ситуацию.

Российский индекс волатильности RVI за 2021 год. Источник данных: аналитический отдел ООО «Ньютон Инвестиции»

Волатильность и долгосрочное инвестирование

Волатильные активы считаются более рискованными, чем менее волатильные. Это связано с тем, что их цена будет менее предсказуемой для инвесторов. На волатильность ценных бумаг могут влиять ликвидность актива, а также такие события компании-эмитента, как квартальные отчеты, выплата дивидендов и другие значимые сообщения.

Это связано с тем, что их цена будет менее предсказуемой для инвесторов. На волатильность ценных бумаг могут влиять ликвидность актива, а также такие события компании-эмитента, как квартальные отчеты, выплата дивидендов и другие значимые сообщения.

Для долгосрочных инвестиций волатильность почти не имеет значения. Такое инвестирование связано с рисками, но это риски ошибок в оценке перспектив роста каждой отдельной компании или сектора экономики.

Кратко

- Волатильность не измеряет направление рынка. Цены могут меняться в любом направлении.

- Волатильность — это мера того, насколько велики колебания цен индексов, ценных бумаг и других финансовых инструментов.

- Высокая волатильность означает, что цена актива может резко изменяться в любом направлении.

- Низкая волатильность означает, что стоимость актива более устойчива к изменениям.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях.

Кирилл Морозов

Автор

Поделиться статьей

Читайте также

17 сентября 2020 Когда акция падает, сразу хочу ее купить. Стоит ли так делать?

6 минут

05 ноября 2020

Как определить, адекватна ли цена акции?

4 минуты

31 августа 2020

Можно ли, самому выбирая акции, обогнать по доходности индекс?

4 минуты

04 июля 2020

Как вы отнеслись к вашему первому сильному падению или резкому росту портфеля?

5 минут

28 января 2022

Инвестиционные идеи после коррекции: обновление срока реализации

2 минуты

18 февраля 2022

Иностранные ETF на индексы: базовые знания для заключения сделок

10 минут

Стоит ли так делать?

6 минут

05 ноября 2020

Как определить, адекватна ли цена акции?

4 минуты

31 августа 2020

Можно ли, самому выбирая акции, обогнать по доходности индекс?

4 минуты

04 июля 2020

Как вы отнеслись к вашему первому сильному падению или резкому росту портфеля?

5 минут

28 января 2022

Инвестиционные идеи после коррекции: обновление срока реализации

2 минуты

18 февраля 2022

Иностранные ETF на индексы: базовые знания для заключения сделок

10 минутЗначение в финансах и как это работает с акциями

Что такое волатильность?

Волатильность — это статистическая мера дисперсии доходности данной ценной бумаги или рыночного индекса. В большинстве случаев, чем выше волатильность, тем рискованнее ценная бумага. Волатильность часто измеряется либо стандартным отклонением, либо разницей между доходностью одной и той же ценной бумаги или рыночного индекса.

В большинстве случаев, чем выше волатильность, тем рискованнее ценная бумага. Волатильность часто измеряется либо стандартным отклонением, либо разницей между доходностью одной и той же ценной бумаги или рыночного индекса.

На рынках ценных бумаг волатильность часто связана с большими колебаниями в любом направлении. Например, когда фондовый рынок растет и падает более чем на один процент в течение длительного периода времени, это называется «волатильным» рынком. Волатильность актива является ключевым фактором при ценообразовании опционных контрактов.

Ключевые выводы

- Волатильность показывает, насколько сильно цена актива колеблется вокруг средней цены — это статистическая мера дисперсии его доходности.

- Существует несколько способов измерения волатильности, включая бета-коэффициенты, модели ценообразования опционов и стандартные отклонения доходности.

- Волатильные активы часто считаются более рискованными, чем менее волатильные активы, поскольку ожидается, что цена будет менее предсказуемой.

- Волатильность является важной переменной для расчета цен опционов.

Понимание волатильности

Волатильность часто относится к степени неопределенности или риска, связанного с размером изменений стоимости ценной бумаги. Более высокая волатильность означает, что стоимость ценной бумаги потенциально может распространяться на более широкий диапазон значений. Это означает, что цена ценной бумаги может резко измениться за короткий период времени в любом направлении. Более низкая волатильность означает, что стоимость ценной бумаги не колеблется резко и имеет тенденцию быть более стабильной.

Один из способов измерить вариацию актива — это количественно определить ежедневную доходность (процентное ежедневное изменение) актива. Историческая волатильность основана на исторических ценах и представляет собой степень изменчивости доходности актива. Это число без единицы измерения и выражается в процентах.

В то время как дисперсия отражает дисперсию доходности вокруг среднего значения актива в целом, волатильность является мерой этой дисперсии, ограниченной определенным периодом времени. Таким образом, мы можем сообщать дневную волатильность, недельную, месячную или годовую волатильность. Поэтому полезно думать о волатильности как о годовом стандартном отклонении.

Таким образом, мы можем сообщать дневную волатильность, недельную, месячную или годовую волатильность. Поэтому полезно думать о волатильности как о годовом стандартном отклонении.

Как рассчитать волатильность

Волатильность часто рассчитывается с использованием дисперсии и стандартного отклонения (стандартное отклонение — это квадратный корень из дисперсии). Поскольку волатильность описывает изменения за определенный период времени, вы просто берете стандартное отклонение и умножаете его на квадратный корень из числа рассматриваемых периодов:

объем = σ√T

куда:

- v = волатильность за некоторый интервал времени

- σ = стандартное отклонение доходности

- T = количество периодов во временном горизонте

Для простоты предположим, что у нас есть месячные цены закрытия акций от 1 до 10 долларов. Например, первый месяц — 1 доллар, второй — 2 доллара и так далее. Чтобы рассчитать дисперсию, выполните следующие пять шагов.

- Найдите среднее значение набора данных. Это означает добавление каждого значения, а затем деление его на количество значений. Если мы добавим 1 доллар, плюс 2 доллара, плюс 3 доллара, вплоть до 10 долларов, мы получим 55 долларов. Это делится на 10, потому что у нас есть 10 чисел в нашем наборе данных. Это обеспечивает среднюю или среднюю цену в размере 5,50 долларов США.

- Вычислите разницу между каждым значением данных и средним значением. Это часто называют отклонением. Например, мы берем 10 долларов – 5,50 доллара = 4,50 доллара, затем 9 долларов – 5,50 доллара = 3,50 доллара. Это продолжается вплоть до первого значения данных $1. Допускаются отрицательные числа. Поскольку нам нужно каждое значение, эти вычисления часто выполняются в электронной таблице.

- Выравнивание отклонений. Это устранит отрицательные значения.

- Сложите квадраты отклонений. В нашем примере это равно 82,5.

- Разделите сумму квадратов отклонений (82,5) на количество значений данных.

В этом случае результирующая дисперсия составляет 8,25 доллара. Для получения стандартного отклонения берется квадратный корень. Это равно 2,87 доллара. Это мера риска, показывающая, как значения распределяются вокруг средней цены. Это дает трейдерам представление о том, насколько цена может отклоняться от средней.

Инвестопедия / Сабрина Цзян

Если цены случайным образом выбираются из нормального распределения, то около 68% всех значений данных будут находиться в пределах одного стандартного отклонения. Девяносто пять процентов значений данных будут находиться в пределах двух стандартных отклонений (2 x 2,87 в нашем примере) и 99,7% всех значений будут находиться в пределах трех стандартных отклонений (3 x 2,87). В этом случае значения от 1 до 10 долларов не распределяются случайным образом на кривой нормального распределения; скорее. они распределены равномерно. Таким образом, ожидаемые процентные соотношения 68%–95%º–99,7% не соответствуют действительности. Несмотря на это ограничение, трейдеры часто используют стандартное отклонение, поскольку наборы данных о доходности часто больше напоминают нормальное распределение (кривая нормального распределения), чем в данном примере.

Несмотря на это ограничение, трейдеры часто используют стандартное отклонение, поскольку наборы данных о доходности часто больше напоминают нормальное распределение (кривая нормального распределения), чем в данном примере.

Считается, что волатильность цен на акции возвращается к среднему значению, а это означает, что периоды высокой волатильности часто становятся умеренными, а периоды низкой волатильности возрастают, колеблясь вокруг некоторого долгосрочного среднего значения.

Типы волатильности

Подразумеваемая волатильность

Подразумеваемая волатильность (IV), также известная как прогнозируемая волатильность, является одним из наиболее важных показателей для трейдеров опционами. Как следует из названия, это позволяет им определить, насколько волатильным будет рынок в будущем. Эта концепция также дает трейдерам способ расчета вероятности. Следует отметить один важный момент: его не следует считать наукой, поэтому он не дает прогноза того, как рынок будет двигаться в будущем.

В отличие от исторической волатильности, подразумеваемая волатильность исходит из цены самого опциона и представляет собой ожидания волатильности в будущем. Поскольку это подразумевается, трейдеры не могут использовать прошлые результаты в качестве индикатора будущих результатов. Вместо этого они должны оценить потенциал опциона на рынке.

Подразумеваемая волатильность является ключевой характеристикой торговли опционами.

Историческая волатильность

Историческая волатильность (HV), также называемая статистической волатильностью, измеряет колебания базовых ценных бумаг путем измерения изменений цен в течение заранее определенных периодов времени. Это менее распространенный показатель по сравнению с подразумеваемой волатильностью, потому что он не ориентирован на будущее.

Когда наблюдается рост исторической волатильности, цена ценной бумаги также будет двигаться больше, чем обычно. В это время есть ожидание, что что-то изменится или изменилось. С другой стороны, если историческая волатильность снижается, это означает, что любая неопределенность устранена, и все возвращается на круги своя.

С другой стороны, если историческая волатильность снижается, это означает, что любая неопределенность устранена, и все возвращается на круги своя.

Этот расчет может быть основан на внутридневных изменениях, но часто измеряет движения, основанные на переходе от одной цены закрытия к другой. В зависимости от предполагаемой продолжительности торговли опционами историческая волатильность может измеряться с шагом от 10 до 180 торговых дней.

Волатильность и цены опционов

Волатильность является ключевой переменной в моделях ценообразования опционов, оценивая, в какой степени доходность базового актива будет колебаться между настоящим моментом и истечением срока действия опциона. Волатильность, выраженная в виде процентного коэффициента в формулах оценки опционов, возникает в результате ежедневной торговой деятельности. То, как измеряется волатильность, повлияет на значение используемого коэффициента.

Волатильность также используется для оценки опционных контрактов с использованием таких моделей, как модели Блэка-Шоулза или модели биномиального дерева. Более волатильные базовые активы приведут к более высоким премиям опционов, потому что при волатильности выше вероятность того, что опционы окажутся в деньгах по истечении срока действия. Трейдеры опционов пытаются предсказать будущую волатильность актива, поэтому цена опциона на рынке отражает его подразумеваемую волатильность.

Более волатильные базовые активы приведут к более высоким премиям опционов, потому что при волатильности выше вероятность того, что опционы окажутся в деньгах по истечении срока действия. Трейдеры опционов пытаются предсказать будущую волатильность актива, поэтому цена опциона на рынке отражает его подразумеваемую волатильность.

Чем больше волатильность, тем выше рыночная цена опционных контрактов по всем направлениям.

Другие показатели волатильности

Бета-версия

Одним из показателей относительной волатильности конкретной акции по отношению к рынку является ее бета (β). Бета аппроксимирует общую волатильность доходности ценной бумаги по отношению к доходности соответствующего эталона (обычно используется S&P 500). Например, акции со значением бета, равным 1,1, исторически изменялись на 110 % на каждые 100 % в эталонном тесте, исходя из уровня цен.

И наоборот, акции с бета-коэффициентом 0,9 исторически изменялись на 90% на каждые 100% движения базового индекса.

VIX

Рыночную волатильность также можно увидеть с помощью VIX или индекса волатильности, числовой меры широкой рыночной волатильности. Индекс VIX был создан Чикагской биржей опционов в качестве меры для измерения 30-дневной ожидаемой волатильности фондового рынка США, полученной на основе котировок колл- и пут-опционов S&P 500 в режиме реального времени. Это фактически показатель будущих ставок, которые инвесторы и трейдеры делают в отношении направления рынков или отдельных ценных бумаг. Высокое значение VIX предполагает рискованный рынок.

Трейдеры также могут торговать VIX, используя различные опционы и продукты, торгуемые на бирже, или они могут использовать значения VIX для оценки определенных производных продуктов.

Пример волатильности

Предположим, что инвестор формирует пенсионный портфель. Поскольку в ближайшие несколько лет она уйдет на пенсию, она ищет акции с низкой волатильностью и стабильной доходностью. Она рассматривает две компании:

- ABC Corp.

имеет бета-коэффициент 0,78, что делает его немного менее волатильным, чем индекс S&P 500.

имеет бета-коэффициент 0,78, что делает его немного менее волатильным, чем индекс S&P 500. - XYZ, Inc. имеет бета-коэффициент 1,45, что делает его значительно более волатильным, чем индекс S&P 500.

Более консервативный инвестор может выбрать для своего портфеля корпорацию ACorporation, так как она имеет меньшую волатильность и более предсказуемую краткосрочную стоимость.

Советы по управлению волатильностью

Инвесторов могут беспокоить периоды высокой волатильности, поскольку цены могут сильно колебаться или внезапно падать. Долгосрочным инвесторам лучше всего игнорировать периоды краткосрочной волатильности и придерживаться выбранного курса. Это связано с тем, что в долгосрочной перспективе фондовые рынки имеют тенденцию к росту. Между тем такие эмоции, как страх и жадность, которые могут усиливаться на рынках волатильности, могут подорвать вашу долгосрочную стратегию. Некоторые инвесторы также могут использовать волатильность как возможность пополнить свои портфели, покупая акции на спадах, когда цены относительно дешевы.

Вы также можете использовать стратегии хеджирования для управления волатильностью, например, покупать защитные опционы пут для ограничения убытков без необходимости продавать какие-либо акции. Но обратите внимание, что опционы пут также станут более дорогими, когда волатильность выше.

Что такое волатильность с математической точки зрения?

Волатильность — это статистическая мера разброса данных относительно их среднего значения за определенный период времени. Он рассчитывается как стандартное отклонение, умноженное на квадратный корень из числа периодов времени, T. В финансах он представляет собой разброс рыночных цен в годовом исчислении.

Волатильность — это то же самое, что и риск?

Волатильность часто используется для описания риска, но это обязательно всегда так. Риск включает в себя шансы понести убыток, а волатильность описывает, насколько сильно и быстро меняются цены. Если эти повышенные ценовые движения также увеличивают вероятность убытков, то и риск увеличивается.

Волатильность — это хорошо?

Является ли волатильность хорошей или плохой вещью, зависит от того, какой вы трейдер и какова ваша склонность к риску. Для долгосрочных инвесторов волатильность может вызвать проблемы, но для внутридневных трейдеров и трейдеров опционами волатильность часто равна торговым возможностям.

Что означает высокая волатильность?

Если волатильность высокая, это означает, что цены движутся (как вверх, так и вниз) быстро и круто.

Что такое VIX?

VIX — это индекс волатильности CBOE, мера краткосрочной волатильности на рынке в целом, измеряемая подразумеваемой волатильностью 30-дневных опционных контрактов S&P 500. VIX обычно повышается, когда акции падают, и снижается, когда акции растут. Таким образом, также известный как «индекс страха», VIX может быть индикатором рыночных настроений, причем более высокие значения указывают на большую волатильность и больший страх среди инвесторов.

Итог

Волатильность — это то, насколько и как быстро цены меняются в течение заданного промежутка времени. На фондовом рынке повышенная волатильность часто является признаком страха и неуверенности инвесторов. Вот почему индекс волатильности VIX иногда называют «индексом страха». В то же время волатильность может создавать возможности для внутридневных трейдеров открывать и закрывать позиции. Волатильность также является ключевым компонентом в ценообразовании и торговле опционами.

На фондовом рынке повышенная волатильность часто является признаком страха и неуверенности инвесторов. Вот почему индекс волатильности VIX иногда называют «индексом страха». В то же время волатильность может создавать возможности для внутридневных трейдеров открывать и закрывать позиции. Волатильность также является ключевым компонентом в ценообразовании и торговле опционами.

Что такое волатильность? Определение волатильности, значение волатильности

Что такое волатильность? Определение волатильности, Значение волатильности — The Economic TimesИзбранные фонды

Pro Investing By Aditya Birla Sun Vife Mutual Fund

Invest Now

Избранные фонды

★ ★ ★ ★

Мирэйский фонд Гибридного фонда.

5Y Возврат

12,33 %

Инвестировать сейчас

Поиск

+

Деловые новости›Определения›Капитал›Волатильность

Предложите новое определение

Предлагаемые определения будут рассмотрены для включения в Economictimes. com

com

Капитал

ПРЕДЫДУЩЕЕ ОПРЕДЕЛЕНИЕ

СЛЕДУЮЩЕЕ ОПРЕДЕЛЕНИЕ 9019

Определение: Это скорость, с которой цена ценной бумаги увеличивается или уменьшается для данного набора доходов. Волатильность измеряется путем расчета стандартного отклонения годовой доходности за определенный период времени. Он показывает диапазон, в котором цена ценной бумаги может увеличиваться или уменьшаться.Описание: Волатильность измеряет риск ценной бумаги. Он используется в формуле оценки опционов для оценки колебаний доходности базовых активов. Волатильность указывает на поведение цены ценной бумаги и помогает оценить колебания, которые могут произойти за короткий период времени.

Если цена ценной бумаги быстро колеблется в течение короткого промежутка времени, говорят, что она имеет высокую волатильность. Если цены ценной бумаги колеблются медленно в течение более длительного промежутка времени, говорят, что она имеет низкую волатильность.

Читать Подробнее Новости на

- volatilitypriceasseturns

- Deviation

Предыдущее определение

Следующее определение

Связанные новость

- 3 2 9005

. есть какие-либо вопросы по взаимным фондам, сообщение о взаимных фондах ET на Facebook. Мы получим на него ответ от нашей группы экспертов.

В результате все пространство HORECA (гостиницы, рестораны / QSR, кафе) также выиграет».

В результате все пространство HORECA (гостиницы, рестораны / QSR, кафе) также выиграет».

Следовательно, они, вероятно, уменьшат свою подверженность риску на развивающихся рынках. Тенденция развернется, как только ФРС просигнализирует о том, что процентная ставка достигла пика или инфляция в США достигла пика.

Следовательно, они, вероятно, уменьшат свою подверженность риску на развивающихся рынках. Тенденция развернется, как только ФРС просигнализирует о том, что процентная ставка достигла пика или инфляция в США достигла пика.

д.

д.

имеет бета-коэффициент 0,78, что делает его немного менее волатильным, чем индекс S&P 500.

имеет бета-коэффициент 0,78, что делает его немного менее волатильным, чем индекс S&P 500.