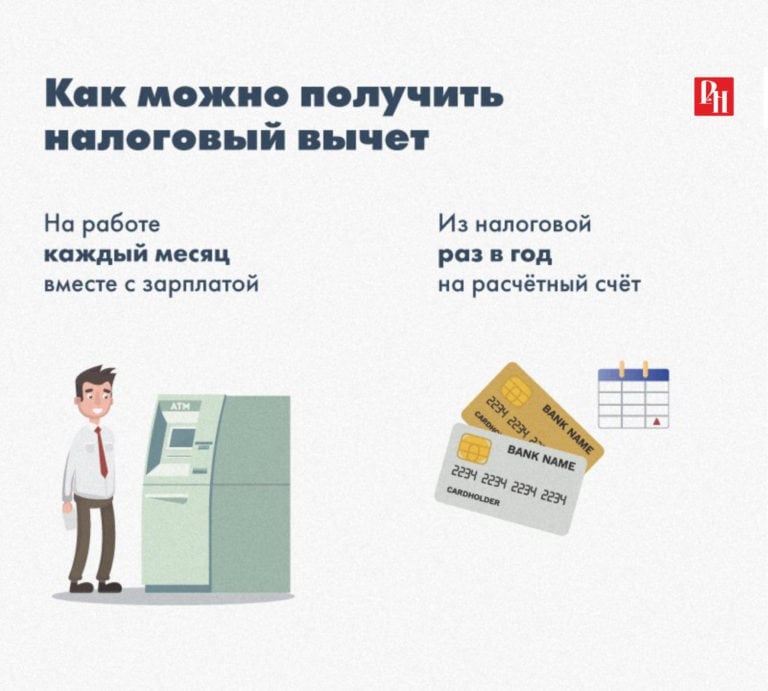

Как можно получить налоговый вычет: кто, где и как может его получить

Самые недооцененные налоговые вычеты

Детализированные налоговые вычеты дают многим американским наемным работникам возможность получать больше дохода, а не отдавать свои с трудом заработанные деньги правительству. Если вы ведете хороший учет, вычеты могут означать больше денег для вас и меньше для Налоговой службы (IRS).

Key Takeaways

- Детализация ваших налоговых вычетов может позволить вам сохранить большую часть вашего дохода.

- Отсутствие детализированного вычета может стоить вам возврата долларов.

- Изменения в налоговых вычетах, основанные на Законе о сокращении налогов и занятости от 2017 года, отменили некоторые вычеты расходов, но позволили детализировать другие.

- Домовладение, медицинские расходы и благотворительность являются общими вычетами.

- Новый закон отменил некоторые вычеты, такие как невозмещаемые расходы на работу и сборы за составление налоговой декларации, но вы по-прежнему можете вычитать проигрыш в азартных играх и проценты по студенческому кредиту.

Изменения в правилах Закона о снижении налогов и занятости

После принятия Закона о снижении налогов и занятости от 2017 года (TCJA) решение о перечислении было принято с большой оговоркой. Прежде чем приступить к заполнению этой формы Приложения А, имейте в виду, что стандартные отчисления, которые значительно увеличились в 2018 году, каждый год увеличивались немного больше.

Стандартный вычет — это часть вашего дохода, которая не облагается подоходным налогом. Вы можете воспользоваться стандартным вычетом, если не укажете свои вычеты в Приложении А. Вот разбивка сумм стандартных вычетов по статусу подачи на 2022 и 2023 годы:

| Стандартные отчисления на 2022 и 2023 годы | ||

|---|---|---|

| Статус регистрации | 2022 Стандартный вычет | 2023 Стандартный вычет |

| Одноместный | 12 950 долл. США США | 13 850 долларов США |

| Замужние, подающие раздельно | 12 950 долл. США | 13 850 долларов США |

| Главы домохозяйств | 19 400 долл. США | 20 800 долларов США |

| Совместная регистрация в браке | 25 900 долларов США | 27 700 долларов США |

| Выжившие супруги | 25 900 долларов США | 27 700 долларов США |

Обратите внимание, что TCJA отменил личное освобождение, поэтому вы должны учитывать это в своих расчетах. Закон также отменил или изменил правила для ряда налоговых вычетов, которые вы могли получить в 2017 году. С другой стороны, TCJA больше не ограничивает общие детализированные вычеты в соответствии с вашим скорректированным валовым доходом (AGI), который составляет не менее одно положительное изменение для элементов управления.

Если ваши общие постатейные вычеты ниже сумм, перечисленных выше, вам лучше воспользоваться стандартным вычетом. Если нет, читайте дальше, чтобы узнать о наиболее часто упускаемых из виду детальных вычетах и о том, как они могут помочь вам сэкономить еще больше.

Если нет, читайте дальше, чтобы узнать о наиболее часто упускаемых из виду детальных вычетах и о том, как они могут помочь вам сэкономить еще больше.

Если у вас нет большого количества подлежащих вычету расходов, вам, вероятно, будет лучше воспользоваться стандартным вычетом.

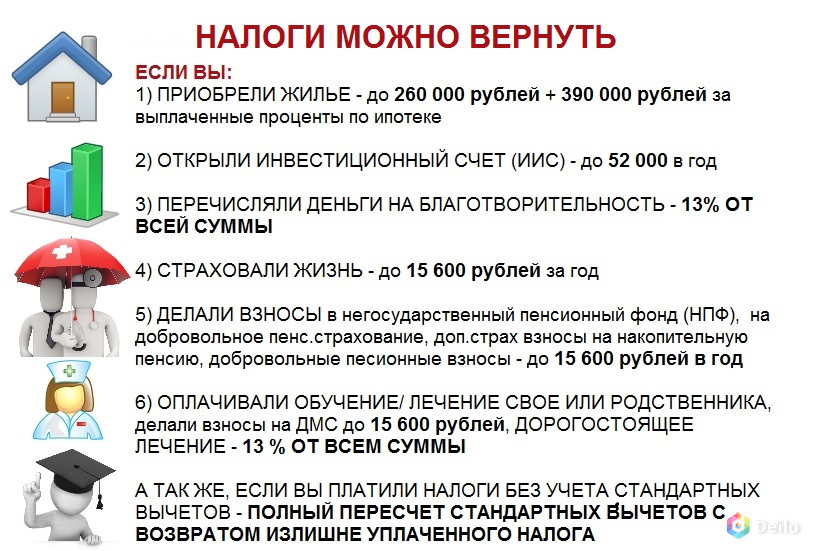

Налоговые вычеты для домовладельцев

Владение домом может дать вам огромные налоговые списания каждый год. Вот краткое изложение:

- Проценты по ипотеке . Если вы купили дом до 15 декабря 2017 года, вы можете вычесть процентные платежи по ипотечным кредитам на сумму до 1 миллиона долларов США, использованных для покупки, строительства или улучшения вашего первого или второго дома. Если вы приобрели дом после 15 декабря 2017 года, вы можете вычесть проценты по ипотеке на первые 750 000 долларов США по кредиту. Лимит в 1 миллион долларов планируется вернуть в 2025 году.

- Частное ипотечное страхование . Если вы занимаете более 80% от покупной цены дома, ваш кредитор может потребовать частную ипотечную страховку или PMI.

Вы можете вычитать премии PMI по ипотечным кредитам, взятым после 2006 года. Однако сумма вычета зависит от вашего дохода: вычет начинает постепенно отменяться, если ваш доход превышает 100 000 долларов в год (или 50 000 долларов для супружеских пар, подающих отдельные заявления). Вычета нет, если вы зарабатываете более 109 долларов.000 в год (или 54 500 долларов, если женатые подали документы отдельно).

Вы можете вычитать премии PMI по ипотечным кредитам, взятым после 2006 года. Однако сумма вычета зависит от вашего дохода: вычет начинает постепенно отменяться, если ваш доход превышает 100 000 долларов в год (или 50 000 долларов для супружеских пар, подающих отдельные заявления). Вычета нет, если вы зарабатываете более 109 долларов.000 в год (или 54 500 долларов, если женатые подали документы отдельно). - Очки. Кредиторы могут взимать баллы в обмен на лучшую процентную ставку. Один балл равен 1% от общей суммы кредита. Вы можете вычесть баллы, связанные с ипотекой на покупку дома. Как правило, вы не можете вычесть всю сумму баллов в том году, когда вы их выплачиваете. Вместо этого вы обычно вычитаете их в течение срока кредита.

- Налоги на имущество . Одним из наиболее значительных изменений, внесенных TCJA, было ограничение отчислений по налогу на имущество и другим государственным и местным налогам («SALT»). За налоговые годы с 2018 по 2025 год вы можете получить общий общий вычет в размере 10 000 долларов США (5 000 долларов США для супружеских пар, подающих отдельные декларации) в отношении подоходного налога штата и местного налога, налога с продаж и налога на имущество.

- Вычет домашнего офиса . Если вы используете часть своего дома исключительно в служебных целях, а ваш дом является основным местом вашего бизнеса, вы можете вычесть процент расходов на дом, связанных с вашей работой.

- Затраты на продажу . Если вы продаете свой дом, вы можете снизить налогооблагаемый прирост капитала на сумму ваших расходов на продажу, включая комиссионные агента по недвижимости, страхование правового титула, судебные издержки, расходы на рекламу, административные расходы, сборы за условное депонирование и сборы за проверку. Имейте в виду, что если вы продаете свой дом с целью получения прибыли, вы можете исключить до 250 000 долларов США прироста капитала из своего дохода или до 500 000 долларов США, если вы состоите в браке и подаете совместную декларацию.

Сертификат об ипотечном кредитовании (MCC) позволяет малообеспеченным покупателям жилья, впервые покупающим жилье, воспользоваться налоговым кредитом на проценты по ипотеке в размере до 20 % от процентных платежей по ипотеке — до 2000 долларов США в год.

Налоговый вычет с продаж транспортных средств

При покупке автомобиля вы платите налог с продаж. Некоторые штаты продолжают ежегодно облагать вас налогом, как выразился Кентукки, за «привилегию пользоваться автомобилем на дорогах общего пользования». Большинство штатов также ежегодно рассылают уведомление с требованием уплаты налогов для регистрации вашего автомобиля. После того, как вы наклеите новую наклейку на свой автомобиль, вы сможете подать квитанцию и добавить этот платеж к своим вычетам по налогу на личное имущество в апреле.

Если ваш штат рассчитывает процент от регистрации транспортного средства на основе стоимости вашего автомобиля, вы можете вычесть этот процент как часть налога на личное имущество. Процент регистрации транспортного средства, основанный на весе вашего автомобиля, не облагается налогом. Например, в Нью-Гэмпшире часть регистрации автомобиля подлежит вычету (муниципальная часть, которая рассчитывается на основе стоимости), а часть не подлежит вычету (государственная часть, которая основана на весе).

То же самое касается RV или лодки — проверьте регистрационные документы, чтобы узнать, платите ли вы налоги на недвижимость и за них, и помните о максимальной сумме налогов SALT в размере 10 000 долларов.

Налоговые вычеты на благотворительные пожертвования

Вы пожертвовали свои узкие джинсы и кофейный столик на колесиках в фонд Goodwill, что, в свою очередь, снижает ваши налоги за счет увеличения ваших благотворительных отчислений. IRS требует, чтобы вы предоставили «квалифицированную оценку предмета или группы предметов», если вы требуете вычета более 5000 долларов США за предмет (или группу подобных предметов). Для таких предметов, как электроника, бытовая техника и мебель, вы можете нужно заплатить профессионалу, чтобы оценить стоимость вашего пожертвования.

В 2021 налоговом году вы могли вычесть до 300 долларов (600 долларов, если вы состоите в браке и подаете декларацию совместно) из денежных пожертвований, сделанных соответствующим благотворительным организациям, даже если вы использовали стандартный вычет. Это называется вычетом над чертой. Но это была льгота только для 2021 года, которая больше не применяется в 2022 и 2023 годах.

Это называется вычетом над чертой. Но это была льгота только для 2021 года, которая больше не применяется в 2022 и 2023 годах.

Если вы детализируете, вы обычно можете списать от 20% до 60% вашего скорректированного валового дохода (AGI) на благотворительные взносы — сумма варьируется в зависимости от типа взноса и типа благотворительности. Однако в 2021 году вы могли временно вычесть до 100% вашего AGI для денежных взносов в соответствующие благотворительные организации. Это была специальная цифра только для 2021 года, которая больше не применяется.

Налоговые вычеты для волонтеров

Если вы относитесь к тому типу людей, которым нравится посвящать свое свободное время волонтерству, и вы тратите деньги на поездки в любимую благотворительную организацию, вы можете добавить эти расходы к своим благотворительным отчислениям (но не к стоимости вашего времени или оказание услуг). Основной целью поездки должна быть благотворительность, без существенных элементов отпуска. Согласно IRS, чтобы соответствовать требованиям, вы должны «действовать в подлинном и существенном смысле на протяжении всей поездки».

Согласно IRS, чтобы соответствовать требованиям, вы должны «действовать в подлинном и существенном смысле на протяжении всей поездки».

Независимо от того, едете ли вы на автобусе или на собственном автомобиле, вам потребуются хорошие записи о вашей благотворительной деятельности: храните квитанции за общественный транспорт или журналы пробега вашего автомобиля (за которые вы можете взимать стандартную ставку 0,14 доллара за милю для благотворительных организаций). а также квитанции за парковку и дорожные сборы.

Налоговые вычеты на медицинские расходы

IRS разрешает вычет медицинских расходов, но только для той части расходов, которая превышает 7,5% вашего AGI. Таким образом, если ваш AGI составляет 50 000 долларов, вы можете вычесть только ту часть ваших медицинских расходов, которая в сумме превышает 3 750 долларов. Если ваша страховая компания возместит вам какую-либо часть ваших расходов, эта сумма не может быть вычтена. Если страховка возместит вам в будущем налоговом году какую-либо часть расходов, заявленных в текущем году, вам нужно будет добавить возмещение (до суммы, которую вы взяли в качестве вычета) в качестве дохода в будущем году.

Часть денег, которые вы платите за страхование на случай длительного ухода, также может минимизировать ваше налоговое бремя. Страхование долгосрочного ухода является вычитаемым медицинским расходом, и IRS позволяет вам вычитать растущую часть вашего страхового взноса по мере того, как вы становитесь старше, но только в том случае, если страхование не субсидируется вашим работодателем или работодателем вашего супруга.

Еще одним преимуществом является то, что вы можете вычесть транспортные и командировочные расходы, связанные с медицинским обслуживанием, а значит, вы можете списать любые расходы на автобус, автомобиль (при стандартной норме пробега для медицинских целей 0,18 доллара за милю на первое полугодие 2022 года и 0,22 доллара за милю). на вторую половину 2022 г.), сборы за проезд, парковку и проживание (но не питание) — до тех пор, пока общая сумма превышает лимит в 7,5%. Имейте в виду, что вы можете вычесть только до 50 долларов США на человека за ночь проживания (вы можете включить проживание для человека, путешествующего с вами).

Вы также можете вычесть любые дополнительные доплаты, расходы на лекарства, отпускаемые по рецепту, и плату за лабораторные исследования как часть ваших медицинских расходов, если общая сумма превышает лимит в 7,5%. IRS позволяет вам учитывать общие сборы и услуги, если они не полностью покрываются вашими страховыми планами, такие как терапия и услуги по уходу. На самом деле, определение медицинских расходов IRS довольно широкое и может включать такие вещи, как иглоукалывание и программы отказа от курения.

Взносы на медицинские сберегательные счета (HSA) не облагаются налогом. Если у вас есть план медицинского страхования с высокой франшизой (HDHP), вы можете внести до 3650 долларов США в HSA в 2022 году (или 7300 долларов США для семейного плана HDHP). В 2023 налоговом году лимит взносов увеличивается до 3850 долларов США для физического лица или 7750 долларов США для человека с семейным планом.

Прочие налоговые вычеты

Правила TCJA отменяют большинство вычетов, которые ранее подпадали под категорию «разные детализированные вычеты». Многие из этих вычетов подпадали под порог в 2% от AGI, что означает, что вы могли вычесть только сумму, превышающую 2% от вашего AGI. В соответствии с TCJA порог в 2% от AGI больше не применяется, но вы больше не можете вычитать следующее:

Многие из этих вычетов подпадали под порог в 2% от AGI, что означает, что вы могли вычесть только сумму, превышающую 2% от вашего AGI. В соответствии с TCJA порог в 2% от AGI больше не применяется, но вы больше не можете вычитать следующее:

- Невозмещаемые служебные расходы, такие как связанные с работой поездки и членские взносы

- Невозмещаемые расходы на переезд, если вам пришлось переехать для устройства на новую работу (исключение: переезд на действительную военную службу в связи с военным приказом)

- Большинство инвестиционных расходов, включая консультационные и управленческие услуги

- Сборы за подготовку налогов (за исключением сборов за подготовку Приложений C, E или F, которые являются вычитаемыми деловыми расходами)

- Плата за оспаривание решения IRS

- Расходы на хобби

- Потери в результате несчастных случаев или краж, за исключением зон стихийных бедствий, установленных на федеральном уровне

Вот что еще можно вычесть:

- Проигрыш в азартных играх до вашего выигрыша

- Проценты на деньги, которые вы занимаете для покупки инвестиции

- Ущерб от несчастных случаев и краж приносящей доход собственности

- Федеральный налог на наследство на доход от определенных унаследованных объектов, таких как пенсионные счета и пенсионные пособия

- Расходы на работу, связанные с инвалидностью, для людей с инвалидностью

- Проценты по студенческому кредиту (не более 2500 долларов США или общая сумма процентов, уплаченных вами за год)

Что домовладельцы могут вычитать?

Домовладельцы получают ряд налоговых вычетов, включая проценты по ипотечным кредитам, баллы, налоги на имущество, частное ипотечное страхование (PMI) и расходы на домашний офис.

Какой стандартный вычет на 2022 и 2023 годы?

В 2022 налоговом году стандартный вычет составляет 12 950 долларов США для одиноких и состоящих в браке отдельных налогоплательщиков (увеличение до 13 850 долларов США в 2023 году). Стандартный вычет для глав домохозяйств в 2022 году составляет 19 долларов.400 долларов (рост до 20 800 долларов в 2023 году). Стандартный вычет составляет 25 900 долларов США для лиц, состоящих в браке, подающих совместную декларацию, или соответствующих требованиям налогоплательщиков вдов (вдовцов) (увеличение до 27 700 долларов США в 2023 году).

Что я могу потребовать в качестве налогового вычета без квитанции?

IRS требует, чтобы налогоплательщики хранили документальное подтверждение заявленных расходов. Если вы в конечном итоге пройдете аудит и не сможете предоставить квитанции, могут быть приемлемы альтернативы, такие как аннулированные чеки и выписки по кредитной или дебетовой карте.

Итог

Листки бумаги, которые вы запихиваете в свой бумажник, могут означать, что на вашем банковском счете появится больше денег в преддверии налогового сезона. Сохраняйте квитанции за услуги и храните файл в течение года, чтобы у вас был учет даже самых незначительных расходов, которые вы понесли на бизнес, благотворительность и свое здоровье. По мере того, как эти расходы складываются, они могут в конечном итоге снизить ваш налоговый счет.

Сохраняйте квитанции за услуги и храните файл в течение года, чтобы у вас был учет даже самых незначительных расходов, которые вы понесли на бизнес, благотворительность и свое здоровье. По мере того, как эти расходы складываются, они могут в конечном итоге снизить ваш налоговый счет.

Источники статей

Investopedia требует, чтобы авторы использовали первоисточники для поддержки своей работы. К ним относятся официальные документы, правительственные данные, оригинальные отчеты и интервью с отраслевыми экспертами. Мы также при необходимости ссылаемся на оригинальные исследования других авторитетных издателей. Вы можете узнать больше о стандартах, которым мы следуем при создании точного и беспристрастного контента, в нашем редакционная политика.

Налоговая служба. «IRS предоставляет корректировки налоговой инфляции на 2023 налоговый год».

Налоговая служба. «Будьте готовы к налогам — понимайте изменения налоговой реформы, затрагивающие отдельных лиц и семьи».

Налоговая служба. «Налоговая реформа влияет на то, как налогоплательщики детализируют свои отчисления».

Налоговая служба. «Вычет процентов по ипотеке». Страница 2.

Налоговая служба. «Вычет процентов по ипотечному кредиту», страницы 7–8.

Налоговая служба. «Вычет процентов по ипотечному кредиту», страницы 5-7.

Налоговая служба. «Тема № 503 Вычитаемые налоги».

Налоговая служба. «Вычет домашнего офиса».

Налоговая служба. «Тема № 701 Продажа вашего дома».

Налоговая служба. «О форме 8396, Кредит под проценты по ипотечному кредиту».

Департамент доходов штата Кентукки. «Налог на использование автотранспортных средств».

Национальная конференция законодательных собраний штатов. «Сборы за регистрацию транспортных средств по штатам».

Налоговая служба. «Приложение А — Детализированные вычеты», стр.

F-7.

F-7.Налоговая служба. «Публикация 17, Налоговый справочник 2020», стр. 98.

Генеральный суд Нью-Гэмпшира. «Раздел XXI, Автомобили, Глава 261, Свидетельства о праве собственности и регистрации транспортных средств, Муниципальные разрешения на регистрацию, Раздел 261: 153».

Генеральный суд Нью-Гэмпшира. «Раздел XXI, Автомобили, Глава 261, Свидетельства о праве собственности и регистрации транспортных средств, Регистрационные сборы, Раздел 261: 141».

Налоговый фонд. «Вычет государственных и местных налогов (SALT)».

Налоговая служба. «Тема № 506 Благотворительные пожертвования».

Налоговая служба. «Публикация 526, Благотворительные взносы», стр. 8.

Служба внутренних доходов. «Расширенные налоговые льготы помогут частным лицам и предприятиям заниматься благотворительностью в 2021 году».

Налоговая служба. «Публикация 526, Благотворительные взносы», стр.

6.

6.Налоговая служба. «IRS увеличивает пробег до конца 2022 года».

Налоговая служба. «Публикация 502, Медицинские и стоматологические расходы».

Налоговая служба. «Тема № 502 Медицинские и стоматологические расходы».

Налоговая служба. «Публикация 502, Медицинские и стоматологические расходы», стр. 14.

Налоговая служба. «Процедура получения доходов 2021-25», стр. 1.

Исследовательская служба Конгресса. «Сберегательные счета здоровья (HSA)», стр. 2 в формате pdf.

Налоговая служба. «Публикация 5307, Основы налоговой реформы для физических лиц и семей», страницы 5-7.

Налоговая служба. «Публикация 529, Прочие вычеты», стр. 4.

Налоговая служба. «Публикация 529, Разные выводы», стр. 9.

Налоговая служба. «Тема № 456 Вычет процентов по студенческому кредиту».

Налоговая служба.

«Инструкции по Приложению A», стр. 13.

«Инструкции по Приложению A», стр. 13.Налоговая служба. «Публикация 530».

Налоговая служба. «Основные изменения в процедуре получения доходов на 2022–2038 годы».

Налоговая служба. «Бремя доказательства.»

Налоговая служба. «Какие записи я должен вести».

Список типов и способы расчета

Налоговый вычет — это расход, который вы можете вычесть из налогооблагаемого дохода. Это снижает сумму денег, с которой вы платите налоги, и уменьшает ваш налоговый счет. Стандартный вычет — это единая фиксированная сумма денег, которую вы можете вычесть. Детализированные вычеты позволяют вычитать несколько видов квалифицированных расходов.

Что такое налоговый вычет и как он работает?

Налоговый вычет позволяет вам вычесть определенные расходы из вашего дохода до подачи налоговой декларации. Затем вы облагаетесь налогом на эту более низкую сумму дохода, а не на сумму, которую вы фактически заработали.

Правительство разрешает вычеты расходов, которые рассматриваются как приносящие пользу экономике или общественному благу. Например, налоговые вычеты могут побуждать людей покупать дома или экономить деньги, вычитая некоторые из этих расходов из вашего налогооблагаемого дохода.

Преимущество для вас заключается в том, что налоговые вычеты могут сэкономить вам деньги, когда речь идет об уплате личных налогов.

Налоговый вычет против налогового зачета против налогового освобождения

Налоговые вычеты являются одним из трех основных типов льгот по индивидуальному подоходному налогу — два других представляют собой налоговые льготы и налоговые льготы.

Налоговые льготы — это государственная политика, направленная на то, чтобы заставить налогоплательщиков тратить деньги, экономить деньги или поощрять определенное поведение, приносящее пользу экономике страны, путем сокращения их налоговых счетов. Налоговые вычеты, налоговые кредиты и налоговые льготы делают это по-разному. Понимание различий между ними и того, как каждый из них может применяться к вам, может помочь вам получить максимальную отдачу от ваших личных финансов.

Понимание различий между ними и того, как каждый из них может применяться к вам, может помочь вам получить максимальную отдачу от ваших личных финансов.

Различия между налоговыми льготами

- Налоговые вычеты

- Налоговые вычеты уменьшают сумму вашего дохода, который фактически облагается налогом. Вычеты, например, позволяют вам вычитать, сколько вы потратили на выплату процентов по ипотеке или сколько вы внесли в квалифицированные пенсионные планы. Эти два вычета поощряют домовладение и пенсионные сбережения — и то, и другое правительство считает полезными для экономики.

- Налоговые льготы

- Налоговый кредит – это уменьшение суммы налога в определенном размере в долларах. Вы вычитаете эту сумму в долларах из своего налогового счета. Вместо того, чтобы уменьшить сумму вашего дохода, который облагается налогом, налоговый кредит уменьшает сумму, которую вы должны. Примером может служить налоговый кредит на заработанный доход (EITC).

EITC приносит пользу работникам с низкой заработной платой, уменьшая их налоговый счет или даже возвращая им деньги. Цель состоит в том, чтобы это побудило родителей-одиночек участвовать в рабочей силе.

EITC приносит пользу работникам с низкой заработной платой, уменьшая их налоговый счет или даже возвращая им деньги. Цель состоит в том, чтобы это побудило родителей-одиночек участвовать в рабочей силе. - Налоговые льготы

- Освобождение от уплаты налогов либо снижает, либо устраняет необходимость уплаты налогов. Личные льготы были отменены Законом о сокращении налогов и занятости 2017 года и будут отменены как минимум до 2025 года, а существующие льготы совпадают с некоторыми налоговыми вычетами — оба уменьшают ваш налогооблагаемый доход. Доход от пособия по безработице или муниципальных облигаций может не облагаться налогом.

Присоединяйтесь к тысячам других энтузиастов личных финансов

Потому что пропуск важных новостей и обновлений может стоить вам денег.

БУДЬТЕ В ИНФОРМАЦИИ

Стандартный вычет и постатейные вычеты

Ваш доход, статус подачи и сумма возможных вычетов определяют, должны ли вы требовать стандартный вычет или детализированные вычеты при подаче декларации о подоходном налоге. Вы должны выбрать тот или иной маршрут — вы не можете выбрать оба.

Вы должны выбрать тот или иной маршрут — вы не можете выбрать оба.

Стандартный вычет — это определенная сумма, определяемая правительством на основании вашего статуса подачи документов. Сумма варьируется в зависимости от вашего статуса подачи и корректируется каждый год.

Стандартный вычет

| FILING STATUS | | | ||||||

| Single | ||||||||

| 0045 | ||||||||

| Head of household |

Source: Служба внутренних доходов

Стандартный вычет также выше для налогоплательщиков в возрасте 65 лет и старше и для слепых налогоплательщиков.

Даже если у вас нет других вычетов или налоговых кредитов, вы можете потребовать стандартный вычет. Но получение стандартного вычета означает, что вы не можете претендовать на другие вычеты.

Детализированные вычеты более сложны. Не каждый доллар, который вы потратили на квалифицированные вычеты, может быть вычтен из вашего дохода, чтобы уменьшить ваш налоговый счет. Иногда есть ограничение на сумму, которую вы можете вычесть.

Детализация также требует, чтобы вы вели учет своих квалификационных вычетов в течение года, заполняли больше налоговых документов и сохраняли все эти записи на случай, если вас проведут в будущем.

Федеральные налоговые скобки

Томас Дж. Брок, CFA®, CPA | 1:01 Кто должен брать стандартный вычет? Кто лучше всего подходит для перечисления?

Узнайте больше о том, как выбрать правильную стратегию налоговых вычетов, от дипломированного финансового аналитика Томаса Дж. Брока.

Брока.

Типы постатейных налоговых вычетов

Налоговая служба определяет, что квалифицируется как постатейный вычет, и Налоговое управление США также может ограничить размер ваших расходов, на которые вы можете претендовать.

Есть несколько квалифицированных расходов, которые вы можете перечислить, но вы должны иметь возможность показать записи о расходах, которые вы заявляете как вычеты.

Семь самых распространенных постатейных налоговых вычетов

- Вычет процентов по ипотеке

- Вы можете вычесть проценты по ипотечному кредиту — до определенного момента. Если вы взяли ипотечный кредит после 15 декабря 2017 г., вычет процентов по ипотечному кредиту ограничивается процентами по ипотечному долгу в размере 750 000 долларов США.

- Благотворительные взносы

- Вы можете вычесть из ваших пожертвований на благотворительность до 60 процентов вашего скорректированного валового дохода — вашего валового дохода после того, как он будет скорректирован с учетом определенных вычетов.

- Вычет взносов в IRA

- Ваши взносы в традиционный IRA подлежат вычету. Взносы в Roth IRA не являются. Максимальная сумма, которую вы можете внести в IRA за один год, составляет 6000 долларов США или еще 1000 долларов США, если вам 50 лет или больше.

- Вычет медицинских расходов

- Вы можете вычесть только квалифицированные невозмещаемые медицинские расходы, которые составляют более 7,5 процентов от вашего скорректированного валового дохода (AGI) по состоянию на 2021 год. Это означает, что если ваш AGI составлял 55 000 долларов США, вы не сможете вычесть первые 4 125 долларов США квалифицированных медицинских расходов. затраты.

- Государственный, местный и имущественный налоговый вычет

- Закон о снижении налогов и занятости от 2017 года ограничивает вычеты, которые вы можете делать для государственных и местных налогов, включая подоходный налог и налог на имущество. Всего вы можете вычесть только 10 000 долларов США.

Всего 5000 долларов, если вы состоите в браке и подаете документы отдельно.

Всего 5000 долларов, если вы состоите в браке и подаете документы отдельно. - Вычет расходов на недвижимость

- Вы можете вычесть страховые взносы по ипотечному страхованию и налоги на недвижимость за свой дом за год.

- Вычет процентов по студенческому кредиту

- Максимальный вычет процентов по студенческому кредиту составляет 2500 долларов США. Но вы не можете претендовать на вычет, если ваш скорректированный валовой доход превышает 80 000 долларов США или 165 000 долларов США, и вы состоите в совместном браке.

Существуют и другие, менее распространенные налоговые вычеты, такие как вычеты по налогу на личное имущество или налог с продаж на определенные квалифицированные покупки. Расходы, связанные с переездом и бизнесом, могут подлежать вычету в определенных случаях.

Вам также следует обратиться в налоговое управление штата, чтобы узнать, на какие налоговые вычеты штата или местного уровня вы можете претендовать при подаче налоговой декларации штата.

Специалист по налогообложению или программа подготовки налоговых деклараций могут помочь вам найти эти менее распространенные вычеты.

Реклама

Предналоговые вычеты

Предналоговые вычеты — это деньги, вычитаемые из вашей заработной платы до того, как вы получите зарплату. Они могут включать в себя налоги на заработную плату и квалифицированные медицинские и пенсионные планы. Правила того, что квалифицируется как вычет до налогообложения, могут меняться из года в год в зависимости от изменений в федеральном налоговом законодательстве.

Примеры доналоговых вычетов

- 401(k) или другой пенсионный план

- Пригородные льготы

- Стоматологическая страховка

- Счета с гибкими расходами (FSA)

- Страхование здоровья

- Медицинский сберегательный счет (HSA)

- Страхование жизни

- Страхование от долговременной и краткосрочной нетрудоспособности

- Дополнительная страховая защита

- Инвестиции с отложенным налогом

- Преимущества зрения

Вычеты до налогообложения в этих случаях позволяют вам оплатить свою долю этих льгот, спонсируемых работодателем, до того, как ваши деньги будут облагаться налогом. В то же время большинство пособий имеют ограничения на сумму, которую вы можете внести в определенный год, чтобы предотвратить увеличение суммы ваших отчислений до налогообложения.

В то же время большинство пособий имеют ограничения на сумму, которую вы можете внести в определенный год, чтобы предотвратить увеличение суммы ваших отчислений до налогообложения.

Томас Дж. Брок, CFA®, CPA | 0:57 Какие наиболее часто пропускаемые вычеты вы видите?

Томас Дж. Брок, CFA®, CPA, рассказывает о налоговых вычетах, которые люди чаще всего пропускают или игнорируют.

Как рассчитать налоговые вычеты

Расчет ваших налоговых вычетов может определить, лучше ли использовать стандартный вычет или детализировать каждый отдельный вычет, на который вы имеете право. Вы хотите выбрать вариант, который сэкономит вам больше всего денег.

Есть несколько способов рассчитать, что лучше для вас: стандартный или детализированный вычет. Независимо от того, какой метод вы выберете, чтобы найти наилучший вариант, вам потребуется несколько разных записей, прежде чем вы начнете.

Записи, необходимые для расчета налоговых вычетов

Вам понадобится ваша последняя платежная квитанция, чтобы определить

- Доход за последний платежный период

- Годовой доход

- Уплаченный федеральный подоходный налог с начала года

- Уплаченные государственные и местные подоходные налоги

- 401(k) или другой пенсионный план, спонсируемый работодателем

- Взносы в планы HSA, FSA или других кафетериев

Вам также потребуются записи, показывающие другие источники дохода, в том числе

- Стипендии или гранты

- Пособие по безработице

- Доход от самозанятости

- Инвестиционный доход

- Расчетные налоговые платежи

- Все другие формы налогооблагаемого дохода

- Уплаченные проценты по студенческому кредиту (не более 2500 долларов США)

- Расходы на преподавателя (максимум 250 долларов США)

- Взносы IRA не вычитаются из вашей зарплаты

Наконец, вам потребуются записи для других вычетов, на которые вы можете претендовать, таких как

- Медицинские и стоматологические расходы

- Налоги, которые вы уже заплатили

- Выплаченные вами квалифицированные проценты (например, студенческий кредит или проценты по ипотеке)

- Благотворительные взносы

- Потери от несчастных случаев

Определение того, следует ли классифицировать или использовать стандартный вычет

Профессиональный налоговый инспектор может рассчитать, какой путь лучше для вас. Программное обеспечение для подготовки налоговых деклараций также поможет вам рассчитать варианты налогового вычета.

Программное обеспечение для подготовки налоговых деклараций также поможет вам рассчитать варианты налогового вычета.

Еще один быстрый способ выяснить, следует ли вам использовать стандартный вычет или детализировать ваши вычеты, — это просто сложить элементы, которые приводят к наибольшему вычету.

Как правило, это вычет процентов по ипотечным кредитам, благотворительные пожертвования, а также налоговые вычеты штата и местных органов власти. Но вы можете требовать не более 10 000 долларов США в качестве вычетов по государственным и местным налогам, включая государственные и местные подоходные налоги и налоги на имущество.

Обычно, если суммирование этих более крупных вычетов не приближается к стандартному вычету, вам, вероятно, придется потребовать стандартный вычет.

В идеале вы хотите выбрать вариант — стандартный вычет или постатейные вычеты — который сэкономит вам больше всего денег на налогах. После того, как вы рассчитаете свои детализированные вычеты и сравните их со стандартным вычетом, вы будете знать, на что претендовать.

Реклама

Мгновенная связь с финансовым консультантом

Наш бесплатный инструмент поможет вам найти консультанта, который удовлетворит ваши потребности. Найдите финансового консультанта, который соответствует вашим уникальным критериям. После того, как вы были подобраны, проконсультируйтесь бесплатно без каких-либо обязательств.

Прежде чем принимать финансовые решения, обратитесь за консультацией к квалифицированному специалисту.

Последнее изменение: 14 октября 2022 г.

Реклама

9 Цитированные исследовательские статьи

Авторы Annuity.org придерживаются строгих правил поиска источников и используют только заслуживающие доверия источники информации, включая авторитетные финансовые публикации, академические организации, рецензируемые журналы, авторитетные некоммерческие организации, правительственные отчеты, судебные протоколы и интервью с квалифицированными экспертами. Вы можете узнать больше о нашей приверженности точности, справедливости и прозрачности в наших редакционных правилах.

- Центр бюджетных и политических приоритетов. (2020, 24 ноября). Основы политики: налоговые льготы, вычеты и кредиты. Получено с https://www.cbpp.org/research/federal-tax/tax-exemptions-deductions-and-credits

- Чанг, В. (2021, 2 апреля). 12 распространенных вычетов, которые вы можете списать со своих налогов. Получено с https://www.forbes.com/advisor/taxes/12-common-deductions-you-can-write-off-on-your-taxes/ .

- Федерация налоговых администраторов. (2021, 1 января). Государственный индивидуальный подоходный налог. Получено с https://www.taxadmin.org/assets/docs/Research/Rates/ind_inc.pdf .

- Федерация налоговых администраторов. (н.д.). Государственные налоговые органы. Получено с https://www.taxadmin.org/state-tax-agencies

- Служба внутренних доходов. (2021, 24 ноября). Кредиты и вычеты для физических лиц. Получено с https://www.irs.gov/credits-deductions-for-individuals .

- Служба внутренних доходов. (2021, 24 ноября). Оценщик удержания налога.

Вы можете вычитать премии PMI по ипотечным кредитам, взятым после 2006 года. Однако сумма вычета зависит от вашего дохода: вычет начинает постепенно отменяться, если ваш доход превышает 100 000 долларов в год (или 50 000 долларов для супружеских пар, подающих отдельные заявления). Вычета нет, если вы зарабатываете более 109 долларов.000 в год (или 54 500 долларов, если женатые подали документы отдельно).

Вы можете вычитать премии PMI по ипотечным кредитам, взятым после 2006 года. Однако сумма вычета зависит от вашего дохода: вычет начинает постепенно отменяться, если ваш доход превышает 100 000 долларов в год (или 50 000 долларов для супружеских пар, подающих отдельные заявления). Вычета нет, если вы зарабатываете более 109 долларов.000 в год (или 54 500 долларов, если женатые подали документы отдельно).

F-7.

F-7. 6.

6. «Инструкции по Приложению A», стр. 13.

«Инструкции по Приложению A», стр. 13. EITC приносит пользу работникам с низкой заработной платой, уменьшая их налоговый счет или даже возвращая им деньги. Цель состоит в том, чтобы это побудило родителей-одиночек участвовать в рабочей силе.

EITC приносит пользу работникам с низкой заработной платой, уменьшая их налоговый счет или даже возвращая им деньги. Цель состоит в том, чтобы это побудило родителей-одиночек участвовать в рабочей силе.

Всего 5000 долларов, если вы состоите в браке и подаете документы отдельно.

Всего 5000 долларов, если вы состоите в браке и подаете документы отдельно.