Все о японских свечах – Все комбинации японских свечей в подробностях

Японские свечи — все, что вам нужно знать

На сегодняшний день японские свечи являются стандартом де-факто для большинства торговых платформ и систем мониторинга. Такую популярность они заслужили благодаря своей информативности и простоте представления информации о рыночных торгах. Это по-настоящему продвинутый инструмент для прогнозирования рыночных тенденций, все достоинства которого западные трейдеры смогли оценить лишь в начале прошлого века. Нам же позволено пользоваться всеми преимуществами широкого японского наследия на абсолютно безвозмездной основе. Японские свечи — в сегодняшнем материале.

На сегодняшний день японские свечи являются стандартом де-факто для большинства торговых платформ и систем мониторинга. Такую популярность они заслужили благодаря своей информативности и простоте представления информации о рыночных торгах. Это по-настоящему продвинутый инструмент для прогнозирования рыночных тенденций, все достоинства которого западные трейдеры смогли оценить лишь в начале прошлого века. Нам же позволено пользоваться всеми преимуществами широкого японского наследия на абсолютно безвозмездной основе. Японские свечи — в сегодняшнем материале.

Краткий экскурс

Корни японских свечей, как можно догадаться, исходят из Японии. Технический анализ японские трейдеры начали применять еще в 17 веке, практически с самого зарождения биржевых торгов. Тогдашние торговцы рисом сумели заметить высокий потенциал в новоизобретенном способе изображения ценовой динамики. При этом немалый вклад в популяризацию японских свечей внес Хомма Мунэхиса, который считается первоизобретателем свечного графика как такового.

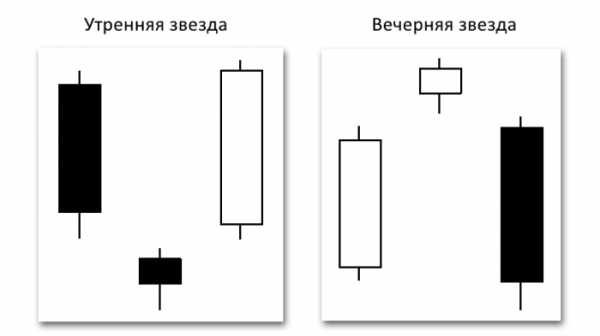

И действительно, свечной график обладает некоторыми очевидными преимуществами против традиционного линейного и барного графиков, применявшихся в то время западными трейдерами. Так продолжалось вплоть до девяностых годов прошлого века, когда на свет вышли материалы Стива Нисона по методу графического анализа финансовых рынков на основе японских свечей. Он же открыл западному миру десятки готовых свечных формаций, которые уже сами по себе являются сигналом к действию. К таким можно отнести паттерны “Вечерняя звезда”, “Утренняя звезда”, “Тройной удар”, “Три вороны” и многие другие.

Наиболее подробно данная тема была освещена в книге Грегори Морриса “Японские свечи”, где существенная часть материала посвящена практическому применению свечных графиков.

Наиболее подробно данная тема была освещена в книге Грегори Морриса “Японские свечи”, где существенная часть материала посвящена практическому применению свечных графиков.

В отличие от традиционного линейного графика, в одном элементе — свече, мы получаем целых четыре показателя вместо одного. Наглядность свечи, в свою очередь, позволяет практически моментально идентифицировать на графике сложные графические паттерны. Это существенно повышает информативность графика и позволяет проводить комплексный рыночный анализ.

Природа свечи помогает в понимании психологии трейдеров, что является немаловажным аспектом свечного анализа. Свечной график позволил выявить стандартные паттерны поведения трейдеров и, соответственно, спрогнозировать их последующие решения. В результате, примитивный, на первый взгляд, анализ позволил своему создателю значительно приумножить свой капитал.

Формирование свечи

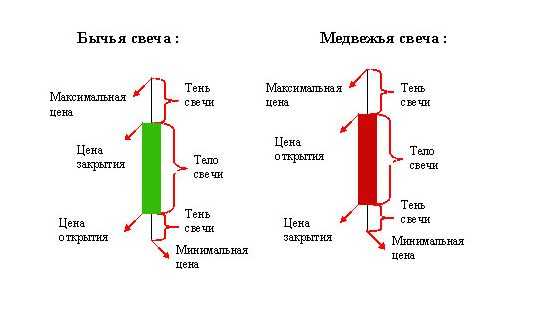

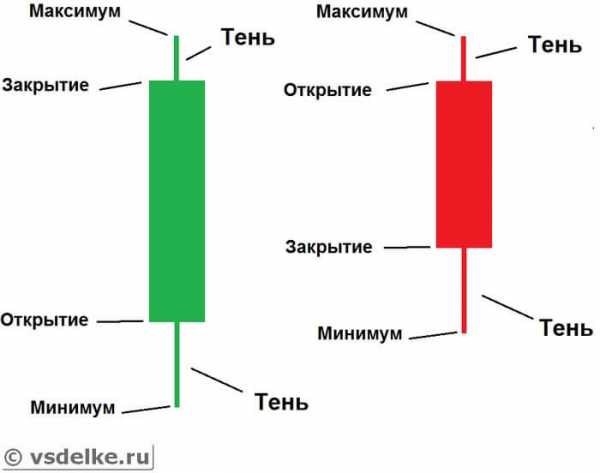

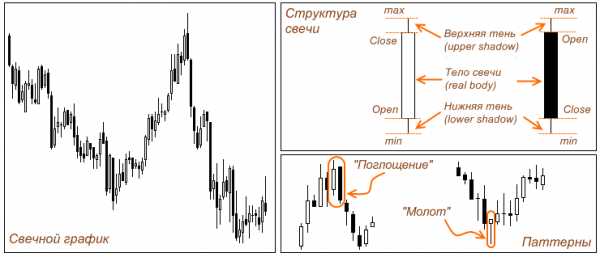

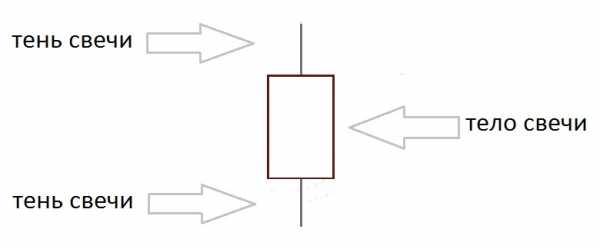

Каждая свеча на графике обозначает диапазон движения цены за определенный период, также называемый таймфреймом. Сама свеча состоит из тела, как правило, белого или черного цвета и двух теней (хвостов), сверху и снизу от тела. Тень свечи обозначает максимум и минимум цены за период.

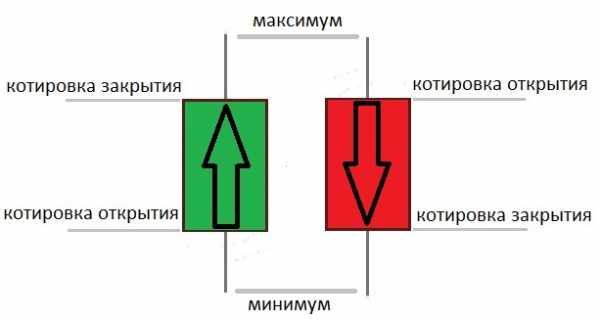

Бычья свеча (обычно белого цвета) означает, что цена закрытия периода была выше цены открытия, другими словами, цена выросла. Медвежья свеча (черная, как правило) означает, что цена на момент закрытия оказалась ниже цены открытия, то есть, цена упала.

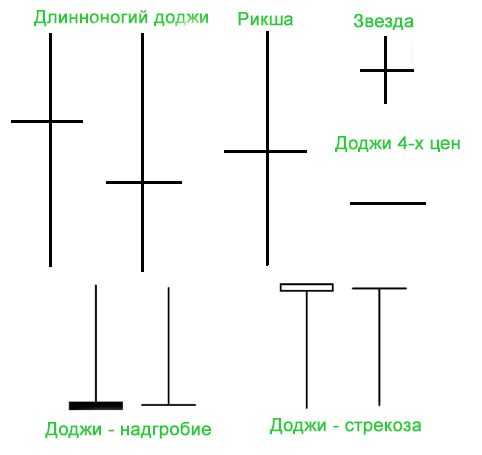

В некоторых случаях тело свечи может вовсе отсутствовать, если цена открытия за период равна цене закрытия, то есть на конец периода цена не изменилась. Такую свечу еще называют Доджи.

Другая крайность, когда у свечи отсутствует одна или обе из теней. Так происходит, когда цена открытия и закрытия периода и есть ее максимальное и минимальное значение.

Психология трейдеров

По одному виду свечи мы можем определить поведение покупателей и продавцов и, соответственно, оценить их дальнейшие намерения. Существует множество свечных паттернов, идентификация которых является важной составляющей технического анализа, но так как все лежит на поверхности, вы можете научится “читать” свечи, даже не имея представления о традиционных свечных моделях.

Размер свечи – это первый параметр, на который стоит обратить внимание. Чем больше относительный размер тела свечи, тем сильнее давление покупателей или продавцов. Свеча с большим белым телом говорит о преобладании бычьих настроений. Это означает, что на конец периода преобладали покупатели. Темная свеча говорит о преобладании продавцов.

Короткие свечи, наоборот, говорят о формировании консолидации или застоя. Обычно такое происходит, когда количество покупателей и продавцов примерно равно и рынок еще не решил, в каком направлении ему двигаться дальше.

Таким образом, большую роль играет относительное позиционирование свечи. Большая белая свеча после продолжительной нисходящей тенденции может означать изменение направления основного тренда. Если же подобная свеча пробивает уровень сопротивления, это может означать закрепление нового ценового уровня.

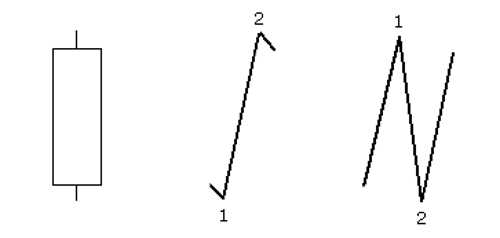

При этом мы не можем с уверенностью сказать, что происходило в процессе формирования свечи. Движение цены от точки открытия до точки закрытия может быть как прямолинейным, так и зигзагообразным. Обычно, чтобы определить характер движения, достаточно спуститься на один или два таймфрейма ниже, если это возможно.

Большой хвост на одном конце обычно говорит о смене бычьих настроений на медвежьи (и наоборот) в процессе формирования свечи. Свечу такой формы в простонародии называют пин-баром, и образуется она на экстремумах, как правило, предвещая смену краткосрочного направления или продолжения тенденции после коррекции. Часто такие свечи можно наблюдать у важных ключевых уровней, которые цена так и не смогла пробить, упершись большим хвостом в сторону уровня.

Как было сказано ранее, чтобы отследить движение цены внутри свечи, достаточно спуститься на более низкий таймфрейм. Например, если пин-бар образовался на дневном графике, то чтобы увидеть процесс формирования свечи, достаточно спуститься на часовой таймфрейм.

На часовом графике видно характерное для пин-бара движение. Цена сперва растет, и примерно с середины периода начинает падать, закрываясь около уровня открытия.

На часовом графике видно характерное для пин-бара движение. Цена сперва растет, и примерно с середины периода начинает падать, закрываясь около уровня открытия.

Иногда борьба между покупателями и продавцами достигает своего апогея, в результате чего мы наблюдаем на графике Доджи с очень большими тенями. Это говорит о высоком уровне нерешительности на рынке, когда торговля ведется очень активно, но без видимого результата.

Иногда борьба между покупателями и продавцами достигает своего апогея, в результате чего мы наблюдаем на графике Доджи с очень большими тенями. Это говорит о высоком уровне нерешительности на рынке, когда торговля ведется очень активно, но без видимого результата.

Настроение свечи

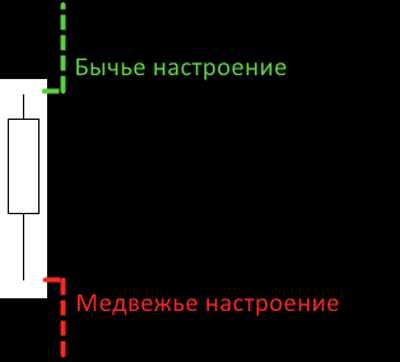

Для более точного определения характера свечи эксперт по методу Price Action, Ланс Бегс, ввел в обиход такое понятие, как “настроение” свечи. Данный подход обладает некоторыми преимуществами против традиционной классификации свечей, так как не ориентируется только лишь на цвет свечи, а берет в учет характер движения цены. Всего может быть 3 типа настроения: бычье, медвежье и нейтральное. При этом каждое из настроений дополнительно имеет 3 градации (уровня): высокое, среднее и низкое.

Если свеча закрылась выше предыдущего максимума, она имеет бычье настроение. Напротив, если цена закрытия периода оказалась ниже предыдущего минимума, свеча имеет медвежье настроение. Свеча нейтрального настроения образуется, когда цена закрытия находится в пределах диапазона предыдущей свечи. То есть закрытие текущей свечи должно попадать в одну из 3 зон относительно предыдущего периода.

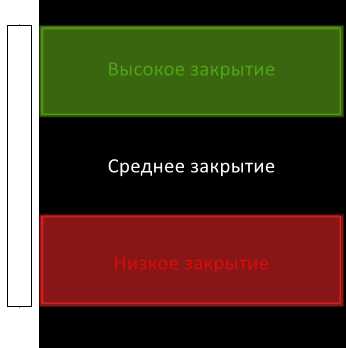

Далее мы можем определить уровень настроения свечи. Для этого необходимо выявить область закрытия свечи: высокое закрытие, среднее или низкое. Для определения уровня текущую свечу нужно разделить на три зоны. В зависимости от того, в какой части диапазона закрылась свеча, и будет зависеть уровень ее настроения.

Здесь представлены примеры свечей с высоким закрытием, где закрытие периода приходится на верхнюю треть диапазона.

Примеры свечей со средним закрытием, где закрытие периода приходится на среднюю треть от всего диапазона.

И также примеры свечей с низким закрытием, где свеча закрывается в нижней трети.

Заключение

Японские свечи не просто так обрели свою популярность. Это еще раз доказывает, что дело не в самой информации, а в способе ее подачи. Даже сегодня, спустя несколько веков, свечной график не теряет своей эффективности в определении желаний трейдеров. По сути, первое, что должен сделать каждый новичок на рынке, это научиться “читать” свечи. Без этого навыка никакая торговля не будет полноценной и успешной.

С уважением, Алексей Вергунов

TradeLikeaPro.ru

tlap.com

Как читать Японские Свечи. Для начинающих

Японские свечи – один из видов ценового графика, наряду с Линиями и Барами. Читать график японских свечей – необходимое умение для каждого трейдера, ведь это самый популярный метод анализа. В этой статье для начинающих трейдеров вы узнаете, что такое Японские свечи, найдете описание баров, научитесь понимать графики японских свечей, узнаете что такое OHLC, что означают тела и хвосты свечи и какие есть основные методы применения их на Форекс. Hint: в конце статьи вас ждет тест, так что читайте внимательно!

Содержание:

- Что такое японские свечи на Форекс и как начать ими пользоваться

- Описание видов свечей

- Что означает аббревиатура OHLC

- Описание и значение тел и хвостов свечей

- Методы анализа и применения японских свечей

- Книга о свечном анализе

- Видео урок для начинающих

- Контрольный тест

Обновление: У нас теперь есть полный обзор наиболее популярных и прибыльных свечных моделей, спешите ознакомиться! Но сначала дочитайте эту статью. Это нужно для понимания моделей.

Японские свечи работают и задуманы как один из методов отображения котировок на графике. В МТ4 и в других торговых терминалах, как правило, есть следующие методы отображения цен:

- Бары

- Японские свечи

- Линии

Наиболее популярны именно Японские свечи. Кстати, их часто называют барами, так что если вам встретится выражение “тело бара”, “хвост бара” или нечто подобное, то зачастую имеется в виду именно японская свеча.

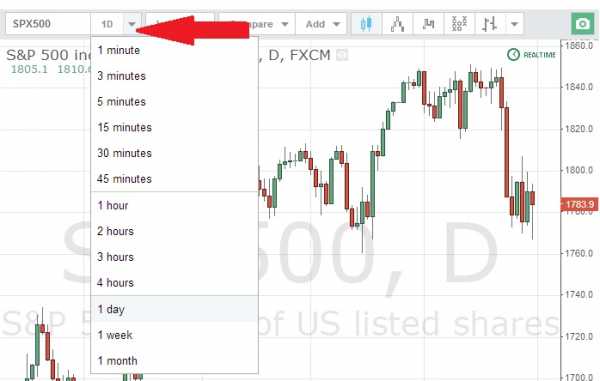

Японские свечи означают следующее: каждая свеча по сути – это расстояние, которое прошла цена за определенный промежуток времени, который называется таймфрейм.

Читайте: На каком таймфрейме лучше торговать новичку и профессионалу

Так, на часовом таймфрейме каждая свеча будет отображать расстояние, которое прошла цена за 1 час, на минутном – за минуту и т.д по аналогии.

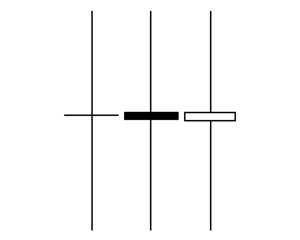

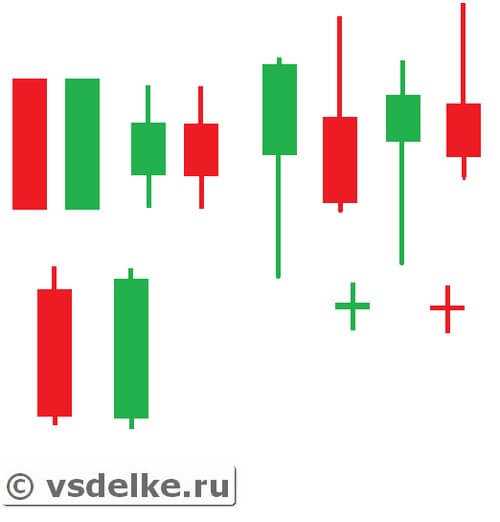

Описание видов свечей

Вида Японских свечей всего два – бычий бар и медвежий бар, визуально они отличаются цветом. Бычий бар образуется, когда котировки растут, медвежий – падают. В зависимости от настроек вашей цветовой схемы, цвета свечей могут быть разными. При черно-белой схеме бычий бар белый, а медвежий – черный. Также часто используется расцветка, при которой бычий бар окрашен в зеленый, а медвежий в красный. Это наиболее популярные цвета, но можно настроить любым другим удобным образом. В МТ4 меню настроек цветовой схемы можно вызвать, кликнув правой кнопкой мыши по графику, выбрав пункт “Свойства” и открыть вкладку “Цвета”. Там можно выбрать предустановленные цветовые схемы или настроить самому.

Что такое OHLC

Эта аббревиатура означает 4 параметра, которые несет в себе каждая японская свеча.

O – Open, цена открытия бара

H – High, максимальная цена бара

L – Low, минимальная цена бара

C – Close, цена закрытия

Я думаю, с OHLC все понятно, по большому счету эти параметры нужны просто для понимания, как устроена свеча. Кроме этого, у свечи есть тело и тень. Тени еще называют хвостами, это кому как нравится.

Что означают тела и хвосты свечей

По цвету тела свечи мы видим какая она – бычья или медвежья. Тело – это расстояние между точками Open и Close. Иногда бывает так, что тела у свечи вообще нет, это значит, что цены открытия и закрытия совпали. Так, если цена открытия свечи ниже цены закрытия, то это бычья свеча, так как цена прошла определенное расстояние вверх. Для медвежьей свечи все наоборот: цена открытия находится выше цены закрытия, так как цена прошла вниз.

Хвосты (или тени) японской свечи – это те участки, куда цена ходила, но откатилась назад. Еще говорят – не смогла закрепиться. Хвосты могут быть как с обоих сторон свечи, так и только с одной, а может их вообще не быть. Длинна хвоста говорит о том, насколько далеко ходила цена и насколько сильно откатилась.

Анализ графика Японских свечей

В анализе рынка большое значение имеют тела и хвосты. Есть определенные методы, которые позволяют, опираясь на тела и хвосты свечей, их длину, размер и направление, судить о вероятном дальнейшем поведении цены. Эти методы называются свечной анализ и Price Action – разновидность свечного анализа.

Выделенная свеча называется пин бар (pin bar). Это свеча с маленьким телом и длинным хвостом. На данном примере у нас бычий пин бар. Эта модель говорит о том, что цена, вероятно, двинется в сторону, противоположную хвосту. Хвост свечи в данном случае говорит о том, что цена сходила вниз и отскочила, нашла сопротивление.

Кроме пин баров есть еще множество комбинаций (они же сетапы, модели), на основе которых можно анализировать график Японских свечей. Анализ Японских свечей может применяться как самостоятельная торговая стратегия, так и дополняться индикаторами или быть частью других торговых систем. Это очень гибкий метод анализа.

Книга о свечном анализе

О свечном анализе есть замечательная книга Стива Ниссона – “За гранью японских свечей”, которую вы без труда можете скачать в интернете. В ней автор описывает все свечные модели, есть множество примеров. Метод Price Action основан на этих сетапах, по сути являясь их более поздней интерпретацией. Однозначно не лишним будет почитать, это очень сильно расширит ваше понимание графика.

Видео урок о Японских свечах для Начинающих

Видео-урок для начинающих, по теме статьи

Контрольный тест

А для тех, кто относится к возможности заработка на Форекс серьезно, я подготовил небольшой тест по теме статьи – Как читать Японские свечи. Попробуйте его пройти и проверить, насколько хорошо вы разобрались в свечах и правда ли вы готовы начать торговать или нужно перечитать статью еще раз и устранить пробелы.

.

profitov.net

рабочии стратегии работы на фондовом рынке

Здравствуйте, уважаемые подписчики. Сегодня мы поговорим про японские свечи для начинающих. Если говорить простым языком, то под этим биржевым термином стоит понимать самый удобный вариант графика, позволяющий прогнозировать цену без индикаторов.

Предположим, вам интересно инвестирование в акции IBM. Зная фигуры японских свечей и их знаки, уже в конце марта 2017 года вы смогли бы определить, что в апреле 2017 в приоритет нужно поставить сделки на понижение.

После прочтения статьи вы узнаете:

- в чем преимущество японских свечей;

- как происходит графический анализ финансовых рынков по методу свечных комбинаций;

- каким образом нужно проводить технический анализ, чтобы своевременно реагировать на поступающие свечные сигналы.

Кроме того, в качестве примера будет разобрана индикаторная торговая стратегия, файлы которой вы сможете бесплатно скачать и протестировать на собственном терминале.

Преимущества графика «Японские свечи»

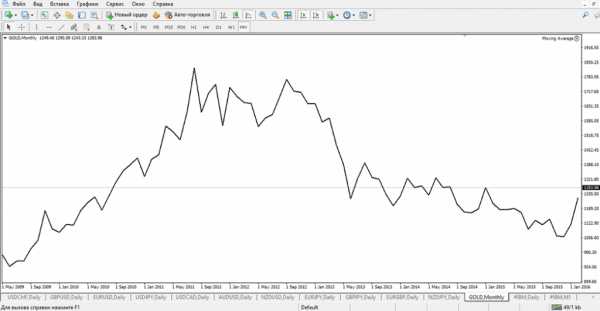

Откроем месячный график золота и отобразим его в трех вариантах: линия, бары и свечи. Такое несложное сравнение поможет быстро понять, чем удобна торговля по японским свечам.

График «Линия»: отображает только уровни, которых достигала цена за определенный временной период.

График «Бар»: показывает ценовые уровни + точки открытия/закрытия.

График «Японские свечи»: показывает ценовые уровни, точки открытия/закрытия и сторону, доминирующую на рынке (продавцы/покупатели).

Японские свечи обладают цветом. Поэтому они более информативны и удобны для восприятия.

к содержанию ↑

Структура и разновидности японских свечей

Разберем виды японских свечей и их значение.

Цвет | |

| Белый или зеленый | Черный или красный |

| Восходящая свеча, в которой точка закрытия выше точки открытия (доминируют покупатели) | Нисходящая свеча, в которой точка закрытия ниже точки открытия (доминируют продавцы) |

Что обозначают концы | |

| Отрезок над телом свечи | Отрезок, размещенный под телом свечи |

| Это максимальные уровни, которых достигала цена за период действия свечи | Это минимальные уровни, которых достигала цена за период действия свечи |

Посмотрите, как все перечисленное выглядит схематически.

Если вы внимательно посмотрите на график, то помимо восходящих и нисходящих свечей найдете на нем «Доджи». Это свечи, в которых цены открытия и закрытия совпадают или находятся на минимально удалении друг от друга. Появление такой модели свидетельствует о рыночной нестабильности, поскольку установился баланс сил продавцов и покупателей. В такие периоды сложно определить будущее направление цены.

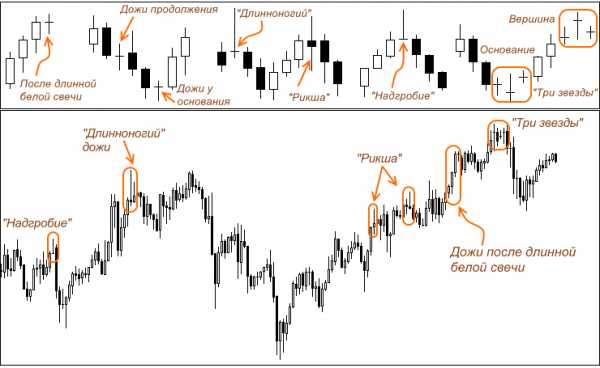

Ценность графика «Японские свечи» заключается в том, что по нему можно делать рыночные прогнозы. Существуют разворотные модели и фигуры продолжения тренда. Всего насчитывается более двух сотен комбинаций, которые возникают в результате наблюдений за графиком.

к содержанию ↑

Шпаргалка, которую стоит распечатать и повесить над рабочим местом

Скачать картинку с базовыми паттернами можно по этой ссылке

к содержанию ↑

Особенности свечных моделей

Перед тем, как мы начнем рассматривать фигуры технического анализа с изображениями и примерами графиков, выделим несколько ключевых моментов, о которых стоит знать новичку.

к содержанию ↑

Все сигналы, используемые для прогнозирования, легко определить визуально

Например, если на дневном графике валютной пары доллар/франк образовалась фигура «молот» в японских свечах, то ее сразу видно на фоне соседних формаций.

к содержанию ↑

За каждым свечным паттерном стоит четкая логическая основа, вызванная поведением большинства рыночных игроков

Возьмем фигуру «Молот», — свечу с маленьким телом и длинной нижней тенью. Рассмотрим порядок ее формирования:

- на определенном рыночном промежутке большинство трейдеров находятся в коротких позициях. В этот момент цена резко уходит вниз;

- на одном из уровней силы продавцов становится недостаточно, и инициативу перехватывают покупатели. Цена возвращается в область исходной точки, оставляя за собой след: длинную тень и маленькое тело.

к содержанию ↑

Чем выше таймфрейм, тем лучше отрабатываются свечные сигналы

Поэтому, чтобы прогнозирование было эффективным, не желательно опускаться ниже четырехчасового интервала для среднесрочных позиций (14-30 дней) и ниже 15 мин, если мы говорим про краткосрочные (3-10 дней).

к содержанию ↑

Комбинации инструментов

Несмотря на достаточно высокую точность сигналов, японские свечи лучше комбинировать с другими инструментами технического анализа: индикаторами, уровнями и прочими вспомогательными линиями.

к содержанию ↑

Не существует идеального паттерна, который отрабатывается лучше остальных

Трейдер должен самостоятельно перебрать все варианты и подобрать для себя оптимальный.

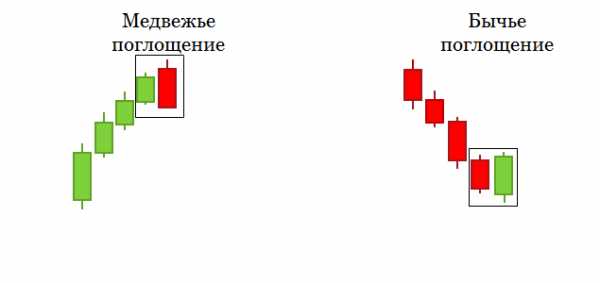

В следующем разделе мы рассмотрим пример индикаторной торговой системы, сигналы которой будут подтверждаться свечной комбинацией «Модель поглощения».

к содержанию ↑

«Модель поглощения» + сигналы ТС «Оракул»

Для начала работы вам потребуется терминал Метатрейдер 4 и файлы системы, которые можно загрузить здесь. Когда подготовительная часть будет выполнена, в списке доступных активов выберите IBM или другой понравившейся инструмент. Установите недельный таймфрейм и загрузите шаблон стратегии.

Вид графика, настроенного и готового к работе.

к содержанию ↑

Предназначение индикаторов, включенных в систему

Индикатор | Вид | Функции |

|---|---|---|

| OracleMove | Красно-синие линии на графике | Определяют тренд |

| OracleStrength | Красно-желто-синяя гистограмма | Убирают ложные сигналы |

| OracleDirection | Цветные стрелки |

к содержанию ↑

Покупка

OracleMove | OracleStrength + OracleDirection | Дополнительно |

|---|---|---|

| Линии возрастают и находятся ниже ценового графика | Индикаторы окрашены в синий цвет | После получения индикаторного сигнала нужно дождаться свечной комбинации «Бычье поглощение» |

Момент входа | Stop и Profit | Риск |

| Позиция открывается сразу после закрытия сигнальной свечи | Параметры подбираются на усмотрение трейдера, однако Profit должен минимум в два раза превышать размер выставленного Stop Loss | В сделку инвестируем до 2% от счета |

к содержанию ↑

Пример покупки

к содержанию ↑

Продажа

OracleMove | OracleStrength + OracleDirection | Дополнительно |

|---|---|---|

| Линии убывают и находятся выше ценового графика | Индикаторы окрашены в красный цвет | После получения индикаторного сигнала нужно дождаться свечной комбинации «Медвежье поглощение» |

Момент входа | Stop и Profit | Риск |

| Открываем сделку после закрытия сигнальной свечи | Параметры подбираются на усмотрение трейдера | До 2% |

к содержанию ↑

Пример продажи

к содержанию ↑

Критика свечного анализа

Все существующие комбинации японских свечей – это случайно сформированные паттерны. Нет никаких гарантий того, что в будущем они отработаются. Чтобы доказать это утверждение, рассмотрим пример.

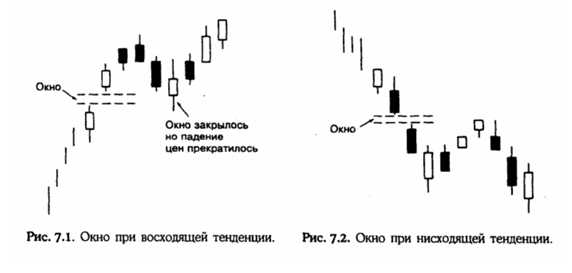

В классике свечного анализа ГЭП называется «Окном». У этого паттерна есть две технические особенности:

- в 90% случаев цена сразу стремится перекрыть образовавшийся разрыв;

- когда перекрытие будет завершено, на рынке стоит ожидать новый тренд в сторону ранее сформировавшего разрыва.

Вот так это проиллюстрировано в книге Стива Нисона «Японские свечи»

Эта схема присутствует на большинстве трейдерских форумов. Новичкам рекомендуют сначала торговать против ГЭПа, а после переключиться на работу по тренду.

А из этого видео вы узнаете грамотное и логичное объяснение рассматриваемой особенности.

к содержанию ↑

Практический пример

А теперь вернемся в реальность. 23 апреля 2017 года Франция выбирала нового президента. Поскольку голосование проходило в воскресенье, в понедельник большинство европейских активов отрылись с ГЭПом. Рассмотрим графики нескольких валютных пар и оценим, насколько эффективно работает свечная формация «Окна».

Пара евро/доллар в понедельник открылась с ГЭПом вверх. После шестичасового снижения на рынке возобновился рост. Разрыв не закрылся, паттерн «Окно» не сработал. Большинство трейдеров, которые рассчитывали зафиксировать прибыль в районе закрытия пятничной свечи, получили убыток или вышли из сделки.

Пара доллар/иена открылась с ГЭПом вверх и уже на четвертой часовой свече перешла в фазу консолидации. Даже повторное снижение, начавшееся через 16 часов после ценового разрыва, не перекрыло «Окно». Паттерн не подтвердился, и основная масса трейдеров осталась без прибыли.

Пара евро/иена открылась с ГЭПом вверх и после пятичасового снижения перешла в стадию консолидации. С 21-й свечи на рынке установился четкий восходящий тренд, из-за которого паттерн «Окно» не закрылся. Результат: большинство пользователь ошиблись с прогнозом и потеряли деньги.

к содержанию ↑

к содержанию ↑

Причина неэффективности популярных свечных комбинаций

На любом финансовом рынке все решает баланс торговых позиций продавцов и покупателей. Чем больше участников торгует в одном направлении, тем выше вероятность движения в противоположную сторону. Объяснить это просто: рынок всегда стремится забрать деньги толпы.

Куда торгует большинство трейдеров | ||

| Вверх | Вниз | Равенство |

В какую сторону пойдет цена | ||

| Вниз | Вверх | Останется в фазе консолидации |

Из описанной схемы вы должны понять, что чем больше биржевых участников видят одинаковые свечные формации, тем больше вероятность, что они начнут торговать в одном направлении. За счет этого формируется большинство, против которого впоследствии работают крупные игроки.

Когда японские свечи были только открыты, их сигналами мало кто пользовался. Поэтому маркет-мейкерам не нужно было их отслеживать и использовать против толпы. Сейчас все изменилось, и далее мы поговорим о том, как научиться извлекать выгоду из существующих свечных формаций.

к содержанию ↑

к содержанию ↑

Как заработать в условиях рыночной неопределенности

Существует всего три способа получить прибыль на любой финансовой бирже. Сделаем их сравнительную характеристику и представим данные в форме таблицы.

Способ №1 | Способ № 2 | Способ №3 |

|---|---|---|

| Надежда на случайный заработок | Использование инсайдерской информации | Поиск и отработка рыночных закономерностей |

Схема работы | ||

| Сделка открывается наугад без какого-либо предварительного прогноза | Ограниченное количество лиц узнает о важных внутренних изменениях в компании. После этого происходит оценка информации и открытие сделок на финансовых рынках. Когда новость становится общедоступной, инсайдеры забирают крупную прибыль на запоздалой рыночной реакции | В хаотичном рыночном движении пользователи находят комплекс правил, которые с определенной погрешностью способны приносить деньги. Далее, замеченные правила трансформируются в пошаговую стратегию, которая будет работать ровно до тех пор, пока ее не начнут использовать большинство игроков |

Сколько биржевых участников используют каждый из перечисленных способов, % | ||

| 89 | 1 | 9 |

| В эту категорию входят новички и несостоявшиеся трейдеры, рассчитывавшие на «быстрые деньги» | Эта скрытая финансовая элита, в которую среднестатистическому гражданину любой страны дорога закрыта | Сюда входят профессиональные трейдеры, которые в ходе многочисленных наблюдений научились забирать деньги рынка |

Вывод | ||

Если вы хотите хорошо зарабатывать, учитесь находить закономерности | ||

Все паттерны классического свечного анализа – это устаревшие закономерности, на которых можно было зарабатывать в прошлом. Сейчас им можно доверять только при условии, что они подтверждены сигналами дополнительных инструментов (смотрите пример в ТС «Оракул»).

Вычислить прибыльную закономерность крайне сложно: у большинства пользователей на это уходит несколько лет тренировок. Дополнительная сложность состоит в том, что рыночные приемы одного трейдера будут совершенно бесполезны для другого.

Поэтому, если вы рассчитываете на стабильный биржевой заработок, в первую очередь позаботьтесь о персональном алгоритме. В следующем разделе мы рассмотрим несколько рекомендаций, которые сэкономят вам время и усилия.

к содержанию ↑

Как найти прибыльную биржевую закономерность

к содержанию ↑

Выключите эмоции

Начните спокойно наблюдать за графиком и находить на нем повторяющиеся циклы. Добавьте индикаторы и горизонтальные уровни, выпишите свечные комбинации, помогающие спрогнозировать движения рынка.

к содержанию ↑

Уберите лишнее

Помните, что ваша главная цель состоит в том, чтобы заработать. Это возможно только в том случае, если вы перестанете развлекаться, исключите все авантюрные схемы и оставите только максимально доходные закономерности. Чем меньше их будет, тем быстрее вы сможете перейти к торгам.

к содержанию ↑

Проведите тестирование

В этом вам поможет упражнение «100 формаций», состоящее из следующих этапов:

1) каждую найденную закономерность вы переводите в пошаговый план;

2) отматываете график;

3) находите 100 точек входа;

4) честно фиксируете результат и оставляете только самую сильную формацию;

5) вносите корректировки и готовитесь к торговле с реальным депозитом.

к содержанию ↑

Не сдавайтесь

Трейдинг – это особый вид бизнеса, где капитал наращивается исключительно за счет знаний торгующего. Только 10% участников добиваются успеха. Поэтому не стоит отчаиваться, если вы безрезультатно открываете сделки уже несколько лет. Прогресс к каждому приходит по-разному. Ваша задача состоит в том, чтобы упорно работать и не прекращать поиски даже после многочисленных неудач.

к содержанию ↑

Берите пример с профи

Ниже размещена запись семинара Ларри Вильямса. Это трейдер-рекордсмен с 50-летнем стажем. В своей практике он использует не более 8 паттернов и учит своих слушателей любить неудачные сделки. Это крайне важное видео, которое стоит посмотреть каждому.

к содержанию ↑

Что дальше?

- Выберите брокера, подходящего под ваш рынок. Лучший брокер для торговли акциями — just2trade. Отличный брокер для торговли на форексе — Exness.

- Пересмотрите инвестиционный портфель ценных бумаг и определите состав инструментов, которые будете использовать в торговле.

- Выберите свечной паттерн, подходящий под вашу стратегию.

- Проведите тест и убедитесь в высокой точности сигналов.

- Пополняйте депозит и переходите к реальной торговле.

Открыть брокерский счет у Just2trade

к содержанию ↑

Заключение

Теперь вы знаете, что такое японские свечи и как их правильно использовать в торговле на фондовом рынке. Я искренне верю, что прибыльно торговать может каждый трудолюбивый трейдер.

Если эта статья оказалась для вас полезной, подпишитесь на мой блог и поделитесь материалом с друзьями в социальных сетях. Этими несложными действиями вы окажете неоценимую пользу проекту. Спасибо за чтение!

к содержанию ↑

Ваш опыт

Друзья, если вы уже используете японские свечи, пожалуйста, поделитесь примерами успешных сделок в комментариях под статьей.

Если вы нашли ошибку в тексте, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter. Спасибо за то, что помогаете моему блогу становиться лучше!

guide-investor.com

Японские свечи (бары) — что это такое. Руководство для начинающих

Наверняка Вы уже слышали о Японских свечах в трейдинге. Они используются повсеместно и их должен уметь читать каждый трейдер или даже простой инвестор. Предлагаем Вам подробный мануал по их использованию. Что они означают, какие есть свечные комбинации, паттерны и стоит ли их использовать в своей торговле? Прочитав материал до конца, Вы будете знать ответы на все эти вопросы.

1. История возникновения Японских свечей

Японские свечи были придуманы еще в 17 веке Хоммой Мунэхисом (торговцем риса из Японии). Он использовал их для изучения стоимости товаров. И лишь спустя 250 лет они получили широкое распространение по всему миру. С 1989 года западный мир впервые узнал о них в публикацией трейдера, а далее с 1992 года была написана книга по техническому анализу основанная на них. До этого момента они использовались лишь в Японии.

Самым известным автором по Японским свечам признан Стив Нисон, который написал книгу ставшей шедевром: «Японские свечи: графический анализ финансовых рынков» (скачать бесплатно).

Первая книга стала бестселлер и поэтому Стив Нисон написал вторую книгу: «За гранью японских свечей» (скачать бесплатно).

Есть еще один хороший материал написанный Грегори Моррисом: «Японские свечи. Метод анализа акций и фьючерсов, проверенных временем» (скачать бесплатно).

Весь мир быстро осознал преимущества японских свечей. Теперь по умолчанию в каждом терминале загружаются графики именно с «барами».

2. Введение в Японские свечи

Японские свечи — это способ представления графика цены в истории с помощью специальных баров, каждый из которых имеют четыре основных параметра: цену открытие/закрытие и максимум/минимум за конкретный период.

Рассмотрим японские свечи под лупой:

Тело и тени

Тело и тениПромежуток между открытием и закрытием свечи называется «телом». Линии, которые выходят от тела вверх и вниз — это «тени». В зависимости от ситуации может не быть тела или тени или же наоборот быть и то, и другое.

ЦветЦвет японской свечи может быть либо зеленой или красной, что соответствует либо росту, либо падению соответственно. Иногда их еще называют «бычьими» или «медвежьими» соответственно.

Примечание 1Альтернативным вариантом цвета является белый и черный. Есть также еще варианты с не закрашенными прямоугольниками.

Как Вы уже поняли, свечи могут довольно сильно отличаться друг от друга. Например, у одной будет длинное тело и отсутствие теней, у другой будет большая тень вниз и прочее.

Примечание 2

Примечание 2Каждую свечу иногда еще называется «баром».

3. Что показывает японская свеча

Каждый такой бар показывает сразу четыре параметра цены, которые важны каждому трейдеру:

- Цену открытия (Open)

- Цену закрытия (Close)

- Максимум за период (High)

- Минимум за период (Low)

Каждая японская свеча представляет изменение цены за конкретный период. В зависимости от выбранного таймфрейма каждый бар может характеризовать разные периоды времени. В терминалах стандартными временами являются:

- M30 (тридцати минутные бары)

- h2 (часовые бары)

- h5 (четырех часовые бары)

- D1 (дневные бары)

- W (недельные)

- M (месячные)

Есть также и более мелкие периоды: m1 (минутный), m5 (пяти минутный), m15 (пятнадцати минутный), но мы не рекомендуем торговать на них, поскольку такие таймфреймы подходят только для скальпинга.

К примеру, если выбрать часовой таймфрейм, то это будет означать, что каждая японская свеча на графике показывает изменение цены за 60 минут, то есть один бар равен часу.

Примерно такие графики представляются из японских свечей:

В следующих постах мы рассмотрим более подробно модели японских свечей. Эта статья вводная, поэтому мы коснёмся лишь базовых свечных комбинаций.

4. Базовые комбинации японских свечей

У каждой комбинации японских свечей есть свое название. Они произошли от японских слов, поэтому они могут показаться довольно странными, на первый взгляд.

4.1. Доджи — свечная комбинация

Модель «Доджи» возникает в случае, если цены открытия и закрытия практически совпали. В теории это выглядит следующим образом:

Свечная комбинация Доджи означает «тотальную неопределенность». То есть в этот промежуток времени была ничья между быками и медведями. С одной стороны такая ситуация может означать то, что предыдущий тренд нашел точку сопротивления. Однако это далеко не всегда.

vsdelke.ru

Японские свечи, графический анализ рынка. Технический анализ графиков японских свечей

Кристина Гилёва

Редактор

Японские свечи — популярный вид интервального биржевого графика, технический индикатор рынка. Был разработан в 18 веке для торговли на японской рисовой бирже и дошёл до наших дней без значительных изменений, при этом оставаясь предельно наглядным и эффективным.

Построение графика японских свечей основано на четырёх показателях: точках открытия и закрытия, максимальной и минимальной цене. Каждый участок графика отражает состояние этих показателей позиции в заданный период (таймфрейм). Различные виды свечей позволяют трейдеру определить положение быков и медведей. Движения на графике образуют типичные комбинации (фигуры), по которым трейдер может прогнозировать дальнейшее поведение цены.

Преимущества метода

Информативность.

Основное преимущество японских свечей перед другими методами графического анализа состоит в максимально подробном отображении ситуации на рынке. Линейный график демонстрирует только ценовые уровни, график бар — ценовые уровни + точки открытия и закрытия. В отличие от них, модель свечного графика показывает ещё и позиции продавцов (медведей) и покупателей (быков).

Актуальность.

В противовес графику котировок «крестики-нолики», который не привязан к временной шкале, свечная модель позволяет трейдеру замечать мельчайшие изменения на рынке в режиме реального времени.

Наглядность.

Цветовое обозначение различных показателей делает график японских свечей более наглядным, чем графики других видов. Из-за этого свойства свечной индикатор рекомендуют использовать начинающим трейдерам.

Эффективность.

В сочетании с другими методами теханализа, такими как трендовые линии, скользящее среднее и осцилляторы, японские свечи дают трейдеру полноценную картину рыночной ситуации. Опыт многих поколений инвесторов позволяет утверждать, что этот метод графического анализа — самый эффективный.

Различия между названными моделями графиков заметны даже на первый взгляд:

Рис. 1. График «крестики-нолики»

Рис. 2. Линейный график

Рис. 3. Баровый график

Рис. 4. Японские свечи

Как торговать на японских свечах

В основе анализа по методу японских свечей лежит знание психологии участников рынка. Свечной график демонстрирует действия быков и медведей, отражает панические и позитивные настроения. Непосредственно прогноз цен строится на закономерностях в человеческом поведении. Чтобы читать график японских свечей, необходимо изучить основные символы и комбинации, которые используются в этом методе, и научиться своевременно отмечать их на графике. Подробность графика зависит от установленного трейдером таймфрейма: например, при таймфрейме 5 минут за 30 минут на графике появится 6 свечей, при таймфрейме 10 минут — 3 свечи, и так далее.

Описание японских свечей

Рис. 5. Элементы японской свечи

Каждая свеча на графике имеет тело, верхнюю тень (иначе — верхний фитиль) и нижнюю тень (нижний фитиль). Длина теней свечи отражают максимум и минимум ценового уровня позиции, границы тела свечи — диапазон цен открытия и закрытия позиции.

В зависимости от своего типа, свеча схематично изображает рост или падение цены. При этом чем меньше установленный временной интервал (время действия свечи), тем детальнее представлена информация.

Типы японских свечей

Рис. 6. Типы японских свечей

Существует всего два типа свечей — растущая (бычья) и падающая (медвежья).

На черно-белом графике растущая свеча будет белой, а падающая — чёрной. На цветном графике можно встретить обозначения зелёный — красный, оранжевый — синий и другие. Цвет японских свечей позволяет проводить беглый визуальный анализ рынка.

Светлая свеча сообщает о движении цены вверх, тёмная — о движении цены вниз. При этом длина тела свечи зависит от размера ценовой разницы. При движении цены вверх график светлеет, при движении вниз — темнеет, при движении вбок — шумит.

В свою очередь, длинный верхний фитиль свидетельствует о восходящем тренде, а длинный нижний фитиль — о нисходящем.

Рис. 6. Элементы и цветовая индикация японских свечей

Основные фигуры японских свечей

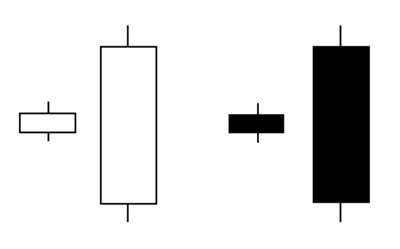

Длинные и короткие свечи

Рис. 7. Длинное и короткое тело свечи

Длинная свеча с коротким фитилём говорит о том, что на данном этапе доминируют быки или медведи (в зависимости от цвета свечи). Короткое тело свечи — признак того, что борьба между продавцами и покупателями шла почти на равных.

Марубозу

Рис. 8. Японские свечи Марубозу

Так называются свечи без фитилей. Появление такой свечи чёрного цвета говорит о том, что цена открытия позиции соответствовала ее максимуму, а закрытия — минимуму, то есть победили медведи. Белая марубозу — признак противоположной, бычьей ситуации.

Дожи (доджи)

Рис. 9. Дожи (Доджи)

Когда позиция открывается и закрывается по одной (или почти по одной) цене, в графике появляются плоские свечи без тела. В зависимости от длины фитиля, они могут выглядеть как крест или буква Т.

Одиночная дожи и любая комбинация с ней — это ситуация неопределённости, в которой по итогам торговой сессии отсутствует преимущество как у продавцов, так и у покупателей. Появление дожи вверху или внизу тренда — верная примета скорого изменения ситуации. Например, при появлении дожи-надгробия на восходящем тренде имеет смысл частично закрыть длинную позицию.

Звезда

Так называют свечу с коротким телом (или без тела, если это дожи), которая появляется на самом верху или в самом низу тренда. В зависимости от положения звезды формируются определённые комбинации, о которых пойдёт речь ниже.

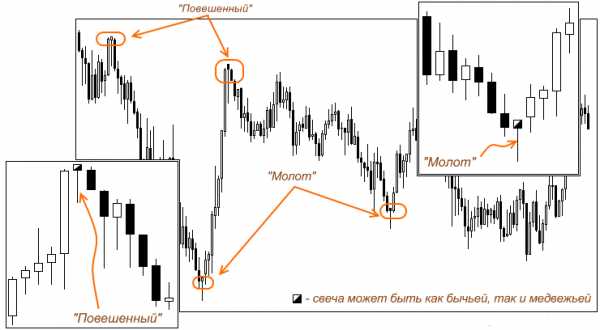

Молот (пин-бар)/Повешенный

Рис. 10. Фигуры Молот и Повешенный

Эта фигура характеризуется коротким телом свечи и в два раза более длинным нижним фитилём. Верхний фитиль как бы срезан — он короткий или вовсе отсутствует. В зависимости от того, в каком тренде появилась фигура, ее называют молотом (нисходящий тренд) или повешенным (восходящий тренд). Иногда встречается перевёрнутый молот, но от этого его свойства не меняются. Цвет тела свечи тоже не имеет большого значения.

Появление молота на графике японских свечей предвещает разворот, однако нуждается в подтверждении последующей комбинацией. То же самое можно сказать о повешенном. Длинный фитиль (рукоятка) молота свидетельствует о том, что произошла борьба покупателей и продавцов, а короткое тело — о том, что одна из сторон одержала победу.

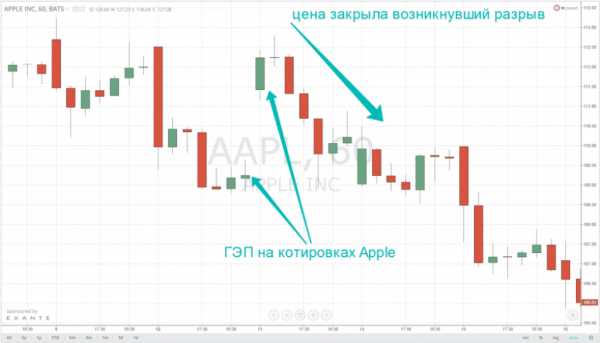

Окно (гэп)

Рис. 11. Гэп на графике

Так называется разрыв на графике. Термин употребляется не только для чтения японских свечей, но и в других методах графического анализа. Окно может появиться из-за технических причин или при резком изменении цены между торговыми сессиями. Второй вариант наиболее интересен для трейдеров.

Основные комбинации японских свечей

Утренняя звезда

Рис. 12. Фигуры Утренняя звезда и Утренняя звезда-дожи

Довольно редкая комбинация из трёх свечей, при которой первая — обязательно медвежья, вторая — бычья с коротким телом или дожи, а третья — большая бычья. Наиболее явный сигнал подаёт рисунок, при котором чёрная и белая свечи намного длиннее звезды. Утренняя звезда — явный признак начала бычьего тренда.

Вечерняя звезда

Рис. 13. Фигуры Вечерняя звезда и Вечерняя звезда-дожи

Противоположность утренней звезды — сигнал о победе медведей. На графике эта комбинация японских свечей всегда сопровождается гэпами.

Падающая звезда

Рис. 14. Фигура Падающая звезда

Внешне эта фигура похожа на перевёрнутый молот, но отличается положением на графике. Перед падающей звездой должен наблюдаться рост быков, затем следует небольшое верхнее окно, и только потом открывается свеча.

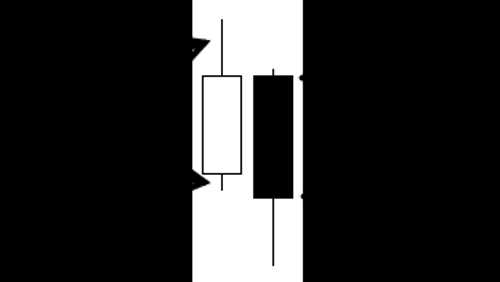

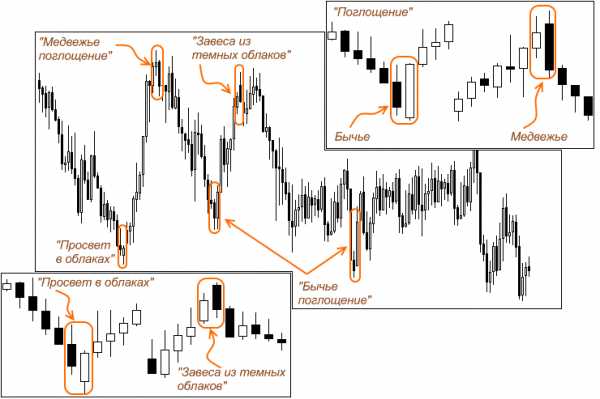

Поглощение

Рис. 15. Бычье и медвежье поглощение

Состоит из двух стоящих рядом свечей разного цвета, где тело второй свечи полностью закрывает тело предыдущей. Если в таком порядке идут чёрная и белая свечи, это значит, что произошло бычье поглощение — бычья свеча победила медвежью, и теперь у неё ниже цена открытия и выше цена закрытия. Обратная ситуация, когда у второй свечи выше цена открытия и ниже цена закрытия, называется медвежьим поглощением.

Эта комбинация часто появляется на графике и может свидетельствовать о том, что тренд на рынке меняется. Чтобы подтвердить разворот тренда, рекомендуется дождаться появления второй свечи или использовать дополнительные индикаторы.

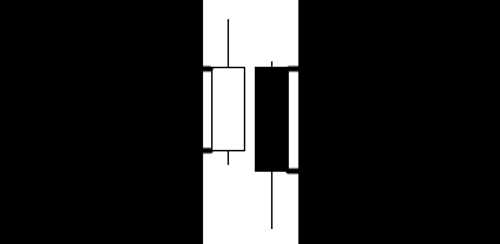

Харами (беременная)

Рис. 16. Фигуры Харами и Крест харами

Противоположность поглощению. Возникает, когда за свечой с длинным телом следует короткая свеча или дожи. При этом цвет свечей чаще всего разный. Вариация харами с дожи называется крестом харами. Появление этой комбинации в любом виде демонстрирует ценовой разрыв и сообщает о развороте тренда в противоположную сторону.

Тёмная завеса и просвет в облаках

Рис. 17. Фигуры Завеса из темных облаков и Просвет в облаках

Такие комбинации из двух свечей разного цвета сообщают о борьбе быков с медведями и возможном развороте тренда. Медвежья свеча сформирована выше бычьей, ее тело заканчивается рядом с границей диапазона бычьей свечи. Тёмная завеса — медвежья фигура, просвет в облаках — бычья.

Комбинации разворота бычьего тренда

Рис. 18. Комбинации разворота бычьего тренда

Комбинации разворота медвежьего тренда

Рис. 19. Комбинации разворота медвежьего тренда

Комбинации продолжения и усиления тренда

Рис. 20. Комбинации продолжения и усиления тренда

Пример японских свечей на реальном графике

Рис. 21. График изменения стоимости акций Google за 2006-2007 гг.

На графике мы можем увидеть следующие комбинации:

- Вечерняя звезда

- Харами

- Падающая звезда

- Завеса из темных облаков

- Медвежье поглощение

- Вечерняя звезда

- Медвежье поглощение

Заключение

Графический анализ рынков с помощью японских свечей — интересный, и, как показывает практика, достаточно надёжный инструмент. Чтобы подробнее изучить эту тему, рекомендуем к прочтению следующие книги:

- «Японские свечи: графический анализ финансовых рынков» Стива Нисона;

- «Секретный код японских свечей» Филипе Тудела;

- «Японские свечи. Метод анализа акций и фьючерсов, проверенный временем» Гр. Л. Морриса;

- «Японские свечи. Сборник моделей» В.П. Гусева.

journal.open-broker.ru

Как читать японские свечи на графике на примерах?

Когда высокочастотная (HFT) торговля завоевывает все больший сегмент биржевых операций, может показаться, что человеку и стандартным стратегиям уже нет места на рынке. На самом деле это не так – даже самые совершенные математические алгоритмы не могут обойтись без проверенных временем методик, таких как свечной анализ рынка Форекс.

Метод анализа динамики цен с помощью «свечей» был разработан японским торговцем рисом Хонмой Мунехиса в 1755 г. и на протяжении 2,6 веков не претерпел существенных изменений и дополнений. Им же были описаны основные комбинации японских свечей, по которым можно определить, когда рынок развернется или продолжит текущее движение.

С точки зрения западных методик свечи подтверждают два основных принципа:

- цена (в нашем случае свеча) включает в себя все факторы, влияющие на ее формирование, поэтому дополнительного анализа не требуется (один из принципов теории Доу).

- история повторяется и с помощью графических паттернов можно прогнозировать действия основной массы биржевых игроков (теория Хаоса Элдера, волновая модель Эллиотта).

Рамки статьи не позволяют подробно описать все модели графического анализа, остановимся только на самых простых и одновременно сильных комбинациях японских свечей, которые можно сразу применять в торговле даже начинающим трейдерам.

Базовые элементы.

Разворотные свечи

Основная задача графического анализа – войти в рынок и, что гораздо важнее, закрыть текущие позиции как можно ближе к окончанию текущего тренда, поэтому разворотная свеча требует особого внимания.

Фраза «разворотная модель (свеча)» не является полностью точной. Создается впечатление, что направление меняется мгновенно, но такое поведение встречается редко. Разворот, прежде всего изменение настроя рыночной толпы, например, на рост после падения. Он происходит постепенно, и на графике это видно как период консолидации в узком диапазоне. Поэтому лучше считать такие свечи только первым сигналом изменения тенденции и открывать противоположные сделки только когда новый тренд получит окончательное подтверждение.

«Молот» и «повешенный»

Данные свечи могут быть как бычьими, так и медвежьими, в зависимости от текущей фазы окончания – вершина для восходящего или основание для нисходящего движения. Никакого противоречия здесь нет, в техническом анализе также присутствуют подобные «зеркальные» паттерны, такие как «Тройная вершина/дно».

Разворотные «Молот» и «Повешенный»

Нижняя тень свечи должна быть в два раза больше тела, короткая верхняя или вообще без нее. Белый «молот» сильнее указывает на восходящий тренд, а черный «повешенный» соответственно на нисходящий.

При появлении «повешенного» всегда ждем дополнительного медвежьего сигнала, так как это означает, что цена не смогла пойти выше локального максимума, но потенциал покупателей все еще высок. Поэтому свеча не может быть окончательным сигналом разворота на вершине.

«Поглощение», «Завеса из облаков» и «Просвет в облаках»

Предыдущие паттеры представляли собой единичные ценовые бары, но большинство сигналов графического анализа представляют собой комбинацию японских свечей, таких как «Поглощение»:

- имеется сильный восходящий или нисходящий тренд;

- тело второй свечи больше первой и «поглощает» ее. Тени могут не поглощаться;

- вторая свеча противоположного цвета. Исключение может быть только для очень маленьких первых тел похожих на «дожи».

В процессе анализа следует учесть факторы, усиливающие вероятность смены тренда после формирования поглощения:

- большая разница между телами первой и второй свечи, это подтверждает окончание тенденции;

- надежность разворотной свечи повышается на длительных или очень быстрых трендах. Если тенденция длится долго, то крупные игроки спокойно наращивают отложенные противоположные сделки и разворачивают цену. В случае резких движений, как на фундаментальных событиях, начинается быстрая фиксация прибыли и появляется свеча поглощения.

- поглощаются несколько тел.

Свечные комбинации «Поглощение», «Завеса из темных облаков» и «Просвет в облаках».

«Завесу из темных облаков» можно считать неполным вариантом медвежьего поглощения, но свечной анализ считает, что он этого ее надежность не снижается. Смотрим на положение черной свечи – чем больше она «закрывает» белую свечу, тем надежнее сигнал.

Если завеса возникает на вершинах, то «Просвет в облаках» модель оснований. Действует противоположное условие: чем выше белая свеча по отношению к первой черной, тем ближе разворот.

Если вторые свечи не могут пробить значимый уровень поддержки/сопротивления, это означает, что рынок еще не готов к развороту и необходимо ждать развития ситуации.

«Харами» и «Крест Харами»

Данная свеча является полной противоположностью поглощения – тело второй свечи должно находиться полностью (учитывая тени) внутри первой свечи. Если свечной анализ рынка Форекс рассматривает поглощение как «рычаг» для разворота цены, то в данном случае, мы имеем дело скорее с «тормозом» временно останавливающем движение. Но, это все-таки разворотный сигнал, особенно если появляется на вершине.

Разворотные «Харами» и «Крест Харами».

Чем меньше тело, тем более значима свеча «харами» и логично предположить, что когда цены открытия/закрытия совпадают, это означает максимум рыночной неопределенности или «крест Харами». Какой максимальный размер тела считается «крестом» свечной анализ рынка Форекс не говорит, оставляя это на усмотрение трейдера в зависимости от конкретного актива. Но рекомендуется не выходить за рамки 2-3 пунктов и смотрите на тени – лучше, если они максимально одинаковы.

Кресты Харами нельзя игнорировать! По статистике свечи на вершинах чаще приводят к смене тенденции, чем в основаниях. Поэтому рекомендуется закрыть длинные позиции независимо от текущих прибыли/убытков.

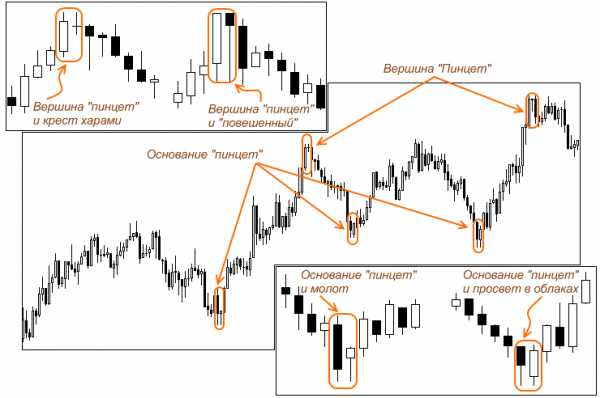

«Пинцет»

Одна из немногих комбинаций японских свечей использующих для анализа тени, а не тела. Визуально это выглядит как несколько максимумов/минимумов свечей находящихся примерно на одном уровне. Если одновременно свечи сформировали паттерн, как показано на рисунке, «пинцет» будет дополнительным подтверждением.

Сигнал разворота «Пинцет».

Когда несколько теней находятся на одном уровне то чаще всего это результат нескольких неудачных ретестов сильной поддержки/сопротивления, пробитие которой невыгодно крупным игрокам собирающимся идти «против» тренда. Возможно, за ним находятся стопы их отложенных позиций, а потенциала для разворота еще недостаточно. Держать свечи на одном max/min могут и те, кто фиксирует прибыль перед окончательной переменой тренда или пытается продолжить движение. Чтобы понять, кто стоит за «пинцетом» дополнительно к графическому анализу смотрим на ситуацию в целом, особенно на фундаментальный фон.

Все модели разворота должны сопровождаться резким увеличением или уменьшением рыночных объемов. Иногда они дают сигнал прежде, чем появится разворотная свеча, и он может отменить даже явный паттерн.

Свечи продолжения тренда

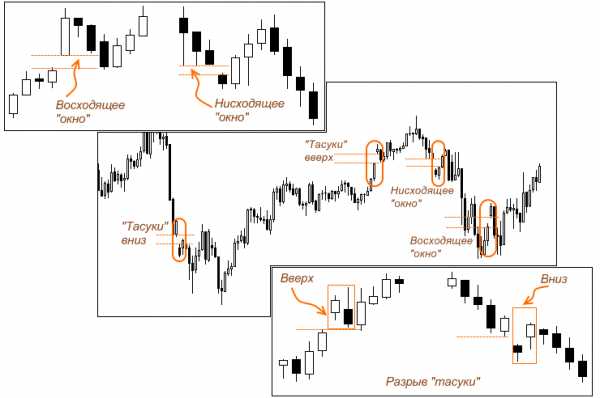

В Японии говорят «есть время продавать, время покупать и время отдыхать». Комбинации японских свечей относящихся к продолжению тренда указывают именно на перерыв в движении цены, после которого возобновление тенденции более вероятно, чем разворот. Визуально это выглядит как появление разрыва ценового графика или как говорит свечной анализ «окна».

Модели продолжения «Окно» и «Разрыв тасуки».

Подобные области, в которых визуально отсутствует активность, хорошо знакомы трейдерам. В техническом анализе их называют «геп» (gap) и обычно они появляются на открытии новых торговых сессий. Свечной анализ рынка Форекс утверждает, что нужно открывать позиции в направлении окна.

Перед продолжением тенденции всегда присутствует период отката полностью или частично «закрывающий» окно, при достаточно широком диапазоне можно попробовать открыть краткосрочные контртрендовые сделки. Также можно добавить индикаторы технического анализа и торговать от границ окна, которые работают как уровни поддержки/сопротивления.

«Разрыв тасуки» представляет собой более динамичный вариант «окна» — уже вторая свеча может полностью закрыть его и возобновить движение. Если следующие 2-3 свечи остаются внутри тасуки, то сигнал отменяется.

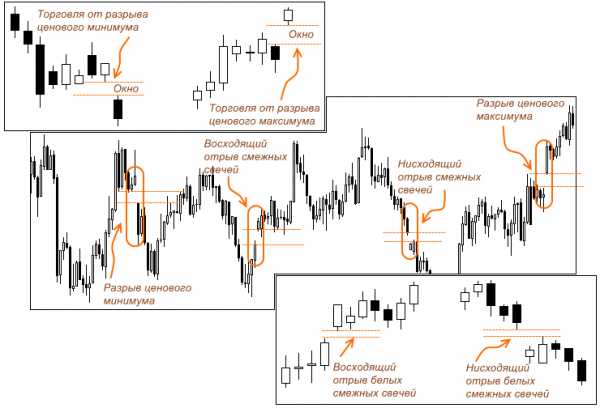

«Отрыв смежных белых свечей» и «Разрыв ценовых максимумов/минимумов»

Обе комбинации японских свечей встречаются довольно редко, особенно отрыв смежных на нисходящем рынке. Если на восходящем тренде его можно рассматривать как более сильный вариант «разрыва тасуки», то на нисходящем это никак не бычья модель, просто покупатели решили закрыть часть коротких позиций.

Свечные комбинации «Отрыв белых смежных свечей» и «Разрыв ценового максимумом/минимумом».

Под ценовым максимумом/минимумом свечной анализ подразумевает не локальный экстремум, а период краткой консолидации на сильном тренде после которого следует окно. Свечи при этом могут сформировать «пинцет» и разрыв в противоположную сторону подтверждает продолжение основного движения.

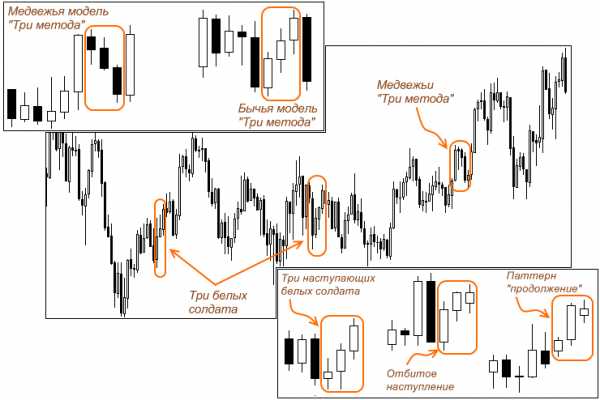

«Три метода» и «Три наступающих белых солдата»

Числу три отведена важная роль не только в комбинациях японских свечей, а и в западном техническом анализе: «Тройные вершины», три фазы рынка (накопление, распределение, кульминация) и так далее. Надежность тройных конструкций подтверждена практикой – двойные слишком неустойчивы, а четвертные появляются, когда движение почти закончилось и большой прибыли уже не получить.

В «Трех методах», после большой свечи в направлении тренда, следует как минимум три откатных, которые не должны выходить за пределы ее тела. Небольшой выход, конечно, допускается и если следующая свеча опять идет в сторону основного движения можно говорить о том, что развернуть рынок не удалось.

Модели продолжения «Три метода и три наступающих белых солдата».

Три последовательных белых свечи (солдата) могут появиться как на вершине, так и на основании, представляют собой сигнал устойчивого роста цены. Если на вершине вторая и третья свеча слишком растянута по отношению к предыдущим 5-7, то вероятнее всего близка рыночная перекупленность. Лучше остаться вне рынка до появления разворотной комбинации японских свечей!

В противоположной ситуации, когда 2-3 свеча меньше первой можно говорить о сопротивлении продавцов (отбитое наступление) и вполне может появиться «харами».

Свечи «дожи»

Данный разворотный сигнал является настолько сильным, что выделен в отдельный раздел. Здесь действует принцип – чем реже появляется свеча «дожи» тем она важнее и наиболее стабильные результаты наблюдаются на таймфреймах от M30 и выше. На более коротких промежутках «дожей» становится слишком много и они практически бесполезны для анализа.

У классического дожи цена закрытия равна цене закрытия +/- несколько тиков. Но если тело свечи пусть и мало, но все-таки явно просматривается, классический свечной анализ работает или нет? Строгих критериев здесь нет, все зависит от средней волатильности актива. Иногда даже 2-3 пункта могут быть нормальной ситуацией. Также смотрим на дополнительные признаки, такие как перекупленность/переподанность или пересечение скользящих средних.

В любом случае появление такой свечи (пусть даже и ложной) требует подробного рассмотрения, иначе возможны значительные убытки от резкой смены тренда!

Варианты графического паттерна «Дожи».

После длинной белой свечи (на вершине)

Это означает, что потенциал покупателей практически исчерпан, и здесь важно понимать, что данная свеча не означает, что баланс сил действительно начинает смещаться в пользу покупателей. Скорее рынок находится в стадии нерешительности и колебания. Для адекватного анализа необходимы как минимум три следующих бара подтверждающие разворот или начало консолидации.

На нисходящем тренде точность сигналов дожи резко снижается, как и практически вех вариантов японских свечей. Как ни парадоксально это выглядит для движения цены вниз нужно приложить больше усилий, чем для ее роста. Дело в психологии: большинству мелких и средних игроков легче ожидать начала коррекции или разворота чем продолжать открываться на продажу, толкают цену вниз в основном маркетмейкеры. Даже если появляется свеча, указывающая на окончание движения, актив вполне может еще «провалиться» до уровней отложенных крупных Take Profit.

Поэтому дожи в основании требуют более тщательного подтверждения, чем на вершинах!

«Длинноногий», «рикша» и «надгробие»

Обе свечи также указывают на «уставший» или как говорят японские аналитики «сбившейся с пути» тренд, но ситуация здесь несколько другая. Если предыдущий паттерн, указывал на ослабление покупателей, то большая верхняя тень на «длинноногом» или «надгробном» дожи говорит о целенаправленных усилиях продавцов по остановке восходящего движения: цена идет вверх, но наталкивается на значительное противодействие, которое возвращает ее к уровню открытия. Особенно сильна данная свеча на таймфреймах h2-h5.

«Рикша» появляется, когда попытка развернуть тренд завершается временным перемирием между быками и медведями о чем свидетельствуют почти одинаковые тени и небольшое тело. Профессиональные трейдеры практикующие свечной анализ рынка Форекс даже считают, что «рикши» можно рассматривать как признак разворота, только если рядом с ним есть хотя бы один классический дожи, иначе лучше оставаться вне рынка!

«Три звезды»

Самая сильная разворотная модель данной группы. В классическом виде почти не встречается, обычно между крайними «дожи» находятся 2-3 разнонаправленных свечи. Одинаково хорошо отрабатываются как на вершинах, так и в основаниях.

Несколько общих рекомендаций…

- Свечной анализ рынка Форекс подходит не всем. К сожалению это так. Трейдер должен уметь с первого взгляда распознавать классические комбинации японских свечей и так как они в своем классическом виде почти не встречаются, нагрузка на зрительную память увеличивается, особенно на малых промежутках с ограниченным временем для анализа.

Но, сразу впадать в пессимизм не стоит: разработано множество методик запоминания визуальной информации, среди которых можно выбрать ту, которая подойдет именно вам. Даже если выбрать «неграфическую» стратегию по индикаторам, рыночным объемам или фундаментальным новостям без анализа положения свечей не обойтись.

- Свечи не могут быть единственным фактором принятия решений. Возможно, 200 лет назад это было не так, и можно было успешно торговать только по свечным комбинациям, в нынешних условиях приходится учитывать множество внешних технических и фундаментальных факторов. Поэтому фигуры указывают только на вероятность того, что рынок развернется или продолжит текущий тренд.

Начинающие изучать свечной анализ часто действуют слишком шаблонно забывая, что на любом торговом активе ситуация никогда не повторяется со 100% точностью. Свечи, хорошо работавшие год назад, на текущем рынке могут начать давать убытки, поэтому требуется постоянный контроль правильности отработки.

- Расширяйте набор торговых инструментов. В статье приведены только самые основные и достаточно простые комбинации японских свечей, но в их популярности есть и оборотная сторона. Да, они привлекают внимание большинства трейдеров и нередки ситуации, когда фигуру «дотягивали» до классического вида, хотя к этому нет никаких внешних предпосылок. Одновременно за ними следят и крупные игроки, которые могут сыграть против толпы. Например, видя формирование свечи «дожи» на вершине или основании, войти большим противоположным объемом и вместо разворота мы имеем продолжение тренда с выбиванием Stop Loss’ов.

Можно выбрать осторожную стратегию, постепенно наращивая позицию по мере подтверждения сигнала или выбрать не менее надежный вариант – торговать более редкие, но тоже прибыльные паттерны, такие как «Три черных вороны» (разворотный) или «Разделение» (продолжение). Так как большинству трейдеров они неизвестны или неинтересны, их стабильность выше (особенно на старших таймфремах).

- Контролируйте срок «жизни» фигуры. Вероятность распада комбинации японских свечей повышается пропорционально времени ее существования на графике. Особенно если не наблюдается сильных событий, тогда крупные игроки могут начать «раскачивать» ситуацию, так как в периоды «тишины» хорошей прибыли не получить. И свечи внешне надежного паттерна быстро превращаются в бессмысленные комбинации. Необходимо выработать четкие критерии «ухудшения» фигуры, когда нужно закрывать сделки независимо от текущих прибыли/убытков.

- Обладайте выдержкой. Если не удалось войти в начале или от ключевой точки фигуры не стоит искать точку входа там, где ее на самом деле нет. Лучше дождаться коррекции и там искать возможность открыть разворотную сделку. Но всегда помните, что свечной анализ чаще всего предусматривает только одну коррекцию или откат. Но окончательный выбор нужно делать исходя из текущей ситуации и данных других инструментов.

-

Ищите дополнительное подтверждение. Свечной анализ всегда должен подтверждаться техническими инструментами, особенно уровнями поддержки/сопротивления. Смотрите движение цены на нескольких таймфреймах, особенно наличие дивергенций и резкого изменения объемов.

Свечные паттерны и технические индикаторы.

Подводя итог можно сказать, что свечной анализ рынка Форекс, несмотря на проникновение искусственного интеллекта в трейдинг, будет актуален еще как минимум 10-20 лет. Большинство участников биржевых торгов пока еще составляют люди, а значит, его принципы будут продолжать работать и приносить прибыль.

pro-ts.ru

Японские свечи для начинающих и как их читать. Методы и технический анализ японских свечей

Каждый день на биржах всего мира происходит бесконечное количество покупок и продаж, покупатели двигают цену вверх, продавцы, наоборот, тянут ее вниз (кстати, из-за этого на биржевом языке покупателей принято называть быками, а продавцов – медведям). Непрекращающаяся схватка между быками и медведями заставляет постоянно изменяться рыночные котировки. Для того чтобы быть в курсе происходящего, трейдеру необходимо освоить искусство технического анализа японских свечей.

Умение анализировать происходящие на рынки движения, носит гордое название «технический анализ», без него добиться успеха на бинарных опционах будет проблематично. Графики, на которых можно следить за рыночными изменениями, называются живыми и позволяют держать руку на биржевом пульсе. Они наглядно показывают такие простые, но необходимые трейдеру вещи, как рост или падение котировок, наличие тенденции поведения цены, а также многое другое, что в дальнейшем поможет делать прогнозы на бо прибыльными. Есть разные вариации отображения графиков: в привычных всем линиях, в точках, в барах, даже в крестиках и ноликах, но, безусловно, самый любимый всеми вид – графики японских свечей.

Понимание значения японских свечей и их комбинаций поможет анализировать графики, в том числе находить уровни сопротивления и поддержки, о которых я писал в статье “Анализируй это. Построение уровней поддержки и сопротивления”. График японских свечей можно посмотреть тут. Либо воспользоваться другими сторонними ресурсами, например, investing com или netdania com, либо скачать на компьютер профессиональную платформу типа metatrader или thinkorswim – каждый выбирает наиболее удобный для него способ следить за рыночными изменениями.

Японские свечи так плотно вошли в мою жизнь, что наблюдение за ними занимает 95% моего рабочего времени и вызывает куда больший интерес, чем новинки кинематографа. Сидя в кафе или находясь в дороге, я никогда не упускаю возможности следить за ситуацией на рынке в поисках новых торговых возможностей.

Японские свечи пришли к нам из Японии 17-ого века. Они использовались на рисовой бирже для наглядного изображения движения цен. Свечи получили свою международную популярность из-за высокой информативности при предельной простоте использования.

Значение японских свечей для начинающих: тело и тень

Итак, знакомьтесь! Японская свеча:

Чтобы понимать значение японской свечи (ЯС) разберем ее составляющие, это два элемента – тело (прямоугольник) и тень (линия). ЯС показывает, насколько изменилась цена за определенный выбранный интервал времени. Период времени одной свечи можно выставлять по вашему выбору (например, один месяц, один день, восемь часов, пятнадцать минут). Такой период называют таймфреймом. Для примера возьмем график с таймфреймом 1 час.

Если цена росла в течение часа, мы будем видеть свечу с зеленым телом, а если падала, то с красным. По шкале справа от графика можно увидеть, насколько цена выросла или упала.

- Растущая (зеленая свеча) формируется снизу вверх. Нижней границей, в таком случае, будет котировка открытия свечи, т.е. котировка, с которой час начался, а верхней границей свечи при этом будет котировка закрытия зеленой свечи, т.е. котировка, до которой свеча выросла за прошедший час;

- Понижающаяся (красная свеча) формируется сверху вниз. Верхней границей красной свечи будет котировка, с которой цена начала падать в начале часа, а нижней теперь наоборот – котировка закрытия, т.е. котировка, до которой свеча опустилась к концу часа.

Котировка открытия и закрытия свечи не обязательно будет максимальной или минимальной за час. Если цена в течение часа выходила за рамки открытия и закрытия, мы увидим это по тени свечи. Тень показывает нам максимум и минимум прошедшего часа.

Например, в начале часа цена акции составляла 100$ за 1 акцию, через 20 минут цена упала до 90$, а через 40 минут цена выросла до 150$ за акцию. Но к концу часа цена снова упала до отметки 140$. Таким образом, мы увидим зеленую свечу, которая открылась на отметке 100$, а закрылась на отметке 140$. Но так как в течение часа цена была на отметке 90$ (ниже котировки открытия) и 150$ (выше котировки закрытия), на свече образуются 2 тени (сверху и снизу), по которым можно будет посмотреть максимум и минимум прошедшего часа. Для того чтобы вам было легче сориентироваться, когда именно свеча закроется, можно использовать индикатор CandleCountdown.

Если значение японской свечи за час не изменилась, т.е. котировка открытия была равна котировки закрытия, тела у свечи не будет, а выглядеть это будет так:

Когда я первый раз увидел свечной график, мне он показался чем-то сложным, я не понял, каковы его преимущества перед обычным, линейным графиком. Но, на самом деле, использовать метод японских свечей удобно и вот почему: одна японская свеча дает нам целых четыре визуально понятных значения: котировки открытия и закрытия (тело свечи) и максимум и минимум (тень свечи).

Т.е. я могу наглядно увидеть, когда цена уверенно идет вверх, наблюдая за длинной зеленой свечой без верхней тени или, наоборот, вовремя разглядеть начало падения цены, заметив длинную верхнюю тень свечи на маленьком теле.

Влияние таймфрейма на значение японской свечи

В зависимости от того, на какое время мы хотим получить наш сигнал для бинарных опционов, нужно использовать правильный таймфрейм. Например, при ставке на один час нет смысла смотреть график с большим таймфреймом в один месяц, т.к. по нему нельзя понять, что происходит последние несколько часов. И, наоборот, часовой график не даст нам никакой информации для анализа ставок на конец месяца.

Большие таймфреймы показывают картину в целом (долгосрочное движение), меньшие показывают локальные движения.

Для краткосрочной (внутричасовой) торговли я использую таймфрейм: 5 минут, 15 минут, 30 минут и 1 час, а для долгосрочной (конец дня) – 4 часа, 8 часов, 1 день и 1 неделя.

Для анализа японских свечей используют индикаторы для бинарных опционов, которые можно накладывать поверх свечного графика. Подробнее о таких индикаторах можно посмотреть здесь. Индикаторы помогают увидеть среднюю цену и то, насколько процентов график от нее отклонился. Также индикаторы помогают определить, когда актив перекуплен относительно предыдущих периодов, и когда ожидается начало активных продаж и многое другое. По положению японских свечей можно определить модели поведения цены, которые предвещают разворот тренда или его усиление, а также построить целые стратегии (например, «Хабба Хаббаc Стайл»). Сегодня, спустя несколько лет активного изучения, мне достаточно беглого взгляда на график японских свечей, чтобы определить потенциальные возможности заработка в данный момент.

Существует множество различных способов как читать японские свечи, об этом я еще напишу в своих следующих статьях. Вы также можете прочитать мою статью о моделях разворота японских свечей “Затаившийся ниндзя, часть первая: модели разворота японских свечей”.

boexpert.ru