Возврат налога: Налоговые вычеты

Возврат подоходного налога за лечение — Платные услуги — Самарская областная офтальмологическая больница им. Т.И. Ерошевского

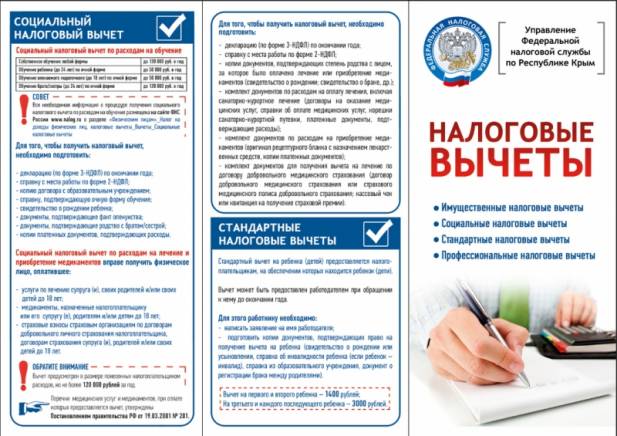

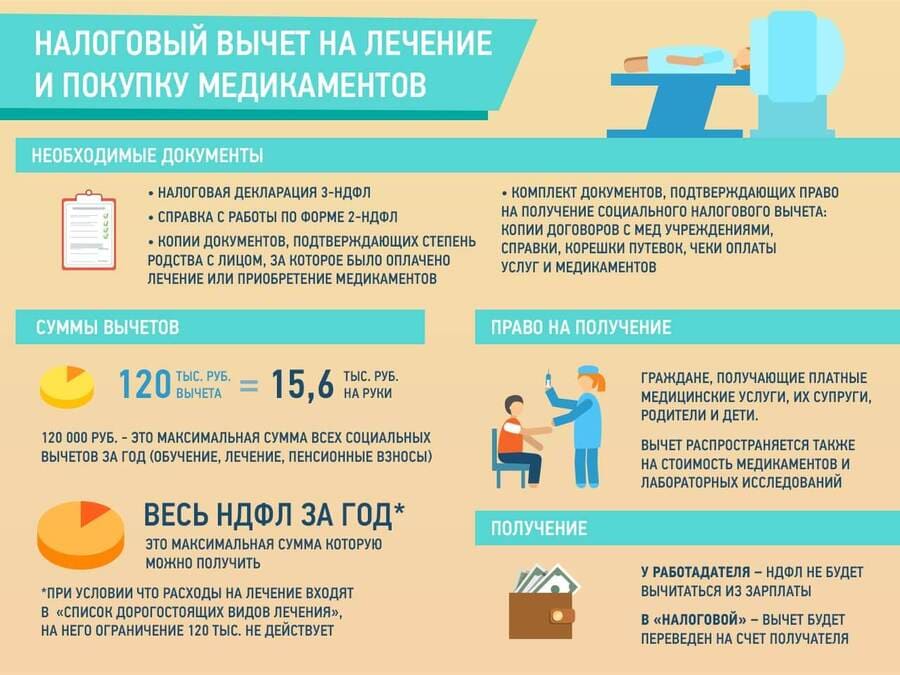

Уважаемые пациенты! Обращаем Ваше внимание на то, что при получении платных медицинских услуг в СОКОБ им. Т.И.Ерошевского Вы имеете право получить социальный налоговый вычет в отношении сумм, уплаченных за медицинские услуги и возврат части уплаченного налога.

КТО МОЖЕТ ОФОРМИТЬ НАЛОГОВЫЙ ВЫЧЕТ?

Согласно Налоговому кодексу РФ, вычет предоставляется работающим гражданам РФ и производящим уплату подоходного налога.

Пунктом 3 статьи 219 Налогового кодекса РФ вычет предоставляется налогоплательщику в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

При применении социального налогового вычета, предусмотренного настоящим подпунктом, учитываются суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супруга (супруги), родителей, детей (в том числе усыновленных) в возрасте до 18 лет, подопечных в возрасте до 18 лет, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг.

ЧТО ТАКОЕ НАЛОГОВЫЙ ВЫЧЕТ?

НДФЛ (налог на доходы физических лиц) — это сумма, которая уменьшает налоговую базу (величину облагаемого НДФЛ дохода). Такое уменьшение приводит к уменьшению суммы налога.

Документами, подтверждающими фактические расходы на лечение и медицинское обслуживание, являются любые расчетно-платежные документы, из которых видно, что оплата произведена медицинскому учреждению за лечение и медицинское обслуживание конкретного работника и члена (членов) его семьи.

Порядок оформления налогового вычета Вы можете уточнить по адресу: www.nalog.ru либо в личном кабинете налогоплательщика.

ВОЗМОЖНО ЛИ ВЕРНУТЬ ПОДОХОДНЫЙ НАЛОГ ПРИ ОПЛАТЕ ЛЕЧЕНИЯ РОДСТВЕННИКАМ?

Да, в соответствии со ст. 219 Налогового кодекса РФ социальный налоговый вычет может быть предоставлен лицам, понесшим расходы не только на свое лечение, но и на лечение близких родственников (дети до 18 лет, родители, супруги).

В этом случае важно помнить, что договор на оказание медицинских услуг, платежные документы и справка об оплате медицинских услуг должен быть оформлен на имя налогоплательщика — претендента на получение выплат.

В договоре на оказание медицинских услуг должно быть прописано, кто является заказчиком (плательщиком) и получателем услуг.

Помимо стандартного пакета документов, к заявлению в налоговые органы должны прилагаться следующие документы:

- Копия свидетельства о браке, если налогоплательщиком оплачены медицинские услуги, оказанные супругу(е).

- Копия свидетельства о рождении налогоплательщика, если налогоплательщиком оплачены медицинские услуги, оказанные своему родителю.

- Копия свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены медицинские услуги, оказанные своим детям в возрасте до 18 лет.

КАК ПОЛУЧИТЬ СПРАВКУ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ В ГБУЗ «СОКОБ им.Т.И.Ерошевского»?

Для получения справки об оплате медицинских услуг для налоговых вычетов необходимо обратиться в бухгалтерию СОКОБ им.Т.И.Ерошевского по адресу: ул. Ново-Садовая, 158, главный корпус, 1 этаж в будние дни с 9.00 до 12.00.

Контактный телефон бухгалтерии: (846) 323-00-21.

При себе необходимо иметь:

- паспорт,

- договор на оказание медицинских услуг,

- платежные документы, подтверждающие факт оплаты услуг,

- свидетельство ИНН.

Справка будет выдана Вам в день обращения.

Для пациентов СОКОБ им.Т.И.Ерошевского, проживающих за пределами Самарской области, имеется возможность оформления справки без их личного присутствия. Сканы обозначенных выше документов Вы можете прислать нам по электронной почте [email protected] (в теме письма обязательно укажите «запрос на получение справки в налоговые органы» и город). В этом случае готовую справку и копии лицензии учреждения вы можете получить лично или по почте. В случае, если получение предполагается по почте, укажите, пожалуйста, Ваш почтовый адрес и индекс.

НК РФ Статья 78. Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа \ КонсультантПлюс

- Главная

- Документы

- Статья 78. Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа

Подготовлены редакции документа с изменениями, не вступившими в силу

«Налоговый кодекс Российской Федерации (часть первая)» от 31. 07.1998 N 146-ФЗ

(ред. от 28.06.2022)

(с изм. и доп., вступ. в силу с 23.09.2022)

07.1998 N 146-ФЗ

(ред. от 28.06.2022)

(с изм. и доп., вступ. в силу с 23.09.2022)

КонсультантПлюс: примечание.

С 01.01.2023 ст. 78 излагается в новой редакции (ФЗ от 14.07.2022 N 263-ФЗ). См. будущую редакцию.

НК РФ Статья 78. Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа

(в ред. Федерального закона от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

Путеводитель по налогам. Вопросы применения ст. 78 НК РФ

— С какого момента исчисляется трехлетний срок (срок исковой давности) на подачу в суд заявления о возврате излишне уплаченных сумм налога (сбора, пеней, штрафа)?

— С какой даты исчисляется срок подачи в налоговый орган заявления о зачете или возврате переплаты, если налог уплачен несколькими платежными поручениями?

— Может ли налоговый орган списать сумму излишне уплаченного налога, возможность возврата которой налогоплательщиком утрачена, в частности истек срок исковой давности?

— Применяется ли общий порядок исчисления срока исковой давности при подаче в суд заявления об обжаловании бездействия налогового органа или отказа в возврате переплаты?

— Может ли день уплаты налога (пени, штрафа) или подачи первоначальной декларации признаваться моментом, когда налогоплательщик узнал о наличии переплаты?

— Может ли день подписания (направления) акта сверки расчетов с бюджетом (выдачи соответствующей справки, выписки) признаваться моментом, с которого налогоплательщик узнал о наличии переплаты?

— Все вопросы по ст. 78 НК РФ

78 НК РФ

1. Сумма излишне уплаченного налога подлежит зачету в счет предстоящих платежей по налогам, сборам, страховым взносам, погашения недоимки по иным налогам, сборам, страховым взносам, задолженности по пеням по налогам, сборам, страховым взносам и штрафам за налоговые правонарушения либо возврату налогоплательщику в порядке, предусмотренном настоящей статьей.

(п. 1 в ред. Федерального закона от 29.11.2021 N 379-ФЗ)

(см. текст в предыдущей редакции)

1.1. Утратил силу с 1 января 2022 года. — Федеральный закон от 29.11.2021 N 379-ФЗ.

(см. текст в предыдущей редакции)

2. Зачет или возврат суммы излишне уплаченного налога производится налоговым органом без начисления процентов на эту сумму, если иное не установлено настоящей статьей.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

3. Налоговый орган обязан сообщить налогоплательщику о каждом ставшем известным налоговому органу факте излишней уплаты налога и сумме излишне уплаченного налога в течение 10 дней со дня обнаружения такого факта.

В случае обнаружения фактов, свидетельствующих о возможной излишней уплате налога, по предложению налогового органа или налогоплательщика может быть проведена совместная сверка расчетов по налогам, сборам, страховым взносам, пеням и штрафам.

(в ред. Федеральных законов от 27.07.2010 N 229-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

Абзац утратил силу. — Федеральный закон от 27.07.2010 N 229-ФЗ.

(см. текст в предыдущей редакции)

4. Зачет суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика по этому или иным налогам осуществляется на основании письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленного через личный кабинет налогоплательщика, а также в составе налоговой декларации в соответствии со статьей 229 настоящего Кодекса) налогоплательщика по решению налогового органа, если иное не предусмотрено пунктом 2 статьи 52 настоящего Кодекса.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ, от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Если иное не предусмотрено настоящей статьей, решение о зачете суммы излишне уплаченного налога в счет предстоящих платежей налогоплательщика принимается налоговым органом с учетом особенностей, предусмотренных пунктом 5.1 настоящей статьи, в течение 10 дней со дня получения заявления налогоплательщика или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась, если иное не предусмотрено настоящей статьей.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

5. Зачет суммы излишне уплаченного налога в счет погашения недоимки по иным налогам, задолженности по пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, производится налоговыми органами самостоятельно не более чем за три года со дня уплаты указанной суммы налога.

(в ред. Федерального закона от 29.07.2018 N 232-ФЗ)

(см. текст в предыдущей редакции)

Если иное не предусмотрено настоящей статьей, в случае, предусмотренном настоящим пунктом, решение о зачете суммы излишне уплаченного налога принимается налоговым органом с учетом особенностей, предусмотренных пунктом 5.1 настоящей статьи, в течение 10 дней со дня обнаружения им факта излишней уплаты налога или со дня подписания налоговым органом и налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась, либо со дня вступления в силу решения суда.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Положение, предусмотренное настоящим пунктом, не препятствует налогоплательщику представить в налоговый орган письменное заявление (заявление, представленное в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленное через личный кабинет налогоплательщика) о зачете суммы излишне уплаченного налога в счет погашения недоимки (задолженности по пеням, штрафам). В этом случае решение налогового органа о зачете суммы излишне уплаченного налога в счет погашения недоимки и задолженности по пеням, штрафам принимается в течение 10 дней со дня получения указанного заявления налогоплательщика или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

В этом случае решение налогового органа о зачете суммы излишне уплаченного налога в счет погашения недоимки и задолженности по пеням, штрафам принимается в течение 10 дней со дня получения указанного заявления налогоплательщика или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ)

(см. текст в предыдущей редакции)

5.1. Зачет сумм излишне уплаченных налогоплательщиком-организацией транспортного налога и земельного налога производится не ранее дня направления такому налогоплательщику-организации налоговым органом сообщения об исчисленных за соответствующий налоговый период суммах указанных налогов в соответствии со статьями 363 и 397 настоящего Кодекса.

(п. 5.1 введен Федеральным законом от 29.09.2019 N 325-ФЗ)

6. Сумма излишне уплаченного налога подлежит возврату по письменному заявлению (заявлению, представленному в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или представленному через личный кабинет налогоплательщика, а также в составе налоговой декларации в соответствии со статьей 229 настоящего Кодекса) налогоплательщика в течение одного месяца со дня получения налоговым органом такого заявления.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 04.11.2014 N 347-ФЗ, от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Возврат налогоплательщику суммы излишне уплаченного налога при наличии у него недоимки по иным налогам или задолженности по соответствующим пеням, а также штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом, производится только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Возврат суммы излишне уплаченного налога осуществляется на открытый в банке счет налогоплательщика, указанный им в заявлении о возврате суммы излишне уплаченного налога, если иное не установлено настоящим пунктом.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

Возврат суммы излишне уплаченного налога на прибыль организаций, особенности исчисления и уплаты которого установлены статьей 310. 1 настоящего Кодекса, может осуществляться на открытый в банке счет налогоплательщика, указанный им в заявлении о возврате суммы излишне уплаченного налога, либо на указанный в этом заявлении налогоплательщика, открытый в банке счет иностранного номинального держателя, иностранного уполномоченного держателя и (или) лица, которому открыт счет депозитарных программ, в случае, если через таких лиц осуществлялась выплата дохода налогоплательщику.

1 настоящего Кодекса, может осуществляться на открытый в банке счет налогоплательщика, указанный им в заявлении о возврате суммы излишне уплаченного налога, либо на указанный в этом заявлении налогоплательщика, открытый в банке счет иностранного номинального держателя, иностранного уполномоченного держателя и (или) лица, которому открыт счет депозитарных программ, в случае, если через таких лиц осуществлялась выплата дохода налогоплательщику.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

КонсультантПлюс: примечание.

П. 6.1 ст. 78 признан частично не соответствующим Конституции РФ (Постановление КС РФ от 31.10.2019 N 32-П). О правовом регулировании до внесения изменений см. п. 4 Постановления.

6.1. Сумма излишне уплаченных страховых взносов на обязательное пенсионное страхование не подлежит возврату, если, по информации территориального органа Пенсионного фонда Российской Федерации, указанная сумма в соответствии с законодательством Российской Федерации об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования учтена в индивидуальной части тарифа страховых взносов на индивидуальном лицевом счете застрахованного лица, которому на момент представления заявления о возврате суммы излишне уплаченных страховых взносов назначена страховая пенсия в соответствии с Федеральным законом от 28 декабря 2013 года N 400-ФЗ «О страховых пенсиях».

(п. 6.1 в ред. Федерального закона от 01.10.2020 N 312-ФЗ)

(см. текст в предыдущей редакции)

7. Заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах или по результатам взаимосогласительной процедуры в соответствии с международным договором Российской Федерации по вопросам налогообложения.

(в ред. Федеральных законов от 27.07.2010 N 229-ФЗ, от 23.06.2014 N 166-ФЗ, от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Заявление о зачете или возврате суммы излишне уплаченного налога представляется в налоговый орган по месту учета налогоплательщика.

(абзац введен Федеральным законом от 29.09.2019 N 325-ФЗ)

8. Если иное не предусмотрено настоящей статьей, решение о возврате суммы излишне уплаченного налога принимается налоговым органом в течение 10 дней со дня получения заявления налогоплательщика о возврате суммы излишне уплаченного налога или со дня подписания налоговым органом и этим налогоплательщиком акта совместной сверки уплаченных им налогов, если такая совместная сверка проводилась.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат суммы излишне уплаченного налога, оформленное на основании решения налогового органа о возврате этой суммы налога, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата налогоплательщику в соответствии с бюджетным законодательством Российской Федерации.

8.1. В случае проведения камеральной налоговой проверки сроки, установленные абзацем вторым пункта 4, абзацем третьим пункта 5 и абзацем первым пункта 8 настоящей статьи, начинают исчисляться по истечении 10 дней со дня, следующего за днем завершения камеральной налоговой проверки за соответствующий налоговый (отчетный) период или со дня, когда такая проверка должна быть завершена в срок, установленный пунктом 2 статьи 88 настоящего Кодекса.

В случае выявления нарушения законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки сроки, установленные абзацем вторым пункта 4, абзацем третьим пункта 5 и абзацем первым пункта 8 настоящей статьи, начинают исчисляться со дня, следующего за днем вступления в силу решения, принятого по результатам такой проверки.

(п. 8.1 введен Федеральным законом от 29.09.2019 N 325-ФЗ)

9. Налоговый орган обязан сообщить налогоплательщику о принятом решении о зачете (возврате) сумм излишне уплаченного налога или решении об отказе в осуществлении зачета (возврата) в течение пяти дней со дня принятия соответствующего решения.

(в ред. Федерального закона от 04.11.2014 N 347-ФЗ)

(см. текст в предыдущей редакции)

Указанное сообщение передается руководителю организации, физическому лицу, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

Суммы излишне уплаченного налога на прибыль организаций по консолидированной группе налогоплательщиков подлежат зачету (возврату) ответственному участнику этой группы в порядке, установленном настоящей статьей.

(абзац введен Федеральным законом от 16.11.2011 N 321-ФЗ)

В случае прекращения действия договора о создании консолидированной группы налогоплательщиков суммы излишне уплаченного налога на прибыль организаций по консолидированной группе налогоплательщиков, не подлежащие зачету (незачтенные) в счет имеющейся по этой группе недоимки, подлежат зачету (возврату) организации, являвшейся ответственным участником консолидированной группы налогоплательщиков, по ее заявлению.

(абзац введен Федеральным законом от 16.11.2011 N 321-ФЗ)

Возврат ответственному участнику консолидированной группы налогоплательщиков суммы излишне уплаченного налога на прибыль по консолидированной группе налогоплательщиков не производится при наличии у него недоимки по иным налогам или задолженности по пеням, а также по штрафам, подлежащим взысканию в случаях, предусмотренных настоящим Кодексом.

(абзац введен Федеральным законом от 16.11.2011 N 321-ФЗ; в ред. Федерального закона от 29.11.2021 N 379-ФЗ)

(см. текст в предыдущей редакции)

10. В случае, если возврат суммы излишне уплаченного налога осуществляется с нарушением срока, установленного пунктом 6 настоящей статьи, и с учетом особенностей, предусмотренных пунктом 8.1 настоящей статьи, налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возврата.

Проценты, начисленные налоговым органом в соответствии с настоящим пунктом на дату вынесения решения о возврате суммы излишне уплаченного налога, подлежат уплате налогоплательщику на основании такого решения без заявления налогоплательщика об уплате процентов.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

В иных случаях проценты, начисленные налоговым органом в соответствии с настоящим пунктом, подлежат уплате налогоплательщику по заявлению налогоплательщика.

(абзац введен Федеральным законом от 23.11.2020 N 374-ФЗ)

11. Территориальный орган Федерального казначейства, осуществивший возврат суммы излишне уплаченного налога, уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

12. В случае, если предусмотренные пунктом 10 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику сумм излишне уплаченного налога, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

До истечения срока, установленного абзацем первым настоящего пункта, поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в территориальный орган Федерального казначейства для осуществления возврата.

13. Зачет или возврат суммы излишне уплаченного налога и уплата начисленных процентов производятся в валюте Российской Федерации.

13.1. Суммы денежных средств, уплаченные в счет возмещения ущерба, причиненного бюджетной системе Российской Федерации в результате преступлений, предусмотренных статьями 198 — 199. 2 Уголовного кодекса Российской Федерации, не признаются суммами излишне уплаченного налога и зачету или возврату в порядке, предусмотренном настоящей статьей, не подлежат.

2 Уголовного кодекса Российской Федерации, не признаются суммами излишне уплаченного налога и зачету или возврату в порядке, предусмотренном настоящей статьей, не подлежат.

(п. 13.1 введен Федеральным законом от 30.11.2016 N 401-ФЗ)

14. Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм излишне уплаченных авансовых платежей, сборов, страховых взносов, пеней и штрафов и распространяются на налоговых агентов, плательщиков сборов, плательщиков страховых взносов и ответственного участника консолидированной группы налогоплательщиков.

(в ред. Федеральных законов от 16.11.2011 N 321-ФЗ, от 03.07.2016 N 243-ФЗ)

(см. текст в предыдущей редакции)

Положения настоящей статьи в отношении возврата или зачета излишне уплаченных сумм государственной пошлины применяются с учетом особенностей, установленных главой 25.3 настоящего Кодекса.

Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата суммы налога на добавленную стоимость, подлежащей возмещению по решению налогового органа, в случае, предусмотренном пунктом 11. 1 статьи 176 настоящего Кодекса.

1 статьи 176 настоящего Кодекса.

(абзац введен Федеральным законом от 23.07.2013 N 248-ФЗ)

Правила, установленные настоящей статьей, применяются также в отношении зачета или возврата сумм процентов, уплаченных в соответствии с пунктом 17 статьи 176.1 настоящего Кодекса.

(абзац введен Федеральным законом от 30.11.2016 N 401-ФЗ)

15. Факт указания лица в качестве номинального владельца имущества в специальной декларации, представленной в соответствии с Федеральным законом «О добровольном декларировании физическими лицами активов и счетов (вкладов) в банках и о внесении изменений в отдельные законодательные акты Российской Федерации», и передача такого имущества его фактическому владельцу сами по себе не являются основанием для признания излишне уплаченными сумм налогов, сборов, пеней и штрафов, уплаченных номинальным владельцем в отношении такого имущества.

(п. 15 введен Федеральным законом от 08.06.2015 N 150-ФЗ)

16. Правила, установленные настоящей статьей, применяются также в отношении сумм излишне уплаченного налога на добавленную стоимость, подлежащих возврату или зачету иностранным организациям — налогоплательщикам (налоговым агентам), указанным в пункте 3 статьи 174. 2 настоящего Кодекса. Возврат суммы излишне уплаченного налога на добавленную стоимость таким организациям осуществляется на счет, открытый в банке.

2 настоящего Кодекса. Возврат суммы излишне уплаченного налога на добавленную стоимость таким организациям осуществляется на счет, открытый в банке.

(п. 16 введен Федеральным законом от 03.07.2016 N 244-ФЗ)

17. Правила о возврате сумм излишне уплаченных налогов, установленные настоящей статьей, применяются также в отношении возврата сумм ранее удержанного налога на прибыль организаций, подлежащих возврату иностранной организации в случаях, предусмотренных пунктом 2 статьи 312 настоящего Кодекса, с учетом особенностей, установленных настоящим пунктом.

Решение о возврате суммы ранее удержанного налога на прибыль организаций принимается налоговым органом в течение шести месяцев со дня получения от иностранной организации заявления о возврате ранее удержанного налога и иных документов, указанных в пункте 2 статьи 312 настоящего Кодекса.

(в ред. Федерального закона от 29.09.2019 N 325-ФЗ)

(см. текст в предыдущей редакции)

Сумма ранее удержанного налога на прибыль организаций подлежит возврату в течение одного месяца со дня принятия налоговым органом решения о возврате суммы ранее удержанного налога.

(п. 17 введен Федеральным законом от 14.11.2017 N 322-ФЗ)

Комментарии к статье

Как агенту зачесть или вернуть переплату по НДФЛКак зачесть или вернуть переплату по налогу на прибыльКак зачесть переплату по НДСКак заполнить заявление о зачете переплаты по налогам и страховым взносамВ счет каких налоговых платежей можно зачесть переплату по налогу с 01.10.2020Как заполнить заявление о возврате переплаты по налогам и страховым взносамМожно ли вернуть или зачесть переплату через суд, если прошло более трех летМожет ли инспекция списать переплату, если заявление не подано в течение трех лет

НК РФ ч.1, Глава 12. Зачет и возврат излишне уплаченных или излишне взысканных сумм НК РФ ч.1, Статья 79. Возврат сумм излишне взысканных налога, сбора, страховых взносов, пеней и штрафа

Ст. 78 НК РФ ч.1. Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа

Налоговый кодекс

Физические лица — Департамент доходов штата Луизиана

Физические лица — Департамент доходов штата ЛуизианаЕсли вам необходимо связаться с Департаментом доходов, воспользуйтесь ссылками ниже:

- Техническая поддержка

- Свяжитесь с нами

Налоговая информация

- Индивидуальный подоходный налог (резидент, нерезидент, Спортсмен)

- Декларация расчетного подоходного налога

- Налог на потребительское использование

- Составной партнерский налог

- Фидуциарный подоходный налог

- Налог на дарение

- Налоги на передачу имущества

- Налоговый кредит на страхование граждан Луизианы

- Налоговые льготы на подготовку к школе

- Вычеты за школьное обучение, расходы на обучение в домашних школах и расходы на образование в государственных школах, действующие с 2009 налогового года

- Реестр брокеров по налоговым кредитам в кино: см.

список лиц, которым разрешено выступать брокерами, продавать или передавать налоговые кредиты для инвесторов в кино.

список лиц, которым разрешено выступать брокерами, продавать или передавать налоговые кредиты для инвесторов в кино.

Налоговые формы

- Налог на потребительское использование

- Налог на недвижимость

- Фидуциарный подоходный налог

- Налог на дарение

- Индивидуальный подоходный налог

- Налог на наследство

Часто задаваемые вопросы

- Индивидуальный подоходный налог

- Налоги на передачу имущества

- Общие вопросы

- Специальные расследования

Что нужно знать о единовременной налоговой скидке в 2022 году

Генеральная ассамблея Вирджинии 2022 года ранее в этом году приняла закон, предоставляющий налогоплательщикам с обязательством скидку в размере до 250 долларов США для индивидуальных заявителей и до 500 долларов США для совместных заявителей.

Имеете ли вы право?

Не каждый налогоплательщик имеет право. Если у вас были налоговые обязательства в прошлом году, вы получите до 250 долларов США, если вы подавали документы индивидуально, и до 500 долларов США, если вы подавали документы совместно. Налоговое обязательство — это сумма налога, которую вы должны уплатить в течение года, за вычетом любых зачетов (например, зачет налогов, уплаченных вами другому штату, или зачет для лиц с низким доходом), вычетов или вычетов.

Вы можете проверить свое право на участие в программе с помощью нашего инструмента поиска скидок . Если у вас все еще есть вопросы о вашем праве на участие, ознакомьтесь с этими распространенными сценариями для получения дополнительной информации.

Получали ли вы пособие по социальному обеспечению, безработице или инвалидности в прошлом году?

Был ли ваш скорректированный валовой доход меньше $11 950 (индивидуальные) или $23 900 (совокупные) в прошлом году?

При подаче заявления вы брали льготы, например льготы по низкому подоходному налогу?

be/b1R2c9yHu5w&max_width=800&max_height=450&hash=RpnTYOe2L7UK8AAA9e1cZL7GHseiCsHxFa2F5_E4mAs» frameborder=»0″ allowtransparency=»» title=»Rebate Eligibility: Did you take credits, like the low income tax credit, when you filed?»>Вы должны деньги местному или государственному агентству или учреждению?

Были ли у вас налоговые обязательства при подаче заявления?

Мы предоставляем скидки в том порядке, в котором налогоплательщики подали свои декларации

Если вы соответствуете требованиям и подаете заявку до 5 сентября, мы отправим вашу скидку до 17 октября, что означает, что вы должны получить ее до октября 31.

Вы должны подать налоговую декларацию до 1 ноября , чтобы получить скидку. Варианты заполнения см. в разделе «Подача индивидуального подоходного налога».

Некоторые налогоплательщики получат скидку путем прямого перечисления, а некоторые получат бумажный чек. «ОТДЕЛ НАЛОГООБЛОЖЕНИЯ VA XREBATE». Все остальные налогоплательщики, имеющие право на участие в программе, получат скидку в виде бумажного чека по почте.

- Если вы переехали в прошлом году и у вас есть текущий заказ на пересылку в USPS, то ваш чек будет отправлен на ваш новый адрес.

- Мы не можем обновить информацию о вашем банковском счете. Если банковский счет, на который вы получили компенсацию в Вирджинии путем прямого депозита, закрыт, вы получите компенсацию бумажным чеком по почте.

Некоторые скидки налогоплательщиков будут сокращены или удержаны для погашения существующих долгов

Если вы должны деньги определенным государственным учреждениям и учреждениям, мы должны использовать вашу скидку для погашения этого долга, прежде чем отправить вам остаток в виде чека.

список лиц, которым разрешено выступать брокерами, продавать или передавать налоговые кредиты для инвесторов в кино.

список лиц, которым разрешено выступать брокерами, продавать или передавать налоговые кредиты для инвесторов в кино.