Возможна ли ипотека без первоначального взноса: Бывает ли ипотека без первоначального взноса — СберБанк

Дают ли сейчас ипотеку без первоначального взноса?

– Можно ли взять ипотеку без первоначального взноса, и в каких банках есть такая практика?

olgasweet/Depositphotos

Отвечает ипотечный брокер агентства недвижимости Art Estate Екатерина Широкова (Санкт-Петербург):

На данный момент действуют несколько основных программ, позволяющих приобрести квартиру без первоначального взноса. Если мы рассматриваем использование материнского капитала, государственных субсидий или существующей недвижимости, которая закладывается банку (например, по программе «Переезд», когда Вашу квартиру на прежнем месте жительства банк принимает как первоначальный взнос по ипотечному кредиту на покупку жилья в другом городе), то здесь риски банка меньше, и они охотнее одобряют ипотеку.

Как взять ипотеку: инструкция для новичков

Ипотека без первоначального взноса: где, как, сколько?

Но существует ряд сценариев, где не требуется вовсе никакого взноса. В Санкт-Петербурге мы рекомендуем своим клиентам обратить внимание на программы нескольких банков. Это «Промсвязьбанк» со ставкой 12,1%, где предложение действует только для определенных застройщиков. «СМП банк» со ставкой 14% принимает заявки только на комплексы с 50% готовностью. Кроме того, справка о доходах должна быть только по официальной форме 2-НДФЛ. Банк «Возрождение» со ставкой 13,5% и повышенной ставкой по страхованию в 1,5% от суммы кредита тоже требует подтверждение доходов по форме 2-НДФЛ. (Ставки указаны на момент подготовки текста. – Прим. ред.) Также могут оказаться выгодными акции от застройщиков, которые компенсируют первый взнос по ипотеке банку, а покупатель возмещает его кратными платежами в период строительства дома.

В Санкт-Петербурге мы рекомендуем своим клиентам обратить внимание на программы нескольких банков. Это «Промсвязьбанк» со ставкой 12,1%, где предложение действует только для определенных застройщиков. «СМП банк» со ставкой 14% принимает заявки только на комплексы с 50% готовностью. Кроме того, справка о доходах должна быть только по официальной форме 2-НДФЛ. Банк «Возрождение» со ставкой 13,5% и повышенной ставкой по страхованию в 1,5% от суммы кредита тоже требует подтверждение доходов по форме 2-НДФЛ. (Ставки указаны на момент подготовки текста. – Прим. ред.) Также могут оказаться выгодными акции от застройщиков, которые компенсируют первый взнос по ипотеке банку, а покупатель возмещает его кратными платежами в период строительства дома.

Отвечает ипотечный менеджер компании «Макромир» (mmir.pro) Олеся Сульку:

Прибрести ипотеку без первоначального взноса вполне возможно. Однако это касается только новостроек. В России в основном два банка работают по данной программе. Это «Промсвязьбанк» и «Возрождение». Также некоторые банки работают только с определенным застройщиком, но такая программа у них идет в период акций. Если мы говорим о вторичном рынке, то ипотеку без первоначального взноса взять нельзя. Но есть программа под залог имеющейся недвижимости. Это значит, что если у клиента имеется жилой объект, то он может заложить ее в банк и получить до 85% от стоимости этой недвижимости, чтобы приобрести другую квартиру.

Это «Промсвязьбанк» и «Возрождение». Также некоторые банки работают только с определенным застройщиком, но такая программа у них идет в период акций. Если мы говорим о вторичном рынке, то ипотеку без первоначального взноса взять нельзя. Но есть программа под залог имеющейся недвижимости. Это значит, что если у клиента имеется жилой объект, то он может заложить ее в банк и получить до 85% от стоимости этой недвижимости, чтобы приобрести другую квартиру.

Подводные камни, конечно, есть. В случае новостроек растет процент ипотечной ставки примерно на 1,5%. Также процент одобрения банком гораздо меньше, чем если бы клиент сделал первичный взнос хотя бы на 10% (стандарт первого взноса – 15%). Банк очень рискует в этом случае и тщательно проверяет трудовую деятельность клиента: у покупателя должна быть хорошая трудовая история (длительный стаж с неплохой зарплатой). Здесь получается замкнутый круг, так как такой программой интересуются люди с нестабильной работой, низкой зарплатой или зачастую не имеющие своей недвижимости. Если Вы хотите быть уверены, что Вас одобрят, то целесообразнее иметь хороший стаж на последнем месте работы и минимальный первый взнос.

Если Вы хотите быть уверены, что Вас одобрят, то целесообразнее иметь хороший стаж на последнем месте работы и минимальный первый взнос.

Обязательно ли страхование при ипотеке?

Можно ли взять ипотеку, если работаешь неофициально?

Отвечает специалист по сопровождению сделок с недвижимостью АН «Загородный стиль» Виктория Нардина:

Купить недвижимость в ипотеку без первоначального взноса можно двумя способами: вступив в сговор с продавцом недвижимости или воспользовавшись банковским продуктом.

В первом случае (это довольно рискованный способ) покупатель и продавец договариваются о завышении цены сделки, чтобы обойтись без первоначального взноса. Но на сегодняшний день такая операция постепенно теряет актуальность, так как у банки проверяют отчеты и оценивают реальную стоимость объектов залога. Соответственно, в большинстве случаев уже не получается завышать цену на необходимые 10–30%.

Если говорить о программах ипотечного кредитования в крупных и известных банках с рыночной процентной ставкой, то в большинстве банков без первоначального взноса ипотеку не оформить. Однако для заемщиков, у которых в собственности уже есть недвижимость, варианты есть. Например, в банке «ДельтаКредит» есть программа «Кредит на первоначальный взнос», которая позволяет заемщикам, уже имеющим в собственности недвижимость, взять под ее залог кредит на первоначальный взнос. Но в таком случае у Вас будет двойная кредитная нагрузка.

Однако для заемщиков, у которых в собственности уже есть недвижимость, варианты есть. Например, в банке «ДельтаКредит» есть программа «Кредит на первоначальный взнос», которая позволяет заемщикам, уже имеющим в собственности недвижимость, взять под ее залог кредит на первоначальный взнос. Но в таком случае у Вас будет двойная кредитная нагрузка.

Добавлю, что, когда мы сталкиваемся с подобными запросами, первым делом задаем клиентам вопрос: «Как Вы собираетесь платить ипотеку, если у Вас не получается отложить на первоначальный взнос?»

Мои рекомендации заемщикам:

- начала накопить первоначальный взнос, а потом уже брать ипотечный кредит;

- иметь в запасе (на случай потери работы) сумму, равную двум-трем ежемесячным платежам по кредиту.

Как получить субсидию на покупку жилья?

Какую господдержку можно получить, не имея жилья в собственности?

Отвечает руководитель департамента ипотеки и кредитов агентства недвижимости «Бон Тон» Ольга Шихова:

Ипотека без первоначального взноса – редкое предложение на рынке кредитования. Банки рассматривают данную программу как продукт с высокой степенью риска и не спешат применять ее широко на практике.

Банки рассматривают данную программу как продукт с высокой степенью риска и не спешат применять ее широко на практике.

Воспользоваться данным предложением можно в отдельных случаях – то есть при выборе определенных объектов-новостроек, на которые распространяются указанные условия.

Стоит отметить, что особенностью программ без первоначального взноса являются повышенные ставки по ипотеке. Банки компенсируют свои риски путем увеличения процентов (до 13-14%), поэтому заемщикам становится интереснее накопить средства для первоначального взноса и воспользоваться стандартными условиями.

Текст подготовила Мария Гуреева

Не пропустите:

Все материалы рубрики «Хороший вопрос»

Как взять ипотеку в другом городе и с серой зарплатой?

Ликбез: покупка вторичной квартиры в ипотеку

20 статей о том, как купить квартиру в ипотеку

Статьи не являются юридической консультацией. Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Любые рекомендации являются частным мнением авторов и приглашенных экспертов.

Как получить ипотеку без первоначального взноса

- Фото: Наталия Пылина/GiperNN

Приобрести жилую недвижимость исключительно на кредитные деньги, не внося первоначальный взнос, крайне сложно, но можно. Существует несколько вариантов такой ипотеки.

Для дальнейшего понимания: первоначальный взнос по ипотеке — это сумма, вносимая заёмщиком по договору купли-продажи недвижимости со своей стороны. А оставшиеся деньги вносит банк в качестве кредита. Первоначальный взнос служит гарантией платежеспособности заёмщика для банка. Те, кто внёс первоначальный взнос, как правило, более аккуратно обслуживают обязательства по кредиту. Тем не менее, есть варианты без первоначального взноса.

Существующие возможности

Перво-наперво проверьте, не относитесь ли вы к социальной группе, которой положена ипотечная льготная программа. Сделать это можно в органах соцзащиты муниципалитета или региональных.

Сделать это можно в органах соцзащиты муниципалитета или региональных.

Для военнослужащих есть военная ипотека. О ней подробно мы расскажем чуть позже.

Использовать в качестве первоначального взноса материнский капитал. Сразу после рождения ребёнка можно внести сертификат. Правда, тут есть нюанс: нужно одобрение от банка, которое может и не последовать, если у семьи недостаточный уровень официального дохода или он вовсе отсутствует.

Если повезёт, можно стать участником банковской маркетинговой акции, когда кредитное учреждение позволяет оформить ипотеку без первоначального взноса. Тут поможет близкая к идеальной кредитная история.

Залог, в качестве которого есть недвижимость. Банк в таком случае получает обеспечение ипотечного кредита и лояльнее относится к заёмщику. Иногда залогом может стать автомобиль или другое высоколиквидное имущество.

Куда более тяжёлый вариант — потребительский кредит, средства от которого идут в качестве первоначального взноса.

Лучшие предложения по ипотеке от банков Нижнего Новгорода

НайтиПри любом из перечисленных вариантов, решение принимаете не вы, а банк, который одобряет или не одобряет получение ипотеки по тому или иному варианту.

Возможна и непосредственно ипотека без первоначального взноса. Но нужно понимать, что за это придётся заплатить. В прямом смысле слова: выше ставка, длиннее срок, больше платежи. Банк может навязать обязательное страхование, выдвинуть дополнительные требования.

Расчёты, плюсы, минусы

Для расчёта ипотеки без первоначального взноса стоит использовать онлайн-калькулятор, лучше — на нескольких сайтах, в силу того, что калькуляторы не идентичны и есть разного рода нюансы при расчётах. И помните — эти данные лишь своего рода опорные, окончательно параметры рассчитает только банковский служащий при одобрении ипотечного кредита.

Читайте также

Материнский капитал и ипотекаЕсть ряд преимуществ и недостатков ипотеки без первоначального взноса. Первый и очевидный плюс — это возможность получения ипотеки в сложных экономических обстоятельствах. Не нужно годами копить деньги на первоначальный взнос. Минусы зато неочевидны, но они есть. Возрастает сложность оформления ипотечного кредита и требования банка к заёмщику. Такой кредит дороже на 1,5% — 2% как минимум, в том силе — за счёт дополнительных выплат, служащих минимизации риска невозврата для банка. Выше ежемесячный платёж. Сложнее рассчитать финансовую нагрузку, особенно если используется схема с потребительским кредитом как источником первоначального взноса.

Первый и очевидный плюс — это возможность получения ипотеки в сложных экономических обстоятельствах. Не нужно годами копить деньги на первоначальный взнос. Минусы зато неочевидны, но они есть. Возрастает сложность оформления ипотечного кредита и требования банка к заёмщику. Такой кредит дороже на 1,5% — 2% как минимум, в том силе — за счёт дополнительных выплат, служащих минимизации риска невозврата для банка. Выше ежемесячный платёж. Сложнее рассчитать финансовую нагрузку, особенно если используется схема с потребительским кредитом как источником первоначального взноса.

Ипотека без первоначального взноса | Агентство Недвижимости «Квадрат»

Ипотечный кредит без первого взноса

- Получение квартиры в короткий срок, как только появилась необходимость, не нужно откладывать деньги.

- Переплата выше обычного ипотечного кредита;

- Может потребоваться предоставление залога, либо поручителя с высокой заработной платой;

- Такая ипотека рассматривается в индивидуальном порядке, возможны и другие способы ее получения.

(для взноса используется потребительский кредит)

- Нет нужды в предоставлении поручителя или залога;

- Процентная ставка существенно ниже предыдущего варианта; вероятность одобрения кредита очень высока.

- Оплата потребительского кредита с большими процентами, из-за чего доходы должны быть гораздо выше для оплаты двух кредитов одновременно.

Первый взнос – материнский капитал

- Ипотечный кредит предоставляется, как только сертификат капитала был предоставлен банку;

- Нет необходимости возиться с наличными деньгами: расчет пенсионного фонда с банком осуществляется в безналичной форме и по написанию заявления.

- Не все застройщики, а также продавцы вторичной недвижимости готовы ждать перечисления денежных средств в течение двух месяцев. Если остальная часть суммы будет внесена наличными, то продавец будет ждать от пенсинного фонда получения только материнского капитала. Если же недвижимость приобретается в ипотеку + материнский капитал, то ему придется ждать всю сумму от продажи в течение двух месяцев.

(по возможности одного)

- Ипотечный кредит предоставляется, как только сертификат капитала был предоставлен банку;

- Нет необходимости возиться с наличными деньгами: расчет пенсионного фонда с банком осуществляется в безналичной форме и по написанию заявления.

- Не все застройщики, а также продавцы вторичной недвижимости готовы ждать перечисления денежных средств в течение двух месяцев. Если остальная часть суммы будет внесена наличными, то продавец будет ждать от пенсинного фонда получения только материнского капитала. Если же недвижимость приобретается в ипотеку + материнский капитал, то ему придется ждать всю сумму от продажи в течение двух месяцев.

как получить, как не переплачивать, в какие банки обращаться, 28 октября 2020 — Novostroy.su

Ипотека без первоначального взноса – не самый популярный продукт на ипотечном рынке, который до сих существует вопреки усилиям Центробанка.

Ни «Сбербанк», ни банк «ВТБ» таким кредитованием не занимаются. Актуальные предложения без первоначального взноса декларируют лишь две кредитные компании – банк «Россия» и банк «СНГБ» («Сургутнефтегазбанк»).

Где купить квартиру без первоначального взноса

Во многих жилых комплексах можно встретить предложения по ипотеке без первоначального взноса. Не во всех. Застройщики, как правило, предлагают максимально возможную линейку предложений по ипотеке, чтобы охватить всех потенциальных покупателей. Но еще до появления субсидируемой государством ипотеки под 6,5% (которую продлили до июля 2021 года) доля кредитов без первоначального взноса в портфелях банков, которые их предлагали, составляла смешные 2-3%.

«Клиенты нашей компании могут приобрести квартиру с «нулевым взносом», воспользовавшись ипотекой от банка «Россия». Условия ее оформления не отличаются от стандартных требований банка, процентная ставка составляет от 11,5%. Она существенно выше среднерыночных предложений, так как в ставку заложены риски, связанные с отсутствием первоначального взноса. Программа актуальна в случаях, когда нужно срочно решить жилищный вопрос, при этом сбережений еще не накоплено», – рассказывает Юлия Мошкова, руководитель отдела ипотечного кредитования ЦРП «Петербургская Недвижимость».

Она существенно выше среднерыночных предложений, так как в ставку заложены риски, связанные с отсутствием первоначального взноса. Программа актуальна в случаях, когда нужно срочно решить жилищный вопрос, при этом сбережений еще не накоплено», – рассказывает Юлия Мошкова, руководитель отдела ипотечного кредитования ЦРП «Петербургская Недвижимость».

«Клиенты «КВС» могут оформить ипотеку с нулевым первым взносом. Такую опцию предлагают два наших банка-партнера: ставки начинаются от 10,1%. Однако в последнее время программы без первого взноса перестали пользоваться спросом. Все дело в ипотеке с господдержкой, которая позволяет взять кредит всего от 5,85%. Разумеется, на фоне такой ставки программы с нулевым первым взносом оказываются совсем непривлекательны», –

говорит гендиректор агентства недвижимости ГК «КВС» Анжелика Альшаева.

Существуют и эксклюзивные предложения — на покупку конкретных объектов. Так, «ТКБ» («Транскапиталбанк») без первоначально взноса готов дать ипотеку на покупку квартир в ЖК «Успенский квартал» и ЖК «Королев» в Одинцовском районе Подмосковья. Процентная ставка — 7,4%. Недвижимость, вероятно, залоговая, продавцом выступает «Ивестторгбанк», который входит в «ТКБ».

Процентная ставка — 7,4%. Недвижимость, вероятно, залоговая, продавцом выступает «Ивестторгбанк», который входит в «ТКБ».

Некоторые застройщики, впрочем, от таких программ держатся подальше. «Ипотека с нулевым взносом – очень рискованный продукт, дефолтные заемщики не нужны ни банку, ни застройщику, ни государству. Ведь, по сути, первый взнос является показателем платежеспособности заемщика»,

«Программы с нулевым первым взносом мы не используем. Практика работы с программами, направленными на покупателей без накоплений, показала, что у большинства таких потенциальных заемщиков по факту не оказывается возможности для дальнейших ежемесячных платежей», – категоричен Дмитрий Фалкин, директор по продажам Группы RBI (входят компании RBI и «Северный город»).

Впрочем, и заемщику невыгодно использовать ипотеку с нулевым первоначальным взносом – процентная ставка выше почти в два раза, т. е. платить придется в два раза больше по процентам, чем, к примеру, по госипотеке.

е. платить придется в два раза больше по процентам, чем, к примеру, по госипотеке.

Кредитные условности

Банкиры уверяют, что условия всех программ ипотечного кредитования схожи. Получить ипотеку могут граждане РФ, с постоянным стажем от 6 месяцев, плюс документы о доходах. Но в случае с ипотекой без первоначального взноса банкиры страхуются не только высокой процентной ставкой.

Банк «Россия», к примеру, не принимает по программе «Новые метры без первоначального взноса» справку о доходах в свободной форме (документ позволяет учитывать «серые» доходы), а исключительно 2-НДФЛ. Также банк может выдвинуть требование по степени готовности объекта (до 70%). Ну и остается безусловное право банка не одобрить кредит без объяснения причин.

Где найти первоначальный взнос

«Ипотеку без первоначального взноса получить достаточно сложно, программ таких у банков практически нет, а если у кого они и декларируются, то получить кредит, как правило, непросто. Но у клиентов все же есть возможности разрешить данную проблему. Существует несколько способов взять ипотеку без первоначального взноса», – рассказала

Но у клиентов все же есть возможности разрешить данную проблему. Существует несколько способов взять ипотеку без первоначального взноса», – рассказала

- Льготные ипотечные программы. Например, «молодая семья» или «молодой учитель» и т.д. Индивидуальные условия действуют для каждого региона получения ипотеки без первоначального взноса. К примеру, в нашем городе действует программа «Развитие долгосрочного жилищного кредитования в Санкт-Петербурге», согласно которой из бюджета можно получить компенсацию до 30% от стоимости жилья. Получить могут не все, а только льготные категории горожан. Также соцвыплату можно получить по программе «Молодежи – доступное жилье» – до 40% от стоимости квартиры, плюс 5% за каждого ребенка.

-

Военная ипотека. Этот вариант подходит только для военнослужащих. Преимуществом военной ипотеки является то, что за участников программы Минобороны РФ вносит не только первоначальный взнос, но и последующие ежемесячные платежи.

- Ипотека с материнским капиталом. Можно использовать капитал в качестве первоначального взноса, но не все банки принимают в качестве первоначального взноса только его. Как правило, необходимы и собственные средства. «Сделки с материнским капиталом в нашей компании проходят достаточно часто: его принимают многие банки-партнеры «КВС». Использовать только маткапитал в качестве первого взноса позволяют «ВТБ», «Сбербанк» и некоторые другие. Главное, чтобы средства покрывали минимальный первый взнос банка, – комментирует Анжелика Альшаева. – Некоторые наши партнеры принимают в качестве первого взноса материнский капитал, но требуют, чтобы у клиентов все же были собственные средства. Например, в размере 5% или 10%».

- Ипотека под залог имеющейся недвижимости. Этот вариант подойдёт только тем, у кого уже есть дом или квартира в собственности.

-

Первоначальный взнос через потребительский кредит. Схема распространённая, но очень тяжёлая для заёмщика, поскольку нужно будет одновременно выплачивать сразу два кредита, и не все банки позитивно относятся к такому варианту.

- Дополнительное обеспечение. Некоторые банки иногда соглашаются выдать кредит без первоначального взноса при залоге автомобиля или другого высоколиквидного имущества.

- Дополнительное страхование по кредиту и повышенная ставка по кредиту.

«Общий нюанс получения ипотеки без первоначального взноса любым из этих способов заключается в том, что нужно получить одобрение от банка, что не всегда возможно. Например, если кредитная история далека от идеальной, или нет возможности официально подтвердить доход», – резюмирует Татьяна Хоботова.

Всего за восемь месяцев текущего года стоимость квадратного метра в новостройках Петербурга выросла на 12,5%. Это выше рекорда 2014 года, когда сегмент за год прибавил 12%. Почему жилье так стремительно дорожает, и к чему это может привести рынок недвижимости в России, Novostroy.su выяснил у экспертов.

Ипотека: без первоначального взноса, с рассрочкой, по сниженной ставке — Ипотека и финансы

Ставки по ипотеке продолжают двигаться вниз, достигая знаменательных для рынка величин. Другим драйвером рынка новостроек становятся совместные программы банков и застройщиков, которые всеми способами стимулируют спрос.

Другим драйвером рынка новостроек становятся совместные программы банков и застройщиков, которые всеми способами стимулируют спрос.

В этом году объемы выданных ипотечных кредитов обещают побить все рекорды, в том числе за счет все большего распространения продуктов, которые ранее были редкостью или вовсе отсутствовали на рынке. Среди них ипотека с нулевым взносом, с субсидированной ставкой, с рассрочкой. Эксперты уверены, что число подобных предложений будет только расти.

Ниже среднего

Вслед за очередным снижением ключевой ставки ЦБ РФ, произошедшим в середине июня, ведущие банки продолжили снижение и своих ставок или заявили о дальнейшей оптимизации линейки продуктов в ближайшее время. Самые крупные госбанки страны – Сбербанк и ВТБ – снизили ставки по кредитам до 10,7% и 10,0% еще раньше.

Сейчас большинство ипотечных предложений на покупку жилья в новостройках Петербурга уже укладываются в диапазон ставок 10-11% годовых.

Одновременно девелоперы в партнерстве с банками продолжают активный запуск специальных акций. Однако новые заманчивые предложения, как правило, сопряжены с разного рода ограничениями, например, по сроку или сумме кредитования. Также в условиях акции могут фигурировать дополнительные условия – как вариант, заемщик в обязательном порядке должен застраховать свои жизнь и здоровье.

По данным аналитиков E3 Group, самым широким спектром совместных с застройщиками продуктов обладает Сбербанк. По одной из программ он предлагает снижение ставки на 2% – таким образом, ставка по ипотеке начинается от 8%. Но столь льготные условия возможны лишь при кредитах на небольшой срок – до семи лет. В список партнеров банка по этой программе сейчас входит 15 застройщиков и 49 жилых комплексов.

Ипотека с субсидированной ставкой

Дальнейшее распространение на рынке получает и такой маркетинговый продукт, как ипотека с субсидированной ставкой. Застройщику это позволяет выделиться среди конкурентов буквально на голову.

К примеру, у компании Setl City и ВТБ 24 сейчас действует совместная ипотечная программа со сниженной ставкой – до 6,5% в год (до конца июня). Аналогичная программа есть у компании «ЦДС», также с ВТБ 24, – 6,2% годовых.

Главная особенность таких программ – низкая ставка действует только непродолжительное время, год-два. Затем ее величина вырастает до стандартных (или чуть больших) размеров.

Такие схемы интересны, к примеру, съемщикам жилья, которые хотят минимизировать платежи по ипотеке в течение срока строительства дома. Либо тем, кто заинтересован в уменьшенном платеже на момент новоселья: грядут затраты на ремонт, покупку мебели и пр. Берут такую ипотеку и те, кто планирует полностью закрыть кредит до окончания действия льготной ставки, реализовав за это время свое старое жилье.

Тем не менее некоторые застройщики уже отказались от данной схемы работы. Согласно исследованию «Первого ипотечного агентства», проведенному около полугода назад, такие программы не вызывали интереса у массового покупателя. В частности из-за того, что не предполагают скидок в том объеме, который застройщик предоставляет в рамках «обычной» ипотеки.

В частности из-за того, что не предполагают скидок в том объеме, который застройщик предоставляет в рамках «обычной» ипотеки.

Ипотека с рассрочкой

Покупателям, которые хотели бы снизить свою кредитную нагрузку до момента сдачи дома в эксплуатацию, также понравится новый продукт Сбербанка. Речь идет о схеме с весьма интересным названием – ипотеке в рассрочку (иначе ее называют ипотечными каникулами), которая была представлена в начале текущего года.

Суть ее такова. Ипотечный кредит (первоначальный платеж – 15%, максимальный срок – 30 лет, базовая ставка – 11,5%) разбивается на две половины: один транш банк перечисляет застройщику сразу после регистрации ДДУ, второй – через полтора-два года, но до момента подписания акта приема-передачи (и не позже двух лет с момента заключения ДДУ). Процентная ставка для заемщика не меняется в течение всего срока кредитования. Соответственно, в первый период ежемесячный платеж заемщика будет уменьшенным, так как проценты начисляются не на всю сумму кредита.

Ипотеку с рассрочкой на рынке новостроек Петербурга сейчас предлагает единичное число компаний: «Петербургская недвижимость», «ЦДС», «Лидер Групп».

Но некоторые эксперты уверены: данный продукт, так же как и ипотека с нулевым взносом (о ней речь ниже), к концу года может стать базовым для многих петербургских застройщиков.

«Нулевая» ипотека

Первоначальный взнос по ипотеке – одно из основных условий получения кредита – продолжает снижаться. Сейчас он, по данным «Главстроя-СПб», в среднем составляет 15% (еще совсем недавно было 20-30%). И все-таки на рынке существуют и такие клиенты, которые готовы решать свой жилищный вопрос, но накопить на первый взнос не могут.

Именно для них ряд банков предлагает программу «Ипотека без первоначального взноса». Ставки по таким продуктам, разумеется, не слишком выгодны для заемщика – они стартуют от 12,75%.

Эти программы сопряжены с повышенными рисками для кредиторов, поэтому к потенциальным заемщикам выдвигаются ужесточенные требования. У каждого банка свой подход: может потребоваться увеличенное число поручителей по кредиту, повышенные расходы на страховку. В ряде банков непременным условием будет подтверждение доходов только по справке 2-НДФЛ, а не в свободной форме. А где-то ипотеку с нулевым взносом не выдадут без хорошей кредитной истории – у соискателя должен быть как минимум один погашенный ипотечный кредит.

У каждого банка свой подход: может потребоваться увеличенное число поручителей по кредиту, повышенные расходы на страховку. В ряде банков непременным условием будет подтверждение доходов только по справке 2-НДФЛ, а не в свободной форме. А где-то ипотеку с нулевым взносом не выдадут без хорошей кредитной истории – у соискателя должен быть как минимум один погашенный ипотечный кредит.

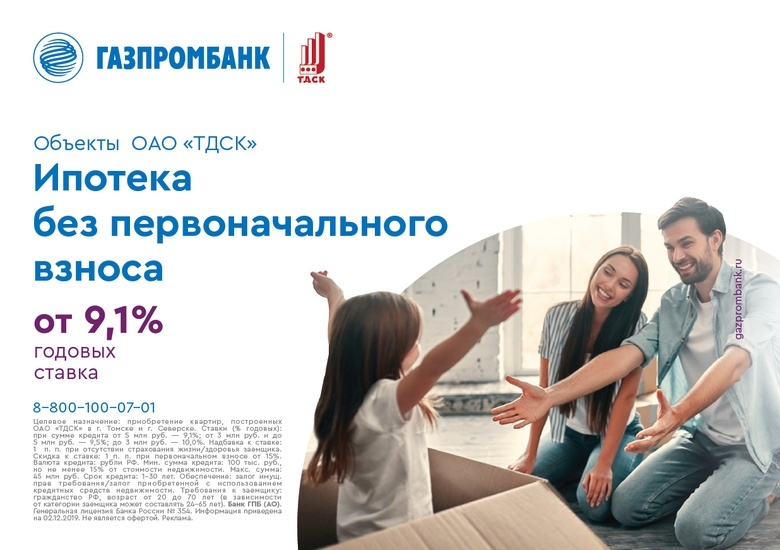

Число банков с такими программами пока невелико. Ипотеку без первоначального взноса сейчас выдают банк «Возрождение», СМП Банк, Металлинвестбанк, Промсвязьбанк, Сургутнефтегазбанк, банк «Санкт-Петербург» и Газпромбанк (только на объекты, которые строятся с его участием).

А вот число петербургских застройщиков, стремящихся расширить линейку предложений за счет такого продукта, в текущем году значительно выросло. Сейчас приобрести квартиру в ипотеку без первоначального взноса можно в новостройках компаний «КВС», Bonava, «СПб Реновация», «Главстрой-СПб», «Ленстройтрест» и целого ряда других.

Текст: Александр Смирнов

Фото: pressfoto. ru

ru

Серые схемы на ипотечном рынке без первого взноса — Финансы на vc.ru

На вторичном рынке жилья увеличилось число серых ипотечных схем без первоначального взноса, сообщает ТАСС со ссылкой на данные коллекторов. Оценщики и покупатели квартир вступают в сговор: оценщик завышает цену жилья, что позволяет заемщику получить в банке ипотечный кредит большего размера. Такая схема позволяет фактически избежать уплаты первого взноса по жилищному кредиту, говорится в исследовании коллекторского агентства «Долговой консультант». Покупатель платит первоначальный взнос за счет кредитных средств.

В агентстве пояснили, что такие схемы применяются в банках, где возможны расчеты наличными через ячейки. В этом случае банк не обязан проверять фактическое наличие у покупателя денег, которые он закладывает в ячейку. Схемы «пририсовки» первоначального взноса к стоимости квартиры распространились после снижения ипотечных ставок. Их используют заемщики, которые из-за низкого дохода не могут накопить на первый взнос.

В этом случае банк не обязан проверять фактическое наличие у покупателя денег, которые он закладывает в ячейку. Схемы «пририсовки» первоначального взноса к стоимости квартиры распространились после снижения ипотечных ставок. Их используют заемщики, которые из-за низкого дохода не могут накопить на первый взнос.

Завышение размера ипотечного займа, позволяющее купить жилье без первого взноса, в итоге ложится на плечи плательщика. Гендиректор коллекторского агентства Денис Аксенов рассказал, что заемщики, вступая в сговор с оценщиками, находят способ «купить жилье без денег», решая сиюминутную проблему. Однако позже многие из них сталкиваются с катастрофическими финансовыми последствиями, когда они не могут оплачивать неподъемный кредит.

{ «author_name»: «Rowwel Card», «author_type»: «self», «tags»: [], «comments»: 6, «likes»: 4, «favorites»: 2, «is_advertisement»: false, «subsite_label»: «finance», «id»: 133126, «is_wide»: true, «is_ugc»: true, «date»: «Wed, 10 Jun 2020 10:02:43 +0300», «is_special»: false }

{«id»:425746,»url»:»https:\/\/vc. ru\/u\/425746-rowwel-card»,»name»:»Rowwel Card»,»avatar»:»2d4cade5-9117-1bef-5d9a-9fcde14a2e45″,»karma»:0,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

ru\/u\/425746-rowwel-card»,»name»:»Rowwel Card»,»avatar»:»2d4cade5-9117-1bef-5d9a-9fcde14a2e45″,»karma»:0,»description»:»»,»isMe»:false,»isPlus»:false,»isVerified»:false,»isSubscribed»:false,»isNotificationsEnabled»:false,»isShowMessengerButton»:false}

{«url»:»https:\/\/booster.osnova.io\/a\/relevant?site=vc»,»place»:»entry»,»site»:»vc»,»settings»:{«modes»:{«externalLink»:{«buttonLabels»:[«\u0423\u0437\u043d\u0430\u0442\u044c»,»\u0427\u0438\u0442\u0430\u0442\u044c»,»\u041d\u0430\u0447\u0430\u0442\u044c»,»\u0417\u0430\u043a\u0430\u0437\u0430\u0442\u044c»,»\u041a\u0443\u043f\u0438\u0442\u044c»,»\u041f\u043e\u043b\u0443\u0447\u0438\u0442\u044c»,»\u0421\u043a\u0430\u0447\u0430\u0442\u044c»,»\u041f\u0435\u0440\u0435\u0439\u0442\u0438″]}},»deviceList»:{«desktop»:»\u0414\u0435\u0441\u043a\u0442\u043e\u043f»,»smartphone»:»\u0421\u043c\u0430\u0440\u0442\u0444\u043e\u043d\u044b»,»tablet»:»\u041f\u043b\u0430\u043d\u0448\u0435\u0442\u044b»}},»isModerator»:false}

Блоги компаний

Еженедельная рассылка

Одно письмо с лучшим за неделю

Проверьте почту

Отправили письмо для подтверждения

Военная ипотека без первоначального взноса

На сегодняшний день программа «Военная ипотека» предлагает своим участникам ряд преимуществ ,среди которых выделяют низкий уровень процентной ставки, льготы, минимальный размер первоначального взноса…Многих интересует вопрос – можно ли приобрести жилье без первоначального взноса по военной ипотеке. Рассмотрим это далее.

Рассмотрим это далее.

Суть первоначального взноса и его альтернатива

Первоначальный взнос – это та сумма денежных средств, которую покупатель должен внести из собственных сбережений при условии покупки объекта недвижимости за счет ипотеки. Банковские учреждения, в которых оформлялся договор ипотечного кредитования, самостоятельно определяют процентную ставку первоначального взноса, который зависит также от суммы объекта покупки. Здесь действует такая система – чем больше сумма первоначального взноса, тем меньше процентная ставка кредита и выше гарантии.

Стоит также учитывать тот факт, что размер первоначального взноса напрямую зависит от типа недвижимости, которая может быть как первичном, так и на вторичном рынке. Сложно сегодня найти такой банк, который бы смог выдать кредит без первоначального взноса. Его альтернативой может послужить обеспечение кредита залогом имущества. Иногда бывает так, что банковские организации разрабатывают условия, согласно которых устанавливаются сроки и система продажи и погашения кредита в процессе продажи залогового имущества.

Кроме залога, первоначальным взносом при покупке недвижимости могут выступать материнский капитал либо сумма, которая числится на индивидуальном накопительном счете военного-участника НИС.

Как можно купить недвижимость по военной ипотеке без внесения первоначального взноса?

В случае, когда у военнослужащего нет необходимой денежной суммы для внесения первоначального взноса для оформления договора купли-продажи недвижимости, выделяют несколько вариантов развития событий:

-

Военный может выбрать банковское учреждение, которое позволит в качестве первоначального взноса использовать залоговое имущество. В свою очередь, платежи, начисляемые банком ежемесячно, будут погашаться за счет средств на личном накопительном счете военного-участника НИС.

-

Первоначальный взнос может быть погашен путем перевода средств, которые сформировались на индивидуальном накопительном счете военного.

Последующие ежемесячные платежи могут осуществляться за счет личных сбережений.

Последующие ежемесячные платежи могут осуществляться за счет личных сбережений.

-

Если в распоряжении военного есть материнский капитал, то он может выступить в роли первоначального взноса, а ежемесячные платежи будут погашаться за счет средств ЦЗЖ.

-

Возможность в качестве первоначального взноса внести ранее оформленный потребительский кредит, а ежемесячные платежи погашать за счет средств ЦЗЖ.

В заключении стоит отметить, что военную ипотеку можно оформить без внесения первоначального взноса , стоит лишь определиться в вариантом его замены, которые будет наиболее приемлемым и выгодным для военнослужащего.

Возврат к списку

Бесплатная консультация специалиста по всем вопросам связанным с военной ипотекой

Первоначальный взнос для первого покупателя дома

Покупателям, впервые покупающим жилье, не нужен большой первоначальный взнос

Покупатели жилья впервые получают доступ ко многим ипотечным кредитам с низким первоначальным взносом.

Например, обычные ссуды позволяют вам купить дом с пониженной ценой на 3% и кредитным рейтингом 620, а ссуды FHA позволяют внести первоначальный взнос в размере 3,5% при минимальном кредите 580.

Есть даже ипотечные кредиты для первых покупателей жилья с вычетом 0%. Двумя наиболее распространенными являются ссуды USDA и VA.Однако у них есть особые требования, поэтому не все подойдут.

Даже если вы не можете получить ссуду с нулевой предоплатой в качестве первого покупателя жилья, есть большая вероятность, что вы попадете в квалификацию с понижением всего на 3% или 3,5%.

Найдите жилищный кредит с низким первоначальным взносом (7 мая 2021 г.)В этой статье (Перейти к…)

Основы: Что такое первоначальный взнос?

Если вы не можете купить свой новый дом за наличными, нужно финансирование — ипотека.

Иногда банк ссужает вам вся сумма, необходимая для покупки дома.Это известно как 100 процентов финансирование.

Однако большинство ипотечных ссуд требуют некоторого взноса от вас, заемщика. Этот взнос — сумма, которую вы вносите на счет дома из собственного кармана, — называется «первоначальным взносом».

Например, если вы покупаете новый дом за 100 000 долларов и займ 90 000 долларов (90 процентов), вы бы поставили 10 000 долларов на дом. Это 10-процентный первоначальный взнос.

Какой средний первоначальный взнос на дом для нового покупателя?

Многие люди, впервые покупающие жилье, верят, что вам нужно 20 процентов вниз.Но когда они начинают изучать варианты ипотеки, они обнаруживают, что они могут позволить себе дом с гораздо меньшими деньгами из кармана.

Фактически, средний первоначальный взнос для впервые покупающих дом составляет всего 6 процентов. Для дома за 300 000 долларов это составляет 18 000 авансовых платежей.

И вы можете поставить вниз еще меньше. Если у вас есть кредитный рейтинг 620, вы можете претендовать на ипотека с понижением всего на 3 процента — или 9 000 долларов из собственного кармана для дома за 300 000 долларов.

Благодаря ипотечные кредиты с низким первоначальным взносом, доступные сегодня, многие покупатели жилья впервые находят процесс намного более доступный, чем они думали изначально.

Не забывайте о затратах на закрытие

Первоначальный взнос — не единственная оплата, которую платят за дом впервые. Вам также необходимо оплатить затраты на закрытие.

Затраты на закрытие покрывают все комиссии, связанные с оформлением кредита — от комиссии кредитора до оценки, отчета о кредитоспособности, платы за право собственности и т. Д.

Затраты на закрытие обычно составляют от 2 до 5 процентов от суммы кредита. (Хотя они редко достигают 5 процентов, если только кредит не совсем небольшой.)

Это означает, что вы должны внести в бюджет не менее 3–4 процентов суммы ссуды наличными, что составляет сверх вашего бюджета первоначального взноса.

Например, если вы покупаете дом за 300 000 долларов и планируете внести 5-процентный первоначальный взнос, вы должны включить в свою смету около 4 процентов для покрытия расходов на закрытие сделки.

- Цена дома — 300000 долларов

- 5% первоначальный взнос — 15000 долларов

- Сумма кредита — 285000 долларов

- 4% на закрытие расходов — 11400 долларов

- Общая необходимая экономия — 26000 долларов

Когда вы планируете купить дом.

В противном случае ваша экономия на первоначальном взносе может сильно пострадать, когда вы поймете, что вам нужно использовать их также для оплаты заключительных расходов.

Проверьте свой бюджет на покупку жилья сегодня (7 мая 2021 г.)Можете ли вы позволить себе первый взнос прямо сейчас?

Часто покупают жилье впервые переоценивают, сколько им нужно для первоначального взноса. Рассмотрим ссуду FHA, популярная ипотека для впервые покупающих жилье, которая требует только 3,5 процента вниз.

Для дома за 250 000 долларов это авансовый платеж в размере 8 750 долларов, что почти в точности равно сумме сбережений среднего американца: 8 863 доллара.

кредитов FHA — не единственные кредит для первого покупателя жилья с низким первоначальным взносом. Все следующие ссуды позволяют первым покупателям жилья откладывать 5% или меньше:

Конечно, вы можете решить заплатить больше, чем требуется первоначальный взнос по жилищному кредиту в зависимости от ваших финансовых целей. Более высокий первоначальный взнос может снизить ежемесячные выплаты по ипотеке и помогут сэкономить на процентах.

Но если ваша главная цель — стать домовладельцу в ближайшем будущем, одна из этих ссуд может помочь вам осуществить свою мечту раньше, чем вы думали.

Подтвердите свое право на покупку жилья (7 мая 2021 г.)Сколько

должны выложить первые покупатели дома ? Некоторые кредиты сдаются в аренду

покупатели ставят ноль процентов. Но только определенные покупатели жилья будут иметь право на эту ипотеку.

программы.

На самом деле, большинство впервые покупающих жилье должны внести не менее 3 процентов покупной цены дома за обычный заем или 3,5 процента за заем FHA.

Представьте, что вы хотите купить жилой дом.Вот сколько вам, возможно, придется записать как первый раз дома покупатель, в зависимости от вашей квалификации:

| Кредитный рейтинг | Отношение долга к доходам | Тип кредита | Авансовый платеж | Первоначальный взнос $ |

| 500-580 | 40-50% | Заем FHA | 3,5% | $ 8 750 |

| 630+ | До 43% | Обычный заем | 3% | 7 500 долл. США |

| 620+ | До 41% | ВА Кредит | 0% | $ 0 |

| 640+ | До 41% | Кредит USDA | 0% | $ 0 |

Чтобы претендовать на одну из ссуды для первого покупателя жилья с нулевым уплатой, вы должны соответствовать особым требованиям.

- Для ВА кредит, вы должны быть подходящим ветераном вооруженных сил США или обслуживающий персонал

- Для получения кредита USDA вам необходимо купить дом в квалифицированной «сельской» местности, что обычно означает население 20000 или меньше — и соответствовать местным ограничениям дохода

Но другой два типа ссуд, обычные и FHA, являются намного легче найти.

Вы по-прежнему должны соответствовать требованиям к кредитному рейтингу и трудоустройству. и рекомендации по доходу с одним из них, как и с любым другим жилищным кредитом.Но нет никаких «особых» требований для получения FHA с низким первоначальным взносом или обычная ссуда для нового покупателя жилья.

Сколько

должен положить первый покупатель дома?Сумма, которую вы внесете как первый покупатель дома, зависит от вас. Например, вы можете претендовать на получение обычной ссуды с понижением всего на 3 процента. Но тогда вам придется платить за страхование ипотеки.

В отличие от страхование домовладельцев, ипотечное страхование не принесет вам прямой выгоды.Вместо этого он компенсировал бы вашему ипотечному кредитору, если вы не выполнили свои обязательства по ссуде.

Если вы можете себе это позволить, вы могли бы решите внести 20-процентный первоначальный взнос, чтобы избежать страхования ипотеки. Это снизит сумму вашего кредита и ежемесячно оплата.

Взгляните на один пример:

| Ссуда для первого покупателя жилья | Минимальный первоначальный взнос | Первоначальный взнос $ 250 000 за дом $ 250 000 | Ежемесячный платеж (страхование основной суммы и процентов / ипотечного кредита) * |

| Обычная ссуда С ипотечным страхованием | 3% | 7 500 долл. США | $ 1,363 (1 123 долл. США / 240 долл. США) |

| Заем FHA | 3.5% | $ 8 750 | $ 1,311 (1137 долл. США / 174 долл. США) |

| ВА Кредит | 0% | $ 0 | $ 1,184 (1184 долл. США / 0 долл. США) |

| Заем USDA | 0% | $ 0 | $ 1 243 (1169 долл. США / 74 долл. США) |

| Обычная ссуда БЕЗ Ипотечного страхования | 20% | 50 000 долл. США | $ 926 (926 долл. США / 0 долл. США) |

* В приведенном выше примере предполагается 30-летняя ипотека с фиксированной ставкой и ставкой 3.75% процентная ставка

Как видно из таблицы выше, есть определенные преимущества при внесении большего первоначального взноса. А именно у вас меньше величина займа. Это означает, что ваши ежемесячные платежи меньше.

Вы также сможете избежать частной ипотеки страхование (PMI), если вы откладываете 20 или более процентов. Это может побрить другого 100 долларов или более от вашего ежемесячного счета.

Но внесение меньшего первоначального взноса также имеет свои преимущества — даже если они не так очевидны.

Преимущества пуха меньшего размера платеж

Когда вы вносите меньший первоначальный взнос, вы сохраняете деньги в вашем аварийном фонде. И вы сэкономите немного денег, чтобы улучшить и ремонт на новом месте (что в конечном итоге приходится делать многим покупателям жилья).

Plus, с меньшим первоначальным взносом, вы можете получить дом и начните строительство собственного капитала раньше — вместо того, чтобы ждать до 14 лет, чтобы сэкономить 20% первоначального взноса.

Во время за эти 14 лет цена на недвижимость, вероятно, будет продолжать расти. с вашими сбережениями.

Наконец, помните, что ваша ипотека не установлена в камень.

Если вы хотите поскорее попасть в дом, имеет смысл внести меньший первоначальный взнос из того, что вы сэкономили сейчас (или что вы сохраните в ближайшем будущем).

Затем вы обычно можете рефинансировать через несколько лет дорога, чтобы избавиться от ипотечного страхования и снизить ежемесячный платеж по ипотеке.

Прочие словами, вы можете войти в дверь домовладения с меньшим пухом оплата по первому ипотечному кредиту.Затем, после того, как вы накопите немного капитала, вы можете переход на более «идеальный» кредит.

Подтвердите право на покупку дома (7 мая 2021 г.)Помощь при предоплате при первом покупателе дома

Хорошие новости: если вы впервые дома покупатель, возможно, вам не придется самостоятельно покрывать весь первоначальный взнос.

Покупатели, впервые покупающие недвижимость, могут подать заявку на получение гранта или ссуды с низкой процентной ставкой, называемой «помощь при первоначальном взносе», чтобы помочь внести свой авансовый взнос.

По всей стране действует более 2 500 таких программ для приобретения жилья впервые.Многие из этих программ осуществляются некоммерческими организациями или местными органами власти. Квалифицированные покупатели могут получить от 2000 до более 39000 долларов в счет их первоначального взноса и / или помощь при закрытии расходов.

Количество программ помощи при первоначальном взносе по штатам

Источник: Ресурс авансового платежа и Городской институт

Трудно обобщить, кто имеет право на получение помощи при первоначальном взносе, потому что все 2500 программ могут иметь несколько разные правила.Но обычно в этих программах предпочтение отдается новым покупателям жилья, районам с низким и средним доходом и целевым районам «застройки».

Поищите ближайшие к вам программы для начинающих покупателей жилья, чтобы узнать, на какую помощь при первоначальном взносе вы можете претендовать.

Они часто находятся в ведении государственных и местных органов власти, и их можно найти в Google «гранты на авансовый платеж в [штат, округ, или город] ».

Использование подарочных средств для покрытия авансового платежа

Многие программы для покупки жилья впервые позволяют покрыть весь первоначальный взнос подарочными фондами.

Например: если вы покупаете дом за 250 000 долларов с Ссуду FHA на 3,5 процента, весь ваш первоначальный взнос в размере 8750 долларов может быть подарком от родителей.

- Обычный заем 97 и Freddie Mac Home Possible также позволяют 100 процентов первоначального взноса поступать из подарочных фондов.

- Заем Fannie Mae HomeReady, напротив, требует минимального взноса заемщика в размере 3 процентов. Это означает, что вам придется заплатить из своего кармана не менее 7500 долларов на дом стоимостью 250 000 долларов

Подарочные деньги могут быть получены от родителя, друга, работодателя, или любой, кто достаточно великодушен, чтобы помочь вам с покупкой дома.

Однако, если вы собираетесь использовать подарочные средства на ваш первоначальный взнос, они должны быть надлежащим образом задокументированы дарителем и покупатель дома. Это означает написание «подарочного письма», чтобы показать своему ипотечному кредитору, что деньги поступили из проверенного источника.

Это дополнительный шаг в процессе покупки дома будет стоить того. Обязательно позвольте своему кредитный специалист или агент по недвижимости заранее знают, что вы будете использование подарочных средств для внесения первоначального взноса.

Программы покупки жилья впервые

Как впервые покупающий дом, вы можете выбрать, сколько денег вы хотите внести в покупную цену.

Первоначальный взнос может быть как большим, так и небольшим — при условии, что вы сделаете минимальные инвестиции, требуемые вашим кредитором и программой ссуды.

Шесть наиболее распространенных ипотечных кредитов с низким первоначальным взносом и без первоначального взноса, используемых впервые покупателями жилья, — это ссуды FHA, ссуды VA, ссуды USDA, обычные 97 и ипотеки HomeReady или Home Possible.

Каждый из них описан ниже.

Кредиты FHA — первоначальный взнос 3,5%

Для ссудFHA требуется первоначальный взнос в размере 3.5 процентов цена покупки минимальная.

с при поддержке Федерального департамента жилищного строительства и городского развития (HUD) ссуды FHA пользуются популярностью у покупатели жилья впервые, потому что программа допускает кредитный рейтинг ниже среднего.

Если у вас кредитный рейтинг 580 или выше, вы можете получить одобрен для получения ссуды FHA всего на 3,5 процента.

И некоторые кредиторы даже позволяют кредитный рейтинг 500 до 579, если вы можете снизить хотя бы на 10% оплата.

Благодаря этим и другим льготам стандарты утверждения ипотеки FHA считаются наиболее благоприятными для начинающих покупателей.

Узнайте, имеете ли вы право на ссуду FHA. Начни здесь (7 мая 2021 г.)VA кредиты — 0% первоначальный взнос

Ссуды в размереVA доступны военнослужащим США и ветеранам вооруженных сил.

Эти ипотечные кредиты обеспечивают 100% вариант финансирования — что означает нулевой первоначальный взнос — и ставки по ипотечным кредитам VA часто бывают ниже, чем у других программ.

Еще одним большим преимуществом для начинающих покупателей жилья является что ссуды VA не требуют постоянного ипотечного страхования.

В отличие от ссуд FHA и USDA, которые взимают ипотечное страхование ежемесячно, ссуды VA просто включают один авансовый «гарантийный взнос», и все.

Без ежемесячной платы за страхование ипотечной ссуды домовладельцы могут сэкономить тысячи в течение срока своих ссуд.

Узнайте, имеете ли вы право на получение ссуды VA. Начни здесь (7 мая 2021 г.)Кредиты USDA — первоначальный взнос 0%

СсудыUSDA или «Сельское жилье» также позволяют получить 100-процентное финансирование.Программа доступна для домов в сельской местности и менее густонаселенных пригородных районах по всей стране.

США Департамент сельского хозяйства, который поддерживает эти ипотечные кредиты, обычно определяет «менее населенный» как район с 20 000 жителей или меньше.

Еще одним важным правилом для займов USDA является предел дохода. Чтобы получить ипотеку для сельского жилья, вы не можете составляют более 115 процентов местного среднего дохода (это означает, что вы на 15 процентов выше медианы).

Ставки по ипотекеUSDA часто такие же низкие, как и по ипотеке VA тарифы.И ипотечное страхование для кредитов USDA обычно дешевле, чем для FHA. кредиты.

Узнайте, имеете ли вы право на ссуду USDA. Начни здесь (7 мая 2021 г.)Кредит Обычный 97 — первоначальный взнос 3%

Обычная ссуда 97, как следует из названия, является разновидностью обычной ссуды. Эти ипотечные кредиты обеспечены Fannie Mae и Freddie Mac.

Доступно для покупателей жилья с хорошим кредитный рейтинг 620 или выше, для обычного кредита 97 требуется всего на 3 процента ниже.И это позволяет покрыть весь первоначальный взнос при желании подарочными средствами.

HomeReady и Home Возможная ипотека — снижение на 3%

HomeReady и Home Possible ипотечные кредиты — это две другие стандартные кредитные программы с требованиями первоначального взноса в размере 3 процентов.

Они предназначены для малообеспеченных и / или домохозяйства из разных поколений, но могут подавать заявки все покупатели жилья.

Программа HomeReady поддерживается Fannie Mae и «Дом возможен» Фредди Мак.Эти ссуды могут потребовать от заемщиков пройти курс обучения для покупателей жилья во время прикладной процесс.

Покупатели жилья, использующие HomeReady или HomePossible получить доступ к льготным ставкам по ипотеке, а также использовать доход постояльцев и другие жители домохозяйства, чтобы помочь встретить требования к доходу домохозяйства кредитора.

Часто задаваемые вопросы о первоначальном взносе при первом покупателе жилья

Где я могу получить помощь при первоначальном взносе?По всей стране существует около 2 500 программ для новых покупателей жилья, предлагающих помощь при первоначальном взносе.Обычно они находятся в ведении правительства штата или местного самоуправления. Найдите ближайшие к вам программы с помощью Googling «помощь при предоплате в [мой город или округ]». Или спросите у своего риэлтора список вариантов.

Многие программы помощи при первоначальном взносе предлагают гранты или безнадежные ссуды — это означает, что деньги, которые вы используете для покрытия вашего первоначального взноса, могут не нуждаться в возврате.

Что лучше: внести первоначальный взнос или закрыть расходы?При покупке дома вам придется оплатить первоначальный взнос и на закрытие расходов.Затраты на закрытие, которые покрывают такие вещи, как сборы кредитора, оценка, кредитная отчетность и сборы за право собственности, обычно составляют от 2 до 5 процентов от суммы ссуды.

Многие программы помощи при первоначальном взносе также могут использоваться для оплаты расходов на закрытие. Или вы можете договориться о том, что продавец жилья частично или полностью покрывает ваши заключительные расходы. (Но обычно это происходит только на рынке покупателей.)

Могу ли я использовать ссуды FHA, USDA или VA для дома для отдыха?Государственные ссуды с низким первоначальным взносом, включая FHA, USDA и VA, предназначены для того, чтобы помочь покупателям приобрести первичное жилье.Это дом, в котором вы планируете жить постоянно. Таким образом, эти поддерживаемые государством кредитные программы не могут быть использованы для покупки домов для отпуска или инвестиционной недвижимости.

Нужен ли мне первоначальный взнос наличными для рефинансирования моего дома?Нет, но вам необходимо достаточно собственного капитала, чтобы соответствовать требованиям вашего ипотечного кредитора или кредитной программы. Например, если вы должны 190 000 долларов за дом на 200 000 долларов, у вас будет только 10 000 долларов, или 5 процентов собственного капитала, чего будет недостаточно для большинства кредитов рефинансирования.

Для большинства обычных займов рефинансирования и рефинансирования FHA требуется не менее 20 процентов стоимости дома в капитале, прежде чем вы сможете рефинансировать.

Уменьшит ли первоначальный взнос мои ежемесячные платежи?Первоначальный взнос снизит сумму займа, что, в свою очередь, может снизить ваши ежемесячные платежи. Например, если вы вносите 20-процентный авансовый платеж по ссуде в размере 200 000 долларов, вы получаете только 160 000 долларов. Это приведет к меньшему разбросу платежей в течение 30 лет, чем если бы вы выплачивали большую сумму кредита в течение того же периода времени.

Другие факторы, такие как условия погашения и процентная ставка, также влияют на ежемесячные выплаты по ипотеке.

Найдите ссуду с низким первоначальным взносом, которая подходит вам

У первых покупателей дома есть много вариантов внесения первоначального взноса.

Чтобы свести к минимуму ваши наличные расходы, обязательно тщательно изучите варианты ссуды, поскольку для многих требуется всего от 0 до 3 процентов.

Тогда сделайте убедитесь, что вы найдете участвующего кредитора, который предлагает необходимую вам кредитную программу.

И не забудьте изучить ближайшие варианты помощи при авансовом платеже. Помощь доступна для тех, кто впервые покупает жилье и знает, где ее искать.

Подтвердите новую ставку (7 мая 2021 г.)кредитов USDA | Требования и ставки по кредитам USDA на 2021 год

Что такое жилищный заем USDA?

ссуд USDA — это ипотечные кредиты, выданные Министерством сельского хозяйства США в рамках программы жилищных ссуд на гарантированное развитие сельских районов.

ссуд USDA доступны покупателям жилья с доходом от низкого до среднего в их районе.Они предлагают финансирование без первоначального взноса, льготное страхование ипотеки и ставки по ипотеке ниже рыночных.

USDA ипотечные кредиты позволяют людям жить в домах, которые никогда не думали, что могут делать что-либо, кроме аренды.

Эта информация о кредите Министерства сельского хозяйства США актуальна на сегодняшний день, 7 мая 2021 года.

Подтвердите право на получение кредита USDA (7 мая 2021 г.)В этой статье (Перейти к…)

Кредитные требования USDA

Право на получениеUSDA зависит от покупателя и собственности.

Во-первых, дом должен находиться в квалифицированной «сельской» местности, которую USDA обычно определяет как население менее 20 000 человек.

Во-вторых, покупатель должен ежемесячно платить USDA потолок дохода. Чтобы иметь право на участие, вы не можете зарабатывать больше, чем на 15% выше местного средний доход. Вы также должны использовать дом в качестве своего основное место жительства (запрещены дома для отдыха или инвестиционная недвижимость).

Заемщики также должны соответствовать стандартам «способности выплатить» USDA, в том числе:

- Право на доход — Стабильная работа и ежемесячный доход, подтвержденный налоговыми декларациями

- Кредитные требования — Кредитный рейтинг FICO не менее 640 (хотя он может варьироваться в зависимости от кредитора)

- Соотношение существующего долга — Отношение долга к доходу в большинстве случаев составляет 41% или меньше

Чтобы узнать, соответствует ли приобретаемая недвижимость требованиям Министерства сельского хозяйства США, вы можете использовать карты соответствия требованиям Министерства сельского хозяйства США.

Подтвердите право на получение кредита USDA (7 мая 2021 г.) Ставки по кредитамUSDA: как они сравниваются с FHA и обычными?

По сравнению с другими кредитными программами, ставки по ипотеке USDA являются одними из самых низких из доступных.

СтавкиUSDA обычно совпадают только с ссудой VA, которая предназначена исключительно для ветеранов. Эти две программы — USDA и VA — могут предлагать процентные ставки ниже рыночных, поскольку их государственная гарантия защищает кредиторов от убытков.

Другие ипотечные программы, такие как ссуда FHA и обычная ссуда, могут иметь процентные ставки около 0.На 5% -0,75% выше, чем в среднем по USDA.

Тем не менее, ставки по ипотеке личные. Получение ссуды USDA не обязательно означает, что ваша ставка будет «ниже рыночной» или совпадет с объявленной ставкой по ссуде USDA.

Чтобы получить минимально возможную ставку и ежемесячные платежи, вы нужен отличный кредитный рейтинг и низкие долги. Внесение большего первоначального взноса тоже помогает.

Вам также необходимо найти несколько разных ипотечных кредиторов Министерства сельского хозяйства США.

Каждый кредитор Министерства сельского хозяйства США устанавливает ставки по-разному, поэтому сравнение индивидуальных ставок более чем одной компании — единственный способ найти самый низкий вариант.

Получите ссуду в Министерстве сельского хозяйства США сегодня (7 мая 2021 г.)Как работают кредиты USDA

Используя ссуду USDA, покупатели могут финансировать 100 процентов покупной цены дома, в то время как получение доступа к ставкам по ипотеке выше средних. Это потому, что USDA Ставки по ипотеке снижены по сравнению с другими низкими первоначальными платежами. кредиты.

Кроме того, кредиты Министерства сельского хозяйства США — это еще не все

что необычно.

График погашения не иметь «воздушный шар» или что-нибудь нестандартное; затраты на закрытие являются обычными; пени за предоплату никогда не применяются.

Две области, в которых ссуды USDA отличаются от , относятся к ссуде тип и размер первоначального взноса.

- Получая ссуду USDA, вам не нужно вносить первоначальный взнос. Это одна из двух основных кредитных программ, которые допускают нулевое финансирование.

- Кредитная программа USDA требует, чтобы вы взяли ссуду с фиксированной ставкой. Ипотечные ссуды с регулируемой процентной ставкой недоступны в рамках программы сельского кредитования USDA

Сельские кредиты могут использоваться Как впервые покупатели жилья, так и повторные покупатели жилья.Консультация домовладельца не требуется использовать программу USDA.

Подтвердите новую ставку (7 мая 2021 г.)Ссуды USDA требуют ипотечного страхования (MI)

USDA «гарантирует» свои ипотечные ссуды — это означает, что он предлагает защиту ипотечным кредиторам в случае, если заемщики USDA По умолчанию. Но программа частично финансируется за счет собственных средств.

Чтобы сохранить эту кредитную программу работает, USDA взимает оплачиваемую домовладельцем ипотечную страховку. премии.

С 1 октября 2016 г. Министерство сельского хозяйства США снизило расходы на страхование ипотечных кредитов как на предоплату, так и на ежемесячные платежи.

Текущие ставки по ипотечному страхованию USDA:

- Для покупок — предоплата 1,00% в зависимости от суммы кредита

- Для рефинансирования — предоплата 1,00% в зависимости от суммы кредита

- Для всех займов — годовая комиссия 0,35%, в зависимости от остаток основного долга каждый год

В качестве примера из реальной жизни: дом покупатель с размером ссуды в 100 000 долларов получит Стоимость авансового страхования ипотеки в размере 1000 долларов США плюс ежемесячный платеж в размере 29 долларов США.17 на годовую ипотеку страхование.

USDA авансовое страхование ипотеки не оплачиваются наличными. Он добавляется к остатку по кредиту за вас, поэтому вы платите его со временем.

Ставкипо ипотечному страхованию USDA ниже, чем по обычным кредитам или FHA.

- Взносы по ипотечному страхованию FHA включают 1,75% авансового страхового взноса и 0,85% в MIP ежегодно. Кредиты под гарантии USDA, ипотечное страхование

премии — это лишь часть того, что вы обычно платите.Еще лучше, USDA

ставки по ипотеке низкие. Ставки по ипотеке

USDA часто являются самыми низкими среди ставок по ипотеке FHA, ставок по ипотеке VA и обычных ставок по ипотеке, особенно когда покупатели вносят небольшой или минимальный первоначальный взнос.

Для покупателя со средним кредитный рейтинг, ипотечные ставки USDA могут быть 100 базисных пунктов (1,00%) или более ниже ставок сопоставимого обычного кредита.

Более низкие ставки означают более низкую ипотеку платежей каждый месяц, поэтому ссуды USDA могут быть чрезвычайно доступный.

Об ипотеке на сельское жилье USDA

Кредит на развитие сельских районов полностью Название — Гарантированная жилищная ссуда на развитие сельских районов Министерства сельского хозяйства США. Тем не менее Программа более известна как ссуда USDA.

Кредит на развитие сельских районов иногда называют кредит «Раздел 502», который относится к разделу 502 (h) Жилищного закона 1949 г., что делает программу возможной.

Эта программа предназначена для помощь покупателей односемейных домов и стимулировать рост малонаселенные, «сельские» и малообеспеченные районы.

Это может показаться ограничительным. Но на самом деле 97% карты США подходят для ссуд USDA, включая многие пригородные районы вблизи крупных городов. Любая территория с населением 20 000 или меньше (или 35 000 или меньше в особых случаях) может иметь право на участие.

Тем не менее, большинство покупателей жилья в США, даже те, у кого есть кредит Министерства сельского хозяйства США право на участие, не слышали об этой программе или не знали немного об этом.

Это потому, что заем USDA программа не была запущена до 1990-х годов. Только недавно это было обновлен и адаптирован для привлечения покупателей из сельской местности и пригородов по всей стране.

Многие кредиторы, одобренные Министерством сельского хозяйства США, даже не вносят в список Министерства сельского хозяйства США кредит в меню заявки на получение кредита. Но многие это предлагают.

Итак, если вы считаете, что имеете право для получения ссуды Министерства сельского хозяйства США с нулевой ставкой стоит спросить у вашего короткого списка кредиторов, они предлагают эту программу.

Получите ссуду в Министерстве сельского хозяйства США сегодня (7 мая 2021 г.)FAQ по жилищному кредиту USDA

Что такое заем USDA?Ссуды USDA — это специальные ипотечные кредиты, предназначенные для покупателей жилья с низким и средним уровнем дохода.Эти ссуды гарантированы Министерством сельского хозяйства США. Эта гарантия действует как форма страхования, защищающая кредиторов Министерства сельского хозяйства США, поэтому они могут предлагать процентные ставки ниже рыночных и жилищные ссуды с нулевой скидкой.

Министерство сельского хозяйства США реализует эту программу для поощрения домовладения и экономического развития в сельской местности.

Как вы имеете право на ссуду USDA?Вы можете претендовать на получение ссуды Министерства сельского хозяйства США, если у вас средняя зарплата для вашего региона и кредитный рейтинг 640 или выше.Кредиты Министерства сельского хозяйства США можно использовать для покупки дома только в сельской или загородной местности. Обычно в соответствующих областях проживает менее 20 000 человек.

Каков предел дохода для жилищных кредитов USDA?Предел дохода для жилищных кредитов USDA основан на среднем доходе в вашем регионе. Чтобы иметь право на получение ссуды Министерства сельского хозяйства США, вы не можете превышать средний доход более чем на 15 процентов.

Например, если средняя зарплата в вашем городе составляет 65 000 долларов в год, вы можете претендовать на ссуду Министерства сельского хозяйства США с зарплатой 74 750 долларов или меньше.(15% от 65 000 долларов США = 9750 долларов США → 65 000 долларов США + 9750 долларов США = 74 750 долларов США).

Хороша ли ссуда USDA?Кредит USDA — отличный вариант для покупателей с умеренным или низким доходом. Это позволяет вам купить дом без скидок и с низкими ставками по ипотеке — два огромных преимущества, которые предлагает только одна другая кредитная программа (ссуда VA).

Если ваш дом находится в подходящем районе, стоит изучить возможность получения кредита под гарантию USDA. Главный недостаток заключается в том, что ссуды USDA требуют ипотечного страхования. Поэтому, если вы можете внести 20% первоначальный взнос, вы можете предпочесть обычную ссуду без выплаты по ипотечному страхованию.

USDA лучше, чем FHA?Обе программы позволяют покупать с низким первоначальным взносом и требуют ипотечного страхования.

USDA можно использовать с нулевым вычетом, но дом должен находиться в квалифицированной сельской местности, а покупатель должен соответствовать ограничениям дохода.

FHA требует уплаты 3,5%, но нет ограничений по местоположению или доходу. FHA также имеет более мягкие требования к кредитам: вам нужен кредитный рейтинг 580 для FHA против 640 для USDA).

Правильный тип кредита зависит от того, где вы покупаете, и от вашего финансового положения.

Как работает кредит USDA?Займы USDA не являются прямыми займами от государства. Но они поддержаны Министерством сельского хозяйства США, поэтому они могут предложить нулевую скидку и низкие ставки.

Кроме того, ссуды Министерства сельского хозяйства США работают так же, как и другие ипотечные ссуды. Их предлагают основные кредиторы, поэтому вы можете подать заявку онлайн, лично или по телефону. И вам все равно нужно получить предварительное одобрение и право на ссуду USDA на основе вашего дохода, кредита, долга и других факторов.

Еще одно отличие состоит в том, что кредитор должен отправить файл ссуды в USDA для утверждения. Это может увеличить время обработки кредита примерно на две-три недели.

Существует ли минимальный кредитный рейтинг для кредитной программы USDA?1 декабря 2014 года Министерство сельского хозяйства США установило минимальный балл в 640 баллов. До этой даты Министерство сельского хозяйства США не устанавливало минимальный балл для программы. Однако большинство кредиторов это сделали. Когда Министерство сельского хозяйства США ввело официальный минимум кредитного рейтинга, это не исключило очень много дополнительных покупателей.

Если у вас нет кредитного рейтинга, ваш кредитор может согласиться на «альтернативные» торговые линии для создания кредитной истории. (Например, своевременная аренда и коммунальные платежи, которые обычно не включаются в кредитный отчет.)

Каков минимальный первоначальный взнос программы USDA?USDA не требует авансового платежа. Вы можете профинансировать 100% стоимости дома с помощью кредита USDA. Однако, если вы все же решите внести первоначальный взнос, вы можете снизить ежемесячные выплаты по ипотеке и потенциально позволить себе более дорогое жилье.

Хорошие ли ставки по ипотеке USDA?Ставки по кредитам USDA часто ниже, чем обычные 30-летние фиксированные ставки по ипотеке. К тому же тарифы по ипотечному страхованию ниже. Это означает, что ссуда USDA часто в целом более доступна, чем сопоставимая ссуда FHA или обычный ссуда.

Могу ли я рефинансировать ипотечный кредит Министерства сельского хозяйства США при падении ставок по ипотеке?Да, ссуды USDA могут быть рефинансированы. Программа USDA Streamline Refinance отказывается от проверки дохода и кредита, поэтому закрытие может произойти быстро.Аттестация дома также не требуется.

Могу ли я сделать рефинансирование наличными по программе USDA?Нет, Программа сельского жилищного строительства Министерства сельского хозяйства США предназначена только для покупок и рефинансирования по ставкам и срокам.

Почему Министерство сельского хозяйства США предлагает ссуду на развитие сельских районов?Кредит Министерства сельского хозяйства США на развитие сельских районов предназначен для того, чтобы помочь домохозяйствам со скромным достатком получить доступ к жилищным и ипотечным кредитам в некоторых менее густонаселенных частях страны. Разрешая домовладение, USDA помогает создавать стабильные сообщества для домохозяйств любого размера.

Какие районы имеют право на получение ссуды USDA?В рамках программы сельского жилищного строительства USDA ваш дом должен находиться в сельской местности. Однако определение «сельского» министерства сельского хозяйства либерально. Многие небольшие города соответствуют «сельским» требованиям агентства, равно как и пригороды и окраины многих крупных городов США.

Около 97% территории Соединенных Штатов соответствует определению «сельская местность» в ссуде Министерства сельского хозяйства США. На момент написания этой статьи только 3% неприемлемы.

Как я могу узнать, соответствует ли мой район требованиям USDA?Сайт У.S. Министерство сельского хозяйства перечисляет подходящие сообщества USDA по переписи населения. Вам необходимо указать точный адрес дома. На веб-сайте будет показано, соответствует ли этот дом требованиям программы.

Есть ли ипотечная страховка (MI) для ссуды Министерства сельского хозяйства США?Ссуды USDA требуют оплаты ипотечного страхования (MI). Это включает авансовый сбор в размере 1,00%, который добавляется к остатку по кредиту при закрытии, и годовой сбор в размере 0,35%, который разбивается на 12 частей и добавляется к ежемесячным платежам по ипотеке.

Могу ли я профинансировать авансовое страхование ипотечного кредита в свою ипотеку?Да, USDA позволит вам оплатить авансовый платеж по ипотечному страхованию, добавив его к сумме кредита.

Например, если вы купили дом за 100 000 долларов и взяли взаймы 100 000 долларов у своего кредитора, ваша авансовая ипотечная страховка будет составлять 1 000 долларов. Затем вы можете увеличить размер кредита до 101 000 долларов.

Каков максимальный размер ипотечной ссуды Министерства сельского хозяйства США?USDA не устанавливает лимитов по ссуде.Однако сумма, которую вы можете взять в долг, ограничена вашим доходом и соотношением долга к доходу вашей семьи.

USDA обычно ограничивает отношение долга к доходу до 41 процента. Однако программа может быть более снисходительной для заемщиков с кредитным рейтингом выше 660 и стабильной занятостью или демонстрирующих способность экономить.

Ограничена ли кредитная программа Министерства сельского хозяйства США для новых покупателей?Нет, Программа сельского жилищного строительства Министерства сельского хозяйства США может использоваться как новыми покупателями, так и постоянными покупателями.

Где я могу найти кредитора USDA?На веб-сайте Министерства сельского хозяйства США есть список утвержденных кредиторов для Программы сельского жилищного строительства.

Какие условия кредита доступны через USDA?Заем Министерства сельского хозяйства США на жилищное строительство предоставляется только в виде 30-летней ипотеки с фиксированной процентной ставкой. Не существует 15-летней фиксированной опции или ипотечной программы с регулируемой процентной ставкой (ARM), доступной через USDA.

Сколько стоят заключительные расходы по ипотеке USDA?Затраты на закрытие зависят от кредитора и местоположения.Например, некоторые кредиторы взимают высокие сборы за выдачу кредита. Другие нет. То же самое верно для правительств штата и местных органов власти. В одних штатах затраты высоки, а в других — низкие.

Поскольку стоимость закрытия варьируется, не забудьте присмотреться, чтобы найти наиболее подходящее сочетание низких ставок по ипотеке и низких затрат.

Должен ли я депонировать свои налоги и страховку с помощью ипотеки USDA?Да, ипотечные кредиты Министерства сельского хозяйства США требуют, чтобы заемщики платили налоги на условное депонирование и страхование домовладельцев у кредитора.Это означает, что вы будете ежемесячно платить налоги и страховку вместе с ипотекой. Вы не можете отдельно платить налоги на недвижимость или годовую страховку домовладельца.

Я не могу позволить себе заключительные расходы. Могу ли я получить подарок на оплату заключительных расходов?Да, ссуды USDA позволяют делать подарки от членов семьи и не членов семьи. Сообщите своему кредитному специалисту как можно скорее, что вы собираетесь использовать подаренные средства, поскольку для этого потребуется дополнительная документация и проверка со стороны кредитора.

Я договорился о том, чтобы продавец оплатил мои заключительные расходы. Это разрешено?Да, Программа сельского жилищного строительства Министерства сельского хозяйства США позволяет продавцам оплачивать закупочные издержки. Это известно как «уступки продавца».

Уступки продавца могут включать в себя все или часть государственных и местных государственных сборов за закупку, расходы кредитора, сборы за право собственности и любое количество проверок домов и проверок на наличие вредных организмов.

Могу ли я использовать ссуду USDA для дома для отдыха?Нет, ссуду Министерства сельского хозяйства США нельзя использовать для дома для отдыха, она предназначена только для основного жилья.

Могу ли я использовать ссуду USDA для инвестиционной собственности?Нет, ссуду Министерства сельского хозяйства США нельзя использовать для инвестиционной собственности.

Могу ли я использовать кредитную программу USDA для моей действующей фермы?Нет, Программа сельского жилищного строительства предназначена для жилой недвижимости.

Я недавно вернулся к работе. Как скоро я получу право на участие в программе USDA?Если вы являетесь сотрудником W-2, вы имеете право на получение финансирования USDA немедленно; вам не нужна история работы.Однако, если вы проработали менее двух лет, вы не сможете использовать свой бонусный доход для целей квалификации.

Я работаю не по найму. Могу ли я использовать кредитную программу USDA?Да, самозанятые люди могут использовать программу сельского жилищного строительства Министерства сельского хозяйства США.

Если вы работаете не по найму и хотите использовать финансирование USDA, как в случае с FHA и обычным финансированием, вас попросят предоставить налоговую декларацию за два года для подтверждения вашего дохода от самозанятости.

Могу ли я использовать кредитную программу USDA для строительства нового дома?Да, кредитная программа Министерства сельского хозяйства США может использоваться для новых домов и другого нового строительства.

Могу ли я использовать кредитную программу USDA для ремонта и улучшения существующего дома?Да, ссудная программа USDA может быть использована для ремонта и улучшения дома. Это может включать замену окон или бытовой техники; подготовка участка с деревьями, дорожками и проездами; подключение к дому фиксированной широкополосной связи; и подключение воды, канализации, электричества и газа.

Могу ли я использовать кредитную программу USDA, чтобы сделать дом доступным для людей с физическими недостатками?Да, кредитная программа Министерства сельского хозяйства США может использоваться для постоянной установки оборудования для помощи членам семьи с физическими недостатками.

Могу ли я использовать кредитную программу USDA для повышения энергоэффективности дома?Да, кредитная программа Министерства сельского хозяйства США может использоваться для покупки и установки материалов, предназначенных для повышения энергоэффективности дома, включая окна, кровлю и солнечные батареи.

Может ли негражданин претендовать на ссуду USDA?Да, наряду с гражданами США, законные постоянные жители Соединенных Штатов также могут подать заявку на ссуду USDA.

Включает ли право на получение дохода семейный доход?Да, доход семьи заемщика не может превышать 115% от среднего дохода в районе.

Сегодняшние ипотечные ставки USDA

Ставки по ипотекеUSDA обычно самые низкие на рынке (после ссуд VA).

Поскольку ставки уже близки к рекордным минимумам, многие покупатели жилья, которые соответствуют требованиям USDA, могут получить невероятные предложения прямо сейчас.

Чтобы узнать, имеете ли вы право на получение ссуды USDA и какова ваша ставка, обратитесь к кредитору.

Подтвердите новую ставку (7 мая 2021 г.)Как купить дом без денег

Сбережения на первоначальный взнос часто являются самым большим препятствием для новых покупателей жилья.Хорошая новость в том, что вам не нужно откладывать 20%, чтобы купить дом.

Фактически, вы можете купить дом без денег, если вы служили в армии, покупали сельский дом, являетесь членом кредитного союза или имеете право на 100% финансирование через определенных ипотечных кредиторов. Программы помощи при первоначальном взносе также позволяют купить дом за очень небольшие деньги из собственного кармана.

Узнайте больше об ипотеке без первоначального взноса и о том, подходят ли они для вашей ситуации.

Варианты ипотеки без предоплаты

Существуют две ссуды, обеспеченные государством, которые позволяют вам купить дом без первоначального взноса.

Ссуды VA