Возмещение налога: Налоговые вычеты

НК РФ Статья 176. Порядок возмещения налога \ КонсультантПлюс

КонсультантПлюс: примечание.

С 01.01.2023 ст. 176 излагается в новой редакции (ФЗ от 14.07.2022 N 263-ФЗ). См. будущую редакцию.

НК РФ Статья 176. Порядок возмещения налога

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ)

(см. текст в предыдущей редакции)

Путеводитель по налогам. Вопросы применения ст. 176 НК РФ

— Можно ли привлечь к ответственности за неуплату НДС при наличии за предыдущий период суммы налога к возмещению, в отношении которой решение о возмещении еще не принято?

— Все вопросы по ст. 176 НК РФ

КонсультантПлюс: примечание.

П. 1 ст. 176 (в ред. ФЗ от 29.12.2020 N 470-ФЗ) применяется в отношении налоговых деклараций (расчетов), в т.ч. уточненных, представленных за налоговые (отчетные) периоды, наступившие после 01.07.2021.

1. В случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения в соответствии с подпунктами 1 — 3 пункта 1 статьи 146 настоящего Кодекса, полученная разница подлежит возмещению (зачету, возврату) налогоплательщику в соответствии с положениями настоящей статьи.

После представления налогоплательщиком налоговой декларации налоговый орган проверяет обоснованность суммы налога, заявленной к возмещению, при проведении камеральной налоговой проверки в порядке, установленном статьей 88 настоящего Кодекса, если иное не предусмотрено настоящим пунктом.

(в ред. Федерального закона от 29.12.2020 N 470-ФЗ)

(см. текст в предыдущей редакции)

Налогоплательщики, указанные в подпункте 6 пункта 2 статьи 176.1 настоящего Кодекса, реализуют право на возмещение суммы налога, указанной в абзаце первом настоящего пункта, в порядке, установленном статьей 176.1 настоящего Кодекса.

(абзац введен Федеральным законом от 29.12.2020 N 470-ФЗ)

2. По окончании проверки в течение семи дней налоговый орган обязан принять решение о возмещении соответствующих сумм, если при проведении камеральной налоговой проверки не были выявлены нарушения законодательства о налогах и сборах.

3. В случае выявления нарушений законодательства о налогах и сборах в ходе проведения камеральной налоговой проверки уполномоченными должностными лицами налоговых органов должен быть составлен акт налоговой проверки в соответствии со статьей 100 настоящего Кодекса.

Акт и другие материалы камеральной налоговой проверки, в ходе которой были выявлены нарушения законодательства о налогах и сборах, а также представленные налогоплательщиком (его представителем) возражения должны быть рассмотрены руководителем (заместителем руководителя) налогового органа, проводившего налоговую проверку, и решение по ним должно быть принято в соответствии со статьей 101 настоящего Кодекса.

По результатам рассмотрения материалов камеральной налоговой проверки руководитель (заместитель руководителя) налогового органа выносит решение о привлечении налогоплательщика к ответственности за совершение налогового правонарушения либо об отказе в привлечении налогоплательщика к ответственности за совершение налогового правонарушения.

Одновременно с этим решением принимается:

(в ред. Федерального закона от 26.11.2008 N 224-ФЗ)

(см. текст в предыдущей редакции)

решение о возмещении полностью суммы налога, заявленной к возмещению;

(абзац введен Федеральным законом от 26. 11.2008 N 224-ФЗ)

11.2008 N 224-ФЗ)

решение об отказе в возмещении полностью суммы налога, заявленной к возмещению;

(абзац введен Федеральным законом от 26.11.2008 N 224-ФЗ)

решение о возмещении частично суммы налога, заявленной к возмещению, и решение об отказе в возмещении частично суммы налога, заявленной к возмещению.

(абзац введен Федеральным законом от 26.11.2008 N 224-ФЗ)

4. При наличии у налогоплательщика недоимки по налогу, иным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, налоговым органом производится самостоятельно зачет суммы налога, подлежащей возмещению, в счет погашения указанных недоимки и задолженности по пеням и (или) штрафам.

(в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

(см. текст в предыдущей редакции)

5. В случае, если налоговый орган принял решение о возмещении суммы налога (полностью или частично) при наличии недоимки по налогу, образовавшейся в период между датой подачи декларации и датой возмещения соответствующих сумм и не превышающей сумму, подлежащую возмещению по решению налогового органа, пени на сумму недоимки не начисляются.

6. При отсутствии у налогоплательщика недоимки по налогу, иным налогам, задолженности по соответствующим пеням и (или) штрафам, подлежащим уплате или взысканию в случаях, предусмотренных настоящим Кодексом, сумма налога, подлежащая возмещению по решению налогового органа, возвращается по заявлению налогоплательщика на открытый в банке счет налогоплательщика, указанный им в заявлении о возврате суммы налога. При наличии письменного заявления (заявления, представленного в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи) налогоплательщика суммы, подлежащие возврату, могут быть направлены в счет уплаты предстоящих платежей по налогу или иным налогам.

(в ред. Федеральных законов от 29.06.2012 N 97-ФЗ, от 23.11.2020 N 374-ФЗ)

(см. текст в предыдущей редакции)

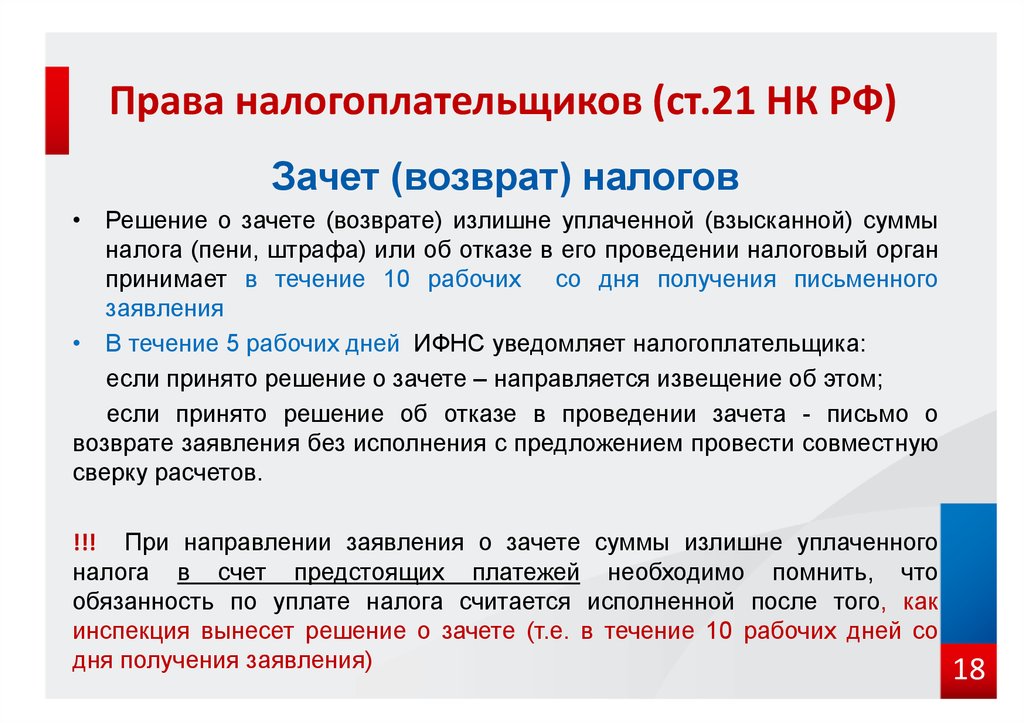

7. Решение о зачете (возврате) суммы налога принимается налоговым органом одновременно с вынесением решения о возмещении суммы налога (полностью или частично).

8. Поручение на возврат суммы налога, оформленное на основании решения о возврате, подлежит направлению налоговым органом в территориальный орган Федерального казначейства на следующий день после дня принятия налоговым органом этого решения.

Территориальный орган Федерального казначейства в течение пяти дней со дня получения указанного поручения осуществляет возврат налогоплательщику суммы налога в соответствии с бюджетным законодательством Российской Федерации и в тот же срок уведомляет налоговый орган о дате возврата и сумме возвращенных налогоплательщику денежных средств.

9. Налоговый орган обязан сообщить в письменной форме налогоплательщику о принятом решении о возмещении (полностью или частично), о принятом решении о зачете (возврате) суммы налога, подлежащей возмещению, или об отказе в возмещении в течение пяти дней со дня принятия соответствующего решения.

Указанное сообщение может быть передано руководителю организации, индивидуальному предпринимателю, их представителям лично под расписку или иным способом, подтверждающим факт и дату его получения.

10. При нарушении сроков возврата суммы налога считая с 12-го дня после завершения камеральной налоговой проверки, по итогам которой было вынесено решение о возмещении (полном или частичном) суммы налога, начисляются проценты исходя из ставки рефинансирования Центрального банка Российской Федерации, подлежащие уплате налогоплательщику в порядке и срок, установленные пунктом 10 статьи 78 настоящего Кодекса.

(в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

(см. текст в предыдущей редакции)

Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возмещения.

11. В случае, если предусмотренные пунктом 10 настоящей статьи проценты уплачены налогоплательщику не в полном объеме, налоговый орган принимает решение о возврате оставшейся суммы процентов, рассчитанной исходя из даты фактического возврата налогоплательщику суммы налога, подлежащей возмещению, в течение трех дней со дня получения уведомления территориального органа Федерального казначейства о дате возврата и сумме возвращенных налогоплательщику денежных средств.

Поручение на возврат оставшейся суммы процентов, оформленное на основании решения налогового органа о возврате этой суммы, подлежит направлению налоговым органом в срок, установленный пунктом 8 настоящей статьи, в территориальный орган Федерального казначейства для осуществления возврата.

11.1. В случае, если заявление о зачете суммы налога в счет уплаты предстоящих платежей по налогу или иным налогам (о возврате суммы налога на указанный банковский счет), подлежащей возмещению по решению налогового органа, не представлено налогоплательщиком до дня вынесения решения о возмещении суммы налога (полностью или частично), зачет (возврат) суммы налога осуществляется в порядке и сроки, которые предусмотрены статьей 78 настоящего Кодекса. При этом положения пунктов 7 — 11 настоящей статьи не применяются.

(п. 11.1 введен Федеральным законом от 23.07.2013 N 248-ФЗ; в ред. Федерального закона от 23.11.2020 N 374-ФЗ)

(см. текст в предыдущей редакции)

12. В случаях и порядке, которые предусмотрены статьей 176. 1 настоящего Кодекса, налогоплательщики вправе воспользоваться заявительным порядком возмещения налога.

1 настоящего Кодекса, налогоплательщики вправе воспользоваться заявительным порядком возмещения налога.

(п. 12 введен Федеральным законом от 17.12.2009 N 318-ФЗ)

Возврат налогов в 2021-2022 годах (заявление и порядок)

Возврат налога в 2021–2022 годах изменился, появились новые правила. В данной рубрике собраны материалы, призванные помочь вам в таком не слишком легком деле, как налоговый возврат.

Подробнее

- Все материалы

- Новости

- Статьи

Возврат налогов, пеней, штрафов

25 окт 2022

Как рассчитать проценты за просрочку возврата налога

НК РФ предусматривает, что излишне уплаченные суммы налогов, сборов, страховых взносов пени и штрафов должны быть возвращены налогоплательщику в течение 1 месяца со дня получения от него заявления на возврат (п.

Возврат налогов, пеней, штрафов

09 окт 2022

Ст. 78 НК РФ (2022 — 2023): вопросы и ответы

Ст. 78 НК РФ крайне интересна плательщикам налогов и страховых взносов, допускающим наличие их излишней уплаты в бюджет. Она содержит правила зачета (возврата) такой переплаты и вызывает достаточно много вопросов. Ответим на них в нашей статье.

Возврат налогов, пеней, штрафов

20 сен 2022

Заявление на возврат госпошлины в налоговую — образец

Заявление на возврат госпошлины в налоговую – образец его утвержден законодательно. Это документ, представление которого в ИФНС позволяет гражданину или фирме вернуть из бюджета излишне уплаченную сумму пошлины. Главное — корректно заполнить соответствующее заявление по госпошлине.

Порядок возмещения НДС в 2021-2022 годах

19 сен 2022

Особенности и сроки при общем и заявительном порядке возмещения НДС

Порядок возмещения НДС бывает общий и ускоренный. Последний еще называют заявительным. В общем случае налог вы получите после проведения камеральной проверки и при благоприятном ее исходе. В чем суть ускоренного порядка возмещения и его отличия от основного, рассмотрим в нашей статье.

Возврат налогов в 2021-2022 годах (заявление и порядок)

08 сен 2022

Возврат налогов, пеней, штрафов

05 сен 2022

Образец заявления о возврате излишне уплаченного налога

Заявление о возврате излишне уплаченного налога — образец этого документа по актуальной форме мы приведем в данной статье — оформляется на бланке, утвержденном приказом ФНС от 14. 02.2017 № ММВ-7-8/182@. ФНС периодически корректирует бланк — за этим нужно следить. Рассмотрим кому и когда понадобится заполнить такое заявление, куда его подавать и каким образом оформлять. И пару слов скажем о том, что в процедуре возврата изменится с 2023 года.

02.2017 № ММВ-7-8/182@. ФНС периодически корректирует бланк — за этим нужно следить. Рассмотрим кому и когда понадобится заполнить такое заявление, куда его подавать и каким образом оформлять. И пару слов скажем о том, что в процедуре возврата изменится с 2023 года.

Возврат налогов в 2021-2022 годах (заявление и порядок)

21 июл 2022

С 1 января 2023 года налоговики прекратят возвращать переплату

Возврат налогов в 2021-2022 годах (заявление и порядок)

21 июл 2022

Заявление на возврат налога (скачать бланк и образец)

Возврат налогов в 2021-2022 годах (заявление и порядок)

21 июл 2022

Бланк и образец заявления о зачете налога

Возврат налогов, пеней, штрафов

17 июн 2022

Заявление о зачете суммы излишне уплаченного налога

Заявление о зачете суммы излишне уплаченного налога оформляется по специальной форме. Изменилась ли форма, как заполнить актуальный бланк заявления и как осуществляется зачет, узнайте из нашего материала.

Изменилась ли форма, как заполнить актуальный бланк заявления и как осуществляется зачет, узнайте из нашего материала.

1 2 3 4 5 6

Когда есть право на возврат налога

Возврат излишне уплаченного налога

Особенности возврата излишне взысканных сумм

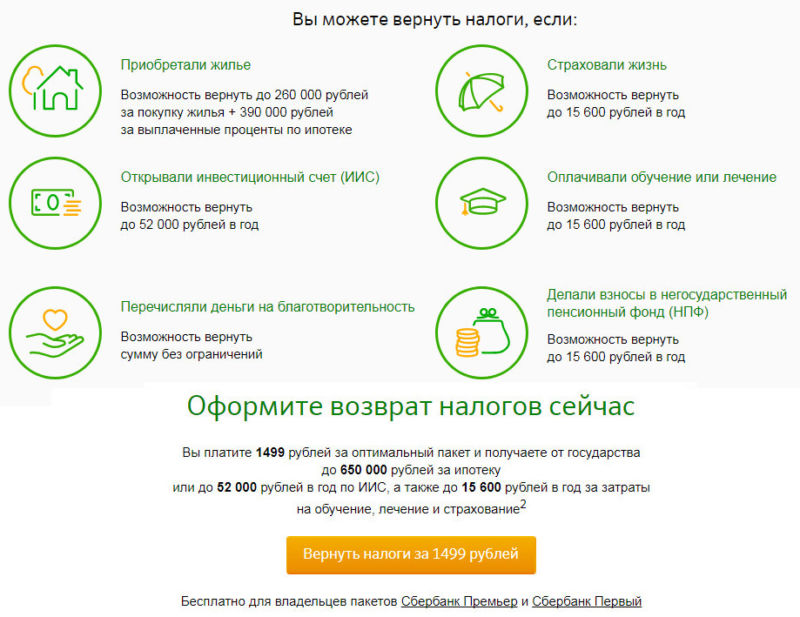

Возврат налогового вычета

Заявление на возврат налога: образец

Когда есть право на возврат налога

Всего ситуаций, когда можно претендовать на возврат налога, 3:

- Вы переплатили в бюджет.

- Налоги неправомерно взыскала ИФНС.

- У вас есть право на получение вычета.

В зависимости от ситуации различается и порядок действий по возврату налога. Что предпринять в каждой из них, вам расскажут материалы данной рубрики.

Возврат излишне уплаченного налога

Итак, у вас переплата, и вы хотите ее вернуть. На что следует обратить внимание?

Прежде всего, на дату ее возникновения. На возврат налога Налоговым кодексом отведено 3 года. Исчисляются они с даты возникновения переплаты. И если по обязательным платежам, которые перечисляются только по итогам налоговых периодов, определить эту дату достаточно просто, то по налогам с авансовым механизмом расчетов может возникать вопрос: «Считать срок на возврат налога с даты внесения в бюджет аванса или годового платежа?».

Ответ на этот вопрос ищите в этой публикации. В ней рассмотрен налог на прибыль, но выводы применимы ко всем налогам, которыми мы авансируем бюджет.

Если 3-годичный срок пропущен, на возврат налога можно не рассчитывать.

Если временные рамки позволяют, вам нужно решить, как вы хотите использовать имеющийся излишек. Получить его назад можно не только в форме возврата налога, но и в форме зачета «лишнего» в счет недоимок или будущих платежей. И в том и в другом случае от вас потребуется заявление.

Посмотреть и скачать образец заявления на возврат налога можно в этой статье.

Заявление подано — осталось дождаться решения налоговиков. На решение о зачете у них есть 10 дней, на решение о возврате налога — 1 месяц после получения заявления. За нарушение сроков возврата с ФНС можно получить проценты.

Об их размере узнайте из статьи «Как рассчитать проценты за просрочку возврата налога».

А все спорные вопросы, связанные с налоговой переплатой, вам поможет разъяснить материал «Ст. 78 НК РФ (2017): вопросы и ответы».

78 НК РФ (2017): вопросы и ответы».

Особенности возврата излишне взысканных сумм

Излишне взысканные суммы являются следствием налоговых доначислений, которые впоследствии оказываются незаконными. Например, вас проверили, доначислили налог и пени, а возможно, и штраф. Вы все это уплатили, а затем успешно обжаловали доначисления в суде. У вас есть все основания вернуть то, что взыскано не по закону.

Для возврата налогов в такой ситуации применяются правила ст. 79 НК РФ, которые отличаются от возврата переплаты следующим:

- Подать заявление на возврат налога вы можете не только в инспекцию, но и сразу в суд.

- Для возврата налога налогоплательщик подает в налоговый орган заявление – срок для его подачи увеличен с 1 месяца до 3 лет. С какой даты увеличены сроки на подачу заявления, узнайте из публикации.

- У налоговиков есть 10 дней с момента получения заявления для принятия решения о возврате излишне взысканного налога.

- Суммы возвращаются с процентами в любом случае, а не только при нарушении срока возврата.

Форма заявления на возврат излишне взысканных сумм та же, что и для возврата переплаты. О ней читайте здесь.

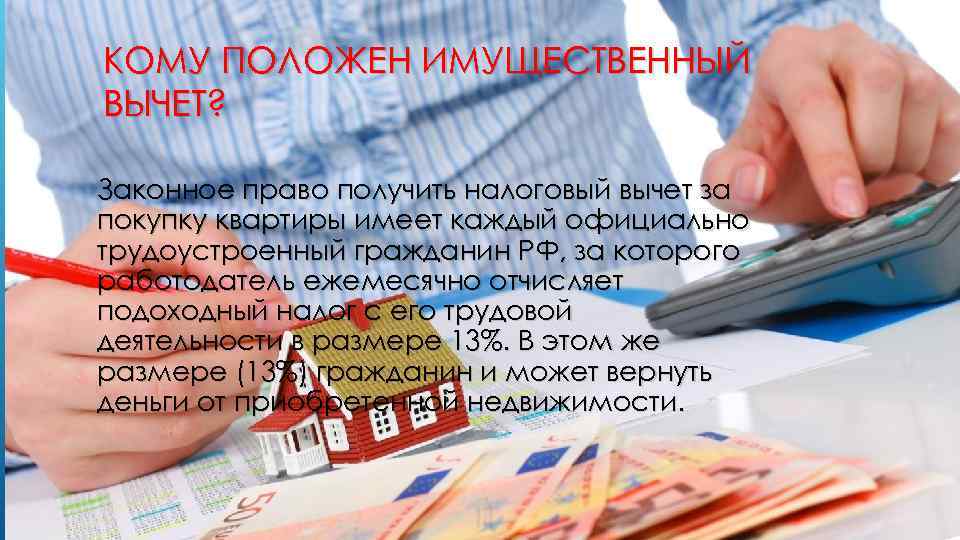

Возврат налогового вычета

Если в результате применения вычета бюджет остался должен вам некую сумму, вы вправе ее вернуть. Такая ситуация может сложиться у плательщиков:

- НДС;

- акцизов;

- НДФЛ.

Возврат вычетов по НДС (его возмещение) происходит по особому сценарию, который прописан в ст. 176 НК РФ.

Ответы на некоторые спорные вопросы по возврату налога на добавленную стоимость можно найти в этом материале.

Если же вам нужны подробности, обратитесь к нашей рубрике «Возмещение НДС».

Аналогичная процедура для вычетов по акцизам предусмотрена ст. 193 НК РФ.

Возврат вычета по НДФЛ зависит от того, где вы его получаете:

- в ИФНС — в этом случае действуют общие правила ст. 78 НК РФ;

- на работе — тогда возврат налога должен происходить с учетом ст. 231 НК РФ.

Текст этой статьи и комментарии к ней ищите здесь.

Заявление на возврат налога: образец

Мы кратко рассмотрели все возможные ситуации с возвратом налога. Они разные, но у них есть один обязательный атрибут — заявление.

Документ важен потому, что только посредством его подачи налогоплательщик может потребовать назад суммы, которые переплатил в казну по собственной воле или помимо нее. Не будет заявления — не будет и возврата.

Подача такого заявления запускает возвратный механизм, а также сроки, в которые налоговики должны успеть завершить процедуру, чтобы не навредить бюджету.

- «Образец заявления о возврате излишне уплаченного налога»;

- «Составляем заявление на возврат НДФЛ (образец, бланк)»;

- «Как составить заявление на возврат НДС (образец, бланк)» и др.

Удачных вам возвратов!

Возврат налога для среднего класса | FTB.ca.gov

Обзор

Возврат налога среднему классу (MCTR) — это единовременный платеж для облегчения положения жителей Калифорнии.

Если вы соответствуете требованиям, вы автоматически получите платеж. Ожидается, что платежи будут произведены в период с октября 2022 г. по январь 2023 г.

Чтобы задать вопросы или активировать карту, посетите контактную информацию на этой странице.

Оцените сумму платежа

Используйте этот инструмент, чтобы узнать, на что вы можете претендовать.

FTB и Money Network

Некоторые налогоплательщики получают платеж на дебетовую карту.

FTB сотрудничает с Money Network для обеспечения платежей, распространяемых дебетовой картой.

Посетите раздел Как вы получите платеж для получения дополнительной информации.

Определение вашего права на участие

Вы имеете право, если вы:

- Подали налоговую декларацию за 2020 год до 15 октября 2021 года [i]

- . Соответствие ограничениям скорректированного валового дохода штата Калифорния (CA AGI), описанным в разделе 9 «Что вы можете получить».0028

- Не имели права быть заявленными в качестве иждивенца в 2020 налоговом году

- Были резидентом Калифорнии в течение шести или более месяцев в 2020 налоговом году

- Являетесь жителем Калифорнии на дату выплаты платежа

[i] Чтобы получить платеж, вы должны подать полную налоговую декларацию за 2020 год до 15 октября 2021 года . Однако если вы подали заявку на получение индивидуального идентификационного номера налогоплательщика (ITIN), но не получили его до 15 октября 2021 г., вы должны подать полную налоговую декларацию за 2020 г. не позднее 15 февраля 2022 г. ↵Вернуться к месту в статье 9.0005

Однако если вы подали заявку на получение индивидуального идентификационного номера налогоплательщика (ITIN), но не получили его до 15 октября 2021 г., вы должны подать полную налоговую декларацию за 2020 г. не позднее 15 февраля 2022 г. ↵Вернуться к месту в статье 9.0005

Как вы получите платеж

Калифорнийцы получат выплату MCTR прямым депозитом или дебетовой картой.

Как правило, прямые депозитные платежи будут производиться правомочным налогоплательщикам, которые подали налоговую декларацию CA за 2020 год в электронном виде и получили возмещение налога CA путем прямого депозита. Платежи по дебетовой карте MCTR будут отправлены по почте оставшимся правомочным налогоплательщикам.

Вы получите платеж по почте в виде дебетовой карты, если вы:

- Подали бумажную декларацию.

- Имел задолженность.

- Получен платеж по программе Golden State Stimulus (GSS) чеком.

- Вы получили возврат налога чеком независимо от способа подачи.

- Вы получили возмещение налога за 2020 г. прямым переводом, но с тех пор изменили номер своего банковского учреждения или банковского счета.

- Получил авансовый платеж от поставщика налоговых услуг или уплатил сборы за составление налоговой декларации, используя возмещение налога.

Когда вы получите свой платеж

MCTR Прямые депозитные платежи для калифорнийцев, получивших GSS I или II, как ожидается, будут переведены на банковские счета в период с 7 октября 2022 г. по 25 октября 2022 г. Остальные прямые депозиты будут произведены в период с октября 28 ноября 2022 г. и 14 ноября 2022 г.

MCTR Получатели прямых депозитов, которые изменили свою банковскую информацию после подачи налоговой декларации за 2020 г., получат дебетовую карту. Дебетовые карты для этой группы будут отправлены по почте в период с 17 декабря 2022 г. по 14 января 2023 г.

Платежи по дебетовой карте MCTR для жителей Калифорнии, получивших GSS I и II, должны быть отправлены по почте в период с 24 октября 2022 г. по 10 декабря 2022 г. Остальные дебетовые карты будут отправлены по почте до 14 января 2023 г.

по 10 декабря 2022 г. Остальные дебетовые карты будут отправлены по почте до 14 января 2023 г.

См. таблицы ниже. для получения последних обновлений графиков платежей.

| Получатели | Дата выдачи платежа |

|---|---|

| GSS I или II получатели прямых депозитов | с 07.10.2022 по 25.10.2022 |

| Получатели без GSS | с 28.10.2022 по 14.11.2022 |

| Получатели | Срок рассылки дебетовой карты |

|---|---|

| Получатели чеков GSS I или II (фамилия начинается с A – E) | с 24.10.2022 по 05.11.2022 |

| Получатели чеков GSS I или II (фамилия начинается с F – M) | с 06. 11.2022 по 19.11.2022 11.2022 по 19.11.2022 |

| Получатели чеков GSS I или II (фамилия начинается с N – V) | с 20.11.2022 по 03.12.2022 |

| Получатели чеков GSS I или II (фамилия начинается с W – Z) | с 04.12.2022 по 10.12.2022 |

| Не получатели GSS (фамилия начинается с A – L) | Будет объявлено после 07.11.2022 |

| Не получатели GSS (фамилия начинается с M – Z) | Будет объявлено после 21.11.2022 |

| Получатели прямых депозитов, которые изменили свою банковскую информацию после подачи налоговой декларации за 2020 год | с 17.12.2022 по 14.01.2023 |

Прямые депозиты обычно осуществляются в течение 3-5 рабочих дней с даты выпуска, но могут варьироваться в зависимости от финансового учреждения.

Подождите до 2 недель с даты выпуска, чтобы получить вашу дебетовую карту по почте.

Мы ожидаем около 90% прямых депозитов будет выпущено в октябре 2022 года.

Мы ожидаем, что около 95% всех платежей MCTR — прямых депозитов и дебетовых карт вместе взятых — будут выпущены к концу этого года.

Что вы можете получить

См. приведенные ниже таблицы, чтобы определить сумму платежа.

Для получения информации о CA AGI перейдите по адресу:

- , строка 17 формы 540 за 2020 год.

- Строка 16 формы 540 2EZ за 2020 г.

| CA AGI сообщила о вашей налоговой декларации за 2020 год | Оплата с иждивенцем | Оплата без иждивенца |

|---|---|---|

| 150 000 долларов США или меньше | 1050 долларов | 700 долларов |

| от 150 001 до 250 000 долларов | 750 долларов | 500 долларов |

| от 250 001 до 500 000 долларов | 600 долларов | 400 долларов |

500 001 долл. США или более США или более | Не квалифицирован | Не квалифицирован |

| CA AGI сообщила о вашей налоговой декларации за 2020 год | Оплата с иждивенцем | Оплата без иждивенца |

|---|---|---|

| 150 000 долларов США или меньше | 700 долларов | 350 долларов |

| от 150 001 до 250 000 долларов | 500 долларов | 250 долларов |

| от 250 001 до 500 000 долларов | 400 долларов | 200 долларов |

| 500 001 долл. США или более | Не квалифицирован | Не квалифицирован |

| CA AGI сообщила о вашей налоговой декларации за 2020 год | Оплата с иждивенцем | Оплата без иждивенца |

|---|---|---|

| 75 000 долларов США или меньше | 700 долларов | 350 долларов |

| от 75 001 до 125 000 долларов | 500 долларов | 250 долларов |

| от 125 001 до 250 000 долларов США | 400 долларов | 200 долларов |

250 001 долл. США или больше США или больше | Не квалифицирован | Не квалифицирован |

Нужна помощь?

Поддержка клиентов доступна на английском, испанском, китайском, хинди, вьетнамском, корейском и панджаби. Другие языки могут поддерживаться по запросу.

В рабочие дни с 8:00 до 17:00

В рабочие дни с 8:00 до 17:00

Доступно круглосуточно и без выходных

Прямой депозит (электронный перевод средств)

Прямой депозит — это безопасный, надежный и удобный способ получения федеральных платежей. Бюро фискальной службы Министерства финансов и Служба внутренних доходов поощряют прямое перечисление налоговых возмещений IRS. Прямой депозит в сочетании с электронным файлом IRS предоставляет налогоплательщикам самый быстрый и безопасный способ получения возмещения.

Прямой депозит в сочетании с электронным файлом IRS предоставляет налогоплательщикам самый быстрый и безопасный способ получения возмещения.

Эта ресурсная страница с часто задаваемыми вопросами о возмещении налогов IRS предоставляет финансовым учреждениям полезную информацию для справки при оказании помощи клиентам в течение сезона подачи налоговых деклараций.

Чтобы ознакомиться с другими часто задаваемыми вопросами о прямом депозите, загрузите FAQ по прямому депозиту.

E-file и подпишитесь на прямой депозит, чтобы получить возмещение быстрее, безопаснее и проще! Вы можете проверить статус своего возмещения с помощью IRS’ Where’s My Refund?

Электронный файл не используется? Вы по-прежнему можете пользоваться всеми преимуществами прямого депозита, зачисляя возврат налога на свой счет. Просто предоставьте свою банковскую информацию в IRS в то время, когда вы представляете свои налоги.

Удобство, надежность и безопасность.