Вложение денег с целью получения прибыли: Куда вложить деньги под проценты

Финансы на каждый день – портал Вашифинансы.рф

Выберите букву:

А

Б

В

Г

Д

З

И

К

Л

М

Н

О

П

Р

С

Т

У

Ф

Ц

Ш

Э

Автокредитование

разновидность потребительского кредита для приобретения автотранспортных средств, при котором это автотранспортное средство поступает в залог банку.

Приобрести в кредит можно как новый автомобиль, так и авто с пробегом. Если условием предоставления кредита является «первый взнос», то от заемщика потребуется оплата части стоимости приобретаемого автомобиля за счет собственных денег. Кредитные средства чаще всего не выдаются на руки, а направляются непосредственно на счет автосалона-продавца. Как правило, при покупке автомобиля в кредит банк требует приобрести полис каско, предусматривающий страхование по рискам «угон» и «ущерб». Выгодоприобретателем по этому страхованию является банк-кредитор. В случае повреждения или угона автомобиля страховая выплата поступит банку в счет погашения кредита.

| Законы: | Федеральный закон от 21.12.2013 № 353-ФЗ «О потребительском кредите (займе)» Федеральный закон от 02.12.1990 № 395-1 «О банках и банковской деятельности» |

Агентство по страхованию вкладов

государственная корпорация, созданная для функционирования системы страхования вкладов и осуществляющая выплаты возмещений физическим лицам — клиентам банка в случае отзыва у него лицензии.

Создание системы страхования банковских вкладов населения является специальной государственной программой, направленной на защиту сбережений населения во вкладах и на счетах в банках. В случае отзыва у банка лицензии вкладчику — физическому лицу в сжатые сроки выплачивается денежная компенсация до 100 % от вклада (но не более максимального размера страхового возмещения, установленного законодательно). Таким образом, государство гарантирует возврат вклада, даже если банк прекратил свое существование. Если вкладчик имеет несколько вкладов в одном банке, возмещение выплачивается пропорционально по каждому из вкладов, но не более максимального размера страхового возмещения в совокупности.

| Законы: | Федеральный закон от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации» Федеральный закон от 28.12.2013 г. № 422-ФЗ «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений» |

Акционерное общество

см. Акция

Акция

Акция

ценная бумага, дающая ее владельцу право на получение части прибыли акционерного общества и участие в управлении этим обществом.

Эта ценная бумага называется долевой, так как владение акцией означает владение частью (долей) имущества компании. Соответственно, коммерческая организация, уставный капитал которой разделен на определенное число акций, называется акционерным обществом. Акции бывают двух видов: обыкновенные и привилегированные. Обыкновенные акции дают своим владельцам право не только получать часть прибыли компании в виде дивидендов, но и участвовать в управлении акционерным обществом путем голосования на общем собрании акционеров. Привилегированные акции позволяют получать долю в прибыли (часто большую, чем по обыкновенным акциям), но при этом не дают права голоса на собрании акционеров. Определенное количество акций одного акционерного общества, находящееся в одних руках, называют пакетом акций. Различают блокирующий (более 25 %) и контрольный (более 50 %) пакет акций, обеспечивающие сильное влияние на принятие решений по работе компании.

| Законы: | Федеральный закон от 26.12.1995 № 208-ФЗ «Об акционерных обществах» Федеральный закон от 22.04.1996 № 39-ФЗ «О рынке ценных бумаг» |

Во что вложить деньги в Кыргызстане

Для того, чтобы деньги работали на вас, нужно уметь грамотно инвестировать. Процесс этот только на первый взгляд кажется сложным и недоступным для простого человека. На самом деле главное помнить, что не стоит вкладывать все деньги в одну сферу и различать инструменты инвестирования.

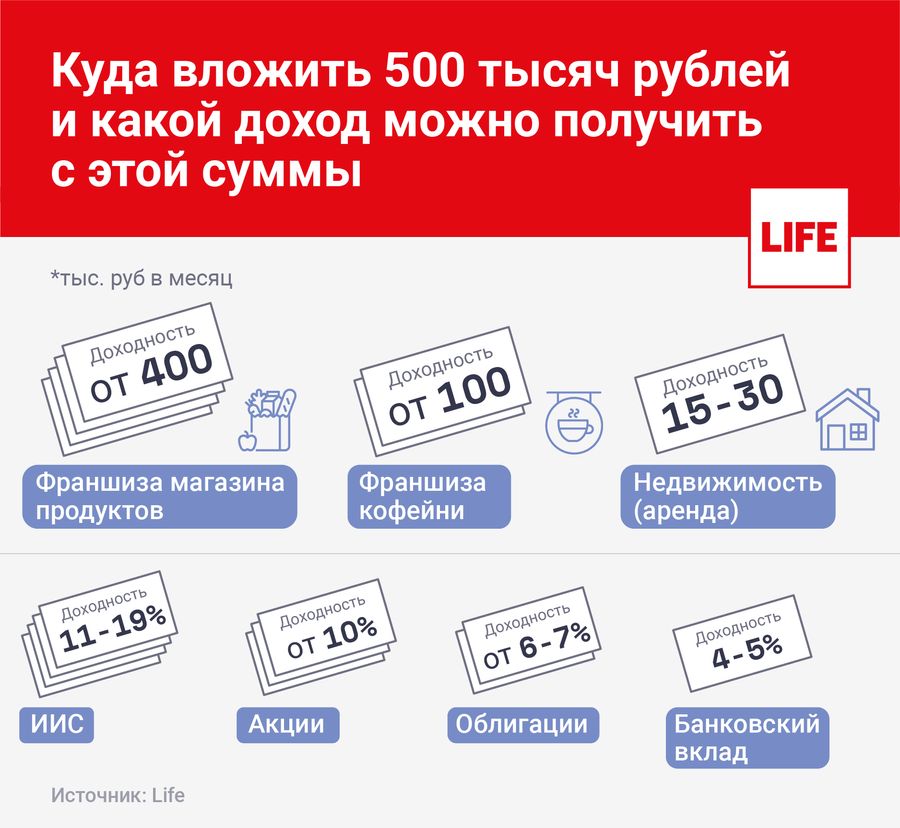

Есть несколько инструментов инвестирования – акции, облигации, государственные ценные бумаги, депозиты, паи инвестиционных фондов, недвижимость и золото.

Акции

Акция – это долевая ценная бумага, которая выпускается акционерными обществами. Покупая акцию, вы становитесь собственником, а точнее совладельцем компании. Это значит, что ваш доход как акционера будет зависеть от того, насколько успешно она работает на рынке.

Акции бывают двух видов – простая и привилегированная. Простая акция дает вам право голоса на собрании и право получения дивидендов в зависимости от прибыли компании. Привилегированная акция не дает вам право участия в голосовании акционеров, но дает право получения фиксированной суммы дивидендов вне зависимости от того, получила компания прибыль или нет. В случае ликвидации компании владелец привилегированной акции также имеет преимущество перед владельцами простых акций в получении доли имущества.

Если акционерное общество получает прибыль, то не менее четверти оно обязано ежегодно выплачивать акционерам в виде дивидендов. Размер ваших дивидендов пропорционален вашей доле владения компанией: если вы владеете, к примеру, 10% от всего количества акций компании, то получите 10% от суммы выплаченных дивидендов.

Становясь владельцем простых акций, вы получаете право участвовать в управлении компанией: получать дивиденды, получить часть имущества в случае ликвидации компании и свободно распоряжаться вашими ценными бумагами.

Приобретая акции, можно рассчитывать на два вида доходов. Во-первых, вы можете их просто купить дешевле и продать дороже. Например, акции аэропорта «Манас» в 2010 году стоили 24 сома, а в 2017 году их цена выросла до 105 сомов. Таким образом, при их продаже вы можете получить курсовой доход в 81 сом с каждой акции.

Если же купля-продажа не ваша стихия, то можно заработать за счет дивидендов. Например, В 2018 году ОАО «Международный аэропорт «Манас» направил на выплату дивидендов 830 млн 490 тыс. сомов. Акционеры ОАО «МАМ» получили дивиденды из расчета в 29,9 сома на одну акцию.

Сразу стоит оговориться, что от вложения средств в акции не стоит ждать мгновенного дохода. Инвестиции в акции являются долгосрочным вложением капитала. Поэтому прибыль от них вы получите только через 2-3 года. Инвестируя в акции, вы должны также понимать, что стоимость ценных бумаг может как расти, так и падать. Именно поэтому акции относятся к вложениям с высоким уровнем риска.

Поэтому прибыль от них вы получите только через 2-3 года. Инвестируя в акции, вы должны также понимать, что стоимость ценных бумаг может как расти, так и падать. Именно поэтому акции относятся к вложениям с высоким уровнем риска.

Облигации

Облигация – это долговая ценная бумага. Покупка облигации означает, что вы даете деньги в долг эмитенту (компании, выпустившей облигации) на определенный срок и под определенный процент. Облигации выпускаются, как правило, на 2-3,5 года, по истечению которых компания возвращает вложенную вами сумму денег.

Стоимость одной облигаций по рынку на текущий момент составляет 1 тыс.сомов. Корпоративные облигации могут размещать акционерные общества и общества с ограниченной ответственностью.

Владелец облигаций не участвует в управлении компанией, выпустившей их. Но во владении облигациями есть свой плюс. В отличие от акций свою прибыль вы получите независимо от того, есть у компании прибыль или нет. Преимущества облигаций заключаются в том, что инвестор может в любой момент вернуть вложенные деньги, продав ценные бумаги на вторичном рынке, не теряя при этом процентного дохода. В большинстве случаев сам эмитент ценных бумаг в целях поддержания ликвидности своих ценных бумаг может покупать свои же бумаги.

В большинстве случаев сам эмитент ценных бумаг в целях поддержания ликвидности своих ценных бумаг может покупать свои же бумаги.

Если ценные бумаги прошли процедуру листинга на Кыргызской фондовой бирже по категории Blue Chips (категория, следующая за наивысшей), инвесторы освобождаются от уплаты подоходного налога.

Государственные ценные бумаги

ГЦБ считаются высоконадежными ценными бумагами, поэтому вложения в них практически не подвержены риску. Тут все просто. Государство в лице Министерства финансов гарантирует выплату по этим ценным бумагам. Каждый год в бюджет Кыргызстана закладываются средства на погашение внутреннего долга, то есть на выплаты по государственным ценным бумагам.

Наиболее распространенными бумагами являются ГКВ (государственные казначейские векселя), ГКО (государственные казначейские облигации) и ноты Национального банка Кыргызстана.

Ноты НБ КР – это государственные краткосрочные ценные бумаги, которые выпускаются НБ КР, номинальной стоимостью 10 тыс.

ГКВ – краткосрочные государственные ценные бумаги правительства номиналом 100 сомов. ГКВ выпускаются на срок 3, 6 и 12 месяцев. Среднегодовая доходность ГКВ может достигать 6,5 процентов.

ГКО – долгосрочные государственные ценные бумаги правительства с процентным доходом (купоном) и сроком обращения свыше 1 года. Номинальная стоимость одной ГКО и параметры выпуска определяются в момент выпуска ГКО. ГКО выпускаются в бездокументарной и документарной формах. Доходность государственных казначейских облигаций может достигать 15 процентов.

Размещение государственных ценных бумаг проводится еженедельно на аукционах, проводимых Нацбанком. Приобрести ГЦБ может любое юридическое или физическое лицо. Для этого необходимо открыть счет в коммерческом банке, зачислить на этот счет денежные средства и подать заявку на участие в аукционе посредством банка. Напрямую физическое или юридическое лицо приобрести ГЦБ не может. ГКО также можно приобрести и через брокерские компании на фондовом рынке Кыргызстана.

ГКО также можно приобрести и через брокерские компании на фондовом рынке Кыргызстана.

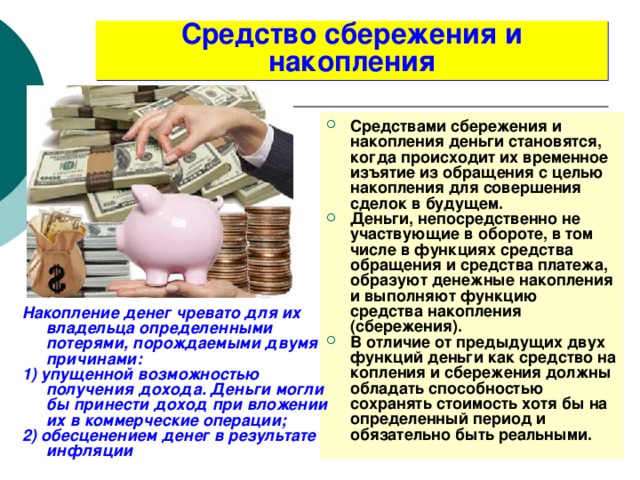

Депозиты коммерческих банков

Депозит – прием средств банком от предприятия или частного лица на условиях платности, срочности и возвратности. В качестве платности банк за пользование вашими деньгами платит вам проценты. Банковские вклады являются самым простым и популярным способом вложения свободного капитала в Кыргызстане.

До открытия депозита вам следует спланировать свои будущие доходы и расходы, так как при досрочном снятии денег с банковского депозита начисленные проценты вы в большинстве случаев теряете. Размер дохода зависит от срока и суммы депозита. Чем больше срок и сумма, тем больше и процентные ставки по депозиту.

Открыть счет в банке можно еще и для накопления первоначального инвестиционного капитала. К примеру, вы можете каждый месяц вносить по 3-4 тыс. сомов на накопительный депозит. Когда же на счете накопится около 10-15 тыс.сомов, вы сможете инвестировать их в другие финансовые инструменты.

Депозитные вклады в Кыргызстане защищены Агентством по защите депозитов. При наступлении гарантийного случая, агентство выплачивает вкладчику сумму до 200 тыс.сомов.

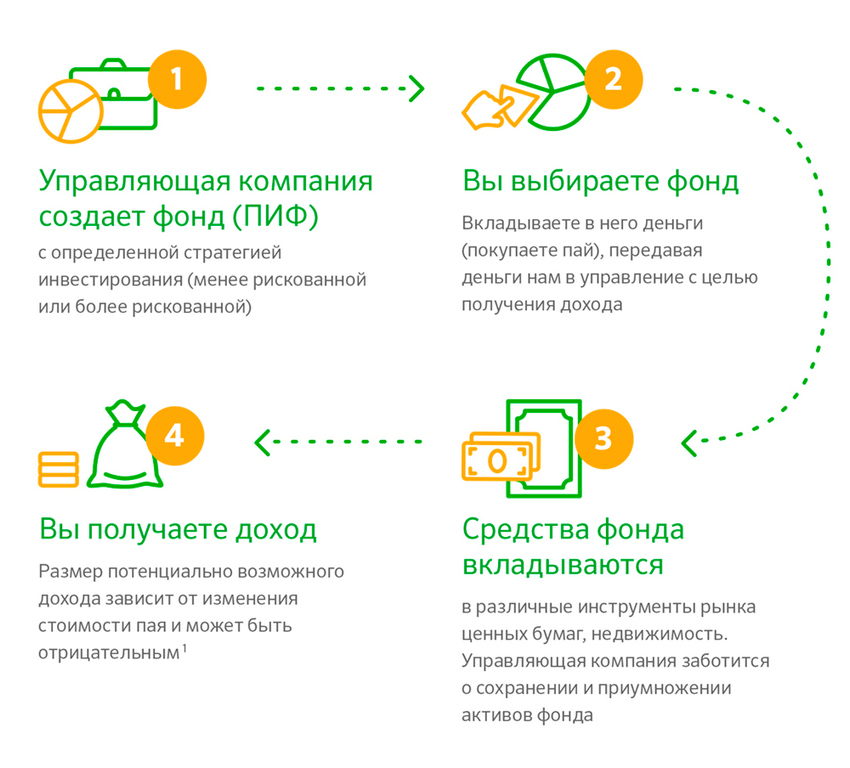

Паи инвестиционных фондов

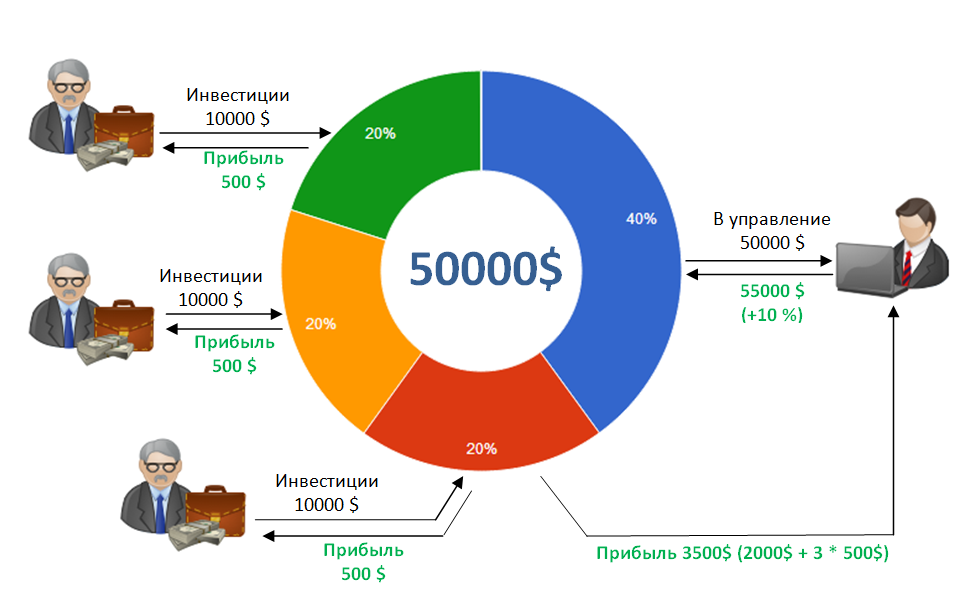

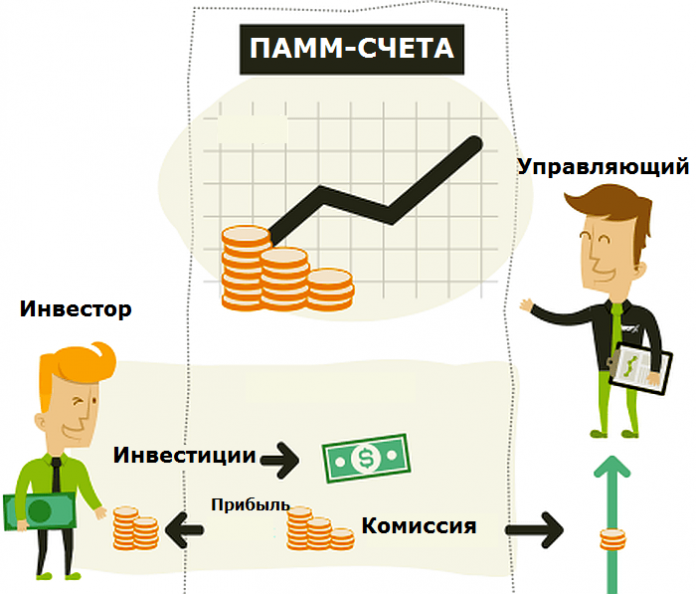

Паевой инвестиционный фонд (ПИФ) – это форма коллективных инвестиций. Активы, в которые инвестированы средства пайщиков, находятся в общей собственности, а отдельному инвестору принадлежит только некоторая доля в этом совокупном капитале, которая называется паем. Цель ПИФа — получение прибыли на объединенные в фонд активы и распределение полученной прибыли между инвесторами (пайщиками) пропорционально количеству паев.

Привлекательность ПИФов в том, что для инвестирования в них человеку не требуется обладать профессиональными навыками и знаниями. Достаточно просто выбрать надежную управляющую компанию. Кроме того, управляющая компания, собирая в своих руках средства многих инвесторов, может вкладывать значительный капитал в наиболее привлекательные отрасли экономики, куда частному инвестору попасть бывает практически невозможно.

Схема работы ПИФа такова, что инвесторы вкладывают в него средства, а управляющая компания инвестируют их различные финансовые инструменты. Получив доход от вложенных средств, управляющая компания распределяет его между инвесторами согласно их долям. При этом управляющая компания получает свой процент за управление активами.

Недвижимость

Инвестирование в недвижимость позволит вам преумножить капитал двумя способами: заработать на разнице в стоимости, то есть купить дешевле и продать дороже, либо получать периодические потоки денежных средств от сдачи в аренду.

Существует мнение, что вложение в недвижимость является самым эффективным видом капиталовложений. На самом деле это не совсем так. Одной из особенностей вложений в недвижимость является то, что вы должны иметь относительно большой первоначальный капитал для того, чтобы заняться этим видом инвестиций.

Еще один минус в том, что, когда вам потребуются деньги, вы не сможете быстро продать недвижимость и получить их. Инвестиции в недвижимость – довольно значимый вид капиталовложений. Но он требует внимательного подхода, детального изучения рынка и тонкостей законодательства.

Инвестиции в недвижимость – довольно значимый вид капиталовложений. Но он требует внимательного подхода, детального изучения рынка и тонкостей законодательства.

Золото

Золотые мерные слитки – это новый продукт для инвестирования в Кыргызстане. Национальный банк с 7 мая 2015 года начал реализацию золотых слитков с правом их обратного выкупа. Это является огромным преимуществом и гарантией надежности вложений.

Но стоит помнить, что золотые мерные слитки требуют особо бережного отношения. У металла очень высока проба – 999,9. Поэтому металл очень мягкий. Золото может быть повреждено даже от прикосновения пальцев, ткани или салфеток. При повреждении поверхности царапинами и отпечатками пальцев металл сразу теряет свою ценность. Потом его можно продать только по цене лома, то есть гораздо ниже стоимости драгоценного металла.

Но есть и хорошая новость. Национальный банк предусмотрел меры по защите золотых мерных слитков. Золотые слитки весом 100 г размещены в индивидуальные футляры с приложением сертификата, а слитки весом от 1, 2, 5, 10 и 31,1035 г выпущены в защищенной упаковке, которая одновременно служит им сертификатом. Целостность защищенной упаковки-сертификата гарантирует подлинность мерных слитков и обеспечит незамедлительный расчет при обратном их выкупе.

Целостность защищенной упаковки-сертификата гарантирует подлинность мерных слитков и обеспечит незамедлительный расчет при обратном их выкупе.

Альтернативной золотым мерным слиткам являются обезличенные металлические счета (ОМС). В отличие от слитков, где сумма вашего вложения должна быть кратна размерам слитков и которые нужно бережно хранить, ОМС предлагает вам не заботиться о хранении и не ограничивает вас по сумме вложений. В одном из банков, которые предлагают такую услугу вам нужно внести любую сумму выше минимальной суммы, установленной банком для открытия счета ОМС. Ваша сумма денежных средств переведется в обезличенное золото по курсу золота на день вложения. То есть вам не дадут золото в реальном выражении, но на счету в банке будет числиться ваше количество «виртуального» золота, которое привязано к реальному курсу золота. При снятии денег со счета, вам рассчитают ваше количество «виртуального» золота по курсу на день снятия. То есть вы точно также можете преумножить капитал при росте цены на золото. Практика показывает, что цена на золото очень медленно, но верно растет вверх.

Практика показывает, что цена на золото очень медленно, но верно растет вверх.

При вложении денег в золото инвесторам необходимо помнить, что это инструмент долгосрочного инвестирования, поэтому совершение операций в краткосрочном периоде считается бессмысленным.

Активное инвестирование против. Пассивное инвестирование: в чем разница?

Westend61/Getty Images

6 минут чтения Опубликовано 16 июня 2022 г.

Логотип BankrateБанкрейт обещание

В Bankrate мы стремимся помочь вам принимать более взвешенные финансовые решения. При этом мы строго придерживаемся , этот пост может содержать ссылки на продукты наших партнеров. Вот объяснение для .

Логотип банкаБанкрейт обещание

Основан в 1976, Bankrate имеет большой опыт помощи людям в принятии разумных финансовых решений.

Мы поддерживаем эту репутацию более четырех десятилетий, демистифицируя процесс принятия финансовых решений.

процесса и дать людям уверенность в том, какие действия предпринять дальше.

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место. Весь наш контент создан высококвалифицированные специалисты под редакцией эксперты по предмету, которые следят за тем, чтобы все, что мы публикуем, было объективным, точным и заслуживающим доверия.

Наши репортеры и редакторы-инвесторы сосредотачиваются на вопросах, которые больше всего волнуют потребителей — с чего начать, лучших брокеров, типов инвестиционных счетов, как выбрать инвестиции и т. д. — чтобы вы могли чувствовать себя уверенно, вкладывая свои деньги.

Раскрытие информации об инвестициях:

Информация об инвестициях, представленная в этой таблице, предназначена только для информационных и общеобразовательных целей и не должна рассматриваться как инвестиционная или финансовая консультация. Bankrate не предлагает консультационных или брокерских услуг, а также не предоставляет индивидуальных рекомендаций или индивидуальных советов по инвестициям. Инвестиционные решения должны основываться на оценке вашего личного финансового положения, потребностей, устойчивости к риску и инвестиционных целей. Инвестирование сопряжено с риском, включая потенциальную потерю основной суммы.

Bankrate не предлагает консультационных или брокерских услуг, а также не предоставляет индивидуальных рекомендаций или индивидуальных советов по инвестициям. Инвестиционные решения должны основываться на оценке вашего личного финансового положения, потребностей, устойчивости к риску и инвестиционных целей. Инвестирование сопряжено с риском, включая потенциальную потерю основной суммы.

Редакционная честность

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что мы ставим ваши интересы на первое место. Наши отмеченные наградами редакторы и репортеры создают честный и точный контент, который поможет вам принимать правильные финансовые решения.

Ключевые принципы

Мы ценим ваше доверие. Наша миссия состоит в том, чтобы предоставить читателям точную и непредвзятую информацию, и у нас есть редакционные стандарты, чтобы гарантировать, что это произойдет. Наши редакторы и репортеры тщательно проверяют редакционные материалы, чтобы убедиться, что информация, которую вы читаете, является точной. Мы поддерживаем брандмауэр между нашими рекламодателями и нашей редакцией. Наша редакция не получает прямого вознаграждения от наших рекламодателей.

Мы поддерживаем брандмауэр между нашими рекламодателями и нашей редакцией. Наша редакция не получает прямого вознаграждения от наших рекламодателей.

Редакционная независимость

Редакция Bankrate пишет от имени ВАС — читателя. Наша цель — дать вам лучший совет, который поможет вам принимать разумные решения в области личных финансов. Мы следуем строгим правилам, чтобы рекламодатели не влияли на наш редакционный контент. Наша редакция не получает прямой компенсации от рекламодателей, а наш контент тщательно проверяется для обеспечения точности. Итак, читаете ли вы статью или обзор, вы можете быть уверены, что получаете достоверную и надежную информацию.

Логотип банкаКак мы зарабатываем деньги

У вас есть вопросы о деньгах. Банкрейт имеет ответы. Наши специалисты помогают вам управлять своими деньгами уже более четырех десятилетий. Мы постоянно стремимся предоставлять потребителям экспертные советы и инструменты, необходимые для достижения успеха на протяжении всей их финансовой жизни.

Bankrate придерживается строгой редакционной политики, поэтому вы можете быть уверены, что наш контент правдив и точен. Наши отмеченные наградами редакторы и репортеры создают честный и точный контент, который поможет вам принимать правильные финансовые решения. Контент, созданный нашей редакцией, является объективным, основанным на фактах и не зависит от наших рекламодателей.

Мы открыто говорим о том, как мы можем предоставить вам качественный контент, конкурентоспособные цены и полезные инструменты, объясняя, как мы зарабатываем деньги.

Bankrate.com — это независимый, поддерживаемый рекламой издатель и сервис сравнения. Мы получаем вознаграждение в обмен на размещение спонсируемых продуктов и услуг или за то, что вы нажимаете на определенные ссылки, размещенные на нашем сайте. Таким образом, эта компенсация может повлиять на то, как, где и в каком порядке продукты отображаются в категориях списка. Другие факторы, такие как наши собственные собственные правила веб-сайта и то, предлагается ли продукт в вашем регионе или в выбранном вами диапазоне кредитного рейтинга, также могут влиять на то, как и где продукты отображаются на этом сайте. Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Хотя мы стремимся предоставлять широкий спектр предложений, Bankrate не включает информацию о каждом финансовом или кредитном продукте или услуге.

Может показаться, что активное инвестирование лучше, чем пассивное инвестирование. В конце концов, мы склонны считать активные вещи более мощными, динамичными и способными. Активное и пассивное инвестирование имеет свои положительные и отрицательные стороны, но подавляющему большинству инвесторов лучше всего подойдет пассивное инвестирование через индексный фонд.

Вот почему пассивное инвестирование превосходит активное инвестирование и один скрытый фактор, благодаря которому пассивные инвесторы выигрывают.

Что такое активное инвестирование?

Активное инвестирование часто можно увидеть в фильмах и сериалах. В нем аналитик или трейдер идентифицирует недооцененные акции, покупает их и направляет на них к богатству. Это правда — найти недооцененные иголки в стоге акций — это очень гламурно. Но это требует анализа и понимания, знания рынка и большой работы, особенно если вы краткосрочный трейдер.

Преимущества активного инвестирования

- Вы можете зарабатывать больше. Если у вас есть опыт, вы можете получить более высокую доходность, исследуя и инвестируя в недооцененные акции, чем вы можете получить, покупая только поперечное сечение рынка с использованием индексного фонда. Но для успеха требуется экспертное знание рынка, на освоение которого могут уйти годы.

- Интересно следить за рынком и проверять свои навыки. Если вам нравится следить за рынком в качестве активного трейдера, то обязательно потратьте на это свое время. Тем не менее, вы должны понимать, что пассивно вы, вероятно, добьетесь большего успеха.

Недостатки активного инвестирования

- Трудно превзойти профессиональных активных трейдеров. В то время как активная торговля может показаться простой — кажется, например, легко определить недооцененную акцию на графике — внутридневные трейдеры являются одними из самых последовательных неудачников.

Это неудивительно, когда им приходится противостоять мощным и высокоскоростным компьютеризированным торговым алгоритмам, которые сегодня доминируют на рынке. Большие деньги торгуют на рынках и обладают большим опытом.

Это неудивительно, когда им приходится противостоять мощным и высокоскоростным компьютеризированным торговым алгоритмам, которые сегодня доминируют на рынке. Большие деньги торгуют на рынках и обладают большим опытом. - Большинство активных трейдеров не побеждают рынок. Быть активным трейдером настолько сложно, что критерием успеха является победа над рынком. Это как номинал в гольфе, и у вас все хорошо, если вы постоянно достигаете этой цели, но большинство этого не делает. Отчет S&P Dow Jones Indices за 2022 год показывает, что более 85% управляющих фондами, инвестирующих в крупные компании, не достигли своего ориентира за предыдущие 12 месяцев. И это почти так же плохо с течением времени: более 83 процентов не могут превзойти рынок в течение 10 лет. Это профессионалы, чья единственная цель — превзойти рынок, в идеале — как можно больше.

- Требует большого мастерства. Если вы высококвалифицированный аналитик или трейдер, вы можете заработать много денег, активно инвестируя.

К сожалению, почти никто не обладает такой квалификацией. Конечно, есть профессионалы, но даже им сложно выигрывать год за годом.

К сожалению, почти никто не обладает такой квалификацией. Конечно, есть профессионалы, но даже им сложно выигрывать год за годом. - Может получить большой счет по налогам. В то время как комиссионные по акциям и ETF теперь равны нулю у крупных онлайн-брокеров, активные трейдеры по-прежнему должны платить налоги со своей чистой прибыли, а активная торговля может привести к огромным счетам в налоговый день.

- Требует много времени. Помимо того, что на самом деле трудно преуспеть, на самом деле требуется много времени, чтобы быть активным трейдером из-за всех необходимых исследований. Нет особого смысла тратить больше времени на то, чтобы делать хуже, если вы также активно не торгуете ради удовольствия.

- Инвесторы часто покупают и продают в худшие времена. Из-за человеческой психологии, ориентированной на минимизацию боли, активные инвесторы не очень хорошо покупают и продают акции. Они, как правило, покупают после того, как цена подскочила, и продают после того, как она уже упала.

Что такое пассивное инвестирование?

Напротив, пассивное инвестирование заключается в использовании долгосрочного подхода «купи и держи», обычно путем покупки индексного фонда. Пассивное инвестирование с использованием индексного фонда позволяет избежать анализа отдельных акций и торговли на рынке и вне его. Цель этих пассивных инвесторов — получить прибыль от индекса, а не пытаться опередить индекс.

Преимущества пассивного инвестирования

- Со временем превосходит большинство инвесторов. Пассивные инвесторы пытаются «быть рынком», а не побеждать его. Они предпочли бы владеть рынком через индексный фонд и по определению получать доход от рынка. Для S&P 500 эта средняя годовая доходность составляла около 10 процентов в течение длительного времени. Владея индексным фондом, пассивные инвесторы на самом деле становятся тем, кого активные трейдеры пытаются — и обычно терпят неудачу — превзойти.

- Легче добиться успеха.

Пассивное инвестирование намного проще, чем активное инвестирование. Если вы инвестируете в индексные фонды, вам не нужно проводить исследования, выбирать отдельные акции или выполнять любую другую работу. Теперь, когда взаимные фонды с низкой комиссией и биржевые фонды стали реальностью, быть пассивным инвестором проще, чем когда-либо, и именно этот подход рекомендовал легендарный инвестор Уоррен Баффет.

Пассивное инвестирование намного проще, чем активное инвестирование. Если вы инвестируете в индексные фонды, вам не нужно проводить исследования, выбирать отдельные акции или выполнять любую другую работу. Теперь, когда взаимные фонды с низкой комиссией и биржевые фонды стали реальностью, быть пассивным инвестором проще, чем когда-либо, и именно этот подход рекомендовал легендарный инвестор Уоррен Баффет. - Отложенный налог на прирост капитала. Инвесторы типа «купи и держи» могут отсрочить налоги на прирост капитала до тех пор, пока они не продадут актив, поэтому им не нужно оплачивать большую часть налоговых счетов в любой конкретный год.

- Требует минимум времени. В лучшем случае пассивные инвесторы могут просматривать свои инвестиции в течение 15 или 20 минут каждый год во время уплаты налогов и в противном случае прекращать свои инвестиции. Таким образом, у вас есть свободное время, чтобы делать все, что вы хотите, вместо того, чтобы беспокоиться об инвестициях.

- Позволяет успеху компании увеличить вашу прибыль. Когда вы инвестируете с менталитетом «купи и держи», ваша прибыль с течением времени определяется успехом основной компании, а не вашей способностью перехитрить других трейдеров.

Недостатки пассивного инвестирования

- Вы получите «средний» доход. Если вы покупаете набор акций через индексный фонд, вы получите средневзвешенную доходность этих инвестиций. Между тем, вы бы добились большего успеха, если бы могли определить лучших исполнителей и купить только их. Но со временем подавляющее большинство инвесторов – более 90 процентов — не может победить рынок. Так что средняя доходность не такая уж и средняя.

- Вам все равно нужно знать, чем вы владеете. Если вы активно инвестируете, вы знаете, чем владеете, и должны знать, каким рискам подвержено каждое вложение. При пассивном инвестировании вам необходимо в целом понимать, во что инвестируют любые фонды, чтобы вы не были полностью отстранены.

- Возможно, вы медленно реагируете на риски. Если вы используете долгосрочный подход к своим инвестициям, вы можете медленнее реагировать на реальные риски для своего портфеля.

Активное инвестирование против пассивного инвестирования: какую стратегию выбрать?

Торговая стратегия, которая, скорее всего, будет работать лучше для вас, во многом зависит от того, сколько времени вы хотите посвятить инвестированию, и, честно говоря, хотите ли вы иметь лучшие шансы на успех с течением времени.

Когда вам лучше активно инвестировать:

- Вы хотите проводить время, инвестируя и получая от этого удовольствие.

- Вам нравится проводить исследования и перехитрить миллионы умных инвесторов.

- Вы не возражаете против неудовлетворительных результатов, особенно в любой конкретный год, ради достижения мастерства или даже просто удовольствия.

- Вы хотите получить максимальную прибыль в данном году, даже если это означает, что вы значительно уступаете.

Когда пассивное инвестирование лучше для вас:

- Вы хотите получить хорошую прибыль в течение долгого времени и готовы отказаться от шанса получить максимальную прибыль в любой год.

- Вы хотите со временем превзойти большинство инвесторов, даже профессионалов.

- Вам нравится и удобно инвестировать в индексные фонды.

- Вы не хотите тратить много времени на инвестиции, если покупаете индексные фонды.

- Вы хотите минимизировать налоги в любом данном году.

Конечно, можно использовать оба этих подхода в одном портфеле. Например, у вас может быть, скажем, 90 процентов вашего портфеля в рамках подхода «купи и держи» с индексными фондами, а оставшуюся часть можно инвестировать в несколько акций, которыми вы активно торгуете. Вы получаете большинство преимуществ пассивного подхода с некоторой стимуляцией активного подхода. В конечном итоге вы потратите больше времени на активные инвестиции, но вам не придется тратить намного больше времени.

Простой способ заставить пассивное инвестирование работать на вас

Одним из самых популярных индексов является Standard & Poor’s 500, в котором собраны сотни ведущих компаний Америки. Другие известные индексы включают промышленный индекс Доу-Джонса и Nasdaq 100. Существуют сотни других индексов, и в каждой отрасли и подотрасли есть индекс, состоящий из входящих в нее акций. Индексный фонд — будь то биржевой фонд или взаимный фонд — может быть быстрым способом купить отрасль.

Биржевые фонды — отличный вариант для инвесторов, которые хотят извлечь выгоду из пассивного инвестирования. Лучшие из них имеют сверхнизкие коэффициенты расходов, комиссионные, которые инвесторы платят за управление фондом. И это скрытый ключ к их превосходству.

ETF обычно стараются соответствовать результатам определенного фондового индекса, а не превзойти его. Это означает, что фонд просто механически копирует активы индекса, какими бы они ни были. Поэтому фондовые компании не платят за дорогих аналитиков и портфельных менеджеров.

Что это значит для вас? Некоторые из самых дешевых фондов берут с вас менее 10 долларов в год за каждые 10 000 долларов, которые вы вложили в ETF. Это невероятно дешево для преимуществ индексного фонда, включая диверсификацию, которая может увеличить вашу прибыль при одновременном снижении риска.

Взаимные фонды, напротив, обычно являются более активными инвесторами. Фондовая компания платит менеджерам и аналитикам большие деньги, чтобы те пытались обыграть рынок. Это приводит к высоким коэффициентам расходов, хотя сборы имеют долгосрочную тенденцию к снижению, по крайней мере, в течение последних нескольких десятилетий.

Однако не все взаимные фонды активно торгуются, а самые дешевые используют пассивное инвестирование. Эти фонды конкурентоспособны по стоимости с ETF, если не дешевле в некоторых случаях. Фактически, Fidelity Investments предлагает четыре взаимных фонда, которые не взимают комиссию за управление.

Таким образом, пассивное инвестирование также более эффективно, потому что оно просто дешевле для инвесторов.

Практический результат

Пассивное инвестирование может быть огромным выигрышем для инвесторов: оно не только предлагает более низкие затраты, но и работает лучше, чем большинство активных инвесторов, особенно с течением времени. Возможно, вы уже делаете пассивные инвестиции через пенсионный план, спонсируемый работодателем, такой как 401 (k). Если нет, то это один из самых простых способов начать работу и воспользоваться преимуществами пассивного инвестирования.

Следующий

Часть Понимание основ инвестирования

Инвестирование

6 минут чтения

24 марта 2022 г.

Инвестирование

4 минуты чтения

20 апреля 2022 г.

Инвестирование

4 минуты чтения

03 августа 2022 г.

Инвестирование

3 минуты чтения

18 августа 2021 г.

Инвестирование

16 минут чтения

06 сентября 2022 г.

7 простых способов начать инвестировать с небольшими деньгами

Самое сложное — начать инвестировать. Если у вас есть денежный буфер, подумайте о том, чтобы начать с небольших инвестиций в свой IRA или 401 (k). Вы даже можете начать инвестировать в недвижимость с небольшими деньгами.

Я здесь, чтобы сказать вам: вам не нужно быть Волком с Уолл-Стрит , чтобы начать инвестировать. Даже если у вас есть всего несколько лишних долларов, ваши деньги будут расти за счет сложных процентов.

В этой статье мы рассмотрим семь способов, с помощью которых вы можете начать инвестировать, даже имея в кармане совсем немного денег.

Почему важно инвестировать

Но обо всем по порядку.

Если вы обращали внимание, вы, вероятно, заметили, что инфляция достигла 40-летнего максимума. Это означает, что жизнь становится дороже, чем когда-либо прежде. Все будет стоить дороже, от покупки продуктов до заправки автомобиля, чтобы добраться до работы.

Возможно, вы также заметили, что ваш доход, скорее всего, не рос такими же темпами. Несмотря на то, что стоимость жизни растет, вы, вероятно, не зарабатываете в размере, соответствующем этому увеличению.

Подробнее: Инфляция растет. Вот 7 советов, как защитить от нее свои финансы

Вот почему мы не можем не подчеркнуть важность инвестирования ваших денег сейчас, независимо от того, на каком этапе жизни вы находитесь. в. Вы можете подумать, что инвестирование слишком рискованно, но еще более рискованно не вкладывать деньги на благо своего будущего.

Итак, почему инвестиции так важны?

- Вы хотите, чтобы ваши деньги работали на вас. Вы много работаете за свои деньги.

Вы должны позволить своим деньгам работать на вас, получая приличную прибыль.

Вы должны позволить своим деньгам работать на вас, получая приличную прибыль. - Ваши деньги обесцениваются на банковском счете. С ростом инфляции ваша покупательная способность падает, когда вы оставляете свои деньги без дела, не получая процентов.

- Сберегательный счет не достаточен для процентов. Мой банк прислал мне электронное письмо с ограниченным по времени предложением в размере 2,5% годовых по сберегательному счету. Это даже близко не соответствует текущему уровню инфляции.

- Вы не хотите работать, пока вам не исполнится 70 лет. Чем раньше вы начнете инвестировать, тем скорее сложные проценты будут на вашей стороне. Весь смысл инвестирования в том, чтобы гарантировать, что вам не придется работать вечно.

- Вы упускаете «бесплатные деньги», если не инвестируете. Ваши инвестиции должны приносить вам деньги. Когда вы не используете свои деньги, чтобы делать деньги, вы упускаете то, что по сути было бы бесплатными деньгами.

- Вы должны начать инвестировать как можно раньше, чтобы выработать привычку. Смысл инвестирования, когда у вас мало денег, состоит в том, чтобы научиться инвестировать так, чтобы вы были готовы, когда ваш доход действительно вырастет.

- Начать инвестировать деньги проще, чем когда-либо. С появлением такого количества платформ начать инвестировать стало намного проще. Вы можете установить его и забыть. Вам не нужно изучать биржевые графики или часами сидеть за компьютером, чтобы начать инвестировать.

Теперь, когда вы знаете , почему вам следует инвестировать, пришло время выбрать идеальное время для начала (подсказка: это раньше, чем вы думаете).

Когда начинать инвестировать

Хотя цель состоит в том, чтобы начать инвестировать немедленно, вам следует сначала решить следующие два финансовых вопроса:

- Погасить долг под высокие проценты. У вас есть долги под высокие проценты? Вы должны настойчиво пытаться произвести платежи по этому, чтобы уменьшить баланс, потому что проценты, которые вы будете платить, сведут на нет любую прибыль, которую вы получите от своих инвестиций.

- Создайте резервный фонд. Работайте над резервным фондом, чтобы накопить средства на проживание в течение трех или более месяцев. Вы должны быть уверены, что сможете выжить в финансовом отношении, если потеряете работу или возникнет непредвиденная проблема.

Как только вы добьетесь прогресса в выплате долга под высокие проценты и начнете создавать свой резервный фонд, только тогда вы должны начать вкладывать свои деньги.

Подробнее: Как выбраться из долгов при низком доходе

Как начать инвестировать с небольшими деньгами

Вот распространенная фраза, которую я слышу об инвестировании: «Я начну инвестировать, когда у меня будут реальные деньги инвестировать.»

Я слышал это от многих друзей и читателей, которые считают, что у них недостаточно денег, чтобы начать инвестировать. Но идея о том, что вы должны быть богаты, чтобы начать инвестировать, не может быть дальше от истины. Вы должны думать об инвестиционных стратегиях, как только начнете зарабатывать деньги.

Понятно, что вы можете запутаться в инвестировании, когда у вас есть конкурирующие финансовые приоритеты. У вас может быть долг или у вас еще может не быть сбережений.

Но помимо двух рекомендованных выше шагов (погасить долг, создать резервный фонд), начинать инвестировать никогда не рано. Вашей первой инвестицией может быть покупка акций на 20 долларов. Вы должны с чего-то начать.

Вот семь способов начать инвестировать с небольшими деньгами.

1. Попробуйте подход с использованием банки с печеньем

Источник: Tenor.com

Сбережение денег и их инвестирование тесно связаны. Чтобы инвестировать деньги, сначала нужно их накопить. Это займет намного меньше времени, чем вы думаете, и вы можете сделать это очень маленькими шагами.

Если вы никогда не экономили, вы можете начать откладывать всего 10 долларов в неделю. Это может показаться не таким уж большим, но в течение года это составляет более 500 долларов.

Попробуйте положить 10 долларов в конверт, обувную коробку, небольшой сейф или даже в легендарный банк первой инстанции — банку из-под печенья. Хотя это может показаться глупым, часто это необходимый первый шаг. Выработайте привычку жить на немного меньшую сумму, чем вы зарабатываете, и прячьте сбережения в надежном месте.

Хотя это может показаться глупым, часто это необходимый первый шаг. Выработайте привычку жить на немного меньшую сумму, чем вы зарабатываете, и прячьте сбережения в надежном месте.

Электронным эквивалентом банки с печеньем является онлайн-сберегательный счет; это отдельно от вашего расчетного счета. Деньги можно снять в течение двух рабочих дней, если они вам нужны, но они не привязаны к вашей дебетовой карте. Затем, когда тайник станет достаточно большим, вы сможете достать его и переместить в какой-нибудь реальный инвестиционный инструмент.

Подробнее: Сравнение лучших высокодоходных сберегательных счетов

2. Зарегистрируйтесь в пенсионном плане вашего работодателя

пенсионный план может показаться недосягаемым. Но вы можете начать инвестировать в спонсируемый работодателем пенсионный план с суммами настолько маленькими, что вы их даже не заметите.

Например, планируйте инвестировать всего 1% своей зарплаты в план работодателя. Вы, вероятно, даже не пропустите такой небольшой взнос, но еще проще то, что налоговый вычет, который вы получите за это, сделает взнос еще меньше.

Вы, вероятно, даже не пропустите такой небольшой взнос, но еще проще то, что налоговый вычет, который вы получите за это, сделает взнос еще меньше.

После того, как вы внесете взнос в размере 1%, вы можете постепенно увеличивать его каждый год. Например, во второй год вы можете увеличить свой взнос до 2% от вашей зарплаты. В третий год вы можете увеличить свой взнос до 3% от вашей зарплаты и так далее.

Если вы приурочите увеличения к ежегодному повышению заработной платы, вы заметите увеличение взноса еще меньше. Таким образом, если вы получите 2-процентное увеличение заработной платы, это фактически разделит увеличение между вашим пенсионным планом и вашим текущим счетом. И если ваш работодатель вносит соответствующий взнос, это сделает договоренность еще лучше.

Подробнее: Лучшие инвестиционные счета 401(k)

Если вы в полной растерянности, такие компании, как bloom , предлагают невмешательство в управление инвестициями вашего 401(k).

3. Также откройте IRA

Спонсируемые работодателем 401(k) — это прекрасно, но они не предлагают таких же налоговых льгот, как другие пенсионные счета, поэтому открытие IRA также важно.

Во-первых, у вас будет больше контроля над своей учетной записью, поскольку вы открываете свой собственный IRA, а не через своего работодателя, который определяет ваши инвестиции для вас.

Кроме того, одним из самых больших преимуществ IRA (в частности, Roth IRA) является ее способность расти без налогов. Ваш счет будет расти, не облагаясь налогом, и вы сможете снимать деньги без налогов, начиная с 59 лет.½.

Подробнее: Налоговые пенсионные счета Roth для молодых людей: почему раннее начало окупается

4. Позвольте роботу-консультанту инвестировать ваши деньги за вас

Источник: Tenor.com

около десяти лет назад и сделать инвестирование максимально простым и доступным. Вам не нужен какой-либо предварительный опыт инвестирования, так как роботы-консультанты избавят вас от всех догадок при инвестировании.

Робо-консультанты задают несколько простых вопросов, чтобы определить вашу цель и устойчивость к риску, а затем инвестируют ваши деньги в высокодиверсифицированный недорогой портфель акций и облигаций. Затем роботы-консультанты используют алгоритмы для постоянной перебалансировки вашего портфеля и оптимизации его налогов.

Нет более простого способа начать долгосрочное инвестирование. Большинству роботов-консультантов требуется очень мало денег, чтобы начать инвестировать, и они взимают очень скромную комиссию в зависимости от размера вашего счета. Все они предлагают автоматизированные инвестиционные планы, которые помогут вам увеличить свой баланс.

Если у роботов-консультантов и есть недостаток, так это их стоимость. Робо-советники взимают ежегодную плату, равную небольшому проценту от вашего баланса. Средний показатель по отрасли составляет около 0,25%. Итак, если вы инвестируете 10 000 долларов, вы будете платить 25 долларов в год. Это не большие деньги, но они начинают складываться, если вы накопите сотни тысяч долларов.

Важно отметить, что комиссии роботов-консультантов превышают комиссии, взимаемые биржевыми фондами (ETF), которые роботы-консультанты покупают для формирования вашего портфеля. Вы можете не платить комиссию роботу-консультанту, создав собственный портфель ETF или взаимных фондов. Однако для подавляющего большинства инвесторов это большая дополнительная работа и ответственность.

Суть? Робо-советники дешевы и того стоят.

Подробнее: Лучшие робо-советники

5. Начните инвестировать в фондовый рынок с небольшими деньгами

Источник: Tenor.com

Когда дело доходит до инвестирования в фондовый рынок, стоимость часто является барьером для входа. Чтобы делать деньги, нужны деньги, верно?

Больше нет. Интернет позволил потребителям легко начать работу с очень небольшим авансовым платежом. Это означает, что вы можете вложить несколько долларов, чтобы ознакомиться с инвестированием, прежде чем брать на себя более серьезные обязательства. Это отличный способ научиться инвестировать, рискуя очень небольшими деньгами.

Это отличный способ научиться инвестировать, рискуя очень небольшими деньгами.

Сегодня появляется все больше вариантов, которые распахнули двери для нового поколения инвесторов, позволяя вам начать работу всего с 1 долларом и без торговых комиссий.

В прошлом биржевые маклеры взимали комиссию в несколько долларов каждый раз, когда вы покупали или продавали акции. Это сделало непомерно дорогим инвестирование даже в одну акцию на сумму менее сотен или тысяч долларов. Фактически, нулевые комиссии оказались настолько успешными, что разрушили всю инвестиционную индустрию и вынудили всех крупных брокеров — от E*TRADE до Fidelity — последовать их примеру и снизить торговые комиссии.

Кроме того, возможность инвестировать в компании с дробными/частичными акциями полностью меняет правила игры в инвестировании. Дробные акции означают, что вы можете еще больше диверсифицировать свой портфель, сэкономив при этом деньги. Вместо того, чтобы инвестировать в полную акцию, вы можете купить часть акции. Если вы хотите инвестировать в дорогие акции, такие как Amazon, например, вы можете сделать это за несколько долларов вместо того, чтобы выкладывать цену за одну полную акцию, которая, как я пишу это, составляет около 2434 долларов.

Если вы хотите инвестировать в дорогие акции, такие как Amazon, например, вы можете сделать это за несколько долларов вместо того, чтобы выкладывать цену за одну полную акцию, которая, как я пишу это, составляет около 2434 долларов.

Подробнее: Как инвестировать в акции: руководство для начинающих по фондовому рынку

6. Погрузитесь в рынок недвижимости

Хотите верьте, хотите нет, но вам больше не нужно много денег (или даже хороших кредит) для инвестиций в недвижимость. Новая категория инвестиций, известная как «краудфандинг в сфере недвижимости», позволяет владеть дробными долями крупной коммерческой недвижимости без необходимости быть арендодателем.

Краудфандинговые инвестиции в недвижимость требуют больших минимальных вложений, чем роботы-консультанты (например, 5000 долларов вместо 500 долларов). Это также более рискованные инвестиции, потому что вы будете вкладывать все эти 5000 долларов в одну недвижимость, а не в диверсифицированный портфель из сотен отдельных инвестиций.

Положительным моментом является владение частью реального физического актива, который не обязательно коррелирует с фондовым рынком.

Как и в случае с роботами-консультантами, инвестиции в недвижимость через краудфандинговую платформу сопряжены с расходами, которые вы бы не заплатили, если бы купили здание самостоятельно. Но здесь преимущества очевидны: вы делите расходы и риски с другими инвесторами и не несете ответственности за содержание собственности (и даже за оформление документов для ее покупки!).

Я думаю, что краудфандинг в сфере недвижимости может быть интересным способом узнать об инвестициях в коммерческую недвижимость, а также диверсифицировать свои активы. Я бы не стал вкладывать все свои деньги в эти платформы, но они представляют собой интригующую альтернативную инвестицию.

Подробнее: Можно ли заработать на недвижимости? Вот что говорят эксперты

7. Вложите свои деньги в взаимные фонды с низкими первоначальными инвестициями

Взаимные фонды — это инвестиционные ценные бумаги, которые позволяют вам инвестировать в портфель акций и облигаций с помощью одной транзакции, что делает их идеальными для новых инвесторов .

Проблема в том, что многие компании взаимных фондов требуют первоначальных минимальных инвестиций в размере от 500 до 5000 долларов. Если вы начинающий инвестор, у которого мало денег для инвестирования, эти минимумы могут быть недосягаемы. Но некоторые компании взаимных фондов откажутся от минимального размера счета, если вы согласитесь на автоматические ежемесячные инвестиции в размере от 50 до 100 долларов США.

Автоматическое инвестирование является общей функцией счетов взаимных фондов и ETF IRA . Компании взаимных фондов, которые, как известно, делают это, включают Transamerica и T. Rowe Price.

Механизм автоматического инвестирования особенно удобен, если вы можете сделать это за счет сбережений на фонд заработной платы. Как правило, вы можете настроить автоматический депозит через свою платежную ведомость, почти так же, как вы делаете с пенсионным планом, спонсируемым работодателем. Просто спросите в отделе кадров, как это настроить.

Подробнее: Как купить взаимный фонд

Каковы лучшие инвестиционные стратегии для начинающих?

Существует множество различных инвестиционных стратегий. Вы можете прочитать материалы Уоррена Баффета, Дэйва Рэмси и других экспертов по личным финансам, у которых у всех разные взгляды на инвестирование и управление вашими деньгами.

Вы можете прочитать материалы Уоррена Баффета, Дэйва Рэмси и других экспертов по личным финансам, у которых у всех разные взгляды на инвестирование и управление вашими деньгами.

Прежде чем вы начнете инвестировать, вот несколько вещей, которые следует учитывать при использовании всех инвестиционных стратегий.

1. Поймите свои цели, прежде чем что-либо делатьКаковы ваши инвестиционные цели? Вот некоторые цели, которые вы можете преследовать:

- Копить деньги на досрочную пенсию.

- Инвестиции в недвижимость, чтобы вы могли стать арендодателем.

- Инвестиции в фондовый рынок, чтобы вы могли купить дом своей мечты через 10 лет.

И так далее. Хорошая новость заключается в том, что вложение ваших денег — это личное решение, поэтому никакая цель не является неправильной.

Вот несколько полезных советов, о которых следует помнить, если вы инвестируете как новичок:

- Деньги, которые вам понадобятся в течение пяти лет, не следует вкладывать в фондовый рынок.

- Деньги, которые вам понадобятся до выхода на пенсию, не должны быть в 401(k) или IRA.

- Откладывая на пенсию, получите соответствие работодателя, затем максимально увеличьте свой Roth, а затем вернитесь к максимальному значению 401(k). Все, что после этого, должно быть на брокерском счете или в недвижимости.

2. Не существует такой вещи, как лучшая инвестиция для всех

У меня есть друзья, которые отказываются даже думать о криптовалюте. Потом у меня есть другие друзья, которые только инвестируйте в криптовалюту. Я знаю людей, которые клянутся инвестировать в недвижимость, в то время как мои друзья, инвестирующие в дивидендные акции, боятся попасть в сферу инвестирования в недвижимость.

Важно помнить, что существует множество различных инвестиционных стратегий и универсального решения не существует. Вы можете обнаружить, что инвестирование ваших денег с помощью роботов-консультантов работает лучше всего, или вы можете склониться к инвестированию в недвижимость.

3. Вы должны создавать различные инвестиции

Одна вещь, которую вы должны принять как новый инвестор, это то, что существуют разные инвестиционные стратегии для каждого этапа жизни.

Например, когда вы впервые заканчиваете колледж, вы можете сосредоточиться на открытии нескольких инвестиционных счетов с небольшим финансированием, пока вы занимаетесь своими студенческими кредитами и создаете резервный фонд.

Вы должны начать вкладывать свои деньги в то, что у вас уже есть, прежде чем вы сможете сделать более крупные инвестиции.

4. Вы должны быть терпеливы как инвесторУоррен Баффет известен следующей цитатой о терпении в инвестировании: «Фондовый рынок предназначен для перевода денег от активных к терпеливым».

Это означает, что многие начинающие инвесторы потеряют деньги, потому что они слишком нетерпеливы или хотят быстро заработать на инвестировании.

Ошибки, которых следует избегать при инвестировании с небольшими деньгами

Когда некоторые люди впервые начинают инвестировать, они просто хотят быстро разбогатеть. Я могу это понять, потому что читал книги и блоги на эту тему, когда был новым инвестором. Я хотел найти секретный соус. Но, потратив шесть месяцев на различные схемы быстрого обогащения, я понял, что мне просто нужно сосредоточиться на правильном вложении денег.

Я могу это понять, потому что читал книги и блоги на эту тему, когда был новым инвестором. Я хотел найти секретный соус. Но, потратив шесть месяцев на различные схемы быстрого обогащения, я понял, что мне просто нужно сосредоточиться на правильном вложении денег.

Есть много ошибок при инвестировании, которые обычно совершают новички — ошибки, которые могут стоить вам тысячи долларов и отбить у вас желание инвестировать в будущем. Мы хотим, чтобы вы избегали этих ошибок.

Итак, что это такое?

- Вообще не инвестирую. Худшее, что вы можете сделать, это отложить инвестиции. Это потому, что вы хотите, чтобы время было на вашей стороне, когда дело доходит до сложных процентов.

- Пытаюсь рассчитать рынок. Говорят, что время на рынке важнее, чем время на рынке. Как бы ни было заманчиво купить на падении, вы должны помнить, что никто не может точно предсказать рынок.

- Участие в теневых инвестициях.

Как ни заманчиво следовать этим обещаниям высокой прибыли при низких рисках, вы должны следить за тем, кому вы доверяете свои деньги.

Как ни заманчиво следовать этим обещаниям высокой прибыли при низких рисках, вы должны следить за тем, кому вы доверяете свои деньги. - Сложить все яйца в одну корзину. Крайне важно, чтобы вы диверсифицировали свои инвестиции, чтобы в конечном итоге вы не надеялись, что одна инвестиция окупится.

- Паника при первом виде волатильности. Вы должны понимать, что взлеты и падения на рынке — это нормально. Когда рынок падает, важно отказаться от своего портфеля, чтобы в конечном итоге вы не продали на дне.

- Продажа при падении инвестиций. Вы не потеряете деньги, пока не продадите. Слишком много инвесторов-новичков начнут распродавать свои активы, когда они начнут падать. Вы должны быть терпеливы и ожидать краткосрочных колебаний.

- Принимать советы от случайных незнакомцев. Существует множество самопровозглашенных гуру, которые хотят дать вам непрошенный выбор акций.

Вы должны избегать этих людей любой ценой.

Вы должны избегать этих людей любой ценой. - Непонимание того, во что вы инвестируете. Прежде чем приступить к инвестиционной стратегии, вы должны точно знать, во что вы вкладываете свои деньги.

В конце концов, вы хотите начать инвестировать правильно (и сразу же), чтобы ваши деньги могли начать работать на вас прямо сейчас.

Резюме

Существует множество способов начать инвестировать с небольшими деньгами, включая использование онлайн-платформ и приложений на основе приложений, которые упрощают инвестирование как никогда раньше. Все, что вам нужно сделать, это начать с чего-то. Ваше будущее «я» будет любить вас за это.

Подробнее:

- Лучшие инвестиционные счета для молодых инвесторов

- Начать сейчас! Руководство для начинающих по пенсионным накоплениям

Родственные инструменты

Сохраните свой первый или СЛЕДУЮЩИЙ 100 000 долларов США

Подпишитесь на бесплатные еженедельные советы по деньгам, которые помогут вам зарабатывать и экономить больше

Мы обязуемся никогда не передавать и не продавать вашу личную информацию.

Это неудивительно, когда им приходится противостоять мощным и высокоскоростным компьютеризированным торговым алгоритмам, которые сегодня доминируют на рынке. Большие деньги торгуют на рынках и обладают большим опытом.

Это неудивительно, когда им приходится противостоять мощным и высокоскоростным компьютеризированным торговым алгоритмам, которые сегодня доминируют на рынке. Большие деньги торгуют на рынках и обладают большим опытом. К сожалению, почти никто не обладает такой квалификацией. Конечно, есть профессионалы, но даже им сложно выигрывать год за годом.

К сожалению, почти никто не обладает такой квалификацией. Конечно, есть профессионалы, но даже им сложно выигрывать год за годом.

Пассивное инвестирование намного проще, чем активное инвестирование. Если вы инвестируете в индексные фонды, вам не нужно проводить исследования, выбирать отдельные акции или выполнять любую другую работу. Теперь, когда взаимные фонды с низкой комиссией и биржевые фонды стали реальностью, быть пассивным инвестором проще, чем когда-либо, и именно этот подход рекомендовал легендарный инвестор Уоррен Баффет.

Пассивное инвестирование намного проще, чем активное инвестирование. Если вы инвестируете в индексные фонды, вам не нужно проводить исследования, выбирать отдельные акции или выполнять любую другую работу. Теперь, когда взаимные фонды с низкой комиссией и биржевые фонды стали реальностью, быть пассивным инвестором проще, чем когда-либо, и именно этот подход рекомендовал легендарный инвестор Уоррен Баффет.

Вы должны позволить своим деньгам работать на вас, получая приличную прибыль.

Вы должны позволить своим деньгам работать на вас, получая приличную прибыль.