Условия банкротства физ лица: Процедура банкротства физических лиц в 2022 году

Что такое должник и чем он отличается от кредитора?

Что такое должник?

Должник — это компания или физическое лицо, которое должно деньги. Если долг имеет форму займа от финансового учреждения, должник называется заемщиком, а если долг имеет форму ценных бумаг, таких как облигации, должник называется эмитентом. По закону лицо, подающее добровольное заявление о признании себя банкротом, также считается должником.

Основные выводы

- Должники — это физические или юридические лица, которые должны деньги банкам или другим лицам.

- Должников часто называют заемщиками, если деньги причитаются банку или финансовому учреждению, однако их называют эмитентами, если долг имеет форму ценных бумаг.

- Должники не могут попасть в тюрьму за неуплату потребительского долга (например, по кредитным картам).

- Закон о добросовестной практике взыскания долгов (FDCPA) запрещает сборщикам счетов угрожать должникам тюремным заключением, но суды могут отправлять должников в тюрьму за неуплату налогов или алиментов.

- Кредиторы могут иметь другие средства правовой защиты при наличии залога, такие как изъятие владения, или они могут обратиться в суд с должниками для наложения ареста.

Что такое должник?

Понимание должников

Неуплата долга не является преступлением. За исключением определенных ситуаций банкротства, должники могут расставлять приоритеты по выплате долга по своему усмотрению, но если они не соблюдают условия своего долга, они могут столкнуться с комиссионными и штрафными санкциями, а также с падением своей кредитной истории. Кроме того, кредитор может обратиться в суд с иском к должнику. Это может привести к залогам или обременениям.

Должники не могут быть отправлены в тюрьму за невыплаченные потребительские долги, но суд может отправить должника в тюрьму за невыплату алиментов или налогов.

Должник против кредитора

Кредиторы противоположны должникам. Кредиторы – это те, кто предоставляет кредит должникам.

Кроме того, семья или друзья также могут считаться кредиторами, если они одолжили деньги, считаясь личным кредитором. Реальными кредиторами являются банки или финансовые компании с юридическим договором. Кредиторы зарабатывают деньги на должниках, взимая комиссионные или проценты.

Могут ли должники попасть в тюрьму за невыплаченные долги?

В США тюрьмы для должников были относительно обычным явлением до эпохи Гражданской войны, когда большинство штатов начали постепенно отказываться от них. В наше время должников не сажают в тюрьму за неоплаченный потребительский долг, такой как кредитные карты или медицинские счета. Свод законов, регулирующих деятельность в области долговой практики, известный как Закон о справедливой практике взыскания долга (FDCPA), запрещает сборщикам счетов угрожать должникам тюремным заключением.

В некоторых случаях из этого правила есть исключения. Например, в некоторых штатах, если суд обязал должника выплатить долг и пропустил платеж, он считается неуважительным к суду, а неуважение к суду может привести к тюремному заключению, таким образом косвенно отправляя человека в тюрьму за должника.

Какие законы защищают должников?

FDCPA — это закон о защите прав потребителей, предназначенный для защиты должников. В этом законе указывается, когда сборщики счетов могут звонить должникам, куда они могут звонить им и как часто они могут звонить им. В нем также подчеркиваются элементы, касающиеся неприкосновенности частной жизни и других прав должника. Однако этот закон относится только к сторонним агентствам по взысканию долгов, таким как компании, пытающиеся взыскать долги от имени других компаний или частных лиц.

Что может сделать кредитор, если должник не платит?

Если должник не выплачивает долг, кредиторы имеют право взыскать его. Если долг обеспечен залогом, таким как ипотечные кредиты и автокредиты, обеспеченные домами и автомобилями, кредитор может попытаться вернуть залог. В других случаях кредитор может подать в суд на должника, пытаясь добиться ареста заработной платы должника или обеспечения другого типа платежного поручения.

Если долг обеспечен залогом, таким как ипотечные кредиты и автокредиты, обеспеченные домами и автомобилями, кредитор может попытаться вернуть залог. В других случаях кредитор может подать в суд на должника, пытаясь добиться ареста заработной платы должника или обеспечения другого типа платежного поручения.

Образец должника

Например, рассмотрим Салли, которая хочет взять ипотеку, чтобы купить дом. Она работает с банком, чтобы финансировать недвижимость. Ее кредит составляет 250 000 долларов.

Салли теперь должна банку 250 000 долларов и в долгу перед ними (что делает ее должником). Ее банк является кредитором. При ипотеке дом (в данном случае дом Салли) используется в качестве залога по кредиту.

Если Салли не выплатит кредит, банк может завладеть имуществом и продать его, чтобы возместить свои долги.

Часто задаваемые вопросы об определении должника

Что означает слово «должник»?

Должники – это физические или юридические лица, которые должны деньги. Должники могут быть должны деньги банкам, физическим лицам и компаниям. Должники имеют долг, который должен быть выплачен в какое-то время в будущем.

Должники могут быть должны деньги банкам, физическим лицам и компаниям. Должники имеют долг, который должен быть выплачен в какое-то время в будущем.

Кто является должником и кто является кредитором?

Должниками и кредиторами могут быть физические или юридические лица. По большей части физические лица и компании являются должниками, которые занимают деньги в банках или других финансовых учреждениях. Кредиторами, которыми может быть любое лицо или компания, часто называют банки.

Является ли покупатель кредитором или должником?

Клиенты банка являются должниками, если они имеют кредит или должны банку. Клиенты, которые покупают товары или услуги и расплачиваются на месте, не являются должниками. Однако клиенты компаний, которые предоставляют товары или услуги, могут быть должниками, если им будет разрешено произвести платеж в более поздний срок.

Является ли должник активом?

Должник – это физическое или юридическое лицо. Для кредитора деньги, причитающиеся им (должником), считаются активом. В некоторых случаях деньги, причитающиеся должнику, могут быть дебиторской задолженностью (за товары или услуги, купленные в кредит) или векселем к получению, если это кредит.

В некоторых случаях деньги, причитающиеся должнику, могут быть дебиторской задолженностью (за товары или услуги, купленные в кредит) или векселем к получению, если это кредит.

Должники — это доход?

Должники не считаются доходом. Деньги, причитающиеся дебиторам (кредиторам), регистрируются не как доход, а как актив, такой как вексель или дебиторская задолженность. Однако любые проценты или сборы, взимаемые кредитором, учитываются как доход для кредитора и расход для должника.

Практический результат

Должники должны деньги физическим лицам или компаниям (например, банкам). Должниками могут быть физические лица или компании, и они называются заемщиками, если задолженность принадлежит банку или финансовому учреждению. Должниками также могут быть те, кто подает добровольное заявление о признании себя банкротом. Должники не могут попасть в тюрьму за неоплаченные потребительские долги. Сборщики долгов не могут угрожать должникам тюремным заключением, но суды могут посадить должников в тюрьму за невыплату алиментов или налогов.

Что такое кредитор и что произойдет, если кредиторы не будут возвращены?

Оглавление

Содержание

Что такое кредитор?

Понимание кредиторов

Когда кредиторы не погашены

Кредиторы и банкротство

Часто задаваемые вопросы кредиторам

Суть

По

Джеймс Чен

Полная биография

Джеймс Чен, CMT — опытный трейдер, инвестиционный консультант и стратег глобального рынка. Он является автором книг по техническому анализу и торговле иностранной валютой, опубликованных John Wiley and Sons, а также выступал в качестве приглашенного эксперта на CNBC, BloombergTV, Forbes и Reuters среди других финансовых СМИ.

Узнайте о нашем редакционная политика

Обновлено 15 августа 2022 г.

Рассмотрено

Рассмотрено Гордон Скотт

Полная биография

Гордон Скотт был активным инвестором и техническим аналитиком по ценным бумагам, фьючерсам, форекс и грошовым акциям более 20 лет. Он является членом Совета по финансовому обзору Investopedia и соавтором книги «Инвестиции для победы». Гордон является сертифицированным специалистом по рынку (CMT). Он также является членом ассоциации CMT.

Узнайте о нашем Совет по финансовому обзору

Что такое кредитор?

Кредитор — это физическое лицо или учреждение, которое предоставляет кредит другой стороне для получения займа, как правило, по кредитному соглашению или договору. Кредиторы обычно классифицируются как личные или реальные.

Лица, которые одалживают деньги друзьям или родственникам или бизнесу, который предоставляет немедленные поставки или услуги компании или частному лицу, но допускает отсрочку платежа, могут считаться личными кредиторами.

Реальными кредиторами являются банки или финансовые компании, у которых есть юридические контракты и кредитные соглашения с заемщиком, которые предоставляют кредитору право требовать любые реальные активы или залоговое имущество должника, если кредит не выплачен.

Ключевые выводы

- Кредитор – это физическое лицо или учреждение, которое предоставляет кредит другой стороне для получения займа, как правило, по кредитному соглашению или контракту.

- Кредиторы, такие как банки, могут изъять залоговое имущество, такое как дома и автомобили, по обеспеченным кредитам и привлечь должников к суду по поводу необеспеченных долгов.

- Заемщики с хорошей кредитной историей считаются малорисковыми для кредиторов, и эти заемщики часто получают низкие процентные ставки.

Кредитор

Понимание кредиторов

Кредиторы часто взимают проценты по кредитам, которые они предлагают своим клиентам, например, процентная ставка 5% по кредиту в размере 5000 долларов.

Чтобы снизить риск, большинство кредиторов привязывают процентные ставки или сборы к кредитоспособности заемщика и его прошлой кредитной истории. Заемщики с хорошим кредитным рейтингом считаются малорисковыми для кредиторов, и эти заемщики часто получают низкие процентные ставки.

Напротив, заемщики с низким кредитным рейтингом более рискованны для кредиторов и часто взимают более высокие процентные ставки для снижения этого риска.

Кредитор против должника

В то время как кредитор является лицом, которое предоставляет кредит, должник является юридическим лицом, которое принимает кредит или ссуду, имеет долг и соглашается на его погашение.

Что произойдет, если кредиторы не будут погашены?

Обеспеченные кредиторы, часто банк или ипотечная компания, имеют законное право требовать возврата имущества, такого как автомобиль или дом, используемого в качестве залога для кредита, часто посредством удержания или повторного владения.

Необеспеченный кредитор, такой как компания, выпускающая кредитные карты, является кредитором, если заемщик не согласился предоставить кредитору какое-либо имущество, такое как автомобиль или дом, в качестве залога для обеспечения долга. Эти кредиторы могут подать в суд на этих должников в связи с невыплаченными необеспеченными долгами, и суды могут приказать должнику выплатить заработную плату, арестовать ее или предпринять другие действия.

Кредиторы и банкротство

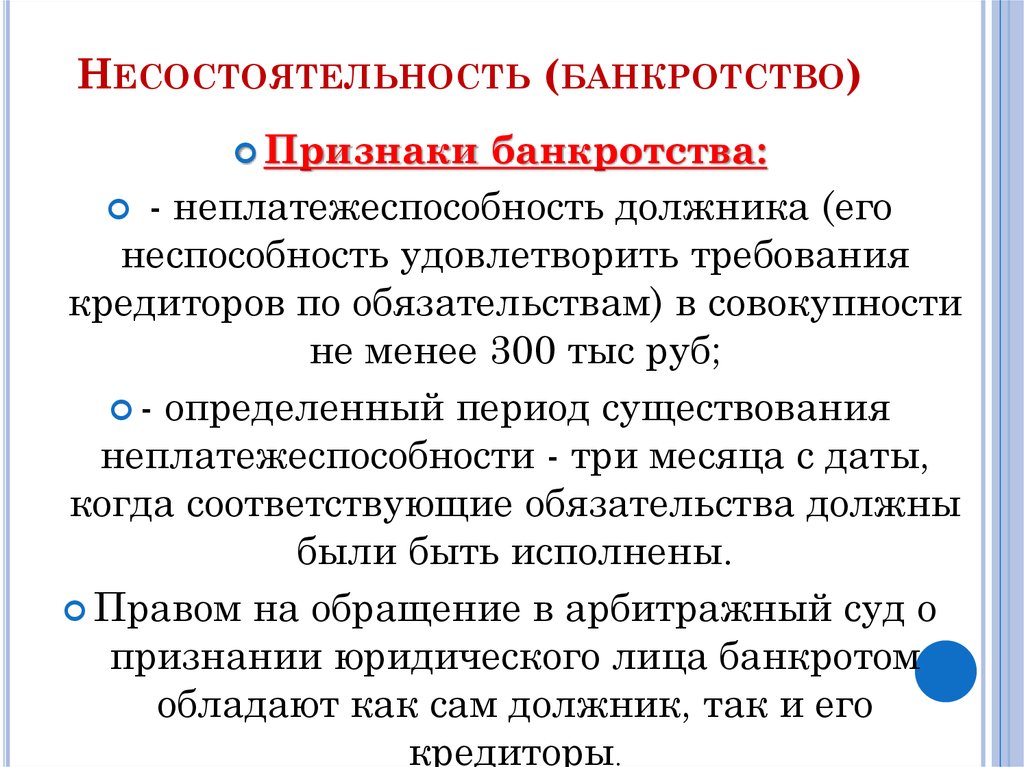

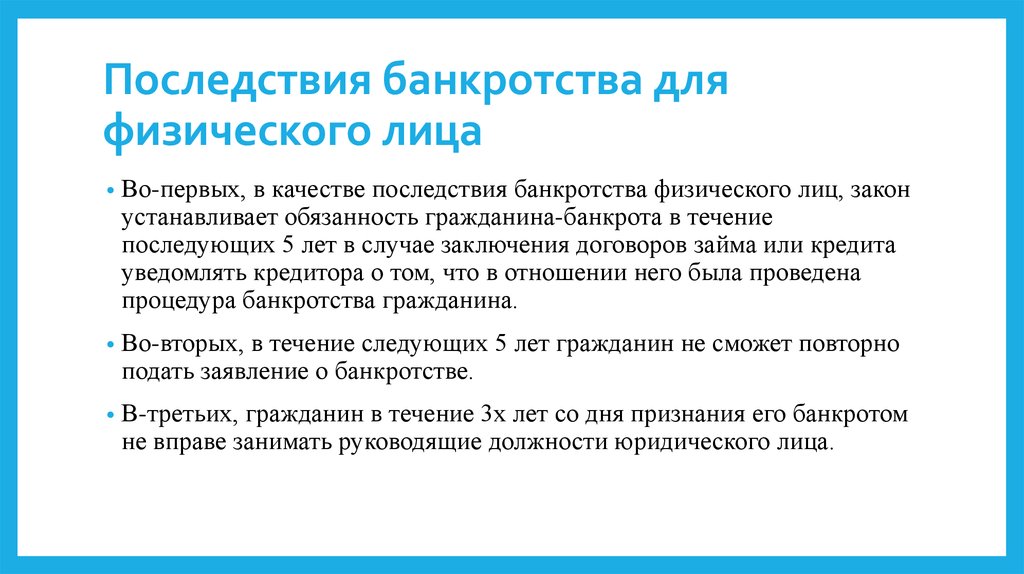

Банкротство — это юридический процесс, посредством которого лица, которые не могут погасить долги перед кредиторами, могут добиваться освобождения от части или всех своих долгов. Банкротство инициируется должником и вводится в судебном порядке.

Когда должник объявляет о банкротстве, суд уведомляет кредитора о возбуждении дела. В некоторых делах о банкротстве все несущественные активы должника продаются для погашения долгов, и конкурсный управляющий погашает долги в порядке их приоритета.

Налоговые долги и алименты обычно занимают первое место наряду с уголовными штрафами и переплатами федеральных пособий для погашения. Необеспеченные ссуды, такие как кредитные карты, имеют приоритет в последнюю очередь, что дает этим кредиторам наименьшие шансы вернуть средства от должников в ходе процедуры банкротства.

Что такое Закон о справедливой практике взыскания долгов?

Кредитор часто добивается погашения долга в порядке, указанном в кредитном соглашении. Закон о добросовестной практике взыскания долгов (FDCPA) защищает должника от агрессивной или несправедливой практики взыскания долгов и устанавливает этические принципы взыскания долгов потребителей.

Что такое Глава 11?

Глава 11 — это форма банкротства, которая включает реорганизацию бизнеса, долгов и активов должника и позволяет компании продолжать свою деятельность и реструктурировать свои обязательства.

Какую информацию кредиторы сообщают в бюро кредитных историй?

Физические лица часто полагаются на кредитный рейтинг для получения ссуд и продления кредита.