Удержания по исполнительному листу из зарплаты: Удержание из заработной платы по исполнительному листу в 2022 году — «Мое Дело»

Удержание из зарплаты по исполнительному листу: общие требования и новые правила

Текст: Елена Карсетская – юрист, эксперт по трудовому праву. Автор многочисленных публикаций в профессиональных изданиях. Автор книг «Трудовые книжки», «Сокращение штата», «Прием и увольнение работников»; «Локальные акты организации» и других.

Если в компанию поступил исполнительный документ в отношении работника, бухгалтерия обязана производить удержания из заработной платы. При этом необходимо соблюдать установленные законодательствам правила и гарантии. Для того, чтобы не допустить ошибок, следует быть в курсе последних изменений.

Общие правила удержания по исполнительному документуПроизводить удержание по исполнительному документу – это обязанность организации-работодателя. Требование установлено п. 3 ст. 98 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» (далее – Закон об исполнительном производстве).

За неисполнение данного требования организация или ее должностное лицо могут быть привлечены к административной ответственности. В соответствии с п. 3 ст. 17.14 КоАП РФ должностному лицу грозит административный штраф в размере от 15 000 до 20 000 ₽; а организации – от 50 000 до 100 000 ₽.

В соответствии с п. 3 ст. 17.14 КоАП РФ должностному лицу грозит административный штраф в размере от 15 000 до 20 000 ₽; а организации – от 50 000 до 100 000 ₽.

Во избежание возможных негативных последствий при исполнении обязанности по удержанию из заработной платы работника сумм по исполнительным документам надо соблюдать следующие основные правила:

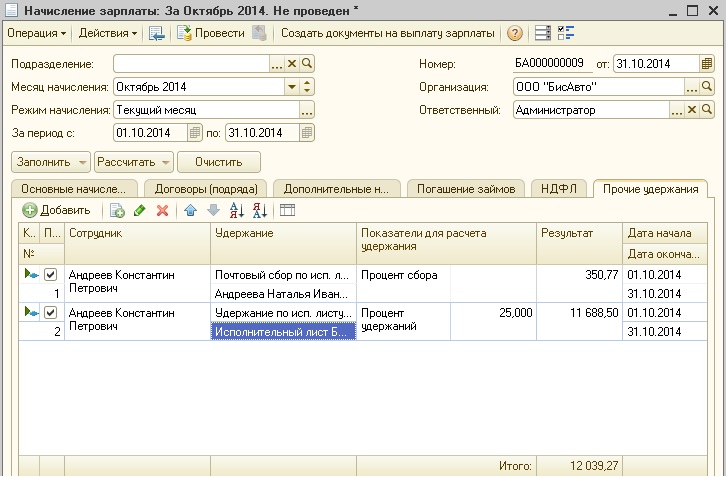

1. Производить удержание и перечисление в установленный срок.

Перечисление надо произвести в течение трех рабочих дней (п. 2 ст. 15, п. 3 ст. 98 Закона об исполнительном производстве).

Переводить сумму взыскания надо на депозитный счет судебных приставов (п. 3 ст. 98 Закона об исполнительно производстве). Но если исполнительный лист направил взыскатель, перечисление надо производить именно ему.

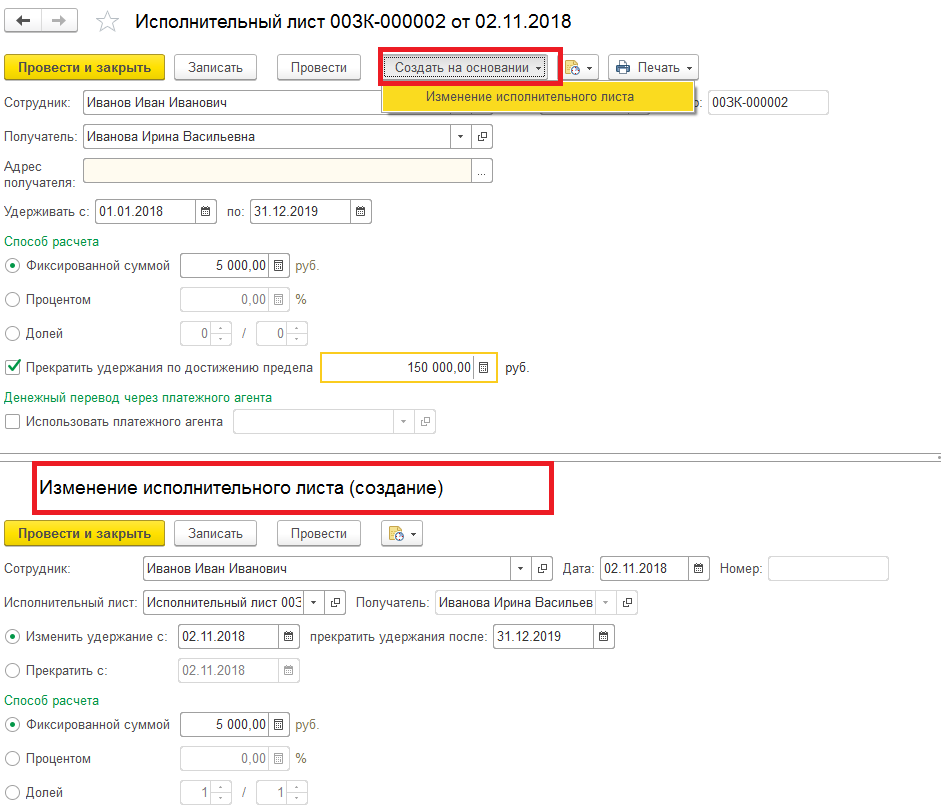

2. Задокументировать дату получения исполнительного документа.

Сейчас отсутствует требование по ведению журнала регистрации исполнительных документов. До 2016 года действовали Методические рекомендации по порядку исполнения требований исполнительных документов о взыскании алиментов (утв. ФССП России 19.06.2012 № 01-16) (утратили силу), в соответствии с которыми поступившие в организацию постановления судебного пристава-исполнителя и копии исполнительного документа должны были регистрироваться регистрируются в специальном журнале.

ФССП России 19.06.2012 № 01-16) (утратили силу), в соответствии с которыми поступившие в организацию постановления судебного пристава-исполнителя и копии исполнительного документа должны были регистрироваться регистрируются в специальном журнале.

Сейчас такой обязанности нет, но данный подход целесообразно продолжать применять. Произвести удержание работодатель обязан после получения исполнительного документа, и чтобы при возникновении вопросов доказать отсутствие факта нарушения сроков, следует иметь подтверждение даты получения исполнительного документа.

3. Соблюдать ограничения на удержания из заработной платы.

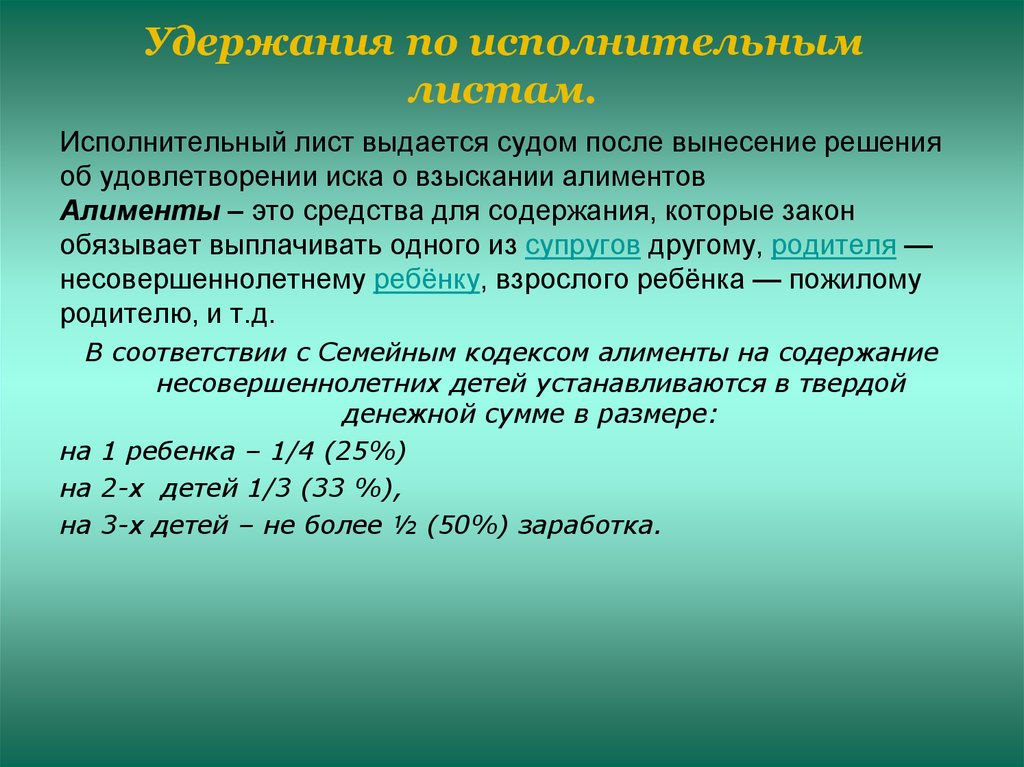

В соответствии с ч. 1 ст. 138 ТК РФ общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, – 50 % заработной платы, причитающейся работнику. Если на работника поступило несколько исполнительных документов, удерживается 50 % заработной платы. Для алиментов действуют специальные правила – размер удержаний при их взыскании не может превышать 70 % заработной платы (ч. 3 ст. 138 ТК РФ).

3 ст. 138 ТК РФ).

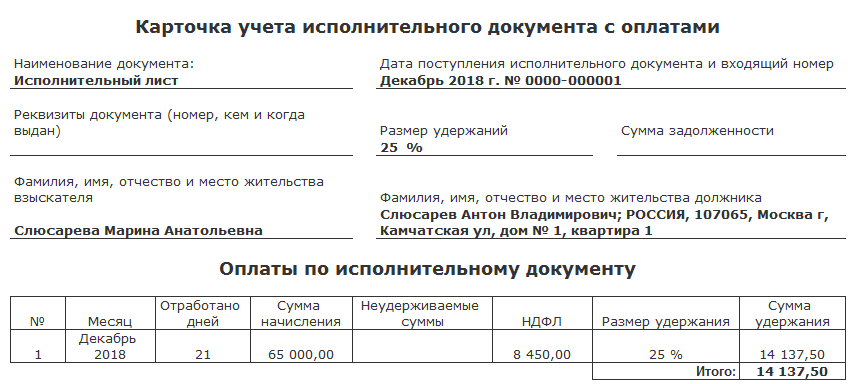

Размер удержаний из заработной платы и иных доходов должника исчисляется из суммы, оставшейся после удержания налогов (ч. 1 ст. 99 Закона об исполнительном производстве).

Новое требование – соблюдение правила о прожиточном минимумеС 1 февраля 2022 года введено правило – если заработная плата должника не превышает региональный прожиточный минимум, удержание из заработной платы не производится (ч.1 ст.446 Гражданского процессуального кодекса РФ). Величина регионального прожиточного минимума применяется в том случае, если она выше величины прожиточного минимума, установленного на федеральном уровне. При этом следует учитывать показатель, предусматриваемый для трудоспособного населения.

Например, в Москве на 2022 год для трудоспособного населения установлен прожиточный минимум в размере 21371 ₽ (Постановление Правительства Москвы от 12.10.2021 № 1597-П). При этом размер федерального прожиточного минимума на 2022 год – 13 793 ₽ (ч.4 ст. 8 Федерального закона от 06.12.2021 № 390-ФЗ).

8 Федерального закона от 06.12.2021 № 390-ФЗ).

Чаще всего работодателям приходится производить удержание алиментов из заработной платы сотрудников. А в отношении требования об удержании алиментов данное ограничение не действует (п. 3.1. ст. 99 Закона об исполнительном производстве).

Также ограничение не действует, если речь идет:

- о возмещении вреда, причиненного здоровью;

- о возмещении вреда в связи со смертью кормильца;

- о возмещении ущерба, причиненного преступлением.

Взыскание по исполнительному документу может производиться и по другим основаниям. Если размер взыскания не превышает 100 000 ₽, взыскатель сам может передать работодателю исполнительный лист, без обращения к судебным приставам. В этом случае, если удержание производится не по тем основаниям, которые названы выше в виде исключения, с заработной платы, не превышающей прожиточный минимум, удержание не производится (письмо Роструда от 26.01.2022 № ТЗ/310-6-1).

кадровая отчетность

Отправить

Запинить

Твитнуть

Поделиться

Свои замечания и предложения отправляйте на brand@taxcom. ru

ru

Удержание по исполнительному листу из заработной платы

Исполнительное производство, которое начинает судебный пристав в отношении должников, осуществляется при наличии исполнительного документа, подготовленного по обращению лица, требующего взыскания долга. По Закону РФ «Об исполнительном производстве» (№ 226, ст. 98, ч. 1) пристав вправе произвести удержание по исполнительному листу из заработной платы.

Содержание статьи:

- Основания для удержания из заработной платы

- Максимальное удержание по исполнительному листу

- Порядок удержания по нескольким исполнительным листам

- Обязанности работодателя по удержанию

- Удержание по исполнительному листу при увольнении

Наш адвокат ведет дела, как взыскателей, так и должников в рамках исполнительного производства, знает все от того, как возбудить исполнительное производство, до стадии его прекращения. Если у Вас возникают вопросы, Вы всегда можете обратиться к нам за помощью.

ВНИМАНИЕ: как снизить процент удержания по исполнительному листу читайте по ссылке

Основания для удержания из заработной платы

Удержание по исполнительному листу из заработной платы возможно при наличии следующих обстоятельств:

- исполнительные документы содержат представление о возможности взыскания периодических платежей,

- должник не имеет возможности погасить задолженность в требуемом объёме из-за отсутствия средств или имущества.

Учитывая, что составляющие заработной платы – это не только чистый оклад, тарифные ставки, а и различные доплаты, надбавки, стимулирующие бонусы, то исчисляется объём выплат из той суммы, которая остается после налоговых изъятий.

Вместе с тем, имеется перечень (ст. 101) начислений, которые не должны подвергаться удержаниям. К ним относятся начисления, прежде всего, связанные с последствиями вреда, нанесенного здоровью. Особняком стоят нормы о выплате денежных сумм по ранению, травме, гибели при исполнении служебных долга, возмещению вреда в связи с природными катаклизмами, террористическими актами или из средств гуманитарной помощи.

Требования закона к работодателю в отношении взыскания долга с работающего в организации должника четко сформулированы и не допускают толкований. Его задача: с момента предоставления исполнительного документа удерживать требуемую сумму с зарплаты работника и всех других начислений, определенных законодательно, и в течение 3-х дней после выплаты обеспечить перевод денег взыскателю, удержав стоимость перевода с сотрудника-должника. В случае, если есть обстоятельства нуждаемости должника можно воспользоваться процедурой отсрочка рассрочка исполнения решения суда, но этот вопрос решается через суд, а не с работодателем.

Полезное: смотрите видео по теме защита должника: советы адвоката и задавайте свой вопрос в комментариях ролика

Максимальное удержание по исполнительному листу

Размер максимального удержания по исполнительному документу или нескольким по общему правилу установлен п. 2 ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» и составляет максимум 50 процентов от заработной платы или иных доходов Должника, то есть это может быть, например, выигрыш в лотерею или деньги полученные в результате оказания услуг по гражданско-правовому договору.

2 ст. 99 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» и составляет максимум 50 процентов от заработной платы или иных доходов Должника, то есть это может быть, например, выигрыш в лотерею или деньги полученные в результате оказания услуг по гражданско-правовому договору.

Однако, в целях защиты прав Взыскателя, законодатель предусмотрел, что размер максимального удержания может превышать данную цифру и составлять до 70 процентов от заработной платы или иных доходов Должника, подробнее информацию можно уточнить у нашего адвоката по исполнительному производству.

Обращаясь к судебной практике, стоит отметить, что оставшаяся после удержания сумма заработка или дохода Должника может быть меньше прожиточного минимума.

Порядок удержания по нескольким исполнительным листам

В тех случаях, когда в отношении Должника производится удержание по нескольким исполнительным документам, то существует порядок очередности, который строго регламентирован Законом. Так, согласно ч.1 ст.111 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» правила очередности распределяются по требованиям:

Так, согласно ч.1 ст.111 Федерального закона от 02.10.2007 № 229-ФЗ «Об исполнительном производстве» правила очередности распределяются по требованиям:

первая очередь:

- взыскание алиментов на несовершеннолетних детей и/или иных иждивенцев

- требования, связанные с возмещением вреда, причиненного здоровью, а также моральный вред или в связи со смертью кормильца

- возмещение ущерба, возникшего по причине совершенного преступления,

вторая очередь:

- выплата выходных пособий при увольнении, а равно и оплата труда тех лиц, которые работают или работали ранее только в рамках трудового договора,

- выплата вознаграждений за итоги авторской интеллектуальной деятельности.

третья очередь:

- выплата по обязательным платежам в бюджет и во внебюджетные фонды, например, в Пенсионный Фонд или Фонд социального страхования.

- все остальные требования.

Здесь предполагаются те основания для удержания, которые Закон не обозначил в других очередях.

Здесь предполагаются те основания для удержания, которые Закон не обозначил в других очередях.

Таким образом, удержанная денежная сумма Должника распределяется между всеми имеющимися требованиями в порядке очередности и только после того, как будет удовлетворены требования первичной очерёдности в полном объеме. Нередко на практике складывается такая ситуация, когда заработка или дохода Должника не хватает, чтобы удовлетворить требования одной очереди в полном объеме. В этом случае, допускается удовлетворение требований соразмерно величине суммы, установленной исполнительным документом.

Обязанности работодателя по удержанию

В обязанности работодателя законом также вменяется необходимость информировать судебного пристава или взыскателя об изменении места работы должника, возвращая исполнительный лист с указанием всех уже произведенных выплат.

Указанные данные заверяются печатью учреждения и подписью главного бухгалтера (Письмо Федеральной службы судебных приставов исполнителей от 25 июня 2012 г. № 12/01-15257). Задолжавший работник также обязан держать другую сторону в курсе своих перемещений и указать место получения основного дохода. И работодатель, и работник наказываются административным штрафом за неисполнение закона.

№ 12/01-15257). Задолжавший работник также обязан держать другую сторону в курсе своих перемещений и указать место получения основного дохода. И работодатель, и работник наказываются административным штрафом за неисполнение закона.

Такой порядок действует до полного погашения задолженности перед взыскателем.

Удержание по исполнительному листу при увольнении

При увольнении Должника с официального места работы, производится удержание, в соответствии с требованиями исполнительных документов, с начисленной ему денежной суммы, в которую входит компенсация за неиспользованные дни отпуска, заработная плата на день увольнения и иные денежные вознаграждения (которые не ограниченны для взыскания).

После чего судебному приставу направляется информация о прекращении удержаний в связи с прекращением трудовых отношений с Должником.

Если у Вас остались вопросы – Вы всегда можете задать их нашему адвокату, который ответит и пояснит все нюансы данной процедуры.

Отзыв должника нашему адвокатскому образованию Екатеринбурга

Читайте также о работе нашего адвоката в рамках исполнительного производства:

Начните исключение из описи имущества с нашей помощью

Все про приостановление исполнительного производства по ссылке

Автор статьи: © адвокат, управляющий партнер АБ «Кацайлиди и партнеры» А.В. Кацайлиди

Поделиться

Что такое удержания из заработной платы? | Обязательные и добровольные отчисления

Вы знаете, что существуют отчисления, которые необходимо вычитать из зарплаты ваших сотрудников. Но являются ли они доналоговыми или посленалоговыми вычетами? Что вы удерживаете из заработной платы работника? Что такое удержания из заработной платы? Читайте дальше, чтобы узнать о различных вычетах, которые вы должны вычесть из зарплаты каждого сотрудника.

Вычеты из заработной платы представляют собой суммы, которые работодатели удерживают из заработной платы работника за каждый расчетный период. Валовая заработная плата работника отличается от его чистой заработной платы или заработной платы из-за вычитаемых вычетов. Существуют как обязательные, так и добровольные удержания из заработной платы. Примеры вычетов из заработной платы включают федеральные, государственные и местные налоги, взносы на медицинское страхование и расходы, связанные с работой.

Валовая заработная плата работника отличается от его чистой заработной платы или заработной платы из-за вычитаемых вычетов. Существуют как обязательные, так и добровольные удержания из заработной платы. Примеры вычетов из заработной платы включают федеральные, государственные и местные налоги, взносы на медицинское страхование и расходы, связанные с работой.

Обязательные удержания из заработной платы

По закону работодатели должны удерживать налоги с заработной платы из заработной платы работников и представлять их в налоговые органы. Эти налоги являются установленными законом отчислениями работников из заработной платы. Неуплата налога на заработную плату может привести к штрафу.

Налог FICA и федеральный подоходный налог являются федеральными налогами. Вы должны сообщать о них по форме 941 или форме 944 и переводить их в электронном виде с использованием EFTPS (Электронная система уплаты федеральных налогов).

Налог FICA

9Налог 0002 Федерального закона о страховых взносах (FICA) включает налоги на социальное обеспечение и Medicare. Работник и работодатель платят налог FICA в равной степени. Налог на социальное обеспечение составляет 6,2% от дохода работника, если он равен или ниже базовой заработной платы социального обеспечения. Налог Medicare составляет 1,45% от налогооблагаемой заработной платы работника по программе Medicare. Общий вычет по FICA составляет 7,65% от зарплаты работника. Как работодатель, вы также должны платить взнос в размере 7,65%.

Работник и работодатель платят налог FICA в равной степени. Налог на социальное обеспечение составляет 6,2% от дохода работника, если он равен или ниже базовой заработной платы социального обеспечения. Налог Medicare составляет 1,45% от налогооблагаемой заработной платы работника по программе Medicare. Общий вычет по FICA составляет 7,65% от зарплаты работника. Как работодатель, вы также должны платить взнос в размере 7,65%.Для чего используются налоги с заработной платы? Налоги FICA покрывают расходы на государственное обслуживание. Налоги на социальное обеспечение идут пенсионерам, инвалидам или семьям умерших. Medicare оплачивает льготы, связанные с больницами, такие как уход в хосписе и уход на дому

Федеральный подоходный налог

Федеральный подоходный налог основан на информации ваших сотрудников по форме W-4 и их валовой заработной плате. Вы можете использовать таблицы удержания подоходного налога в публикации IRS 15-T, чтобы рассчитать сумму, удерживаемую из зарплаты сотрудника.

Федеральный подоходный налог идет на общественные услуги, такие как транспорт, образование и вооруженные силы.

Штатные и местные налоги

В каждом штате действует собственная структура подоходного налога. Чтобы узнать, сколько вам нужно удержать из зарплаты работника в счет государственных и местных налогов, обратитесь в свой штат. Если вы новый работодатель, ознакомьтесь с нашим списком информации о заработной плате для работодателей по штатам.

Как и федеральные налоги, налоги штата и местные налоги идут на общественные нужды.

Наложение ареста

Наложение ареста на заработную плату необходимо, если у одного из ваших сотрудников есть неоплаченный долг. Если вам необходимо удержать штрафы из зарплаты сотрудника, вы получите распоряжение суда или государственного учреждения с дополнительной информацией.

Награды могут варьироваться от 15% до 70% от зарплаты сотрудника, в зависимости от его долга.

Добровольные отчисления из заработной платы

В дополнение к обязательным отчислениям из заработной платы вам может потребоваться удержание дополнительных денег. Для добровольных удержаний из заработной платы требуется согласие работника. Чтобы участвовать в различных льготах, сотрудники должны зарегистрироваться.

Для добровольных удержаний из заработной платы требуется согласие работника. Чтобы участвовать в различных льготах, сотрудники должны зарегистрироваться.

Взносы по медицинскому страхованию

Отчисления по медицинскому страхованию будут варьироваться в зависимости от того, что вы предлагаете в своем малом бизнесе, и плана, который выбирает ваш сотрудник. Страховое покрытие включает визиты к врачу и рецепты.

Пенсионные планы

Если вы предлагаете пенсионный план, ваш сотрудник может выбрать удержание денег для личного пенсионного фонда. Деньги, которые сотрудник вносит сейчас, принесут ему пользу, когда он выйдет на пенсию. Существует множество различных вариантов выхода на пенсию для малого бизнеса, таких как IRA (индивидуальный пенсионный счет) или 401 (k).

Премии по страхованию жизни

Работник может выбрать вычеты из своей зарплаты для покрытия страховых премий. В случае смерти вашего сотрудника их страхование жизни обеспечивает выплату их бенефициарам.

Расходы, связанные с работой

Если ваш малый бизнес взимает с сотрудников расходы, связанные с работой, такие как профсоюзные взносы, униформа и питание, вам нужно будет вычесть их из зарплаты вашего сотрудника.

Вам нужна помощь с расчетом заработной платы? Упростите себе задачу и попробуйте онлайн-программу расчета заработной платы Patriot Software. Мы предлагаем бесплатную настройку и поддержку, чтобы вы могли без проблем вести расчет заработной платы. И платежная ведомость Patriot с полным набором услуг будет вычитать, регистрировать и перечислять для вас федеральные, государственные и местные налоги.

Эта статья была обновлена по сравнению с первоначальной датой публикации 23 апреля 2012 г.

Это не юридическая консультация; Для большей информации, пожалуйста нажмите сюда.

Как оплачиваются удержания из заработной платы

Заинтересованы в относительно безболезненном способе сэкономить деньги и снизить свой налоговый счет? Не смотрите дальше своей следующей зарплаты.

Key Takeaways

- Вычеты из заработной платы происходят, когда ваш работодатель удерживает из вашей зарплаты по вынужденным или добровольным причинам, включая налоги и программы льгот.

- Внесите максимум 19 500 долларов США за 2021 налоговый год в 401(k) (увеличение до 20 500 долларов США в 2022 году) за счет отчислений из заработной платы и откладывайте на пенсию.

- Многие работодатели предлагают гибкие сберегательные счета для покрытия медицинских расходов, расходов на уход за иждивенцами и расходов на проезд до работы.

Что такое вычет из заработной платы?

Вычет из заработной платы относится к деньгам, которые ваш работодатель удерживает из вашей зарплаты по ряду различных причин. Это включает в себя обязательные отчисления, которые производятся для целей налогообложения, или добровольные отчисления для различных программ льгот, таких как пенсионные планы или взносы на здравоохранение. Большинство вычетов, связанных с пособиями, включают в себя доллары до вычета налогов, а это означает, что вы в конечном итоге платите меньше подоходного налога с той части вашей зарплаты, которая остается.

Это включает в себя обязательные отчисления, которые производятся для целей налогообложения, или добровольные отчисления для различных программ льгот, таких как пенсионные планы или взносы на здравоохранение. Большинство вычетов, связанных с пособиями, включают в себя доллары до вычета налогов, а это означает, что вы в конечном итоге платите меньше подоходного налога с той части вашей зарплаты, которая остается.

Увеличьте свои взносы по программе 401(k)

Форма 401(k) — отличный способ для работающих людей ежегодно откладывать большие суммы денег до вычета налогов. Например, лимит годового взноса в 2021 году составляет 19 500 долларов США (увеличение до 20 500 долларов США в 2022 году). На лиц старше 50 лет распространяется правило наверстывания, которое позволяет им ежегодно вносить дополнительные 6500 долларов в 2021 и 2022 годах.

Сумма, которую человек может сэкономить с течением времени в 401 (k), зависит от его ситуации. Допустим, 30-летний человек зарабатывает 36 000 долларов в год и каждый год откладывает 10%. Если этот человек заработает 8% прибыли на эти деньги, у него будет 680 000 долларов на его пенсионном счете в возрасте 65 лет.

Если этот человек заработает 8% прибыли на эти деньги, у него будет 680 000 долларов на его пенсионном счете в возрасте 65 лет.

Если ваш работодатель предлагает такой план, а вы не используете его по максимуму, попробуйте начать. Даже если это очень небольшая сумма денег, это может быть отличным способом обойти дядю Сэма. Если бы вы заплатили все 19 500 долларов взносов, вы могли бы легко сэкономить несколько тысяч долларов за счет этих отчислений.

Гибкие расходы означают увеличение сбережений

Счет с гибкими расходами (FSA) — это тип сберегательного счета, который предоставляет владельцу счета определенные налоговые преимущества. Созданный работодателем, он позволяет работникам вносить часть своего обычного заработка на оплату квалифицированных расходов, таких как расходы на медицинское обслуживание или уход за иждивенцами. Эти типы счетов могут быть чрезвычайно полезными, поскольку они позволяют сотрудникам откладывать деньги до вычета налогов на несколько видов расходов.

1. Медицинский FSA

Физические лица имеют возможность откладывать средства на расходы, связанные со здравоохранением, включая рецептурные лекарства и доплаты. Это может быть большим преимуществом для тех, у кого есть дети, или для людей, которым требуется регулярное пополнение рецептов, особенно когда речь идет об экономии налогов и снижении расходов на здравоохранение.

По данным Налоговой службы (IRS), сотрудники могут внести до 2750 долларов до вычета налогов в медицинский FSA за 2021 налоговый год (увеличение до 2850 долларов в 2022 году). Работодатели решают, будут ли они также вносить взносы в FSA на здоровье своих сотрудников. Некоторые могут использовать соответствие в долларах, только установленный взнос или кроссовер, который сочетает в себе минимальный взнос и соответствие в долларах.

Обязательно сохраняйте квитанции об оплате расходов, которые вы хотите получить от вашего медицинского FSA.

Но имейте в виду, что есть и обратная сторона списания денег на медицинские расходы через FSA. Эти деньги предназначены только для расходов на здравоохранение, поэтому вы не можете использовать их в качестве пенсионного плана. И, как правило, деньги, которые вы сэкономили, должны быть использованы в том же году, когда они сэкономлены. Возможно, вам придется аннулировать все деньги, оставшиеся на счете в конце года.

Эти деньги предназначены только для расходов на здравоохранение, поэтому вы не можете использовать их в качестве пенсионного плана. И, как правило, деньги, которые вы сэкономили, должны быть использованы в том же году, когда они сэкономлены. Возможно, вам придется аннулировать все деньги, оставшиеся на счете в конце года.

Однако есть спасительная благодать. В 2021 году вы сможете перенести до 550 долларов США (увеличение до 570 долларов США в 2022 году) из любой неиспользованной суммы на следующий год или использовать остаток в течение 2,5 месяцев после окончания планового года (при условии, что план вашего работодателя позволяет это).

Однако для плановых годов 2021 и 2022 действуют особые правила как в отношении суммы переходящего остатка, так и в отношении льготного периода. У работодателей есть возможность разрешить перенос всех неиспользованных средств с 2021 на 2022 год. Или работодатели могут продлить льготный период до 12 месяцев, а не до 2,5 месяцев. Эффект любого решения одинаков: все неиспользованные средства могут быть перенесены и использованы в течение всего года.

Рекомендуется уточнить в своем отделе льгот, применимы ли эти специальные правила к вашей учетной записи FSA.

2. Детский сад FSA

Нередко отдельные лица или супружеская пара отдают одного или нескольких своих детей в детский сад. Физические лица могут оплатить эти расходы или их часть через счет детского сада FSA до вычета налогов. Аналогичное покрытие может быть и у нянь и кемпингов.

Дети-иждивенцы или взрослые, нуждающиеся в уходе, соответствуют требованиям, если им не требуется медицинская помощь. Предупреждение заключается в том, что участник плана и его супруг, если применимо, должны быть трудоустроены. Другими словами, работающий муж с женой-домохозяйкой не может отправить детей в дневной лагерь и получить выгоду от оплаты этих расходов деньгами до вычета налогов.

В течение большинства плановых лет, включая 2022 год, отдельные лица или супружеские пары, подающие совместную заявку, могут откладывать до 5000 долларов в год на FSA по уходу за детьми, в то время как супружеские пары, подающие отдельные заявки, могут откладывать до 2500 долларов. Однако только на 2021 плановый год предел взноса в FSA по уходу за иждивенцами был увеличен Законом об Американском плане спасения до 10 500 долларов для одиноких заявителей и пар, подающих совместную заявку, и 5 250 долларов для супружеских пар, подающих по отдельности.

Однако только на 2021 плановый год предел взноса в FSA по уходу за иждивенцами был увеличен Законом об Американском плане спасения до 10 500 долларов для одиноких заявителей и пар, подающих совместную заявку, и 5 250 долларов для супружеских пар, подающих по отдельности.

Общая экономия налогов аналогична экономии, которую получают те, кто использует медицинские планы FSA. Если ваш работодатель делает взносы от вашего имени, общая сумма не может превышать годовой лимит.

Припаркуйте свои деньги

В условиях постоянно меняющихся цен на газ, как вы уделяете внимание расходам на поездки на работу? Попробуйте пригородный сберегательный счет. Если вы едете на автобусе, поезде, фургоне, пароме или едете и паркуетесь, этот тип сберегательного счета может помочь.

Оцените, сколько вы тратите каждый месяц на парковку, и откладывайте эти деньги до вычета налогов на сберегательный счет пригородной парковки. Вы можете установить максимальный месячный лимит в размере 270 долларов США (увеличение до 280 долларов США в 2022 году). Согласно Калькулятору сбережений пригородных поездов Wageworks.com, человек, который тратит 200 долларов в месяц на парковку и находится в налоговой категории 24%, потенциально может сэкономить 48 долларов в месяц или более 576 долларов в год.

Согласно Калькулятору сбережений пригородных поездов Wageworks.com, человек, который тратит 200 долларов в месяц на парковку и находится в налоговой категории 24%, потенциально может сэкономить 48 долларов в месяц или более 576 долларов в год.

Если вы не водите машину и не паркуетесь, вы можете оценить ежемесячную стоимость билета для вашего вида транспорта. Затем вы можете каждый месяц откладывать эти деньги на пригородный счет и оплачивать эти расходы, используя доллары до вычета налогов. Потенциальная экономия средств может быть аналогична плану парковки, упомянутому выше.

Пригородная учетная запись — это еще один тип учетной записи, который можно использовать или потерять, поэтому вам лучше делать консервативную оценку своих расходов, а не щедрую.

Какие обязательные удержания из заработной платы?

Стандартными вычетами из заработной платы являются федеральный подоходный налог, подоходный налог штата, социальное обеспечение и Medicaid. Некоторые города и округа включают другие подоходные налоги.

Какие добровольные отчисления из заработной платы уменьшают налоги?

Добровольные отчисления из заработной платы, которые могут принести пользу работнику и уменьшить сумму причитающихся налогов, включают планы 401(k), медицинский сберегательный счет (HSA), медицинскую страховку, счет с гибкими расходами (FSA), компенсационные выплаты и расходы на уход за детьми.

Каков лимит взносов для учетной записи 401(k)?

Годовой лимит взносов для счета 401(k) в 2021 году составляет 19 500 долларов США. В 2022 году эта сумма увеличится до 20 500 долларов. Если вам 50 лет или больше, вы можете внести дополнительно 6500 долларов США как в 2021, так и в 2022 году.

Сотрудники, которые ездят на работу, оплачивают медицинские расходы или тратят деньги на уход за зависимыми, могут уменьшить свое налоговое бремя, создав учетную запись FSA. Эти сбережения в сочетании с регулярными взносами 401(k) могут позволить работнику обходить или отсрочивать налоги буквально на тысячи долларов каждый год.

Здесь предполагаются те основания для удержания, которые Закон не обозначил в других очередях.

Здесь предполагаются те основания для удержания, которые Закон не обозначил в других очередях.