Торговля на бирже основы – Торговля на бирже (биржевая игра) для новичков – пошаговое руководство как начать играть на бирже в Интернете + 9 советов как правильно торговать и зарабатывать

Ничего не найдено по запросу Wp Content Uploads 2014 09 Osnovy Birzhevoy Torgovli Pdf

Бонусы 2019 для Форекс трейдеров. Список бонусов без депозита и с выводом прибыли

В этом материале, мы затронем бонусы 2019 года, для Форекс трейдеров, которые хотят зачисления денег от брокера, не вкладывая при этом ни цента собственных средств….

1518

Список брокеров Московской фондовой биржи с минимальным депозитом

Подбирая себе компанию-посредника для торговли на Московской фондовой бирже, трейдеры и инвесторы сталкиваются со сложной задачей. Все брокеры характеризуются…

1194

БКС брокер: преимущества компании и пошаговое открытие демо счёта

Деятельность трейдера на валютном, фондовом или других рынках нельзя назвать простой. Чтобы зарабатывать на разнице курсов и скачках цен на те или иные активы,…

1232

Американские брокеры фондового рынка, работающие в России. ТОП 4 зарубежные компании

Чтобы осуществлять торговлю на биржах Соединенных Штатов, следует заручиться поддержкой иностранных брокеров или компаний из ограниченного списка российских –…

1438

Forex Club лишили лицензии ЦБ РФ: есть ли повод для беспокойства?

Любой опытный трейдер подтвердит – успех торговли во многом зависит от правильности выбора посредника, предоставляющего доступ к валютному рынку. В последнее…

1124

Брокеры Московской биржи с минимальным депозитом и низкой комиссией. Рейтинг проверенных компаний

Московская межбанковская валютная биржа, на сегодняшний день открыта для внушительного количества компаний — брокеров, у каждой из которых имеются свои…

1175

World Forex (WForex) — обзор и реальные отзывы о Форекс брокере

World Forex – далеко не новичок как в сфере валютного трейдинга, так и бинарных опционов. Будучи основанным еще в далеком 2007 году, он в кратчайшие сроки сформировал…

762

Pocket Option: детальный обзор и реальные отзывы о брокере бинарных опционов

Pocket Option, стартовавший в 2017 году, оказался на тот момент приятным сюрпризом для трейдеров бинарных опционов. Чтобы пробиться на и без того переполненном рынке,…

1501

Как выбрать брокера для торговли на фондовом рынке? 5 советов, которыми нельзя пренебрегать

Современный старт в трейдинге, предлагает выбор из множества компаний, предоставляющих возможности торговали на фондовом рынке при их посредничестве или делать…

745

Брокер Amarkets — отзывы трейдеров, касающиеся условий работы компании

Рад приветствовать вас, дорогие трейдеры. Все мы пользуемся услугами брокеров, которые предоставляют доступы к рынку Forex, и от качества таких услуг во многом…

832

Отзыв лицензии у Форекс брокера. Что это значит и какие последствия ожидают трейдеров в связи с этим?

Несмотря на то, что Форекс обосновался на российских просторах уже довольно давно, с законодательным регулированием деятельности брокеров в РФ все еще возникают…

794

ТОП фондовых брокеров с минимальным первым депозитом. Рейтинг 4 надежных компаний, работающих в России

Когда начинающий трейдер подбирает себе брокера среди большого многообразия на рынке компаний, они руководствуется самыми разными требованиями. Одно из них –…

900

infofx.ru

Гайд по торговле на бирже часть2 Основа торговли

Первая часть лежит тут… smart-lab.ru/blog/155810.php… думал частично переписать, но решил просто добавить…

1 Основа торговли

Трейдинг — это прогнозирование будущих цен и торговля этого прогноза с целью извлечения прибыли.

Прогнозирование будущих цен можно делать на основе различных методов и способов, например: фундаментального анализа, новостей, цены, объемов, элиотов и прочих методов или их сочетания. В любом случае выделяется параметр наблюдения или ряд параметров на основании которых принимается решение об исходе прогноза.

В конечном итоге, исходы прогноза всего 2 — тренд и контртренд. В случае тренда мы делаем вывод что параметр наблюдения достаточно изменился, чтоб движение продолжилось, а для контртенда на основаниии такого же изменения параметра мы сделаем вывод что движение прекратится и сменится на противоположное.

2 Почему тренд или контртренд?

Все дело в 2ух разных моделях ценообразования, которые и позволяют делать деньги на рынке.

Чем точнее известна цена, тем более выражен контртренд. Если цена актива более менее известна и вычисляема, либо есть возможность оценить актив косвенно через другие активы или есть адекватная модель… то актив движется в контртренде… т.к. всегда известно где дорого и где дешево… признак контртрендовой бумаги — клинов больше чем треугольников… практически после каждого движения 50% коррекция… ложных пробоев больше чем настоящих…

Если цену актива нельзя точно определить и модели нет, то актив движется трендово от паник бая до паник села…

Трендовые бумаги это бумаги инновационные и пузырящиеся гугл фейсбук тесла апл т.е те чей бизнес сложно оценить и все они пузыри и наслуху… айпиошные… биткоины… еще такие бумаги называют спекулятивными

3 Особенности тренда и контртренда.

1 Торговля контртренда позволяет брать большой объем т.к торговля идет против движения. Это очень любят всякие фонды и крупняк.

2 Торговля контртренда содержит больший риск, т.к контренд торгуется в профит при низкой волатильности. Волатильность может внезапно вырасти скачком и потом медленно спадать. В период большой волатильности торговля контртренда понятное дело сливает. Причем из-за резкого скачкообразного роста волатильности в контртренда слив будет очень быстрым и просто можно не успеть среагировать и принять меры по ограничению убытков и впасть в состояние тильта. В случае торговли контртренда диверсификация не спасает, т.к. в кризис все движется и коррелирует между собой.

3 Торговля тренда содержит меньший риск, т.к хорошо торгуется на большой и растущей волатильности, и начинает тихонечко медленно сливать при снижении волы ниже определенного уровня. Слив при торговле тренда происходит медленно. Сливу обычно предшествует длительный боковик и дополна времени чтоб прекратить торговлю и перейти в другой трендовый актив. Хорошо снижает риски диверсификация.

4 Особенности торговли тренда

1 Выдам секрет, что тренд есть растущий и падающий.

2 Растущий тренд наиболее выражен в акциях, в которых рост занимает большую часть времени. Растут акции медленно, а падают быстро. Бык медленно идет в гору, а медведь выпадает из окна. Поэтому способы торговли от лонга в акциях не симметричны для шорта. Более того, одна и та же бумага может быть трендовой в лонг и контртрендовой в шорт.

3 Неочевидность шорта. Смысла в шорте особого нет, т.к торгуя только в лонг фикся профит на хаях — имеем профит в деньгах, а входя в позу на лоях мы имеем профит от падения, закупая большее количество актива. Из этого следует вывод о том, что шорт в 2 раза выгодней лонга, т.к имеем профит по деньгам и количеству.

5 Что торговать

Ну это банально лень писать… как нибудь в другой раз… облиги, спреды, арбитраж, парный, акции, фьючерсы, валюты, опционы… за 9 лет активной торговли торговал все… везде были свои фишечки, рюшечки, подводные камни и вышивка крестиком…

6 Основной принцип торговли.

Основной принцип торговли это диверсификация(много бумаг зараз+ неск стратегий) + выбор бумаг — трендовое в тренд, контртрендовое в контртренд остальное не торгуем…

Диверсификация уменьшает просадку в худшем случае в корень квадратный из числа активов раз… т.е для 10и активов торгуемых 10ью разными способами (т.е 10*10=100) можно ожидать снижение просадки в 10раз и больше…

Замечание: все-таки по ряду причин предпочтительнее диверсифицироваться по количеству бумаг, а не по количеству способов торговли в одной бумаге… т.к. корреляция разных бумаг ниже чем способов торговли в одной бумаге…

недавно мне возразили дескать как же… в кризис все летит в одну сторону и никая диверсификация не спасет… ну и в этом то суть… летит — значит тренд… а раз тренд, то у нас профит… и пусть оно себе летит дальше, т.к. у трендовых способов торговли просадки идут в боковиках, а в боковиках как раз у активов слабая корреляция — соответственно в боковике просадка ниже…

еще раз подчеркну, что диверсификация для контртренда работает хуже, а в кризис не работает совсем…

единственный способ диверсификации контртренда — это сочетание трендовых и контртрендовых стратегий торговли в одном активе…

7 Стратегия торговли.

Трендовое в тренд, контртрендовое в контртренд, а остальное не торгуем. Т.е. 80% бумаг являются унылым малопригодным для торговли говном.

Понять является ли бумага трендовой няшкой или унылой говняшкой крайне просто. Пишем бота типа пробоя хая-лоя предыдущего дня, или обычные скользящие средние, или осциллятор простейший типа пробоя N последних баров. Главное чтоб параметров оптимизации не было совсем или был всего 1. Тестируем и смотрим результат. Если бумага торгуется хорошо и стабильно простейшими способами, то она трендовая. Если бот хорошо и стабильно сливает — значит бумага контртрендовая. Лонг и шорт тестить раздельно, т.к. шорт с лонгом не симметричны, и на одну сторону мы можем увидеть тренд, а на другую контртренд.

Однако есть способ который позволяет торговать все бумаги подряд – тайминг. Т.е. в любой бумаге есть время когда она унылое непонятное говно… если тупо не торговать в это непонятное время и дождаться удобного случая – то можно торгонуть в тренд или контренд.

Замечание: некоторые бумаги имееют четко выраженный таймфрейм для тренда или контренда… т.е. иногда сменив таймфрейм можно обнаружить вместо унылого говна вполне себе торгуемую няшку. Обычно это проявляется на малых таймфреймах от 5мин и ниже.

8 Элементы торговли

есть всего 2 случая торговли тренд и контртренд…

для контртренда актуально широкий стоп + тейк профит + набор позы частями+ разбавление убытков

для тренда актуально короткий стоп + безубыток + трейлинг + вход на все+ пирамидинг в счет прибыли

место для втыкания стопов находится элементарно… ищем уровень… за ним и втыкаем… для тренда уровень смотрим на меньшем таймфрейме а для контренда на большем… Пример: рабочий таймфрейм 2 часа… для тренда смотрим уровень для стопа на 30ти минутке, а для контртренда на дневках…

я тестил всякие уровни… мне понравилось размещать стопы за хаем-лоем, и за 50% от движняка… размещение стопа за 50% от движняка позволяет на ходу запрыгнуть в любой тренд… особо ленивые могут втыкать стоп под ближайшей отрисованной свечой на большем-меньшем таймфрейме…

9 Интересное но бесполезное

Рынок идет в сторону максимизации объемов торгов. Т.е. рынок идет в ту сторону где больше сделок и торгуемых объемов. Именно поэтому стопы втыкают за поддержками-сопротивлениями-хаями-лоями там где прошел большой объем и скорее всего рынок туда уже просто не вернется т.к. там кончились и продавцы и покупцы.

Гэпы закрываются по той же причине. Внутри гэпов стоит непроторгованный объем, который стоит проторговать.

Спайки указывают направление движняка и обычно тоже закрываются.

Цена обычно ходит по одному месту минимум трижды, чтоб гарантированно проторговать весь объем, как для быков так и для медведей.

10 Выходы из позиций

Самое сложное это не войти в позу, а выйти из нее.

Для тех кто понимает, что выход важнее входа. Дарю свое видение выхода. Торговля в условиях неопределенности через выравнивание рисков

Хорошая дельная фишка. Торговал ее руками. Потом перешел на ботов и просто нет технической возможности. Пригоден как трейлинг стоп.

Основная идея в том, что вероятность профитной сделки ниже 50%… соответственно при столь низкой вероятности весьма опрометчиво закрывать профитную сделку и входить в противоположную. При сигнале на закрытие сделки, выравниваем риски зарывая часть позы, при этом фиксим профит, т.е. поза не закрывается полностью а только частично и стоп остается на прежнем месте.

Делается так. Пример дорабатывать напильником.

1 Сделка профитная + при в входе в сделку поставили стоп в % от капитала = 1% (например).

2 Видим сигнал на выход. Вероятность того что он правильный ниже 50%. Че делать?

2 Все просто… стоп остается на старом месте… но т.к. цена ушла стоп растянулся за счет профита… выравниваем стоп до первоначальных 1% скидывая часть позы и фикся при этом часть профита.

4 Терь есть 2 варианта… Первый, выбило по стопу… при этом теряется -1% от счета, но мы то отфиксили часть профита и в конечном итоге имеем безубыток… Второй вариант, по стопу не выбило — имеем новый сигнал на вход. В этом случае исполняем сигнал на вход передвигаем стоп на новое место, расчитываем позу и докупаем необходимое количество актива.

Замечания.

1 Все упрощает если мы знаем направление торговли. Т.е. сигнал на выход не является сигналом входа в противоположную позу.

2 Для контртрендовых бумаг нет смысла передвигать стоп — все равно цена далеко не уйдет и имеет смысл пилить боковик и докупаться

3 новая грань в долгосрочном удержании позы. Т.е. метода позволяет иметь профит от запилов актива, а не только от движняка в одном направлении.

4 Так же интересен способ для ловли дна с последующим длительным удержанием позы. Однажды запрыгнув в поезд, можно пилить унылое непонятное говно

5 Способ подходит для пирамидинга

мораль в том, что описываемый способ решает вопрос выхода из позы автоматически. Метод автоматом ведет позу, как трейлингстоп.

11 Входы в сделку.

Имхо именно этим маловажным предметом озабочены все новички и аналитики. Типа когда сесть в поезд. Имхо вход настолько прост что его обсуждать смысла нет. Если актив трендовый — торгуем пробой. Если контртрендовый — торгуем отбой. Особые эстеты могут торговать пробои и отбои с подтверждениями в виде отскоков.

12 Психология, дисциплина

Имхо это тоже крайне маловажный момент которым парят мозги новички. Имеет те же корни что и подростковая озабоченность и завышенные ожидания. После 10000 сделок озабоченность пройдет сама собой.

Дисциплина лечится удобным стилем торговли и удобным таймфреймом.

Психология вправляется правильным риском. Если от торговли воротит, и мозг отказывается торговать риск, то накуя себя насиловать??? Надо принять нормальный комфортный риск и осознать, что важен не профит, а сам факт успешной и прибыльной торговли. Т.е. сначала научись торговать в профит, а уже потом рискуй. Что значит научиться торговать я писал в первой части. Лично мне понадобилось почти 3 года чтоб выйти на нормальный рабочий объем, долго конечно, зато нервы поберег и счет.

Кроме того, надо понимать, что черезмерные эмоции и стресс от торговли легко приводят к обострениям шизофрении и психозам. Которые обычно проявляются в виде неконтролируемой активности различного вида. Про лудоманов, гуру и аналитиков наверное все слыхали и неоднократно наблюдали. Поэтому если внезапно обнаружите непреодолимое желание торговать, поучать, публиковать свои сделки, армагедонить, рисовать на графиках или постить мусор на смартлабе — поздравляю, от торговли потекла крыша. Обычное дело — бывает со всеми, главное не запускать и вовремя пролечить. Кстати есть совсем запущенные случаи, практически неизлечимы — это запись видеобреда, чем длиннее видеобреда — тем тяжелее болезнь. В особо тяжелых случаях начинаются глюки — мерещатся куклы, массоны, руки рынка и бен бернанка.

Как вариант снижения психологической нагрузки можно расторговать счет. Лично пошел этим способом расторговав счет с 40к до овер 14мио за неполных 6лет ботами. Поначалу стоп был в 500руб, столько мог себе позволить чтоб комфортно торговать. И сейчас стоп в районе 1-2% от счета, изменилась тока сумма счета, а риск остался тот же. Ну и конечно скилл торговли прокачался нехило.

12а Всем удачной торговли.

smart-lab.ru

Основы торговли опционами на бирже

Опционы довольно интересный инструмент для торговли. Они позволяют получать, практически без риска, довольно высокую прибыль. Причем неважно куда движется рынок, главное, чтобы он двигался. Что такое опционы, как они работают и как производится торговля опционами на бирже — об этом далее.

Опционы довольно интересный инструмент для торговли. Они позволяют получать, практически без риска, довольно высокую прибыль. Причем неважно куда движется рынок, главное, чтобы он двигался. Что такое опционы, как они работают и как производится торговля опционами на бирже — об этом далее.

Опционы и их виды

Опцион несколько похож на фьючерс. Это практически фьючерсный договор о покупке или продаже товара, валюты, ценной бумаги или другого актива по заранее установленной цене. Отличия от фьючерса в том, что опцион дает право покупки или продажи, но не обязанность. То есть покупатель такого опциона на покупку или продажу может отказаться от сделки, если условия перестали его устраивать. Продавец опциона такого права не имеет и сделку обязан довести до конца, если покупатель высказал такое желание.

Второе отличие — это премия опциона. Чтобы было понятно, что это за премия и как работает опцион, вот небольшой пример.

Покупатель заинтересован в покупке некоего актива, цена на сегодняшний момент его полностью устраивает. Но купить этот актив покупатель хочет через три месяца. Какая будет цена на тот момент — не известно. Покупатель договаривается с продавцом о фиксации цены. За эту услугу продавец получает некоторую фиксированную сумму — премию. Стороны подписывают договор, покупатель получает право на совершение покупки, продавец — премию. Если через три месяца, до истечения срока действия соглашения, покупатель не обратится к продавцу и не завершит сделку — продавец может реализовать свой актив другому лицу. Премия же остается у продавца в любом случае.

Таким образом виды выгоды от опциона для всех сторон:

Риски же распределяются не равномерно:

Опцион имеет черты страховки и используется именно с целью страхования актива от изменения ситуации на неблагоприятную.

Например, трейдер владеет неким пакетом акций. Он переживает, что ситуация сложится неблагоприятно, и акции снизятся в цене. Желая застраховать себя, трейдер продает опцион на покупку этого пакета акции по цене, которую он считает минимально допустимой для себя. В итоге, продавец опциона страхует себя и получает премию, а покупатель получает возможность купить акции по цене, которая может быть ниже рыночной.

Опционы бывают двух видов:

Таким образом на бирже сделок с опционами может быть только четыре:

Но и это не все. Вся прелесть опционов в том, что они выпускаются на предъявителя и их можно перепродавать. И это основная торговля опционами на бирже.

Торговля опционами на бирже

Перепродажа опционов может принести прибыль даже большую чем, просто покупка-продажа опционов.

На первый взгляд при перепродаже трудно получить прибыль, но это только на первый взгляд.

В первом примере объяснялась суть работы опциона. Вот как в этом примере можно заработать на перепродаже.

Покупатель до окончания действия опциона может продать свое право любой другой третьей стороне. Например, за месяц до окончания действия рыночная цена актива 1300 единиц. Покупатель опциона продает свое право на покупку актива на 1200 единиц. Цена же опциона составляет 1000 единиц.

Таким образом выгода покупателя составит 200 единиц минус первоначальная премия продавцу. Новый же покупатель опциона может его либо перепродать, либо воспользоваться самому.

Такие операции могут повторяться до тех пор, пока не закончится время действия опциона.

Именно так и происходит торговля опционами на бирже.

Опционы представляют собой интересный инструмент и для страхования своих капиталов, и для получения прибыли от перепродажи на бирже.

Более подробно читайте в блоге: https://blog.purnov.com/torgovlya-opcionami-pribylno

Другие статьи на нашем сайте

investtalk.ru

как начать, как вести дела.

С развитием онлайн технологий биржевая торговля для начинающих стала доступна. Практически все желающие могут стать участниками финансовых рынков. Некоторых биржа влечет как источник легких денег, другие подозревают торговую площадку в мошенничестве, наподобие финансовых пирамид.

Реальность же такова, что торговля на бирже, в отличие от нерегулируемого валютного рынка, легальна, работа строится по строгим правилам, процессы контролируются государственными и международными регуляторами. Успех же сопутствует организованным и трудолюбивым людям, точно так, как в любом другом бизнесе.

Биржевая площадка: структура и инструменты

Осуществляется биржевая торговля с понедельника по пятницу, суббота и воскресенье всегда выходные, а также есть национальные праздники, когда биржа не работает.

Структура регулируемого финансового рынка состоит из:

- функционала — торговых площадок и электронных систем;

- инвесторов — банков, кредитных организаций, управляющих компаний;

- посредников — брокеров и дилеров;

- организаторов — клиринговых компаний, регистраторов и депозитариев;

- поставщиков информации — агентств и новостных компаний.

Виды инструментов, с которыми работают участники торгов включают:

- фонды — акции, облигации и другие ценные бумаги;

- товары спот — зерно, продукты и сырье — металлы, энергия;

- валюты — индексы;

- срочный рынок — фьючерсы и опционы.

Биржи могут быть универсальными, на таких торгуются инструменты из разных групп, как на ММВБ, и специализированные, например, лондонская площадка металлов LME или чикагская товарная CME.

Торговля на бирже

Торговля на бирже: основные стили

Совсем недавно торговля на бирже для начинающих и выход на фондовый рынок требовали серьезный капитал. Но теперь, с онлайн доступом, недорогими брокерскими услугами и низкими лимитами для стартового депозита практически любой может стать владельцем акций одним щелчком мыши.

С технической стороны для торговли нужен компьютер, выход в Интернет и торговый счет. Однако, начинающим торговать на фондовой бирже следует настроиться на обучение и проявить терпение. Вначале, еще до выбора брокера, необходимо изучить теоретическую часть биржевой игры.

Инвестирование на фондовом рынке

Первое, что необходимо понять, до того, как начать торговать на бирже, это разницу между инвестированием и спекуляцией. Инвестор участвует в процессе развития тех предприятий, в чьи ценные бумаги вкладывает свои средства. Инвестор смотрит не только на техническую картину котировок акций, но и понимает, или предполагает, что те или иные бизнес-идеи компании эмитента, а также технологии, разработки или стартапы будут прибавлять в своей стоимости и вскоре станут стоить дороже. Таким образом, инвестирование, это действие, имеющее под собой рациональную основу с ожиданием увеличения вложенных средств с течением времени.

Спекуляции на фоновом рынке

Спекуляции или активная торговля несут в себе элемент азартных игр. Этот подход стремится превзойти традиционный стиль «купить и держать». Торговцы, они же трейдеры, ищут краткосрочные возможности и на растущих, и на падающих рынках.

Для успеха необходимо полностью исключить из процесса торговли на бирже начинающими элемент азарта и отнестись к трейдингу как к бизнесу. Обязательно нужно разработать и последовательно внедрить в практику серьезную программу:

- стратегический план с целями для капитала;

- бизнес-план с краткосрочными и долгосрочными целями;

- торговый план, описывающий какие инструменты и по каким принципам будут использоваться.

Важно понимать, что торговый план — это не просто набор правил, которые возможно будут работать и не чей-то план. Хороший план исследован на практике, протестирован на исторических данных, подвергается периодической коррекции время от времени и очень краток — излагается в нескольких предложениях.

Выбор начинающими брокера для биржевой торговли

Свои услуги для выхода на торговую площадку предлагают российские брокеры и дилеры и очень много зарубежных посредников. У брокеров есть определенные требования к размеру депозита. Дилеры выводят на рынок совокупную клиентскую позицию и дают возможность торговать на фондовой бирже начинающим с небольшой суммы.

Чтобы не ошибиться с выбором посредника, и не тратить затем время на поиск нового, следует обращать внимание на следующие моменты:

- Русский язык техслужбы. Многие торговые платформы переведены на русский, но не каждая брокерская компания имеет сотрудников, владеющих русским языком. Здесь возникает риск остаться без помощи или совета, так как некому будет ответить на вопросы и помочь разобраться с затруднением.

- Удобный вывод денежных средств, он должен быть прозрачен и безопасен.

- Количество и удобство вывода средств со стороны брокера — как часто, от какой суммы и какими платежными системами.

- Серьезный брокер запросит копии скана документов убедиться, что конкретный человек владеет счетом. Это делается в интересах безопасности.

- Регламент для брокера и, особенно, дилера — регулируется ли посредник государственными органами, есть ли подтверждающие документы на сайте.

- Какие льготы и премии предоставляются трейдеру для различных видов счетов.

- Какие провайдеры обслуживают посредника, ведь скоростное и мощное программное обеспечение брокера залог успешных сделок.

- Какие активы для торговли представлены. Обязательно должны быть самые техничные и ликвидные инструменты.

Организация справочной службы поддержки клиентов должна оперативно выходить на связь с трейдером и помогать решать возникающие проблемы.

Начало торговли на бирже: виртуальный и реальный счет

Познакомиться с ПО и приступить к виртуальной торговле начинающим можно на демо-терминале или через браузерную платформу. Вначале нужно разобраться с настройками, это сэкономит много времени в дальнейшем:

- следует построить графики выбранных бумаг или индексов, остальные инструменты удалить;

- активировать и удобно расположить ленту новостей;

- сохранить профиль для автоматической загрузки.

На сайте любого брокера есть разделы с обучающими материалами, курсами и вебинарами на бесплатной основе. Есть платное обучение и раздел с частыми вопросами и ответами. Как правило предусмотрены вкладки со статьями, стратегиями и форум с полезной информацией.

Торговля на бирже

Практическая биржевая торговля

В начале не стоит вкладывать в торговлю много средств. На бирже очень легко потерять капитал, особенно новичку. Сохранить и заработать значительно сложнее. Следует последовательно и не торопясь правильно начать торговать не ради прибыли, а для выработки собственного стиля и стратегии. С опытом и при положительных результатах можно наращивать депозит.

Фондовые брокеры условно делятся на 2 категории — с полным сервисом и выборочными услугами. Минимальная сумма брокера, с которой можно открыть счет составляет эквивалент 1 тыс. долларов. У дилеров есть варианты счетов с меньшим депозитом.

Развернутый спектр услуг касается крупных клиентских счетов, с суммой депозита от 25-30 тыс. долларов. Сервис для клиентов с небольшим депозитом ограничен, а иногда включает высокую плату за сделки с определенными инструментами.

Комиссионные и торговые сборы

Торговля — это приказ на покупку акций одного эмитента — если планируется приобрести пять разных акций, это считается как пять отдельных сделок, и оплатить сбор придется за каждую. В этом минус маленького депозита.

- Диверсификация увеличивает расходы, которые иногда составляют до 5% от суммы депозита трейдера еще до получения прибыли. Причем сборы взимаются не только за открытие, но и за закрытие сделки. Поэтому необдуманная торговля на фондовой бирже для начинающих легко обернется уменьшением счета на 8-10%.

- Вложения в один актив увеличивает риски для капитала. Как альтернативу, для небольших вкладов стоит рассмотреть облигации, паевые и взаимные фонды. Их структура состоит из разных акций и инвестиций, это снижает риск вложений в одну область.

Фондовая торговля в России

В России фондами торгуют на двух отечественных биржах, московской ММВБ и ФБСПб в Санкт-Петербурге. Для участия нужно познакомиться с правилами, инструментами и участниками биржи:

- как строится работа биржи;

- рабочие часы площадки;

- какие инструменты представлены и их спецификации;

- что лежит в основе роста и падения цены;

- кто принимает участие в торгах.

Вся необходимая информация об инструментах и распорядке торгов представлена на сайтах бирж. Кроме этого следует изучить литературу о трейдинге и основные виды анализа.

Биржа Форекс

Принципы и методы оценки фондового рынка

Понять, как правильно торговать на бирже помогут 3 основных подхода к анализу рынка:

- Фундаментальный основан на анализе финансовых и производственных показателей актива — процентная ставка, инфляционные ожидания динамика отраслевого роста и других.

Основные методы заключаются в сравнительном подходе, учете сезонности, корреляции, группировке и обобщении. - Технический анализ, это прогнозирование вероятного изменения цен на основе закономерностей движения цен в прошлом в схожих обстоятельствах. Изучению подвергается график. Информация учитывает цену, объем торгов, уровень между спросом и предложением.

Методами служат уровни и трендовые линии, паттерны, свечной анализ, волновые теории, фрактальный подход, рыночный профиль и другие схожие способы оценки. - Компьютерный анализ — один из разделов технического, использует статистические методы исследования и прогнозирования. Название «компьютерный» обусловлено применением ПО для сложных математических расчетов.

Методы компьютерного анализа обобщенно называются техническими индикаторами. Индикаторы существуют в десятках вариаций, но делятся на несколько основных групп:

- отслеживающие тренд, они как правило запаздывают;

- осцилляторы, считаются опережающими;

- объемные, учитывают количество сделок;

- выделенные в подгруппы Билла Вильямса;

- многочисленные пользовательские.

Хорошие материалы о российском фондовом рынке есть у авторов В. Твардовского и С. Паршикова. Теория о технической торговле представлена Л. Вильямса и Д. Мерфи. Интервью успешных управляющих изложены в «Магах рынка» Д. Швагера, практические схемы описаны в «Биржевых секретах» Л. Рашке и Л. Коннорса.

На Российских фондовых площадках начинающим выгодно торговать отечественными инструментами. Это связано с тем, что акции Европейских или Американских площадок рассчитываются на Московской и Питерской биржах по курсовой валютной стоимости. Кроме комиссий и сборов есть выплата за конвертацию при открытии и закрытии сделки. В результате, после выхода из позиции, брокер может удержать до 30-40% от полученной прибыли.

Торговля на бирже, в отличие от нерегулируемого валютного рынка, легальна, работа строится по строгим правилам, процессы контролируются государственными и международными регуляторами.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

biztolk.ru

Как торговать на бирже криптовалют

С момента появления в нашей жизни криптовалют прошло уже 9 лет. Сейчас сложность вычислений новых блоков самых популярных монет возросла настолько, что майнинг без специального оборудования и профессиональных ферм стал бессмысленным. Как в таком случае зарабатывать на криптовалютах? Остается только трейдинг криптовалют. Если у вас есть немного лишних денег и желание попробовать биржевую игру, мы вам расскажем, как торговать на биржах криптовалют.

Как торговать криптовалютой

Биржи бывают двух видов: работающие с фиатными деньгами и чисто криптовалютные. Если вы выберете чисто криптовалютную, вам придется озадачиться вопросом, как купить криптовалюту за рубли или доллары в другом месте. Это может быть обменник или другая биржа.

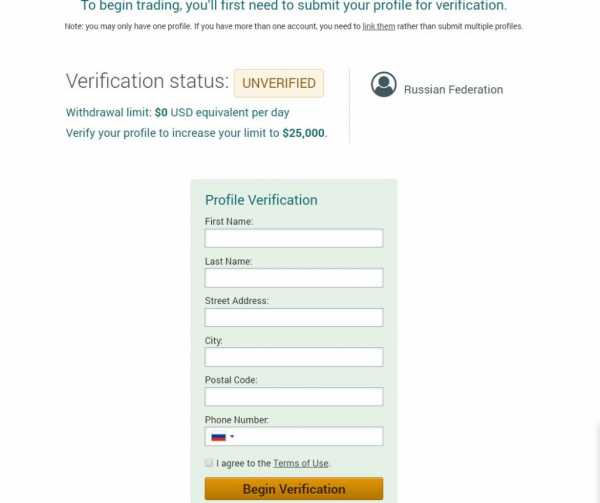

Перед тем, как начать торговать криптовалютой, нужно зарегистрироваться и пройти верификацию. С регистрацией и вводом средств не возникает трудностей. Верификация же нужна для вывода средств. Она представляет собой порой долгий процесс. Некоторые площадки проводят автоматическую верификацию по загруженным сканам документов, другие — только ручную.

Верификация позволяет увеличить лимиты на вывод и способствует повышению безопасности Вашего аккаунта.

Торговля криптовалютой на бирже преследует одну цель — купить дешевле, продать дороже. Вся задача сводится к предугадыванию того, как поведет себя курс, в какой момент лучше осуществить сделку. Эта задача решается с помощью анализа, прогнозирования и отслеживания сигнальных событий. Торговыми сигналами криптовалют называются значимые события в мире или крупные сделки, приводящие к изменению курса.

На криптовалютном рынке сложился собственный сленг. Китами здесь называют опытных участников торгов, профессионалов. Хомяками — слабо ориентирующихся новичков, не знающих особенностей рынка и торгующих без анализа и прогноза. Чтобы не быть хомяком, прочитайте нашу статью о торговле на бирже криптовалют для чайников, она познакомит вас с основами.

Основы биржевой торговли

Рассмотрим основные инструменты для эффективной торговли. Они ничем не отличаются от инструментов форекса или рынка ценных бумаг. Мы дадим базовую информацию по каждому. Надеемся, это подтолкнет вас к полноценному обучению торговле криптовалютой. После тщательного изучения всех инструментов вы сможете анализировать рынок и делать правильные выводы.

Графики

Все движения курсов валют записываются. Вы всегда можете просмотреть историю изменения цены любой валютной пары за любой промежуток времени. Для наглядности она представлена в виде графиков. Графики бывают различных видов, но самыми информативными считаются японские свечи. Они наглядно показывают спред.

Спред — это разница лучших предложенных цен на продажу/покупку валюты в один и тот же момент. Лучшими криптовалютами для торговли будут монеты с большим спредом. Умение понимать японские свечи пригодится в техническом анализе.

Ордеры

Ордер — это запрос трейдера на осуществление покупки или продажи валюты. Ордеры бывают агрессивные и пассивные. Пассивные выставляются на определенном уровне, а не по текущему курсу. Агрессивные — по текущей цене, они срабатывают моментально. Ордеры-агрессоры являются причиной колебания курса валютной пары.

Пример агрессивного ордера.

Крупный агрессивный ордер способен вызвать значительное изменение графика и привести к срабатыванию множества пассивных.

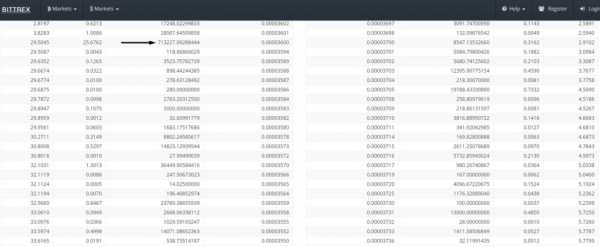

Стакан котировок

Стакан котировок представляет собой список ордеров, близких к текущей цене торгующейся пары. Стакан показывает желание других участников торговать по данному курсу. Если находятся встречные ордеры, сделка совершается, а курс корректируется с учетом этой сделки. Если для ордера не нашлось встречного, то он остается в таблице ждать пару, или пока владелец не отменит его сам.

Для удобного анализа стаканов (списков) необходимо увеличить количество отображаемых строчек.

Важно уметь анализировать стакан котировок. Ищите ордеры на большие суммы, они могут вызвать изменение курса. Ордеры на покупку вызовут его рост, а на продажу — слив. В списке перечислены только ордеры, приближенные к текущей цене. Поэтому сложно прогнозировать, как поведет себя курс дальше после срабатывания крупных ордеров в поле нашего зрения, но краткосрочный анализ сделать можно. Для углубленного анализа понадобятся другие инструменты технического анализа или даже новостные стратегии.

Значимые уровни

Графики валют отнюдь не представляют собой прямую, это кривая с взлетами и падениями, максимумами и минимумами. Линия, проведенная по ряду максимумов, следующих друг за другом, называется линией сопротивления, минимумов — линией поддержки.

Пространство на графике между параллельными линиями сопротивления и поддержки называется каналом или трендом. Если линии направлены вверх, это значит, что на рынке больше покупают, чем продают. В таком случае говорят, что тренд восходящий. Если линии направлены вниз, то тренд нисходящий, на рынке больше продают.  Когда число покупок примерно равно числу продаж, то линии сопротивления и поддержки находятся в горизонтальном положении, а тренд называется боковым.

Когда число покупок примерно равно числу продаж, то линии сопротивления и поддержки находятся в горизонтальном положении, а тренд называется боковым.

Трейдерам выгодно торговать на границах канала: покупать, когда цена падает, и продавать, когда она растет. Важно научиться определять значимые уровни графика, это относится к основам технического анализа.

Особенности криптовалютной торговли

Криптовалютный рынок живет по тем же принципам, что валютные и рынки ценных бумаг. Главное его отличие — это волатильность. Курсы монет необычайно подвижны. Это источник возможностей трейдеров и ответ на вопрос, как зарабатывать на бирже криптовалют. Прибыль обеспечивается разницей цены. Логично, что подвижность курса является одним из основных критериев выбора криптовалюты для торговли. Отсюда вытекает второй плюс — минимальный капитал для старта.

Фондовые рынки малоподвижны. Чтобы получить ощутимую прибыль от разницы курсов, требуется вложить немало средств. В случае с криптой достаточно 100$, чтобы начать. Можно умножить начальную сумму в несколько раз уже через несколько дней. Но делать тысячи процентов на торговле криптовалютами возможно только при правильном прогнозировании.

Пример пампа. Обычно “хомяки” в такие моменты начинают покупать монету, в то время как инициаторы скачкообразного роста продают её на пике курса.

Еще одной особенностью криптовалютного рынка является то, что рост или слив (обвал) курса может вызвать группа игроков или даже один игрок, обладающий значительной суммой. Опасной для новичка будет ситуация, когда движение торгов криптовалютой вызывается намеренно, и он купится на этот трюк. Такая ситуация на сленге криптотрейдеров называется «стрижка». Чтобы не стать хомяком, поддающимся провокациям, и не потерять деньги, мы дадим несколько рекомендаций безопасной торговли.

Как правильно торговать на криптовалютной бирже

- Рекомендуется играть на деньги, потеря которых не ударит по бюджету. В основе этого совета лежит психология. Если человек вложил все, что у него есть, или набрал кредиты, как он сможет спокойно играть на бирже? Постоянное напряжение от мысли, что можно потерять все, или что нужно отдавать кредит, может привести к поспешным решениям и ошибкам.

- Как покупать криптовалюту на бирже. Покупать следует до начала роста, лучше при падении. Если вы купите при росте, можете попасться на удочку манипуляторов рынка, о которых мы рассказывали в предыдущем разделе статьи.

- Как продать криптовалюту на бирже. Продавать следует при росте, по достижении ценой второй половины пика. Если вы ушли в минус, а цена падает уже долгое время, не поддавайтесь панике, не продавайте монеты дешевле, чем купили. Просто подождите. История помнит случаи падения цены биткоина на биржах до 50%, не помешавшие ему в последующем вырасти еще больше. Рано или поздно цена вырастет.

- Не ловите максимумы и минимумы. Конечно, хочется чтобы торговля на бирже криптовалют приносила максимум выгоды. У вас еще недостаточно опыта, чтобы точно определить этот момент. Лучше продать при росте «выше среднего», чем передержать и не успеть продать совсем.

- Запрещается игра на бирже на всю сумму в одном направлении. Торгуя только одной валютной парой, вы можете попасть в ситуацию затяжного падения курса. В таком случае вам придется ждать, пока он вырастет, все это время торговля будет простаивать, а вы превратитесь в инвестора. Для предупреждения такой ситуации рекомендуется делить все средства на 4-8 частей и играть в различных направлениях.

Сколько можно зарабатывать на бирже криптовалют

Размер заработка будет зависеть от трех факторов:

- Стартовой суммы;

- Выбранной стратегии торговли криптовалютой;

- Вашей прозорливости.

Заработок на криптовалюте ничем не ограничен, реально умножить первоначальную сумму в несколько раз за несколько дней. Соответственно, чем больше будет сумма, тем больше заработаете. Но можно не только заработать, но и потерять, если будете неправильно прогнозировать курс. Нет инструкции или гайда, пошагово рассказывающего, как торговать криптовалютой на бирже. Никто не даст точного рецепта обогащения. Мы можем только дать набор инструментов для анализа, прогнозирования и выработки собственной стратегии.

Стратегии торговли на биржах криптовалют

Все стратегии делятся на две группы: новостные и технические. Биткоин очень чутко реагирует на события. Курс заметно взлетел, когда Япония признала криптовалюты платежным средством. Хорошо просел, когда Китай запретил ICO. Но проблема в том, что сложно найти адекватные, своевременные новости в этой сфере. Они доходят до СМИ с большими задержками. Сейчас самыми лучшими источниками считаются форумы и блоги, куда пользователи приносят различные новости и делятся своими мнениями. Например, https://bitcointalk.org/.

Технические стратегии пришли из традиционной биржевой игры. Мнения криптовалютных трейдеров об их эффективности разнятся. Одни высказывают сомнения, а другие успешно используют элементы технического анализа. С одной стороны, рынком управляет группа игроков с активами, которые исчисляются миллионами долларов. С другой стороны, в рынок хлынула волна молодых трейдеров, их знания о техническом анализе почерпнуты из Интернета. Следовательно, рынок будет жить по этим принципам.

Скользящие средние

Скользящее Среднее — это среднее значение цены за фиксированный период времени. По мере того, как цена изменяется, ее среднее или растет, или падает. Есть несколько методов расчета скользящих средних. При анализе графика есть два сигнала для начала торговли криптовалютой. Если цена пересекает скользящее среднее снизу вверх — это сигнал к покупке, если сверху вниз — к продаже.

Пример скользящей средней (SMA) на графике LTC-BTC.

Сама скользящая средняя указывает на текущий тренд, открывать ордера рекомендуется только в его направлении.

Торговля на прорывах

Существуют два типа прорывов: продолжающиеся и разворотные. Иногда после восходящего или ниспадающего тренда рынок берет передышку. Покупатели и продавцы криптовалют как бы замирают в раздумьях что им делать дальше. В это время вы можете наблюдать боковой тренд, то есть движение цены в определенном диапазоне. Это состояние называется консолидацией.

Через некоторое время трейдеры принимают решение. Тренд либо продолжает идти в том же направлении (продолжающийся прорыв), либо меняет направление, тем самым вызывая разворотный прорыв. В этот момент можно заработать на развороте биржевого графика. Иногда бывают ложные прорывы, когда цена прорывает определенный уровень, но не продолжает движение в этом направлении, а возвращается обратно.

Торговля криптовалютами с плечом

Если трейдер пришел с небольшим депозитом, можно ли заработать в несколько раз больше? Депозит трейдера умножается на предоставляемое кредитное плечо. Как работает кредитное плечо? Брокеры и сами площадки добавляют к средствам клиента собственные. В результате он может оперировать гораздо большей суммой денег. Это позволяет получить прибыль в несколько раз больше. Правда, размер возможных убытков тоже возрастает. Кредитное плечо чаще используют в спекуляциях на краткосрочных изменениях цены, что помогает максимально использовать плюсы и минимизировать риски маржинальной торговли.

Арбитраж

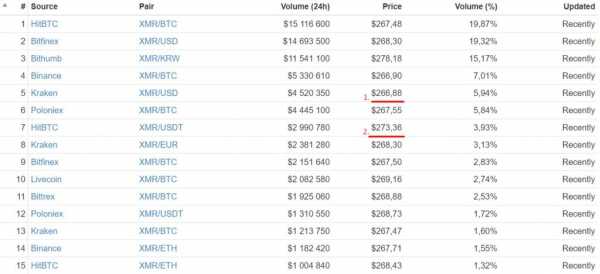

Арбитраж представляет собой стратегию, стоящую особняком от всех остальных. При ней прибыль извлекают из разницы цены одной и той же монеты на разных площадках. Схема проста: вы покупаете в одном месте монеты подешевле, и продаете в другом подороже.

1 – минимальный курс (биржа Kraken), 2 – максимальный курс (биржа HitBTC). На разнице между ними потенциально можно заработать.

Криптовалютный рынок имеет ряд особенностей: высокую волатильность, децентрализацию, медленные транзакции. Эти особенности порождают разницы курсов разных площадок. Данный способ заработка на биржах криптовалют занимает мало времени, требует минимальных знаний биржевой торговли и практически не содержит рисков.

Вы просто мониторите котировки всех площадок и ищите самые высокие и низкие курсы. Важно учесть несколько моментов:

- Баланс должен быть больше 100$. С меньшей суммы будет совсем смешной заработок.

- Рассчитывайте прибыль с учетом комиссий за ввод и вывод средств.

- Поскольку рынок очень волатилен, лучше осуществлять операции в период минимальной активности, чтобы курс не успел измениться, пока вы будете проворачивать сделки.

Мы рассмотрели основы трейдинга на криптовалютах. Дали краткий обзор существующих стратегий. Надеемся, он вас заинтересует и подтолкнет к глубокому изучению. Наши советы и рекомендации помогут вам принимать решения рационально, делать меньше ошибок, не быть хомяками и стать китами криптовалютного рынка.

и Telegram (crypto_state).

и Telegram (crypto_state).Если Вам понравилась статья, пожалуйста, поделитесь ей с друзьями в соцсетях и на форумах (кнопки ниже). Вы очень поможете расширить криптовалютное сообщество и развивать наш проект быстрее!

cryptostate.ru

Основы биржевой торговли — Урок №1. Структура и участники фондового

Фондовый рынок

Фондовый рынок – это механизм, объединяющий тех, кто имеет свободные средства с теми, кто в этом нуждается.

То есть, это место встречи продавцов и покупателей ценных бумаг. Для частных инвесторов фондовый рынок – это возможность вложения и приумножения накопленного капитала путем купли-продажи ценных бумаг: акций и облигаций.

Но, с точки зрения корпораций и юридических лиц, которые, так же, как и частные лица, могут использовать вложения в ценные бумаги для приумножения капитала, фондовый рынок выполняет еще одну важную функцию – он дает возможность привлечения капитала для финансирования деятельности организации.

Если организации нужны деньги на развитие и финансирование деятельности – у нее есть два пути: внешнее и внутреннее финансирование.

Самый простой пример внешнего финансирования – банковские кредиты. Однако есть и альтернатива – компания может выпустить долговые ценные бумаги, облигации. Облигации имеют ту же природу, что и банковский кредит – это тот же самый долг под проценты, только кредитором в данном случае выступает не банк, а неограниченный круг лиц, среди которых были размещены облигации.

Внутреннее финансирование – это реинвестирование прибыли, либо формирование или увеличение уставного капитала за счет выпуска акций — долевых ценных бумаг, составляющих долю держателя в уставном капитале компании.

Акции и облигации – это инструменты фондового рынка, с помощью которых и происходит привлечение капитала в экономику, что является основной целью компаний, и которые впоследствии участвуют в открытом, доступном всем желающим процессе биржевых торгов, и дают возможность частным инвесторам совершать с ними сделки и получать прибыль.

Первичный и вторичный рынок ценных бумаг

Исходя из этих процессов, фондовый рынок можно условно разделить на две составляющие:

- Первичный рынок, на котором происходит выпуск ценных бумаг в обращение и первое размещение среди владельцев. Этот процесс называется эмиссией, а лицо, выпустившее и разместившее ценные бумаги – эмитентом.

- Вторичный рынок, на котором выпущенные ценные бумаги впоследствии торгуются и могут менять владельцев неограниченное число раз.

Вторичный рынок, в свою очередь, разделяется на биржевой (официальная торговля ценными бумагами на бирже) и внебиржевой (разного рода внебиржевые торговые площадки, скупка ценных бумаг и отдельные частные внебиржевые сделки).

Процесс появления ценной бумаги на рынке и последующей торговли выглядит следующим образом:

- Эмитент выпускает ценную бумагу на первичном рынке и размещает ее среди инвесторов.

- Инвестор покупает выпущенную ценную бумагу при первичном размещении и впоследствии продает ее на вторичном рынке другому инвестору.

Таким образом, в функционировании первичного рынка участвуют эмитент и инвестор, а на вторичном – инвесторы торгуют ценными бумагами между собой.

Профессиональные участники фондового рынка

Для обеспечения прозрачности, быстроты и соблюдения законодательных норм процесса торговли ценными бумагами, на фондовом рынке функционирует институт профессиональных участников, каждый из которых выполняет свою функцию.

Всех профессиональных участников объединяет одно – их деятельность подлежит обязательному лицензированию и контролю со стороны государства.

Если эмитент и инвестор действуют на фондовом рынке в рамках гражданского законодательства и федеральных законов «О рынке ценных бумаг» и «Об акционерных обществах», то профессиональные участники дополнительно обязаны иметь лицензию на осуществление определенного вида деятельности и подчиняться дополнительным требованиям со стороны регулятора.

До сентября 2013 года государственным органом, осуществляющим контроль профессиональной деятельности, была Федеральная служба по финансовым рынкам (ФСФР). 1 сентября 2013 года ФСФР была упразднена, и ее функции были переданы Центральному банку РФ.

Сейчас именно ЦБ РФ выдает лицензии на профессиональную деятельность и контролирует работу профессиональных участников.

Фондовая биржа

Центральное место в структуре профессиональных участников рынка ценных бумаг занимает фондовая биржа. Это – место встречи продавцов и покупателей, лицо фондового рынка страны.

Ее основные функции:

- Выявление равновесной цены каждой ценной бумаги.

- Обеспечение открытости процесса торговли.

- Обеспечение гарантии исполнения сделок.

- Арбитраж.

- Разработка кодекса поведения участников торгов.

Биржевая история в современной России началась в 1992 году с Московской межбанковской валютной биржи (ММВБ), которая была создана для торговли иностранной валютой. Но уже в 1997 к валютным операциям присоединились сделки с акциями и облигациями, и к 2000 году на фондовую секцию ММВБ приходилась большая доля совокупного биржевого оборота по российским акциям.

Более мелкие территориальные биржи в процессе становления фондового рынка в России постепенно входили в состав двух основных торговых площадок, шел процесс укрупнения и глобализации биржевой торговли, который окончательно завершился в декабре 2011 года объединением двух крупнейших торговых площадок России – РТС и ММВБ, и образованием единой Московской биржи, которая и функционирует в настоящее время.

Биржевые посредники

Следующая группа профессиональных участников относится к биржевым посредникам и включает в себя Брокера, Дилера и Управляющую компанию.

Все они выполняют различные функции, но их объединяет одно – они являются связующим звеном между биржей и частными клиентами.

Дилер самостоятельно устанавливает цены покупки и продажи ценной бумаги и предлагает всем желающим совершить сделку по объявленным котировкам. Все сделки дилера совершаются от его имени и за его счет.

Брокер осуществляет посреднические услуги по выводу клиента на биржевой рынок и сопутствующие консультационные услуги. Все сделки брокера совершаются от имени и за счет клиента, он – передаточное звено между биржей и конечным продавцом или покупателем ценной бумаги.

Управляющая компания осуществляет процесс доверительного управления активами клиентов. В отличие от брокера, она не просто выводит клиента на рынок, но и принимает инвестиционные решения относительно переданных ей в управление активами. Разновидностью доверительного управления являются паевые инвестиционные фонды – отдельный вид доверительного управления, производимого в форме коллективных инвестиций.

Прочие профессиональные участники

Депозитарии и регистраторы – это место хранения ценных бумаг. Разница между ними заключается в следующем:

- Депозитарий имеет, как правило, торговую направленность, и обычно создается при брокере для учета и хранения приобретенных через брокера ценных бумаг.

Отдельный единый депозитарий существует при Московской бирже – Национальный расчетный депозитарий. В нем происходит учет и хранение ценных бумаг, приобретенных на биржевых торгах, в разрезе каждого брокера. - Регистратор осуществляет учет и хранение ценных бумаг, не участвующих в процессе биржевых торгов – как правило по договору с эмитентом.

Расчетные и клиринговые компании обеспечивают произведение взаиморасчетов по биржевым сделкам. На российском рынке это Национальный клиринговый центр при Московской бирже.

Далее мы с вами более подробно разберем инструменты инвестирования.

investments101.ru

Основы Форекс трейдинга для начинающего. С чего следует начать торговлю на бирже?

Основы Форекс трейдинга, это то с чего необходимо начинать любому новичку, решившему посвятить себя спекуляции валютами. Существует обманчивое мнение о том, что торговля на бирже валют является обычной игрой, своего рода развлечением, не требующим каких-либо знаний и навыков.

По этой причине, люди не понимающие основы Форекс трейдинга и не знающие с чего начать работу на бирже уходят с рынка не солоно хлебавши, и лишь малый процент трейдеров становится настоящими профессионалами.

Сегодня, мы хотим поделиться своим пониманием того, с чего начать новичку, чтобы его торговля на бирже не закончилась, так и не начавшись.

Основы Форекс трейдинга или что такое валютный рынок и кто такой трейдер?

Основы Форекс трейдинга новичку следует начинать изучать непосредственно с понятия валютного рынка.

Итак, «Forex», это краткая версия от английского выражения «Foreign Exchange», которое означает «международная биржа» или «международный обмен».

Форекс представляет по сути целую совокупность всевозможных спекулятивных, инвестиционных и торговых операций, реализация которых осуществляется посредством множества финансовых институтов.

Другими словами, Форекс, это целая сеть торговых отношений, складывающихся между участниками находящимися в разных уголках мира:

- коммерческие и центральные банки,

- дилеры, брокеры,

- страховые компании,

- частные инвесторы,

- транснациональные корпорации,

- пенсионные фонды и другие.

Но, главенствующую роль на бирже играют банки, так называемые маркетмейкеры рынка, потому что именно эти структуры проводят наибольшее количество активных торговых операций, предлагая продавать либо приобретать банкам-контрагентам и своим клиентам различные валюты.

Итак, с рынком валют мы разобрались, но новичку решившему освоить основы важно знать, кто есть трейдеры и чем они занимаются. Большинство людей, не изучивших основы Форекс трейдинга, представляют себе трейдеров некими удачливыми игроками, сравнивая их деятельность с игрой в игорных заведениях. Но это совершенно не так.

По сути, трейдер, это, к примеру, тот же директор магазина, решающий вопросы о том, чем на сегодня выгоднее торговать, что имеет больший спрос, когда закупать товары наиболее выгодно, чтобы при дальнейшей его реализации получить максимальную прибыль и тому подобное.

Другими словами, как и владелец магазина, так и трейдер прибыль получают по одному и тому же принципу. Их доходы, это разница в соотношении цен покупки и продажи, иначе сказать, каждый из них стремиться купить как можно дешевле, а затем продать дороже. Единственная разница, что на Форексе в качестве товара выступает валюта, а не материальные блага.

Старт для начинающего, без первоначальных вложений

Валюта и другие активы биржи Форекс. Основы, необходимые начинающему трейдеру

Как, Вы уже догадались, основной товар на валютной бирже (видно из ее названия), это валюты по всем странам мира. Валюта, является элементом денежной системы, универсальной единицей, измеряющей стоимость любого из товаров или даже услуг. Однако валюта, также является и товаром, как и любая другая ценность, обменять которую можно на валютном рынке.

При этом, обменные процессы здесь совершаются по определенным курсам, то есть ценам к одной валюте, выраженной в валютах сторонних государств.

Ценность валют напрямую зависит от экономического состояния государства. Если экономическая ситуация по стране упадочная, то и ее валюта будет не на высоте, ведь никому не нужны деньги за которые купить ничего невозможно.

Непосредственно валютные курсы устанавливаются правительствами государств или их Центробанками. Такие курсы валют, являются фиксированными. Но существует и плавающий курс валют, который определяется на основании рыночного спроса и предложения на ту либо иную валюту.

Новичку следует знать, что торговым инструментом на бирже выступают сами валютные пары, а не отдельные валюты. Если Вы уже начали изучать основы Форекс трейдинга, то, скорее всего, заметили, что многие валютные пары включают в себя американский доллар (USD). Удивляться здесь нечему, ведь сегодня валюта США, это основной резерв большинства мировых государств. В американской валюте заключается большинство международных сделок, а многие страны именно в USD держат свою основную часть резервов.

Те валютные пары, которые содержат американский доллар и валюту развитой страны, являются основными или мажорными (major), это скажем:

- EUR/USD,

- USD/JPY,

- и наконец, GBP/USD,

- USD/CHF и другие.

Если в валютной паре участвует доллар США и валюта развивающейся страны (USD/NOK, USD/SGD и тому подобные), то такая пара называется экзотической. Ну, а те пары валют, котирующиеся без участия $ США (AUD/NZD, EUR/CHF и так далее), называются кросс-курсами.

Более того, новичку, начинающему работать на валютной бирже, необходимо знать, что одна и та же валюта, к примеру, тот же доллар, может выступать как расчетным средством, так и покупаемым товаром, поэтому и котировка может быть прямой или обратной.

Прямая котировка выражает, сколько единиц той валюты, трейдер может получить за единицу валюты другого государства.

К примеру, для США прямые котировки могут выглядеть следующим образом:

GBP/USD,

AUD/USD

или пара EUR/USD.

Обратные котировки или косвенные указывают на то, сколько можно получить единиц валюты другого государства за единицу национальной.

Опять же на примере США, они выглядят так:

- USD/EUR,

- USD/GBP и тому подобное.

Начинающим об основах Forex. Что влияет на размер сделок и прибыли в трейдинге?

Чтобы торговля на бирже Форекс, была прибыльной мало знать, что такое валютные котировки и так далее. Существует еще целый ряд аспектов, которые входят в основы Форекс трейдинга и оказывают влияние на прибыльность.

Первым делом, новичку спекулирующему валютами необходимо четко понимать, по каким ценам совершается продажа, а по каким покупка.

На валютной бирже эти цены называются «Bid» и «Ask». Первая из них, это цена по которой валюта приобретается у трейдера, а вторая – цена, по которой начинающий трейдер купит валюту. А вот разница, между этими величинами называется «Spread», которая и является основным видом прибыли дилинговых центров.

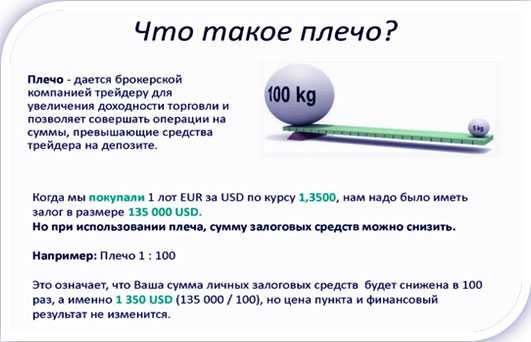

О маржинальной торговле и основах трейдинга с кредитным плечом

Рынки финансов устроены таким образом, что спекулянты во время совершения операций получают в свое управление денежную сумму на много большую, чем реально вкладывают сами. Другими словами, они получают своего рода кредит. Но, как Вы понимаете, дилинговые центры, это не благотворительные организации, поэтому при выдаче такого кредита они берут залог, то есть замораживают определенную часть депозита.

Такой залог носит название «маржа», то есть торговля на бирже является маржинальной. А вот соотношение между суммой, получаемой под залог и непосредственно размером залога, называется кредитным плечом.

О маржинальной торговле. Несколько правил успеха

К примеру, при использовании кредитного плеча 1:100, приобретая 100 единиц определенной валюты, наш трейдер получит к управлению 10 тыс. единиц этой валюты.

Сразу отметим, что большинство брокеров дают возможность пользоваться большими кредитными плечами (1:200, 1:500 и больше). Но, как показывает статистика, большинство новичков, соглашаясь на использование максимально допустимого кредитного плеча, забывают, что способно привести как к прибыли, но и к такого же размера убытку, что соответственно чревато сливом депозита.

В заключении об основах трейдинга

Ну, и, конечно же, в основы Форекс трейдинга входит создание собственной торговой стратегии – некоего свода правил, выполняя которые Вы будете читать все происходящее на рынке и прогнозировать развитие дальнейших событий, определяя, что именно продавать или покупать и в какое время. Основы Форекс трейдинга, мы донесли до Вас как могли, а вот вторым шагом рекомендуем выбрать подходящего брокер, поскольку от этого также зависит исход Вашего трейдинга.

Основы Forex. Разбираем платформу МетаТрейдер4

infofx.ru