Типы инвестиционных портфелей – Инвестиционный портфель и его виды. Как формировать инвестиционный портфель и управлять. Риски и доходность

Инвестиционный портфель и его виды. Как формировать инвестиционный портфель и управлять. Риски и доходность

Что такое инвестиционный портфель?

Инвестиционный портфель – совокупность финансовых и реальных активов, которые инвестор подбирает в различных пропорциях с целью получения максимальной прибыли или диверсификации рисков. Количество и состав активов, которые попадают в инвестиционный портфель, зависят от опыта и интересов инвестора.

Например, портфель может содержать высокодоходные и рискованные инструменты или, наоборот, инструменты, сделки по которым принесут меньше прибыли, но будут более надежными.

Чаще всего инвестиционный портфель – это инструмент управляющего, который работает со средствами клиентов. В зависимости от выбранной стратегии и желаемых сроков получения прибыли в инвестиционный портфель будут включены те или иные инструменты.

Какие виды инвестиционных портфелей бывают?

Существует много различных типов инвестиционных портфелей; их можно различать по различным критериям, но основные виды инвестиционных портфелей различаются по типу соотношения риск/прибыль:

- Консервативный

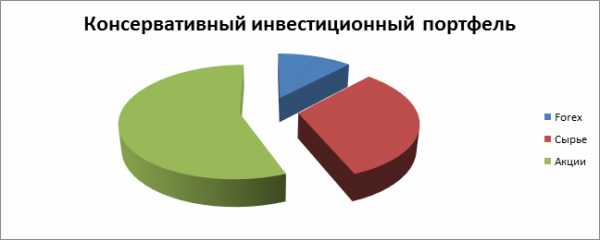

Консервативный инвестиционный портфель состоит из государственных ценных бумаг, акций «голубых фишек», золота и обеспечивает высокую защищенность составляющих и портфеля в целом, а доходность инвестиционного портфеля сохраняется на необходимом инвестору уровне.

Оптимизация по доходности и степени риска — характерная черта умеренного инвестиционного портфеля. В таком портфеле находятся как высокодоходные бумаги с высокой степенью риска, так и низкодоходные надежные бумаги, типа государственных облигаций.

Агрессивный инвестиционный портфель укомплектован высокодоходными ценными бумагами, включая их дериваты. Эти ценные бумаги имеют достаточно высокую степень риска. Поэтому, инвестор сам активно управляет своим портфелем или постоянно контактирует с управляющим его портфелем брокером.

Как сформировать инвестиционный портфель?

При формировании инвестиционного портфеля можно выделить несколько основных этапов:

- Определение себя как инвестора: консерватор, умеренный или агрессивный инвестор;

- Определение цели инвестирования: максимум доходности, минимум риска, быстрый рост капитала, быстрый возврат инвестиций или сочетание этих целей;

- Анализ финансовых рынков исходя из целей инвестирования;

- Выбор активов для инвестиций и определение их соотношения для заданного уровня доходности и минимума степени риска;

- Приобретение активов и начало текущего мониторинга сформированного портфеля.

Как управлять инвестиционным портфелем?

Портфельные инвестиции могут управляться инвестором непосредственно или передаться в доверительное управление брокерской компании. Передача в доверительное управление не означает полную передачу прав на управлением портфелем. Изменение состава портфеля, увеличение или снижение стоимости активов портфеля происходит с обязательным согласованием с инвестором.

Сущность управления портфелем для инвестора состоит в поддержании его доходности на определенном уровне. Здесь существует два основных подхода:

- Формирование высоко диверсифицированного портфеля с заданным уровнем соотношения доходы/риски.

- Формирование высокодоходного портфеля с высоким уровнем риска.

При этом управление инвестиционным портфелем может быть двух видов:

- Активное управление

Здесь речь идет о постоянном отслеживании рынка, покупке и оперативной продаже тех активов, которые теряют свою ликвидность. В таком виде управления состав инвестиционного портфеля часто подвергается изменениям.

- Пассивное управление

Здесь подразумевается сбор качественного диверсифицированного портфеля, его сохранение и получение прибыли.

Какая доходность инвестиционного портфеля?

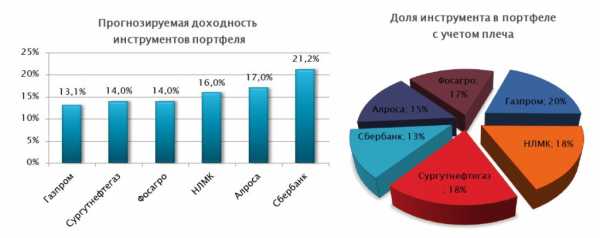

Главными параметрами при формировании и управлении инвестиционным портфелем, являются его ожидаемая доходность и риск. В связи с отсутствием возможности точного определения динамики вышеуказанных параметров, данные величины оцениваются, в первую очередь, на основе статистической информации за предыдущие периоды времени.

Ожидаемая доходность портфеля рассчитывается на основе ожидаемой доходности содержащихся в нём активов

Какие риски портфельного инвестирования?

Инвестор должен ясно понимать, что риск и доходность инвестиционного портфеля – это связующие звенья одной цепи. Потенциальное увеличение доходности влечет за собой увеличение риска, и наоборот.

Риски могут определяться факторами, не подвластными инвестору в момент выбора объектов инвестирования. Подобные риски относятся к изменениям ситуации во внешнеэкономической деятельности, их принято называть систематическими.

Систематические риски делятся на:

- политический риск – угроза негативного воздействия на рынок из-за смены правительства, войны и т.д.;

- экологический риск инвестиционного портфеля подразумевает под собой возможные убытки в случае природных катастроф или ухудшения экологической обстановки;

- инфляционный риск возникает в случае высокой инфляции, которая обесценит капитал инвестора;

- валютный риск может возникнуть по причине политических и экономических факторов, которые складываются в стране;

- изменение процентной ставки – это риск, при котором происходит снижение или повышение процентной ставки центрального банка страны, влекущее за собой изменения на рынке инфляций.

Суммарный риск инвестиционного портфеля складывается из всех вышеперечисленных. Для инвестора важна оценка не только отдельно взятых ценных бумаг, но и общий уровень риска на фондовом рынке и в экономике.

Помимо систематических рисков, на которые инвестор влиять не может, есть и несистематические риски, которые вызваны ошибками в управлении портфелем. Причиной этих рисков может быть непрофессиональная оценка инструментов инвестиционного портфеля в момент выбора инвестиционной политики, нерациональная структура инвестируемых средств. Повысив эффективность управления инвестиционной деятельности, можно избежать негативных последствий.

Несистематические риски делятся на:

- кредитный риск наступает в случае несоблюдения обязательств заемщиком или поручителями;

- отраслевой риск может быть связан с изменениями в определенной отрасли экономики;

- деловой риск связан с ошибками в управлении компаниями, в которые вложены деньги.

Полезные статьи по теме

fortrader.org

риск и прибыль решают все

Суть создания инвестиционного портфеля заключаются в прибыльности и платежеспособности вложений, их приумножении и безопасности. Цель инвестора – определить соотношение возможного риска и желаемой прибыли. Типы инвестиционных портфелей – определения этих соотношений.

Содержание статьи

Выбор типа портфеля

Инвестиционный портфель – все активы физического лица (или предприятия), которые находятся в управлении, учитывая намеченные цели. Общий портфель также может быть сформирован из небольших его частей: пакет ценных бумаг и недвижимость как вариант. В основном, портфельные инвестиции — это именно портфель, в котором находятся ценные бумаги и валюты.

Типы инвестиционного портфеля компании или частного лица выбираются, опираясь на цели его создания:

- Цель быстрого наращивания вложений – портфель роста.

- Цель быстрого возврата капитала – лучше воспользоваться стратегией агрессивного типа.

- Цель постоянного гарантированного дохода – создание портфеля, который формируется из акций крупных предприятий и корпораций.

Ниже рассмотрена оптимальная структура по типам портфелей.

Таблица – Примерная структура портфеля:

| Тип портфеля | Процент акций | Процент государственных ценных бумаг | Процент корпоративных облигаций | Процент прочих ценных бумаг |

| Консервативный | Нет | Свыше 50 | Ниже 50 | Нет |

| Агрессивный | Свыше 50 | Нет | Ниже 30 | Не более 10 |

| Сбалансированный | 30 | 30 | 30 | Ниже 10 |

Важно! Выбор типа портфеля зависит от двух основных показателей: доходность и уровень риска. Эти показатели должны быть приемлемыми для вас.

Рассмотрим детальнее сущность и типы инвестиционного портфеля в отдельности.

Тип портфеля – консервативный

Цель вложений: средняя, но стабильная прибыль наряду с самой высокой надежностью. Оптимально, если инвестиции можно будет забрать в любой момент при сохранении текущего уровня прибыли.

Основные показатели портфеля:

- Цель: получение регулярного среднего дохода.

- Степень риска: минимальная.

- Минимальный срок вложений: 1 месяц.

- Оптимальный срок: более полугода.

- Объект: ценные бумаги государственного сектора.

- На что смотреть при расчете прибыли: уровень инфляции, индекс изменения потребительских цен.

Пример структуры портфеля консервативного типа

Суть – сбережение накоплений от инфляции. Вкладывая в акции с более далекой датой погашения, доходы потенциально вырастут в разы.

Стратегия выступает хорошей альтернативой банковскому вкладу, потому что дает в общем тот же уровень доходности.

Тип портфеля – агрессивный

Здесь цель заключается в максимальном увеличении вложенного капитала. Стратегия сопровождается высокой степенью риска. Получение максимальных прибылей идет вследствие спекуляций с акциями, заключения сделок с высоким уровнем риска.

Основные показатели портфеля:

- Цель: максимально возможное увеличение капитала.

- Степень риска: высокая.

- Минимальный срок вложений: полгода.

- Оптимальный срок: свыше двух лет.

- Объект: акции, фьючерсы.

- На что смотреть при расчете прибыли: индексы ММВБ и РТС.

Видно, что применить данный тип инвестиций могут лишь профессионалы рынка. Также использование стратегии предполагает наличие большого капитала, что также указывает на то, что данный тип инвестиционных портфелей позволить себе могут не все.

Важно! Вложения в акции в среднесрочном периоде (в среднем, 5 лет) дают хороший результат. К примеру, ПИФы за 5 лет показали доходность свыше 900 %.

Основа сделок – спекулятивные операции в краткосрочном периоде. Максимум, в течение одного дня, иногда – часа. Необходимо постоянно отслеживать новостные события для возможности быстрой реакции на рост или падение стоимости капитала, связанные новостями.

При увеличении срока вложений на два-три года есть возможность снизить риски и приравнять их к портфелю сбалансированного типа.

Тип портфеля – сбалансированный

Содержит акции предприятий, облигации государства и корпораций. Процент акций немного больше, чем облигаций. Иногда в портфеле присутствует депозит. Портфель формируют обычно на краткосрочный и среднесрочный период.

Основной принцип здесь – диверсификация (см. Диверсификация инвестиционного портфеля — что это такое). Формируя сбалансированный тип, выделяют такие шаги:

- разработка стратегии вложений капитала;

- выбор более подходящих финансовых инструментов для инвестирования;

- оптимизация продуктов.

Выбирая финансовые инструменты для портфеля, важно принимать во внимание такие факты:

- позиция компании в списке. Нахождение компании в первых строчках дает большие шансы на то, что и в будущем компания будет процветать;

- стадия жизни отрасли. Любой продукт или компания проходит в своей жизни несколько стадий: от расцвета и роста до заката. Поэтому лучше останавливать своей выбор на акциях тех компаний, который находятся на стадиях расцвета и роста.

Основные показатели портфеля:

- Цель: средний рост капитала.

- Степень риска: средняя.

- Минимальный срок вложений: 3 мес.

- Оптимальный срок: более одного года.

- Объект: ценные бумаги компаний и государства.

- На что смотреть при расчете прибыли: средние ставки по депозитам, ставка рефинансирования.

Выделяют несколько разновидностей данного типа портфеля:

- Тип умеренного роста подразумевает покупку наиболее ликвидных ценных бумаг и государственных облигаций. Риск в этом случае растет, так как появляется риск негативных изменений в рыночной цене акции. Для уменьшения риска акции приобретать лучше из 7-8 самых надежных компаний. Основной фактор – ликвидность приобретенных бумаг: возможность быстро реализовать их с минимальными потерями.

- Тип умеренного консервативного роста. Цель — приращение стоимости вложений с оговоренной длительностью и проведением рискованных инвестиций. Бумаги перспективных компаний (которые стабильно выплачивают дивиденды) занимают значительную часть портфеля, это дает возможность снизить процентный риск. Длительный срок инвестиций дает возможность сгладить кратковременное падение цены акции.

- Тип долгосрочного роста. Долгосрочный портфель, дает возможность получить значительное увеличение вложений за счет рискованных сделок в рамках определенного срока. Риск потери большей части капитала снижается за счет продолжительности инвестиций. Доход принесут акции, а госбумаги лишь покроют инфляцию.

И в заключении

При всем разнообразии типов, видов портфелей, разработанных стратегий, нет какой-то идеальной формулы для получения прибыли. Постоянное движение рынка заставляет инвесторов регулярно пересматривать свои стратегии и типы портфеля.

Например, растущий рынок предполагает покупку акций, при падающем рынке лучше перевести средства в облигации. Выход – быть постоянно в курсе, чтобы вовремя принять решение о смене стратегии или тип инвестиционных портфелей. Помните, для получения прибыли необходимы взвешенные решения и объективный подход.

Успешных вложений!

tv-bis.ru

Инвестиционный портфель – что это такое. Формирование и управление инвестиционного портфеля

Что такое инвестиционный портфель? Этот вопрос в основном задают себе все начинающие инвесторы, которые хотят получить максимум дохода от инвестирования, уменьшив при этом риски потерь. К тому же, формирование и управление инвестиционным портфелем – это важная, необходимая и первостепенная задача всех инвесторов, от которой, в первую очередь, зависит размер их дохода. Поэтому, от того на сколько вы грамотно создадите инвестиционный портфель, будет зависеть судьба ваших вложений.

И, если вы хотите знать, как правильно формировать инвестиционный портфель, прочитайте эту статью до конца. Из нее вы узнаете все необходимые сведения, касаемые инвестиционного портфеля. Начиная от того, что такое инвестиционный портфель, его типы, виды и квалификация, заканчивая – как его оптимизировать и эффективно им управлять.

Содержание

Что такое инвестиционный портфель

Преимущества и недостатки формирования инвестиционного портфеля

Виды инвестиционных портфелей

1.Консервативный инвестиционный портфель (сниженный риск + надежный доход)

2.Агрессивный инвестиционный портфель (максимальный доход + высокий риск)

3.Комбинированный смешанный или умеренный инвестиционный портфель

4.Малоэффективный инвестиционный портфель (высокий риск + небольшой доход)

Типы инвестиционного портфеля

Принципы формирования инвестиционного портфеля

1.Целевая направленность

2.Баланс рисков и доходности

3.Ликвидность

4.Диверсификация

Из чего может формироваться инвестиционный портфель

Формирование инвестиционного портфеля – пошаговая инструкция для новичков

Шаг 1. Ставим правильную инвестиционную цель

Шаг 2. Выбираем инвестиционную стратегию

Шаг 3. Выбираем брокера

Шаг 4. Проводим анализ рынка и выбираем объекты инвестирования

Шаг 5. Проводим оптимизацию инвестиционного портфеля

Шаг 6. Получаем прибыль

Управление инвестиционным портфелем

1.Активный метод управления инвестиционным портфелем

2.Пассивное управление инвестиционным портфелем

Оптимизация инвестиционного портфеля

1.Диверсификация инвестиционного портфеля

2.Вложение денег в банк

3.Вложения в недвижимость

Вместо заключения

Что такое инвестиционный портфель

Для того, чтоб было больше понятно о чем идет речь в этой статье, разберемся в том, что такое инвестиционный портфель.

Инвестиционный портфель – это набор различных инвестиционных активов, в которые вкладывает свои денежные средства инвестор с целью получения прибыли.

Портфельными инвестициями могут быть ценными бумагами, товарами, недвижимостью, золотом, опционами и другими финансовыми активами, которые подбираются в зависимости от срока инвестирования и модели формирования портфеля инвестиций.

Основная и главная задача инвестиционного портфеля – это принести прибыль своему владельцу. Причем, просто находясь в этом портфеле.

Основной особенностью инвестиционного портфеля является то, что:

- инвестор в любое время может перевести инвестиционные активы в деньги;

- и низкий уровень риска: в случае потери каптала в одном инвестиционном инструменте, останутся другие.

Не смотря на это, полностью исключить инвестиционные риски просто невозможно. И самыми распространенным из таких рисков являются:

- Неправильно выбран инвестиционный инструмент. Что, в первую очередь, связано с вложением в активы сомнительных компаний или компании с сомнительными перспективами.

- Не учтена инфляция

- Неправильный выбор времени приобретения инвестиционных активов. Например, опытные инвесторы покупают акции тогда, когда все их продают, а не наоборот, как делают многие.

Как бы то не было, у каждого опытного инвестора имеется свой подход к формированию инвестиционного портфеля. И руководствуются они собственными нажитыми с течением времени правилами и принципами. Вот, как например, Уоррен Баффетт приобретал те акции, которые остальные инвесторы считали бесперспективными. И, как часто бывало, оказывался прав и получал с таких акций приличную прибыль.

Преимущества и недостатки формирования инвестиционного портфеля

К преимуществам формирования инвестиционного портфеля можно отнести:

- Ликвидность

По большей части, инвесторы вкладывают свои средства в высоколиквидные инвестиционные активы, что дает им возможность быстро их продать без особых потерь. Даже получается и так, что с хорошей прибылью.

Правда, не все инвестиционные активы можно быстро продать. Например, акции малоизвестных компаний реализовать сложнее, так как к ним инвесторы относятся с опаской. Но, как правило, такие вложения приносят зачастую неплохую прибыль.

- Открытость

Сегодня фондовый рынок достаточно открыт для любого желающего инвестировать свои средства в акции. К тому же, уже не нужно изучать и искать необходимую информацию, все находится в открытом доступе на сайте биржи.

Именно из-за такой публичности информации даже самый незнающий человек может получить всю необходимую для себя информацию, начиная от динамики цен от периода к периоду, заканчивая объемом вложений в ту или иную ценную бумагу и спред.

- Доходность

Как правило, у большинства инвесторов инвестиционный портфель состоит из ценных бумаг, которые относятся к высокодоходным инвестиционным активам. К тому же, акции могут принести доход в двух случаях: первый – в виде дивидендов, второй – когда ценные бумаги увеличиваются в цене.

- Простота в управлении

В случаи покупки ценных бумаг, то их можно приобрести и забыть о них на какое-то время. Покупаешь – и получаешь дивиденды, а в случае грамотного управления инвестициями можно их доходность увеличить в разы.

К недостаткам инвестиционного портфеля относятся:

- Рискованность

Этот минус, правда, относительный. И, в основном, зависит от того, из каких инвестиционных активов вы будете формировать свой инвестиционный портфель. Если инвестиционный портфель будет состоять только из высокодоходных активов, то и риски потерять все и сразу будет очень высоким. А, если вы грамотно и правильно распределите свои средства по различным инвестиционным инструментам, то заметно снизите риски потерять свои вложения.

- Наличие необходимых знаний

Начинать инвестировать, не имея определенных и специальных знаний, нет никакого смысла. Даже начинающий инвестор должен знать, что такое инвестиции, знать принципы инвестирования и уметь просчитывать риски. Иначе, вы не только останетесь без дохода, но и потеряете весь ваш вложенный капитал.

- Умение проводить анализ

Неумение анализировать может привести к очень печальным последствиям. Инвестор без этого навыка просто очень рискует потерять свой капитал. При инвестировании не столько важным является иметь огромные знания и умения, гораздо важнее уметь правильно выставлять причинно-следственные связи. Грамотно проведенный анализ может заранее выявить негативную тенденцию на рынке, минимизировать риски и получить даже при очень неблагоприятных условиях прибыль.

Виды инвестиционных портфелей

Виды инвестиционных портфелей – это та информация, которую должен знать любой инвестор, особенно новичок. Именно эти знания заложены в основу формирования собственных принципов инвестирования.

А теперь, рассмотрим общую и основную квалификацию инвестиционных портфелей.

1.Консервативный инвестиционный портфель (сниженный риск + надежный доход)

Данный инвестиционный портфель характеризуется минимальными рисками и гарантированным средним доходом. Основными инвестиционными активами данного портфеля являются высоконадежные ценные бумаги с медленным ростом курсовой стоимости. Как правило, это акции крупных компаний, ценные бумаги, выпущенные государством, облигации эмитентов с большой степенью надежности и давно присутствующих на рынке.

Консервативный портфель в основном формируют люди, которым легче недополучить деньги, чем их совсем потерять. Также, с формирования такого портфеля начинают новички, не имеющие достаточно необходимых знаний и опыта. А вот как раз данный инвестиционный портфель позволяет всего этого набраться без огромных потерь.

2.Агрессивный инвестиционный портфель (максимальный доход + высокий риск)

Как правило, данный вид инвестиционного портфеля состоит из высокодоходных инвестиционных активов. А, как уже известно, где больше предполагаемый доход, там выше риск потери капитала. Как правило, такой портфель состоит из акций и ценных бумаг с большими колебаниями курса за небольшой период, что обеспечивает высокую прибыль от процентов или дивидендов.

Агрессивный инвестиционный портфель подходит для опытных инвесторов, которые имеют достаточно знаний и опыта. А также те, которые умеют анализировать ситуацию на рынке и могут предсказать его поведение. Новичкам данный вид портфеля лучше не использовать.

3.Комбинированный смешанный или умеренный инвестиционный портфель

Это такой инвестиционный портфель, где риски и доходность находятся на одном уровне. Как правило, это долговременные выгодные инвестиции с учетом их роста, к которым относятся большая часть ценных бумаг: акции и облигации надежных эмитентов, давно присутствующих на рынке.

Как торговать на фондовом рынке, можете прочитать в этой статье.

4.Малоэффективный инвестиционный портфель (высокий риск + небольшой доход)

Данный вид портфеля из-за своей непопулярности редко где упоминается. Обычно такой портфель формируется только начинающими инвесторами или инвесторами, которые занимаются инвестированием нерегулярно, без мониторинга рынка, анализа новостей. Ценные бумаги и другие активы в этом случае выбираются произвольно, без плана и стратегии.

Как уже давно было замечено экспертами по инвестированию, возраст инвестора имеет прямое отношение на формирование инвестиционного портфеля. Более молодое поколение обычно формирует свой портфель высокодоходных и наиболее рискованных инвестиционных активов. А люди более старшего возраста наоборот, предпочитают вкладывать свои средства в долгосрочные, стабильные проекты с меньшим риском и, как следствие, — меньшей доходностью.

Типы инвестиционного портфеля

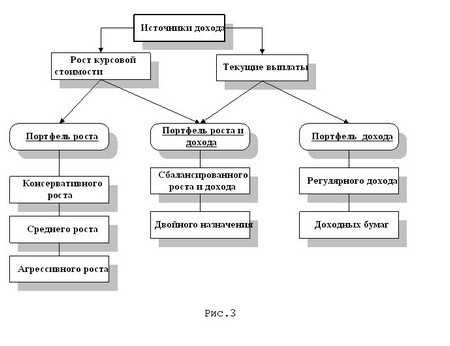

По способу получения дохода модно выделить следующие типы:

- Портфель роста – это инвестиционный портфель, направленный на покупку инвестиционных активов, стоимость которых должна расти.

- Портфель дохода – направлен на покупку инвестиционных активов, которые принесут доход (от погашения, дивиденды и пр.).

- Краткосрочный портфель – направлен на покупку высоколиквидных инвестиционных активов, чтоб в последующем их продать.

- Долгосрочный портфель – направлен на приобретение инвестиционных активов (вне зависимости от их ликвидности) для получения стабильного дохода.

- Региональный портфель – это приобретение ценных бумаг одного конкретного региона, позволяющий сконцентрироваться на более узком сегменте рынка.

- Отраслевой портфель — приобретение инвестиционных активов одной отрасли для сужения поля инвестиций.

Знать классификацию инвестиционных портфелей знать должен любой инвестор, в независимости от того новичок он или нет. Это позволит лучше ориентироваться на инвестиционном рынке и поможет сделать более правильный выбор.

Принципы формирования инвестиционного портфеля

Помимо знания квалификации, для грамотного формирования инвестиционного портфеля необходимо хорошо разбираться в принципах портфельного инвестирования. Самые основные и важные приведены ниже.

1.Целевая направленность

Это самый важный и главный принцип, касаемый, вообще, всего инвестирования в целом. Суть данного принципа заключается в том, что:

Прежде, чем вкладывать свои денежные средства, необходимо знать для чего это вам нужно.

Целей вложения своих денежных средств существует множество, к самым распространенным из которых относятся:

- сохранение денег, индексация на инфляцию;

- получение большого дохода;

- получения опыта в инвестировании и приобретение навыков анализа в реальном времени;

- создание пассивного дохода;

- и т. д., целей вложения много, и у каждого они свои.

Главное, ваши цели должна быть точными, четкими и конкретными. Их может быть много, но они должны быть обязательно.

2.Баланс рисков и доходности

Это именно тот момент, споры по поводу которого не прекращаются по сей день. Одни считают, что более важно получить высокий доход, имея при этом высокие риски потери капитала. Другие считают, что главное это стабильный, хоть и не большой, но все-таки доход.

Здесь каждый сам для себя должен решить соотношение риска и доходности, не опираясь на мнение других, пусть даже очень опытных, инвесторов. То есть, человек для себя должен сам решить какую сумму он психологически готов потерять при соответствующей имеющимся риску и доходу.

3.Ликвидность

Это очень важный показатель, на который необходимо делать упор при формировании инвестиционного портфеля. Он, как правило, создается из таких инвестиционных активов, которые можно регулярно покупать и продавать. Именно это делает их очень привлекательными, особенно, для опытных инвесторов.

Правда, существуют и такие низко ликвидные активы, которые, в конечном итоге, приносят свои владельцам огромную прибыль. Здесь все относительно. Поэтому, так важно иметь аналитический склад ума, чтобы уметь предугадывать поведение инвестиционных активов на изменение экономической обстановки на финансовом рынке.

4.Диверсификация

Вот без чего, но без диверсификации инвестиционных активов практически невозможно снизить риски потери своего капитала. Поэтому, формируя инвестиционный портфель, необходимо так распределить свой капитал в инвестиционные активы, чтобы в случае убыточности одного актива остались другие, с которых вы смогли бы получить прибыль. Тогда потеря капитала не будет восприниматься очень болезненно, и вы не потеряете все свои денежные средства.

Из чего может формироваться инвестиционный портфель

При формировании портфеля инвестиций необходимо, чтобы он соответствовал следующим требованиям:

- приносить максимум прибыли;

- иметь наименьшие риски;

- все активы должны быть ликвидными, чтобы обеспечить быстрый выход из позиции в случае необходимости.

К самым распространенным и популярным составляющим инвестиционного портфеля относятся:

Акции – рисковые ценные бумаги, которые могут принести очень большую прибыль, не которые из которых за короткий срок могут сделать человека богатым.

Облигации – это более консервативный вид ценных бумаг, которые не подходят для краткосрочных вложений. Рассчитаны на пассивных инвесторов. которые предпочитают получать прибыль медленно но верно.

Фьючерсы и опционы – это такой вид вложений на РЦБ, который по-другому можно обозвать, как ставки на экономические события в стране. При таких вложениях обязательно необходимо иметь специальные знания и умения. Но, не смотря на это, данный способ инвестирования является прекрасным вариантом для новичков.

Банковские депозиты и вклады. Вложение денег в банк, как было, так и остается самым надежным способом инвестирования своих денежных средств. Здесь вкладчик практически гарантированно получит обратно вложенную сумму с небольшим доходом, только покрывающим инфляцию.

Данный финансовый инструмент идеально подходит для накопления необходимой суммы денежных средств и для создания «подушки безопасности».

Валюта других стран. Здесь необходимо уметь трезво оценивать экономическую обстановку в стране, в валюту которой собираетесь вкладывать свои средства, и ее дальнейшие перспективы. То есть, вкладчик должен хорошо разбираться в экономике, уметь анализировать и делать дальнейшие прогнозы. Новичкам, не имеющим достаточных для этого знаний и умений, здесь делать нечего.

Вложения в драгоценные металлы. Драгоценные металлы на протяжении нескольких столетий является такой валютой, которая гарантированно приносит своим вкладчикам хороший доход. Правда, чтобы получить ощутимую прибыль, необходимо вкладывать свои средства на относительно длительное время.

Как правильно инвестировать в золото, можете прочитать в этой статье.

Особое внимание здесь заслуживает ОМС (обезличено — металлический счет) – очень интересный инвестиционный инструмент, при котором вкладчику выдается на руки сертификат о владении определенным количеством драгоценных металлов. На них начисляются проценты, которые вместе с вложенной суммой можно забрать в любой момент. А при увеличении стоимости металла, ваш счет будет увеличиваться соответственно.

Реальные инвестиции – это инвестирование своих денежных средств в недвижимость, бизнес, долю стартапа и другие подобные активы. То есть, в то, что хоть как-то можно потрогать.

Это основной и самый распространенный набор финансовых инструментов, в которые инвесторы вкладывают свои средства. Правда, конкретного и определенного набора активов, из которых формируется инвестиционный портфель, не существует. Каждый выбирает их для себя сам. Но, все же, основой большинства портфелей инвестиций являются ценные бумаги, преимущественно облигации. А у более консервативных инвесторов львиную долю составляют вклады в банки.

Как открыть вклад в банке, можете прочитать в этой статье, а открытие онлайн — вклада — в этой.

Формирование инвестиционного портфеля – пошаговая инструкция для новичков

С теорией мы разобрались, теперь можно перейти к практическим действиям. А именно, рассмотрим пошаговый план формирования инвестиционного портфеля.

Шаг 1. Ставим правильную инвестиционную цель

Любой инвестор всегда должен знать, зачем он вкладывает свои денежные средства в тот или иной инвестиционный инструмент, и, что он в конечном итоге хочет получить. Чем четче и конкретнее будет цель, тем эффективнее будет его инвестиционная деятельность. Если у инвестора в голове расплывчатые соображения, и он точно не знает, чего хочет, то и его действия будут соответствующие: расплывчатые, неточные и невнятные.

К тому же, ваша инвестиционная цель обязательно должна быть реальной. То есть, не нужно «прыгать выше головы» и пытаться достичь недосягаемое, все равно не допрыгнете, только надорветесь и разочаруетесь.

Новичкам лучше обратиться за помощью к профессиональному консультанту, слушать мудрые советы опытных инвесторов и следовать им.

Шаг 2. Выбираем инвестиционную стратегию

Инвестиционная стратегия выбирается исходя из личных соображений самого инвестора и того, что в конечном итоге он хочет достичь.

На самом деле, существует три основных инвестиционных стратегии:

- Агрессивная стратегия — это стратегия, которая предполагает получение большого дохода за короткие сроки. Инвестор при такой стратегии должен быть активным, постоянно покупать. продавать и реинвестировать. Данная стратегия требует времени, знаний и средств.

- Консервативная стратегия – это стратегия, которая предполагает пассивный подход к инвестированию, то есть выжидание. Ее цель – получение стабильного дохода при минимуме риска. в основном выбирают люди, не желающие рисковать своими средствами, и новички без необходимых знаний и умений.

- Умеренная стратегия предполагает комбинирование агрессивной и консервативной стратегии. Здесь риски и доходность находится на одном уровне. Как правило. это вложения в долгосрочные инвестиции.

Шаг 3. Выбираем брокера

Лучше буде, если вы выберете себе надежного брокера, который будет вам помогать и направлять на правильный путь. Для этого проведите анализ деятельности нескольких брокерских компаний, почитайте о них отзывы и поспрашивайте у опытных инвесторов.

Шаг 4. Проводим анализ рынка и выбираем объекты инвестирования

Здесь вам будет необходимо провести анализ рынка и выбрать инвестиционные активы, соответствующие вашим инвестиционным целям и выбранной стратегии.

Для начала вам будет необходимо получить всю необходимую информацию о имеющихся объектах инвестирования: почитайте специализированные сайты, статьи, книги и т.д.. После того, как вы начнете в них разбираться, и отличать их друг от друга, можно будет переходить к практике.

Особенно на самом начале своей инвестиционный деятельности, портфель инвестиций лучше формировать преимущественно из консервативных инвестиционных активов. Для новичков их доля должна быть около 50%. По мере повышения своей финансовой грамотности и получения необходимого опыта, можно будет сократить долю консервативных инвестиций, постепенно увеличивая умеренные и агрессивные.

В любом случае, выбирать необходимо только те инвестиционные объекты, в которых вы хоть немного разбираетесь. А на себя необходимо брать только те риски в виде потери капитала, которые вы психологически готовы перенести.

Шаг 5. Проводим оптимизацию инвестиционного портфеля

Сформировать инвестиционный портфель мало, его еще нужно постоянно оптимизировать. Например, если в нем находятся акции компании, показатели которой регулярно падают, от них нужно избавляться. Можно, конечно, их и оставить, но здесь нужно иметь твердую веру в то, что они снова поднимутся в цене.

В любом случае, каждый инвестор сам выбирает, как часто ему оптимизировать свой портфель. Консерваторы, например, редко меняют свои объекты инвестирования, а вто агрессивные инвесторы делают это с завидной регулярностью.

Шаг 6. Получаем прибыль

Получение прибыли – это конечная цель любого инвестора. Каждый инвестор вправе сам для себя решать, как ею распорядиться. Кто-то использует ее, как постоянный источник пассивного дохода, а кто-то направляет на расширение инвестиционного портфеля.

Управление инвестиционным портфелем

Грамотно сформированный инвестиционный портфель при эффективном его управлении может принести владельцу внушительную прибыль. Правда, для этого необходимо понимать, что из себя представляет эффективное управление инвестиционным портфелем. А теперь попробуем разобраться в этом по порядку.

Управление инвестиционным портфелем – это совершение ряда последовательных действий, направленные на сохранение и преумножение, вложенного в инвестиционные активы, капитала.

Причем, эти действия должны способствовать снижению уровню риска потери вложенных средств и содействовать увеличению дохода.

На сегодняшний день существует два метода управления инвестиционным портфелем:

- активный;

- пассивный.

1.Активный метод управления инвестиционным портфелем

Данный метод предусматривает постоянный анализ инвестиционного рынка с целью покупку выгодных активов и продажи низкодоходных. Таким образом, инвестор постоянно мониторит, наблюдает и приобретает наиболее интересные предложения по различным инвестиционным активам, что приводит к быстрому и резкому изменению в зависимости от состояния рынка инвестиций состава инвестиционного портфеля.

Существует три основных способа активного управления инвестиционным портфелем:

- сравнение прибыли старых инвестиций с новыми;

- продажа нерентабельных активов и покупка прибыльных;

- постоянное обновление инвестиционного портфеля, его реструктуризация.

Общий смысл активного управления заключается в том, что инвестор должен непрерывно отслеживать экономическую обстановку в стране, мониторить финансовый рынок, анализировать котирвки, курсы акций и предполагать возможные изменения.

Вот и получается, что данный метод управления требует обширных знаний, приличного опыта и понимания законов экономики.

2.Пассивное управление инвестиционным портфелем

Данный метод предполагает формирование инвестиционного портфеля с использованием диверсификации и учетом возможных рисков. В таком портфеле редко, когда происходит изменение его состава.

Пассивное управление включает в себя:

- диверсификация инвестиционного портфеля;

- определение минимума прибыльности активов;

- подбор инвестиционных активов с учетом диверсификации и доходности;

- формирование инвестиционного портфеля;

- осуществление контроля за доходностью активов, и обновление инвестиционного портфеля в случае уменьшения доходности его минимума.

Таким образом, при пассивном управления инвестор заранее составляет хорошо защищенный от рисков, диверсифицированный портфель и обновляет или собирает активы в новый портфель лишь в случае большого падения доходности ценных бумаг и других инвестиционных инструментов.

Оптимизация инвестиционного портфеля

Чтоб сформированный инвестиционный портфель оказался доходным и приносил прибыль его владельцу, необходимо обязательно регулярно его оптимизировать. Способов оптимизации существует много. Ниже будут рассмотрены основные и наиболее действенные.

1.Диверсификация инвестиционного портфеля

Это самое важное и главное правило инвестора. По-другому еще говорят : «Не кладите все яйца в одну корзину». Если яиц много, то и корзина должна быть не одна. Чем больше инвестиционных активов находится в инвестиционном портфеле, тем ниже будут риски. Правда, его доходность необходимо рассчитать так, чтобы она перекрывала существующую инфляцию.

Примерно диверсификацию инвестиционного портфеля можно показать следующим образом:

- 50-70% — это низкорисковые инвестиции;

- до 20% — высокодоходные инвестиции с высокой степенью риска;

- остальное идёт на резервные нужды и помещается на банковские депозиты или, например, на обезличенные металлические счета.

Это классический состав инвестиционного портфеля. Может быть и по-другому. Каждый инвестор вправе сам формировать его структуру.

2.Вложение денег в банк

Вложение денежных средств в банковские депозиты – это способ подходит тем, кто предпочитает более надежное инвестирование. Можно распределить свои денежные средства по самым крупным банкам страны.

К тому же, сегодня многие банки предлагают своим клиентам открытие инвестиционных вкладов и индивидуального инвестиционного счета. У них и надежность приближена к банковским депозитам, и доходность выше.

3.Вложения в недвижимость

Инвестиции в недвижимость было, есть и скорее всего будет практически самым надежным способом вложения своих средств (помимо банковских вкладов, конечно). Здесь инвестор практически гарантированно получает приличный доход. По крайней мере, уровень инфляции точно перекроется.

Вместо заключения

Теперь вы знаете, что такое инвестиционный портфель, как его формировать, оптимизировать и управлять. Если вам это кажется очень сложно выполнимым, не стоит отчаиваться и бояться браться за это дело. Помните – знания и опыт формируются только при осуществлении определенных действий и приложении усилий. Лень и бездействие еще никого богатым не сделали. Главное пытайтесь, пробуйте и начните что-то делать – и у вас обязательно все получится!

Если вам понравилась статья, и вы считаете ее полезной, ПОЖАЛУЙСТА поделитесь ею с друзьями и знакомыми!!!

Также, вы можете высказать свое мнение о статье и о самом сайте в комментариях, указать недочеты данного ресурса.

Сайт MyRublik будет вам очень ПРИЗНАТЕЛЕН.

finans-bablo.ru

Что такое инвестиционный портфель — как его создать и сформировать начинающему инвестору

Инвестиционный портфель — портфель инвестора по нынешним меркам очень выгодное вложение свободных денег, способное принести значительную прибыль при грамотном инвестировании.

В одной из предыдущих статей я уже подробно рассказывала, что такое инвестиции и для чего они нужны. Сегодня я предлагаю подробно рассмотреть, что представляет собой управление инвестиционным портфелем, как его правильно сформировать и как им управлять.

Что такое инвестиционный портфель

Если объяснить термин инвестиционный портфель простыми словами — то это комплекс всех денег, которые вложены в различные направления. Это могут быть как реально существующие предметы (недвижимость, валюта, и прочее), так и объекты фондового рынка и предприятия (акции, фьючерсы, сертификаты, облигации, векселя, венчурные инвестиции и так далее). Инвестиционному портфелю отводится очень важная роль в финансовой науке. Именно благодаря этому инструменту удается диверсифицировать возможные риски, то есть компенсировать возможные убытки за счет прибыли от других составляющих портфеля.

Портфелем инвестора называется комплекс денежных вливаний юрлиц и частных вкладчиков в объекты фондовых рынков.

Сбалансированный

Сформировать данный инвестиционный портфель можно покупкой любых акций тремя способами. При консервативном подходе покупаются те акции и облигации, которые принесут небольшую прибыль и имеют минимально возможные риски потери вложения. При умеренном (компромиссном) подходе выбираются акции и другие ценные бумаги, которые имеют средние показатели: прибыль в виде дивидендов не огромная, но и не маленькая, капитал умеренно растет, а возникновение рисков — под большим вопросом. При агрессивном покупаются такие акции, за счет которых можно получить максимально высокую прибыль, сравнимую с той, которую могут принести аукционы по банкротству. То есть такая, которая бы превысила Ваши вложения в несколько раз в короткие сроки, правда риск неполучения такой прибыли будет внушительным.

Консервативный

Предполагает покупку государственных акций, иных ценных бумаг или драгметаллов. Один из самых простых способов получения стабильной прибыли с возможностью сохранения собственных вложений: государственные активы отлично защищены от любых возможных рисков. Поэтому такие принципы формирования инвестиционного портфеля выбирают инвесторы, не склонные выбирать высокорискованные инструменты для инвестиций.

Агрессивный

Формируется из разных ценных бумаг и активов, которые имеют тенденцию к росту и удорожанию. За счет их покупки возможно быстро получить значительную прибыль. Но и риск потери вложенных средств слишком велик. В основном, в этом сегменте продаются и покупаются акции стартапов технической и инновационной направленности, перспективных научных направлений. Купить такие акции довольно просто, а вот найти на них покупателя — сложнее, поскольку ликвидность у них — низкая.

Виды инвестиционных портфелей

Девальвация рубля и снижение покупательской способности национальной валюты способствовало тому, что инвестициями заинтересовалось много людей. Инвестиции в России привлекли в первую очередь тех, кто хотел сохранить свои сбережения и приумножить их. Но чтобы успешно инвестировать необходимо для начала изучить основные теоретические моменты финансовых вложений, ведь инвестиционный портфель сможет быть разный.

Выделяют несколько видов инвестиционных портфелей по типу формирования, управления, набора активов, степени риска и другим параметрам. Например, это может быть криптовалютный портфель, инвестиционный портфель акций и других фондовых активов или же вообще смешанный инвестиционный портфель, в котором собраны самые разные инструменты. Рассмотрим наиболее интересные с точки зрения частного вкладчика, желающего получать пассивный доход, разновидности и то, из чего они складываются.

Портфель дохода

Этот инвестиционный портфель формируется из покупки дешевых фондовых бумаг, которые имеют тенденцию к росту стоимости. Возможность многократного увеличения стоимости и получения высокой прибыли заставляет вкладчиков идти на существенные риски, вследствие чего можно потерять всю сумму инвестиций. Продать такие ценные бумаги проблематично. Зато при росте курсов можно в несколько раз увеличить сумму вложений. Одним из подвидов портфеля доходов на сегодня являются инвестиции в криптовалюту.

Портфель роста

Формируя такой инвестиционный портфель, покупают акции молодых и перспективных компаний. Такие компании имеют тенденцию к росту и развитию, что соответствующе отражается на курсе их ценных бумаг. На стадии покупки вряд ли возможно получение серьезной прибыли за счет дивидендов, да и риски высоки. Однако ставка делается именно на долгосрочную перспективу, также как и если осуществляются инвестиции в себя. При правильном выборе объекта инвестиций возможно значительное увеличение первоначальных вливаний.

Рисковый капитал

Название говорит само за себя: уровень риска достаточно высок. Но, в перспективе, вложения в современные технологичные компании, чьей основной деятельностью является развитие технологий, внедрение новых продуктов, научные изыскания и разработки, способны принести и прибыль, и инвестиционные вливания вырастут в несколько раз. Дело в том, что деятельность этих компаний лежит в секторе, интересном для государства: велика вероятность для бизнеса получить государственные гранты и другие виды помощи.

Долгосрочные бумаги

Такие бумаги в Вашем инвестиционном портфеле способны сыграть в положительную сторону. Можно занять пассивную позицию и просто наблюдать за ростом вложенных денежных средств. К таким долгосрочным бумагам относятся действующие свыше одного года облигации, векселя, ноты, боны, акции и прочие виды ценных бумаг частных и государственных компаний. Возможность потери своих денег оценивается как достаточно низкая, а прибыль от дивидендов поступает регулярно.

Краткосрочные бумаги

Аналогично долгосрочным, краткосрочные бумаги могут включать государственные краткосрочные облигации, векселя (банковские, казначейские, корпоративные), депозитные сертификаты. Такие бумаги ограничены по времени действия — обычно не более года, но отлично продаются (ликвидность высокая), достаточно хорошо защищены от рисков. Кроме того, полученный доход не облагается налогами. Получить хорошую прибыль от таких бумаг не возможно. Но это отличный инвестиционный портфель для тех, кто стремится сохранить накопления.

Иностранные бумаги

Аналогично российским, зарубежные предприятия и иностранные госорганы и структуры выставляют различные виды ценных бумаг на биржи, где их купить или продать может любое физлицо или организация. Также существуют долгосрочные и краткосрочные обязательства. Единственным важным моментом при формировании такого портфеля является необходимость тщательного анализа. Например, если вкладывать в краткосрочные бумаги – можно приумножить прибыль, но инвестиционный риск также имеет высокий уровень. Вложения в долгосрочные бумаги способны достаточно хорошо защитить вливания инвестора, необходимо выбирать государственные акции и эмитентов, достаточно долго находящихся и известных на фондовой бирже.

Онлайн инвестирование

Одним из новых направлений является инвестирование финансовых вливаний через интернет. Здесь имеется довольно широкий спектр фондов и компаний, куда можно вложить средства. Начиная от ПАММ-инвестирования в биржи Форекс, частных инвестиционных фондов, кредитующих юридических и физических лиц, опосредованным кредитованием через систему Вебмани и заканчивая стартапами альтернативных криптовалют. Формируя инвестиционный портфель из таких инструментов, высока вероятность нарваться, как на мошенников, так и на финансовую пирамиду и потерять капиталовложения. Чтобы этого не случилось нужно уметь проводить прогноз криптовалют и их курса, и отбирать только надежные проекты.

Формирование инвестиционного портфеля

Осуществление любых инвестиций, так или иначе, связано с определением задач, которых должен достичь инвестор. Это может быть: увеличение суммы денежных вливаний, получение быстрой и большой прибыли, накопление ценных бумаг с высокой степенью ликвидности и снижение уровня риска для собственных средств.

При этом преобладание одного из означенных параметров неизменно влечет за собой изменение всех других. Просматривается прямая зависимость: увеличение доходности неизменно увеличивает риски, увеличение капиталовложений минимизирует доходы, высокая ликвидность минимизирует уровень роста капиталовложений, и наоборот. Но чтобы сформировать собственный доходный инвестиционный портфель, необходимо пройти несколько этапов.

Постановка инвестиционных целей

На первом этапе необходимо решить, какого эффекта нужно достичь от вложений. Получить прибыль, накопить, стать совладельцем компании или участвовать в управлении компанией, сберечь вложенную сумму и т.д. Вместе с выбором цели, планируют, за какой срок ее необходимо достичь, какой будет уровень дохода, на какой риск Вы готовы пойти и каким уровнем ликвидности активов готовы оперировать.

Инвестиционная стратегия

Под этим понятием скрываются все те мероприятия, целью которых является достижение задач, которые имеет инвестиционный проект: сохранение или приумножение капитала, формирование источника постоянной прибыли и т.д. Стратегия бывает агрессивной — действия инвестора направлены на то, чтобы вложить мало, а получить как можно быстрее и много. Далее идет консервативная стратегия: инвестор вкладывает, чтобы сохранить вложенные деньги. И умеренная стратегия: сохранение финансовых вливаний, их приумножение и получение определенной прибыли. Выбор стратегии — второй этап.

Анализ рынка

На третьем этапе проводится всестороннее изучение и аналитическая оценка объектов, куда планируется инвестировать портфельные вложения. Вкладчик выбирает такой продукт финансового рынка, который способен в полной мере удовлетворить его ожидания. То есть из массы вариантов выбираются те, которые в будущем войдут в портфельные инвестиции.

Выбор активов для инвестирования

Вкладчик выбирает, куда и как ему вложить деньги, в какой пропорции. Либо это самостоятельное приобретение ценных бумаг в определенном соотношении, либо покупка пая у управляющей компании инвестиционного фонда (в одной из статей я рассказывала о принципах доверительного управления). Набор активов формируется таким образом, чтобы соответствовать достижению целей при минимальной возможности возникновения угроз потери вложений. Кроме того, следует учесть тот факт, как планируется осуществлять управление инвестициями.

Инвестирование и мониторинг прибыли

При инвестировании в активы необходимо осуществлять такую процедуру, как мониторинг. То есть, отслеживание текущей ситуации на фондовых рынках, покупка перспективных и избавление от не приносящих дохода активов. Самостоятельно разобраться в этом сложно, а вот под доверительным управлением экспертов вложения денежных средств с большой долей вероятности будут сохраняться и расти: эксперты будут реагировать на все текущие изменения и способны выявить привлекательные для инвестирования ниши.

Управление инвестиционным портфелем

Управлять портфельными инвестициями можно самому, если есть соответствующий опыт и квалификация. Или доверить управление квалифицированному эксперту. Все действия специалиста по изменению состава, увеличения или снижения активов в обязательном порядке будут с Вами согласованы. Задача, которую должно решать управление — поддержание доходов на определенном уровне. Управление бывает двух видов, остановимся детально на каждом.

Эффективное управление инвестициями требует профессионального подхода, знаний механизмов рынка и умения быстро реагировать на любые его изменения.

Активное управление

Такой способ подходит для опытных игроков на рынке инвестиций. Необходимо наличие соответствующей квалификации. Не лишним будет знание механизмов рынка инвестиций. Обязательным — умение быстро ориентироваться и реагировать при любых изменениях. Активное управление предполагает активное перераспределение инвестиций в соответствии с рыночными скачками.

Пассивное управление

Пассивным называется вид управления, при котором на этапе вложений достигается создание диверсифицированного набора активов. Диверсификация инвестиционного портфеля означает комплекс равных по характеристикам ценных бумаг, за счет разнообразия которых снижаются общие риски. Набор активов остается неизменным в долгосрочном периоде. Изменения возможны только в случае значительной разницы между ожидаемыми и реальными результатами. Диверсификации инвестиционного портфеля необходимо уделить пристальное внимание любому из инвесторов.

Риски инвестиционного портфеля

Риски могут быть систематическими и несистематическими. Это зависит от вероятности их возникновения. Виды систематических рисков:

- политические — военная обстановка, государственные перевороты, смена состава правительства и прочие;

- экологические — катастрофы природного характера: землетрясения, ураганы, цунами и прочие;

- инфляционные — резкий рост цен и большой уровень инфляции;

- валютные — образовываются в результате ухудшения политико-экономической обстановки;

- процентные — зависят от изменения ключевой ставки ЦБРФ.

Другие риски, относящиеся к категории несистематических:

- кредитные — заемщики и поручители не справляются с обязательствами;

- отраслевые — связаны с изменением ситуации в экономических отраслях;

- деловые — управляющая компания совершила ошибку.

Мы рассмотрели такое понятие, как инвестиционный портфель: его возможный состав, методы и способы управления, виды и прочие важные для начинающего инвестора понятия. Не важно, во что Вы будете инвестировать — главное, как Вы будете это делать. Знание основ управления денежным капиталом и желание повысить свою финансовую грамотность — залог успешного получения высокого дохода.

www.iqmonitor.ru

Виды инвестиционных портфелей | SPRINTinvest.RU

Цель сегодняшнего повествования – просто и наглядно изложить теорию деления инвестиционных портфелей на виды и, по возможности кратко, указать на отличия традиционного и современного подходов к управлению инвестиционными портфелями.

Это качественное дополнение к нашим прежним публикациям по теме портфельного инвестирования.

Рекомендуется к обязательному прочтению, вдумчивому и целенаправленному, с неминуемым конспектированием ключевых концепций.

Прежде чем «клепать» какую бы то ни было классификацию инвестиционных портфелей, примем к сведению, что портфели даже начинающих инвесторов, как правило, хорошо диверсифицированы.

В них можно узреть не только рассованные по внутренним делениям акции или облигации, но и договоры на покупку недвижимости, спекулятивные финансовые инструменты наподобие фьючерсов и опционов и прочие, некогда считавшиеся «нетрадиционными», объекты инвестирования.

Такое положение дел является следствием растиражированных по учебным пособиям соответствующего профиля требований к снижению инвестиционного риска и росту финансовой отдачи или доходности инвестиционного портфеля.

Задача, скажем прямо, не сложная, и решается она двояким образом:

[1] за счет обозначенной нами диверсификации, когда капитал тратится на покупку разнородных активов, и

[2] посредством углубленного анализа конкретных финансовых инструментов, предполагаемых к включению в инвестиционный портфель.

О неоднозначности подходов

На формирование инвестиционного портфеля, однако, влияет и угол зрения, под которым бывает возможным на него взирать.

Речь идет о [1] традиционном и, так сказать, [2] современном подходах к управлению инвестиционными портфелями.

При этом не имеет значения, о каких типах (видах) инвестиционных портфелей идет речь.

Первый подход предполагает владение инвестором основами фундаментального анализа ценных бумаг.

Это классический способ включения в портфель тех или иных активов, взращенный Грэхемом, Баффетом и их последователями.

Здесь ставка делается на акции «голубых фишек» и отраслевую диверсификацию.

Современный подход к управлению инвестиционными портфелями практикует отбор финансовых инструментов на основе множественных статистических вычислений и расчетов.

Особое место в структуре метода занимает расчет ожидаемой доходности формируемого портфеля, которая обычно принимается как средневзвешенная доходность входящих в его состав активов.

Виды инвестиционных портфелей

Отмеченные выше особенности формирования инвестиционного портфеля и управления им определяют условную классификацию инвестиционных портфелей.

В частности, принято выделять [1] доминирующие (эффективные), [2] кредитные и [3] заемные инвестиционные портфели.

Доминирующий портфель (или эффективный портфель) – это сформированный наилучшим образом инвестиционный портфель, обеспечивающий оптимальное соотношение уровня риска и доходности как для отдельных входящих в его состав финансовых инструментов, так и в целом для всего портфеля.

Кредитный портфель представляет собой разновидность инвестиционных портфелей, в состав которых входят условно безрисковые активы и финансовые инструменты, а также высокорискованные объекты инвестирования.

В случае скупки активов за счет заемных (взятых в кредит) ресурсов и последующего включения их в инвестиционный портфель последний именуют заемным портфелем.

Задача инвестора – всеми силами избегать заемных портфелей и поступательно двигаться в направлении создания и поддержания в надлежащем состоянии доминирующего (эффективного) портфеля.

sprintinvest.ru

Типы инвестиционных портфелей

Типы инвестиционных портфелей

В современной практике различают определённые виды инвестиционных портфелей.

Типы инвестиционных портфелей

- По видам инвестиционной деятельности, как правило, выделяют:

- портфель наиболее реальных инвестиций;

К реальным инвестициям обычно относят инвестиции в материальное производство, такие как – здания, сооружения различные, машины и т.п.

- портфель финансовых вложений в ценные бумаги (портфельные инвестиции);

В такие бумаги как акции, облигации и т.п.

- портфель иных финансовых вложений.

К таким вложениям можно отнести: банковские вклады, депозитные сертификаты и пр.;

- портфель инвестиций в различные оборотные средства.

К подобным оборотным средствам относят – разные запасы, НДС по приобретённым средствам, дебиторская задолженность компании и прочие финансовые вложения.

- По целям инвестирования (инвестиционной стратегии) предприятия выделяют:

- портфель роста;

Вложение в данный вид портфелей подразумевают собой высокий уровень дохода. Однако, как известно, высокие доходы всегда сопровождаются не менее высокими рисками, лишь за редким исключением.

- портфель дохода;

Вложение в данный вид обеспечивают высокий тем роста на вложенный капитал.

- консервативный портфель;

Здесь главной целью является сохранение своего капитала. Доходы меньше, но уровень риском также невелик.

- По степени выполнения определённых задач (инвестиционной стратегии) предприятия выделяют:

- сбалансированный портфель;

Выбор наиболее ликвидных и надёжных активов, которые в совокупности обеспечат максимальным ростом капитал инвестора.

- несбалансированный портфель, не соответствующий инвестиционной цели (стратегии) предприятия.

investr-pro.ru

Классификация инвестиционных портфелей

Вопрос: «Классификация инвестиционных портфелей» нельзя рассматривать отдельно от общего понятия инвестиций. Итак, более подробно.

Инвестиции по сути представляют собой вложение капитала в объекты инвестирования с одной единственной целью – получение дохода. К инвестиционным объектам можно отнести ценные бумаги, депозитные сертификаты, имущественные права, депозиты и прочее. Теперь целесообразно перейти к рассматриваемому понятию. Итак, портфель представляется собой совокупность разнообразных объектов инвестирования.

Простой пример: инвестор Х вложил свой капитал следующим образом: на 50% приобрел акции, 10% разместил на депозитных счетах, 40% направил на покупку ценных бумаг. Все вместе депозиты + ценные бумаги + акции и есть инвестиционный портфель.

Формирование за счет объединения различных объектов финансирования дает возможность владельцу капитала достичь основной цели. А как уже упоминалось ранее, цель – это получение прибыли или приумножение капитала с минимальными рисками. Это становиться возможным благодаря тому, что совокупность объектов обладает более широкими характеристиками нежели отдельные объекты инвестирования.

Содержание статьи

Основные критерии классификации

Для выбора верной стратегии инвестирования необходимо знать ответ на вопрос: по каким критериям принято классифицировать инвестиционные портфели. Рассмотрим основные критерии, на основании которых осуществляется классификация:

- источник дохода или доходность;

- способ (метод) управления;

- объект инвестирования;

- тип инвестора;

- уровень (степень) риска.

Рассмотрим более подробно информацию о каждом критерии классификации инвестиционных портфелей.

Виды по источнику дохода

Доходность – это совокупный доход инвестора, который он планирует получить от каждой ценной бумаги, входящей в состав портфеля. Определяется как средний показатель. По данному критерию классификации выделяют нижеописанные виды.

Портфель роста — Его доходность обеспечивается за счет увеличения курсовой стоимости. В данной классификации следует обратить внимание на такую взаимосвязь: чем быстрее растет стоимость ценных бумаг, тем больше доход, но при этом риски очень высоки.

Именно по этой причине владельцы капитала зачастую выбирают портфели умеренного или среднего роста. Они состоят из акций надежных известных компаний, темп роста курсовой цены которых носит умеренный характер. Задача формирования такого вида — сохранение капитала инвестора.

Портфель дохода — В отличии от предыдущего, задача изменяется. Целью становится получение высокого дохода в текущем периоде. Пример получения дохода в текущем периоде: дивиденды по акциям, проценты по кредитам.

Портфель консервативный — Он включает объекты инвестирования, характеризующиеся средними показателями доходности и роста. Таким образом на практике может представлять собой комбинацию объектов со средними показателями из двух выше рассмотренных портфелей. Его также называют комбинированным.

Ниже на фото представлена наглядная схема данной классификации

Инвестиционный портфель по доходности

Метод управления – как критерий классификации

Учитывая метод управления, выделяют:

- Активное управление. Этот метод подразумевает осуществление анализа рынка ценных бумаг на постоянной основе. Данные анализа – это некая инструкция для инвестора, диктующая ему необходимость продажи одних ценных бумаг и покупку других. Суть метода: необходимо всегда владеть информацией, связанной с происходящими изменениями на рынке. На основании данной информации максимально быстро принимается решение о покупке более ликвидных, доходных и эффективных объектов инвестирования и продажа не прибыльных. При таком методе управления состав портфеля динамично изменяется.

- Пассивное управление. Для такого способа управления характерны следующие моменты: инвестор формирует диверсифицированный портфель, в состав которого входят хорошо отобранные ценные бумаги. Суть метода: сохранить состав и структуру в течение продолжительного времени.

Объект инвестирования – основа классификации

Инвестиционный портфель сущность и классификация с учетом объекта инвестирования:

- Реальные инвестиционные проекты. Выбирают данный вид портфеля в основном инвесторы – производственники. Объекты инвестирования: дополнительные рабочие места, модернизация оборудования, обучение персонала новейшим технологиям, повышение имиджа компании и т.д. Особенности: требуется существенный капитал, долгий процесс реализации влечет за собой рост рисков, трудность управления.

- Портфель ценных бумаг. Главные отличительные характеристики: высокая ликвидность, легкость управления, высокие риски. Следует отметить, что высокие риски касаются не только доходности ценных бумаг, но и капитала в целом. Факторы, влияющие на высокий уровень рисков: инфляция, как следствие падающая цена, низкий уровень защиты портфеля, ограниченный инструментарий.

- Прочие финансовые инвестиции. Объекты: депозиты, депозитные сертификаты, драгоценные металлы, валюта. Он в основном выполняет роль дополняющего выше рассмотренные виды.

- Смешанный портфель. Он может включать в свой состав все объекты, перечисленные выше. В рамках рыночной экономики многие предприятия, компании и фирмы все больше и больше отдают предпочтение формированию портфелей такого типа.

Взаимосвязь между уровнем риска и типом инвестора

Критерий классификации «уровень риска» целесообразно рассматривать совместно с типом инвестора. Эти два критерия тесно взаимосвязаны: рискованный выбирает стратегию формирования портфеля с высоким уровнем риска и высоким доходом. Данная классификация выделяет следующую связь: тип инвестора – уровень риска:

- Консервативный тип — низкий уровень риска. Отличительные особенности: надежность высокая, но доходность низкая. Пример объекта, который может входить в такой портфель: ценные бумаги и акции, эмитированные государством.

- Агрессивный (умеренно) тип – средний уровень риска. Отличительные черты: портфель диверсифицированный, получение дохода возможно в долгосрочной перспективе. Пример, ценные бумаги крупных эмитентов.

- Агрессивный тип – высокий уровень риска. Главная особенность: высокий риск, высокий доход. Цель – значительный и быстрый рост капитала. Пример, ценные бумаги венчурных компаний.

tv-bis.ru