Стоит ли сейчас покупать золото: Золото бьёт рекорды. Стоит ли сейчас вкладывать деньги в драгметалл

Влияние коронавирусной инфекции на экономику и низкие цены на нефть спровоцировали рост стоимости золота. В ходе торгов на нью-йоркской бирже Comex цена июньского фьючерса на золото достигла максимальных отметок с 2012 года. Цены на золото поднялись до $1785 за тройскую унцию.

Эксперты отмечают, что увеличение стоимости золотого актива вполне оправдано. На его цену также влияет и ультрамягкая монетарная политика ФРС и других центробанков. По словам инвестиционного стратега «БКС Премьер» Александра Бахтина, в ближайшей перспективе регуляторы, как ожидается, будут только усиливать политику, стимулирующую парализованные из-за вируса экономики, а это благодатные условия для продолжения роста цен на золото.

К тому же, если ситуация с пандемией коронавируса будет развиваться по негативному сценарию (то есть если перелома в темпах роста заболеваемости не наступит в первом полугодии), котировки золота в начале лета вполне могут подойти к уровням $1850–1900 за тройскую унцию и выше, отметил Александр Бахтин.

Фото © Shutterstock

— Если допустить оптимистичный сценарий развития событий по опыту Китая и Южной Кореи, к началу лета вирусное давление на ключевые макрорегионы снизится. Восстановительная динамика экономик неизбежно будет сопряжена с ростом спроса на рисковые активы и соответствующим снижением внимания к спектру активов защитного характера и прежде всего к золоту. При таком сценарии в летней перспективе цена на золото может опуститься в диапазон $1500–1600 за унцию, — отметил инвестиционный стратег.

Стоит учесть, что золото — трудно предсказуемый инструмент. Оно может годами не меняться в цене или даже падать, а потом за один-два месяца отыграть всю накопленную многолетнюю инфляцию. На перспективу ближайших недель аналитик ИК «Фридом финанс» Валерий Емельянов предвидит рост золота к новым историческим максимумам — выше 1900 долларов за унцию. После снятия глобального карантина золото может сильно откатиться вниз и продолжить рост лишь к концу года или даже в следующем году.

Время для покупки

Валерий Емельянов советует подходить к покупке разумно. Для этого, во-первых, он рекомендует выделить для инвестиций не последние деньги — то есть сумму, которая не потребуется ещё год или два. Во-вторых, для покупки лучше дождаться просадки цен до 1600–1650 долларов. И, в-третьих, покупать по возможности обезличенное золото: через ПИФ, ОМС, ETF или фьючерсами.

Кроме того, перед покупкой немаловажно определиться, в какой форме предпочтительнее владеть золотом. Александр Бахтин считает, что удобными могут стать обезличенные металлические счета (ОМС) на золото в банке с соответствующей лицензией или торгуемый биржевой фонд ETF на золото, «следящий» за котировками металла и доступный инвесторам на Московской бирже (FinEx Gold ETF).

Фото © ТАСС / Терещенко Михаил

Бывают ситуации, когда инвестору спокойнее, если он владеет физическим золотом, например, слитком. В этом случае надо заранее быть готовым к неизбежным издержкам и рискам.

— Плюс в том, что вы получаете осязаемый актив, не связанный ни с одной валютой, гарантированно защищающий от инфляционных, девальвационных рисков, банкротства финансовых институтов. Однако на этом плюсы заканчиваются. Покупая слиток, стоит иметь в виду, что банки включают в продажную стоимость НДС 20%. Также в числе минусов большая разница между ценой покупки и продажи, невысокая ликвидность (сложно продать) и расходы на хранение в банковской ячейке, — рассказал Александр Бахтин.

Украшения из драгметаллов для инвестирования средств — не очень хорошая идея, по мнению старшего аналитика ИАЦ «Альпари» Анны Бодровой. Исключения составляют раритеты и предметы старины. Но стоит присмотреться к золотым монетам — более удобная и менее обременительная альтернатива слитку.

К плюсам таких монет Александр Бахтин относит отсутствие НДС. Однако минусов тут немало. Он отметил, что между ценой покупки и ценой продажи в банке разница отрицательная, монеты также нелегко продать, а хранить их нужно очень бережно и лучше в банковской ячейке. Достаточно маленькой царапинки, чтобы монета перешла из отличного состояния в удовлетворительное.

При всём этом Анна Бодрова не советует покупать золото на пике роста. В дальнейшем не исключены условия для коррекции цен. Но при откате цены вполне разумно присмотреться к покупкам золота с расчётом на долгосрочный горизонт инвестирования.

Стоит ли сейчас покупать золото? | Аналитика рынка

26.03.2020

Когда спрос на физическое золото очень высок, но сам драгметалл трудно найти, это не лучшее время для покупки. Однако по словам Доминика Фрисби, сейчас самое время купить столько, сколько сможете.

В понедельник со мной связался старый друг, который попросил помочь ему купить золото. Тогда я решил позвонить знакомым дилерам, но вскоре обнаружил, что их нет. На мою простую, как я думал, просьбу купить несколько контейнеров с соверенами и унцовыми золотыми монетами они только рассмеялись.

С одной стороны, это показатель востребованности желтого металла, по словам Марка О’Бирн из Goldcore в Дублине.

Это глобальное явление. В последние дни рекордный спрос наблюдается во всей отрасли.

Огромный спрос на золото и отсутствие предложения

Джейсон Козенс, генеральный директор компании Glint, разработавшей инновационное платежное приложение, говорит, что «число клиентов, покупающих золото, увеличилось на 718% за последние пять недель. Мы бьем рекорды каждый день».

Увеличивается не только количество покупателей, но и объем покупок. Средняя покупка на человека выросла с 1373 до 2739 фунтов стерлингов.

С другой стороны, предложения нет. Компании по переработке драгоценных металлов закрылись. Основные предприятия Швейцарии, такие как Valcambi, Argor-Heraeus и PAMP, перерабатывают около 1500 тонн золота в год, а это более трети мирового спроса. Но они расположены близко к границе с северной Италией — эпицентром COVID-19 в Европе. В настоящее время карантин рассчитан на две недели, но, вероятно, продлится дольше./p>

Росс Норман, аналитик по драгоценным металлам, сообщил, что аналогично ситуация обстоит с компанией Rand в Южной Африке. Многие добывающие предприятия, например, Newmont, New Gold, Alamos и B2, приостановили свою деятельность. Добыча в Южной Африке прекращена./p>

Мировые поставки золотых и серебряных слитков и монет весом в одну унцию замерли. У нас остались (килограммовые) золотые слитки. Один килограммовый слиток стоит около 50 000 долларов США, что нельзя назвать доступной ценой.

У дилеров нет доступа к металлу

Нарушение цепочек поставок наложило на рынок свой отпечаток. Росс Норман:

У маркетмейкеров серьезные проблемы. Обычный спрэд на профессиональном рынке составляет около 0,6% — близко к 30 базисным пунктам. Вчера котировки превысили 100 долларов. Спрэды увеличились, поскольку маркетмейкеры беспокоятся о согласовании позиций с контрагентами на рынке. Результатом является волатильность. Индекс волатильности золота достиг самого высокого значения с 2008 года. Некоторые дилеры прогнозируют, что рынок не придет в норму еще как минимум шесть месяцев.

Если вы хотите купить физическое золото, вы не сможете этого сделать. Дилеры закрылись. Даже спреды на килограммовые слитки достигли 6%. Премии к цене физического золота выросли примерно в сто раз по сравнению с тремя месяцами назад.

Как отмечает Норман, ситуацию осложняет положение дел на рынке фьючерсов. «Обычно премия к спотовой цене составляет несколько долларов. Вчера премии превысили 100 долларов».

Дилеры паникуют, так как у них нет доступа к физическому металлу. Единственный способ — это предпочесть рынку физического золота рынок фьючерсов США. «Но при закрытии большинства перерабатывающих заводов и логистических маршрутов», — объясняет Козенс, — «слитки по 100 унций не могут быть поставлены по коротким фьючерсным позициям».

LBMA заявила, что поможет Нью-Йорку, отгрузив слитки по 400 унций. «С технической точки зрения, существуют некоторые проблемы, связанные с размером, чистотой и т.д.», — отметил Норман, — «но с этим можно справится».

В последний раз спред между ценами на золото в Нью-Йорке и Лондоне был таким же высоким в 1980-х годах, когда фьючерсы на золото достигли рекордного уровня в 850 долларов США за унцию. Этот исторический максимум держался почти 30 лет.

Итогом дефицита предложения стало то, что позавчера цена золота выросла примерно на 80 долларов, или 5%, став самым крупным дневным приростом за всю историю наблюдений. «Таким образом, подобного движения, которое произошло на спотовом рынке, в спредах, премиях и расхождение между спот-ценой и фьючерсами, как позавчера, еще никогда не видели», — говорит Норман.

Когда нужно покупать золото?

Я хотел бы отметить, что такой вид рыночных действий обычно наблюдается ближе к концу, а не в начале временного периода. «Беспрецедентная» паника, связанная с золотом, происходила и раньше, особенно в период с 2008 по 2011 год. Как правило, в такой ситуации люди продают, а не покупают.

Мораль сей басни такова, что покупать нужно во время штиля — золото, да и все остальное. Цены ниже всего, когда на рынке царит затишье. В условиях дефицита поставок все хотят быть продавцами, а не покупателями.

Тем временем мой друг приобрел акции ETF через своего брокера. Боюсь, спред был колоссальным, но тем не менее он получил свое золото.

Это может быть одним из промежуточных важных моментов для драгоценного металла. Но когда я смотрю на наводнение рынков ликвидностью в условиях пандемии коронавируса, у меня возникает желание владеть всем тем золотом, что есть в моем распоряжении.

Я попросил Джеймса Турка из Goldmoney прокомментировать ситуацию. Вот что он написал мне по электронной почте:

Волатильность на рынках беспрецедентна. Тем не менее, золото осталось образцовым убежищем. Поскольку оно является материальным активом, владельцы физического золота обладают отличной ликвидностью, избегая при этом контрагенсткого риска. В довершение всего, золото выросло на 9% за год, и я подозреваю, что его стоимость продолжит расти, поскольку недавнее количественное смягчение центрального банка неизбежно приведет к повышению потребительских цен.

Автор: Доминик Фрисби на MoneyWeek от 25 марта 2020 | Перевод: Золотой Запас

Другие прогнозы цен и аналитика рынка:

как заработать на этом драгоценном металле

Фото Baz Ratner / Reuters

Фото Baz Ratner / ReutersНа прошлой неделе цены на золото побили очередной рекорд, поднявшись выше уровня семилетнего максимума. Кому сейчас стоит покупать этот драгоценный металл?

Джоэл Гринблатт, один из современных гуру в области инвестирования, автор нескольких бестселлеров, включая «Маленькую книжку победителя рынка акций», очень любит рассказывать историю о том, как однажды он читал лекцию хирургам-ортопедам. Однажды после его выступления, посвященного тому, что такое рынок и в какие акции следует инвестировать, ему начали задавать вопросы такого рода: «Вчера нефть упала на 2,5%, может, стоит немного прикупить?» И тогда он понял, что провалился, и больше перед медиками не выступал.

К чему это? Инвестиции — это, как правило, не о том, что сегодня (вчера) подешевело, и не о том, что начало дорожать. Вот почему мне не хотелось бы рассматривать кейс с золотом с точки зрения последнего рекорда, когда его цена превысила $1600 за унцию, и того интереса к «золотой» теме, который в связи с этим возник. Как правило, в подобных ситуациях нет недостатка в оптимистичных прогнозах. Так, например, есть мнение, что в ближайшие 12-24 месяца цена золота достигнет $2000 за унцию.

Однако для понимания современной роли золота гораздо важнее тот факт, что за последние два года цены на этот металл росли быстрее, чем индекс широкого фондового рынка США — S&P500. Важно также и то, что инвестиции в золото имеют свою специфику и сильно отличаются от того, как, например, покупают и продают акции на фондовом рынке. Мы сейчас говорим не о спекуляциях, а видим перед собой обычные задачи частного инвестора, который хочет сохранить и приумножить то, что он сумел заработать. Как ему быть, если по тем или иным причинам он еще не вскочил в этот блестящий «поезд» или, например, у него уже есть определенные золотые «запасы» и он мучается вопросом: «Продать или лучше еще прикупить?»

Дамские капризы

На взгляд финансового советника, золото — это постоянная и стратегическая составляющая любого инвестиционного портфеля «для тех, кому за 40». Есть время, когда этот актив показывает хорошие результаты, а есть годы, когда, наоборот, и инвестор начинает сомневаться в необходимости подобных вложений. У многих верх берет элементарная жадность, страх отходит на второй план, и драгоценный металл покидает семейный портфель. Как правило, это происходит как раз тогда, когда следовало бы немного добавить.

Например, в июле 2015 года цены на золото достигли своего пятилетнего минимума. Это было хорошее время для начала (продолжения) покупок. Особенно для тех, кто имел перспективное видение развития своего личного капитала и смотрел на свои вложения именно с этой позиции. Не сразу, но после длительного падения золото постепенно развернулось и начало свой уверенный путь наверх.

Правда, пытливый читатель может сказать, что все не так просто с золотом: в августе 2011 года его цена вплотную подходила к $1900, и многие люди, которые тогда в ажиотаже купили этот драгоценный металл, оказались в большом убытке, т. к. этот ценовой уровень не был достигнут до сих пор. В самом деле это серьезный аргумент, и он требует понятного и логичного объяснения.

Ралли на рынке золота со своего локального пика в октябре 2008 года до рекорда конца августа 2011 года, когда цены поднялись почти на 86%, обусловлено многими факторами, но никто не будет спорить с тем, что основной причиной стал кризис 2008 года и связанные с ним проблемы в финансовой сфере, включая сильный «треск» ведущих мировых банков. Понятно, что в такой ситуации все потянулись к испытанной веками защите своих капиталов — золоту. Что касается покупки на максимальных значениях, то, к сожалению, такова, как правило, судьба каждого типичного инвестора, который покупает на пике любой актив, и ничего удивительного в этом событии я не вижу.

Другой вопрос — это то, что за прошедшее с 2011 года время мы так и не достигли тех цен на золото, которые видели почти 10 лет назад. Среди аналитиков существует много различных позиций по этому вопросу. Я нахожусь на стороне тех, кто связывает массовый уход инвесторов в золото после кризиса 2008 года с его масштабами и тем потрясением финансовых устоев современного общества, которые испытали на себе как соответствующие институты, так и частные инвесторы. Возможно, когда-нибудь глубину кризиса буду измерять длительностью и масштабами роста золота в «послешоковой» фазе.

Считается, что золото является хорошей защитой в случае каких-либо значимых политических или экономических потрясений. Однако мало уделяется внимания тому фактору, что золото — это еще и весьма капризная «дама», поведение которой очень сложно точно спрогнозировать, и на практике вас могут ожидать различные сюрпризы.

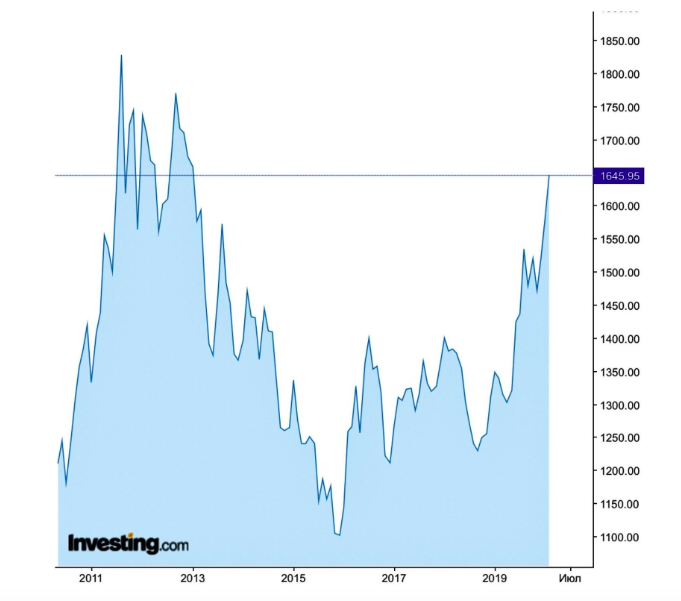

График цен на золото за последние 10 лет

График цен на золото за последние 10 летРис. 1. График цен на золото за последние 10 лет (источник)

Как правило, золото не дорожает постоянно на протяжении всего кризиса. Оно ведет себя по-разному на отдельных его стадиях, отражая уровень страха за будущее.

Во многих ситуациях можно наблюдать резкий взлет цен на золото в самом начале, когда кризис только начинает развиваться. Так, например, было в кризис 2008 года, когда за первые два с половиной месяца цена на золото «прыгнула» почти на 20%. Однако дальше было резкое падение, затем опять взлет, опять падение, и так далее. В итоге цена за весь год выросла только на 6%. И это в условиях, когда мировой фондовый рынок очень сильно лихорадило. Однако в дальнейшем, видимо, по мере роста понимания глубины произошедшего кризиса, спрос на золото и, соответственно, цены на него росли еще несколько лет.

Три плюса золоту

Что происходит на рынке сейчас и как частному инвестору вести себя в данной ситуации? Здесь очень важно занять четкую позицию в своем видении будущего: где мы находимся и куда движемся. Очень существенный фактор — это глобальный фондовый рынок, состояние которого во многом зависит от того, как чувствуют себя США. Местный рынок растет уже почти 11 лет, а это значит, что не за горами очередной кризис или большая коррекция. Ставим первый плюс золоту.

Еще в 2014 году бывший глава ФРС Алан Гринспен предсказал рост золота в условиях понижения процентной ставки. Так оно и произошло, и пока по большому счету ничего не изменилось. Консервативный инвестор, до сих пор практически бесплатно хранящий валюту в банке, с надеждой и верой смотрит в сторону золота, и в ближайшее время здесь перемен не предвидится. Это второй плюс.

Нынешняя неопределенность с эпидемией коронавируса — это третий плюс, так как любая весомая угроза и отсутствие понятных сроков ее ликвидации только играет в пользу роста цен на золото.

Десятилетний график фьючерсов на золото

Десятилетний график фьючерсов на золотоРис. 2. Десятилетний график фьючерсов на золото (источник)

Там, где есть плюсы, должны обязательно быть и минусы. О капризности золота мы уже говорили. Вот еще один фактор: на мой взгляд, это уровень инвестиционной образованности человека, который думает о том, стоит ли ему покупать сейчас драгоценный металл. Дело в том, что если мы имеем дело с опытным и понимающим человеком, то у него наверняка уже есть золото в портфеле, объемы которого соответствуют поставленным задачам. Например, это может быть 10-15% от стоимости портфеля у «сбалансированного» инвестора. Такому человеку я бы советовал остановиться и больше не тратить деньги на этот актив.

Если по той или иной причине у вас пока нет золота, то, наверное, на это есть или были свои причины. Здесь заочный совет может оказаться вредным, поэтому я скажу так: если вам от 40 до 60 лет, есть свободные деньги для долгосрочных вложений, вы понимаете свои задачи в области личных (семейных) финансов,то вам еще не поздно начать (обратите внимание на последнее слово) покупать золото небольшими порциями, скажем, в течение года. Но лучше будет, если вы обратись к специалисту, с которым сможете определить вашу реальную потребность в этом металле и его роль в вашем капитале.

Просто так покупать сейчас золото на данных ценах только потому, что побит очередной рекорд, я бы никому не советовал. Золото — это часть вашей долгосрочной стратегии по сохранению и приумножению личного капитала. Так и нужно к нему относиться.

Не следует забывать, что на золоте можно и хорошо заработать. Здесь речь идет не о самом металле, а о компаниях, которые его добывают. Особенно это удается во времена роста цен, и это понятно: когда золото дорогое, то и добыча его становится более рентабельной, а значит, вверх идут акции золотодобывающих компаний. Например, соответствующий биржевой фонд VanEck Vectors Gold Miners ETF (GDX) вырос за последние два года на 42,6%, в то время как S&P500 прибавил всего 24,02% (данные на 23.02.2020).

Так что если вы располагаете деньгами, которыми можно рискнуть ради больших заработков, то стоит присмотреться к золотодобывающим компаниям.

Золото всегда пользовалось репутацией лучшего защитного актива во времена экономических кризисов и финансовых потрясений. На фоне пандемии COVID-19 цены на этот драгметалл рванули вверх и достигли максимума с 2012 года. В условиях ажиотажа инвесторы и банкиры столкнулись с жестким дефицитом золотых слитков и монет, сравнимым разве что с нехваткой гречки и туалетной бумаги в российских магазинах. Связанные с коронавирусом потрясения на рынках заставили инвесторов пытаться обманом вывезти золото на военных самолетах и в буквальном смысле обшаривать хранилища в поисках залежавшихся слитков. Золотой хаос — в материале «Ленты.ру».

Пандемия коронавируса подорвала экономическую активность во многих странах. По состоянию на 14 апреля число заразившихся вирусом вплотную подобралось к двум миллионам человек, согласно данным Университета Джонса Хопкинса. Летальными оказались почти 122 тысячи случаев. Данная ситуация повлекла за собой масштабные карантинные меры, которые негативно сказываются на мировой экономике, в частности, на туризме, логистике, торговле и производстве. Рецессия в глобальной экономике уже наступила, уверены три четверти из опрошенных Reuters экономистов.

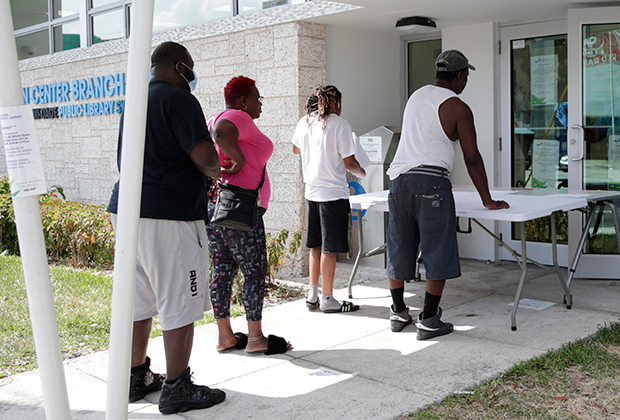

Люди ожидают помощи в получении пособий по безработице в Майами

Фото: Lynne Sladky / AP

По прогнозу McKinsey, 2020 год завершат спадом все три крупнейших экономических центра мира — США, Китай и еврозона. При этом во втором квартале 2020 года спад в США может достичь 8-11 процентов по сравнению с четвертым кварталом 2019 года. Что касается мировой экономики, то ее ожидает сокращение на 1,5-4,7 процента. Для сравнения — в кризисном 2009 году она уменьшилась лишь на 0,1 процента. Согласно прогнозу Goldman Sachs, экономика США сократится в первом квартале по сравнению с тем же периодом прошлого года на 6 процентов, а во втором квартале — почти на четверть.

На 4,7

процента может сократиться мировой ВВП

Однако последствия коронавирусного кризиса не заставляют себя ждать — так, миллионы американцев уже лишились работы. По данным Минтруда США, в последнюю неделю марта за пособием по безработице обратились 6,65 миллиона человек, что является новым рекордом в истории американского рынка труда. Во времена мирового экономического кризиса 2008-2009 годов недельный максимум по заявкам на пособия был зафиксирован всего на уровне 665 тысяч. Экономисты из федерального округа Сент-Луис прогнозируют безработицу на уровне 32 процентов. Это при том, что даже во времена Великой депрессии пиковое значение безработицы составляло не больше 25 процентов.

Все эти негативные события в экономике подстегнули рост цен на традиционный защитный актив — золото. Драгоценный металл начал дорожать во второй половине февраля на фоне новостей о распространении коронавируса в Европе и Южной Корее — 19 февраля стоимость золота поднялась выше 1600 долларов за унцию и достигла максимума с начала 2013 года. Уже спустя пять дней котировки обновили зафиксированный максимум и пробили отметку в 1650 долларов. На первой неделе марта золото прибавило в цене более чем 5 процентов. В ходе торгов на нью-йоркской бирже Comex 6 марта цена апрельского фьючерса на золото достигала уже 1687 долларов за унцию.

Еще одним фактором, ускорившим рост стоимости драгметалла, стало внеплановое решение Федеральной резервной системы (ФРС) США снизить ключевую ставку впервые с 2008 года. 3 марта регулятор снизил целевой диапазон ставки по федеральным фондам до 1-1,25 процента, а меньше через две недели опустил планку уже до 0-0,25 процента. Федрезерв заявил, что собирается удерживать ставку на околонулевом уровне «до тех пор, пока не будет уверенности, что экономика перенесла последние события и движется к достижению целей максимальной занятости и ценовой стабильности». Снижение процентной ставки автоматически поднимает доходность золотых слитков, поскольку в такие периоды золото становится выгоднее облигаций и сберегательных счетов с низкой доходностью.

Здание ФРС США

Фото: Manny Ceneta / Getty Images

Во второй половине марта цена на металл резко пошла вниз — котировки упали на 4,8 процента, продемонстрировав самое большое снижение с 2016 года. Однако это совершенно не говорит о том, что интерес инвесторов к этому активу ослаб. Как правило, золото не дорожает постоянно на протяжении всего кризиса. Оно ведет себя по-разному на отдельных его стадиях, отражая уровень страха за будущее, говорит международный финансовый консультант Исаак Беккер.

Обычно можно наблюдать резкий взлет цен на золото в самом начале, когда рецессия только начинает набирать обороты. Так, например, было в кризис 2008 года, когда за первые два с половиной месяца цена на золото «прыгнула» почти на 20 процентов. Однако дальше было резкое падение, затем опять взлет, опять падение, и так далее. Примерно то же самое происходит и сейчас — уже 9 апреля июньские контракты на золото на Comex подорожали до 1744,6 доллара за унцию, что является самым высоким уровнем с ноября 2012 года. При этом 14 апреля цены «прыгнули» еще выше и достигли 1785 долларов за унцию.

Учитывая все непростые обстоятельства, многие эксперты указывают на беспрецедентность текущего кризиса. «Сейчас мы проживаем весьма уникальную историю, не похожую ни на один другой опыт, пережитый экономикой США за последние 100 лет», — считает экономист Мигель Фариа-и-Кастро. В условиях нового негативного опыта, страха и отсутствия какой-либо уверенности в завтрашнем дне люди предсказуемо стараются себя обезопасить и подготовить некую подушку безопасности. Так, пока простые граждане закупаются продовольствием и товарами первой необходимости, богачи набивают свои инвестиционные портфели золотом. Поэтому, как и в случае с медицинскими масками и антисептиками, на рынке желтого драгметалла образовался дефицит.

Сейчас мы проживаем весьма уникальную историю, не похожую ни на один другой опыт, пережитый экономикой США за последние 100 лет

Мигель Фариа-и-Кастро

экономист

В конце марта The Wall Street Journal сообщила об охватившем рынок хаосе и назвала происходящее «сценарием судного дня». По данным издания, дилеры распродали все запасы золота и даже начали закрываться. Канадский гигант Kitco, торгующий золотом, сообщил, что почти все стандартные золотые монеты весом в одну унцию распроданы. «Американские золотые орлы» и «Буйволы», выпущенные монетным двором США, отсутствуют на складе. Такая же ситуация с канадскими «Кленовыми листьями», выпущенными Королевским монетным двором Канады, монетами «Британия», выпущенными Королевским монетным двором Великобритании, и «Кенгуру», выпущенными в Австралии.

Инвестиционная монета «Американский золотой орел»

Закончились и золотые монеты «Крюгерранда», выпущенные правительством Южной Африки. Это самые продаваемые золотые монеты в мире. «Из-за экстремальных объемов заказов доставка будет задержана как минимум на 15 рабочих дней», — предупредил золотой дилер JM Bullion. При этом наибольший дефицит наблюдается среди небольших золотых слитков, наиболее популярных у потребителей. В то время как банки и институциональные инвесторы обычно используют большие слитки по 400 унций (бар), розничные инвесторы предпочитают килобары (около 32 унций), маленькие слитки и монеты. Что объяснимо, поскольку не все имеют желание и возможность заплатить порядка 600 тысяч долларов за один слиток.

Спотовая цена (англ. spot price) — цена, по которой продается реальный товар, ценные бумаги или валюта в данное время и в данном месте на условиях немедленной поставки. К примеру, стоимость инвестиционной золотой монеты «Венская филармония» состоит из спотовой цены золота на бирже в долларах плюс премия. Величина премии к бирже на золотые монеты зависит от многих факторов: стоимость чеканки, страховки и продвижения на рынок, стоимость транспортных затрат, величина наценки, диктуемая оптовым рынком, и т.д.

При этом те, кому все-таки удается заполучить металл, сталкиваются с ценами, намного превышающими биржевую стоимость золота. Так, крупный американский дилер Apmex продает одну унцию «Американского орла» за 1788 долларов. В условиях дефицита некоторые дилеры даже вызванивают клиентов, чтобы узнать, готов ли кто-нибудь из них продать свои золотые слитки и монеты, и предлагают редкую премию по сравнению со спотовыми ценами. «Люди хотят покупать, а не продавать золото, — говорит Марк О’Бирн, основатель GoldCore, дилера из Дублина. — У нас есть лист ожидания покупателей, и мы отправили клиентам по электронной почте сообщение о том, кто хочет продать золото. В настоящее время на каждые 99 покупателей приходится примерно один или два продавца».

Ситуация настолько тяжела, что финансисты с Уолл-стрит просят о помощи Канаду — Королевский канадский монетный двор буквально «завален просьбами нарастить производство золотых слитков, которые можно доставить в Нью-Йорк». При этом, по словам его представителя Аманды Бернье, Канада не в состоянии удовлетворить возросший спрос, так как часть сотрудников отправлены на карантин. И это, к слову, одна из причин дефицита. Шахты в таких странах, как Перу или ЮАР также закрыты из-за коронавируса. А швейцарские заводы, которые плавили золото в слитки, прекратили работу после того, как число заболевших в стране достигло 10 тысяч.

Фото: Mike Hutchings / Reuters

Другая проблема заключается в транспортировке. Из-за отмены большинства авиарейсов тысячи тонн золотых слитков, находящихся в хранилищах по всему миру, трудно доставить своевременно. Поставки в Лондон, где находится крупнейшая в мире биржа металлов, из таких стран, как ЮАР и Швейцария, упали. Если раньше слитки доставляли за день, то теперь требуется в 10 раз больше времени. В мире по-прежнему есть доступное золото общей стоимостью около 10 триллионов долларов, но «оно не там, где нужно», поясняет сооснователь компании Bullion Reserve Саймон Михайлович. В итоге лондонские банкиры бронируют частные самолеты и пытаются обманом получить доступ к военным бортам, чтобы доставить слитки в Нью-Йорк.

Материалы по теме

00:01 — 13 марта

По наводке

На американские биржи пришли дилетанты. Теперь от них зависит будущее мировой экономики

Помимо прочего, не обошлось и без биржевых спекулянтов, которые обеспечили мощный приток средств в золото в надежде заработать за короткий период паники. Словом, за волатильностью, которую демонстрируют цены на золото в последнее время, стоят и фундаментальные, и спекулятивные, и технические факторы. По мнению аналитиков «Открытие Research», при дальнейшем негативном развитии ситуации с коронавирусом стоимость золота может существенно вырасти и достичь 1900 долларов за унцию. Еще более оптимистично высказался директор по исследованиям GraniteShares Райан Джанотто. По его словам, было бы очень неразумно исключать возможность роста золота до 2 тысяч долларов к концу года.

Тем не менее следует помнить, что золото в основном подходит для консервативных долгосрочных инвесторов. Кроме того, оно будет полезно тем, кто хочет за его счет снизить общий уровень риска инвестиционного портфеля. Само по себе золото не приносит доходов, не платит проценты и дивиденды. Заработать на нем можно только в том случае, если спрос стимулирует цену к росту, который, увы, не бесконечен. За весь 2008 год в условиях, когда мировой фондовый рынок очень сильно лихорадило, цена золота выросла лишь на 6 процентов. Поэтому многие инвесторы, которые вложили значительные средства в золото на его пике, ждут много лет, чтобы достичь точки безубыточности или получить какую-то прибыль.

В прошлом году Россия стала крупнейшим покупателем золота в мире. Центробанк приобрёл почти 275 тонн. На эти цели частично пошли деньги, вырученные от продажи долларов. От американской валюты Центробанк стал постепенно отказываться. Простые россияне тоже задумались, не последовать ли примеру регулятора. Лайф выяснял, стоит ли переводить накопления из долларов в золото и как не потерять сбережения в драгметаллах.

Золото испокон веков считалось одним из самых надёжных активов. Именно поэтому многие вкладчики банков интересуются металлическими счетами, а в тяжёлые времена предпочитают скупать золото в чистом виде — например, как украшения. Тем не менее такая стратегия очень часто бывает ошибочной. Драгметаллы в течение последних лет сильно колебались в цене. Впрочем, сейчас интерес к золоту вырос не на пустом месте.

— Мы с начала сентября рекомендуем клиентам вложения в золото, — рассказывает руководитель группы аналитиков ООО «ЦАФТ» (Центр аналитики и финансовых технологий) Марк Гойхман. — С тех пор оно подорожало более чем на 10%. Такие драгоценные металлы, как серебро и платина, реже используют для сбережений. К тому же они сильнее связаны с величиной промышленного спроса, поэтому начали дорожать значительно позднее, только после Нового года. Но в целом тенденция очень хорошо просматривается. Инвестиции в драгметаллы, особенно в золото, на сегодняшний день намного перспективнее, чем хранение сбережений в валюте, причём что в долларах, что в евро.

Свою позицию Марк Гойхман поясняет тем, что банковские проценты в валюте низкие. По долларовым вкладам они колеблются от 2% до максимум 4,085% годовых. При этом на мировых рынках большинство экспертов ждёт постепенного удешевления доллара США по отношению и к евро, и ко всей корзине из главных мировых валют на 10–15%.

— Активная скупка золота Центробанком вполне понятна, — говорит аналитик социальной сети для инвесторов eToro в России и СНГ Михаил Мащенко. — В случае очередных шальных санкций страна рискует стать отрезанной от мировой финансовой системы и лишиться доступа к внешним источникам инвестирования. К тому же увеличение запасов благородного металла является логичным следствием политики дедолларизации. Так, например, важную роль играют продажи нефти в Китай за юани с последующей конвертацией их в золото. При этом стоит помнить, что государство формирует резервы на очень долгий срок и не планирует доставать деньги из заначки на регулярной основе, имея на всякий случай под рукой запасы иностранной валюты.

По словам Михаила Мащенко, простым россиянам стоит рассматривать инвестирование в золото лишь в том случае, если они готовы держать вклад в неприкосновенности в течение долгих лет. А позволить себе долгосрочные вложения могут, как правило, только состоятельные россияне. По словам Михаила Мащенко, у золота низкая волатильность. Это значит, что много заработать на изменении цены вряд ли получится. Такого же мнения придерживается и аналитик компании «БКС брокер» Игорь Галактионов. Он отмечает, что частные инвесторы при открытии обезличенных металлических счетов несут дополнительные накладные расходы. В частности, платят приличные банковские комиссии. В такой ситуации, по его словам, выгода инвестиций в золото в настоящий момент выглядит сомнительной.

— Чтобы следить за активами в золоте, нужны определённые знания, — отмечает эксперт Международного финансового центра Владимир Рожанковский. — Во-первых, вопреки расхожей практике, ни в коем случае нельзя скупать ювелирные украшения. Стоимость драгметаллов в них в лучшем случае составляет лишь 40% от рыночной цены, потому что в конечную цену закладывается ещё и трудоёмкая ювелирная работа. Во-вторых, совершенно нет необходимости покупать золотые слитки и хранить их в депозитных ячейках банков. Для мелкорозничных нужд вполне подойдёт «бумажное» (секьюритизированное) золото — так называемые «металлические счета», которые предлагают, в частности, российские госбанки.

Владимир Рожанковский напоминает про одно из базовых правил инвестиций: «Не стоит класть все яйца в одну корзину». То есть нет нужды метаться продавать сохранённые доллары и покупать на всю выручку золото или, наоборот, покупать на всё золото доллары (или какую-либо другую приглянувшуюся валюту). Проще и разумней делать комбинированный инвестиционный портфель. По словам Владимира Рожанковского, он может включать в себя и доллары, и золото, и многие другие интересные и перспективные инвестиции — например, высокодивидендные акции, «длинный» рублёвый госдолг, палладий и некоторые другие интересные инструменты. Такого же мнения придерживается ведущий аналитик Forex Optimum Иван Капустянский. По его оценкам, в текущем году золото продолжит дорожать, так что на этот актив можно обратить внимание.

— Купив золото в слитках, вы попадаете на НДС, а если захотите его продать, вы также выплачиваете НДС, — предупреждает ведущий экономист компании «Финист» Денис Лисицын. — Плюс разница в ценах между покупкой и продажей золота может доходить до 30%. Если вы его поцарапали или потеряли сертификат, у вас его могут купить только по цене лома. Единственный плюс покупки физического золота в том, что оно находится у вас дома или в банковской ячейке, за которую банк возьмёт с вас деньги, и при всех экономических коллизиях металл останется с вами.

23.04.2020

При достигнутом сегодня максимальном с 2012 года уровне цен на золото специалисты не рекомендуют покупать этот драгметалл, руководствуясь только этим фактом.

В настоящий момент цена золота составляет $1723.8 за тройскую унцию. Последний раз такие максимальные значения его стоимость принимала в 2012 году. По результатам торговых сделок на биржевой площадке Comex в Нью-Йорке золотой фьючерс июня вырос до $1785 за одну унцию. Однако эксперты сходятся во мнении, что это не повод покупать желтый металл именно сейчас.

В данный момент с золотыми инвестициями лучше повременить, так как рыночная цена может измениться неожиданно. Сейчас необходимо выждать и поразмыслить о долгосрочной перспективе вложения средств в драгметаллы.

Если вы все же надумали покупать золото, то постарайтесь отнестись к этому как можно более рационально. Прежде всего, на приобретение должны быть потрачены не последние денежные средства, а сумма, отсутствие которой не скажется на вашем бюджете в течение пары лет. Разумно будет дождаться фиксации цен на уровне до $1600. при этом предпочтительней покупать обезличенный драгоценный металл в виде фьючерсов, ОМС (обезличенных металлических счетов), ценных бумаг инвестиционных фондов ETF или ПИФ.

По мнению ведущих аналитиков, оптимальный эффект от инвестиций будет достигнут, если покупать золото в виде ОМС с размещением в надежном лицензированном в данной сфере банке.

Тем, кто решил покупать слитки золота, придется приготовиться к неизбежности сопутствующих рисков и расходов. В цену каждого куска драгметалла уже входит налог на добавленную стоимость (НДС), составляющий 20%. Кроме того, реализовать слитковое золото крайне сложно.

Неоспоримыми достоинствами обладают инвестиционные монеты из золота. Не сильно отстают от них при определенных условиях раритетные, антикварные и старинные изделия. Так, инвестиционные золотые монеты доставят своим покупателям наименьшие неудобства при своей высокой ликвидности и отсутствии излишних издержек при хранении и последующей перепродаже.

Операции с монетами из золота не облагаются НДС. Но их продажа также сопряжена с определенными сложностями. Особое внимание необходимо уделить надлежащему хранению и бережному обращению. Ведь даже небольшие повреждения и царапины существенно снизят цену, переведя качество предмета из превосходного в удовлетворительное.

О том, как и когда правильней покупать золото, необходимо задуматься хотя бы потому, что в связи с коронавирусной пандемией рубль в ближайшее время не сможет стабилизировать свои позиции и продолжит «терять в цене» относительно других валют и антикризисных активов.

Другие прогнозы цен и аналитика рынка:

к списку новостейСтоит ли покупать золото?

Купля золота в качестве инвестиции не такая уж и простая затея, как может показаться. Начинающие инвесторы часто теряются посреди множества способов приобрести желтый металл. «Нужно ли покупать штампованные слитки или государственные монеты? Может ли быть монета с ограниченным тиражом хорошей инвестицией?», — эти и многие другие вопросы часто задают начинающие инвесторы.

Разумные инвесторы оценивают возможности инвестирования в золото, принимая в учет курс золота и наценку по отношению к курсу золота у той или иной формы инвестирования в золото. Однако наценка на золотой продукт сегодня не обязательно означает, что можно будет ее получить при перепродаже золотого продукта.

Кроме того, существуют и недобросовестные дилеры. Они норовят обмануть неопытных покупателей, советуя покупать нумизматические монеты и другие коллекционные издания с огромной наценкой, которые не сохранят ее со временем.

Поэтому-то очень важно получить представление о драгоценных металлах, прежде чем зайти на этот рынок.

В этой статье будут даны ответы на наиболее часто задаваемые вопросы относительно покупки золота. Надеемся, что после прочтения этого материала вы с большей уверенностью будете инвестировать в золото.

«Стоит ли инвестировать в золото?»

Есть много причин, почему золото является привлекательным активом с точки зрения инвестиций.

Кроме всего прочего, золото является проверенным временем средством сбережения. Оно является прочным, портативным и высоко ценится с самого начала истории цивилизации. Неудивительно, что золото использовалось как средство обмена в течение тысяч лет.

Еще одна ключевая особенность этого драгоценного металла заключается в том, что он делает возможным диверсификацию инвестиционного портфеля. Цена на золото не обусловлена движением других классов активов, таких как акции и жилье. Добавляя золото в свой портфель, можно снизить общий риск вашего портфеля.

Кроме того, золото предлагает защиту от системного финансового риска. Желтый металл оказывается надежным безопасным активом во времена паники на рынке.

Когда волатильность финансового рынка увеличивается, инвесторы склонны обращаться к более безопасным активам. Золото – это один из таких активов, к которым инвесторам начинают в таких случаях обращаться. Это означает, что курс золота часто возрастает, когда существует опасения по поводу экономического краха.

Учитывая, что государства по всему миру продолжают печатать деньги, а уровни задолженности находятся на чрезвычайно высоком уровне, золото обеспечивает страховку от финансовой неопределенности.

Золото также является отличной инвестицией в долгосрочной перспективе. Оно часто опережает в темпе своего роста фондовый рынок. Например, за 48-летний период, между началом 1969 года и началом текущего года, курс золота вырос с 35,20 долларов за унцию до 1338 долларов за унцию, что является приростом в годовом исчислении на уровне около 8%. Для сравнения, за то же время индекс Стандард энд Пурз вырос с 102 пунктов до 2275 пунктов, а это значит, что прирост в годовом исчислении составил всего 6,7%.

Золото опережает фондовый рынок США, несмотря на то, что в последние годы этот рынок растет, в то время как курс желтого металла по-прежнему находится значительно ниже максимумов 2011 года в размере 1920 долларов за унцию.

Впрочем, золото может продолжить расти в цене в будущем. Есть определенные ключевые факторы, которые могли бы повысить цену на золото в ближайшие годы. К ним относятся рост инфляции, увеличение геополитических рисков и дальнейшая неопределенность на фондовом рынке.

Еще одним потенциальным ключевым фактором является спрос со стороны Китая и Индии. Если уровень доходов у миллионов граждан в этих регионах будет расти быстрыми темпами, то спрос на золотые ювелирные изделия и золото в качестве инвестиций может возрасти.

Ключевые выгоды:

Золото имеет много привлекательных характеристик в качестве инвестиции.

Золото предлагает:

средство сбережения;

защиту от краха финансовой системы;

возможность диверсификации портфеля.

«Как мне инвестировать в золото?» или «Как мне покупать золото?»

Самым предпочтительным способом инвестирования в золото является покупка золотых монет и слитков. Ключевым преимуществом покупки физического золота в форме слитков и монет, заключается в том, что вы владеете золотом, которое не зависит от банковской системы, электронных торгов и пр., другими словами, находится за пределами финансовой системы. Поэтому здесь не существует риска контрагента; этот риск заключается в том, что третья сторона в соглашении может не выполнить свои обязательства, станет банкротом. В этом отношении покупка физического золота в форме золотых инвестиционных слитков и монет является разумным выбором.

Ключевые выгоды:

При покупке золотых слитков и монет вы владеете физическим золотом.

«Как правильно инвестировать в золотые монеты?»

Лучшим способом купить золотые инвестиционные монеты является выбор авторитетного дилера драгоценных монет, например, таким дилером является «Золотой монетный дом».

В России одними из самых популярных золотых монет являются российский Георгий Победоносец и Венский Филармоникер (Австрия). Обе эти монеты имеют высокую пробу, хорошую репутацию и ликвидность.

Хотя есть много других золотых монет, доступных для покупки, например, памятные монеты, но они не всегда могут сослужить хорошую службу. Эти монеты не так ликвидны, поэтому не так-то легко их продать. Кроме того, они не всегда являются хорошей формой инвестиции.

Инвесторы, желающие купить золотые монеты, должны покупать ликвидные государственные инвестиционные золотые монеты. О том, как выбрать государственные монеты будет сказано ниже.

Ключевые выгоды:

Лучше всего для покупки золотых монет найти авторитетного дилера драгоценных монет (например, «Золотой монетный дом»). Георгий Победоносец и Венский Филармоникер являются наиболее популярными золотыми монетами у российских инвесторов в золото. Инвесторам нужно с осторожностью относиться к памятным монетам и к монетам с ограниченным тиражом.

«Стоит покупать золотые или серебряные инвестиционные монеты?»

Хотя золото и серебро имеют определенные привлекательные черты, золото является лучшим выбором для среднестатистического инвестора в драгоценные металлы. У золота гораздо больше ликвидный рынок, который обусловлен инвестиционным спросом и спросом на ювелирные изделия. Курс золота меньше подвержен волатильности, чем курс серебра.

Серебро больше подвержено спекуляциям и зависит от экономической деятельности и промышленного спроса, поскольку у него множество промышленных применений. Однако преимущество серебра заключается в том, что оно намного дешевле золота. Поэтому оно более доступно небольшим инвесторам. Серебро может быть привлекательным во время цикла понижения, когда курс этого металла дешевеет.

Ключевые выгоды:

Золото для большинства инвесторов является предпочтительным объектом инвестирования, чем серебро.

Курс золота менее подвержен волатильности, чем курс серебра.

«Как лучше всего покупать золото?» или «Стоит ли покупать золотые монеты или слитки?»

Золотые монеты – это лучший способ купли золото для большинства инвесторов. Дело в том, что монеты можно купить в меньших количествах. Кроме того, государственные монеты обладают всеобщим признанием, ликвидностью, и обычно продаются с более высокой наценкой, чем слитки.

Для институциональных покупателей или тех, кто хочет купить очень большое количество золота, инвестиционные слитки являются более разумным вариантом из-за более низких премий, однако в России слитки облагаются НДС.

Ключевые выгоды:

Золотые монеты – это лучший способ купли золото для большинства инвесторов.

Золотые монеты являются высоколиквидными активами, которыми легко торговать.

Золотые инвестиционные слитки больше подходят для крупных покупателей.

«Какие лучше всего покупать золотые слитки?»

Есть два типа золотых слитков, которые могут купить инвесторы: штампованные и литые слитки.

Штампованные слитки имеют маленький размер, обладают популярностью и обычно продаются в закрытой упаковке. По традиции они не нуждаются в проверке на пробу, если они хранятся в оригинальной закрытой упаковке.

Литые слитки, которые являются более непостоянными по размеру и форме, лучше подходят для более крупных институциональных и промышленных покупателей, которые будут хранить их в хранилище или переплавлять для своих нужд.

Ключевые выгоды:

Золотые штампованные слитки являются более подходящими для небольших инвесторов. Золотые литые слитки больше подходят для институциональных или промышленных инвесторов.

«Какие лучше всего покупать золотые монеты?»

Золотые монеты Георгий Победоносец, Венский Филармоникер, Американский Орел, Американский Буффало (Бизон) и канадский Кленовый Лист являются самыми известными монетами на текущем рынке.

Южноафриканская монета Крюгерранд является еще одной отличной золотой монетой для инвесторов. Это монета чеканится из золота 0,9167% пробы и содержит одну тройскую унцию золота. Это одна из самых продаваемых золотых монет в мире.

Другими хорошими золотыми монетами являются высоколиквидные Австралийская монета Кенгуру и английская монета Британия.

Инвесторы должны с осторожностью рассматривать возможность покупки государственных монет из менее известных стран. Нужно также оставаться начеку относительно покупки специальных памятных монет. Эти монеты обычно обладают высокой ценой при покупке, но при перепродаже их цена может оказаться ниже, чем у более известных монет.

Ключевые выгоды:

Лучшими золотыми монетами для инвесторов являются всемирно известные инвестиционные монеты из ведущих стран мира.

«Как лучше всего покупать золото в онлайне?» и «Как лучше всего покупать физическое золото?»

Лучше всего покупать золото в онлайне посредством онлайн-дилера, который предлагают покупку и хранение золота. Так, например, у Золотого монетного дома есть проект «Фонд золота», благодаря которому можно купить и отдать на хранение золотые инвестиционные монеты Георгий Победоносец или Венский Филармоникер под проценты. Кроме того, гораздо безопаснее и разумнее хранить золото в хранилище.

Ключевые выгоды:

Лучше всего покупать золото через онлайн-дилера.

Лучше отдавать предпочтение дилеру, предлагающему возможность покупки и хранения золота.

«Когда лучше всего покупать золото?»

Лучшее время для покупки золота чаще всего приходится на весну и лето. История показывает, что цены на золото часто увеличиваются в течение осенних и зимних месяцев, а уменьшаются весной и летом.

Главная причина этого заключается в том, что ювелирная промышленность является одним из крупнейших потребителей золота. Ювелирная индустрия наращивает свои запасы с сентября по март для праздников: Дня святого Валентина, Дня матери и свадебного сезона. Самый массированный спрос на ювелирные изделия в Индии и Китае также приходится на осень.

Тем не менее, невозможно точно предугадать лучшее время для покупки золота в каждый конкретный момент времени, так как сезонность золота меняется из года в год. Есть также много других переменных, которые влияют на курс золота, включая инфляцию, волатильность фондового рынка и геополитический риск. Хорошим методом покупки золота в качестве инвестиции является покупка золота через регулярные промежутки времени. Это может снизить риск покупки большого количества золота по высокой цене.

Ключевые выгоды:

Лучшим временем для покупки золота, как правило, является период весны и лета. Однако, чтобы избежать риска больших изменений цены после покупки, нужно совершать регулярные покупки.

«Как купить физическое золото по спотовой цене?»

К сожалению, инвесторы не могут купить физическое золото по спотовой цене. Между ценой покупки и продажи золота всегда будет существовать разница.

Спотовая цена на золото – это цена на золото в качестве сырья. Покупатели же платят наценку по сравнению со спотовым курсом золота для того, чтобы покрыть затраты на добычу золота, а также расходы и наценку дилера.

Затраты на чеканку и изготовление определяют большую часть общей наценки по сравнению со спотовым курсом. В то время как затраты на изготовление литого слитка в 400 унций очень малы по сравнению с общей стоимостью слитка, издержки за чеканку составляют очень большую часть общей стоимости золотого Американского Орла с весом в 1/10 унции.

Хорошей новостью является то, что наценка за чеканку выплачивается за хорошо известные государственные монеты и ее можно компенсировать при продаже. Самые востребованные государственные монеты будут продаваться выше спотовой цены. Тем не менее, всегда будет существовать разница между ценой продажи и покупки, поскольку необходимо учитывать затраты на дистрибуцию и наценку дилеров.

Ключевой момент:

Не существует возможности для инвесторов купить золото по спотовой цене.

Золото Цена

Калькулятор запасов позволяет вам рассчитать текущую стоимость вашего золота и серебра.

- Введите количество Количество в левом текстовом поле.

- Выберите унцию, грамм или килограмм для веса.

- Выберите валюту. ПРИМЕЧАНИЕ. Сначала необходимо выбрать валюту для золота, даже если вы не вводите значение для запасов золота.Если вы хотите выбрать валюту, отличную от USD, для калькулятора Серебряных авуаров.

Текущая цена за единицу веса и валюты будет отображаться справа. Текущее значение для введенной суммы отображается.

При желании введите числовые суммы для покупной цены и / или будущей стоимости на выбранную единицу веса.

Текущий и будущий доход / убыток будет рассчитан.

Итоги по запасам золота и серебра, включая процентное соотношение золота к серебру, будут рассчитаны.

Спотовая цена на золото за тройскую унцию, а также дата и время цены указаны под калькулятором.

Если ваш браузер настроен на прием файлов cookie, вы увидите кнопку внизу калькулятора холдингов.

При нажатии на кнопку на вашем компьютере будет сохранен файл cookie, содержащий информацию, введенную вами в калькулятор.

Когда вы вернетесь на goldprice.org, файл cookie будет получен с вашего компьютера, а значения помещены в калькулятор.

Ряд других полезных калькуляторов золота и серебра можно найти на нашей странице Калькуляторы

Калькуляторы цен на золото ,Изучение английского языка | BBC World Service

Be стоит много денег

Стоит также часто сопровождается именной , когда мы обсуждаем денежная стоимость чего-то или кого-то и говоря, как Много это или они стоят. С этой конструкцией вопрос составляет сколько и , что часто используются:

- Что

/ Как вы думаете, сколько стоит эта скрипка? ~ Это должно быть стоит

удача.Страдивари.

- He купил мне серьги стоимостью две тысячи фунтов. ~ Боже, сколько он стоит? ~ Он долларовый миллионер!

бе стоит много / очень много / и т.д.

С эти выражения мы говорим, насколько хорошо, полезно или надежно что-то или кто-то есть:

- Она всегда рядом со мнойЕе общение стоит много меня. Она на вес золота.

- обещания и политика правительства стоят не очень дорого. политики не стоят бумаги, на которой они напечатаны.

Примечание что для быть на вес золота и не стоит бумага, на которой они напечатаны на , — это идиомы.Порядок слов не может быть изменен.

бе Стоит чье-то время

Если Вы говорите, что стоит вашего времени, чтобы сделать что-то , это значит, что вы получите некоторое (финансовое) преимущество или выгоду от него, хотя это может занять некоторое время или проблемы:

- Это

было бы хорошо, чтобы инвестировать в акции сейчас, пока

фондовый рынок низкий.

- Это не стоит тратить время на то, чтобы отстать счетчик всего за пятьдесят фунтов.

Примечание из приведенного выше примера, что стоимостью также может быть изменен хорошо , чтобы сделать выражение хорошо стоит .

стоит

Если что-то стоит , стоит , стоит , стоит денег или усилия , которые вы тратите на это:

- Это

это было стоящее путешествие — он увидел всех в своем списке.

- Встреча была настолько стоящей, и все аргументы о прибыли сейчас разобрались.

Иногда, стоит просто означает значения и может использоваться в По аналогии с стоит с предварительным его. Сравните следующее:

- Это

может стоить сравнить прибыли в этом году с прошлогодними

- Это

может стоить сравнить прибыль в этом году с прошлым

год

- Это может стоить того, чтобы сравнить прибыли в этом году с прошлогоднего

бесполезно

Примечание что если что-то бесполезно , это не имеет никакого значения или использования:

- гарантия будет бесполезной, если компания обанкротится.

- С

Гиперинфляция местной валюты стала практически бесполезной.

Это стоит покупать?

Опубликовано: 28 ноября 2014 г. @ 4:50Xûr в городе предлагает новое снаряжение. Сколько стоят ваши с трудом заработанные странные монеты?

[делитель]

Инвентарь

[делитель]

Оружие

План C

План C — единственный предмет, который мы не видели в Xr более 3 раз (в отличие от остальных)! У нас есть полный обзор для этого оружия . Эта винтовка Fusion также попала в список Top 5 Fusion Rifles !

Это прекрасное вспомогательное средство для критических моментов, особенно если вы любите использовать винтовки Fusion.

Должен ли я купить его?

Пистолет сбалансирован и имеет отличные характеристики в целом по сравнению с другими винтовками Fusion, а также имеет самую высокую скорость перезарядки. Но стоит ли ваш экзотический слот?

Единственное настоящее преимущество этого оружия, которое отличает его от других винтовок, — это очень быстрое время зарядки, которое активируется только при переключении на него и имеет время восстановления. Вы можете быстро вытащить его и нанести сокрушительный удар, который может перестрелять в вашу пользу.

Работает хорошо даже при использовании в качестве основного, так как в журнале пять раундов. Также есть приличное количество опций для повышения его стабильности или дальности / точности, так что вы можете настроить оружие под свой стиль игры. Это определенно сбалансированное оружие в целом.

Сейчас винтовки Fusion очень мощные в Crucible, и это не исключение. Стоит подобрать, поэтому, если вам нравится использовать винтовки Fusion, купите это!

альтернатив

Статистика по сравнению с другими винтовками Fusion

- Выше среднего: Дальность, Стабильность, Скорость перезарядки

- Ниже среднего: Уровень заряда (кроме случаев перехода на него)

Известные Таланты

Вы хотите максимизировать свой диапазон, так что используйте Field Choke и Hammer Forged .

- Hip Fire — Это оружие обладает бонусной точностью при стрельбе из бедра.

- План C — Время зарядки и снаряжения очень короткое сразу после замены оружия.

[делитель] Броня

Вооружение

Armamentarium имеет льготы, в основном сосредоточенные вокруг того, чтобы нести больше, что чрезвычайно универсально. Эта броня создана для тех титанов, которые любят наносить тяжелые повреждения.

Дополнительная граната с более тяжелыми и особыми боеприпасами означает, что вы ходячий арсенал, готовый нанести несколько серьезных ударов.

На этой неделе с приличным откатом 130 Дисциплины.

Crest of Alpha Lupi, другой сундук с Экзотическим Титаном, похож на то, что он не предоставляет каких-либо специфичных для подклассов улучшений — так что не стесняйтесь использовать его на обоих подклассах!

талантов

- Боеприпасы специального оружия — Увеличивает количество боеприпасов, которые вы можете нести.

- Боеприпасы для тяжелого оружия — Увеличивает количество боеприпасов, которые вы можете нести.

- Grenade Booster — Несите дополнительную гранату.

Должен ли я купить его?

Вторая граната очень полезна в любых ситуациях. Даже если вы предпочитаете свое основное оружие и можете извлечь выгоду из 1/3 своих привилегий, это все равно будет выгодным вложением.

Это главная часть Титана. Если вы часто не используете свое тяжелое и специальное оружие, вы все равно должны купить его за его высокую дисциплину и дополнительную гранату!

альтернатив

[делитель] Crest of Alpha Lupi

Гребень Альфы Лупи — это одна из двух частей сундука экзотического охотника.Льготы для этого сундука не велики, но для людей, которые часто используют свое специальное оружие (такое как План C) и / или ручные пушки, это будет очень полезно. Увеличенная скорость возрождения важна для PvE или 3v3.

талантов

- Боеприпасы специального оружия — Увеличивает количество боеприпасов специального оружия, которое вы можете нести.

- Боеприпасы к ручной пушке — Увеличивает количество боеприпасов к ручной пушке, которые вы можете нести.

- Keeper of the Pack — Вы быстрее оживляете упавших товарищей по команде, а они быстрее.Ваш Супер также порождает дополнительные шары для товарищей по команде.

Должен ли я купить его?

Если вы командный игрок в PvP, это сундук для вас. Помогая вам быстрее оживлять людей, вы можете использовать 3х3 в вашу пользу, и, если вы будете регулярно их использовать, вам пригодятся более специальные боеприпасы для оружия и ручных пушек.

Этот сундук имеет 128 Сила, которая не так высока, как в прошлый раз, когда она была продана, но это не так уж плохо.

Если вы не хотите ждать Lucky Raspberry, экзотического шлема (для уровня 30) или не думаете, что льготы пойдут на пользу вашему стилю игры, купите его.Если вы не играете в PvP 3 на 3 или в основном придерживаетесь PvE, подождите, пока у вас не появится экзотический шлем, чтобы приблизиться к уровню 30.

альтернатив

[divider] Облачение Бездны (Voidwalker)

«ТЫ ХОЧЕШЬ МЕЧТАТЬ ОДЕЖДЫ ВУЙДФАНГА И НИЧЕГО» — Xûr

Чернокнижники в настоящее время имеют 2 варианта сундуков-экзотиков, и Voidfang Vestments отлично подходит для Voidwalker-ов, которые много PvP. The Dark Below представит протокол Starfire (см .: расширение контента).

талантов

- Боеприпасы к ручной пушке — Увеличивает количество боеприпасов к ручной пушке, которые вы можете нести.

- Боеприпасы специального оружия — Увеличивает количество боеприпасов специального оружия, которое вы можете нести.

- Улучшенный Аксионный Болт — Ваша граната Аксионного Болта порождает дополнительного ищущего. Респаун с полной энергией гранаты.

Должен ли я купить его?

У вас, вероятно, уже есть это… видя, как это было продано , даже больше, чем , чем Sunbreakers на данный момент!

Перк «Улучшенный аксионный болт» положит положительный эффект на ваши гранаты, что означает более последовательные убийства.Добавьте к этому тот факт, что вы теперь порождаете энергию гранаты, и вы превращаетесь в кошмар, бросающий гранату для ваших врагов.

Этот сундук подойдет и Солнечному певцу, потому что с талантом Дара Солнца вы получите 2 гранаты.

У него есть только 124 Сила , но это выше, чем в прошлом.

Это хороший вариант, если вы Бродяга Бездны, особенно если вы используете ручные пушки, учитывая, что Череп Страшного Ахамкары в настоящее время является единственным другим предметом брони, специфичным для Бездны.

Наряду с нерестом с полной энергией гранаты, показатель Силы сократит ваше время перезарядки в ближнем бою, сделав его отличным выбором. Как и в случае с Crest of Alpha Lupi, для PvP это лучший выбор, чем для PvE.

Если вы не слишком много делаете в PvP, вам лучше подойдет Череп Страшной Ахамкары или Light Beyond Nemesis (если Xûr сотрудничает).