Ставка рефинансирования на что влияет: Ставка рефинансирования: что это, на что влияет ставка ЦБ

Ставка рефинансирования: что это, на что влияет ставка ЦБ

В этой статье:

•

Ставка рефинансирования: что это такое простыми словами

•

На что влияет ставка рефинансирования

•

Когда может меняться ставка рефинансирования

•

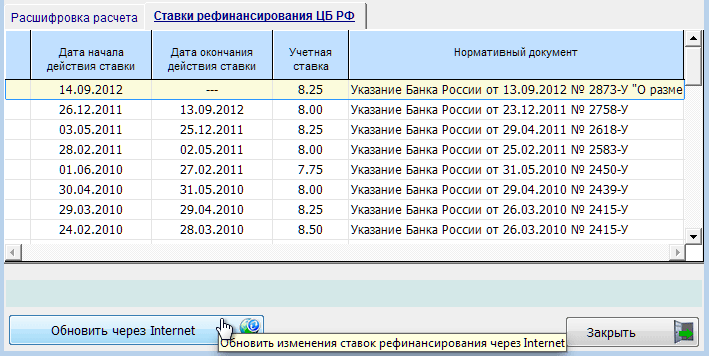

Действующая ставка рефинансирования Центрального банка РФ на 2022 год

•

История ставки

Ставка рефинансирования: что это такое простыми словами

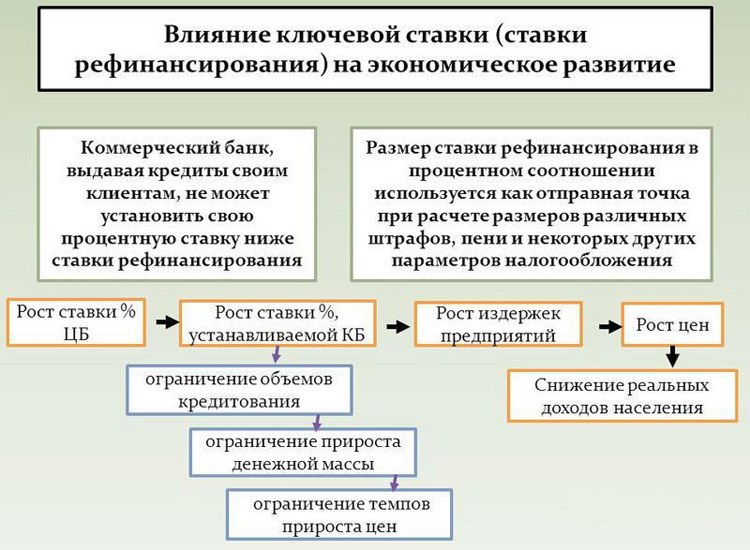

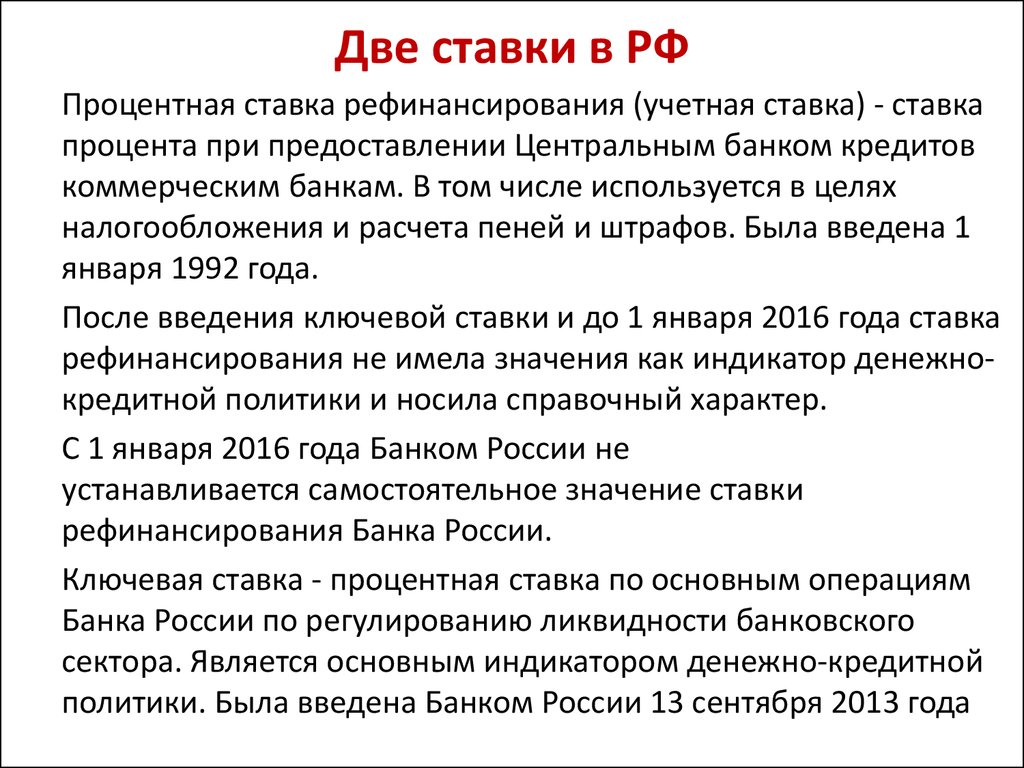

Ставка рефинансирования ЦБ — это важный индикатор развития экономики, который используется для определения величины налогов, штрафов и других денежных выплат.

Смысл этого параметра изначально был связан с тем, что по нему определялся процент, по которому коммерческие банки могут получить кредит у ЦБ. Прибыль банка зависела от разницы между ставкой рефинансирования и тем процентом, под который выдавались кредиты на любые цели населению и бизнесу.

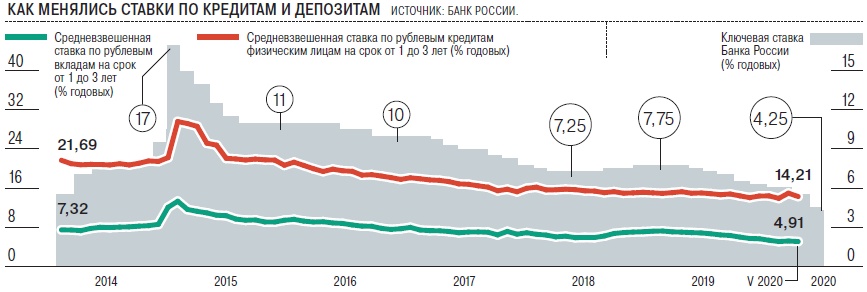

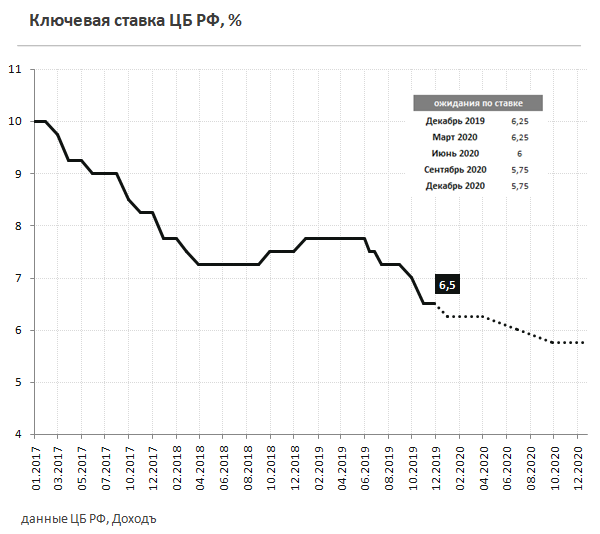

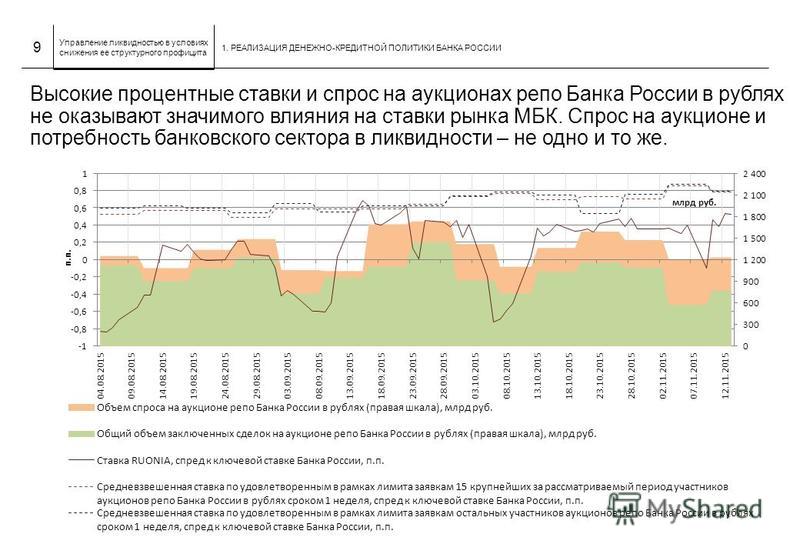

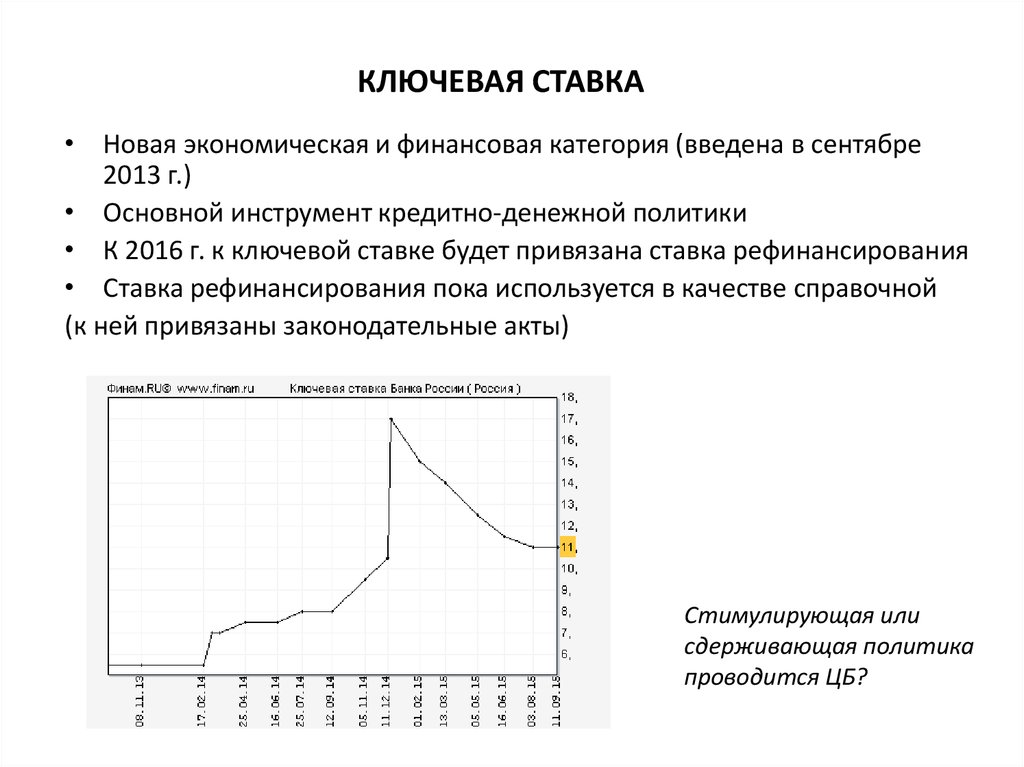

Сейчас вместо этого понятия используется термин «ключевая ставка», он был введён ЦБ в 2013 году. Разница между этими показателями заключается в сроках кредитования: ставка рефинансирования применяется к годичным кредитам, а ключевая — к краткосрочным. Кроме того, разница в словах связана со сферами применения термина, в налоговом и гражданском законодательстве они различаются1.

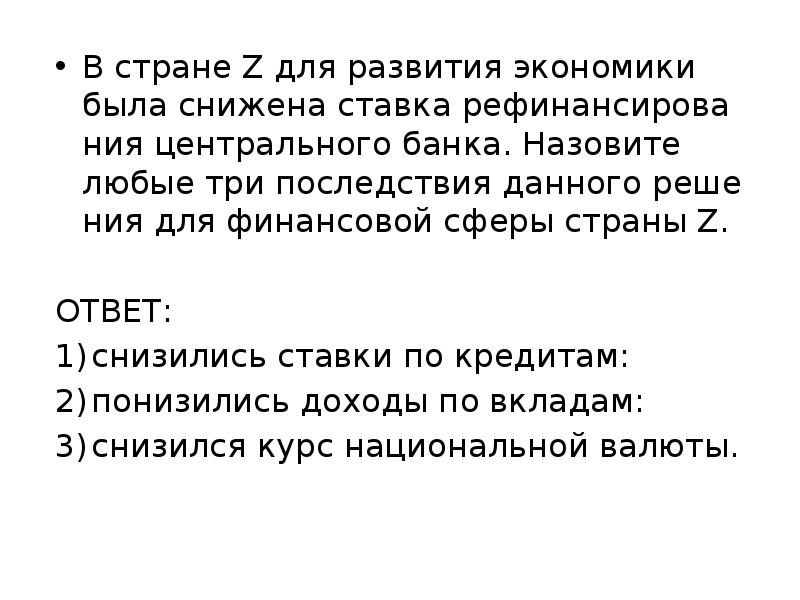

У высокого и низкого значения регулятора есть свои плюсы и минусы. При снижении этого показателя в экономике начинают происходить следующие процессы:

•

Кредиты становятся дешевле.

•

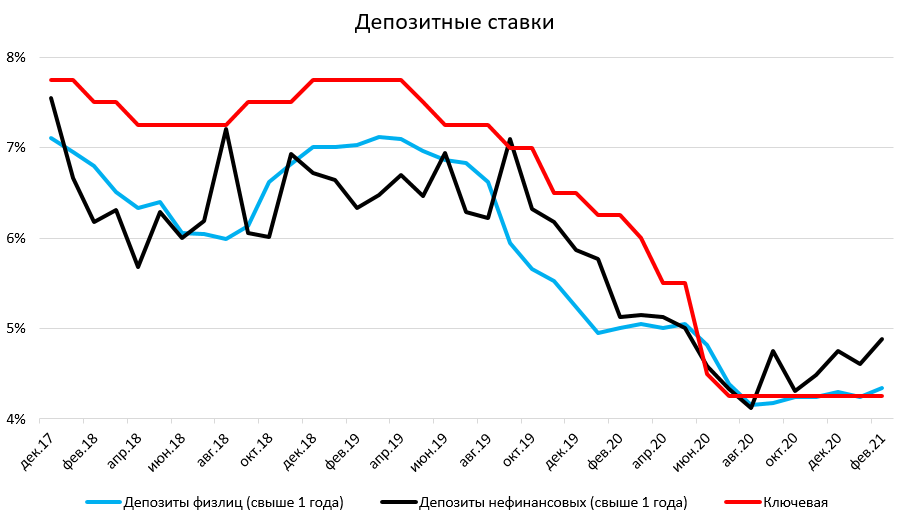

Проценты по депозитам падают.

•

Покупательная способность населения увеличивается, вследствие чего улучшается и общее состояние экономики.

•

Инфляция растёт, так как производители не могут быстро насытить рынок товарами повышенного спроса.

При росте показателей происходят обратные процессы: инфляция снижается, заёмные средства дорожают, потребительский спрос падает. Кроме того, низкая ставка неэффективна в период кризиса и замедляет экономический рост.

На что влияет ставка рефинансирования

Основные функции ставки рефинансирования:

•

Определение процентной ставки в спорных договорах.

•

Это основа для решения трудовых споров по задержке заработной платы.

•

Индикатор позволяет рассчитать штрафы и пени за задержку налоговых и коммунальных платежей.

•

Расчёт льготы по НДФЛ.

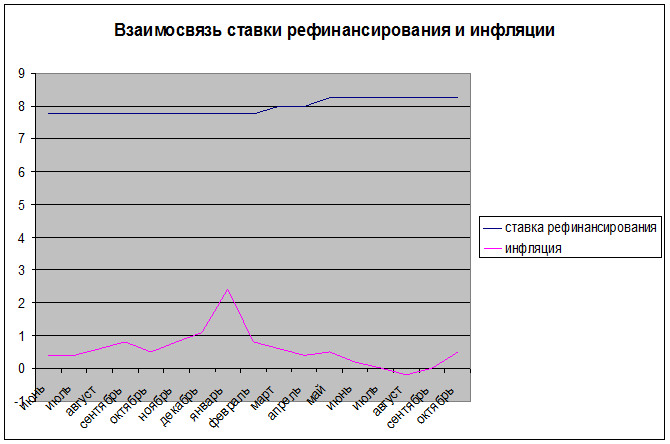

То есть фактически индикатор затрагивает все аспекты экономической и финансовой жизни страны и регулирует отношения банков с заёмщиками. Размер ставки рефинансирования напрямую зависит от текущего уровня инфляции в стране.

Инфляция — это снижение стоимости денег, которое ведёт за собой падение спроса на товары и услуги и ухудшение имущественного положения граждан и предприятий. Низкая ставка позволяет брать много ссуд, так как переплата по займу будет небольшой. Но такая ситуация невыгодна производителям, так как при низких ценах они теряют большую часть прибыли.

При просрочке платежа за кредит, налоговых выплат и коммунальных платежей сумма долга также рассчитывается с помощью ставки рефинансирования. Для этого её величина делится на число дней в году, умножается на количество просроченных дней, а затем на сумму общей задолженности.

При расчёте НДФЛ используется показатель, равный 1/300 ставки. Для этого общий долг умножается на эту величину, на ставку рефинансирования и на количество дней просрочки.

Компенсация за задержку заработной платы рассчитывается по показателю 1/150.

В сфере налогообложения ставка используется и при других расчётах:

Влияет показатель и на валютный курс: если он растёт, национальная валюта становится более привлекательной и банки зарабатывают больше денег. При его снижении курс валют падает, так как уменьшается доходность вкладов.

При его снижении курс валют падает, так как уменьшается доходность вкладов.

Ставка крайне важна не только для физических лиц, но и для бизнеса. Дорогие ссуды невыгодны предпринимателям, они делают дорогим любое производство. Возможность взять дешёвый заём открывает для бизнеса новые возможности, стимулирует к открытию новых предприятий и расширению сферы услуг.

Низкие ставки провоцируют потребление, из-за увеличения спроса растут и цены. Этот процесс хорошо продемонстрировала ситуация на рынке ипотеки в 2020 году, когда возможность взять кредит под небольшой процент вызвала резкий рост стоимости жилья.

При росте показателя физические лица и предприниматели перестают брать займы и одновременно не тратят свои сбережения. Но в то же время вырастают проценты по банковским вкладам, люди начинают копить деньги. Экономика переходит в режим сбережения, что в итоге сдерживает её развитие.

Решение о величине ставки принимает Совет директоров ЦБ после тщательного анализа ситуации в стране. Экономика любой страны развивается неравномерно, но в период кризисов и спадов ЦБ может повлиять на цены и уровень инфляции при помощи регулятора. Совет собирается восемь раз в год, заседания бывают промежуточные и опорные. По результатам опорных раз в квартал формируется отчёт о денежно-кредитной политике, который публикуется на сайте ЦБ.

Экономика любой страны развивается неравномерно, но в период кризисов и спадов ЦБ может повлиять на цены и уровень инфляции при помощи регулятора. Совет собирается восемь раз в год, заседания бывают промежуточные и опорные. По результатам опорных раз в квартал формируется отчёт о денежно-кредитной политике, который публикуется на сайте ЦБ.

Когда может меняться ставка рефинансирования

Слово «ставка» появилось в лексиконе банкиров сразу после распада СССР, на сегодняшний день ключевая и ставка рефинансирования равны. Начиная с 1992 года этот показатель часто менялся и был одним из основных инструментов влияния на валютный курс и активность банков на рынке кредитования.

Она определяется исходя из совокупности многих факторов, среди которых:

•

изменения в налоговом законодательстве, введение или отмена некоторых обязательных платежей;

•

серьёзные кризисные явления в экономике;

•

введение международных санкций;

•

изменение конъюнктуры на мировых рынках, например неурожай в основных странах — поставщиках продовольствия;

•

увеличение или снижение объёма государственных закупок.

Действующая ставка рефинансирования Центрального банка РФ на 2022 год

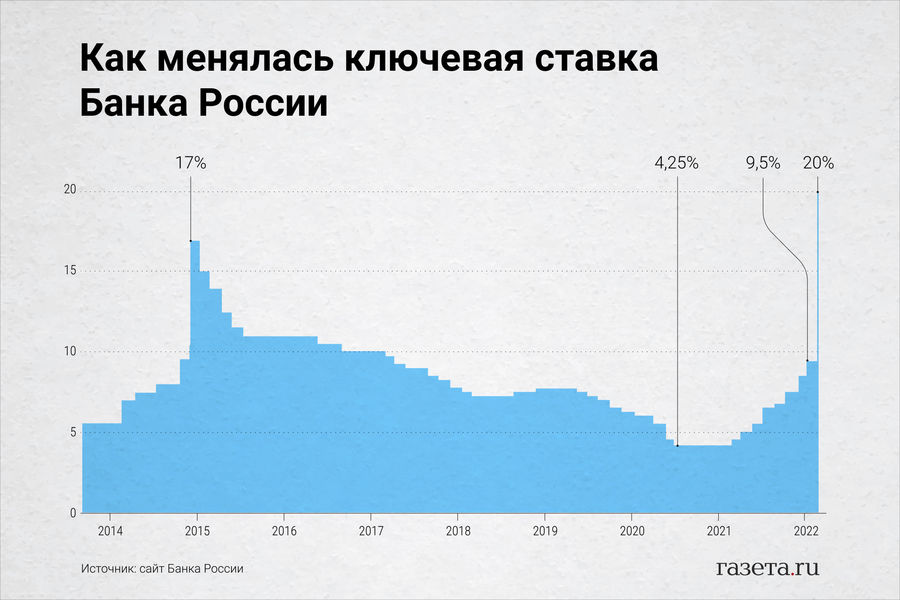

В этом году ставка менялась несколько раз: в феврале зафиксирован её рост сразу до 20%. Это было связано с введёнными против нашей страны экономическими санкциями и резким изменением экономической ситуации. Изменения вступили в силу 28 февраля, ставка выросла сразу на 10,5%.

В дальнейшем ситуацию удалось стабилизировать. Уровень инфляции снизился, цены тоже вернулись почти к докризисному уровню. Уже 8 апреля ставка была снижена на 3%. Это позволило многим банкам возобновить программы ипотечного кредитования, которые практически были поставлены на паузу. Вырос спрос на потребительские кредиты наличными и на другие виды ссуд.

Значительное снижение было также связано с резким ростом курса доллара и его последующим падением. Прогноз годовой инфляции в апреле составлял 17,8%, а на 20 мая — 17,5%. В такой ситуации люди почувствовали некоторое облегчение и стали охотнее тратить деньги. Увеличился и приток средств на депозиты.

Увеличился и приток средств на депозиты.

14 июня 2022 года ставка рефинансирования ЦБ была снижена до 9,5%, а 22 июля Совет директоров принял решение о снижении показателя ещё на один процентный пункт — до 8,5%.

Эксперты прогнозируют дальнейшее снижение ставки, пространство для этого имеется. Для этого нужно дождаться конца лета и оценить объём урожая важнейших зерновых культур и возможные риски продовольственной инфляции.

История ставки

История начинается с переходом России на принципы рыночной экономики. Впервые это слово было использовано в 2016 году. Как самостоятельный показатель она не употребляется с 2016 года, только в связке с ключевой.

В 2021 году регулятор повышался несколько раз, так как уровень инфляции достиг 7,4–7,9%, а цены выросли на 8,11%. ЦБ пришлось вводить дополнительные механизмы нормализации ситуации.

Необходимость введения ключевой ставки обусловлена изменениями в денежно-кредитной политике и новыми подходами к управлению инфляционными процессами. Для этого со стороны ЦБ РФ предпринимаются следующие действия:

Для этого со стороны ЦБ РФ предпринимаются следующие действия:

•

унификация ставок по всем займам;

•

совершенствование принципов банковского менеджмента;

•

создание инструмента кредитной политики.

Простого решения для изменения ставки рефинансирования нет, это зависит от многих взаимосвязанных процессов в экономике и кредитно-денежной политике.

Альфа-Банк всегда ставит в приоритет интересы своих клиентов и старается придерживаться гибкой политики в отношении процентов по кредитам. Если вы приняли решение о привлечении заёмных средств, обратитесь за консультацией к нашим специалистам — они помогут подобрать наиболее выгодную для вас программу кредитования с учётом ваших индивидуальных потребностей.

на что влияет ставка рефинансирования?

Ставка рефинансирования – одна из ключевых точек финансовой системы государства. Эту ставку обсуждают экономисты-аналитики в связи с инфляцией, доступностью денег и основными финансово-экономическими прогнозами. Однако неспециалисты обычно вспоминают о ней только из практического интереса. Например, если имеют привязанный к ставке рефинансирования кредит. Myfin.by доступно объясняет, зачем нужна эта ставка и на что влияет.

Эту ставку обсуждают экономисты-аналитики в связи с инфляцией, доступностью денег и основными финансово-экономическими прогнозами. Однако неспециалисты обычно вспоминают о ней только из практического интереса. Например, если имеют привязанный к ставке рефинансирования кредит. Myfin.by доступно объясняет, зачем нужна эта ставка и на что влияет.

Что такое ставка рефинансирования?

Ставка рефинансирования – это базовая ставка, по которой считаются ставки кредитов для коммерческих банков со стороны Центрального банка. Если максимально упрощать, то Центральный банк предоставляет кредиты остальным банкам также, как эти банки выдают кредиты клиентам.

Пока не очень понятно. Поэтому давайте представим игру «Монополия», где вы играете Центробанком и можете выдавать участникам любые суммы игровых денег под процент с обязательством их вернуть через определённое число раундов. Если вы начнете это делать по нулевой ставке, то игроки максимально быстро наберут много денег, скупят все карточки на поле и начнут торговаться друг с другом об их продаже – цены на «игровую недвижимость» резко вырастут. Таким образом мы получили быстрый экономический рост (все карточки выкуплены и обустроены) с расплатой за него в виде высокой инфляции

Таким образом мы получили быстрый экономический рост (все карточки выкуплены и обустроены) с расплатой за него в виде высокой инфляции

Если попытаться установить заградительную высокую ставку, то игроки будут обдумывать каждую сделку и обращаться к вам за деньгами крайне редко. Получаем экономическую стагнацию или даже падение экономики, так как часть игроков будет банкротиться – не в силах расплатиться с вами по взятым кредитам. Это сильно напоминает сегодняшние белорусские экономические реалии с зажатым кредитованием банков.

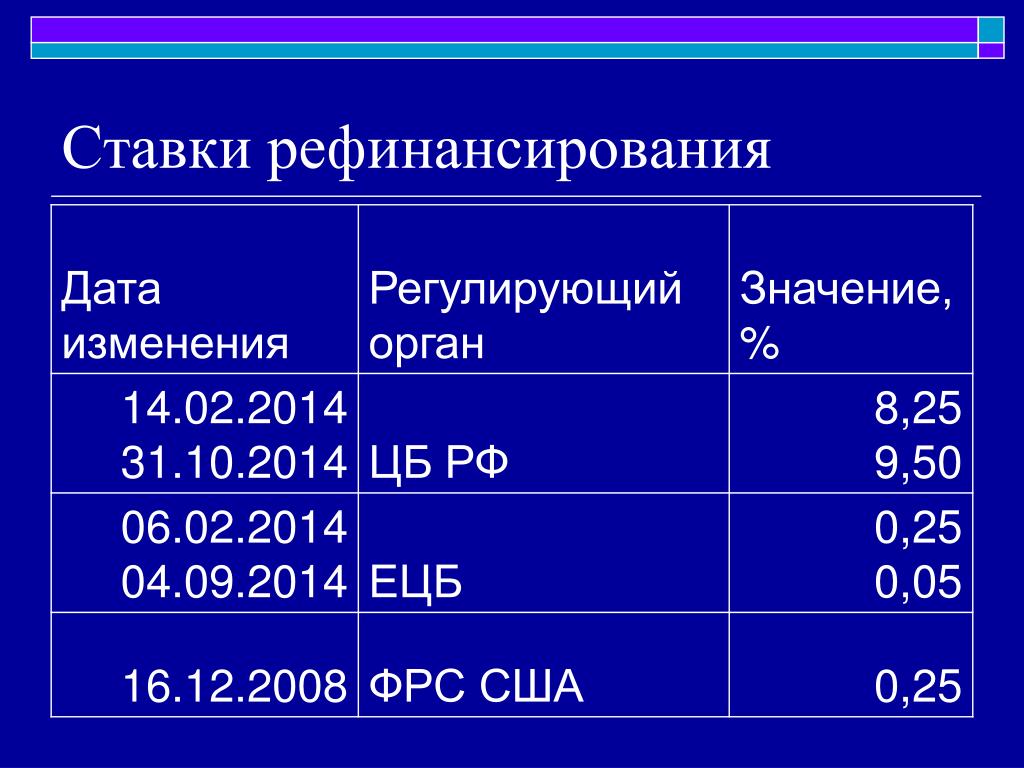

Во многих случаях используется термин «ключевая ставка» или «учетная ставка». Это близкие понятия, играющие примерно ту же роль в экономических процессах.

Ставка рефинансирования назначается главным финансовым регулятором государства. Обычно это Центральный банк. Информация о ставке является открытой и публикуется на сайте главного банка страны.

В каждый момент времени действует только одна величина ставки рефинансирования.

Центральный банк Беларуси называется Национальным Банком. Он работает с коммерческими банками по описанной выше схеме, также как Центральный банк России, центробанки Европы, Федеральная резервная система США (с ФРС схема несколько сложнее, но для простоты их тоже посчитаем) и другие центробанки.

Ставка рефинансирования в нашей стране на текущий момент равна 8,5%. До 21 апреля 2021 года она была ниже – 7,75%, но бывало и выше, например – в конце 2011 – начале 2012 года она доходила до 45%.

Теперь расскажем, где и для чего используется ставка рефинансирования и на что еще она влияет.

Ставка рефинансирования и кредиты

Коммерческие банки получают деньги от центрального банка либо под ставку рефинансирования, либо под ставку, в формуле расчета которой есть ставка рефинансирования. Из этих денег, и собственных средств, они выдают кредиты клиентам.

Когда ставка меняется, автоматически меняются проценты по кредитам с плавающей ставкой. Однако проценты по кредитам, выданным под фиксированную ставку, не изменяются. Но предложения по новым ссудам обычно пересматриваются.

- Если ставка рефинансирования растет, то растут и проценты по коммерческим ссудам, иначе банк работал бы себе в убыток, выдавал деньги дешевле, чем берет.

- Если ставка рефинансирования снижается, то банковские кредиты дешевеют. Но этого может и не случиться, или случиться не быстро, потому что обязанности снижать ставки по своим продуктам у банков нет.

Ставка рефинансирования и вклады

Тут жесткой привязки нет. Ставка, по которой открыт вклад, автоматически не меняется. Но влияние есть.

Но влияние есть.

- Если ставка рефинансирования падает, то банкам становится менее выгодно привлекать деньги клиентов под высокие проценты. Потому новые депозитные предложения дешевеют.

- Если ставка рефинансирования поднимается, то могут подняться и ставки по вкладам. Но этого может и не случиться, тут все больше зависит от потребности банков в деньгах.

Пример последнего мы наблюдаем уже несколько месяцев. Клиенты выносили деньги из банков с конца прошлого года. Ставка рефинансирования оставалась прежней. Но ставки по вкладам серьезно выросли.

Ставка рефинансирования, предложение денег и экономическая активность

В большинстве стран ставку рефинансирования используют чтобы регулировать предложение денег.

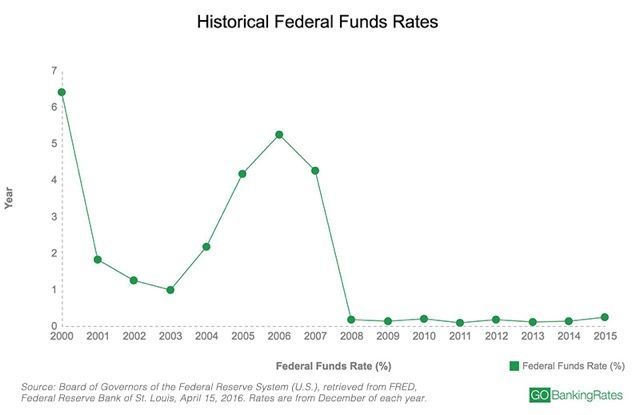

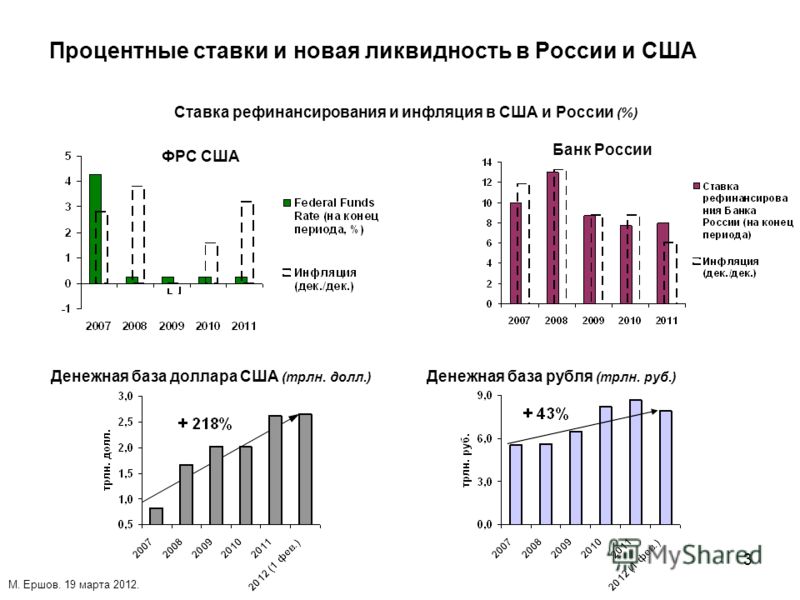

При низких ставках кредиты становятся более выгодными. Бизнес и частные лица охотнее берут ссуды. Эти деньги попадают в коммерческий оборот. Растут продажи, соответственно растет объем торгов и производство. Затем растут денежные доходы населения. Низкие ставки могут также спровоцировать рост уровня инфляции. Денег становится больше, их оборот растет – следом растут и цены. Такую ситуацию можно сейчас наблюдать в США, где инфляция впервые за долгие годы превышает 4% в годовом исчислении. Все это – последствие программ количественного смягчения (помощь экономике из-за пандемии) и десятилетие околонулевых базовых ставок ФРС

Низкие ставки могут также спровоцировать рост уровня инфляции. Денег становится больше, их оборот растет – следом растут и цены. Такую ситуацию можно сейчас наблюдать в США, где инфляция впервые за долгие годы превышает 4% в годовом исчислении. Все это – последствие программ количественного смягчения (помощь экономике из-за пандемии) и десятилетие околонулевых базовых ставок ФРС

Хранить деньги в банках при низких ставках людям менее интересно. Уменьшается объем депозитов, деньги переходят в другие отрасли: в развитых странах растет фондовый рынок, покупка акций и т.д.; если это невозможно – свободные деньги вкладывают в товары и покупку валюты. Последнее ближе к нашей реальности.

Если ставка растет, кредиты становятся менее интересными, а банковские вклады более выгодными. Лишние деньги уходят из экономики на депозиты. Выдается меньше кредитов. Объем денег в обороте падает. Хотя при перегреве экономики, это благо, т.к. спасает от избытка денежного предложения.

В Беларуси регулирование рынка изменением ставки рефинансирования действует не так явно. Изрядная доля банковских ссуд выдается директивно под льготные ставки, а финансирование банков регулятором и вовсе практически остановлено. Кредитами на особых условиях поддерживают госпредприятия, население массово получало льготные жилищные кредиты, от ставки рефинансирования все это зависит слабо.

Ставка рефинансирования и цены

А вот это более характерно для нашей экономики. Многие продукты питания и часть промтоваров производится на государственных предприятиях. Такие структуры формируют цены не на основе спроса и предложения (хотя и это учитывается), но исходя из себестоимости и затрат.

Проценты по кредитам не всегда можно прямо включать в себестоимость, но общие расходы предприятия за счет процентов растут и, рано или поздно, ему удается поднять цены на свою продукцию.

Что в итоге?

Ставка рефинансирования должна коррелироваться с инфляцией. Иначе кредит, выданный под эту ставку, будет прямо убыточным. На деле все сложнее и у нас, и в других странах.

На деле все сложнее и у нас, и в других странах.

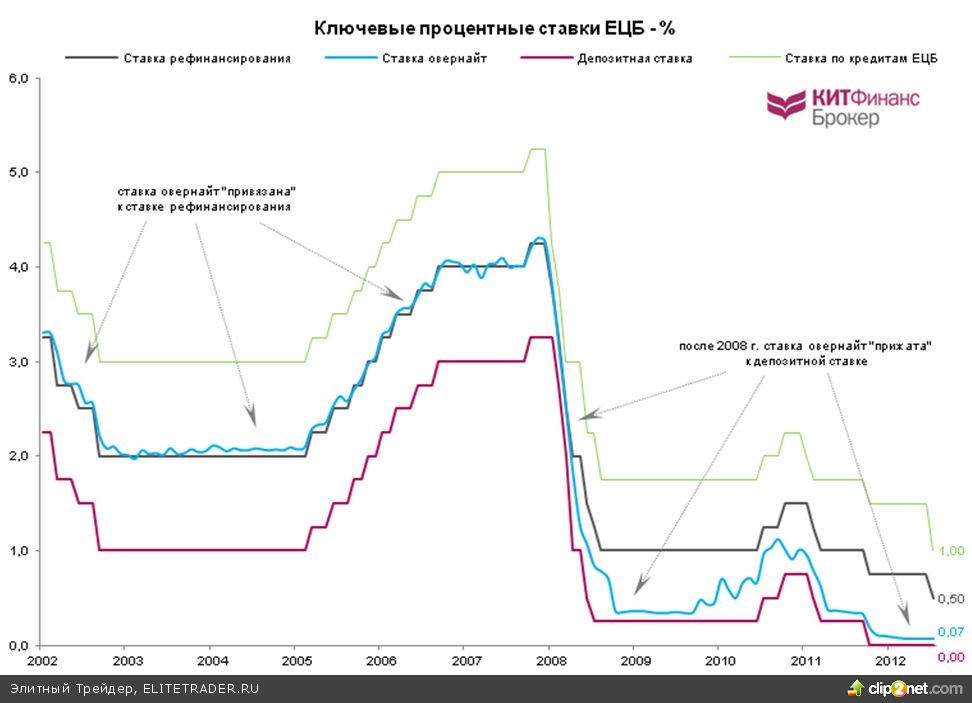

Самые богатые экономики страдают от избытка денег, ставки рефинансирования в странах Евросоюза находятся между 0% и 0,25%. Хотя у евро тоже идет инфляция, менее 1%, но она есть.

Фото носит иллюстративный характер, источник: tsn.uaВысокая ставка рефинансирования в Зимбабве – 25% (2 года назад было 70%), в Венесуэле – 23,15% (бывало больше 30%), в Аргентине – 38% (в 2016 году было 129%). В этих государствах ставка явно отстает от инфляции, однако в первых двух экономика давно разрушена, а в Аргентине было уже 9 дефолтов.

В Беларуси, на текущий момент, ставка рефинансирования имеет экономический смысл, хотя бы потому, что от нее зависят плавающие ставки по кредитам.

Оцените статью:

Когда это имеет смысл?

Рефинансирование ипотеки означает погашение существующего кредита и замена его на новый. Есть много причин, по которым домовладельцы рефинансируют:

- Для получения более низкой процентной ставки

- Чтобы сократить срок ипотеки

- Преобразование ипотеки с регулируемой процентной ставкой (ARM) в ипотеку с фиксированной процентной ставкой или наоборот

- Чтобы использовать собственный капитал для сбора средств для решения финансовых проблем, финансирования крупной покупки или консолидации долга

Поскольку рефинансирование может стоить от 3% до 6% от основной суммы кредита и, как и в случае с первоначальной ипотекой, требует оценки, поиска титула и сборов за подачу заявки, домовладельцу важно определить, является ли рефинансирование мудрым финансовым решением.

Ключевые Takeaways

- Получение ипотечного кредита с более низкой процентной ставкой является одной из лучших причин для рефинансирования.

- Когда процентные ставки падают, рассмотрите возможность рефинансирования, чтобы сократить срок ипотечного кредита и значительно сократить процентные платежи.

- Переход на ипотеку с фиксированной ставкой или на ипотеку с регулируемой ставкой может иметь смысл в зависимости от ставок и того, как долго вы планируете оставаться в своем нынешнем доме.

- Использование собственного капитала или консолидация долга — еще одна причина для рефинансирования, но имейте в виду, что иногда это может усугубить долговые проблемы.

Стоит ли рефинансировать?

Практическое правило гласит, что вы получите выгоду от рефинансирования, если новая ставка будет по крайней мере на 1% ниже, чем у вас есть. Более того, подумайте, достаточно ли ежемесячных сбережений, чтобы внести позитивные изменения в вашу жизнь, или же общие сбережения в течение срока действия кредита принесут вам существенную пользу.

Рефинансирование для обеспечения более низкой процентной ставки

Одной из лучших причин для рефинансирования является снижение процентной ставки по существующему кредиту. Исторически так сложилось, что рефинансирование является хорошей идеей, если вы можете снизить процентную ставку как минимум на 2%. Тем не менее, многие кредиторы говорят, что 1% сбережений является достаточным стимулом для рефинансирования. Использование ипотечного калькулятора является хорошим ресурсом для планирования некоторых расходов.

Снижение процентной ставки не только помогает вам сэкономить деньги, но также увеличивает скорость накопления капитала в вашем доме и может уменьшить размер вашего ежемесячного платежа. Например, 30-летняя ипотека с фиксированной процентной ставкой и процентной ставкой 5,5% на дом стоимостью 100 000 долларов имеет основную сумму и выплату процентов в размере 568 долларов. Тот же кредит под 4,1% снижает ваш платеж до 477 долларов.

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или в Министерство жилищного строительства и городского развития США (HUD).

Рефинансирование для сокращения срока кредита

Когда процентные ставки падают, домовладельцы иногда имеют возможность рефинансировать существующий кредит на другой кредит, который без особых изменений в ежемесячном платеже имеет значительно более короткий срок.

Для 30-летней ипотеки с фиксированной ставкой на дом стоимостью 100 000 долларов рефинансирование с 9% до 5,5% может сократить срок вдвое до 15 лет с небольшим изменением ежемесячного платежа с 805 до 817 долларов. Однако, если у вас уже есть 5,5% на 30 лет (568 долларов), получение ипотеки на 3,5% на 15 лет увеличит ваш платеж до 715 долларов. Так что сделайте математику и посмотрите, что работает.

Так что сделайте математику и посмотрите, что работает.

Рефинансирование для преобразования в ARM или ипотеку с фиксированной процентной ставкой

Хотя ARM часто начинают предлагать более низкие ставки, чем ипотечные кредиты с фиксированной процентной ставкой, периодические корректировки могут привести к повышению ставок, которые выше, чем ставки, доступные по ипотечным кредитам с фиксированной процентной ставкой. Когда это происходит, переход на ипотеку с фиксированной процентной ставкой приводит к более низкой процентной ставке и устраняет опасения по поводу будущего повышения процентной ставки.

И наоборот, переход от кредита с фиксированной ставкой к ARM, который часто имеет более низкий ежемесячный платеж, чем ипотека с фиксированным сроком, может быть надежной финансовой стратегией , если процентные ставки падают, особенно для домовладельцев, которые не играют, чтобы остаться в своем доме. дома более чем на несколько лет.

Эти домовладельцы могут снизить процентную ставку по кредиту и ежемесячный платеж, но им не придется беспокоиться о том, как повысятся ставки через 30 лет в будущем.

Если ставки продолжают падать, периодические корректировки ставок на ARM приводят к снижению ставок и меньшим ежемесячным платежам по ипотечным кредитам, устраняя необходимость рефинансирования каждый раз, когда ставки падают. С другой стороны, когда процентные ставки по ипотечным кредитам растут, это было бы неразумной стратегией.

Рефинансирование для использования собственного капитала или консолидации долга

В то время как ранее упомянутые причины для рефинансирования являются финансово обоснованными, рефинансирование ипотеки может быть скользкой дорожкой к бесконечному долгу.

Домовладельцы часто получают доступ к капиталу в своих домах для покрытия основных расходов, таких как затраты на ремонт дома или обучение ребенка в колледже. Эти домовладельцы могут оправдать рефинансирование тем фактом, что реконструкция увеличивает стоимость дома или что процентная ставка по ипотечному кредиту меньше, чем ставка по деньгам, взятым взаймы из другого источника.

Другим оправданием является то, что проценты по ипотечным кредитам не облагаются налогом. Хотя эти аргументы могут быть правдой, увеличение количества лет, которые вы должны по ипотеке, редко является разумным финансовым решением, равно как и трата доллара на проценты для получения 30 -центовый налоговый вычет. Также обратите внимание, что с тех пор, как вступил в силу Закон о сокращении налогов и занятости, размер кредита, по которому вы можете вычесть проценты, снизился с 1 миллиона долларов до 750 000 долларов, если вы купили свой дом после 15 декабря 2017 года.

Многие домовладельцы рефинансируют, чтобы консолидировать свой долг. На первый взгляд, замена долга с высокой процентной ставкой на ипотеку с низкой процентной ставкой является хорошей идеей. К сожалению, рефинансирование не приносит автоматического финансового благоразумия. Делайте этот шаг только в том случае, если вы убеждены, что сможете устоять перед искушением потратить средства после того, как рефинансирование освободит вас от долгов.

Имейте в виду, что большой процент людей, которые когда-то накопили долг под высокие проценты по кредитным картам, автомобилям и другим покупкам, просто сделают это снова после того, как рефинансирование ипотеки предоставит им доступный кредит для этого. Это создает мгновенный четырехкратный убыток, состоящий из потраченных впустую комиссий за рефинансирование, потерянного капитала в доме, дополнительных лет повышенных процентных платежей по новой ипотеке и возврата долга с высокими процентами после того, как кредитные карты снова будут исчерпаны. результатом является бесконечное увековечивание долгового цикла и возможное банкротство.

Еще одной причиной для рефинансирования может быть серьезное финансовое положение. Если это так, тщательно изучите все варианты сбора средств, прежде чем сделать этот шаг. Если вы выполняете рефинансирование наличными, с вас может взиматься более высокая процентная ставка по новой ипотеке, чем при рефинансировании на основе ставок и сроков, при котором вы не берете деньги.

Практический результат

Рефинансирование может быть отличным финансовым ходом, если оно уменьшает ваш платеж по ипотеке, сокращает срок кредита или помогает вам быстрее увеличить капитал. При осторожном использовании он также может быть ценным инструментом для контроля долга. Прежде чем рефинансировать, внимательно посмотрите на свое финансовое положение и спросите себя: как долго я планирую продолжать жить в доме? Сколько денег я сэкономлю за счет рефинансирования?

Опять же, имейте в виду, что рефинансирование стоит от 3% до 6% от основной суммы кредита. Требуются годы, чтобы окупить эти затраты за счет экономии, полученной за счет более низкой процентной ставки или более короткого срока. Таким образом, если вы не планируете оставаться дома более нескольких лет, стоимость рефинансирования может свести на нет любую потенциальную экономию.

Также стоит помнить, что сообразительный домовладелец всегда ищет способы уменьшить долг, увеличить капитал, сэкономить деньги и отменить платеж по ипотеке. Изъятие наличных из вашего капитала при рефинансировании не поможет достичь ни одной из этих целей.

Изъятие наличных из вашего капитала при рефинансировании не поможет достичь ни одной из этих целей.

Следует ли рефинансировать ипотечный кредит при повышении процентных ставок?

Как изменения процентной ставки должны повлиять на ваше решение о рефинансировании? Это, конечно, зависит от процентной ставки, которую вы в настоящее время платите по ипотеке.

Даже во времена роста ставок старая ипотека может иметь более высокую процентную ставку, чем те, которые предлагаются в настоящее время. Кроме того, при повышении ставок может оказаться целесообразным зафиксировать текущую ставку, если вы считаете, что ставки сильно вырастут.

В условиях относительно низких процентных ставок у рефинансирования ипотеки есть как плюсы, так и минусы. Например, ваш улучшенный кредитный рейтинг или решение об изменении срока ипотечного кредита также могут привести к условиям рефинансирования, которые могут сэкономить вам деньги в долгосрочной перспективе. Но, возможно, вы не планируете оставаться надолго. Некоторые специальные программы рефинансирования могут быть особенно выгодны для тех, кто соответствует требованиям. Вот как работать в процессе принятия решений.

Некоторые специальные программы рефинансирования могут быть особенно выгодны для тех, кто соответствует требованиям. Вот как работать в процессе принятия решений.

Key Takeaways

- Ваша индивидуальная ситуация должна определять, рефинансируете ли вы свою ипотеку, а не просто то, растут или падают процентные ставки.

- Преимущества рефинансирования включают получение более выгодной процентной ставки, увеличение собственного капитала и увеличение краткосрочного денежного потока.

- Недостатки включают слишком большие расходы на закрытие, получение более высокой процентной ставки, потому что вы не хотите оплачивать расходы на закрытие, потерю капитала при рефинансировании с обналичкой и снижение собственного капитала.

- Специальные программы от Fannie Mae, Freddie Mac, FHA и VA могут помочь некоторым домовладельцам получить более доступные ипотечные кредиты.

Стоит ли рассматривать возможность рефинансирования ипотечного кредита?

В прошлом низкие процентные ставки вызывали ажиотаж на рынке рефинансирования. Но в любой экономике единственный способ узнать, имеет ли смысл рефинансирование для вас, — это рассмотреть детали вашей уникальной ситуации.

Но в любой экономике единственный способ узнать, имеет ли смысл рефинансирование для вас, — это рассмотреть детали вашей уникальной ситуации.

Насколько ниже ставки, чем у вас сейчас?

Насколько должны снизиться процентные ставки для рефинансирования? Это не правильный вопрос. Вместо того, чтобы слушать «правила» о том, насколько процентное изменение процентных ставок вы должны ожидать, прежде чем рефинансировать, посмотрите, сколько денег вы сможете сэкономить. Снижение ставки на 1% имеет гораздо большее значение, если у вас есть ипотека на 500 000 долларов, чем если у вас есть ипотека на 100 000 долларов.

Как долго вы планируете держать ипотеку?

Как и при покупке дома, вам придется оплатить расходы на закрытие вашего рефинансирования. Если вы планируете продать свой дом через несколько лет, вы можете едва окупиться (или фактически остаться позади) за счет рефинансирования. Почему?

Если ежемесячная экономия на оставшуюся часть ипотеки не превышает расходов на закрытие, связанных с рефинансированием, вы проиграете. Если вы включаете расходы на закрытие в свою ипотеку вместо того, чтобы платить их вперед, вы платите проценты по ним, поэтому вам нужно будет учитывать эти расходы при расчете безубыточности.

Если вы включаете расходы на закрытие в свою ипотеку вместо того, чтобы платить их вперед, вы платите проценты по ним, поэтому вам нужно будет учитывать эти расходы при расчете безубыточности.

Можно ли рефинансировать на более короткий срок?

Если у вас осталось 20 лет ипотечного кредита, и вы рефинансируете его в новый 30-летний ипотечный кредит, вы не сможете сэкономить деньги в долгосрочной перспективе (даже с более низкой ставкой).

Однако, если вы можете позволить себе рефинансировать эту 20-летнюю ипотеку в 15-летнюю ипотеку, сочетание более низкой процентной ставки и более короткого срока существенно уменьшит общую сумму процентов, которые вы заплатите, прежде чем вы станете владельцем дома бесплатно и бесплатно. Чисто.

Минусы

Переплата по закрытию

Переплата по процентам, потому что вы не хотите расходов на закрытие

Убыточный капитал

Негативное влияние на ваш собственный капитал в долгосрочной перспективе

Что вы можете получить

При правильном выполнении рефинансирование может иметь как немедленные, так и долгосрочные выгоды. Вы можете сделать следующее.

Вы можете сделать следующее.

Получите лучший кредит

Возможно, сейчас вы находитесь в лучшем финансовом положении, чем когда вы взяли существующую ипотеку. Рефинансирование может дать возможность получить лучшую процентную ставку или сделать хорошую ипотеку еще лучше. В любом случае вы повысите свою краткосрочную и долгосрочную финансовую безопасность и повысите шансы на то, что трудные времена не поставят вас под угрозу потери дома.

Увеличьте свой долгосрочный собственный капитал

Сэкономив на рефинансировании ипотеки, вы будете тратить меньше на проценты. Это деньги, которые вы можете отложить на пенсию или использовать для достижения другой долгосрочной финансовой цели.

Увеличение краткосрочного денежного потока

Если ваше рефинансирование снизит ваш ежемесячный платеж, у вас будет больше денег для работы из месяца в месяц. Это может уменьшить повседневное финансовое давление на вашу семью и создать возможности для инвестиций в другом месте.

Опасности рефинансирования

Рефинансирование ипотечного кредита вносит новые элементы в ваше финансовое положение. Риски, связанные с вашей первоначальной ипотекой, все еще присутствуют, и на поверхность выходят несколько новых.

Переплата по расходам на закрытие

Недобросовестные или хищнические кредиторы могут добавить несколько ненужных и/или завышенных комиссий к стоимости вашей ипотеки. Более того, они могут не раскрывать некоторые из этих расходов заранее, надеясь, что вы почувствуете себя слишком вовлеченными в процесс, чтобы отказаться.

Переплата по процентам, потому что вы не хотите никаких затрат на закрытие

Рефинансирование может не требовать денежных средств для закрытия. Один из способов, которым кредиторы компенсируют эти расходы, — предоставить вам более высокую процентную ставку. Допустим, у вас есть два варианта: рефинансирование на 200 000 долларов с нулевыми затратами на закрытие и фиксированной процентной ставкой 5% на 30 лет или рефинансирование на 200 000 долларов с затратами на закрытие в размере 6000 долларов и фиксированной процентной ставкой 4,75% на 30 лет.

Предполагая, что вы сохраните кредит на весь срок, в сценарии А вы заплатите в общей сложности 386 511 долларов. В сценарии B вы заплатите 381 586 долларов. «Отсутствие затрат на закрытие» обойдется вам в 4,9 доллара.25 в течение срока кредита.

Потеря капитала

Та часть ипотеки, которую вы выплатили, ваша доля в доме — это единственная часть дома, которая действительно принадлежит вам. Эта сумма постепенно увеличивается с каждым ежемесячным платежом по ипотеке, пока однажды вы не станете владельцем всего дома и сможете потребовать каждую копейку выручки, если решите его продать.

Однако, если вы выполняете рефинансирование с обналичкой — перенос затрат на закрытие в новый кредит или продление срока кредита — вы теряете процент от вашего дома, которым вы фактически владеете. Даже если вы останетесь в одном и том же доме на всю оставшуюся жизнь, вы можете в конечном итоге выплачивать ипотечный кредит в течение 50 лет, если примете неверные решения о рефинансировании. Таким образом, вы можете впустую потратить много денег, не говоря уже о том, что никогда не станете владельцем собственного дома.

Таким образом, вы можете впустую потратить много денег, не говоря уже о том, что никогда не станете владельцем собственного дома.

Негативное влияние на ваш долгосрочный собственный капитал

Рефинансирование может снизить ваш ежемесячный платеж, но часто в конечном итоге делает кредит более дорогим, если вы добавляете годы к своей ипотеке. Если вам нужно рефинансировать, чтобы не потерять свой дом, в долгосрочной перспективе, возможно, стоит заплатить больше. Однако, если ваша основная цель — сэкономить деньги, помните, что меньший ежемесячный платеж не обязательно приводит к долгосрочной экономии.

Варианты рефинансирования

Есть несколько специальных программ рефинансирования, которые могут быть особенно выгодны для квалифицированных заемщиков.

Вариант рефинансирования с высоким LTV (Fannie Mae) и расширенное рефинансирование Freddie Mac (FMERR)

Ипотечные кредиты с высокой стоимостью кредита (LTV) — это кредиты, в которых сумма задолженности по ипотеке почти равна или превышает оценочную рыночную стоимость дома. Эти ссуды с высоким LTV считаются высоким риском для кредиторов, поскольку дефолт или неуплата заемщиком может привести к потере денег кредитором, если банк лишает права выкупа и продает дом по цене ниже суммы кредита, предоставленной заемщику.

Эти ссуды с высоким LTV считаются высоким риском для кредиторов, поскольку дефолт или неуплата заемщиком может привести к потере денег кредитором, если банк лишает права выкупа и продает дом по цене ниже суммы кредита, предоставленной заемщику.

К сожалению, Fannie Mae и Freddie Mac временно приостановили рефинансирование ипотечных кредитов в рамках программ с высокой стоимостью кредита к стоимости (LTV). Заявки на рефинансирование с высоким LTV должны быть датированы 30 июня 2021 г. или ранее, и они должны быть приобретены или секьюритизированы не позднее 31 августа 2021 г. Исторически эти программы Fannie Mae и Freddie Mac были разработаны для замены программы Home. Программа доступного рефинансирования (HARP), срок действия которой истек 31 декабря 2018 г.

HARP был создан, чтобы помочь домовладельцам, которые не могли воспользоваться другими вариантами рефинансирования, потому что их дома упали в цене. Его цель состояла в том, чтобы улучшить долгосрочную доступность кредита, чтобы помочь людям не потерять свои дома из-за потери права выкупа. Принимались только ипотечные кредиты, принадлежащие Fannie Mae (вариант рефинансирования с высоким LTV) или Freddie Mac (FMERR). Тем не менее, у них также должна была быть дата выдачи кредита 1 октября 2017 года или позже, и заемщики должны были быть в курсе своих платежей.

Принимались только ипотечные кредиты, принадлежащие Fannie Mae (вариант рефинансирования с высоким LTV) или Freddie Mac (FMERR). Тем не менее, у них также должна была быть дата выдачи кредита 1 октября 2017 года или позже, и заемщики должны были быть в курсе своих платежей.

RefiNow (Fannie Mae) и Refi Возможный (Freddie Mac)

5 июня 2021 года Fannie Mae начала предлагать держателям ипотечных кредитов с низким доходом новый вариант рефинансирования в рамках программы RefiNow, предназначенной для снижения их ежемесячных платежей и процентных ставок. С конца августа 2021 года Freddie Mac начнет предлагать точно такую же программу под названием «Refi Possible». Чтобы иметь право на участие, домовладельцы должны зарабатывать на уровне или ниже 100% своего среднего дохода по региону (AMI).

Программа Fannie Mae RefiNow предлагает домовладельцам несколько преимуществ. Во-первых, он требует снижения процентной ставки домовладельца как минимум на 50 базисных пунктов и экономии не менее 50 долларов на ежемесячном платеже по ипотеке домовладельца. Во-вторых, Fannie Mae предоставит кредитору кредит в размере 500 долларов США в момент покупки кредита, если для сделки была получена оценка, и этот кредит должен быть передан от кредитора домовладельцу.

Во-вторых, Fannie Mae предоставит кредитору кредит в размере 500 долларов США в момент покупки кредита, если для сделки была получена оценка, и этот кредит должен быть передан от кредитора домовладельцу.

Для участия в программе Fannie Mae RefiNow домовладелец должен соответствовать следующим требованиям:

- Иметь ипотечный кредит, обеспеченный Fannie Mae, обеспеченный одноквартирным основным домом.

- Иметь текущий доход на уровне 100% от AMI или ниже (не доход на момент выдачи первоначального кредита). 12 месяцев.

- Иметь ипотечный кредит с соотношением кредита к стоимости до 97% и отношением долга к доходу 65% или меньше.

В рамках программы Freddie Mac Refi Possible заемщики, имеющие право на получение ипотечного кредита на одну семью, принадлежащего Freddie Mac, могут воспользоваться сниженной процентной ставкой и более низким ежемесячным платежом по ипотеке, что поможет сэкономить от 100 до 250 долларов США в месяц.

Квалификация для Refi Возможный

Чтобы претендовать на участие в программе Freddie Mac Refi Possible, домовладелец должен соответствовать следующим требованиям:

- Иметь ипотечный кредит, принадлежащий Freddie Mac, обеспеченный одноквартирным домом на одну семью, который является их основным местом жительства.

- Иметь доход не выше 100% от среднего дохода по региону.

- Никогда не пропускал платежи за последние шесть месяцев и не более одного пропущенного платежа за последние 12 месяцев.

- Отношение кредита к стоимости на уровне 97% или ниже и отношение выплаты долга к доходу ниже 65%.

Федеральное жилищное управление (FHA) Streamline

Рефинансирование Streamline Федерального жилищного управления (FHA) предназначено для домовладельцев, у которых уже есть ипотека FHA. Его цель — предоставить новую ипотеку FHA с лучшими условиями, которые снизят ежемесячный платеж домовладельца. Предполагается, что этот процесс будет быстрым и простым, не требующим новой документации о вашем финансовом положении и новой квалификации дохода.

Этот тип рефинансирования не требует оценки дома, осмотра на наличие термитов или кредитного отчета. Одним из возможных недостатков для некоторых домовладельцев является то, что упрощенное рефинансирование FHA не позволяет обналичить деньги.

Дискриминация при ипотечном кредитовании незаконна. Если вы считаете, что подверглись дискриминации по признаку расы, религии, пола, семейного положения, использования государственной помощи, национального происхождения, инвалидности или возраста, вы можете предпринять следующие шаги. Одним из таких шагов является подача отчета в Бюро финансовой защиты потребителей или Министерство жилищного строительства и городского развития США (HUD).

Департамент по делам ветеранов США (VA) Streamline

Эта программа, также известная как ссуда рефинансирования со снижением процентной ставки (IRRRL), аналогична упрощенному рефинансированию FHA. У вас уже должна быть ссуда Администрации ветеранов (VA), и рефинансирование должно привести к более низкой процентной ставке, если вы не рефинансируете ипотеку с регулируемой ставкой (ARM) на ипотеку с фиксированной ставкой. Кредитор может потребовать оценку и кредитный отчет, хотя VA не требует этого.

Примечательно, что в ноябре 2017 года Управление по делам ветеранов и Бюро финансовой защиты потребителей издали предупредительный приказ о том, что военнослужащие и ветераны получили несколько незапрашиваемых предложений с вводящей в заблуждение информацией об этих кредитах.