Сроки уплаты пенсионных взносов: Сроки уплаты страховых взносов в 2021 году

Страховые взносы в налоговую за ИП и сотрудников

На днях тоже столкнулся с тем, что банк-клиент не принимает платёжки, ругаясь на то, что в полях ПоказательОснования=ТППоказательПериода=МС.01.2017

Ему нужно, что бы значения в этих полях были нулевые.

Обратился в банк, их главбух обратился к разработчиками банк-клиента и вот что они ответили:

__________________________________________________________________________________

Здравствуйте!

Были приняты изменения в налоговый кодекс, что страховые взносы администрируют налоговые органы.

Есть Приказ 107н, который определяет правила заполнения платежа в бюджет.

Система работает согласно приказа 107н.

Согласно п.2 Приложения 4 Приказа 107н:

«…

2. Настоящие Правила распространяются на:

плательщиков страховых взносов и иных платежей в бюджетную систему Российской Федерации, …»

То есть, при указании статуса составителя 08 должны применяться правила Приложения 4.

Согласно п.5 Приложения 4 Приказа 107н:

«…

5. В реквизитах «106», «107», «109» распоряжения о переводе денежных средств указывается ноль («0»).

…»

То, при заполнении по правилам Приложения 4 в реквизите 106 должен указывать «0» ( и другое значение, например «ТП» не допускается).

Дополнительно:

Еще раз повторю, касаемо данного запроса и проблемы клиентов. Клиенты неверно трактуют 107н и ссылаются на приложение 2, где про статус сост. 08 ничего не сказано и когда они указывают статус составителя 08, далее документ регламентируется не приложением 2, а приложение 4 из 107н как я и написал выше.

Соответственно в документе, либо необходимо указать статус составителя 01(плательщик сборов), либо в реквизитах «106», «107», «109» распоряжения о переводе денежных средств указывается ноль («0»).

В актуальной сборке 396, проблем с ibank2 касаемо нового законодательства возникать не должно, проблемы только в том, что клиенты неправильно трактуют данный приказ.

С уважением, Сейтниязов Артур

Специалист отдела внедрения и сопровождения Компания «БИФИТ» — www.bifit.com Тел. +7 (499) 705-01-01 Тел. 8-800-333-911-0

E-mail: [email protected]

____________________________________________________________________________

Т.е. разработчики готовы внести изменения, но изменения в 107Н законодательно еще не приняты. Как только примут все изменения в 107Н банк сразу обновить базу для заполнения платежей.

Возврат 1% — Эльба

Написали понятную инструкцию с образцами, чтобы ИП на УСН «Д-Р» без проблем вернули переплаченные взносы 💸

Что случилось

Налоговая пришла к единому (ну почти) мнению о том, что ИП на УСН «Доходы минус расходы» могут платить 1% с доходов свыше 300 000 ₽ не со всех доходов, а с разницы между доходами и расходами. Об этом она написала в письме от 01.09.2020 № БС-4-11/14090. Другое дело, что в Налоговый кодекс поправку так и не внесли, и что не все налоговые адаптировались к новому правилу.

— 1% за 2020 год стоит платить с разницы.

— Взносы за 2019 год большинству начислят с разницы между доходами и расходами, и для этого не придётся судиться, лишь в некоторых случаях написать в налоговую письмо.

— Взносы за пару прошлых лет тоже можно пересчитать и вернуть.

За какой период можно пересчитать взносы

Вернуть или зачесть можно только взносы, с момента уплаты которых прошло не больше трех лет (п. 7 ст. 78 НК). Так что, например, в январе 2021 вы можете вернуть деньги, которые перечислили с 1 января 2018 года. Если вы вовремя платили взносы, это суммы за 2017—2019 годы.

Взносы за 2020 налоговая ещё не начислила, взносы за 2019 год большинство налоговых начислили уже по новым правилам, а вот взносы за предыдущие годы никто автоматически пересчитывать не стал:(Поэтому, чтобы их вернуть, нужно будет пересчитать взносы самостоятельно и написать налоговой письмо. Но давайте по порядку.

Но давайте по порядку.

Вполне возможно, что ваша налоговая не позаботилась о пересчёте 1%, возможно она даже захочет с вами поспорить (но вы-то победите). Начать в любом случае стоит со сверки. Запросите в Эльбе «Выписку операций по расчёту с бюджетом за 2020 год».

В выписке нужно будет найти табличку с названием «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда», а затем начисление по взносам за 2019 год. Одно будет за фиксированную часть взносов, второе — за 1%.

По сумме должно быть понятно, начислили вам взносы со всех доходов или же с разницы. Можете сверить с суммой в задаче по взносам за 2019 год в Эльбе — там взносы рассчитаны со всех доходов, получается, начисление в выписке должно быть меньше.

Если сумма меньше — замечательно, у вас должна появиться переплата, которую можно вернуть или зачесть. С этим поможет 3 шаг нашего плана.

Если сумма как в Эльбе, принимайтесь пересчитывать взносы самостоятельно, заодно пересчитайте за 2017-2018 годы.

2. Пересчитайте взносыПроще всего при пересчёте использовать данные из деклараций, ведь налоговая ориентируется на них же. Отправленные декларации в Эльбе можно найти в разделе Отчётность → Отправленные отчёты. Доходы и расходы будут в Разделе 2.2.

Как рассчитаете — сравните с фактически перечисленными суммами, разница — и будет вашей переплатой. Если, конечно, у вас не тянется какая-нибудь задолженность.

3. Напишите заявление на возврат или не пишитеНа переплату можно уменьшить 1% за 2020, 2021 и последующие годы. Пожалуй, это самый простой вариант: никакие заявления подавать не нужно, просто в следующий раз вы заплатите меньше. А вот для зачёта переплаты в счёт пени или штрафов по 1% уже придётся подавать заявление. Направить переплату на другие взносы, например, на медицинское страхование, не получится совсем.

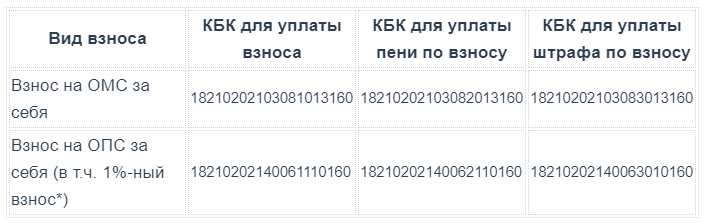

Ещё переплату можно вернуть, для этого заявление подают обязательно, вот его форма. В заявлении укажите ваши данные, код ИФНС, статус плательщика — 3, статью 78 Налогового кодекса, согласно которой вы просите вернуть или зачесть переплату. Укажите сумму переплаты, КБК пенсионных взносов. Поставьте код налогового периода, за который вы уплатили лишнюю сумму, — ГД.00.2017, ГД.00.2018 или ГД.00.2019. Если вы хотите вернуть или зачесть переплату за несколько периодов, пишите несколько заявлений. На втором листе заявления на возврат укажите банковские реквизиты счета, куда налоговики должны перечислить сумму. ИФНС вернет переплату в течение месяца.

И для зачёта, и для возврата взносов, которые не пересчитали, стоит отправить или приложить к заявлению письмо с просьбой это сделать. Напомню, за периоды до 2019 года инспекторы не станут делать это автоматически. Письмо может выглядеть так:

То есть: для зачёта переплаты в счёт тех же взносов в налоговую отправляете лишь письмо, для возврата — заявление на возврат + письмо. Всё это нужно будет сделать на бумаге либо через ЛК налогоплательщика.

Всё это нужно будет сделать на бумаге либо через ЛК налогоплательщика.

Если инспекторы отказываются пересчитать взносы и вернуть разницу, подайте жалобу в УФНС. В жалобе поясните, откуда взялась переплата, и покажите новый расчет взносов. Сошлитесь на письмо ФНС и определение Конституционного суда. Жалобу подайте через свою ИФНС.

Что с пересчётом в Эльбе

Логика расчёта взносов в Эльбе изменится лишь для 2021 года. Объясню, почему мы не стали менять логику за прошлые годы. Хотя практика пересчёта и возвратов положительная, остаются налоговые, которые рассчитывают взносы по-старому и остаются предприниматели, которые не хотят с ними спорить. Изменив расчёт, мы рискуем подставить таких предпринимателей под пени и штрафы. Надеемся, что в 2021 году этот вопрос перестанет быть таким шатким и мы со спокойной душой изменим расчёт. А пока, будем рады, если поделитесь в комментариях, как обстоят дела с начислениями и возвратами этого несчастного 1% у вас.

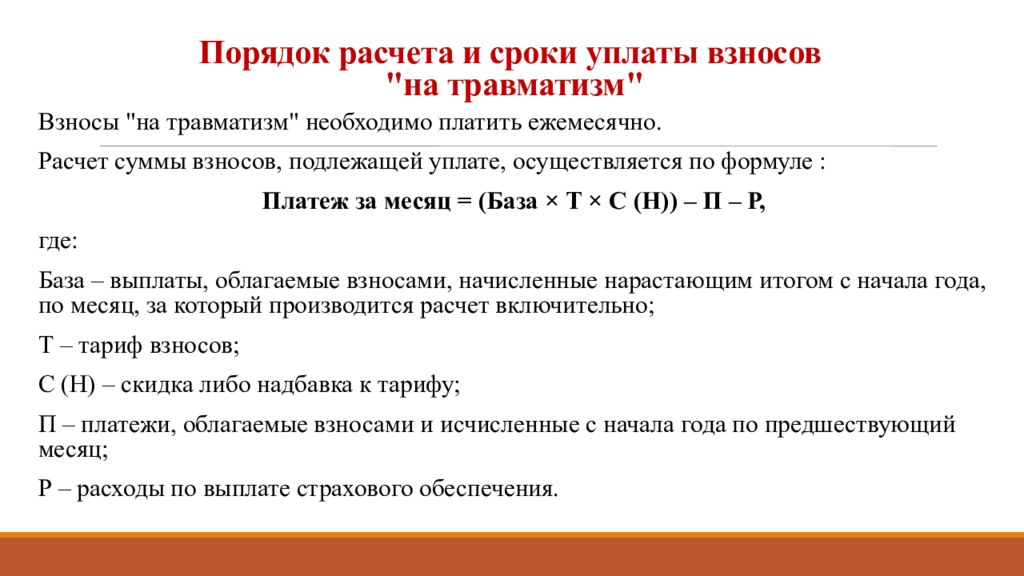

О сроках уплаты страховых взносов «на травматизм» — ГОСУДАРСТВЕННОЕ УЧРЕЖДЕНИЕ

03. 06.2020

06.2020

Подпунктом «в» пункта 1 постановления Правительства Российской Федерации от 02.04.2020 № 409 «О мерах по обеспечению устойчивого развития экономики» (далее – Постановление № 409) предусмотрено продление установленных Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» (далее – Федеральный закон № 125-ФЗ) сроков уплаты страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний организациям и индивидуальным предпринимателям, включенным по состоянию на 1 марта 2020 года в соответствии с Федеральным законом от 24.07.2007 № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (далее – Федеральным законом № 209-ФЗ) в единый реестр субъектов малого и среднего предпринимательства и занятым в сферах деятельности, наиболее пострадавших в условиях ухудшения ситуации в связи с распространением новой коронавирусной инфекции, перечень которых утвержден постановлением Правительства Российской Федерации (далее – МСП):

- за март – до 15.

10.2020;

10.2020; - за апрель – до 15.11.2020;

- за май – до 15.12.2020;

- за июнь – до 15.11.2020;

- за июль – до 15.12.2020.

Таким образом, сроки уплаты страховых взносов переносятся указанным страхователям при одновременном соблюдении следующих условий:

— страхователь на 01.03.2020 включен в реестр МСП в соответствии с Федеральным законом № 209-ФЗ;

— основной вид экономической деятельности страхователя включен в перечень отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, утвержденный постановлением Правительства Российской Федерации от 03.04.2020 № 434 «Об утверждении перечня отраслей российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции».

Также пунктом 1(2) Постановления № 409 по аналогии с порядком, определенным

для МСП, продлены сроки уплаты страховых взносов организациям, включенным в

реестр социально ориентированных некоммерческих организаций (далее – СО НКО),

получающих меры поддержки с учетом введения ограничительных мер в связи с

распространением новой коронавирусной инфекции, который ведется уполномоченным

Правительством Российской Федерации федеральным органом исполнительной

власти.

Что касается страхователей, не относящихся к категории МСП и СО НКО, срок уплаты страховых взносов на обязательное социальное страхование от нечастных случаев на производстве и профессиональных заболеваний за март 2020 года определяется с учетом следующего.

В соответствии с пунктом 4 статьи 22 Федерального закона № 125-ФЗ страхователь уплачивает страховые взносы ежемесячно в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляются страховые взносы, если иное не предусмотрено в соответствии с Федеральным законом № 125-ФЗ. Если указанный срок уплаты приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным или нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день, т.е.

срок уплаты страховых взносов за март 2020 года приходится на 15 апреля 2020 года.

Указами Президента Российской Федерации от 25. 03.2020 № 206 «Об объявлении в

Российской Федерации нерабочих дней», от 02.04.2020 № 239 «О мерах по

обеспечению санитарно-эпидемиологического благополучия населения на территории

Российской Федерации в связи с распространением новой коронавирусной инфекции

(COVID-19)», от 28.04.2020 № 294 «О продлении действия мер по обеспечению

санитарно-эпидемиологического благополучия населения на территории Российской

Федерации в связи с распространением новой коронавирусной инфекции (COVID-19)»

дни с 30 марта по 3 апреля 2020 года и с 4 по 30 апреля 2020 года, а также с 6

по 8 мая 2020 года объявлены нерабочими днями.

03.2020 № 206 «Об объявлении в

Российской Федерации нерабочих дней», от 02.04.2020 № 239 «О мерах по

обеспечению санитарно-эпидемиологического благополучия населения на территории

Российской Федерации в связи с распространением новой коронавирусной инфекции

(COVID-19)», от 28.04.2020 № 294 «О продлении действия мер по обеспечению

санитарно-эпидемиологического благополучия населения на территории Российской

Федерации в связи с распространением новой коронавирусной инфекции (COVID-19)»

дни с 30 марта по 3 апреля 2020 года и с 4 по 30 апреля 2020 года, а также с 6

по 8 мая 2020 года объявлены нерабочими днями.

Таким образом, единый период нерабочих дней в Российской Федерации истек 8 мая 2020 года.

Статьей 191 Гражданского кодекса Российской Федерации (далее – ГК РФ)

установлено, что течение срока, определенного периодом времени, начинается на

следующий день после календарной даты или наступления события, которыми

определено его начало.

Согласно статье 193 ГК РФ, если последний день срока приходится на нерабочий день, днем окончания срока считается ближайший следующий за ним рабочий день.

В связи с изложенным, сроком уплаты страховых взносов за март является 12 мая 2020 года.

К списку »

Ответственность за несвоевременную уплату налога с доходов и соцвзносов. Налоги, сборы (взносы). Золотой фонд

В условиях нынешней неблагоприятной экономической ситуации

многие работодатели оказались не в состоянии не только своевременно выплачивать

заработную плату своим работникам, но и своевременно уплачивать налог с доходов

и взносы в социальные фонды, которые начисляются на заработную плату и

удерживаются из нее. В рамках данной статьи рассмотрим, какая ответственность

предусмотрена за несвоевременную уплату налога с доходов и социальных взносов.

Екатерина СКРИПКИНА, экономист-аналитик Издательского дома «Фактор»

Документы статьи

КУоАП

— Кодекс Украины об административных правонарушениях от 07.12.84 г. № 8073-X.Закон № 889

— Закон Украины «О налоге с доходов физических лиц» от 22.05.2003 г. № 889-IV.Закон № 1533

— Закон Украины «Об общеобязательном государственном социальном страховании на случай безработицы» от 02.03.2000 г. № 1533-III.Закон № 2181

— Закон Украины «О порядке погашения обязательств плательщиков налогов перед бюджетами и государственными целевыми фондами» от 21.12.2000 г. № 2181-III.Закон № 2240

— Закон Украины «Об общеобязательном государственном социальном страховании в связи с временной потерей трудоспособности и расходами, обусловленными погребением» от 18. 01.2001

г. № 2240-III.

01.2001

г. № 2240-III.

Закон № 1105

— Закон Украины «Об общеобязательном государственном социальном страховании от несчастного случая на производстве и профессионального заболевания, повлекших потерю трудоспособности» от 23.09.99 г. № 1105-XIV.Инструкция № 36 —

Инструкция о порядке перечисления, учета и расходования страховых средств Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины, утвержденная постановлением правления Фонда социального страхования от несчастных случаев на производстве и профессиональных заболеваний Украины от 12.07.2007 г. № 36.Инструкция № 21-1

— Инструкция о порядке исчисления и уплаты страхователями и застрахованными лицами взносов на общеобязательное государственное пенсионное страхование в Пенсионный фонд Украины, утвержденная постановлением правления Пенсионного фонда Украины от 19. 12.2003 г. № 21-1.

12.2003 г. № 21-1.

Инструкция № 16

— Инструкция о порядке поступления, учета и расходования средств Фонда социального страхования по временной потере трудоспособности, утвержденная постановлением правления Фонда социального страхования по временной потере трудоспособности от 26.06.2001 г. № 16.Инструкция № 339 —

Инструкция о порядке исчисления и уплаты взносов на общеобязательное государственное социальное страхование на случай безработицы и учета их поступления в Фонд общеобязательного государственного социального страхования Украины на случай безработицы, утвержденная приказом Минтруда от 18.12.2000 г. № 339.Порядок № 123

— Порядок исправления ошибок прошлых отчетных периодов в отчетности страхователей по средствам общеобязательного государственного социального страхования в связи с временной потерей трудоспособности и расходами, обусловленными рождением и погребением, утвержденный постановлением правления Фонда социального страхования по временной потере трудоспособности от 25. 12.2003 г. № 123.

12.2003 г. № 123.

Затруднительное финансовое положение предприятий сказывается на том, что все чаще имеют место задержки выплаты заработной платы, а также несвоевременно уплачиваются налог с доходов и взносы в фонды социального страхования.

Напомним, что в случае задержки выплаты заработной платы на один и более календарных месяцев работодатели обязаны начислить и выплатить работникам компенсацию потери части заработной платы (

ст. 34 Закона Украины «Об оплате труда» от 24.03.95 г. № 108/95-ВР и ст. 1 Закона Украины «О компенсации гражданам потери части доходов в связи с нарушением сроков их выплаты» от 19.10.2000 г. № 2050-III). Наличие у предприятия задолженности перед работниками по заработной плате является основанием для привлечения должностных лиц такого предприятия к дисциплинарной, материальной, административной и даже уголовной ответственности.

Однако в данной статье наша задача — выяснить, какая ответственность предусмотрена действующим законодательством для предприятия и его должностных лиц в случае, когда налог с доходов и социальные взносы были начислены и удержаны, но перечислены не вовремя.

Отметим, что несвоевременной считается уплата налогов и взносов позже сроков, предусмотренных действующим законодательством. Сроки уплаты налога с доходов и взносов в социальные фонды при

выплате заработной платы за первую и за вторую половину месяца приведены в статье «Взносы в социальные фонды. Ставки взносов в социальные фонды» // «Налоги и бухгалтерский учет», 2009, № 15.

Несвоевременно перечислили налог с доходов: что грозит?

В случае

выплаты заработной платы налог с доходов подлежит уплате одновременно с получением денежных средств на выплату заработной платы в банке (одновременно с предоставлением платежного поручения о перечислении денежных средств на картсчет работника) (п.п. 8.1.2 Закона № 889), а в случае выплаты заработной платы в натуральной форме или из кассы предприятия (т. е. из выручки) — в течение банковского дня, следующего за днем такой выплаты (п.п. 8.1.4 Закона № 889).Согласно

п.п. «а» п. 20.2 Закона № 889 при нарушении правил начисления, удержания и уплаты в бюджет налога с доходов плательщика налога, которые осуществляются лицами, определенными налоговыми агентами, финансово ответственными являются такие лица.Размер штрафных (финансовых) санкций за нарушение норм

Закона № 889 и основания для их применения определяются законом, регулирующим такие вопросы, если иное не установлено нормами этого Закона (п. 20.1 Закона № 889).В соответствии с

п.п. 17.1.9 Закона № 2181 в случае, когда налогоплательщик осуществляет денежные выплаты без предварительного начисления и уплаты налога, если в соответствии с законодательством такие начисление и уплата являются обязательной предпосылкой такой выплаты, налогоплательщик уплачивает штраф в двойном размере от суммы обязательства по такому налогу.Однако в случае несвоевременной уплаты налога с доходов при выплате заработной платы штраф, предусмотренный

п.п. 17.1.9 Закона № 2181, не применяется. Предприятие должно уплатить такой штраф только в случае, если при проверке выявлено, что выплата заработной платы была произведена без предварительного начисления или неполного начисления налога с доходов. С этим согласны и налоговики (см. консультацию в журнале «Вестник налоговой службы Украины», 2006, № 6, с. 47). В то же время в указанной консультации, а также в письме ГНАУ от 10.06.2008 г. № 11856/7/17-0717 налоговики упоминают о том, что в случае несвоевременного перечисления в бюджет налога с доходов налоговый орган начисляет налоговому агенту пеню на основании п.п. 16.1.2 Закона № 2181. По нашему мнению, в рассматриваемой ситуации речь о начислении пени на основании этого подпункта Закона № 2181 идти не может, поскольку она начисляется только при несвоевременной уплате согласованного налогового обязательства. В данном случае согласованного обязательства нет по той причине, что Налоговый расчет по форме № 1ДФ не является налоговой декларацией.В соответствии со

ст. 1634 КоАП за неперечисление налога с доходов при выплате доходов должностные лица предприятия несут административную ответственность в виде предупреждения или штрафа в размере от 2 до 3 не облагаемых налогом минимумов доходов граждан (далее — ннмдг) (от 34 до 51 грн.), а в случае повторного нарушения в течение года — от 3 до 5 ннмдг (от 51 до 85 грн.).Протокол об установлении административного нарушения составляется должностными лицами налоговой службы во время документальной проверки предприятия и передается в суд для принятия соответствующего решения. Административный штраф может быть наложен только по решению суда.

В соответствии с

ч. 2 ст. 38 КоАП если дела об административных правонарушениях подведомственны суду, взыскание может быть наложено не позднее чем через три месяца со дня совершения правонарушения, а при длящемся правонарушении — не позднее чем через три месяца со дня его выявления.Таким образом, если на момент проверки налоговым органом налог с доходов, удержанный с выплаченной заработной платы, будет перечислен в бюджет, то административное взыскание может быть наложено, если прошло не более трех месяцев со дня фактической уплаты налога с доходов. Если же до проверки налог с доходов не будет перечислен в бюджет, административный штраф может быть наложен на должностных лиц предприятия не позднее чем через три месяца со дня составления протокола об установлении административного правонарушения.

Если

заработная плата начислена, но не выплачена, налог с доходов подлежит уплате в течение 30 календарных дней, следующих за последним днем месяца, за который начислена, но не выплачена заработная плата (п.п. 8.1.2 Закона № 889).При нарушении указанного срока уплаты налога с доходов штраф, предусмотренный

п.п. 17.1.9 Закона № 2181, по нашему мнению, к предприятию применяться не должен, поскольку отсутствовал факт выплаты дохода.Что касается административного взыскания, то в соответствии со

ст. 163-4 КоАП оно налагается за неперечисление налога с доходов при выплате. Поскольку заработная плата не выплачивалась, административный штраф в данном случае применяться также не должен.

Если не вовремя уплатили взносы в Пенсионный фонд

Взносы в Пенсионный фонд в части начислений подлежат уплате одновременно с получением (перечислением) денежных средств на оплату труда, в том числе в безналичной форме или с выручки от реализации (

абзац восьмой ч. 6 ст. 20 Закона № 1058, абзац первый п.п. 5.1.5, абзац первый п.п. 5.1.6 Инструкции № 21-1).Что касается взносов в Пенсионный фонд в части удержаний, то они уплачиваются не позднее 20 числа месяца, следующего за месяцем, в котором выплачивается заработная плата (

п.п. 5.2.2, абзац первый п.п. 5.1.4 Инструкции № 21-1), а для горных предприятий — не позднее 28 календарных дней со дня окончания отчетного месяца (п.п. 5.2.2, абзац второй п.п. 5.1.4 Инструкции № 21-1).В случае если заработная плата начислена, но не выплачена, взносы в Пенсионный фонд должны быть уплачены не позднее 20 числа месяца, следующего за месяцем, за который начислена, но не выплачена заработная плата (

абзац четвертый п.п. 5.1.6, п.п. 5.2.2, абзац первый п.п. 5.1.4 Инструкции № 21-1), а для горных предприятий — не позднее 28 календарных дней со дня окончания отчетного месяца (абзац пятый п.п. 5.1.6, п.п. 5.2.2, абзац второй п.п. 5.1.4 Инструкции № 21-1).Согласно

ч. 12 ст. 20 Закона № 1058 страховые взносы подлежат уплате независимо от финансового состояния предприятия-плательщика.Что же грозит предприятию, если оно нарушило сроки уплаты пенсионных взносов, установленные действующим законодательством?

В соответствии с

п. 2 ч. 9 ст. 106 Закона № 1058 за несвоевременную уплату (несвоевременное перечисление) органы Пенсионного фонда налагают на предприятие штраф в зависимости от срока задержки платежа*:—

до 30 календарных дней включительно — 10 % суммы недоплаты;—

до 90 календарных дней включительно — 20 % суммы недоплаты;—

свыше 90 календарных дней — 50 % суммы недоплаты.* 5 марта 2009 года Верховная Рада Украины приняла Закон Украины «О внесении изменений в некоторые законодательные акты Украины относительно погашения задолженности перед Пенсионным фондом Украины и усиления ответственности за нарушение законодательства в сфере общеобязательного государственного пенсионного страхования», нормы которого изменяют меру ответственности за нарушения пенсионного законодательства. На момент подготовки материала Закон не подписан Президентом Украины. В случае его подписания (о чем мы обязательно сообщим на страницах нашей газеты) штраф за несвоевременную уплату страховых взносов будет налагаться в размере 10 % своевременно не уплаченных взносов.

Основанием для принятия решения о наложении штрафа являются данные карточки лицевого счета страхователя.

Кроме того, согласно

п.п. 10.1 Инструкции № 21-1 на суммы просроченной задолженности по уплате страховых взносов (недоимки) и своевременно не уплаченных штрафных санкций начисляется пеня в размере 0,1 % суммы недоплаты за каждый день просрочки платежа. При этом под просроченной задолженностью понимается сумма неначисленных и/или неуплаченных страховых взносов в установленные сроки (ч. 2 ст. 106 Закона № 1058).Количество дней просрочки рассчитывается с первого календарного дня, следующего за днем наступления срока соответствующего платежа, до дня его фактической уплаты страхователем включительно.

Обращаем внимание, что пеня на пеню не начисляется (

п.п. 10.4 Инструкции № 21-1).За несвоевременное перечисление или несвоевременное зачисление на банковские счета органов Пенсионного фонда сумм страховых взносов и финансовых санкций по вине банков, пеня начисляется таким банкам в размере 0,1 % указанных сумм за каждый день просрочки их перечисления (зачисления).

Отметим, что на практике и сумма штрафа, и сумма пени рассчитываются органами Пенсионного фонда.

В соответствии с

п. 7 ч. 9 ст. 106 Закона № 1058 за неуплату или неполную уплату авансовых платежей на страхователя налагается штраф в размере 50 % суммы неуплаченных или несвоевременно уплаченных авансовых платежей. При этом под авансовыми платежами понимаются страховые взносы, которые перечисляются Пенсионному фонду при выплате доходов в течение базового отчетного периода, за который они начислены (ч. 6 ст. 20 Закона № 1058). Так, в случае неперечисления авансовых платежей в Пенсионный фонд при выплате отпускных, вознаграждений по гражданско-правовым договорам и т. п. предприятию грозит штраф в размере 50 % суммы неуплаченных авансовых платежей. Основанием для принятия решения о наложении такого штрафа является акт документальной проверки органами Пенсионного фонда.Отметим, что финансовые санкции грозят предприятию независимо от того, будут ли несвоевременно уплаченные страховые взносы уплачены самостоятельно страхователем до начала проверки или же их обнаружат контролирующие органы Пенсионного фонда во время документальной проверки.

Кроме наложения штрафа на страхователя должностные лица предприятия, виновные в совершении правонарушения (в нашем случае — в несвоевременном перечислении пенсионных взносов), привлекаются к административной ответственности.

В соответствии с

п. 2 ч. 16 ст. 106 Закона № 1058 за нарушение установленного порядка начисления и сроков уплаты страховых взносов на должностных лиц предприятия налагается штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.). При повторном совершении такого правонарушения в течение года размер штрафа составит от 10 до 20 ннмдг (от 170 до 340 грн.)*. Административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения (ч. 1 ст. 38 КоАП).* В случае подписания Президентом Украины Закона Украины «О внесении изменений в некоторые законодательные акты Украины относительно погашения задолженности перед Пенсионным фондом Украины и усиления ответственности за нарушение законодательства в сфере общеобязательного государственного пенсионного страхования» размер административного штрафа за несвоевременную уплату страховых взносов, в том числе авансовых платежей будет составлять: от 25 до 50 ннмдг (от 425 до 850 грн.), если размер неуплаченной суммы не превышает 300 ннмдг (5100 грн.) или от 50 до 100 ннмдг (от 850 до 1700 грн.), если размер неуплаченной суммы больше 300 ннмдг (5100 грн.).

От имени органов Пенсионного фонда рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право директор исполнительной дирекции Пенсионного фонда Украины, его заместители, начальники главных управлений Пенсионного фонда Украины в АРК, областях, городах Киеве и Севастополе и их заместители, начальники управлений Пенсионного фонда Украины в районах, городах, районах в городах и их заместители на основании документов, свидетельствующих о совершении правонарушения

(ч. 17 ст. 106 Закона № 1058).

Несвоевременная уплата взносов в Фонд социального страхования по временной потере трудоспособности

Взносы в Фонд социального страхования по временной потере трудоспособности подлежат уплате одновременно с получением средств на оплату труда в учреждениях банков (

п. 4.4 Инструкции № 16), в день перечисления заработной платы на текущие счета работников в учреждениях банков (абзац первый п. 4.6 Инструкции № 16).В случае выплаты заработной платы за первую половину или другую часть месяца начисленные страховые взносы должны быть перечислены в Фонд не позднее дня, установленного для выплаты заработной платы за вторую половину месяца.

Если заработная плата выплачивается из выручки от реализации или в натуральной форме, страховые взносы подлежат уплате не позднее дня, следующего за днем выплаты заработной платы (

абзац второй п. 4.6 Инструкции № 16).При несвоевременной выплате заработной платы взносы в Фонд социального страхования по временной потере трудоспособности уплачиваются при фактической выплате заработной платы в соответствующие для формы выплаты сроки (

п. 4.4 Инструкции № 16).В соответствии с

абзацем третьим ч. 1 ст. 30 Закона № 2240 за несвоевременную уплату взносов в Фонд социального страхования по временной потере трудоспособности при проверке органами Фонда на предприятие налагается штраф в размере 50 % сумм, подлежащих уплате страховых взносов за весь период, прошедший со дня, когда страхователь был взят на учет. Однако, как отмечается в письме Фонда социального страхования по временной потере трудоспособности от 20.04.2006 г. № 05-31-850, на практике штраф применяется в размере 50 % суммы подлежащих уплате страховых взносов, а не от суммы взносов за весь период с момента взятия на учет.Кроме штрафов, за нарушение срока уплаты страховых взносов предусмотрено взыскание пени.

Пеня рассчитывается исходя из

120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на всю сумму недоимки (без учета штрафов) за весь ее срок (п. 5 Порядка № 123, абзац третий п. 5.2 Инструкции № 16). При этом моментом уплаты считается день возникновения недоимки, т. е. при расчете пени следует применять ставку НБУ, действующую на день возникновения недоимки.Начисление пени начинается с первого рабочего дня, следующего за днем получения заработной платы (со дня возникновения недоимки), и заканчивается в день приема банком платежного поручения на уплату взносов в Фонд. При этом недоимкой считается неуплаченная в установленные сроки разница между начисленными страховыми взносами и расходами, связанными с предоставлением материального обеспечения и социальных услуг (пособие по беременности и родам, пособие по временной нетрудоспособности, пособие на погребение и др.).

Пеня на сумму недоимки

не начисляется только в том случае, если существовала задолженность Фонда перед страхователем, и сумма такой задолженности превышала сумму выявленной недоимки на момент выявления ошибки (п. 6 Порядка № 123). Излишне перечисленная сумма пени должна быть возвращена страхователю по его письменному заявлению.Если взносы уплачены несвоевременно по вине банковского учреждения (произошло несвоевременное списание со счета и зачисление в Фонд), пеню должно уплатить такое банковское учреждение. При этом предприятие-страхователь освобождается от ответственности за несвоевременное зачисление суммы страховых взносов в Фонд социального страхования по временной потере трудоспособности, включая начисленную пеню и штрафные санкции (

п.п. 5.7 Инструкции № 16).В соответствии со

ст. 1655 КоАП за несвоевременное перечисление взносов в Фонд социального страхования по временной потере трудоспособности должностные лица предприятия привлекаются к административной ответственности в виде штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн.), а в случае повторного такого нарушения в течение года — от 10 до 20 ннмдг (от 170 до 340 грн.). Административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения (ч. 1 ст. 38 КоАП).Отметим, что рассматривать дела об административных нарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда социального страхования по временной потере трудоспособности, его заместители, руководители исполнительных дирекций отделений Фонда в АРК, областях, городах Киеве и Севастополе и их заместители (

ч. 2 ст. 24411 КоАП).Обращаем внимание, что в случае если предприятие самостоятельно

перечисляет подлежащие уплате суммы страховых взносов и пеню в полном объеме, а также уведомляет рабочий орган Фонда о факте выявления ошибки и перечислении начисленных страховых взносов и пени до начала проверки органом Фонда, штрафы не применяются (п. 8 Порядка № 123).

Несвоевременно уплатили взносы в Фонд социального страхования на случай безработицы

Взносы в Фонд социального страхования на случай безработицы подлежат уплате одновременно с получением (перечислением) средств на оплату труда, в том числе в безналичной или натуральной форме, или выручки от реализации товаров (услуг) (

абзац первый ч. 3 ст. 17 Закона № 1533).В соответствии с

абзацем вторым ч. 1 ст. 38 Закона 1533 в случае несвоевременной уплаты страховых взносов или неполной их уплаты страхователи должны уплатить сумму доначисленных контролирующим органом страховых взносов (недоимки), штраф и пеню. Штраф налагается в размере сокрытой суммы выплат, на которые насчитываются страховые взносы, а в случае повторного нарушения — в трехкратном размере такой суммы.Однако согласно разъяснениям Фонда социального страхования на случай безработицы (см.

письмо от 08.01.2003 г. № ДЦ-09-43) штраф применяется к предприятию-страхователю только в том случае, если во время проверки выявлено, что сумма заработной платы, на которую начисляются взносы, не отражена в расчетной ведомости о начислении и перечислении страховых взносов в Фонд социального страхования на случай безработицы. Если же в расчетной ведомости отражена сумма средств, на которую должны быть начислены страховые взносы, но на нее взносы не начислены или начислены, но уплачены несвоевременно, начисляется только пеня.Пеня исчисляется исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на полную сумму недоимки (без учета штрафов) за весь ее срок. В соответствии с разъяснениями, предоставленными в

письме Государственного центра занятости от 23.03.2001 г. № ДЦ-05-901, ставка НБУ принимается на момент уплаты, а именно: на день получения заработной платы, установленный в банковском учреждении, т. е. на день, когда должны быть уплачены страховые взносы.В соответствии с

п. 9.4 Инструкции № 339 начисление пени производится начиная со следующего дня после наступления срока уплаты страховых взносов до дня уплаты включительно. Если срок уплаты совпадает с выходным (праздничным) днем, то пеня начисляется начиная со следующего рабочего дня после выходного (праздничного) дня. В случае несвоевременного зачисления на счет фонда страховых взносов пеню уплачивает банковское учреждение, при этом пеня со страхователя не взыскивается.Согласно

ст. 1653 КоАП за несвоевременную или неполную уплату страховых взносов на должностных лиц предприятия налагается штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.), а за повторное аналогичное нарушение в течение года — от 10 до 20 ннмдг (от 170 до 340 грн.). В соответствии с ч. 1 ст. 38 КоАП административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения. От имени Фонда рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда, его заместители, руководители рабочих органов исполнительной дирекции Фонда в АРК, областях, городах Киеве и Севастополе и их заместители (ч. 2 ст. 2449 КоАП).В случае если работодатель самостоятельно до начала проверки выявил ошибки, правильно доначислил страховые взносы, рассчитал пеню и перечислил в Фонд социального страхования на случай безработицы соответствующие суммы, к такому страхователю и его должностным лицам штрафные санкции не применяются (см.

письмо Государственного центра занятости от 17.05.2006 г. № ДЦ-09-2529/0/6-06).Таким образом, если до начала проверки предприятие уплатило сумму взносов, которые не были перечислены в установленный срок, оно должно только рассчитать и уплатить пеню.

Если несвоевременно перечислили взносы в Фонд социального страхования от несчастных случаев на производстве

Взносы в Фонд социального страхования от несчастных случаев на производстве (далее — ФССНС) подлежат уплате одновременно с получением денежных средств в банке на выплату заработной платы, в день перечисления заработной платы на текущие счета работников (

абзац второй п. 4.12 Инструкции № 36).Если заработная плата выплачивается из выручки или в натуральной форме, взносы в ФССНС подлежат уплате не позднее следующего дня после выплаты заработной платы (

абзац четвертый п. 4.12 Инструкции № 36).За несвоевременную уплату страховых взносов со страхователей взыскивается пеня (

ч. 2 ст. 52 Закона № 1105). Наложение штрафных санкций на предприятие действующим законодательством не предусмотрено.Пеня начисляется исходя из 120 % годовых учетной ставки НБУ, действовавшей на момент уплаты недоимки, начисленной на полную сумму недоимки (без учета штрафов) за весь срок (

п. 5.1 Инструкции № 36). Пеня начисляется начиная со следующего дня после получения заработной платы до дня уплаты недоимки включительно. Пеня на пеню не насчитывается.В случае если взносы были перечислены несвоевременно по вине банковского учреждения, пеня уплачивается таким банковским учреждением за каждый день просрочки их перечисления (зачисления). При этом с предприятия-страхователя пеня за эти дни не взыскивается.

В соответствии со

ст. 1654 КоАП за несвоевременную уплату страховых взносов должностные лица предприятия привлекаются к административной ответственности в виде штрафа в размере от 8 до 15 ннмдг (от 136 до 255 грн.), а при повторном нарушении сроков уплаты страховых взносов — от 10 до 20 ннмдг (от 170 до 340 грн.). Административное взыскание может быть наложено не позднее чем через два месяца со дня выявления правонарушения (ч. 1 ст. 38 КоАП). От имени ФССНС рассматривать дела об административных правонарушениях и налагать административные взыскания имеют право руководитель исполнительной дирекции Фонда, его заместители, руководители рабочих органов исполнительной дирекции Фонда в АРК, областях, городах Киеве и Севастополе и их заместители, руководители районных и городских отделений исполнительной дирекции Фонда.Для удобства все виды ответственности, предусмотренные действующим законодательством за несвоевременную уплату налога с доходов и взносов в фонды социального страхования, представим в таблице.

Ответственность за неперечисление в бюджет налога с доходов и несвоевременную уплату взносов в фонды социального страхования

|

Вид правонарушения |

Финансовая санкция |

Административная ответственность |

Основание |

||

|

В случае совершения право-нарушения впервые |

В случае повторного совершения право-нарушения |

В случае совершения право-нарушения впервые |

В случае повторного совершения право-нарушения |

||

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Неперечисление в бюджет налога с доходов при выплате дохода |

— |

— |

Предупреждение или штраф в размере от 2 до 3 ннмдг (от 34 до 51 грн.) |

Штраф от 3 до 5 ннмдг (от 51 до 85 грн.) |

Ст. 1634 КоАП |

|

Несвоевременная уплата взносов в Пенсионный фонд

|

Штраф в зависимости от срока задержки платежа: — до 30 календарных дней включительно — 10 % суммы недоплаты; — до 90 календарных дней включительно — 20 % суммы недоплаты; — свыше 90 календарных дней — 50 % суммы недоплаты Пеня начисляется на суммы несвоевременно уплаченных страховых взносов и штрафных санкций в размере 0,1 % указанных сумм за каждый день просрочки платежа (с первого календарного дня, следующего за днем наступления срока уплаты платежа, до дня его фактической уплаты включительно) |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.)

|

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.)

|

П. 2 ч. 9 ст. 106, п. 2 ч. 16 ст. 106 Закона № 1058, п. 10.1 Инструкции № 21-1

|

|

|

Несвоевременная уплата авансовых платежей в Пенсионный фонд |

Штраф в размере 50 % суммы несвоевременно уплаченных авансовых платежей |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.). |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

П. 7 ч. 9 ст. 106, п. 2 ч. 16 ст. 106 Закона № 1058 |

|

|

Несвоевременная уплата взносов в Фонд социального страхования по временной потере трудоспособности |

Штраф применяется в размере 50 % сумм, подлежащих уплате страховых взносов |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Абзац третий ч. 1 ст. 30 Закона № 2240, п. 5 Порядка № 123, абзац третий п. 5.2 Инструкции № 16, ст. 1655 КоАП |

|

|

Пеня рассчитывается исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты (день возникновения недоимки), начисленной на всю сумму недоимки (без учета штрафов) за весь ее срок |

|||||

|

Несвоевременная уплата взносов в Фонд социального страхования на случай безработицы |

Пеня исчисляется исходя из 120 % учетной ставки НБУ, которая действовала на момент уплаты, начисленной на полную сумму недоимки (без учета штрафов) за весь ее срок |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Ч. 1 ст. 38 Закона 1533, ст. 1653 КоАП |

|

|

Несвоевременная уплата взносов в Фонд социального страхования от несчастных случаев на производстве |

Пеня начисляется исходя из 120 % годовых учетной ставки НБУ, действовавшей на момент уплаты недоимки, начисленной на полную сумму недоимки (без учета штрафов) за весь срок |

Штраф в размере от 8 до 15 ннмдг (от 136 до 255 грн.) |

Штраф в размере от 10 до 20 ннмдг (от 170 до 340 грн.) |

Ч. 2 ст. 52 Закона № 1105, п. 5.1 Инструкции № 36, ст. 1654 КоАП |

|

Материал данной статьи поможет работодателям сориентироваться в том, какие виды финансовых санкций грозят им в случае несвоевременной уплаты налога с доходов и взносов в фонды социального страхования, а также какие виды административной ответственности предусмотрены для должностных лиц предприятия за соответствующие правонарушения.

Сроки уплаты обязательных страховых взносов для юридических лиц

УТВЕРЖДЕНО

Указ Президента

Республики Беларусь

16.01.2009 N 40

ПОЛОЖЕНИЕ

ОБ УПЛАТЕ ОБЯЗАТЕЛЬНЫХ СТРАХОВЫХ ВЗНОСОВ, ВЗНОСОВ НА ПРОФЕССИОНАЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ И ИНЫХ ПЛАТЕЖЕЙ В БЮДЖЕТ ГОСУДАРСТВЕННОГО ВНЕБЮДЖЕТНОГО ФОНДА СОЦИАЛЬНОЙ ЗАЩИТЫ НАСЕЛЕНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ

ГЛАВА 2

УПЛАТА (ВЗЫСКАНИЕ) ОБЯЗАТЕЛЬНЫХ СТРАХОВЫХ ВЗНОСОВ, ВЗНОСОВ НА ПРОФЕССИОНАЛЬНОЕ ПЕНСИОННОЕ СТРАХОВАНИЕ

И ИНЫХ ПЛАТЕЖЕЙ В БЮДЖЕТ ФОНДА (п. 4)

Плательщики, предоставляющие работу по трудовым договорам, уплачивают обязательные страховые взносы, взносы на профессиональное пенсионное страхование и иные платежи в бюджет фонда не позднее установленного дня выплаты заработной платы за истекший месяц, за исключением случаев, указанных в части второй настоящего пункта.

В случаях, когда день выплаты заработной платы за истекший месяц установлен позднее 20-го числа месяца, следующего за истекшим, плательщики уплачивают обязательные страховые взносы, взносы на профессиональное пенсионное страхование и иные платежи в бюджет фонда не позднее 20-го числа месяца, следующего за истекшим.

Плательщики уплачивают обязательные страховые взносы за физических лиц, работающих по гражданско-правовым договорам, на основе членства (участия) в юридических лицах любых организационно-правовых форм, а также за физических лиц, в том числе индивидуальных предпринимателей, являющихся собственниками имущества (участниками, членами, учредителями) юридических лиц и выполняющих функции руководителей этих юридических лиц, в дни, в которые осуществляются выплаты в их пользу, включая вознаграждения по гражданско-правовым договорам, но не позднее сроков, предусмотренных в частях первой и второй настоящего пункта. При отсутствии у плательщика работающих граждан по трудовым договорам обязательные страховые взносы уплачиваются не позднее 20-го числа месяца, следующего за истекшим.

Плательщики из числа коммерческих организаций со средней численностью работников за предыдущий календарный год до 100 человек включительно (на основании отчетности, представленной в орган Фонда за январь — декабрь предыдущего календарного года) могут уплачивать обязательные страховые взносы, взносы на профессиональное пенсионное страхование и иные платежи в бюджет фонда не реже одного раза в квартал в установленные дни выплаты заработной платы за последний месяц отчетного квартала, но не позднее 20-го числа месяца, следующего за отчетным кварталом. В случае нарушения в текущем календарном году установленных сроков уплаты указанных платежей эта категория плательщиков начиная с 1-го числа, следующего за месяцем, в котором имелось нарушение, уплачивает их в этом году ежемесячно в сроки, предусмотренные в частях первой и второй настоящего пункта.

Плательщики, указанные в частях первой — четвертой настоящего пункта, уплачивают обязательные страховые взносы и (или) взносы на профессиональное пенсионное страхование за работающих граждан, обратившихся с заявлением о назначении (перерасчете) пенсии к плательщику, в орган по труду, занятости и социальной защите, орган Фонда, в течение 5 рабочих дней со дня подачи указанного заявления.

Плательщики из числа иностранных организаций, деятельность которых признается деятельностью через постоянное представительство, уплачивают обязательные страховые взносы и (или) взносы на профессиональное пенсионное страхование и иные платежи в бюджет фонда в дни фактического получения в банке денежных средств на оплату труда, но не позднее 20-го числа месяца, следующего за отчетным кварталом.

Авансовые платежи по страховым взносам в ПФ: порядок и сроки уплаты

Все работодатели являются участниками российской пенсионной системы, а потому обязаны перечислять взносы на пенсионное страхование. Эти платежи высчитываются, исходя из размеров заработных плат и других вознаграждений сотрудников предприятия. Именно из этих сумм и будут в будущем складываться размеры пенсий этих граждан.

Плательщики авансовых взносов по страх. Взносам ПФ

Плательщиками всех взносов в ПФ, в том числе и авансовых, являются:

- Организации, предприятия, где трудятся граждане страны.

- Лица, которые выполняют начисление и оплату вознаграждений физлицам.

- Индивидуальные предприниматели.

- Самозанятое население страны. К таковым относятся адвокаты, нотариус, арбитражные управляющие.

- Физические лица, которые не являются индивидуальными предпринимателями, но получают доход.

Если субъект хозяйствования, налогоплательщик относится одновременно к нескольким категориям, он должен уплачивать взносы, в том числе и авансовые, по нескольким основаниям.

Установленные сроки оплаты

В строгом соответствии с законом №212-ФЗ ст. 15 перечислять начисленные платежи следует до 15 числа каждого месяца. Платежи начисляются и перечисляются за прошедший месяц, в котором была рассчитана заработная плата сотрудникам. Если срок уплаты приходится на выходной день, он переносится на рабочий, который следует сразу за выходным.

Авансовые платежи отчисляются самостоятельно. Это необязательный платеж, а потому размер таких платежей не регламентируется законом. Рекомендуется перечислять авансовый платеж вместе с выплатой авансов по заработной плате. Размер таких выплат предпринимателями, организациями, частными лицам устанавливается самостоятельно.

В 2016 году при перечислении взносов не требуется их дробить на страховую и накопительную составляющая. Такая обязанность с нового года возложена на Пенсионный фонд. Чтобы заполнить платежку, достаточно взять КБК, который полностью соответствует платежу страховой части.

Если речь идет об индивидуальным предпринимателях, они должны перечислить положенные суммы по страховым взносам в ПФ не позднее 31.12 текущего календарного года. Платить такие взносы можно единовременно, но для уменьшения нагрузки рекомендуется разбивать платежи на определенные периоды — помесячно или поквартально.

Все тарифы на отчетность через Интернет Вы можете посмотреть

в разделе тарифов по отчетности.

Сроки уплаты ОПВ по новым Правилам

Министерство труда и

социальной защиты населения

Республики Казахстан

Национальная Ассоциация бизнеса, в связи с многочисленными обращениями налогоплательщиков, просит Вас разъяснить относительно сроков уплаты обязательных пенсионных взносов.

1. Вопрос №1. В соответствии с Законом «О пенсионном обеспечении» от 02.07.2018 года ст.24 п.7 по срокам уплаты обязательные пенсионные взносы указано следующее:

Удержанные (начисленные) обязательные пенсионные взносы, обязательные профессиональные пенсионные взносы (далее – ОПВ) перечисляются в Государственную корпорацию:

1) индивидуальными предпринимателями и юридическими лицами (кроме лиц, указанных в подпунктах 2), 3), 4), 5) и 6) настоящего пункта), частными нотариусами, частными судебными исполнителями, адвокатами и профессиональными медиаторами из доходов, выплаченных работникам, — не позднее 25 числа месяца, следующего за месяцем выплаты доходов.

Если читать буквально данную норму, срок оплаты ОПВ при выплате доходов работникам налоговым агентом наступает 25 числа месяца следующего за месяцем выплаты дохода.

Например, компания ЕРСАЙ выплатила заработную плату работникам, начисленную за июль 2018 года, 10 августа 2018 года. Следуя вышеуказанным нормам, компания должна произвести оплату ОПВ в бюджет до 25 сентября 2018 года.

Однако, на практике ИПН, ОПВ, а также социальный налог и другие социальные платежи уплачиваются в срок до 25 числа месяца выплаты дохода, а именно до 25 августа.

В случае уплаты вышеприведенных налогов в срок до 25 числа, следующего месяца выплаты доходов (до 25 сентября), при предоставлении декларации по форме 200.00 на лицевом счете по каждому виду налогов и социальных платежей образуется пеня за несвоеременную уплату.

Вопрос. В каком месяце следует оплачивать обязательные пенсионные взносы?

Для справки: Письмо КГД 03 октября 2018г №КГД-07-1-65001-КГД-26179 прилагается.

2. Вопрос №2. Когда нужно уплачивать ОПВ с доходов по договорам ГПХ?

С даты вступления в действие ППРК от 09.10.2018 года № 624 «О внесении изменений и дополнений в некоторые решения Правительства Республики Казахстан», т.е. с октября 2018 года за сентябрь либо с ноября за доходы, полученные в октябре? По нашему мнению верным является второй вариант. Просим подтвердить нашу позицию.

3. Кроме того, в связи с тем, что физические лица, получившие доходы по договорам гражданско-правового характера, должны самостоятельно представлять декларацию по индивидуальному подоходному налогу и социальному налогу (ФНО 200.00), утвержденной приказом Министра финансов Республики Казахстан от 12 февраля 2018 года № 166 «Об утверждении форм налоговой отчетности», с отражением сведений по исчисленным (начисленным) суммам обязательных пенсионных взносов ежеквартально, не позднее 15 числа второго месяца, следующего за отчетным кварталом, считаем правильным сдавать отчетность с 4 квартала, т.к. в третьем квартале не было ППРК от 09.10.2018 года № 624 «О внесении изменений и дополнений в некоторые решения Правительства Республики Казахстан», согласно которого было изменено и дополнено постановление Правительства Республики Казахстан от 18 октября 2013 года № 1116 «Об утверждении Правил и сроков исчисления, удержания (начисления) и перечисления обязательных пенсионных взносов, обязательных профессиональных пенсионных взносов в единый накопительный пенсионный фонд и взысканий по ним».

Глоссарий пенсионных терминов

администратор — см. Определение администратора пенсионного плана ниже.

дополнительные пособия — дополнительные пособия, которые может предоставлять пенсионный план. Сюда могут входить: пособия по инвалидности, временные пособия, дополнительные пособия, пособия в случае смерти и определенные пособия при досрочном выходе на пенсию.

аннуитет — см. Определение пожизненного аннуитета ниже.

актив — применительно к пенсионным планам это любое денежное выражение, принадлежащее пенсионному плану. Сюда входят: денежные средства, инвестиции, имущество и т. Д.

ставка по банковскому депозиту — процентная ставка, которую канадский банк будет платить клиенту, имеющему деньги на пятилетнем личном срочном банковском счете. (Эта ставка рассчитывается на основе средней доходности пятилетних срочных личных вкладов, определенной на основе серии V122515 Канадской системы управления социально-экономической информацией (CANSIM).)

получатель (или получатель плана) — лицо, которое получает или имеет право на получение пособия по пенсионному плану.

промежуточное пособие — временное пособие, предоставляемое лицам, которые выходят на пенсию до того, как они имеют право на получение пенсионных пособий Канадского пенсионного плана (CPP), программы пенсионного обеспечения (OAS) или пенсионного плана Квебека (QPP).

Канадский пенсионный план (CPP) — федеральный пенсионный план, который предусматривает ежемесячные выплаты пенсионерам, которые работали в Канаде и делали взносы в CPP во время своей работы.Чтобы получать выплаты CPP, человек должен подать заявку и соответствовать требованиям. Чтобы узнать больше, посетите веб-страницу Service Canada, посвященную CPP.

класс служащих — категории служащих в зависимости от обстоятельств занятости, такие как: служащие, получающие заработную плату, служащие с почасовой оплатой, служащие, являющиеся членами профсоюза, контролирующие служащие и служащие управленческого звена.

замененная стоимость — сумма единовременной выплаты, которая подлежит выплате сегодня (или на фиксированную дату) и которая оценивается как равная по стоимости будущей серии пенсионных выплат на основе актуарных предположений.

непрерывная занятость (также известная как непрерывное членство или непрерывная работа) — период, в течение которого работник постоянно работает у одного и того же работодателя или постоянно участвует в пенсионном плане этого работодателя. Сюда входят периоды временного отсутствия или отстранения от работы или периоды увольнения. Это может также включать обслуживание ассоциированного или бывшего работодателя, в зависимости от условий пенсионного плана.

План с отчислениями — пенсионный план, согласно которому участники должны делать взносы в дополнение к любым взносам, требуемым работодателем.Взносы обычно производятся путем удержания из заработной платы.

зачитываемая услуга — стаж работы, используемый в формуле пенсионного плана для расчета установленного вознаграждения. Зачисленная услуга для члена может отличаться от непрерывной работы или работы члена.

дата прекращения действия — дата окончания приема на работу или членства в плане участника плана (или, в случае прекращения, это дата вступления в силу прекращения действия плана).

Пособие в случае смерти — пенсионное пособие или единовременная выплата, получаемая после смерти участника плана его или ее супругой или бенефициаром.

отложенная пенсия — пенсия, которая определяется по окончании трудовой деятельности или членства в плане, но которая не подлежит выплате до более позднего срока. Этот платеж обычно происходит в обычном или раннем пенсионном возрасте.

План отсроченного распределения прибыли (DPSP) — договоренность, согласно которой работодатель может делиться прибылью от своего бизнеса для выплаты пенсий всем сотрудникам или только определенной группе сотрудников. Вычеты в соответствии с федеральным законом о подоходном налоге предусмотрены в отношении взносов работодателя (взносы работников не разрешены), а налог на прибыль в DPSP откладывается до тех пор, пока не будут получены выплаты.

План с установленными выплатами (DB) — пенсионный план, который определяет конечное пенсионное пособие, которое должно быть предоставлено в соответствии с формулой, обычно на основе стажа работы, заработка, фиксированной ставки и т. Д. План DB может быть вкладом или план без взносов.

План с установленными взносами (DC) (или план покупки денег) — пенсионный план, который определяет размер взносов (включая обязательные членские взносы, если таковые имеются) в пенсионный план.Пенсионные выплаты участника основаны на взносах участника и работодателя, плюс инвестиционный доход от этих взносов. При выходе на пенсию размер пенсии, которую можно купить, зависит от накопленных взносов и дохода от инвестиций на счете участника. План DC может быть планом с уплатой взносов или без взносов.

Окно досрочного выхода на пенсию — ограниченная по времени возможность для имеющих право участников плана досрочно выйти на пенсию и получить субсидированную пенсию при досрочном выходе на пенсию, на которую они обычно не имели бы права.

бывший участник (или бывший участник пенсионного плана) — физическое лицо (кроме вышедшего на пенсию участника), чья работа или участие в плане закончились и которое имеет право на получение отсроченной пенсии или любых других выплат из пенсионного фонда.

Комиссия по финансовым услугам Онтарио (FSCO) — регулирующее агентство Министерства финансов Онтарио, которое регулирует страхование, пенсионные планы, ссудные и трастовые компании, кредитные союзы, населенные пункты, ипотечные брокеры и кооперативные корпорации в Онтарио.

Система гарантированного годового дохода (GAINS) — программа Онтарио, которая обеспечивает гарантированный минимальный доход для пожилых людей с низким доходом. Он обеспечивает ежемесячные выплаты квалифицированным пенсионерам, которые уже получают пенсию по старости (OAS) и выплаты по гарантированному доходу (GIS). Чтобы узнать больше, посетите веб-страницу Министерства финансов Онтарио, посвященную программе GAINS.

Надбавка к гарантированному доходу (GIS) — федеральная программа, которая предоставляет дополнительные деньги малообеспеченным пожилым людям, которые имеют право на нее и подают заявки.Чтобы иметь право на получение пособия GIS, человек должен проживать в Канаде, соответствовать определенным требованиям к доходу и в настоящее время получать пенсию по старости. Чтобы узнать больше, посетите веб-страницу Service Canada о преимуществах ГИС.

права на рост — если пенсионный план предусматривает расширенные выплаты при досрочном выходе на пенсию — например, неуменьшенную пенсию при досрочном выходе на пенсию — участники плана могут иметь право на «повышение» до этих расширенных выплат, даже если они не достигли возраста или возраста. требования к услугам на дату прекращения действия плана.Чтобы иметь право на рост, возраст участника плана плюс годы непрерывной работы или членства в плане должны составлять не менее 55 лет на дату его или ее прекращения или на дату вступления в силу закрытия плана. (Дополнительную информацию см. В разделе «Права роста для пожилых сотрудников или сотрудников с длительным стажем».)

гарантированный пожизненный аннуитет — пожизненный аннуитет, который будет выплачиваться за всю жизнь человека или за определенный период (в зависимости от того, что дольше), но в любом случае за минимальный период (например, если лицо, владеющее аннуитетом с 10-летняя гарантия прекращается через восемь лет, выплаты бенефициару или имуществу продолжаются в течение двух лет).

индексация — применительно к пенсиям, это сумма, на которую ежемесячная пенсионная выплата может быть увеличена с одного года на другой для защиты от инфляции. Если индексация предусмотрена, она часто основана на увеличении стоимости жизни, рассчитанном Статистическим управлением Канады. Иногда это называют расширенной корректировкой.

совместная пенсия и пенсия по случаю потери кормильца или аннуитет — пенсия или пожизненная рента, которая выплачивается до смерти вышедшего на пенсию участника плана, а затем пережившему супругу до его или ее смерти.Это вариант по умолчанию, когда участник с супругом выходит на пенсию. Выплаты оставшимся в живых часто сокращаются до 60 процентов после смерти участника.

совместно спонсируемый пенсионный план (JSPP) — JSPP — это особый тип пенсионного плана, в котором принятие решений и финансирование пособий совместно распределяются между работниками и их работодателем (работодателями). JSPP предоставляет участникам плана определенные выплаты, а взносы всегда вносят как участники плана, так и их работодатели.(Это называется дополнительным планом.)

пожизненный аннуитет (или аннуитет) — в контексте пенсионного обеспечения периодические выплаты (обычно ежемесячные) предусмотрены условиями договора страхования, которые будут выплачиваться в течение всей жизни человека (получателя аннуитета) или лица и его или ее назначенный бенефициар. Аннуитеты обычно покупаются в страховых компаниях.

Life Income Fund (LIF) — особая форма зарегистрированного пенсионного фонда (RRIF), предлагаемая финансовыми учреждениями.LIF можно приобрести за деньги, переведенные из пенсионного плана, когда участник прекращает трудовую деятельность. LIF используется для обеспечения регулярного пенсионного дохода, и на него распространяются ограничения на выплату минимального и максимального годового дохода. LIF регулируются Законом о пенсионных пособиях Онтарио и Федеральным законом о подоходном налоге.

Блокируемый пенсионный счет (ЛИРА) — особая форма зарегистрированного пенсионного плана (RRSP), предлагаемая финансовыми учреждениями. LIRA используется для хранения денег, которые переводятся из пенсионного плана по окончании трудовой деятельности участника.LIRA регулируются Законом о пенсионных пособиях Онтарио и Федеральным законом о подоходном налоге.

Фонды фиксированного пенсионного дохода (LRIF) — особая форма фонда зарегистрированного пенсионного дохода (RRIF), ранее предлагавшаяся финансовыми учреждениями (до 31 декабря 2008 г.). LRIF используется для хранения денег, которые были переведены из пенсионного плана, когда участник закончил работу. LRIF регулируются Законом о пенсионных пособиях Онтарио и Федеральным законом о подоходном налоге. Правила, регулирующие LRIF, были гармонизированы с правилами, регулирующими LIF.

с блокировкой (или с блокировкой) — законодательное требование, согласно которому ваши пенсионные пособия должны использоваться только с целью обеспечения пожизненного пенсионного дохода. Это требование также применяется к фондам дохода жизни и заблокированным пенсионным счетам.

Участник (также известный как участник пенсионного плана или активный участник) — относится к работнику, который зарегистрировался в пенсионном плане и получает вознаграждение за текущую службу (работу).

пенсионный план в нескольких юрисдикциях (MJPP) — пенсионный план, который обеспечивает пенсионные выплаты действующим, бывшим или вышедшим на пенсию участникам плана в двух или более канадских юрисдикциях в соответствии с применимыми правительственными соглашениями.

Пенсионный план с участием нескольких работодателей (MEPP) — пенсионный план, в котором два или более не связанных между собой работодателя участвуют и вносят взносы в один и тот же пенсионный план. Часто MEPP спонсируются профсоюзом, который представляет работников не связанных между собой работодателей в конкретной отрасли. Это может быть план с установленными выплатами или план с установленными взносами, либо комбинация обоих типов планов.

План без взносов — пенсионный план, в котором все необходимые взносы вносит работодатель.

нормальный пенсионный возраст или дата — возраст или дата (которая не может быть позже 66), когда участник обычно имеет право на неуменьшенную пенсию в соответствии с условиями пенсионного плана.

Пенсия по старости (OAS) — федеральный пенсионный план, предусматривающий ежемесячные выплаты большинству канадцев в возрасте 65 лет и старше. Чтобы получить пенсию OAS, физическое лицо должно соответствовать требованиям и подавать на нее заявление. Чтобы иметь право на пенсию OAS, человек должен соответствовать канадскому правовому статусу и требованиям к проживанию.Чтобы узнать больше, посетите веб-страницу Service Canada о пенсии OAS.

пенсия — ежемесячные, годовые или другие периодические суммы, которые начинают выплачиваться участнику при выходе на пенсию и продолжаются до конца его или ее жизни. Когда участник умирает, эти выплаты производятся любому другому лицу, имеющему право на их получение.

пенсионное пособие — общие ежемесячные, годовые или другие периодические суммы, которые начинают выплачиваться участнику или бывшему участнику при выходе на пенсию и продолжаются до конца его или ее жизни.Когда участник или бывший участник умирает, эти выплаты будут производиться любому другому лицу, которое может иметь право на их получение.

Закон о пенсионных пособиях (PBA) — закон Онтарио, устанавливающий минимальные стандарты для зарегистрированных пенсионных планов в Онтарио.

Гарантийный фонд пенсионных выплат (PBGF) — специальный фонд, созданный правительством Онтарио (в соответствии с Законом о пенсионных пособиях) для покрытия пенсионных выплат до определенной суммы для определенных пенсионных планов с установленными выплатами, когда они прекращаются и нехватка финансирования.Чтобы узнать больше, посетите веб-страницу FSCO Гарантийного фонда пенсионных пособий.

пенсионный фонд — фонд, который хранит взносы, накапливает инвестиционный доход и из которого пенсионные выплаты выплачиваются участникам.

держатель пенсионного фонда — финансовые учреждения или другие третьи лица, которые нанимаются администратором пенсионного плана для хранения активов пенсионного фонда.

норма доходности пенсионного фонда — норма доходности, которая может быть отнесена к работе пенсионного фонда (или части пенсионного фонда, в которую вносятся взносы) в течение разумного периода времени, который не может превышать 12 месяцев. .

администратор пенсионного плана (также известный как администратор или администратор плана) — лицо, группа, орган или организация, ответственные за управление пенсионным планом и пенсионным фондом плана. В большинстве случаев один из работодателей является администратором плана, но администратором плана также может быть попечительский совет, пенсионный комитет, страховая компания или другой орган, учрежденный законом, или, при определенных обстоятельствах, лицо, назначенное Суперинтендант финансовых услуг.Администратор может нанимать третьих лиц для помощи в администрировании, но несет ответственность за мониторинг их деятельности.

Получатель плана — см. Определение получателя выше.

Спонсор плана — физическое или юридическое лицо или организации, которые несут ответственность за разработку пенсионного плана, определение структуры выплат, а также за создание, изменение и / или прекращение действия пенсионного плана. Спонсором плана часто является работодатель, но эту роль могут взять на себя другие стороны (например,g., материнская компания или профсоюз).

Зарегистрированный пенсионный план — план, который организован и управляется для пенсионного обеспечения сотрудников и в который работодатель обязан делать взносы, который зарегистрирован в FSCO в соответствии с Законом о пенсионных пособиях. В него не входят государственные программы, такие как Канадский пенсионный план (CPP), Пенсионный план Квебека (QPP) или Программа страхования по старости (OAS). Каждый работодатель, который устанавливает пенсионный план, подпадающий под действие Закона Онтарио о пенсионных пособиях, должен зарегистрировать пенсионный план в FSCO.

Фонд зарегистрированного пенсионного дохода (RRIF) — фонд личного пенсионного дохода, предлагаемый финансовыми учреждениями и регулируемый Федеральным законом о подоходном налоге. RRIF используется для обеспечения постоянного минимального потока доходов и подлежит выплате минимального годового дохода. В Онтарио деньги обычно не могут быть переведены из зарегистрированного пенсионного плана в обычный незаблокированный RRIF, но при некоторых обстоятельствах могут быть переведены в Фонд пожизненного дохода (LIF).

Зарегистрированный пенсионный накопительный план (RRSP) — личный пенсионный накопительный план, предлагаемый финансовыми учреждениями и регулируемый Федеральным законом о подоходном налоге.В Онтарио деньги обычно не могут быть переведены из зарегистрированного пенсионного плана на обычный разблокированный RRSP, но в некоторых случаях могут быть переведены на заблокированный пенсионный счет (LIRA).

Зарегистрированный автомобиль — план отсрочки налогообложения для физических лиц, такой как Зарегистрированный пенсионный накопительный план (RRSP) или Зарегистрированный пенсионный доходный фонд (RRIF), который зарегистрирован в соответствии с Законом о подоходном налоге (ITA) и позволяет накапливать как взносы, так и проценты. без налога, пока деньги не будут сняты позже.

вышедший на пенсию участник (или вышедший на пенсию участник пенсионного плана) — физическое лицо, чья работа или членство в пенсионном плане закончились и которое соответствует одному из следующих критериев:

- физическое лицо в настоящее время получает пенсию из пенсионного фонда;

- физическое лицо достигло своей обычной даты выхода на пенсию и имеет право на получение пенсии, но еще не решило получать пенсию;

- физическое лицо решило начать получать пенсию по досрочному выходу на пенсию; или

- человек выбрал в соответствии с условиями плана, чтобы начать получать пенсию по плану.

правило 55 — для получения права на рост, комбинация вашего возраста и лет непрерывной работы или членства в плане должна составлять не менее 55 лет на дату прекращения действия плана.

Пенсионный план одного работодателя (SEPP) — пенсионный план, спонсируемый одним работодателем или группой связанных работодателей в рамках корпоративной группы.

единовременная пожизненная пенсия — пенсия, выплачиваемая до смерти участника пенсионного плана.Он обеспечивает самую крупную ежемесячную пенсию, но не предлагает продолжающегося дохода супруге вышедшего на пенсию участника плана, если он или она переживет пенсионера участника плана.

правило малой пенсии — замененная стоимость пенсии может быть принята в качестве единовременной налогооблагаемой суммы или может быть переведена (полностью или частично) на зарегистрированное транспортное средство с отсрочкой налогообложения, если:

супруг (а) — если иное не указано в Законе о пенсионных пособиях, любое из двух лиц,

- состоят в браке, или

- не состоят в браке и живут вместе в супружеских отношениях.

- непрерывно в течение не менее трех лет, или

- в отношениях некоторого постоянства, если они являются родителями ребенка в соответствии с разделом 4 Закона о реформе законодательства о детях (совместно).

Заявление об инвестиционной политике и процедурах (SIPP) — документ, требуемый пенсионным законодательством, в котором излагаются инвестиционные политики и процедуры пенсионного плана.

Не облагаемый налогом сберегательный счет (TFSA) — личный сберегательный счет, который позволяет делать взносы в размере до текущего личного годового лимита (установленного правительством) на человека из долларов после уплаты налогов и позволяющий накапливать инвестиционные доходы не облагается налогом.TFSA также позволяет снимать деньги без уплаты налогов.

Коэффициент передачи — коэффициент (активы платежеспособности, разделенные на обязательства по платежеспособности), который указывает степень, в которой пенсионный план имеет достаточно активов для обеспечения пенсионных выплат. Коэффициент меньше единицы указывает на то, что план не полностью профинансирован.

закрепленных выплат (или переходных) — накопленные пенсионные выплаты, которые участник пенсионного плана, бывший участник или вышедший на пенсию участник имеет право безоговорочно получать в рамках пенсионного плана, даже если они не подлежат выплате до даты в будущем.

ликвидация (или частичная ликвидация) — прекращение или прекращение всего (полная ликвидация) или части (частичная ликвидация) пенсионного плана, обычно по решению работодателя. Это часто происходит в результате банкротства, корпоративной реструктуризации или сокращения штата. (Для получения дополнительной информации см. Прекращение действия пенсионного плана или его прекращение.)

Максимальный зачитываемый для пенсии доход год (YMPE) — термин, используемый в Канадском пенсионном плане (CPP), который относится к заработку, на основании которого рассчитываются взносы и пособия в CPP и Квебекский пенсионный план (QPP).YMPE пересчитывается каждый год по формуле, основанной на уровне средней заработной платы. YMPE ежегодно публикуется Банком Канады.

Глоссарий | Корпорация гарантирования пенсионных пособий

Определения в этом глоссарии упрощены. Некоторые из них используют специфические для PBGC. Ни одно из определений не имеет преимущественной силы перед законодательством, постановлениями или конкретными интерпретациями или постановлениями.

Лимит начисленных по нормальному состоянию (только для планов с одним работодателем) — Лимит гарантии PBGC, который применяется к временным или дополнительным пенсионным выплатам при досрочном выходе на пенсию.В результате ограничения участник может получать меньше денег в месяц, чем обещано планом.

PBGC не может гарантировать какую-либо ежемесячную сумму, превышающую ту сумму, которую участник получил бы в качестве постоянной ренты, начиная с нормального пенсионного возраста.

Например, участники, планы которых предусматривают временное дополнительное пособие в дополнение к досрочной пенсии, часто получают суммы, превышающие их размер аннуитета при постоянной жизни.Нормальные лимиты начисления означают, что PBGC не гарантирует часть ежемесячной суммы, превышающую сумму прямого пожизненного аннуитета. См. Стр. 3 Гарантийных ограничений PBGC — Обновление для получения дополнительной информации.

Накопленное ежемесячное пособие — Сумма, которую участник заработал в соответствии с условиями пенсионного плана, выплачивается в качестве ежемесячного пособия, начиная с обычного пенсионного возраста.

Фактическая дата выхода на пенсию — Дата начала выплаты аннуитета, выбранная пенсионером в качестве первой даты, за которую выплачивается или подлежит уплате.

Актуарий — Бизнес-профессионал, оценивающий финансовые последствия риска и неопределенности для финансовых систем, таких как пенсионные планы или страхование, с акцентом на их сложность, математику и методы.

Актуарий утвержден Объединенным советом по набору актуариев для оказания различных пенсионных актуарных услуг, таких как определение минимальных взносов в фонд с установленными выплатами.

Альтернативный получатель — Супруг (а) участника, бывший супруг (а), ребенок или другой иждивенец, который в соответствии с Квалифицированным приказом о семейных отношениях (QDRO) имеет право на получение некоторых или всех пенсионных пособий участника по пенсионному плану.Альтернативные получатели считаются бенефициарами.

См. Квалифицированные приказы о внутренних отношениях и PBGC для получения дополнительной информации.

Ежегодное уведомление о финансировании — Ежегодное уведомление о статусе финансирования пенсионного плана (см. Финансирование плана). Федеральный закон требует, чтобы все планы с установленными выплатами для индивидуальных и многопрофильных работодателей, подпадающие под действие Раздела IV Закона о пенсионном обеспечении сотрудников 1974 года (ERISA), ежегодно отправляли это уведомление участникам, бенефициарам и некоторым другим сторонам.

Уведомление должно включать, среди прочего, стоимость активов и обязательств плана, процент финансирования плана (определяемый путем деления стоимости активов плана на обещанные пенсионные выплаты), заявление о том, как инвестируются активы плана. , а также описание льгот плана, которые могут быть гарантированы PBGC.

Получение годового уведомления о финансировании не означает, что план прекращается или что PBGC доверяет плану.С любыми вопросами о плане следует обращаться к работодателю или спонсору плана. Для получения дополнительной информации см. Ежегодное уведомление о финансировании для пенсионных планов с установленными выплатами и Ежегодное финансирование и другие уведомления для пенсионных планов с несколькими работодателями.

Аннуитет — Лицо, получающее аннуитет.

Аннуитет — Регулярные выплаты (обычно ежемесячно) лицу за определенный период, например, за определенное количество лет или пожизненно.

PBGC предлагает несколько типов аннуитетов участникам своих доверенных планов.Тип аннуитета влияет на размер платежа и на то, сколько получатель получит после смерти участника. Например, суммы платежей обычно уменьшаются, если аннуитет имеет функцию оставшегося в живых, которая предоставляет льготы бенефициару в случае смерти участника. Дополнительную информацию см. В разделе «Варианты льгот PBGC».

Дата начала аннуитета — Дата, когда должна быть выплачена первая пенсия.