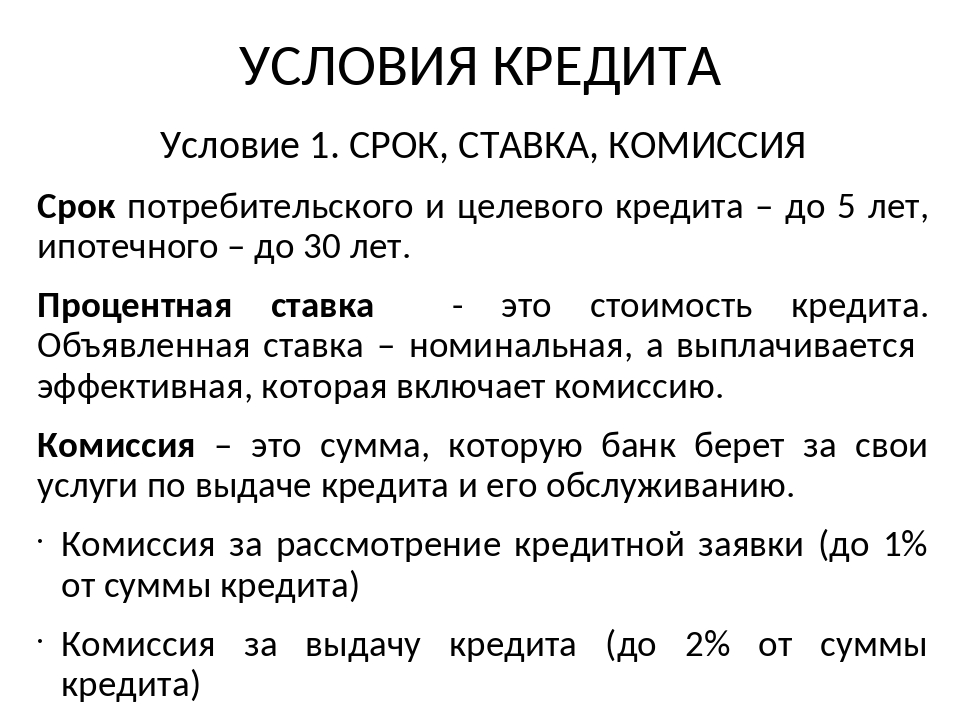

Срок кредита: Как выбрать срок кредита

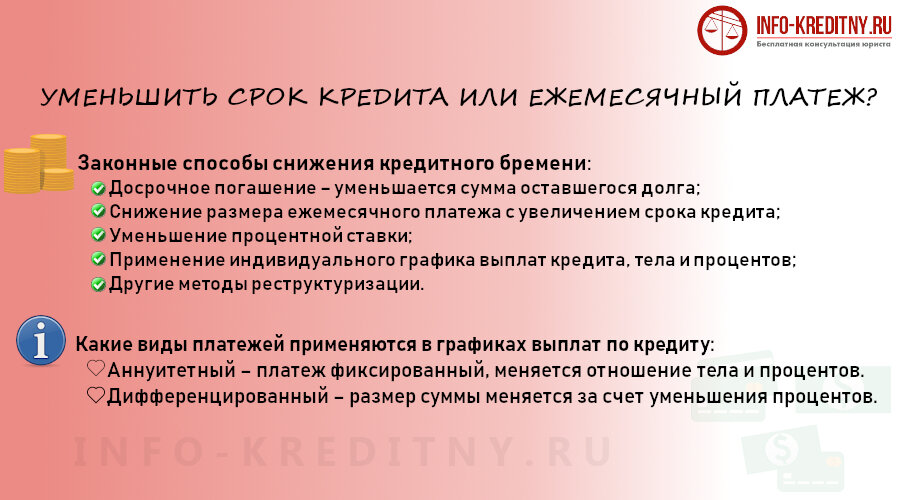

Как правильно погасить кредит досрочно – что необходимо знать

Содержание статьи:

Погашение кредита досрочно – возможно ли?

По закону банк не вправе препятствовать клиенту вернуть долг раньше установленного договором срока. При этом заемщик обязан письменно уведомить финансовое учреждение о желании заранее расплатиться по кредиту. Срок подачи заявления зависит от условий каждого банка, в среднем – за один месяц.

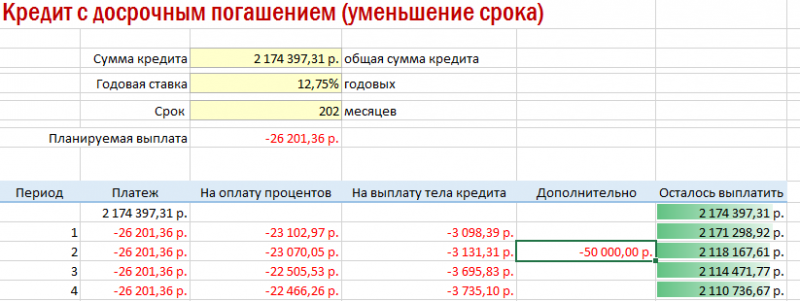

Досрочное погашение кредита возможно частично или полностью. Денежные средства сверх установленного ежемесячного платежа уменьшают сумму переплат, но при этом следует учитывать ряд нюансов. Проценты, начисляемые банком, пересчитываются только на остаток выплат по долгу. Поэтому важно предупреждать финансовое учреждение о желании погасить кредит досрочно, чтобы платежи были скорректированы.

Заем состоит из следующих частей: основной долг, проценты по ссуде, пени по просроченным взносам, страховые сборы.

Выгодно ли досрочно выплатить заем?

Если клиент заранее закрывает кредит, банк теряет деньги по процентам. Такие действия не выгодны для финансовых учреждений. А заемщик, наоборот, может сократить срок долгового обязательства, уменьшить кредитную нагрузку и сэкономить на переплатах.

Прежде чем принимать решение о досрочном погашении долга, следует оценить свои финансовые возможности. Обратитесь к специалисту банка, чтобы правильно подобрать оптимальный вариант сотрудничества и избежать нежелательных последствий.

Что необходимо знать о раннем погашении долга?

Досрочная выплата кредита заключается во внесении всех денежных средств в рамках одного договора. По действующему законодательству заемщик имеет право закрыть долг уже после первого месяца, если такое условие предусмотрено в соглашении. Привилегия касается только потребительских займов и не распространяется на кредиты для бизнеса.

После внесения платежа клиенту необходимо взять выписку из банка, где указано, что сумма задолженности была возмещена в полном объеме и претензий нет. При возникновении спорных ситуаций этот документ является гарантией погашения кредита. После возврата займа следует проверить, сняты ли обременения на заложенное недвижимое имущество.

Как правильно выплатить кредиты досрочно?

Чем раньше начать погашать долг по обязательству перед банком, тем больше будет экономия. Чтобы узнать, какая сумма денег идет на оплату процентов и основной ссуды, стоит ознакомиться с графиком платежей, который клиент получает на руки вместе с договором, или в мобильном приложении.

При закрытии долга раньше установленного срока необходимо выполнить следующие действия:

- Направить в банк уведомление в свободной форме, где указана сумма и срок досрочного погашения. Сделать это можно при личном посещении офиса или удаленно, если кредитное учреждение предоставляет такую возможность.

- Выбрать тип погашения – с уменьшением размера платежа или срока кредитования. При внесении полной суммы долга предварительно уточните его размер у менеджера банка.

- Внести деньги на счет. Рекомендуется досрочно гасить кредит в те числа, которые банк установил для каждого клиента.

- Сотрудник финансового учреждения должен в течение 5 рабочих дней провести перерасчет ссуды. Результаты сообщаются клиенту в SMS-сообщении, по телефону или электронной почте.

Чтобы при закрытии кредита в банке не были начислены штрафы, необходимо тщательно изучить договор сотрудничества. Следует внимательно проверить условия по досрочным выплатам займа, которые устанавливаются каждым финансовым учреждением. Поэтому для того, чтобы правильно провести процедуру и не испортить свою кредитную историю, уточняйте детали сделки заранее. Например, в Локо-Банке при оформлении потребительского займа наличными не начисляются комиссии за досрочное погашение долга, что позволяет сократить переплату.

При полной выплате долга клиент запрашивает выписку в банке, подтверждающую, что заем погашен и отсутствуют претензии. Также требуется написать заявление о закрытии счета. Для завершения договора со страховой компанией потребуется справка о выплате долга перед банком и отказ от продления услуг.

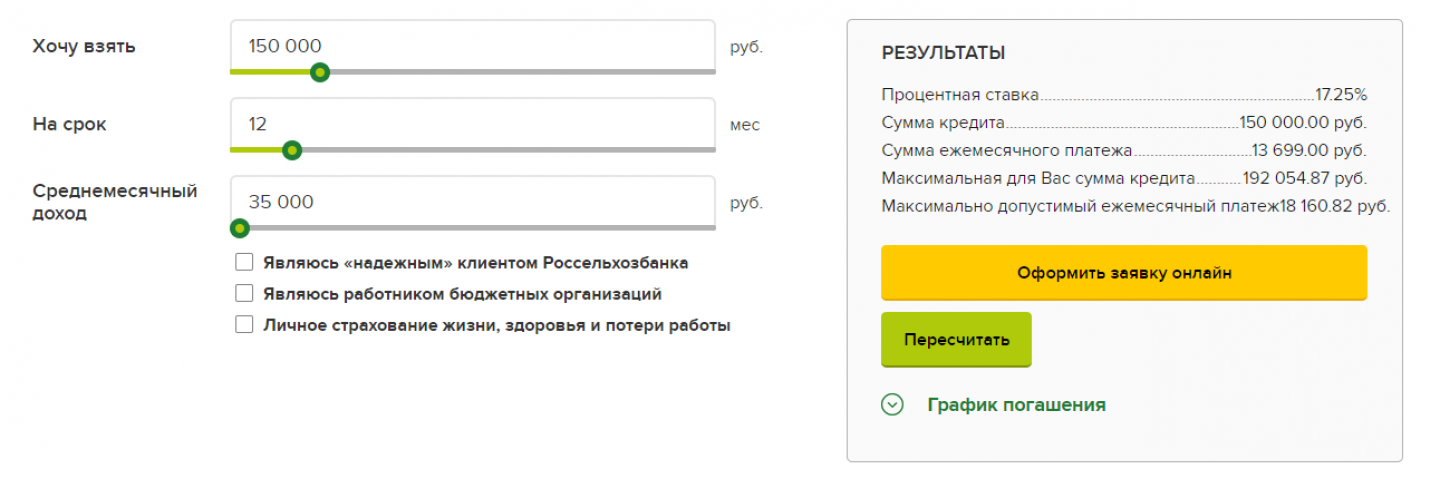

Если вы решили досрочно полностью или частично погасить кредит — рассчитайте выгоду, воспользовавшись специальным калькулятором. При возникновении вопросов обращайтесь к специалистам обслуживающего банка. Взвешенный и обдуманный подход поможет сэкономить время и сократить переплаты.

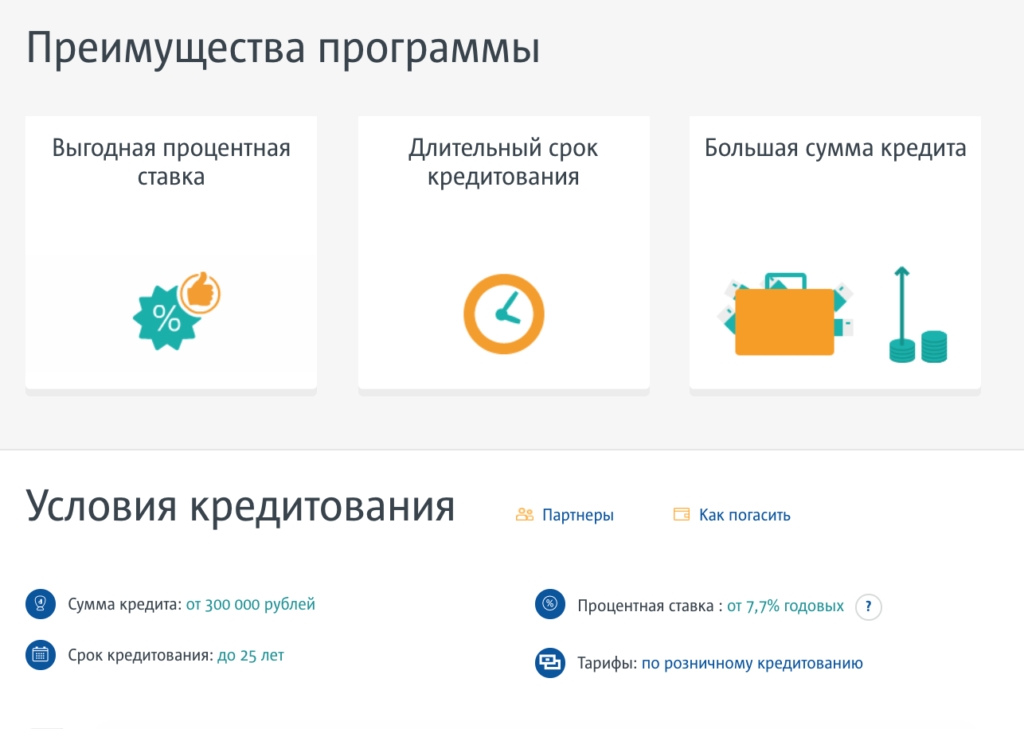

Потребительский кредит

При оформлении потребительского кредита вы берете на себя дополнительные финансовые обязательства.

Важно быть уверенным в том, что эти обязательства будут исполнены при любых обстоятельствах.

Банк предлагает своим клиентам программу страхования от несчастных случаев и болезней1, которая позволит получить страховую выплату для погашения кредитной задолженности в случае установления Застрахованному 1-ой или 2-ой группы инвалидности или ухода из жизни.

- финансовая поддержка для вас и ваших близких;

- страховое покрытие действует 24 часа в сутки на территории всего мира;

- простые условия подключения: вы можете подписать заявление, в момент оформления анкеты на кредит;

- мгновенная защита — программа начинает действовать сразу после оформления кредита;

- Ваша защита всегда равна сумме полученного кредита. Оставшиеся после погашения задолженности по кредиту средства будут перечислены застрахованному лицу или его наследникам.

- Уход из жизни застрахованного лица (заемщика) в результате несчастного случая или заболевания.

- Утрата застрахованным лицом (заемщиком) трудоспособности и установление ему инвалидности I или II группы в результате несчастного случая или заболевания.

Страховая сумма равна первоначальной сумме кредита.

Стоимость страховой программы — 2 % в год от страховой суммы.

Плата за подключение к страховой программе рассчитывается индивидуально, исходя из сроков, страховой суммы.

Подробную информацию о программе страхования вы можете получить по телефону:

8 800 700-03-49 или в ближайшем отделении Банка.

1Страхование в рамках данной программы осуществляется в партнерстве с АО «СОГАЗ» (лицензия ФСФР С № 1208 77 от 16.08.2011). Участие в программе является добровольным и не служит обязательным условием выдачи потребительского кредита в Банк «ВБРР» (АО). Неучастие заемщика в указанной программе добровольного страхования не является основанием для отказа Банк «ВБРР» (АО) в кредитовании. По собственному желанию и усмотрению заемщик может застраховаться в любых страховых организациях с предоставлением в Банк соответствующих документов.

Вопросы и ответы по кредитованию частных лиц в банке > Ростовская область

Как узнать общую сумму задолженности по кредиту?

Уточнить сумму общей задолженности по кредиту можно несколькими способами:

— в терминале самообслуживания в разделе «Услуги Банка» при условии успешной идентификации. Для проведения процедуры идентификации в установленном законом порядке в терминале требуется

ввести номер СНИЛС или ИНН заемщика, после сверки этих данных с информационной базой Банка

на мобильный номер, который был указан для связи при подаче кредитной заявки, придет sms с кодом.

Код вводится в терминале для окончания процедуры идентификации. Идентификация не будет

произведена, если у Банка отсутствует информация о номере СНИЛС или ИНН. При наличии

соответствующей технической возможности в конкретном терминале Банка идентификацию можно пройти

с использованием карты Банка «Центр-инвест» посредством ввода ПИН-кода. Данный способ актуален для всех

видов кредита, кроме кредитов по банковским картам. Получить информацию об общей

задолженности по кредитной карте Вы можете в ближайшем к Вам банкомате банка

«Центр-инвест» или воспользоваться любым иным способом, приведенным ниже.

Для проведения процедуры идентификации в установленном законом порядке в терминале требуется

ввести номер СНИЛС или ИНН заемщика, после сверки этих данных с информационной базой Банка

на мобильный номер, который был указан для связи при подаче кредитной заявки, придет sms с кодом.

Код вводится в терминале для окончания процедуры идентификации. Идентификация не будет

произведена, если у Банка отсутствует информация о номере СНИЛС или ИНН. При наличии

соответствующей технической возможности в конкретном терминале Банка идентификацию можно пройти

с использованием карты Банка «Центр-инвест» посредством ввода ПИН-кода. Данный способ актуален для всех

видов кредита, кроме кредитов по банковским картам. Получить информацию об общей

задолженности по кредитной карте Вы можете в ближайшем к Вам банкомате банка

«Центр-инвест» или воспользоваться любым иным способом, приведенным ниже.

— при наличии карты Банка «Центр-инвест» с подключенным сервисом «Интернет-Банк» уточнить сумму общей задолженности можно в разделе «Информация по кредиту» на вкладке «Кредиты», сформировав справку о задолженности.

— у кредитного специалиста в офисе Банка при предъявлении документа, удостоверяющего личность. При этом информация может быть представлена как в устной форме, так и в виде справки об остатке задолженности по договору с подписью должностного лица, печатью банка. Справка, как правило, выдается в офисе, где был оформлен кредит, на следующий рабочий день после оформления заказа, при желании получить справку в другом офисе Банка необходимо учесть сроки ее передачи. Заказать справку также возможно на сайте Банка в разделе «Онлайн заявки физическим лицам» => Справка по кредитному договору.

— по телефону (863) 200-00-00,8-800-200-99-29, либо позвонив в отделение Банка, в котором Вы

оформили кредит. При этом информация в телефонном режиме предоставляется только Заемщику,

(Поручителю / Залогодателю) после успешной сверки с информационной базой банка паспортных данных,

а также любой иной дополнительной информации (в том числе кодового слова), которая была

представлена Клиентом при оформлении / обслуживании кредита.

При этом информация в телефонном режиме предоставляется только Заемщику,

(Поручителю / Залогодателю) после успешной сверки с информационной базой банка паспортных данных,

а также любой иной дополнительной информации (в том числе кодового слова), которая была

представлена Клиентом при оформлении / обслуживании кредита.

Внимание, общая сумма задолженности актуальна только на дату формирования справки по кредитной задолженности и может не включать данные о платежах в счет погашения кредита, произведенных в день формирования справки.

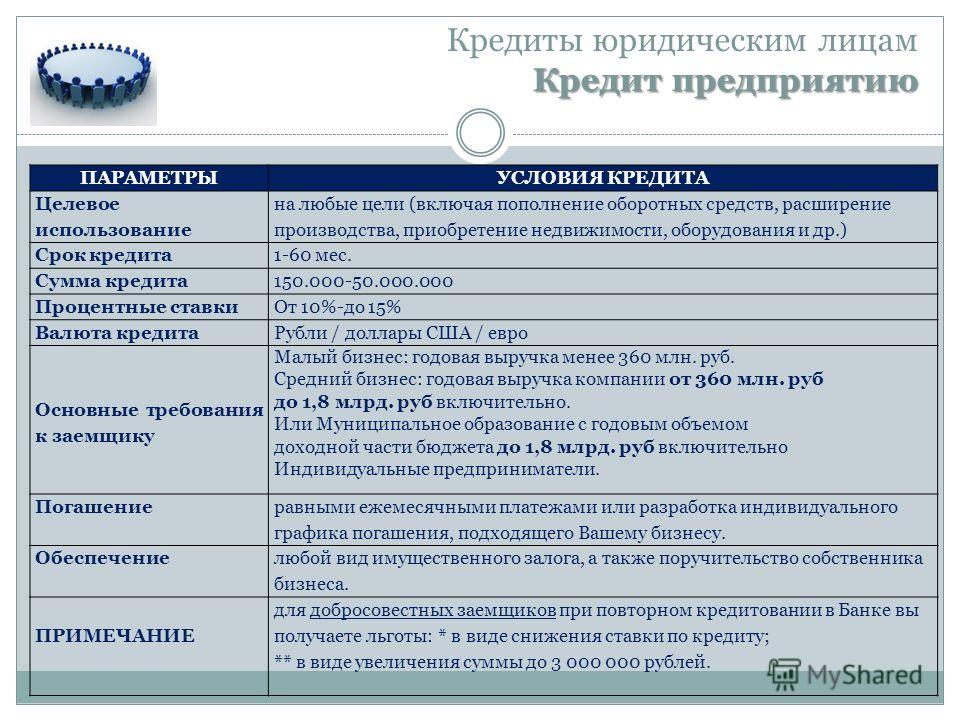

Корпоративным клиентам

Финансовые инструменты, которые дают реальные возможности для развития бизнеса.

Преимущества кредитования в Банке «Левобережный»:

- Короткие сроки рассмотрения заявки — от 3 до 5 рабочих дней с даты предоставления полного пакета документов;

- Минимальный пакет документов для получения предварительного согласия банка на предоставление кредита;

- Индивидуальный подход к рассмотрению заявки;

- Гашение кредита может осуществляться по индивидуальному графику, исходя из особенности формирования финансовых потоков предприятия;

- Наличие разветвленной сети дополнительных офисов в городе Новосибирске и Новосибирской области (более 50 подразделений, в том числе 21 в Новосибирской области) позволяет обслуживаться клиентам в наиболее территориально близком офисе банка, оперативно подписывать кредитную документацию, получать денежные средства;

- Оценка предмета залога производится специалистами банка без дополнительных затрат на услугу;

- Отсутствие требований к обязательному страхованию предметов залога (страхование только по решению кредитного комитета для имущества, относящегося к повышенной группе риска).

Кредиты

Предоставляются в рублях и в валюте с единовременным получением кредитных ресурсов и погашением обязательств по удобному вам графику либо единовременно.

до 300 млн ₽

Сумма кредита от 20 до 300 млн ₽

до 60 месяцев

Срок кредитования от 9 до 60 месяцев

от 3 до 5 дней

Срок рассмотрения от 3 до 5 рабочих дней с момента предоставления полного пакета документов

- Цели кредитования: финансирование конкретных проектов или пополнения оборотных средств.

- Залог: недвижимость, автотранспорт (остается в пользовании заемщика), товары в обороте, готовая продукция, запасы сырья на складе, иные виды залога.

Долгосрочные кредиты необходимы предприятиям для осуществления стратегических проектов, требующих значительных средств. Вы можете получить кредит на срок до 3-х лет с обеспечением в виде залога недвижимости и до 5-ти лет — на приобретение коммерческой недвижимости.

Возобновляемая кредитная линия в рублях и в валюте

Один из самых гибких и удобных для клиентов кредитных продуктов — с лимитом задолженности и фиксированной процентной ставкой. Денежные средства перечисляются в пределах установленного лимита кредитования, а погашение кредита можно производить досрочно любыми суммами. При каждом погашении лимит доступных средств восстанавливается. Кроме того, не нужно переоформлять кредитный договор и залоговое обеспечение при каждой новой выдаче и гашении.

до 300 млн ₽

Сумма кредита от 20 до 300 млн ₽

до 12 месяцев

Срок кредита — транши до 30 дней, до 90 дней, до 180 дней, до 12 месяцев

от 3 до 5 дней

Срок рассмотрения от 3 до 5 рабочих дней с момента предоставления полного пакета документов

- Залог: недвижимость, автотранспорт (остается в пользовании заемщика), товары в обороте, готовая продукция, запасы сырья на складе, иные виды залога.

- Начисление процентов только на ту сумму, которую вы используете!

Расширенный перечень документов для подготовки и принятия окончательного решения в отношении поступившей кредитной заявки предоставляется клиентам, прошедшим экспресс-анализ.

Невозобновляемая кредитная линия в рублях и в валюте

Имеет лимит выдачи. Кредит выдается частями (траншами) в течение оговоренного в договоре срока, общая сумма не превышает максимального лимита. После заключения договора, кредитные транши предоставляются в день подачи заявления клиентом на предоставление денежных средств.

до 300 млн ₽

Сумма кредита от 20 до 300 млн ₽

до 12 месяцев

Срок кредитам — транши до 30 дней, до 90 дней, до 180 дней, до 12 месяцев

от 3 до 5 дней

Срок рассмотрения от 3 до 5 рабочих дней с момента предоставления полного пакета документов

Расширенный перечень документов для подготовки и принятия окончательного решения в отношении поступившей кредитной заявки предоставляется клиентам, прошедшим экспресс-анализ.

| Наличные на любые цели | Нецелевой кредит наличными выручит при оплате, турпутевок, обучения, лечения, при покупке техники или даже авто и недвижимости. По сравнению с другими продуктами здесь небольшой пакет документов и решение принимается быстро. Почти всегда взять наличные на любые цели выгоднее, чем оформить займ в магазине, турагентстве или другой торговой точке. |

| Рефинансирование | Рефинансирование потребительского или ипотечного кредита, взятого в другом банке, позволит уменьшить процентную ставку или размер ежемесячного платежа. Так вы сократите сумму переплаты и рассчитаетесь быстрее. Сопутствующие плюсы – возможность получить дополнительные деньги и объединить несколько дорогих кредитов в один на более удобных условиях. |

| Для госслужащих | Мы давно сотрудничаем с силовыми структурами, поэтому предоставляем Госслужащим особые условия кредитования. Для вас действует более выгодная ставка, а оформить кредит можно без залога и поручителей. Воспользоваться предложением могут сотрудники бюджетных и государственных компаний, в том числе служащие Минобороны, ФСБ, МЧС, МВД и других структур. |

| Под залог недвижимости | Наилучший вариант, когда необходима крупная сумма под оптимальный процент. В качестве залога допускается предоставлять разные объекты недвижимого имущества. Также мы предлагаем страхование недвижимости от рисков ее утраты или повреждения, что поможет избежать финансовых трудностей даже в сложных жизненных ситуациях. |

| Под поручительство | Кредит под поручительство позволяет получить деньги на привлекательных условиях. Хорошая репутация заемщика и поручителя могут повысить шансы на одобрение заявки, если требуется крупная сумма, но нет возможности предоставить залог в виде движимого или недвижимого имущества. Хорошая репутация заемщика и поручителя могут повысить шансы на одобрение заявки, если требуется крупная сумма, но нет возможности предоставить залог в виде движимого или недвижимого имущества. |

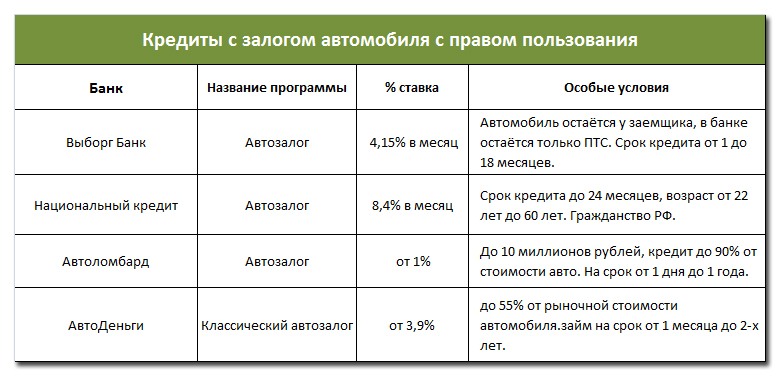

| Под залог автомобиля | Кредит под залог авто пойдет в ситуации, когда требуется существенная сумма денег и важно повысить вероятность положительного решения по заявке. Автомобиль, даже находясь в залоге, остается в вашем распоряжении, вам не придется отказываться от привычных поездок на работу или за город. |

Возобновляемая кредитная линия — Челиндбанк

|

Сумма кредита (лимит кредитной линии) |

ограничивается только вашими возможностями по обслуживанию кредита и наличием достаточного обеспечения. |

|

Срок кредитной линии |

до 3-х лет |

|

Процентная ставка |

устанавливается индивидуально в зависимости от срока кредита/срока транша и суммы кредита, доли оборотов клиента по расчётному счёту в Банке. |

|

Обеспечение |

принимаются все виды обеспечения, не противоречащие действующему законодательству, с учётом параметров кредитной сделки (срок и сумма кредита) и характеристик заёмщика. |

|

Валюта |

рубли РФ, доллары США, евро |

ПАО «ЧЕЛИНДБАНК» предлагает несколько видов возобновляемых кредитных линий:

-

ВОЗОБНОВЛЯЕМАЯ КРЕДИТНАЯ ЛИНИЯ С ФИКСИРОВАННЫМ СРОКОМ ТРАНША

В рамках этой кредитной линии все транши выдаются на один установленный договором срок. График погашения не устанавливается – сроки погашения определяются только сроком, на который предоставляется транш. Это наиболее простой вариант кредитной линии.

-

ВОЗОБНОВЛЯЕМАЯ КРЕДИТНАЯ ЛИНИЯ С РАЗНЫМИ СРОКАМИ ТРАНШЕЙ

Возможна выдача траншей на любые сроки в пределах установленного договором максимального срока транша. Ставка может варьироваться в зависимости от срока транша. При этом, чем короче срок транша, тем ниже процентная ставка. График погашения не устанавливается – сроки погашения определяются только сроком, на который предоставляется транш.

Ставка может варьироваться в зависимости от срока транша. При этом, чем короче срок транша, тем ниже процентная ставка. График погашения не устанавливается – сроки погашения определяются только сроком, на который предоставляется транш.

В рамках указанной кредитной линии также существует возможность установить на разные периоды времени разные суммы лимитов кредитования.

-

ВОЗОБНОВЛЯЕМАЯ КРЕДИТНАЯ ЛИНИЯ БЕЗ УСТАНОВЛЕНИЯ СРОКА ТРАНША

В рамках этой кредитной линии погашение задолженности осуществляется в соответствии с установленным в договоре графиком.

Все типы возобновляемых кредитных линий позволяют в течение срока действия договора брать и возвращать денежные средства в пределах установленного лимита.

Преимущества:- возможность оптимизировать ваши расходы путем перечисления временно свободных денежных средств в погашение кредита.

Требования к заемщикам:

- правовой статус заемщиков: юридические лица, индивидуальные предприниматели;

- заемщику необходимо иметь стабильный бизнес, действующий до подачи заявки на получение кредита не менее 12 месяцев;

- деятельность предприятия в г.

Челябинске, Челябинской области или г. Екатеринбурге, Свердловской области.

Челябинске, Челябинской области или г. Екатеринбурге, Свердловской области.

Кредит «Потребительские кредиты» — оформить кредит в банке в Москве

После передачи прав по кредиту вам необходимо вносить ежемесячные платежи для погашения кредита на счёт в банке ВТБ, для этого:

1. если у вас уже открыт мастер счёт в банке ВТБ и получен доступ в приложение ВТБ Онлайн, то достаточно пополнить счёт на сумму ежемесячного платежа

- наличие у вас открытого мастер счёта можно проверить в ВТБ Онлайн

- или уточнить у специалиста любого офиса банка ВТБ. При себе необходимо иметь паспорт. При посещении офиса банка ВТБ сотрудник может попросить вас оформить заявление о заранее данном акцепте

2. eсли у вас нет мастер счёта и ВТБ Онлайн, то для открытия мастер счёта и получения доступа в бесплатный интернет-банк — вам необходимо посетить любой офис банка ВТБ. При себе иметь паспорт

При себе иметь паспорт

Сумма ежемесячного платежа будет списываться автоматически в установленную кредитным договором дату. Размер и дата ежемесячного платежа, ставка и срок кредита остаются прежними.

Всю финансовую информацию по кредиту вы сможете проверить в любое удобное для вас время в ВТБ Онлайн (информация об остатке задолженности по кредиту, проверять факт списания ежемесячного платежа с мастер счёта, оформлять заявление на досрочное погашение, заказывать справки и т.д.).

Мы рекомендуем открыть мастер счёт и получить доступ в ВТБ Онлайн банка ВТБ до даты вашего очередного ежемесячного платежа. Вы сможете использовать мастер счёт для погашения кредита, а также его наличие позволит вам воспользоваться всеми дистанционными сервисами в ВТБ Онлайн бесплатно.

Если вы внесли денежные средства на счёт в банке Возрождение и получили уведомление о цессии вашего кредита в банк ВТБ, то вы можете перевести любым удобным вам способом (сервис интернет банка/мобильного банк банка Возрождение, посетив офис банка Возрождение) денежные средства в банк ВТБ на мастер счёт в валюте кредита. Переводы бесплатные и осуществляются в течение нескольких минут.

Кредитных Терминов — Определение, Типы, Примеры и Советы

Определение условий кредитаУсловия кредита — это условия оплаты, указанные в счете-фактуре при покупке товара. Это соглашение между покупателем и продавцом о сроках и оплате товаров, купленных в кредит. Это также известно как условия оплаты

.Типы условий кредита

- Оплата при доставке (CoD) : Здесь оплата должна быть произведена одновременно с доставкой товара или услуги.

Это также известно как «К оплате» .

Это также известно как «К оплате» . - Авансовый платеж : Продавец требует от покупателя оплатить частичное или полное возмещение до поставки товара.

- Предоплата: Это полная противоположность наложенным платежом. Здесь покупатель должен полностью оплатить продавцу перед доставкой товара.

- Этапный платеж : Выплата согласованной суммы по завершении определенного этапа.

- Переводной вексель : Договоренность о более поздней оплате, обычно при поддержке банка.

- N / 10, N / 15 и т. Д .: Это применимо в случае продажи в кредит и указывает максимальный период кредита, разрешенный для оплаты. Здесь N / 10 обозначает чистый период кредита в 10 дней.

- 2/10, n / 30 : Срок кредита [2/10, n / 30] означает, что вы получите скидку в 2%, если очистите свой счет в течение 10 дней с максимальным кредитом.

срок 30 дней.

срок 30 дней. - 2/10, n / 30 E.O.M: Здесь E.O.M означает «Конец месяца. Этот срок кредита [2/10, n / 30 O.M] подразумевает, что вы получите скидку в 2%, если вы оплатите свой счет в течение первых 10 дней следующего месяца с максимальным периодом кредита 30 дней.

- 2/10 R.O.M: Здесь R.O.M означает метод датировки получения товара. Срок кредита [2/10 O.M ] означает, что вы получите скидку в размере 2%, если произведете оплату в течение первых 10 дней после получения товара.

Прочтите, что такое скидка при оплате наличными? Методы и примеры, чтобы узнать больше о расчетах условий кредита с учетом скидки.

Какой кредит будет выдан?

Если вы затрудняетесь решить, какой объем кредита вы можете предоставить своему клиенту, то это ваше решение должно основываться на том, какой риск вы готовы принять или подвергнетесь риску в случае просрочки платежа от заемщик. Мы называем это кредитным риском на деловом языке.

Мы называем это кредитным риском на деловом языке.

Например, если вы продали 4 лакха в кредит, ваш кредитный риск в случае дефолта будет составлять Rs. 4 лакха.

Вот почему официальная кредитная политика поможет вашему бизнесу. Ваша кредитная политика будет определять кредитные лимиты, которые вы готовы предоставить своим клиентам, то есть максимальную сумму кредита, которую вы можете предоставить своим клиентам.

В вашей политике также должен быть указан максимальный период кредита, который вы хотите предоставить своим клиентам, и процесс, которому будет следовать ваш бизнес для утверждения условий кредита, исключений и процесса обработки нарушений.

Факторы, влияющие на условия кредитаЗдесь покупателю предоставляется временная выгода, и продавец ожидает, что счет будет оплачен до установленного срока. Обычно сроки устанавливаются до совершения транзакции.

Кредит, который вы предоставляете своему клиенту, зависит от его кредитоспособности. Это может быть основано на объеме транзакций, платежеспособности, исторической эффективности и т. Д.

Это может быть основано на объеме транзакций, платежеспособности, исторической эффективности и т. Д.

В зависимости от суммы и периода кредита продавцы взимают проценты либо за весь период кредита, либо только за просроченный период.

Советы по управлению условиями кредита

Условия кредита, принятые компаниями, отличаются друг от друга, и кредит, который вы бы ссудили одному клиенту, может быть совершенно другим для другого клиента. Нет правильного или неправильного в отношении применяемых вами условий кредитования. Все дело в том, что лучше работает для вашего бизнеса, для вас и вашего клиента.

Независимо от типа условий кредитования, которые вы выберете, вот несколько советов, которые помогут вам преуспеть в продажах в кредит.

- Укажите условия кредита в счете-фактуре: Хорошей практикой является упоминание условий кредита или условий оплаты в счете-фактуре, чтобы отслеживать дату платежа, а также уведомлять об этом покупателя.

- Найдите и установите период кредита для каждого клиента: Рекомендуется определить период кредита для каждого клиента на основе таких факторов, как продукты, объем, частота и т. Д., И установить его в качестве периода кредитования по умолчанию в вашем бухгалтерском программном обеспечении.

- Кредитный лимит: В зависимости от кредитоспособности и надежности клиента определение максимального кредитного лимита, который вы можете предоставить клиенту, поможет избежать ситуации перепродажи клиенту сверх установленного лимита.Это будет полезно, особенно когда есть разные люди, ответственные за управление продажами и дебиторской задолженностью.

- Уведомление о просрочке: , если ваша кредитная политика запрещает новые продажи клиентам, имеющим просроченные счета, наличие внутренней системы оповещения для уведомления о просроченных счетах во время выставления счетов поможет бизнесу.

Узнайте, как TallyPrime поможет вам в определении условий кредита и управлении ими?

Продажа в кредит — Как записать продажу в кредит с условиями кредита

Что такое продажа в кредит?

Продажа в кредит — это продажа, при которой задолженность будет выплачена позднее. Другими словами, продажа в кредит — это покупки, совершаемые клиентами, которые не производят оплату наличными в полном объеме во время покупки. Чтобы узнать больше, посетите страницу программы сертификации кредитных аналитиков CFI — CBCAG Получите сертификат CBCA ™ CFI и станьте коммерческим банковским и кредитным аналитиком. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации.

Другими словами, продажа в кредит — это покупки, совершаемые клиентами, которые не производят оплату наличными в полном объеме во время покупки. Чтобы узнать больше, посетите страницу программы сертификации кредитных аналитиков CFI — CBCAG Получите сертификат CBCA ™ CFI и станьте коммерческим банковским и кредитным аналитиком. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации.

Типы торговых операций

Существует три основных типа торговых операций: продажа за наличные, продажа в кредит и продажа с предоплатой.Разница между этими операциями продажи просто заключается во времени получения наличных.

1. Продажа за наличный расчет: Денежные средства собираются при продаже товаров и товаров. доставляются заказчику.

2. Продажа в кредит: Покупателям предоставляется период времени после совершения продажи для оплаты продавцу.

3. Продажа с предоплатой: Покупатели платят продавцу авансом до совершения продажи.

Продажа с предоплатой: Покупатели платят продавцу авансом до совершения продажи.

Условия кредита и продажа в кредит

При продаже в кредит обычно включаются условия кредита. Условия кредита — это условия, которые указывают, когда должна быть произведена оплата за продажи в кредит, возможные скидки и любые применимые проценты или сборы за просрочку платежа.

Например, условия кредита для продажи в кредит могут быть 2/10, нетто 30.Это означает, что сумма подлежит оплате в течение 30 дней (нетто 30). Однако, если покупатель платит в течение 10 дней, будет применена скидка 2%.

Предположим, компания А продала Майклу товаров на сумму 10 000 долларов. Компания A предлагает условия кредита 5/10, чистые 30. Если Майкл выплатит причитающуюся сумму (10 000 долларов) в течение 10 дней, он сможет получить 5% скидку. Следовательно, сумма, которую Майкл должен был бы заплатить за свои покупки, если бы он заплатил в течение 10 дней, составила бы 9500 долларов.

Как зарегистрировать продажу в кредит

1 января 2018 года компания А продала Джону компьютеры и ноутбуки в кредит.Причитающаяся сумма составляет 10 000 долларов и подлежит погашению 31 января 2018 года. 30 января 2018 года Джон произвел полную оплату в размере 10 000 долларов за компьютеры и ноутбуки.

Записи журнала будут выглядеть следующим образом:

| Дата | Название счета | Дебет | Кредит | Январь 2018 г. 10 000 долларов США |

| Продажи | 10 000 долларов США | ||

| Для записи продажи товаров Джону в кредит | |||

| Кредит | |||

| 30 января 2018 г. | Денежные средства | 10 000 долл. США США | |

| Дебиторская задолженность | 10 000 долл. США | ||

| 1 января 2018 г. | |||

900 04

Как зарегистрировать продажу в кредит с условиями кредита

Рассмотрим тот же пример выше — компания A продает Джону товары в кредит на сумму 10 000 долларов США со сроком погашения 31 января 2018 года.Однако давайте рассмотрим влияние условий кредита 2/10 чистых 30 на эту покупку.

Записи в журнале будут выглядеть следующим образом:

| Дата | Название счета | Дебет | Кредит | Январь 2018 г. 10 000 долл. США | |||

| Продажи | 10 000 долл. США | ||||||

| Для регистрации продажи товаров Джону в кредит | |||||||

Джон решает воспользоваться условиями кредита и производит оплату 5 января 2018 г. :

:

| Дата | Название счета | Дебет | Кредит |

| 5 января 2018 г. | |||

| Дебиторская задолженность 90 186 | 10 000 долл. США | ||

| Для регистрации продажи товаров Джону в кредит с кредитной скидкой | |||

Джон оплатил счет через четыре дня (5 января) после покупки товаров в кредит.Таким образом, он сможет получить 2% скидку на покупку в кредит (10 000 долларов x 2% = 200 долларов США).

Преимущества и недостатки продаж в кредит

Как упоминалось ранее, продажи в кредит — это продажи, при которых клиенту дается продолжительный период для оплаты. У компании, предлагающей клиентам продажу в кредит, есть несколько преимуществ и недостатков.

Преимущества

- Продажи в кредит можно использовать для более легкого привлечения новых клиентов.

Предложение кредита может привлечь новых клиентов для совершения покупок в компании.

Предложение кредита может привлечь новых клиентов для совершения покупок в компании. - Иногда у клиентов не хватает наличных денег. Предложение кредита дает клиентам гибкость, чтобы купить сейчас и оплачивать покупки позже.

Недостатки

- Клиенты потенциально могут обанкротиться Банкротство Банкротство — это правовой статус физического или нечеловеческого субъекта (фирмы или государственного учреждения), который не может погасить свои непогашенные долги.Если клиенты обанкротятся, причитающаяся сумма может быть невозвратной и должна быть списана.

- Сборы могут уменьшить прибыль. Если покупатель пропускает платеж или отказывается платить, компания может понести расходы на взыскание, пытаясь получить платеж.

Дополнительная информация

CFI является официальным поставщиком онлайн-страницы программы коммерческого банковского и кредитного анализа (CBCA) ™ — сертификата CBCA ™ CBCAGet CFI и получения статуса коммерческого банковского и кредитного аналитика. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации. программа, призванная помочь любому стать кредитным аналитиком мирового уровня. Для развития вашей карьеры в сфере корпоративных финансов вам будут полезны эти дополнительные ресурсы CFI:

Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации. программа, призванная помочь любому стать кредитным аналитиком мирового уровня. Для развития вашей карьеры в сфере корпоративных финансов вам будут полезны эти дополнительные ресурсы CFI:

- Trade CreditTrade Credit Торговый кредит — это соглашение или договоренность между агентами, участвующими в бизнесе друг с другом, которые позволяют обмениваться товарами и услугами

- Продажа и покупка Соглашение Соглашение купли-продажи Соглашение купли-продажи (SPA) представляет собой результат ключевых коммерческих и ценовых переговоров.По сути, он устанавливает согласованные элементы сделки, включает ряд важных мер защиты для всех вовлеченных сторон и обеспечивает правовую основу для завершения продажи собственности.

- Прогнозирование статей отчета о прибылях и убытках Прогнозирование статей отчета о прибылях и убытках Мы обсуждаем различные методы прогнозирования статей отчета о прибылях и убытках.

Прогнозирование статей отчета о прибылях и убытках начинается с выручки от продаж, затем начинается себестоимость

Прогнозирование статей отчета о прибылях и убытках начинается с выручки от продаж, затем начинается себестоимость - Резерв по сомнительным счетам Разрешение по сомнительным счетам Резерв по сомнительным счетам — это счет контрактивов, который связан с дебиторской задолженностью и служит для отражения истинной стоимости дебиторской задолженности.Сумма представляет собой стоимость дебиторской задолженности, по которой компания не ожидает получения оплаты.

Глоссарий финансовых терминов | Credit.org

Держатель картыЛицо, которому выдана кредитная карта, и / или любые авторизованные пользователи.

Денежный авансКредит наличными, запрашиваемый у вашего кредитора, обычно с использованием вашей кредитной карты в банкомате или в виде аванса на вашу зарплату. Эти ссуды включают специальные процентные ставки, взимаемые с суммы аванса.

Комиссия за выдачу наличных Комиссия банка за использование кредитных карт для получения наличных из имеющихся наличных денег. Эта комиссия может быть указана в виде фиксированной комиссии за транзакцию или процента от суммы аванса наличными.

Эта комиссия может быть указана в виде фиксированной комиссии за транзакцию или процента от суммы аванса наличными.

Новая ипотека для существующей собственности, сумма которой превышает сумму предыдущей ипотеки. Разница выдается заемщику наличными при закрытии ссуды.

Глава 7 БанкротствоТип банкротства потребителей, при котором ваша ответственность по своим долгам полностью снимается. При таком банкротстве от вас не требуется выплачивать долги до подачи заявления. Чтобы иметь право на банкротство согласно главе 7, ваш доход должен быть ниже среднего дохода вашего штата. Записи о банкротстве в соответствии с Главой 7 остаются в вашем кредитном отчете в течение 10 лет, а записи о каждом счете, включенном в вашу регистрацию, будут оставаться в вашем отчете в течение 7 лет.

Глава 11 Банкротство Сложный тип банкротства, обычно поданный предприятиями, которые хотят реструктурировать свои долги.

Вид банкротства, специально предназначенный для фермеров и рыбаков. Подобно банкротству главы 13, но с некоторыми особыми преимуществами.

Глава 13 БанкротствоТип банкротства, при котором потребитель должен выплатить часть своих долгов в течение долгого времени. Записи о банкротстве в соответствии с Главой 13 остаются в вашем кредитном отчете в течение 7 лет с даты выписки или 10 лет с даты подачи, если она не выписана.Каждая учетная запись, включенная в регистрацию, будет оставаться в вашем отчете в течение 7 лет.

СписаниеКогда кредитор или кредитор списывает остаток просроченной задолженности, больше не ожидая ее погашения. Списание также известно как безнадежный долг. Записи о списаниях остаются в вашем кредитном отчете в течение 7 лет и могут навредить вашему кредитному рейтингу. После списания долга его можно продать коллекторскому агентству.

ChexSystems Кредитная компания, которая отслеживает вашу банковскую историю и предоставляет эти данные банкам, когда вы подаете заявку на открытие нового текущего счета. Отрицательные записи, такие как отклоненные чеки, могут храниться в их базе данных до пяти лет. Если в вашей записи ChexSystems есть ошибки, вы можете связаться с компанией, чтобы отправить спор.

Отрицательные записи, такие как отклоненные чеки, могут храниться в их базе данных до пяти лет. Если в вашей записи ChexSystems есть ошибки, вы можете связаться с компанией, чтобы отправить спор.

Суммы, взимаемые с потребителя при передаче права собственности или займа под собственность. Затраты на закрытие включают сборы кредитора, титул и условное депонирование и обычно составляют от 3 до 6% от покупной цены.

ОбеспечениеАктив или собственность, используемые в качестве обеспечения по ссуде.(См. Защищенную кредитную карту)

Взыскание Когда компания продает ваш долг за уменьшенную сумму агентству для возмещения причитающихся сумм. Долги по кредитным картам, медицинские счета, счета за сотовые телефоны, коммунальные услуги, библиотечные сборы и сборы видеомагазинов часто продаются коллекциям. Коллекторские агентства пытаются взыскать просроченную задолженность, связываясь с заемщиком по телефону и почте. Записи о взыскании могут оставаться в вашем кредитном отчете в течение 7 лет с момента последнего 180-дневного просрочки платежа по первоначальной задолженности.Ваши права определены Законом о добросовестном взыскании долгов.

Записи о взыскании могут оставаться в вашем кредитном отчете в течение 7 лет с момента последнего 180-дневного просрочки платежа по первоначальной задолженности.Ваши права определены Законом о добросовестном взыскании долгов.

Общая сумма, которую вы заимствуете по ипотечным кредитам, деленная на справедливую рыночную стоимость дома

. Кто-то с первой ипотечной ссудой на 50 000 долларов и линией капитала на 20 000 долларов, обеспеченной домом на 100 000 долларов, будет иметь коэффициент CLTV 70%.

Комиссия, уплачиваемая заемщиком кредитору в обмен на обещание предоставить ссуду на определенных условиях на определенный период.Обычно взимается, чтобы продлить предложение об одобрении кредита на срок более 30-60 дней. Качественные кредиторы обычно не взимают эти комиссии.

Соответствующий заем Ипотека, соответствующая требованиям для покупки Fannie Mae и Freddie Mac. Требования включают размер кредита, тип и возраст. Текущие ограничения на размер ссуды для домов на одну семью составляют от 200 000 до 400 000 долларов США. Ссуды, превышающие соответствующий размер, считаются крупными ипотечными кредитами и обычно имеют более высокие процентные ставки.

Требования включают размер кредита, тип и возраст. Текущие ограничения на размер ссуды для домов на одну семью составляют от 200 000 до 400 000 долларов США. Ссуды, превышающие соответствующий размер, считаются крупными ипотечными кредитами и обычно имеют более высокие процентные ставки.

Дополнительное лицо, подписывающее кредитный документ и несущее равную ответственность по долгу. Заемщик может пожелать воспользоваться услугами совместной подписывающей стороны, если его кредитное или финансовое положение недостаточно хорошее, чтобы претендовать на получение ссуды самостоятельно. Совместная подпись несет юридическую ответственность за ссуду, и общая учетная запись будет отображаться в их кредитном отчете.

Удобный чек Чеки, предоставленные компанией-эмитентом кредитной карты, которые вы можете использовать для доступа к доступному кредиту.Эти чеки часто имеют другие ставки и условия, чем стандартные платежи по кредитной карте.

Ипотека с регулируемой процентной ставкой, которая может быть преобразована в ипотеку с фиксированной процентной ставкой при определенных условиях.

Кредитные бюроЭти компании, также известные как агентства кредитной информации, собирают информацию от кредиторов и кредиторов о финансовом поведении потребителей. Эти данные затем предоставляются предприятиям, которые хотят оценить, насколько рискованно было бы давать деньги в долг потенциальному заемщику.Когда-то эта отрасль представляла собой низкотехнологичную систему региональных кредитных агентств, а теперь она объединена в три национальных кредитных бюро — Equifax, Experian и TransUnion.

Кредитное консультирование Услуга, которая помогает потребителям погасить свои долги и улучшить свою кредитоспособность. Обычно это некоммерческие компании, большинство из этих агентств предлагают полезные и доступные услуги. Потребители должны знать, что существуют также агентства кредитного консультирования, которые являются дорогими, неэффективными и даже наносят ущерб кредитоспособности клиента (см. Ремонт кредита).Потребители должны внимательно изучить репутацию компании и ее услуги перед регистрацией.

Потребители должны знать, что существуют также агентства кредитного консультирования, которые являются дорогими, неэффективными и даже наносят ущерб кредитоспособности клиента (см. Ремонт кредита).Потребители должны внимательно изучить репутацию компании и ее услуги перед регистрацией.

Другой срок для вашего кредитного отчета. Термин «кредитный файл» обычно используется для обозначения полной записи вашей кредитной истории, которая ведется кредитным бюро. Ваш кредитный отчет может не включать всю информацию из вашего кредитного файла.

Кредитная историяДругой термин для информации в вашем кредитном отчете. Ваша кредитная история — это запись того, как вы погашали свои кредитные обязательства в прошлом.

Кредитное страхование Защита от потери жизни, потери трудоспособности, безработицы и т. Д. Выплачивает или отменяет ваши ежемесячные платежи на определенный период времени, если потребитель теряет работу не по своей вине. Политики и планы защиты различаются. Обычно ежемесячная плата зависит от суммы остатка на кредитной карте.

Политики и планы защиты различаются. Обычно ежемесячная плата зависит от суммы остатка на кредитной карте.

Общая сумма, которую компания позволит вам списать с кредитной карты или кредитной линии. Для вашего кредитного рейтинга лучше всего, чтобы остаток на кредитной карте не превышал 10% от вашего кредитного лимита.

Кредитное обязательствоСоглашение, по которому лицо становится юридически ответственным за возврат заемных денег.

Кредитный ремонтОбычно недобросовестная или незаконная форма кредитного консультирования, обещающая невозможное, например стирание точных записей из вашего кредитного отчета.

Кредитный отчет Индивидуальные записи о финансовом поведении потребителей, хранящиеся в кредитных бюро и предоставляемые предприятиям, когда они хотят оценить потенциальных заемщиков.Кредитные отчеты включают в себя записи об имени потребителя, текущих и бывших адресах, истории занятости, кредитных и кредитных историях, запросах, записях о взысканиях и публичных записях, таких как документы о банкротстве и налоговые залоги.

Числовая оценка вашей кредитной истории, используемая предприятиями, чтобы быстро понять, насколько вы рискованный заемщик. Кредитные рейтинги рассчитываются с использованием сложных математических формул, которые учитывают вашу самую последнюю историю платежей, долги, кредитную историю, запросы и другие факторы из вашего кредитного отчета.Кредитные баллы обычно варьируются от 300 до 850, чем выше балл, тем лучше. Банкиры, кредиторы, кредиторы, страховщики и розничные торговцы используют тысячи несколько отличающихся друг от друга формул оценки кредитоспособности. Каждая оценка может несколько отличаться в зависимости от того, как она оценивает ваши кредитные данные.

Кредитное определение

Что такое кредит?

Как вы определяете кредит? Этот термин имеет много значений в финансовом мире, но кредит обычно определяется как договорное соглашение, в котором заемщик получает денежную сумму или что-то ценное и выплачивает кредитору позже, как правило, с процентами.

Кредит также может относиться к кредитоспособности или кредитной истории человека или компании. Для бухгалтера это относится к бухгалтерской записи, которая либо уменьшает активы, либо увеличивает обязательства и капитал на балансе компании.

Ключевые выводы

- Кредит обычно определяется как соглашение между кредитором и заемщиком.

- Кредит также относится к кредитоспособности или кредитной истории физического или юридического лица.

- В бухгалтерском учете кредит может либо уменьшить активы, либо увеличить обязательства, а также уменьшить расходы или увеличить доход.

Как работает кредит

В своем первом и наиболее часто используемом определении кредит относится к соглашению о покупке продукта или услуги с явным обещанием заплатить за них позже. Это называется покупкой в кредит.

Наиболее распространенной формой покупки в кредит сегодня является использование кредитных карт. Это вводит посредника в кредитное соглашение: банк, выпустивший карту, полностью выплачивает продавцу кредит и предоставляет кредит покупателю, который может вернуть долг банку в течение долгого времени.

Сумма денег, которую потребитель или бизнес может взять в долг, или их кредитоспособность, также называется кредитом. Например, кто-то может сказать: «У них отличная кредитоспособность, поэтому они не беспокоятся о том, что банк отклонит их заявку на ипотеку».

Наконец, в бухгалтерском учете кредит — это запись, в которой регистрируется уменьшение активов или увеличение обязательств, а также уменьшение расходов или увеличение доходов. Таким образом, кредит увеличивает чистую прибыль в отчете о прибылях и убытках компании, а дебет уменьшает чистую прибыль.

Сервисный кредит — это соглашение между потребителем и поставщиком услуг, например, коммунальной, сотовой или кабельной компанией.

Виды кредитов

Есть много разных форм кредита. Самая популярная форма — банковский кредит или финансовый кредит. Этот вид кредита включает автокредиты, ипотечные кредиты, ссуды на подписку и кредитные линии. По сути, когда банк дает ссуду потребителю, он кредитует деньги заемщику, который должен вернуть их в будущем.

В других случаях кредит может относиться к уменьшению суммы задолженности. Например, представьте, что кто-то задолжал компании-эмитенту кредитной карты 1000 долларов, но возвращает в магазин одну покупку на сумму 300 долларов. Возврат будет записан как кредит на счете, уменьшив причитающуюся сумму до 700 долларов.

Например, когда потребитель использует карту Visa для совершения покупки, карта считается формой кредита, потому что потребитель покупает товары с пониманием, что он вернет банку позже.

Финансовые ресурсы — не единственная форма кредита, которая может быть предложена. Возможен обмен товаров и услуг в обмен на отсрочку платежа, что является еще одним видом кредита.

Когда поставщики предоставляют продукты или услуги физическому лицу, но не требуют оплаты позже, это форма кредита. Когда ресторан принимает грузовик с едой от продавца, который выставляет счет ресторану месяц спустя, продавец предлагает ресторану форму кредита.

Особые соображения

В контексте банковского обслуживания физических лиц кредит — это запись, в которой записана полученная сумма. Обычно кредиты (депозиты) отображаются в правой части реестра текущих счетов, а дебеты (потраченные деньги) отображаются слева.

Обычно кредиты (депозиты) отображаются в правой части реестра текущих счетов, а дебеты (потраченные деньги) отображаются слева.

С точки зрения финансового учета, если компания покупает что-то в кредит, ее счета должны записывать транзакцию в нескольких местах своего баланса. Чтобы объяснить, представьте, что компания покупает товары в кредит.

После покупки инвентарный счет компании увеличивается на сумму покупки (через дебет), добавляя актив к компании. Однако поле кредиторской задолженности также увеличивается на сумму покупки (за счет кредита), что увеличивает ответственность компании.

Определение торгового кредита

Что такое торговый кредит?

Торговый кредит — это соглашение между предприятиями (B2B), в котором клиент может приобретать товары без предоплаты наличными и платить поставщику в более поздний запланированный срок.Обычно предприятия, работающие с торговыми кредитами, предоставляют покупателям 30, 60 или 90 дней на оплату, при этом транзакция фиксируется в счете-фактуре.

Торговый кредит можно рассматривать как тип 0% финансирования, увеличивающий активы компании, при этом отсрочивая платеж за определенную стоимость товаров или услуг на некоторое время в будущем и не требуя выплаты процентов в связи с периодом погашения.

Ключевые выводы

- Торговый кредит — это вид коммерческого финансирования, при котором клиенту разрешается приобретать товары или услуги и производить оплату поставщику в более поздний запланированный срок.

- Торговый кредит может быть хорошим способом для бизнеса высвободить денежный поток и профинансировать краткосрочный рост.

- Торговый кредит может усложнить финансовый учет в зависимости от используемого метода учета.

- Финансирование торговых кредитов обычно поощряется регулирующими органами во всем мире и может создавать возможности для новых решений в области финансовых технологий.

- Поставщики обычно находятся в невыгодном положении с торговым кредитом, поскольку они продали товары, но не получили оплаты.

Понимание торгового кредита

Торговый кредит — преимущество для покупателя. В некоторых случаях определенные покупатели могут договориться о более длительных сроках погашения торгового кредита, что дает еще большее преимущество. Часто у продавцов есть определенные критерии для получения торгового кредита.

Торговый кредит B2B может помочь бизнесу приобретать, производить и продавать товары до того, как за них придется платить. Это позволяет предприятиям получать поток доходов, который может задним числом покрывать затраты на проданные товары.Walmart — один из крупнейших пользователей торговых кредитов, стремящийся задним числом оплачивать товары, проданные в их магазинах. Международные деловые сделки также включают условия торгового кредита. В целом, если покупателю предлагается торговый кредит, он обычно всегда дает преимущество для движения денежных средств компании.

Количество дней, в течение которых предоставляется кредит, определяется компанией, разрешающей кредит, и согласовывается как компанией, разрешающей кредит, так и компанией, получающей его. Торговый кредит также может быть важным способом для предприятий финансировать краткосрочный рост. Поскольку торговый кредит — это беспроцентная форма кредита, его часто можно использовать для стимулирования продаж.

Торговый кредит также может быть важным способом для предприятий финансировать краткосрочный рост. Поскольку торговый кредит — это беспроцентная форма кредита, его часто можно использовать для стимулирования продаж.

Поскольку торговый кредит ставит поставщиков в несколько невыгодное положение, многие поставщики используют скидки при привлечении торговых кредитов для поощрения досрочных платежей. Поставщик может предоставить скидку, если покупатель произведет оплату в течение определенного количества дней до установленного срока. Например, скидка 2%, если платеж поступает в течение 10 дней с момента выдачи 30-дневного кредита.Эта скидка будет обозначаться как 2% / 10 чистых 30 или просто 2/10 чистых 30.

Учет торгового кредита

Торговые кредиты учитываются как продавцами, так и покупателями. Учет с использованием торговых кредитов может отличаться в зависимости от того, использует ли компания учет по кассовому методу или учет по методу начисления. Учет по методу начисления требуется для всех публичных компаний. При учете по методу начисления компания должна признавать выручку и расходы в момент их совершения.

При учете по методу начисления компания должна признавать выручку и расходы в момент их совершения.

Выставление счетов-фактур по коммерческому кредиту может усложнить учет по методу начисления.Если публичная компания предлагает торговые кредиты, она должна регистрировать выручку и расходы, связанные с продажей, во время транзакции. Когда речь идет о выставлении счетов-фактур по торговому кредиту, компании не сразу получают денежные средства для покрытия расходов. Следовательно, компании должны учитывать активы как дебиторскую задолженность в своем балансе.

В случае торгового кредита существует вероятность дефолта. Компании, предлагающие торговые кредиты, также обычно предлагают скидки, что означает, что они могут получить меньше, чем остаток дебиторской задолженности.Как дефолты, так и скидки могут потребовать списания дебиторской задолженности по дефолтам или списаний за счет скидок. Они считаются обязательствами, которые компания должна нести.

В качестве альтернативы, торговый кредит — это полезный вариант для компаний, которые покупают. Компания может получить активы, но ей не нужно будет немедленно кредитовать наличные или признавать какие-либо расходы. Таким образом, торговый кредит может действовать как ссуда под 0% на балансе.

Компания может получить активы, но ей не нужно будет немедленно кредитовать наличные или признавать какие-либо расходы. Таким образом, торговый кредит может действовать как ссуда под 0% на балансе.

Активы компании увеличиваются, но нет необходимости выплачивать наличные до определенного времени в будущем, и в течение периода погашения проценты не взимаются.Компании необходимо признавать расходы только тогда, когда денежные средства выплачиваются с использованием кассового метода или когда выручка получена с использованием метода начисления. В целом эти действия значительно высвободили денежный поток для покупателя.

Тенденции торгового кредитования

Торговый кредит наиболее выгоден для предприятий, у которых мало вариантов финансирования. В сфере финансовых технологий предприятиям предоставляются новые виды финансирования для торговых точек, которые они могут использовать вместо торговых кредитов. Многие из этих финтех-компаний вступают в партнерские отношения с продавцами в точках продаж, чтобы обеспечить финансирование покупок под 0% или под низкий процент. Эти партнерские отношения помогают снизить риски торговых кредитов для продавцов, а также поддерживают рост покупателей.

Эти партнерские отношения помогают снизить риски торговых кредитов для продавцов, а также поддерживают рост покупателей.

Торговый кредит также привел к появлению новых финансовых решений для продавцов в форме финансирования дебиторской задолженности. Финансирование под дебиторскую задолженность, также известное как финансирование по счетам или факторинг, представляет собой тип финансирования, который обеспечивает предприятия капиталом в отношении их торгового кредита, остатков дебиторской задолженности.

С международной точки зрения поощряется торговый кредит.Всемирная торговая организация сообщает, что от 80% до 90% мировой торговли так или иначе зависит от торгового финансирования. Страхование торгового финансирования также является частью многих глобальных дискуссий о торговом финансировании с множеством новых инноваций. Например, LiquidX теперь предлагает электронную торговую площадку, ориентированную на страхование торговых кредитов для глобальных участников.

Исследование, проведенное Федеральным резервным банком США в Нью-Йорке, также позволяет сделать некоторые важные выводы. Обзор кредитования малого бизнеса 2019 года показывает, что финансирование торговых кредитов является третьим по популярности инструментом финансирования, используемым малыми предприятиями, при этом 13% предприятий сообщают, что они его используют.

Связанные концепции и другие соображения

Торговый кредит оказывает значительное влияние на финансирование предприятий и, следовательно, связан с другими условиями и концепциями финансирования. Другими важными условиями, влияющими на финансирование бизнеса, являются кредитный рейтинг, торговая линия и кредит покупателя.

Кредитный рейтинг — это общая оценка кредитоспособности заемщика, будь то бизнес или физическое лицо, на основе финансовой истории, которая включает своевременность погашения долга и другие факторы.Без хорошего кредитного рейтинга коммерческий кредит не может быть предложен бизнесу.

Если предприятия не выплачивают остатки по торговым кредитам в соответствии с согласованными условиями, обычно возникают штрафы в виде комиссий и процентов. Продавцы также могут сообщать о просрочках по коммерческому кредиту, которые могут повлиять на кредитный рейтинг покупателя. Просрочки, влияющие на кредитный рейтинг покупателя, также могут повлиять на его способность получить другие виды финансирования.

Торговый кредит обычно доступен только для предприятий с установленной кредитной историей.Новым предприятиям без кредитной истории, возможно, придется искать другие способы финансирования.

Торговая линия, или торговая линия, — это запись о кредитном счете предприятия, предоставляемая агентству кредитной отчетности. Для крупного бизнеса и публичных компаний торговые направления могут отслеживаться рейтинговыми агентствами, такими как Standard & Poor’s, Moody’s или Fitch.

Кредит покупателя связан с международной торговлей и по сути является ссудой, предоставляемой специально для финансирования покупки капитальных товаров и услуг. Кредит покупателя привлекает различные агентства через границы и обычно имеет минимальную сумму кредита в несколько миллионов долларов.

Кредит покупателя привлекает различные агентства через границы и обычно имеет минимальную сумму кредита в несколько миллионов долларов.

Преимущества и недостатки Trade Credit

Покупателей

Преимущества торгового кредита для покупателей включают простой и легкий доступ к финансированию. Это также доступный вид финансирования, который не требует дополнительных затрат по сравнению с другими способами финансирования, такими как кредит в банке.

Поскольку оплата наступает позже, торговые кредиты улучшают денежный поток предприятий; они могут продавать приобретенные товары, не платя за них позднее.Торговые кредиты также улучшают ваш бизнес-профиль, а также ваши отношения с поставщиками.

К недостаткам торгового кредита можно отнести высокие затраты при несвоевременной оплате. Затраты обычно проявляются в виде пени за просрочку платежа или процентов по непогашенному долгу. Если платежи не производятся, это также может негативно повлиять на кредитный профиль вашего бизнеса, а также на отношения с вашим поставщиком.

Продавцы

Преимущества торговых кредитов для продавцов включают построение прочных отношений с вашими клиентами, поощрение лояльности клиентов и, следовательно, повторный бизнес.Торговые кредиты также могут привести к увеличению объемов продаж, поскольку покупатели, скорее всего, купят больше, когда с финансированием не связаны расходы.

Когда дело доходит до торговых кредитов, у продавцов немного больше недостатков, чем у покупателей. К ним относится отложенный доход. Если в бизнесе полно наличных денег, это не проблема. Если бюджеты ограничены, задержка получения доходов может стать проблемой с точки зрения покрытия операционных расходов.

Торговые кредиты также связаны с безнадежными долгами, поскольку некоторые покупатели неизбежно не смогут расплатиться.Это означает, что бизнес берет на себя риски при предоставлении финансирования. Безнадежные долги можно списать, но неплатежеспособность клиента всегда может нанести ущерб бизнесу.

ПлюсыЭкономичные способы финансирования для покупателей

Улучшает денежный поток покупателей

Способствует увеличению объемов продаж для продавцов

Обеспечивает прочные отношения и лояльность покупателей для продавцов

Высокая стоимость для покупателей при несвоевременной оплате

Просроченные платежи или безнадежные долги могут негативно повлиять на кредитный профиль покупателя и отношения с поставщиками

Продавцы рискуют, что покупатели не выплатят свои долги

Просроченные платежи могут создать нагрузку на баланс продавцов

Часто задаваемые вопросы о торговых кредитах

Каковы наиболее распространенные условия использования торгового кредита?

Наиболее распространенные условия использования торгового кредита требуют от покупателя произвести оплату в течение семи, 30, 60, 90 или 120 дней. Процентная скидка применяется, если оплата производится до даты, согласованной в условиях.

Процентная скидка применяется, если оплата производится до даты, согласованной в условиях.

Какой вид кредита является торговым кредитом?

Торговый кредит — это коммерческое финансирование, при котором бизнес может покупать товары, не платя позже. Коммерческое финансирование в отношении торгового кредита предоставляется под 0% стоимости заимствования.

Какие виды торгового кредита?

Торговые кредиты могут быть в форме открытых счетов, векселей или векселей к оплате.Открытый счет — это неформальное соглашение, по которому продавец отправляет покупателю товар и счет-фактуру. Вексель — это формальное соглашение, в котором покупатель соглашается с условиями, включая дату платежа, подписывает и возвращает документ продавцу. Векселя к оплате относятся к финансовым инструментам, выставленным продавцом и принятым покупателем с соглашением об оплате на дату истечения срока действия.

Дорогой ли торговый кредит?

В чистом виде торговый кредит не является дорогостоящим для покупателя, так как не требует сопутствующих затрат. Торговый кредит — это беспроцентная ссуда. Однако торговый кредит может быть дорогостоящим, если платеж не будет произведен до согласованной даты, в результате чего заемщик может понести высокие расходы в виде штрафов за просрочку платежа или процентной ставки, взимаемой продавцом с оставшейся суммы.

Торговый кредит — это беспроцентная ссуда. Однако торговый кредит может быть дорогостоящим, если платеж не будет произведен до согласованной даты, в результате чего заемщик может понести высокие расходы в виде штрафов за просрочку платежа или процентной ставки, взимаемой продавцом с оставшейся суммы.

Итог

Торговый кредит — это форма коммерческого финансирования, которая приносит большую пользу предприятиям в их деятельности. Это беспроцентная ссуда для покупателя, позволяющая получить товары с оплатой в более поздний срок без дополнительной оплаты.Это позволяет улучшить денежные потоки и избежать традиционных затрат, связанных с финансированием.

Условия кредита и стоимость кредита — AccountingTools

Что такое условия кредита?

Условия кредита — это требования к оплате, указанные в счете-фактуре. Продавцы довольно часто предлагают своим покупателям условия досрочной оплаты, чтобы ускорить поступление денежных средств. Это особенно характерно для предприятий, испытывающих нехватку денежных средств, или предприятий, у которых нет резервной кредитной линии для покрытия краткосрочной нехватки денежных средств. Условия кредита, предлагаемые клиентам для досрочного платежа, должны быть достаточно прибыльными, чтобы они захотели заплатить досрочно, но не настолько прибыльными, чтобы продавец фактически платил чрезмерно высокую процентную ставку за использование денег, которые он получает раньше.

Условия кредита, предлагаемые клиентам для досрочного платежа, должны быть достаточно прибыльными, чтобы они захотели заплатить досрочно, но не настолько прибыльными, чтобы продавец фактически платил чрезмерно высокую процентную ставку за использование денег, которые он получает раньше.

Структура сроков, используемая для условий кредитования, заключается в том, чтобы сначала указать количество дней, которые вы даете клиентам с даты выставления счета, в течение которых можно воспользоваться условиями кредита досрочной оплаты. Например, если покупатель должен заплатить в течение 10 дней без какой-либо скидки, условия будут «чистыми 10 дней», тогда как если покупатель должен заплатить в течение 10 дней, чтобы претендовать на скидку 2%, условия будут «2/10. «.Чтобы расширить последний пример, если клиент должен заплатить в течение 10 дней, чтобы получить скидку 2%, или может произвести обычный платеж в течение 30 дней, то условия указаны как «2/10 нетто 30».

В таблице ниже показаны некоторые из наиболее распространенных условий кредитования, объясняется, что они означают, а также отмечается эффективная процентная ставка, предлагаемая клиентам по каждому из них.

Понятие условий кредита может быть расширено, чтобы включать в себя всю схему, в соответствии с которой производятся платежи, а не только условия, связанные с досрочной выплатой.В таком случае в условия кредита включены следующие темы:

Сумма кредита, предоставленного клиенту

Период времени, в течение которого клиент должен произвести платежи

Условия скидки за раннюю оплату

Штраф за просрочку платежа

Какова стоимость кредита?

Вы должны знать формулу для определения эффективной процентной ставки, которую вы предлагаете клиентам с использованием условий скидки за досрочную оплату.Шаги формулы:

Вычислите разницу между датой платежа для тех, кто принимает скидку за досрочную оплату, и датой, когда платеж обычно подлежит оплате, и разделите ее на 360 дней. Например, при сроках 2/10 чистых 30 вы должны разделить 20 дней на 360, чтобы получить 18.

Это число используется для пересчета процентной ставки, рассчитанной на следующем шаге, в годовом исчислении.

Это число используется для пересчета процентной ставки, рассчитанной на следующем шаге, в годовом исчислении.Вычтите процент скидки из 100% и разделите результат на процент скидки.Например, при 2/10 чистых 30 терминах вы разделите 2% на 98% и получите 0,0204. Это процентная ставка, предлагаемая в условиях кредита.

Умножьте результат обоих вычислений, чтобы получить годовую процентную ставку. Чтобы завершить пример, вы должны умножить 18 на 0,0204, чтобы получить эффективную годовую процентную ставку 36,72%.

Таким образом, полный расчет стоимости кредита составляет:

Скидка% / (1-Скидка%) x (360 / (Полные разрешенные дни платежа — Дни скидки))

Учет условий кредита

Когда клиент использует скидку за досрочную оплату для оплаты счета, учет операции следующий:

Дебетирование денежных средств на сумму полученных денежных средств

Дебетовые скидки при продаже на сумму скидки за досрочную оплату

Кредитовая дебиторская задолженность на всю сумму счета-фактуры

Эта запись эффективно очищает счет-фактуру от просроченного отчета о дебиторской задолженности, поскольку теперь он полностью оплачен.

Таблица условий кредита

Следующая таблица содержит ряд стандартных условий оплаты, их значение и эффективную годовую процентную ставку, предлагаемую в соответствии с этими условиями кредита (если таковые имеются).

Кредитные термины (значение, пример) | Условия кредита по отношению к видам платежей

Условия кредита Значение

Условия кредита определяются как условия оплаты, предоставляемые стороной-кредитором в обмен на кредитную выгоду. Примеры включают кредит, предоставленный поставщиками покупателям продуктов, и условия, возможно, 3/15, нетто 60, что просто означает, что даже если сумма подлежит оплате в течение 60 дней, покупатель может воспользоваться дополнительной скидкой в размере 3%, если они заплатят в течение 15 дней. дней.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Условия кредита (wallstreetmojo. com)

com)

Факторы условий кредитования

Есть 4 фактора для любого типа условий кредитования на рынке.

Вы можете свободно использовать это изображение на своем веб-сайте, в шаблонах и т. Д. Пожалуйста, предоставьте нам ссылку с указанием авторства Ссылка на статью с гиперссылкой

Например:

Источник: Условия кредита (wallstreetmojo.com)

# 1 — Время

Получателю разрешена временная выгода (поэтому это не платеж наличными), так что транзакция может быть рассчитана до фактического платежа. Обычно сроки устанавливаются до совершения транзакции.

# 2 — Количество

Сумма, которой может воспользоваться получатель, ограничена в зависимости от их надежности. Сторона, предоставляющая кредит, сначала проверяет эту надежность на основе кредитных баллов, рейтингов и других показателей, связанных с производительностью.Лучше доверие, выше кредитный лимит.

# 3 — Проценты

В зависимости от типа предоставленного кредита с получателя взимается плата за такую выгоду. Например, г-н А. берет в ABC Bank ссуду на покупку автомобиля в размере 100 000 долларов США сроком на 5 лет, которая подлежит погашению вместе с 10% годовых. Это процентное положение представляет собой комиссию, взимаемую банком в обмен на кредитную линию. Кредитная линия — это предварительно одобренная банковская кредитная линия для предприятий, позволяющая им занимать сумму капитала, когда и когда это необходимо для их долгосрочных / краткосрочных требований, без необходимости каждый раз повторно подавать заявку на получение кредита.читать больше они предоставляют. В некоторых случаях, например, с кредитными картами, поставщик кредитной карты взимает единовременную комиссию с получателя. В других случаях, таких как чеки с последующей датой, с плательщика может не взиматься такая плата; однако расчет по сделке возможен только после того, как сумма будет урегулирована в банке. В этом случае наличные деньги не взимаются; однако задержку в предоставлении услуг можно рассматривать как оплату натурой.

Например, г-н А. берет в ABC Bank ссуду на покупку автомобиля в размере 100 000 долларов США сроком на 5 лет, которая подлежит погашению вместе с 10% годовых. Это процентное положение представляет собой комиссию, взимаемую банком в обмен на кредитную линию. Кредитная линия — это предварительно одобренная банковская кредитная линия для предприятий, позволяющая им занимать сумму капитала, когда и когда это необходимо для их долгосрочных / краткосрочных требований, без необходимости каждый раз повторно подавать заявку на получение кредита.читать больше они предоставляют. В некоторых случаях, например, с кредитными картами, поставщик кредитной карты взимает единовременную комиссию с получателя. В других случаях, таких как чеки с последующей датой, с плательщика может не взиматься такая плата; однако расчет по сделке возможен только после того, как сумма будет урегулирована в банке. В этом случае наличные деньги не взимаются; однако задержку в предоставлении услуг можно рассматривать как оплату натурой.

# 4 — Условия по умолчанию

Из-за риска, связанного с погашением, у стороны, предоставляющей кредит, всегда есть особые условия, связанные с неисполнением обязательств.Эти условия включают процентные платежи, штрафы за просрочку платежа, сверхнормативные платежи или, в некоторых случаях, расторжение контракта. Например, в вышеупомянутом случае ссуды на покупку автомобиля г-на А. банк ставит условие, при котором в случае невыполнения обязательств г-ном А проценты по ставке 2% в месяц будут взиматься с установленной даты до выплаты такой суммы.

Условия кредита, касающиеся способов оплаты

Ниже приведены условия кредита в зависимости от способов оплаты.

# 1 — Датированный чек

- Расчеты по сделке возможны только после расчетов по сделке между банками получателя и плательщика.

# 2 — Кредитные карты

- Временная выгода в определенные дни соответствующим поставщиком услуг в рамках цикла выставления счетов.

- Никаких дополнительных сборов на сумму транзакции, если счет оплачивается в срок.

- Сумма, выплачиваемая после установленного срока (а иногда и сверх согласованного льготного периода), взимаются проценты.

- Аренда кредитной карты, как правило, на годовой основе, оплачивается в соответствии с решением поставщика и поставщика услуг.

№ 3 — Обеспеченные займы (долги)

- Проценты, начисляемые заемщику по периодической ставке, обычно преобладающей на рынках.

- В случае невыполнения обязательств с заемщика взимается дополнительная плата за просрочку платежа до выплаты.

- Залог удерживается кредитором в качестве обеспечения до полного погашения заемщиком.

№ 4 — Беззалоговые ссуды (долги)

- Необеспеченные кредиты имеют более высокую степень риска неисполнения обязательств заемщиком.Следовательно, условия более жесткие, чем обеспеченные ссуды, иногда индивидуализированные между кредитором и заемщиком в зависимости от сделки.

- Поскольку такие ссуды не имеют обеспечения, процентная ставка выше, чем у обеспеченных ссуд.

- Условия неисполнения обязательств более жесткие, иногда даже приводят к расторжению контрактов или возмещению убытков от продажи других активов заемщика.

# 5 — Условия предоставления кредита

- Условия кредита также могут быть созданы для оказываемых услуг.Например, малярная компания получит зарплату только после того, как работа будет завершена, или сотрудник компании получит зарплату только в конце месяца или цикла.

- В большинстве случаев для любых кредитов, связанных с услугами, есть контракты, заключаемые поставщиком со стороной, которая пользуется услугой.

Актуальность и использование условий кредита

Покупатель кредита — продавец риска

Сторона, которая пользуется кредитом от этого поставщика услуг, передает свои риски поставщику услуг в обмен на некоторые сборы со стороны поставщика.Следовательно, он свободен от кредитного риска, что дает им возможность своевременно и без промедления совершить необходимую операцию. С другой стороны, поставщик услуг считается покупателем такого риска.

Свободное обращение денег на рынках

С помощью такой кредитной системы в экономике существует меньшая вероятность блокировки денег в обращении, если экономика не войдет в серьезный кризис. Если также позаботиться о рисках погашения, то эта система оставляет очень мало шансов на неудачу.

Вариант кассовой системы

Эта система действует как опция для предварительной кассовой системы.

Заключение

Условия кредитадинамично развивались на денежных рынках и сейчас находятся на очень продвинутой стадии, когда каждый поставщик услуг пытается предоставлять на рынке больше и более качественных услуг. Сегодня почти все материальные вещи можно купить в кредит, и есть много простых вариантов, чтобы ими воспользоваться. Однако мы всегда должны помнить, что успех этой системы полностью зависит от условий кредитования, установленных поставщиками услуг, и от того, насколько хорошо они реализованы в течение соответствующего срока.

Рекомендуемые статьи

Эта статья была руководством к тому, что такое Условия кредита и его значение. Здесь мы обсуждаем четыре основных фактора условий кредитования и то, как они меняются в зависимости от способов оплаты. Мы также обсудим актуальность и его использование. Вы можете узнать больше о следующих статьях —

.

Во внимание принимается кредитная история заемщика.

Во внимание принимается кредитная история заемщика. Это также известно как «К оплате»

Это также известно как «К оплате» срок 30 дней.

срок 30 дней.

Предложение кредита может привлечь новых клиентов для совершения покупок в компании.

Предложение кредита может привлечь новых клиентов для совершения покупок в компании. Прогнозирование статей отчета о прибылях и убытках начинается с выручки от продаж, затем начинается себестоимость

Прогнозирование статей отчета о прибылях и убытках начинается с выручки от продаж, затем начинается себестоимость

Это число используется для пересчета процентной ставки, рассчитанной на следующем шаге, в годовом исчислении.

Это число используется для пересчета процентной ставки, рассчитанной на следующем шаге, в годовом исчислении.