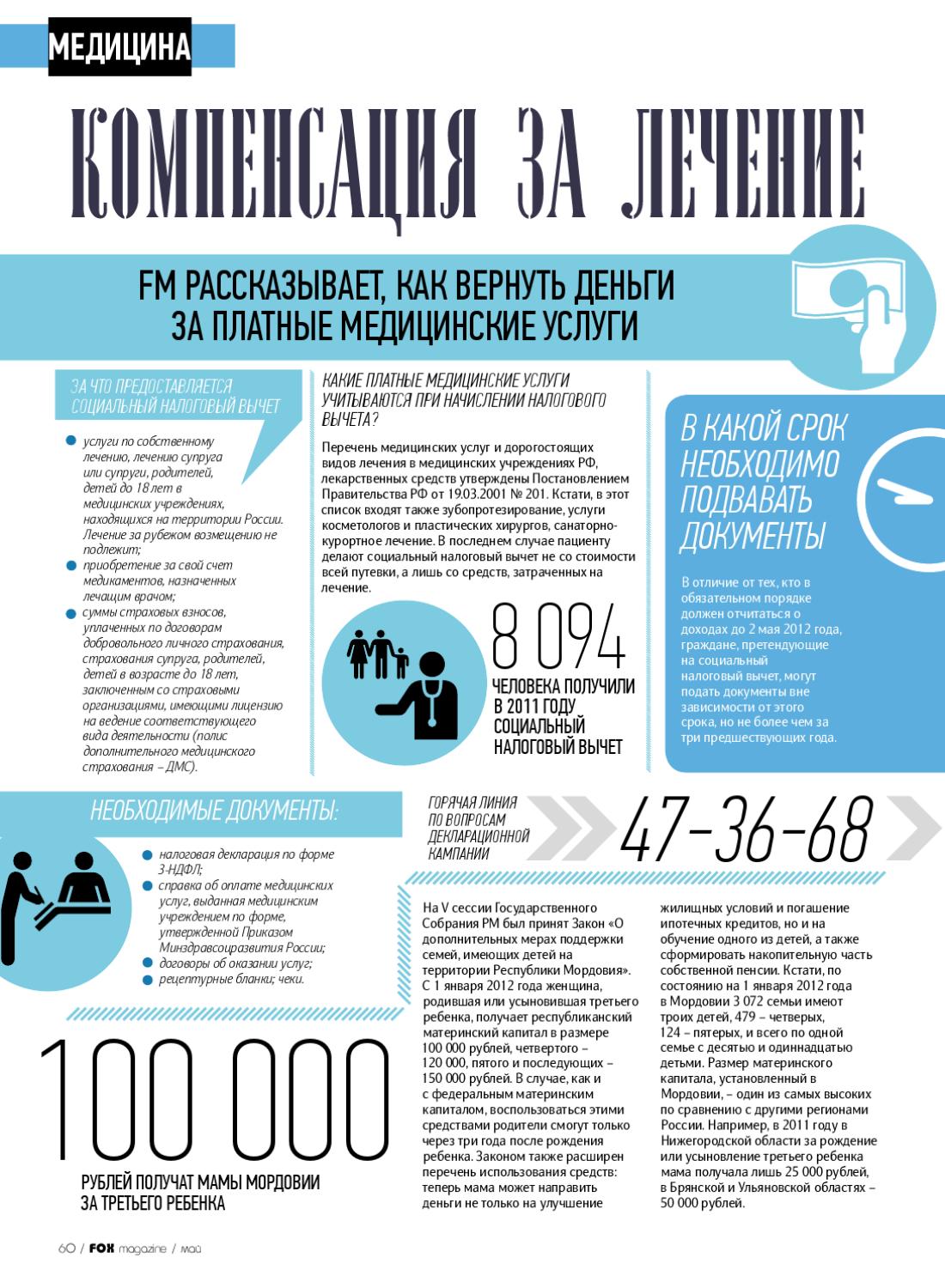

Справка для вычета на лечение: Как осуществить налоговый вычет за лечение

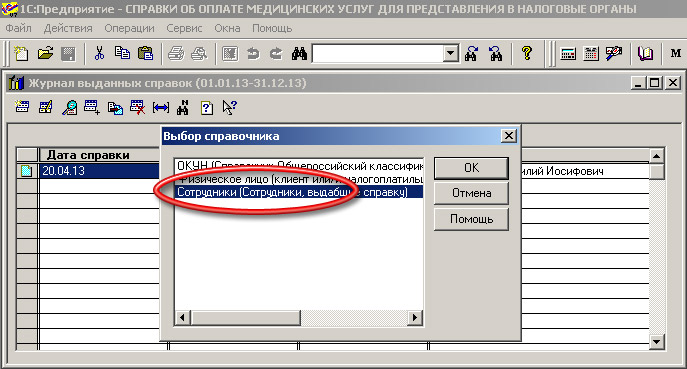

Выдача Справки об оплате медицинских услуг для представления в налоговые органы Российской Федерации

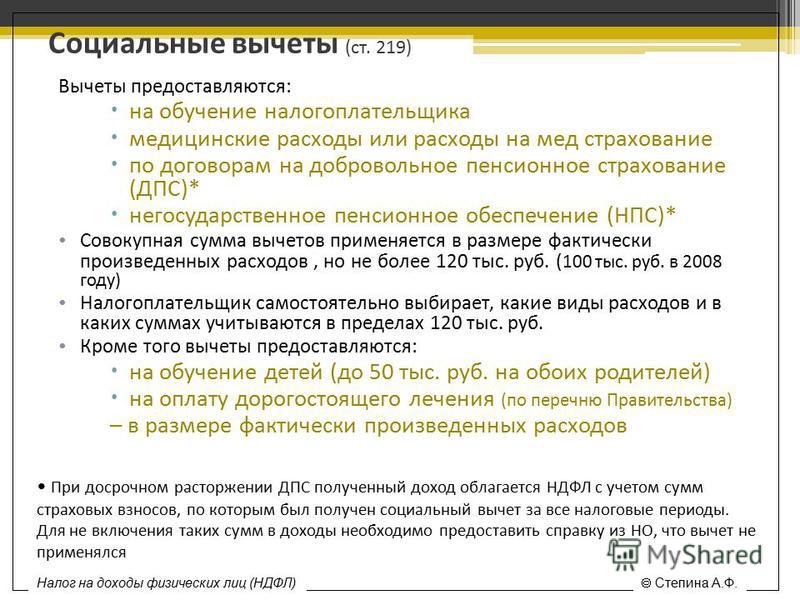

В соответствии с ч.3 п.1 ст. 219 Налогового Кодекса налогоплательщик имеет право на получение социальных налоговых вычетов:

- в сумме, уплаченной налогоплательщиком в налоговом периоде за медицинские услуги, оказанные медицинскими организациями, индивидуальными предпринимателями, осуществляющими медицинскую деятельность, ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством Российской Федерации), а также в размере стоимости лекарственных препаратов для медицинского применения, назначенных им лечащим врачом и приобретаемых налогоплательщиком за счет собственных средств.

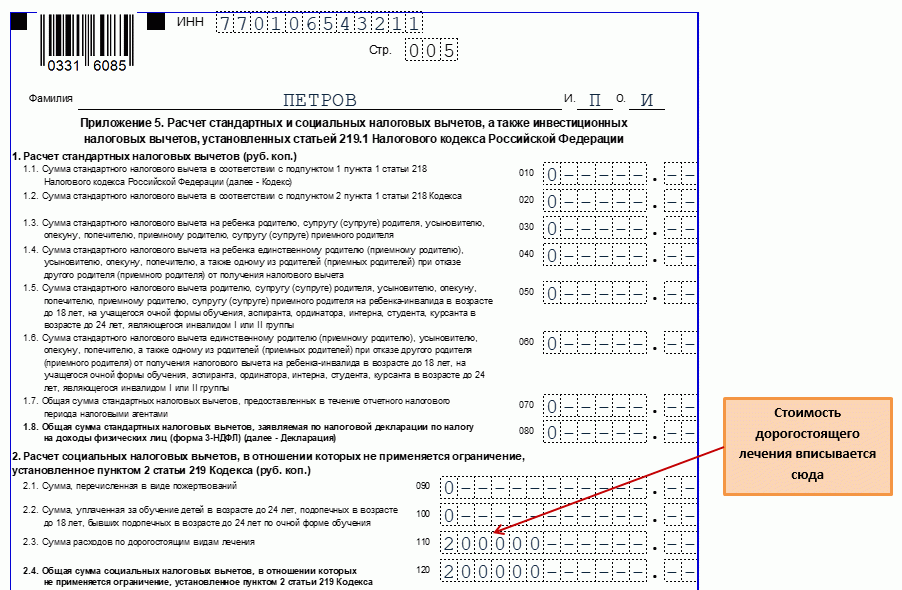

- по дорогостоящим видам лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, сумма налогового вычета принимается в размере фактически произведенных расходов.

Перечень медицинских услуг и дорогостоящих видов лечения утвержден постановлением Правительства Российской Федерации от 19.03.2001 N 201 «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета».

Вычет сумм оплаты стоимости медицинских услуг предоставляется налогоплательщику, если медицинские услуги оказываются в медицинских организациях, у индивидуальных предпринимателей, имеющих соответствующие лицензии на осуществление медицинской деятельности, выданные в соответствии с законодательством Российской Федерации, а также при представлении налогоплательщиком документов, подтверждающих его фактические расходы на оказанные медицинские услуги, приобретение лекарственных препаратов для медицинского применения.

Налоговый вычет предоставляется налогоплательщику, если оплата стоимости медицинских услуг и приобретенных лекарственных препаратов для медицинского применения не были произведены за счет средств работодателей.

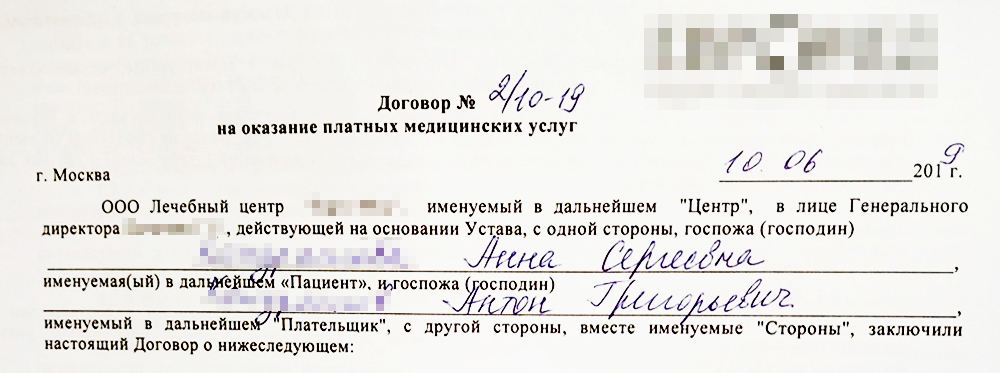

Социальный налоговый вычет предоставляется на основании письменного заявления налогоплательщика при подаче налоговой декларации в налоговый орган налогоплательщиком по окончании налогового периода, при наличии копии договора на лечение с приложениями и дополнительными соглашениями к нему (в случае заключения), документов, подтверждающих оплату. Налоговый орган вправе запросить оригиналы.

ПОРЯДОК ВЫДАЧИ СПРАВКИ ОБ ОПЛАТЕ МЕДИЦИНСКИХ УСЛУГ ДЛЯ ПРЕДОСТАВЛЕНИЯ В НАЛОГОВУЮ ИНСПЕКЦИЮ

Справка выдается по требованию пациента (налогоплательщика), производившего оплату медицинских услуг, оказанных ему лично, его супруге (супругу), его родителям;

Справка выдается единожды после оплаты медицинских услуг и прохождения лечения в ГАУЗ СО «СООД» за один налоговый период при наличии следующих документов:

- Договор и кассовый чек на оплату медицинской услуги;

- Паспорт пациента;

- Паспорт налогоплательщика;

- ИНН налогоплательщика;

Пациент (налогоплательщик) предоставляет комплект документов, необходимых для изготовления Справки по адресу г. Екатеринбург, ул. Соболева, 29, бухгалтерия. Понедельник –Пятница, с 09:00 до 16:00

Екатеринбург, ул. Соболева, 29, бухгалтерия. Понедельник –Пятница, с 09:00 до 16:00

Срок изготовления Справки составляет 1 (один) рабочий дня с момента предъявления перечня документов.

В случае утери пациентом договора/кассового чека на оплату медицинской услуги ответственное лицо за выдачу Справки формирует документ, подтверждающий оплату медицинской услуги.

Дополнительно к Справке ответственное лицо формирует дубликат договора возмездного оказания медицинских услуг на дату начала оказания пациенту платных услуг за отчетный период и копию лицензии Учреждения.

Заказать справку можно по адресу г. Екатеринбург, ул. Соболева, 29, бухгалтерия. Понедельник – Пятница, с 09:00 до 16:00 или заполнив онлайн-форму :

Налоговый вычет на лечение

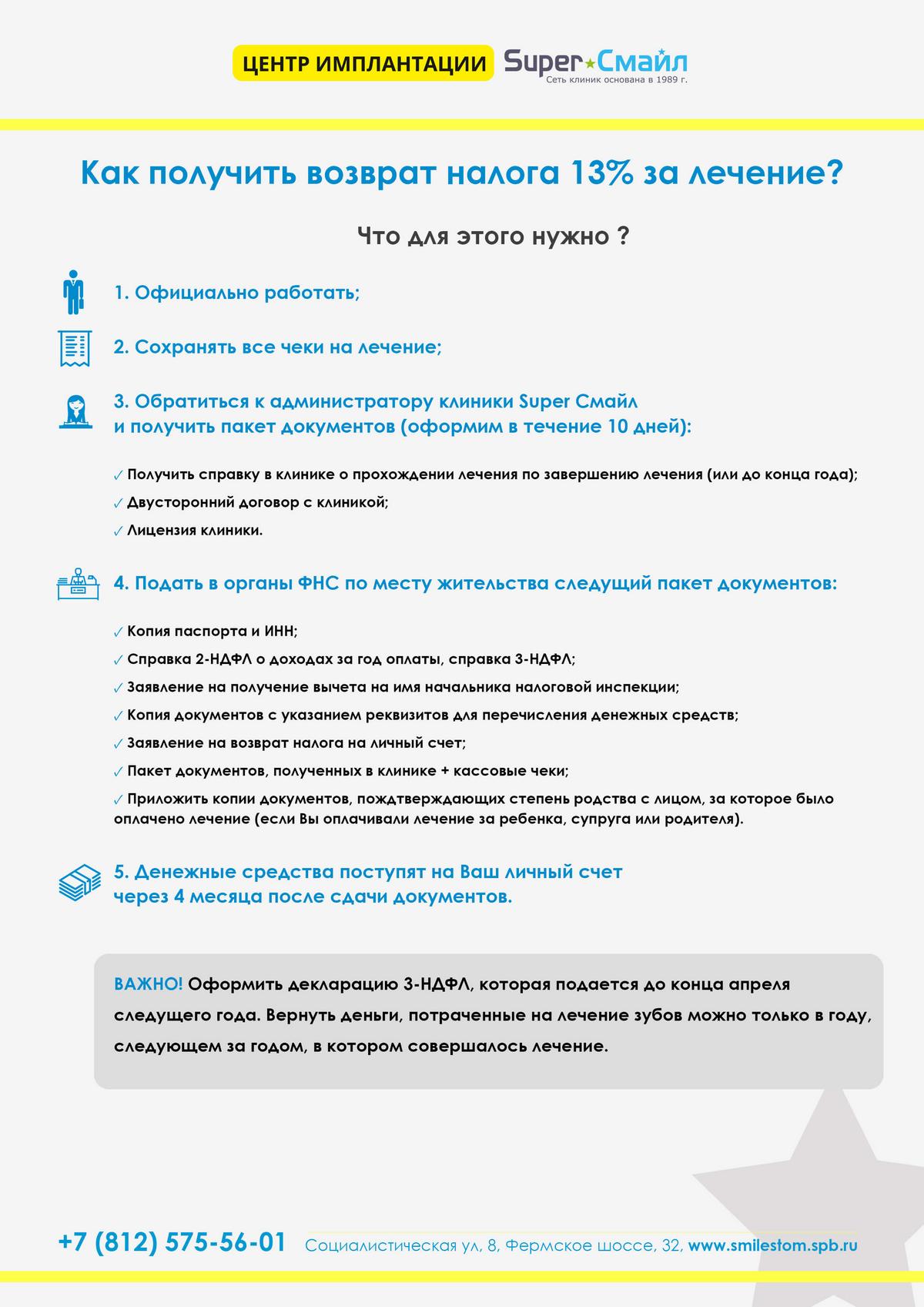

Обращаем Ваше внимание, что по статье 219 Налогового кодекса Российской Федерации вы имеете право получить социальный налоговый вычет в отношении сумм, уплаченных за услуги по лечению в медицинских учреждениях (клиниках) и возврат части уплаченного подоходного налога. Вычет предоставляется гражданам РФ, имеющим постоянное место работы и производящим уплату подоходного налога. Вычет может быть предоставлен по расходам на лечение не только самого налогоплательщика, но и супруга (супруги), родителей или детей в возрасте до 18 лет.

Вычет предоставляется гражданам РФ, имеющим постоянное место работы и производящим уплату подоходного налога. Вычет может быть предоставлен по расходам на лечение не только самого налогоплательщика, но и супруга (супруги), родителей или детей в возрасте до 18 лет.

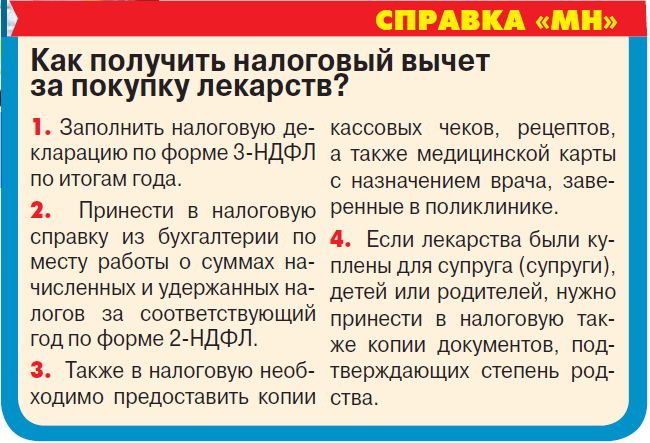

Для получения социального налогового вычета по расходам на лечение Вам необходимо собрать следующие документы и предоставить их в налоговый орган по месту жительства по окончании налогового периода (года):

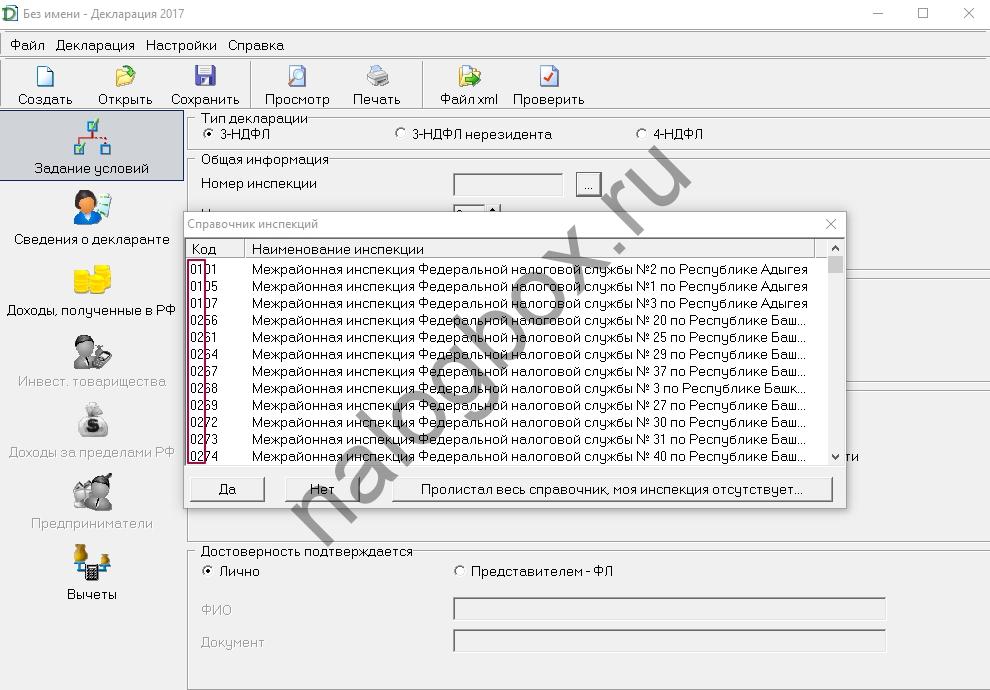

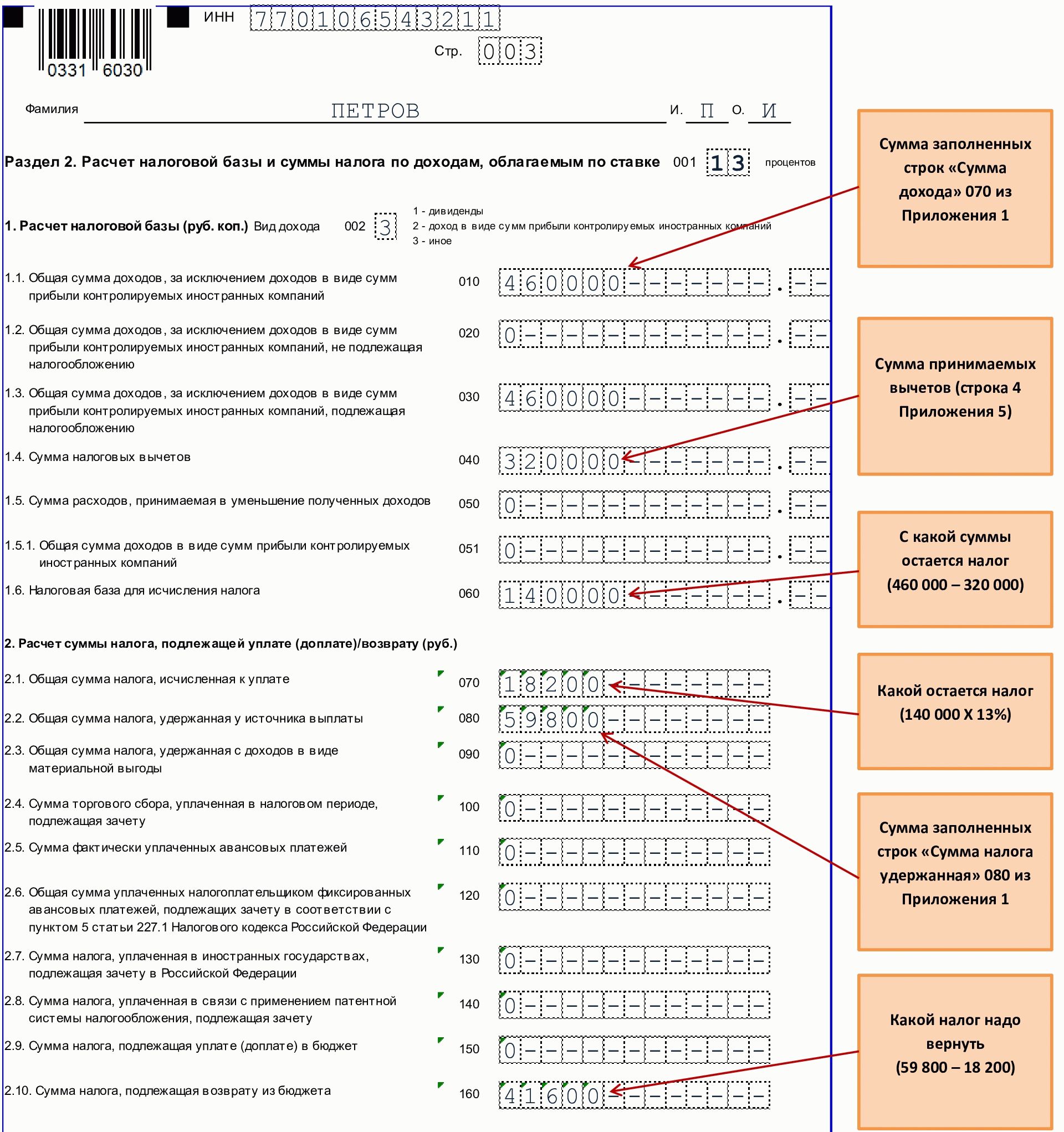

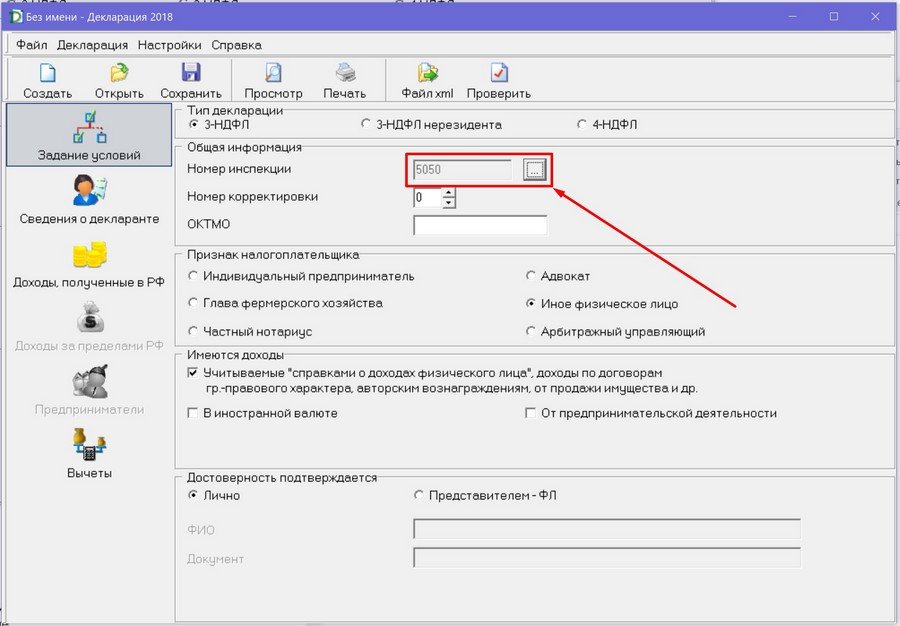

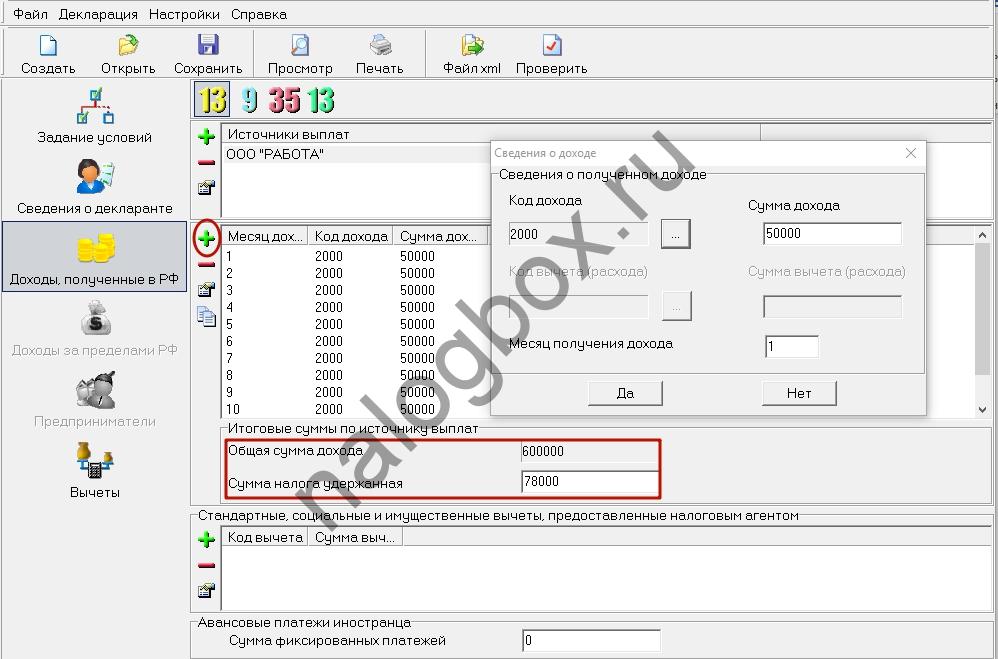

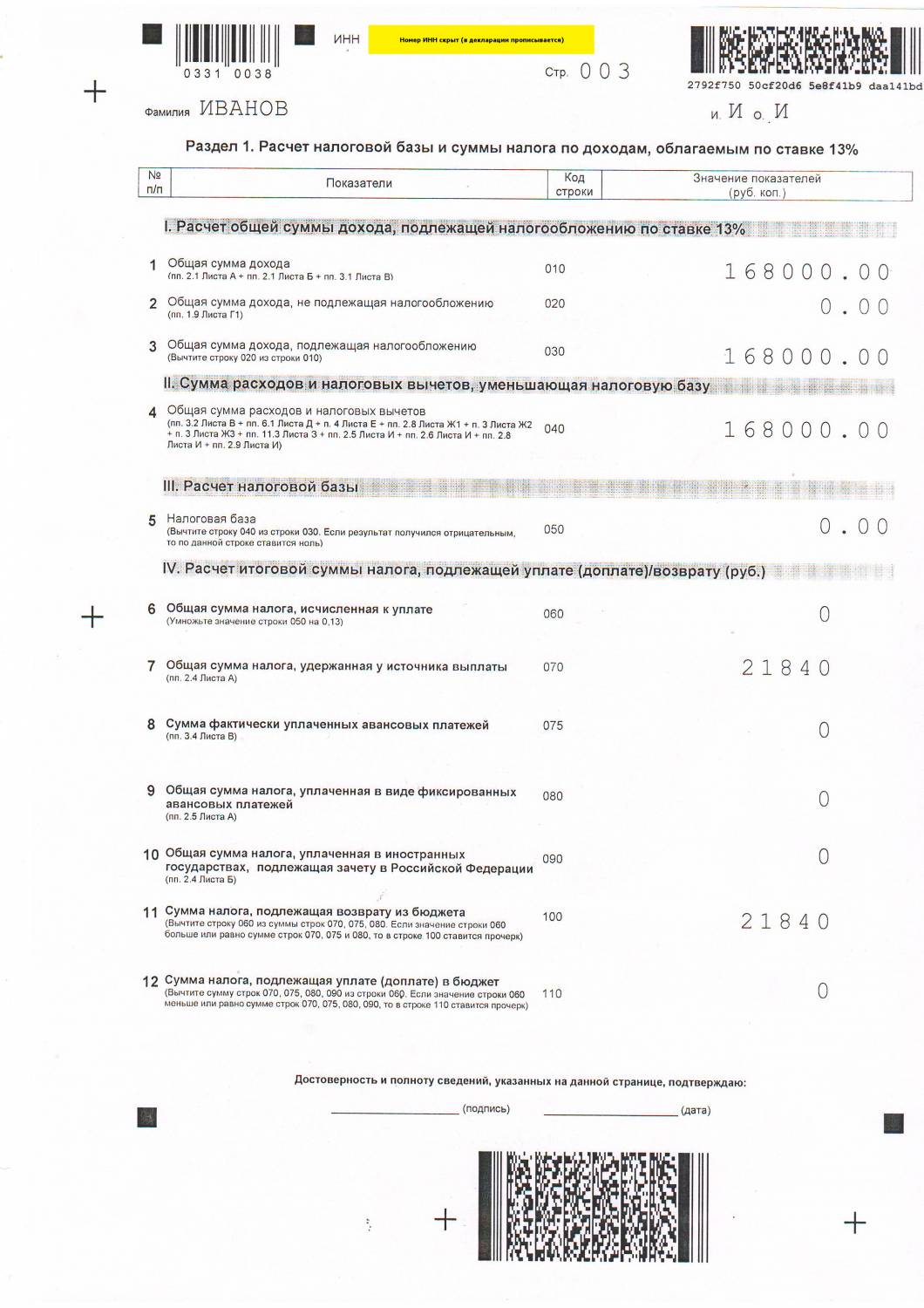

- Заполненная годовая декларация по налогу на доходы физических лиц (бланк декларации можно взять в районной налоговой инспекции или скачать с сайта www.nalog.ru).

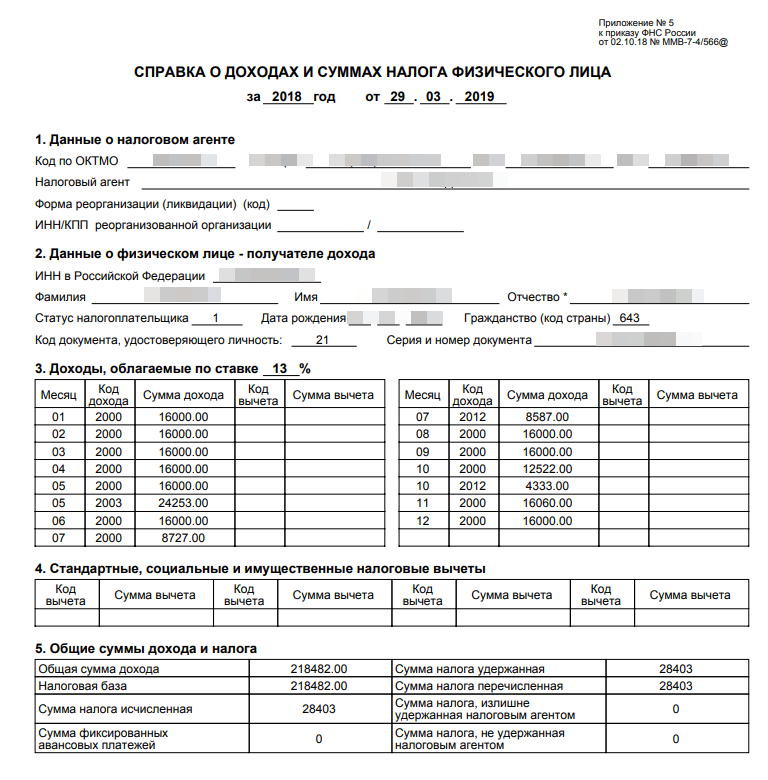

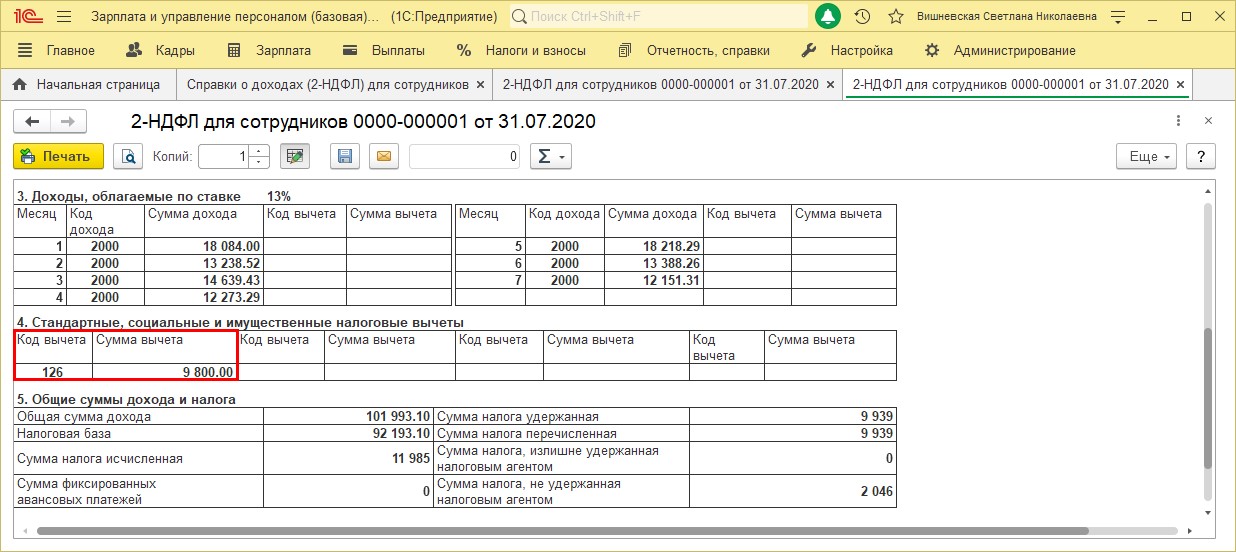

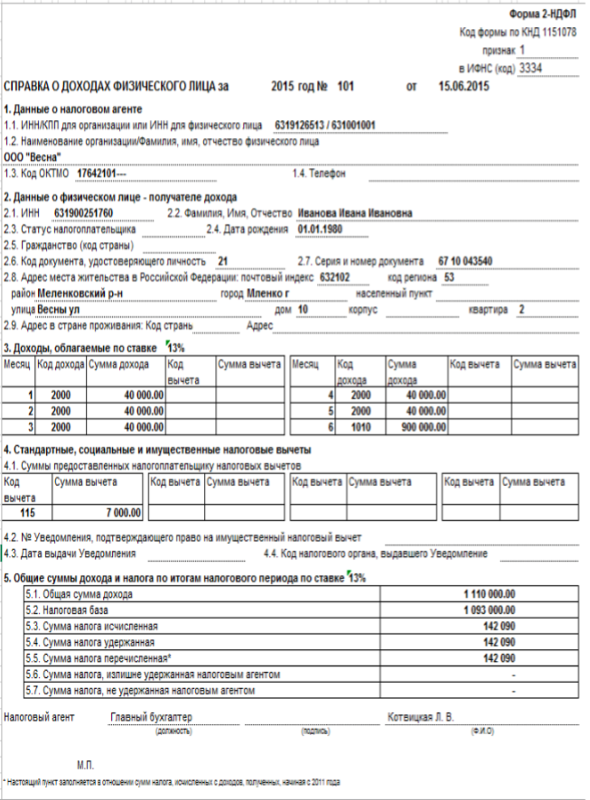

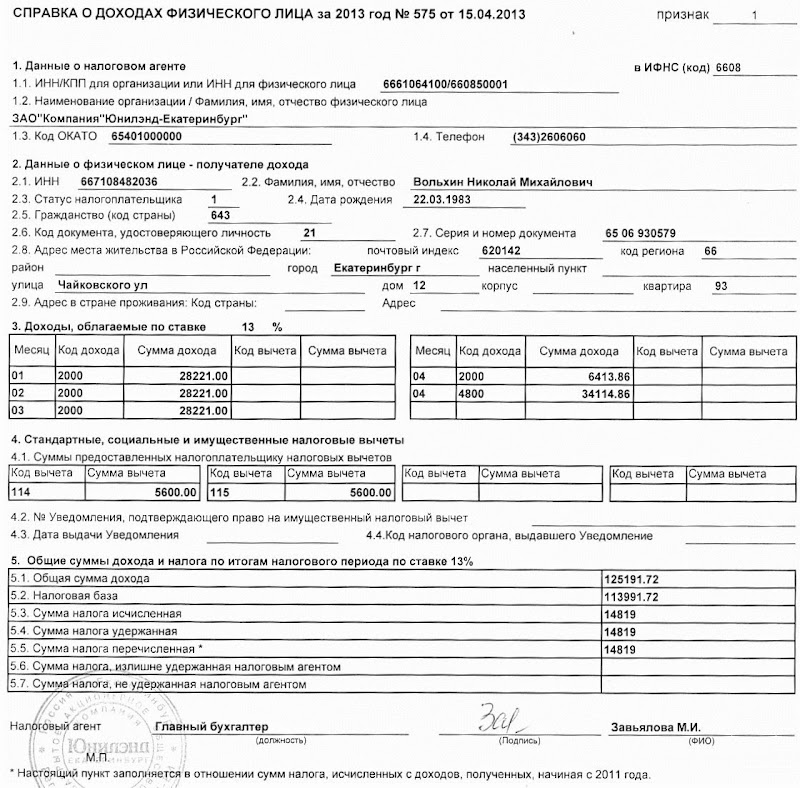

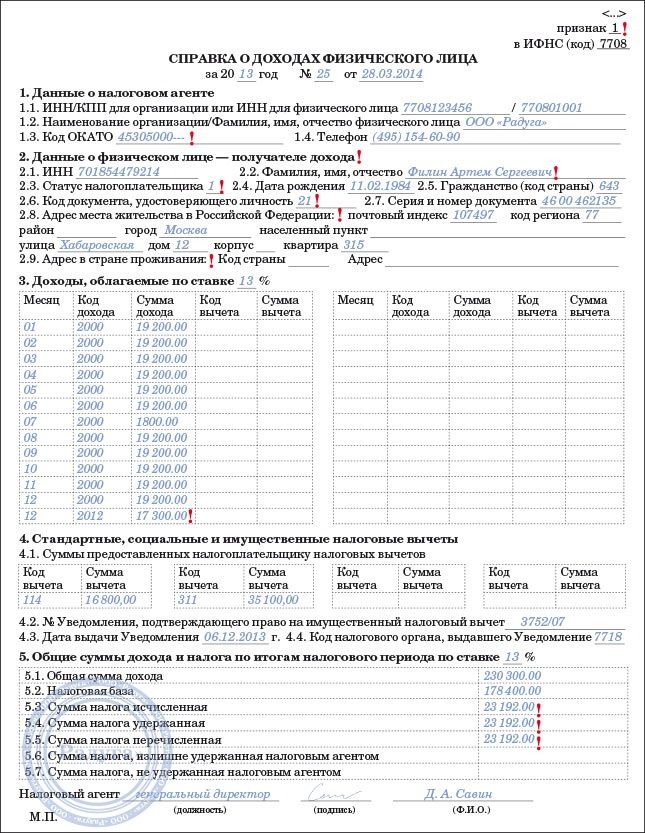

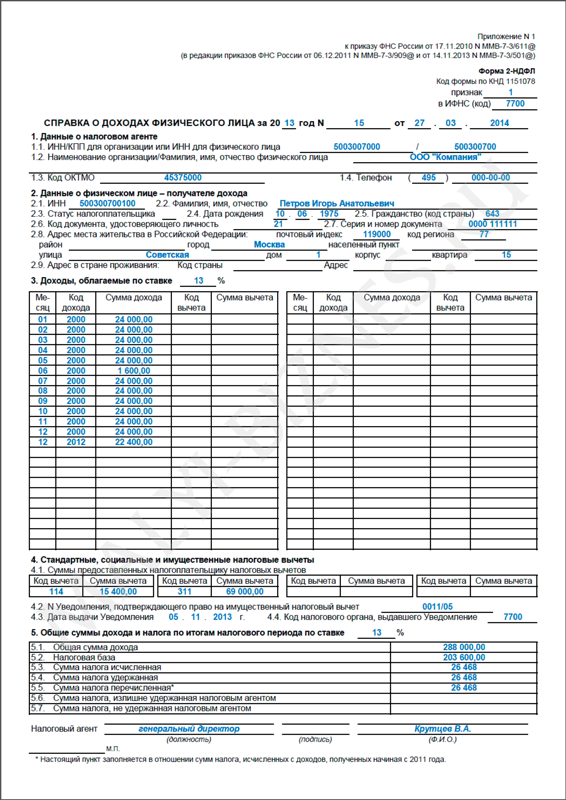

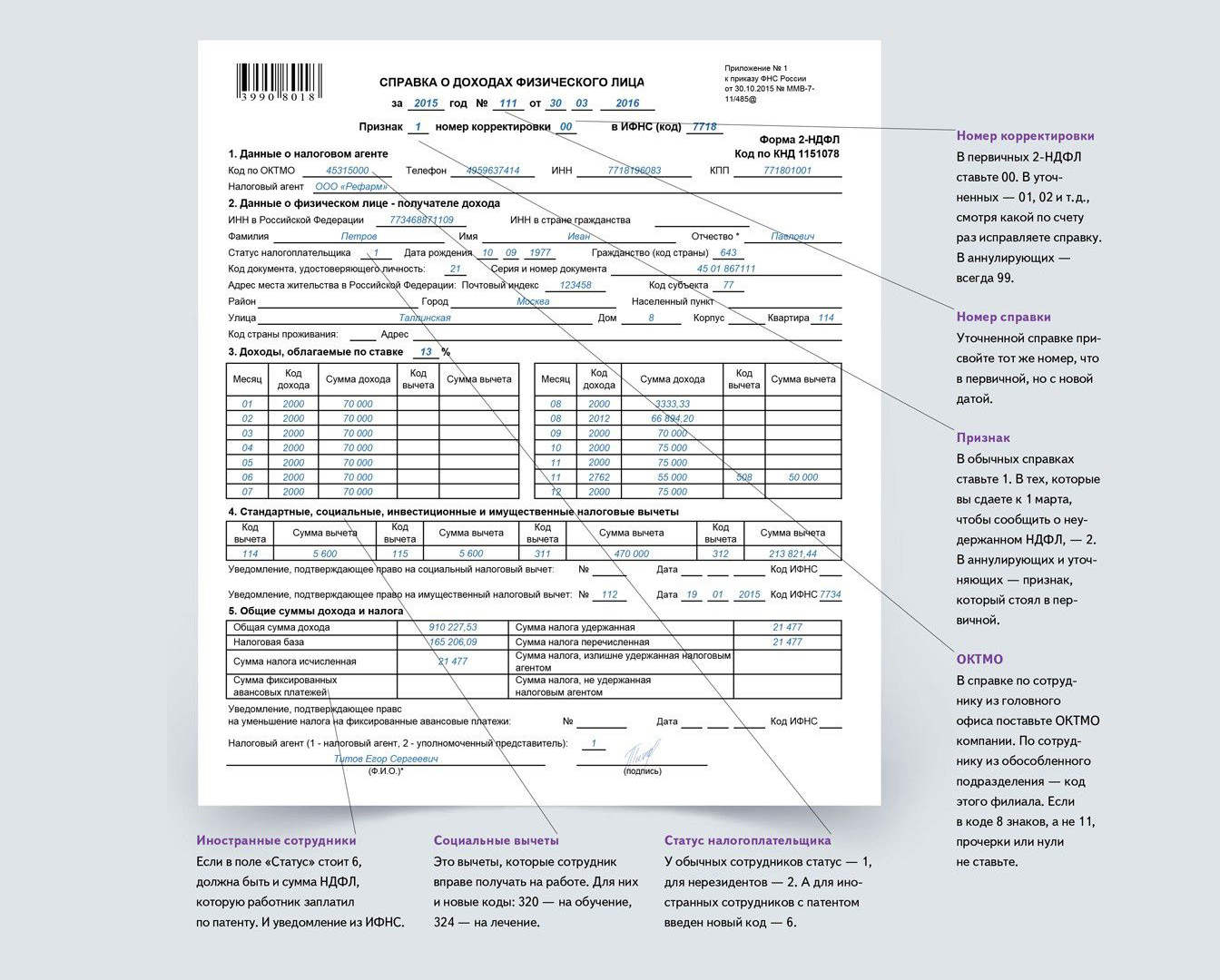

- Справку о доходах за год по форме № 2-НДФЛ с места Вашей работы о сумме полученного дохода и удержанного с него налога на доходы физических лиц.

- Копия и оригинал платежного документа (кассовые чеки или приходные кассовые ордера), подтверждающие факты оплаты услуг.

- Копия и оригинал договора налогоплательщика с медицинским учреждением об оказании услуг, где должно быть указано Ваше имя, как плательщика за эти услуги.

- Справка в установленной налоговой инспекцией форме из медицинского учреждения, где были оказаны медицинские услуги, об оплаченных суммах. Для получения справки для предоставления в налоговую инспекцию Вам необходимо обратиться по адресу г. Оренбург, ул. Салмышская,17. Предоставить нам заявление о выдаче справки в налоговую инспекцию (обязательно в нем подчеркнуть, за кого оформляется вычет: заявитель, супруг (супруга), сын (дочь), мать (отец), указать подробный почтовый адрес с индексом и контактный телефон) электронной почтой или почтой России. К заявлению прилагаются копии паспорта, документ подтверждающий произведенные расходы.

- Копия свидетельства о браке, если налогоплательщиком оплачены медицинские услуги за лечение своего супруга.

- Копия свидетельства о рождении налогоплательщика, если налогоплательщиком оплачены медицинские услуги за лечение своего родителя (родителей), или иной документ, подтверждающий родство.

- Копия свидетельства о рождении ребенка (детей) налогоплательщика, если налогоплательщиком оплачены медицинские услуги за лечение своего ребенка (детей) в возрасте до 18 лет.

- Заявление о предоставлении социального налогового вычета (заполняется в районной налоговой инспекции, там же можно взять бланки заявления).

Более подробную информацию о процедуре оформления социального налогового вычета можно получить в своей районной налоговой инспекции или на сайте Федеральной Налоговой Службы РФ www.nalog.ru

Скачать:

-

Заявление о предоставлении справки об оплате медицинских услуг

docx, 15 KB

-

Приказ №60 от 21.03.2019.pdf

pdf, 491,3 KB

Налоговый вычет на лечение зубов в клинике Президент в городе Видное

Уважаемые пациенты ООО «Президент СК №2»Справки в ФНС для получения налоговых вычетов в текущем году оформляются за период трех предыдущих лет. Например, в 2020 году оформляются справки за 2017, 2018, 2019 гг.

В соответствии с подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ налогоплательщик имеет право на получение социального налогового вычета в размере суммы, уплаченной им в налоговом периоде за медицинские услуги, оказанные медицинскими организациями ему, его супругу (супруге), родителям, детям (в том числе усыновленным) в возрасте до 18 лет, подопечным в возрасте до 18 лет (в соответствии с перечнем медицинских услуг, утвержденным Правительством РФ), с учетом ограничения по сумме, установленного пунктом 2 статьи 219 Налогового кодекса РФ.

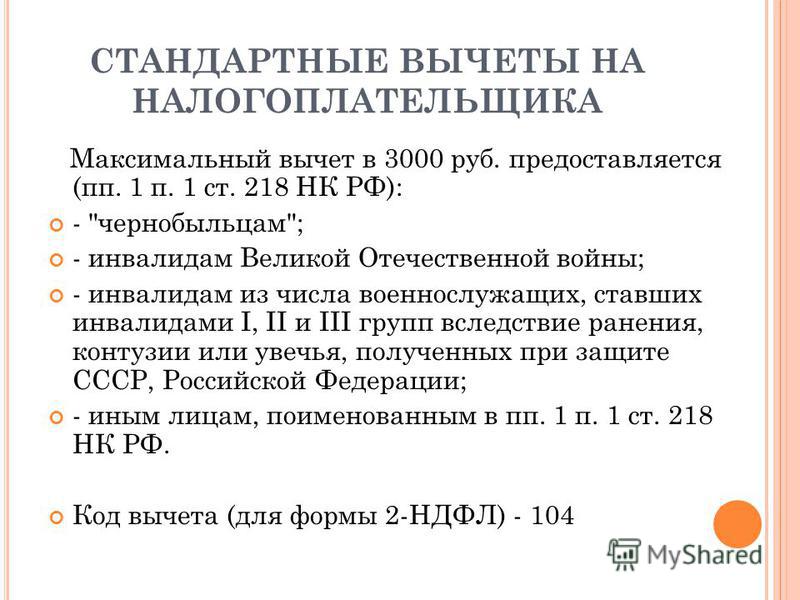

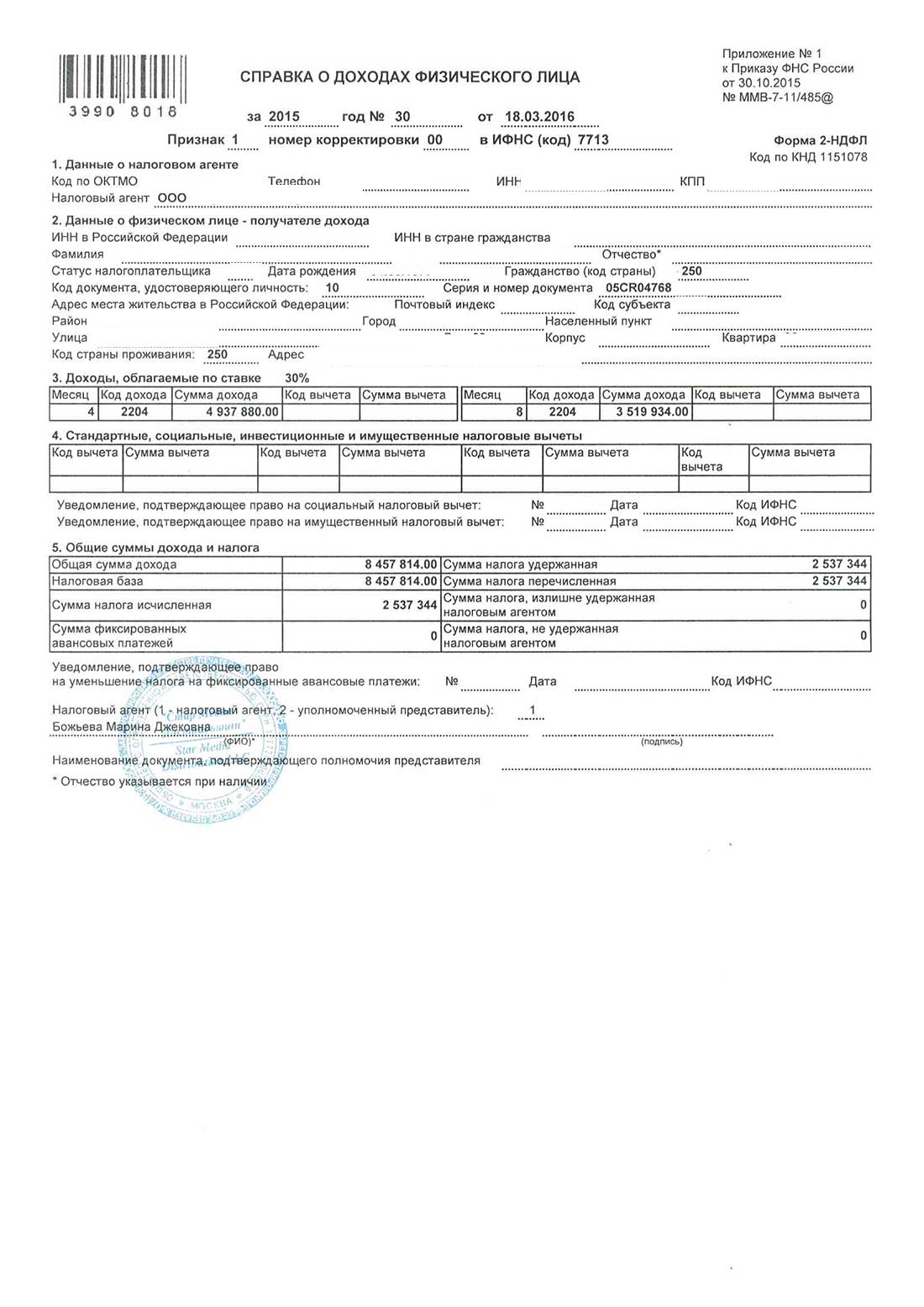

Право на применение социального налогового вычета, предусмотренного подпунктом 3 пункта 1 статьи 219 Налогового кодекса РФ, имеют все плательщики НДФЛ- получатели доходов, облагаемых по ставке 13%.

Справка об оплате медицинских услуг для представления в налоговые органы РФ выдаётся по требованию налогоплательщика, производившего оплату медицинских услуг, и оформляется бесплатно. Справка оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.07.2001.

Для получения справки необходимо предоставить:

- Заявление с просьбой выдать справку о предоставленных платных медицинских услугах. Данным заявлением Вы выражаете свое согласие на обработку Ваших персональных данных. Без заявления справка не выдаётся! Бланки заявлений можно взять у администратора –кассира или скачать на нашем сайте.

- Копию свидетельства ИНН того лица, на которое оформляется справка. Это может быть, как сам пациент, так и его супруг(а) или один из его родителей.

- Для получения справки необходимо предоставить документы, подтверждающие произведенные расходы (кассовые чеки, банковские выписки, квитанции, бланки строгой отчетности или их ксерокопии), на которых читаются дата и сумма.

- Если медицинские услуги оплачены налогоплательщиком для супруга (супруги), родителей или детей, необходимо дополнительно предоставить сведения о ФИО лица, которому были оказаны медицинские услуги, и степени родства с налогоплательщиком. В справке сведения указываются со слов налогоплательщика. В налоговый орган подается копия документа, подтверждающего степень родства (например, свидетельство о рождении, свидетельство о браке), налоговый орган вправе запросить оригинал документа.

ВНИМАНИЕ!

Все кассовые чеки необходимо разобрать по датам в хронологическом порядке. Просто «КУЧКА ЧЕКОВ» не принимается.

Все документы подаются Вами на стойку администратора-кассира для проверки платежей. О готовности документов Вы можете узнать в бухгалтерии или позвонив по тел.

В результате Вы получаете на руки:

- Справку об оплате медицинских услуг для предоставления в налоговые органы РФ;

- Договор об оказании платных медицинских услуг;

- Заверенную копию лицензии медицинской организации;

- Документы и кассовые чеки, которые были Вами сданы для оформления справки.

При получении документов проверьте правильность написания Ваших данных, а также наличие всех печатей и подписей.

Скачать Заявление о выдаче справки

Какая справка нужна для вычета на лечение

По расходам на свое лечение, лечение супругов, детей и родителей можно получить социальный налоговый вычет.

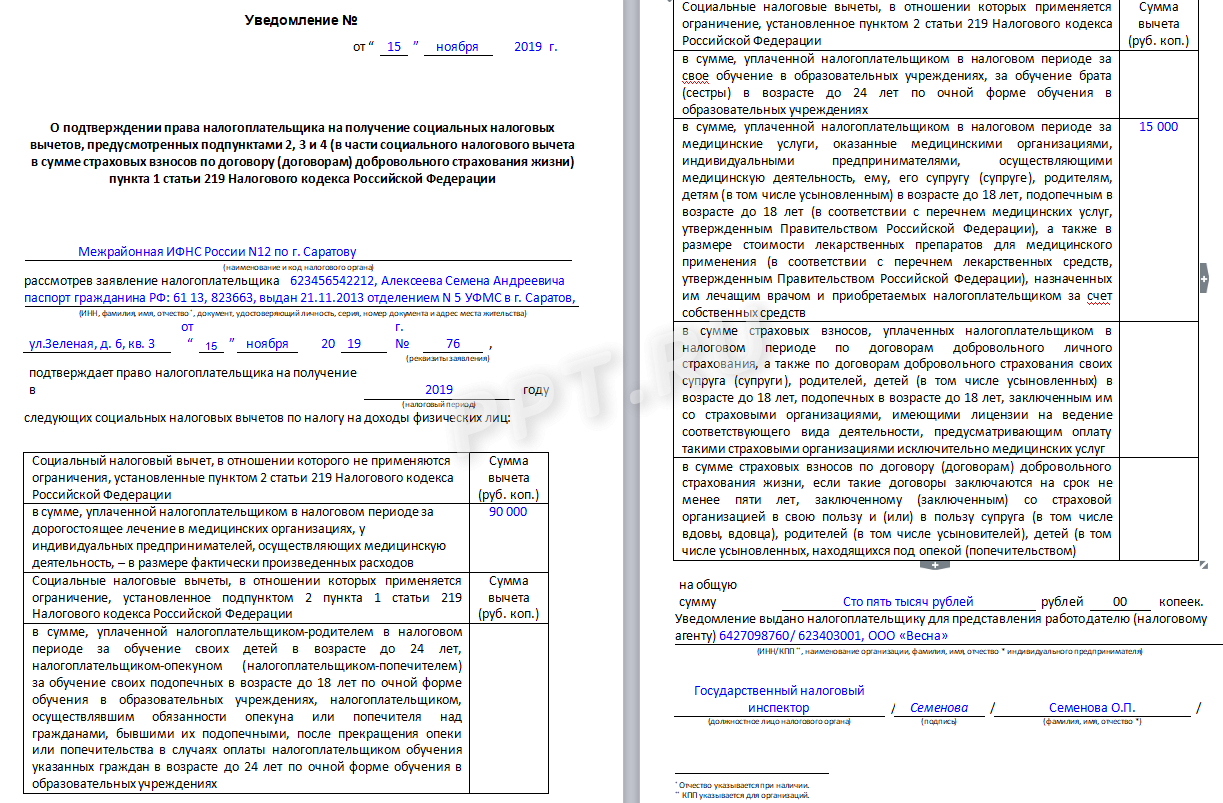

При этом учитываются также суммы страховых взносов, уплаченные налогоплательщиком в налоговом периоде по договорам добровольного личного страхования, а также по договорам добровольного страхования своих супругов, родителей, детей, заключенным им со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, предусматривающим оплату такими страховыми организациями исключительно медицинских услуг.

Виды медицинских услуг, включая дорогостоящие виды лечения, расходы на оплату которых принимаются для уменьшения налоговой базы по НДФЛ, ограничены Перечнями, утвержденными постановлением Правительства Российской Федерации от 19.03.2001 № 201.

При этом принятие решений об отнесении тех или иных видов медицинских услуг к конкретным видам лечения, включенным или не включенным в указанные Перечни, не входит в компетенцию налоговых органов.

Вопрос об отнесении оказанных медицинских услуг к указанным Перечням решается медицинским учреждением путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2, оплаченных за счет средств налогоплательщика, в Справке об оплате медицинских услуг для представления в налоговые органы, форма которой утверждена приказом МНЗ и Минздрава от 25.07.2001 № 289/БГ-3-04/256.

Справка об оплате медицинских услуг является одним из основных документов, который подтверждает право налогоплательщика на получение социального налогового вычета в связи с осуществлением им расходов на лечение.

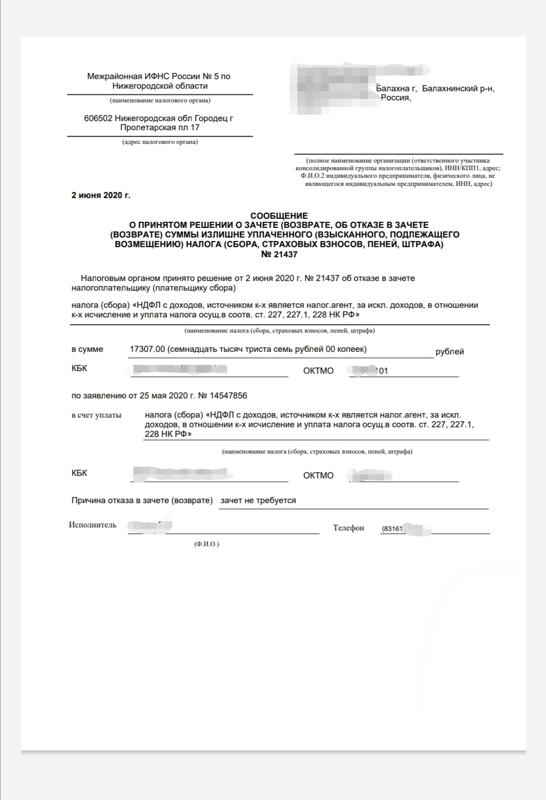

В случае непредставления этой справки ИФНС не вправе предоставить налогоплательщику социальный налоговый вычет по расходам на лечение.

ФНС в письме № БС-4-11/13309 от 08.07.2019 пояснила, какие документы необходимо собрать для вычета в случае оплаты части стоимости медицинских услуг страховой организацией в рамках ДМС.

В качестве подтверждающих документов в налоговые органы налогоплательщиком может быть представлен следующий пакет документов:

— справка об оплате медицинских услуг, выданная налогоплательщику, с указанием в ней части стоимости медицинских услуг, возмещенной из личных денежных средств налогоплательщика;

— копия договора добровольного медицинского страхования, заключенного страховой организацией с физическим лицом;

— копия договора, заключенного страховой организацией с медицинским учреждением, в котором физическому лицу были оказаны медицинские услуги;

— лицензия медицинского учреждения или предпринимателя (предоставляется только в случае, если в договоре, заключенном с таким медицинским учреждением или предпринимателем, или в Справке об оплате медицинских услуг отсутствуют ее реквизиты).

Получение налогового вычета, необходимые документы

Информация для предоставления справок об оплате медицинских услуг для представления в налоговые органы Российской Федерации

Уважаемые пациенты!

Налоговый вычет на лечение может получить физическое лицо, оплатившее в том числе:

Медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его супруге (супругу), родителям, а также детям (в том числе усыновленным) и подопечным в возрасте до 18 лет.

Для получения налогового вычета по расходам на лечение необходимо подать в налоговую инспекцию по месту жительства декларацию 3-НДФЛ вместе с заявлением на социальный вычет. К декларации необходимо приложить подтверждающие документы:

- справки о доходах по форме 2-НДФЛ,

- копии договора на лечение;

- копии квитанций об оплате;

- оригинал справки об оплате медицинских услуг для представления в налоговые органы (оформляется в соответствии с Приказом Минздрава РФ N 289, МНС РФ N БГ-3-04/256 от 25.

07.2001)*,

07.2001)*, - если социальный налоговый вычет заявляется в отношении расходов на лечение детей, супруга (супруги), своих родителей, то также представляется копия документа, подтверждающего родственные отношения: свидетельства о браке, свидетельства о рождении налогоплательщика, свидетельство о рождении ребенка,

- копию лицензии медучреждения.

Наша лицензия здесь

Порядок заказа и выдачи справки об оплате медицинских услуг от ООО МО «Оптик-Центр»

Справку об оплате медицинских услуг в налоговую инспекцию для возврата налога Вы можете заказать лично в любом филиале Медицинского центра, или через интернет (скачать заявление можно здесь и отправив на электронный адрес [email protected] скан заполненного заявления).

Получить готовую справку Вы можете в удобном для Вас филиале клиники.

Адреса филиалов клиники:

ул. 40 лет Октября, 15/1

ул. Б.Хмельницкого, 20

Комсомольский пр.

, 33

, 33ул. Бр.Кашириных, 131б

Скан заполненного и собственноручно подписанного заявления необходимо отправить на электронный ящик [email protected]

В тексте письма просим Вас указать адрес филиала, в котором Вы будете забирать справку.

В тексте письма также необходимо указать контактный телефон.

О готовности справки Вас известят телефонным звонком.

Оформление справки производится на лицо заключившее договор об оказании медицинских услуг, являющееся пациентом Медицинского центра.

Выдача готовых документов производится лично Пациенту (получателю медицинских услуг), Законному представителю несовершеннолетнего, указанного в договоре с Медицинским центром, либо представителю с доверенностью на получение документов, содержащих врачебную тайну (в соотв. с Федеральным законом № 323-ФЗ от 21.11.2011г.).

Для уточнения информации можно обратиться по телефонам +7 (351) 222-41-28, +7 (351) 222-41-61(71).

Налоговый вычет -13% — Медицинский центр «Таурас-Мед»

Основными преимуществами выбора платной клиники Санкт-Петербурга «Таурас-Мед» являются:

- Отсутствие бесконечных очередей

- Отсутствие длительного ожидания для получения талона на запись к специалисту/исследование

- Возможность получить все виды услуг в одном месте и, зачастую, в один день

- Возможность оформить НАЛОГОВЫЙ ВЫЧЕТ до 13%.

Замечательным бонусом, которым может воспользоваться абсолютно каждый обратившийся к нам пациент, будет налоговый вычет до 13%.

За какие виды услуг можно получить налоговый вычет?

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек. Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р.

Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р.

Как оформить налоговый вычет?

- Пациент пишет Заявление, предоставляет копию паспорта (1 стр.), копию ИНН (можно указать только номер в заявлении)

- Срок подготовки пакета документов – от 2 рабочих дней.

Как подать заявление онлайн?

На почту [email protected] пациент присылает скан заявления, сканы документов (1стр. паспорта + ИНН). Забрать док-ты можно лично, предъявив паспорт или справка с сопутствующими документами может быть направлена на эл. адрес, указанный в мед. карте пациента.

Можно ли получить справку в день обращения?

Такие Заявления рассматриваются в бухгалтерии в индивидуальном порядке.

Справка об оплате медицинских услуг: на кого должна быть оформлена?

Налогоплательщик (тот, кто оплатил лечение и будет получать вычет) и пациент (тот, кто получал медицинские услуги) могут различаться.

Справка выдается налогоплательщику, для получения налогового вычета

- за его собственное лечение,

- лечение мужа/жены (также можно распределить вычет между супругами),

- лечение матери/отца,

- лечение сына/дочери.

Если налогоплательщик и пациент одно лицо, в строке, где указывается, кому оказаны услуги, ставится прочерк.

Если налогоплательщик оплатил лечение одному из вышеуказанных родственников, то в справке указывается, кому были оказаны услуги.

Когда Вы запрашиваете справку о лечении для налоговой в медицинской организации, не забудьте сказать, на чье имя необходимо оформить справку (кого указать в качестве налогоплательщика).

Проверка правильности оформления справки об оплате медицинских услуг

Когда Вы получаете справку, необходимо проверить, не допущены ли ошибки при ее оформлении:

- В левом верхнем углу Справки должен быть штамп учреждения здравоохранения, включающий сведения об учреждении, оказавшем медицинские услуги: полное наименование и адрес учреждения, ИНН учреждения, № лицензии, дата выдачи лицензии, срок ее действия, кем выдана лицензия. Штамп должен быть четким и иметь полный оттиск.

- Проверяем правильность написания ФИО налогоплательщика и ФИО того, кому были оказаны услуги.

Они должны быть указаны полностью. Если налогоплательщик и пациент совпадают, в строке, в которой пишется, кому оказаны медицинские услуги, ставится прочерк.

Они должны быть указаны полностью. Если налогоплательщик и пациент совпадают, в строке, в которой пишется, кому оказаны медицинские услуги, ставится прочерк. - ИНН налогоплательщика сверяем с ИНН по свидетельству.

- Стоимость медицинских услуг должна совпадать с чеком (или другим документом), указывается прописью с большой буквы.

- В поле Код услуги должно быть проставлено 1 или 2.

- Дата оплаты медицинской услуги. Указывается дата оплаты, если лечение оплачивалось несколько раз, то указывается дата последнего платежа.

- В справке должны быть указаны Фамилия, имя, отчество и должность лица, выдавшего справку (заполняется полностью), также дается номер телефона лица, выдавшего справку.

- В левом нижнем углу справки ставится печать медучреждения. Если Вы получили справку об оплате медицинских услуг без печати, обратитесь в лечебную организацию за проставлением печати.

Согласно Письму Минздрава РФ от 12.02.2002 № 2510/1430-02-32 при отсутствии гербовой печати справки скрепляются печатью медицинского учреждения (организации)

Согласно Письму Минздрава РФ от 12.02.2002 № 2510/1430-02-32 при отсутствии гербовой печати справки скрепляются печатью медицинского учреждения (организации)

После того как Вы проверили справку, необходимо расписаться в корешке, который отрывается и остается в медицинской организации. Далее справка вместе с другими документами для вычета сдается в ИФНС. После проверки документов, расчетная сумма налога будет возвращена.

Оформление вычета НДФЛ

Оформление справки в НМИЦ онкологии им. Н.Н. Петрова

В связи со сложной эпидемиологической обстановкой в РФ, в НМИЦ онкологии им. Н.Н. Петрова оформление справок об оплате медицинских услуг для представления в налоговые органы будет производиться в следующем порядке.

Для получения справки в НМИЦ онкологии им Н.Н. Петрова по адресу: Санкт-Петербург, пос. Песочный, ул. Ленинградская, д. 68, необходимо обратиться во 2-е окно регистратуры клинико-диагностического отделения (вход с улицы Ленинградской) и предоставить документы или копии документов, подтверждающих оплату (договоры и чеки).

Готовую справку вы получите на следующий день с 16:00 до 17:00.

Получить справку можно в Консультативно-диагностических центрах, расположенных по адресам:

- Санкт-Петербург, ул. Красного Текстильщика, д. 10-12;

- Санкт-Петербург, Моравский пер. д. 5, лит. А.

Для этого в кассу КДЦ нужно предоставить комплект документов об оплате (договоры и чеки) и через несколько рабочих дней забрать готовую справку.

Личное присутствие пациента не обязательно, с этими документами может подойти любой родственник или знакомый.

КАК ПОЛУЧИТЬ СПРАВКУ ДИСТАНЦИОННО?

Дистанционно заказать справку могут как жители Санкт-Петербурга, так и иногородние пациенты. Чтобы запросить справку дистанционно, необходимо отправить на почту [email protected] пакет документов:

- все документы об оплате: договоры и чеки;

- копию паспорта плательщика;

- заявление в свободной форме с указанием адреса проживания, индекса и телефона.

Если нужен оригинал справки, то иногородние могут заказать ее с отправкой на почтовый адрес, а жители СПб забирают самостоятельно в любом нашем филиале (указав его адрес в заявлении) или в НМИЦ онкологии им. Н.Н. Петрова в пос. Песочном.

Если нужна справка ТОЛЬКО в электронном виде, то в заявлении необходимо указать адрес электронной почты, на который она будет выслана.

Получить консультацию по оформлению справок вы можете в планово-экономическом отделе по телефону: 8 (812) 439-95-62.

Получение справки о вычетах за лечение — Центр помощи myITreturn

Налогоплательщики, страдающие определенными заболеваниями и проходящие лечение, могут претендовать на налоговый вычет U / s. 80DDB Закона о подоходном налоге 1961 года. Эти заболевания перечислены в Правиле 11DD. Налогоплательщик должен выполнить некоторые условия, предусмотренные Департаментом подоходного налога, чтобы потребовать этот вычет.

Условия следующие —

- Этот вычет может потребоваться только частным лицам или форинтам.

- Налогоплательщик может потребовать вычет для себя или любого лица, находящегося на его иждивении, например, супруга, детей, родителей, братьев и сестер.

- Налогоплательщик может требовать удержания только в случае заболеваний, указанных в списке ниже.

- Для обращения за вычетом налогоплательщик должен получить справку от практикующего врача (врача). Практикующим врачом может быть любой специалист, указанный в списке ниже —

| Особенности заболевания | Свидетельство о получении у специалиста |

| (i) Неврологические заболевания, степень инвалидности которых сертифицирована как 40% и выше, — а.Деменция; г. Dystonia Musculorum Deformans; г. Болезнь двигательных нейронов; г. Атаксия; e. Хорея; ф. г. Афазия; ч. Болезнь Паркинсона ; | Невролог, имеющий степень доктора медицины (D.M.) в области неврологии или любую эквивалентную степень, признанную Медицинским советом Индии |

| (ii) злокачественные опухоли; | Онколог со степенью доктора медицинских наук (Д.M.) степень в области онкологии или любая эквивалентная степень, признанная Медицинским советом Индии |

| (iii) синдром полноценного приобретенного иммунодефицита (СПИД); | Любой специалист, имеющий аспирантуру в области общей медицины или внутренней медицины или любую эквивалентную степень, признанную Медицинским советом Индии |

| (iv) хроническая почечная недостаточность; | Нефролог со степенью доктора медицины (D.M.) в области нефрологии или уролог со степенью магистра хирургии (M.Ch.) Степень по урологии или любую эквивалентную степень, признанную Медицинским советом Индии |

| (v) Гематологические нарушения: а. г. Талассемия. | специалист, имеющий степень доктора медицины (D.M.) в области гематологии или любую эквивалентную степень, признанную Медицинским советом Индии |

- Специалист может быть в гражданской или частной больнице.

- В справке необходимо указать следующие данные: a. Имя и возраст человека, проходящего курс лечения, b. Сведения о заболевании и лечении, c. Имя и квалификация специалиста, d. Регистрационный номер специалиста.

Экономия налогов | Разделы 80DD, 80U: Налоговые сбережения для инвалидов

Закон о подоходном налоге разрешает вычеты из вашего общего валового дохода до налогообложения, если медицинские расходы были понесены на лечение лица с ограниченными возможностями.Разделы 80DD и 80U Закона о подоходном налоге касаются медицинских расходов, понесенных для этой цели. Хотя действие этих двух вычетов одинаково, согласно правилам подоходного налога, они не могут быть востребованы одновременно. Абхишек Сони, генеральный директор веб-сайта налоговой отчетности tax2win.in, сообщает: «Раздел 80DD и раздел 80U Закона о подоходном налоге допускает вычет медицинских расходов, понесенных лицами с разным трудом. Сумма вычета одинакова для обоих разделов. Тем не менее, раздел 80DD может быть востребован лицом, которое понесло расходы на иждивенца с ограниченными возможностями.С другой стороны, 80U может быть востребовано физическим лицом, если он / она сам имеет другие возможности. Если физическое лицо требует удержания в соответствии с разделом 80U, то никакое другое лицо не может требовать удержания в соответствии с разделом 80DD для вышеупомянутого лица «.

Абхишек Сони, генеральный директор веб-сайта налоговой отчетности tax2win.in, сообщает: «Раздел 80DD и раздел 80U Закона о подоходном налоге допускает вычет медицинских расходов, понесенных лицами с разным трудом. Сумма вычета одинакова для обоих разделов. Тем не менее, раздел 80DD может быть востребован лицом, которое понесло расходы на иждивенца с ограниченными возможностями.С другой стороны, 80U может быть востребовано физическим лицом, если он / она сам имеет другие возможности. Если физическое лицо требует удержания в соответствии с разделом 80U, то никакое другое лицо не может требовать удержания в соответствии с разделом 80DD для вышеупомянутого лица «.

Вот все, что вам нужно знать о заявлении о вычетах согласно разделам 80DD и 80U Закона.

Кто может потребовать вычет?

Как упоминалось выше, вычет по разделу 80DD может потребовать резидент, который понес расходы на обучение, реабилитацию и лечение инвалида или иждивенца с ограниченными возможностями.

Закон о подоходном налоге определяет иждивенцев как супруга, детей, родителей, братьев и сестер лица, которые полностью зависят от лица в плане поддержки и содержания.

«Вычет также может быть востребован, если платеж или депозит были сделаны физическим лицом по любой схеме Корпорации страхования жизни (LIC), или любой другой страховой компании или любой другой указанной схемы или депозита для содержания иждивенца. Схема должна обеспечивать аннуитет или единовременное пособие в случае смерти человека для содержания иждивенца, страдающего от инвалидности », — говорит Сони.

Также имейте в виду, что если вы выберете новый налоговый режим, вам придется отказаться от льгот по обоим этим разделам. С 2020-2021 финансового года физическое лицо может продолжить использование старого / существующего налогового режима, воспользовавшись существующими вычетами и налоговыми льготами. Он / она также имеет возможность выбрать новый льготный налоговый режим, не требуя каких-либо вычетов и налоговых льгот. Налоговые льготы, от которых отказываются, выбирая новый налоговый режим, включают вычеты по разделу 80C на максимальную сумму в 1 рупий.5 лакхов, требуемых при инвестировании в определенные финансовые продукты, раздел 80D для уплаченных взносов на медицинское страхование, 80TTA для удержания процентов по сберегательным счетам, полученных в банке или почтовом отделении, налоговые льготы, доступные в разделах 80DD и 80U и т. Д.

Налоговые льготы, от которых отказываются, выбирая новый налоговый режим, включают вычеты по разделу 80C на максимальную сумму в 1 рупий.5 лакхов, требуемых при инвестировании в определенные финансовые продукты, раздел 80D для уплаченных взносов на медицинское страхование, 80TTA для удержания процентов по сберегательным счетам, полученных в банке или почтовом отделении, налоговые льготы, доступные в разделах 80DD и 80U и т. Д.

Условия обращения за вычетом

Вычет по разделу 80DD или 80U может быть востребован только в том случае, если сам человек или иждивенец страдает инвалидностью, аутизмом, церебральным параличом или множественной инвалидностью.

Процент нетрудоспособности не должен быть меньше 40 процентов, чтобы иметь право требовать вычета по этим разделам. В случае, если вы подаете заявление о вычете, разрешенном в связи с тяжелой инвалидностью, уровень инвалидности должен составлять минимум 80 процентов.

Чтобы избежать отклонения заявления о вычете налоговым департаментом, необходимо также соответствовать определению инвалидности, аутизма, церебрального паралича или множественной инвалидности согласно закону, регулирующему то же самое.

Инвалидность определяется в соответствии с Законом об инвалидах (равные возможности, защита прав и полное участие) 1955 года.Сони говорит: «В соответствии с Законом об инвалидах (равные возможности, защита прав и полное участие) 1995 года, инвалидность определяется как человек, страдающий слепотой, слабым зрением, излеченным от проказы, нарушением слуха, опорно-двигательной недостаточностью, умственной отсталостью. умственная отсталость, психическое заболевание, аутизм, церебральный паралич и множественные нарушения. Лицом с инвалидностью считается лицо, страдающее не менее чем 40% инвалидности, подтвержденной медицинским органом «.

Аналогичным образом, аутизм, церебральный паралич и множественная инвалидность берут свое значение из Закона 1999 года о Национальном фонде социального обеспечения людей с аутизмом, церебральным параличом, умственной отсталостью и множественной инвалидностью.Сони говорит: «Множественную инвалидность можно определить как человека, страдающего сочетанием двух или более инвалидностей, как это определено в Законе о лицах с ограниченными возможностями (равные возможности, защита прав и полное участие) 1995 года».

Размер удержания зависит от инвалидности, а не от расходов и возраста

Размер вычета, который может быть востребован, зависит от процента инвалидности. Если физическое лицо или иждивенец имеет 40 или более процентов инвалидности, но менее 80 процентов, то в течение финансового года может потребоваться вычет в размере 75 000 рупий.

В случае тяжелой инвалидности, т.е. если процент инвалидности превышает 80 процентов, допускается вычет 1,25 лакх рупий.

Сони говорит: «Сумма вычета зависит от процента инвалидности. Требуемый вычет фиксируется независимо от фактических расходов. Таким образом, даже если фактические расходы меньше 75 000 рупий или 1,25 лакха в зависимости от обстоятельств, вы все равно можете требовать указанную сумму «.

Необходимые документы

Чтобы подать заявку на вычет в соответствии с разделом 80DD или разделом 80U, необходимо предоставить справку об инвалидности.Сони говорит: «Согласно законам о подоходном налоге, чтобы требовать вычета, необходимо получить сертификат в установленном порядке, как указано в форме 10-IA. Сертификат должен быть получен в установленном медицинском органе».

Сертификат должен быть получен в установленном медицинском органе».

Медицинский орган, который должен выдать справку об инвалидности, должен быть неврологом со степенью доктора медицины в неврологии (в случае детей — детским неврологом с аналогичной степенью), или гражданским хирургом или главным врачом в больнице. Государственная больница.

«Никакие вычеты не будут разрешены с финансового года, с которого истек срок действия справки об инвалидности, если не будет получена новая справка от вышеупомянутого медицинского органа», — говорит Сони.

Раздел 80DDB Удержание в соответствии с Законом о подоходном налоге, свидетельство и формы

Раздел 80DDB

Медицинские расходы подлежат налогообложению, поскольку относятся к расходам физических лиц.Медицинские расходы могут относиться к различным областям медицинских расходов, от определенных болезней до содержания инвалидов. Для расчета налоговых обязательств физических лиц все законные налоговые вычеты из заработанного дохода или понесенных убытков указаны в различных разделах Закона Индии о подоходном налоге 1961 года. Раздел 80DDB в этих разделах проливает свет на разрешенные вычеты из расходов, понесенных люди и HUF из-за селективных заболеваний. В этом разделе приведены четкие указания о том, кто подлежит налоговому вычету, по каким заболеваниям и допустимый лимит.

Для расчета налоговых обязательств физических лиц все законные налоговые вычеты из заработанного дохода или понесенных убытков указаны в различных разделах Закона Индии о подоходном налоге 1961 года. Раздел 80DDB в этих разделах проливает свет на разрешенные вычеты из расходов, понесенных люди и HUF из-за селективных заболеваний. В этом разделе приведены четкие указания о том, кто подлежит налоговому вычету, по каким заболеваниям и допустимый лимит.

Вычеты и освобождение от подоходного налога

Раздел 80DDB Удержание

Раздел 80DDB Закона о подоходном налоге устанавливает вычеты, связанные со стоимостью лечения определенных заболеваний. Любые медицинские расходы, понесенные для лечения указанных заболеваний или недомоганий, подлежат налогообложению. В разделе также упоминается список заболеваний и методов лечения, которые подпадают под его действие. Удержание по этому разделу называется удержанием 80DDB. Однако в этом разделе взносы по медицинскому страхованию не рассматриваются как медицинские расходы. Взносы на медицинское страхование покрываются в соответствии с разделом 80D Закона об информационных технологиях.

В разделе также упоминается список заболеваний и методов лечения, которые подпадают под его действие. Удержание по этому разделу называется удержанием 80DDB. Однако в этом разделе взносы по медицинскому страхованию не рассматриваются как медицинские расходы. Взносы на медицинское страхование покрываются в соответствии с разделом 80D Закона об информационных технологиях.

Кто может требовать удержания по подоходному налогу 80DDB?

Физические лица и HUF имеют право на вычет подоходного налога в размере 80DDB.Более того, только физические лица или HUF, проживающие в Индии в соответствующем финансовом году, считаются подлежащими уплате подоходного налога. Следовательно, индийцы-нерезиденты не подлежат налогообложению в соответствии с этим разделом. Помните, что лицо, понесшее расходы, может потребовать только вычет. Корпоративные или другие организации не могут требовать вычета 80DDB.

Чье лечение разрешено в виде вычета по 80DDB?

Как указано в разделе 80DDB Закона о подоходном налоге, расходы должны быть понесены для лечения следующего.

Индивидуальные оценки

В соответствии с разделом 80DDB, лицо, принимающее участие в обследовании, должно нести медицинские расходы для себя или для других лиц, в зависимости от объекта оценки, для поддержки и обслуживания. Зависимыми лицами могут быть супруг (а), дети, родители, братья и сестры.

HUF или индусская неделимая семья

HUF может нести медицинские расходы себя или любого другого члена HUF, который находится на иждивении HUF.

Какие виды лечения разрешены в соответствии с разделом 80DDB?

Следующее лечение разрешено в соответствии с разделом 80DDB Закона Индии о подоходном налоге от 1961 года.

- Неврологические заболевания с подтвержденной степенью инвалидности 40% и выше. К неврологическим заболеваниям относятся:

- Деменция

- Афазия

- Атаксия

- Гемибаллисы

- Дистония Musculorum Deformans

- Болезнь двигательных нейронов

- Хорея

- Болезнь Паркинсона

- Злокачественные опухоли

- Полноразмерные СПИД или синдром приобретенного иммунодефицита

- Хроническая почечная недостаточность

- Гематологические заболевания, такие как:

Документы, необходимые для получения 80DDB Закона о подоходном налоге

Документы, указанные в разделе 80DDB, относятся к рецепту или медицинской справке, подтверждающей, что лечение действительно было предоставлено. Раньше было обязательно получать рецепт от врачей, практикующих в государственных больницах. Однако, начиная с AY 2016-17, условия были смягчены, поскольку предписания специалистов, работающих в частном секторе, были признаны действительными. Однако врачи должны иметь специальную степень, признанную Индийским медицинским советом.

Раньше было обязательно получать рецепт от врачей, практикующих в государственных больницах. Однако, начиная с AY 2016-17, условия были смягчены, поскольку предписания специалистов, работающих в частном секторе, были признаны действительными. Однако врачи должны иметь специальную степень, признанную Индийским медицинским советом.

Ниже приводится список документов, основанных на заболевании или лечении, требуемом в соответствии с разделом 80DDB Закона об ИТ.

- Неврологические заболевания: Рецепт невролога со степенью доктора медицины или D.Магистр неврологии или любая другая эквивалентная степень.

- Злокачественные опухоли: Рецепт онколога со степенью доктора медицины или D.M. степень в области онкологии или любая другая эквивалентная степень.

- AID: Рецепт любого специалиста, имеющего ученую степень в области общей или внутренней медицины.

- Хроническая почечная недостаточность: Рецепт нефролога со степенью доктора медицины или D.Магистр нефрологии или уролога со степенью магистра хирургии или M.Ch. Ученая степень по урологии или любая другая эквивалентная степень.

- Гематологические заболевания: Рецепт специалиста с докторской степенью медицины или D.M. степень по гематологии или любую другую эквивалентную степень.

Какая сумма заявленного вычета по sec80DDB?

В соответствии с разделом 80DDB заявленная сумма определяется в зависимости от возраста человека, проходящего лечение.Для физических лиц или венгерских форинтов и иждивенцев физических лиц или венгерских форинтов максимальная сумма требования ограничена 40 000 фунтов стерлингов или фактическими медицинскими расходами, в зависимости от того, какая сумма меньше. В случае пожилых граждан, будь то физическое лицо или венгерский форинт, максимальная сумма ограничивается 1 лакхом или фактическими медицинскими расходами, в зависимости от того, какая сумма меньше.

В случае пожилых граждан, будь то физическое лицо или венгерский форинт, максимальная сумма ограничивается 1 лакхом или фактическими медицинскими расходами, в зависимости от того, какая сумма меньше.

Вот список сумм, которые могут быть востребованы в качестве вычета в соответствии с разделом 80DDB Закона Индии о подоходном налоге.

- Для детей младше 60 лет: фактические медицинские расходы или 40 000 вон (в зависимости от того, что меньше)

- Для пожилых людей в возрасте 60 лет и старше: фактические медицинские расходы или 1 лакх (в зависимости от того, что меньше)

- Для лиц пожилого возраста в возрасте 80 лет и старше: фактические медицинские расходы или 1 лакх (в зависимости от того, что меньше)

Раздел 80 Формат формы DBD

Форма №10-1 следует использовать в качестве сертификата или рецепта в разделе 80DDB. Страничная форма в единственном числе содержит личную информацию о пациенте, проходящем лечение, информацию о том, кто оплачивает расходы, или о пациенте, а также подтверждающее заявление от соответствующего специалиста или врача. При подаче претензии оцениваемый должен отправить эту форму в ИТ-отдел.

Страничная форма в единственном числе содержит личную информацию о пациенте, проходящем лечение, информацию о том, кто оплачивает расходы, или о пациенте, а также подтверждающее заявление от соответствующего специалиста или врача. При подаче претензии оцениваемый должен отправить эту форму в ИТ-отдел.

Как заполнить форму Раздела 80DDB?

Вы можете заполнить форму 80DDB или форму №10-1 в течение нескольких минут, предоставив необходимую информацию. Следуйте этим шагам и легко выполните задачу.

- Введите следующие данные о человеке или члене HUF, получающем лечение.

- Имя

- Адрес

- Имя отца

- Введите следующие данные о человеке, который поддерживает пациента и несет расходы.

- Имя

- Адрес

- Отношения между пациентом и лицом, несущим расходы.

- Введите название болезни или недомогания (согласно правилу 11DD).

- Укажите, если инвалидность превышает 40% и более.

- Введите следующие реквизиты специалиста или врача, выдавшего справку.

- Имя

- Адрес

- Регистрационный номер

- Квалификация

- Введите следующие данные о государственной больнице.

- Заполните раздел верификации с подписью и датой.

Кроме того, для заполнения формы потребуется подпись руководителя государственной больницы, если выписывающий рецепт специалист имеет ученую степень в области общей медицины или внутренних болезней.

Закон о подоходном налоге для пенсионеров, раздел 80ddb

Ранее сумма вычета по закону о подоходном налоге в соответствии с разделом 80DDB для пенсионеров и сверхстарых граждан была ограничена на уровне 60 000 и 80 000 фунтов стерлингов соответственно.Однако в бюджете на 2018 год была предложена поправка к предыдущему положению. Предложение заключалось в том, чтобы увеличить размер удержания как для пожилых, так и для сверхпожилых граждан до 1 лакха.

Изменения, внесенные в раздел 80DDB в 2018-19 гг.

Предложение о поправке было принято и помогло увеличить вычет в размере 80DDB для пенсионеров. Поправка вступила в силу с 1 апреля 2019 г. и должна быть реализована в 2019-2020 гг.Таким образом, вместо прежних стандартных 60 000 и 80 000 фунтов стерлингов для пенсионеров и сверхпожилых граждан могут потребоваться вычеты в размере до 1 лакха.

Поправка вступила в силу с 1 апреля 2019 г. и должна быть реализована в 2019-2020 гг.Таким образом, вместо прежних стандартных 60 000 и 80 000 фунтов стерлингов для пенсионеров и сверхпожилых граждан могут потребоваться вычеты в размере до 1 лакха.

Часто задаваемые вопросы

✅Какие болезни покрываются 80ddb?

Следующие заболевания охватываются разделом 80DDB.

- Неврологические заболевания (с инвалидностью 40 и выше)

- Злокачественные опухоли

- ПИД

- Хроническая почечная недостаточность

- Гематологическое заболевание

✅ Могу ли я потребовать и 80dd, и 80ddb?

Да, вы можете потребовать и 80DD, и 80DDB. Однако убедитесь, что ваши претензии соответствуют требованиям обоих разделов.

Однако убедитесь, что ваши претензии соответствуют требованиям обоих разделов.

✅Покрывается ли страхование сердечных заболеваний в рамках 80ddb?

Нет. Сердечно-сосудистые заболевания не подпадают под действие раздела 80DDB, так как не упоминаются в списке указанных заболеваний.

✅Можно ли требовать медицинские счета на сумму менее 80 дБ?

Да, медицинские счета могут быть востребованы в разделе 80DDB, но только лицом, оплачивающим медицинские расходы.

✅ В чем разница между 80dd и 80ddb?

Раздел 80DD покрывает расходы, понесенные на лечение или содержание инвалидов-иждивенцев, в то время как 80DDB покрывает медицинское лечение или отдельные заболевания для самостоятельных и иждивенцев.

✅Кто может претендовать по 80DDB?

Любое физическое лицо, несущее медицинские расходы на себя или на своего иждивенца, может потребовать по 80DDB.Сюда входят физические лица и HUF, проживающие в Индии.

✅Можно ли заявить о медицинских расходах в налоговой декларации Индии?

Да, медицинские расходы могут быть заявлены в налоговой декларации в Индии.

Налоговые отчисления на лечение

Leer esta página en español

В Соединенных Штатах вы можете вычесть процент от стоимости лечения из ваших федеральных налогов, если вы соответствуете определенным требованиям.Чтобы вычесть медицинские расходы, вы должны указать все вычеты, которые вы производите. Это называется «составлением списка» ваших вычетов.

Это называется «составлением списка» ваших вычетов.

В 2017 и 2018 налоговые годы вы сможете списать соответствующие медицинские расходы, которые превышают 7,5% вашего скорректированного валового дохода. После этого пороговое значение, по прогнозам, вернется к 10% скорректированного валового дохода, хотя налоговая политика может меняться из года в год. Скорректированный валовой доход — это ваш налогооблагаемый доход за вычетом любых корректировок дохода, таких как отчисления, взносы в традиционный IRA и проценты по студенческим займам.

Примеры вычитаемых медицинских расходов включают:

- профилактика

- процедур и операций

- стоматологическая и офтальмологическая помощь

- посещений психологов и психиатров

- рецептурных лекарств

- таких устройств, как очки, контактные линзы, вставные зубы и слуховые аппараты

- дорожные расходы, связанные с медицинским обслуживанием, такие как пробег, стоимость проезда на автобусе и плата за парковку

Вы не можете включать медицинские расходы, которые вам возместил работодатель или страховой план.

Детализация вычетов может быть сложной, и существует множество правил, основанных на вашем доходе и статусе регистрации. Чтобы убедиться, что вы включаете все, что можете, и ничего лишнего, вы можете поговорить со специалистом по составлению налоговой декларации или сертифицированным публичным аккаунтом. В Американском институте дипломированных бухгалтеров есть раздел налогового планирования, который может предоставить полезную информацию.

Эта статья была полезной? Да / Нет Эта статья была полезной?

Последнее изменение 6 июля 2018 г., 16:23

За вычетом пени за досрочное изъятие сбережений

Скорее всего, вам придется заплатить штраф, если вы снимете деньги с депозитного сертификата (CD) или другого сберегательного счета срочного депозита до наступления срока их погашения.Этот сбор взимается банком или финансовым учреждением и удерживается с вашего депозитного сертификата или другого счета. Однако штраф за досрочное изъятие сбережений может быть вычтен из вашей налоговой декларации.

Однако штраф за досрочное изъятие сбережений может быть вычтен из вашей налоговой декларации.

Это поправка к доходу «выше черты», один из лучших доступных вычетов.

Почему пенальти?

Процентный доход по вашему CD-депозиту обычно выше, чем на обычном сберегательном счете.Вы должны взять на себя обязательство оставить свои деньги в финансовом учреждении на установленный период времени в обмен на эту благоприятную процентную ставку. Банк заберет хотя бы часть этих «дополнительных» процентов, если вы заберете свои деньги раньше срока.

Штраф обычно составляет около шести месяцев процентов, но может быть и годовой.

Штраф — это установленная сумма, предусмотренная в вашем договоре с учреждением. Обычно это одно и то же, берете ли вы 20 или 2 000 долларов.IRS утверждает, что штраф подлежит вычету, потому что он влияет на сумму процентов, которую вы заработаете.

Необходимые документы

Вы должны получить форму 1099-INT от своего банка или финансового учреждения после окончания налогового года, если вы подверглись штрафу за досрочное снятие средств. Штраф будет указан в графе 2 формы на 2021 налоговый год, четко обозначенной как «штраф за досрочное снятие». Об этом также сообщается в поле 3 формы 1099-OID «Скидка при первоначальном выпуске».«Это также обозначено здесь как« штраф за досрочное снятие средств ».

Штраф будет указан в графе 2 формы на 2021 налоговый год, четко обозначенной как «штраф за досрочное снятие». Об этом также сообщается в поле 3 формы 1099-OID «Скидка при первоначальном выпуске».«Это также обозначено здесь как« штраф за досрочное снятие средств ».

Общая сумма процентов, заработанных на вашем счете, будет указана в поле 1 формы 1099-INT, и вы должны включить ее в качестве дохода в свою налоговую декларацию.

Вы можете вычесть штраф, даже если он превышает сумму процентов, указанных в графе 1 формы 1099-INT.

Изменения с 2017 г. — Обновленная форма 1040

До 2018 года штраф за досрочное снятие средств отражался в строке 30 налоговой декларации формы 1040.Тогда вам пришлось подать длинную форму 1040, чтобы потребовать этот вычет, потому что эта позиция не была найдена в более коротких формах 1040A или 1040EZ.

Начиная с 2018 налогового года — декларации, которую вы подали в 2019 году, — вступила в действие переработанная форма 1040. Он заменил старый 1040, а также 1040A и 1040EZ. IRS внесло поправки, чтобы учесть изменения, внесенные Законом о сокращении налогов и рабочих местах.

Он заменил старый 1040, а также 1040A и 1040EZ. IRS внесло поправки, чтобы учесть изменения, внесенные Законом о сокращении налогов и рабочих местах.

Затем, чтобы еще больше усложнить ситуацию, IRS снова пересмотрело 1040 для 2019 налогового года.Он внес еще несколько незначительных изменений в налоговый 2020 год, налоговый год, который вы должны подать в 2021 году.

Конечным результатом является то, что этот вычет пережил все эти изменения, и он по-прежнему заявляется «выше черты» как корректировка дохода — а не детализированный вычет — но немного в разных местах в зависимости от года, в котором вы его запрашиваете. Он по-прежнему оказывает такое же влияние на вашу налоговую ситуацию, но вы не будете требовать его непосредственно в своей налоговой декларации в 2018 году или позже. Вам придется сделать дополнительный шаг.

Как получить вычет

Пересмотренные отчеты значительно сократили старую форму 1040, которая существовала до 2018 года. Информация, которая раньше вводилась непосредственно в форму 1040, была перенесена в различные пронумерованные таблицы. Затем сумма из расписаний переносится в вашу форму 1040.

Затем сумма из расписаний переносится в вашу форму 1040.

Введите штраф за досрочное снятие средств в строке 17 Приложения 1 на 2020 год, расположенного в Части II Таблицы «Корректировка доходов». Просуммируйте все ваши корректировки дохода по Части II в строке 22 таблицы, а затем перенесите эту сумму в строку 10a вашей формы 1040 2020 года.

Заработанные налогооблагаемые проценты следует указывать в Части I Приложения B «Проценты и обычные дивиденды». Он перенесен в строку 2b вашей формы 1040 2020 года.

У вас больше нет возможности заполнять формы 1040A или 1040EZ, потому что эти налоговые формы устарели с 2018 года.

Налоговые последствия корректировок доходов

В качестве корректировки вашего дохода, а не детализированного вычета, требование о выплате штрафа за досрочное снятие средств снижает ваш скорректированный валовой доход (AGI).Это снижает ваш налогооблагаемый доход и, соответственно, ваш налог.

Уменьшение вашего AGI также имеет волновой эффект, влияя на другие части вашего дохода, которые рассчитываются на основе вашего AGI. Чистый налог на инвестиционный доход, налоговый кредит на ребенка и детализированный вычет медицинских расходов рассчитываются на основе вашего AGI. Уменьшение AGI может также привести к увеличению других вычетов, увеличению других кредитов и снижению других налогов.

Чистый налог на инвестиционный доход, налоговый кредит на ребенка и детализированный вычет медицинских расходов рассчитываются на основе вашего AGI. Уменьшение AGI может также привести к увеличению других вычетов, увеличению других кредитов и снижению других налогов.

Эта налоговая льгота применяется только к штрафам по обычным сбережениям, а не к штрафу в размере 10%, который может быть начислен, если вы сделаете досрочное снятие средств с некоторых пенсионных планов до достижения возраста 59 1/2 лет.

Вы можете потребовать корректировку дохода и дополнительно потребовать стандартный вычет или также перечислить другие вычеты. Эта налоговая льгота — одна из лучших, которые предлагает IRS.

COVID-19: РЕСУРСЫ НАЛОГОПЛАТЕЛЯМ | Департамент налогов

ПОСЛЕДНЕЕ ОБНОВЛЕНИЕ 26 МАЯ 2021 ГОДА В 8:25

Налоговый год 2020 Исключение компенсации по безработице

Налоговый режим прощенных ссуд ГЧП в Вермонте

Налоговый год 2020 Срок подачи подоходного налога с физических лиц

Американский план спасения (ARP): ключевые положения

* Обновлено Руководство по подаче заявок для удаленных работников

Положения о выплатах, связанных с COVID-19

Помощь в связи с коронавирусом для пенсионных планов и IRA

Просмотреть руководство по программе закрытых грантов

Дополнительные ресурсы

Эта страница будет обновляться по мере поступления новой информации. Актуальную информацию о том, как штат Вермонт реагирует на COVID-19, можно найти на веб-сайте Министерства здравоохранения штата Вермонт http://healthvermont.gov/covid.

Актуальную информацию о том, как штат Вермонт реагирует на COVID-19, можно найти на веб-сайте Министерства здравоохранения штата Вермонт http://healthvermont.gov/covid.

Налоговый год 2020 Исключение компенсации по безработице

Американский план спасения, подписанный 11 марта 2021 года, включает положение с обратной силой на 2020 налоговый год, исключающее из дохода до 10 200 долларов США пособия по страхованию от безработицы (UI), полученного на человека, при условии, что измененный скорректированный валовой доход (AGI) ) в налоговой декларации составляет менее 150 000 долларов США в 2020 году.Узнайте больше об этом новом исключении в IRS.

Это положение также применяется к налогам на прибыль штата Вермонт. 17 апреля 2021 года H.315 вступил в силу в Вермонте с формулировкой, «увязанной» с федеральным налоговым кодексом на 2020 налоговый год, включая это ретроактивное исключение пользовательского интерфейса.

Что мне делать, если я подал налоговую декларацию штата Вермонт за 2020 год.

до того, как вступило в силу исключение для пользовательского интерфейса Американского плана спасения?

до того, как вступило в силу исключение для пользовательского интерфейса Американского плана спасения?Департамент изучает решение для Vermonters, которые соответствовали критериям исключения, но подали свои декларации до того, как исключение вступило в силу, что не потребовало бы дополнительных усилий со стороны большинства налогоплательщиков.Наша цель — скорректировать декларации и предоставить дополнительные возмещения как можно большему количеству налогоплательщиков без необходимости подачи исправленной декларации.

Департамент ожидает, что возврат денег начнется этим летом, и будет сообщать обновления через эту веб-страницу, социальные сети, традиционные СМИ и напрямую обращаться к некоторым налогоплательщикам.

Я получил пособие по безработице в 2020 году и еще не подал свою налоговую декларацию в штате Вермонт за 2020 год. Могу я подать сейчас?

Срок подачи налоговой декларации по подоходному налогу с населения штата Вермонт был 17 мая 2021 года, но вы все еще можете подать налоговую декларацию сейчас. Если вы подаете заявку в электронном виде, ваше программное обеспечение для подготовки налогов должно правильно рассчитать сумму исключения по безработице. За несвоевременную подачу налоговой декларации или платежи взимается штраф и пени.

Если вы подаете заявку в электронном виде, ваше программное обеспечение для подготовки налогов должно правильно рассчитать сумму исключения по безработице. За несвоевременную подачу налоговой декларации или платежи взимается штраф и пени.

Есть ли какая-то особая форма или график, который мне нужно заполнить при подготовке налогов в этом году, чтобы исключить первые 10 200 долларов США пособия UI из моего дохода в Вермонте?

Нет. Формы подоходного налога с населения штата Вермонт начинаются с федерального скорректированного валового дохода (AGI), строка 11 федеральной формы 1040.Это означает, что для налогоплательщиков, которые использовали исключение UI в своей федеральной налоговой декларации, их налоговые формы штата Вермонт автоматически включают это исключение.

Налоговый режим прощенных ссуд ГЧП в штате Вермонт

Федеральный закон CARES учредил Программу защиты зарплаты (PPP), которая предоставляет предприятиям ссуды для оплаты определенных деловых расходов. Впоследствии Закон о консолидированных ассигнованиях от 2021 года предусматривал, что получатели кредитов ГЧП могут вычитать расходы, уплаченные за использование сумм кредитов ГЧП, из своих федеральных подоходных налогов, даже если кредиты ГЧП в конечном итоге прощаются.

Впоследствии Закон о консолидированных ассигнованиях от 2021 года предусматривал, что получатели кредитов ГЧП могут вычитать расходы, уплаченные за использование сумм кредитов ГЧП, из своих федеральных подоходных налогов, даже если кредиты ГЧП в конечном итоге прощаются.

H.315 вступил в силу 17 апреля 2021 года, согласно которому ссуды ГЧП, прощенные в 2020 году, не облагаются налогом в Вермонте. Обычно вычитаемые из налогооблагаемой базы бизнес-расходы, оплаченные с использованием прощенных ссуд ГЧП, также подлежат вычету в 2020 налоговом году.

H.315 также включает положение о том, что ссуды ГЧП, прощенные в 2021 году, будут облагаться налогом в Вермонте в 2021 налоговом году подоходным налогом штата. Деловые расходы, оплачиваемые с использованием кредитов ГЧП, по-прежнему будут вычитаться в 2021 налоговом году.

Законодательный орган продолжил обсуждение налогового режима ГЧП на 2021 год после принятия закона Х.315. Департамент налогов продолжит обновлять эту страницу в течение законодательной сессии 2021 года.

Налоговый год 2020 Срок подачи налоговой декларации

17 марта IRS продлило срок подачи налоговой декларации по федеральному подоходному налогу для физических лиц за 2020 налоговый год с 15 апреля 2021 года до 17 мая 2021 года. Согласно закону штата Вермонт, срок подачи налоговой декларации штата Вермонт за 2020 налоговый год составляет также продлен до 17 мая 2021 года. Это означает, что налогоплательщики могут подать свою налоговую декларацию о доходах физических лиц за 2020 год и уплатить причитающиеся налоги до 17 мая 2021 года без каких-либо штрафов или процентов.Если налогоплательщик ожидает возмещения, ему по-прежнему рекомендуется подать заявку, как только он получит всю свою налоговую информацию и сможет это сделать, чтобы получить возмещение как можно скорее. Лучший способ быстро получить возмещение — это подать заявку в электронном виде и выбрать прямой перевод для возмещения.

Это расширение также применяется к фидуциарным налоговым декларациям, декларациям о собственности и претензиям по налоговым льготам на имущество. Налогоплательщики могут подать их вместе с декларацией о подоходном налоге до 17 мая без пени или процентов.

Налогоплательщики могут подать их вместе с декларацией о подоходном налоге до 17 мая без пени или процентов.

Имейте в виду, что в настоящее время срок погашения любых расчетных платежей за 2021 налоговый год, подлежащих выплате 15 апреля 2021 года, не был продлен, и они должны быть уплачены до 15 апреля 2021 года.

Американский план спасения (ARP): ключевые положения

ARP содержит другие новые налоговые положения, вступающие в силу с 2021 года и далее. Некоторые из них потребуют соответствующего изменения в законе Вермонта, чтобы это изменение применялось к налогам штата Вермонт. Некоторые положения, касающиеся Vermonters:

Третий раунд стимулирующих выплат

- IRS выплачивает третий раунд выплат за экономический ущерб непосредственно налогоплательщикам из расчета 1400 долларов на взрослого и такую же сумму для всех иждивенцев.Выплаты начинают постепенно сокращаться с 75 000 долларов США для лиц, подающих индивидуальные документы, 112 500 долларов США для лиц, подающих документы на дом, и 150 000 долларов США для лиц, подающих совместные документы.

- IRS использует самую последнюю налоговую декларацию для определения права на участие; если налогоплательщики еще не подали заявку на 2020 год, IRS будет использовать их налоговую декларацию за 2019 год до тех пор, пока не станет доступна обновленная информация.

- Эти стимулирующие платежи структурированы как налоговые льготы на 2021 налоговый год и поэтому не считаются налогооблагаемым доходом на федеральном уровне или в Вермонте.

- Налогоплательщики могут проверить статус своего стимулирующего платежа с помощью инструмента IRS Get My Payment.

Получите мой платеж — Налоговая служба

Расширение налогового кредита на заработанный доход (EITC)

- Начиная с 2021 налогового года, право на федеральный EITC распространяется на молодых и пожилых работников, а также работников, не имеющих детей, соответствующих требованиям. Как и в этом году, работники могут рассчитывать свой кредит TY21 с использованием максимальной заработной платы 2019 или 2021 года.

Вермонт предлагает кредит штата в размере 36% от федерального EITC.

Вермонт предлагает кредит штата в размере 36% от федерального EITC. - Законодательному собранию Вермонта необходимо будет принять закон, «увязывающий» с федеральными налоговыми законами 2021 года, чтобы расширение этой программы было переведено на кредит штата Вермонт.

Расширение налогового кредита по уходу за детьми и иждивенцами (CDCTC)

- ARP значительно расширяет этот федеральный кредит и делает кредит полностью возмещаемым в 2021 налоговом году на федеральном уровне. ARP также позволяет физическим лицам вкладывать 10 500 долларов в необлагаемый налогом счет с гибкими расходами на иждивенцев вместо обычного лимита в 5 000 долларов.

- Вермонт предлагает невозмещаемый налоговый кредит штата в размере 24% от суммы федерального кредита, при этом жители Вермонта с низким доходом имеют право на возвратный кредит в размере 50% от федеральной суммы. Законодательному собранию Вермонта необходимо будет принять закон, «увязывающий» с федеральными налоговыми законами 2021 года, чтобы расширение этой программы было осуществлено за счет кредитов Вермонта.

Расширение детского налогового кредита на 2021 год

- В 2021 налоговом году ARP значительно расширяет федеральный кредит с частично возвращаемых 2000 долларов на ребенка, имеющего право на участие, до полностью возвращаемых 3000 долларов на ребенка (и 3600 долларов для детей в возрасте 5 лет и младше).Возрастной предел для детей, соответствующих критериям, также увеличен с 16 до 17 лет. Семьи могут получать ежемесячные авансовые платежи по кредиту в течение года. В Вермонте нет государственной версии детской налоговой скидки.

* Обновлено Руководство по заполнению документов для удаленных сотрудников

Руководство для лиц, временно проживающих и работающих удаленно в Вермонте

Если вы нерезидент, но временно живете и работаете в Вермонте, вы обязаны платить подоходный налог штата Вермонт с дохода, полученного в то время, когда вы жили и выполняли работу в Вермонте.Это верно, даже если вы были в Вермонте из-за пандемии COVID-19 и независимо от того, находится ли ваш работодатель в Вермонте или за его пределами. Ознакомьтесь с нашим руководством по подоходному налогу для удаленных или перемещенных сотрудников.

Компании, у которых есть удаленные сотрудники, находящиеся в Вермонте на временной основе, могут пожелать обсудить изменение статуса удержания для сотрудника, если он намеревается находиться здесь в течение длительного периода времени. Вермонт в настоящее время обновляет руководство для работодателей за пределами штата с сотрудниками, временно работающими в Вермонте.

Работникам, которые переехали в Вермонт на постоянное место жительства и сделали Вермонт своим постоянным местом жительства, потребуется изменить место удержания. Найдите дополнительную информацию о том, кому нужно подавать документы.

Положения о погашении COVID-19

Особые условия погашения:

- Срок действия планов выплат был увеличен, чтобы учесть более низкие платежи;

- Первоначальные платежи или первые платежи могут быть отсрочены до 60 дней; и,

- Все связанные с этим штрафы за периоды, включенные в план выплат, будут прощены.

Чтобы воспользоваться специальными условиями погашения, указанными выше:

- Позвоните по телефону 802-828-2518, чтобы составить тарифный план. Платежи могут быть отправлены по почте или выполнены посредством дебетовых транзакций ACH, инициированных в наиболее удобный для вас день.

- Подавать и уплачивать налоги по будущим отчетам в срок.

Обратите внимание: если вы собираете налоги и хотите подавать их по мере их сбора (т.е. еженедельно; раз в две недели), мы можем объяснить, как подавать налоги до установленного срока.

Помощь в связи с коронавирусом для пенсионных планов и IRA

Для квалифицированных лиц Закон CARES позволяет исключить до $ 100 000 «распространений, связанных с коронавирусом» из дополнительного 10% налога на распределения из соответствующих пенсионных планов и IRA. Человек имеет право на участие в программе, если он или их супруг (а) заразились коронавирусом или оказали негативное негативное влияние на карантин, отпуск или увольнение из-за вируса. Человек должен заверить это администратору плана.

Для целей подоходного налога с физических лиц распределение включается в федеральный валовой доход за три налоговых года, причем одна треть включается в каждый год, начиная с года получения распределения. Физическое лицо также может выбрать включение всей суммы в первый год. Выплаты, выплачиваемые в течение трех лет, не облагаются федеральным подоходным налогом с населения. Прочтите наши часто задаваемые вопросы для получения дополнительной информации.

Включены ли связанные с COVID распределения в AGI и, следовательно, облагаются ли они налогом в Вермонте?

Да, эти дистрибутивы будут обрабатываться так же, как и другие дистрибутивы, и облагаться налогом в AGI.Закон CARES влияет на AGI, разрешая налогообложение распределений в течение трех лет. Для лиц, выбравших этот вариант, доход от распределения также будет распределен на три налоговых года в Вермонте.

Включены ли связанные с COVID распределения в семейный доход?

Семейный доход включает AGI, а также распределения ROTH IRA, которые не включены в AGI. Распределения, связанные с COVID, будут включены в AGI, поэтому будут включены в семейный доход. Распределения, распределенные на три года, также будут распределены на трехлетний доход домохозяйства.

Будет ли применяться к этим распределениям налог штата Вермонт в размере 24% федеральных обязательств налогоплательщика по дополнительным налогам на соответствующие пенсионные планы?

Нет, поскольку распределения, связанные с COVID, будут облагаться налогом как валовой доход и не будут облагаться федеральным 10% дополнительным налогом на распределения из соответствующих планов, поэтому в этом разделе не будет никакого дополнительного налога штата Вермонт.

Дополнительные ресурсы

Новости

ресурсов

Сертификаты происхождения FTA

Заявление о предпочтении FTA позволяет квалифицировать U.S. продукты должны быть более конкурентоспособными за счет снижения или освобождения от пошлин (тарифов), хотя местные налоги по-прежнему применяются. Сертификаты FTA являются необязательными и не требуются для грузов, проходящих таможенную очистку. Тем не менее, товары, отправленные без такового, могут облагаться стандартной тарифной ставкой, поэтому обязательно включите сертификат FTA о происхождении. Для отправлений стоимостью менее 2500 долларов экспортер должен указать в счете-фактуре, что продукт имеет происхождение из США и соответствует критериям FTA. В случае Израиля экспортерам или производителям США может потребоваться заполнить и подписать форму U.S. Заявление о счете-фактуре происхождения.

Заявление об отказе от ответственности за видео: обратите внимание, что это обучающее видео было подготовлено до вступления в силу USMCA. На данный момент ни одно из Соглашений о свободной торговле не требует бумажной копии сертификата происхождения.

I. О соглашениях о свободной торговле Сертификаты происхождения

II. Кто заполняет сертификат происхождения или декларацию FTA

III. Кто заявляет о предпочтении Соглашения о свободной торговле?

И.Сертификаты происхождения для соглашений о свободной торговле

Сертификаты или декларацииFTA должны выдаваться только в том случае, если ваш товар соответствует требованиям FTA. Не для всех соглашений о свободной торговле требуется конкретная форма. Большинство партнеров FTA могут принимать декларативные заявления, содержащие определенные элементы данных, включая информацию о том, как продукт соответствует требованиям FTA. Однако импортеры могут попросить экспортеров использовать определенный формат. Хотя форма / формат не являются обязательными, информация необходима импортеру для подачи заявления о льготном таможенном режиме.Всегда сообщайте покупателю и отправителю / экспедитору необходимую документацию. Подробные требования сертификации FTA для заявлений о преференциальном тарифном режиме в рамках FTA обычно можно найти в главе о правилах происхождения (ROO). Есть три способа найти конкретную главу ROO для конкретного партнера FTA, прочтите раздел «Где найти свои правила происхождения» в статье «Правила происхождения FTA».

Если конкретный формат не требуется, вы должны включить следующие элементы данных в декларацию для покупателя.Это их документация, на которую распространяется продукт, и которая позволяет им заявлять о предпочтении FTA при импорте, см. Раздел «Кто заявляет о предпочтении FTA» ниже. Пожалуйста, ознакомьтесь с конкретной главой FTA Rules of Origin, чтобы подтвердить необходимые элементы данных.

тарифная классификация Гармонизированной системы и описание товара;

информация, свидетельствующая о происхождении товара; см. Правила происхождения FTA.

дата аттестации; и

в случае полной сертификации период, на который распространяется сертификация, не должен превышать 365 дней.

Любая сторона экспортной сделки может запросить сертификат / декларацию FTA. Например, у производителя из США может быть запрошен сертификат экспортером (если экспортер не является производителем), дистрибьютором, импортером или таможенными органами.

Примечания к сертификатам и декларациям FTA:- Сертификат / декларации

FTA не являются обязательными. Вы по-прежнему можете отправлять товары в страны-партнеры FTA, не требуя предпочтения FTA.Однако, если импортер планирует потребовать льготы по соглашению о свободной торговле, вы должны предоставить информацию покупателю в форме CO или декларации.

Сертификаты / декларации FTA от экспортеров не требуются для грузов, проходящих таможенную очистку в соответствии с текстом FTA, но на практике это может отличаться. Работайте с вашим покупателем и грузоотправителем / экспедитором над необходимой документацией.

- Сертификаты

должны включать только продукты, отвечающие требованиям FTA.Товары, не подпадающие под действие FTA, не должны добавляться в сертификат, даже если они упакованы / отправлены вместе. Все товары указаны в счете-фактуре, но только соответствующие товары указаны в сертификате или декларации FTA. Компоненты / материалы / ингредиенты, уже включенные в продукты, не должны указываться в сертификатах. Исключение составляют запасные части и аксессуары.

Сертификаты не следует предоставлять только по запросу. Вы должны предоставлять сертификат только в том случае, если продукт соответствует требованиям FTA.Продукт должен быть оценен и квалифицирован для каждого FTA в соответствии с его конкретными правилами происхождения. Многие из них похожи, иногда идентичны, но каждое из них необходимо исследовать.

Не все сертификаты / декларации FTA требуют использования определенных буквенных кодов для критериев предпочтения. Например, не указывайте критерий предпочтения B в форме Соглашения о свободной торговле с Кореей только потому, что это был буквенный критерий, используемый для перевозки по НАФТА.

Пособия по ССТ не подлежат передаче другому лицу.Просто потому, что продукт может соответствовать одному FTA, это может не обязательно относиться к другому (или продукт может соответствовать другому правилу). Следовательно, экспортеры не должны использовать один и тот же сертификат для поставок в разные страны зоны свободной торговли.

- Сертификаты

могут относиться к одной или нескольким отправлениям. Сертификаты, выданные для нескольких отправок, будут включать диапазон дат, то есть «общий период», в течение которого сертификация будет действительна. Бланкетный период может составлять максимум 365 дней.Сертификаты могут включать либо продукты, которые в настоящее время отгружаются, либо список всех подходящих продуктов, которые могут быть отгружены в течение общего периода.

II. Кто заполняет сертификат происхождения или декларацию FTA?

Сертификаты / декларацииFTA удостоверяются самостоятельно стороной, осведомленной о транзакции. Как правило, это экспортер продукта. Экспортер может быть или не быть производителем. Однако производитель находится в лучшем положении, чтобы иметь необходимые знания о том, как продукт соответствует правилам происхождения (ROO), как указано в статье FTA Rules of Origin.По этой причине производителя могут попросить предоставить сертификат или декларацию FTA, даже если он не является экспортером.

III. Кто заявляет о предпочтении ЗСТ?

Все соглашения о свободной торговле предусматривают процесс принятия предварительных решений национальными таможенными органами каждой страны. Это может быть особенно полезно для сложных вопросов или там, где требуется интерпретация. Постановления являются обязательными и повлияют на все будущие поставки этого продукта на этот рынок. Подробности можно найти в тексте FTA (USTR FTA), обычно в главе под названием «Таможенное администрирование и содействие торговле».Информация также может быть доступна на веб-сайте местных таможенных органов этой страны.

07.2001)*,

07.2001)*,  , 33

, 33

Они должны быть указаны полностью. Если налогоплательщик и пациент совпадают, в строке, в которой пишется, кому оказаны медицинские услуги, ставится прочерк.

Они должны быть указаны полностью. Если налогоплательщик и пациент совпадают, в строке, в которой пишется, кому оказаны медицинские услуги, ставится прочерк. Согласно Письму Минздрава РФ от 12.02.2002 № 2510/1430-02-32 при отсутствии гербовой печати справки скрепляются печатью медицинского учреждения (организации)

Согласно Письму Минздрава РФ от 12.02.2002 № 2510/1430-02-32 при отсутствии гербовой печати справки скрепляются печатью медицинского учреждения (организации)

Гемибаллизм;

Гемибаллизм; Гемофилия;

Гемофилия;

Вермонт предлагает кредит штата в размере 36% от федерального EITC.

Вермонт предлагает кредит штата в размере 36% от федерального EITC.