Спор в суде по кредиту – причины и способы их решения

причины и способы их решения

Главная / Споры с банком / Инструкция на случай, если возникли споры с банками по кредитам

Большинство из нас активно пользуется услугами банков и приобретает их продукты. Наверняка у вас есть дебетовая или кредитная карты, расчетный счет или страховка, оформленная кредитором. Но что же делать, если вас не устраивает качество услуг или их исполнение? В этой статье мы расскажем вам о том, какие могут быть причины для спора с кредитором и как их урегулировать.

Основания для возникновения

Между потребителем и банком могут быть споры, которые, как правило, связаны с нарушениями условий договора обслуживания. Не выплатили полагающиеся проценты по вкладу, не вернули деньги или навязали дополнительные расходы? Все это повод для спора, урегулировать который можно несколькими способами.

Разногласия по кредитным вопросам

Одна из распространенных причин для спора между банком и заемщиком – это кредит. Причем инициатором разбирательства может стать как потребитель, так и сам кредитор, если клиент перестал исполнять свои обязательства. Кредитные споры с банком

- Заемщик не исполняет свои обязательства, перестав вносить платежи по займу;

- Компания навязывает дополнительные услуги, незаконно удерживает деньги со счета;

- Компания предъявила новые условия договора и требования, о которых заемщик ранее не знал;

- После заявления потребителя банк не расторгает договор кредитования или страхования.

Дополнительной причиной для спора может стать кредит, который не был погашен заемщиком. Возможно, клиент накопил задолженность и банк выставил требование о погашении комиссий, пеней, штрафов.

Один из поводов для спора или судебного разбирательства – взыскание кредита. Как правило, должник при этом не согласен с требованиями компании о выплате большой суммы неустойки и погашении всей суммы займа сразу.

Немало споров по кредиту связано с навязываниембанком страховки, которая по закону является добровольной. Однако, большинство компаний отказывают клиентам в выдаче займа без оформления страхового договора.

Но, согласно указанию Центрального Банка РФ № 4500-У, заемщик имеет право отказаться от страховки в течение двух недель с момента ее оформления. И отказ кредитора в расторжении страхового договора – это еще один повод для спора.

Способы урегулирования

Споры с банком – неприятный процесс, однако, свои права нужно отстаивать, не отпуская ситуацию на самотек. Решить спор, например, о невыплате кредита или снижении неустойки по задолженности, заемщик может двумя способами: мирно и через суд. Что именно следует делать?

Мирный путь

Первый способ решения любого вопроса – досудебный, который включает в себя попытку мирного урегулирования конфликта между сторонами. Как правило, до суда дела доходят редко, поскольку кредитору невыгодно подавать иск и решать спор в таком порядке.

При споре с банком потребителю нужно написать претензию в адрес руководства организации со своими требованиями, например, о снижении неустойки или пересмотре графика платежей. Ответить на заявление кредитор должен в течение 10 дней.

Претензия подается в виде простого заявления, в котором указываются основания обращения и требования заявителя. Документ необходимо составить в двух экземплярах и одну копию заверить в банке. На ней должна быть отметка о том, что компания получила заявление от заемщика.

Мирный способ решения спора по кредиту выгоден для сторон. Должнику не стоит избегать банка. Обратитесь к кредитору, и вы сможете получить выгодные условия для погашения долга. Аналогично решаются и другие споры.

Судебный процесс

При невозможности мирного урегулирования конфликта остается единственный вариант решения спора – обращение в суд. Инициировать процесс может как сам заемщик, так и банк, желая взыскать долг с неплательщика.

- Попытка мирного урегулирования спора, составление претензии и ожидание ответа на нее.

- Подготовка доказательств нарушений ответчика, составление искового заявления.

- Подача иска в суд и участие в судебном процессе.

- Получение и исполнение судебного решения по спору.

Заемщик может направить иск в суд по своему месту регистрации. Если инициирует разбирательство банк, то компания может подать заявление в суд, который был указан в договоре кредитования. Подсудность можно изменить по заявлению сторон.

Взыскать кредит с должника можно в ускоренном порядке, путем получения банком судебного приказа. Заемщик при этом участвовать в процессе не будет. При несогласии с вынесенным решением или суммой долга более полумиллиона процесс будет проходить в обычном порядке.

Споры с банком в суде могут затянуться, однако, заемщик имеет высокие шансы на успех. При подаче иска нужно подготовить кредитный договор, чеки об оплате платежей, выписки со счета о движении средств, ответ компании на претензию и иные доказательства нарушения прав потребителей.

Практика дел и решений

Если банк подал на взыскание, то помните: кредитор будет прав в споре, поскольку долг нужно возвращать. Однако, заемщик может подать встречный иск или возражение относительно размера требований. Согласно статье 333 ГК РФ, несоразмерную неустойку (пени, штрафы и проценты) можно снизить.

Положительная судебная практика и при решении других споров, если истцом является заемщик. Опытные юристы могут снизить обязательства, доказать нарушения банка и добиться приемлемого судебного постановления. Например, суд может вынести решение об изменении графика и суммы платежей с учетом материального состояния заявителя.

Полезное видео

Заключение

Возник спор с банком? Попытайтесь обратиться в компанию и урегулировать вопрос мирно. Затем следует составить претензию, указав нарушения кредитора и требования заявителя. И если таким способом не удалось решить спор, то нужно обратиться в суд.

Запомните главное: не стоит избегать банк и боятся суда. В некоторых ситуациях судебное решение – лучший способ урегулировать спор по кредиту. Так можно добиться снижения неустойки, изменения графика платежей и сумм взносов, а также возврата своих денег за навязанные услуги.

Загрузка… ОБРАТИТЕ ВНИМАНИЕ!- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-консультанты!

Позвоните на горячую линию: 8 (499) 110-92-57. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

info-kreditny.ru

Споры с банками по кредитам

Споры с банками по кредитам – явление довольно частое, ведь финансовые учреждения, как правило, не дают клиенту возможность предварительно изучить договор. Этим и обуславливается множество подводных камней, а также возникновение проблем в момент выплат. Если вы попали в подобную ситуацию важно знать, как правильно действовать чтобы защитить свои права.

Основания возникновения споров

Скрытые условия договора, высокие проценты, трудности с работой — все это может спровоцировать возникновение проблем с выплатами кредита. При длительном отсутствии платежей банки имеют право подать на заемщика в суд для защиты своих финансовых интересов путем взыскания по кредиту. Такую ситуацию принято называть возникновением спора с банком.

Кредитные споры с банками могут быть обусловлены большим числом различных причин. Чаще всего они возникают по вине заемщика, однако, иногда встречаются случаи и вины финансового учреждения. Так, спор по кредиту может возникнуть на почве:

- Желания одной из сторон изменить условия кредитного договора.

- Незаконного оформления банком кредита на гражданина без его участия.

- Замены или утраты залогового имущества, прописанного в договоре с банком.

- Самовольного повышения банком процентной ставки.

- Неправильного расчета или начисления процентов по кредиту.

- Передачи кредита коллекторам без извещения заемщика.

- Уклонения от исполнений обязательств по кредиту.

- Навязывания дополнительных банковских продуктов.

Это далеко не полный перечень оснований, по которым возможны споры с банком.

Как действовать, если банк подал в суд за неуплату

Если банк решил открыть спор и подать на вас в суд, то главное не паниковать. Нужно составить четкий алгоритм действий и придерживаться его вплоть до окончания разбирательств с банком в суде.

Шаг №1 – изучение претензий

Важно внимательно изучить все имеющиеся на руках документы, присланные банком. Как правило, это:

- Кредитный договор.

- Претензии от банка.

- Исковое заявление о взыскании кредита.

- Все прочие документы, полученные от банка.

Лучше всего на этом этапе привлечь к решению спора опытного юриста, который сможет оценить правильность составления бумаг по кредиту, а также выявить незаконные лазейки и возможный обман со стороны банка.

Важно! Часто банки в условиях кредитования прописывают незаконные комиссии за открытие и ведение ссудного счета. В таком случае вы имеете право требовать не только возврата комиссии, но и компенсации морального ущерба.

Если эксперт установит, что форма кредитного договора и все его положения соответствуют нормам законодательства, то стоит дополнительно пересчитать не только размер платежей, но и проценты, пеню. Выявление ошибок в этих расчетах позволит подать встречное заявление в ходе спора о снижении размеры суммы штрафа по кредиту.

Шаг №2 – подготовка к защите

При подготовке к защите во время рассмотрения спора судьей важно найти как можно больше свидетельств, которые бы подтверждали незаконность отдельных требований банка. Это позволит, как минимум, снизить сумму требований.

Дополнительно можно подготовить встречные иски в адрес банка или позаботится о ходатайствах, а также проведении ряда экспертиз и приобщении новых документов к делу. Кроме того, можно предоставить бумаги, подтверждающие вашу неплатежеспособность, это поможет отсрочить исполнение требований по кредиту при неблагоприятном раскладе.

Шаг №3 – судебное заседание

При непогашении займов, споры в суде, инициированные финансовым учреждением, основываются на кредитном договоре. Обязательно стоит учитывать, что такие требования суд может рассматривать заочно, что довольно часто осложняет процесс предоставления доказательств.

Лучше всего пригласить с собой на рассмотрение кредитного спора специалиста. Это обусловлено тем, что доказать ошибку банка крайне сложно. К тому же на стороне истца часто работают профессиональные юристы, которые не оставляют простому человеку шансов выиграть дело. Общение с судом возможно только в строго ограниченных рамках, все нюансы которых знают только эксперты.

Шаг №4 – исполнение или оспаривание неблагоприятного решения

Если суд, рассматривая спор по кредиту с банком, выносит неблагоприятное для вас решение его можно оспорить в установленном законом порядке. Для этого подается апелляционная жалоба, которая в числе прочего позволяет приостановить исполнение решения по делу. В том случае если подача жалобы в суд второй инстанции не принесла результата, то стоит продолжить обжалование по кредиту и уже в кассационном порядке пересмотреть спор.

При принятии благоприятного решения об отсрочке исполнения обязательства или реструктуризации долга, вам остается только исполнять решение судебного органа.

Судебная практика

К сожалению, говоря о спорах с банком по кредиту, подлежащих рассмотрению в судебном порядке стоит отметить, что чаще всего Фемида становиться на сторону истца. Причина такого выбора предельно ясна – чаще всего поводом для иска служит нарушение заемщиком своих обязательств.

Потребительские и нецелевые займы

Если в суде будет установлено, что права кредитора нарушены то скорее всего должника обяжут в принудительном порядке выплатить долг. В роли примера подобного исхода дела может выступить разбирательство Арбитражного суда Тюменской области № А70-12133/2016. Ответчик не пожелал прибегать к защитным механизмам и в своем решении суд постановил выплатить ему полную сумму ущерба.

Конечно, случаются и выигрыши в подобных спорах, но они носят чисто формальный характер. Так, к положительному исходу дела можно отнести:

- Перерасчет суммы для погашения.

- Расторжение дополнительного страхового соглашения.

- Снижение суммы задолженности на основании статьи 333 ГК РФ.

Такой спор реально выиграть только при несоблюдении истцом процессуальных норм и наличии нарушений в кредитных договорах.

Ипотечное кредитование

При решении кредитного спора с банком по вопросу ипотеки, нужно сказать, что если у заемщика нет средств на ее погашение, то имущество сохранить вряд ли получиться. Как правило, кредиторы подают иски в качестве последней меры и после их удовлетворения реализовывают залоговое имущество путем проведения торгов.

Примеров дел о спорах такого рода множество. Это и решение Центрального районного суда Красноярска № 2-1924/2010 и постановление Солнечногорского суда Московской области № 2-4250/16, в которых Фемида стала на сторону банков.

Часто займы на приобретение жилья в ходе подачи требований и открытии споров сознательно занижаются финансовыми учреждениями. Это позволяет значительно снизить стоимость иска. Единственный способ в таких ситуациях не остаться с носом – это требовать реальной оценки стоимости объекта. В таком случае после погашения договора с банком есть шанс сохранить максимальное количество средств.

В каких случаях реально взыскать деньги с банка через суд

Справедливо будет отметить, что судебная защита своих прав доступна все участникам гражданских правоотношений. А потому споры с банками по кредитам могут быть инициированы и самими заемщиками.

Чаще всего взыскать с банка деньги можно в следующих случаях:

- Возврат заемных комиссий.

- Возврат страховых средств.

В первом случае заявление, открывающее спор, подается на основании ФЗ «О потребительском кредите», в котором четко прописано что к заемщику не могут быть применены дополнительные комиссии за пользование средствами.

Во втором должник имеет право расторгнуть договор страхования, который, как правило, заключается вместе с кредитным. Если в ходе спора сторон будет доказано что это соглашение являлось обязательным при оформлении автокредита или любого другого кредита, то оно будет признано недействительным.

Споры с банками по вопросам кредитов занятие не из приятных. Лучше всего не доводить ситуацию до суда и заранее уведомлять финансовую структуру о возможных проблемах. Это позволит вам сэкономить не только свои деньги, но и нервы.

pokodeksu.ru

Что говорить на суде по кредиту и как не проиграть дело?!

Дело дошло до разбирательства, а вы не знаете, что говорить на суде по кредиту?

Данная статья поможет в этом вопросе, а также подскажет, какие нюансы необходимо знать, к чьим советам прислушиваться и как выиграть суд по займу самостоятельно без привлечения адвоката.

В каком случае подается иск?!

Выплаты по кредиту – обычное дело для каждого гражданина нашей страны. Займы берутся на покупку бытовой техники, оплату обучения, приобретение автомобиля или жилья.

Однако непредвиденные обстоятельства всегда имеют место быть и в самый неподходящий момент могут лишить заемщика стабильного финансового положения, что в свою очередь, приведет к появлению просрочек и невыполнения обязательств по заключенному кредитному договору.

Если при появлении первых признаков срыва выплат незамедлительно обратиться в банк, то возможно найти оптимальный выход для обеих сторон из сложившейся ситуации.

В обязательном порядке потребителю будут предложены программы рефинансирования или реструктуризации, согласована пролонгация или кредитные каникулы на оговоренный срок.

В случае, если вы отказались сотрудничать с кредитором и игнорируете звонки, напоминания и письма, то банк вынужден принять меры. Некоторые структуры идут на сотрудничество с коллекторскими фирмами, другие направляются прямиком в суд.

Когда в оборот дела вовлечены коллекторы, то должнику приходится несладко. Поскольку профессиональные «выбиватели» начинают изводить постоянными звонками не только клиента, но и его родных, друзей и начальство.

Учитывая, что период «работы» коллекторов ограничен временными рамками, то усердные письма и телефонные разговоры будут также подкрепляться визитами домой и в офис в любое время суток.

Если на заемщика не действует даже такие методы, тогда наступает время подачи банком искового заявления и проведение судебного заседания.

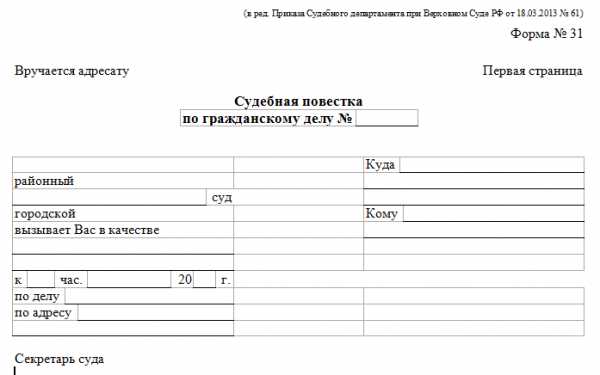

Что делать, когда пришла повестка?

В интересах должника явиться на все слушания и грамотно выстраивать линию защиты. Первым делом, необходимо помнить, что любые переписки и разговоры с банковскими служащими и представителями коллекторских фирм касательно существующего долга должны быть зафиксированы и распечатаны для предъявления в суде.

Помимо этого, клиенту также следует предоставить следующие документы:

- копию соглашения по кредиту;

- чеки о произведенных ранее оплатах по задолженности;

- официальное подтверждение реальных причин, которые помешали вам полностью погасить взятую в займ сумму (это может быть больничный лист или запись в трудовой книге об сокращении и др.).

Если вы не знаете, что говорить в суде при неуплате кредита, то оптимальным решением вопроса станет найм адвоката, имеющего за плечами подобную практику.

В зависимости насколько объективны причины, вызвавшие помехи в своевременном поступлении платежей, существуют разные направления построения защиты и разные специалисты, ведущие подобные дела.

К примеру, если просрочка произошла из-за сильной болезни клиента или неожиданной потери работы, тогда вам имеет смысл обратиться за помощью к медиатору. Эти люди знают законодательство и способны добиться полного или частичного списания штрафов и комиссий.

В случаях, когда неуплата происходит по халатности клиента, защищать интересы должен подготовленный в данной отрасли юрист.

Юрист сможет не только получить разрешение на уменьшение суммы долга, но также затянуть процесс до того момента, когда заемщик урегулирует свои финансовое вопросы и вернет ссуженные деньги в банк.

Как построить защиту самостоятельно?!

Если Вы неплохо осведомлены в юриспруденции, то представлять свои интересы во время судебного заседания можно без посторонней помощи.

Но стоит учесть, что без консультации знающего все нюансы юриста будет сложно, поэтому нужно тщательно продумать стратегию и ознакомиться с правилами о том, как вести себя в суде по кредиту без адвоката.

- Проработайте список вопросов, которые будут задавать судья и истец. Ответы должны быть четкими, изложенными на юридическом языке, без включения эмоций, поскольку проблемы должника – это его личное упущение и «давить на жалость» и ссылаться на кризис и тяжелое экономическое состояние в стране совсем не уместно.

- Во время рассмотрения ходатайства необходимо занимать активную позицию и отстаивать свою правоту. Если одна из сторон отмалчивается и не предоставляет возражений и опровержений, то по умолчанию, судья может принять сторону оппонента, приняв молчание за признание вины. По этому, очень важно для заемщика не только быть правым, но и уметь грамотно доказать свою правоту.

- Готовя пакет документов подкрепляйте все, что действительно сможет склонить ход дела в вашу сторону. Помимо чеков и истории общения с кредитором, можно также присоединить перечень объективных причин, которые притормозили выплаты по кредиту и гарантии скорого закрытия задолженности. Добавить в папку с документацией еще можно примеры судебных разбирательств с похожими условиями, когда исход был положительным для заемщика. Умение оперировать нужными фактами и существующей информацией сыграет хорошую службу.

- Продумывая, что говорить на суде при неуплате кредита, откажитесь от дачи ложных показаний с целью склонить судью в свою сторону, поскольку при выяснении фактов мошенничества и вранья, вам будут начислены дополнительные штрафы и возможна даже уголовная ответственность.

Если присутствовали факты запугивания и шантажа от сотрудников банка или колекторской фирмы?!

Необходимо говорить об этом на судебном заседании, подтверждая копиями переписок и записями звонков, так как при таком поведении нарушены ваши права и свободы и доказав присутствие незаконных действий, можно значительно уменьшить сумму штрафов.

В случае, когда банк подает иск, обвиняя Вас в невыполнении условий договора, которые были изменены без вашего ведома и согласия. То самым правильным решением будет подача встречного заявления с обжалованием применения неправомерных действий кредитной организации в отношении своих клиентов.

Ответный иск следует оформляется в случаях, когда кредитная организация неверно начисляет штрафные санкции или взымает дополнительные комиссии. А также в ситуации, когда заемщик заранее предупредил организацию о возникших финансовых проблемах, но ему не предложены варианты решения или уступки.

Если дело проиграно?!

Не зная, как вести себя в суде по кредиту без адвоката, лучше не рисковать и воспользоваться услугами помощи, поскольку неверно разработанная линия защиты и недостаток знаний законодательства, могут сыграть злую шутку.

В случае проигрыша дела, заемщика обяжут выплатить весь долг, путем конфискации имущества. Попытки переписать ценные вещи на родственников, будут расцениваться судом, как мошенничество и повлекут за собой дополнительные траты и проблемы.

Удержание судебными приставами с зарплаты за кредит→

Если вырученных средств от продажи имущества недостаточно, то будут также начислены удержания из заработной платы клиента (процент утверждается индивидуально).

Попадая в неприятные ситуации по займу и не желая решить их путем достижения общего знаменателя, вам придется попрощаться с хорошей кредитной историей, которая в дальнейшем не даст возможности оформлять ссуды через банковские учреждения и другие финансовые организации.

Оформление кредита всегда более простая процедура, нежели возврат средств. Различные ситуации могут помешать в закрытии вопросов задолженности в указанный срок, однако всегда нужно идти на сотрудничество и попытаться урегулировать возникшие трудности с банком мирным путем, не затягивая дело до судебного разбирательства.

pankredit.com

Как выиграть суд у банка по кредиту с большой просрочкой: и можно ли?

Главная / Споры с банком / Суд с банком по кредиту с большой просрочкой — как выиграть и не потерять все?

Возможность полностью списать просроченный кредит – это миф, в который до сих пор верят некоторые заемщики. Ни один банк или другая финансовая организация не будет прощать долг своему клиенту-неплательщику. Но вот улучшить положение дело возможно. Например, потребитель может попросить у кредитора снижения размера долга за счет списания штрафов и пеней по займу. И на практике большинство компаний идут навстречу заемщикам, позволяя погашать кредит на более выгодных условиях.

А вот если игнорировать банк и длительное время не платить долг, то возникнут серьезные последствия: звонки от коллекторов, суд, визит приставов к должнику. Кроме этого, будут арестованы счета клиента и часть его доходов. В нашей статье мы расскажем вам о том, что делать, если банк подал в суд и можно ли выиграть в этом процессе.

Распространенные причины споров

Кредит и сумма выплат по нему – самая распространенная причина для спора. При этом инициировать судебный процесс может не только банк, но и сам потребитель, который не согласен с требованиями кредитора. О чем именно спорят в суде?

Большие просрочки

Основная претензия заемщика – это размер долга, который в период невыплаты имеет свойство накапливаться. И нередко рекордными темпами, особенно если кредит был оформлен в МФО. За счет чего сумма кредита растет? В период просрочки:

- Начисляются штрафы и пени за каждый день невыплаты;

- Взимается дополнительная комиссия за оплату платежа с опозданием;

- Основная процентная ставка может быть изменена в большую сторону.

Все эти условия начисления дополнительной неустойки за просрочку возврата займа указываются в кредитном договоре, который подписывает заемщик. И даже за год уклонения от исполнения обязательств размер долга существенно вырастет. Однако, согласно статье 333 ГК РФ, несоразмерная сумма штрафов может быть снижена судом.

Помните: банк имеет право взыскать долг в принудительном порядке только в течение трех лет с момента внесения последнего платежа. По истечении срока исковой давности требования кредитора будут отклонены.

О том, как выиграть суд у банка, лучше всего узнать у юриста, который имеет опыт в ведении подобных дел. Ведь именно от правильно выстроенной позиции должника и представленных им документов будет зависеть судебное решение. Конечно, суд удовлетворит требование банка о погашении кредита, однако, все проценты и неустойки будут списаны.

Иные вопросы по кредиту

Спорить с банком по кредиту в суде можно и по другим причинам, не связанным с размером долга. Например, среди заемщиков встречаются такие претензии, как:

- Принудительное оформление договора страхования, причем за высокую стоимость;

- Отказ в досрочном закрытии кредита или взимание за это банком дополнительной комиссии;

- Непредоставление условий о займе, вследствие чего потребитель оформил невыгодную сделку.

Все эти вопросы достаточно легко обжалуются в суде, если кредитор отказался мирно урегулировать вопрос с заявителем. Шансы на выигрыш дела при наличии доказательной базы нарушений высоки. В суде существует возможность расторгнуть кредитный договор, признав его недействительным. Как правило, основаниями для отмены соглашения являются нарушения банка при оформлении контракта.

Можно ли победить в судебном процессе?

Далеко не все потребители понимают, как выиграть суд у банка и что это значит. Основная цель процесса – это принудительное взыскание долга

Основные факторы

Одна из распространенных ошибок должников – это уход от судебного процесса. Важно помнить: решение о взыскании кредита могут вынести и без заемщика. При этом требования банка будут удовлетворены в полном объеме.

А вот если должник участвует в процессе, то шансы на успех весьма высоки. Суды всегда учитывают позицию ответчика, его возражения и обстоятельства просрочки займа.

Что же делать заемщику, если банк подал в суд? Запомните главные факторы, которые влияют на успешный исход процесса:

- Определите свою цель (какое решение суда вам необходимо).

- Подготовьте план действий и активно участвуйте в процессе.

- Запаситесь терпением, поскольку судебный процесс – дело небыстрое.

Только зная свою цель вы сможете добиться приемлемого решения. Так как же выиграть суд у банка? Нужно заранее подготовиться к процессу, изучить законодательство и свои шансы на успех, собрать нужные документы и подготовить свою линию защиты.

Стоим «до последнего»

Как показывает практика, требования банков в споре по кредиту чаще всего удовлетворяются частично. Заемщик может представить документы, свидетельствующие об ухудшении своего материального состояния и о том, что ранее он добросовестно исполнял свои обязательства. И этого будет достаточно суду для того, чтобы пойти должнику навстречу, снизив размер взыскиваемой суммы.

Ответчик имеет право не согласиться с исковыми требованиями банка. Для этого следует написать возражение или подать встречный иск, указав на нарушения заявителя. Государственный орган обязан принять обращение заемщика и рассмотреть его.

Действовать можно и даже после получения решения от суда первой инстанции. В течение 10 дней ответчик имеет право составить апелляционный иск в вышестоящий судебный орган, выразив в нем несогласие с постановлением. В таком случае дело будет рассмотрено повторно.

Полезное видео

Заключение

Для того чтобы выиграть суд у банка важно понять, что успех дела не заключается в отмене своих обязательств. Правильно выстроенным планом действий и аргументированием своей позиции заемщик сможет добиться приемлемого разрешения дела. И не стоит избегать суда, а лучше обратиться к юристу, который сможет помочь вам успешно решить спор по кредиту.

Загрузка… ОБРАТИТЕ ВНИМАНИЕ!- Из-за постоянных изменений в законах информация часто устаревает;

- Общая информация не гарантирует успешное решение возникших проблем.

В связи с этим для вас работают БЕСПЛАТНЫЕ юристы-консультанты!

Позвоните на горячую линию: 8 (499) 110-92-57. Автор статьи

Волконский Альберт Михайлович

Практикующий юрист в сфере кредитных правоотношений. Более 10 лет успешной практики в спорах, связанных с деятельностью коллекторов и банковских учреждений.

Рекомендуем почитать

info-kreditny.ru

Споры с банками по кредитам, юридические споры в суде, судебная практика

Содержание статьи:

Потребительские кредиты и ипотека прочно вошли в жизнь обычных граждан. Поскольку кредитование связано с длительными обязательствами и касается значительных финансовых средств, то возникновение споров кардинально затрагивает интересы заемщика. Могут возникнуть конфликты по поводу оформления договора, процентных ставок или залогового имущества. Отдельно стоят вопросы по незаконному оформлению кредита, махинациям и поддельным данным о плательщике или поручителе.

Самостоятельно провести судебные споры с банками по кредитам с положительным результатом крайне проблематично. Только участие в деле профессионального защитника с практическим опытом борьбы за права заемщиков может гарантировать оптимальный исход дела. На страже интересов банка стоит штат профильных юристов, которые получают заработную плату и стараются показать свою компетентность.

Юристы нашего портала защитят интересы заемщиков и являются независимыми защитниками, имеющими практику в кредитных спорах.

Ситуация, когда банк подал судебный иск

Оказаться в положении неплательщика может каждый заемщик, поскольку тяжелые жизненные ситуации возникают неожиданно. Сложно подготовиться к серьезному заболеванию, потере высоко оплачиваемой работы или изменению семейного положения. Не у всех есть финансовый выход из сложившийся ситуации, поэтому не следует паниковать заранее. Главное в неприятной ситуации — это не прятаться от кредитора и своевременно выходить на контакт.

Практика показывает, что добросовестный плательщик может рассчитывать на положительное отношение кредитора и возможность поиска компромисса. В противном случае, после неоднократных обращений к должнику банк подаст исковое заявление в суд, что наименее предпочтительно для заемщика. По существующим правилам, при подаче иска и открытии производства ответчик оповещается и ему высылаются копии приложенных к иску документов.

Полученное уведомление ответчик в лице заемщика должен показать юристу для принятия решения по дальнейшим действиям и разработке плана участия в процессе. Подготовка занимает важное место в защите, следует подобрать смягчающие обстоятельства, тщательно рассмотреть имеющийся договор и рассчитанную стоимость по неустойке. Защитник может прийти к выводу, что необходимо составить встречный иск или ходатайство по смягчению взыскания.

Значение юридического сопровождения в суде сложно переоценить. Доверенное лицо будет участвовать в процессе, сам заемщик может избежать неприятную процедуру. Поведение в процессе, применение юридических знаний и опыта судебных заседаний намного повышает уровень защиты. Сам заемщик вряд ли сможет отстоять свои интересы, поскольку вряд ли сможет исключить эмоции и не сможет апеллировать правовыми нормативами и лексикой.

Если судебное решение не удовлетворит заемщика, то имеется возможность до вступления решения в силу подать апелляцию в вышестоящий судебный орган. Обжаловать первичное решение может только юрист, имеющий практику споров с кредиторами. Обоснование претензии должно быть безусловным, иначе жалоба будет отклонена. Если апелляция не удовлетворяет заемщика, то возможно кассационное производство. Провести судебные споры с банками по кредитам можно с участием наших юристов, регулярно защищающих заемщиков.

После вступления решения суда в силу открывается исполнительное производство. Здесь очень важно не допустить произвола судебных приставов, тщательно проконтролировать и отменить превышение полномочий чиновников и приставов. Когда приставы понимают, что ответчика защищает юрист, то отношение к делу становится намного лояльней в отношении гражданина.

На любом этапе судебного спора с кредитором требуется юридическая помощь. Вы можете связаться с нашими юристами по телефону или оставить сообщение в отведенном окне. Первичная консультация проводится оперативно, юрист рассмотрит ситуацию и предложит путь решения проблемы.

Если советы юриста помогут пользователю разобраться в сложившейся ситуации, то можно заключить договор на дальнейшее сотрудничество и защиту интересов заемщика на различных этапах процесса.

Иск на действия банка

По закону, судебную защиту может получить каждая сторона договора. Другими словами, не только банк, но и заемщик имеет возможность подать иск на незаконные действия банка. Заемщики крайне редко обращаются к правосудию по поводу несправедливых положений договора и незаконных действий кредитора. При наличии веских оснований отстоять свои интересы возможно, но под руководством опытного адвоката.

Профессиональной обязанностью юриста является ознакомление граждан с возможностью подачи иска против кредитора. Юрист объяснит, какие требуются обстоятельства для открытия процесса и на что можно рассчитывать в данном конкретном случае. Юрист рассмотрит все действующие договоренности, график платежей и прочие право устанавливающие документы. Если будут обнаружены ошибки в тексте соглашения, несоответствия к законодательству и прочие огрехи, то защита будет построена на данных фактах.

Если у вас возникла конфликтная ситуация с кредитной организацией, то нельзя предпринимать действия без консультации с юристом. Собеседование не займет много времени, но значительно снизит возможные риски проигрыша процесса. Поскольку речь идет о значительных материальных средствах, то юридические услуги всегда окупаются при снижении взыскания или защите в остальных случаях.

Основные вопросы по кредитным спорам

Довольно часто пользователи сайта обращаются к юристам, поскольку банк продолжает требовать проценты при погашенном кредите. Если ежемесячные платежи равными долями на весь срок кредитования установлены договором, то такая проблема может возникнуть. При таком раскладе первоначально погашаются начисленные проценты, затем тело основного долга. Если проведен досрочный платеж, оказалось, что погашены только проценты, то есть шансы отстоять свои интересы.

По правилам кредитования, проценты взыскиваются только на срок пользования кредитом. При досрочном расчете получается, что проценты уплачены за превышенный срок. Полученные финансы являются необоснованным обогащением и если невозможно достигнуть мирового соглашения, то придется обращаться в суд.

Юрист обратит внимание на следующие моменты:

- правила начисления процентов, отраженные в кредитном договоре;

- потребуется проверить суммы, проведя собственные вычисления;

- подается иск, подтвержденный платежными документами о погашении обязательств.

Грамотно подготовленное исковое заявление безусловно поможет выиграть дело. В данной ситуации требования банка являются необоснованными и превышающими полномочия.

При возникновении задолженности и отсутствии платежей в срок более трех месяцев, банк имеет право взыскать залоговое имущество. Как правило, залогом служит дорогостоящая недвижимость или автомобиль. На практике арестовать, реализовать собственность должника не так просто. Существуют много различных условий, которые должны неукоснительно исполняться.

Требования при взыскании залогового имущества:

- долг должен составлять 60% и более от суммы кредита, чтобы стал возможен арест имущества;

- если залогом служит единственное жилье, то арест его невозможен. Исключение касается ипотечного жилья;

- при наличии объективных обстоятельств, рекомендуется идти на мировое соглашение с банком. Будет разработана схема рефинансирования или реорганизации долга.

Суд может вынести постановление об исполнительном производстве и отчислении 50% от официальных доходов должника. Такое решение может быть обжаловано, если у ответчика есть объективные доказательства, например, наличие иждивенцев или тяжелого заболевания.

В ситуации, когда кредит оформлен на документы клиента, сведения о мошеннических действиях поступают в случае отсутствия платежей. Только тогда мнимый заемщик узнает о сложившейся ситуации, о том, что преступник воспользовался его паспортными данными. Поэтому при утере паспорта нужно сразу писать заявление в полицию.

Потребуется доказать, что подпись под договором поставлена третьим лицом, провести почерковедческую экспертизу. Могут понадобиться записи видеонаблюдения, показания свидетелей. Например, в день подписания кредитного соглашения, гражданин находился за границей или в больнице без возможности передвижения. После окончания рассмотрения конфликта, потребуется обратиться с требованием очистки испорченной необоснованно кредитной истории.

Оспорить банковские требования, снизить необоснованно завышенные неустойки можно, заручившись юридической помощью опытных юристов, специализирующихся в судебных спорах с банками по кредитам. Своевременно обратившись к юристам, пользователь может рассчитывать на грамотное составление процессуальных документов, направление их по подсудности в суды. Документы и иски будут приняты сразу, без возврата на доработку и исправление.

Юрист поможет обосновать требование, приложить собственный расчет обязательств. Например, суд имеет право снизить размер кредитной неустойки, если начисленные проценты и пени значительно превышают сумму основного кредита. Адвокат поможет оформить банкротство физического лица, если есть основания.

Пройти процедуру банкротства без юридической поддержки практически невозможно, наши юристы всесторонне защитят интересы заемщика, попавшего в сложную жизненную ситуацию.

Досудебное урегулирование споров с банком

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Консультация бесплатна!

Post Views: 42

myjus.ru

Споры с банком по кредиту. Что делать, если банк подал в суд за неуплату?

Разные обстоятельства порождают судебные споры с банками и в одиночку противостоять огромному штату кредитных юристов — сложно. Правильная тактика и своевременная правовая поддержка консультантов сайта 33urista.ru помогут самостоятельно отстоять свою правоту.

Неправильно начислили проценты? Хотят забрать залоговое имущество? Незаконно оформили кредит? Ответы на эти и другие вопросы вы получите на сайте.

Что делать, если банк подал в суд за неуплату кредита?

Оказаться в должниках у банка не сложно – уволили с работы, урезали зарплату, повысили цены на коммунальные услуги и продукты, и начал копиться долг. В такой ситуации банковская организация обращается в суд для защиты имущественных интересов. Что делать, если банк подал в суд за неуплату кредита рассказывают специалисты по банковским спорам.

Первое что делать, если банк подал в суд за неуплату кредита – перестать паниковать. Необходимо изучить документы – договор, претензии, исковое заявление и приложенные к нему бумаги. Чтобы в ходе изучения документации найти путь решения проблемы, следует обратиться за помощью к грамотному юристу. Специалист объяснит сложные правовые аспекты, поможет в поиске законов и судебной практики.

Второе действие – подготовка защиты. Необходимо собрать доказательства незаконности отдельных условий договора, обстоятельств, позволяющих уменьшить сумму требований. Если необходимо составить встречный иск или другие процессуальные ходатайства (о перенесении рассмотрения дела, приобщении документов).

Третий шаг – присутствие в судебном заседании. Банк при подаче иска руководствуется кредитным договором, суд вправе рассмотреть его требования в порядке заочного производства, что повлияет на возможность представления суду доказательств и заявлений. Без опытного юриста в суд ходить не стоит. Общение с судом возможно только в строго очерченных рамках, не зная которые легко поставить себя в невыгодное положение.

Четвертое действие начинается, если судом вынесено решение, нежелательное для вас. В этом случае его необходимо оспорить, подав апелляционную жалобу (она, в том числе, позволит приостановить исполнение судебного акта). Помощь юриста важна – он поможет правильно составить претензию, найти доказательства необоснованности судебного решения. Без специалиста сделать это сложно. Если апелляционная инстанция не изменит решение, следует продолжить обжалование через кассационный пересмотр.

Последнее – исполнение принятого судом решения. Квалифицированная правовая поддержка позволит отстоять права в ходе исполнительного производства, защитить себя от произвола судебных приставов.

Если банк подал в суд за неуплату кредита и вы не знаете что делать, обращайтесь на сайт 33urista.ru. Здесь работают квалифицированные юристы, которые ответят на ваши вопросы бесплатно. В ситуации, когда вам необходима широкая правовая помощь в ходе судебного разбирательства вам будут предложены платные услуги. В любом случае сотрудники помогут решить денежные проблемы быстро и качественно.

Как подать в суд на банк по кредиту самостоятельно?

Закон предоставляет право на судебную защиту всем участникам договорных отношений. Правда, в конфликтах с банковскими учреждениями сложно выиграть, поэтому должники боятся начинать разбирательство. Но это неправильно. Чтобы добиться справедливости в подобной ситуации, стоит понять, как подать в суд на банк по кредиту.

Ответить на этот вопрос помогут юристы сайта.

Они расскажут:

- В каких случаях стоит подавать иск.

- Как его правильно оформить.

- Какие документы приложить, чтобы начать рассмотрение конфликта.

Сотрудники портала ответят на все ваши вопросы совершенно бесплатно, а в случае необходимости дополнительного участия в рассмотрении спора, предложат платные услуги. Благодаря их помощи, вы сможете отстоять свои права в любых конфликтных ситуациях.

Как выиграть суд с банком по кредиту

Страх проиграть дело мешает должникам отстаивать права в конфликтах с банковскими учреждениями. В подобной ситуации поможет обращение за правовой поддержкой к грамотным юристам.

Специалист, изучив договоры, графики платежей, дополнительные соглашения расскажет, как выиграть суд с банком по кредиту. Он объяснит, какие доказательства предоставить для получения положительного результата, поможет составить необходимые ходатайства и заявления.

Если хотите выиграть судебное дело с кредитной организацией, но не знаете, как это сделать, то обращение на сайт 33urista.ru решит проблему. Адвокаты портала 33urista.ru объяснят важные правовые моменты разбирательства и помогут грамотно отстоять интересы в ходе судебного заседания.

Благодаря их поддержке, вы добьетесь справедливого решения суда, выйдите победителем из любой ситуации.

ТОП4 вопроса по судебным спорам с банками

1. Банк заставляет платить проценты, хотя кредит погашен?

Такое действие характерно для аннуитетного платежа, представляющего собой равный по размеру взнос в течение срока договора. При нем сначала погашаются большими суммами проценты и малыми — основной долг. Если займ уплачен досрочно, то может выясниться, что деньги ушли на погашение будущих процентов, а долг почти не снизился. В этом споре с банком шансы велики.

Проценты уплачиваются заемщиком с момента выдачи кредита и до фактического возврата, то есть, только за время пользования займом. Поступившие банку сверх этого деньги — считаются необоснованным обогащением и подлежит возврату. Но в этом случае спор с банком — неизбежен.

В такой ситуации следует вести себя так:

- Подробно изучите кредитный договор. Уделите внимание методу расчета платежей.

- Проведите самостоятельные вычисления. Алгоритмов в интернете предостаточно.

- Подготовьте иск и направьте в суд, приложив претензию банка и квитанции об уплате кредита. Составить грамотное заявление поможет юрист, практикующий в банковской сфере.

Выполняя все действия, вы отобьетесь от незаконных требований. Спор с банком по кредиту решится в вашу пользу. Недавняя судебная практика подтверждает правоту заемщика в этих случаях.

2. Что делать, если банки грозят отобрать имущество?

Когда кредит не выплачивается, банки вправе забрать залоговое имущество в счет долга. Но на практике не все так просто.

Если дело находится в суде и решается вопрос об изъятии предмета залога, знайте следующее:

- При небольшой сумме долга, к примеру, 10—15% от кредита, суд не разрешит банку забрать имущество. Такое практикуется, если долг свыше 60% и более.

- Отобрать дом или квартиру помешают многочисленные ограничения. Например, когда у вас это единственное жилье.

- Если источник дохода потерян по уважительной причине (отсутствие работы, срочная операция, форс-мажор), то просите заключения мирового соглашения. Кредитные споры с должником в таких ситуациях заканчиваются примирением и банки подписывают новый график.

В последнем варианте кредитные организации могут претендовать на половину доходов должника. Но, при рассмотрении спора с банком в суде, учитывается имущественное положение, наличие иждивенцев, и тогда вы ограничитесь меньшими суммами.

3. На вас оформили чужой кредит?

О незаконном кредите узнают, когда к человеку начинают поступать звонки с банков или от коллекторов с требованиями погасить долг. Обычно мошенники оформляют займы по утерянным или ворованным документам либо с помощью сотрудника кредитной организации, где имеется копия вашего паспорта.

- Если споры в отношении вас уже рассматриваются в суде, то поступить следует таким образом:

- Незамедлительно подайте заявление в правоохранительные органы. В случае утери паспорта — приложите подтверждающую справку.

- Ознакомьтесь с документацией кредитного досье. Вы выявите что-либо подозрительное или не соответствующее действительности.

- Запросите запись видеонаблюдения. Она покажет, что кредитный договор вами не подписывался.

- Ходатайствуйте о проведении почерковедческой экспертизы.

Разрешив споры с банками по кредитам, не забудьте обратиться в Центробанк РФ для очистки кредитной истории.

4. Когда нужна правовая помощь в спорах с банком?

Ничего не предпринимая, и просто дожидаться решения суда не стоит. Протянув время, вы усугубите ситуацию. Поэтому, если вы не знаете что делать, если банк подал в суд за неуплату кредита — нужно заручиться юридической помощью.

Если конфликт зашел в тупик, вы не знаете, как поступить, адвокат ресурса 33urista.ru поможет:

- оспорить банковские требования;

- отменить неправильно начисленные проценты, комиссии и штрафы;

- решить проблемы с залоговым имуществом;

- урегулировать юридические споры с банками;

- снизить самовольно повышенные процентные ставки;

- аннулировать незаконные кредиты.

Обращайтесь за правовой помощью к антиколлекторам сайта “33 Юриста.ру”, грамотная юридическая консультация, а главное — своевременная помощь, решит любые проблемы с коммерческими учреждениями.

33urista.ru

Как вести себя в суде по кредиту, что говорить?

Если заемщик систематически пропускает платежи по кредиту, в результате чего его задолженность по погашению кредитного договора растет, банк может подать в суд на должника. Банки подают иски против должников на основании современных требований законодательства, которое использует суд как основной и весьма эффективный инструмент для принуждения заемщиков, имеющих долги по кредитам, к исполнению своих обязательств перед банками. Поскольку судебное преследование должников превращается в массовое явление, должники должны знать, как им строить линию своей защиты в суде.

Для должника основной задачей в суде будет добиваться изменения условий по кредитному договору, позволяющих им выплачивать свою задолженность максимально комфортно. Требовать в суде списания основного долга, понятно, бесполезно. Но сделать условия расчета более приближенными к фактическому финансовому положению заемщика, испытывающего трудности – вполне выполнимая задача. Рассмотрим порядок действий как вести себя в суде по кредиту, что говорить в ответ на вопросы судьи.

Вопросы, рассмотренные в материале:

- Как вести себя в суде — советы заемщику

- Представительство в суде по кредиту

Как вести себя в суде — советы заемщику

Главное, на чем должен сосредоточиться заемщик в судебном процессе – это на уменьшении суммы задолженности путем сокращения дополнительных платежей, в том числе штрафов и неустоек, и на получении судебной защиты. Далее необходимо зафиксировать сумму задолженности и добиваться изменения условий и порядка погашения задолженности с тем, чтобы порядок соответствовал финансовым возможностям заемщика.

Позиция заемщика, выступающего в качестве ответчика, должна обеспечить следующие решения:

- О признании неоспоримой суммы долга, в том числе суммы денег, полученной от банка по кредитному договору. Спорить с этой суммой невозможно, и лучше этого не делать. В противном случае суд расценит такие действия в качестве попытки затянуть разбирательство и уйти от ответственности без оснований. Но для уменьшения дополнительных платежей, в том числе процентов по кредиту, необходимо приложить усилия.

- Об уменьшении или полном исключении неустойки из суммы долга, мотивируя это тем, что просрочка оказалась вынужденной и была обусловлена непреодолимыми причинами, например, изменившимся в худшую сторону финансовым положением заемщика, потерей им здоровья, работы и т.п. Данные обстоятельства должны иметь документальные подтверждения.

- Необходимо сделать перерасчет суммы вашего долга согласно требований банка. В результате перерасчета вы должны прийти к выводу о законности и верности требований банка. Необходимо проверить правильность начисления процентов, правильности введения неустойки и размера неустойки, проверить начисления комиссий и прочих платежей. Вы должны сравнить произведенные расчеты с требованиями банка, с требованием законодательства и с условиями кредитного договора. При выявлении нарушений в части касающейся условий кредитного договора вы можете требовать признания условий договора недействительными. При выявлении нарушений в условиях договора и нарушений законодательства при начислении суммы долга вы можете требовать от суда отказать банку в удовлетворении его требований в конкретной сумме долга.

- Также необходимо обеспечить себе реальные условия выполнения ваших обязательств по погашению кредита. Вы имеете право ходатайствовать перед судом об установлении отсрочки выполнения ваших долговых обязательств или о рассрочке их выполнения. Приведя доказательство вынужденного характера образовавшейся задолженности, в том числе медицинские справки, справки о доходах, справки о семейном положении, документы о составе семьи и т.п. документы, показывающие, что финансовое положение вашей семьи действительно ухудшилось, и вы не в состоянии погашать кредитные обязательства на прежних условиях, вы должны добиться определения фиксированной суммы или процента от доходов, которые вы будете готовы вносить в качестве исполнения финансовых обязательств перед банком.

Линия вашего поведения в суде (или поведения вашего представителя) должна основываться на конструктивном оперировании документами и фактами, без эмоций и споров со стороной обвинения и тем более с судом. На каждый аргумент стороны обвинения вы должны представить свои доказательства и основания, демонстрирующие и доказывающие вашу линию поведения.

Цель будет выполнена, если в результате ваша позиция с помощью документальных доказательств будет понятно доведена до суда и суд убедится в том, что ваши действия обусловлены необходимостью, а не злым умыслом.

Рекомендуем

«Что будет, если после суда не платить за кредит»

Подробнее

Представительство в суде по кредиту

Вы имеете право защищаться во время судебного заседания самостоятельно. Однако в большинстве случаев квалифицированная помощь профессионального юриста, особенно специализирующегося на защите прав кредитных должников, представляющего ваши интересы, способна принести вам куда большие результаты.

Решение довериться юристу будет более грамотным как с точки зрения более профессиональной и быстрой подготовки необходимой документации, так и с точки зрения подачи вашей информации в юридически грамотном стиле. При этом участвовать в процессе лично вы можете также без ограничений.

www.papabankir.ru