Сколько можно не платить кредит без последствий: Что будет, если вообще не платить кредит? Последствия неуплаты в 2021 году.

Сколько времени можно не платить по кредиту, прежде чем это станет проблемой?

Кредит — это всегда серьёзная финансовая и юридическая проблема для заёмщика.

Если не внести предусмотренный платёж в срок, то кредитная организация может:

- начислить проценты за просрочку;

- обратиться в суд за взысканием.

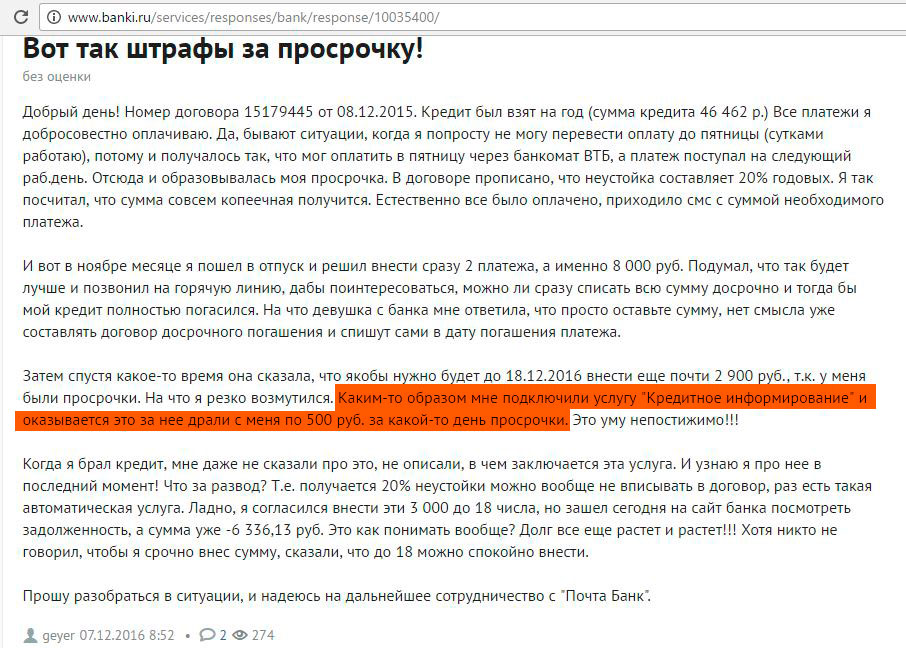

Сроки, когда проблемы становятся действительно гигантскими, определяются в заключённом контракте: некоторые банки применяют штрафные санкции прямо на следующий день просрочки, другие ждут чуть больше времени.

В любом случае отсутствие платежей приведёт к увеличению объёмов долга и обращению в суд. Последний, к слову, церемониться с должником не будет.

Каковы сроки обращения в судебные инстанции?

Срок между началом просрочки и обращением в суд в каждом банке свой.

Крупные финансовые организации, имеющие сильные юридические отделы и службы взысканий, подают в суд в течение 3−7 месяцев с момента образования задолженности.

«Мелкие» банки изначально пытаются договориться с должником мирно, однако если человек не идёт на контакт — дело отправляют в суд. Или продают.

Сроки самого суда тоже различны — обычно от 2 до 10 месяцев, но всё зависит от загруженности органа власти и обстоятельств дела.

Дело дошло до суда. Как снизить процент за просрочку?

Суды иногда помогают гражданам, существенно снижая проценты, начисленные банком за просрочку кредита. Для этого нужно предъявить документы, которые подтверждают:

- ухудшение материального положения гражданина в связи с болезнью или серьёзной травмой;

- попытки самого заёмщика выйти на связь с банком — желательно предоставить записи телефонных разговоров, письменные обращения, содержащие просьбы реструктуризации задолженности;

- наличие иждивенцев;

- отсутствие негативных откликов о работе гражданина со стороны других граждан.

Согласится ли суд снизить сумму компенсации банку?

Всё зависит от жизненных обстоятельств, их документального оформления, а также собственных представлений о справедливости и законности.

Пример из практики. Гражданин перед тюрьмой получил кредит, который не погашал в установленные сроки. Банк потребовал вернуть всю сумму и проценты сверху. Суд постановил снизить размер процентов (с 72% до 17%), а также удовлетворить требования истца в полном объёме.

Каковы последствия судебного решения по делу о взыскании задолженности?

Все они предусмотрены законодательством об исполнительном производстве: судебный пристав начинает розыск денег и имущества должника, направляет запросы в разные коммерческие организации и органы власти. Обнаруженные финансовые средства на счетах блокируются.

Если денег не хватает — взыскание обращают на вещи. Их описывают, а потом продают с торгов, чаще всего по минимальной стоимости.

Что будет если не платить кредит – советы юристов 2020

От форс-мажоров не застрахован никто, а советы в Интернете очень расходятся, начиная от с легкой руки данных советов «да ничего не будет, забей» до разнокалиберных ужасов с выселением на улицу. Команда Financer.com пообщалась с юристами, банковскими сотрудниками и финансовыми экспертами и составила подробную инструкцию о том, что будет, если не платить кредит или если платить его не полностью.

Команда Financer.com пообщалась с юристами, банковскими сотрудниками и финансовыми экспертами и составила подробную инструкцию о том, что будет, если не платить кредит или если платить его не полностью.

Обязательно дочитайте статью до конца – последним блоком дается короткая, но подробная инструкция, что делать в подобной ситуации.

Что произойдет если не платить кредит

Допустим, заемщику задержали зарплату или случился другой форс-мажор – и он не может внести ежемесячный платеж.

- в зависимости от условий договора, с первого – пятого дня просрочки начнут начисляться пени + должнику начислят штраф за просрочку

- с клиентом свяжется банковский сотрудник, чтобы напомнить о просрочке и выяснить, что происходит

- информация будет передана в БКИ – влияние на кредитную историю зависит от длительности просрочки, самыми серьезными считают задержки длительностью более 90 дней

Дальнейшее развитие событий зависит только от заемщика.

Что будет, если игнорировать и не отвечать на звонки

Как ни странно, одной из самых частых стратегий у должников становится игнорирование. Как будто, если не отвечать и не реагировать кредитор забудет о долге и спишет его.

В реальности ситуация совершенно иная:

- первый вариант – если заемщик никак не реагирует, и ситуация не решается, с высокой вероятностью долг будет передан коллекторскому агентству;

- второй вариант – банк или уже коллекторы могут обратиться в суд для взыскания задолженности, в таком случае у должника будут изъяты финансовые средства, а возможно, и имущество для погашения долга;

- третий вариант – если речь идет об ипотеке или ином залоговом кредите, залоговое имущество реализуется на торгах для покрытия задолженности.

Могут ли отобрать квартиру

Один из самых частых вопросов, которому мы посвятили отдельную статью.

Теоретически закон на стороне должника – формально по закону у человека не имеют право отбирать единственное жилье, и некоторые заемщики считают это спасением.

На практике – никто не мешает кредитору реализовать залоговое имущество с предоставлением заемщику другой жилплощади. Как вы понимаете, это просто будет некое дешевое жилье с минимальным числом квадратных метров (вплоть до комнаты в коммуналке).

Что могут сделать коллекторы

Существуют два совершенно полярных заблуждения:

- Это страшные всемогущие люди. Они растрезвонят о проблемах всему миру, сожгут ваш дом и искалечат должника.

- Коллекторы ничего не могут. Они просто пугают. Достаточно не реагировать, и все рассосется само собой.

Истина, как всегда где-то рядом.

Что реально могут сделать коллекторы

Максимальный лимит – 1 раз в день, 2 раза в неделю, 8 раз в месяц.

Допустимый период звонка – с 08:00 до 22:00 в будние дни и с 9:00 до 20:00 в выходные

- Встречаться лично

Максимальный лимит – 1 раз в неделю

- Отправлять сообщения

Голосовые, текстовые и т. д.

д.

Максимальный лимит – 2 раза в день, 4 раза в неделю, 16 раз в месяц.

- Общаться о задолженности с третьими лицами

Только если это указано в кредитном договоре. К сожалению, данный пункт многие заемщики не замечают – и это еще один повод внимательно читать текст документа перед подписанием.

В кредитном договоре также могут быть прописаны иные условия, однако должник имеет право отказаться от взаимодействия с коллектором.

Помните

При любом взаимодействии связывающийся с вами сотрудник обязан назвать свои имя и фамилию, а также сообщить наименование кредитора, чьим представителем он является.

Что коллекторы не имеют права делать

- Оказывать психологическое давление

Оскорблять, унижать, угрожать причинением вреда здоровью, жизни, имуществу.

- Применять физическую силу

- Наносить материальный вред

В том числе, портить имущество любым способом.

- Раскрывать сведения о долге третьим лицам

Даже если в договоре прописано право на связь с родственниками или иными людьми, коллектор только имеет право пытаться найти должника. Сообщать о сумме задолженности (и тем более, делать это публично – надписями в подъезде, объявлениями в Интернете) коллектор не имеет права.

- Обманывать и давать заведомо неверную информацию

Например, говорить о своей принадлежности к госорганам, завышать сумму задолженности и т.д.

Можно ли не общаться с коллектором

Можно. Для этого нужно подать заявлению коллектору или кредитору о нежелании общаться.

Важно понимать, что в таком случае со 100% вероятностью последует обращение в суд.

Если с должника будут взыскивать деньги по суду, реализация этого мероприятия перейдет к судебным приставам, с которыми договориться уже не получится – придется платить.

Что делать, если ваши права нарушаются

- В первую очередь, если дело дошло до коллекторского агентства, не стоит сразу отказываться идти на контакт.

Под давлением закона многие подобные фирмы сейчас общаются вполне корректно. И зачастую в интересах должника пойти на мировую и прийти к компромиссу.

Под давлением закона многие подобные фирмы сейчас общаются вполне корректно. И зачастую в интересах должника пойти на мировую и прийти к компромиссу. - Если же ваши права нарушаются, в вашу сторону допускают некорректное общение, обрывают телефон, заваливают сообщениями, обратитесь в ФССП (Федеральную Службу Судебных Приставов). Обращения можно подать онлайн. В случае психологического давления, угроз, причинения материального или физического вреда, обязательно подайте заявление в полицию.

- Если банк не сообщил о передаче долга коллекторам (а кредитор обязан это сделать), подайте жалобу через онлайн-форму на сайте ЦБ РФ.

Осторожно! Мошенники

Что будет, если не платить кредит банку, но вернуть деньги коллектору?

Прежде чем делать это, обязательно проверьте коллекторское агентство на регистрацию в госреестре.

Нередко аферисты, через собственные внутренние каналы узнав о проблемах человека, начинают терроризировать его звонками, обещая убрать долг, например, за возвращение только части. Обрадованный человек торопиться отдать деньги… а потом выясняет, что все еще числится должником.

Обрадованный человек торопиться отдать деньги… а потом выясняет, что все еще числится должником.

Что будет, если платить кредит не полностью

При частичном платеже в любом случае считаются просрочки с начислением пени, штрафов и т.д.

Через какое-то время с вами обязательно свяжется сотрудник кредитной организации и поинтересуется, в чем причина задержки.

пени и штрафы меньше, чем если совсем не платить

меньше риски передачи долга коллекторскому агентству – пока кредитор понимает, что получает с должника некую «отдачу», он еще задумается, стоит ли передавать долг стороннему лицу (ведь безнадежные обязательства выкупаются по заведомо меньшей стоимости)

Плюсы хотя бы частичных платежей:

штрафы/пени в любом случае капают

кредитная история портится

если ситуация продолжительное время не решается (особенно если должник не выходит на связь и не вступает в диалог) долг в любом случае будете передан коллекторскому агентству

Минусы частичных платежей:

Подытожим

Если платить кредит не полностью, ситуация измениться незначительно. Конечно, это лучше, чем не платить совсем. Но оптимальная стратегия остается прежней – при возникновении финансовых затруднений, свяжитесь с кредитором и попробуйте найти компромисс:

Конечно, это лучше, чем не платить совсем. Но оптимальная стратегия остается прежней – при возникновении финансовых затруднений, свяжитесь с кредитором и попробуйте найти компромисс:

- подайте заявление на реструктуризацию

- запросите кредитные каникулы

- попробуйте вариант с рефинансированием

Что будет, если не платить кредит Сбербанку

Довольно часто заемщиков интересует ситуация по конкретному банку. И тогда появляются вопросы а-ля, что будет если не платить кредит Тинькофф, Альфа-банка, Сбербанка, Открытие и т.д.

На самом деле, порядок действий во всех банковских организациях примерно одинаков и, если вы брали ссуду действительно в крупной организации, а не в МФО «Рога и копыта», какого-то великого кошмара не будет.

Сотрудники ТОП-овых банков приучены в любой ситуации с достаточной вежливостью общаться с клиентами, даже имеющими серьезные просрочки. Конечно, нельзя исключать чисто человеческий фактор. Сюрприз в том, что даже будучи должником, при неадекватной беседе со стороны сотрудника, вы можете подать жалобу, и она обязательно будет рассмотрена.

В ситуации с долгом это не поможет, но некое моральное удовлетворение предоставит.

Что если дело дошло до суда

- Не игнорируйте ситуацию, обязательно обратитесь к юристу

- Соберите документальные подтверждения причины отсутствия платежей

- Воспользуйтесь помощью адвоката, чтобы добиться комфортных платежей

Определенный плюс в ситуации есть – как только кредитор подает в суд, прекращается начисление пеней и штрафов.

Плюс – с высокой долей вероятности гасить в таком случае придется только основное тело долга.

Существенный минус – надолго испорченная кредитная история, без возможности получить ссуду в другой организации, и необходимость в срочном порядке выполнить судебное предписание. Приставы церемониться не будут.

Стоит ли объявлять себя банкротом

Многим кажется довольно выгодной возможность объявить себя банкротом – согласно законодательству, в таком случае погашать задолженность не придется. В реальности это не лучшая стратегия.

В реальности это не лучшая стратегия.

Сам процесс объявления банкротом стоит денег, и в судебной практике есть несколько прецедентов, когда заемщику отказали в банкротстве именно потому, что у нег не было средств на эту процедуру. Парадокс, но тем не менее.

Поэтому банкротство очевидно не лучший выход.

Что делать

Итак, мы разобрались, что будет, если не платить кредит. Теперь вопрос, как поступить?

Действия зависят от стадии ситуации, на которой вы находитесь.

- Если просрочки еще нет. Вы просто понимаете, что не сможете внести как минимум следующий платеж, обязательно прочитайте статью о том, что делать, если нечем платить кредит.

- Просрочка образовалась, и банковская организация требует долг. В ваших интересах пойти на контакт и выработать устраивающую обе стороны стратегию. Это может быть реструктуризация долга, кредитные каникулы и т.д. Кредитор сам заинтересован в получении средств, поэтому с 90% вероятностью клиенту пойдут навстречу.

- Если долг уже передан коллекторам. Постарайтесь договориться с коллекторским агентством.

Обратите внимание

При проблемах с внесением кредитных платежей может помочь рефинансирование потребительского или ипотечного займа.

Вы можете не только снизить процент, но и получить сумму большую, чем задолженность, и какое-то время использовать ее для внесения платежей.

Важно помнить – практически ни одна банковская организация не согласиться рефинансировать заемщика, уже имеющего просрочку по обязательствам. Поэтому начинайте действовать сразу, как только появились проблемы.

Материал подготовлен на основе: Федерального закона N230, открытой информации банков, коллекторских агентств, БКИ, отзывов заемщиков

Челлендж по личным финансам: как оплачивать кредиты, если нет денег :: Новости :: РБК Инвестиции

Третий день финансового челленджа. Готовьтесь. Задание на сегодня, возможно, сделает вам больно и потребует много времени. Долги — неприятная вещь. Еще менее приятная затея — платить по ним

Готовьтесь. Задание на сегодня, возможно, сделает вам больно и потребует много времени. Долги — неприятная вещь. Еще менее приятная затея — платить по ним

Задание № 3. Разберитесь с долгами

Сегодня, когда мы говорим о долгах, в первую очередь имеем в виду кредиты перед банками. Когда человек начинает планировать личный бюджет, начинает откладывать деньги на большую покупку или инвестировать, самый первый и очевидный совет, который даст любой финансовый консультант, — «сначала избавьтесь от долгов и кредитов». Сказать легко, но на деле все не так просто.

Когда человек начинает планировать личный бюджет, начинает откладывать деньги на большую покупку или инвестировать, самый первый и очевидный совет, который даст любой финансовый консультант, — «сначала избавьтесь от долгов и кредитов». Сказать легко, но на деле все не так просто.

Допустим, у Пети два кредита в банке (один из них, например, ипотека) и еще кредитная карта. У Пети небольшая, но стабильная белая зарплата. Плюс он подрабатывает на фрилансе. В итоге его доход состоит 50/50 из постоянного заработка и периодического. По одному кредиту ему удается регулярно вносить платежи, а вот со вторым возникают трудности — Петя иногда пропускает платежи в те месяцы, когда подработки мало или совсем нет. В такие периоды Петя прибегает к кредитной карте.

Но однажды наступает черная полоса. За примером далеко ходить не надо — возьмем пандемию коронавируса и последующий кризис. Петю увольняют с работы, фриланса мало. Если у нашего героя есть финансовая подушка, продержаться можно. Но на одной финансовой подушке далеко не уедешь. В конце концов она закончится, а долги и повседневные траты никто не отменял. И пока неизвестно, сколько займет поиск новой работы. А если подушки и вовсе нет, ситуация уже приобретает масштаб катастрофы.

Но на одной финансовой подушке далеко не уедешь. В конце концов она закончится, а долги и повседневные траты никто не отменял. И пока неизвестно, сколько займет поиск новой работы. А если подушки и вовсе нет, ситуация уже приобретает масштаб катастрофы.

Наш Петя оказывается в ситуации, когда платить по кредитам ему становится нечем. Как и в случае с кредитом, банк взимает процент за использование кредитной карты. При этом у большинства кредиток есть беспроцентный период, когда платить за пользование деньгами банка не нужно. Он может составлять от 50 до 100 дней в зависимости от тарифа. Но если не внести деньги до окончания этого периода, банк спишет проценты. Причем по кредитной карте они обычно намного больше, чем по обычному потребительскому кредиту, и могут достигать почти 40%. И вот Петя не вписался в беспроцентный период и вынужден заплатить комиссию. Как выбраться из этой ситуации?

Как платить по кредитам, если нет денег

Если вы оказались на месте Пети, то для начала внимательно пересчитайте все свои долги.

Следующий шаг — понять, с каким долгом разобраться в первую очередь. Тут стоит начать с долга с самой высокой процентной ставкой. Потому что чем дольше он у вас есть, тем больше переплата. Дальше начнется стадия переговоров. У банков можно попросить предоставить вам условия, по которым будет проще выплачивать долг. Главное — честно описать банку сложившуюся ситуацию.

Есть несколько способов упростить себе жизнь, когда нечем платить. Если у вас временные трудности, можно попросить у банка кредитные каникулы по одному из кредитов. Также банк может продлить срок выплат. Это уменьшит сумму разового платежа. Если у вас кредит на три года, его можно растянуть на пять лет.

К примеру, банк может разрешить вам в ближайшие два месяца вносить половину от обычного платежа, а потом полтора размера обычного платежа, чтобы восполнить долг. Здесь важно понять, когда вы точно будете способны платить по кредиту. Также есть возможность рефинансировать кредит, ипотеку или даже кредитную карту. Об этом мы подробно рассказывали в другой статье. Если и это не поможет, можете объявить себя банкротом. Это самый радикальный метод. Если вы признаете себя неплатежеспособным, у вас могут возникнуть проблемы с поиском работы, сложно будет открыть бизнес, не говоря уже о том, чтобы взять новый кредит.

Продайте все, что можно

Один читатель писал на форуме: «Я оказался в ситуации, когда платить по долгам было нечем. Тогда мне помогло следующее: я занял денег у родных — получил беспроцентный долг, который теперь надо вернуть. Сократил траты до минимума (никакой налички, никаких излишеств, только плата за квартиру и продукты).

Конечно, самый очевидный способ найти дополнительные средства, чтобы выбраться из долгов, — попросить прибавку к зарплате, найти новую работу, если со старой уволили, или взять подработку. Но если таких возможностей нет, то можно продать ненужные вещи — старую технику, которой не пользуетесь, мебель, книги, одежду. Все, что сочтете нужным.

Проверьте кредитную историю и рейтинг

Представим, что Петя, которого мы приводили в качестве примера в начале статьи, подсчитал все свои долги и решил, как в его ситуации будет лучше всего разобраться с ними. Жизнь Пети стала проще. Теперь у него есть четкий план, а будущее менее туманно и удручающе. Петя постепенно начал следовать этому плану и в конце концов ему удалось закрыть все просроченные платежи по ипотеке, закрыть второй кредит и выплатить набежавшие проценты по кредитной карте. Последнее, что стоит сделать Пете, — проверить свою кредитную историю и кредитный рейтинг

.

Последнее, что стоит сделать Пете, — проверить свою кредитную историю и кредитный рейтинг

.

Кредитная история показывает, сколько у вас было кредитов, насколько прилежно вы их выплачивали и каким был график платежей. Там есть информация о закрытых и открытых займах и аналогичная информация по кредитным картам. На основе кредитной истории формируется кредитный рейтинг. Оба этих отчета можно проверить в Национальном бюро кредитных историй. Для этого нужно зайти в личный кабинет. Получить отчеты можно, только если у вас есть подтвержденная учетная запись на портале госуслуг.

Когда у вас просроченные кредиты, рейтинг портится. Чем ниже он у вас, тем больше у банков сомнений, выдавать ли вам кредит в будущем. Так что если у вас проблемы с долгами, как у Пети, скорее всего, ваш рейтинг уже испорчен. И в будущем кредиты вам будет сложно взять. Но это не беда. Если дальше будете платить исправно, рейтинг улучшится. Также чем старше данные по кредитам, тем меньше банки на них обращают внимание. Спустя пять или десять лет сегодняшние просроченные платежи будут уже не так важны для банков, ведь за это время в вашей жизни могло многое поменяться.

И в будущем кредиты вам будет сложно взять. Но это не беда. Если дальше будете платить исправно, рейтинг улучшится. Также чем старше данные по кредитам, тем меньше банки на них обращают внимание. Спустя пять или десять лет сегодняшние просроченные платежи будут уже не так важны для банков, ведь за это время в вашей жизни могло многое поменяться.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск.«Досрочное истребование задолженности» — что это?

Досрочное истребование задолженности, или, как его еще называют, досрочное истребование кредита, для одних заемщиков может стать кульминацией в череде финансовых неудач, а для других — громом среди ясного неба. Что все это значит, что делать в подобной ситуации и у кого попросить помощи? Об этом читайте в нашей статье.

Что все это значит, что делать в подобной ситуации и у кого попросить помощи? Об этом читайте в нашей статье.

Что значит досрочно?

Когда вы заключаете кредитный договор с банком, согласно действующему законодательству в тексте документа обязательно указывается не только сумма кредита, но и срок, в течение которого деньги необходимо вернуть с процентами. Однако в отдельных случаях банк вправе потребовать возврата всей суммы займа до истечения срока действия договора. Сам договор при этом может быть расторгнут.

«При нарушении заемщиком обязательств по договору банк вправе досрочно взыскивать предоставленные кредиты и начисленные по ним проценты, если это предусмотрено договором, а также обращать взыскание на заложенное имущество в порядке, установленном федеральным законом», — ст.33 Федерального закона № 395-1 «О банках и банковской деятельности»

Кто в зоне риска

О каких же нарушенных обязательствах идет речь? Их не так много:

- нарушение графика платежей — вы вносите оплату несвоевременно либо не в полном объеме и у вас появляется просроченная задолженность

- нецелевое использование целевого кредита — вы взяли ипотеку, но не купили жилье и не сделали ремонт, а потратили деньги на отдых или вложили в бизнес

Кроме того, негативным сигналом для кредитора будут аресты счетов и имущества, предписания судебных приставов о взыскании задолженности (по другим кредитам или по алиментам), которые косвенно говорят об ухудшении финансового положения клиента и о рисках невозврата кредита.

Почему банки идут на этот шаг?

Досрочное истребование задолженности — одна из крайних мер воздействия на должников. Она применяется только к тем клиентам, в отношении которых возникают обоснованные подозрения, что с погашением кредита могут возникнуть или уже есть серьезные проблемы. С помощью подобных требований финансовые организации пытаются защитить себя от самых негативных последствий, ведь если клиенты не будут возвращать кредиты, сами кредиторы понесут серьезные убытки и не смогут выполнять уже свои обязательства — выдавать новые кредиты и обеспечивать доходность депозитов.

Стоит отметить, что досрочное истребование задолженности не применяется в отношении ответственных заемщиков: если вы вовремя погашаете кредит, банк не имеет права требовать от вас возврата полной суммы раньше истечения срока договора. В этом случае закон на вашей стороне.

Требует или не требует?

Досрочное истребование задолженности не происходит случайно или тайно. Вам обязательно придет уведомление о том, что банк принял решение потребовать оплаты всей суммы кредита единовременно. Обычно это официальное письмо от банка, в котором он сообщает о готовности расторгнуть кредитный договор, а также указывает сумму задолженности и срок (как правило, это 30 дней), в течение которого деньги должны поступить на кредитный счет для последующего списания.

Вам обязательно придет уведомление о том, что банк принял решение потребовать оплаты всей суммы кредита единовременно. Обычно это официальное письмо от банка, в котором он сообщает о готовности расторгнуть кредитный договор, а также указывает сумму задолженности и срок (как правило, это 30 дней), в течение которого деньги должны поступить на кредитный счет для последующего списания.

Обратите внимание: даже на этой непростой стадии взаимоотношений с кредитором еще можно прийти к взаимопониманию. Если вы действительно испытываете финансовые трудности, которые не позволяют вам своевременно погашать кредит, обязательно позвоните представителю банка и сообщите о текущем положении дел. Благодаря вашей инициативе банк может отменить требование досрочно вернуть весь кредит. Ни один банк не заинтересован в потере клиента и ухудшении его кредитной истории, поэтому всегда готов пойти навстречу тем, кто действительно хочет выполнить свои обязательства.

Полезный совет: даже если вы можете платить совсем небольшую сумму, но регулярно — делайте это! Кредитор будет видеть, что вы хотите ликвидировать свою задолженность.

Так риск расторжения кредитного договора снизится.

Если вам пришло уведомление о досрочном истребовании задолженности от банка «Открытие»:

- позвоните специалисту банка по телефону 8 800 500-70-44 или закажите обратный звонок

- будьте готовы обсудить со специалистом возможные варианты погашения кредита

- если вы попали в затруднительное финансовое положение, подготовьте документы, достоверно подтверждающие снижение дохода и отсутствие возможности дополнительного заработка. Вам могут предложить программы по снижению финансовой нагрузки, такие как реструктуризация кредита, рефинансирование или изменение графика платежей

- если все предложения банка вам не подходят — погасите кредит в отведенный вам срок согласно уведомлению о досрочном истребовании задолженности

Что ждёт поручителя по кредиту и другим договорам

Есть заблуждение, что быть поручителем по кредиту — просто бумажная формальность. Это не так.

Поручительство — это серьёзная ответственность по чужому долгу. Если один предприниматель поручился за другого, он рискует вернуть деньги, которые не брал.

💸 О поручительстве на юридическом языке написано в § 5 Гражданского кодекса.

💸 Спорные моменты разъяснил ВАС в Постановлении Пленума № 42.

💸 Суть поручительства простым языком на интересных примерах — в нашей статье.

Поручитель соглашается погасить чужой долг

Поручительство — это обещание погасить чужой долг, если должник не заплатит.

Чаще всего поручительство требуют банки, когда дают кредит. Но нередко на нём настаивают поставщики, подрядчики и перевозчики для гарантии оплаты. Оба варианта одинаково ответственны.

Выплата долга — ещё не всё. Поручитель платит пени за просрочку и убытки, например, на юристов, когда кредитору пришлось идти в суд. Он рискует отдать значительно больше денег, чем брал должник.

На поручительство оформляют договор. В нём пишут, что поручитель отвечает перед кредитором за конкретный долг должника. Устное обещание не работает.

Если все хорошо и должник заплатил, поручительство снимается.

Поручительство действует после прекращения сотрудничества

В жизни предприниматели соглашаются платить за кого-то другого, когда есть общий экономический интерес. Учредители берут ответственность за долги своего ООО, один ИП за другого — когда сотрудничают.

Тут важно знать, что прекращение общих дел не отменяет поручительства. Так пояснено в п. 9 Постановлении Пленума № 42. Поручительство — это реальное и строгое обязательство.

От поручительства нельзя отказаться, если передумали

Поручитель не может отказаться от договора. Пока кредитор не получит свои деньги, поручительство действует.

Однако срок, в течение которого кредитор может спросить деньги с поручителя, ограничен. Если кредитор опоздал, поручительство прекращается. Но, как правило, кредиторы хорошо помнят про сроки и поручителям везёт редко.

Срок поручительства записывают в договор. Без срока у кредитора есть год с даты просрочки, чтобы подать в суд. А если оплата не привязана к точной дате, то два года с даты подписания договора.

Поручительство не прекращается смертью должника или самого поручителя. Долг переходит к наследникам.

Бывает, банк повышает проценты по кредиту. И вроде как поручитель не подписывался на них. В этом случае он отвечает по старой процентной ставке. Но само поручительство всё равно действует.

В общем, договор поручительства практически неубиваем.

Если поручитель не заплатит добровольно, кредитор взыщет деньги через суд

Обычно поручители несут субсидиарную ответственность. Это значит, кредитор подаёт в суд на должника и поручителя вместе или на любого из них на выбор. Потом с исполнительным листом через приставов списывает долг со счёта любого.

На практике выходит, что снимают деньги или описывают имущество именно у поручителя. С должником и так понятно, что платить ему нечем или известно, что он официально банкрот.

Поручитель же получает арест карты, звонки коллекторов и ограничение на выезд из страны. А если спор был с банком, то вдобавок испорченную кредитную историю.

Реальные случаи, когда один предприниматель заплатил за другого

Мы нашли три примера в судебной практике, когда предприниматели расплатились по договорам поручительства.

💰 Судебное дело с поручителем по кредиту

Одна ИП поручилась за другого ИП по кредиту в 1 500 000 ₽ на пополнение оборотных средств.

Закупленный на 1 100 000 ₽ товар заёмщик заложил банку по этому же кредиту. Казалось, поручитель в безопасности — если что, банк продаст залог и кредит погасится.

Бизнес не взлетел. Заёмщик нарушил график платежей и накопил других долгов. Перед банком висел долг в 1 200 000 ₽. Чтобы спастись, предпринимателю пришлось банкротиться.

Банк не стал участвовать в банкротстве, а просто взыскал свои 1 200 000 ₽ с поручителя. Договор залога не спас. Выяснилось, что на товары не составили опись, поэтому залог не действует.

🛒 Судебное дело с поручителем по поставке

ООО закупило стройматериалы на 690 000 ₽ с отсрочкой платежа на две недели. Перед поставщиком поручился учредитель.

Прошёл год, но поставщик не получил оплату. Он насчитал пени и подал в суд на поручителя.

Поручительство сработало. С учредителя взыскали долг 690 000 ₽, а сверху 155 000 ₽ неустойки и 11 000 ₽ за госпошлину.

👷♂️ Судебное дело с поручителем по подряду

ООО заказало ремонт арендованного помещения под салон красоты на 1 800 000 ₽. Похоже, подрядчик сразу не доверял молодому бизнесу. Подрядчик попросил поручительство у ИП — собственника помещения.

ООО ремонт подрядчику не оплатило. А вот предприниматель отдаст ему свои 800 000 ₽ (по части платежей пропустили срок). Так решил суд.

Заплативший долг поручитель может требовать деньги с должника

Когда поручитель заплатил кредитору, он вправе требовать эти деньги с процентами от должника.

Добровольно должники с финансовыми проблемами не платят. Поэтому поручители обычно судятся, получают исполнительные листы и через приставов пытаются вернуть деньги.

С должниками в банкротстве хуже. Там надо собирать документы, включаться в реестр и следить за распродажей имущества. Возврат денег похож на лотерею — как повезёт.

Что в итоге

- Поручительство — не формальность для кредита или покупки товара с отсрочкой платежа. Поручителя ждёт реальная перспектива заплатить по чужому долгу.

- Нельзя отказаться от поручительства, потому что передумали.

- Поручиться за другого предпринимателя или юрлицо, когда вместе зарабатываете — хорошо. Но стоит помнить, что после прекращения партнёрства поручительство останется.

- Если всё-таки решились быть поручителем, внимательно прочитайте договор. Особенно если ручаетесь перед банком. Безакцептное списание денег у поручителя, автоматическое согласие на увеличение процента и подобные вещи лучше обсудить с юристом.

Юрист рассказал, когда и как можно отказаться от кредита

МОСКВА, 2 фев – ПРАЙМ. Банки все настойчивее соблазняют своих клиентов взять деньги в долг, и нередко решение об оформлении кредитного договора принимается импульсивно. Бывает, что уже после подписания документов необходимость в заемных средствах отпадает. В этой ситуации есть шанс расторгнуть соглашение с банком, рассказал агентству «Прайм» ведущий юрист компании Объединенный юридический центр «Парфенон» Павел Уткин.

Эксперт рассказал, кто должен погашать кредит, если заемщик умер

«Если клиент уже успел получить денежные средства, то беспрепятственно расторгнуть договор можно в течение 14 дней после его подписания. Это предусмотрено законом. К слову, в течение этого срока можно отказаться и от навязанных с кредитом услуг, вроде страховки. Если же прошло больше времени, то формально оформить возврат уже не получится», — говорит юрист.

Официальная формулировка процедуры — досрочное погашение. Банки не имеют права отказать в досрочном погашении, но могут ввести мораторий на преждевременное закрытие договора в течение 2-3 месяцев с даты подписания. Данная информация прописывается в соглашении, которое всегда надо читать крайне внимательно перед тем как ставить свою подпись. Кроме того, банк потребует уплатить проценты за использованные дни, отмечает он.

«В том случае, если заявка на кредит была одобрена банком, но договор заключен не был, то клиент может отказаться от оформления займа без каких-либо последствий. Для этого достаточно перестать контактировать с работниками банка либо заявить прямо, что данная услуга более не актуальна», — поясняет Уткин.

Некоторые менеджеры пытаются ввести людей в заблуждение и убедить их в невозможности отказаться от кредита на данной стадии, но это противоречит реальному положению дел, предупреждает юрист.

При это нужно отдавать себе отчет, что подобный отказ со стороны клиента способен подпортить отношение с банком, так что лучше все-таки представить уважительные причины отказа.

Какие вещи стоит покупать в кредит, а на что лучше накопить

«Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуться их будет довольно сложно», — говорит Уткин.

И если с продавцом-застройщиком еще можно договориться во внесудебном порядке, то заставить частное лицо вернуть деньги без его согласия практически невозможно. Как правило, самым простым способом решения проблемы является продажа ипотечной квартиры и использование вырученных денег для досрочного погашения займа, заключил юрист.

Популярные схемы, как не возвращать долг, и почему они не работают

Взять на измор коллекторов

В 2019 году работа коллекторов регулируется более строгими нормативными актами, чем несколько лет назад, чем и пользуются должники. Егор Черных поясняет, о чем идет речь:«В настоящее время коллекторам запрещено:

- звонить более 1 раза в день, более 2 раз в неделю и всего более 4 раз в месяц;

- звонить с 22 часов вечера до 8 утра, а в праздничные дни — с 20 часов вечера до 9 часов утра;

- писать сообщения более 2 раз в сутки, более 4 раз в неделю и всего более 16 раз в месяц;

- устраивать личные встречи чаще 1 раза в неделю;

- звонить родственникам и близким должника, если на то не получено согласие от должника и его родственников/близких;

- звонить и писать СМС, включая электронную почту и т. п., коллекторы могут только с открытых номеров, сказав/написав свои Ф.И.О. и название агентства».

Но все же ситуация потихоньку выправляется, и взыскатели долгов чаще начинают прибегать к законным средствам.

«Раньше коллекторы добивались возврата денег путем назойливого воздействия на должников. После вступления в силу антиколлекторского закона эффективность возврата долгов при помощи этого инструмента резко упала. Сейчас набирает популярность судебное взыскание, когда МФО передают дело в суд после нескольких безуспешных попыток решить вопрос с должником путем переговоров и добиваются возврата средств на основании решения суда. Этот вариант невыгоден для заемщика, т. к. помимо долга ему придется дополнительно оплачивать судебные издержки, а в кредитной истории появится негативная запись о его ненадежном финансовом поведении», — отмечает генеральный директор онлайн-сервиса микрокредитования «Честное слово» (МФК «Честное слово») Андрей Петков.

В стране с таким низким уровнем жизни не стоит рассчитывать, что тот, чей заработок зависит от успешности переговоров с должниками, просто так опустит руки и перестанет надоедать. Лучше не искать варианты, как не возвращать заем, а взять трубку и начать диалог.

Сфабриковать угон машины

Вариант для обладателей автокредитов. Суть схемы: машина перегоняется в другой регион и продается. Затем в страховую компанию поступает заявление от владельца о наступлении страхового случая. Способ даже с первого взгляда кажется рисковой затеей, но он не теряет популярности.Андрей Заводсков, директор по управлению высокорисковыми активами группы компаний Eqvanta, отмечает:

«По автокредитам, действительно, клиенты придумывают разные схемы, а ФССП не особо охотно ищут машины. Но на текущий момент есть и продвижения в этом направлении: многие кредиторы начинают себя страховать и ставить скрытые маяки на авто, а ФССП наладила взаимодействие с ГИБДД, и по камерам можно отследить перемещение автомобиля. Отдельно отмечу, что потеря авто не избавляет клиента от обязанности оплаты суммы долга, которая возможна через арест его счетов или иного имущества, удержания части заработной платы. Более того, потеря заложенного автомобиля позволяет кредитору потребовать досрочного погашения долга по займу, поэтому положение должника усложнится».

Что произойдет, если вы не заплатите студенческую ссуду?

Задолженность по студенческим займам — одна из самых больших проблем, влияющих на жизнь американцев сегодня. По данным Pew Research, около 20% заемщиков студенческих ссуд не имеют дефолта. У вас может возникнуть соблазн просто проигнорировать свой долг, но это очень плохая идея с серьезными последствиями.

Во многих отношениях невыплата по студенческой ссуде имеет точно такие же последствия, как и неплатеж по кредитной карте. Однако в одном ключевом отношении все может быть намного хуже.Большинство студенческих ссуд гарантировано федеральным правительством, а федералы обладают полномочиями, о которых сборщики долгов могут только мечтать. Вероятно, это будет не так плохо, как вооруженные маршалы у вашей двери, но это может быть очень неприятно.

Вот что происходит.

Ключевые выводы

- Вы можете использовать федеральные программы помощи по студенческим ссудам, чтобы помочь вам погасить свой долг до того, как он перейдет в дефолт.

- Сообщите своему кредитору, если у вас могут возникнуть проблемы с выплатой студенческой ссуды.

- Неуплата студенческой ссуды в течение 90 дней классифицирует задолженность как просроченную, что означает, что ваш кредитный рейтинг пострадает.

- По прошествии 270 дней студенческая ссуда погашается и может быть передана в коллекторское агентство для возврата.

Во-первых, вы «просрочили»

Если ваш платеж по кредиту просрочен на 90 дней, он официально считается «просроченным». Об этом факте сообщают во все три основных кредитных бюро. Ваш кредитный рейтинг пострадает.

Это означает, что любые новые заявки на получение кредита могут быть отклонены или предоставлены только по более высоким процентным ставкам, доступным для рискованных заемщиков. Плохой кредитный рейтинг может повлиять на вас и по другим причинам. Потенциальные работодатели часто проверяют кредитные рейтинги соискателей и могут использовать их как меру вашего характера. То же самое и с поставщиками услуг сотовой связи, которые могут отказать вам в желаемом контракте на обслуживание. Коммунальные предприятия могут потребовать залог от клиентов, которых они не считают кредитоспособными. Потенциальный домовладелец может отклонить ваше заявление.

В рамках реакции правительства США на пандемию COVID-19 все выплаты и проценты по федеральным студенческим кредитам приостанавливаются до 30 сентября 2021 года.

Учетная запись «используется по умолчанию»

Если ваш платеж задерживается на 270 дней, он официально считается «невыполненным». Финансовое учреждение, которому вы должны деньги, направляет ваш счет в коллекторское агентство. Агентство сделает все возможное, чтобы заставить вас заплатить, за исключением действий, запрещенных Законом о справедливой практике взыскания долгов (FDCPA).Коллекторы долга также могут взимать сборы, чтобы покрыть расходы на сбор денег.

Могут пройти годы, прежде чем федеральное правительство вмешается, но когда это произойдет, его полномочия значительны. Он может изъять ваш возврат налога и применить его к вашей непогашенной задолженности. Он может пополнить вашу зарплату, то есть свяжется с вашим работодателем и организует отправку части вашей зарплаты напрямую правительству.

Что вы можете сделать

Эти ужасные последствия можно избежать, но вам нужно действовать до того, как ваш кредит погаснет.Несколько федеральных программ призваны помочь, и они открыты для всех, у кого есть федеральные студенческие ссуды, такие как ссуды Stafford или Grad Plus, но не для родителей, которые взяли ссуды для своих детей.

Три аналогичные программы, называемые «Возврат на основе дохода» (IBR), «Оплата по мере зарабатывания» (PAYE) и «Пересмотренный платеж по мере зарабатывания» (REPAYE), сокращают выплаты по ссуде до доступного уровня в зависимости от дохода заявителя и размера семьи. Правительство может даже внести часть процентов по ссуде и простить оставшуюся задолженность после того, как вы произведете платежи в течение нескольких лет.

Баланс действительно прощается, но только через 20-25 лет выплат. Выплаты могут быть уменьшены до нуля, но только при очень низком доходе должника.

Программа прощения ссуд на государственные услуги разработана специально для людей, которые работают на государственной службе в правительстве или некоммерческой организации. Участвующие в программе люди могут иметь право на прощение федерального долга после 10 лет работы и 10 лет выплат.

Подробная информация об этих федеральных программах доступна в Интернете, как и информация о праве на участие. Важно помнить, что ни одна из этих программ не доступна для людей, чьи студенческие ссуды перешли в дефолт.

Хороший первый шаг — связаться со своим кредитором, как только вы поймете, что у вас могут возникнуть проблемы с выплатами. Кредитор может работать с вами над более выполнимым планом погашения или направить вас к одной из федеральных программ.

Один вверх

У студенческой задолженности есть положительная сторона. Если вы продолжите платить, это улучшит ваш кредитный рейтинг.Согласно Experian, потребители с задолженностью по студенческим ссудам в среднем имеют более высокий кредитный рейтинг, чем те, у кого нет студенческих долгов. Эта солидная кредитная история может иметь решающее значение для молодого человека, пытающегося получить первую ссуду на покупку автомобиля или ипотеку.

Наихудший сценарий

Наихудшим сценарием был случай, когда человек оказался на пороге с вооруженными маршалами США. Деньги он взял в долг 29 лет назад и не выплатил. Правительство наконец подало в суд. По данным У.С. Маршаллов, несколько попыток отбыть в суд его не удалось. В 2012 году с ним связались по телефону, и он отказался явиться в суд. В том же году судья выдал ему ордер на арест, сославшись на его отказ явиться. Когда маршалы наконец столкнулись с ним у его дома, он сказал CNN: «[Я] вошел внутрь, чтобы достать пистолет, потому что я не знал, кто эти парни».

Вот как вы в конечном итоге сталкиваетесь с вооруженным отрядом маршалов США при поддержке местной полиции за неуплату студенческой ссуды в размере 1500 долларов.Для протокола: этот человек сказал, что думал, что заплатил долг, не знал об ордере на арест и не помнил телефонный звонок.

Однако даже у этой печальной истории есть достаточно счастливый конец. В конце концов, доставленный в суд, человек согласился начать выплату своей старой студенческой ссуды плюс начисленные проценты из расчета 200 долларов в месяц. После 29 лет выплаты процентов долг в размере 1500 долларов вырос примерно до 5700 долларов.

Особые соображения

Хотя кризис студенческих ссуд может показаться ужасным, администрация Байдена заявила о своей поддержке ряда тактик по оказанию помощи лицам с задолженностью по студенческим ссудам, включая списание до 10 000 долларов по ссудам для студентов и выпускников.

Кроме того, согласно веб-сайту администрации, «согласно плану Байдена, лица, зарабатывающие 25 000 долларов или меньше в год, не будут иметь никаких задолженностей по своим федеральным студенческим ссудам на бакалавриат, а также не будут получать проценты по этим ссудам. Все остальные будут платить 5%. от их дискреционного дохода более 25 000 долларов на ссуды. По прошествии 20 лет оставшаяся часть ссуд для людей, ответственно сделавших платежи в рамках программы, будет прощена на 100% ».

Итог

У правительства и банков есть отличный повод работать с людьми, у которых возникают проблемы с выплатой студенческих ссуд.Задолженность по студенческим ссудам достигла рекордно высокого уровня: сейчас, по оценкам, 43,2 миллиона человек имеют средний остаток в размере 39 351 доллар США. Вы можете быть уверены, что банки и правительство так же озабочены получением денег, как и вы их возвратом.

Просто убедитесь, что вы предупредили их, как только увидите впереди потенциальные проблемы. Игнорирование проблемы только усугубит ее.

Что нужно знать

Если вы платите по кредиту вовремя и держите долг под контролем, то это хорошо.Многие хотят быть на вашем месте. Похлопайте себя по спине, но не ломайте при этом плечо.Представьте себе другой сценарий — досрочное погашение ссуд. Это похоже на несбыточную мечту? Это не.

Практически любой вид ссуды можно выплатить досрочно, и это дает много преимуществ. Это может сэкономить вам деньги. Это может улучшить ваш кредитный рейтинг (хотя и не всегда). Это может обеспечить душевное спокойствие. Это почти всегда правильный поступок.

Вот что вам нужно знать о досрочном погашении ссуд и о том, какую пользу это может принести вам.

Экономия денег на процентах

Лучшая причина для досрочного погашения ссуд и других долгов — это экономия денег на выплате процентов. Единственное преимущество интереса в том, что он позволяет вам платить медленнее и удобнее.

Процент не делает купленный товар более ценным. Чем дольше вы платите, тем больше это стоит. Таким образом, чем быстрее вы погасите ссуду, тем меньше вы в конечном итоге потратите на покупку.

Это особенно касается кредитных карт или других долгов под высокие проценты.Совершать только минимальный ежемесячный платеж — ужасная идея. Погашение такого долга — верный способ сэкономить. Хорошее практическое правило: чем быстрее вы можете заплатить за что-либо, тем меньше это будет в конечном итоге стоить.

Допустим, вы взяли взаймы 25 000 долларов сроком на пять лет под 5% годовых. Если вы будете платить вовремя в течение полных 60 месяцев, вы заплатите 3307 долларов в качестве процентов. Досрочная выплата может устранить часть этих процентов при условии, что вы платите простые проценты, каковыми являются большинство ссуд.

По ссуде с простой процентной ставкой вы выплачиваете проценты в зависимости от суммы вашей задолженности в данный момент.Проценты по этой ссуде в 25000 долларов составят всего 2635 долларов, если вы выплатите ее за четыре года, то есть сбережения в размере 672 долларов.

Однако, если у вас есть предварительно рассчитанная процентная ссуда, сумма процентов, которую вы платите, является фиксированной, независимо от того, когда вы ее выплачиваете. По некоторым кредитам предусмотрены штрафы за досрочное погашение. Проверьте детали перед тем, как сделать ход.

Общая лучшая финансовая устойчивость

Экономия денег может быть наиболее очевидным преимуществом при досрочном погашении ссуд, но не единственным. Это может повысить вашу финансовую мощь несколькими способами.

Деньги, которые когда-то пошли на ежемесячные платежи, можно использовать в других целях, например, для погашения других долгов, сбережения или покупки вещей, которые ранее были недоступны.

Это также повышает вероятность получения нового кредита, поскольку улучшает отношение долга к доходу. Это то, на что кредиторы обращают внимание, чтобы убедиться, что вы можете им выплатить, а деньги, которые вы тратите на другие займы, — это деньги, которые вы не можете потратить на новые.

Если вы обратитесь за другим займом, вы можете получить более высокую ставку, поскольку выплата долга может улучшить ваш кредитный рейтинг.Одним из факторов кредитного скоринга является размер вашей текущей задолженности. Выплата долгов увеличивает вашу способность брать ссуды.

Персональные ссуды

Персональные ссуды популярны, потому что их можно использовать для любых целей и они не обеспечены каким-либо залогом. Они пригодятся, когда большие непредвиденные расходы оставят вас без хорошей альтернативы.

Однако их необеспеченный характер означает, что они имеют более высокие процентные ставки по сравнению с жилищными или автокредитами.

В зависимости от условий кредита не все личные ссуды могут быть возвращены досрочно.Но, если они могут, это хорошая идея. То же самое и с кредитными картами, и по тем же причинам.

Кризис долга по студенческим займам привлек значительное внимание из-за его огромного размера — примерно 1,5 триллиона долларов в национальном масштабе. Те, кто задолжал большие суммы, хотели бы избавиться от этих долгов, но разумнее сначала выплатить ссуды с более высокими процентными ставками. Выплата студенческой ссуды должна произойти после того, как вы накопите чрезвычайный фонд в размере по крайней мере одного месяца основных расходов и начнете делать взносы на пенсионный счет.Кроме того, некоторые студенческие ссуды имеют налоговые преимущества, которые исчезают при досрочном погашении, поэтому сначала проверьте налоговые последствия.

Ипотечный кредит

Вероятно, самый крупный заем, который у вас когда-либо будет, — это ипотечный заем, и идея сжечь этот лист бумаги — часть американской мечты. Но есть кое-что, что нужно проверить, прежде чем пытаться расплачиваться раньше.

Во-первых, узнайте у своего кредитора о штрафных санкциях за предоплату. Очевидно, что проценты — это то, как кредиторы зарабатывают деньги, поэтому некоторые ипотечные кредиты включают штрафы за досрочное погашение, чтобы компенсировать доход, который они потеряют, если он будет выплачен досрочно.Некоторые кредиторы ограничивают размер предоплаты по ссуде каждый год. Возможно, вы сможете погасить ссуду быстрее и без штрафных санкций. Проверьте, применяются ли такие штрафы к вашей ссуде и не превышает ли сумма, которую вы откладываете в виде процентов, штраф.

Если вы решите ежемесячно вносить дополнительную плату по ипотеке, убедитесь, что кредитор знает, что дополнительные средства идут на ваш основной баланс, а не на проценты. Досрочная выплата кредита может повлечь за собой налоговые последствия, поэтому проконсультируйтесь со своим налоговым консультантом.

Каким бы привлекательным ни было погашение ипотеки досрочно, делайте это только в том случае, если вы можете с комфортом себе это позволить, что включает в себя возможность отложить деньги на случай непредвиденных обстоятельств.

Автокредит

Практически каждый взрослый имел или будет иметь ссуду на покупку автомобиля. Выплачивать ли досрочно… сложно.

Как это ни парадоксально, досрочное погашение кредита на покупку автомобиля может привести к небольшому снижению вашего кредитного рейтинга, потому что открытые счета, которые оплачиваются вовремя, имеют большее влияние на ваш счет, чем закрытые счета.Открытые счета показывают, насколько хорошо вы в настоящее время управляете своим кредитом, а не то, что происходило в прошлом.

Когда нужно досрочно погасить ссуду? Если у вас есть высокий процент или долгосрочная ссуда (предлагаются ссуды на 60, 72 или даже 84 месяца), вы будете платить большие проценты. Прежде чем выплатить его досрочно, убедитесь, что нет штрафа за досрочное погашение или что у вас нет заранее рассчитанной ссуды. Кроме того, если вы хотите купить дом и хотите улучшить соотношение долга к доходу, погашение кредита на покупку автомобиля может помочь вам получить право на получение ипотеки.

Когда оставлять заем? Если у вас есть ссуда под низкие проценты или финансирование под 0%, досрочная выплата практически не принесет никакой пользы. То же самое верно, если вы приближаетесь к концу срока ссуды. Если у вас нет резервного фонда, используйте дополнительные наличные, чтобы создать его, прежде чем выплачивать ссуду на покупку автомобиля.

Следует ли мне досрочно погасить долг?

В большинстве случаев досрочное погашение кредита может сэкономить деньги, но сначала проверьте, чтобы штрафы за досрочное погашение, предварительно рассчитанные проценты или налоговые проблемы не нейтрализовали это преимущество.

Выплата по кредитным картам и личным займам под высокие проценты должна быть первой. Это сэкономит деньги и почти всегда улучшит ваш кредитный рейтинг.

Убедитесь, что у вас стабильное финансовое положение, в том числе наличие резервного фонда.

Если ваш кредитный рейтинг является вашей главной заботой, досрочное погашение ссуды может вам не помочь. Открытый активный счет с солидной историей своевременных платежей показывает кредитным бюро, что вы являетесь ответственным заемщиком.

Если вам нужна помощь в оценке того, какие долги нужно выплатить в первую очередь, или у вас есть дополнительные вопросы, обратитесь за консультацией по кредитным вопросам.

Источники

Mangis, L. (12 мая 2019 г.) Что происходит, если вы выплачиваете ссуду раньше срока? Получено с https://www.advantageccs.org/blog/what-happens-when-you-pay-off-a-loan-early

.Уильямс, Г. (2019, 15 апреля) Плюсы и минусы досрочного погашения долгов. Получено с https://loans.usnews.com/the-pros-and-cons-of-paying-off-debts-early

.Темплтон, Д.(15 декабря 2019 г.) Как выплата долга влияет на ваш кредитный рейтинг. Получено с https://www.credit.com/blog/2019/12/how-does-paying-off-a-loan-affect-your-credit-score-64668/

.Аксельсон, К. (20 июля 2019 г.) Вредит ли ранняя выплата кредита на покупку автомобиля? Получено с https://www.experian.com/blogs/ask-experian/does-paying-off-a-car-loan-early-hurt-your-credit/

.Lake, R. (10 сентября 2019 г.) Что такое штраф за досрочное погашение кредита? Получено с https://loans.usnews.com/what-is-a-loan-prepayment-penalty

.Что произойдет, если вы не поедете по личному кредиту? — Советник Forbes

Так бывает с лучшими из нас.Как бы вы ни старались, иногда жизнь сговаривается против вас, и вам приходится не выплачивать личный заем.

Всегда стоит задуматься о том, что вы могли бы сделать иначе. Но часто вы ничего не можете сделать — вы не всегда можете предотвратить потерю работы, болезни или инвалидность. Даже если вы во второй раз поступите иначе, невыплата кредита не означает, что вы плохой человек. И что еще более важно, есть способы его преодолеть.

Что означает дефолт по личному ссуде?

Невыполнение обязательств по личному кредиту означает, что вы просрочили платежи, о которых договорились в кредитном соглашении.После дефолта кредитор может предпринять следующие шаги, чтобы вернуть деньги, которые вы ему должны.

С технической точки зрения, вы можете считаться дефолтным после того, как пропустите первый платеж. Но поскольку взыскание долга — дорогостоящий процесс для кредитора — и есть шанс, что вы заплатите самостоятельно, — они обычно подождут, пока вы опоздаете хотя бы на несколько месяцев, прежде чем фактически применить положение о невыполнении обязательств в контракте. Когда происходит невыполнение обязательств, это также может зависеть от кредитора и условий вашего кредитного соглашения.

Как работает дефолт по ссуде

Если у вас возникнет дефолт по личному кредиту, это открывает совершенно новую цепочку событий, и ваш кредитор может начать попытки вернуть свои деньги. Дефолт также может иметь ряд негативных последствий для вашего кредитного рейтинга и, в конечном итоге, для вашего кошелька. Однако, если вы столкнулись с дефолтом, важно понимать, что у вас действительно есть власть — есть люди, которые могут вам помочь, и у вас есть защита в соответствии с законом.

Закон о справедливой практике взыскания долгов (FDCPA) точно определяет, что сборщики долгов могут и не могут делать.Например, сборщикам долгов запрещено беспокоить вас, угрожая насилием, используя нецензурную лексику или другие нецензурные приемы.

Последствия неисполнения обязательств по личному займу

Ничего хорошего не получится из невыполнения обязательств по ссуде. Но подготовка к некоторым из общих последствий может сделать процесс менее пугающим. Вот что вы можете ожидать:

Это повредит ваш кредитный рейтинг

О ваших просроченных платежах — даже до того, как вы сочтете их просроченным — будет сообщено в кредитные бюро.Это, скорее всего, повредит вашей кредитной истории. В зависимости от того, насколько высок ваш балл с самого начала и как долго вы просрочили, это может немного повредить вашему баллу.

Одно исследование FICO показало, что выплата ипотеки с опозданием на два месяца может привести к снижению вашей оценки на 130 пунктов, а полное восстановление может занять около семи лет.

Плохая кредитная история вредит вам по нескольким причинам. Среди прочего, это может затруднить аренду жилья, покупку дома и работу.Даже если вы можете получить одобрение на получение ссуды, плохой кредитный рейтинг может сделать ее намного дороже.

Ваш кредитор может принять ваше обеспечение

Если у вас есть обеспеченный личный заем, ваш кредитор может фактически взять любой залог, который вы предоставили для обеспечения ссуды. Например, если вы использовали свой автомобиль в качестве залога, ваш кредитор может вернуть ваше транспортное средство в собственность. Если вы использовали сберегательный счет или компакт-диск в качестве залога, они тоже могут это взять.

Вы навредите своему партнеру по ссуде

Точно так же, если у вас есть совместный подписчик по вашему кредиту, это тоже перейдет к ним.Это может нанести ущерб их кредитному рейтингу так же, как и вашему, и кредитор сможет связаться с вами и , вашим со-подписывающим лицом, чтобы получить платеж. В лучшем случае это приводит к неудобным ужинам в День Благодарения. В худшем случае вы непоправимо испортили важные отношения.

Вы можете преследовать взыскатели долгов

«Коллекции» — одно из тех устрашающих слов, которые никто не хочет видеть. Если вы не выплачиваете свой личный заем, ваш кредитор может попытаться взыскать этот долг самостоятельно, нанять агентство по взысканию долгов для взыскания денег или даже продать ваш долг кому-то другому, например, частному сборщику долгов.

Последние две возможности — агентства по сбору долгов и частные сборщики долгов — вызывают особую тревогу. Это довольно недобросовестная отрасль, которая часто игнорирует правила, изложенные в Законе о добросовестном взыскании долгов, которые призваны обеспечить вашу безопасность. Согласно одному исследованию, проведенному Бюро финансовой защиты потребителей (CFPB), 25% людей, с которыми контактировали сборщики долгов, чувствовали личную угрозу.

Вы можете получить вашу зарплату в качестве залога и наложить залог на ваш дом

Одна из юридических тактик, которые есть в карманах сборщиков долгов, — это подать на вас в суд за выплату долга.Если это произойдет, вам нужно будет явиться в суд. Если вы этого не сделаете, судья может автоматически вынести решение против вас. В случае вынесения приговора против вас коллектор может удерживать заработную плату из вашей зарплаты.

Другая пугающая возможность заключается в том, что коллектор может наложить арест на ваш дом. Это может помешать вам продать его, взять ссуду или кредитную линию. В некоторых случаях коллектор может даже заставить вас продать дом, чтобы выплатить долг.

Что делать перед началом работы По умолчанию

Достаточно сказать, что дефолт по личному кредиту никогда не бывает хорошей идеей.

Если у вас еще нет дефолта, но вы думаете, что он близок, или если у вас возникли проблемы с оплатой, лучший совет , который мы можем вам дать, — это обратиться к вашему кредитору. Это сложно и может быть неловко, но в будущем вы сэкономите гораздо больше хлопот и смущений. Если вы столкнулись с дефолтом, попробуйте эти предложения, прежде чем сдаваться:

- Поговорите со своим кредитором. Расскажите своему кредитору, что происходит. Это временный откат назад, или вы не видите выхода на оставшуюся часть срока кредита? Если это временно, ваш кредитор может отложить некоторые из ваших платежей или предложить другое решение.Если он постоянный, он может скорректировать продолжительность вашего кредита или предложить альтернативный вариант.

- Обратитесь за помощью к друзьям и семье. Хотя заимствование денег у семьи не всегда является идеальным решением, это может быть лучшим или единственным вариантом в случае невыполнения обязательств по ссуде. Убедитесь, что вы понимаете, сколько вы должны по ссуде, и определите, сколько вам нужно ссуды. Затем представьте идею поддерживающему другу или члену семьи, согласитесь с условиями погашения и формализируйте соглашение.

- Спросите у своего работодателя. Аналогичным образом, у некоторых работодателей есть программы помощи членам команды, оказавшимся в затруднительном финансовом положении. Если вы не уверены, можно ли это сделать, обратитесь в отдел кадров вашей компании.

- Обратитесь за консультацией по кредитам. Иногда кредитор просто не желает работать с вами, и у вас нет других источников средств. В этом случае хорошим вариантом является обращение за помощью в некоммерческий Национальный фонд кредитного консультирования (NFCC), который предлагает реальную помощь живых консультантов бесплатно или, по крайней мере, по разумной цене.

Как выйти из дефолта по личному ссуде

Иногда бывает слишком поздно предотвратить дефолт по кредиту. Это прискорбно, но, опять же, у вас нет выбора, и у вас есть юридическая защита.

В этом случае вы также можете обратиться к консультанту по долгам из NFCC. Они могут выступать посредником между вами и вашими кредиторами, чтобы разработать план управления долгом, который вернет вас в нужное русло. Однако будьте осторожны с коммерческими компаниями по урегулированию долгов, поскольку они могут взимать высокие комиссии и привести к непредвиденным налоговым последствиям.

Если с тех пор, как вы производили платеж, прошло много лет, возможно, пришло время ознакомиться с сроком давности в вашем штате. В какой-то момент после дефолта коллекторы уже не смогут подать на вас в суд о выплате долга, даже если на вашем кредитном отчете все еще есть большой шрам. В этом случае может быть полезно проконсультироваться с адвокатом по долговым обязательствам, поскольку он может посоветовать вам варианты и меры правовой защиты. И, если вам предъявят иск о выплате долга, опытный адвокат также может помочь вам в этом процессе.

Как бы тяжело это ни было, вы все равно можете преодолеть невозврат кредита.Отрицательные отметки исчезнут из вашего кредитного отчета примерно через семь лет, и все будет так, как будто этого никогда не было — по крайней мере, с точки зрения кредитоспособности. Тем временем вы можете предпринять другие шаги для улучшения своего финансового положения, например накопить средства из чрезвычайного фонда, увеличить свой доход или проверить свои привычки в расходах, чтобы в следующий раз вам даже не понадобился личный заем.

Что делать, если я не могу позволить себе оплату?

PCC / Panther Tracks: Guides to Student Success / Управление студенческими ссудами /Что делать, если я не могу позволить себе оплату?

Задержка или невыплата каких-либо платежей по студенческой ссуде имеет серьезные последствия.Важно действовать. Если вы этого не сделаете, то вот что может случиться:

- Ущерб вашему кредиту: затруднение получения мобильного телефона, автокредита, ипотеки или даже аренды квартиры.

- Вы будете должны больше денег: начисляются проценты и увеличивается сумма вашей задолженности.

- Вас отправят в инкассо: ваша зарплата может быть использована для оплаты вашего ссудного счета.

Что произойдет, если я не смогу произвести платеж?

Если у вас возникли проблемы с оплатой счета по кредиту, первое, что вам следует сделать, это связаться с обслуживающим вас органом.Они хотят, чтобы ваши ссуды оставались в хорошем состоянии, и могут помочь вам найти способы вернуться в нужное русло. Контактная информация обслуживающего персонала находится в Национальной системе данных студенческих ссуд.

Чтобы снова встать на путь, вы можете:

Изменить срок оплаты

- Что это? Вы можете изменять дату платежа каждый месяц.

- Для кого это? Изменение срока платежа предназначено для заемщиков, которым трудно вовремя оплатить счет.

- Преимущества новой даты: Заемщики могут оставаться в курсе всех своих счетов, если они могут стратегически установить срок погашения своих студенческих ссуд.

- Как это сделать: Свяжитесь со службой поддержки вашего кредита и объясните ваш график. Они могут скорректировать дату родов, чтобы вы могли вовремя оплачивать все свои счета.

Изменить план погашения

- Что это такое? Вы можете выбрать другой план погашения, который предлагает более доступный ежемесячный платеж.

- Для кого это? Существует несколько различных типов планов погашения для различных финансовых ситуаций — см. Раздел «Основы погашения» для разбивки различных планов погашения.

- Преимущества изменения плана погашения: Вы получаете более доступные платежи, продолжая при этом прогресс в выплате кредитов.

- Как это сделать: Обратитесь к обслуживающему вас лицу, обслуживающему вашу ссуду, и спросите о вариантах погашения.

Отсрочка

- Что это такое? Отсрочка — это способ отсрочки платежей по кредиту.

- Для кого это? Отсрочка отчисления предназначена для заемщиков, которые не имеют работы, имеют серьезные экономические трудности, ходят в школу не менее половины рабочего дня или проходят действительную военную службу.

- Льготы отсрочки: Одним из преимуществ отсрочки является то, что федеральное правительство будет платить проценты по вашей субсидированной ссуде во время отсрочки.

- Как это сделать: Обратитесь к обслуживающему вас лицу, обслуживающему вашу ссуду, и объясните вашу ситуацию. Они увидят, соответствуете ли вы требованиям для отсрочки.

Терпение

- Что это такое? Терпение — это способ отсрочить выплаты по кредиту.

- Для кого это? Терпимость предназначена для заемщиков, у которых возникли проблемы с выплатой по кредиту.Воздержание предоставляется на усмотрение обслуживающего персонала в индивидуальном порядке.

- Льготы снисходительности: Не так много льгот, связанных с терпением … это просто дает вам немного времени, чтобы собрать свои финансы. Во время воздержания проценты по вашим кредитам будут продолжать накапливаться, увеличивая общую сумму вашей задолженности.

- Как это сделать: Обратитесь к обслуживающему вас лицу, обслуживающему вашу ссуду, и объясните вашу ситуацию. Они рассмотрят вашу ситуацию и сообщат, какие у вас есть варианты.

Что означает дефолт по ссуде? Что произойдет, если вы по умолчанию?

Невыполнение обязательств по кредиту происходит, когда выплаты не производятся в течение определенного периода времени. В случае невыплаты кредита он отправляется в агентство по взысканию долгов, задача которого — связаться с заемщиком и получить невыплаченные средства. Невыполнение обязательств резко снизит ваш кредитный рейтинг, повлияет на вашу способность получать кредит в будущем и может привести к конфискации личного имущества. Если вы не можете производить платежи вовремя, важно обратиться к своему кредитору или обслуживающему вас лицу, чтобы обсудить реструктуризацию условий вашего кредита.

Разъяснение дефолта по ссуде

Неисполнение ссуды происходит, когда заемщик не может выплатить долг в соответствии с первоначальной договоренностью. В случае большинства потребительских кредитов это означает, что последовательные платежи были пропущены в течение недель или месяцев. К счастью, кредиторы и обслуживающие ссуды обычно предоставляют льготный период, прежде чем штрафовать заемщика после пропуска одного платежа. Период между пропуском платежа по ссуде и невыполнением ссуды известен как просрочка. Период просрочки дает должнику время, чтобы избежать дефолта, связавшись с обслуживающим его кредитным агентом или оплатив пропущенные платежи.

| Студенческая ссуда | 270 дней | 90 дней для оплаты |

| Ипотека | 30 дней | 15 дней для совершения платежа |

| Кредитная карта | 1803 дней 1 | 9036 разрешено до штрафа|

| Автокредит | От 1 до 30 дней | Широко варьируется |

{«alignsHorizontal»: [«left», «right», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип ссуды», «Как долго до дефолта? после последнего платежа? »,« Льготный период? »], [« Студенческая ссуда »,« 270 дней »,« 90 дней для внесения платежа »], [« Ипотека »,« 30 дней »,« 15 дней для внесения платеж »], [« Кредитная карта »,« 180 дней »,« Допускается 1 просроченный платеж до штрафа »], [« Автокредит »,« От 1 до 30 дней »,« В широких пределах »]],« сноска »:» «,» hasMarginBottom «: true,» isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Последствия невыполнения обязательств по ссуде любого типа серьезны, и их следует избегать любой ценой.Если вы пропустите платеж или ваш кредит просрочен в течение нескольких месяцев, лучше всего обратиться в компанию, которая управляет вашим кредитом. Часто обслуживающие ссуды работают с дебиторами, чтобы создать план платежей, который работает для обеих сторон. В противном случае оставление ссуды в просрочке и ее неисполнение в худшем случае может привести к аресту активов или заработной платы.

Как работает дефолт по ссуде

Невыполнение обязательств по ссуде вызовет существенное и продолжительное снижение кредитного рейтинга должника, а также чрезвычайно высокие процентные ставки по любой будущей ссуде.Для кредитов, обеспеченных залогом, невыполнение обязательств, скорее всего, приведет к аресту заложенного актива банком. Наиболее популярными видами потребительских кредитов, обеспеченных залогом, являются ипотека, автокредиты и обеспеченные личные кредиты. Для необеспеченных долгов, таких как кредитные карты и студенческие ссуды, последствия дефолта различаются по степени серьезности в зависимости от типа ссуды. В самых крайних случаях агентства по взысканию долгов могут удерживать заработную плату, чтобы выплатить непогашенный долг.

| Студенческая ссуда | Возмещение заработной платы |

| Ипотека | Выкупа права выкупа жилья |

| Кредитная карта | Возможный судебный процесс и удержание заработной платы |

| Изъятие активов | |

| Необеспеченный личный или коммерческий заем | Иск и удержание доходов или заработной платы |

{«alignsHorizontal»: [«left», «right»], «alignsVertical»: [], «columnWidths»: [], «data»: [[«Тип ссуды», «Что может случиться после дефолта?»] , [«Студенческая ссуда», «Заработная плата»], [«Ипотека», «Взыскание права выкупа жилья»], [«Кредитная карта», «Возможный судебный процесс и удержание заработной платы»], [«Автокредит», «Изъятие автомобиля» , [«Обеспеченный личный или деловой заем», «Изъятие активов»], [«Необеспеченный личный или деловой заем», «Судебный процесс и удержание доходов или заработной платы»]], «сноска»: ««, «hasMarginBottom»: true, » isExpandable «: true,» isSortable «: false,» maxWidth «:» 1215 «,» minWidth «:» 100% «,» showSearch «: false,» sortColumnIndex «: 0,» sortDirection «:» asc «}

Студенческие ссуды

Для федеральных студенческих ссуд первым следствием невыполнения обязательств является «ускорение», означающее, что весь остаток по ссуде подлежит немедленной выплате.Если этот баланс не будет погашен, правительство может удержать возврат налогов или любые федеральные льготы, которые получает заемщик. Коллекторы долга также могут подать в суд на заемщиков, чтобы получить право на арест их заработной платы — и после такого судебного разбирательства с должников часто взимаются судебные сборы сборщикам.

Как и в случае с другими долговыми обязательствами, дефолт по студенческой ссуде приведет к резкому падению кредитного рейтинга заемщика, на восстановление которого могут уйти годы. В отличие от других ссуд, дефолты по студенческим ссудам остаются в записи заемщика на всю жизнь, даже если заявлено о банкротстве.Кроме того, заемщики, не выполнившие свои обязательства, лишаются права получать какую-либо федеральную помощь студентам или подавать заявление об отсрочке или отсрочке ссуды, что может помочь нуждающимся должникам.

Хорошая новость заключается в том, что до дефолта студенческие ссуды имеют длительный период просрочки — 270 дней, или примерно девять месяцев. Это позволяет проактивным заемщикам исправить свои финансы и вообще избежать дефолта. Для заемщиков с просроченной ссудой помните, что очень важно поддерживать связь со своим кредитным агентом и сообщать им о своем финансовом положении, особенно если вы чувствуете, что не можете произвести платежи по ссуде.

Кредитные карты

В то время как большинство компаний, выпускающих кредитные карты, допускают одну просрочку платежа, прежде чем наказать держателей карт, пропуск нескольких счетов может снизить кредитный рейтинг на целых 125 баллов. Кроме того, компании, выпускающие карты, могут добавить штраф за просрочку платежа в размере от 35 до 40 долларов, а также применить штрафную процентную ставку, что значительно повысит стоимость непогашенного долга. После дефолта по кредитной карте начинается агрессивный процесс взыскания долга, во время которого с заемщиками часто связываются коллекторские агентства.Однако, хотя сборщики могут подать в суд и добиться удержания заработной платы, более вероятно, что они будут готовы договориться о частичном погашении долга.

Типичный период просрочки до дефолта по кредитной карте составляет около 6 месяцев. Хотя этот период дает должникам достаточно времени, чтобы уравновесить свои финансы, он также может быть временем, когда по долгу, если он не выплачен, быстро начисляются проценты. Для должников, которые хотят избежать этой ситуации, хороший вариант — взять личный заем для консолидации непогашенного долга.Эти типы личных ссуд допускают фиксированные ежемесячные платежи и, как правило, имеют более низкие процентные ставки, чем кредитные карты.

Ипотека

Ипотека обеспечена купленным домом в качестве залога, что означает, что дом может быть арестован, если ссуда не будет возвращена в соответствии с первоначальным соглашением. Для большинства домовладельцев это означает, что невыполнение обязательств по ипотеке приведет к потере права выкупа. Хотя это серьезное последствие, потери права выкупа можно избежать, выяснив, как рефинансировать ипотеку, чтобы сделать ее более доступной.Соответствующие критериям домовладельцы могут рассмотреть программу Home Affordable Refinance, или HARP, которая предназначена для помощи подводным заемщикам.

Прежде всего, своевременное внесение платежей может помочь вам избежать дефолта. Как и в случае с другими ссудами, важно связаться со своим кредитным агентом, если вы считаете, что не можете произвести платеж по ипотеке. Если в прошлом вы вносили платежи вовремя и можете доказать свое текущее финансовое положение, возможно, вы сможете договориться о реструктуризации кредитного соглашения.

Автокредиты

При невыполнении обязательств по автокредиту кредитор или автомобильный дилер обычно имеет возможность конфисковать или вернуть автомобиль в собственность для погашения непогашенного долга.Однако возвращение во владение является крайней мерой для большинства автокредиторов. Поскольку стоимость автомобиля со временем обесценивается, вполне вероятно, что текущей стоимости возвращенного автомобиля недостаточно для покрытия непогашенного остатка невыплаченной ссуды. Восстановленные автомобили также должны быть перепроданы кредитору, чтобы получить наличные, и поэтому кредиторы предпочитают получать деньги непосредственно от своего заемщика, а не взыскивать залог. Поэтому в большинстве случаев они готовы работать с заемщиками над реструктуризацией условий автокредита.

Прочие виды ссуд

Для личных ссуд и бизнес-ссуд последствия невыполнения обязательств различаются в зависимости от того, является ли ссуда обеспеченной или необеспеченной. Что касается бизнес-кредитов, дефолт часто может отрицательно сказаться на кредитном рейтинге владельца бизнеса, если кредит был обеспечен личной гарантией. Невыполнение обязательств по личному кредиту также значительно затруднит получение кредита в будущем. Однако, как указано в разделах выше, этих дефолтов можно избежать, предварительно связавшись с вашим кредитором для переговоров по реструктурированной ссуде.

- Для обеспеченных личных кредитов дефолт обычно приводит к аресту залогового актива кредитором.