Самые выгодные условия рефинансирования ипотеки: Росбанк: рейтинг, справка, адреса головного офиса и официального сайта, телефоны, горячая линия

Заемщики спешат рефинансировать ипотеку на выгодных условиях. СИБДОМ

Процентные ставки по ипотеке упали до рекордно низких значений. Заемщики пользуются этой ситуацией для того, чтобы рефинансировать кредиты, взятые несколько лет назад под более высокий процент.

Статистика банков показывает рост спроса на перекредитование. В банке «ВТБ» в сентябре 2020 года 28% от всей выданной ипотеки пришлось на рефинансирование (притом что год назад тот же показатель составлял только 8%). В «Альфа-Банке» во втором квартале на долю рефинансирования приходилось 22% от общего числа ипотечных сделок, а в третьем квартале эта цифра составила уже 39%.

«Основной поток заявок на рефинансирование сейчас поступает от клиентов, оформивших ипотеку после 2017 года, — объясняет региональный управляющий АО «Альфа-Банк» в Красноярске Юрий Гришаев. — Гораздо реже встречается рефинансирование 2014–2016 годов (обычно эти клиенты уже делают второе и даже третье рефинансирование ипотечного договора).

Рефинансируя ипотеку, можно не только уменьшить размер ежемесячного платежа, но и сократить срок выплаты кредита, а значит, и общий размер переплаты. Если заемщик брал ипотеку в 2015 году по ставке 13,5% на 25–30 лет, а сейчас рефинансировал его под 7,99%, то рефинансирование позволяет при сохранении суммы ежемесячного платежа сократить срок кредита на 10–15 лет.

Однако, по словам экспертов рынка недвижимости, далеко не у всех заемщиков, кто хотел бы воспользоваться удачно сложившимися условиями на рынке, получается это сделать.

«Действительно, на рынке сейчас появились очень интересные ставки по программам рефинансирования. Так, например, «Альфа-Банк» предлагает перекредитоваться заемщикам других банков под 7,99 процента годовых, в банке «ДОМ.РФ» действует ставка 7,8 процента. Многие заемщики стремятся при рефинансировании объединить в один кредит с ипотекой еще потребительский кредит и кредитные карты. Однако не все могут рефинансировать кредиты на таких выгодных условиях. Сложнее всего получить рефинансирование собственникам бизнеса. В нынешних условиях банки видят повышенные риски в кредитовании этой категории клиентов и рассматривают их заявки более тщательно»,— рассказывает ипотечный консультант красноярского агентства недвижимости «КИАН» Анастасия Богданова.

Еще по теме: Кто может получить рефинансирование ипотеки на самых выгодных условиях?

Условия рефинансирования ипотеки в 2021: банки, ставки

Средняя продолжительность договора ипотеки по статистике составляет 15 лет. За такой длительный период многое меняется – экономическая ситуация в стране стабилизируется, снижается ключевая ставка Центрального банка. В 2016 году средняя величина процентной ставки по жилищным кредитам составляла 12%, на сегодняшний день среднерыночным является показатель 9%. Для заемщиков, выплачивающих ссуды стоимостью выше рынка, разрабатываются специальные программы перекредитования. В сегодняшнем посте рассмотрим условия рефинансирования ипотеки в ведущих банках, пошагово разберем алгоритм проведения процедуры.

За такой длительный период многое меняется – экономическая ситуация в стране стабилизируется, снижается ключевая ставка Центрального банка. В 2016 году средняя величина процентной ставки по жилищным кредитам составляла 12%, на сегодняшний день среднерыночным является показатель 9%. Для заемщиков, выплачивающих ссуды стоимостью выше рынка, разрабатываются специальные программы перекредитования. В сегодняшнем посте рассмотрим условия рефинансирования ипотеки в ведущих банках, пошагово разберем алгоритм проведения процедуры.

Что такое рефинансирование и зачем оно нужно

Рефинансирование – это получение новой ссуды с лучшими условиями для погашения существующей задолженности перед банком. Потребность в процедуре возникает, если параметры действующей ипотеки значительно отличаются от текущих рыночных предложений. Перевод долга в другую кредитную организацию позволит снизить нагрузку на семейный бюджет и уменьшить конечную переплату.

Рефинансирование ипотеки для физических лиц может быть двух видов:

- Внутреннее.

В этом случае клиенту предлагается оформить новый договор на более выгодных условиях у действующего кредитора. Такой вариант имеет несомненное преимущество, ведь предмет залога не потребуется передавать в другой банк.

В этом случае клиенту предлагается оформить новый договор на более выгодных условиях у действующего кредитора. Такой вариант имеет несомненное преимущество, ведь предмет залога не потребуется передавать в другой банк. - Внешнее. Это получение новой ипотеки в другом банке под залог того же объекта.

Важно! Какой бы вид рефинансирования ни выбрал заемщик, ему потребуется подготовить комплект документов для одобрения квартиры. Даже при внутреннем перекредитовании необходимо заказывать новый отчет об оценке недвижимости.

Безусловно, получение нового кредита у действующего кредитора – процедура менее трудозатратная. Нет необходимости переоформлять обременение, банк уже знает заемщика как клиента и может оценить его дисциплинированность в части внесения платежей. Однако кредиторы неохотно идут на подобные операции. Например, в банке ВТБ и Сбербанке рефинансирование действующей ипотеки по новым условиям не предусмотрено. Кредитная организация предлагает заключить дополнительное соглашение о снижении процентной ставки.

Рефинансирование в другом банке позволит:

- Снизить процентную ставку.

- Изменить срок кредитования – уменьшить или увеличить период в зависимости от текущего финансового положения.

Основные проблемы при рефинансировании

Перекредитование – хороший способ уменьшить финансовую нагрузку или получить более выгодные условия. Однако этот процесс достаточно трудоемкий. Потребуется подготовить два комплекта документов – для заемщика и по объекту недвижимости. Помимо этого, могут возникнуть дополнительные трудности, связанные с параметрами текущей ссуды.

Если был использован маткапитал

Основная проблема при рефинансировании возникает у семей, использовавших семейный сертификат для оплаты первичного взноса или погашения части долга. В этом случае заемщик подписывает нотариальное обязательство о наделении долями несовершеннолетних после погашения ипотеки. Это условие является обязательным при использовании субсидии. Таким образом, при досрочном погашении родители должны исполнить обязательство. Это делает затруднительным передачу залога другому банку.

В этом случае заемщик подписывает нотариальное обязательство о наделении долями несовершеннолетних после погашения ипотеки. Это условие является обязательным при использовании субсидии. Таким образом, при досрочном погашении родители должны исполнить обязательство. Это делает затруднительным передачу залога другому банку.

Здесь подробнее о выделении детских долей при ипотеке.

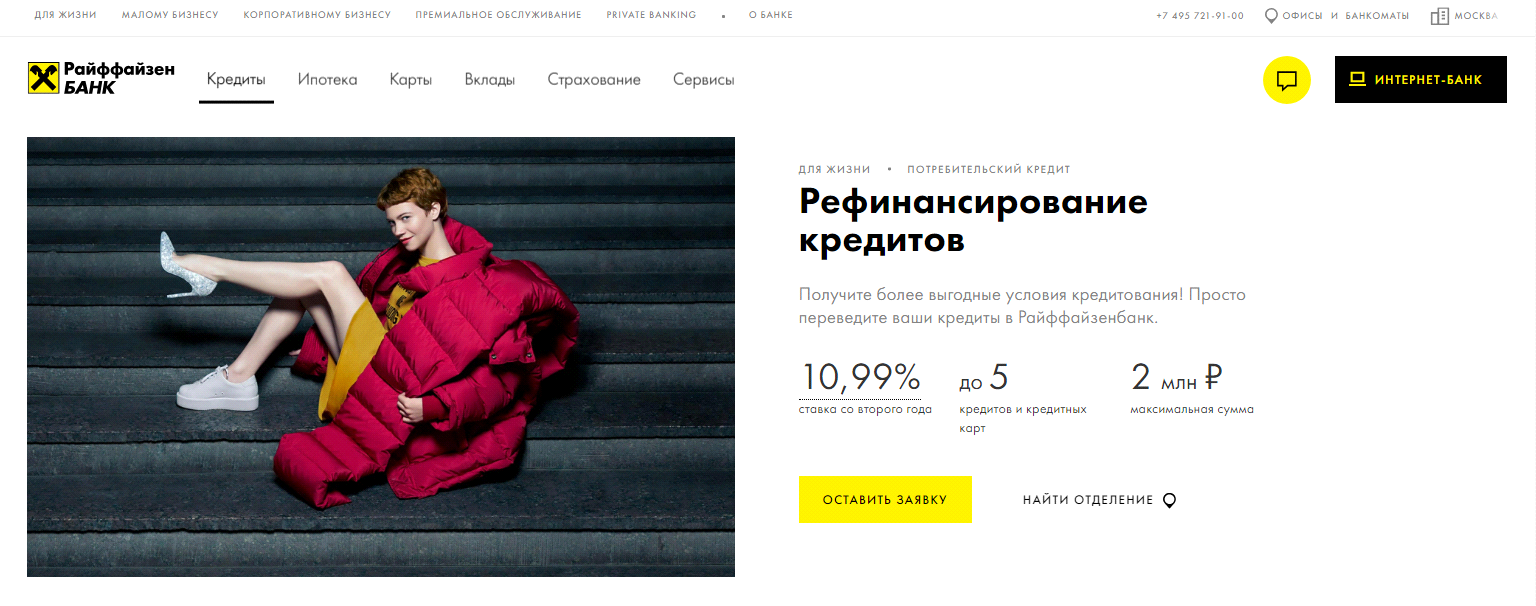

Реализовать залог с долей ребенка в случае, если клиенты перестанут выполнять свои обязательства достаточно проблематично. Многие крупные организации, такие как Райффайзенбанк, Сбербанк, Росбанк, Промсвязьбанк, ВТБ банк, просят заемщиков внести изменения в обязательство. В этом случае вопросов по залогу не возникает. Здесь подробнее об этом документе.

Передача залога другому кредитору

Рефинансирование ипотеки по новым условиям подразумевает передачу объекта недвижимости другому банку. Для это необходимо:

- Получить одобрение залога.

- Подписать договор ипотеки и погасить обязательства по текущей ссуде.

- Снять обременение первичного кредитора.

- Оформить залог в пользу нового.

Переоформление может занять несколько месяцев.

Важно! На период, пока ипотека в новом банке не обеспечена залогом, устанавливается повышенная процентная ставка.

Можно подавать документы на снятие и установление нового обременения одновременно. Однако, в случае ошибок или несоответствий, регистрация приостанавливается на 30 дней. Все это время придется выплачивать новую ссуду по повышенной ставке. Величина надбавки зависит от кредитной организации. Например, при рефинансировании ипотеки в Газпромбанке и Альфа банке на период переоформления залога ставка повышается на 2 пункта.

Разные требования к страхованию

Согласно законодательству, ипотечная квартира должна быть обязательно застрахована. Финансовая защита жизни и здоровья является добровольным, однако, влияет на размер процентной ставки. Защита титула (потери права собственности) также остается на усмотрение заемщика.

Защита титула (потери права собственности) также остается на усмотрение заемщика.

У кредиторов разные требования к наличию договоров страхования. Например, при рефинансировании ипотеки в ВТБ отсутствие финансовой защиты титула не влияет на процентную ставку. В свою очередь, стоимость ипотеки Альфа банка повышается на 2 процента при отказе от этого вида страхования. Эти нюансы могут повлечь за собой дополнительные расходы на оформление договоров.

Другим моментом, связанным со страхованием, является отказ некоторых компаний переоформить действующие договора на нового кредитора. В этом случае имеет смысл аннулировать старый полис и приобрести новый. Здесь больше об ипотечном страховании.

Когда рефинансирование выгодно, а когда лучше не делать

Основной целью рефинансирования является улучшение текущих условий кредитования. Существует несколько нюансов, влияющих на конечный результат, которые обязательно следует учесть при принятии решения:

- Величина процентной ставки.

Рефинансирование будет выгодным, если в результате стоимость снизится минимум на 1 процент. В остальных случаях расходы на переоформление документов окажутся выше полученной выгоды.

Рефинансирование будет выгодным, если в результате стоимость снизится минимум на 1 процент. В остальных случаях расходы на переоформление документов окажутся выше полученной выгоды. - Возможность переоформления действующих договоров страхования на нового выгодоприобретателя.

- Период, прошедший с момента получения ипотеки. Если до конца договора осталось менее половины, следует тщательным образом провести расчеты, прежде чем принять решение о рефинансировании. При аннуитетных платежах проценты выплачиваются в первые несколько лет в большем объеме, авансом за весь период. Именно поэтому

- Требования нового кредитора к страхованию. В некоторых кредитных организациях на величину процентной ставки влияет не только защита жизни и здоровья, но и титула. Банк Открытие предлагает ставку 8,25 только в случае страхования риска потери права владения. При рефинансировании ипотеки в Сбербанке покупать полис титульного страхования не требуется.

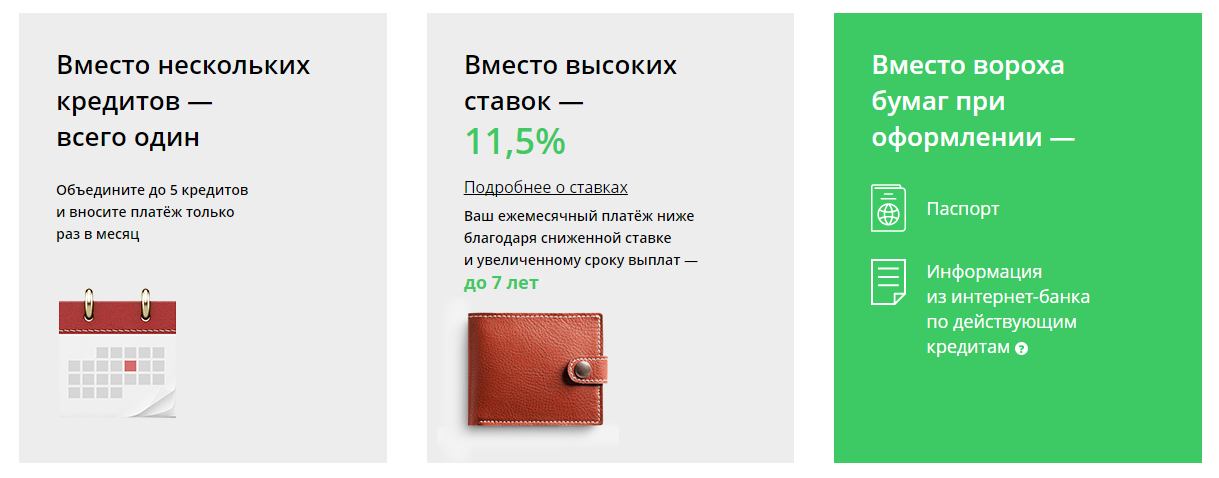

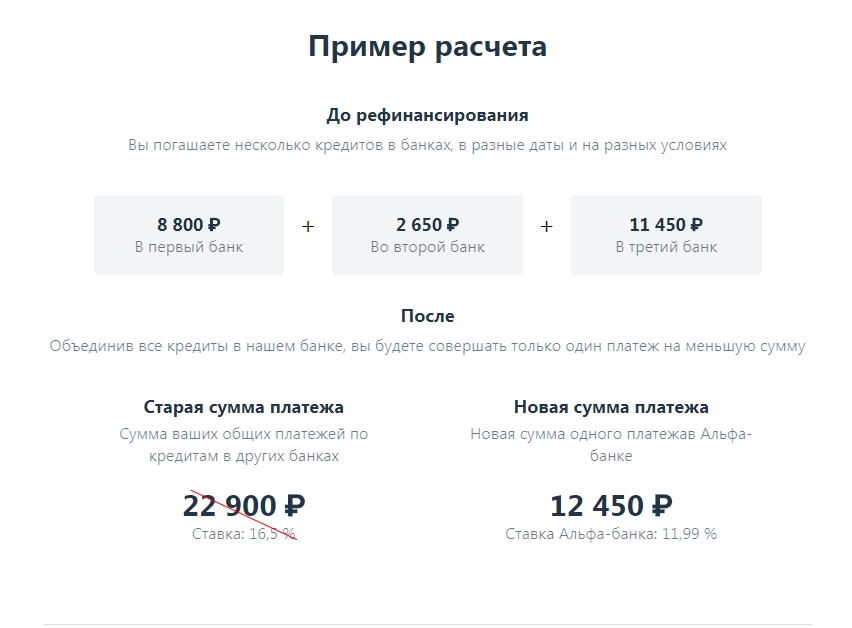

Некоторые банки предлагают под залог квартиры, если позволяет ее рыночная стоимость, получить дополнительные средства на погашение других обязательств. Намного удобнее вносить один платеж по одному кредиту в одно время, чем выплачивать несколько займов разным кредиторам.

Некоторые банки предлагают под залог квартиры, если позволяет ее рыночная стоимость, получить дополнительные средства на погашение других обязательств. Намного удобнее вносить один платеж по одному кредиту в одно время, чем выплачивать несколько займов разным кредиторам.

Важно! Финансовая защита от потери права собственности оформляется только на объекты, приобретенные на вторичном рынке. Квартиры, купленные по договору долевого участия у застройщика-юридического лица страховать от этого риска не требуется.

Выгодным будет рефинансирование ипотеки под 6 процентов в рамках реализации государственной субсидии. Воспользоваться предложением могут семьи, ставшие во второй раз родителями в 2018 – 2022 годах. Здесь подробнее.

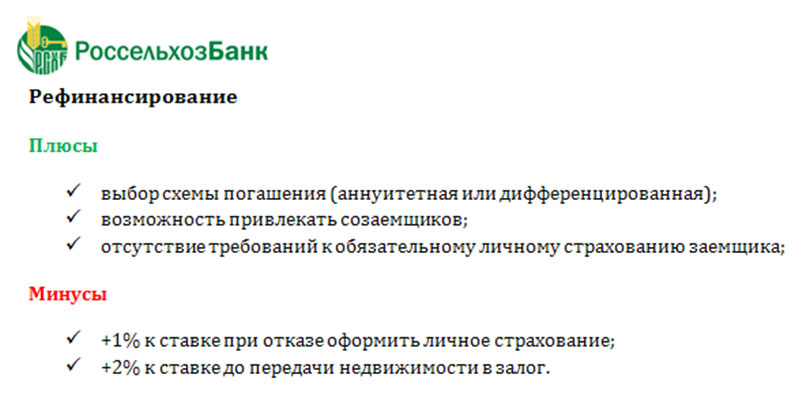

Многие кредитные организации предлагают еще более выгодные условия, чем закрепленные законодательно и предлагают рефинансирование ипотеки под 5 процентов и ниже. В основном это крупнейшие игроки на рынке финансовых услуг. Здесь можно почитать про условия рефинансирования ипотеки в Россельхозбанке для семей с детьми.

Здесь можно почитать про условия рефинансирования ипотеки в Россельхозбанке для семей с детьми.

Не стоит затевать процедуру перекредитования в том случае, когда затраты на переоформление превышают выгоду. При расчетах следует принимать во внимание сумму уже уплаченных процентов по действующему займу.

Условия, проценты и банки

| Банк | Ставка, % от |

|---|---|

| Альфа банк | 8,99 |

| Газпромбанк | 8,9 |

| Абсалютбанк | 8,74 |

| Возрождение | 8,25 |

| Банк Открытие | 8,4 |

| ВТБ | 8,5 |

| Уралсиб | 8,99 |

| Сбербанк | 8,5 |

| Райффайзенбанк | 8,99 |

| Россельхозбанк | 8,5 |

| ДОМ.РФ | 7,6 |

| Ак Барс | 8,9 |

| Промсвязьбанк | 8,5 |

| Транскапиталбанк | 9,49 |

В таблице приведены условия перекредитования ипотеки в 2021 году.

Здесь подробнее о рефинансировании ипотеки в ВТБ. А здесь подробнее о переоформлении ипотеки в Россельхозбанке в 2021 году.

Требования к заемщику

В таблице представлены основные требования крупнейших кредиторов к претендующим на рефинансирование.

Важно! Помимо требований к заемщику существуют требования к действующей ипотеке. Они могут отличаться в зависимости от выбранного банка. Однако общим условием всех кредиторов является отсутствие текущей просроченной задолженности.

Калькулятор

Провести расчет экономической эффективности рефинансирования поможет наш ипотечный калькулятор. Помимо параметров новой ссуды следует также рассчитать размер оплаченных по текущему займу процентов.

Какие документы нужно подготовить

Для проведения процедуры рефинансирования потребуется подготовить два комплекта документов – по заемщику для одобрения суммы ипотеки и по объекту недвижимости.

Для заемщика

Нужны будут следующие бумаги:

- Удостоверяющие личность.

- Анкета.

- Подтверждение дохода и занятости.

- Кредитный договор по действующей ипотеке.

- Справка об остатке долга от текущего кредитора.

- Реквизиты счета для погашения ипотеки на бланке банка-кредитора.

Важно! Сумма новой ипотеки не может превышать остаток ссудной задолженности. Исключение составляют программы, предусматривающие консолидацию нескольких обязательств.

По объекту недвижимости

Для квартиры на вторичном рынке потребуется:

- Отчет об оценке, составленный не позднее полугода назад.

- Справка о зарегистрированных или выписка из домовой книги.

- Технические документы – паспорт объекта, составленный кадастровым инженером, или выписка из него, заверенная управляющей компанией или застройщиком. Документ должен в обязательном порядке содержать адрес объекта и информацию о его составителе. Обязательно должен содержать экспликацию и поэтажный план.

- Основания возникновения собственности и подтверждение регистрации права.

Это может быть ДКП или ДДУ, если первоначально объект приобретался на первичном рынке, но на момент обращения за рефинансированием уже введен в эксплуатацию. Обязательным условием для объектов, зарегистрированных с 2016 года, является предоставление выписки из единого реестра, полученной в момент регистрации собственности. До 2016 года – свидетельство.

Это может быть ДКП или ДДУ, если первоначально объект приобретался на первичном рынке, но на момент обращения за рефинансированием уже введен в эксплуатацию. Обязательным условием для объектов, зарегистрированных с 2016 года, является предоставление выписки из единого реестра, полученной в момент регистрации собственности. До 2016 года – свидетельство. - Подтверждение внесения оплаты и передачи объекта продавцом.

Для строящегося объекта потребуется предоставление договора долевого участия.

Пошаговая инструкция

Далее рассмотрим алгоритм действий для получения ипотеки по новым условиям.

Шаг 1. Выбор кредитора.

На этом этапе следует изучить предложения разных банков, уточнить важные нюансы и требования.

Шаг 2. Подача заявки на рефинансирование.

После выбора кредитора необходимо пройти первый этап одобрения. Многие банки позволяют подавать заявку на ипотеку дистанционно. Все документы при этом либо загружаются в электронном виде, либо передаются в отделение.

Шаг 3. Одобрение залога.

На этом этапе происходит подготовка и передача в банк документов по квартире. Комплект можно отправить дистанционно или передать лично в зависимости от условий конкретного кредитора.

Шаг 4. Оформление страхования.

После одобрения залога заемщик выбирает подходящую страховую компанию и оформляет необходимые договора. Также некоторые страховщики позволяют сменить выгодоприобретателя по уже действующему полису.

Шаг 5. Сделка.

После одобрения объекта залога и покупки страховки заемщик приезжает в банк на подписание документов. Комплект состоит из кредитного договора, договора ипотеки, поручительства. После подписания на реквизиты, предоставленные ранее, перечисляется сумма ипотеки. Заемщик самостоятельно проводит досрочное погашение. Это можно сделать в банк-клиенте дистанционно или в дополнительном офисе.

Шаг 6. Переоформление залога в пользу нового кредитора.

После досрочного погашения ипотеки заемщик получает у предыдущего кредитора закладную с отметкой об исполнении обязательств и обращается в МФЦ для снятия обременения. По завершении процедуры потребуется повторное обращение к регистратору для установления залога в пользу нового кредитора.

Процесс переоформления залога самый длительный во всей процедуре рефинансирования. Заемщик может подавать одновременно два комплекта документов – на снятие и установление нового обременения. Чем быстрее завершится процедура регистрации, тем лучше. По условиям кредитного договора на период переоформления залога ставка по ипотеке повышается в среднем на 1,5-2 пункта.

Выводы

Кратко резюмируем изложенную информацию:

- Условия рефинансирования в 2021 году позволяют сделать выплаты наиболее комфортными. В зависимости от ситуации заемщик может уменьшить или увеличить срок новой ссуды.

- Семейная ипотека под 5 процентов – хороший способ для семей с детьми снизить нагрузку на семейный бюджет.

- Прежде чем решиться на рефинансирование, следует тщательно изучить условия, посчитать расходы на проведение процедуры и сопоставить их с возможной выгодой.

- Перекредитование выгодно проводить, если ставка в результате снизится более чем на один процент и если с момента начала выплат не прошло более половины срока.

Остались вопросы? Ответы на них поможет найти дежурный юриста портала.

Подробнее про рефинансирование ипотеки под 5-6 процентов, читайте далее.

Самые низкие ставки рефинансирования ипотеки

Ипотечный кредит – вещь, с которой неминуемо сталкивается почти каждый человек, желающий купить собственное жильё. К оформлению обычно подходят с большим вниманием и скрупулёзностью – важно выбрать банк, условия в котором будут наиболее выгодными для заёмщика. Иногда появляется необходимость переоформить ипотеку в другом банке – эта процедура называется рефинансированием ипотеки. Важнейший вопрос, возникающий в таком случае – где же самая низкая ставка рефинансирования ипотеки?

К оформлению обычно подходят с большим вниманием и скрупулёзностью – важно выбрать банк, условия в котором будут наиболее выгодными для заёмщика. Иногда появляется необходимость переоформить ипотеку в другом банке – эта процедура называется рефинансированием ипотеки. Важнейший вопрос, возникающий в таком случае – где же самая низкая ставка рефинансирования ипотеки?

Причины рефинансирования ипотеки

Важно обозначить повод, по которому клиенту понадобилось рефинансирование ипотеки — в случае, если он будут недостаточно ясен, банк, с самой низкой процентной ставкой по рефинансированию ипотеки, может отказать в ссуде. Причины могут быть разнообразные

Уменьшить переплату и процентную ставку

– наиболее распространенная причина к рефинансированию ипотеки. Пользу от подобной финансовой операции просчитать сложно. Специалисты рекомендуют задумываться о рефинансировании, если при сравнении кредита былого и предполагаемого различие по ставкам составляет минимум 3%. Также следует учитывать расходы на переоформление документов, страховки, комиссию – и только после этого оперировать реальными цифрами.

Также следует учитывать расходы на переоформление документов, страховки, комиссию – и только после этого оперировать реальными цифрами.

Уменьшить ежемесячный платёж

Ипотека всегда берется на долгий срок, и никто не может гарантировать, что финансовое состояние заёмщика не изменится. Провести эту процедуру можно, обратившись в свой же банк, и проведя уменьшение ежемесячного платежа с одновременным увеличением срока выплаты кредита. Банк получит свою прибыль, клиент – необходимую отсрочку. В таком случае, искать самую низкую процентную ставку рефинансирования ипотеки нет необходимости.

Сменить кредитора после отказа в рефинансировании

Кредитор может отказать в рефинансировании – если изначальные условия, по его мнению, и так были привлекательными. В таком случае, возможно обратиться в другой банк – где найдется самая низкая процентная ставка по рефинансированию ипотеки.

Вывести залог из-под обременения

Об этом задумываются те, кто собирается ипотечное жильё продавать, дарить или обменивать. Рекомендуется совершать эти действия в конце срока выплаты ипотечного кредита – сумму долга возможно будет переоформить в пользу беззалогового кредита.

Рекомендуется совершать эти действия в конце срока выплаты ипотечного кредита – сумму долга возможно будет переоформить в пользу беззалогового кредита.

Помимо прочего, необходимо подтвердить, что за необходимостью провести процедуру рефинансирования не таятся проблемы финансового или личного характера.

Минусы рефинансирования

К процедуре рефинансирования ипотеки следует относиться с осторожностью – помимо очевидных сложных финансовых подсчетов, существуют также и другие подводные камни, к которым заёмщику нужно быть готовым.

Задумали перекредитовать ипотеку? Тщательно просчитывайте выгоду от этого дела.Траты на страховку, комиссию

Даже если клиент найдет, где же самая низкая ставка по рефинансированию ипотеки, его финансовое состояние может не улучшиться. Нужно иметь в виду все затраты на переоформление документов, страховки, а также комиссионные, которые новый банк возьмет за оказанные услуги.

Покрыть одним рефинансированием можно не более, чем пять кредитов. Однако, оно в любом случае поможет несколько улучшить кредитную историю и финансовое состояние.

Однако, оно в любом случае поможет несколько улучшить кредитную историю и финансовое состояние.

Документальная волокита

Сложности с получением разрешения у банка-кредитора могут не возникнут, потому что запрашивать его не придется. Однако некоторые банки не соглашаются отпускать своих клиентов так просто. Клиент должен быть готов к долгому процессу.

Интересный факт – угрозой рефинансирования можно добиться от банка-кредитора снижения ставки по кредиту. Ни одному банку не выгодно терять своих заёмщиков – поэтому, увидев твердость намерений клиента, кредитор способен пойти ему навстречу.

Процентные ставки на рефинансирование

Сейчас рефинансирование ипотеки предлагают все ведущие банки России. Разобраться, в каком же из них самая низкая ставка по рефинансированию ипотеки, нелегко. Все зависит от ряда условий, таких как стоимость недвижимости, а также сумма и срок кредита.

На сайтах некоторых банков можно найти онлайн-калькуляторы, помогающие рассчитать ставкуТакже почти всегда возможно заполнить онлайн-заявление, после рассмотрения которого с клиентом свяжется специалист и расскажет обо всех условиях.

Какие банки предлагают перекредитовать ипотеку

На момент 2017 года данные по ставкам рефинансирования ипотеки, с учетом удовлетворения всех требований банка, следующие:

- Банк Тинькофф самую высокую ставку предлагает в 12%

- Альфа-Банк – 11,99%

- Дельтакредит, Газпромбанк предлагают потребителям ставку в 11,5%

- АбсалютБанк также остановился на 11,5%

- Райффайзенбанк располагает ставкой в 10,9%

- Юникредит предложит ставку в 10,65%

- Росбанк располагает ставкой в 10,5%

- Сбербанк предлагает ставку в 10,5%

- Банк Уралсиб предложит своим клиентам (владельцам зарплатных карт или бывшим заёмщикам с отличной кредитной историей) ставку в 9,9%. Всем остальным заёмщикам будет предложена ставка в 10,4%.

ВТБ24 предлагает процентную ставку в 9,7%, но только при условии комплексного страхования. Без него ставка составит 10,7%.

Самая низкая ставка — 9,35% в Банке Открытие

Наконец, самая низкая ставка рефинансирования ипотеки у Банка Открытие – 9,35%.

Общие банковские требования, которым должен отвечать обратившийся человек за рефинансированием ипотеки — стандартные.

Стоит ли ждать предложения о рефинансировании от своего банка, того, где оформлена ипотека? Ответ следующем видео:

Заключение

По приведенному выше списку становится ясно, что отыскать, где самая низкая ставка рефинансирования ипотеки — не так-то просто. На сайтах банков обычно указано самое низкое из всех возможных чисел – для заёмщиков, чей кредит погашен более, чем наполовину, владеющих и пользующихся картами банка (обычно требуется срок не менее трех месяцев), с идеальной кредитной историей. Для получения более точной информации всегда требуется обращаться непосредственно в отделение.

9 вещей, которые нужно знать перед рефинансированием ипотечного кредита

Хотя многие домовладельцы могут быть заинтересованы в реструктуризации своих финансов низкими процентными ставками по ипотеке, решение о рефинансировании ипотечного кредита должно приниматься исходя из ваших личных финансовых обстоятельств; Ставки по ипотеке на этой неделе не должны быть решающим фактором при принятии решения о рефинансировании.

Перед подачей заявки на рефинансирование жилья необходимо рассмотреть девять ключевых моментов.

1. Знайте собственный капитал

Первое, что вам нужно для рефинансирования, — это собственный капитал в вашем доме.По данным Федерального резервного банка Сент-Луиса, в конце первого квартала 2020 года стоимость жилья в США продолжала расти. Однако по состоянию на третий квартал 2020 года средняя продажная цена домов, проданных в США, немного снизилась в результате экономического спада, вызванного глобальной пандемией COVID-19.

Кроме того, согласно данным, представленным CoreLogic на конец третьего квартала 2020 года, с третьего квартала 2019 года собственный капитал домовладельцев в США, имеющих ипотеку, увеличился на 1 триллион долларов США, т.е.8%, в годовом исчислении.

Тем не менее, некоторые дома не восстановили свою стоимость, а у некоторых домовладельцев низкий уровень капитала. Рефинансирование с небольшим капиталом или без него не всегда возможно с обычными кредиторами. Однако некоторые государственные программы доступны. Лучший способ узнать, соответствуете ли вы критериям участия в той или иной программе, — это посетить кредитора и обсудить ваши индивидуальные потребности. Домовладельцам с долей капитала не менее 20% будет легче получить новую ссуду.

2. Знайте свой кредитный рейтинг

В последние годы кредиторы ужесточили свои стандарты одобрения кредитов.Некоторые потребители могут быть удивлены тем, что даже с очень хорошей кредитной историей они не всегда будут иметь право на самые низкие процентные ставки. Как правило, кредиторы хотят видеть кредитный рейтинг 760 или выше, чтобы претендовать на самые низкие процентные ставки по ипотеке. Заемщики с более низкими оценками могут получить новый заем, но процентные ставки или комиссионные, которые они уплачивают, могут быть выше.

Как правило, кредиторы хотят видеть кредитный рейтинг 760 или выше, чтобы претендовать на самые низкие процентные ставки по ипотеке. Заемщики с более низкими оценками могут получить новый заем, но процентные ставки или комиссионные, которые они уплачивают, могут быть выше.

Ключевые выводы

- Прежде чем вы решите, рефинансировать или не рефинансировать ипотечный кредит, убедитесь, что у вас достаточно собственного капитала — по крайней мере, 20% облегчат право на получение кредита.

- Убедитесь, что ваш кредитный рейтинг составляет не менее 760, а отношение долга к доходу составляет 36% или меньше.

- Изучите условия, процентные ставки и затраты на рефинансирование — включая баллы и необходимость оплаты частной ипотечной страховки — чтобы определить, будет ли продвижение по кредиту соответствовать вашим потребностям.

- Обязательно рассчитайте точку безубыточности и то, как рефинансирование повлияет на ваши налоги.

3.

Знайте отношение долга к доходу

Знайте отношение долга к доходуЕсли у вас уже есть ипотечный кредит, вы можете предположить, что легко сможете получить новый.Но кредиторы не только подняли планку для кредитных рейтингов; они также ужесточили отношение долга к доходу. Хотя некоторые факторы, такие как высокий доход, долгая и стабильная работа или значительные сбережения, могут помочь вам получить ссуду, кредиторы обычно хотят, чтобы ежемесячные жилищные выплаты не превышали 28% от вашего ежемесячного валового дохода. .

В целом отношение долга к доходу должно составлять 36% или меньше, хотя с некоторыми дополнительными положительными факторами некоторые кредиторы увеличивают его до 43%.Возможно, вы захотите погасить часть долга перед рефинансированием, чтобы соответствовать требованиям.

4. Затраты на рефинансирование

Рефинансирование дома обычно стоит от 3% до 6% от общей суммы кредита, но заемщики могут найти несколько способов снизить затраты (или включить их в ссуду). Если у вас достаточно капитала, вы можете перенести расходы в свой новый заем (и, таким образом, увеличить основную сумму). Некоторые кредиторы предлагают «бесплатное» рефинансирование, что обычно означает, что вы будете платить немного более высокую процентную ставку, чтобы покрыть расходы на закрытие сделки.Не забывайте вести переговоры и делать покупки, потому что некоторые комиссии за рефинансирование могут быть оплачены кредитором или даже уменьшены.

Если у вас достаточно капитала, вы можете перенести расходы в свой новый заем (и, таким образом, увеличить основную сумму). Некоторые кредиторы предлагают «бесплатное» рефинансирование, что обычно означает, что вы будете платить немного более высокую процентную ставку, чтобы покрыть расходы на закрытие сделки.Не забывайте вести переговоры и делать покупки, потому что некоторые комиссии за рефинансирование могут быть оплачены кредитором или даже уменьшены.

5. Ставки по сравнению со сроком

Хотя многие заемщики сосредотачиваются на процентной ставке, при рефинансировании важно определить свои цели, чтобы определить, какой ипотечный продукт соответствует вашим потребностям. Если ваша цель — максимально сократить ежемесячные платежи, вам понадобится ссуда с самой низкой процентной ставкой на самый длительный срок.

Если вы хотите платить меньше процентов в течение срока кредита, ищите самую низкую процентную ставку и на самый короткий срок.Заемщикам, которые хотят погасить ссуду как можно быстрее, следует искать ипотеку с максимально коротким сроком, требующим выплат, которые они могут себе позволить.

6. Пункты рефинансирования

Когда вы сравниваете различные предложения по ипотечным кредитам, убедитесь, что вы смотрите и на процентные ставки, и на баллы. Для снижения процентной ставки часто выплачиваются баллы, равные 1% от суммы кредита. Обязательно подсчитайте, сколько вы будете платить в баллах с каждой ссудой, так как они будут выплачены при закрытии или включены в основную сумму вашей новой ссуды.

Кредиторы ужесточили свои стандарты утверждения займов в последние годы, требуя более высоких кредитных рейтингов для лучших процентных ставок и более низких соотношений долга к доходу, чем в прошлом.

7. Знайте свою точку безубыточности

Важным расчетом при принятии решения о рефинансировании является точка безубыточности: точка, в которой расходы на рефинансирование покрываются вашими ежемесячными сбережениями. После этого ваши ежемесячные сбережения полностью принадлежат вам.Например, если ваше рефинансирование обходится вам в 2000 долларов, и вы экономите 100 долларов в месяц по сравнению с предыдущей ссудой, на возмещение ваших затрат уйдет 20 месяцев. Если вы намереваетесь переехать или продать свой дом в течение двух лет, рефинансирование по этому сценарию может не иметь смысла.

Если вы намереваетесь переехать или продать свой дом в течение двух лет, рефинансирование по этому сценарию может не иметь смысла.

8. Частное ипотечное страхование

Домовладельцы, у которых на момент рефинансирования находится менее 20% собственного капитала, должны будут оплатить частную ипотечную страховку (PMI). Если вы уже платите PMI в рамках текущего кредита, для вас это не будет иметь большого значения.Однако некоторые домовладельцы, чьи дома снизились в цене с момента покупки, могут обнаружить, что если они рефинансируют свою ипотеку, им придется впервые платить PMI.

Снижение выплат из-за рефинансирования может быть недостаточно низким, чтобы компенсировать дополнительную стоимость PMI. Кредитор может быстро рассчитать, нужно ли вам платить PMI и сколько это добавит к вашим жилищным выплатам.

9. Знайте свои налоги

Многие потребители полагались на удержание процентов по ипотеке, чтобы уменьшить свои федеральные подоходные налоги. Если вы рефинансируете и начнете платить меньше процентов, ваш налоговый вычет может быть меньше. (Хотя важно иметь в виду, что немногие люди видят в этом достаточно вескую причину, чтобы избежать рефинансирования).

Если вы рефинансируете и начнете платить меньше процентов, ваш налоговый вычет может быть меньше. (Хотя важно иметь в виду, что немногие люди видят в этом достаточно вескую причину, чтобы избежать рефинансирования).

Однако также возможно, что процентные вычеты будут выше в течение первых нескольких лет ссуды (когда процентная часть ежемесячного платежа превышает основную сумму). Увеличение размера вашей ссуды в результате снятия наличных или увеличения расходов на закрытие также повлияет на размер процентов, которые вы будете платить.

Тем не менее, положения Закона о сокращении налогов и занятости, принятого в декабре 2017 года, могут повлиять на ваше желание использовать вычет по ипотечным процентам. Новый более высокий стандартный вычет — 24 400 долларов США для супружеских пар, подающих совместную заявку в 2020 году, по сравнению с 12 700 долларов США. согласно предыдущему закону — может сделать разбивку вычетов менее привлекательной с финансовой точки зрения для большего числа налогоплательщиков.

Более состоятельные домовладельцы, которые хотят рефинансировать существующую крупную ипотеку, по-прежнему смогут вычитать проценты по ипотечному долгу до 1 миллиона долларов, но предел для нового ипотечного долга теперь составляет 750 000 долларов для домов, купленных 15 декабря 2017 года или позже.С учетом этих изменений целесообразно проконсультироваться с налоговым консультантом для получения индивидуальной информации о влиянии рефинансирования на ваши налоги.

Итог

Как и многие финансовые операции, рефинансирование ипотечного кредита является сложным и требует должной осмотрительности со стороны домовладельцев, рассматривающих его. Поговорите с уважаемым кредитором, чтобы получить быстрые ответы на некоторые из ваших проблем. Это поможет вам принять важное решение о том, подходит ли вам рефинансирование. Если кажется, что это будет хороший ход, выполните домашнее задание, о котором говорилось выше.

Когда рефинансировать ипотеку: сейчас хорошее время?

Нажмите, чтобы узнать, как COVID-19 может повлиять на покупку ипотечного кредита

Из-за пандемии коронавируса получение ипотеки может оказаться сложной задачей. Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии, скорректировали минимально необходимый кредитный рейтинг или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке.Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Кредиторы сталкиваются с высоким спросом на ссуды и кадровыми проблемами, которые могут замедлить процесс. Кроме того, некоторые кредиторы увеличили свои комиссии, скорректировали минимально необходимый кредитный рейтинг или временно приостановили действие определенных кредитных продуктов. Если вы не можете выплатить текущий жилищный кредит, обратитесь к нашему ресурсу по оказанию помощи по ипотеке.Самую свежую информацию о том, как справиться с финансовым стрессом во время этой пандемии, см. В финансовом руководстве NerdWallet по COVID-19.

Учитывая, что ставки по ипотеке близки к дну, самое время рефинансировать ипотеку, не так ли? Конечно, во многих случаях нет сомнений.

По данным сентябрьского опроса NerdWallet, проведенного онлайн-изданием The Harris Poll среди 1413 домовладельцев в США, 17% домовладельцев в США, имеющих ипотеку на свое основное место жительства, рефинансировали в 2020 году. По данным опроса, почти треть (31%) домовладельцев, имеющих ипотеку на свое основное место жительства, заявили, что рассматривают возможность рефинансирования в течение следующих 12 месяцев.

Чтобы понять, подходящее ли время для рефинансирования, сначала определите, как долго вы планируете оставаться дома, подумайте о своих финансовых целях и узнайте свой кредитный рейтинг. Все эти вещи, наряду с текущими процентными ставками рефинансирования, должны сыграть роль в вашем решении о том, нужно ли — и когда — рефинансировать.

Когда имеет смысл рефинансировать?

Обычно люди начинают думать о рефинансировании, когда замечают, что ставки по ипотеке падают ниже их текущей ставки по ссуде.Но есть и другие веские причины для рефинансирования:

Если вы хотите погасить ссуду быстрее и в более короткие сроки.

Вы приобрели достаточно капитала в своем доме для рефинансирования ссуды без ипотечного страхования.

Что такое хорошая ставка по ипотеке?

Когда Федеральная резервная система снижает краткосрочные процентные ставки, многие люди ожидают, что за ними последуют ипотечные ставки. Но ипотечные ставки не всегда идут в ногу с краткосрочными ставками.

Но ипотечные ставки не всегда идут в ногу с краткосрочными ставками.

Не зацикливайтесь на низкой ипотечной ставке, о которой вы читаете или видите в рекламе. Ставки рефинансирования ипотеки меняются в течение дня, каждый день. И ставка, которую вы указали, может быть выше или ниже ставки, опубликованной в любой момент времени.

Ваша ставка рефинансирования ипотеки в первую очередь зависит от вашего кредитного рейтинга и собственного капитала вашего дома.

У вас больше шансов получить конкурентоспособную ставку, если ваш кредитный рейтинг хороший и у вас есть доказательства стабильного дохода.

Стоит ли рефинансировать под полпроцента?

Часто цитируемое эмпирическое правило гласит, что если ипотечные ставки ниже вашей текущей ставки на 1% или более, хорошей идеей может быть рефинансирование. Но это традиционное мышление, например, когда вы говорите, что для покупки дома нужен 20% первоначальный взнос. Такие широкие обобщения часто не работают для решений с большими деньгами. Возможно, даже имеет смысл улучшить вашу скорость на полбалла.

Возможно, даже имеет смысл улучшить вашу скорость на полбалла.

Чтобы рассчитать свою потенциальную экономию, вам необходимо сложить затраты на рефинансирование, такие как оценка, проверка кредитоспособности, комиссия за оформление и закрытие сделки. Также проверьте, не грозит ли вам штраф за досрочное погашение текущего кредита. Затем, когда вы узнаете, на какую процентную ставку вы можете претендовать по новому займу, вы сможете рассчитать свой новый ежемесячный платеж и посмотреть, сколько вы сэкономите каждый месяц.

Вам также следует подумать, есть ли у вас в доме хотя бы 20% капитала — разница между его рыночной стоимостью и вашей задолженностью. Проверьте стоимость недвижимости в вашем районе, чтобы определить, сколько может быть оценен ваш дом на данный момент, или проконсультируйтесь с местным агентом по недвижимости.

Хотите рефинансировать ипотеку?

Рефинансирование ипотеки может быть отличным способом сэкономить. С помощью NerdWallet вы можете легко отслеживать стоимость своего дома и посмотреть, сможете ли вы сэкономить за счет рефинансирования.

Собственный капитал имеет значение, потому что кредиторы обычно требуют ипотечного страхования, если ваш капитал составляет менее 20%. Он защищает их финансовые интересы в случае вашего дефолта. Страхование ипотеки стоит недешево, и оно встроено в ваш ежемесячный платеж, поэтому не забудьте включить его в расчет потенциальной экономии на рефинансировании.

Когда у вас будет хорошее представление о стоимости рефинансирования, вы можете сравнить свой «общий» ежемесячный платеж с тем, что вы платите в настоящее время.

Достаточно ли сбережений для окупаемости рефинансирования?

В среднем вы потратите от 2% до 5% суммы кредита на закрытие расходов, поэтому вы хотите выяснить, сколько времени потребуется, чтобы ежемесячная экономия окупила эти затраты. Это часто называют «точкой безубыточности» рефинансирования ипотеки. Например, если ваш ежемесячный платеж упадет на 100 долларов, потребуется 30 месяцев, чтобы окупиться на сумму 3000 долларов в связи с заключительными затратами. Если вы переедете в течение этих 30 месяцев, вы потеряете деньги при рефинансировании.

Это часто называют «точкой безубыточности» рефинансирования ипотеки. Например, если ваш ежемесячный платеж упадет на 100 долларов, потребуется 30 месяцев, чтобы окупиться на сумму 3000 долларов в связи с заключительными затратами. Если вы переедете в течение этих 30 месяцев, вы потеряете деньги при рефинансировании.

Подумайте, будет ли ваш нынешний дом соответствовать вашему образу жизни в будущем. Если вы близки к тому, чтобы создать семью или у вас пустое гнездо, и вы рефинансируете сейчас, есть шанс, что вы не останетесь в своем доме достаточно долго, чтобы окупить расходы.

Домовладельцы, которые уже выплатили значительную сумму основного долга, также должны хорошо подумать, прежде чем переходить к рефинансированию.

«Вы можете снизить ставку по ипотеке, снизить платеж и сэкономить большие проценты, не продлив срок кредита».

Если у вас уже 10 или более лет ссуды, рефинансирование до новой 30-летней или даже 20-летней ссуды — даже если это значительно снижает вашу ставку — снижает процентные расходы. Это потому, что процентные платежи вносятся заранее; чем дольше вы платите по ипотеке, тем больше каждый платеж идет в счет основной суммы долга, а не процентов.

Это потому, что процентные платежи вносятся заранее; чем дольше вы платите по ипотеке, тем больше каждый платеж идет в счет основной суммы долга, а не процентов.

Попросите своего кредитора оценить срок ссуды, равный количеству лет, оставшихся у вас по текущей ипотеке. Вы можете снизить ставку по ипотеке, снизить платеж и сэкономить много процентов, не продлевая срок кредита.

Не пора ли сменить тип ссуды?

Сделайте прогноз относительно того, как долго вы останетесь в своем нынешнем доме, а затем подумайте о деталях вашей текущей ипотеки. То, как эти факторы влияют друг на друга, может иметь значение при принятии решения о рефинансировании.

Допустим, вы купили дом по ипотеке с регулируемой процентной ставкой на начальный срок в пять лет под 3%. Вы планируете оставаться на месте еще несколько лет. Если вы приближаетесь к тому времени, когда регулируемая ставка может измениться и подняться выше, вы можете получить выгоду от рефинансирования в ипотеку с фиксированной ставкой, чтобы получить процентную ставку, которая не будет колебаться.

Или, если вы знаете, что переедете через несколько лет, рефинансирование в ARM из долгосрочной фиксированной ссуды может помочь вам сэкономить деньги, потому что кредиторы обычно предлагают более низкие процентные ставки по этим ссудам.

Что изменилось с момента закрытия вашего последнего кредита?

Улучшился ли ваш кредитный рейтинг и история платежей с момента получения ипотеки? Если это так, вы можете претендовать на более высокую процентную ставку по рефинансированию, что поможет вам сэкономить больше в месяц и быстрее окупиться.

С другой стороны, тяжелый финансовый кризис (или два) может серьезно сказаться на вашем кредите, и это повлияет на вашу способность претендовать на ссуду рефинансирования и получить хорошую ставку. Если вы опоздали с оплатой кредитной картой, купили новую машину или взяли студенческую ссуду, ваш кредитный рейтинг может быть ниже, чем на момент получения первоначальной ипотеки.Перед рефинансированием вы, возможно, захотите немного починить кредит.

Это может включать ожидание подачи заявки на рефинансирование до тех пор, пока не будет уменьшена часть долга, проверка отсутствия ошибок в вашем кредитном отчете и обеспечение восстановления вашей кредитной истории с течением времени периода своевременных выплат.

Или, когда вы определяете, сколько вы платите кредитной картой и другим долгом с высоким процентом каждый месяц, вы можете обнаружить, что деньги, которые вы потратите на закрытие расходов, лучше потратить на оплату этих счетов, а не на рефинансирование вашего дома.

Экономия денег на ипотеке помогает вам расти. Если сейчас не самое подходящее время для рефинансирования, продолжайте получать текущие платежи по ипотеке и улучшать свой кредит, чтобы вы были готовы нанести удар, когда придет время.

методология

Этот опрос был проведен онлайн-опросом Harris Poll от имени NerdWallet в США с 8 по 10 сентября 2020 года среди 1413 домовладельцев в США в возрасте от 18 лет и старше. Этот онлайн-опрос не основан на вероятностной выборке, поэтому расчет теоретической ошибки выборки невозможен.Для получения полной методологии исследования, включая взвешивающие переменные и размеры выборки подгрупп, свяжитесь с Анной Палаги по телефону [электронная почта защищена]

Этот онлайн-опрос не основан на вероятностной выборке, поэтому расчет теоретической ошибки выборки невозможен.Для получения полной методологии исследования, включая взвешивающие переменные и размеры выборки подгрупп, свяжитесь с Анной Палаги по телефону [электронная почта защищена]

3 шага к принятию решения о том, рефинансировать или нет

Решение о том, когда рефинансировать жилищный кредит, зависит от нескольких факторов, помимо того, сможете ли вы получить лучшую ставку по ипотеке, чем у вас уже есть. И хотя есть много причин, по которым люди рефинансируют свою ипотеку, некоторые из них являются более разумными финансовыми шагами, чем другие.

Например:

- Используете сбережения рефинансирования на выплате ипотечного кредита для увеличения пенсионных взносов или поддержки вашего бюджета? Умная.

- Обналичивание капитала и тратить деньги? Не так много.

- Заработать на ремонт кухни и ванных комнат, чтобы повысить стоимость дома? Все это зависит.

Когда процентные ставки по ипотеке становятся низкими, становится популярным рефинансирование. Но когда нужно рефинансировать? Имеет ли это смысл для вас? Ответьте на эти вопросы, чтобы решить, рефинансировать или нет:

1.Что вы можете сэкономить за счет рефинансирования?Есть две веские причины для рефинансирования:

- Для уменьшения ежемесячного платежа по ипотеке или;

- Чтобы сэкономить на общих процентах, вы будете платить за свой дом в долгосрочной перспективе.

В лучшем случае рефинансирование будет делать и то, и другое, но это случается не всегда. Например, если у вас осталось 25 лет по 30-летней ипотеке и вы снова рефинансируете 30-летний срок по более низкой ставке, вы получите меньший ежемесячный платеж, но в конечном итоге можете платить больше процентов в долгосрочной перспективе. бегите, потому что теперь вы окупите свой дом в общей сложности за 35 лет.Однако, если у вас осталось 25 лет по кредиту и вы рефинансируете 15-летнюю ипотеку, ваш ежемесячный платеж может фактически вырасти, но вы можете платить на десятки тысяч меньше процентов в долгосрочной перспективе (и у вас будет дом окупился на 10 лет раньше).

Кредитный специалист или ипотечный брокер может помочь вам запустить сценарии, которые покажут вам стоимость и потенциальную экономию рефинансирования. Помните: рефинансирование стоит денег в размере нескольких тысяч долларов. Вы будете платить регистрационный сбор и регистрационный сбор, сбор за переоценку вашего дома и, в некоторых случаях, ипотечные баллы, которые уменьшают вашу новую процентную ставку.Эта статья, объясняющая, что на самом деле означает ваша ставка по ипотеке, может помочь вам расшифровать различные затраты, которые входят в вашу ипотеку. Или, если вы предпочитаете сразу же приступить к процессу рефинансирования ипотеки, Credible предоставит котировки от нескольких кредиторов за считанные минуты, не влияя на ваш кредитный рейтинг.

По теме: Воспользуйтесь нашим простым калькулятором ипотечного кредита, чтобы узнать, сколько вы можете сэкономить

2. Как долго вы будете жить в доме? В большинстве случаев рефинансирование имеет смысл только в том случае, если вы планируете оставаться в своем доме еще несколько лет. Если вы можете продать недвижимость в ближайшее время, не рефинансируйте. Большинству рефинансирования требуется от нескольких месяцев до нескольких лет, чтобы окупиться и начать экономить ваши деньги. Ваш кредитный специалист или ипотечный брокер может помочь вам определить, когда вы окунетесь в безубыточность.

Если вы можете продать недвижимость в ближайшее время, не рефинансируйте. Большинству рефинансирования требуется от нескольких месяцев до нескольких лет, чтобы окупиться и начать экономить ваши деньги. Ваш кредитный специалист или ипотечный брокер может помочь вам определить, когда вы окунетесь в безубыточность.

Даже если рефинансирование имеет смысл в вашей ситуации, вам все равно необходимо пройти квалификацию. И то, что у вас есть дом и вы делаете своевременные платежи, не означает, что вы сможете рефинансировать свой кредит.Ваша способность рефинансировать зависит от нескольких факторов, в частности:

- Сумма собственного капитала в вашем доме

- Ваш доход

- Ваш кредит

Для подачи заявки на рефинансирование требуется совершенно новый процесс андеррайтинга. Банку необходимо убедиться, что дом стоит больше суммы кредита, что вы зарабатываете достаточно, чтобы позволить себе ежемесячные платежи, и что вы кредитоспособны. Проверьте свой кредитный рейтинг онлайн бесплатно здесь. К сожалению, если вы не уверены в своей текущей ипотеке, вам может быть трудно получить право на традиционное рефинансирование ипотеки.

Проверьте свой кредитный рейтинг онлайн бесплатно здесь. К сожалению, если вы не уверены в своей текущей ипотеке, вам может быть трудно получить право на традиционное рефинансирование ипотеки.

Хотя все ситуации индивидуальны, я бы рекомендовал рефинансировать ипотеку, если:

- Текущие процентные ставки как минимум на 1% ниже существующей ставки

- Вы планируете прожить в своем доме еще 5 лет (плюс-минус)

- Вы ожидаете утверждения кредита для рефинансирования

Решение о том, когда рефинансировать, — непростое решение, поэтому не бросайтесь на повозку рефинансирования только потому, что это делают другие люди, которых вы знаете.Найдите время, чтобы выяснить, каковы будут ваши общие расходы, каковы будут ваши новые ежемесячные платежи и будет ли это правильным решением для вас.

Хотите получать персональные предложения рефинансирования? Получите до пяти котировок рефинансирования онлайн без каких-либо обязательств »

Где рефинансировать

Получить котировки ставок и заполнить заявки на ссуду еще никогда не было так просто благодаря множеству доступных онлайн-кредиторов. Независимо от того, выбираете ли вы онлайн-сервис или предпочитаете более традиционный подход, важно получить расценки от нескольких кредиторов, прежде чем принимать решение.

Независимо от того, выбираете ли вы онлайн-сервис или предпочитаете более традиционный подход, важно получить расценки от нескольких кредиторов, прежде чем принимать решение.

Даже небольшая экономия будет накапливаться за годы ежемесячных платежей, которые вы будете делать.

Чтобы помочь вам начать работу, я выбрал несколько наших любимых онлайн-кредиторов. Вы можете получить бесплатное и не обязательное предложение, которое поможет вам принять решение.

ДостоверныйВсего за три минуты вы можете пройти предварительную квалификацию на рефинансирование ипотеки с помощью Credible . Во время этого процесса Credible предоставляет котировки от нескольких кредиторов, не влияя на ваш кредитный рейтинг.Если вы видите понравившуюся оценку, вы можете делать все в режиме онлайн, в том числе загружать документы через веб-сайт и следить за ходом рассмотрения вашей заявки.

Credible также может помочь вам с рефинансированием при выплате наличных. Однако когда дело доходит до рефинансирования ипотеки, одним из лучших преимуществ Credible является его прозрачность. Вы можете с самого начала увидеть, какие сборы вы должны будете заплатить и какую процентную ставку будете получать, чтобы помочь вам принять полностью обоснованное решение, прежде чем заполнять подробное заявление.

Однако когда дело доходит до рефинансирования ипотеки, одним из лучших преимуществ Credible является его прозрачность. Вы можете с самого начала увидеть, какие сборы вы должны будете заплатить и какую процентную ставку будете получать, чтобы помочь вам принять полностью обоснованное решение, прежде чем заполнять подробное заявление.

Рисунок — отличный вариант для тех, кто хочет обналичить. Figure позволяет получить процент от стоимости вашего дома наличными, при этом средства будут депонированы вскоре после получения кредита. В то время как они предлагают традиционное рефинансирование с выплатой наличных, Figure также предлагает крупное рефинансирование с выплатой наличными для людей, которые покупают недвижимость с более высокой стоимостью (с максимальной выплатой в размере 500 000 долларов США).

Вы можете подать заявку онлайн и получить расценку без обязательств, которая не повлияет на ваш кредитный рейтинг.Если вам нравится предложение и вы решите продолжить, вы загрузите свои документы и подпишете соглашения полностью онлайн, что значительно сократит время, которое обычно требуется для закрытия рефинансирования дома. Если в ходе процесса у вас возникнут какие-либо вопросы, вы можете снять трубку и поговорить с представителем службы поддержки участников в рабочее время.

Если в ходе процесса у вас возникнут какие-либо вопросы, вы можете снять трубку и поговорить с представителем службы поддержки участников в рабочее время.

Сегодняшние ставки рефинансирования ипотеки:

Примечание редактора: Эта статья была первоначально опубликована в октябре 2010 года.Перед повторной публикацией он был тщательно обновлен для обеспечения актуальности и точности.

¹ Годовая процентная ставка для наиболее квалифицированных соискателей может составлять всего 2,49%, а для других соискателей — выше, в зависимости от кредитного профиля и штата, в котором находится недвижимость. Например, для заемщика с CLTV 45% и кредитным рейтингом 800, который имеет право и решает заплатить комиссию за оформление в размере 4,99% в обмен на пониженную годовую процентную ставку, пятилетняя фигурная линия собственного капитала с первоначальным розыгрышем сумма в 50 000 долларов будет иметь фиксированную годовую процентную ставку (APR) 2. 49%. Общая сумма кредита составит 52 495 долларов. Ваша фактическая ставка будет зависеть от многих факторов, таких как ваш кредит, комбинированное соотношение кредита и стоимости, срок кредита, статус занятости, а также от того, имеете ли вы право на оплату комиссии за оформление в обмен на более низкую ставку. Оплата комиссии за создание в обмен на сниженную годовую процентную ставку доступна не во всех штатах. Помимо уплаты комиссии за создание в обмен на пониженную ставку, рекламируемые ставки включают комбинированную скидку 0,75% за членство в кредитном союзе (0.50%) и подписка на автоплату (0,25%). Годовая процентная ставка по кредитным линиям собственного капитала не включает затраты, кроме процентов. Страхование имущества требуется в качестве условия ссуды, а также может потребоваться страхование от наводнения, если ваша собственность находится в зоне затопления.

49%. Общая сумма кредита составит 52 495 долларов. Ваша фактическая ставка будет зависеть от многих факторов, таких как ваш кредит, комбинированное соотношение кредита и стоимости, срок кредита, статус занятости, а также от того, имеете ли вы право на оплату комиссии за оформление в обмен на более низкую ставку. Оплата комиссии за создание в обмен на сниженную годовую процентную ставку доступна не во всех штатах. Помимо уплаты комиссии за создание в обмен на пониженную ставку, рекламируемые ставки включают комбинированную скидку 0,75% за членство в кредитном союзе (0.50%) и подписка на автоплату (0,25%). Годовая процентная ставка по кредитным линиям собственного капитала не включает затраты, кроме процентов. Страхование имущества требуется в качестве условия ссуды, а также может потребоваться страхование от наводнения, если ваша собственность находится в зоне затопления. Когда следует рефинансировать дом? — Советник Forbes

Имеет смысл рефинансировать дом, если это сэкономит вам деньги или упростит оплату ваших ежемесячных счетов.

Некоторые эксперты говорят, что рефинансирование следует выполнять только тогда, когда вы можете снизить процентную ставку, сократить срок кредита или и то, и другое. Этот совет не всегда верен. Некоторым домовладельцам может потребоваться краткосрочное освобождение от более низкого ежемесячного платежа, даже если для этого потребуется начать с новой 30-летней ссуды. Рефинансирование также может помочь вам получить доступ к собственному капиталу в вашем доме или избавиться от ссуды FHA и ежемесячных взносов по ипотечному страхованию.

Как работает рефинансирование ипотеки

При рефинансировании вы получаете новую ипотеку для погашения существующей ипотеки.Рефинансирование работает так же, как получение ипотеки на покупку дома. Тем не менее, вы избавитесь от стресса, связанного с покупкой и переездом дома, и не будете вынуждены закрыться к определенной дате. Кроме того, если вы сожалеете о своем решении, у вас есть до полуночи третьего рабочего дня после закрытия вашего кредита, чтобы отменить транзакцию.

Согласно отчету Origination Insight Report Элли Мэй, с апреля 2019 года по август 2020 года среднее время рефинансирования обычной ипотеки составляло от 38 до 48 дней.Когда процентные ставки падают и многие домовладельцы хотят рефинансировать, кредиторы становятся занятыми, и рефинансирование может занять больше времени. Рефинансирование ссуды FHA или VA также может занять на неделю больше, чем обычное рефинансирование.

Когда имеет смысл рефинансировать жилищный заем

Рефинансирование может снизить ежемесячный платеж по ипотеке за счет снижения процентной ставки или увеличения срока кредита. Рефинансирование также может снизить ваши долгосрочные процентные расходы за счет более низкой ипотечной ставки, более короткого срока кредита или того и другого.Это также может помочь вам избавиться от ипотечного страхования.

Затраты на закрытие, такие как сбор за оформление, сбор за оценку, сбор за страхование титула и сбор за отчет о кредитных операциях, всегда являются важным фактором при принятии решения о рефинансировании. Эти расходы обычно составляют от 2% до 6% от суммы займа.

Эти расходы обычно составляют от 2% до 6% от суммы займа.

Вам нужно знать стоимость закрытия кредита, чтобы рассчитать точку безубыточности, когда ваши сбережения от более низкой процентной ставки превышают ваши расходы на закрытие. Вы можете рассчитать этот момент, разделив ваши заключительные расходы на ежемесячную экономию от вашего нового платежа.

Вот несколько примеров того, как работает период безубыточности.

Период безубыточности в 25 месяцев - это нормально, 50 - тоже, но 75 месяцев - это слишком долго. Есть большая вероятность, что вы снова рефинансируете или продадите свой дом в следующие 6,25 года. Согласно данным Freddie Mac, между 1994 и первым кварталом 2020 года среднее количество лет, в течение которых заемщик хранит ипотеку до рефинансирования, составляет 3,6 года.

Если вы думаете, что ваш новый заем будет последним, обязательно учитывайте проценты, выплачиваемые вами за дополнительные годы.Например, если у вас осталось 27 лет, и вы начинаете заново с 30-летним рефи, это три дополнительных года интереса, и ваш период безубыточности будет дольше.

А теперь поговорим о наиболее распространенных причинах рефинансирования.

Получение более низкой процентной ставки

Когда рыночные процентные ставки падают, рефинансирование для получения более низкой процентной ставки может снизить ваш ежемесячный платеж, снизить общие процентные платежи или и то, и другое.

Еще одна вещь, которая может снизить ваш ежемесячный платеж, - это выплата процентов по меньшей основной сумме, возможно, в течение нескольких лет.

В первом квартале 2020 года, который в основном включает деятельность по рефинансированию перед пандемией, 55% заемщиков, которые рефинансировали, сохранили свой текущий основной баланс или увеличили свой баланс менее чем на 5% (за счет финансирования своих конечных расходов), согласно данным Freddie Mac. . Это наиболее распространенный вариант: рефинансирование по ставке и сроку.

Более высокий кредитный рейтинг поможет вам получить лучшую процентную ставку по ипотеке. Чтобы получить лучшие ставки, вам понадобится кредитный рейтинг 760 или выше.По данным ипотечного процессора Элли Мэй, почти 3 из 4 домовладельцев, рефинансировавшихся в апреле 2020 года, имели кредитный рейтинг 750 или выше. Средний балл FICO составил 763.

Принесение наличных средств к закрытию может также дать вам немного более низкую процентную ставку или позволить вам избежать страхования частной ипотечной ссуды (PMI). Три процента заемщиков сделали это в первом квартале 2020 года.

Рефинансирование для доступа к капиталу вашего дома

В первом квартале 2020 года 42% всех рефинансируемых компаний были связаны с увеличением основной суммы долга не менее чем на 5%, что указывает на то, что владельцы сняли наличные, оплатили затраты на закрытие сделки или и то, и другое.Хотя ставки рефинансирования при обналичивании могут быть немного выше, чем ставки рефинансирования по ставкам и срокам, более дешевого способа заимствования денег может не быть.

Вы можете получить доступ к своему собственному капиталу через рефинансирование с выплатой наличных, если после сделки у вас останется не менее 20% капитала. Вот пример.

Если ваша единственная цель - получить наличные, а не понизить процентную ставку или изменить срок кредита, ссуда или кредитная линия могут быть дешевле, чем закрытие расходов на выплату наличных.

Рефинансирование для получения более короткого срока кредита

Если вы рефинансируете ипотеку с 30-летней на 15-летнюю ипотеку, ваш ежемесячный платеж часто будет увеличиваться. Но не только процентная ставка по 15-летней ипотеке ниже; сокращение срока вашей ипотеки будет означать, что со временем будет выплачиваться меньше процентов. Экономия процентов за счет более короткого срока кредита может быть особенно выгодной, если вы не учитываете вычет процентов по ипотеке в своей налоговой декларации.

Тем не менее, при таких низких процентных ставках по ипотеке некоторые люди предпочитают тратить больше лет на выплату своего дома, чтобы у них было больше денег для инвестирования по более высокой ставке и больше лет для накопления своих инвестиционных доходов.

По данным Freddie Mac, в 2019 году 78% заемщиков рефинансировали 30-летнюю ипотеку с фиксированной ставкой в кредит того же типа. Еще 14% перешли с 30-летнего фиксированного на 15-летний период. А 7% перешли с 30-летнего фиксированного на 20-летний период.

Рефинансирование для избавления от ссуды FHA

СсудыFHA включают взносы по ипотечному страхованию (MIP), которые обходятся заемщикам от 800 до 1050 долларов в год на каждые 100000 долларов в долг. Если вы не внесете более 10%, вы должны платить эти страховые взносы в течение всего срока действия ссуды, а это означает, что единственный способ избавиться от них - получить новый ссуду, не обеспеченную FHA.

Рефинансирование для избавления от PMI

Прекращение действия частного ипотечного страхования по обычному кредиту само по себе не является причиной для рефинансирования. В отличие от FHA MIP, вам не нужно избавляться от кредита, чтобы избавиться от PMI. Вы можете запросить отмену, когда у вас будет достаточно средств - обычно 20%.

Рефинансирование для перехода с ссуды с регулируемой ставкой на ссуду с фиксированной ставкой или наоборот

Некоторые заемщики осуществляют рефинансирование, потому что у них есть ипотечный кредит с регулируемой ставкой, и они хотят зафиксировать фиксированную ставку.Но бывают также ситуации, когда имеет смысл перейти от ипотеки с фиксированной ставкой к ипотеке с регулируемой ставкой или от одного ARM к другому: а именно, если вы планируете продать через несколько лет и вам комфортно по более высокой ставке, если вы останетесь в своем нынешнем доме дольше, чем планировалось.

30 лет против. Ипотека рефинансирования на 15 лет

Большая часть ваших ежемесячных платежей идет в счет процентов в начале 30-летней ссуды. У вас будет мало собственного капитала в течение многих лет, если вы не сможете построить его быстрее за счет повышения цен на жилье или дополнительных выплат основного долга.Рефинансирование в 15-летнюю ипотеку поможет вам быстрее накапливать капитал, но может увеличить ваш ежемесячный платеж, как показано в таблице ниже.

Стоит ли рефинансирование в 15-летнюю ипотеку?

Для некоторых людей более низкий ежемесячный платеж является наиболее важной причиной для рефинансирования. Возможно, это не идеальный долгосрочный план - возвращение к 30-летним платежам, но может быть важно сохранить ваш дом и оплачивать счета в краткосрочной перспективе. Если позже ситуация улучшится, вы можете быстрее выплатить основную сумму, чтобы сэкономить деньги, или даже снова рефинансировать.

Рассчитайте сбережения при рефинансировании ипотеки

Чтобы рассчитать ежемесячную экономию от рефинансирования, используйте ипотечный калькулятор, чтобы ввести эти числа и получить новый ежемесячный платеж:

- Сумма рефинансирования (ваш текущий основной баланс или текущий основной баланс плюс сумма, которую вы обналичиваете, или ваш текущий основной баланс за вычетом суммы, которую вы обналичиваете)

- Новая процентная ставка

- Новый срок кредита

Сравните ваш новый ежемесячный платеж со старым ежемесячным платежом.В таблице ниже показано, как получение более низкой процентной ставки может сэкономить вам 204 доллара в месяц или 2448 долларов в год.

Но не смотрите только на ежемесячный платеж. Сколько будет стоить каждая ссуда в совокупных процентах, если вы выплатите ипотеку и больше не продадите свой дом и не перефинансируете?

Чтобы получить эту информацию, выберите опцию калькулятора для просмотра таблицы амортизации. Внизу вы увидите общую сумму процентов по новой ипотеке. Запишите это число.

Затем сделайте новый расчет с помощью ипотечного калькулятора.Введите свой:

- Первоначальная основная сумма

- Текущая процентная ставка

- Текущий срок кредита

Затем просмотрите таблицу амортизации для этого расчета и посмотрите, каковы будут ваши текущие общие проценты в течение срока ссуды. Сколько вы сэкономите в долгосрочной перспективе за счет рефинансирования?

Имейте в виду, что вы уже выплатили проценты за несколько лет по текущему (первоначальному) займу, поэтому ваши сбережения не составляют 162 000 долларов минус 113 000 долларов.Это 162 000 долларов минус 113 000 долларов плюс уже уплаченные вами проценты.

Найдите лучшие ставки рефинансирования

Чтобы найти лучшую ставку рефинансирования, вам придется поработать, но это не займет много времени. Посмотрите на банки, кредитные союзы и сайты сравнения в Интернете. Вы также можете работать с ипотечным брокером, если хотите, чтобы кто-то сделал за вас легкую работу и потенциально предоставил вам доступ к кредиторам, которых вы не нашли бы самостоятельно, - кредиторам, которые могут предложить вам более выгодные условия.

Подайте от трех до пяти заявок, чтобы получить официальную оценку кредита.Правительство требует, чтобы смета ссуды показывала вашу предполагаемую процентную ставку, ежемесячный платеж и расходы на закрытие в стандартной форме, что позволяет легко сравнивать информацию по кредиторам.

На странице 3 оценки кредита вы увидите годовую процентную ставку, а на странице 1 вы увидите процентную ставку. Когда вы покупаете автомобиль, обычно имеет смысл выбрать ссуду с самой низкой годовой процентной ставкой, поскольку годовая процентная ставка включает комиссию по ссуде.

С ипотекой дело обстоит иначе. Годовая процентная ставка предполагает, что вы сохраните заем на весь срок.Как мы уже видели, этого обычно не происходит с жилищными кредитами. Возможно, вам будет выгоднее получить ссуду с более высокой годовой процентной ставкой и более высоким ежемесячным платежом, но без комиссии.

Вместо того, чтобы вкладывать деньги в покрытие расходов на закрытие, вы можете оставить эти деньги в своем чрезвычайном фонде или использовать их для погашения долга с более высокой процентной ставкой, чем ваша ипотека.

Другая проблема заключается в том, что если вы сравниваете годовую ставку 30-летней и 15-летней ссуды, 15-летняя ссуда может иметь более высокую годовую ставку, несмотря на то, что в долгосрочной перспективе она намного дешевле.

8 шагов к рефинансированию ипотеки

- Посчитайте, есть ли смысл в рефинансировании.

- Решите, в какую ипотеку следует рефинансировать.

- Получите оценку ссуды от трех до пяти кредиторов.

- Обратитесь к кредитору, который предлагает лучшую цену.

- Собрать и предоставить необходимые финансовые документы.

- Заблокируйте процентную ставку (может произойти после шага 4).

- За три дня до закрытия убедитесь, что ваш отчет о конечных расходах соответствует оценке вашей ссуды.

- Подпишите заключительные документы.

Льготы по рефинансированию ипотеки

В зависимости от того, по какому типу ипотечного кредита вы выплачиваете и в какой тип вы рефинансируете, преимущества рефинансирования ипотеки могут включать следующее:

- Уменьшите ежемесячный платеж

- Выплачивать за вычетом процентов со временем

- Вывести часть капитала

- Прекратить уплату взносов по ипотечному страхованию

Недостатки рефинансирования ипотеки

- Увеличьте ежемесячный платеж

- Выплачивайте больше процентов со временем

- Оплата заключительных расходов

- Потратьте время на покупку новой ипотеки и заполнение необходимых документов

Часто задаваемые вопросы

Как долго вы планируете оставаться дома?

Причина рефинансирования заключается в том, что небольшие изменения в ежемесячных платежах и процентных расходах могут со временем привести к значительной экономии.Однако, если вы планируете продать свой дом всего через год или два, возможно, нет смысла оплачивать расходы, связанные с рефинансированием.

Сколько будет стоить завершение рефинансирования?

В зависимости от вашего кредитора и условий ссуды вы можете заплатить всего несколько сотен долларов или от 2% до 3% от стоимости новой ссуды для завершения рефинансирования. Если рефинансирование обойдется вам в 3000 долларов и на их возмещение уйдет четыре года, это может не иметь для вас смысла.

В качестве альтернативы, если вы можете рефинансировать и заплатить только 1000 долларов и не планируете продавать в ближайшее время, очень вероятно, что стоит заплатить эти 1000 долларов, чтобы сэкономить с течением времени. Кроме того, некоторые кредиторы позволяют включать ваши заключительные расходы в сумму ссуды, поэтому вам не нужно придумывать деньги из кармана для покрытия заключительных расходов.

Сколько вам будет лет, когда ипотека будет полностью погашена?

Одним из недостатков рефинансирования является то, что если вы подписываетесь на новую 30-летнюю ипотеку, вы перезапускаете часы до тех пор, пока не освободитесь от ипотеки.Если у вас уже семь лет 30-летней ссуды, возможно, вам не захочется начинать все сначала, когда до истечения 30 лет. Это особенно верно, если новая временная шкала будет означать, что у вас есть долги до 60 лет, когда вы, вероятно, собираетесь подумывать о выходе на пенсию.

Возможно, вы могли бы заплатить больше, чем ежемесячный минимум, чтобы сократить время погашения, но это также следует учитывать. Как вариант, вы можете рефинансировать ипотеку на 15 лет.

Вам нужно больше места для ежемесячного денежного потока?

Refinancing может изменить ваш ежемесячный платеж и сделать его выше или ниже, в зависимости от выбранных вами условий.Если вам отчаянно нужна передышка в ежемесячном бюджете, имеет смысл рефинансировать и платить более низкую ежемесячную ставку, если вы используете освободившиеся деньги для своих целей.

Огромной ошибкой было бы рефинансирование, снижение суммы платежа и отсутствие четкого плана того, что вы будете делать с этими новыми высвободившимися долларами каждый месяц.

Когда это хорошая идея для рефинансирования ипотеки?

Когда ставки по ипотеке падают, многие домовладельцы рефинансируют свои ссуды.Хотя деятельность по рефинансированию резко возросла по сравнению с прошлым годом, это не означает, что это всегда лучший шаг. Знать , когда для рефинансирования вашей ипотеки, - это уловка.

Когда рефинансирование ипотеки является хорошей идеей

Как правило, если рефинансирование сэкономит вам деньги, поможет вам увеличить капитал и быстрее выплатить ипотечный кредит, это хорошее решение. При таких низких ставках даже люди, у которых есть достаточно новые ипотечные кредиты, могут получить выгоду от рефинансирования.

Рассмотрите возможность рефинансирования, если вы можете снизить процентную ставку от половины до трех четвертей процентного пункта - это может существенно снизить ваш ежемесячный платеж.

Однако убедитесь, что ваша общая ежемесячная экономия компенсирует расходы на рефинансирование. Возможно, это не лучшая идея, если вы планируете переехать в следующие два года, что дает вам мало времени для возмещения затрат.

Вопрос о том, когда рефинансировать, касается не только процентных ставок; Дело в том, что ваш кредит достаточно хорош, чтобы претендовать на получение правильного кредита для рефинансирования. Процентные ставки по ипотеке определяются рыночными факторами, включая доходность долгосрочных казначейских облигаций, и лучшие ставки и условия предоставляются тем, у кого есть лучшая кредитоспособность.

Ваши финансовые цели, как долго вы планируете оставаться в своем доме, сколько собственного капитала у вас дома и ваше общее финансовое состояние - важные факторы, которые необходимо учитывать при рефинансировании. Задайте себе правильные вопросы.

Стоит ли рефинансирование и как работает рефинансирование?

Существует множество способов рефинансирования ипотеки. Выбор подходящего кредита зависит от ваших целей. Возможно, вы захотите перейти с ипотеки с регулируемой процентной ставкой на ссуду с фиксированной ставкой, которая имеет стабильный ежемесячный платеж, или вы можете сократить срок своей ссуды с 30 до 15 лет и сэкономить много денег в процентах.

Refi - это также способ избавиться от частной ипотечной страховки после того, как вы достигнете 20-процентной доли собственного капитала в вашем доме.

Большинство домовладельцев выбирают рефинансирование с прямой ставкой и сроком, которое снижает их процентную ставку и дает им удобный срок погашения. Некоторые хотят более низкий ежемесячный платеж, чтобы высвободить деньги на другие расходы, такие как обучение в колледже или автокредит.

Что такое рефинансирование ипотеки с выплатой наличными?

Другие домовладельцы прибегают к рефинансированию с выплатой наличных, при котором они занимают больше, чем должны на дом, и используют наличные для погашения задолженности по кредитной карте, оплаты ремонта дома или некоторых других крупных расходов.

Списание остатков по кредитным картам с помощью ссуды с более низкой процентной ставкой может быть разумным шагом, но если вы снова начнете накапливать остатки на картах, вы вернетесь назад и увеличите риск. Ваша ипотека - это долг, обеспеченный вашим домом; если вы начнете пропускать выплаты по ипотеке, вы можете потерять свой дом из-за потери права выкупа.

«Заемщик должен проконсультироваться со специалистом по ипотеке, чтобы определить, подходят ли его финансовые потребности для рефинансирования с выплатой наличных или других форм кредита», - говорит Ричард Лю, консультант по ипотеке C2 Financial Corp., ипотечная брокерская компания из Сан-Диего.

Сколько времени нужно, чтобы окупить затраты на рефинансирование?

Процентная ставка - не единственная статья расходов, которую нужно взвесить, когда вы думаете, стоит ли того рефинансирования. Закрытие ссуды refi сопряжено с расходами, и они могут быть очень высокими. Ожидайте, что затраты на закрытие составят от 2 до 5 процентов от основной суммы ссуды. Если вы одалживаете 200 000 долларов, а затраты на закрытие составляют 3 процента от этой суммы, на момент закрытия вы должны будете 6000 долларов.

Существует также новая комиссия за рефинансирование, вступающая в силу с декабря.1, который прибавляет 0,5 процента от остатка кредита к вашим конечным расходам, если ваш refi превышает 125 000 долларов. Это не относится к рефинансированию FHA или VA.

Вместо того, чтобы требовать все эти деньги авансом, многие кредиторы позволяют вам включить закрывающие расходы в основной баланс и профинансировать их как часть ссуды.

Чтобы решить, имеет ли смысл рефинансирование, подсчитайте, сколько времени потребуется, чтобы стоимость рефинансирования ипотеки окупилась. Если вы планируете продать дом до точки безубыточности, рефинансирование может не окупиться.

«Если заемщик рефинансирует строго для снижения ежемесячных выплат по ипотеке, а затраты на закрытие сделки составляют 2400 долларов, заемщик должен рассчитывать сэкономить хотя бы эту сумму на выплатах процентов в течение всего срока, на который они планируют получить заем», - говорит Лю.

Чтобы определить точку безубыточности, разделите общие затраты на закрытие на сумму, которую вы откладываете каждый месяц с новым платежом.

Как рассчитать точку безубыточности для затрат на закрытие

Допустим, ваша новая ипотека экономит вам 192 доллара в месяц, а затраты на закрытие составляют 3000 долларов.

3000 долларов / 192 доллара сбережений в месяц = 15,6 месяца для достижения безубыточности