С 1 октября изменился расчет ндс: Изменения по НДС и по налогу на прибыль в 2020 году — Дайджест № 34 в Контур.Школе

Изменения по НДС и по налогу на прибыль в 2020 году — Дайджест № 34 в Контур.Школе

Что изменилось по НДС и по налогу на прибыль

Новые Федеральные законы от 13.07.2020:

- № 191-ФЗ, 195-ФЗ, 204-ФЗ — тексты законов небольшие, но изменения емкие. В дайджесте вы узнаете об основных поправках.

Социальные услуги освободили от НДС

Федеральный закон от 13.07.2020 № 191-ФЗ

Что изменилось: операции, не подлежащие налогообложению НДС, перечислены в ст. 149 НК РФ. Этот перечень закрытый. В нем появилась новая услуга, освобожденная от НДС (пп. 37 п. 2

ст. 149 НК РФ):

- реализация государственных (муниципальных) услуг в социальной сфере, которые предоставляются по соглашению, составленному по результатам отбора исполнителей данных услуг.

- Исключение: если соглашение составлено о предоставлении субсидии на финансовое обеспечение государственного или муниципального задания.

Когда действует изменение: с 1 октября 2020 года.

Закон № 191-ФЗ связан с другим новым законом, который вступит в силу с 1 сентября 2020 года:

- Федеральный закон от 13.07.2020 № 189-ФЗ «О государственном (муниципальном) социальном заказе на оказание государственных (муниципальных) услуг в социальной сфере». В этом законе есть расшифровка, что такое социальные услуги:

- услуги, оказываемые физлицам за счет субсидий в отраслях социальной сферы: образование, здравоохранение, в сфере социальной защиты, занятости населения, физической культуры, спорта и туризма.

Комментарий: если ваша организация принимает участие в конкурсном отборе на оказание социальных услуг, то их реализация не будет облагаться НДС. Изменения действуют как для государственных, так и для негосударственных организаций, которые оказывают социальные услуги.

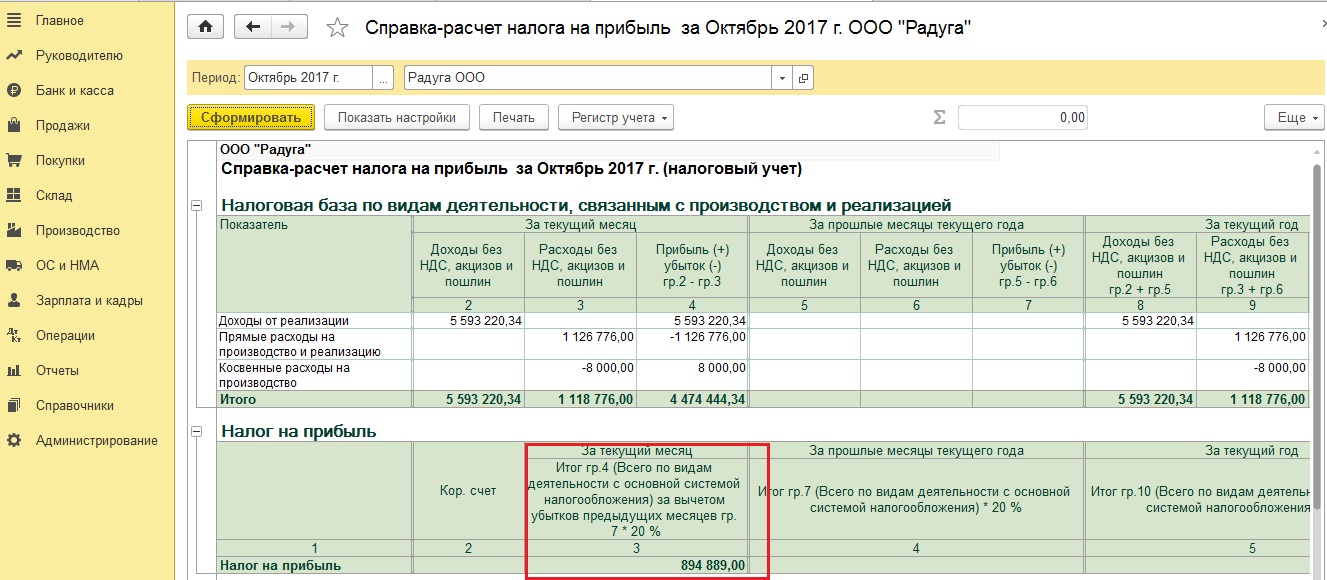

Обособленные подразделения: долю прибыли будем считать по-новому

Федеральный закон от 13.

07.2020 № 195-ФЗ Когда надо рассчитывать долю прибыли. Организация, у которой есть обособленные подразделения (ОП), уплачивает налог на прибыль по ставке в федеральный бюджет единой суммой:

07.2020 № 195-ФЗ Когда надо рассчитывать долю прибыли. Организация, у которой есть обособленные подразделения (ОП), уплачивает налог на прибыль по ставке в федеральный бюджет единой суммой:- распределять налог по ОП и уплачивать по их месту нахождения не надо;

- распределять необходимо налог на прибыль, уплачиваемый в бюджет субъекта.

Субъекты вправе устанавливать пониженный размер ставки. Если деятельность облагается по разным ставкам, организация должна вести раздельный учет доходов и расходов по этим видам деятельности (п. 2 ст. 274 НК РФ).

Новшество с 1 января 2021 года: если у организации есть несколько видов деятельности, которые облагаются по разным ставкам, то считать долю прибыли по каждому ОП надо так:

- исходя из налоговой базы, облагаемой по ставкам, отличным от основной ставки (17%).

Комментарий: учтите изменение и разработайте методику распределения прибыли при составлении учетной политики в целях налогообложения на 2021 год.

Отголоски коронавируса: изменение по налогу на прибыль для тех, кто взял субсидированный кредит на неотложные нужды

Федеральный закон от 13.07.2020 № 204-ФЗ

- Для кредитной организации выданный кредит — это расходы.

Организации и ИП в период с 1 января по 31 декабря 2020 могут получить кредит на возобновление деятельности или на неотложные нужды для поддержки и сохранения занятости. В чем суть кредита:

- Кредит выдают на основе субсидии в соответствии с Постановлением Правительства РФ от 16.05.2020 № 696.

- Для кредитной организации выданный кредит — это долг, который она признает нереальным ко взысканию, когда формирует резерв по сомнительным долгам по налогу на прибыль.

- Нереальными ко взысканию признаются суммы прекращенных обязательств перед кредитной организацией, которые она может списать. Прекращение в данном контексте, надо полагать, это когда организация или ИП выполнили условия, при которых спишут кредит:

- по состоянию на 1 марта 2021 года число работников составит не менее 90% от штата по состоянию на 1 июня 2020 года, не введена процедура банкротства заемщика, а также средняя зарплата одного работника была не ниже МРОТ.

Проще говоря, если эти условия выполнили — банк списывает долг и проценты по нему, эти суммы банку возвращает государство, организация или ИП ничего не платят. Если условия получения кредита налогоплательщик не выполнил, то ему придется возвращать и кредит, и проценты по нему как по коммерческому кредиту.

Проще говоря, если эти условия выполнили — банк списывает долг и проценты по нему, эти суммы банку возвращает государство, организация или ИП ничего не платят. Если условия получения кредита налогоплательщик не выполнил, то ему придется возвращать и кредит, и проценты по нему как по коммерческому кредиту.

- по состоянию на 1 марта 2021 года число работников составит не менее 90% от штата по состоянию на 1 июня 2020 года, не введена процедура банкротства заемщика, а также средняя зарплата одного работника была не ниже МРОТ.

- Норма распространяется на правоотношения, возникшие с 1 января 2020 года, и действует до 31 декабря 2021 года.

- При списании полностью или частично задолженности по кредиту и начисленным процентам у должника-организации сумма прощенного долга и начисленных процентов не облагается налогом на прибыль, а у должника-ИП не облагается НДФЛ (введена новая норма п. 62.2 ст. 217 НК РФ).

Закон № 204-ФЗ установил, что должники учитывают уплаченные проценты по субсидированным договорам:

- во внереализационных расходах на дату уплаты процентов, установленных при изменении условий кредитного договора в соответствии с Федеральным законом от 03.

04.2020 № 106-ФЗ.

04.2020 № 106-ФЗ.

Важные условия для субсидированных кредитов:

- Кредит предоставлен с 1 января по 31 декабря 2020 года на возобновление деятельности.

- По кредитному договору предоставлена субсидия по процентной ставке. В договоре должно быть прописано, как банк уведомит организацию о полученной от государства субсидии.

Ждем новые изменения по налогам

Бесплатные вебинары в Контур.Школе

Изменения в учете. Практические ситуации. Судебная практика.

Расписание вебинаровДо ухода на летние каникулы Госдума РФ должна принять еще несколько важных законов, в том числе по УСН:

- введут так называемый переходный период для тех, кто превысил лимиты применения УСН. Подробности — в дайджесте № 35.

Для отображения формы необходимо включить JavaScript в вашем браузере и обновить страницу.

1 245

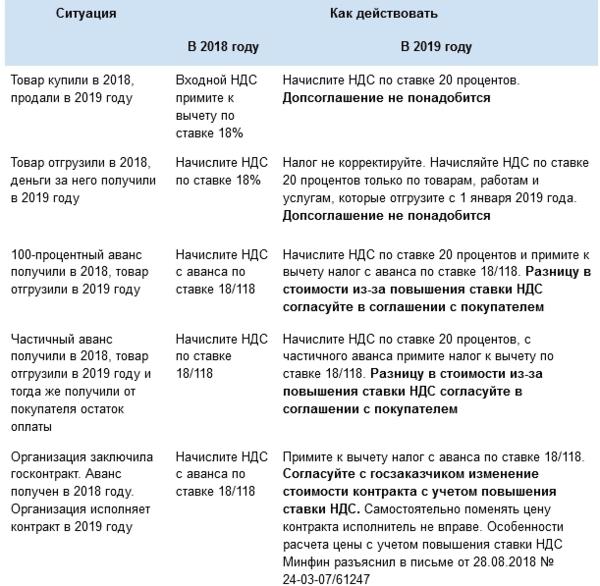

| Дата | Что нового | Пояснение к изменениям в налоговом законодательстве | |

| Стало с 1 октября 2018 года | Было | ||

НДС | |||

С 1 октября 2018 г. | Изменился расчет НДС при получении предоплаты продавцом имущественного права | Продавцы имущественных прав рассчитывают налог с разницы между полученной предоплатой и частью расходов продавца на получение имущественного права пропорционально полученной предоплате. Начисленный налог продавец может принять к вычету в обычном порядке, установленном для НДС с полученных предоплат за товары, работы, услуги | Продавцы имущественных прав рассчитывали налог с полной суммы предоплаты по расчетной ставке 18/118. Принять к вычету «авансовый» НДС после передачи имущественного права было нельзя. Разрешалось только вернуть или зачесть налог при подаче специального заявления в инспекцию, как правило, после сверки расчетов |

| С 1 октября 2018 г. | Усовершенствовано документальное обоснование нулевой экспортной ставки НДС | При отгрузке имущества подразделению фирмы, находящемуся за пределами ЕАЭС, нужно предоставить контракт с российской фирмой (его копию) | – |

| Вместо ранее поданных контрактов нужно представить в инспекцию уведомление, в котором указать: – реквизиты ранее поданных контрактов за истекшие периоды; – реквизиты инспекции, в которую были поданы контракты | Было необходимо подавать в инспекцию ранее поданные контракты за истекшие периоды | ||

Не нужно подавать в инспекцию копии транспортных, сопроводительных и прочих документов с отметками таможни убытия о вывозе товаров за пределы России. Инспекция затребует копии бумаг, только если возникнут несоответствия или если у нее вообще нет сведений о вывозе имущества | Было необходимо подавать в инспекцию копии транспортных, сопроводительных и прочих документов с отметками таможни убытия о вывозе имущества за пределы России | ||

| С 1 октября 2018 г. | Уточнен заявительный порядок возмещения НДС | Минимальная сумма уплаченных налогов для фирм и поручителей теперь составляет 2 млрд р. | Минимальная сумма уплаченных налогов для фирм и поручителей составляла 7 млрд р. |

| С 1 октября 2018 г. | В рамках российской системы «tax free» уточнено документальное подтверждение российскими розничными торговыми организациями: – применения ставки НДС 0% при компенсации налога иностранцам; – вычетов налога, предъявленного иностранцам

| Теперь необходимо подавать в ФТС реестр чеков для компенсации налога в электронной форме по ТКС с указанием в реестре: – информации из чеков с отметкой таможни убытия о вывозе товаров; – информации о компенсированной иностранцам сумме налога,; – базы по НДС, к которой применяется ставка 0% | Нужно было подавать в ФТС список чеков для компенсации налога с указанием: – информации из чеков; – информации о выплаченных иностранцам компенсациях НДС |

С 1 октября 2018 г. | Уточнено применение ставки НДС 0% | Фирмам – изготовителям драгоценных металлов из металлолома, не имеющих лицензии на недропользование, разрешено платить НДС по нулевой ставке | Фирмы – изготовители драгоценных металлов из металлолома, не имеющие лицензии на недропользование, платили НДС по общей ставке |

Государственная пошлина | |||

| С 1 октября 2018 г. | Появилась новая госпошлина | За получение федеральных марок с двухмерным штрихкодом для маркировки алкоголя госпошлина составляет 0.16 р. за одну марку | – |

| С 1 октября 2018 г. | Уточнен порядок внесения пошлины при госрегистрации фирм и предпринимателей | Теперь не нужно платить пошлину при повторной подаче документов на госрегистрацию, если при первичной подаче бумаг их комплект оказался неполным или обнаружены ошибки в документах | Если при первичной подаче документов на госрегистрацию их комплект был неполным или обнаруживались ошибки в документах, то при повторной подаче документов на госрегистрацию пошлину платили снова |

Налоговый контроль | |||

С 1 октября 2018 г. | Размещены новые открытые сведения о налогоплательщиках на сайте ФНС

| Теперь размещены сведения о: – перечисленных фирмами в 2017 г. взносов, налогов и сборов (кроме налогов, уплаченных при импорте имущества в ЕАЭС) – расходах и доходах фирм по данным бухотчетности организации за 2017 г.

Скачать перечень документов для проверки контрагента. Скачать бланк памятки сотрудникам по проверке ООО. Скачать готовую памятку работникам по проверке ООО. | С 1 августа были размещены сведения о: – среднем списочном числе сотрудников; – специальных режимах по налогам; – участии налогоплательщиков в консолидированной группе |

Документооборот | |||

| С 1 октября 2018 г. | Упрощен порядок подачи заявления на установку рекламного щита или иной конструкции и на ее использование | Теперь через портал государственных услуг можно подать: – заявление на установку рекламного щита или иной конструкции и на ее использование; – согласие владельца недвижимости о присоединении рекламного щита или иной конструкции к недвижимому объекту; – отказ владельца недвижимости от дальнейшего применения ранее выданного разрешения на присоединение рекламного щита или иной конструкции к недвижимому объекту. Все документы можно подать в бумажной или в электронной форме | – |

Изменение Налогового кодекса РФ с 1 октября 2019 года

1 октября 2019 года вступила в силу новая редакция Налогового кодекса РФ. Законодатели внесли в Кодекс много поправок о порядке исчисления, уплаты и администрирования НДПИ, НДС и других налогов. Станет больше льгот и операций, освобожденных от налогообложения.

Редакцию Налогового кодекса РФ с 1 октября 2019 года изменили сразу несколько новых законов:

Изменились ставки НДС и порядок расчета НДПИ, а также расширен перечень банковских операций, освобождаемых от налога на добавленную стоимость.

Новые ставки НДС

В соответствии с новой редакцией статьи 164 НК РФ пальмовое масло исключено из льготных товаров, поэтому ставка НДС на него увеличивается с 1 октября в два раза — с 10 до 20%. А на фрукты и ягоды (включая виноград) ставка НДС напротив снижается с 20 до 10%

Нулевая ставка НДС

С 1 октября 2019 года в число операций, не подлежащих налогообложению (освобождаемые от налогообложения) из перечня в статье 149 НК РФ, вошли также:

- осуществление переводов по поручению организаций и физических лиц, в том числе банков-корреспондентов, по их банковским счетам;

- кассовое обслуживание организаций и физических лиц;

- привлечение драгоценных металлов физических и юридических лиц во вклады (до востребования и на определенный срок), за исключением монет из драгоценных металлов;

- размещение указанных в абзаце восьмом настоящего подпункта привлеченных драгоценных металлов от своего имени и за свой счет;

- открытие и ведение банковских счетов физических и юридических лиц в драгоценных металлах, за исключением монет из драгоценных металлов;

- осуществление переводов по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам в драгоценных металлах;

- исполнение банковских гарантий (выдача и аннулирование банковской гарантии, подтверждение и изменение условий указанной гарантии, платеж по такой гарантии, оформление и проверка документов по этой гарантии), а также осуществление банками и банком развития — государственной корпорацией следующих операций:

- выдача поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

- оказание услуг, связанных с установкой и эксплуатацией системы «клиент-банк», включая предоставление программного обеспечения и обучение обслуживающего указанную систему персонала;

- получение от заемщиков сумм в счет компенсации страховых премий (страховых взносов), уплаченных банком по договорам страхования, в том числе по договорам страхования на случай смерти или наступления инвалидности указанных заемщиков, по договорам страхования имущества, являющегося обеспечением обязательств заемщика (залогом), и иным видам страхования, в которых банк является страхователем.

Также статья 149 НК РФ дополнена перечнем документов, обосновывающих право налогоплательщика на применение нулевой налоговой ставки НДС при реализации указанных услуг, если получателями товаров (работ, услуг), имущественных прав являются организация и (или) индивидуальный предприниматель. Такими документами будут являться

- договор или контракт о безвозмездной передаче налогоплательщиком товаров (работ, услуг), имущественных прав, указанных в абзаце первом настоящего подпункта;

- акт приема-передачи товаров (работ, услуг), имущественных прав или иной документ, подтверждающий передачу налогоплательщиком товаров, имущественных прав (выполнение работ, оказание услуг).

В соответствии с новой редакцией статьи 164 НК РФ внутренние воздушные перевозки пассажиров и багажа теперь облагаются НДС по нулевой ставке. Льготная ставка применяется к услугам по внутренним воздушным перевозкам пассажиров и багажа при условии, что пункт отправления, назначения, а также все промежуточные пункты маршрута расположены вне территории Москвы и Московской области.

Освобождение от обложения НДС

В соответствии с новой редакцией статьи 146 НК РФ не признается объектом налогообложения НДС:

Передача в государственную или муниципальную собственность объекта недвижимого имущества, предназначенного для проведения спортивных мероприятий по конькобежному спорту, а также одновременно с указанным объектом недвижимого имущества необходимых для обеспечения функционирования указанного объекта недвижимого имущества объектов инфраструктуры, движимого имущества.

Порядок подтверждения права на применение льготной ставки НДС

Статья 165 НК РФ «Порядок подтверждения права на применение налоговой ставки 0 процентов» дополнена пунктом следующего содержания:

При реализации услуг, предусмотренных подпунктом 4.3 пункта 1 статьи 164 НК РФ, для подтверждения обоснованности применения налоговой ставки 0 процентов и налоговых вычетов в налоговые органы представляется реестр перевозочных документов по перевозке пассажиров и багажа, определяющих маршрут перевозки, с указанием в нем номеров перевозочных документов, пунктов отправления, пунктов назначения, а также всех промежуточных пунктов маршрута перевозки в случае их наличия, даты оказания услуг, стоимости услуг по перевозке пассажиров и багажа.

Речь идет о льготной ставки на авиаперевозки в обход Москвы и Московской области. В этой же статье уточнен порядок освобождения от НДС безвозмездной передачи товаров (работ, услуг) и имущественных прав в рамках благотворительной деятельности. Определено, что если получателями таких товаров (работ, услуг), имущественных прав являются организация или ИП, документами, подтверждающими право на освобождение от налогообложения, являются:

- договор или контракт о безвозмездной передаче;

- акт приема-передачи товаров (работ, услуг), имущественных прав или иной документ, подтверждающий передачу.

Расчет НДПИ

В статье 342.5 НК РФ скорректирована формула расчета коэффициента Кабдт, применяемого при определении показателя, характеризующего особенности добычи нефти (Дм), в целях исчисления НДПИ. Теперь она будет выглядеть так:

КАБДТ = НАБ x ИАБ + НДТ x ИДТ + НБУГ,

где:

- НАБ — коэффициент, характеризующий надбавку за автомобильный бензин;

- ИАБ — бинарный коэффициент для автомобильного бензина, принимает значение, равное нулю для налоговых периодов, в которых коэффициент ДАБ_С, рассчитываемый налогоплательщиком самостоятельно в порядке, установленном настоящим пунктом, принимает значение, меньшее нуля или равное нулю, при иных значениях коэффициента ДАБ_С принимает значение, равное 1;

- НДТ — коэффициент, характеризующий надбавку за дизельное топливо;

- ИДТ — бинарный коэффициент для дизельного топлива, принимает значение, равное нулю для налоговых периодов, в которых коэффициент ДДТ_С, рассчитываемый налогоплательщиком самостоятельно в порядке, установленном настоящим пунктом, принимает значение, меньшее нуля или равное нулю, при иных значениях коэффициента ДДТ_С принимает значение, равное 1;

- НБУГ — коэффициент, характеризующий надбавку за изменение механизма демпфера с 2020 года (определяется по отдельной формуле).

При этом установлены разные значения НАБ для разных налоговых периодов:

- 125 — для налоговых периодов, начинающихся с 1 января по 30 сентября 2019 года включительно;

- 200 — для налоговых периодов, начинающихся с 1 октября по 31 декабря 2019 года включительно;

- 105 — для налоговых периодов, начинающихся с 1 января 2020 года включительно;, устанавливается равным:

- 110 — для налоговых периодов, начинающихся с 1 января по 30 сентября 2019 года включительно;

- 185 — для налоговых периодов, начинающихся с 1 октября по 31 декабря 2019 года включительно;

- 92 — для налоговых периодов, начинающихся с 1 января 2020 года.

Аналогично определены разные значения в зависимости от налоговых периодов для коэффициента НДТ:

- 110 — для налоговых периодов, начинающихся с 1 января по 30 сентября 2019 года включительно;

- 185 — для налоговых периодов, начинающихся с 1 октября по 31 декабря 2019 года включительно;

- 92 — для налоговых периодов, начинающихся с 1 января 2020 года.

Установлены правила округления и действия налогоплательщика, если значение НБУГ, определенное для налогового периода по формуле, установленной настоящим пунктом, принимает значение, меньшее нуля.

Правовые документы

Вести ГАРАНТа от 12 октября 2020 года

Постановление Правительства РФ от 1 октября 2020 г. N 1583 “Об утверждении Правил обращения воспроизведенных лекарственных препаратов, биоаналоговых (биоподобных) лекарственных препаратов (биоаналогов) до окончания срока, установленного для проведения исследований их биоэквивалентности или терапевтической эквивалентности либо внесения изменений в инструкцию по медицинскому применению в рамках определения взаимозаменяемости”

Кабмин утвердил особенности обращения отдельных категорий воспроизведенных лекарств и биоаналогов.

Правительство РФ установило особенности обращения воспроизведенных лекарств и биоаналогов до окончания установленного срока для исследований биоэквивалентности или терапевтической эквивалентности по отношению к референтному лекарству либо для приведения показаний и противопоказаний для применения в соответствие с инструкцией на референтный препарат.

Минздрав направляет держателю или владельцу препарата запрос о необходимости направления отчетов о результатах клинических исследований. Указывается установленный экспертным учреждением срок для исследований, но не более чем 3 года.

Держатель или владелец в течение 180 рабочих дней со дня получения такого запроса направляет в Министерство заявление о выдаче разрешения на исследования.

Отчет об итогах исследования направляется в срок, не превышающий 3 месяцев со дня завершения процедуры. Затем Министерство в течение 10 рабочих дней направляет его в экспертное учреждение для дачи заключения о взаимозаменяемости препарата.

При поступлении от экспертного учреждения информации о наличии в инструкциях на взаимозаменяемые препараты различий в показаниях и противопоказаниях для применения Минздрав направляет держателю или владельцу запрос о приведении инструкции в соответствие с той, что составлена на референтный препарат. Устанавливается срок для внесения изменений, не превышающий 6 месяцев. Держатель или владелец направляет заявление на корректировку инструкции. После внесения изменений в экспертное учреждение направляется информация для дачи заключения по взаимозаменяемости с учетом обновленной инструкции.

Держатель или владелец направляет заявление на корректировку инструкции. После внесения изменений в экспертное учреждение направляется информация для дачи заключения по взаимозаменяемости с учетом обновленной инструкции.

Определены условия обращения воспроизведенных лекарств и биоаналогов. Это выборочный контроль качества и предоставление каждые 3 месяца в Росздравнадзор отчетов по безопасности.

Постановление вступает в силу со дня опубликования.

Приказ Министерства здравоохранения РФ от 1 октября 2020 г. N 1062н “О внесении изменений в приказ Министерства здравоохранения Российской Федерации от 19 марта 2020 г. N 198н «О временном порядке организации работы медицинских организаций в целях реализации мер по профилактике и снижению рисков распространения новой коронавирусной инфекции COVID-19»

Для коронавирусных стационаров определены временные штатные нормативы.

Установлены временные штатные нормативы для детских и взрослых стационаров, работающих с зараженными COVID-19.

Временное штатное расписание можно сформировать с отклонениями от указанных нормативов по согласованию с региональным органом власти в сфере охраны здоровья исходя из объемов оказываемой помощи.

Зарегистрировано в Минюсте РФ 7 октября 2020 г. Регистрационный № 60279.

Приказ Министерства просвещения РФ от 23 сентября 2020 г. № 517 «Об установлении минимального количества баллов единого государственного экзамена по общеобразовательным предметам, соответствующим специальности или направлению подготовки, по которым проводится прием на обучение, в том числе прием на целевое обучение, в образовательных организациях, подведомственных Министерству просвещения Российской Федерации, на 2021/22 учебный год»

Известны минимальные баллы ЕГЭ для поступления в вузы Минпросвещения в следующем году.

Минпросвещения установило минимальное количество баллов ЕГЭ по общеобразовательным предметам для поступления в подведомственные вузы на 2021/22 учебный год.

Зарегистрировано в Минюсте РФ 6 октября 2020 г. Регистрационный № 60246.

Приказ Министерства просвещения РФ от 28 августа 2020 г. № 442 “Об утверждении Порядка организации и осуществления образовательной деятельности по основным общеобразовательным программам — образовательным программам начального общего, основного общего и среднего общего образования”

Учебный процесс в школах будет организовываться по новым правилам.

Минпросвещения определило новый порядок ведения деятельности по программам начального, основного и среднего общего образования. В частности, закреплены правила реализации программ на случай возникновения ЧС, режима повышенной готовности на всей территории России или ее части. Исключено указание на максимальное количество учеников в одном классе (25 человек). Данный показатель определяется в соответствии с санитарно-эпидемиологическими правилами и нормативами.

Уточнены особенности организации образовательной деятельности для лиц с ограниченными возможностями здоровья.

Приказы Минобрнауки по данному вопросу утратили силу.

Приказ вступает в силу с 1 января 2021 г.

Зарегистрировано в Минюсте РФ 6 октября 2020 г. Регистрационный № 60252.

Приказ Министерства науки и высшего образования РФ от 27 августа 2020 г. № 1125 «Об утверждении перечня олимпиад школьников и их уровней на 2020/21 учебный год»

Составлен перечень олимпиад школьников на текущий учебный год.

Минобрнауки утвердило перечень олимпиад школьников и их уровни на 2020/21 учебный год. Он включает 83 олимпиады.

Зарегистрировано в Минюсте РФ 2 октября 2020 г. Регистрационный № 60193.

Приказ Министерства здравоохранения РФ от 31 июля 2020 г. № 785н «Об утверждении Требований к организации и проведению внутреннего контроля качества и безопасности медицинской деятельности»

С 2021 г. будут действовать новые требования к контролю качества и безопасности меддеятельности.

Минздрав обновил требования к организации и проведению внутреннего контроля качества и безопасности медицинской деятельности. Ранее утвержденные требования признаны утратившими силу с 1 января 2021 г. в рамках механизма «регуляторной гильотины».

Согласно новым требованиям внутренний контроль включает в т. ч. мониторинг наличия у медработников документов об образовании и сертификатов специалистов либо свидетельств об аккредитации специалистов. Уточнены процедуры контроля.

Приказ вступает в силу с 1 января 2021 г.

Зарегистрировано в Минюсте РФ 2 октября 2020 г. Регистрационный № 60192.

Приказ Федеральной службы по надзору в сфере здравоохранения от 28 июля 2020 г. № 6720 «Об утверждении Административного регламента Федеральной службы по надзору в сфере здравоохранения по осуществлению федерального государственного надзора в сфере обращения лекарственных средств»

Надзор в сфере обращения лекарств — по новому регламенту.

Росздравнадзор и его территориальные органы осуществляют надзор в сфере обращения лекарственных средств. Ведомство заново определило порядок.

В рамках надзора проверяется в т. ч. соответствие препаратов требованиям к их качеству, проводятся контрольные закупки.

Уточнены права и обязанности участников проверок. Пересмотрены выполняемые процедуры.

Зарегистрировано в Минюсте РФ 5 октября 2020 г. Регистрационный № 60229.

Приказ Федеральной службы по надзору в сфере здравоохранения от 7 июля 2020 г. № 5721 «Об утверждении Административного регламента Федеральной службы по надзору в сфере здравоохранения по предоставлению государственной услуги по выдаче разрешения на ввод в гражданский оборот серии или партии иммунобиологического лекарственного препарата»

Ввод в гражданский оборот серии или партии иммунобиологического препарата: получаем разрешение в Росздравнадзоре за 3 рабочих дня.

Росздравнадзор регламентировал выдачу разрешения на ввод в гражданский оборот в РФ серии или партии иммунобиологического лекарственного препарата.

Для получения разрешения производитель или импортер препарата подает заявление через личный кабинет в АИС Росздравнадзора. К заявлению необходимо приложить заключение о соответствии серии или партии препарата требованиям, установленным при его госрегистрации.

Разрешение выдается в течение 3 рабочих дней с даты обращения в Службу.

Госуслуга предоставляется без взимания платы.

Зарегистрировано в Минюсте РФ 6 октября 2020 г. Регистрационный № 60267.

Чего ожидать с 1 октября

О том, что изменится в налогообложении, бизнесе, туризме, социальной сфере с 1 октября 2019 года – далее в обзоре.

Налогообложение: льгот меньше, плательщиков НДС больше, акцизы растут

С 1 октября 2019 года:

а) юрлица, реализующие конечным потребителям бензин, дизтопливо и газ через АЗС, обязаны платить НДС независимо от размера выручки;

б) субъекты предпринимательства – импортеры товаров становятся плательщиками НДС независимо от размера выручки от реализации товаров (работ, услуг). Импортируя товары впервые, они должны встать на учет в качестве плательщиков НДС с 1-го числа месяца, следующего за месяцем заключения импортного контракта. Подробнее об этой норме – на сайте buxgalter.uz;

Импортируя товары впервые, они должны встать на учет в качестве плательщиков НДС с 1-го числа месяца, следующего за месяцем заключения импортного контракта. Подробнее об этой норме – на сайте buxgalter.uz;

в) отменяются льготы по НДС, в том числе при импорте, в отношении:

- асбеста, угля, лесоматериалов, древесины и изделий из нее, углеводородного сырья;

- соевых бобов, семян подсолнечника и кунжута, масличного сырья и сахара-сырца;

- сельхозтехники, автотранспорта, комплектующих, материалов и технологической оснастки, используемых в производстве автотранспорта;

г) отменяются льготы по НДС в отношении сельхозпродукции собственного производства и производимого в Узбекистане продовольствия;

д) отменяются льготы по освобождению от налога на прибыль юрлиц у источника выплаты, полученные в виде процентов от средств, размещенных в банках;

е) плательщики единого земельного налога, достигшие установленного порога оборота (выручки), переходят на уплату НДС начиная с 1-го числа следующего месяца.

Ставка НДС снижается до 15%, см. подробнее на сайте buxgalter.uz. Чтобы компенсировать связанные с этим потери бюджета, повышаются ставки акцизного налога на алкогольную, табачную продукцию, газ, мобильную связь, полиэтиленовые гранулы и нефтепродукты. Новые цифры в разрезе каждой товарной позиции с динамикой роста – здесь.

Сохраняйте чеки – будет лотерея

В порядке эксперимента начнут проводить призовые игры с QR-кодами или фискальными отметками в чеках онлайн-ККМ либо виртуальной кассы, которые используют столичные предприниматели. Минфин выделит на это 1 млрд сумов бюджетных средств. Порядок проведения призовых игр должны разработать и утвердить отдельно.

Процедуры землеотвода стали прозрачнее

Хокимы лишаются права предоставлять земли несельскохозяйственного назначения в долгосрочную аренду предприятиям с иностранными инвестициями и в постоянное владение или пользование, срочное (временное) пользование инвесторам в упрощенном порядке. Теперь свободные участки для предпринимательской и градостроительной деятельности в любом регионе можно получить только через «E-IJRO AUKSION». Исключение – предоставление земельных участков согласно решениям Президента и Кабинета Министров.

Теперь свободные участки для предпринимательской и градостроительной деятельности в любом регионе можно получить только через «E-IJRO AUKSION». Исключение – предоставление земельных участков согласно решениям Президента и Кабинета Министров.

Помимо этого, физические и юрлица теперь могут вносить предложения по размещению информации о земельном участке и планируемом объекте строительства с конкретными инвестиционными обязательствами в АИС «YERELEKTRON». После чего будут решать, выставлять ли их на электронный онлайн-аукцион. Все этапы новой процедуры от формирования информации о земельном участке до архитектурных и строительных работ подробно описаны здесь.

Чиновникам, помогающим восстановить бизнес, – премии

Должностные лица начнут получать премии за восстановление и вовлечение в бизнес субъектов, приостановивших свою деятельность, и рост их количества на соответствующей территории. Это касается первых замов председателя Совета Министров Каракалпакстана и хокимов, руководителей территориальных подразделений Минэкономпрома, ТПП и приемных Премьер-министра. Механизм премирования и конкретные размеры поощрения уже разработали и в ближайшее время должны утвердить. Пока можно ознакомиться с обзором проекта.

Механизм премирования и конкретные размеры поощрения уже разработали и в ближайшее время должны утвердить. Пока можно ознакомиться с обзором проекта.

Контроль за госзакупками усиливается

Госзаказчики теперь обязаны размещать объявление о результатах госзакупок с их полным описанием на своем официальном сайте или сайте вышестоящего органа. Информацию о приобретаемых товарах, работах и услугах (в том числе импорт) необходимо разместить на портале госзакупок. Поставщики, определяемые путем отбора наилучших предложений, таким образом, смогут участвовать в этом процессе.

Счетная палата и Антимонопольный комитет будут постоянно дистанционно анализировать эффективность и результативность госзакупок, при необходимости выезжать на места. С итогами можно будет ознакомиться на портале госзакупок и официальных сайтах указанных ведомств.

Перестрахование – по новым правилам

Изменился порядок передачи страховых обязательств иностранным страховым компаниям. Перестрахователь (перестраховочный брокер) в обязательном порядке направляет оферты (предложения заключить договоры перестрахования) организациям, которые вправе работать на местном рынке. Эти предложения должны включать в себя не менее 50% передаваемых обязательств.

Перестрахователь (перестраховочный брокер) в обязательном порядке направляет оферты (предложения заключить договоры перестрахования) организациям, которые вправе работать на местном рынке. Эти предложения должны включать в себя не менее 50% передаваемых обязательств.

Отечественные перестраховщики должны:

- принять условия оферты (акцепт) или отказаться от них в течение 2 рабочих дней, если в оферте не указан более поздний срок;

- принимать страховые обязательства в пределах объема своего собственного удержания;

- при наступлении страхового случая и осуществлении страховой выплаты по основному договору страхования следовать решениям перестрахователя по условиям заключенного с ним договора.

Новый механизм не касается облигаторного перестрахования (риски по основным договорам страхования обязательно передаются перестраховщику, который обязан их принять, ред.) и не применяется, если иной порядок предусмотрен международными договорами и инвестиционными соглашениями Узбекистана.

Доверить авто родственнику можно без нотариуса

Доверенности на право пользования и управления транспортными средствами между близкими родственниками больше не нужно нотариально удостоверять. Но есть условие – они должны быть указаны в страховом полисе ОСГО владельца авто. Близкими родственниками здесь считаются родители, муж (жена), дети, братья и сестры.

За благоустройство территории отвечает собственник здания

Собственники или пользователи, арендаторы зданий и сооружений (юридические и физические лица) теперь несут ответственность за своевременные и качественные работы по благоустройству на закрепленной за ними территории. Эксперты считают, к нарушителям могут применить статью 161 КоАО и оштрафовать: граждан на сумму от 1 до 3, должностных лиц организаций – от 3 до 5 БРВ.

Площадь благоустраиваемой территории определяют хокимияты. Сказано, что она не может быть больше площади «соответствующего» земельного участка. По всей видимости, занятого зданием или сооружением и необходимого для их использования (прилегающая территория). В благоустроительных работах нужно соблюдать градостроительные нормы и правила, требования к внешнему облику городов и населенных пунктов.

Сказано, что она не может быть больше площади «соответствующего» земельного участка. По всей видимости, занятого зданием или сооружением и необходимого для их использования (прилегающая территория). В благоустроительных работах нужно соблюдать градостроительные нормы и правила, требования к внешнему облику городов и населенных пунктов.

Запускаются новые электронные системы

Во-первых, вводится в эксплуатацию информационная система «Контроль и мониторинг реализации инвестиционных проектов». Она позволит госорганам отслеживать в онлайн-режиме процесс реализации проектов, включенных в республиканскую и региональные инвестиционные программы, на всех их этапах (см. регламент).

Во-вторых, Бюро принудительного исполнения начнет вести Единую электронную базу исполнительных документов. В нее будут вносить все поступающие исполнительные документы и сведения о наложенных и взысканных административных штрафах. Поэтому теперь, если сотрудникам известны электронная почта или мобильный телефон взыскателя и должника, уведомление о возбуждении исполнительного производства направят в виде электронного письма или SMS-сообщением. А на официальном сайте Бюро можно будет мониторить ход совершения исполнительных действий в автоматизированном онлайн-режиме. Эта госуслуга оказывается бесплатно.

В-третьих, внедряется программный комплекс «labor-migration». С его помощью потенциальные трудовые мигранты могут получить всю необходимую информацию и микрозаем на оплату расходов, связанных с трудоустройством за рубежом – 2 млн сумов, на 1 год, под 10% в 2019–2020 гг. и 12% в 2021 г., маржа банка– 50% от процентной ставки. Микрозаем оформят в ускоренном режиме, выдадут в течение 1 банковского дня. Для этого требуется только паспорт, заявление и ходатайство органа по труду.

В-четвертых, в Сырдарьинской области стартует пилотный проект. В его рамках назначать соцпособия и матпомощь малообеспеченным семьям будут посредством информационной системы «Единый реестр социальной защиты» (см. схему). С 1 октября 2019 года до 1 апреля 2020 года порядок определяется согласно временному положению.

В-пятых, разработанные и согласованные проекты законов и подзаконных актов вносятся в Кабинет Министров и Администрацию Президента теперь исключительно в электронном виде. Используемую для этого Единую электронную систему тестировали в «пилотном» режиме с 1 мая и теперь передают Министерству юстиции.

Четыре аэропорта «открывают» небо

В международных аэропортах «Карши», «Нукус», «Термез» и «Бухара» вводится режим «Открытое небо». В первых трех согласно международно-правовым нормам применяется «пятая свобода воздуха». Это дает авиаперевозчикам возможность делать там промежуточные остановки, выполняя дальнемагистральные рейсы, выгружать и принимать на борт пассажиров, почту и грузы. А в Бухаре «пятая свобода воздуха» действует только в отношении иностранных граждан.

Минтранс и МИД Узбекистана должны проинформировать авиационные власти иностранных государств и зарубежных авиаперевозчиков об этом. В перечисленных аэропортах реконструируют взлетно-посадочные полосы, рулежные дорожки, командно-диспетчерские пункты, аэронавигационное оборудование и стационарные наземные узлы связи.

Автопром: акцизы, сборы и «TRADE-IN»

Отменяется акцизный налог с автомобилей производства АО «UzAutoMotors» по договорам, заключаемым после 1 октября. Сбор за приобретение новых авто отечественного производства с этой даты будут платить их производители, а не покупатели.

Кроме того, стартует программа «TRADE-IN». Покупатели могут взять новую машину местного производства, отдав официальному дилеру собственную б/у и доплатив разницу в цене. Договоры купли-продажи авто (б/у и нового) нотариально оформлять не нужно.

Персональные данные – под защитой

Вступает в силу Закон «О персональных данных». В нем прописан порядок обработки персональных данных и взаимоотношений участников этого процесса – субъекта (лицо, к которому они относятся) и оператора (госорган, физическое или юрлицо, осуществляющее обработку).

Параллельно усилили ответственность за незаконное раскрытие персональных данных. За это теперь можно получить до 3 лет лишения свободы.

Получить «доктора» можно в Институте при Госкомстате

При Институте повышения квалификации кадров и статистических исследований начинает работать научный совет. Он будет присуждать ученую степень доктора наук (DSc) и доктора философии (PhD) по специализациям «Эконометрика и статистика» и «Информационные системы и технологии в экономике».

Кому поднимут зарплаты

С 1 октября начнут больше получать:

- председатели и ответственные секретари сходов граждан – их месячная зарплата повышается в 1,2 раза;

- руководство и воспитатели c высшим образованием домов «Мехрибонлик», детских городков, а также воспитатели c высшим образованием всех типов учреждений народного образования – их базовые тарифные разряды приравниваются к руководящим и педагогическим работникам общеобразовательных школ. Надбавка воспитателям государственных специализированных образовательных учреждений с углубленным изучением отдельных предметов отменяется. Руководству и воспитателям государственных специализированных образовательных учреждений для детей с отклонениями в физическом или психическом развитии за особые условия труда будут ежемесячно выплачивать 75% надбавки к должностному окладу;

- работники центрального аппарата и территориальных управлений Агентства «Узархив» – их тарифные коэффициенты по ЕТС увеличиваются в 1,6 раза и выплачивается надбавка за выслугу лет.

В издательской деятельности – льгота

Издательства, специализирующиеся на выпуске детской литературы и продукции, предназначенной для лиц с инвалидностью, теперь не уплачивают госпошлину за выдачу лицензии на издательскую деятельность. У них и раньше была льгота – 50-процентная «скидка» от установленной ставки. Но даже с учетом этого выходило 1 115 000 сумов (5 БРВ).

Олег Заманов.

В этой теме действует премодерация комментариев.

Вы можете оставить свой комментарий.

как работать в переходный период — Диадок

Новый формат УКД

ФНС обновила формат корректировочного документа (УКД). Перейти на него нужно будет к 1 октября 2021.

1 ноября начинается маркировка шин и покрышек

Обязательная маркировка шин вводится поэтапно. Эксперты рассказали, как работать в переходный период.

1 октября меняются правила маркировки

Изменения касаются участников оборота духов и туалетной воды.

Как перейти на новый формат электронных документов

С 1 января выставлять счета-фактуры и УПД можно только в новом формате по приказу ФНС № 820. Перейти на него должны все организации, работающие с электронными документами.

Поддержка изменений в приказах ФНС № 155, 189, 551, 552

С 19 июля вступает в силу приказ ФНС от 8 апреля 2019 г. № ММВ-7-15/176.

ФНС утвердила новый формат электронных документов

Диадок поддержит изменения, чтобы пользователи смогли работать с документами в обновленном формате.

Как сократить риски, если покупатель отказывается или «забывает» подписывать электронные накладные?

Прокомментировать подобные ситуации мы попросили руководителя юридической компании «Частное право» Виктора Рассохина.

Как правильно указать адрес в счете-фактуре?

Главное, чтобы его легко можно было идентифицировать.

Штамп с информацией о КЭП, ГОСТ и юридическая значимость электронного документа

Какое из названных понятий в этом ряду лишнее?

Меняется ли с 1 октября заполнение графы 11 в счете-фактуре?

Нет, содержание осталось прежним, другим стало лишь ее название.

Что еще изменилось в Постановлении № 1137?

Новая редакция коснулась не только счетов-фактур, но и журнала учета счетов-фактур, книг покупок и книг продаж.

Появились изменения в Постановлении Правительства РФ от 26.12.2011 № 1137

Именно данный нормативный документ устанавливает правила заполнения счетов-фактур.

С 1 июля в счете-фактуре можно указывать идентификатор государственного контракта, договора (соглашения)

Изменения обусловлены новой редакцией Постановления Правительства от 26.12.2011 № 1137, которую утвердило Постановление Правительства РФ от 25.05.2017 № 625.

Представить документы в ответ на требование будет проще

Приказом от 18.01.2017 № ММВ-7-6/16@ ФНС утвердила формат описи документов, которая сопровождает электронный документооборот между налоговыми органами и налогоплательщиками.

Как правильно подать в суд документы в электронном виде

1 января 2017 года вступил в силу Порядок подачи в арбитражные суды РФ документов в электронном виде, в том числе в форме электронного документа.

В новом году в ФНС можно будет представить 13 типов формализованных документов

Соответственно меняется и формат описи, которая их сопровождает. Изменения внес Приказ ФНС РФ от 28.11.2016 № MMB-7-6/643@.

В суд можно будет обратиться через интернет

С 2017 года направлять в суд ходатайства, заявления, жалобы, представления и доказательства можно будет в электронном виде.

Электронные форматы акта и ТОРГ-12 действуют до 1 июля 2017 года

Это значит, что представить такие документы в налоговые органы через интернет можно только до конца 2020 года.

Сможет ли «Ростелеком» решить проблему роуминга операторов ЭДО?

Компания организует «Роуминговый центр» (РЦ ЭДО), который должен стать централизованным хабом для операторов.

Утвержден новый формат корректировочных документов

Это позволит беспрепятственно использовать новый, утвержденный в конце апреля, формат счета-фактуры и снимает последние ограничения в переходе на ЭДО для компаний, которые обмениваются УПД.

Экстерн, Фокус и Диадок вошли в Единый реестр российского ПО

Ранее в реестр были включены еще четыре программы СКБ Контур — Контур-Персонал, Контур-Зарплата, «Контур-Бухгалтерия Актив» и «Контур-Бухгалтерия Бюджет».

Утвержден формат электронного универсального передаточного документа

Теперь компании, которые используют УПД на бумаге, смогут беспрепятственно перевести его в электронный вид.

Узнайте, что изменилось при обмене электронными счетами-фактурами, на вебинаре

7 апреля в 11-00 по Москве Оксана Леонова расскажет, как Приказ Минфина № 174 отразился на пользователях ЭДО, и ответит на ваши вопросы.

Приказ Минфина № 174н утвердил новый порядок обмена электронными счетами-фактурами

Документ вступает в силу 1 апреля 2016 года и отменяет действующий Приказ Минфина от 25.04.2011 № 50н.

«Опоздание» счета-фактуры — не основание для отказа в вычете по НДС

Минфин официально подтвердил это письмом от 25.01.2016 № 03-07-11/2722.

Утверждены новые электронные накладные и акты приемки-сдачи работ

Налоговая служба обновила прежние электронные форматы накладных ТОРГ-12 и актов приемки-сдачи работ.

Электронный документооборот с 2016

Законодательство, регулирующее нормы электронного документооборота (ЭДО), меняется стремительно. И 2016 год не станет исключением, в силу вступит целый ряд изменений.

Скоро можно будет использовать электронный универсальный передаточный документ

Федеральный портал проектов правовых актов опубликовал проект ФНС об утверждении формата электронного универсального передаточного документа (УПД).

Как учитывать электронные счета-фактуры?

Плательщики НДС должны регистрировать все счета-фактуры в книгах покупок и продаж, а организации-посредники — в журналах учета. Бумажные счета-фактуры обычно учитываются по дате их составления. А как вести учет электронных, если у них фиксируется сразу три даты: составления, выставления и получения? Как принять к вычету НДС, если счет-фактура получен на стыке налоговых периодов?

Как хранить документы в электронном виде?

Объем электронного документооборота между российскими компаниями постоянно растет. По итогам III квартала 2015 года через систему электронного документооборота Диадок было передано 98,2 млн документов. Это на 24,1 млн больше, чем за первое полугодие. А потому вопрос хранения электронных документов становится все актуальнее.

Использовать ли Windows 10 в работе?

На данный момент еще нет сертифицированых ФСБ России версий СКЗИ для Windows 10.

Использование несертифицированных средств ЭП может поставить под сомнение легитимность ЭП и подписанных ею документов.

Как ЭДО помогает избежать доначисления налогов

Бумажный документооборот часто становится причиной не только системных проблем, которые тормозят бизнес-процессы компании, но и сложностей с налоговыми органами. Как следствие — доначисление налогов и отказ в получении вычета по НДС. Рассмотрим, как можно устранить эти риски с помощью сервиса электронного документооборота (ЭДО) Контур.Диадок (разработчик СКБ Контур).

Сравнение элементов нового и старого форматов счета-фактуры

14 апреля вступил в силу новый формат электронных счетов-фактур. Наши специалисты проанализировали новый формат и составили сравнительный список различий с предыдущей версией.

Подробнее о наиболее значимых изменениях в новом формате электронных счетов-фактур

Вступает в силу новый формат электронных счетов-фактур.

Он утвержден ФНС России приказом от 04.03.2015 № ММВ-7-6/93@. Прежний формат имел ряд недостатков, которые ограничивали компании в переходе на электронный документооборот (ЭДО). Новый формат призван снять эти ограничения.

14 апреля вступают в силу новые форматы счетов-фактур

Изменения коснутся веб-версии и API Диадока.

Новая форма декларации по НДС: как правильно отчитаться

Срок подачи декларации по НДС по новой форме неумолимо приближается, а у налогоплательщиков все еще остается масса вопросов. Как правильно представить данные? Кто и какие сведения должен подать? Как застраховаться от ошибок? Иными словами, как сделать так, чтобы декларация по НДС была представлена вовремя, а у налоговых органов не возникло вопросов и нареканий.

Налоговой службе добавили полномочий

В новом году отчетность по НДС изменится. Юрлицам придется подавать декларацию в расширенной форме, которая включает сведения из книги покупок и продаж, а посредникам — данные из журналов учета счетов‑фактур: и полученных, и выставленных. Форма такой отчетности уже установлена приказом ФНС. Сейчас он регистрируется в Минюсте.

С 2015 года вычет по НДС по «опоздавшим» счетам-фактурам можно будет получить в том же периоде, в котором были получены товары

Часто товар или услуга продается в одном налоговом периоде, а счет-фактуру потребитель получает уже в другом. Действующее законодательство и сложившаяся практика не позволяют покупателю получить вычет по счету-фактуре в периоде поставки товара или оказания услуги. Однако с 2015 года ситуация изменится.

Безбумажная работа: как налоговики стимулируют повышение эффективности

Принято считать, что электронный документооборот (ЭДО) — прерогатива крупных компаний. Однако статистика говорит о том, что на одну крупную компанию в системе ЭДО приходится около 20 малых и средних. Одним из первых клиентов нашей системы, например, стал ИП, с которым до сих пор работаем.

Объем электронного документооборота быстро растет

Количество электронных документов, переданных за полугодие, выросло в шесть раз по сравнению с аналогичным периодом прошлого года.

Физические лица смогут обмениваться электронными документами

Впервые в России физические лица начали выставлять электронные документы в системе электронного юридически значимого документооборота (ЭДО) Диадок компании СКБ Контур.

ФНС утвердила форму универсального передаточного документа

Согласно Письму ФНС от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры» налогоплательщики имеют право свободно пользоваться документом, объединяющим в себе счет-фактуру и первичный документ.

Журнал и книги можно направить в налоговую по ТКС

У клиентов СКБ Контур появилась возможность представлять в налоговую инспекцию журнал учета выставленных и полученных счетов-фактур и книги покупок и продаж по ТКС без необходимости самостоятельно формировать xml-файлы.

Д. Егоров рассказал зрителям программы «Налоги» об особенностях ЭДО в России

Вопросы, заданные представителями операторов электронного документооборота (ЭДО) и волнующие весь прогрессивный бизнес в России, касались нарушения пятидневного срока выставления счетов-фактур, количества электронных формализованных документов, возможных поощрений налогоплательщиков, перешедших на ЭДО, и сети доверенных операторов ЭДО.

Тамара Мокеева, эксперт проекта Диадок, вновь отвечает на вопросы бухгалтеров

В разделе «Консультации онлайн» на портале Клерк.Ру эксперту снова можно задавать любые вопросы об электронном документообороте.

Как правильно представить документы по требованию налогового органа? Через интернет!

Возможности представлять истребуемые документы по ТКС уже чуть более года. На электронный документооборот с налоговой переходит все больше и больше самых разных компаний. О том, как это работает и что думают об электронном представлении крупнейшие налогоплательщики и налоговые инспекторы, смотрите ниже.

Диадок News: Выпуск 1. Как представить документы в налоговую в три шага

В первом выпуске системный аналитик проекта Диадок Тамара Мокеева рассказала о представлении документов в электронном виде в налоговую инспекцию в три шага.

Тамара Мокеева, эксперт проекта Диадок, отвечает на вопросы бухгалтеров

Задать вопрос эксперту можно на портале Клерк.Ру, в разделе «Консультации онлайн».

Подписывать электронные документы ЭЦП можно будет до 31 декабря 2013 года

Согласно поправкам, внесенным Госдумой в Федеральный закон от 06.04.11 № 63-ФЗ «Об электронной подписи», действие ЭЦП продлится еще полгода после утраты силы Федеральным законом от 10.01.02 № 1-ФЗ «Об электронной цифровой подписи».

В порядок обмена электронными счетами-фактурами изменения не вносились

Вопрос: Добрый день! Недавно опубликованное постановлению № 446 (об изменениях в постановление № 1137) исключило из документооборота электронными счетами-фактурами извещение от покупателя. Прокомментируйте, пожалуйста, как в таком случае сейчас будет происходить обмен счетами-фактурами?

Хотите создать свой собственный учетный документ с налоговыми функциями?

ФНС России предлагает всем желающим принять участие в обсуждении проекта формы многоцелевого первичного учетного документа, который можно использовать в целях применения НДС и налога на прибыль.

Практика представления документов через Интернет

Сегодня налоговые инспекторы для ускорения проверки все чаще просят налогоплательщиков направить документы через Интернет. О том, как удовлетворить просьбу налоговой на примере системы «Контур-Экстерн», читайте ниже.

Межрайонная ИФНС по крупнейшим налогоплательщикам Ростовской области № 6152 запросила у компании ЗАО «Юг Руси» бумажные документы в электронном виде

Компания сформировала пакет истребуемых документов в виде скан-образов и вместе с описью направила его по ТКС через спецоператора связи СКБ Контур.

Знание Диадока помогает найти работу

С проникновением электронных документов в России работодатели начинают предпочитать брать на работу сотрудников, умеющих работать в системах электронного документооборота.

Чем подписывать электронную первичку: читаем новый закон об электронной подписи

C 1 января 2013 года вступил в силу федеральный закон от 06.12.11 № 402-ФЗ «О бухгалтерском учете». Помимо прочего закон утверждает некоторые новшества, касающиеся электронных первичных документов. При этом работу с электронными документами усложняет наличие нескольких видов электронных подписей: электронной цифровой подписи, неквалифицированной и квалифицированной электронных подписей. О том, чем теперь подписывать электронную «первичку», рассказывает Тамара Мокеева, эксперт системы электронного документооборота «Диадок».

С начала 2013 года унифицированные формы первичных документов можно не использовать

С 1 января 2013 года утратил силу федеральный закон РФ от 21.11.1996 № 129-ФЗ «О бухгалтерском учете». Одновременно с этим вступил в силу федеральный закон от 06.12.2011 № 402-ФЗ. Помимо прочего законом утверждены некоторые изменения, касающиеся электронных первичных документов.

Просрочка выставления электронного счета-фактуры – проблема или мыльный пузырь?

Согласно п. 3 ст. 168 Налогового кодекса (НК) РФ продавец обязан выставить счет-фактуру в течение пяти дней с момента отгрузки товаров или выполнения работ (услуг). По мнению Минфина (письмо Минфина от 26.08.2010 № 03−07−11/370), нарушение пятидневного срока влечет за собой отказ в вычете входящего НДС. В электронном счете-фактуре, в отличие от бумажного, дата выставления строго фиксируется оператором электронного документооборота (ЭДО), изменить ее нельзя. Однако реальных оснований для утраты права на вычет нет, считают эксперты.

Электронный документооборот глазами бухгалтеров

На мероприятиях, где освещается электронный документооборот (ЭДО), часто приходится слышать реплики бухгалтеров о том, что электронный документ слишком дорог по сравнению с бумажным. О том, так ли это, рассказывают бухгалтеры и менеджеры, которые уже перешли на электронный документооборот (система «Диадок»).

Вместо заверенных копий бумажных документов в ИФНС можно представлять их скан-образы.

После вступления в силу Приказа ФНС России от 29.06.2012 № ММВ-7-6/465@ налогоплательщики могут высылать в ответ на налоговое требование в ИФНС не заверенные бумажные копии документов, а их скан-образы или XML-файлы документов в электронном виде по ТКС.

Налоговые органы начали принимать электронные документы в ходе камеральных проверок

Налоговые органы активно готовятся к приему и обработке документов в электронном виде. А пока что принимают заверенные копии электронных документов, переданных через Диадок.

Налоговые инспекторы готовятся к электронным камеральным проверкам

Это выяснилось в ходе семинара компании СКБ Контур «Электронный документооборот (ЭДО) хозяйствующих субъектов и органов, принимающих отчетность», проведенного в Подмосковье с 6 по 8 июня.

Хотите сдавать электронные документы в налоговую? Отправьте заявление об участии в ЭДО!

Согласно п.2.1 — 2.3 Приказа Минфина РФ от 25.04.2011 № 50н, каждый участник электронного документооборота (ЭДО) должен оформить и представить своему оператору заявление об участии в ЭДО, в котором указать перечень необходимых реквизитов, как то: полное наименование организации (или ФИО ИП), место нахождения организации, сведения о владельцах полученных сертификатов ключа подписи и реквизиты сертификата ключа подписи, ИНН/КПП, сведения о налоговом органе, в котором состоит на учете организация и т д.

СКБ Контур стал одним из официальных операторов электронного документооборота (ЭДО)

31 мая ФНС России опубликовала официальный реестр операторов ЭДО, в который вошла и компания СКБ Контур, разработчик Диадока. Теперь чтобы выставить «настоящий» электронный счет-фактуру — достаточно подключиться к Диадоку.

Электронные счета-фактуры: с 23 мая 2012 года юридически значимы!

В «Российской Газете» опубликован Приказ ФНС России от 5 марта 2012 года № ММВ-7-6/138, утвердивший форматы электронных счетов-фактур, книг покупок и продаж и журнала учета выставленных и полученных счетов-фактур.

Налоговая уже вовсю готовится принимать электронные счета-фактуры

19.04.2012 был подписан Приказ ММВ-7-6/251@, внесший изменения в Приказ ФНС России от 09.11.2010 № ММВ-7-6/535@. Согласно этим изменениям, был обновлен унифицированный формат транспортного контейнера при информационном взаимодействии с приемными комплексами налоговых органов по ТКС с использованием электронной подписи.

Какими должны быть Операторы ЭДО?

Как стать Оператором ЭДО, и почему их пока не существует? Зачем временные правила, и когда уже появится реестр? Ответы на вопросы читайте ниже.

15 апреля 2012 года вступил в силу приказ, утвердивший коды видов операций по НДС

Приказ № ММВ-7-3/83@ от 14.02.2012 содержит в себе описание кодов видов операций по налогу на добавленную стоимость, необходимых для ведения журнала учета полученных и выставленных счетов-фактур.

С 1 апреля выставлять счет-фактуру стало возможным только по новой форме

С 1.04.2012 выставить счет-фактуру можно будет только по новой печатной форме, утвержденной Постановлением №1137 от 26.01.2012.

Минюст России «развернул» приказ, утверждающий форматы электронных счетов-фактур

Искренне надеемся, что форматы электронных счетов-фактур будут утверждены в ближайшее время.

ТОРГ-12 и Акт приемки-сдачи работ (услуг) скоро можно будет представить в налоговую в электронном виде

22 марта 2012 года на сайте ФНС был опубликован Приказ ФНС России от 21.03.2012 № ММВ-7-6/172@ «Об утверждении форматов первичных учетных документов».

Воспользуйтесь образцом заполнения новой формы счета-фактуры

Министерство Финансов России направило в Федеральную налоговую службу официальное письмо c разъяснениями сроков применения новой формы счета-фактуры.

Утверждены форматы служебных документов для обмена электронными счетами-фактурами

ФНС утвердила форматы документов, необходимые для выставления и получения счетов-фактур в электронном виде по ТКС с применением электронной подписи.

«Диадок-принтер»: перевести счет-фактуру в новую форму – просто!

Компания СКБ Контур, разработчик системы для обмена внешними электронными документами Диадок, выпустила специальное приложение, позволяющее бухгалтерам решить проблему с неактуальными формами счетов-фактур.

Опубликовано новое Постановление Правительства о счетах-фактурах

На сайте Правительства опубликовано постановление от 26.12.2011 г. № 1137 «О формах и правилах заполнения (ведения) документов, применяемых при расчетах по НДС».

Обзор изменений, введенных новым Постановлением Правительства о счетах-фактурах

Со вступлением в силу Постановления правила работы со счетами-фактурами существенно изменились.

Новую форму счета-фактуры планируют ввести с 1 января 2012 года

Минфин России в письме от 07.12.11 № 03-07-14/119 сообщил, что на утверждении Правительства РФ находится проект постановления, в котором предусмотрены новые формы счета-фактуры, корректировочного счета-фактуры, журнала учета полученных и выставленных счетов-фактур, книги покупок и книги продаж. Предполагается, что документ вступит в силу с 1 января 2012 года.

Электронные счета-фактуры позволят казахстанскому бизнесу экономить 5 млрд тенге в год

АСТАНА, 4 ноя — ИА Новости-Казахстан. Поэтапное введение электронных счетов-фактур с 2012 года позволит казахстанскому бизнесу экономить как минимум пять миллиардов тенге в год, сообщил в пятницу заместитель председателя Налогового комитета министерства финансов Казахстана Аргын Кыпшаков.

Вступили в силу изменения в части корректировочных счетов-фактур

С 1 октября 2011 года вступил в силу закон №245-ФЗ в части корректировочных счетов-фактур. Это означает, что теперь, при необходимости внести изменения в счет-фактуру, бухгалтеру необходимо будет создать новый документ — корректировочный. Отметим, что раньше правки вносились в исходный счет-фактуру.

Корректировочные счета-фактуры

В Российской газете опубликован Федеральный закон от 19 июля 2011 г. № 245-ФЗ, который вносит изменения в первую и вторую часть Налогового кодекса РФ. В частности, данный закон закрепляет право компаний выставлять корректировочные счета-фактуры.

Переход на электронные счета-фактуры позволит избежать ошибок при заполнении документов

Формализованный единый стандарт документа и автоматизация процесса (то есть максимальное исключение «человеческого фактора») помогут налогоплательщикам сократить количество ошибок и, как следствие, избежать риска доначислений налогов. Мы проанализировали ошибки, которые совершаются при составлении и выставлении счетов-фактур, и выделили те, о которых можно забыть при условии перехода компании на электронные документы.

Пора сворачивать «бумагу»

Юг России — точка огромного потенциального роста систем электронного документооборота (СЭД): объём их внедрений в нашем регионе пока составляет всего несколько процентов. Законодательство способствует развитию СЭД в бизнесе, а госорганы уже просто обязаны пользоваться только ими

Электронные первичные документы, подписанные ЭЦП, подтверждают расходы налогоплательщика

Первичный документ, оформленный в электронном виде и подписанный электронной цифровой подписью, может являться документом, подтверждающим расходы налогоплательщика.

Корректировочные (отрицательные) счета-фактуры теперь узаконены

В Российской газете опубликован Федеральный закон от 19 июля 2011 г. № 235-ФЗ, который вносит изменения в первую и вторую часть Налогового кодекса РФ. В частности, данный закон закрепляет право компаний выставлять корректировочные счета-фактуры.

Минфин России вот-вот доработает новую форму счета-фактуры

Вероятнее всего электронные счета-фактуры появятся уже в третьем квартале этого года. О том, какие изменения в счетах-фактурах коснутся налогоплательщиков, рассказал Сергей РАЗГУЛИН, заместитель директора Департамента налоговой и таможенно-тарифной политики Минфина России.

Переходим на электронные счета-фактуры

До недавнего времени для счетов-фактур устанавливалась только бумажная форма. Однако вскоре российские компании смогут выставлять и получать счета-фактуры в электронном виде. Такая возможность появится, как только чиновники утвердят соответствующий электронный формат документа. Разберемся, как будет происходить обмен счетами-фактурами в цифровом виде.

ФНС направила налоговикам приказ Минфина о порядке выставления и получения электронных счетов-фактур

Федеральная налоговая служба письмом от 22.06.2011 № ЕД-4−3/9868@ направила налоговым органам для сведения и использования в работе копию приказа Министерства финансов от 25.04.2011 № 50н об утверждении Порядка выставления и получения счетов-фактур в электронном виде по ТКС с применением ЭЦП.

Облачный ЭДО: Россия стоит перед прорывом

Об электронных документах бизнес знает не понаслышке. Многие предприятия уже давно используют внутренние СЭД для упрощения работы с документами в рамках компании. Однако процесс обмена электронными документами уже давно преодолел границы отдельно взятых предприятий и перерос в куда более масштабное явление. Сейчас российские компании получили законодательное право использовать электронные юридически значимые документы и во внешнем документообороте — при работе с клиентами и поставщиками. Договоры, накладные, акты выполненных работ и пр. можно подписывать электронной подписью и отправлять контрагентам через интернет, исключив почту и курьеров.

Утвержден порядок оборота электронных счетов-фактур

Минфин опубликован приказ, регламентирующий выставление и получение счетов-фактур в электронном виде (Приказ Минфина №50-н от 25.04.2011).

Германия упрощает законодательство по электронным счетам – фактурам с 1 июля 2011

Министерство Финансов Германии приняло решение упростить законодательство по электронным счетам — фактурам с 1 июля этого года.

Представление электронных документов в инспекцию: будущее и настоящее

Недавно вступил в силу приказ ФНС России от 17.02.11 № ММВ-7-2/168@, который определяет порядок предоставления документов по требованию инспекции в рамках налоговой проверки. На практике выслать хоть какие-то электронные документы в инспекцию можно будет не раньше конца 2011 года. Однако обмениваться электронной первичкой с контрагентами, не дублируя ее на бумаге, можно уже сейчас.

Утвержден порядок представления электронных документов в налоговые органы

Сегодня, 19 апреля 2011 года, вступил в силу Приказ ФНС РФ от 17.02.2011 № ММВ-7-2/168@ «Об утверждении Порядка направления требования о представлении документов (информации) и порядка представления документов (информации) по требованию налогового органа в электронном виде по телекоммуникационным каналам связи».

Вступил в силу закон об электронной подписи

8 апреля вступил в силу федеральный закон об электронной подписи. Документ, подписанный президентом РФ Дмитрием Медведевым, опубликован в «Российской газете».

Как будет происходить обмен электронными счетами-фактурами

По имеющейся у нас информации, проект приказа Минфина России, который утверждает Порядок обмена электронными счетами-фактурами, скоро должен быть зарегистрирован в Минюсте России. Согласно проекту, продавцы и покупатели будут пересылать друг другу электронные счета-фактуры через оператора документооборота.

Оборот Центра электронных счетов-фактур почтовой службы Эстонии вырос на 300%

Первый квартал 2011 года был очень успешным для Центра электронных счетов почтовой службы Эстонии. По сравнению с тем же периодом прошлого года оборот по этому направлению увеличился почти на 300%.

Электронный документ уравняли с бумажным

С вступлением в силу нового закона «Об ЭЦП» можно ожидать активного применения цифровых подписей гражданами. В том числе, для получения госуслуг в электронном виде

Электронные первичные бухгалтерские документы и счета-фактуры: предоставляем в налоговую

Будут ли налоговые инспекции при проверках запрашивать оригиналы в бумажном виде, стоит ли помимо электронных документов иметь обязательные бумажные копии, как технически представлять электронные документы по требованию инспекции? Такие вопросы в первую очередь возникают у российских налогоплательщиков, когда речь заходит о цифровом документообороте. Эксперты Диадока отвечают на эти вопросы.

Госдума одобрила закон об электронной подписи

В минувшую пятницу 25.03.2011 Госдума РФ одобрила в последнем чтении проект Федерального закона «Об электронной подписи».

Минфин завершает разработку и утверждение приказа по электронным счетам-фактурам. Порядок обмена электронными счетами фактурами

24 марта 2011 г. прошел круглый стол «Актуальные проблемы электронного взаимодействия налоговых органов с налогоплательщиками».

ФНС России и Минфин работают над проектом внедрения электронных счетов-фактур

21 марта состоялась встреча, посвященная вопросам внедрения в России электронных счетов-фактур

Не вся власть электронному правительству

В 2010 году субъекты Уральского федерального округа стали активнее переходить от теории на тему электронных госуслуг к практике. Стали появляться первые сервисы, позволяющие решать проблемы граждан дистанционно. Впрочем, как отмечают эксперты, основным тормозом в развитии электронных госуслуг является само государство.

Россия переходит на электронный обмен документами

В России вступили в силу ряд изменений, касающихся использования счетов-фактур. 229-ФЗ официально признал их в электронном формате, отменив действующую до этого времени формулировку о законности лишь бумажной версии этого документа. В результате электронный счет-фактура логично завершил список документов, использующихся всеми российскими компаниями для документарного подтверждения своих хозяйственных операций.

Россия появилась на мировой карте электронных счетов-фактур

13 октября в Германии завершился 6-й Европейский саммит — крупнейшее ежегодное мероприятие по электронным счетам-фактурам и другим электронным документам (EXPP Summit).

Электронные счета-фактуры: еще не всё дорешено

Интересные результаты показал опрос «Электронный обмен счетами-фактурами», проведенный осенью этого года среди читателей PC Week/RE. Как следует из его итогов (см. диаграмму 1), почти всех наших респондентов (свыше 94%) в той или иной степени заинтересовало известие о том, что в России наконец-то разрешен электронный обмен счетами-фактурами.

Электронная цифровая подпись — 2015

Интервью с Петром Диденко, главным специалистом по стратегическому развитию СКБ Контур

Счёт-фактура пойдёт по Сети

16 июля Госдума в третьем чтении приняла законопроект, позволяющий предприятиям обмениваться счетами-фактурами в электронном виде с помощью Интернета. Спустя три дня его одобрил Совет Федерации. Теперь организации, имеющие совместимые технические средства, могут пересылать друг другу электронные документы по взаимному согласию сторон сделки.

Что такое e-Invoicing?

Леонид Волков на Тверском Форуме рассказал, что такое e-invoicing, и почему он так популярен в мире. И как сделать так, чтобы e-invoicing заработал в России.

Изменения по НДС с 1 октября 2018 года для экспортеров

Что изменилось для экспортеров?

Видео

Изменения будут применяться к операциям при реализации товаров (работ, услуг), совершенных начиная с 4 квартала 2018 г.

При экспорте товаров российской организации — ставка 0%

Как известно для подтверждения нулевой ставки НДС необходимо собрать пакет документов, предусмотренный ст.165 НК РФ. По операциям, совершенным с 01.10.2018 г. при реализации товаров, вывезенных в таможенной процедуре экспорта он может включать контракт с иностранным лицом или с российской организацией на поставку товара ее филиалу, представительству, отделению, бюро, конторе, агентству либо другому обособленному подразделению, находящемуся за пределами таможенной территории ЕАЭС.

Благодаря поправкам в п.1 ст.165 НК РФ с 1 октября 2018 г. экспорт товаров по договорам с российскими организациями облагается НДС по ставке 0%. До этой даты применение нулевой ставки при экспорте товаров российскому покупателю нормами НК РФ не предусмотрено (ФНС России от 17 октября 2013 г. N ЕД-4-3/18594), поскольку пакет документов должен включать контракт (договор) с иностранным лицом (п.1 ст.165 НК РФ).

Новые правила будут работать и при подтверждении нулевой ставки НДС при реализации товаров, помещенных под таможенную процедуру свободной экономической зоны, при реэкспорте товаров, указанных в пп.1 п.1 ст.164 НК РФ или вывозе припасов с территории РФ (см. пп.8 п.1 ст.164 НК РФ).

Виктория Варламова

Советник налоговой службы II ранга, заместитель руководителя отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», эксперт при Палате общественных уполномоченных по защите прав предпринимателей в г. Москве, аттестованный аудитор

Транспортные документы одновременно с декларацией представлять не нужно

Для подтверждения нулевой ставки НДС при экспорте и реэкспорте товаров в представлении транспортных и товаросопроводительных документов нет необходимости (пп. 4 и пп.6 п.1 ст.165 НК РФ в ред. Закона № 302-ФЗ), но налоговые органы вправе их истребовать, если не получат сведения из таможни или обнаружат несоответствия сведений, представленных налогоплательщиком, сведениям, которые есть у них.

Требование налогового органа нужно будет исполнить в течение 30 календарных дней с даты его получения (новый п.1.2 ст.165 НК РФ вводится Законом № 302-ФЗ).

Срок на представление документов из Реестров продлили

Если участники внешнеэкономической деятельности в целях подтверждения нулевой ставки НДС вместо таможенных деклараций и товаросопроводительных (транспортных) документов (если это требуется) направляют электронные реестры этих документов, то налоговый орган вправе «попросить» представить документы из реестров. По операциям реализации, произведенным с 01.10.2018 г., срок на представление «реестровых» документов налоговому органу продлили с 20 до 30 календарных дней (п.15 ст.165 НК РФ в ред. Закона № 302-ФЗ).

Причем при подтверждении нулевой ставки НДС при экспорте и реэкспорте товаров за пределы ЕАЭС копии таможенных деклараций можно будет представить без отметок таможни места убытия. В настоящее время такие отметки обязательны (см. Письмо Минфина РФ от 05.07.2018 г. № 03-07-08/46762).

Виктория Варламова

Советник налоговой службы II ранга, заместитель руководителя отдела консалтинга, главный эксперт по бухучету и налогообложению «Правовест Аудит», эксперт при Палате общественных уполномоченных по защите прав предпринимателей в г. Москве, аттестованный аудитор

Если представленные документы не могут подтвердить вывоз товаров в таможенной процедуре экспорта (реэкспорта) из-за того, что о них нет данных в сведениях, представленных ФТС, налоговый орган должен сообщить об этом налогоплательщику. В течение 15 календарных дней со дня получения сообщения налоговой инспекции он вправе представить необходимые пояснения и любые документы, подтверждающие вывоз товара.

Пояснения и документы налоговая служба включает в запрос, направляемый в ФТС. Если на основании этого запроса таможня так и не подтвердит вывоз товаров, обоснованность применения налоговой ставки 0 процентов в отношении операций по реализации товаров в соответствующей части будет считаться неподтвержденной (п.15 ст.165 НК РФ в ред. Закона № 302-ФЗ).

Повторно представлять контракты не надо

Это нововведение касается всех налогоплательщиков, применяющих нулевую ставку НДС. Так, если контракты (договоры) ранее были представлены в налоговый орган для обоснования применения нулевой ставки НДС за предыдущие кварталы или обоснования освобождения от уплаты акциза, представлять их повторно не требуется.

Но в этом случае, вместо контрактов нужно направить в налоговый орган уведомление с указанием реквизитов документа, которым (приложением к которому) были представлены ранее контракты, и наименования налогового органа, в который они были представлены (п.10 ст.165 НК РФ в ред. Закона № 302-ФЗ).

Все обязательные документы, подтверждающие ставку НДС 0%, как и прежде представляются одновременно с декларацией.

Особенности экспорта в страны ЕАЭС

В главу 21 «НДС» внесли технические правки, определяющие право на применение нулевой ставки НДС при вывозе товаров на территорию ЕАЭС в случаях, предусмотренных договором о ЕАЭС и уточняющие, что пакет документов, подтверждающих ставку 0% устанавливается данным международным договором (новые пп.1.1 п.1 ст.164 и п.1.3 ст.165 НК РФ).

Также законодатели определили особенности представления таких документов.

Так, экспортерам товаров в страны ЕАЭС, так же как и экспортерам в «страны дальнего зарубежья», для подтверждения нулевой ставки НДС можно будет не представлять транспортные и товаросопроводительные документы одновременно с декларацией, если представить Перечень заявлений о ввозе товаров и уплате косвенных налогов в электронной форме. Налоговый орган вправе выборочно истребовать документы, включенные в него (новый п.1.3 ст.165 НК РФ вводится Законом № 302-ФЗ).

При непредставлении документов в течение 30 календарных дней с даты получения требования налоговой инспекции нулевая ставка НДС в соответствующей части будет считаться неподтвержденной.

Виктория Варламова