Рефинансирование займов с просрочками: Рефинансирование микрозаймов МФО с просрочками онлайн

Программа «Рефинансирование» Микрокредитная компания Приморского края

5.1. Положительное решение Кредитного комитета МКК «Фонд развития Приморского края» по заявке СМСП на получение микрозайма действительно в течение 10 рабочих дней с момента его принятия.

5.2. Неподписание заявителем договора микрозайма в течение 10 рабочих дней со дня принятия Кредитным комитетом МКК «Фонд развития Приморского края» решения о предоставлении микрозайма по причинам, зависящим от него, в

том числе по причине непредоставления им дополнительного обеспечения исполнения обязательств по возврату микрозайма и процентов по нему, запрошенного Кредитным комитетом МКК «Фонд развития Приморского края», документов и/или незаключения договоров поручительства и/или залога, МКК «Фонд развития Приморского края» праве считать отказом СМСП от получения микрозайма.По письменному заявлению СМСП, поступившему в МКК «Фонд развития Приморского края» не позднее последнего дня срока, указанного в абзаце первом настоящего пункта, срок подписания договора микрозайма может быть продлен не

В случае пропуска сроков, предусмотренных абзацем первым и вторым настоящего пункта, СМСП вправе вновь обратиться в МКК «Фонд развития Приморского края» с заявкой на предоставление микрозайма, представив документы согласно п. 4.1 настоящих Правил.

5.3. МКК «Фонд развития Приморского края» обязана до выдачи микрозайма проинформировать заявителя об условиях договора микрозайма, договоров залога и/или поручительства, о возможности и порядке изменения условий

договора микрозайма по инициативе МКК «Фонд развития Приморского края» и заемщика, о перечне и размере всех платежей, связанных с получением, обслуживанием и возвратом микрозайма, а также с нарушением условий договора микрозайма. 5.4. СМСП, по заявке которого было принято положительное решение, обязан обеспечить заключение договоров поручительства и/или залога при подписании договора микрозайма.5.5. Договоры микрозайма, поручительства и залога подготавливаются сотрудником МКК «Фонд развития Приморского края» в соответствии с типовыми формами, утвержденными МКК «Фонд развития Приморского края». Одновременно

Одновременно

5.6. Вышеуказанные договоры подписываются в присутствии сотрудника МКК «Фонд развития Приморского края».

5.7. При подписании вышеуказанных договоров представитель заемщика, залогодатели и поручители обязаны предоставить в МКК «Фонд развития Приморского края» (представителю МКК «Фонд развития Приморского края») документы,

удостоверяющие личность.5.8. В случае обеспечения микрозайма залогом недвижимого имущества, в том числе земельных участков, производится государственная регистрация ипотеки.

5.9. Залогодатель при подписании договора залога недвижимого имущества обязан предоставить в МКК «Фонд развития Приморского края» копии и оригиналы документов, которые требуются при государственной регистрации ипотеки, в том числе квитанцию об оплате госпошлины.

В случае, когда в залог передается недвижимое имущество, приобретаемое за счет средств микрозайма, микрозаем предоставляется СМСП после получения МКК «Фонд развития Приморского края» экземпляра договора

купли-продажи недвижимого имущества, заключения договора залога/договора ипотеки и подачи заявления через МФЦ в Федеральную службу государственной регистрации, реестра и картографии на государственную регистрацию залога приобретаемого недвижимого имущества. Предоставление микрозайма осуществляется путем безналичного перечисления денежных средств в валюте Российской Федерации на расчетный счет заемщика, указанный в договоре микрозайма.

5.11. Заемщик в сроки и в порядке, определенные договором микрозайма, не позднее 90 календарных дней после выдачи микрозайма, обязан подтвердить целевое использование полученного микрозайма, представив отчет о целевом

расходовании средств микрозайма по форме, утвержденной внутренними документами МКК «Фонд развития Приморского края», с приложением заверенных в установленном порядке копий документов, подтверждающих расходование средств (договоры, счета, товарно-транспортные накладные, акты приема-передачи товарно-материальных ценностей, акты выполненных работ и услуг, платежные поручения, фискальные и товарные чеки и т.п.). Срок предоставления подтверждающих документов по целевому использованию микрозайма может быть продлен на основании мотивированного заявления заемщика. В случае приобретения за счет средств микрозайма движимого имущества (транспортных средств, спецтехники, иного движимого имущества), которое в соответствии с требованиями действующего законодательства должно пройти процедуру постановки на учет (регистрации), к документам, подтверждающим приобретение указанного имущества, должны прилагаться документы, подтверждающие постановку имущества на учет (регистрацию).

5.12. Условия, определяющие права и обязанности МКК «Фонд развития Приморского края» и СМСП по договору микрозайма, устанавливаются договором микрозайма.

5.13. Досрочное погашение микрозайма или его части производится на основании заявления Заемщика, поданного в МКК «Фонд развития Приморского края», и осуществляется с пересчетом подлежащих уплате процентов исходя из фактического остатка основного долга по микрозайму на дату погашения. После осуществления частичного досрочного погашения Заемщику выдается новый график платежей.

5.14. МКК «Фонд развития Приморского края» в течение действия договора микрозайма осуществляет контроль финансового состояния заемщика, сохранности предметов залога, для чего имеет право запрашивать у заемщика необходимую

информацию, а также посещать места осуществления предпринимательской деятельности заемщика и/или нахождения предметов залога (при необходимости).

5.15. Заемщик в течение 1 (одного) года с момента выдачи микрозайма в срок до 30 апреля года, следующего за отчетным, обязан предоставлять в МКК «Фонд развития Приморского края» информацию о показателях эффективности

деятельности заемщика по форме, предусмотренной договором микрозайма.5.16. МКК «Фонд развития Приморского края» вправе запрашивать дополнительную информацию у заемщика, поручителя, залогодателя в целях исполнения требований Федерального закона № 115-ФЗ.

5.17. Договор микрозайма считается полностью исполненным с момента погашения основного долга, уплаты процентов, иных платежей, начисленных в соответствии с условиями договора микрозайма.

Рефинансирование микрозаймов с просрочками — кто и за сколько

Рефинансирование займов МФО — это замена существующего долгового обязательства на новое долговое обязательство на рыночных условиях.

Принципы рефинансирования

При выдаче кредитов микрофинансовые организации почти не проверяют своих клиентов.

Кредитные компании выдают в долг деньги даже тем, у кого нет постоянного источника дохода. Нередко это приводит к тому, что заемщики не могут вовремя погасить кредит. Иногда это делается умышленно, но часто у клиента просто нет возможности погасить долг. В результате этого возникает просрочка, долг начинает расти, а кредитная история должника ухудшается, что снижает его шансы получить заем в будущем. Чтобы не допустить негативных последствий, сделайте рефинансирование микрозаймов: в Москве и других крупных городах для этого есть множество возможностей. Смысл этого действия состоит в том, чтобы выплатить долг на более выгодных для себя условиях.

Основные плюсы:

- Не нужно запоминать даты и суммы выплат разных кредитов.

- Оформить заем можно на более выгодных условиях.

- Намного удобнее выплачивать кредит одной финансовой организации, а не нескольким сразу.

- Изменение временного профиля погашения.

- Переход от одной процентной ставки к другой (от фиксированной к плавающей и наоборот).

Законы, определяющие работу микрофинансовых организаций

Федеральный закон № 151-ФЗ «О микрофинансовой деятельности и микрофинансовых организациях» определяет порядок работы МФО. А с января 2017 года начал действовать Федеральный закон № 230-ФЗ от 03.07.2016 «О защите прав и законных интересов физических лиц при осуществлении деятельности по возврату просроченной задолженности». По этому закону, заемщик вправе рефинансировать кредит, получив предварительно согласие всех сторон. В результате он получит новый заем с целью погашения одного или нескольких других просроченных кредитов, полученных ранее.

Рефинансирование или перекредитование — это простой и удобный способ объединить одну или больше задолженностей в один кредит. Общий долг выплачивается одному финансовому учреждению, например банку. Рефинансирование представляет собой отдельную ветку банковского продукта и вид целевого кредита.

Порядок действий, требования к заемщику

Процесс оформления рефинансирования выглядит следующим образом:

- Узнать у всех кредиторов точную сумму, необходимую для полного погашения задолженности.

- Выбрать финансовую организацию и подать заявку на рефинансирование, предоставив все необходимые документы (в некоторых организациях принимают документы на рефинансирование микрозаймов дистанционно).

- При одобрении заключить с финансовой организацией новый кредитный договор. После его заключения деньги будут направлены на погашение открытых займов.

Финансовые учреждения выдвигают жесткие условия. Нужно не только доказать платежеспособность, но и предоставить пакет документов.

Чтобы увеличить свои шансы на перекредитование, нужно:

- Иметь высокий официальный доход.

- Жить в городе, где расположено финансовое учреждение, в котором оформляется рефинансирование микрозаймов (в Санкт-Петербурге, например, свои услуги предлагают различные кредитные брокеры).

- Иметь положительную кредитную историю.

- Предъявить бумаги, свидетельствующие о платежеспособности.

- Владеть любым ликвидным имуществом (недвижимость, автомобиль и прочее).

СОВЕТ: Если нет возможности предоставить эти документы, найдите созаемщика с хорошей кредитной историей и большим официальным доходом.

Варианты рефинансирования

Есть три способа: в банке, другой микрофинансовой организации или в том же МФО. Сравним их достоинства и недостатки.

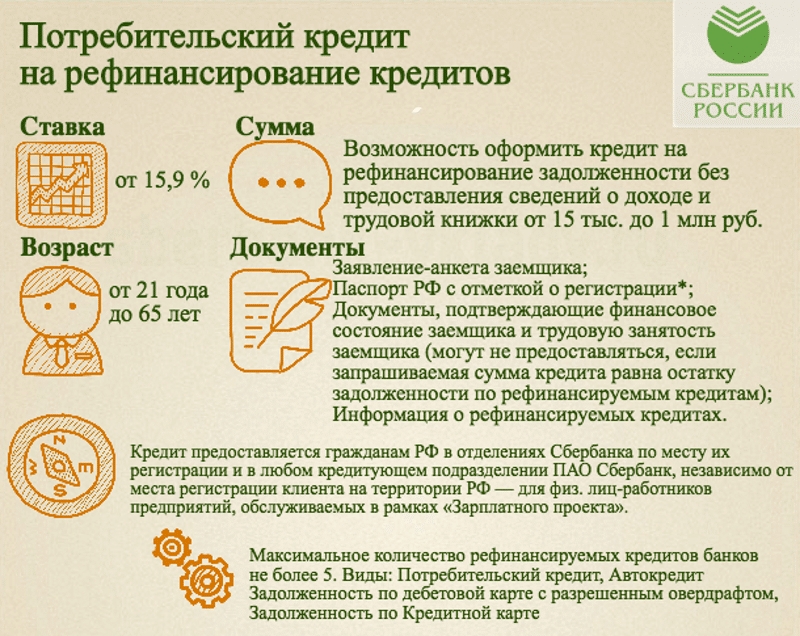

Банк

Многие банки предлагают рефинансирование. Но крупные банки нередко относят клиентов микрофинансовых организаций к группе риска, так как МФО не выдвигают жестких требований к заемщикам и сотрудничают со всеми, кто к ним обращается. В России многие крупные банки предоставляют перекредитование: Ренессанс кредит, ВТБ-24, Восточный экспресс, Тинькофф и Сбербанк. В некоторых из перечисленных банковских учреждений перекредитоваться проще, в других — гораздо сложнее.

Шансы увеличивают чистая кредитная история, наличие в собственности имущества и высокий доход. Главным плюсом перекредитования в банках является возможность получения займа на более выгодных условиях (меньшая процентная ставка, лояльные сроки погашения).

Главным плюсом перекредитования в банках является возможность получения займа на более выгодных условиях (меньшая процентная ставка, лояльные сроки погашения).

Другие МФО

Если банки отказывают, то заемщик может обратиться в другую МФО. Например, на выгодных условиях оформляют микрозаймы в «Займере». Микрофинансовые организации не выдвигают таких жестких условий, как банки. Для повышения шансов необходимо предоставить справку о доходах и иметь ликвидное имущество.

Нужно учитывать, что кредитные компании выдают кредиты в среднем под 1,5% в сутки, поэтому за год набегает солидная сумма. Многие МФО имеют специальные программы рефинансирования онлайн-кредитов.

В том же МФО

Если оформлен всего один заем, то в случае возникновения проблем с выплатами можно оформить его пролонгацию. Пролонгация — это продление кредита в среднем на срок до 1 месяца без негативных для заемщика последствий. В этом случае клиент должен выплачивать только проценты по платежам. Перекредитование в том же МФО особенно выгодно в тех случаях, когда клиент уверен, что в ближайшее время у него появится необходимая денежная сумма для погашения займа. В противном случае долг будет только расти.

Перекредитование в том же МФО особенно выгодно в тех случаях, когда клиент уверен, что в ближайшее время у него появится необходимая денежная сумма для погашения займа. В противном случае долг будет только расти.

Сравнительная таблица способов рефинансирования

Преимущества | Недостатки | |

Банки |

| К заемщикам выдвигаются жесткие требования, поэтому получить кредит сложно. |

Другие МФО |

| Высокая процентная ставка и требование предоставить справку о доходах. |

В том же МФО |

|

|

| Агентство по рефинансированию микрозаймов |

| Запрещено открывать новые кредиты. |

Каким способом воспользоваться, выбирает сам клиент, исходя из ситуации. Главное — минимизировать риски и негативные для себя последствия.

Какие документы понадобятся для оформления

Обычно и банк, и серьезная микрофинансовая организация требуют предоставить такие документы:

- Справка о доходах за последние полгода. Желательно, чтобы с момента получения проблемного кредита заработная плата выросла.

- Бумаги, подтверждающие появление ценного имущества (недвижимости, автотранспорта).

- Бумаги, подтверждающие наличие источников дополнительного дохода.

Алгоритм действий в случае просрочки или плохой кредитной истории

Для оформления рефинансирования не стоит ждать, когда появится просрочка по кредиту. Банки и другие МФО неохотно сотрудничают с заемщиками, у которых есть просрочка и плохая кредитная история. Но если это уже произошло и требуется рефинансирование МФО с просрочками, для перекредитования с просрочками и плохой кредитной историей нужно:

- Постараться оплатить проценты по задолженности.

- Обращаться в крупные финансовые организации, которые специализируются на рефинансировании.

- Предоставить гарантии своей платежеспособности. Такими гарантиями являются высокий официальный доход, дополнительные источники дохода, наличие в собственности ликвидного имущества. Также поможет созаемщик с чистой кредитной историей.

Решение о перекредитовании принимайте лишь после того, как проанализируете ситуацию, имеющиеся долги, свои финансовые возможности. Рефинансирование микрозаймов с просрочками и перекредитование — это выход из сложной ситуации и решение некоторых финансовых проблем.

Рефинансирование микрозаймов с просрочками и перекредитование — это выход из сложной ситуации и решение некоторых финансовых проблем.

Можно ли получить рефинансирование при просрочках по кредиту?

Банки очень редко предлагают рефинансирование для кредитов с просрочками. Все потому, что они сомневаются в надежности таких клиентов. Если у вас появились просрочки по уважительной причине, то лучше обратиться в ваш банк и узнать, как можно решить вашу проблему.

Рефинансирование поможет вам, если у вас есть проблемы с погашением кредита, получить предложение с более долгим сроком и низкими процентами. Однако, большинство банков оформляют его только для тех, кто вовремя вносил все предыдущие платежи. Они не сотрудничают с проблемными клиентами из-за высокого риска.

Если вам все же требуется оформить рефинансирование просроченного кредита, то стоит обратиться, в первую очередь, в ваш банк. Составьте заявку и приложите к ней документы, которые укажут на то, что просрочка произошла по уважительной причине — например, из-за задержки зарплаты. Возможно, придется привлечь созаемщиков и поручителей. Банк охотнее одобрит заявку, если вы ранее брали в нем кредиты и погашали их в срок.

Возможно, придется привлечь созаемщиков и поручителей. Банк охотнее одобрит заявку, если вы ранее брали в нем кредиты и погашали их в срок.

Также в вашем банке могут подсказать варианты решения проблемы с просрочкой. Вам могут оформить реструктуризацию кредита — пересчитать долг на более длительный срок, или дать кредитные каникулы — отсрочку платежа на некоторое время. В крайнем случае вам предложат продать часть вашего имущества и за счет этого погасить долг.

Не обращайтесь к людям и компаниям, которые предлагают вам “избавиться от долгов”, “получить рефинансирование с просрочками” и “очистить кредитную историю” — они являются мошенниками. В лучшем случае, вы потеряете время и деньги, в худшем вы получите дополнительные проблемы в виде дополнительных штрафных санкций от банков.

Рефинансирование кредита с просрочкой в Санкт-Петербурге

Возможность рефинансирования кредита с просрочками

Ранее оформленные займы можно рефинансировать (перекредитовать) на новых, более выгодных условиях. Многие банки предоставляют такую возможность. Рефинансирование — это инструмент, роль которого заключается в снижении кредитной нагрузки. Процесс выгоден для финансовых организаций: они дополнительно получают благонадежных клиентов. Заемщики могут сменить кредитора и заключить договор с более щадящими условиями.

Многие банки предоставляют такую возможность. Рефинансирование — это инструмент, роль которого заключается в снижении кредитной нагрузки. Процесс выгоден для финансовых организаций: они дополнительно получают благонадежных клиентов. Заемщики могут сменить кредитора и заключить договор с более щадящими условиями.

Всегда ли возможно рефинансирование кредита с задолженностью

Просрочки накапливаются, когда заемщик не вносит вовремя очередные платежи. Начисляется пеня, отсчитываются просроченные дни, ухудшается кредитная история. Приходится искать на стороне средства для погашения задолженности. Перекредитование является хорошим выходом из сложившейся ситуации. Это не бегство и не уклонение от ответственности.

Полезная банковская услуга поможет должникам:

- Уменьшить размер ежемесячных выплат.

- Заменить несколько разных займов одним.

- Снизить процентную ставку.

Если длительность задолженности не превышает 1–3 месяца, банки соглашаются на перекредитование. Клиент должен быть платежеспособным, чтобы новый кредитор удовлетворил его просьбу.

Клиент должен быть платежеспособным, чтобы новый кредитор удовлетворил его просьбу.

Как происходит рефинансирование кредита с просрочкой в СПб

Упрощенное описание этапов процесса перекредитования:

- При накоплении долгов и просрочек заемщик обращается с соответствующей заявкой в стороннюю кредитную организацию.

- Банк, заинтересованный в сотрудничестве, погашает его обязательства перед предыдущим кредитором.

- Заемщик и финансовое учреждение заключают договор на более выгодных или приемлемых для клиента условиях: срок займа продлевается, за счет этого размер ежемесячных выплат уменьшается.

- Погашение новых обязательств осуществляется на общих основаниях.

При обращении к кредитору необходимо указать, что заем является проблемным, что требуется рефинансирование кредита с просроченной задолженностью.

Кто может рассчитывать на перекредитование

Любому заемщику придётся доказать, что причина срыва сроков погашения существенна, но это временные трудности — болезнь, потеря работы. Банк потребует представить расширенный пакет документов, включая подтверждение дальнейшей платежеспособности клиента.

Банк потребует представить расширенный пакет документов, включая подтверждение дальнейшей платежеспособности клиента.

Шансы на перекредитование повышаются, если:

- Просрочка незначительная, меньше 1 месяца.

- Просроченный заем оформлен с залогом, с этим же залогом будет заключён новый договор.

- Клиент хочет перекредитовать несколько крупных ссуд, но только одна из них просрочена.

- Заемщик числится зарплатным клиентом в том банке, куда обратился за помощью.

Чтобы увеличить шансы на рефинансирование кредита с просрочками, заявки можно отправить сразу нескольким банкам.

Помощь брокера

Самостоятельно сложно выбрать кредитную организацию, которая согласится на перекредитование займов с затянувшейся просрочкой. Заемщику придется собирать внушительную кипу справок. Наша компания поможет быстро оформить рефинансирование просроченных кредитов с минимальным количеством документов. Для любого клиента мы подберем организацию или поможем взять экспресс кредит, предлагающий наиболее выгодные для него условия.

Для любого клиента мы подберем организацию или поможем взять экспресс кредит, предлагающий наиболее выгодные для него условия.

Рефинансирование текущих просроченных микрофинансовых займов без справок в Москве.

Рефинансирование кредита – это выгодная услуга как для заемщиков, которые улучшают условия выплат, так и для банков, которые получают новых клиентов.

Если заемщик по каким-то причинам перестает вовремя совершать платежи, накапливается просрочка. Перекредитование просроченных кредитов банки обычно не приветствуют, поэтому стоит обратиться за помощью к кредитному брокеру.

В чем опасность открытых просрочек?

На первый взгляд, наличие или отсутствие просрочек –не особо важная тема. В конце концов, можно просто включить пени и штрафы в сумму рефинансирования. Тогда почему банки так неохотно это делают?

· Они боятся, что заемщик не будет выплачивать новый кредит, ведь он уже делал так с предыдущим;

· Может быть начато досудебное делопроизводство, при котором оформление рефинансирования просто невозможно;

· Часто возникают трудности с точным расчетом суммы, необходимой для полного погашения просроченного кредита.

Однако не все так плохо. Заемщик может обратиться к кредитному брокеру, который поможет ему найти банк и подберет максимально выгодные условия.

Когда банки будут рады оформить перекредитование?

· Если для рефинансирования Вы объедините несколько крупных займов, один из которых просрочен.

· Если один или несколько предыдущих займов были оформлены под залог авто или недвижимости;

· Если Вы просрочили кредит меньше, чем на 30 дней;

· Если Вы держите зарплатную карту в том же банке, где был взят кредит или, где Вы собираетесь его переоформить.

Итак, возможно ли оформить рефинансирование кредита с просрочками платежей?

Конечно, да. Банки очень дорожат своими клиентами и стараются сделать все, чтобы их удержать (или переманить). Правда, иногда они требуют предоставить дополнительные гарантии, такие как наличие созаемщиков или поручителей, залоговая недвижимость или авто. Зато после оформления всех документов, Вы можете получить приятный бонус. По договоренности, банк может выплатить Вам часть суммы наличными. Вы сможете потратить эти деньги по своему усмотрению.

Зато после оформления всех документов, Вы можете получить приятный бонус. По договоренности, банк может выплатить Вам часть суммы наличными. Вы сможете потратить эти деньги по своему усмотрению.

Пакет документов, которые нужно будет предоставить, отличается в зависимости от изначального вида кредита. Подробнее об этом Вы можете узнать, оставив заявку на нашем сайте или позвонив по телефону, указанному в разделе «Контакты». Специалисты Рефинанс Брокер с радостью ответят на все Ваши вопросы и помогут выбрать программу рефинансирования, которая подойдет именно Вам!

Рефинансирование кредита с просрочками | Банки Новосибирска

Так уж сложилось в наши дни, что просрочки стали, чуть ли не обыденным явлением. То неожиданное сокращение отразилось на поступлении доходов, то внезапная тяжелая болезнь повлияла на выплату кредита, а то и просто займов было получено столько, что справиться с ними заемщик не в состоянии. И вот в такие сложные моменты для заемщиков, они начинают подумывать, о том, как бы им рефинансировать свой кредит в другом банке. Но тут возникает вопрос: согласится ли какой-нибудь кредитор предоставить свои денежные средства заемщику, который в прошлом проявил свою неблагонадежность.

Но тут возникает вопрос: согласится ли какой-нибудь кредитор предоставить свои денежные средства заемщику, который в прошлом проявил свою неблагонадежность.

Возможно ли рефинансирование кредита с просрочками?

Программы кредитования для рефинансирования займов предлагаются многими банками. Но банки их используют не столько для того, чтобы спасать попавших в беду заемщиков, сколько с умыслом переманить к себе более надежных и лояльных должников. Вот почему снижается уровень годовой ставки и предлагается более благоприятные условия погашения. Действуя, таким образом, банкиры надеются, что однажды проведя процедуру рефинансирования займа, этот же клиент пожелает получить очередной кредит в этом же банке.

Когда речь заходит о тех должниках, у которых по текущим кредитам числится просроченная задолженность, то таким людям в новой финансовой компании вряд ли будут рады. В такой ситуации не ничего удивительного, поскольку такой клиент уже заранее является проблемным соискателем, а в наше время мало кто будет рад новым проблемам. Однако договориться с новым кредитором все можно. Только в том случае, когда нерадивый соискатель сможет доказать, что просроченные платежи образовались не из-за его халатности или нежелания платить, благодаря неудачному совпадению обстоятельств.

Однако договориться с новым кредитором все можно. Только в том случае, когда нерадивый соискатель сможет доказать, что просроченные платежи образовались не из-за его халатности или нежелания платить, благодаря неудачному совпадению обстоятельств.

К таковым относятся: сокращение, задержка заработной платы или внезапная болезнь. Причем будет иметь важное значение то, что все это время должник не уходил ответственности, и что он честно пытался найти выход из сложившейся ситуации, вместе с финансовой организацией. И когда старый кредитор отказал в процедуре рефинансирования, либо предложил ее на заранее неприемлемых условиях, новая кредитная организация может дать согласие на рефинансирование займа.

Проблему с просрочками все равно придется решать

Необходимо уяснить то, что с процедурой рефинансирования затягивать не стоит. В случае если переговоры со своим кредитором ни к чему не приводят и не удается достичь компромисса, то сразу же необходимо приступать к процессу рефинансирования. Этот момент очень важен хотя бы потому, что меньшим будет срок просрочки, тем проще можно будет договориться с новым кредитором. Как правило, если банки и станут рефинансировать кредит с просроченной задолженностью, то только тот, который имеет просрочки сроком не более трех месяцев.

Этот момент очень важен хотя бы потому, что меньшим будет срок просрочки, тем проще можно будет договориться с новым кредитором. Как правило, если банки и станут рефинансировать кредит с просроченной задолженностью, то только тот, который имеет просрочки сроком не более трех месяцев.

Однако, даже если новый кредитор даст согласие на рефинансирование, радоваться преждевременно. Для начала необходимо будет разобраться со старой задолженностью, и сразу же нужно погасить просрочки. Следует выяснить, каковы были штрафные начисления за просрочку кредита, обязательно их оплатить, а затем погасить основной долг вместе со всеми процентами. После всего этого обязательства перед старой кредитной организацией можно считать полностью исполненными.

Как договариваться с новым банком

Если по старому кредиту имеются просрочки, то получить одобрение заявки на предоставление рефинансирования будет нелегко. Помимо того, что новому кредитору вам придется доказать, что вы на самом деле человек порядочный, вот только обстоятельства сложились против вас, но еще нужно будет его убедить в том, что вы сможете без затруднений погашать новый заем. Для этой цели нередко приходится прибегать к дополнительной помощи в виде кредитных медиаторов, антиколлекторской службы или просто финансовых брокеров.

Для этой цели нередко приходится прибегать к дополнительной помощи в виде кредитных медиаторов, антиколлекторской службы или просто финансовых брокеров.

Ко всему прочему, новый кредитор может потребовать от вас, чтобы вы в качестве дополнительных гарантий предоставили надежного поручителя или ликвидный залог, а случается так, что и то и другое. Разумеется, при рефинансировании проблемного кредита не может быть и речи о том, чтобы у соискателя для предъявления в банк был не полный пакет необходимых документов. Новому банку понадобится полная информация о потенциальном заемщике, для принятия верного решения.

Похожие записи:

Кредиты с просрочками в 2021

Кредиты с открытыми просрочками и плохой кредитной историей

Негативная кредитная история существенно снижает шансы на сотрудничество с банками – многие финансовые организации отказывают клиентам, обращающимся за помощью. Однако в 2021 году кредиты с просрочками, с плохой КИ, без залога и отказа все же доступны, но для их оформления нужно постараться.

Причины просрочек

Клиенты чаще всего допускают просрочку платежа по кредиту из-за финансовых трудностей:

- потеря работы;

- незапланированные траты;

- болезнь;

- снижение уровня дохода;

- слишком высокая нагрузка на семейный бюджет.

Чем дольше копятся долги, тем больше придется платить, поэтому откладывать решение проблемы в долгий ящик не стоит.

Где взять кредит с просрочками?

Оформить кредит с плохой кредитной историей и открытыми просрочками без отказа вполне реально. Чтобы повысить вероятность одобрения, можно:

- провести рефинансирование;

- предоставить залог;

- привлечь поручителей;

- собрать справки о доходах и занятости.

Идеально, если вы обратитесь в банк, где получаете заработную плату или пенсию – здесь шанс принятия положительного решения значительно выше.

Ознакомьтесь с рейтингом кредитов с плохой историей, чтобы выбрать банк с наименьшим процентом отказов.

Какие банки дают кредит с просрочками?

На этой странице вы можете узнать, какой банк выдаст кредит с открытыми просрочками с плохой кредитной историей. В числе лучших предложений программы:

Банк | Продукт | Срок | Ставка, % | Сумма |

Почта банк | Наличными | 36 — 60 месяцев | 5.9 — 11.9 | 4 млн руб |

Совкомбанк | Супер плюс | 18 — 60 месяцев | 9.9 — 22.9 | 1 млн руб |

Восточный Банк | Экспресс-кредит | 13 — 36 месяцев | 9 — 29.9 | 500 тыс. руб |

Металлинвестбанк | Кредит наличными на любые цели | 13 — 84 месяца | 6.8 — 15.8 | 2 млн руб |

Локо-Банк | Наличными | 13 — 84 месяца | 7 — 22. 4 4 | 3 млн руб |

Получить деньги можно на любые нужды или конкретные цели, например, на погашение других кредитов с просрочкой.

Как взять кредит с просрочками и плохой кредитной историей?

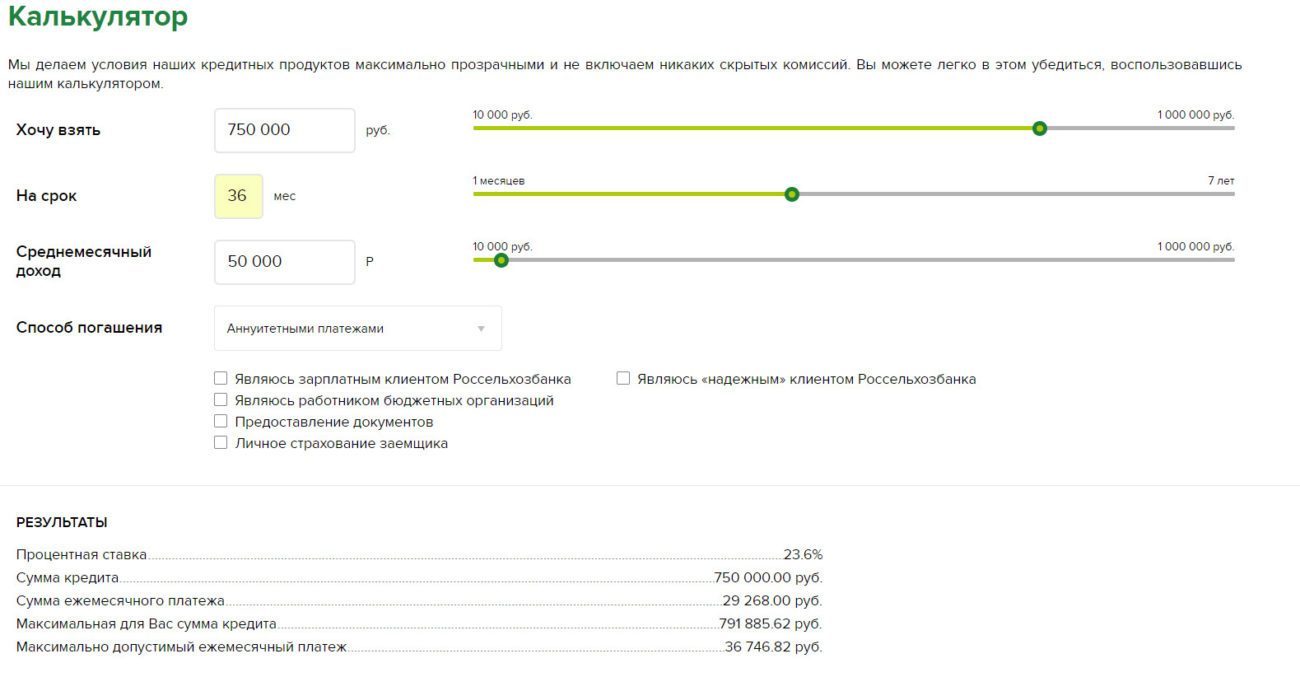

Чтобы получить кредит с открытыми просрочками без отказа, воспользуйтесь калькулятором на нашем сайте:

- Укажите нужную сумму и интересующие условия.

- Изучите все актуальные предложения на странице.

- Выберите наиболее выгодный вариант.

- Заполните онлайн заявку на кредит с указанием ФИО, паспортных данных, размера дохода.

- Узнайте предварительное решение и представьте необходимые документы для окончательного одобрения.

У владельцев недвижимости шансы на одобрение значительно выше – можно оформить кредит под залог квартиры с просрочками.

Где еще взять кредит?

Если банки отказывают, можно взять кредит с просрочками в МФО. Ознакомьтесь на нашем сайте с разделом займов и кредитных карт, оставьте заявку с быстрым рассмотрением – это займет пару минут.

Отсроченное финансирование предлагает покупателям возможность покупки за наличные

Хотите получить лучшую сделку на дом? Платить наличными. Хотите перебить цену у группы других покупателей, ищущих ту же недвижимость? Платить наличными. Хотите купить фиксатор верха, который не финансирует банк? Платить наличными.

Не можете позволить себе покупку за наличные? Вы можете попробовать так называемое отложенное финансирование.

Отсроченное финансирование — это способ покупки дома, при котором вы платите наличными заранее, а затем почти сразу или вскоре после этого получаете рефинансирование с выплатой наличных для залога собственности, что возвращает вам большую часть ваших денег.Это дает вам лучшее из обоих миров — вы получаете преимущества выплаты наличными вперед, но при этом имеете возможность профинансировать ссуду с течением времени.

Какие преимущества?

На первый взгляд, это может звучать как старая история о попытке удлинить одеяло, отрезав ногу от одного конца и пришив его к другому. Зачем платить наличными, если вы просто собираетесь снова взять их в долг? Но могут быть очень веские причины для такого подхода.

Зачем платить наличными, если вы просто собираетесь снова взять их в долг? Но могут быть очень веские причины для такого подхода.

- Продавцы предпочтут тех, у кого есть наличные, а не любого другого покупателя.Часто вы можете получить лучшую цену, предложив наличные деньги или, по крайней мере, добиться принятия вашей заявки по сравнению с сопоставимыми предложениями, для организации финансирования которых требуется несколько недель.

- Состоятельные инвесторы наводнили рынок жилья США в последние годы, скупая недвижимость и расплачиваясь наличными. По данным Национальной ассоциации риэлторов, в настоящее время на чисто наличные операции приходится четверть всех продаж существующих домов, что ниже уровня одной трети в прошлом году. Покупки за наличные особенно распространены в отношении собственности, принадлежащей банку, поэтому, если вы хотите участвовать в одной из таких сделок, наличные — ваш лучший друг.

- Отсроченное финансирование может быть полезной альтернативой ипотеке по FHA 203 (k) для покупки дома и его ремонта.

Имея 203 (k), вы можете занять как покупную цену, так и деньги на ремонт или улучшение собственности в рамках единой ипотеки. Однако с ссудой FHA вы должны заплатить значительную комиссию за предварительное страхование ипотеки, а также ежемесячный взнос по страхованию ипотечного кредита. При отложенном финансировании вы можете полностью избежать расходов на страхование ипотеки, сохранив как минимум 20% собственного капитала в собственности.Однако вы не можете занять больше суммы, которую вы заплатили за дом, в течение как минимум шести месяцев после покупки.

Имея 203 (k), вы можете занять как покупную цену, так и деньги на ремонт или улучшение собственности в рамках единой ипотеки. Однако с ссудой FHA вы должны заплатить значительную комиссию за предварительное страхование ипотеки, а также ежемесячный взнос по страхованию ипотечного кредита. При отложенном финансировании вы можете полностью избежать расходов на страхование ипотеки, сохранив как минимум 20% собственного капитала в собственности.Однако вы не можете занять больше суммы, которую вы заплатили за дом, в течение как минимум шести месяцев после покупки. - Вы также можете использовать отсроченное финансирование для покупки и ремонта дома, который в настоящее время не проходит домашнюю инспекцию или по иным причинам не соответствует требованиям для получения ипотечного финансирования. Вы покупаете дом и восстанавливаете его, используя свои собственные средства, а затем, когда работа будет завершена, получите рефинансирование с выплатой наличных, чтобы вернуть большую часть денег, вложенных в проект, тем самым восстанавливая финансовую ликвидность.

Опять же, вы ограничены брать взаймы не более, чем покупная цена дома.

Опять же, вы ограничены брать взаймы не более, чем покупная цена дома. - Пенсионеры или люди, не живущие ни с чем, могут пожелать рассмотреть возможность отсроченного финансирования при уменьшении размера дома до меньшего размера или улучшить положение с денежным потоком вместо обратной ипотеки. Они используют свои активы или продают свою существующую собственность, чтобы заплатить наличными за новый дом, а затем получают рефинансирование наличными, чтобы высвободить средства, которые в противном случае были бы связаны в новом доме.

- Отсроченное финансирование также можно использовать в качестве промежуточного кредита, чтобы покрыть время между покупкой нового дома и продажей старого.Если продавец вашего нового дома не будет ждать, пока вы продадите старый до закрытия, и вы не можете получить ипотечный кредит на новый дом, пока вы платите за старый, вы можете использовать отсроченное финансирование. заплатить наличными за новый, а затем рефинансировать его в обычную ипотеку после продажи старого.

Денежные средства только временно привязаны

Конечно, основным ограничением отсроченного финансирования является то, что вы должны иметь возможность заранее собрать наличные, чтобы совершить покупку.Отсроченное финансирование не дает вам дополнительных средств, а только позволяет вернуть средства, которые вы временно связали при покупке нового дома.

Отсроченное финансирование работает для людей, у которых есть финансовые активы для прямой покупки дома, но которым необходимо использовать эти активы для других целей, таких как пенсионные накопления или инвестиции. Это позволяет вам временно использовать эти активы для покупки дома, а затем восстанавливать их за счет средств, полученных в результате рефинансирования. В некоторых случаях это может иметь больший финансовый смысл, чем попытки организовать обычное ипотечное финансирование.

Отсроченное финансирование часто используется при покупке домов на несколько миллионов долларов, причем финансирование осуществляется через так называемый «неагентский рынок» — ссуды, не обеспеченные Fannie Mae, Freddie Mac, FHA и т. Д., А также не подчиняются их ограничениям и правилам. Однако у Fannie Mae есть программа отсроченного финансирования, что делает этот продукт доступным и доступным для заемщиков, желающих использовать его и для домов со скромной ценой.

Д., А также не подчиняются их ограничениям и правилам. Однако у Fannie Mae есть программа отсроченного финансирования, что делает этот продукт доступным и доступным для заемщиков, желающих использовать его и для домов со скромной ценой.

Отсроченное финансирование Fannie Mae доступно для домов, стоимость которых не превышает местных лимитов по ссуде, которые в настоящее время варьируются от 417 000 до 625 500 долларов для частных домов, в зависимости от местоположения.Вариант отсроченного финансирования доступен в течение шести месяцев после покупки, после чего становятся доступны традиционные варианты рефинансирования или финансирования собственного капитала.

Может задействовать до 70 процентов капитала

Отсроченное финансирование может быть использовано в отношении первичных домов, вторых домов или инвестиционной собственности. Владельцы первичного жилья могут получить до 70 процентов стоимости дома при рефинансировании; предел составляет 60 процентов для вторых домов и инвестиционной собственности.

Покупатели должны иметь возможность показать, где они получили деньги, использованные для покупки дома.Если использовалась ссуда под залог собственного капитала или другой вид ипотеки, выручка от отсроченного финансирования должна быть использована в первую очередь для погашения этих ссуд.

Дом должен был быть куплен на расстоянии вытянутой руки, то есть он не мог быть куплен у родителей, деловых партнеров или других лиц, близких к покупателю. Точно так же может не быть невыплаченных залоговых прав на собственность, таких как ссуда под залог недвижимости или иная ипотека. Оригинал HUD-1 или аналогичная документация должны быть предоставлены для подтверждения продажи и демонстрации того, что недвижимость была куплена без каких-либо закладных или залогов.

Это несколько необычный ипотечный продукт, и не все кредиторы будут его предлагать. Рекомендуется найти кредитного специалиста, который имеет опыт работы с отсроченным финансированием и понимает все тонкости ссуды, а также различные требования, которые необходимо выполнить, а также способный объяснить преимущества и недостатки по сравнению с другие варианты финансирования.

Даже в наше время и в наше время деньги по-прежнему являются королем. У покупки за наличные много преимуществ, наиболее важным из которых является более выгодная цена покупки.Если вы хотите инвестировать, покупка за наличные даст вам еще больший возврат инвестиций.

Ставки по ипотеке падают из-за задержки комиссии за рефинансирование. Заемщики могут захотеть действовать быстро

Потенциальным рефинансаторам предоставляется отсрочка от новой комиссии до декабря, но сегодняшние низкие ставки по ипотеке не продлятся долго, поэтому лучше действовать быстро .

Миллионы американцев спешили рефинансировать свои жилищные ссуды, поскольку ставки по ипотечным кредитам неоднократно становились рекордно низкими.Однако в середине августа казалось, что безумие рефинансирования может немного утихнуть, когда Fannie Mae и Freddie Mac объявили о новой комиссии за рефинансирование в размере 0,5%.

Эти спонсируемые государством организации (GSE) скупают большую часть ипотечных кредитов в стране и добавляют их в свои портфели или продают инвесторам. Критики предупредили, что это приведет к росту ставок, поскольку ипотечные кредиторы, которые хотят иметь возможность продавать товары Fannie и Freddie, переложат дополнительные расходы на потребителей. Фактически, ставки рефинансирования ипотечных кредитов начали расти после объявления комиссии.

Критики предупредили, что это приведет к росту ставок, поскольку ипотечные кредиторы, которые хотят иметь возможность продавать товары Fannie и Freddie, переложат дополнительные расходы на потребителей. Фактически, ставки рефинансирования ипотечных кредитов начали расти после объявления комиссии.

Хорошая новость заключается в том, что защитники интересов потребителей начали действовать с ужасными предупреждениями о дополнительных расходах для рефинансирующих организаций. Генеральные директора Fannie и Freddie были вынуждены написать письмо, в котором пытались оправдать добавленную стоимость, что в конечном итоге не помогло развеять опасения. После протеста Федеральное агентство жилищного финансирования (FHFA), которое регулирует отрасль, объявило, что введение новой платы будет отложено до декабря.

Кредиторы уже отреагировали на это, ставка рефинансирования имеет тенденцию к снижению после объявления.

Получите 150 долларов от расходов на закрытие с помощью Better. com Mortgage

com Mortgage

Это один из лучших кредиторов, которых мы лично использовали для обеспечения больших сбережений. Без комиссий, без комиссии, низкие ставки. Получите смету кредита мгновенно и получите скидку в 150 долларов на закрытие сделки

Узнать большеЗадержка комиссии снижает ставки, но отсрочка носит временный характер

Как только Fannie Mae и Freddie Mac объявили о задержке, кредиторы, которые начали повышать ставки в ожидании надбавки в 0,5%, начали действовать.Скорее всего, надеясь продолжить извлекать выгоду из продолжающегося интереса к рефинансированию, большинство поставщиков ипотечных кредитов сразу же снова начали снижать максимальные ставки.

Фактически, в день, когда FHFA объявило об отсрочке выплаты комиссионных, средняя процентная ставка по 30-летнему рефинансируемому ссуде с фиксированной ставкой составляла 3,324%, согласно данным отслеживания ставок по ипотечным кредитам The Ascent. После этого объявления ставки The Ascent упали в среднем до 3,273%.

Это ниже, чем динамика ставок рефинансирования с августа.12 объявление о плате. Это отличная новость, поскольку это означает, что те, кто надеется заключить наиболее выгодную сделку по ссуде рефинансирования, все еще могут получить ссуду на рекордно низком или близком к нему уровне — возможность, которая, казалось, почти исчезла после того, как GSE объявили о своих выплатах.

Однако, поскольку комиссия не исчезла навсегда, отсрочка для рефинансеров не будет длиться вечно. Руководящие группы Fannie Mae и Freddie Mac по-прежнему настаивают на том, что надбавка необходима, чтобы помочь компенсировать расходы, с которыми агентство столкнулось из-за COVID-19, поэтому они намерены вступить в силу в начале декабря.

Тем, кто надеется на рефинансирование, не следует ждать до последней минуты, чтобы начать процесс. Отраслевые эксперты предполагают, что кредиторы начнут учитывать комиссию в котировках ставок уже в октябре, поскольку для закрытия ипотечного рефинансирования может потребоваться 60 дней или больше.

Это означает, что если вы не хотите, чтобы комиссия за рефинансирование Fannie Mae и Freddie Mac влияла на вашу ставку и увеличивала расходы по займу на весь срок действия ссуды, у вас есть чуть больше месяца, чтобы принять меры. Вы захотите присмотреться и как можно скорее получить котировки ставок от нескольких кредиторов по рефинансированию ипотеки.

Как только вы выясните, какой кредитор предлагает лучшие условия ипотеки, подумайте о том, чтобы зафиксировать ставку как можно скорее. Блокировка ставки гарантирует получение кредита на установленный срок — обычно до 60 дней — поэтому вам не нужно беспокоиться о росте расходов.

Конечно, есть вероятность, что Fannie Mae и Freddie Mac снова отложат выплату, особенно если группы потребителей будут продолжать оказывать давление. Но когда даже небольшое изменение ставок может означать дополнительные расходы по процентам на тысячи долларов в течение срока действия кредита, возможно, вы не захотите ставить дом на их отступление.

Сколько времени нужно, чтобы рефинансировать дом

Наша цель — дать вам инструменты и уверенность, необходимые для улучшения ваших финансов. Хотя мы получаем компенсацию от наших кредиторов-партнеров, которых мы всегда будем указывать, все мнения принадлежат нам. Credible Operations, Inc. NMLS # 1681276 упоминается здесь как «Надежный».

В нормальных условиях, если вы спросите своего кредитора: «Сколько времени нужно, чтобы рефинансировать дом?» ответ, вероятно, будет от 30 до 45 дней. Но вам не обязательно не повезло, если вам нужно быстро рефинансировать, чтобы зафиксировать низкую ставку или привлечь капитал из вашего дома.

Вот что можно ожидать в отношении того, сколько времени потребуется для рефинансирования ипотеки:

Сколько времени нужно на рефинансирование

Среднее время рефинансирования дома составляет от 30 до 45 дней, в зависимости от ваших обстоятельств. Однако фактические сроки рефинансирования могут составлять от 15 до 60 дней и более.

Вы можете столкнуться с задержками, в зависимости от экономической ситуации, что может занять больше времени. К другим факторам, определяющим срок рефинансирования дома, относятся сложность вашего финансового положения и необходимая документация.

Рефинансируйте быстрее с Credible! Мы поможем вам избежать многих ловушек, присущих традиционным методам, которые некоторые компании все еще используют для обработки заявок на получение кредита на рефинансирование ипотеки.Наш оптимизированный процесс подачи заявок позволяет вам заполнить заявку и подать документы в цифровом виде, не покидая платформу. Начните прямо сейчас — вы получите предварительную оценку ставок по кредиту и первоначальную оценку комиссий примерно за три минуты, не влияя на ваш кредитный рейтинг.

Рейтинг Find My Refi

Как рефинансировать ипотеку

Не позволяйте количеству этапов рефинансирования ипотечного кредита вас запугать — большую часть работы берет на себя кредитор. Но вот шаги, необходимые для рефинансирования ипотеки.

Но вот шаги, необходимые для рефинансирования ипотеки.

1. Знайте, сколько у вас средств

Ваш собственный капитал — это стоимость вашего дома за вычетом остатка по ссуде. Вот быстрый способ узнать, сколько собственного капитала у вас дома:

- Используйте остаток по ипотеке: Сначала определите общий остаток по ипотеке.

- Узнайте стоимость вашего дома: Затем используйте недавнюю оценку или сравните похожие дома в вашем районе, чтобы получить ценность.

- Рассчитайте собственный капитал: Теперь вычтите остаток по ссуде из предполагаемой стоимости дома, и вы получите общий капитал.

Подробнее: Когда рефинансировать ипотеку: сейчас лучшее время?

2. Узнать цену

Даже небольшая разница в процентных ставках может привести к сбережению в тысячи долларов, поскольку ипотечные кредиты выдаются на такие большие суммы. Итак, сначала рекомендуется сравнить ставки от нескольких кредиторов.

Credible позволяет вам запрашивать предварительные ставки у всех наших партнеров-ипотечных кредиторов, указанных в таблице ниже, всего за несколько минут.

3. Исследовательские кредиторы и их продукты

Расценки рассказывают только отчасти. Вам также следует изучить типы ссуд, предлагаемых кредиторами, их условия и размер комиссии. Credible обеспечивает прозрачность комиссий кредиторов, чего не делают другие сайты сравнения.

Общие комиссии, связанные с рефинансированием вашего дома, включают:

- Оценочный взнос

- Комиссия за кредитный отчет

- Комиссия за выдачу кредита

- Сбор за розыск и страхование

- Комиссия за андеррайтинг

- Пункты скидок

| Комиссия | Ориентировочная стоимость |

|---|---|

| Комиссия за выдачу кредита | 0.От 5% до 1,5% от суммы кредита |

| Комиссия за экспертизу | От 300 до 500 долларов |

| Сбор за страхование титула | 1,000 $ |

| Комиссия за кредитный отчет | 30–50 долларов США |

| Предоплата процентов | Зависит от вашей процентной ставки и даты закрытия кредита |

| Плата за запись | Различается |

| Ипотечные баллы | Зависит от того, сколько баллов вы платите за (1% от суммы ипотечного кредита равен 1 баллу) |

См . : Затраты на закрытие рефинансирования: как снизить и избежать комиссий

: Затраты на закрытие рефинансирования: как снизить и избежать комиссий

4.Соберите всю документацию

Ваш кредитор должен подтвердить ваш доход, активы, обязательства, кредит и стоимость дома. Итак, будьте готовы предоставить следующие документы:

- Последняя выписка по ипотеке

- Две последние квитанции о заработной плате

- Выписки W-2 и / или 1099 за последние два года

- Письма о государственных пособиях

- Налоговые декларации за последние два года

- Выписки по банковскому и инвестиционному счету

- Свидетельство о страховании домовладельцев

- Распоряжение о разводе при выплате или получении алиментов и / или алиментов

Совет: Credible упрощает процесс подачи заявки для вас.Мы автоматизируем сбор документации, такой как платежные ведомости, банковские выписки и налоговые документы. Кроме того, если вам когда-либо понадобится дополнительная поддержка, доступны лицензированные кредитные специалисты.

5. Подайте заявку на рефинансирование

В зависимости от возможностей вашего кредитора и ваших предпочтений вы можете подать заявление онлайн или в бумажном виде. В любом случае приложение запрашивает подробную информацию о заемщиках и их доходах, расходах, активах, обязательствах и текущих ипотечных обязательствах.

Узнайте: Как часто вы можете рефинансировать свою ипотеку?

6. Получите ссуду

Ваш кредитор предоставит ссуду в течение трех рабочих дней после подачи заявления. Помимо прочей информации, смета ссуды раскрывает процентную ставку, сумму платежа и ожидаемые затраты на закрытие вашего ссуды.

7. Проведите оценку вашего дома

Не все ссуды рефинансирования требуют оценки, но во многих случаях кредитор заказывает ее.Ожидайте, что кредитор получит отчет об оценке в течение недели после того, как оценщик осмотрит ваш дом.

Подробнее: когда нужно проводить оценку дома для рефинансирования, а когда пропустить

8. Полный андеррайтинг

Полный андеррайтинг

После того, как вы подадите заявку на ссуду и все документы, которые запрашивает ваш кредитор, кредитор проверит ваш доход, задолженность, активы и кредит, чтобы определить, имеете ли вы право на получение ссуды. Если вы соответствуете требованиям, они также решат, какую сумму вы имеете право на получение кредита.

Сколько времени занимает андеррайтинг? Андеррайтинг может занять от пары дней до нескольких недель, но в среднем это неделя или две. Ваш кредитор выдаст ваше одобрение после завершения андеррайтинга.

9. Зафиксируйте свой рейтинг

Вам необходимо зафиксировать процентную ставку до закрытия ссуды. Блокировка ставки гарантирует эту ставку на период, например 30, 45 или 60 дней, и предоставляет подробную информацию, такую как условия кредита, любые баллы, которые вы заплатите, чтобы получить предлагаемую ставку, и дату истечения срока действия блокировки.

Подробнее: Блокировка ставки по ипотеке: как и когда заблокировать ставку по ипотеке

10. Подпишите документы и закройте кредит

Подпишите документы и закройте кредит

Ваш кредитор отправит вам заключительное уведомление по крайней мере за три дня до запланированной даты закрытия. В раскрытии подробно описаны комиссии, связанные с вашей ссудой, включая расходы на закрытие. Затем в последний день вы подпишете раскрытие и другие кредитные документы.

Продолжайте читать: Отсутствие рефинансирования стоимости закрытия: сэкономит ли это вам деньги?

Как ускорить процесс рефинансирования

Каждая ситуация индивидуальна, но вы можете многое сделать, чтобы избежать задержек и даже ускорить процесс:

- Используйте онлайн-платформу. Credible позволяет вам быстро сравнить несколько вариантов рефинансирования и упростить подачу заявки и документов, что поможет вам сэкономить время.

- Возьмите ссуду и используйте ее. Если начать с нуля с новым кредитором после того, как вы уже подали заявку, можно добавить недели ко времени, необходимому для закрытия сделки.

- Оставайтесь на связи со своим ипотечным представителем. Оставайтесь на связи со своим представителем и сразу же отвечайте на запросы информации и документации.Сохраняйте копии всей вашей корреспонденции.

- Будьте готовы объяснить недостатки кредита. Напишите письмо с подробным описанием обстоятельств просроченных платежей, сборов и списаний, а также шаги, которые вы предприняли для их решения. Также полезно указать, как ваше текущее финансовое положение делает маловероятным повторение этих проблем.

- Избегайте подачи заявки на новый кредит. Кредитные запросы могут немного снизить ваш кредитный рейтинг, а новая задолженность увеличит отношение вашего долга к доходу.Любая из этих ситуаций может снизить ваши шансы на получение кредита рефинансирования.

- Напишите письмо с объяснением любых пробелов в работе. Необъяснимые перерывы в работе могут заставить кредитора усомниться в том, есть ли у вас стабильный доход, необходимый для своевременных выплат.

- Убедитесь, что ваш дом соответствует нормам. Убедитесь, что ваш дом соответствует требованиям зонирования, таким как правильные отступы сараев и ограждений, а также размещение водосточной трубы. Ваш дом также должен соответствовать местным нормам в отношении защитного оборудования, такого как датчики дыма и углекислого газа и лестничные перила.

- Улучшения документа. Предоставьте оценщику документацию о значительных улучшениях, которые вы сделали в своем доме, особенно если они отличают его от аналогичных домов в вашем районе.

- Фактические ставки от нескольких кредиторов — Получите фактические ставки предварительной квалификации за 3 минуты, не влияя на ваш кредитный рейтинг.

- Интеллектуальная технология — Мы оптимизируем вопросы, на которые вам нужно ответить, и автоматизируем процесс загрузки документов.

- Сквозной опыт — Завершите весь процесс создания от сравнения ставок до закрытия, все на Credible.

Find My Refi Rate

Проверка ставок не повлияет на ваш кредит

Об авторе

Дарья Улиг

Дарья Улиг — спонсор Credible, занимающийся ипотекой и недвижимостью. Ее работы публиковались в таких изданиях, как The Motley Fool, USA Today, MSN Money, CNBC и Yahoo! Финансы.

Читать большеДом »Все» Ипотека » Сколько времени нужно, чтобы рефинансировать дом

Заемщики сталкиваются с большими задержками при рефинансировании ипотеки

Когда позвонил Крейг Фойер Bank of America Corp. В марте, чтобы спросить о рефинансировании ипотеки его дома в Окономовоке, штат Висконсин, продавщица сказала ему, что компания «завалена делами» и что она перезвонит ему через 60–90 дней, говорит он.

«Это мало что делает для тех, кто сейчас интересуется рынком», — сказал г-н. Фойе, 46 лет, занимается разработкой программного обеспечения.

Фойе, 46 лет, занимается разработкой программного обеспечения.

Закупорка каналов ипотечных кредитов создала головную боль сотням тысяч американцев, пытающихся воспользоваться низкими ставками по ипотечным кредитам, которые в среднем составляли 4,05% за неделю, закончившуюся 27 апреля, по данным Ассоциации ипотечных банкиров.

Эти ставки помогли тысячам американцев высвободить наличные деньги или погасить долги. По данным гиганта ипотечного финансирования Freddie Mac, в среднем заемщики, которые рефинансировались в течение первого квартала 2012 года, сократили свои процентные платежи в первый год на 2 900 долларов.В целом, по данным Moody’s Analytics, рефинансирование за последние три года позволило сэкономить 46 миллиардов долларов за первый год.

Как сообщает Рут Саймон на Markets Hub, закупорка ипотечных кредитов создала головную боль сотням тысяч американцев, пытающихся воспользоваться низкими ставками по ипотеке. (Фото: Джо Рэдл / Getty Images)

(Фото: Джо Рэдл / Getty Images)Но, учитывая, насколько сильно упали ставки по ипотечным кредитам, всплеск рефинансирования был слабым по историческим меркам.Всплеск спроса произошел в то время, когда меньшее количество банков контролируют большую долю ипотечного рынка, чем до финансового кризиса. Банки также более осторожны в отношении того, кому они ссужают деньги и как они обрабатывают ссуды. По данным Accenture Credit Services, крупнейшим ипотечным кредиторам страны сейчас требуется в среднем более 70 дней для завершения рефинансирования, по сравнению с 45 днями год назад.

Есть еще один фактор. В условиях снижения конкуренции некоторые крупные кредиторы повысили свои ставки, чтобы удержать объемы и одновременно увеличить прибыль.Это ограничивает экономию для многих соискателей.

В марте Марк Моррисон сказал, что его ипотечная компания Ally Financial Inc. предложила ему ставку 4,63%, когда он спросил о рефинансировании. Это привело бы к ежемесячной экономии всего 87 долларов без учета авансовых платежей в размере 1500 долларов. Ставки на той неделе в местной газете были указаны на уровне 4,13%, и житель Ваукеши, штат Висконсин, сказал, что он «получил обходной маневр», когда спросил, почему его ипотечная компания не может предложить ему более конкурентоспособную ставку.Пресс-секретарь Ally от комментариев отказалась.

Это привело бы к ежемесячной экономии всего 87 долларов без учета авансовых платежей в размере 1500 долларов. Ставки на той неделе в местной газете были указаны на уровне 4,13%, и житель Ваукеши, штат Висконсин, сказал, что он «получил обходной маневр», когда спросил, почему его ипотечная компания не может предложить ему более конкурентоспособную ставку.Пресс-секретарь Ally от комментариев отказалась.

После покупки г-н Моррисон зафиксировал эту более низкую ставку с более мелким кредитором. Компания Accunet Mortgage из Батлера, штат Висконсин, также предложила оплатить заключительные расходы, что дало мистеру Моррисону ежемесячную экономию в размере 167 долларов. Он закрылся по кредиту в прошлом месяце после ожидания около трех недель. «Для потребителя это действительно крысиный лабиринт, — говорит Брайан Викерт, президент Accunet. По его словам, в более крупных банках «достаточно людей, которые говорят« да »на те предложения, что они берут сверхвысокую прибыль.«

Представители ипотечных служб Bank of America помогают зарегистрировать людей, ищущих помощи со своей ипотекой, во время мероприятия сообщества помощи домовладельцам в Майами в феврале.

Getty ImagesВ то время как кредиторам всех размеров требуется больше времени для обработки ссуд сегодня, некоторые более мелкие и более гибкие ипотечные кредиторы возвращают ссуды быстрее, потому что они быстро укомплектовываются персоналом или никогда не сокращают.

Спад жилищного строительства уничтожил 7 триллионов долларов в капитале домохозяйств, в результате чего у многих домовладельцев осталось слишком много долгов, чтобы претендовать на новые займы. Но ограничения ипотечного сектора еще больше подрывают усилия Федеральной резервной системы по стимулированию экономики, удерживая краткосрочные процентные ставки близкими к нулю.

Обычно во время экономического спада деятельность по рефинансированию «действительно приводит в движение экономику, и сейчас этого не происходит», — говорит Алан Бойс, ветеран рынка облигаций, который руководит Absalon, компанией, поддерживаемой миллиардером Джорджем Соросом, которая пытается изменить как U. С. Финансируется ипотека.

С. Финансируется ипотека.

В то время как рефинансирование в результате падения процентных ставок с 2009 года принесло сбережения в размере 46 миллиардов долларов, г-н Бойс в прошлом году подсчитал, что на нормальном рынке рефинансирование могло бы принести дополнительные 67 миллиардов долларов ежегодной экономии.

Частично причина в том, что кредиторы проявляют большую осторожность после финансового кризиса. Две ипотечные компании, контролируемые государством, Fannie Mae и Freddie Mac, добавили новые требования, направленные на улучшение качества всех ипотечных кредитов.Например, теперь в оценочные пакеты должны быть включены фотографии туалетов в ванной в качестве доказательства, что в доме действительно есть ванная.

Спрос на рефинансирование также резко вырос в последние месяцы на фоне усилий администрации Обамы, чтобы облегчить рефинансирование домовладельцам с кредитами, обеспеченными Fannie Mae и Freddie Mac, даже если у них нет собственного капитала или сильной кредитной истории. . По данным Ассоциации ипотечных банкиров, на эту инициативу, получившую название «Программа рефинансирования доступного жилья», за последние недели пришлась треть заявок на рефинансирование.

. По данным Ассоциации ипотечных банкиров, на эту инициативу, получившую название «Программа рефинансирования доступного жилья», за последние недели пришлась треть заявок на рефинансирование.

« Спад жилищного строительства уничтожил 7 триллионов долларов в капитале домашних хозяйств, в результате чего у многих домовладельцев осталось слишком много долгов, чтобы претендовать на новые займы. Но трудности с рефинансированием еще больше подрывают усилия ФРС по стимулированию экономики. ”

Президент Барак Обама намерен возобновить законодательный толчок, чтобы разрешить рефинансирование подводных заемщиков или тех, кто задолжал больше, чем стоит их дома, чьи ссуды не обеспечены Fannie и Freddie во время визита в Рино, штат Невада. , в пятницу, по словам представителя Белого дома.

, в пятницу, по словам представителя Белого дома.

В прошлом ипотечные компании полагались на независимых ипотечных брокеров, которые помогали частично удовлетворить дополнительный спрос в период резкого роста рефинансирования. Но по данным Inside Mortgage Finance, на ипотечных брокеров в настоящее время приходится менее 10% обращений по сравнению с примерно 31% в 2005 году. Встряска помогла избавить отрасль от брокеров, которые давали сомнительные займы, что привело к более надежному кредитованию. Но это также означает, что у заемщиков меньше мест, куда можно обратиться за самыми низкими ставками.

«У вас слишком мало кредитов, проходящих через слишком маленький трубопровод», — говорит Терри Мур, глобальный управляющий директор Accenture Credit Services, которая предоставляет банкам консалтинговые услуги и услуги по оформлению ипотечных кредитов.

На четыре крупнейших банка страны в настоящее время приходится 55% всех кредитов по сравнению с 38% в 2004 году.

Компания «Уэллс-Фарго & Co., крупнейший в стране ипотечный кредитор; третье место Citigroup Inc.; и четвертый в рейтинге Bank of America теперь обычно советуют заемщикам ожидать, что рефинансирование займет до 90 дней. Wells Fargo и Citigroup заявляют, что они обычно берут на себя дополнительные расходы, связанные с фиксацией ставки на более длительный, чем обычно, период, чтобы клиенты были защищены в случае повышения ставок. Wells Fargo заявляет, что в ответ на увеличение объемов кредитов добавлен штат.

Дж. П. Морган Чейз & Co., второй по величине ипотечный кредитор в стране, говорит, что советует заемщикам в целом ожидать, что их рефинансирование закроется в течение 45-60 дней.Банк заявляет, что в конце 2011 года он нанял более 1100 новых сотрудников для обработки ипотечных кредитов и продолжает нанимать кредитных специалистов, андеррайтеров и обработчиков.

Citigroup увеличивает штат сотрудников и оптимизирует свои процессы, стремясь сократить среднее время рефинансирования с 77 до менее чем 50 дней, говорит исполнительный директор CitiMortgage. Санджив Дас.

Санджив Дас.

Bank of America заявляет, что с апреля он больше не предоставляет клиентов, подобных Mr.Фойе в списке ожидания, потому что в него добавлено 500 сотрудников, чтобы справиться с последним всплеском бизнеса. Задержки «значительно уменьшились» по сравнению с концом прошлого года, когда падение ставок застало большую часть отрасли врасплох, сказал Мэтт Вернон, который возглавляет розничные продажи в Bank of America Home Loans.

Г-н Фойер в конечном итоге договорился о бесплатном рефинансировании с местным ипотечным банком по ставке 3,5% по 15-летней ипотеке, по сравнению со ставкой 4,3% по предыдущей 20-летней ссуде.По оценкам г-на Фойе, это сэкономит ему около 12 000 долларов в течение срока кредита. Он закрыл ссуду в апреле, примерно через три недели после подачи заявления.

До ипотечного кризиса разница между ставкой, которую кредиторы платили инвесторам, и ставкой, которую они взимали с заемщиков, составляла в среднем около 0,5 процентного пункта. Но с 2009 года этот разрыв почти удвоился.

Но с 2009 года этот разрыв почти удвоился.

в Банк США, Доходы от ипотечных банковских услуг более чем удвоились в первом квартале по сравнению с аналогичным периодом прошлого года и составили 452 млн долларов США за первые три месяца 2012 года.«Это просто функция спроса и предложения на текущем рынке, и это дает нам некоторую возможность ценообразования», — сказал Энди Сесере, финансовый директор банка разговаривал с аналитиками в апреле.

Ипотечная отрасль долгое время страдала от бума и спада, время обработки ссуд увеличивалось по мере роста объемов рефинансирования. Сегодня это усугубляется последствиями ипотечного кризиса.

Кредиторы стали гораздо более осторожными при выдаче новых ссуд, потому что им, возможно, придется выкупать безнадежные ссуды у ипотечных гигантов Fannie и Freddie.Фирмы, контролируемые государством, могут вынудить банки выкупить ипотечные кредиты, нарушающие правила андеррайтинга, и они ужесточили эти требования после краха ипотечных кредитов.

Fannie попросила банки выкупить невыплаченные ипотечные кредиты на 24 миллиарда долларов в прошлом году, по сравнению с 13 миллиардами долларов в 2010 году. Компания не сообщала данные о выкупе до кризиса, когда они рассматривались как незначительная неприятность.

Кредиторы отреагировали на давление обратного выкупа, тщательно изучив все, что могло быть использовано для оправдания дорогостоящего обратного выкупа кредита.CitiMortgage, например, теперь трижды проверяет доходы и активы заемщиков, а также оценки, используемые для определения стоимости недвижимости.

Обычный тупик может усугубиться, если заемщик занимается индивидуальной трудовой деятельностью или если оценка окажется ниже ожидаемой. Спорная оценка послужила причиной шестимесячной битвы Эми Сперраццы перед тем, как в феврале обеспечить фиксированную ставку 3,75% за свой дом в Доусонвилле, штат Джорджия.

«Одно за другим», — говорит г-жа Сперрацца, начавшая процесс рефинансирования в августе прошлого года. Она и ее муж оба работают и имеют хорошую кредитную историю, но они потратили месяцы, торгуясь по поводу оценки, которая оценивала дом с использованием продажи отчужденной собственности из другого округа.

Она и ее муж оба работают и имеют хорошую кредитную историю, но они потратили месяцы, торгуясь по поводу оценки, которая оценивала дом с использованием продажи отчужденной собственности из другого округа.

—Робин Сидел участвовал в написании этой статьи.

Напишите Нику Тимираосу на [email protected] и Рут Саймон на [email protected]

Copyright © 2020 Dow Jones & Company, Inc. Все права защищены.87990cbe856818d5eddac44c7b1cdeb8

Изменения в рефинансировании жилья во время COVID-19

Трудно поверить, что американцы уже месяцами пытаются бороться с коронавирусом. Поскольку многие из нас приспосабливаются к новым нормам, работая дома или общаясь удаленно, отрасль ипотечного кредитования также изменилась.

Ассоциация ипотечных банкиров сообщила в апреле, что индекс рефинансирования вырос до самого высокого уровня за последние десять лет. Но не все заемщики убеждены в целесообразности рефинансирования, возможно, из-за того, как этот процесс работает в соответствии с новыми и развивающимися местными правилами COVID-19. Несмотря на рекордно низкие ставки, миллионы домовладельцев все еще оставляют деньги на столе.

Несмотря на рекордно низкие ставки, миллионы домовладельцев все еще оставляют деньги на столе.

Как мы объясняли в предыдущей статье, более строгие требования к ипотечному кредитованию могут создать проблемы для тех, кто надеется получить ипотечный кредит. Из-за нестабильной экономики и увеличения количества запросов на отказ от ипотеки кредиторы отклоняют больше заявителей, чем обычно. Более того, сегодняшний идеальный заемщик должен иметь высокие кредитные рейтинги, надлежащую документацию о трудоустройстве и значительный первоначальный взнос.

Мы поняли — вы можете скептически относиться к рефинансированию во время пандемии. Однако на самом деле такой шаг может сэкономить вам сотни долларов в месяц или даже больше.

Рефинансирование жилья по правилам COVID-19

Ипотечные кредиторы начали использовать технологии во время этой пандемии. Фактически, заемщики становятся обычным явлением проходить большую часть процесса рефинансирования, не выходя из собственного дома. Просто знайте, что все кредиторы ведут свой бизнес по-разному, и что сроки обработки платежей различаются.

Просто знайте, что все кредиторы ведут свой бизнес по-разному, и что сроки обработки платежей различаются.

Могу ли я завершить рефинансирование по телефону?

Заемщики, безусловно, имеют возможность предоставить свою информацию по телефону. Часто личная встреча необходима только тогда, когда вы подписываете заключительные документы. Поскольку ставки по ипотеке находятся на рекордно низком уровне, объем кредиторов находится на рекордно высоком уровне, поэтому мы рекомендуем сначала подать заявку онлайн, чтобы, возможно, ускорить процесс. Это позволяет нашей службе поддержки клиентов подготовить любую необходимую информацию, чтобы ответить на ваши вопросы, и предоставить лучший сервис для эффективного рефинансирования вашего дома.

Нужно ли мне встретиться лично?

Большая часть нашей команды American Financing продолжает работать удаленно, однако время от времени некоторым клиентам рекомендуется или даже более желательно приходить к нам в офис. Разбираемся в личной встрече. Часто это самая крупная финансовая сделка, которую может совершить человек, и общение лицом к лицу помогает некоторым людям чувствовать себя комфортно. Мы просим заемщиков, готовящихся к закрытию ссуды, сдаче документов или другим необходимым визитам в офис, связаться со своим консультантом по ипотеке, чтобы назначить время.Это гарантирует, что мы приняли соответствующие меры для защиты здоровья и благополучия наших клиентов и сотрудников. Несмотря на значительный рост спроса, обслуживание клиентов остается нашим главным приоритетом.

Часто это самая крупная финансовая сделка, которую может совершить человек, и общение лицом к лицу помогает некоторым людям чувствовать себя комфортно. Мы просим заемщиков, готовящихся к закрытию ссуды, сдаче документов или другим необходимым визитам в офис, связаться со своим консультантом по ипотеке, чтобы назначить время.Это гарантирует, что мы приняли соответствующие меры для защиты здоровья и благополучия наших клиентов и сотрудников. Несмотря на значительный рост спроса, обслуживание клиентов остается нашим главным приоритетом.

Какие меры предосторожности принимаются при личной встрече?

Мы делаем все возможное, чтобы обеспечить безопасное и чистое рабочее место для любых личных визитов в наш офис. Это включает, помимо прочего, практику и обеспечение социального дистанцирования в нашем офисе, регулярную дезинфекцию внутренних и внешних поверхностей, обеспечение доступности дезинфицирующего средства для рук и ограничение количества людей, одновременно находящихся в офисе.

Могу ли я закрыть ссуду дома и какие меры предосторожности приняты?

Конечно! Это очень распространенный и удобный способ завершить рефинансирование вашего дома. Дата и время закрытия будут согласованы с вашей титульной компанией в соответствии с вашими потребностями.

Хотя заключительный агент направляется титульной компанией, а не кредитором, мы призываем всех, с кем мы работаем, практиковать социальное дистанцирование и использование маскировки для лица для обеспечения безопасности наших клиентов, сотрудников и общества в целом.Вы можете ожидать, что ваши приближенные будут в маске по прибытии. Также вероятно, что они будут избегать таких вещей, как рукопожатие и совместное использование ручек. Ничего личного, конечно, просто так безопаснее. Этого человека также попросят оставаться дома, если он плохо себя чувствует в день вашего закрытия, и, возможно, даже перед каждым приемом измеряют температуру. Свяжитесь с вашей титульной компанией, чтобы получить дополнительную информацию об их правилах безопасности.

Теперь, когда мы рассмотрели аспект безопасности, давайте поговорим о долларах и центах рефинансирования и о том, что нужно искать.

Стоимость текущей ипотеки

Не все выиграют от рефинансирования ипотеки. Вот почему важно как можно скорее рассчитать стоимость существующей ипотеки. Для этого вам необходимо знать срок ипотеки, размер ежемесячного платежа и процентную ставку.

Говоря о процентных ставках, у вас, возможно, никогда не будет другой возможности поймать ставку в 2. Просто помните, что ставки по ипотеке меняются ежедневно, и невозможно точно рассчитать рынок.Так что поговорите с кредитором о том, сколько вы в настоящее время платите за ипотеку, а также о своих потенциальных сбережениях при рефинансировании.

Pro совет: вы можете погасить ипотечный кредит быстрее, перефинансировав ссуду с 30-летней ссудой на 15-летнюю. Вы заплатите за дом вдвое быстрее и сэкономите кучу денег на процентах.

Какова цель?

Это зависит от заемщика. В то время как некоторые домовладельцы хотят раньше отказаться от ипотеки, другим нравится идея сохранять больше своих денег каждый месяц.Опять же, здесь вступает в игру разговор с надежным кредитором.

В то время как некоторые домовладельцы хотят раньше отказаться от ипотеки, другим нравится идея сохранять больше своих денег каждый месяц.Опять же, здесь вступает в игру разговор с надежным кредитором.

Еще о рефинансировании ипотечного кредита стоит упомянуть о заключительных расходах, связанных с новым займом. Сумма, которую вы вносите, в конечном итоге зависит от вашего кредитора, кредитной программы и третьих лиц.

Тогда есть время, на которое вы хотите побыть дома. Если вы планируете переехать в течение следующих шести месяцев, вы, вероятно, не окупите свои затраты на закрытие. Заемщик получает максимальную отдачу от рефинансирования, когда остается в своем доме еще хотя бы несколько лет.

Хотите узнать о вариантах рефинансирования, накопили ли вы приличный капитал в своем доме? При рефинансировании с выплатой наличных вы, по сути, заменяете текущую ссуду более крупной ссудой, а разницу получаете наличными. Домовладельцы могут использовать излишки средств для оплаты ремонта, создания резервного фонда или финансирования инвестиционной собственности.

Ваш кредитный рейтинг может быть решающим фактором

Не можете вспомнить, когда в последний раз проверяли свой кредитный рейтинг? К счастью для вас, три основных кредитных бюро предлагают бесплатные еженедельные онлайн-отчеты до апреля 2021 года.Это ваш шанс увидеть, где вы находитесь с Equifax, Experian и TransUnion.

Спросите любого ипотечного кредитора, и он скажет вам, что кредитоспособность остается неотъемлемой частью процесса предварительного одобрения. Хотя существуют кредитные программы для заемщиков с низким кредитным рейтингом, единственный способ получить исторически низкую процентную ставку — это поддерживать высокий рейтинг. Это начинается с освобождения от долгов.

В American Financing наши консультанты по ипотеке рекомендуют улучшить ваш кредитный рейтинг, прежде чем рассматривать вопрос о рефинансировании.Хотите верьте, хотите нет, но повышение вашего балла на один балл может помочь вам получить более высокую ставку, что в конечном итоге приведет к большей экономии.

Не могли бы вы покончить с PMI?

Большинство заемщиков, которые не вносят 20% при закрытии сделки, обязаны платить частную ипотечную страховку (PMI). Но вы можете не осознавать, что вы можете избавиться от ипотечного страхования, как только баланс вашего ссуды достигнет отношения ссуды к стоимости 80/20. А поскольку цены на жилье (и акции) растут, вы, возможно, сможете ликвидировать PMI с помощью рефинансирования.

Fannie Mae и Freddie Mac отложат спорную комиссию за рефинансирование

Федеральное агентство жилищного финансирования поручило Fannie Mae и Freddie Mac воздержаться от введения нового сбора, направленного на покрытие убытков, вызванных пандемией коронавируса.

Fannie Mae и Freddie Mac объявили ранее в этом месяце, что они начнут взимать с кредиторов комиссию за «неблагоприятный рынок» в размере 0,5% за все рефинансирования, начиная с 1 сентября. Теперь два ипотечных гиганта будут ждать до декабря, чтобы ввести комиссию.

Кроме того, FHFA поручило Fannie и Freddie ограничить размер комиссии за рефинансирование. Ссуды с остатками менее 125 000 долларов не будут облагаться налогом — FHFA сообщило, что почти половина из них принадлежит заемщикам с низкими доходами. Плата также не будет применяться к кредитам, предоставленным через программы доступного рефинансирования Fannie Mae’s HomeReady и Freddie Mac’s Home Possible, которые нацелены на американцев с низким доходом и впервые домовладельцев.

«Хотя это не так хорошо, как его полная отмена, но это определенно лучше, чем та каперса, которую они устроили, когда они первоначально объявили об этом без предварительного уведомления», — сказал Грег Макбрайд, главный финансовый аналитик Bankrate.

Объявляя о задержке, FHFA предоставило дополнительную информацию о том, почему вводится сбор. Поступления от комиссии будут использованы для покрытия прогнозируемых убытков Fannie и Freddie в размере 6 миллиардов долларов. Эти убытки включают в себя убытки по ссудам на сумму около 4 миллиардов долларов из-за прогнозируемых дефолтов по отсрочке платежа, 1 миллиард долларов потерь из-за моратория на выкуп и 1 миллиард долларов компенсации обслуживающему персоналу.

Подробнее: Большой шаг: я устал снимать жилье на Манхэттене, но люблю жить в Нью-Йорке.Не пора ли покупать, если город якобы мертв?