Рецессия в экономике это: Что такое рецессия, и как она возникает — ITI Capital на vc.ru

Что такое рецессия и насколько она от нас далека в настоящее время?

МОСКВА, 10 мар — Dow Jones. Индекс Dow Jones Industrial Average в понедельник упал более чем на 2000 пунктов, до 23 851, после падения почти на 20% с максимума, достигнутого в середине февраля. Но спад на фондовом рынке, возможно, стал только началом того, чего опасаются инвесторы.

Мировая рецессия станет для них вторым ударом. Хотя мировая экономика была стабильной и росла ранее в течение года, неожиданная вспышка коронавируса, который заразил более 110 000 человек и от которого погибли почти 3800 человек, взывал значительные потрясения в экономики, повысив риск рецессии. Ниже рассматривается то, чего можно ожидать в случае возникновения мировой рецессии.

Что такое рецессия?

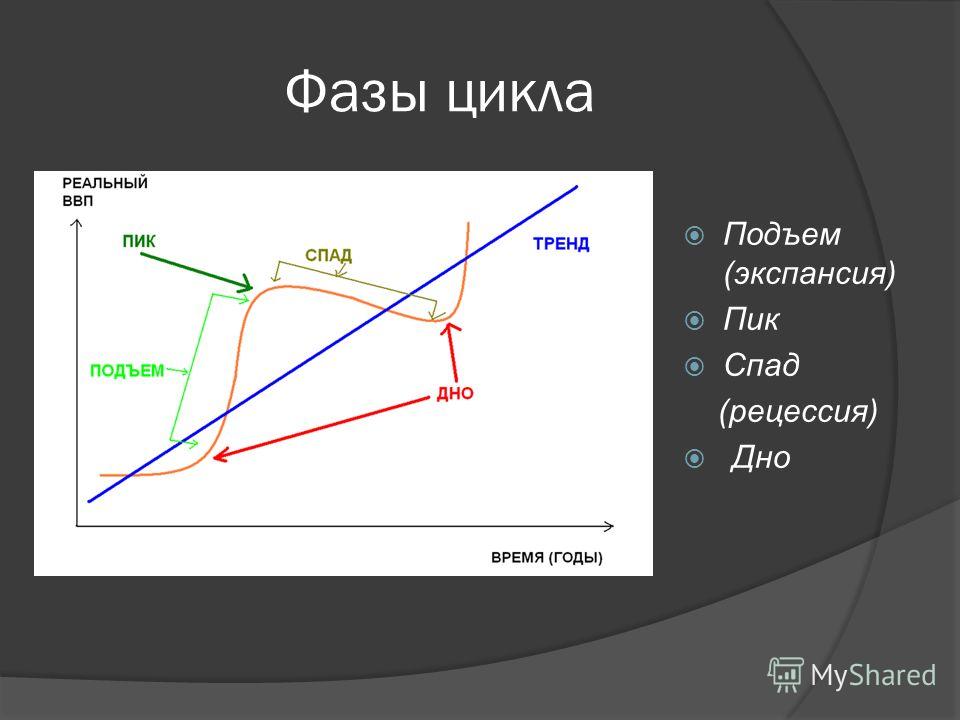

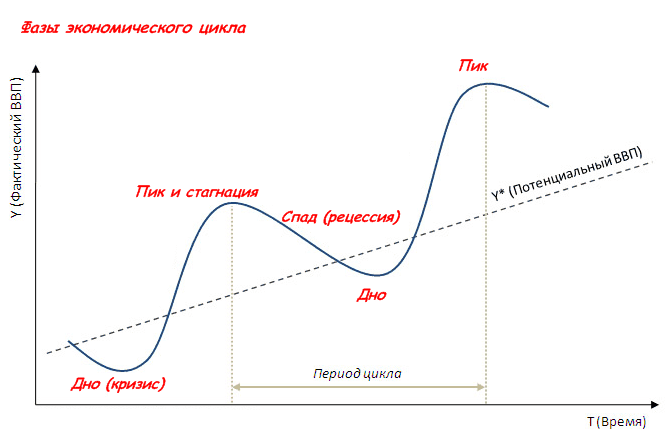

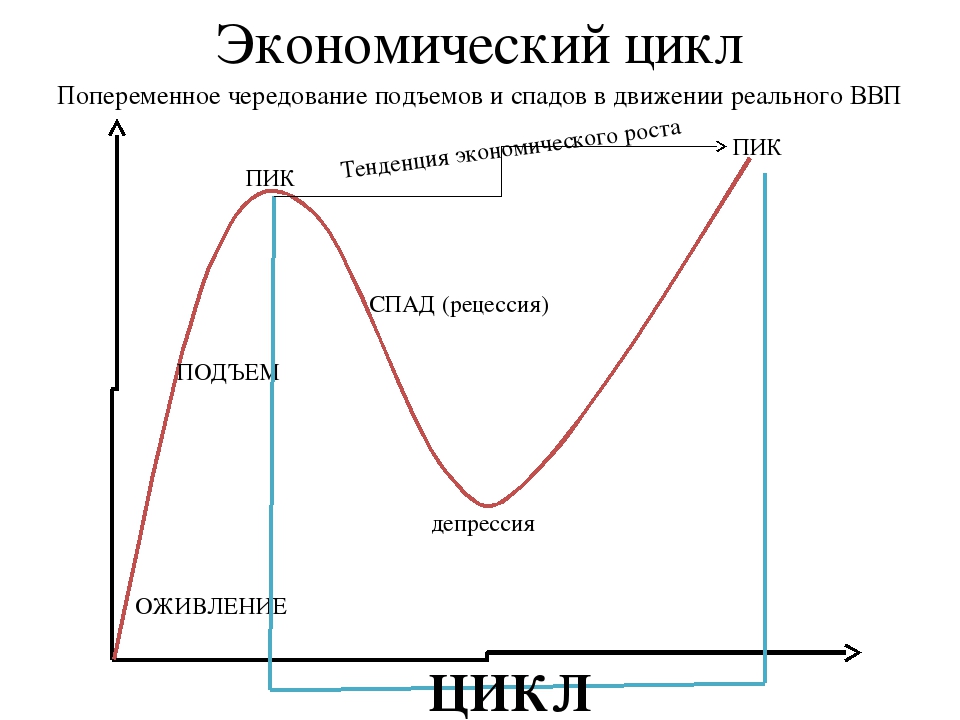

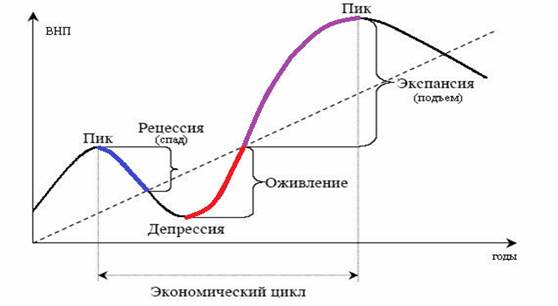

Рецессия – это период в экономическом цикле, когда экономическая активность претерпевает общий спад, обычно сопровождаемый повышенным уровнем безработицы, падением доходов и расходов потребителей, растущим числом банкротств и падением фондовых рынков.

Традиционно рецессию объявляют, когда валовой внутренний продукт страны демонстрирует негативный рост в течение двух кварталов подряд. Но это условие не всегда обязательно: власти могут объявить рецессию, основываясь на других экономических индикаторах или просто исходя из данных по ВВП за один месяц, если ситуация ухудшается быстро.

Как долго обычно длится рецессия?

ЕЦБ по-новому посмотрит на европейскую рецессию

Продолжительность рецессии может варьироваться от нескольких месяцев до нескольких лет, прежде чем рост экономики не восстановится. Самая продолжительная рецессия с 1850-х годов, согласно данным Национального бюро экономических исследований (NBER), продолжалась 65 месяцев или более пяти лет, с октября 1873 года до марта 1879 года. Самая короткая рецессия продолжалась только шесть месяцев: с января 1980 года до июля 1980 года.

Фондовый рынок обычно резко падает перед тем, как официально объявляется рецессия, так как многие макроэкономические индикаторы уже развернулись вниз, сигнализируя инвесторам, что впереди их ожидает беда. По той же причине рынки обычно формируют дно и начинают отскок примерно в то время, когда официально объявлена рецессия, так как инвесторы ожидают последующего восстановления.

К какому экономическому ущербу обычно приводит рецессия?

Так как потребительские расходы сокращаются, а доходы корпораций падают, компании, которые не имеют достаточно финансовых ресурсов для работы в трудные времена, объявляют банкротство и увольняют работников. Безработица в свою очередь может привести к просрочке оплаты по кредитам и ипотеке, к утрате прав на недвижимость, дальнейшему сокращению потребительских расходов и дальнейшим банкротствам компаний.

Насколько мы близки к рецессии?

США и большинство других развитых стран не страдали от рецессий со времен финансового кризиса. Согласно данным NBER, квартальный рост ВВП в США был позитивным со 2-го квартала 2014 года, в целом составляя около 2%, за исключением 4-го квартала 2015 года и 1-го квартала 2019 года. В настоящее время экономика США демонстрирует самое длительное восстановление в истории. Рост наблюдается 129-й месяц подряд с июня 2009 года, и пока почти нет признаков замедления.

СМИ: Биржи США потеряли $5 трлн из-за коронавируса и падения цен на нефть

Однако вспышка коронавируса может развернуть тенденцию долгосрочного роста экономики. Эпидемия, начавшаяся в конце января в Китае и распространяющаяся по всему миру, нанесет экономике удар как со стороны предложения, так и со стороны спроса. Потребительские расходы, вероятно, будут падать, так как люди предпочтут оставаться дома или им прикажут это делать, и будут избегать такой деятельности, как путешествия, походы за покупками и в рестораны. Компании также, вероятно, будет приостанавливать или сокращать свои операции, чтобы остановить распространение вируса и ввиду падения спроса.

Компании также, вероятно, будет приостанавливать или сокращать свои операции, чтобы остановить распространение вируса и ввиду падения спроса.

Экономисты стараются оценить последствия коронавируса для экономики, но это непростая задача. Прогнозы широко варьируются и быстро меняются. Например, Федеральный резервный банк Нью-Йорка в пятницу понизил свой прогноз роста ВВП США в 2020 году до 1,7% в 1-м квартале и до 1,3% во 2-м квартале против соответственно 2,1% и 2,3% согласно прогнозу от 28 февраля.

Главный экономист Deutsche Bank Мэтью Луццетти написал на прошлой неделе, что по его прогнозу рост реального ВВП США в первой половине года составит 0%, при этом во 2-м квартале ВВП сократится на 0,6% годовых. Экономическая активность начнет нормализовываться в 3-м квартале, а активное восстановление состоится в 4-м квартале года.

Что касается года в целом, то Луццетти прогнозирует рост в 1,6%, что на 0,6 процентного пункта ниже предыдущего прогноза. Он ожидает, что в 2021 году рост достигнет 2,5%, так как этому будет способствовать более мягкая позицию Федеральной резервной системы. Тем не менее, он ожидает, что рецессия в США вероятна, если мировая эпидемия будет продолжаться дольше прогнозов.

Тем не менее, он ожидает, что рецессия в США вероятна, если мировая эпидемия будет продолжаться дольше прогнозов.

На прошлой неделе Организации экономического сотрудничества и развития (ОЭСР) сообщила, что в 2020 году мировой рост может замедлиться до 1,5%, если распространение коронавируса продолжится. Это почти вдвое меньше, чем темпы в 2,9%, которые прогнозировались до вспышки вируса. В ОЭСР предупреждают, что Япония и Европа на фоне уже слабого роста ВВП могут вступить в рецессию уже в этом году.

Что делают центральные банки и правительства мира, чтобы предупредить рецессию?

Обычно центральные банки борются с рецессией путем понижения процентных ставок, что стимулирует кредитование в увеличения целях новых инвестиций и покупок. ФРС уже понизила ключевую процентную ставку на 50 базисных пунктов на внеочередном заседании в прошлый вторник, и рынки фьючерсов на процентную ставку ФРС уже учитывают в котировках еще одно понижение ставки не менее чем на 75 пунктов на мартовском заседании, которое состоится на следующей неделе. Но инвесторы, очевидно, не верят, что понижение ставки значительно решит проблему на этот раз, так как ставки находятся на низких уровнях в течение десяти лет, а экономика в странах с негативными ставками, например, в Японии, не демонстрирует заметного роста.

Но инвесторы, очевидно, не верят, что понижение ставки значительно решит проблему на этот раз, так как ставки находятся на низких уровнях в течение десяти лет, а экономика в странах с негативными ставками, например, в Японии, не демонстрирует заметного роста.

У центральных банков имеются другие инструменты, и мировые правительства также могут принять меры, включая налогово-бюджетное стимулирование, чтобы заполнить покупательский вакуум. Например, они могут реализовать инфраструктурные проекты за счет бюджета, понизить налоги или даже напрямую выделить средства для отдельных домохозяйств. Но сохраняется вопрос: насколько серьезным может стать распространение коронавируса в ближайшие месяцы? И будут ли люди рисковать своей жизнью, чтобы продолжать работать и расходовать деньги в ответ на меры стимулирования, как это они обычно делают?

Судя по реакцию рынков, это маловероятно.

— Автор Evie Liu, [email protected]; перевод ПРАЙМ, +7 495 645-37-00, dowjonesteam @ 1prime. biz

biz

Dow Jones Newswires, ПРАЙМ

Что такое рецессия в экономике и как к ней подготовиться?

Знаете ли вы, что двое из трех человек не готовы к следующему экономическому спаду? Этот факт кажется еще более пугающим, если учесть, что все большее число экономистов готовятся к очередной рецессии в ближайшем будущем. Однако существует несколько простых способов подготовиться к рецессии, например, понять, как можно повлиять на фондовый рынок, и изучить стратегии, которые используются глобальными инвесторами для того, чтобы потенциально извлечь выгоду из экономического спада.

В этой статье мы объясняем, что такое рецессия в экономике и что ее вызывает, как она влияет на экономику и фондовый рынок, а также как подготовиться к следующему спаду. И, конечно, опишем несколько стратегий для защиты от рецессии, которые вы можете сохранить в своем арсенале, готовясь к очередному экономическому спаду.

Что такое спад экономики

Национальное бюро экономических исследований дает следующее определение: «Экономическая рецессия это значительное снижение экономической активности, продолжающееся более нескольких месяцев».

Многие экономисты и аналитики заходят дальше и утверждают, что рецессия в экономике это отрицательный рост ВВП в течение двух кварталов подряд. Есть и другие, более заметные показатели, такие как банкротство предприятий, высокие продажи в магазинах из-за низких потребительских расходов, падение цен на жилье и высокий уровень безработицы.

Что вызывает экономический спад

Спад экономики это совокупность множества причин. Некоторые из них связаны с войнами, а некоторые — с государственной политикой. Говоря в-общем, экономический спад это следствие дисбаланса в экономике, которое необходимо исправить.

Например, причиной экономического кризиса 2008 года стало нерациональное изобилие на рынке жилья. Все думали, что цены на жилье будут расти, что привело к тому, что многие люди покупали дома, которые они не могли себе позволить.

Финансовые учреждения создавали сложные продукты, смешивая различные типы кредитов. Когда начался кредитный дефолт (люди были не в состоянии выплачивать кредиты), на рынке возникла паника, что в конечном итоге привело к банкротству банков и к тому, что на выправление ситуации правительству пришлось выделить более 700 миллиардов долларов.

В то время как мировой экономический кризис 2008 года был вызван возникновением чрезмерной задолженности в экономике, рецессия рынка 2001 года была вызвана завышенными ценами на акции в технологическом секторе, что привело к краху «технического пузыря». Каждый экономический кризис уникален по-своему, но у всех есть некоторые общие черты, такие как высокие процентные ставки, «пузыри» цен на активы и экстремальные уровни инфляции.

Если вы хотите избежать попадания в следующую рецессию, важным шагом является обеспечение того, чтобы в вашем финансовом арсенале были правильные инструменты. Одним из них является MetaTrader 5 — торговая платформа номер 1 в мире. Платформа, которую Admiral Markets предлагает совершенно БЕСПЛАТНО! Доступ к превосходным возможностям для построения графиков, бесплатные данные и анализ рынка в режиме реального времени, лучшие торговые виджеты и многое другое. Нажмите на баннер ниже и скачайте его совершенно БЕСПЛАТНО!

Одним из них является MetaTrader 5 — торговая платформа номер 1 в мире. Платформа, которую Admiral Markets предлагает совершенно БЕСПЛАТНО! Доступ к превосходным возможностям для построения графиков, бесплатные данные и анализ рынка в режиме реального времени, лучшие торговые виджеты и многое другое. Нажмите на баннер ниже и скачайте его совершенно БЕСПЛАТНО!

Как рецессия экономики влияет на фондовый рынок

Важно отметить, что фондовый рынок не является индикатором экономического спада. Это связано с тем, что фондовый рынок отражает взгляды инвесторов на будущие доходы публичных компаний, а не на состояние экономики.

Однако в период рецессии потребители обычно тратят меньше, что может привести к сокращению рабочих мест, что, в свою очередь, может повлиять на прибыльность или будущие доходы компании. Вот почему рецессия экономики это период, обычно совпадающий с падением фондового рынка. В качестве примера давайте рассмотрим финансовый кризис 2008 года и индекс фондового рынка Dow Jones 30 (DJI 30), который представляет тридцать американских компаний из различных секторов, таких как Apple, Nike, McDonald’s и другие.

Источник: Admiral Markets MetaTrader 5, DJI 30 Месячный график — диапазон данных: с 1 мая 2005 года по 15 августа 2019 года, доступ к которому был осуществлен 15 августа 2019 года в 13:56 BST. — Обратите внимание: прошлые результаты не являются надежным показателем будущих результатов.

Желтое поле на приведенном выше графике показывает снижение индекса Dow Jones 30 с октября 2007 года по март 2009 года. Хотя индекс значительно снизился за это время, он достиг минимальных значений, прежде чем экономика снова начала расти. Это связано с тем, что во время рецессии центральные банки обычно снижают процентные ставки для того, чтобы снизить стоимость кредитов в надежде на то, что компании будут использовать этот капитал для инвестиций в рост, инновации, занятость и так далее. Основная идея состоит в том, чтобы снова поднять экономику.

Понимая это, вы можете начать подготовку к следующему спаду, используя для защиты стратегии, о которых мы расскажем в следующих разделах.

Рецессия экономики — Как подготовиться к ней с Admiral Markets

Многие люди считают, что попытка предугадать правильное время, когда экономика вступает в рецессию, является наиболее важным способом подготовки. На самом деле, гораздо важнее иметь доступ к правильным финансовым торговым продуктам, чтобы иметь возможность извлекать выгоду из любых крупных рыночных движений.

Прежде чем мы рассмотрим различные торговые стратегии, защищающие от спада, изучите, как вы можете начать готовиться к следующей рецессии:

1. Откройте торговый счет у регулируемого брокера

Во времена экономической нестабильности и рецессии, вам нужна уверенность в том, что ваш брокер отвечает вашим интересам и компетентно проводит ваши сделки. Брокеры, регулируемые наиболее известными в мире финансовыми регуляторами, например, таким как Управление финансового поведения Великобритании (FCA), обеспечивают более высокую степень финансовой стабильности и безопасности.

Admiral Markets регулируется четырьмя наиболее признанными в мире финансовыми регуляторами: Управлением финансового поведения Великобритании (FCA), Австралийской комиссией по ценным бумагам и инвестициям (ASIC), Кипрской комиссией по ценным бумагам и биржам (CySEC) и Эстонским органом финансового надзора (EFSA).

2. Узнайте, как использовать контракты на разницу (CFD) для получения прибыли от падающего рынка

Существуют различные преимущества и риски, связанные с торговлей с CFD. Однако, торгуя CFD, пользователи потенциально могут получить прибыль от падающих, а также растущих рынков — это мы более подробно обсудим ниже в разделе о первой торговой стратегии для защиты от рецессии

Изучение того, как работает торговля CFD, может быть полезным в условиях рецессии, когда некоторые рынки падают, а некоторые растут, обеспечивая гибкость, необходимую для торговли в рецессии.

Пользователи также могут использовать традиционный счет для обмена акциями, такой как Invest.MT5, который позволяет инвестировать в акции компании. Хотя вы не можете получить прибыль от падающего рынка на этом счете, есть и другие преимущества, такие, например, как возможность собирать дивиденды. Тем не менее, возможность доступа к различным продуктам финансовой торговли от одного и того же брокера может оказаться весьма полезной.

3. Тренируйтесь на удобной, быстрой и безопасной торговой платформе.

Самая популярная торговая платформа в мире — это MetaTrader ( MetaTrader 4, MetaTrader 5 и MetaTrader WebTrader), которую пользователи Admiral Markets могут скачать БЕСПЛАТНО. Независимо от того, торгуете ли вы на ПК, Mac, Android или iOS, вы можете получить доступ к набору торговых платформ MetaTrader и пользоваться превосходными функциями для построения графиков, широким диапазоном классов активов для торговли, бесплатными рыночными данными и новостями в режиме реального времени, а также широким ассортиментом технических и фундаментальных торговых индикаторов.

При подготовке к торговле на финансовых рынках во время рецессии важно заранее знать, как использовать вашу торговую платформу, как получить доступ к различным рынкам и как размещать ордера. Это связано с тем, что многие инвесторы и трейдеры будут активно проводить различные сделки, что может привести к очень быстрому движению рынков. Вы, конечно, захотите без промедлений приступить к торговле, не тратя лишнего времени на то, чтобы разобраться с нюансами вашей торговой платформы. Поэтому лучше изучить все заранее.

Поэтому лучше изучить все заранее.

Демо-счет является отличным способом начать практиковать торговлю в безрисковой среде и убедиться, что вы готовы перейти к торговле на реальном счете. Готовы? Теперь вы можете открыть БЕСПЛАТНЫЙ демо-торговый счет в Admiral Markets, нажав на баннер ниже:

4. Ознакомьтесь с различными классами активов, такими как Форекс, акции, сырьевые товары и индексы

Существует множество рынков для торговли, таких как Forex, акции, сырьевые товары, индексы, облигации и криптовалюты. Некоторые из этих рынков могут демонстрировать тенденции к росту или падению во время рецессии.

Например, в одной из стратегий защиты от рецессии, которую мы рассмотрим далее, мы обсудим тенденцию инвесторов переходить на активы-убежища, такие как золото и швейцарский франк.

Актив-убежище относится к рынкам, которые, как ожидается, сохранят свою стоимость, даже если пострадают глобальные финансовые рынки. Швейцарский франк считается надежным из-за стабильности швейцарского правительства и его финансовой системы. Золото считается надежным активом из-за того, что его использовали в качестве формы валюты с древних времен.

Золото считается надежным активом из-за того, что его использовали в качестве формы валюты с древних времен.

Умение разбираться в различных классах активов, которыми вы можете торговать, может помочь вам подготовиться к торговле во времена рецессии, об этом мы расскажем в следующем разделе.

Спад экономики — Как подготовиться к следующей рецессии

После того, как вы настроили реальный или демо-счет и загрузили торговую платформу MetaTrader, следующим шагом в подготовке к рецессии является создание торгового плана с набором торговых стратегий, созданных для защиты от рецессии.

В этой статье мы сосредоточимся на трех таких стратегиях, рассмотрим их на примере различных рынков. Вы также можете ознакомиться с остальными стратегиями для использования в различных рыночных условиях в статье «Торговые стратегии на этот год».

Рецессия экономики и торговые стратегии, которые защитят вас от спада

Чтобы по-настоящему понять приведенные ниже стратегии, лучше всего открыть свою платформу Admiral Markets MetaTrader, чтобы вы могли рассматривать примеры на своих собственных графиках.

# 1 Диверсифицируйте свой портфель акций, используя ротацию секторов

Для тех, кто владеет портфелем акций, существует риск того, что эти акции могут плохо работать во время рецессии. Некоторые инвесторы могут попытаться хеджировать, переходя на короткие позиции при торговле CFD на индексы (объяснение в разделе о следующей стратегии защиты от рецессии). Цель заключается в том, чтобы любая прибыль от торговли на падающем рынке компенсировала любые убытки от падения инвестиционного портфеля. Однако это легче сказать, чем сделать.

Чтобы подготовиться к рецессии, инвесторы могут рассмотреть возможность использования «ротации секторов». Это практика перебалансирования портфеля акций в секторах, которые обычно работают лучше. Например, в условиях экономического спада «защитные» сектора, такие как потребительские товары, коммунальные услуги и здравоохранение, обычно работают лучше, чем другие сектора, такие как дискреционный потребительский сектор, розничная торговля и так далее. Так происходит из-за того, что эти компании предоставляют услуги или продукты, в которых люди будут нуждаться всегда, независимо от того, что происходит с экономикой.

Так происходит из-за того, что эти компании предоставляют услуги или продукты, в которых люди будут нуждаться всегда, независимо от того, что происходит с экономикой.

Инвесторы также могут попытаться получать более высокие дивиденды. Если вы инвестируете в акции компании, вы имеете право на получение дивидендов, которые по сути являются частью прибыли. Таким образом, инвесторы пытаются найти лучшие дивидендные акции для получения дохода .

Один из самых простых способов начать инвестирование в акции — это открыть счет Invest.MT5, который позволяет инвестировать в акции и ETF с 15 крупнейших мировых бирж через торговую платформу MetaTrader 5. К другим преимуществам относятся бесплатные рыночные данные в режиме реального времени, обновления рынка премиум-класса, нулевые комиссионные за обслуживание счета, низкие комиссионные за транзакции и выплаты дивидендов! Вы можете открыть инвестиционный счет, нажав на баннер ниже:

# 2 Короткие сделки на CFD на фондовые индексы

С Admiral Markets вы можете торговать целям рядом CFD на индексы, такие как Dow Jones 30 (DJI 30), немецкий DAX 30 (DAX 30) и FTSE 100. Чтобы увидеть, на каких рынках вы можете торговать, выполните следующие действия:

Чтобы увидеть, на каких рынках вы можете торговать, выполните следующие действия:

- Откройте MetaTrader.

- Откройте раздел «Обзор рынка» в меню «Вид» вверху или нажав Ctrl + M на клавиатуре.Откроется список рыночных символов в левой части вашего графика.

- Щелкните правой кнопкой мыши в окне «Обзор рынка» и выберите «Символы» или нажмите Ctrl + U на клавиатуре.

- Затем откроется окно, в котором указаны все доступные для вас рынки.

- Выберите Индексы.

Источник: Admiral Markets MetaTrader 5. Отказ от ответственности: графики для финансовых инструментов, представленные в этой статье, приведены в иллюстративных целях и не являются торговым советом или побуждением купить или продать какой-либо финансовый инструмент, предоставленный Admiral Markets (CFD, ETF, Акции). Прошлые показатели не обязательно являются показателем будущих результатов.

Индексы фондового рынка представляют собой набор различных публичных компаний. Например, индекс Dow Jones 30 рассчитывается с использованием цен закрытия и рыночной капитализации 30 американских компаний. К ним относятся Apple, Boeing, Pfizer, Microsoft, Nike, Wal-Mart и другие.

Например, индекс Dow Jones 30 рассчитывается с использованием цен закрытия и рыночной капитализации 30 американских компаний. К ним относятся Apple, Boeing, Pfizer, Microsoft, Nike, Wal-Mart и другие.

Поскольку компании, как правило, борются во времена экономического спада, цены на акции скорее всего будут падать. Таким образом, вместо того, чтобы покупать акции или инвестировать в индекс, ожидая, что цена вырастет и вы сможете продать с прибылью, вы можете поступить наоборот, торгуя CFD на фондовые индексы.

По мере того, как цены на отдельные акции падают, падает и индекс, который их удерживает. Поэтому трейдеры часто продают или «шортят» индексы, чтобы потенциально получить прибыль от падения цен. Использование CFD позволяет вам открыть сделку на продажу, что означает, что вы продаете CFD по более высокой цене с расчетом на то, что цена упадет и вы сможете закрыть сделку, выкупив CFD по более низкой цене и получив прибыль в виде разницы цен.

Конечно, если рынок поднимется, трейдер будет терять деньги, поэтому необходимо уметь грамотно управлять рисками.

Начинающим трейдерам лучше сначала поддерживать низкий уровень риска и использовать стоп-лоссы, которые представляют собой ордера, которые вы размещаете на выбранных уровнях для того, чтобы выйти из сделки по фиксированной цене и минимизировать потери. Чтобы открыть короткую сделку для CFD на какой-либо индекс, выполните следующие действия:

- Используйте торговую стратегию для определения возможных уровней входа, стоп-лосса и целевой цены.

- Выберите индекс в платформе MetaTrader в окне «Обзор рынка», щелкните на него левой кнопкой мыши, удерживайте, перетащите на график и отпустите.

- Щелкните правой кнопкой мыши на графике, выберите «Торговля» -> «Новый ордер» или нажмите F9 на клавиатуре.

- Откроется тикет, как показано на изображении ниже, затем трейдеры могут нажать «продать» или «купить».

Источник: Admiral Markets MetaTrader 5. Отказ от ответственности: графики для финансовых инструментов, представленные в этой статье, приведены в иллюстративных целях и не являются торговым советом или побуждением купить или продать какой-либо финансовый инструмент, предоставленный Admiral Markets (CFD, ETF, Акции). Прошлые показатели не обязательно являются показателем будущих результатов.

Прошлые показатели не обязательно являются показателем будущих результатов.

Теперь вопрос в том, какую торговую стратегию или инструменты вы используете, чтобы определить, когда открывать короткую позицию на рынке? Есть множество инструментов, которые трейдеры могут использовать в торговле, таких как технические индикаторы и модели ценовых движений. Примеры их использования можно увидеть в статье «Торговые стратегии на этот год».

# 3 Покупка CFD на золото

Золото является популярным активом для трейдеров и инвесторов во времена экономической неопределенности. Это связано с его статусом «безопасного убежища», поскольку история золота восходит к древним временам, когда оно использовалось в качестве валюты. Во время финансового кризиса 2008 года инвесторы покинули фондовый рынок и перешли на торговлю золотом, как показано на графике ниже:

Источник: Admiral Markets MetaTrader 5, золото , Месячный график — диапазон данных: с 1 января 1992 года по 15 августа 2019 года, доступ к которому осуществлялся 15 августа 2019 года в 16:08 по московскому времени. — Обратите внимание: прошлые результаты не являются надежным показателем будущих результатов.

На долгосрочном графике золота, изображенном выше, желтый прямоугольник показывает период с начала 2008 года до пика, достигнутого рынком золота в сентябре 2011 года. Хотя цены на золото уже росли до финансового кризиса, движение цен вверх ускорилось, когда рецессия вызвала банкротство компаний.

Из всех драгоценных металлов золото является крупнейшим активом и предлагает инвесторам возможность диверсификации во время экономического спада, а также возможности краткосрочной и долгосрочной торговли из-за высокой волатильности цен и изменения направления тренда. С Admiral Markets трейдеры могут торговать золотом без комиссии.

Следующая рецессия в экономике — Как подготовиться к ней сегодня

Теперь вы знаете, что является характерными чертами рецессии и ознакомились с различными стратегиями для защиты от нее. Доступ к различным торговым продуктам, разнообразные классы активов и быстрая, безопасная торговая платформа так же необходимы для подготовки к следующей рецессии. С Admiral Markets вы можете:

- Торговать с известным брокером, регулируемым четырьмя мировыми финансовыми регуляторами, включая Управление финансового поведения Великобритании.

- Иметь доступ к самым быстрым и наиболее безопасным торговым платформам MetaTrader для ПК, Mac, Android и iOS.

- Торговать 24 часа в сутки, пять дней в неделю.

- Использовать политику защиты от негативного баланса для вашего душевного спокойствия.

Если вы испытываете желание начать торговать или эта статья помогла вам дополнить ваши торговые знания, вам может быть приятно узнать, что Admiral Markets предоставляет возможность торговать на Forex и CFD на более чем 80 валютах, а последние обновления рынка и технический анализ предоставляются БЕСПЛАТНО! Нажмите на баннер ниже, чтобы открыть свой реальный счет сегодня!

Продолжайте свое обучение на Форекс

О нас: Admiral Markets

ИНФОРМАЦИЯ ОБ АНАЛИТИЧЕСКИХ МАТЕРИАЛАХ:

Ниже приведена дополнительная информация, касающаяся аналитики, мнений, прогнозов или другой подобной информации (далее «Аналитика»), опубликованной на веб-сайте Admiral Markets. Прежде чем принимать какие-либо инвестиционные решения, обратите особое внимание на следующее:

1. Вы имеете дело с маркетинговой коммуникацией. Аналитика публикуется только в ознакомительных целях и не может рассматриваться как инвестиционный совет или рекомендация. Он не был подготовлен в соответствии с правовыми требованиями, направленными на содействие независимости инвестиционных исследований, и что он не попадает под действие каких-либо запретов на проведение операций перед распространением инвестиционных исследований.

2. Каждое инвестиционное решение принимается каждым клиентом самостоятельно, и Admiral Markets не несет ответственности за какие-либо убытки или ущерб, возникшие в результате такого решения, независимо от того, полагался ли клиент в ходе принятия решения на представленную в Аналитике информацию или нет.

3. В целях защиты интересов наших клиентов и объективности Аналитики Admiral Markets установил соответствующие внутренние процедуры для предотвращения и управления конфликтами интересов.

4. Аналитика готовится независимым аналитиком (далее «Автор») на основе личного опыта и суждениях Автора.

5. Несмотря на все предпринятые разумные меры, призванные обеспечить надежность, а также корректность, доступность и своевременность Аналитики, Admiral Markets не гарантирует точности или полноты содержащейся в ней информации.

6. Содержащаяся в Публикации Аналитика о доходности финансовых инструментов за прошлые периоды, или об их смоделированной доходности, не является со стороны Admiral Markets прямым или косвенным обещанием, гарантией или ссылкой на доходность данных финансовых инструментов в последующие периоды. Стоимость финансового инструмента может, как расти, так и снижаться, поэтому сохранение стоимости активов не гарантируется.

7. Торговля с использованием кредитного плеча (включая CFD), является спекулятивной по природе и может принести как прибыль, так и убытки. Перед началом торговли убедитесь, что понимаете связанные с торговлей риски

Что страшнее: коронавирус или рецессия в экономике? | Экономика в Германии и мире: новости и аналитика | DW

Мир не избежит распространения коронавируса, как и глобальной рецессии — экономического спада, вызванного в 2020 году, прежде всего, именно глобальной борьбой с распространением SARS-CoV-2. Сомнений в том, что мировую экономику ждет спад, у ведущих финансовых аналитических институтов нет. Каждый месяц локдауна будет сокращать годовой объем экономики ЕС примерно на три процента, сообщил директор европейского отделения МВФ Пол Томсен.

Что касается Германии, то немецкий экономический институт ifo подсчитал, что за три месяца ограничений экономической деятельности только ФРГ может потерять свыше 700 миллиардов евро. Сам факт спада в экономике не вызывает споров, не ясен только его масштаб: рецессия в Германии, по разным оценкам, ожидается в пределах от 2 до 20 процентов ВВП. Помочь справиться с последствиями должен гигантский антикризисный пакет в 156 миллиардов евро, в срочном порядке одобренный правительством и парламентом ФРГ.

Но что, если рецессия будет глубокой и продолжительной? Что делать, если меры по защите от вируса приведут к затяжному спаду, поставив под угрозу жизни людей? Можно ли жертвовать одними ради того, чтобы спасти других? Данная этическая дилемма вызвала дискуссию в Германии. Об аргументах ее участников — DW.

Глубокая рецессия из-за карантина: когда лекарство хуже болезни

Не окажется ли цена борьбы с пандемией SARS-CoV-2 несопоставимо высокой по сравнению с потерями, в том числе человеческими жертвами, в результате неминуемой рецессии? Если быстро не восстановить экономику, то «ущерба будет больше, чем пользы», предупреждает профессор Филип Томас, занимающийся менеджментом рисков в Бристольском университете.

В Германии обратили внимание на его исследование, согласно которому рецессия, сокращающая годовой ВВП более, чем на 6,4 процента, унесет больше жизней, чем коронавирусное заболевание COVID-19 — в результате безработицы, депрессий, суицидов. Пока нет других исследований, которые могли бы подтвердить или опровергнуть выявленную Томасом степень зависимости между рецессией и человеческими потерями, но сам факт подобной зависимости сомнений не вызывает.

Кристоф Лютге

«Если мы пойдем на риск долгосрочной рецессии, то это будет означать экономический и личный ущерб, а, возможно, и крах для миллионов», — заявил в интервью еженедельнику Der Spiegel профессор медицинского университета во Фрайбурге, эксперт по статистике Герд Антес (Gerd Antes).

«Проблема заключается в том, что сегодня вообще невозможно положить на чашу весов политические и экономические аргументы, решения диктуют медики», — цитирует газета Frankfurter Allgemeine Zeitung (FAZ) профессора экономической этики из Технического университета Мюнхена Кристофа Лютге (Christoph Lütge). Он с обеспокоенностью следит за сегодняшней ситуацией и считает, что «нельзя ввести экономику в состояние паралича только из медицинских соображений».

«Мы слишком много слушаем вирусологов!»

«Мы слишком много слушаем вирусологов!» — так озаглавила свою статью бульварная газета Bild. К тому, чтобы взвешивать различные риски, призвал экономист, профессор Университета Гамбурга Томас Штраубхаар (Thomas Straubhaar). С каждым днем самоизоляции, направленной на борьбу с распространением коронавируса, растут медицинские расходы на лечение других болезней: депрессии, ослабления иммунитета из-за сидения дома и так далее.

Однако пока правительство Германии, судя по всему, не собирается быстро свертывать карантинные меры. Большинство вирусологов, к которым прислушиваются власти ФРГ и которых опросила радиостанция Deutschlandfunk, сходятся во мнении, что ограничительные меры продлятся не «пару недель», а «до наступления лета».

Из-за инфицирования коронавирусом врачей эта клиника в Вольфсбурге ограничила прием пациентов

То, что правительство в ходе нынешнего кризиса обращает внимание, прежде всего, на мнение медиков и ученых, пугает даже некоторых из них самих. Известный немецкий вирусолог Александр Кекуле (Alexander Kekulé) отметил в статье для швейцарской газеты Neue Zürcher Zeitung: «Считаю неправильным, что такая сложная, многосторонняя проблема рассматривается только с точки зрения вирусологии».

«Это звучит жестоко, но нам придется смириться с тем, что люди будут умирать», — или непосредственно от коронавируса, или от другой болезни, но будучи носителями SARS-CoV-2, добавляет Герд Антес. Поэтому, по его выражению, важно сопоставить число жертв от коронавируса с ущербом, который повлечет за собой продолжительный режим самоизоляции: «Главный вопрос, будет ли таких умерших 20 или 30 тысяч, как после сильной волны гриппа, или 100 тысяч, как пишут в СМИ».

Коронавирус обострил конфликт отцов и детей

Ущерб от остановки экономической жизни не соразмерен с пользой от ограничений, утверждают критики локдауна, ссылаясь, в том числе, на данные о том, что во время рецессии увеличивается число самоубийств. Очевидно также, что выходящее сейчас на рынок труда поколение столкнется с более низкими шансами найти работу, чем в период экономического роста. И хотя в марте рынок труда в Германии еще никак не ощутил последствий эпидемии, а число безработных даже продолжило сокращаться, уже в апреле эксперты ожидают, что работу потеряют не менее 200 тысяч человек.

Хельге Браун предлагает сначала вернуться к нормальной жизни молодым людям

Сторонники быстрого выхода из режима самоизоляции предлагают сначала молодым людям вернуться к нормальной жизни — эту мысль озвучил, например, глава ведомства канцлера Хельге Браун (Helge Braun). Его идею поддерживает и Штраубхаар. Следует как можно быстрее освободить от карантина молодых людей, чтобы они переболели и приобрели иммунитет от SARS-CoV-2, а усиленно защищать только тяжелобольных и лиц старшего возраста, говорит он. «Мы знаем, что вирус опасен, прежде всего, для пожилых и пациентов с другими осложнениями. Значит, надо целенаправленно изолировать эту группу. Мы не можем сделать всю нашу экономическую жизнь зависимой от потребностей 75-летних людей», — подчеркивает профессор Лютге.

Противники таких ограничений в ответ указывают, что это несолидарно и дискриминирует одну группу населения по отношению к другим. Сторонники же возражают, что ограничения могут быть рекомендательными. Иначе, указывают они, дискриминации подвергнутся мелкие бизнесмены, такие как владельцы кафе, ресторанов и других небольших предприятий, которых меры правительства поставили на грань выживания. «Многие из них зададутся вопросом: а стоит ли восстанавливать свой бизнес, если в следующем году опять неизвестный вирус заставит закрыть все?» — пояснил Кристоф Лютге.

Этическая дилемма: как не жертвовать одними ради других

Но что делать, если меры по защите от вируса приведут к затяжной рецессии и поставят под угрозу жизни людей? Можно ли жертвовать жизнями одних, ради того чтобы спасти других? В этом этическом вопросе Германия опирается на решение Конституционного суда ФРГ, который в 2006 году постановил: жизнь одних нельзя противопоставлять жизням других. Иными словами, правительство должно спасать людей от коронавируса, даже если это обернется волной самоубийств и другими жертвами коллатерального ущерба — то есть побочными негативными последствиями — от карантинных мер.

Улицы немецкой столицы опустели из-за объявленного карантина

Правда, власти не во всем так последовательны в реализации данного этического принципа, замечает газета FAZ, напоминая, что правительство так и не ввело лимит скорости на автобанах, хотя это спасло бы много жизней, и не вынудило производителей грузовиков в обязательном порядке устанавливать программу-ассистент смены полосы, чтобы сократить число жертв среди велосипедистов.

Карантинные меры в ФРГ действуют лишь вторую неделю, ущерб от ограничений уже велик, но пока не представляется критичным, а восстановление докризисного экономического порядка видится вполне возможным в скором времени. Этическая дискуссия о цене защиты от коронавируса еще по-настоящему не началась, признал в интервью Deutschlandfunk Кнут Бергман (Knut Bermann) из Института немецкой экономики в Кёльне (IW): «Но это дискуссия, от которой нам в итоге не уйти».

Смотрите также:

Где в Германии шьют защитные маски

В Германии пока нет обязательного предписания носить защитные маски в общественных местах, как, например, в Чехии. Однако жители страны готовятся к этому варианту развития событий, а также налаживают производство простых масок для медицинских учреждений и прочих служб, в них нуждающихся. Такие модели со сменными фильтрами сейчас вяжет художница из Ганновера Манша Фридрих.

Где в Германии шьют защитные маски

На пошив простых масок сейчас переключились реквизиторы некоторых немецких театров. Все представления и репетиции из-за карантинных мер все равно отменили. Театральные закройщики и швеи быстро освоили этот несложный процесс. В Берлине только в одной Центральной сервисной мастерской оперных сцен производят по 700 масок в неделю.

Где в Германии шьют защитные маски

Эта фотография была сделана в Государственном театре бранденбургского города Котбуса. Первые такие защитные маски в конце марта были переданы отсюда местной пожарно-спасательной службе и отделению Красного Креста. В общей сложности двенадцать швей работают здесь в две смены.

Где в Германии шьют защитные маски

Этот снимок сделан в городе Хальберштадте (Саксония-Анхальт) в общей мастерской театров Северного Гарца. Здесь выпускают по 60 масок в день — в частности, для сотрудников сберкасс, городских чиновников и продавцов в супермаркетах.

Где в Германии шьют защитные маски

Такую торжественную церемонию передачи первой партии «театральных» масок медикам здешней университетской клиники устроили в Государственном театре в Майнце (Рейнланд-Пфальц) — прямо на основной сцене.

Где в Германии шьют защитные маски

В обычные времена Петра Варнеке шьет модную одежду из кожи, которую продает на еженедельных рынках в разных районах Ганновера (Нижняя Саксония). Рынки в Германии, кстати, сейчас продолжают работать, но торговать на них можно лишь продуктами питания. На своем привычном стенде Петра Варнеке предлагает такие маски собственной работы — в обмен на пожертвования.

Где в Германии шьют защитные маски

Дизайнер Пиа Фишер из Берлина сейчас вместо модных аксессуаров и одежды тоже шьет маски. Часть продает прямо через окно своего магазина. Занялась она этим после того, как знакомая из службы по уходу за больными и престарелыми пожаловалась на нехватку масок на работе. Подругу она обеспечила, а теперь помогает и другим.

Где в Германии шьют защитные маски

Эта фотография сделана в баварском городе Вюрцбурге, где такие маски начали выпускать из материалов, предназначенных для производства матрасов. Запасов на складе фирмы Wegerich предостаточно. Модель маски здесь оперативно разработали в сотрудничестве со специалистами из социальной службы.

Где в Германии шьют защитные маски

Помимо производства защитных текстильных масок в Германии также налаживают выпуск защитных экранов, необходимые детали для которых печатают на 3D-принтерах…

Где в Германии шьют защитные маски

Так защитные экраны выглядят в готовом виде — собранные из отпечатанных деталей и обычной прозрачной пленки для настольных проекторов. Эта фотография сделана в Университетской клинике Фрайбурга (Баден-Вюртемберг).

Автор: Максим Нелюбин

Рецессия в экономике — что это такое простыми словами

Рецессия – это замедление экономического роста и/или небольшое сокращение объемов производства.

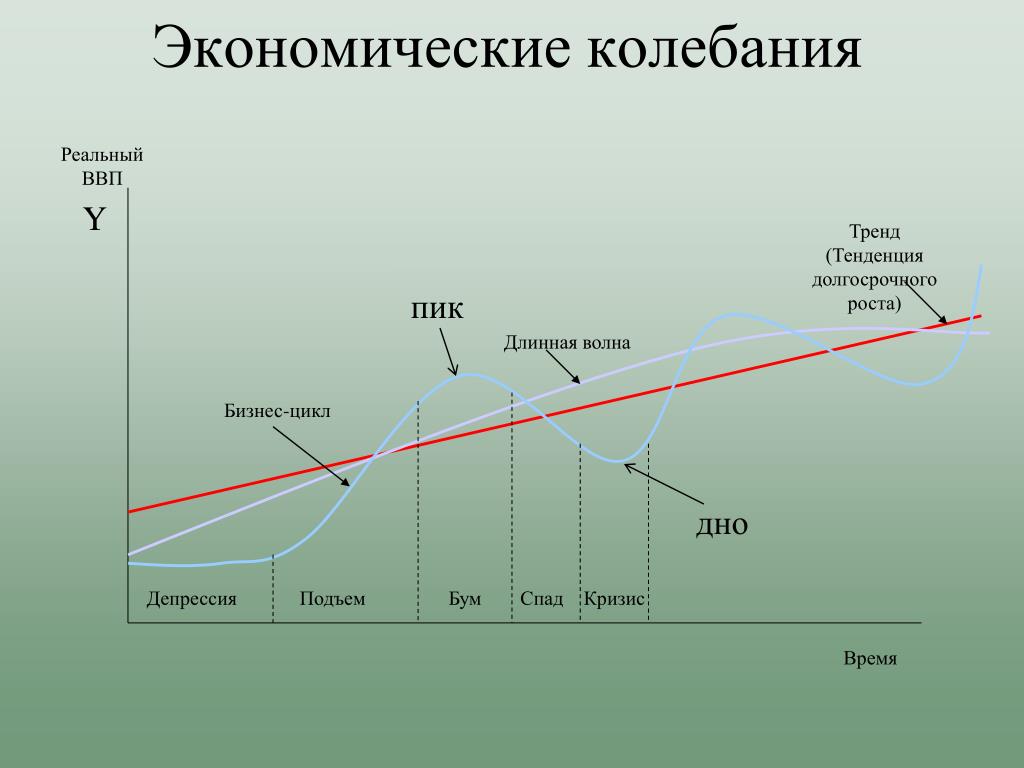

Экономика развивается циклично: периоды роста сменяются спадами; оптимизм инвесторов гаснет и снова возрождается; безработица становится проблемой национального масштаба, а потом возвращается к приемлемому уровню. Рецессия экономики – часть этого цикла, она характеризуется снижением деловой активности, уменьшением биржевых индексов, ВВП и других экономических показателей в течение нескольких кварталов.

Среди экономистов нет однозначного и принимаемого всеми толкования понятия «рецессия», поэтому нет и строгих критериев. Отчасти это связано с нежеланием использовать слова «депрессия» и «кризис», которые вызывают резко негативную реакцию и могут сами по себе влиять на рыночные настроения. С начала двадцатого века, когда случилась Великая депрессия, ни один экономический спад не был назван депрессией.

Рецессия – что это такое простыми словами? Рецессия – это закономерный итог долгого подъема, время, когда экономика сжимается, чтобы накопить силы и готовиться к новому рывку вверх. Страдает доходность вложений, бизнес приносит меньше прибыли, биржевые курсы скользят вниз, предприятиям сложнее продавать продукцию, зарплаты уменьшаются, уровень жизни падает, безработица растет.

Рецессия при пандемии, вызванной коронавирусом: во время всеобщей изоляции, при остановке производств и прекращении товарооборота, неизбежна. В сопровождении резкого роста безработицы, вливания в экономику большой массы новых денег, увеличении количества бедных и неясных перспективах перезапуска экономических процессов, рецессия наиболее вероятно перерастет в кризис, а потом и в депрессию.

Автор: Александр БВ, редактор направления “Финансы”

ООО «ИА «Займ.ком»

Насколько глубокой окажется рецессия в США?

Пандемия коронавируса и применяемый для борьбы с ней метод социального дистанцирования уже привели к резкому экономическому спаду во многих странах, и вынудили правительства принять экстренные экономические меры. Федеральная резервная система (ФРС), выполняющая в США функции центрального банка, предприняла ряд решительных шагов, понизив практически до нуля процентные ставки для удешевления кредитов, и начав программу «количественного смягчения» беспрецедентных масштабов. Для поддержки кредитных рынков и с целью обеспечения экономики ликвидностью ФРС будет скупать государственные долговые и другие облигации без ограничений. Ранее, программа планировалась на 700 миллиардов долларов.

Конгресс также принял три пакета мер экономической помощи в сфере фискальной или налогово-бюджетной политики. Первый предусматривает 8,3 миллиарда долларов на финансирование здравоохранения, а второй – обеспечил бесплатное тестирование на наличие вируса COVID-19, расширил пособия по безработице и оплачиваемый отпуск по болезни для работников некоторых компаниях.

Третий пакет мер, принятый на прошлой неделе после интенсивных переговоров между демократами и республиканцами, составил в сумме около 2, 2 триллионов долларов, став самой крупномасштабной мерой экономического стимулирования в истории США. Экстренная поддержка будет оказана как крупному, среднему и малому бизнесу, в частности посредством предоставления финансовой помощи и кредитных линий, так и населению – путем расширения пособий по безработице и прямым одноразовым выплатам большей части американцев.

Несмотря на предпринимаемые меры, в условиях закрытия бизнеса и снижения спроса на их продукты и услуги, американские фирмы увольняют тысячи сотрудников. В США наблюдается рекордный рост числа заявок на пособие по безработице – обратившихся за пособием по безработице американцев уже превысило 3 миллиона человек.

«На прошлой неделе мы наблюдали рекордное количество первичных заявок на пособие по безработице в США. На этой неделе мы ожидаем приблизительно такое же количество – потенциально шесть миллионов безработных за две недели. Это шокирует», – отметил экономист финансовой компании Nomura Securities International Льюис Александр (Lewis S. Alexander) во время организованного в понедельник, 30 марта, вашингтонским Советом по международным отношениям телефонного общения с журналистами.

По оценке эксперта, падение ВВП может достигнуть 12 процентов в годовом исчислении, однако то, насколько сильной и долгой окажется экономическая рецессия, будет зависеть от продолжительности социального дистанцирования, эффективности мер экономического стимулирования и того, какой урон будет нанесен экономике. Если вирус COVID-19 удастся взять под контроль достаточно быстро, то восстановление экономики может также произойти относительно быстро, считает эксперт.

«Если посмотреть, например, на то, что произошло в Гонконге при распространении вируса SARS (атипичной пневмонии – В.Е.) в 2003 году, то мы наблюдали серьезный ущерб, но за ним последовало очень быстрое восстановление. Это произошло, конечно, и потому, что SARS не передавался так легко, как COVID-19, и его было легче сдерживать. Но это просто дает возможность предположить, что потенциал для более положительного исхода имеется», – говорит Льюис Александр.

Экс-глава Федеральной резервной системы США и ныне эксперт вашингтонского Института Брукингса Джанет Йеллен (Janet Yellen, Brookings Institution) в ходе организованной институтом 30 марта веб-конференции отметила, что падение экономики США во втором квартале может достигнуть 20 процентов, и возобновление ее функционирования зависит от того, как быстро удастся взять под контроль пандемию.

«Спад был быстрым и резким, и он отличается от того, что мы когда-либо наблюдали в Америке. Честно говоря, на данный момент невозможно предсказать, насколько глубокой будет рецессия. Это критически зависит от того, как долго будет длиться период социального дистанцирования, – говорит Джанет Йеллен, добавив, что при благоприятном развитии событий и снятии ограничений в мае, экономическая активность может начать нормализоваться летом. Однако, возможен и более длительный период социального дистанцирования, существует также опасность возникновения второй волны пандемии, отмечает бывшая глава ФРС.

Ранее президент Трамп заявлял о том, что он рассматривал возможность снятия ограничений на экономическую активность в США к середине апреля, однако позже он продлил методы социального дистанцирования до начала мая.

«Если предприятия и рестораны будут немедленно открыты, то вирус снова может начать распространяться. В то же время некоторые регионы Соединенных Штатов еще не приняли меры по режиму изоляции, которые необходимые для существенного замедления уровня зинфицирования. Два месяца режима изоляции выглядят более вероятными, чем две недели», – высказывает мнение эксперт Института изучения внешней политики в Филадельфии Крис Миллер (Chris Miller, FPRI). Об этом он пишет в блоге института, также отметив, что 70% ВВП США состоит из потребления услуг, поэтому методы социального дистанцирования существенно затрагивают различные отрасли экономики.

«Инвестиции составляют 20% ВВП, но предприятия их откладывают, ожидая ясности в отношении нанесенного COVID-19 ущерба. Творческая сфера, индустрия развлечений и отдыха, рестораны составляют 4,2% ВВП, – поясняет эксперт. – Производство составляет 11% ВВП США, но большая его часть также пострадает, потому что нарушены глобальные цепочки поставок, а компании закрывают заводы в ожидании снижения спроса».

Эксперты также выражают опасение по поводу того, что некоторые экономические меры, в частности, по представлению бизнесу кредитов, которые могут быть прощены при условии сохранения рабочих мест, могут оказаться менее эффективными, так как большая часть американских компаний уже уволила своих работников. Джанет Йеллен считает, что это может привести к длительной рецессии.

«Одной из проблем является то, что фирмы в конечном итоге могут разорвать отношения со своими работниками. Пакет фискальных мер предназначен для предотвращения этого, но это уже происходит в значительной степени. И это затруднит получение рабочими новых рабочих мест, а предприятиям – гладко возобновить свою деятельность.

Кроме того, фирмы несут убытки. Вполне возможно, что будут банкротства и длительный период, когда фирмы будут сокращать инвестиции и наем работников, чтобы справиться с долговым бременем», – говорит бывшая глава ФРС, которая также выразила опасение и по поводу того, что из-за большого количества непогашенных кредитов как фирмами, так и частными лицами банкам и другим финансовым институтам экономический кризис может перерасти и в кризис финансовый.

Тем не менее, при благоприятном развитии событий, выражает надежду Джанет Йеллен, в четвертом квартале экономика США может увидеть рост. Однако, для этого может понадобиться принятие дополнительных мер.

«Фискальное стимулирование превышает то, что было сделано после мирового финансового кризиса 2008-го года. Три пакета мер, которые были приняты Конгрессом, составляют примерно 2,8 триллионов долларов или 13 процентов ВВП. Это очень существенные меры, – добавляет эксперт. – Но Конгресс, безусловно, должен будет сделать больше, если нынешнее закрытие экономики окажется более продолжительным».

Рецессия — глоссарий INGURU.ДЕНЬГИ

Рецессия – это снижение экономической активности, которая выражается в ухудшении макроэкономических показателей, в первую очередь уменьшении объёма валового внутреннего продукта (ВВП). Во время рецессии наблюдается рост безработицы, сокращение объёма инвестиций, умеренное падение уровня жизни тех категорий населения, которые связаны с бизнесом, в отличие от госслужащих, пенсионеров и рантье, чьё положение не ухудшается.

В некоторых странах различные уполномоченные государственные органы официально сообщают о наступлении рецессии при возникновении определённых обстоятельствах. Так, в США рецессию определяют, как значительное снижение деловой активности по всей экономике на протяжении нескольких месяцев, выражающееся в ухудшении показателей ВВП, реальных доходов, уровня занятости, объёмов промышленного производства и розничной торговли. В Великобритании рецессия фиксируется, если ВВП снижается в течение двух кварталов подряд.

В среде экономистов и деловых СМИ распространена грустная шутка, объясняющая отличие рецессии от депрессии: «Если твой сосед потерял работу, то это рецессия, а если потерял работу ты, то это депрессия».

Определение наступления рецессии происходит с задержкой. Данные по квартальным показателям ВВП в развитых странах публикуются с большой задержкой, а затем могут быть и пересмотрены, поэтому информация о наступлении рецессии иногда обнародуется после того, как она уже закончилась. Так что на момент такого объявления страны может находиться уже в состоянии кризиса или на стадии очередного подъёма. Соответственно, такие официальные данные представляют по большей части теоретический интерес для учёных-экономистов и не актуальны для реальных субъектов экономики.

В действительности значимую роль в принятии государственными органами и бизнесом экономических решений играет прогнозирование динамики ВВП, которое основывается на косвенных данных и не отличается высокой точностью. Кроме того, в экономической науке нет единого мнения относительно того, почему возникает рецессия и как её быстро преодолеть.

Выделяется несколько видов рецессий, в соответствии с фигурами, которые формируются на графике изменения ВВП во времени:

- V-рецессия, характеризуется относительно сильным и быстрым падением ВВП с кратковременным пребыванием на «дне» и последующим быстрым восстановлением до прежних уровней;

- U-рецессия, отличается относительно сильным и быстрым падением ВВП, долгим и стабильным пребыванием на «дне» с последующим быстрым восстановлением;

- W-рецессия, провал с отскоком и вновь провал с отскоком, что похоже на две V-рецессии подряд;

- L-рецессия, отличается быстрым падением ВВП с последующим долгим и плавным восстановлением.

Рецессия в экономике развитых стран — нередкое явление. В США после Второй мировой войны их наблюдалось более десяти, в Великобритании – не менее пяти. Начиная с конца XX века происходят глобальные рецессии, затрагивающие одновременно несколько и даже множество стран и целых континентов, как, например, в 1998, 2000–2001 и 2008–2009 годах.

Мировой экономике грозит худшая из рецессий

Текущий экономический кризис вряд ли закончится быстро, а экономикам всех без исключения стран мира, включая стран-лидеров, надо приготовиться к грандиозной рецессии.

Такую оценку дал директор Института стратегического анализа ФБК Grant Thornton Игорь Николаев на заседании Экономического клуба ФБК «Сколько будет стоить коронавирус? Среднесрочные и долгосрочные последствия пандемии» (проходил в онлайн-формате).

Рецессия, в которую уже вошла мировая экономика, может стать худшей за весь период, динамику по которому отслеживает Всемирный банк, считает Игорь Николаев. Худший результат за почти 60-летний период мировой ВВП показал в 2009 году, напоминает он, когда мировой ВВП достиг минусовых значений и составил минус 1,7% по отношению к 2008 году. Кризис будет при этом еще и длительным (хотя точные оценки здесь давать, конечно же, трудно).

«Медики нас не сильно обнадеживают, говорят, что вакцина может появиться через 11 месяцев, а то и через год. Это длительный срок», — уточняет Игорь Николаев.

Но главное, пандемия уже нанесла удар по всем ведущим центрам экономического развития, включая США и Евросоюз. В меньшей степени она отразилась на Китае, где уже начинается восстановление экономической деятельности, однако перспективы последнего также могут оказаться под вопросом.

«Надо учитывать, что перспективы восстановления экономики Китая в очень большой степени зависят от того, что будет происходить в США и в Евросоюзе, ведь потребители китайского экспорта — это прежде всего эти центры. И если все там будет плохо, Китай не сможет быстро восстановиться, хотя и будет готов с медицинской точки зрения», — говорит Игорь Николаев.

Что касается России, то удар кризиса по экономике может быть более чем сокрушительным — настолько, что темпы роста уйдут в минусовые показатели и достигнут уровня падения, близкого к показателям 1992 года. Безусловно, сегодня наблюдается стремительное ухудшение состояния экономик по всему миру, говорит экономист, однако России приходится выдерживать как удар от коронавируса, так и от обвального падения цен на нефть.

«Как говорится, пришла беда, отворяй ворота. Для российской экономики эти “ворота” оказались распахнуты очень широко», — говорит Игорь Николаев.

Подписывайтесь на канал «Инвест-Форсайта» в «Яндекс.Дзене»

Определение рецессии

Что такое рецессия?

Рецессия — это макроэкономический термин, обозначающий значительное снижение общей экономической активности в определенном регионе. Обычно это признавалось как два последовательных квартала экономического спада, что отражалось в ВВП в сочетании с такими месячными показателями, как рост безработицы. Однако Национальное бюро экономических исследований (NBER), которое официально объявляет о рецессии, заявляет, что два последовательных квартала снижения реального ВВП больше не соответствуют его определению.NBER определяет рецессию как значительное снижение экономической активности в экономике, продолжающееся более нескольких месяцев и обычно проявляющееся в реальном ВВП, реальном доходе, занятости, промышленном производстве и оптово-розничных продажах.

Ключевые выводы

- Рецессия — это период снижения экономических показателей всей экономики, который длится несколько месяцев.

- Компании, инвесторы и правительственные чиновники отслеживают различные экономические показатели, которые могут помочь предсказать или подтвердить начало рецессии, но они официально объявлены NBER.

- Для объяснения того, как и почему происходят рецессии, было разработано множество экономических теорий.

Спад наблюдается в промышленном производстве, занятости, реальных доходах и оптово-розничной торговле. Рабочее определение рецессии — это два последовательных квартала отрицательного экономического роста, измеряемого валовым внутренним продуктом (ВВП) страны, хотя Национальному бюро экономических исследований (NBER) не обязательно видеть это, чтобы вызвать рецессию, и для принятия решения использует более часто представляемые ежемесячные данные, поэтому квартальное снижение ВВП не всегда совпадает с решением объявить рецессию.

NBER официально объявил о прекращении экономического роста в феврале 2020 года, поскольку США впали в рецессию на фоне пандемии коронавируса.

Понимание рецессии

После промышленной революции долгосрочной макроэкономической тенденцией в большинстве стран был экономический рост. Однако наряду с этим долгосрочным ростом наблюдались краткосрочные колебания, когда основные макроэкономические индикаторы демонстрировали замедление или даже полное снижение показателей в течение периода времени от шести месяцев до нескольких лет, прежде чем вернуться к своей долгосрочной тенденции роста.Эти краткосрочные спады известны как рецессии.

Рецессия — нормальная, хотя и неприятная, часть делового цикла. Рецессия характеризуется серией неудач в бизнесе и часто банкротством банков, медленным или отрицательным ростом производства и повышенным уровнем безработицы. Экономическая боль, вызванная рецессией, хотя и временная, может иметь серьезные последствия, которые изменяют экономику. Это может произойти из-за структурных сдвигов в экономике, когда уязвимые или устаревшие фирмы, отрасли или технологии терпят неудачу и исчезают; драматические политические меры со стороны правительства и денежных властей, которые могут буквально переписать правила для бизнеса; или социальные и политические потрясения, вызванные повсеместной безработицей и экономическим кризисом.

Для инвесторов одна из лучших стратегий во время рецессии — это инвестировать в компании с низким уровнем долга, хорошим денежным потоком и сильным балансом. И наоборот, избегайте компаний с высокой долей заемных средств, цикличными или спекулятивными.

Предикторы и индикаторы рецессии

Нет единого способа предсказать, как и когда произойдет рецессия. Помимо двух последовательных кварталов падения ВВП, экономисты оценивают несколько показателей, чтобы определить, является ли рецессия неизбежной или уже наступившей.По мнению многих экономистов, есть некоторые общепринятые предикторы, которые, если они встречаются вместе, могут указывать на возможную рецессию.

Во-первых, это опережающие индикаторы, которые исторически показывают изменения в их тенденциях и темпах роста до соответствующих сдвигов в макроэкономических тенденциях. К ним относятся индекс менеджеров по снабжению ISM, индекс опережающих индикаторов Conference Board, сводный опережающий индикатор ОЭСР и кривая доходности казначейских облигаций. Они критически важны для инвесторов и лиц, принимающих деловые решения, потому что они могут заранее предупредить о рецессии.Во-вторых, это официально публикуемые ряды данных от различных государственных агентств, которые представляют ключевые секторы экономики, такие как данные о строительстве нового жилья и новых заказах на капитальные товары, опубликованные в рамках переписи населения США. Изменения в этих данных могут слегка опережать или двигаться одновременно с началом рецессии, отчасти потому, что они используются для расчета компонентов ВВП, которые в конечном итоге будут использоваться для определения момента начала рецессии. Последние — это запаздывающие индикаторы, которые можно использовать для подтверждения перехода экономики к рецессии после того, как она началась, например, рост уровня безработицы.

Что вызывает рецессию?

Многочисленные экономические теории пытаются объяснить, почему и как экономика может выйти из долгосрочной тенденции роста и перейти в период временной рецессии. Эти теории можно в целом разделить на категории, основанные на реальных экономических факторах, финансовых факторах или психологических факторах, с некоторыми теориями, которые устраняют разрыв между ними.

Некоторые экономисты считают, что реальные изменения и структурные сдвиги в отраслях лучше всего объясняют, когда и как происходят экономические спады.Например, внезапный устойчивый скачок цен на нефть из-за геополитического кризиса может одновременно привести к увеличению затрат во многих отраслях или революционная новая технология может быстро сделать целые отрасли устаревшими, что в любом случае вызовет широкомасштабную рецессию.

Согласно теории реального делового цикла, распространение эпидемии COVID-19 и связанная с этим блокировка экономики в 2020 году являются примером того типа экономического шока, который может ускорить рецессию.Также может случиться так, что действуют другие второстепенные экономические тенденции, ведущие к рецессии, а экономический шок просто вызывает переломный момент в спад.

Некоторые теории объясняют рецессию зависимостью от финансовых факторов. Они обычно сосредоточены либо на чрезмерном расширении кредитного и финансового риска в хорошие экономические времена, предшествующие рецессии, либо на сокращении денежной массы и кредита в начале рецессии, либо на том и другом. Монетаризм, который обвиняет спад в недостаточном росте денежной массы, является хорошим примером теории такого типа.Австрийская теория делового цикла устраняет разрыв между реальными и денежными факторами, исследуя связи между кредитом, процентными ставками, временным горизонтом планов производства и потребления участников рынка и структурой отношений между конкретными видами производственных капитальных благ.

Психологические теории рецессии, как правило, рассматривают чрезмерное изобилие предшествующего периода бума или глубокий пессимизм рецессионной среды как объяснение того, почему рецессии могут возникать и даже продолжаться.Кейнсианская экономика прямо попадает в эту категорию, поскольку она указывает на то, что после начала рецессии по какой-либо причине мрачный «животный дух» инвесторов может стать самореализующимся пророчеством сокращения инвестиционных расходов, основанного на рыночном пессимизме, что затем приводит к снижение доходов, что снижает потребительские расходы. Теории Мински ищут причину спада в спекулятивной эйфории финансовых рынков и формировании финансовых пузырей, основанных на долгах, которые неизбежно лопаются, сочетая психологические и финансовые факторы.

Спады и депрессии

Экономисты говорят, что всего с 1854 года по настоящее время в Соединенных Штатах было 33 рецессии. С 1980 года было четыре таких периода отрицательного экономического роста, которые считались рецессиями. Хорошо известные примеры рецессии включают глобальную рецессию после финансового кризиса 2008 года и Великую депрессию 1930-х годов.

Депрессия — это глубокая и продолжительная рецессия. Хотя не существует конкретных критериев для объявления депрессии, уникальные особенности Великой депрессии включали снижение ВВП более чем на 10% и уровень безработицы, который ненадолго достиг 25%.Просто депрессия — это серьезный спад, который длится много лет.

Что такое рецессия? — Советник Forbes

Рецессия — это значительное снижение экономической активности, которое длится месяцы или даже годы. Эксперты объявляют о рецессии, когда в экономике страны наблюдается отрицательный валовой внутренний продукт (ВВП), растет уровень безработицы, падают розничные продажи и сокращаются показатели дохода и производства на длительный период времени. Рецессия считается неизбежной частью делового цикла или регулярным темпом роста и сокращения, происходящим в национальной экономике.

Официальное определение рецессии

Во время рецессии экономика испытывает трудности, люди теряют работу, компании сокращают продажи, а общий объем производства в стране падает. Точка, в которой экономика официально впадает в рецессию, зависит от множества факторов.

В 1974 году экономист Юлиус Шискин сформулировал несколько практических правил для определения рецессии: Самым популярным было падение ВВП в течение двух кварталов подряд. По словам Шискина, здоровая экономика со временем расширяется, поэтому сокращение объемов производства два квартала подряд свидетельствует о наличии серьезных проблем.Это определение рецессии стало общепринятым с годами.

Национальное бюро экономических исследований (NBER) обычно считается органом, определяющим даты начала и окончания рецессии в США. У NBER есть собственное определение того, что представляет собой рецессия, а именно «значительное снижение экономической активности, распространяющееся по экономике, продолжающееся более нескольких месяцев, обычно видимое в реальном ВВП, реальном доходе, занятости, промышленном производстве и оптово-розничных продажах. .”

Определение NBER более гибкое, чем правило Шискина для определения того, что такое рецессия. Например, коронавирус потенциально может вызвать W-образную рецессию, когда экономика упадет на четверть, начнет расти, а затем снова упадет в будущем. Это не будет рецессией по правилам Шискина, но может подпадать под определение NBER.

Что вызывает рецессию?

Существует несколько способов начала рецессии: от внезапного экономического шока до последствий неконтролируемой инфляции.Эти явления являются одними из основных драйверов рецессии:

- Внезапный экономический шок : Экономический шок — это неожиданная проблема, которая наносит серьезный финансовый ущерб. В 1970-х годах ОПЕК без предупреждения прекратила поставки нефти в США, что вызвало рецессию, не говоря уже о бесконечных очередях на заправках. Вспышка коронавируса, которая привела к остановке экономики во всем мире, является более свежим примером внезапного экономического шока.

- Чрезмерная задолженность : Когда частные лица или предприятия берут на себя слишком большую задолженность, стоимость обслуживания долга может вырасти до такой степени, что они не смогут оплачивать свои счета.Растущие неплатежи по долгам и банкротства опрокидывают экономику. Мыльный пузырь на рынке недвижимости середины нулевых, который привел к Великой рецессии, является ярким примером чрезмерного долга, вызывающего рецессию.

- Пузырьки с активами : Когда инвестиционные решения принимаются на эмоциях, плохие экономические результаты не отстают. Инвесторы могут стать слишком оптимистичными в условиях сильной экономики. Бывший председатель ФРС Алан Гринспен назвал эту тенденцию «иррациональным изобилием», описывая огромную прибыль на фондовом рынке в конце 1990-х годов.Нерациональное изобилие раздувает пузыри на фондовом рынке или на рынке недвижимости, а когда пузыри лопаются, панические продажи могут обрушить рынок, что приведет к рецессии.

- Слишком высокая инфляция : Инфляция — это устойчивая тенденция к росту цен с течением времени. Инфляция сама по себе неплохая вещь, но чрезмерная инфляция — это опасное явление. Центральные банки контролируют инфляцию, повышая процентные ставки, а более высокие процентные ставки подавляют экономическую активность. Неконтролируемая инфляция была постоянной проблемой в США.С. в 1970-е гг. Чтобы разорвать цикл, Федеральная резервная система быстро подняла процентные ставки, что вызвало рецессию.

- Слишком сильная дефляция : в то время как безудержная инфляция может вызвать рецессию, дефляция может быть еще хуже. Дефляция — это когда цены снижаются с течением времени, что приводит к снижению заработной платы, что еще больше снижает цены. Когда дефляционная обратная связь выходит из-под контроля, люди и бизнес перестают тратить, что подрывает экономику. У центральных банков и экономистов мало инструментов для решения основных проблем, вызывающих дефляцию.Борьба Японии с дефляцией на протяжении большей части 1990-х годов вызвала серьезную рецессию.

- Технологические изменения : Новые изобретения повышают производительность и помогают экономике в долгосрочной перспективе, но могут быть краткосрочные периоды адаптации к технологическим прорывам. В 19 веке произошла волна трудосберегающих технологических усовершенствований. Промышленная революция сделала ненужными целые профессии, вызвав спады и тяжелые времена. Сегодня некоторые экономисты опасаются, что ИИ и роботы могут вызвать рецессию, сократив целые категории рабочих мест.

Рецессии и деловой цикл

Бизнес-цикл описывает то, как экономика чередуется между периодами роста и спада. Когда начинается экономический рост, в экономике наблюдается здоровый и устойчивый рост. Со временем кредиторы упростят и удешевят заимствование денег, побуждая потребителей и предприятия наращивать долг. Нерациональное изобилие начинает преобладать над ценами на активы.

По мере того, как экономическая экспансия продолжается, стоимость активов растет более быстрыми темпами, а долговая нагрузка увеличивается.В определенный момент цикла одно из явлений из приведенного выше списка подрывает экономический рост. Шок лопает пузыри активов, обрушивает фондовый рынок и делает эти большие долговые нагрузки слишком дорогими для поддержания. В результате рост сокращается, и экономика вступает в рецессию.

В чем разница между рецессией и депрессией?

У рецессий и депрессий схожие причины, но общее воздействие депрессии намного, намного хуже. Наблюдается большая потеря рабочих мест, более высокий уровень безработицы и более резкое падение ВВП.Чаще всего депрессия длится дольше — годы, а не месяцы — и для восстановления экономики требуется больше времени.

Экономисты не имеют четкого определения или фиксированных измерений, чтобы показать, что считается депрессией. Достаточно сказать, что все последствия депрессии более глубокие и длятся дольше. В прошлом веке США столкнулись только с одной депрессией: Великой депрессией.

Великая депрессия

Великая депрессия началась в 1929 году и длилась до 1933 года, хотя экономика практически не восстанавливалась до Второй мировой войны, почти десять лет спустя.Во время Великой депрессии безработица выросла до 25%, а ВВП упал на 30%. Это был самый беспрецедентный экономический крах в современной истории США.

Для сравнения: Великая рецессия была худшей рецессией со времен Великой депрессии. Во время Великой рецессии пик безработицы составлял около 10%, и официально рецессия длилась с декабря 2007 года по июнь 2009 года, то есть около полутора лет.

Некоторые экономисты опасаются, что рецессия из-за коронавируса может превратиться в депрессию, в зависимости от того, как долго она продлится.Безработица достигла 14,7% в мае 2020 года, что является худшим показателем со времен Великой рецессии.

Как долго длится рецессия?

NBER отслеживает среднюю продолжительность рецессии в США. По данным NBER, с 1945 по 2009 год средний спад длился 11 месяцев. Это улучшение по сравнению с предыдущими эпохами: с 1854 по 1919 год средняя рецессия длилась 21,6 месяца. За последние 30 лет США пережили три рецессии:

- Великая рецессия (декабрь 2007 г. — июнь 2009 г.) : Как уже упоминалось, Великая рецессия была частично вызвана пузырем на рынке недвижимости.Великая рецессия была не такой серьезной, как Великая депрессия, ее длительность и тяжелые последствия принесли ей такое же прозвище. Великая рецессия, продолжавшаяся 18 месяцев, почти вдвое превысила продолжительность недавних рецессий в США.

- Рецессия Dot Com (март 2001 г. — ноябрь 2001 г.) : На рубеже тысячелетий США столкнулись с несколькими серьезными экономическими проблемами, включая последствия краха технологического пузыря и бухгалтерских скандалов в таких компаниях, как Enron, которые были ограничены Террористические атаки 11 сентября.Вместе эти проблемы привели к кратковременной рецессии, из которой экономика быстро вышла в норму.

- Спад в войне в Персидском заливе (июль 1990 г. — март 1991 г.) : В начале 1990-х США пережили короткую восьмимесячную рецессию, частично вызванную резким скачком цен на нефть во время Первой войны в Персидском заливе.

Можете ли вы предсказать рецессию?

Учитывая неопределенность экономических прогнозов, спрогнозировать будущие рецессии непросто. Например, COVID-19 появился как бы из ниоткуда в начале 2020 года, и в течение нескольких месяцев U.Экономика С. была почти закрыта, и миллионы рабочих потеряли работу. NBER официально объявил о рецессии в США из-за коронавируса, отметив, что экономика США начала сокращаться, начиная с февраля 2020 года.

При этом есть признаки надвигающейся проблемы. Следующие предупреждающие знаки могут дать вам больше времени, чтобы понять, как подготовиться к рецессии, прежде чем она произойдет:

- Перевернутая кривая доходности : Кривая доходности — это график, на котором отображается рыночная стоимость (или доходность) диапазона U.S. государственные облигации, от нот сроком на четыре месяца до 30-летних облигаций. Когда экономика функционирует нормально, доходность по долгосрочным облигациям должна быть выше. Но когда долгосрочная доходность ниже краткосрочной, это показывает, что инвесторов беспокоит рецессия. Это явление известно как инверсия кривой доходности, и оно предсказывает прошлые рецессии.

- Снижение доверия потребителей : Потребительские расходы являются основным двигателем экономики США. Если опросы покажут устойчивое падение доверия потребителей, это может быть признаком надвигающихся проблем для экономики.Когда доверие потребителей падает, это означает, что люди говорят участникам опроса, что они не уверены, что тратят деньги; если они оправдают свои опасения, снижение расходов замедлит экономику.

- Падение индекса ведущих экономических показателей (LEI). : код LEI, ежемесячно публикуемый Conference Board, предназначен для прогнозирования будущих экономических тенденций. Он рассматривает такие факторы, как заявки на страхование от безработицы, новые заказы на производство и показатели фондового рынка. Если код LEI снизится, в экономике могут назревать проблемы.

- Внезапное падение фондового рынка : Большое внезапное падение фондовых рынков может быть признаком надвигающейся рецессии, поскольку инвесторы распродают части, а иногда и все свои активы в ожидании экономического спада.

- Рост безработицы : Само собой разумеется, что если люди теряют работу, это плохой знак для экономики. Всего несколько месяцев резкого сокращения рабочих мест — серьезное предупреждение о неминуемой рецессии, даже если NBER еще не объявил о рецессии официально.

Как рецессия влияет на меня?

Вы можете потерять работу во время рецессии, поскольку уровень безработицы растет. Вы не только с большей вероятностью потеряете свою текущую работу, но и станет намного сложнее найти замену, поскольку все больше людей остаются без работы. Люди, сохраняющие свои рабочие места, могут столкнуться с сокращением заработной платы и пособий и изо всех сил пытаться договориться о повышении заработной платы в будущем.

Инвестиции в акции, облигации, недвижимость и другие активы могут привести к потере денег во время рецессии, уменьшив ваши сбережения и нарушив ваши планы выхода на пенсию.Хуже того, если вы не можете оплачивать счета из-за потери работы, вы можете столкнуться с перспективой потери дома и другой собственности.

Владельцы бизнеса во время рецессии меньше продают и даже могут быть вынуждены обанкротиться. Правительство пытается поддержать бизнес в эти трудные времена, как в случае с ГЧП во время кризиса с коронавирусом, но во время серьезного спада трудно удержать всех на плаву.

Поскольку все больше людей не могут оплачивать свои счета во время рецессии, кредиторы ужесточают стандарты для ипотечных кредитов, автокредитов и других видов финансирования.Вам нужен более высокий кредитный рейтинг или более крупный первоначальный взнос, чтобы иметь право на получение ссуды, как в более нормальные экономические времена.

Даже если вы заранее планируете подготовиться к рецессии, это может быть пугающим опытом. Если и есть лучшая надежда, так это то, что рецессии не длятся вечно. Даже Великая депрессия в конце концов закончилась, и когда она закончилась, за ней последовал, пожалуй, самый сильный период экономического роста в истории США.

Что такое рецессия? Определение, причины, продолжительность и последствия

- Рецессия — это период спада в общей экономической активности, который обычно определяется, когда в экономике наблюдается снижение валового внутреннего продукта в течение двух кварталов подряд.

- Другие индикаторы рецессии включают рост безработицы, падение розничных продаж, замедление роста производства и снижение реальных доходов населения.

- Хотя это неприятно и тревожно, важно понимать, что рецессии являются естественным явлением в современной экономике.

- Посетите домашнюю страницу Business Insider, чтобы узнать больше.

В экономике слово «рецессия» — это термин, который никто никогда не любит слышать.

Но помимо мучительного опыта надвигающегося финансового кризиса, растущей безработицы и большой финансовой неопределенности, что именно — это рецессия?

Что такое рецессия?Рецессия — это значительный экономический спад, охватывающий всю экономику, который длится более нескольких кварталов.

Более конкретно, термин обычно определяется как период, когда валовой внутренний продукт (ВВП) снижается в течение двух последовательных кварталов. Это преобладающее мнение было популяризировано экономистом Юлиусом Шискином в 1974 году.

Но правда в том, что существует множество индикаторов, которые определяют, находимся ли мы в рецессии.

Возможно, лучший способ понять, как эксперты определяют рецессию, — это сравнить это с тем, как судья Верховного суда Поттер Стюарт печально описал свое мнение о непристойности: экономисты знают это, когда видят это.

При определении рецессий Национальное бюро экономических исследований (NBER) — частная некоммерческая исследовательская группа, отвечающая за отслеживание дат начала и окончания рецессий в США — предлагает более широкий набор экономических показателей, включая уровень занятости, валовой внутренний доход. доходов (GDI), оптово-розничных продаж и промышленного производства.