Программа рефинансирования ипотеки: Ваш браузер устарел | Тинькофф Банк

Рефинансирование ипотеки в 2021 году: пошаговая инструкция

Для жизни

Малому бизнесу

Рефинансирование ипотеки — оформление нового ипотечного договора на более выгодных условиях для погашения старой задолженности. За последние 5 лет условия банков по предоставлению кредитов существенно изменились и стали мягче, появились программы господдержки.

Стать клиентом

Поэтому тем, кто оформил ипотеку более 5 лет назад, целесообразно рефинансировать долг, чтобы снизить итоговую стоимость жилья и уменьшить переплату по ипотеке.

Рефинансирование схоже со стандартной процедурой заключения ипотечного договора. Заемщик должен подтвердить платежеспособность и соответствие залоговой квартиры требованиям банка. Рассмотрим все нюансы процедуры.

Виды рефинансирования ипотеки

P» color=»brand-primary»>К основным формам рефинансирования ипотеки относят:- Целевой кредит на погашение имеющейся задолженности. Заемщик получает необходимую сумму денег на счет и закрывает долг по ипотечному договору в другом банке. Такой вариант возможен только при предоставлении залога.

- Ипотека на более выгодных условиях. Заемщик оформляет займ с более низкой процентной ставкой в новом банке. При использовании такой схемы долг по старому договору закрывается. А ежемесячные платежи производят по новому договору, но на более лояльных условиях. Сумма выплат снижается.

- Смена валюты кредита. Если первоначальный договор по ипотеке был оформлен в иностранной валюте, то в ежемесячный взнос включают комиссию за конвертацию. Рефинансирование со сменой валюты поможет сэкономить на этих выплатах и стабилизировать стоимость недвижимости на фоне растущего курса валют.

- Изменение срока погашения долга. Чем длительнее срок действия договора, тем выше переплата по процентам.

Уменьшение срока выплат позволит снизить сумму процентных начислений на сумму основной задолженности.

Уменьшение срока выплат позволит снизить сумму процентных начислений на сумму основной задолженности.

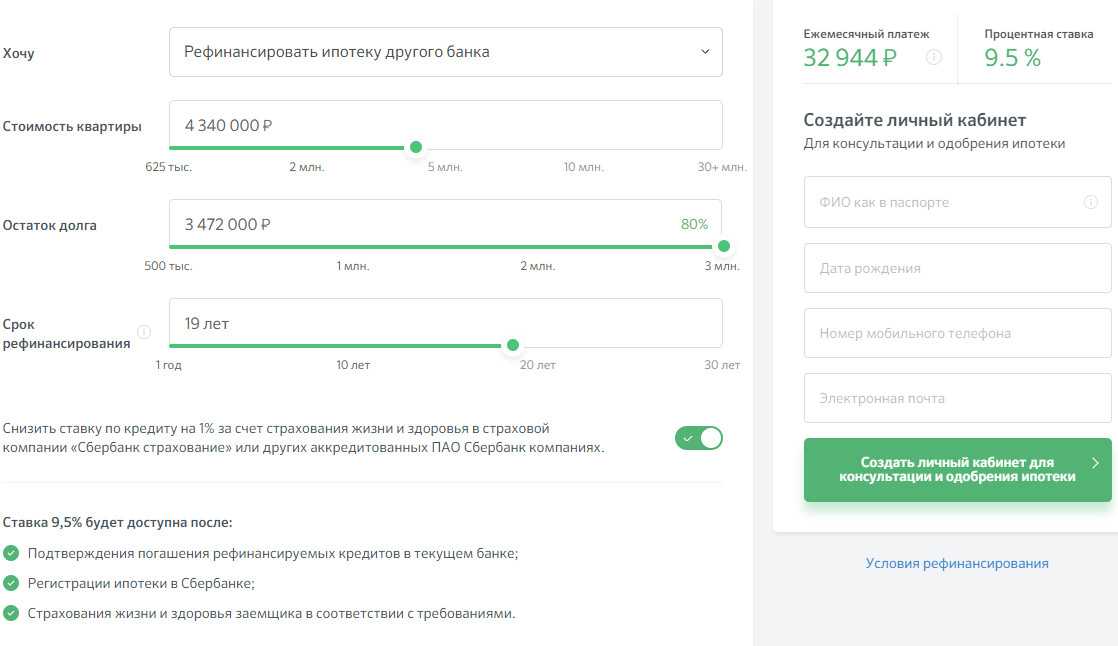

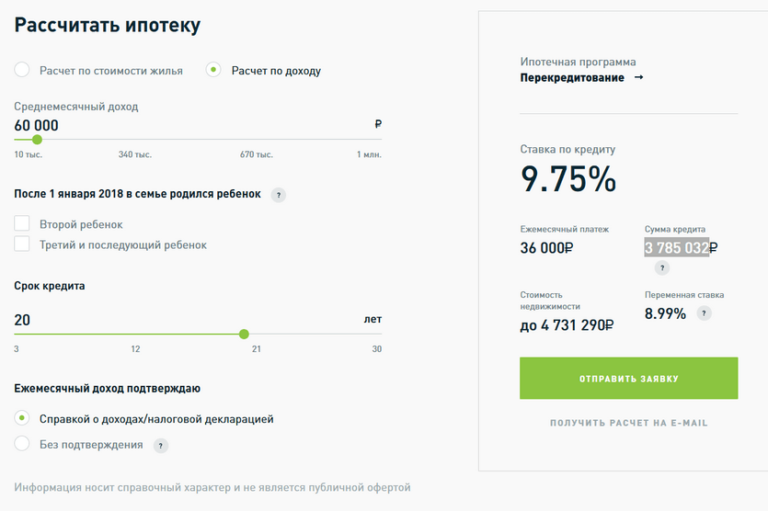

Как рассчитать экономию

Чтобы рассчитать выгоду при рефинансировании ипотеки, нужно знать:

- Остаток задолженности на дату заключения договора по рефинансированию ипотеки. Эту информацию можно найти в мобильном приложении или личном кабинете на сайте банка.

- Рассчитать выплаты на тот же срок, но на условиях договора в новом банке. За счет более низкой процентной ставки сумма переплаты будет ниже. Разница между переплатой по процентам по текущему и новому договору и будет суммой экономии.

- Рассчитать расходы по кредиту в новом банке. При этом используют тот срок, который предлагается при рефинансировании. Исходя из процентной ставки и срока вычислить переплату по процентам. Полученный результат сравнить с текущим графиком платежей.

- Учесть дополнительные затраты на переоформление кредита: страхование объекта недвижимости и жизни заемщика, комиссии банка — они могут быть разными в разных организациях.

Когда лучше рефинансировать ипотечный кредит

Рефинансирование ипотеки выгодно, если:

- займ оформлен несколько лет назад и можно выбрать ипотечные программы с более выгодными условиями

- основная часть кредита погашена на 50% или более

- разница между текущей ставкой и той, по которой оформлена ипотека, составляет более 1%

- вы подходите под одну из программ господдержки

Ознакомиться с актуальными тарифами можно на сайте выбранного банка. Также следите за величиной ключевой ставки Центробанка России: ее изменение влияет на базовую ставку по ипотеке.

Heading» color=»brand-primary»>Этапы оформленияПроцедура рефинансирования схожа с получением ипотеки и включает в себя несколько этапов.

Подача заявки

Сделать это можно онлайн на сайте банка. При заполнении заявки на рефинансирование уделите особое внимание пункту о доходах. Укажите сумму и документ, который ее подтвердит. Это может быть:

- справка о доходах 2НДФЛ или 3НДФЛ

- налоговая декларация, если заемщик ИП

- выписка с личного банковского счета

- справка о пенсионных начислениях, если заемщик достиг пенсионного возраста

- также понадобится паспорт

Одобрение квартиры

После того получения положительного ответа по заявке, нужно получить одобрение по квартире. От вида объекта недвижимости и его стоимости зависит окончательное решение банка о рефинансировании ипотеки.

От вида объекта недвижимости и его стоимости зависит окончательное решение банка о рефинансировании ипотеки.

Банк тщательно изучает документы по квартире и по первому кредиту. От соответствия оценочной стоимости недвижимости рынку будут зависеть условия по новому кредиту.

Заключение договора

На этом этапе заемщик должен предоставить полный пакет документов, чтобы банк мог подготовить ипотечный и кредитный договор. После подписания можно погасить текущую задолженность в кредитной организации, где которой изначально была оформлена ипотека.

Для этого нужно подать заявку досрочного погашения займа в старый банк. Заемщику выдадут справку об остатке и реквизиты для перечисления денег. Возможно рефинансирование в своем же банке.

Снятие обременения

Вывод квартиры из-под залога по рефинансируемому договору выполняется:

Если при подписании ипотечного договора закладная не оформлялась, снять обременение может представитель банка единолично или с участием заемщика.

Оформление залога по новой ипотеке

При рефинансировании есть такое понятие — переходный период. Это промежуток времени, когда новый ипотечный договор уже подписан, но обременение на объект еще не наложено. Обычно в этот период применяется базовая ставка по ипотеке без дисконтов и льгот, положенных заемщику по новому договору. Поэтому в интересах заемщика как можно быстрее оформить залог. Все условия по переходному периоду и наложению обременения оговариваются в договоре на ипотеку.

Какие документы нужны при рефинансировании ипотеки

Для оформления договоров нужно составить заявление на рефинансирование. К нему прикладывают:

- Личные документы заемщика, созаемщика и поручителя, если они есть. Сюда относят паспорт гражданина РФ, для мужчин младше 27 лет — военный билет, ИНН, СНИЛС, справку о доходах: 2НДФЛ, выписку с личного счета, выписку из ПФР. Также предоставляют брачный контракт, если он есть, нотариально заверенное согласие второго из супругов на передачу квартиры в залог банку. Если есть несовершеннолетние дети или ипотека оформлялась с использованием материнского капитала — одобрение социальных органов опеки и попечительства, обязательство о выделении долей детям.

- Документы по старому кредиту. Кредитный договор, график платежей, справка об остатке по основной сумме долга и процентам, сведения о существующей задолженности по платежам, если они есть, или об их отсутствии за последний год, справку с реквизитами для перечисления долга.

- Документы на квартиру. Договор купли-продажи, выписку из ЕГРН, полученную после снятия обременения, заключение о стоимости квартиры от независимого оценщика, технический паспорт из БТИ, кадастровый план для частных строений, квитанцию, или выписка со счета об уплате полной стоимости квартиры, акт-приема передачи, свидетельство о праве собственности и справку об отсутствии задолженности по коммунальным платежам.

Также банку нужно предоставить страховку на квартиру или дом, полис страхования жизни заемщика.

В каких случаях банк может отказать

При рефинансировании банк имеет право отказать на этапе рассмотрения заявки и до заключения договора, если:

- заемщик хочет рефинансировать ипотеку второй или третий раз;

- по кредиту есть текущая задолженность, которая возникла в течение 3 месяцев на дату подачи заявки;

- сумма по ипотечному договору не соответствует условиям по рефинансированию;

- оценка квартиры не соответствует рынку;

- ипотека зарегистрирована меньше полугода назад;

- у заемщика плохая кредитная история;

- в заявлении или документах обнаружены неточности, ошибки или недостоверная информация.

Если несоответствия несущественные, срок действия отказа длится 2–3 месяца. Это период, за который заемщик может исправить недочеты, и подать новую заявку. Если при подаче документов обнаружены серьезные нарушения — банк выносит бессрочный отказ.

Нюансы оформления

Есть особенности при рефинансировании ипотеки по ДДУ и с участием материнского капитала. При долевом участии право собственности на квартиру у заемщика наступает после окончания строительства и сдачи дома в эксплуатацию или с момента погашения полной стоимости по договору. Если заемщик брал в ипотеку только часть стоимости и остаток не погашен, права собственности на объект нет. В этом случае банку предоставляется не залог, а право требования по ДДУ. При таком виде ипотеки залог оформляют два раза: на право требования и на объект недвижимости после его сдачи. Также заемщику нужно провести две оценочные экспертизы:

Также заемщику нужно провести две оценочные экспертизы:

- на этапе строительства оценивают стоимость права требования по ДДУ

- после сдачи в эксплуатацию — рыночную цену квартиры

Чтобы рефинансировать кредит с участием материнского капитала, заемщик должен получить согласие от органов опеки и попечительства. Также по закону после погашения ипотеки нужно выделить долю ребенка в приобретенной квартире. Это необходимо сделать в течение 6 месяцев со дня погашения первой ипотеки.

Заключение

Рефинансирование ипотечного займа — это законный способ сократить выплаты по кредиту. Главное условие — платежеспособность заемщика и соответствие квартиры установленным критериям. Под программу рефинансирования подпадает жилье, приобретенное на первичном или вторичном рынке.

Header»>Эта страница полезна?+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

Следите за нами в соцсетях и в блоге

© 2003 – 2022 АО «Райффайзенбанк»

Генеральная лицензия Банка России № 3292 от 17.02.2015

Информация о процентных ставках по договорам банковского вклада с физическими лицами

Кодекс корпоративного поведения RBI Group

Центр раскрытия корпоративной информации

Раскрытие информации в соответствии с Указанием Банка России от 28. 12.2015 года № 3921-У

12.2015 года № 3921-У

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных

Следите за нами в соцсетях и в блоге

+7 495 777-17-17

Для звонков по Москве

8 800 700-91-00

Для звонков из других регионов России

© 2003 – 2022 АО «Райффайзенбанк».

Генеральная лицензия Банка России № 3292 от 17.02.2015.

Информация о процентных ставках по договорам банковского вклада с физическими лицами.

Кодекс корпоративного поведения RBI Group.

Центр раскрытия корпоративной информации.

Раскрытие информации в соответствии с Указанием Банка России от 28.12.2015 года № 3921-У.

Продолжая пользование сайтом, я выражаю согласие на обработку моих персональных данных.

Рефинансирование ипотечного кредита на выгодных условиях в Москве. «АбсолютБанк»

от 11,04%

Кредит на более комфортных условиях

Оформить заявку

Заявка на кредит

Заявка отправлена

Благодарим за обращение в Абсолют Банк

Ваша заявка принята к рассмотрению.

В ближайшее время наш специалист свяжется с Вами для уточнения деталей.

Печать

У Вас остались вопросы?

Звоните по бесплатному номеру

8 800 200-200-5

Заявка на кредит

Шаг 1

Шаг 2

Фамилия

Укажите Фамилию

Имя

Укажите Имя

Отчество

Укажите Отчество

Регион покупки недвижимости/нахождения объекта залога

Москва и Московская областьМосква и Московская область 1Москва и Московская область 2Москва и Московская область 3

Укажите Регион

Бауманское отделениеБауманское отделение 1Бауманское отделение 2Бауманское отделение 3

Укажите Регион

Укажите Телефон

Электронная почта

Укажите Email

Пол

МужскойЖенский

Укажите Пол

Дата рождения

Укажите Дату рождения

Желаемая сумма

Укажите Сумму

Я согласен(a) на обработку моих персональных данных при оформлении заявки

Нужно согласиться

Заявка отправлена

Уважаемый Иванов Иван Иванович

Благодарим за обращение в Абсолют Банк

Ваша заявка № 15688 принята к рассмотрению.

В ближайшее время наш специалист свяжется с Вами для уточнения деталей.

Печать

У Вас остались вопросы?

Звоните по бесплатному номеру

8 800 200-200-5

Рефинансирование + кредит наличными

до 1 млн. руб в одном кредите

от 10,54%

Оформить заявкуПреимущества

Изменение состава созаемщиков

Сокращение срока погашения кредита

Уменьшение ежемесячных платежей по ипотечному кредиту

Снижение процентной ставки по ипотечному кредиту

Изменение валюты кредита

Оптимальное решение нестандартных ситуаций

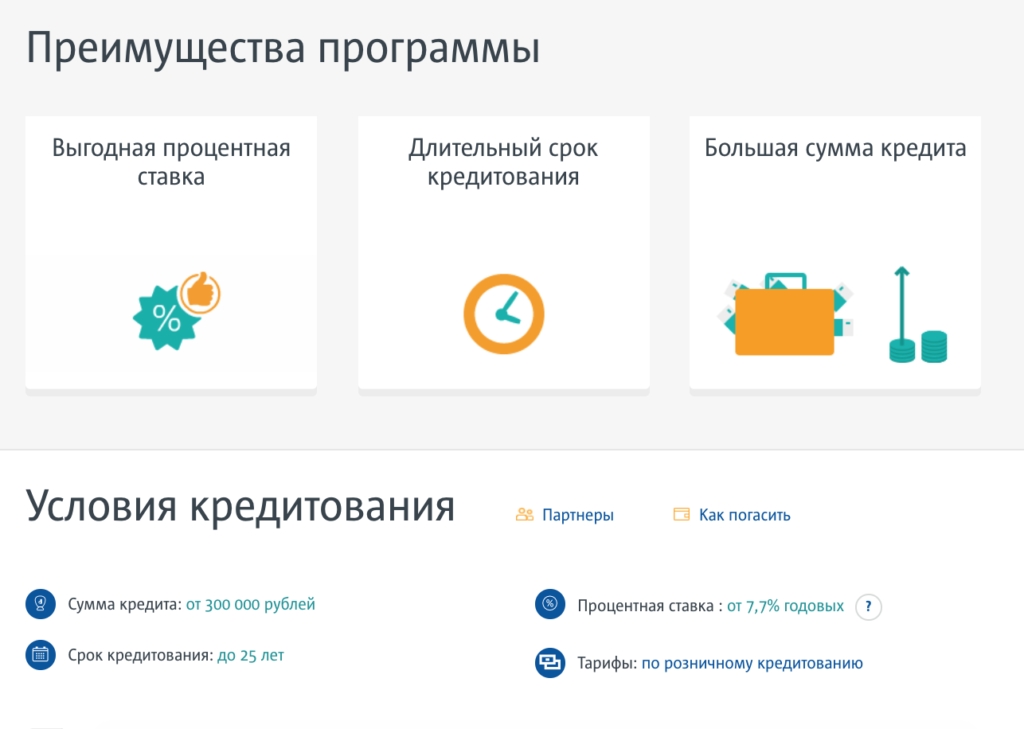

Условия кредитования

Как взять кредит

- Оформить заявку онлайн или в отделении банка

- Собрать необходимые документы

- Получить одобрение банка или узнать, чего не хватает для получения кредита

- Приехать в отделение банка для оформления сделки

Другие программы по ипотеке

Тарифы и Документы

Тарифы по ипотечному кредитованию физических лиц в рамках программы «Рефинансирование»

210 КБ, pdf

347 КБ, pdf

Анкета-заявление на получение ипотечного кредита

3,6 МБ, pdf

Список документов для принятия решения о предоставлении ипотечного кредита

314 КБ, pdf

Справка по форме Банка

260 КБ, pdf

Требования Банка к страховым организациям и условиям предоставления страховой услуги заемщикам

289 КБ, rar

- Общие требования к объектам недвижимости

226 КБ, pdf

Список городов, по которым возможно кредитование объектов

110 КБ, pdf

Предварительный договор залога прав в рамках программы кредитования физических лиц «Рефинансирование»

400 КБ, pdf

Договор залога прав в рамках программы кредитования физических лиц «Рефинансирование»

417 КБ, pdf

Закладная в рамках программ кредитования физических лиц «Рефинансирование»

782 КБ, pdf

397 КБ, pdf

Предварительный договор залога в рамках программы кредитования физических лиц «Рефинансирование»

177 КБ, pdf

Договор залога в рамках программы кредитования физических лиц «Рефинансирование»

235 КБ, pdf

Общие условия Кредитного договора, заключаемого в рамках программы «Рефинансирование»

645 КБ, pdf

Индивидуальные условия Кредитного договора

409 КБ, pdf

Узнайте про льготы

для наших клиентов Скидки по продуктам и привилегии для держателей карт,

зарплатных клиентов, сотрудников РЖД

Подробнее

Типы рефинансирования ипотеки: 9 лучших вариантов

2.

Рефинансирование наличными

Рефинансирование наличнымиВ отличие от рефинансирования наличными, рефинансирование наличными предполагает, что заемщик вкладывает большую сумму денег в процесс рефинансирования, а не берет ее. Погасив значительную часть остатка по ипотеке, вы уменьшите соотношение кредита к стоимости (LTV) и увеличите сумму капитала, который у вас есть в вашем доме, что, в свою очередь, может привести к более низким ежемесячным платежам или более низким процентам. оценивать. Этот вариант рефинансирования, как правило, лучше всего подходит для людей с подводной ипотекой или домовладельцев, у которых еще нет достаточного количества собственного капитала для доступа.

3. Ставка и срок рефинансирования

Ставка и срок рефинансирования позволяют заемщикам изменять процентные ставки и условия кредита существующей ипотеки. Это, как правило, выгодный вариант, когда процентные ставки ниже, и заемщик имеет возможность добиваться более выгодных условий со своим кредитором.

Размер ипотечного кредита остается прежним, но в зависимости от внесенных изменений вы потенциально можете получить более низкие ежемесячные платежи или сможете погасить ипотечный кредит быстрее, чем планировали изначально.

4. FHA Streamline Refinance

FHA Streamline Refinance может быть отличным вариантом для домовладельцев с кредитами Федерального жилищного управления (FHA), которые хотят снизить свои ежемесячные платежи и избежать повторения процесса оценки FHA. В зависимости от обстоятельств, связанных с вашим рефинансированием, вы можете выбрать между кредитной квалификацией — это означает, что кредитор проверяет ваш кредитный рейтинг и отношение долга к доходу (DTI) — или некредитоспособной оптимизацией для вашего кредита FHA.

5. VA Streamline Refinance

VA Streamline Refinance (также называемая VA IRRRL) — это вариант, доступный ветеранам вооруженных сил и военнослужащим с кредитами Департамента по делам ветеранов (VA).

Этот тип упорядоченного рефинансирования позволяет заемщикам кредита VA потенциально снизить свои ежемесячные платежи и процентные ставки, сократить или увеличить срок их действия или перейти от ипотеки с регулируемой процентной ставкой (ARM) к ипотеке с фиксированной процентной ставкой. Они также платят более низкую комиссию за финансирование VA. Если вы являетесь ветераном, военнослужащим или оставшимся в живых супругом ветерана с кредитом VA, вы, вероятно, можете получить IRRRL VA — вам просто нужно предоставить подтверждение проживания вашему кредитору, чтобы официально соответствовать требованиям.

Они также платят более низкую комиссию за финансирование VA. Если вы являетесь ветераном, военнослужащим или оставшимся в живых супругом ветерана с кредитом VA, вы, вероятно, можете получить IRRRL VA — вам просто нужно предоставить подтверждение проживания вашему кредитору, чтобы официально соответствовать требованиям.

6. USDA Streamline Refinance

A USDA Streamline Refinance позволяет заемщикам Министерства сельского хозяйства США (USDA) с небольшим капиталом в собственном доме потенциально снизить процентную ставку и изменить срок кредита, избегая при этом необходимости дополнительной оценки дома. или проверки их имущества.

В зависимости от вашей конкретной квалификации, в том числе от того, является ли заложенное имущество вашим основным местом жительства, возраста и количества платежей, сделанных по вашему первоначальному кредиту, вашего коэффициента DTI и вашего кредитного рейтинга, вы можете выбрать между Standard Streamline USDA или Streamline USDA -Помощь в рефинансировании.

Rocket Mortgage ® в настоящее время не предлагает кредиты USDA.

7. Обратная ипотека

Обратная ипотека технически является типом варианта рефинансирования для заемщиков старше 62 лет с достаточным капиталом в их домах. Заемщики, которые переходят на обратную ипотеку, не должны вносить платежи по своей ссуде, пока они живы — на самом деле, если бы вы рефинансировали с помощью обратной ипотеки, вы получили бы средства, вытекающие из собственного капитала, для использования в каким бы способом вы не считали нужным.

Тем не менее, важно отметить, что в течение срока действия кредита вам все равно придется платить определенные сборы, связанные с домовладением и ипотекой. Кроме того, после того, как вы продадите свой дом или умрете, остаток по кредиту будет причитаться вашему кредитору за счет выручки от продажи дома или за счет платежей, произведенных вашими наследниками после стандартного рефинансирования.

Rocket Mortgage в настоящее время не предлагает обратную ипотеку.

8. Рефинансирование без затрат на закрытие

Рефинансирование без затрат на закрытие — это, проще говоря, вариант рефинансирования, при котором заемщик не должен заранее оплачивать затраты на закрытие. Вместо этого затраты на закрытие покрываются более высокой процентной ставкой по кредиту или включаются в основную сумму долга. Этот тип рефинансирования особенно выгоден для тех, кто планирует жить в своем доме всего несколько лет, а также для тех, кому нужен доступ к средствам, обычно используемым для закрытия расходов, для оплаты расходов в других сферах своей жизни.

9. Короткое рефинансирование

Короткое рефинансирование может быть отличным вариантом для заемщиков, которые не выполнили свои обязательства по платежам по ипотечному кредиту и находятся под угрозой потери права выкупа.

С помощью этого типа рефинансирования ваш кредитор заменяет вашу существующую ипотеку кредитом с уменьшенным остатком, так что ежемесячные платежи по кредиту снижаются до уровня, который вы можете себе более реально позволить. Вы, как домовладелец, можете сохранить свою собственность, и ваш кредитор потеряет меньше денег, чем если бы дом был лишен права выкупа или был продан через короткую продажу.

Вы, как домовладелец, можете сохранить свою собственность, и ваш кредитор потеряет меньше денег, чем если бы дом был лишен права выкупа или был продан через короткую продажу.

Важно отметить, что это может повредить вашему кредиту в зависимости от обстоятельств, связанных с рефинансированием. Ваш кредитор также должен одобрить это.

Ипотека для пожилых людей и программы рефинансирования

Для получения или рефинансирования ипотеки нет возрастных ограничений. Благодаря Закону о равных кредитных возможностях пожилые люди имеют право на справедливое и равное обращение со стороны кредиторов. Итак, что отличает получение ипотеки в пожилом возрасте? Все упирается в мотивацию и финансы.

Ваши причины для переезда

Если вы прожили в своем нынешнем доме много лет или выплатили ипотечный кредит, вы можете задаться вопросом, почему вы вообще хотите переехать. Есть ли смысл заново проходить весь процесс покупки жилья?

Для многих пожилых людей ответ положительный. У вас могут быть разные причины, но многие пожилые люди рассматривают возможность переезда по следующим причинам:

У вас могут быть разные причины, но многие пожилые люди рассматривают возможность переезда по следующим причинам:

- Вы планируете в ближайшее время нуждаться в более безопасном или более доступном доме

- Ваш семейный дом кажется слишком большим теперь, когда ваши дети уехали

- Вы больше не хотите заботиться о содержании или уборке

- Ваш текущий штат или город слишком дорогие

- Ваши платежи по ипотеке могут быть меньше

- Вы могли бы стать ближе к своей семье, если бы переехали

Независимо от мотивации вашего переезда, вы должны убедиться, что покупка нового дома оправдана вашим финансовым положением.

Ваш доход и активы

Большинство кредиторов хотели бы видеть доказательства стабильного, надежного дохода, и если вы больше не работаете, вам может быть трудно продемонстрировать регулярный денежный поток при подаче заявки на кредит или рефинансирование.

К счастью, многие кредиторы теперь позволяют пожилым людям использовать доход от своих пенсионных активов для получения кредита. Сюда входят:

Сюда входят:

- 401(k)s

- ИПС

- Социальное обеспечение

- Пенсии

- Инвестиционные счета

Тип ваших инвестиций может повлиять на оценку вашего общего дохода кредиторами. Если у вас есть счета, состоящие из облигаций, акций или взаимных фондов, кредиторы могут учитывать только 70% стоимости этих активов из-за их волатильности, поэтому вы можете не претендовать на такую большую ипотеку, как вы изначально думали.

Чтобы ваши активы помогли вашему заявлению, вам необходимо продемонстрировать, что вы можете использовать эти счета без штрафных санкций в течение как минимум следующих 3 лет для покрытия как обычных расходов на проживание, так и платежей по кредиту. Вам также потребуется предоставить дополнительную документацию в дополнение к стандартным документам по ипотеке, чтобы показать, что у вас есть доступ к этим счетам.

Еще не на пенсии, но планируете в ближайшее время? Поскольку кредиторы хотят видеть доказательства того, что у вас есть финансы, чтобы покрыть как минимум следующие 3 года (либо из вашей работы, либо из пенсионных счетов), вам может быть отказано, если вы сообщите кредиторам о планах выйти на пенсию раньше.

При этом вы не обязаны сообщать о запланированной дате выхода на пенсию. Если вы планируете выйти на пенсию в ближайшее время, просто убедитесь, что ваши финансы могут покрыть платежи по кредиту, как только ваш регулярный доход прекратится.

Ваши мысли о сроке кредита

Может ли 70-летний выбрать между 15-летней и 30-летней ипотекой? Абсолютно. Защита закона о равных кредитных возможностях распространяется на срок вашего ипотечного кредита. Кредиторы не могут отказать вам в определенном сроке кредита на основании возраста.

Удобный для вас срок кредита в гораздо большей степени зависит от вашего финансового положения, чем от вашего возраста. Многие пожилые люди используют 30-летнюю ипотеку из-за относительно низких ежемесячных платежей, но вы можете решить использовать 15-летний или более короткий срок в зависимости от ваших намерений в отношении дома.

Уменьшение срока выплат позволит снизить сумму процентных начислений на сумму основной задолженности.

Уменьшение срока выплат позволит снизить сумму процентных начислений на сумму основной задолженности.